1

Ocena ekonomicznej efektywności

inwestycji

Tezy wykładu

1.

Pojęcie inwestycji i cele inwestowania.

Inwestycje – proces angażowania środków finansowych

w różne rodzaje aktywności gospodarczej wyrażający się

w:

pozyskiwanie rzeczowych składników majątkowych

drogą zakupu ( spółek, nieruchomości, maszyn itp.),

wytwarzanie majątku rzeczowego w procesie

inwestycyjnym, prowadzące do przyrostu lub/i

odtworzenia tego majątku w celu osiągnięcia

korzyści,

zakup lub tworzenie nowych wartości majątkowych

charakterze niematerialnym ( licencje, patenty,

prowadzenie badań i rozwoju),

nabywanie papierów udziałowych ( np. akcji ) lub

papierów wartościowych ( np. obligacje).

Cele inwestowania – wydatkowanie środków pieniężnych

w celu odniesienia korzyści w późniejszym okresie. Celem

jest więc czerpanie dochodów lub nadzieja na zysk.

Cele te można określić jako:

odkładanie konsumpcji na przyszłość,

lub

angażowanie kapitału w celu jego pomnażania.

You created this PDF from an application that is not licensed to print to novaPDF printer (

2

2. Inwestycja jako kategoria rzeczowa i finansowa.

Ujęcie rzeczowe – za podstawę rozważań przyjmuje się

przepływy dóbr a więc zamianę środków finansowych na

dobra rzeczowe, usługi, prawa użytkowania, patenty w celu

osiągnięcia w następnych okresach dodatkowych

dochodów lub oszczędności kosztów.

Można wyróżnić następujące strumienie nakładów

inwestycyjnych ujęciu rzeczowym

nakłady na roboty budowlano – montażowe,

nakłady na zakup maszyn, urządzeń, środków

transportu, narzędzi inwentarza,

pozostałe ( np. licencje, dokumentacja, wdrożenie,

szkolenie załogi , reklama).

Ujęcie finansowe – podstawą jest transfer środków

pieniężnych ( przepływ kapitału). Dla ich odróżnienie od

inwestycji rzeczowych inwestycje te nazywa się lokatami.

Jest to każde wykorzystanie kapitału w celu jego

powiększenia.

Inwestycje te są narzędziem alokacji zasobów

finansowych. Wymuszają ocenę efektywności

inwestycji i lokowanie w przedsięwzięcia

najkorzystniejsze, tzn. przynoszące maksymalne

korzyści przy możliwym do zaakceptowania poziomie

ryzyka.

Uwaga: gdy mówimy o przyszłości lub o wartości kapitału

nierozerwalnie z tymi pojęciami wiąże się pojęcie ryzyka

You created this PDF from an application that is not licensed to print to novaPDF printer (

3

3. Nieruchomość jako lokata bezpośrednia i pośrednia.

Cechy nieruchomości jako lokaty:

a) zalety:

lokata pewna zabezpieczająca kapitał (trwała w

miejscu i czasie, zabezpieczająca przed inflacja – w

długim okresie czasu wartość nieruchomości powinna

rosnąć co najmniej w takim tempie jak inflacja) ),

lokata zapewniająca stałe dochody – dochody z

czynszów lub/i opłat poza czynszowych; przy

wycofywaniu się z inwestycji można liczyć na zwrot

zainwestowanego kapitału ( pomniejszony o

zamortyzowane salda),

możliwość „odmrożenia” zainwestowanych środków –

możliwość zaciągnięcia kredytów hipotecznych pod

posiadaną nieruchomość,

umiarkowany poziom ryzyka – w skali 1 do 10: ryzyko

inflacji -1, bankructwa – 5 , wahań cen rynkowych 6-7,

płynności -10 .

b) wady:

mała płynność – utrudnione wycofywanie środków

pieniężnych ( dłuższa ekspozycja na rynku),

konieczność fachowej obsługi – wymagania prawa

budowlanego i względy bezpieczeństwa,

ryzyko prawne – swoiste zagrozenie występujące w

Polsce ( zaszłości w regulacji praw do nieruchomości).

You created this PDF from an application that is not licensed to print to novaPDF printer (

4

Inwestowanie może być dokonywane bezpośrednio lub

pośrednio ( np. przez fundusze wspólnego inwestowania –

tzw. fundusze powiernicze).

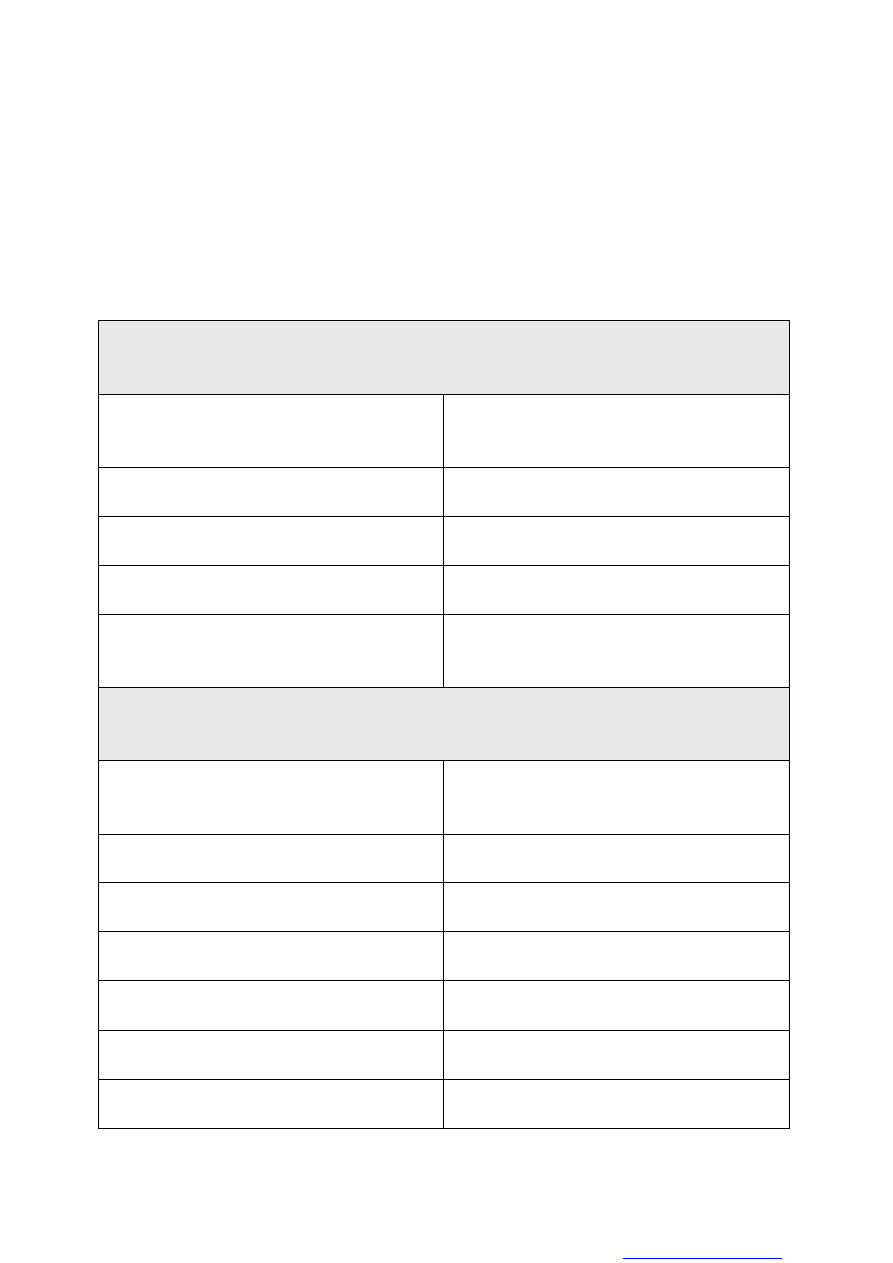

Zalety i wady bezpośrednich i pośrednich lokat w nieruchomości

LOKATY BEZPOŚREDNIE

Zalety

Wady

niskie ryzyko w porównaniu z

akcjami

niska płynność

korzyści z dywersyfikacji portfela

konieczność permanentnego

zarządzania

zabezpieczenie kapitałów przed

inflacją

wysoka kapitałochłonność

skuteczność w równoważeniu

narażonych na inflacje zobowiązań

długoterminowych

niepodzielność

LOKATY POŚREDNIE

Zalety

Wady

wysoka płynność

brak kontroli nad

nieruchomościami

podzielność

niska efektywność w krótkim

okresie

fachowe zarządzanie

wysoka korelacja z rynkiem akcji

wykorzystanie dźwigni finansowej

zmiany form opodatkowania

wysoka specjalizacja instrumentu

możliwość zmiany wagi lub typu

ryzyka

You created this PDF from an application that is not licensed to print to novaPDF printer (

5

4.

Uwarunkowania decyzji inwestycyjnych na rynku

nieruchomości.

Indywidualne preferencje inwestora:

- preferencje ryzyko – zwrot,

- horyzont czasowy.

Rynkowe uwarunkowania decyzji inwestycyjnych:

- ogólna koniunktura gospodarcza,

- dostępność kapitałów ( przede wszystkim

oprocentowanie kredytów),

- inflacja,

- interwencjonizm państwowy.

Uwarunkowania prawne:

- uwarunkowania wynikające z prawa miejscowego

(plany zagospodarowania przestrzennego),

- system podatkowy i kierunki jego zmian,

- uregulowany system własnościowy.

Oczekiwania co do przyszłości.

You created this PDF from an application that is not licensed to print to novaPDF printer (

6

5. Rodzaje i źródła ryzyka .

Definicja.

Ryzyko to prawdopodobieństwo poniesienia straty, związane

z podjęciem określonej decyzji gospodarczej. Ryzyko jest

miarą niepewności rezultatów oczekiwanych w przyszłości

jako efekt określonej inwestycji.

Rodzaje ryzyk – ogólnie.

Ryzyko systematyczne – zwane rynkowym,

zdeterminowane jest zewnętrznymi warunkami

gospodarowania, odnosi się do tych czynników, które

wpływają na zysk wszystkich porównywalnych

instrumentów inwestycyjnych; jest to ryzyko nie

dywersyfikowalne.

Ryzyko niesystematyczne - określane również jako

ryzyko dywersyfikowalne; zależy od specyficznych

czynników dla inwestowania w konkretny rodzaj

lokaty.

Ryzyko finansowe .

Ryzyko dochodu.

Źródła ryzyka systematycznego dla inwestycji w

nieruchomości:

sytuacja gospodarcza regionu i kraju,

pojawienie się nieoczekiwanej inflacji,

nadpodaż nieruchomości,

zmiany polityki gospodarczej

zmiany w podatkach.

You created this PDF from an application that is not licensed to print to novaPDF printer (

7

Źródła ryzyka niesystematycznego na rynku

nieruchomości:

niekorzystne zmiany w otoczeniu,

zmiany w miejscowym planie zagospodarowania

przestrzennego,

bankructwo najemcy,

niemożliwość wynajęcia po wygaśnięciu umowy najmu,

szybkie zużycie funkcjonalne nieruchomości.

Źródła ryzyka finansowego:

zmiana stóp oprocentowania,

zwiększenie ryzyka finansowego z tytułu włączenie do

finansowania kapitału obcego (ryzyko walutowe),

niemożliwość spłaty kredytu z powodu małej

dochodowości.

You created this PDF from an application that is not licensed to print to novaPDF printer (

8

6. Inwestorzy na rynku nieruchomości.

Inwestorzy instytucjonalni – cechami łączącymi ta grupę

inwestorów są:

inwestowanie pieniędzy im powierzonych,

posiadanie osobowości prawnej z określonym w

statucie prowadzeniem działalności lokacyjnej jako

celu podstawowego ( np. fundusze powiernicze) lub

jednego z powierzonych celów ( np. fundusze

ubezpieczeniowe),

zorganizowanie w formie przedsiębiorstwa.

Inwestorzy indywidualni – podmioty , które nie spełniaja

tych cech.

Inwestorzy instytucjonalni na rynku nieruchomości;

towarzystwa ubezpieczeniowe – szczególnie

zainteresowane są towarzystwa ubezpieczeń na życie (

np. w USA ok. 35% udziału tych firm to udziały w

nieruchomościach);

fundusze emerytalne – np. w Wielkiej Brytanii ok. 10 %

lokat tych funduszy w inwestycjach;

banki - dokonują inwestycji pośrednich lub

bezpośrednich w nieruchomości w celu dywersyfikacji

portfela inwestycyjnego; najistotniejsza jest jednak rola

banków w finansowaniu nieruchomości za

pośrednictwem udzielanych kredytów,

fundusze powiernicze – skupiają one kapitał

inwestorów wydając w zamian jednostki uczestnictwa i

dokonują lokat we własnym imieniu; fundusze

inwestycyjne nieruchomości lokują swoje aktywa w

grunty oraz budowle; dochody i zyski czerpią z najmu,

dzierżawy także sprzedaży po cenach wyższych od cen

nabycia.

You created this PDF from an application that is not licensed to print to novaPDF printer (

9

7. Kryteria inwestowania nieruchomości.

7.1. Kryteria tradycyjne (stayczne).

Stanowią one pierwsze przybliżenie modeli bardziej

złożonych. Mogą być wystarczające przy podejmowaniu

decyzji inwestycyjnych dotyczących prostych zamierzeń.

Do tradycyjnych kryteriów należą:

okres zwrotu

-mnożnik dochodu brutto :

całkowite nakłady inwestycyjne

PDB lub EDB

- mnożnik dochodu netto:

całkowite nakłady inwestycyjne

DON

Uwaga: wszystkie mnożniki wyrażają okres zwrotu czyli

liczbę lat konieczną do odzyskania zainwestowanego

kapitału; preferują projekt, który przynosi okres

najkrótszy.

stopa zwrotu

- stopa kapitalizacji:

R = (DON):(całkowite nakłady inwestycyjne) x 100%

- stopa zwrotu z kapitału własnego po opodatkowaniu:

R= (CF) : (kapitał własny) x 100%

gdzie CF – przepływy pieniężne po

opodatkowaniu

uwaga: informuje jaki jest roczny zwrot z inwestycji w

postaci dochodu z jednostki zaangażowanego kapitału.

You created this PDF from an application that is not licensed to print to novaPDF printer (

10

średnia stopa dochodu:

- średnia stopa dochodu operacyjnego netto

R

śr

= (DON

śr

) : ( całkowite nakłady inwestycyjne) x100%

uwaga: przy jej wyznaczaniu bierze się pod uwagę nie

dochód początkowy (jednoroczny dochód z roku

bazowego)lecz średnie dochody;

7.2 Kryteria dynamiczne.

Metody w tych kryteriach wykorzystują modele

zdyskontowanych strumieni pieniężnych .

Do najczęściej stosowanych metod należą:

1. Wartość bieżąca netto NPV.

2. Wewnętrzna stopa zwrotu IRR.

Ad. 1/ Wartość bieżąca netto NPV.

Jest to różnica pomiędzy wartością inwestycyjną kapitału a

poniesionymi wydatkami w związku z jej realizacją;

NPV =

n

i

i

r

CF

i

1

)

1

(

+ PV ...............wzór (a)

gdzie:

PV – aktualna wartość kapitału odzyskanego po okresie „n”

CF – przepływy pieniężne po opodatkowaniu,

r - stopa dyskontowa

You created this PDF from an application that is not licensed to print to novaPDF printer (

11

Z dwóch projektów inwestycyjnych lepszy jest projekt, dla

którego NPV jest większe.

Ad. 2/ Wewnętrzna stopa zwrotu IRR.

Wewnętrzna stopa zwrotu IRR jest to wysokość stopy

dyskontowej „R” ze wzoru (a) , przy której NPV = 0, czyli jest

to taka stopa , która równoważy bieżącą wartość wpływów z

wartością bieżącą wydatków.

Warunkiem zaakceptowania projektu inwestycyjnego jest ,

aby wewnętrzna stopa zwrotu była co najmniej równa stopie

zwrotu „r” wymaganej przez inwestora, tzn.:

IRR ≥ r

Wyznaczanie IRR;

Metodą graficzna – szukamy w układzie

współrzędnych (r, NPV) miejsca zerowego , tzn

miejsca gdzie NPV = 0,

Metoda matematyczna

IRR = r

1

+ {NPV

1

( r

2

–r

1

) } : { NPV

1

+NPV

2

}

gdzie:

r

1

– poziom stopy dyskontowej dla której NPV>0,

r

2

– poziom stopy dyskontowej dla której NPV<0,

NPV

1

–

wartość NPV obliczona dla stopy r

1

,

NPV

2

- wartość NPV obliczona dla stopy r

2

Warszawa,10.05.2006 r.

You created this PDF from an application that is not licensed to print to novaPDF printer (

Wyszukiwarka

Podobne podstrony:

Praca zaliczeniowa z przedmiotu Finansowanie inwestycji na rynku nieruchomości

Inwestycje na rynku nieruchomości - 2, Studia - Gospodarka Przestrzenna, Licencjat, Inwestycje na Ry

Rośnie aktywność inwestorów na rynku nieruchomości

Inwestycje na rynku nieruchomości - 1, Studia - Gospodarka Przestrzenna, Licencjat, Inwestycje na Ry

Inwestycje na rynku nieruchomości - 3, Studia - Gospodarka Przestrzenna, Licencjat, Inwestycje na Ry

def. nieruchomości, Studia - Gospodarka Przestrzenna, Licencjat, Inwestycje na Rynku Nieruchomości

Zewnetrzne zrodla finansowania dla otwieranych i dzialajacych firm na rynku nieruchomosci[1]

BOSSA Inwestowanie na rynku kapitałowym wg zasad Ojca Chrzestnego

Bankowość inwestycyjna na rynku pierwotnym papierów wartościowych

Doradztwo na rynku nieruchomosci

doradztwo na rynku nieruchomości, Nieruchomości, Nieruchomości - pośrednik

Oswoic besse czyli inwestowanie na rynku niedzwiedzia osbess(1)

Doradztwo na rynku nieruchomoci - konspekt, nieruchomości-wykłady

więcej podobnych podstron