Wyższej Szkoły Ekonomicznej w Bochni

2003

Zeszyty naukowe nr 1

Danuta Krzywda

Sprawozanie finansowe jako produkt

rachunkowości jednostki gospodarczej

1. Wstęp

Rezultaty finansowe działalności jednostki gospodarczej znajdują wyraz

w zmianach wartości majątku i źródeł jego pochodzenia oraz w wyniku finanso-

wym osiągniętym w danym okresie. Ujawnienie wymienionych informacji wy-

maga sporządzenia sprawozdania finansowego.

Sprawozdanie finansowe jest zbiorem informacji o sytuacji majątkowej,

finansowej i wyniku finansowym jednostki gospodarczej – sporządzonym za

dany okres, z zastosowaniem konwencjonalnych formuł ich opisu i prezentacji.

Sprawozdania finansowe są podstawowym źródłem informacji niezbędnych do

analizy i oceny działalności jednostki gospodarczej, a zatem „celem sprawoz-

dań finansowych jest dostarczanie informacji o sytuacji finansowej, wynikach

działalności oraz zmianach sytuacji finansowej jednostki, które będą użytecz-

ne dla szerokiego kręgu użytkowników przy podejmowaniu decyzji gospodar-

czych”.

1

Sprawozdania finansowe obrazują skutki finansowe przeszłych zdarzeń.

Pozwalają ocenić sposób zarządzania i ochronę majątku oraz odpowiedzialność

kierownictwa w tym zakresie. Decyzje gospodarcze podejmowane na podstawie

sprawozdań finansowych dotyczą zatem głównie nabycia, zbycia lub utrzymania

udziałów (akcji) danej jednostki, jak również ponownego mianowania lub zmia-

ny członków kierownictwa jednostki.

2. Zasady poprawności sprawozdania finansowego

Sporządzenie sprawozdania finansowego jest ostatnim etapem cyklu rachun-

kowości obejmującego:

• analizę danych z dokumentów źródłowych oraz ich dekretowanie,

• ujęcie danych z dokumentów w porządku:

• chronologicznym (dziennik),

• syntetycznym (konta księgi głównej i ksiąg pomocniczych),

• sporządzenie zestawienia obrotów i sald kont księgi głównej,

38

39

• sporządzenie sprawozdania finansowego.

Sprawozdanie finansowe jest zatem „produktem” systemu rachunkowości,

uzyskiwanym w ostatnim etapie jej cyklu. Zasady rachunkowości wpływają za-

tem na sprawozdanie finansowe. W uproszczeniu można by przyjąć, że zasady ra-

chunkowości są jednocześnie zasadami sprawozdawczości finansowej.

Sprawozdania finansowe powinny być sporządzane zgodnie z podstawowy-

mi założeniami, którymi są:

• ujęcie memoriałowe,

• zasada kontynuacji działania.

Ujęcie memoriałowe oznacza, że skutki transakcji lub innych zdarzeń uzna-

je się wówczas, gdy mają miejsce i rejestruje w księgach rachunkowych oraz wy-

kazuje w sprawozdaniu finansowym sporządzonym za okres, którego dotyczą.

Ponadto sprawozdanie finansowe zawiera informacje ukształtowane pod wpły-

wem wszystkich osiągniętych, przypadających na rzecz jednostki przychodów

i obciążających ją kosztów związanych z tymi przychodami dotyczących danego

roku obrotowego, niezależnie od terminu ich zapłaty. Ujęcie przychodów w ra-

chunku zysków i strat związane jest zwykle z ujęciem należności w bilansie, na-

tomiast ujęcie kosztów w tymże rachunku związane jest najczęściej z ujęciem zo-

bowiązań w bilansie.

2

Sprawozdanie finansowe przygotowuje się zwykle przy założeniu, że jed-

nostka gospodarcza będzie prowadzić działalność w dającej się przewidzieć

przyszłości w niezmniejszonym istotnie zakresie, bez postawienia jej w stan li-

kwidacji lub upadłości, chyba że jest to niezgodne ze stanem faktycznym lub

prawnym. Uzasadnia to określone podejście do wyceny składników aktywów

i pasywów. Jeśli istnieje zamiar lub potrzeba likwidacji, czy też zmniejszenia za-

kresu działania jednostki, sprawozdanie sporządza się według innych zasad wy-

ceniając składniki aktywów i pasywów nie wyżej od ich cen sprzedaży netto,

a składniki pasywów z uwzględnieniem wszystkich wynikających z tej sytuacji

zobowiązań.

Ujęcie memoriałowe determinuje sposób bieżącej rejestracji zdarzeń go-

spodarczych w księgach i przez to wywiera wpływ na sprawozdanie finansowe.

Natomiast zasada kontynuacji działania determinuje sposób wyceny poszczegól-

nych pozycji bilansu i ustalania wyniku finansowego.

Sprawozdania finansowe muszą charakteryzować się określonymi cechami

jakościowymi, którymi są:

3

• zrozumiałość,

• trafność,

• wiarygodność,

• porównywalność.

38

39

Informacje przedstawione w sprawozdaniach finansowych powinny być zro-

zumiałe dla ich użytkowników, co ma istotne znaczenie w podejmowaniu przez

nich decyzji ekonomicznych.

Trafność informacji sprawozdawczych oznacza zdolność wpływania na de-

cyzje ekonomiczne ich użytkowników. Na trafność informacji wpływa jej istot-

ność. Istotna jest informacja, której pominięcie lub zniekształcenie w sprawoz-

daniu finansowym może wpłynąć na decyzje ekonomiczne podejmowane przez

jej użytkowników.

Informacje przedstawione w sprawozdaniach finansowych są wiarygodne

wówczas, gdy nie zawierają istotnych błędów i zniekształceń i są zgodne z rze-

czywistością. O ich wiarygodności przesądzają:

• wierność obrazu transakcji i innych zdarzeń,

• przewaga treści nad formą,

• neutralność,

• ostrożność,

• kompletność.

Ostatnią – bardzo ważną cechą sprawozdań finansowych jest ich porówny-

walność. Użytkownicy sprawozdań finansowych dokonują bowiem porównań in-

formacji przedstawionych w sprawozdaniach finansowych danego przedsiębior-

stwa, sporządzonych za kolejne okresy sprawozdawcze, w celu wyznaczenia ten-

dencji kształtowania się jego wyniku finansowego oraz innych wielkości ekono-

micznych. W celu zapewnienia porównywalności w czasie, jednostka gospodar-

cza powinna kierować się zasadą ciągłości w ustalaniu i przedstawianiu wyników

finansowych podobnych transakcji oraz innych zdarzeń. Wyróżnia się dwa rodza-

je ciągłości, a mianowicie ciągłość formalną i merytoryczną. Ciągłość formalna

polega na takiej samej z roku na rok strukturze sprawozdania finansowego oraz

formie prezentacji informacji w nim zawartych. Natomiast ciągłość merytorycz-

na polega na stosowaniu z roku na rok jednakowych metod wyceny aktywów

i pasywów, ustalania wyniku finansowego i przepływów pieniężnych.

Dla zapewnienia porównywalności sprawozdań finansowych sporządzonych

za kolejne okresy sprawozdawcze, konieczne jest informowanie ich użytkowni-

ków o dokonanych zmianach formalnych i merytorycznych oraz o skutkach tych

zmian. Aby ułatwić użytkownikowi porównywanie informacji sprawozdawczych

w czasie, należy w sprawozdaniach przedstawić odpowiednie informacje doty-

czące okresów poprzedzających.

Spełnienie podstawowych założeń oraz cech jakościowych sprawozdań fi-

nansowych ma na celu przedstawienie rzetelnego i jasnego obrazu sytuacji ma-

jątkowej, finansowej oraz wyniku finansowego jednostki gospodarczej.

40

41

3. Rodzaje sprawozdań finansowych

Sprawozdania finansowe sporządza się w różnych sytuacjach i uwarunkowa-

niach czasowych, organizacyjnych oraz kapitałowych funkcjonowania jednostek

gospodarczych. Informacje sprawozdawcze mogą być prezentowane w odmien-

nych układach i z niejednakowym stopniem szczegółowości. Stosując odpowied-

nie podstawy podziału sprawozdań finansowych, można przeprowadzić ich kla-

syfikację. Podstawami podziału mogą być:

• złożoność podmiotu objętego sprawozdaniem,

• powtarzalność sporządzania,

• długość okresu sprawozdawczego,

• stopień szczegółowości,

• układ prezentacji informacji.

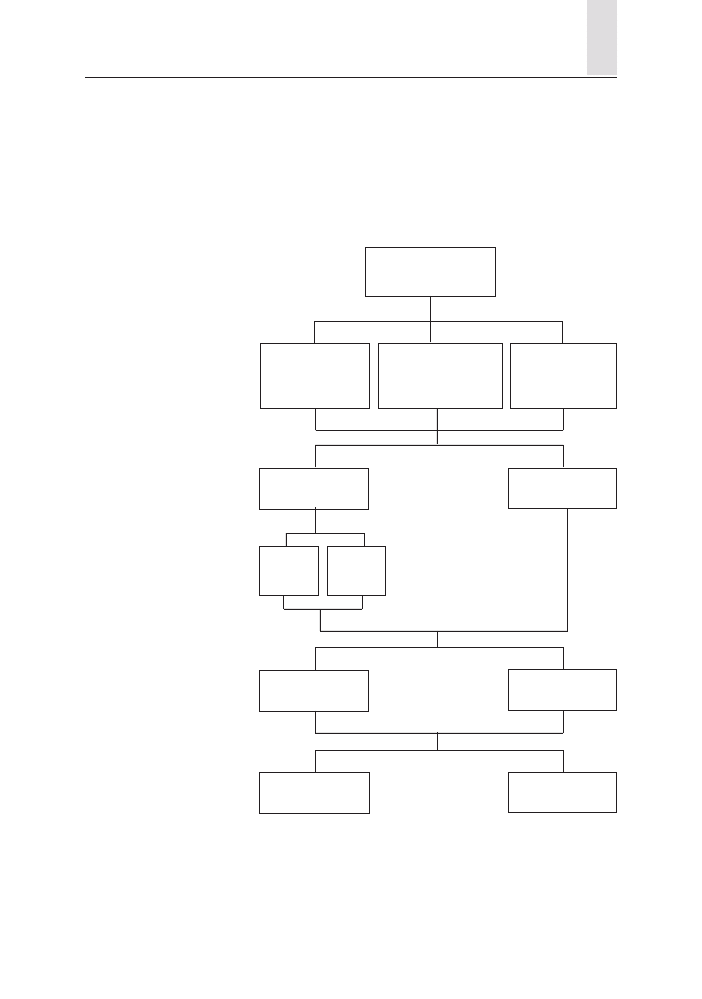

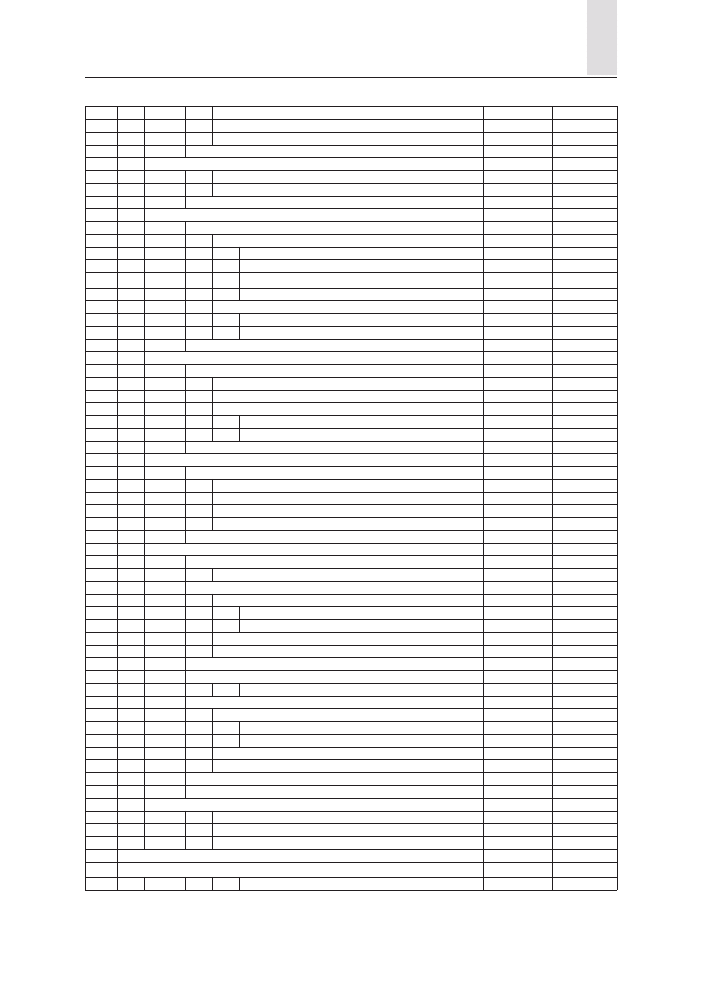

Klasyfikację sprawozdań finansowych z wykorzystaniem wymienionych

kryteriów przedstawiono na schemacie 1. Z punktu widzenia złożoności podmio-

tu objętego sprawozdaniem finansowym, wyróżnia się:

• sprawozdania finansowe jednostki,

• łączne sprawozdania jednostki złożonej z zakładów sporządzających sa-

modzielnie sprawozdania finansowe (zwanych zakładami samobilansują-

cymi się),

• skonsolidowane sprawozdania finansowe dwóch lub więcej jednostek go-

spodarczych stanowiących grupę kapitałową.

Klasyfikacja ta ma istotne znaczenie dla właściwego określenia bazy infor-

macyjnej i metod sporządzania sprawozdania.

Sprawozdania finansowe można podzielić według kryterium powtarzalno-

ści sporządzania na:

• systematyczne,

• sporadyczne.

40

41

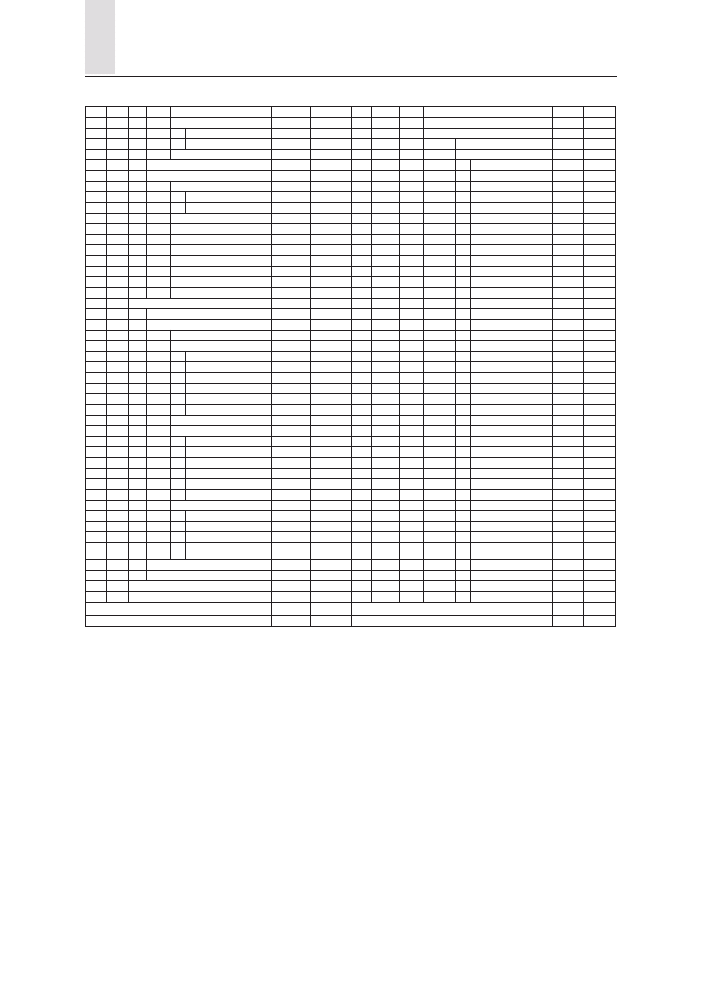

Schemat 1

Klasyfikacja sprawozdań finansowych

Sprawozdanie

finansowe

Łączne

sprawozdanie

finansowe jednostki

Skonsolidowane

sprawozdanie fi-

nansowe

Sprawozdanie fi-

nansowe

jednostki

Systematyczne

Sporadyczne

Roczne

Śród-

roczne

Szczegółowe

Uproszczone

Brutto

Netto

Kryterium

klasyfikacji:

Złożoność

podmiotu

objętego

sprawozdaniem

Powtarzalność

sporządzania

Długość okre-

su

sprawozdaw-

czego

Stopień

szczegółowości

Układ prezentacji

informacji

Źródło: opracowanie własne.

42

43

Sprawozdania finansowe systematyczne to sprawozdania jednostek i grup

kapitałowych sporządzane w jednakowych odstępach czasu. Dzielą się na:

• roczne, sporządzane na dzień kończący rok obrotowy,

• śródroczne, sporządzane na dzień kończący okres krótszy od pełnego roku

obrotowego (np. za pół roku, kwartał, miesiąc).

Sprawozdania finansowe sporadyczne sporządzane są przez jednostki go-

spodarcze na inny niż wskazany wyżej dzień, w związku z niezwykłymi okolicz-

nościami działalności, a więc na dzień zakończenia działalności, w tym również

sprzedaży i zakończenia likwidacji lub postępowania upadłościowego, na dzień

poprzedzający zmianę formy prawnej jednostki, podział lub połączenie jednost-

ki (jeżeli w wyniku połączenia powstaje nowa jednostka), postawienie jednostki

w stan likwidacji lub upadłości, a także na dzień przejęcia jednostki przez inny

podmiot.

Przedstawiony wyżej podział sprawozdań finansowych ma istotne znaczenie

przy podjęciu decyzji o ewentualnym odstąpieniu od zasady kontynuacji działa-

nia przy sporządzaniu sprawozdania.

Z punktu widzenia stopnia szczegółowości sprawozdania finansowe można

podzielić na:

• szczegółowe,

• uproszczone.

Sprawozdania szczegółowe zawierają informacje syntetyczne z wielostop-

niowym rozwinięciem analitycznym, np.:

A. Aktywa trwałe

IV. Inwestycje długoterminowe

3. Długoterminowe aktywa finansowe

a) w jednostkach powiązanych

−

udziały lub akcje

Uproszczenie polega na prezentacji w sprawozdaniu finansowym informacji

na dwóch poziomach uszczegółowienia, np.:

A. Aktywa trwałe

IV. Inwestycje długoterminowe

Ze względu na układ prezentacji informacji, sprawozdania można podzielić

na sporządzone w układzie:

• brutto,

• netto,

• mieszanym.

Sprawozdanie w układzie brutto zawiera więcej niż jedną informację o okre-

ślonej wielkości ekonomicznej, np.: kapitał podstawowy może być opisany in-

formacjami:

42

43

„Kapitał podstawowy” (wg umowy lub statutu spółki),

„Należne wpłaty na kapitał podstawowy”.

Druga informacja może być umieszczona w aktywach bilansu lub w pasy-

wach ze znakiem minus (jako korekta kapitału podstawowego). Umieszczenie po-

zycji korygującej w aktywach powoduje zawyżenie sum bilansowych w stosun-

ku do realnej wartości majątku. Wady tej pozbawiony jest drugi sposób prezen-

tacji informacji, czyli umieszczenie pozycji korygującej w pasywach ze znakiem

minus. Poznanie realnej wartości kapitału podstawowego wymaga w obu wypad-

kach odczytania i powiązania dwóch wymienionych informacji. Sprawozdanie

w układzie brutto charakteryzuje się większą wartością poznawczą i mniejszą

(trudniejszą) czytelnością.

W przeciwieństwie do układu brutto sprawozdanie finansowe w ukła-

dzie netto zawiera jedną informację o określonej wielkości ekonomicznej.

W odniesieniu do powyższego przykładu, byłby to:

„Kapitał podstawowy” (w wartości wniesionej).

Wartość poznawcza sprawozdania w układzie netto jest zdecydowanie

mniejsza niż w układzie brutto. Sprawozdanie jest jednak bardziej czytelne.

Mając na uwadze przedstawione wyżej zalety i wady układu brutto i układu

netto prezentacji informacji w sprawozdaniach finansowych, najczęściej stosuje

się w praktyce układ mieszany. Informacje o zasadniczym znaczeniu dla czytel-

nika sprawozdania prezentuje się w układzie brutto. Przykładem takiej informa-

cji jest wspomniany wcześniej:

„Kapitał podstawowy” (wg umowy lub statutu spółki).

Jeżeli kapitał nie został wniesiony w całości, to w oddzielnej pozycji poda-

je się:

„Należne wpłaty na kapitał podstawowy”.

Zgodnie z wcześniejszymi wyjaśnieniami, zamieszczenie tej pozycji w spra-

wozdaniu finansowym nie może zniekształcać (w tym wypadku zawyżać) real-

nej wartości majątku. Stąd „Należne wpłaty na kapitał podstawowy” prezentuje

się po stronie pasywów bilansu ze znakiem minus. Pozycją zmniejszającą realną

wartość kapitału podstawowego są również „Udziały (akcje) własne”. Nabycie

przez spółkę udziałów (akcji) własnych sprawia, że wartość jej kapitału zmniej-

sza się o kwotę równą ich wartości. Informacja o udziałach (akcjach) własnych

stanowi zatem pozycję korygującą in minus „Kapitał podstawowy”.

Inną informacją o zasadniczym znaczeniu dla czytelnika sprawozdania fi-

nansowego jest:

„Zysk (strata) netto”.

Prezentując ją w pasywach bilansu w pełnej wartości, zamieszcza się rów-

nocześnie informację:

„Odpisy z zysku netto w ciągu roku obrotowego (wielkość ujemna)”.

44

45

Informacje o pozostałych wielkościach bilansowych prezentuje się w ukła-

dzie netto, tzn. po uwzględnieniu korekt ich wartości (najczęściej zmniejszają-

cych), np.

„Należności krótkoterminowe”.

Informacje o odpisach aktualizujących pozycje przedstawione w ukła-

dzie netto, zamieszcza się w części sprawozdania finansowego zatytułowanego

„Dodatkowe informacje i objaśnienia”.

Przedstawione układy prezentacji informacji w sprawozdaniach finanso-

wych dotyczą nie tylko pozycji bilansu. Informacje o kosztach i przychodach za-

warte w rachunku zysków i strat, o środkach pieniężnych w rachunku przepły-

wów pieniężnych, a także o kapitale własnym w zestawieniu zmian w kapitale

(funduszu) własnym – mogą być prezentowane w różnych układach. Układ pre-

zentacji określa prawo o rachunkowości.

4. Struktura rocznego sprawozdania finansowego i

jego zakres podmiotowy

Roczne sprawozdanie finansowe sporządza się na dzień kończący rok ob-

rotowy, czyli rok kalendarzowy lub inny okres trwający 12 kolejnych pełnych

miesięcy kalendarzowych, stosowany również do celów podatkowych. Struktura

rocznego sprawozdania finansowego zależy od znaczenia podmiotu sporządza-

jącego sprawozdanie w środowisku gospodarczym. Z tego punktu widzenia jed-

nostki gospodarcze dzielą się na dwie grupy. Do grupy podmiotów o dużym zna-

czeniu zalicza się:

• banki oraz zakłady ubezpieczeń,

• jednostki działające na podstawie przepisów o publicznym obrocie papie-

rami wartościowymi i funduszach powierniczych oraz przepisów o fundu-

szach inwestycyjnych,

• jednostki działające na podstawie przepisów o organizacji i funkcjonowa-

niu funduszy emerytalnych, spółki akcyjne,

• pozostałe jednostki o znacznym rozmiarze działalności wyznaczonym war-

tościami trzech parametrów, a mianowicie średniorocznym zatrudnieniem,

sumą aktywów bilansu na koniec roku obrotowego, oraz przychodami net-

to ze sprzedaży towarów i produktów oraz operacji finansowych za rok ob-

rotowy. Wartości parametrów ustala się za poprzedzający rok obrotowy, za

który sporządzono sprawozdanie finansowe. Wraz z rozwojem gospodar-

czym wartości te ulegają zwiększeniu. W Polsce wynoszą obecnie:

* średnioroczne zatrudnienie w przeliczeniu na pełne etaty – co najmniej 50

osób,

* suma aktywów bilansu – równowartość – w walucie polskiej co

najmniej 2.500.000 EURO,

44

45

* przychody netto ze sprzedaży produktów i towarów oraz operacji finan-

sowych za rok obrotowy – równowartość w walucie polskiej co najmniej

5.000.000 EURO.

Sprawozdania finansowe tej grupy podmiotów są obowiązkowo badane

przez biegłych rewidentów i ogłaszane do publicznej wiadomości.

Do drugiej grupy podmiotów o mniejszym znaczeniu z punktu widze-

nia sprawozdawczości finansowej należą pozostałe jednostki gospodarcze pro-

wadzące księgi rachunkowe. Zasadniczo, sprawozdanie finansowe składa

się z:

• bilansu,

• rachunku zysków i strat,

• informacji dodatkowej, która obejmuje wprowadzenie do sprawozdania fi-

nansowego oraz dodatkowe informacje i objaśnienia.

Jednostki gospodarcze, których działalność ma duże znaczenie dla środowi-

ska gospodarczego sporządzają ponadto:

• zestawienie zmian w kapitale (funduszu) własnym,

• rachunek przepływów pieniężnych.

Do rocznego sprawozdania finansowego dołącza się sprawozdanie z działal-

ności jednostki, jeżeli obowiązek jego sporządzenia wynika z przepisów prawa.

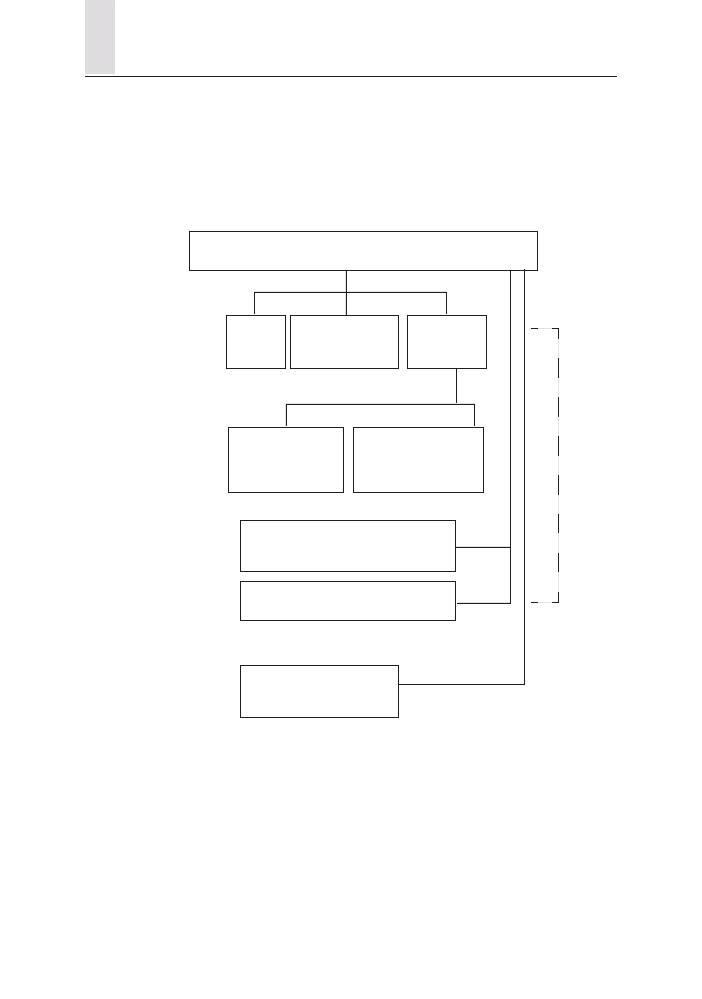

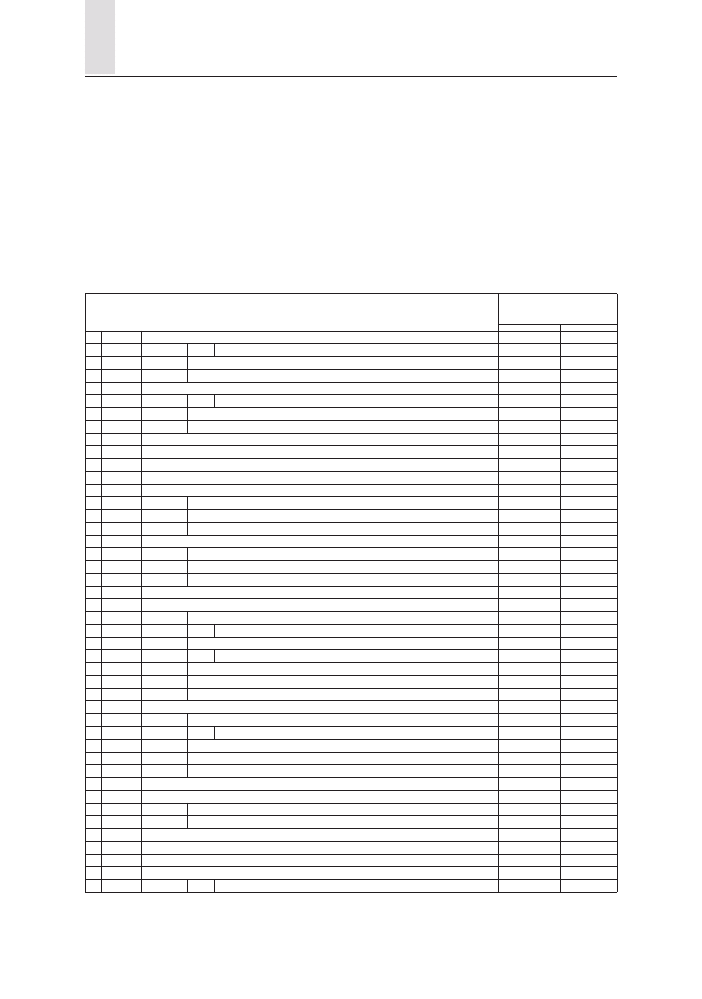

Strukturę sprawozdania finansowego przedstawiono na schemacie 2.

Sprawozdanie finansowe oraz sprawozdanie z działalności sporządza się

w języku polskim i walucie polskiej, generalnie w języku i walucie kraju, na któ-

rego terenie działa jednostka gospodarcza. Dane liczbowe zawarte w sprawozda-

niu, można wykazywać w zaokrągleniu do tysięcy złotych, jeżeli nie zniekształ-

ca to obrazu jednostki gospodarczej zawartego w sprawozdaniu. Zniekształcenie

wystąpi wówczas, gdy jednostka gospodarcza ma stosunkowo niewielki majątek

oraz przychody z działalności. Zaokrąglenie danych liczbowych charakteryzują-

cych majątek oraz przychody, a tym samym również koszty działalności do tysię-

cy złotych, może spowodować istotne zniekształcenie obrazu jednostki.

46

47

Schemat 2

Struktura rocznego sprawozdania finansowego

SPRAWOZDANIE FINANSOWE

Rachunek

zysków i strat

Informacja

dodatkowa

Bilans

Wprowadzenie do

sprawozdania finan-

sowego

Dodatkowe informacje

i objaśnienia

Podmioty objęte obo-

wiązkiem sporzą-

dzania

Wszystkie jednostki

gospodarcze prowa-

dzące księgi rachun-

kowe

Jednostki gospodar-

cze

o dużym znaczeniu

w środowisku gospo-

darczym

Spółki kapitałowe,

towarzystwa ubez-

pieczeń wzajemnych,

spółdzielnie, przed-

siębiorstwa państwo-

we

Źródło: opracowanie własne.

Zestawienie zmian w kapitale

(funduszu) własnym

Rachunek przepływów pieniężnych

Sprawozdanie

z działalności jednostki

Uzupełniający

Podstawowy

Charakter

części spra-

wozdania

46

47

Sprawozdanie finansowe powinno zawierać informacje w zakresie i stopniu

szczegółowości ustalonych w prawie o rachunkowości. Zakres informacji zawar-

tych w poszczególnych częściach sprawozdania finansowego będzie przedmio-

tem dalszych rozważań. Stopień szczegółowości prezentacji informacji zależy od

rozmiaru jednostki gospodarczej, a w odniesieniu do dużych podmiotów – dodat-

kowo od potrzeb lub specyfiki jednostki. Informacje zawarte w sprawozdaniu fi-

nansowym mogą być zatem wykazywane ze szczegółowością:

• przewidzianą we wzorach ustawowych,

• większą niż określa ustawa, stosownie do potrzeb lub specyfiki jednostki,

• mniejszą niż przewidziana w ustawie przez jednostki, które w roku ob-

rotowym, za który sporządzają sprawozdanie finansowe, nie osiągnęły dwóch

z trzech następujących wielkości:

• średnioroczne zatrudnienie 50 osób,

• suma aktywów bilansu na koniec roku obrotowego w walucie polskiej

– równowartość 2.000.000 EURO,

• przychody netto ze sprzedaży produktów i towarów oraz operacji finanso-

wych – równowartość w walucie polskiej 4.000.000 EURO.

Uproszczona forma sprawozdania finansowego polega na wykazaniu

w nim informacji syntetycznych z jednostopniowym uszczegółowieniem.

We wzorze ustawowym informacje te są oznaczone literami i cyframi rzymski-

mi. Uproszczonej formy nie mogą stosować banki i zakłady ubezpieczeń. Jeżeli

informacje dotyczące określonej pozycji sprawozdania finansowego nie wystąpi-

ły w jednostce w danym roku obrotowym, jak również w roku poprzedzającym,

pozycję tę pomija się.

Bilans jest zasadniczą częścią sprawozdania finansowego jednostki gospo-

darczej. Można go zdefiniować jako usystematyzowane, syntetyczne, sporządzo-

ne na określony moment (dzień bilansowy) zestawienie wartości składników ma-

jątkowych – aktywów jednostki gospodarczej oraz źródeł ich finansowania – pa-

sywów. Bilans przedstawia zatem sytuację majątkową i finansową jednostki na

określony dzień. O wartości poznawczej informacji zawartych w bilansie przesą-

dzają cechy jakościowe sprawozdań finansowych, traktowane również jako zasa-

dy bilansowe, a w szczególności zupełność, rzetelność, sprawdzalność, ciągłość

i przejrzystość.

4

Zupełność bilansu przejawia się w tym, że ukazane w nim skład-

niki aktywów i pasywów oraz ich wartości są ukształtowane pod wpływem

wszystkich zdarzeń gospodarczych, które wystąpiły w danym okresie, a także

tych, które wystąpiły po dniu bilansowym, jeśli mają wpływ na sytuację majątko-

wą i finansową jednostki (tzw. zdarzenia po dniu bilansowym). Rzetelność bilan-

su to zgodność informacji w nim zawartych z prawdą materialną. Sprawdzalność

bilansu polega na tym, że informacje w nim przedstawione mogą być porównane

z danymi z dokumentów źródłowych. Ciągłość dotyczy formy oraz treści bilansu.

48

49

Ciągłość formalna polega na zachowaniu tej samej formy bilansów sporządzo-

nych na kolejne momenty bilansowe. Ciągłość merytoryczna polega na stosowa-

niu tych samych – z roku na rok – metod wyceny składników aktywów i pasy-

wów oraz ustalania wyniku finansowego. Przejrzystość bilansu znajduje wyraz

we właściwym układzie pozycji bilansowych, ich grupowaniu według treści eko-

nomicznej, w ujęciu ułatwiającym orientację w sytuacji majątkowej i finansowej

jednostki gospodarczej. W dążeniu do zapewnienia przejrzystości i odpowied-

niej wartości poznawczej bilansu, łączy się pozycje aktywów i pasywów w grupy

na podstawie ich treści ekonomicznej. Podstawą szeregowania grup oraz pozycji

w ramach grup jest kryterium:

• płynności dla aktywów,

• wymagalności dla pasywów.

W obowiązującym obecnie w Polsce układzie bilansu uwzględnia się po-

dział aktywów na dwie zasadnicze grupy, tj. na:

• aktywa trwałe,

• aktywa obrotowe.

Grupy dzieli się na podgrupy, a w ramach podgrup wyróżnia się pozycje do

trzech poziomów uszczegółowienia.

Pozycje pasywów są usystematyzowane według zasadniczego podziału źró-

deł finansowania. Wyróżnia się w nich dwie grupy:

• kapitał (fundusz) własny,

• zobowiązania i rezerwy na zobowiązania.

Analogicznie jak aktywa, grupy pasywów dzielą się na podgrupy, a te na

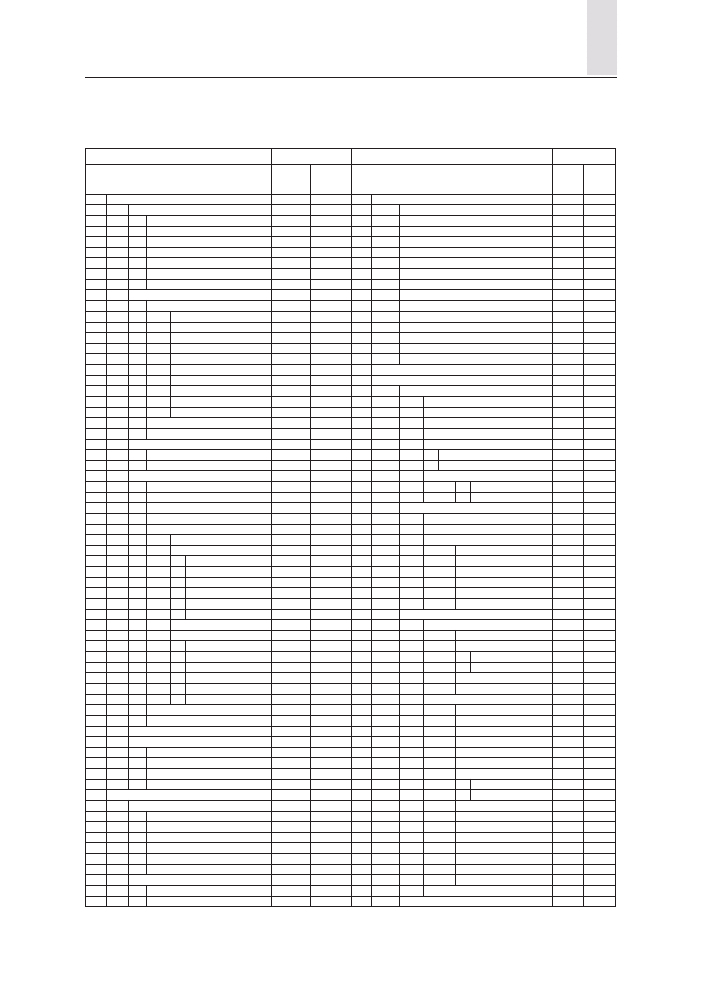

pozycje szczegółowe. Normatywny wzór bilansu

5

przedstawia tabela 1. Dla po-

szczególnych pozycji szczegółowych, a także podgrup i grup bilansu, podaje się

wartości w złotych na dzień kończący bieżący i poprzedni rok obrotowy dla po-

równania ich wartości.

Rachunek zysków i strat informuje o strukturze wyniku finansowego netto

ujawnionego w bilansie oraz o źródłach jego powstania. Wynik finansowy netto,

pokazany w bilansie jako informacja syntetyczna, przyjmuje postać rozwiniętą

w rachunku zysków i strat. W obowiązującym obecnie ujęciu rachunku zysków

i strat, można wyróżnić segmenty pozwalające ustalić zasadniczo pięć kategorii

wyniku finansowego:

• wynik ze sprzedaży,

• wynik z działalności operacyjnej,

• wynik z działalności gospodarczej,

• wynik brutto,

• wynik netto.

48

49

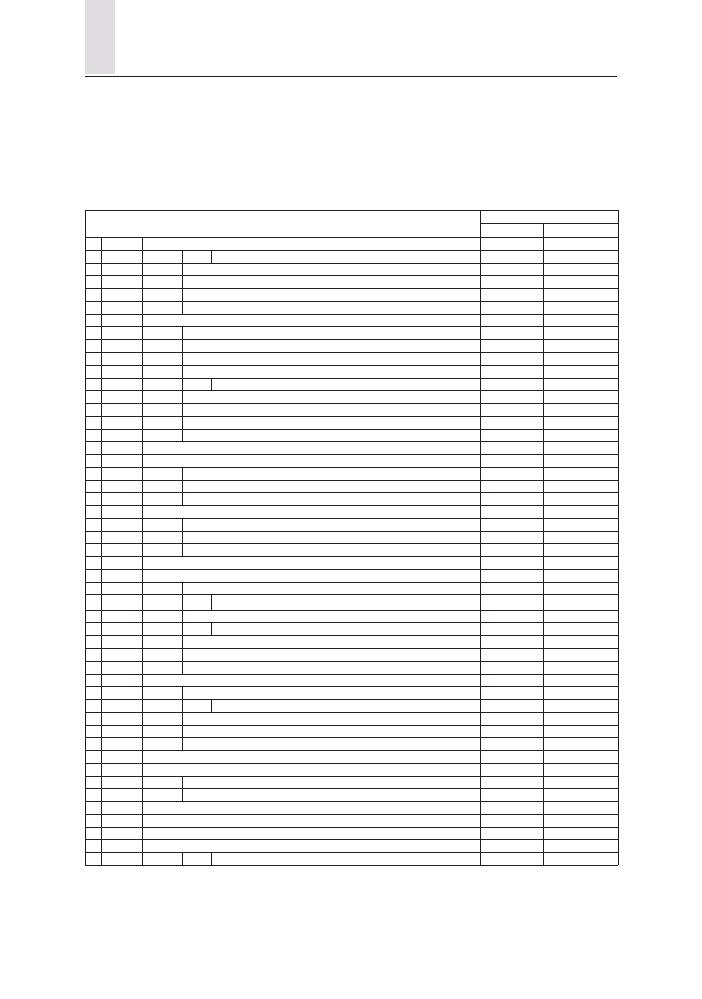

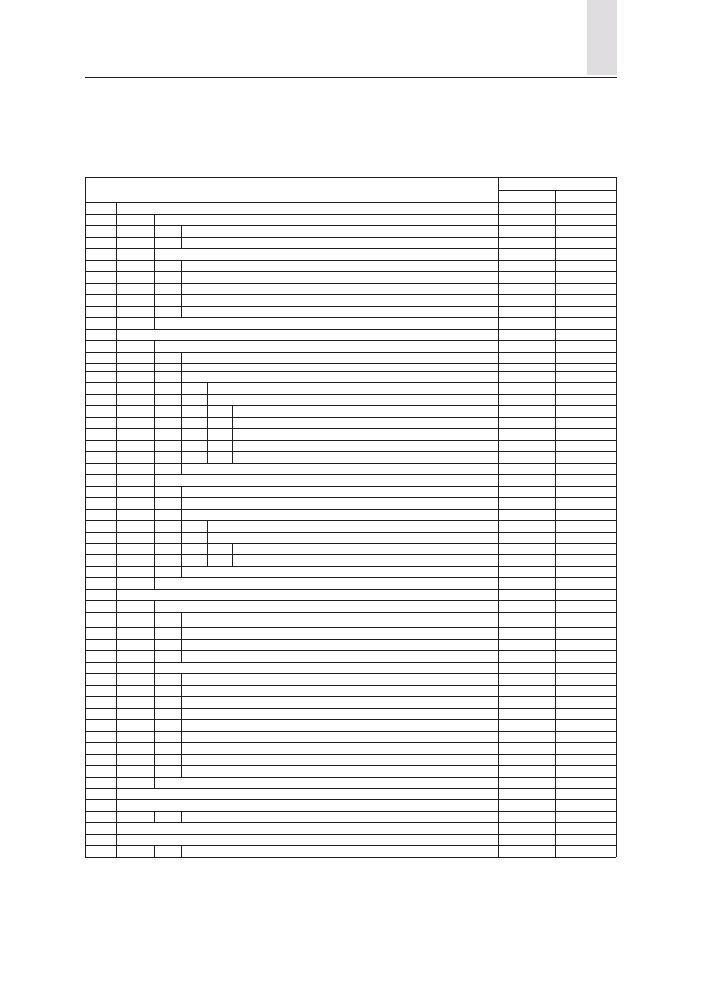

Tabela 1

BILANS

Stan na koniec roku

Stan na koniec

roku

Aktywa

bieżą-

cego

poprze

dniego

Pasywa

bieżą-

cego

poprze

dniego

A.

Aktywa trwałe

A. Kapitał (fundusz) własny

I.

Wartości niematerialne i prawne

I.

Kapitał (fundusz) podstawowy

1. Koszty zakończonych

II.

Należne wpłaty na kapitał

prac rozwojowych

podstawowy (wielkość ujemna)

2. Wartość firmy

III.

Udziały (akcje) własne

3. Inne wartości niematerialne i

(wielkość ujemna)

prawne

IV.

Kapitał (fundusz) zapasowy

4. Zaliczki na wartości

V.

Kapitał (fundusz) z aktualizacji

niematerialne i prawne

wyceny

II.

Rzeczowe aktywa trwałe

VI.

Pozostałe kapitały (fundusze)

1. Środki trwałe

rezerwowe

a)

grunty (w tym prawo -

VII.

Zysk (strata) z lat ubiegłych

użytkowania

VIII. Zysk (strata) netto

wieczystego gruntu)

IX.

Odpisy z zysku netto w ciągu roku

b)

budynki, lokale i obiekty

obrotowego (wielkość ujemna)

inżynierii lądowej i

wodnej

B. Zobowiązania i rezerwy na

c)

urządzenia techniczne

zobowiązania

i maszyny

I.

Rezerwy na zobowiązania

d)

środki transportu

1.

Rezerwa z tytułu

e)

inne środki trwałe

odroczonego podatku

2. Środki trwałe w budowie

dochodowego

3. Zaliczki na środki trwałe

2.

Rezerwa na świadczenia

III. Należności długoterminowe

emerytalne i podobne

1. Od jednostek powiązanych

-

długoterminowe

2. Od pozostałych jednostek

-

krótkoterminowe

IV.

Inwestycje długoterminowe

3.

Pozostałe rezerwy

1. Nieruchomości

-

długoterminowe

2. Wartości niematerialne i

-

krótkoterminowe

prawne

II.

Zobowiązania długoterminowe

3. Długoterminowe aktywa

1.

Wobec jednostek

finansowe

powiązanych

a)

w jednostkach

2.

Wobec pozostałych jednostek

powiązanych

a)

kredyty i pożyczki

-

udziały lub akcje

b)

z tytułu emisji dłużnych

-

inne papiery

papierów wartościowych

wartościowe

c)

inne zobowiązania

-

udzielone pożyczki

finansowe

-

inne długoterminowe

d)

inne

aktywa finansowe

III.

Zobowiązania krótkoterminowe

b)

w pozostałych

1.

Wobec jednostek powiązanych

jednostkach

a)

z tytułu dostaw i usług,

-

udziały lub akcje

o okresie wymagalności

-

inne papiery

-

do 12 miesięcy

wartościowe

-

powyżej 12 miesięcy

-

udzielone pożyczki

b)

inne

-

inne długoterminowe

aktywa finansowe

2.

Wobec pozostałych jednostek

4. Inne inwestycje

a)

kredyty i pożyczki

długoterminowe

b)

z tytułu emisji dłużnych

V.

Długoterminowe rozliczenia

papierów wartościowych

międzyokresowe

c)

inne zobowiązania

1. Aktywa z tytułu odroczonego

finansowe

podatku dochodowego

d)

z tytułu dostaw i usług,

2. Inne rozliczenia

o okresie wymagalności

międzyokresowe

-

do 12 miesięcy

B.

Aktywa obrotowe

-

powyżej 12 miesięcy

I.

Zapasy

e)

zaliczki otrzymane na

1. Materiały

dostawy

2. Półfabrykaty i produkty

f)

zobowiązania wekslowe

w toku

g)

z tytułu podatków, ceł,

3. Produkty gotowe

ubezpieczeń i innych

4. Towary

świadczeń

5. Zaliczki na dostawy

h)

z tytułu wynagrodzeń

II.

Należności krótkoterminowe

i)

inne

1. Należności od jednostek

3.

Fundusze specjalne

powiązanych

IV.

Rozliczenia międzyokresowe

50

51

a)

z tytułu dostaw i usług,

1.

Ujemna wartość firmy

o okresie spłaty:

2.

Inne rozliczenia

-

do 12 miesięcy

międzyokresowe

-

powyżej 12 miesięcy

-

długoterminowe

b)

inne

-

krótkoterminowe

2. Należności od pozostałych

jednostek

a)

z tytułu dostaw i usług,

-

do 12 miesięcy

-

powyżej 12 miesięcy

b)

z tytułu podatków,

dotacji, ceł, ubezpieczeń

społecznych i zdrowot-

nych oraz innych

świadczeń

c)

inne

d)

dochodzone na drodze

sądowej

III. Inwestycje krótkoterminowe

1. Krótkoterminowe aktywa

finansowe

a)

w jednostkach

powiązanych

-

udziały lub akcje

-

inne papiery

wartościowe

-

udzielone pożyczki

-

inne krótkoterminowe

aktywa finansowe

b)

w pozostałych

jednostkach

-

udziały lub akcje

-

inne papiery

wartościowe

-

udzielone pożyczki

-

inne krótkoterminowe

aktywa finansowe

c)

środki pieniężne

-

środki pieniężne w

kasie i na rachunkach

-

inne środki pieniężne

-

inne aktywa pieniężne

2. Inne inwestycje

krótkoterminowe

IV.

Krótkoterminowe rozliczenia

międzyokresowe

Aktywa razem

Pasywa razem

Pierwsza kategoria wyniku finansowego – zysk (strata) ze sprzedaży jest

różnicą między przychodami ze sprzedaży produktów (wyrobów, półfabryka-

tów i usług), towarów i materiałów, a kosztami uzyskania tych przychodów.

Informacje o kosztach i przychodach kreujących wynik ze sprzedaży są treścią

pierwszego segmentu rachunku zysków i strat.

Przychody ze sprzedaży produktów, towarów i materiałów są to kwoty na-

leżne, a także otrzymane przez sprzedającego (dostawcę) od nabywcy (odbiorcy)

z tytułu zrealizowanej transakcji. Treścią ekonomiczną przychodu jest „upraw-

dopodobnione powstanie w okresie sprawozdawczym korzyści ekonomicznych

o wiarygodnie określonej wartości, w formie zwiększenia wartości aktywów,

albo zmniejszenia wartości zobowiązań, które doprowadzą do wzrostu kapita-

łu własnego lub zmniejszenia jego niedoboru w inny sposób niż wniesienie środ-

ków przez udziałowców lub właścicieli”.

6

Stąd przychód ze sprzedaży nie za-

50

51

wsze jest rezultatem transakcji sprzedaży, a nie każda transakcja sprzedaży ro-

dzi przychód.

W pierwszym wypadku chodzi o przychody z umów długoterminowych,

których przedmiotem są roboty budowlane i usługi wymagające dłuższego cza-

su. Realizacja umowy rozpoczyna się w jednym okresie sprawozdawczym, a jej

zakończenie ma miejsce w okresie następnym. W przedstawionej sytuacji nale-

ży rozpoznać przychód zrealizowany przez wykonawcę umowy w okresie spra-

wozdawczym, stosownie do rzeczywistego stopnia zaawansowania prac obję-

tych umową.

W drugim wypadku chodzi o fikcyjne transakcje sprzedaży, które mają miej-

sce wówczas, gdy fakturze sprzedaży nie towarzyszy realizacja przedmiotu trans-

akcji. Realizacja przedmiotu transakcji sprzedaży polega na:

• wydaniu, wysłaniu lub postawieniu do dyspozycji kupującego określonych

dóbr, a więc wyrobów i półfabrykatów oraz towarów i materiałów,

• potwierdzeniu przez kupującego wykonania określonej usługi.

Reasumując, warunkiem rozpoznania i przedstawienia przychodu w rachun-

ku zysków i strat jest realizacja przedmiotu umowy w danym okresie sprawoz-

dawczym.

Przychody ze sprzedaży w rachunku zysków i strat są ustalone na poziomie

netto, tzn. bez należnego podatku od towarów i usług (VAT), a także pomniej-

szone o rabaty, opusty i inne zmniejszenia ceny sprzedaży. Przedstawia się je

w przekroju:

• przychody netto ze sprzedaży produktów,

• przychody netto ze sprzedaży towarów i materiałów.

Informacje o kosztach poniesionych dla uzyskania przychodów, mogą być

przedstawione w przekroju kalkulacyjnym lub rodzajowym. Zależnie od prze-

kroju prezentacji informacji o kosztach wyróżnia się dwa warianty rachunku zy-

sków i strat, a mianowicie:

• kalkulacyjny,

• porównawczy.

W wariancie kalkulacyjnym koszty przedstawia się w przekroju:

• koszt wytworzenia sprzedanych produktów,

• wartość sprzedanych towarów i materiałów,

• koszty sprzedaży,

• koszty ogólnego zarządu.

Są to koszty poniesione w związku z przychodami zrealizowanymi w da-

nym okresie sprawozdawczym, a zatem współmierne do przychodów. Informacje

o kosztach są więc porównywalne z informacjami o przychodach, a taki sposób

ich prezentacji pozwala ustalić wynik ze sprzedaży bez dokonywania zabiegów

doprowadzających informacje o kosztach do porównywalności. Dodatkową zale-

52

53

tą przedstawionego wariantu rachunku zysków i strat, jest uwidocznienie w nim

kosztów sprzedaży i kosztów ogólnego zarządu, co może mieć istotne znaczenie

dla czytelnika sprawozdania finansowego. Normatywny wzór rachunku zysków

i strat w wariancie kalkulacyjnym przedstawia tabela 2.

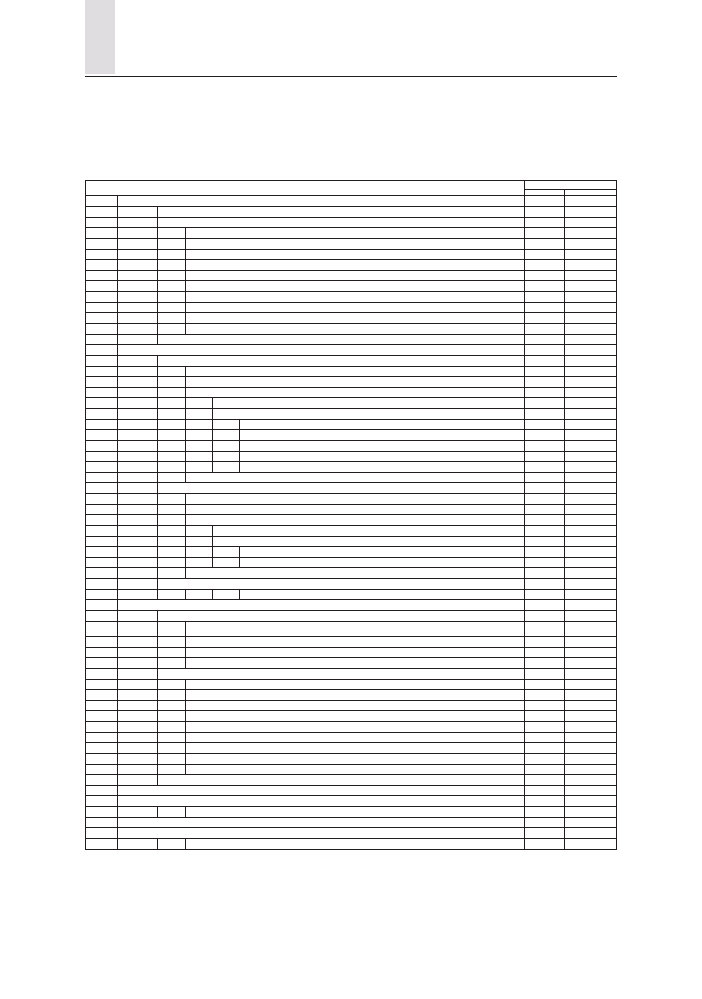

Tabela 2

RACHUNEK ZYSKÓW I STRAT

(wariant kalkulacyjny)

Pozycja

Rok

bieżący

poprzedni

A.

Przychody netto ze sprzedaży produktów, towarów i materiałów, w tym:

−

od jednostek powiązanych

I.

Przychody netto ze sprzedaży produktów

II.

Przychody netto ze sprzedaży towarów i materiałów

B.

Koszty sprzedanych produktów, towarów i materiałów, w tym:

−

jednostkom powiązanym

I.

Koszt wytworzenia sprzedanych produktów

II.

Wartość sprzedanych towarów i materiałów

C.

Zysk (strata) brutto ze sprzedaży (A-B)

D.

Koszty sprzedaży

E.

Koszty ogólnego zarządu

F.

Zysk (strata) ze sprzedaży (C-D-E)

G.

Pozostałe przychody operacyjne

I.

Zysk ze zbycia niefinansowych aktywów trwałych

II.

Dotacje

III.

Inne przychody operacyjne

H.

Pozostałe koszty operacyjne

I.

Strata ze zbycia niefinansowych aktywów trwałych

II.

Aktualizacja wartości aktywów niefinansowych

III.

Inne koszty operacyjne

I.

Zysk (strata) z działalności operacyjnej (F+G-H)

J.

Przychody finansowe

I.

Dywidendy i udziały w zyskach, w tym:

−

od jednostek powiązanych

II.

Odsetki, w tym:

−

od jednostek powiązanych

III.

Zysk ze zbycia inwestycji

IV.

Aktualizacja wartości inwestycji

V.

Inne

K.

Koszty finansowe

I.

Odsetki, w tym:

−

dla jednostek powiązanych

II.

Strata ze zbycia inwestycji

III.

Aktualizacja wartości inwestycji

IV.

Inne

L.

Zysk (strata) z działalności gospodarczej (I+J-K)

M.

Wynik zdarzeń nadzwyczajnych (M.I. – M.II.)

I.

Zyski nadzwyczajne

II.

Straty nadzwyczajne

N.

Zysk (strata) brutto (L+/-M)

N.

Podatek dochodowy

P.

Pozostałe obowiązkowe zmniejszenia zysku (zwiększenia straty)

R.

Zysk (strata) netto (N-O-P)

52

53

W wariancie porównawczym rachunku zysków i strat koszty działalności

operacyjnej przedstawia się w przekroju rodzajowym, tj.:

• amortyzacja,

• zużycie materiałów i energii,

• usługi obce,

• podatki i opłaty,

• wynagrodzenia,

• ubezpieczenia społeczne i inne świadczenia,

• pozostałe koszty rodzajowe,

• wartość sprzedanych towarów i materiałów.

Koszty w przekroju rodzajowym są kosztami działalności operacyjnej ponie-

sionymi w okresie sprawozdawczym. Dotyczą zwykle tego właśnie okresu, choć

mogą być częściowo związane zarówno z okresem przeszłym, jak i przyszłym.

Ponadto koszty te mogą częściowo dotyczyć produktów przeznaczonych na wła-

sne potrzeby jednostki gospodarczej. Stąd koszty rodzajowe stanowią wielkość

nieporównywalną z przychodami ze sprzedaży produktów. Ustalenie wyniku ze

sprzedaży wymaga w tym wypadku doprowadzenia kosztów do porównywalno-

ści z przychodami ze sprzedaży, albowiem ta informacja dotyczy wyłącznie pro-

duktów sprzedanych w okresie sprawozdawczym. Porównywalność kosztów ro-

dzajowych z przychodami ze sprzedaży uzyskuje się przez korektę kosztów o:

• zmianę stanu produktów (zwiększenie – wartość ujemna, zmniejszenie

– wartość dodatnia),

• koszt wytworzenia produktów na własne potrzeby jednostki (wartość

ujemna).

W normatywnym rachunku zysków i strat informacje korygujące umiesz-

czone są po informacji o przychodach ze sprzedaży produktów – z przeciwny-

mi znakami. Takie rozwiązanie znajduje wyraz w nazwie segmentu informacji

o przychodach z działalności operacyjnej: „Przychody ze sprzedaży i zrównane

z nimi”. Obejmują one:

• przychody netto ze sprzedaży produktów,

• zmianę stanu produktów (zwiększenie – wartość dodatnia, zmniejszenie

– wartość ujemna),

• koszt wytworzenia produktów na własne potrzeby jednostki,

• przychody netto ze sprzedaży towarów i materiałów.

Normatywny wzór rachunku zysków i strat w wariancie porównawczym

przedstawia tabela 3.

54

55

Tabela 3

RACHUNEK ZYSKÓW I STRAT

(wariant porównawczy)

Pozycja

Rok

bieżący

poprzedni

A.

Przychody netto i zrównane z nimi, w tym:

−

od jednostek powiązanych

I.

Przychody netto ze sprzedaży produktów

II.

Zmiana stanu produktów (zwiększenie +, zmniejszenie –)

III.

Koszt wytworzenia produktów na własne potrzeby jednostki

IV.

Przychody netto ze sprzedaży towarów i materiałów

B.

Koszty działalności operacyjnej

I.

Amortyzacja

II.

Zużycie materiałów i energii

III.

Usługi obce

IV.

Podatki i opłaty, w tym:

−

podatek akcyzowy

V.

Wynagrodzenia

VI.

Ubezpieczenia społeczne i inne świadczenia

VII.

Pozostałe koszty rodzajowe

VIII.

Wartość sprzedanych towarów i materiałów

C.

Zysk (strata) brutto ze sprzedaży (A-B)

D.

Pozostałe przychody operacyjne

I.

Zysk ze zbycia niefinansowych aktywów trwałych

II.

Dotacje

III.

Inne przychody operacyjne

E.

Pozostałe koszty operacyjne

I.

Strata ze zbycia niefinansowych aktywów trwałych

II.

Aktualizacja wartości aktywów niefinansowych

III.

Inne koszty operacyjne

F.

Zysk (strata) z działalności operacyjnej (C+D–E)

G.

Przychody finansowe

I.

Dywidendy i udziały w zyskach, w tym:

−

od jednostek powiązanych

II.

Odsetki, w tym:

−

od jednostek powiązanych

III.

Zysk ze zbycia inwestycji

IV.

Aktualizacja wartości inwestycji

V.

Inne

H.

Koszty finansowe

I.

Odsetki, w tym:

−

dla jednostek powiązanych

II.

Strata ze zbycia inwestycji

III.

Aktualizacja wartości inwestycji

IV.

Inne

I.

Zysk (strata) z działalności operacyjnej (F+G-H)

J.

Wynik zdarzeń nadzwyczajnych (J.I. – J.II.)

I.

Zyski nadzwyczajne

II.

Straty nadzwyczajne

K.

Zysk (strata) brutto (I +/-J)

L.

Podatek dochodowy

M.

Pozostałe obowiązkowe zmniejszenia zysku (zwiększenia straty)

N.

Zysk (strata) netto (K – L – M)

54

55

Informacje o elementach tworzących kolejne kategorie wyniku finansowe-

go przedstawione są w obydwu wariantach rachunku zysków i strat w taki sam

sposób.

Drugą kategorią wyniku finansowego jest wynik z działalności operacyjnej.

Ustala się go przez dodanie do wyniku ze sprzedaży pozostałych przychodów

operacyjnych i odjęcie pozostałych kosztów operacyjnych.

Pozostałe koszty i przychody operacyjne są to koszty i przychody związa-

ne pośrednio z działalnością operacyjną jednostki gospodarczej, a w szczególno-

ści – z działalnością socjalną, ze zbyciem środków trwałych, środków trwałych

w budowie oraz wartości niematerialnych i prawnych, odpisaniem należności

i zobowiązań, z odszkodowaniami, karami, grzywnami, darowiznami, dotacjami

itp. Pozostałe przychody operacyjne przedstawia się w przekroju:

• zysk ze zbycia niefinansowych aktywów trwałych,

• dotacje,

• inne przychody operacyjne.

Pozostałe koszty operacyjne przedstawia się w następujących pozycjach:

• strata ze zbycia niefinansowych aktywów trwałych,

• aktualizacja wartości aktywów niefinansowych,

• inne koszty operacyjne.

Trzecią kategorią wyniku finansowego przedstawianą w rachunku zysków

i strat jest wynik z działalności gospodarczej. Ustala się go przez dodanie do wy-

niku z działalności operacyjnej przychodów finansowych i odjęcie kosztów fi-

nansowych.

Koszty i przychody finansowe są to kategorie związane z działalnością inwe-

stycyjną i finansową jednostki gospodarczej, a więc z inwestycjami długo i krót-

koterminowymi oraz zobowiązaniami finansowymi. Przychody finansowe przed-

stawia się w przekroju:

• dywidendy i udziały w zyskach,

• odsetki,

• zysk ze zbycia inwestycji,

• aktualizacja wartości inwestycji,

• inne.

Pozycjami kosztów finansowych są:

• odsetki,

• strata ze zbycia inwestycji,

• aktualizacja wartości inwestycji,

• inne.

Elementami wpływającymi na wynik finansowy są również straty i zyski

o charakterze nadzwyczajnym. Wynik z działalności gospodarczej powiększo-

ny o zyski nadzwyczajne, lub pomniejszony o straty nadzwyczajne (ustalone

56

57

jako saldo zysków i strat nadzwyczajnych) pozwala uzyskać informację o wyni-

ku brutto. Straty i zyski nadzwyczajne są to straty i zyski powstające w rezultacie

zdarzeń trudnych do przewidzenia, poza działalnością operacyjną jednostki go-

spodarczej i nie związane z ogólnym ryzykiem jej prowadzenia.

Wynik zdarzeń nadzwyczajnych przedstawia się w przekroju:

• zyski nadzwyczajne,

• straty nadzwyczajne.

Ostatnia kategoria wyniku finansowego – wynik netto – jest różnicą pomię-

dzy wynikiem brutto a podatkiem dochodowym i pozostałymi obowiązkowymi

zmniejszeniami zysku (zwiększeniami straty). Wynik finansowy netto jest zasad-

niczą wielkością służącą ocenie rentowności jednostki gospodarczej.

Zestawienie zmian w kapitale (funduszu) własnym jest analitycznym roz-

winięciem informacji o kształtowaniu się poszczególnych pozycji kapitału (fun-

duszu) własnego – przedstawionych syntetycznie w pasywach bilansu. Celem

tego elementu sprawozdania finansowego jest wyeksponowanie zmian w po-

szczególnych składnikach kapitału własnego, a przez to dostarczenie użytkow-

nikom sprawozdań finansowych informacji do analizy ogółu zmian w warto-

ści księgowej jednostki gospodarczej. Ponadto ujawnia ono kwotę korekty błę-

du podstawowego odnoszoną do kapitału (funduszu) własnego w pozycji „zysk

(strata) z lat ubiegłych”. Zestawienie zmian w kapitale własnym jest sporządzo-

ne na podstawie szczegółowych zapisów księgowych na kontach kapitałów wła-

snych.

Normatywny wzór zestawienia zmian w kapitale (funduszu) własnym przed-

stawia tabela 4.

Tabela 4

ZESTAWIENIE ZMIAN W KAPITALE (FUNDUSZU) WŁASNYM

Pozycja

Rok

bieżący

poprzedni

I.

Kapitał (fundusz) własny na początek okresu (BO)

−

korekty błędów podstawowych

I.a.

Kapitał (fundusz) własny na początek okresu (BO), po korektach

1.

Kapitał (fundusz) podstawowy na początek okresu

1.1.

Zmiany kapitału (funduszu) podstawowego

a)

zwiększenie (z tytułu)

−

wydania udziałów (emisji akcji)

....

b)

zmniejszenie (z tytułu)

−

umorzenia udziałów (akcji)

....

1.2.

Kapitał (fundusz) podstawowy na koniec okresu

2.

Należne wpłaty na kapitał podstawowy na początek okresu

2.1.

Zmiana należnych wpłat na kapitał podstawowy

a)

zwiększenie (z tytułu)

56

57

....

b)

zmniejszenie (z tytułu)

....

2.2.

Należne wpłaty na kapitał podstawowy na koniec okresu

3.

Udziały (akcje) własne na początek okresu

a)

zwiększenie

b)

zmniejszenie

3.1.

Udziały (akcje) własne na koniec okresu

4.

Kapitał (fundusz) zapasowy na początek okresu

4.1.

Zmiany kapitału (funduszu) zapasowego

a)

zwiększenie (z tytułu)

−

emisji akcji powyżej wartości nominalnej

−

z podziału zysku (ustawowo)

−

z podziału zysku (ponad wymaganą ustawowo minimalną war-

tość)

....

b)

zmniejszenie (z tytułu)

−

pokrycia straty

....

4.2.

Stan kapitału (funduszu) zapasowego na koniec okresu

5.

Kapitał (fundusz) z aktualizacji wyceny na początek okresu

5.1.

Zmiany kapitału (funduszu) z aktualizacji wyceny

a)

zwiększenie (z tytułu)

....

b)

zmniejszenie (z tytułu)

−

zbycia środków trwałych

....

5.2.

Kapitał (fundusz) z aktualizacji wyceny na koniec okresu

6.

Pozostałe kapitały (fundusze) rezerwowe na początek okresu

6.1.

Zmiany pozostałych kapitałów (funduszy) rezerwowych

a)

zwiększenie (z tytułu)

....

b)

zmniejszenie (z tytułu)

....

6.2.

Pozostałe kapitały (fundusze) rezerwowe na koniec okresu

7.

Zysk (strata) z lat ubiegłych na początek okresu

7.1.

Zysk z lat ubiegłych na początek okresu

−

korekty błędów podstawowych

7.2.

Zysk z lat ubiegłych na początek okresu, po korektach

a)

zwiększenie (z tytułu)

−

podziału zysku z lat ubiegłych

....

b)

zmniejszenie (z tytułu)

....

7.3.

Zysk z lat ubiegłych na koniec okresu

7.4.

Strata z lat ubiegłych na początek okresu

−

korekty błędów podstawowych

7.5.

Strata z lat ubiegłych na początek okresu, po korektach

a)

zwiększenie (z tytułu)

−

przeniesienie straty z lat ubiegłych do pokrycia

....

b)

zmniejszenie (z tytułu)

....

7.6.

Strata z lat ubiegłych na koniec okresu

7.7.

Zysk (strata) z lat ubiegłych na koniec okresu

8.

Wynik netto

a)

zysk netto

b)

strata netto

c)

odpisy z zysku

II.

Kapitał (fundusz) własny na koniec okresu (BZ)

III.

Kapitał (fundusz) własny, po uwzględnieniu proponowanego podziału zysku

(pokrycia straty)

58

59

Rachunek przepływów pieniężnych stanowi analityczne rozwinięcie

przedstawionych w bilansie informacji o zmianie stanu środków pieniężnych do-

konanej w okresie sprawozdawczym. Celem sporządzenia tego elementu spra-

wozdania finansowego jest uzyskanie podstawy oceny możliwości jednostki go-

spodarczej do generowania środków pieniężnych oraz potrzeb w zakresie ich wy-

korzystania.

W rachunku przepływów pieniężnych wyodrębnia się przepływy z poszcze-

gólnych rodzajów działalności jednostki gospodarczej, a mianowicie z działal-

ności:

• operacyjnej,

• inwestycyjnej,

• finansowej.

Działalność operacyjna stanowi podstawowy rodzaj działalności podmio-

tu oraz inne rodzaje nie zaliczone do działalności inwestycyjnej i finansowej.

Przepływy pieniężne z działalności operacyjnej można ustalić metodą pośrednią

lub bezpośrednią. Możliwości w tym zakresie leżą u podstaw rozróżnienia dwóch

wariantów rachunku przepływów pieniężnych.

Punktem wyjścia w ustaleniu przepływów metodą pośrednią jest wynik fi-

nansowy (zysk lub strata) netto. Aby ustalić na jego podstawie kwotę środków

pieniężnych uzyskanych z działalności operacyjnej, należy skorygować wynik fi-

nansowy netto o:

• koszty i przychody niepieniężne (np. amortyzacja, rezerwy itp.),

• zmiany stanu zapasów, należności, zobowiązań krótkoterminowych, rozli-

czeń międzyokresowych,

• przychody i zyski, koszty i straty działalności inwestycyjnej i finansowej.

Ustalenie przepływów pieniężnych z działalności operacyjnej metodą bez-

pośrednią polega na zestawieniu wpływów (ze sprzedaży oraz innych wpływów

z działalności operacyjnej) i wydatków (z tytułu dostaw i usług, wynagrodzeń

netto, ubezpieczeń społecznych, zdrowotnych oraz innych świadczeń, podatków

i opłat o charakterze publicznoprawnym, innych wydatków operacyjnych).

Działalność inwestycyjna (lokacyjna) obejmuje nabywanie lub zbywanie

aktywów trwałych i krótkoterminowych aktywów finansowych oraz wszystkie

z nim związane pieniężne koszty i korzyści. Przepływy środków pieniężnych

z działalności inwestycyjnej sporządzane są bezpośrednio na zasadzie przeciw-

stawienia wydatków – wpływom z tej działalności.

Działalność finansowa to pozyskiwanie lub utrata źródeł finansowania oraz

wszystkie z nimi związane pieniężne koszty i korzyści. Przepływy środków pie-

niężnych z tej działalności sporządza się bezpośrednio tak jak z działalności in-

westycyjnej.

Normatywny wzór rachunku przepływów pieniężnych sporządzonego metodą

bezpośrednią przedstawia tabela 5, a sporządzonego metodą pośrednią–tabela 6.

58

59

Tabela 5

RACHUNEK PRZEPŁYWÓW PIENIEŻNYCH

(metoda bezpośrednia)

Pozycja

Rok

bieżący

poprzedni

A.

Przepływy środków pieniężnych z działalności operacyjnej

I.

Wpływy

1.

Sprzedaż

2.

Inne wpływy z działalności operacyjnej

II.

Wydatki

1.

Dostawy i usługi

2.

Wynagrodzenia netto

3.

Ubezpieczenia społeczne i zdrowotne oraz inne świadczenia

4.

Podatki i opłaty o charakterze publicznoprawnym

5.

Inne wydatki operacyjne

III.

Przepływy pieniężne netto z działalności operacyjnej (I-II)

B.

Przepływy pieniężne z działalności inwestycyjnej

I.

Wpływy

1.

Zbycie wartości niematerialnych i prawnych oraz rzeczowych aktywów trwałych

2.

Zbycie inwestycji w nieruchomości oraz wartości niematerialne i prawne

3.

Z aktywów finansowych, w tym:

a)

w jednostkach powiązanych

b)

w pozostałych jednostkach

−

zbycie aktywów finansowych

−

dywidendy i udziały w zyskach

−

spłata udzielonych pożyczek długoterminowych

−

odsetki

−

inne wpływy z aktywów finansowych

4.

Inne wpływy inwestycyjne

II.

Wydatki

1.

Nabycie wartości niematerialnych i prawnych oraz rzeczowych aktywów trwałych

2.

Inwestycje w nieruchomości oraz wartości niematerialne i prawne

3.

Na aktywa finansowe, w tym:

a)

w jednostkach powiązanych

b)

w pozostałych jednostkach

−

nabycie aktywów finansowych

−

udzielone pożyczki długoterminowe

4.

Inne wydatki inwestycyjne

III.

Przepływy pieniężne netto z działalności inwestycyjnej (I-II)

C.

Przepływy środków pieniężnych z działalności finansowej

I.

Wpływy

1.

Wpływy netto z wydania udziałów (emisji akcji) i innych instrumentów kapitało-

wych oraz dopłat do kapitału

2.

Kredyty i pożyczki

3.

Emisja dłużnych papierów wartościowych

4.

Inne wpływy finansowe

II.

Wydatki

1.

Nabycie udziałów (akcji) własnych

2.

Dywidendy i inne wypłaty na rzecz właścicieli

3.

Inne, niż wypłaty na rzecz właścicieli, wydatki z tytułu podziału zysku

4.

Spłaty kredytów i pożyczek

5.

Wykup dłużnych papierów wartościowych

6.

Z tytułu innych zobowiązań finansowych

7.

Płatności zobowiązań z tytułu umów leasingu finansowego

8.

Odsetki

9.

Inne wydatki finansowe

III.

Przepływy pieniężne netto z działalności finansowej (I-II)

D.

Przepływy pieniężne netto, razem (A.III +/- B.III +/- C.III)

E.

Bilansowa zmiana stanu środków pieniężnych, w tym:

−

zmiana stanu środków pieniężnych z tytułu różnic kursowych

F.

Środki pieniężne na początek okresu

G.

Środki pieniężne na koniec okresu (F +/- D), w tym:

−

o ograniczonej możliwości dysponowania

60

61

Tabela 6

RACHUNEK PRZEPŁYWÓW PIENIEŻNYCH

(metoda pośrednia)

Pozycja

Rok

bieżący

poprzedni

A.

Przepływy środków pieniężnych z działalności operacyjnej

I.

Zysk (strata) netto

II.

Korekty razem

1.

Amortyzacja

2.

Zyski (straty) z tytułu różnic kursowych

3.

Odsetki i udziały w zyskach (dywidendy)

4.

Zysk (strata) z działalności inwestycyjnej

5.

Zmiana stanu rezerw

6.

Zmiana stanu zapasów

7.

Zmiana stanu należności

8.

Zmiana stanu zobowiązań krótkoterminowych z wyjątkiem pożyczek i kredytów

9.

Zmiana stanu rozliczeń międzyokresowych

10.

Inne korekty

III.

Przepływy pieniężne netto z działalności operacyjnej (I +/- II)

B.

Przepływy środków pieniężnych z działalności inwestycyjnej

I.

Wpływy

1.

Zbycie wartości niematerialnych i prawnych oraz rzeczowych aktywów trwałych

2.

Zbycie inwestycji w nieruchomości oraz wartości niematerialne i prawne

3.

Z aktywów finansowych, w tym:

a)

w jednostkach powiązanych

b)

w pozostałych jednostkach

−

zbycie aktywów finansowych

−

dywidendy i udziały w zyskach

−

spłata udzielonych pożyczek długoterminowych

−

odsetki

−

inne wpływy z aktywów finansowych

4.

Inne wpływy inwestycyjne

II.

Wydatki

1.

Nabycie wartości niematerialnych i prawnych oraz rzeczowych aktywów trwałych

2.

Inwestycje w nieruchomości oraz wartości niematerialne i prawne

3.

Na aktywa finansowe, w tym:

a)

w jednostkach powiązanych

b)

w pozostałych jednostkach

−

nabycie aktywów finansowych

−

udzielone pożyczki długoterminowe

4.

Inne wydatki inwestycyjne

III.

Przepływy pieniężne netto z działalności inwestycyjnej (I-II)

C.

Przepływy środków pieniężnych z działalności finansowej

I.

Wpływy

1.

Wpływy netto z wydania udziałów (emisji akcji) i innych instrumentów kapitałowych oraz

dopłat do kapitału

2.

Kredyty i pożyczki

3.

Emisja dłużnych papierów wartościowych

4.

Inne wpływy finansowe

II.

Wydatki

1.

Nabycie udziałów (akcji) własnych

2.

Dywidendy i inne wypłaty na rzecz właścicieli

3.

Inne, niż wypłaty na rzecz właścicieli, wydatki z tytułu podziału zysku

4.

Spłaty kredytów i pożyczek

5.

Wykup dłużnych papierów wartościowych

6.

Z tytułu innych zobowiązań finansowych

7.

Płatności zobowiązań z tytułu umów leasingu finansowego

8.

Odsetki

9.

Inne wydatki finansowe

III.

Przepływy pieniężne netto z działalności finansowej (I-II)

D.

Przepływy pieniężne netto, razem (A.III +/- B.III +/- C.III)

E.

Bilansowa zmiana stanu środków pieniężnych, w tym:

−

zmiana stanu środków pieniężnych z tytułu różnic kursowych

F.

Środki pieniężne na początek okresu

G.

Środki pieniężne na koniec okresu (F +/- D), w tym:

−

o ograniczonej możliwości dysponowania

60

61

Informacja dodatkowa jest opisową częścią sprawozdania finansowego.

Powinna zawierać istotne dane i objaśnienia niezbędne do tego, aby sprawoz-

danie finansowe przedstawiało rzetelnie i jasno sytuację majątkową i finansową

oraz wynik finansowy jednostki gospodarczej. Informacja dodatkowa obejmuje:

• wprowadzenie do sprawozdania finansowego,

• dodatkowe informacje i objaśnienia.

Wprowadzenie do sprawozdania finansowego powinno zawierać m.in.:

• opis przyjętych zasad (polityki) rachunkowości, w tym metod wyceny

i sporządzania sprawozdania finansowego w zakresie, w jakim prawo o ra-

chunkowości pozostawia jednostce gospodarczej możliwość wyboru,

• przedstawienie przyczyn i skutków ewentualnych zmian przyjętych zasad

w stosunku do roku poprzedniego.

Dodatkowe informacje i objaśnienia dotyczą:

• pozycji bilansu, rachunku zysków i strat, zestawienia zmian w kapitale

(funduszu) własnym oraz rachunku przepływów pieniężnych za okresy

sprawozdawcze objęte sprawozdaniem finansowym,

• proponowanego podziału zysku lub pokrycia straty,

• podstawowych informacji dotyczących pracowników i organów jednostki,

• innych informacji istotnych dla zrozumienia sprawozdania finansowego.

Minimalny zakres treści wprowadzenia do sprawozdania finansowego oraz

dodatkowych informacji i objaśnień regulowany jest w prawie o rachunkowości.

5. Badanie sprawozdania finansowego

Prawo o rachunkowości nakłada na jednostki o większym znaczeniu w śro-

dowisku gospodarczym obowiązek publikowania rocznych sprawozdań finanso-

wych.

7

Ma to na celu ułatwienie dostępu do informacji o sytuacji majątkowej i fi-

nansowej określonej jednostki gospodarczej innym podmiotom działającym na

rynku, a przez to zwiększenie bezpieczeństwa obrotu gospodarczego.

Warunkiem opublikowania sprawozdania finansowego jest jego uwiary-

godnienie w opinii biegłego rewidenta sporządzonej w rezultacie badania spra-

wozdania oraz ksiąg rachunkowych stanowiących podstawę jego sporządzenia.

Chodzi bowiem o uniknięcie niebezpieczeństwa, że informacje przedstawione

w sprawozdaniu finansowym:

• będą niekompletne,

• będą zawierać błędy,

• nie ujawnią oszustw,

• nieświadomie wprowadzą w błąd,

• będą zafałszowane lub umyślnie wprowadzać w błąd,

• nie ujawnią istotnych informacji,

62

63

• będą niezgodne z wymaganiami prawa,

a przez to ich użyteczność dla czytelników będzie ograniczona.

8

Ze względu na to, że za rachunkowość jednostki gospodarczej, zgodnie

z przepisami prawa,

9

odpowiedzialny jest jej kierownik (zarząd), który może być

zainteresowany przekazaniem na zewnątrz informacji nieprawdziwych, lub gdy

zawierają one istotne zniekształcenia na skutek zaniedbań kierownika jednostki,

niezbędne staje się potwierdzenie prawdziwości i poprawności informacji zawar-

tych w sprawozdaniu finansowym. Temu celowi służy badanie sprawozdań finan-

sowych, które można określić jako sprawdzenie dokonywane przez niezależnych

biegłych rewidentów (ekspertów w zakresie rachunkowości) całości sprawozdań

finansowych, zapisów księgowych i innej, pomocniczej ewidencji wewnątrz i na

zewnątrz jednostki.

10

Celem badania sprawozdania finansowego jest wyrażenie przez biegłego re-

widenta pisemnej opinii wraz z raportem o tym, czy sprawozdanie finansowe jest

prawidłowe oraz rzetelnie i jasno przedstawia sytuację majątkową i finansową,

oraz wynik finansowy badanej jednostki.

11

Badanie sprawozdania finansowego poprzedza jego ogłoszenie.

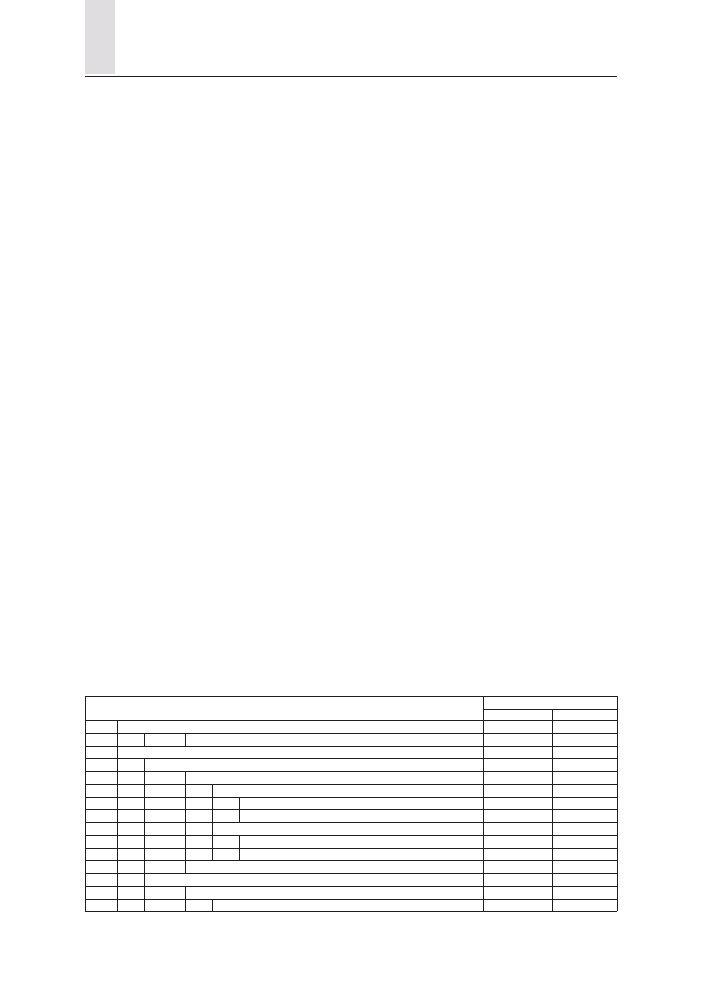

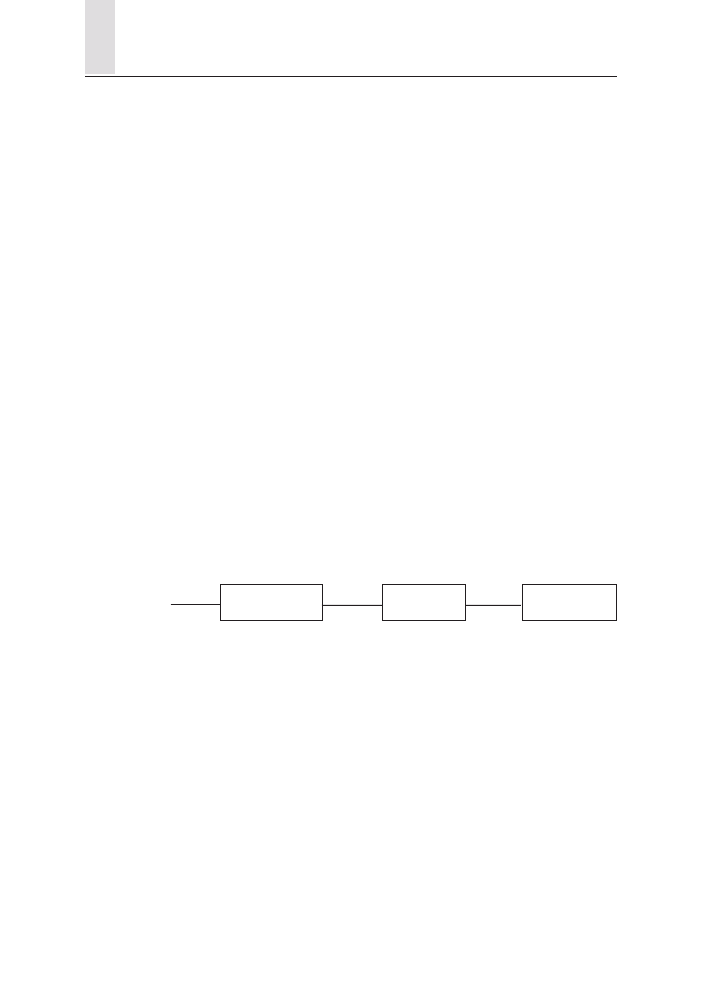

Czynności związane ze sprawozdaniem finansowym przedstawiono na

schemacie 3.

Schemat 3

Czynności związane ze sprawozdaniem finansowym

Księgi rachun-

kowe

Źródło: opracowanie własne.

Sporządzenie

Sprawozdanie finanso-

we nieuwiarygodnione

Badanie

Ogłaszanie

Uwiarygodnienie w

opinii biegłego re-

widenta

Podanie do pu-

blicznej wiado-

mości

Badanie sprawozdań finansowych ma charakter obligatoryjny, a zakres pod-

miotów objętych obowiązkiem badania i ogłaszania sprawozdań finansowych

określa prawo o rachunkowości. Zgodnie z obowiązującymi obecnie w Polsce

przepisami ustawy o rachunkowości

12

badaniu i ogłaszaniu podlegają:

1) roczne skonsolidowane sprawozdania finansowe grup kapitałowych,

2) roczne sprawozdanie finansowe kontynuujących działalność:

62

63

a) banków oraz zakładów ubezpieczeń,

b) jednostek działających na podstawie przepisów o publicznym obrocie

papierami wartościowymi i funduszach powierniczych oraz przepisów

o funduszach inwestycyjnych,

c) jednostek działających na podstawie przepisów o organizacji i funkcjono-

waniu funduszy emerytalnych,

d) spółek akcyjnych,

e) pozostałych jednostek, które w poprzedzającym roku obrotowym za któ-

ry sporządzono sprawozdania finansowe, spełniły co najmniej dwa z na-

stępujących warunków:

– średnioroczne zatrudnienie w przeliczeniu na pełne etaty wyniosło co

najmniej 50 osób,

– suma aktywów bilansu na koniec roku obrotowego stanowiła równo-

wartość w walucie polskiej co najmniej 2.500.000 EURO,

– przychody netto ze sprzedaży produktów i towarów oraz operacji finan-

sowych za rok obrotowy stanowiły równowartość w walucie polskiej

co najmniej 5.000.000 EURO,

3) łączne sprawozdania finansowe jednostek złożonych z jednostek orga-

nizacyjnych sporządzających samodzielne sprawozdania finansowe

wg warunków określonych wyżej,

4) półroczne sprawozdania finansowe funduszy inwestycyjnych.

Badaniu podlegają również sprawozdania finansowe spółek przejmujących

i spółek nowo zawiązanych sporządzone za rok obrotowy, w którym nastąpiło

połączenie. Zakres podmiotowy zobligowanych do poddania badania i ogłasza-

nia sprawozdań finansowych może ulec zmianie.

Zbadane sprawozdanie finansowe wraz ze sprawozdaniem z działalności

jednostki oraz opinią i raportem biegłego rewidenta jest udostępniane udziałow-

com jednostki najpóźniej na 15 dni przed zgromadzeniem wspólników, akcjona-

riuszy, członków, albo przedstawicieli członków spółdzielni.

Po zatwierdzeniu sprawozdania finansowego i podjęciu uchwały o podzia-

le zysku lub pokryciu straty kierownik jednostki składa je wraz ze sprawozda-

niem z działalności jednostki we właściwym rejestrze sądowym i do ogłoszenia

w Dzienniku Urzędowym Rzeczypospolitej Polskiej „Monitor Polski B”, a w od-

niesieniu do spółdzielni – w Monitorze Spółdzielczym.

64

Przypisy

1

Założenia koncepcyjne sporządzania i prezentacji sprawozdań finansowych, [w:]

Międzynarodowe Standardy Rachunkowości 2001, International Accounting Standards

Comittee, SKwP Warszawa 2001, s. 59.

2

W uzasadnionych przypadkach przychody są związane z innymi rozliczeniami

międzyokresowymi, a koszty z rezerwami, innymi rozliczeniami miedzyokresowymi lub

zmniejszeniem wartości aktywów.

3

Założenia koncepcyjne ..., op.cit.

4

Por. E. Burzym, Rachunkowość przedsiębiorstw i instytucji, PWE, Warszawa 1980,

s. 395-397.

5

Źródłem normatywnych wzorów poszczególnych części sprawozdania finansowego jest

ustawa z dnia 29 września 1004 r. o rachunkowości (tekst jednolity), Dz.U. z 2002 r. nr

76, poz. 694.

6

Tamże, oraz MSR 18 – Przychody, [w:] Międzynarodowe Standardy Rachunkowości

2001, op.cit., s. 375.

7

Art. 64 ustawy z dnia 29 września 1994 r. o rachunkowości, op.cit.

8

A.H. Millichamp, Auditing, 7th ed. DP Publication, Londyn 1996, s. 2.

9

W Polsce – zgodnie z ustawą o rachunkowości.

10

W.B. Meigs, O.R. Whittington, K. Pany, R.F. Meigs, Principles of auditing, 9th ed.

IRWIN, Boston 1989.

11

Art. 65 ust. 1 ustawy z dnia 29 września 1994 r. o rachunkowości, op.cit.

12

Art. 64 ustawy z dnia 29 września 1994 r. o rachunkowości, op.cit.

Wyszukiwarka

Podobne podstrony:

Rozliczenie produkcji w jednostce nieobj©tej obowiĄzkiem badania sprawozdania finansowego, Rozliczen

Sprawozdanie finansowe, Technik Administracji, RACHUNKOWOŚĆ, Rachunkowość, Rachunkowowść

Które zmiany ustawy o rachunkowości wpływają na sprawozdanie finansowe za 2008 r, rachunkowość

15) Sprawozdanie finansowe jako źródło informacji finansowej, finanse przedsiębiorstw

Sprawozdania finansowe jako podstawowe źródło informacji w zarządzaniu finansami

KSWS 2 WYCENA DO CELÓW SPRAWOZDAŃ FINANSOWYCH W ROZUMIENIU USTAWY O RACHUNKOWOŚCI

Sprawozdanie finansowe, Technik Administracji, RACHUNKOWOŚĆ, Rachunkowość, Rachunkowowść

Które zmiany ustawy o rachunkowości wpływają na sprawozdanie finansowe za 2008 r, rachunkowość

Ustawa o rachunkowości - Rozdział 5 Sprawozdania finansowe jednostki, STUDIA, Rachunkowość

Rachunkowość jako system ewidencji gospodarczej, Materiały STUDIA, Semestr III, Rachunkowość finanso

informacja dodatkowa jako część sprawozdania finansowego, rachunkowosc

Kredyt gospodarczy jako produkt bankowy i źródło finansowania przedsiębiorstw

INSTRUMENTY FINANSOWE W SPRAWOZDANIACH JEDNOSTEK GOSPODARCZYCH

więcej podobnych podstron