Prof. dr hab. Wiesława Przybylska-Kapuścińska

Program wykładu

—

Wiarygodność polityki pieniężnej

—

Przejrzystość polityki pieniężnej

—

Odpowiedzialność polityki pieniężnej

2

Interpretacja wiarygodności

—

wiarygodność w odniesieniu do polityki ekonomicznej

jest zazwyczaj rozumiana jako

zaufanie ze strony

podmiotów działających w mikroskali do podmiotu

odpowiedzialnego za realizację polityki gospodarczej

(makroekonomicznej)

—

wiarygodność to stopień, w jakim przekonania o

bieżącym i przyszłym kursie polityki gospodarczej są

spójne z programem pierwotnie ogłoszonym przez

polityków gospodarczych

3

Interpretacja wiarygodności

—

Wiarygodność (wg A. Blindera), zazwyczaj jest

identyfikowana z jednym z trzech następujących

elementów:

—

zgodność intencji/motywacji (incentive compatibility),

—

wcześniejsze zobowiązanie (precommitment),

—

silna niechęć/awersja do inflacji (strong aversion to inflation).

—

stopień, w jakim uczestnicy rynku wierzą, że bank

centralny osiągnie wyznaczone cele

—

A. Blinder określa ją jako zgodność słów i czynów

—

zbieżność celu inflacyjnego i oczekiwań inflacyjnych

(A. Cukierman, A. Meltzer)

4

Wiarygodność i jej przesłanki

Wiarygodność polityki pieniężnej dotyczy dwóch

różnych sytuacji:

—

konieczności podjęcia przez władze polityki

dezinflacji

—

utrzymania kontroli nad poziomem inflacji

5

Wiarygodność i jej przesłanki

(cd.)

Argumenty przemawiające za wiarygodnością:

—

szybsza i mniej kosztowna polityka dezinflacji,

—

minimalizacja bądź neutralizacja nieprzewidzianych

szoków podażowych,

—

lepsza reakcja banku centralnego na informacje

z rynku

6

Wiarygodność i jej przesłanki

(cd.)

—

Wiarygodność wiąże skuteczność polityki z jej

oddziaływaniem na proces kształtowania oczekiwań.

—

Jeśli bank centralny i jego zobowiązania są

wiarygodne, zmniejsza się niepewność i związane z nią

opóźnienia, a oczekiwania są kształtowane w sposób

sprzyjający celom polityki pieniężnej.

7

Wiarygodność i jej przesłanki

(cd.)

—

Wiarygodność polityki banku centralnego przyczynia

się również do utrzymania poziomu cen na niskim

poziomie.

—

Wysoki stopień wiarygodności umożliwia też władzom

monetarnym bardziej trafną ocenę sytuacji

gospodarczej.

—

Bank centralny musi przekonać otoczenie, że jego cele

nie są rozbieżne z celami społeczeństwa.

8

Sposoby zwiększania wiarygodności

polityki pieniężnej

Reformy instytucjonalne:

—

wprowadzenie reguły polityki pieniężnej,

—

stworzenie kontraktu dla bankiera centralnego,

—

zapewnienie niezależności banku centralnego,

—

przyjęcie strategii inflacyjnej.

9

Sposoby zwiększania wiarygodności

polityki pieniężnej

(cd.)

—

koordynacja polityki pieniężnej i fiskalnej

—

powstanie zaufania otoczenia gospodarczego do

polityki banku centralnego

—

bardzo wiele zależy od aktualnej

i przeszłej sytuacji gospodarczo-politycznej kraju.

10

Minimalne warunki wiarygodności

—

prawidłowo dobrane cele polityki pieniężnej,

—

zapewnienie niezależności banku centralnego,

—

spełnienie przez bank centralny postulatu

przejrzystości i odpowiedzialności prowadzonej

polityki,

—

synchronizacja/koordynacja elementów polityki

makroekonomicznej i strukturalnej,

—

polityka informacyjna (i przejrzystość BC)

11

Pomiar wiarygodności

—

analiza zmian oczekiwań inflacyjnych uczestników

rynku,

—

porównanie wielkości monetarnych deklarowanych

przez władzę monetarną i faktycznie osiągniętych,

—

badanie zmian cen instrumentów na rynkach

finansowych (krzywej dochodowości),

—

obserwacja poziomu wskaźnika tzw. break-even

inflation (BEI).

12

Pomiar wiarygodności

Wskaźnik wiarygodności IC (Index of Credibility)

IC =

1

gdy E(π) ≤ π

t

13

Znaczenie wiarygodności

—

wiarygodność istotnie zwiększa skuteczność polityki

banku centralnego, poprzez wpływ na oczekiwania

uczestników rynku,

—

ogranicza opóźnienia zewnętrzne i niepewność

towarzyszącą działaniom banku centralnego,

—

odgrywa coraz większą rolę w mechanizmie transmisji

impulsów polityki pieniężnej,

—

, który uważa, że „trzy najważniejsze elementy

decydujące o sukcesie polityki banku centralnego, to

właśnie wiarygodność, wiarygodność

i wiarygodność” (C. Walsh),

—

skuteczna komunikacja z otoczeniem.

14

Definicje przejrzystości

1. Zakres ujawniania informacji istotnych z punktu

widzenia prowadzenia polityki pieniężnej

2. Ciągły przepływ – od władz monetarnych do

społeczeństwa – informacji, dotyczących preferencji

bankierów centralnych ich interpretacji zasad

funkcjonowania gospodarki, wiedzy na temat danych,

ich oczekiwań oraz strategii polityki pieniężnej

W

ąs

kie

u

jęc

ie

1. Ujawnianie informacji, ale również zrozumienie ich przez

społeczeństwo bądź – inaczej mówiąc – jest to skuteczne

komunikowanie się

2. Poziom rzeczywistego zrozumienia polityki i działań banku

centralnego przez społeczeństwo

Sz

ero

kie

u

jęc

ie

15

Typologia przejrzystości

—

przejrzystość celu (goal transparency),

—

przejrzystość wiedzy (knowledge transparency),

—

przejrzystość operacyjną (operational

transparency

).

16

Inne ujęcia przejrzystości

—

ilość, jakość i precyzja informacji, na podstawie

których podmioty sektora prywatnego podejmują

decyzje i formułują oczekiwania,

—

element strategii komunikacyjnej banku

centralnego,

w ramach której przekazuje on podmiotom

gospodarującym informacje o strategii polityki

pieniężnej, analizach, procedurach i

podejmowanych decyzjach, a ponadto czyni to w

odpowiednim czasie, w sposób jawny

i zrozumiały.

17

Inne ujęcia przejrzystości

—

Przejrzystość polityki pieniężnej można również

określić jako

niezbędny „komplementarny”

element niezależności banku centralnego.

Można ją też zdefiniować jako

brak asymetrii

informacji (występowanie symetrycznej

informacji) między bankiem centralnym a innymi

podmiotami życia gospodarczego

18

Klasyfikacja przejrzystości

Przejrzystość polityki pieniężnej można klasyfikować

i analizować biorąc pod uwagę jej pięć aspektów:

—

jawność celów polityki monetarnej, jak na przykład

wyraźnie wskazany cel inflacyjny, niezależność banku

centralnego, kontrakty członków władzy monetarnej

–

przejrzystość polityczna,

—

ujawnienie danych ekonomicznych, modeli i prognoz

banku centralnego –

przejrzystość ekonomiczna,

19

Klasyfikacja przejrzystości (cd.)

—

informowanie o strategii polityki pieniężnej oraz sposobie

podejmowania decyzji: publikowanie protokołów ze

spotkań i wyników głosowania

– przejrzystość

proceduralna,

—

szybkie ogłaszanie i wyjaśnianie podjętych decyzji, zmian

instrumentów banku centralnego oraz przewidywań co do

przyszłych działań

– przejrzystość polityki,

—

jawność dotycząca realizacji podjętych już decyzji,

popełnianych błędów i zakłóceń w mechanizmie transmisji

monetarnej –

przejrzystość operacyjna.

20

Wpływ przejrzystości na

odpowiedzialność banku centralnego

—

przejrzystość polityczna; która jest najważniejszym rodzajem

przejrzystości, determinującym odpowiedzialność banku centralnego,

gdyż wyznaczone cele są podstawą oceny skuteczności polityki banku

centralnego, a struktury instytucjonalne określają kto, za co i przed kim

ponosi odpowiedzialność,

—

przejrzystość ekonomiczna; proceduralna, polityka – określają one

odpowiedzialność ex ante władzy monetarnej, gdyż umożliwiają

analizę motywów i podstaw decyzji podejmowanych przez bank

centralny,

—

przejrzystość operacyjna; determinuje odpowiedzialność ex post banku

centralnego, gdyż dostarcza informacji o niespodziewanych

zakłóceniach i szokach wpływających na ostateczny wynik

realizowanej polityki pieniężnej.

21

Warunki przejrzystości polityki

pieniężnej

—

cel inflacyjny został jasno i wyraźnie ogłoszony,

—

wszelkie informacje potrzebne do dokonania oceny aktualnego stanu

polityki monetarnej są powszechnie dostępne,

—

wprowadzanie zmian w realizacji polityki pieniężnej jest ogłaszane

wraz z wyjaśnieniem ich przyczyn oraz przewidywanego skutku,

—

ex ante zostają przedstawione przewidywane, potencjalne przyczyny

chybienia celu, a także działania, które zostaną podjęte w razie

wystąpienia takiej sytuacji w celu przywrócenia inflacji na pożądaną

ścieżkę wzrostu,

—

ex post przeprowadza się analizę efektów działań polityki pieniężnej.

22

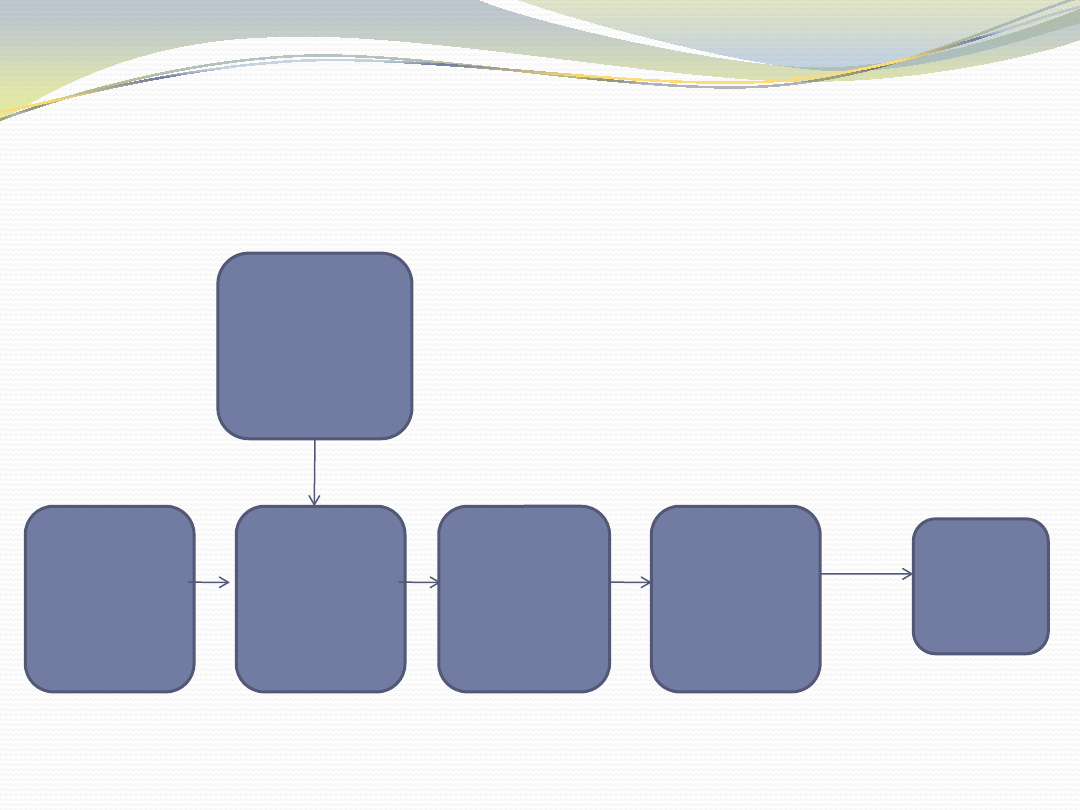

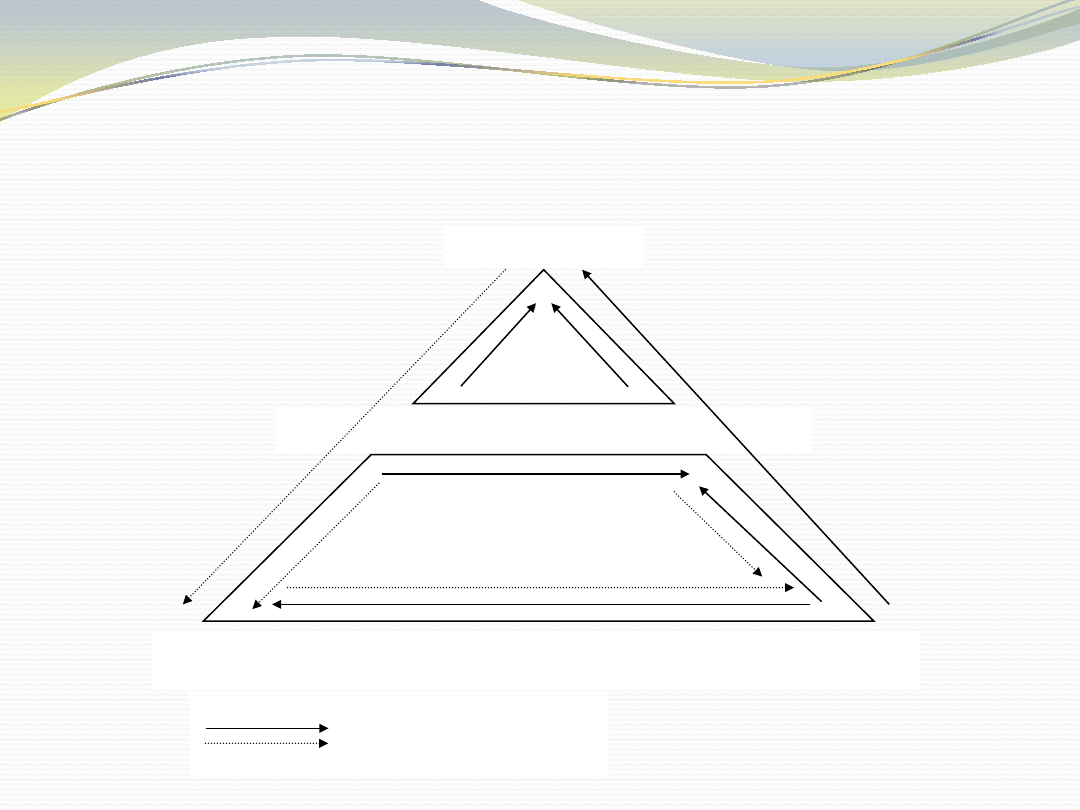

Rodzaje i powiązania przejrzystości

polityki pieniężnej

23

Przejrzystość

polityczna:

cele formalne,

cele ilościowe,

struktury

instytucjonalne

Przejrzystość

ekonomiczna:

dane,

modele,

prognozy

Przejrzystość

proceduralna:

strategia,

protokoły,

wyniki

głosowań

Przejrzystość

polityki:

decyzje,

wyjaśnienia,

tendencje

Przejrzystość

operacyjna:

błędy,

zakłócenia

transmisji,

szoki

Efekty

polityki

pieniężnej

Zalety przejrzystości polityki pieniężnej

—

zwiększa odpowiedzialność banku centralnego przed

otoczeniem gospodarczym

—

prowadzi do wzrostu efektywności polityki pieniężnej

—

lepsze decyzje podmiotów prywatnych

—

zmniejsza ryzyko stosowania nacisków politycznych

—

zapewnienia lepszego zrozumienia polityki pieniężnej

—

wzrost efektywnej niezależności

—

poprawa jakości publikowanych informacji

—

osłabianie wpływu nieprzewidzianych szoków na stopę

inflacji

24

Wady przejrzystości polityki pieniężnej

—

zły odbiór komunikatów przez odbiorców

—

większa wrażliwość na nieprzewidziane zmiany polityki

pieniężnej

—

wzrost kosztów przywracania pożądanej ścieżki inflacji

—

spadek motywacji sektora prywatnego do poszukiwania

nowych informacji i redukcja siły sygnałów wysyłanych

przez rynek co pogorszy formułowanie oczekiwań

inflacyjnych

—

wzrost kosztów banku centralnego w sytuacji

nieosiągnięcia ogłoszonego celu

—

pogorszenie efektów p.p. przez pełną przejrzystość

25

Mierzenie przejrzystości

—

podejście instytucjonalne, oceniające poziom ujawniania

informacji przez bank centralny (za pośrednictwem

publikowanych dokumentów),

—

podejście behawioralne, kładące nacisk na zrozumienie

(clarity) wśród uczestników rynków finansowych bieżącego

kierunku polityki monetarnej, ocenie podlega w tym

przypadku wpływ informacji ogłaszanych przez bank

centralny na rynkowe stopy procentowe

26

Mierzenie przejrzystości (cd.)

Miary instytucjonalne bazują zazwyczaj na poszczególnych

aspektach przejrzystości. Zazwyczaj ocena polega na

przyznawaniu rang (np. 0 lub 1) poszczególnym jej

aspektom. Przykładem miary instytucjonalnej jest indeks

skonstruowany przez S. Eijffingera i P. Geraats.

27

Mierzenie przejrzystości (cd.)

Przykładem podejścia behawioralnego jest metoda

zaproponowana przez A. Haldane’a i V. Reada:

—

teoretyczny model zaskoczeń polityki pieniężnej (obejmujący

równanie mechanizmu transmisji impulsów monetarnych), który ma

na celu scharakteryzowanie i rozróżnienie prywatnych informacji

banku centralnego dotyczących wskaźników makroekonomicznych

oraz celów makroekonomicznych.

—

następnie Haldane i Read analizują, w jaki sposób prywatne informacje

wpływają na krzywą dochodowości.

—

w ostatnim kroku przeprowadza się empiryczne estymacje

z wykorzystaniem krzywej dochodowości, które pozwalają na

oszacowanie tzw. efektu prywatnych informacji.

28

Istota odpowiedzialności

demokratycznej

Trzy wymiary odpowiedzialności demokratycznej

(O. Issing):

—

odpowiedzialność „za co”,

—

odpowiedzialność „przed kim” oraz

—

odpowiedzialność „kiedy”.

29

Istota odpowiedzialności

demokratycznej (cd.)

W ramach odpowiedzialności przedmiotowej

bank centralny jest zobowiązany do realizacji

postawionych przed nim celów. Cel banku

centralnego jest istotny z wielu względów.

Z punktu widzenia odpowiedzialności

demokratycznej wskazane jest, aby przed bankiem

centralnym stał tylko jeden cel.

30

Istota odpowiedzialności

demokratycznej (cd.)

Drugi wymiar odpowiedzialności demokratycznej

dotyczy przede wszystkim społeczeństwa, które ma

demokratyczne prawo poddawania banku centralnego

ocenie. Niemniej jednak władza monetarna nie odpowiada

bezpośrednio przed społeczeństwem, a przed

przedstawicielami, wybranymi w demokratycznych

wyborach.

Poddawaniu publicznej ocenie służy m.in. mechanizm

obejmujący proces mianowania decydentów banku

centralnego oraz odpowiednie regulacje prawne.

31

Istota odpowiedzialności

demokratycznej (cd.)

Dla odpowiedzialności podmiotowej ważna jest też

(wspomniana już) koncepcja wskazania podmiotu, na

którym spoczywa ostateczna odpowiedzialność za politykę

pieniężną.

Za kluczowe uważa się trzy kwestie:

—

relacje między bankiem centralnym i parlamentem,

—

występowanie swoistego mechanizmu pozwalającego na

korygowanie decyzji banku centralnego,

—

procedury umożliwiające zdymisjonowanie prezesa banku

centralnego.

32

Istota odpowiedzialności

demokratycznej

Trzeci wymiar odpowiedzialności

demokratycznej jest istotny z uwagi na

opóźnienia występujące w polityce pieniężnej.

Dlatego też publiczna ocena władzy monetarnej

powinna być dokonywana również ex ante – na

podstawie intencji i prognoz. Odpowiedzialność

demokratyczna ex ante nakłada na bank centralny

obowiązek m.in. uzasadniania odchyleń wartości

prognoz od przyjętych celów.

33

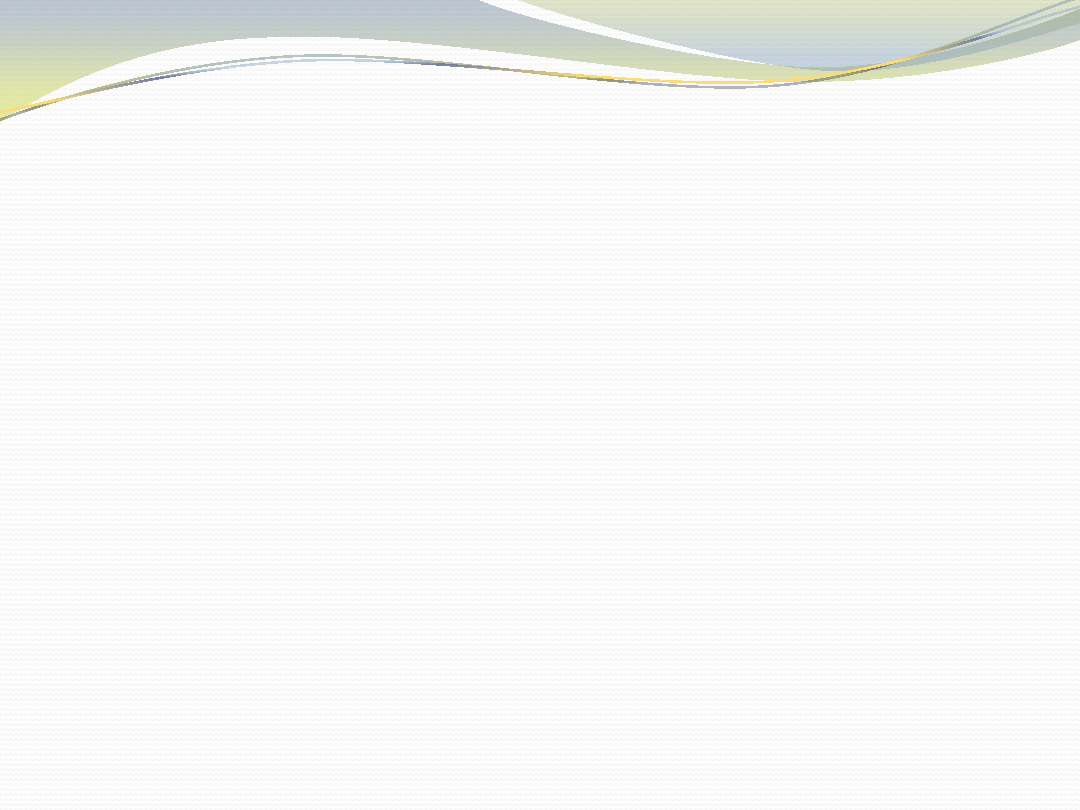

Znaczenie jakościowych aspektów

polityki pieniężnej

34

Legenda:

wzmacnia

wymaga

ODPOWIEDZIALNOŚĆ

PRZEJRZYSTOŚĆ

DEMOKRATYCZNA

SKUTECZNOŚĆ

NIEZALEŻNOŚĆ WIARYGODNOŚĆ

POL

IT

YKA B

ANKU

CE

NTR

AL

NEGO

Znaczenie jakościowych aspektów

polityki pieniężnej

—

Najczęściej wskazuje się na pozytywny wpływ przejrzystości na

mechanizm transmisji impulsów monetarnych. Zwiększenie

zrozumienia i przewidywalności działań banku centralnego przez

uczestników rynku sprawia, że oczekiwania są formułowane bardziej

trafnie, a impulsy polityki pieniężnej przenoszą się „szybciej i mocniej”

właśnie przez kanał oczekiwań. Przejrzystość polityki umacnia także

również jej wiarygodność. Wiarygodność natomiast wpływa korzystnie

nie tylko na oczekiwania, ale również ogranicza skrzywienie inflacyjne.

—

Wiarygodności polityki pieniężnej zazwyczaj sprzyja niezależności

władz monetarnych, która jest też bardzo ważnym elementem

skuteczności polityki banku centralnego. W demokratycznym

państwie, niezależność powinny równoważyć narzędzia

demokratycznej kontroli, którym sprzyja przejrzystość.

.

35

Dylematy jakościowych ram polityki

pieniężnej

—

Bezpośredni wpływ na skuteczność działań banku centralnego ma

wiarygodność i przejrzystość polityki oraz niezależność banku

centralnego. Odpowiedzialność demokratyczną należy traktować jako

podstawę skuteczności polityki monetarnej, jak też niezależności

władzy monetarnej w warunkach demokracji. Najważniejszym

narzędziem kontroli demokratycznej jest przejrzystość.

—

Poszczególne jakościowe aspekty sprzyjają skuteczności, ale dopiero

ich splot – rozumiany jako całokształt warunków instytucjonalnych,

zapewniających niezależność, wiarygodność i przejrzystość –

zwiększają skuteczność polityki współczesnego banku centralnego.

36

Dylematy jakościowych ram polityki

pieniężnej

—

Odpowiednie, z punktu widzenia skuteczności polityki, rozwiązania

instytucjonalne nie oznaczają wcale maksymalizacji stopnia

poszczególnych aspektów jakościowych

—

Niezależność celu nie jest wskazana, gdyż utrudnia koordynację

polityki pieniężnej i fiskalnej oraz prowadzi do deficytu demokracji.

—

Nadmierna wiarygodność antyinflacyjnej polityki banku centralnego

może prowadzić do nieskuteczności działań banku centralnego w

warunkach deflacji.

37

Dylematy jakościowych ram polityki

pieniężnej

—

Maksymalna przejrzystość nie sprzyja komunikacji z uczestnikami

rynku i ogranicza zrozumienie przez nich działań banku centralnego.

—

Wprowadzenie wszystkich proponowanych mechanizmów

demokratycznej kontroli mogłoby ograniczyć niezależność władz

monetarnych.

—

Jakościowych aspektów nie można rozpatrywać w oderwaniu od

gospodarczych, politycznych i historycznych uwarunkowań

prowadzenia polityki pieniężnej.

38

Document Outline

- Inne ramy instytucjonalne polityki pieniężnej

- Program wykładu

- Interpretacja wiarygodności

- Interpretacja wiarygodności

- Wiarygodność i jej przesłanki

- Wiarygodność i jej przesłanki (cd.)

- Wiarygodność i jej przesłanki (cd.)

- Wiarygodność i jej przesłanki (cd.)

- Sposoby zwiększania wiarygodności polityki pieniężnej

- Sposoby zwiększania wiarygodności polityki pieniężnej (cd.)

- Minimalne warunki wiarygodności

- Pomiar wiarygodności

- Pomiar wiarygodności

- Znaczenie wiarygodności

- Definicje przejrzystości

- Typologia przejrzystości

- Inne ujęcia przejrzystości

- Inne ujęcia przejrzystości

- Klasyfikacja przejrzystości

- Klasyfikacja przejrzystości (cd.)

- Wpływ przejrzystości na odpowiedzialność banku centralnego

- Warunki przejrzystości polityki pieniężnej

- Rodzaje i powiązania przejrzystości polityki pieniężnej

- Zalety przejrzystości polityki pieniężnej

- Wady przejrzystości polityki pieniężnej

- Mierzenie przejrzystości

- Mierzenie przejrzystości (cd.)

- Mierzenie przejrzystości (cd.)

- Istota odpowiedzialności demokratycznej

- Istota odpowiedzialności demokratycznej (cd.)

- Istota odpowiedzialności demokratycznej (cd.)

- Istota odpowiedzialności demokratycznej (cd.)

- Istota odpowiedzialności demokratycznej

- Znaczenie jakościowych aspektów polityki pieniężnej

- Znaczenie jakościowych aspektów polityki pieniężnej

- Dylematy jakościowych ram polityki pieniężnej

- Dylematy jakościowych ram polityki pieniężnej

- Dylematy jakościowych ram polityki pieniężnej

Wyszukiwarka

Podobne podstrony:

Inne ramy instytucjonalne polityki pienieznej 2011 2012

inne ramy instytucjonalne PP

Wykład 10 Polityka pieniężna reguły, instytucje

polityka pieniezna NBP, INNE KIERUNKI, prawo, podzielone, Prawo finansowe i podatkowe

Polityka pieniężna prz.specj., Ź inne

Wykład 10 Polityka pieniężna reguły, instytucje

Polityka Pieniężna BC

POLITYKA PIENIEZNA, ROK 2, Ekonomia

Ekonomia 24 polityka pieniezna, Elementy Ekonomii

Polityka Pieniężna?

instrumenty kontroli?ministracyjnej polityki pienieznej sa

Polityka pieniężna Narodowego Banku Państwowego w kontekście akcesjii Polski do strefy euro

więcej podobnych podstron