85

7. System podatkowy w Niemczech

Obowiązkowi podatkowemu podlegają osoby fizyczne i podmioty prawne, które

wykonują działalność na terytorium Republiki Federalnej Niemiec. Odbiorcą

podatku jest właściwy organ podatkowy republiki, regionu bądź gminy.

Podatnikiem jest osoba fizyczna, osoba prawna lub jednostka organizacyjna

nie mająca osobowości prawnej, obowiązana na podstawie przepisów prawa

podatkowego do wpłacenia podatku, sporządzania deklaracji podatkowych oraz

prowadzenia księg. W roku 2008 Centralny Urząd Federalny rozpoczął przydzielanie

każdej osobie fizycznej numeru identyfikacyjnego, który w przyszłości ma zastąpić

numer podatkowy.

Następnym krokiem w ramach zmian będzie przydzielenie Gospodarczego Numeru

Identyfikacyjnego wszystkim czynnym podmiotom gospodarczym. Podmiotami

gospodarczymi są osoby fizyczne prowadzące działalność gospodarczą, osoby

prawne i jednostki powiązane.

Miejscami powstania obowiązku podatkowego w Republice Federalnej Niemiec są:

Powstanie dochodu: Podatek dochodowy od osób prawnych, podatek

-

86

dochodowy od osób fizycznych, podatek kościelny, podatek od działalności

gospodarczej

Majątek/Substancja: Podatek gruntowy

Przekazanie majątku: Podatek od spadków i darowizn

Zmiana struktury warstwowej majątku: Podatek od kupna, sprzedaży

majątku

Dochód od wartości dodanej: Podatek od towarów i usług, podatek akcyzowy,

opłaty celne

Dla lepszej przejrzystości najpierw omówione zostanie opodatkowanie podatkiem

dochodowym spółek kapitałowych, spółek osobowych i osób fizycznych.

W następnej kolejności przedstawione zostaną pozostałe podatki, powstające

niezależnie od formy prawnej podmiotu.

7.1. Opodatkowanie spółek

Spółka posiadająca swoją siedzibę bądź siedzibę zarządu na terytorium Republiki

Federalnej Niemiec podlega w przypadku spółki kapitałowej opodatkowaniu

podatkiem dochodowym od osób prawnych oraz przyjętym podatkiem od

działalności gospodarczej. Spółka osobowa prowadząca działalność gospodarczą

podlega najpierw podatkowi od działalności gospodarczej, podczas gdy dochód

podlega opodatkowaniu przez udziałowców.

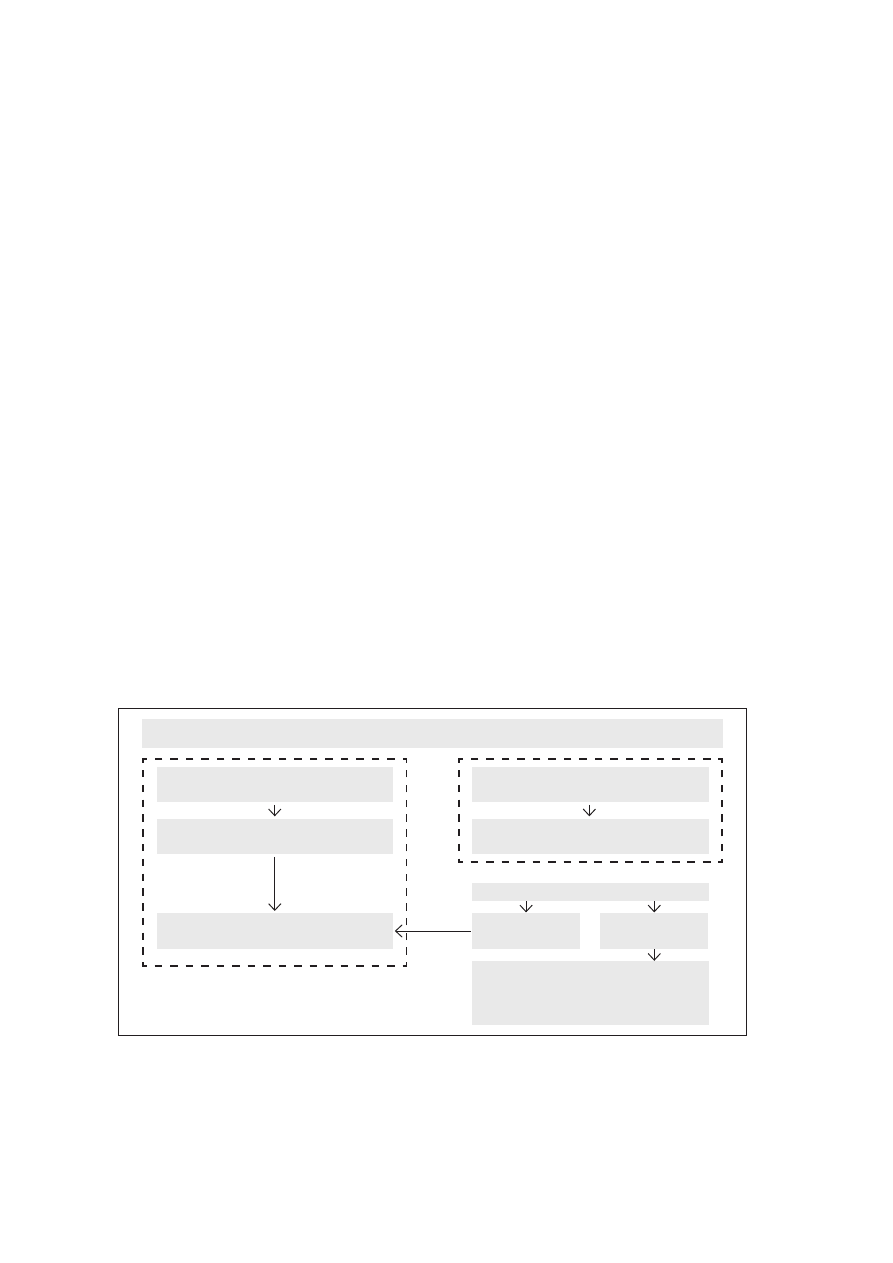

Systematykę opodatkowania pokazuje poniższy schemat:

Opodatkowanie podatkiem dochodowym od osób prawnych oraz osób fizycznych

nie odbiega od systematyki istniejącej w Polsce, podczas gdy porównywalny

podatek od działalności gospodarczej w Polsce nie istnieje. Podatek od działalności

gospodarczej pobierany jest przez gminy, na obszarze, których zakłady istnieją.

Może się zdarzyć, iż zadłużenie z tytułu podatku od działalności gospodarczej

-

-

-

-

Systematyka opodatkowania spółek (D)

Einkommensteuer

podatek dochodowy od osób fizycznych,

częściowe odliczenie podatku od

działalności gospodarczej

Gewerbesteuer

Podatek od działalności gospodarczej

Osoba

fizyczna

Spółka

kapitałowa

Körperschaftsteuer

Podatek dochodowy od osób prawnych

U D Z I A Ł O W I E C

Gewerbesteuer

Podatek od działalności gospodarczej

Spółki osobowe

(OHG, PartG, KG)

Spółki kapitałowe

(GmbH, AG, KGaA

87

podlega odprowadzeniu do różnych gmin. W Niemczech przedsiębiorca jest

skonfrontowany z dwustopniowym systemem podatkowym. Po pierwsze

przedsiębiorca jest obciążony podatkiem od działalności gospodarczej. Po

drugie następuje obciążenie spółki kapitałowej podatkiem od osób prawnych

bez możliwości zaliczenia na ten poczet podatku od działalności gospodarczej.

W przypadku spółki osobowej wspólnicy obciążeni są osobistą stawką podatku

dochodowego. Wspólnicy spółek osobowych będący osobami fizycznymi

mają możliwość częściowego naliczenia zapłaconego podatku od działalności

gospodarczej na poczet podatku dochodowego od osób fizycznych.

Ponieważ regulacja dochodzenia podatku od działalności odsyła do przepisów

o podatku dochodowym od osób prawnych bądź podatku dochodowym od osób

fizycznych, w następnej kolejności poruszone zostaną te zagadnienia.

7.1.1. Podatek dochodowy od osób prawnych (Körperschaftsteuer)

Spółki kapitałowe (GmbH, AG, KGaA) utrzymujące siedzibę spółki bądź siedzibę

zarządu na terytorium Republiki Federalnej Niemiec, absolutnie podlegają

obowiązkowi podatkowemu od osób prawnych. Spółka kapitałowa na prawie

polskim, utrzymująca na terytorium Republiki Federalnej Niemiec zakłady, podlega

ograniczonemu obowiązkowi podatkowemu od osób prawnych. Ostatecznie

jedynie jej krajowe dochody podlegają temu obowiązkowi.

Podstawą do naliczenia podatku jest dochód do opodatkowania, a stawka

podatku wynosi 15% od podstawy. Opodatkowaniu podlegają wszystkie

dochody spółki kapitałowej. Zasadniczo chodzi o dochody komercyjne, dlatego

spółka kapitałowa podlega także opodatkowaniu podatkiem od działalności

gospodarczej. Miarodajnym dochodem do naliczenia podatku dochodowego od

osób prawnych jest wynik wykazany w bilansie handlowym spółki kapitałowej.

Niektóre firmy wystawiają zmodyfikowany bilans podatkowy, gdzie wycena

w bilansie handlowym dostosowana jest do podatkowych wartości. Różnice mogą

się ujawnić przez różne podejścia albo odbiegającą wycenę w bilansie handlowym.

Pewne rezerwy w bilansie handlowym muszą być utworzone (jak na przykład

rezerwa z tytułu zagrażających strat, rezerwa na premie jubileuszowe), podczas

gdy przy określeniu dochodu podlegającego opodatkowaniu nie będą uznane

z przyczyn polityki podatkowej. To samo odnosi się do oceny pozycji bilansowych,

które ze względu na komercyjną ostrożność w bilansie handlowym znajdują się

poniżej wartości podatkowych. W praktyce, wiele spółek kapitałowych próbuje

w miarę możliwości umieścić w bilansie handlowym podatkowe podstawy wyceny.

Po wprowadzeniu korekt w bilansie handlowym do wartości dozwolonej

podatkowo powstaje wynik według bilansu podatkowego. Wynik ten musi

zostać skorygowany o koszty nie stanowiące kosztów uzyskania przychodów,

jak również działania wynikające z obszaru stosunków między korporacją

88

a udziałowcami (np. potajemnych wkładów, ukrytego podziału zysku). Podłożem

korekt jest opodatkowanie bez nienaruszonego wyniku powiązanych spółek.

W związku z tym, nadmierne płatności na rzecz udziałowców z tytułu pensji,

czynszu i tym podobne, podatkowo są uznane tylko do tej kwoty, która byłaby

również wypłacona obcej osobie trzeciej. Jak jest liczony dochód i sposób ustalania

dochodu regulują przepisy ustawy o podatku dochodowym od osób fizycznych

i uzupełniają przepisy ustawy o podatku dochodowym od osób prawnych.

Oznacza to, że podstawowe mechanizmy określania dochodów znajdujące się

w ustawie o podatku dochodowym od osób fizycznych mają również zastosowanie

do wszystkich spółek kapitałowych. Dlatego ustawa o podatku dochodowym od

osób prawnych uwzględnia przede wszystkim dodatkowe przepisy prawa dla

ustalenia dochodu.

Wśród zwolnionych z podatku dochodów, które mają być wyłączone od podstawy

opodatkowania, znajdują się np. dodatki inwestycyjne lub dochody za granicą

(zgodnie z umową o unikaniu podwójnego opodatkowania w Niemczech).

Zwolnione od podatku są również dochody z udziałów w krajowych i zagranicznych

spółkach kapitałowych.

Dywidendy pobierane przez spółkę kapitałową z tytułu posiadanych udziałów

w dowolnych innych krajowych bądź zagranicznych spółkach kapitałowych

zostaną wyłączone z opodatkowania. To samo odnosi się do zysków ze sprzedaży

udziałów w krajowej lub zagranicznej spółce. Jednakże neutralność podatkowa

z wypłat dywidend nie jest gwarantowana, ponieważ 5% dochodów podatkowo

stanowi koszty nie uważane za koszty uzyskania przychodów, w wyniku czego 5%

przychodów z tytułu dywidend podlega opodatkowaniu.

Koszty nie podlegające odliczeniu dzielą się na dwa rodzaje.

1. Wynikające z ustawy o podatku dochodowym od osób fizycznych, gdyż

ustawa o podatku dochodowym od osób prawnych odnosi się do tego. Są to

szczególnie:

wydatki na prezenty> 35 EURO

30% kosztów cateringu (usług gastronomicznych)

diety (> 24 EURO przy ponad 24 godzinnej podróży służbowej, >12 EURO

przy podróży służbowej od 14 do 24 godzin, > 6 EURO przy 8 godzinnej

podróży służbowej)

grzywny, kary porządkowe, mandaty karne

odsetki za zwłokę z tytułu nieterminowych wpłat należności podatkowych

darowizny przekraczające dozwolone kwoty

podatek od działalności gospodarczej

2. Wynikające z ustawy o podatku dochodowym od osób prawnych wydatki nie

stanowiące kosztów uzyskania przychodów, pomimo tego, iż w handlowym

rachunku zysków i strat powodują zmniejszenie zysku:

Podatek od osób prawnych i pozostałe podatki osobowe (np. zagraniczne

podatki, podatek spadkowy, podatek od zysków kapitałowych)

-

-

-

-

-

-

-

-

89

50% wszelkiego rodzaju płatności na rzecz członków Rady Nadzorczej (np.

wynagrodzenia członków Rady Nadzorczej) Rady Zarządzającej lub innych

osób odpowiedzialnych za nadzór Zarządu.

5% udziałów w zyskach i zysków ze sprzedaży inwestycji kapitałowych

Umowa alokacji inwestycji dochodów i zysków kapitałowych powoduje

w konsekwencji, iż rzeczywiste wydatki poniesione w związku z udziałem

odliczane są tak jak koszty finansowe, jako koszty operacyjne.

Pod ukrytymi podziałami z zysku należy rozumieć pomniejszenie majątku lub

udaremnienie powiększenia majątku, sugerowane przez powiązania spółki

i mające wpływ na wysokość przychodu. Obejmuje to między innymi nadmierne

wynagrodzenia dla menedżerów, będących jednocześnie udziałowcami, udzielone

przez spółkę pożyczki bez odsetek dla udziałowców lub nadmierne odsetki od

pożyczek udzielonych przez udziałowca dla spółki.

Podobnie jest przy nadmiernym czynszu lub jeżeli spółka przejmuje długi lub

inne zobowiązania dłużne od udziałowca. Dla kontrastu bezpłatne lub tańsze

zwiększenie przez udziałowca aktywów spółki, będzie fiskalnie potraktowane

jako depozyt i nie powoduje zwiększenia podstawy do opodatkowania.

Jeżeli spółka poniosła stratę, może ją odliczyć do kwoty 511.500, - EURO od

łącznej kwoty dochodu podlegającego opodatkowaniu za poprzedni rok. Strata

nie skompensowana może być odliczona w następnych latach do wysokości

1 mln Euro i 60% pozostałej kwoty straty.

Podsumowując obliczanie dochodu podlegającego opodatkowaniu oraz

obliczanie podatku od osób prawnych wygląda następująco:

Bilans handlowy-Wynik

+/- podatkowe korekty bilansu

= Bilans podatkowy-Wynik

-

Dochody wolne od podatku

+

koszty nie stanowiące kosztów uzyskania przychodu

+

ukryte podziały z zysku

-

Ukryte wkłady

-

darowizny podlegające odliczeniu

=

Suma przychodów

-

Odliczenie strat

= dochodu podlegającego opodatkowaniu 15% (Stawka podatku)

= Naliczony podatek dochodowy od osób prawnych

Podatek dochodowy od osób prawnych wynosi 15%. Dodatkowo do zapłaty jest

jeszcze tak zwana dopłata solidarnościowa w wysokości 5,5%, której podstawą do

naliczenia jest podatek dochodowy od osób prawnych.

-

-

90

Zazwyczaj na rzecz podatku dochodowego od osób prawnych są ustalone

kwartalne zaliczki.

Zarząd zobowiązany jest do złożenia w następnym roku zeznania podatkowego.

Opierając się na tej deklaracji podatkowej stosowny Urząd Skarbowy wydaje

decyzję podatkową.

7.1.2. Opodatkowanie spółek osobowych

Do spółek osobowych należą spółki komandytowe, spółki jawne i spółki partnerskie.

Przedmiotem tej formy opodatkowania są również spółki cywilne, jak i spółki

ciche. W odróżnieniu od podatku od działalności gospodarczej, spółki osobowe

dla ustawy o podatku dochodowym od osób fizycznych nie są podatnikiem.

Podatnikami są wspólnicy, których dochody podlegają opodatkowaniu. Jeżeli

udziałowcami spółki osobowej jest więcej osób fizycznych lub prawnych,

następuje wspólny podział dochodów dla wszystkich stron i ustalony zostaje dla

każdej z nich osobny jednolity zysk.

W spółkach osobowych odróżnieniem opodatkowania dochodów komercyjnych od

dochodów nie komercyjnych jest dodatkowe obciążenie tych pierwszych podatkiem

od działalności gospodarczej. Dla celów opodatkowania spółek osobowych należy

się odwołać do stojących za spółką osób. Przy czym majątek i sukces wspólników

i spółki potraktowany jest jako jedność, gdzie jednak kluczowe znaczenie ma,

które dochody są przez spółkę osiągane. Wyłącznie od osiąganych dochodów

komercyjnych spółka podlega podatkowi od działalności gospodarczej.

Spółka osobowa może, z wyjątkiem wynagrodzenia wynikającego ze stosunku

pracy, urzeczywistnić wszystkie rodzaje dochodów ujętych w ustawie o podatku

dochodowym od osób fizycznych. Spółka osiągająca zyski z dochodów (np. spółka

jawna czy spółka partnerska), przy zachowaniu odpowiednich warunków, ma

możliwość wyboru sposobu ustalenia podatku dochodowego przez porównanie

przychodów z rozchodami (księga podatkowa) lub aktywów z pasywami

(prowadzenie pełnej księgowości). Dla przykładu spółka cywilna wynajmująca dom

i posiadająca wpływy z tytułu wynajmu i dzierżawy ustala dochód jako nadwyżkę

przychodów nad kosztami ich osiągnięcia. Spółka cywilna prawników może dla

przykładu ustalić zysk z nadwyżki przychodów nad kosztami operacyjnymi.

Szczególne znaczenie ma rozróżnienie dochodów komercyjnych od

niekomercyjnych.

W przypadku spółki cywilnej osiągającej dochody z tytułu pracy na własny

rachunek gdzie jeden z wspólników dodatkowo osiąga komercyjne dochody,

cała działalność i wszystkie dochody zostaną zakwalifikowane jako komercyjne.

Praktyka zawodowa pokazuje, iż większość dochodów z wolnych zawodów

zagrożona jest przez komercyjną działalnością.

91

Do dochodów z działalności komercyjnej w odniesieniu do spółki osobowej

należą:

udziały w zysku wspólnika w spółce jawnej

udziały w zysku spółki komandytowej

udziały w zysku innych spółek, gdzie wspólnik jest widziany jako

przedsiębiorca (współwłaściciel) zakładu

świadczenia uzyskane przez wspólnika od spółki za swoją pracę na jej rzecz

świadczenia za udzielone pożyczki

świadczenia za wniesiony majątek gospodarczy

udziały w zysku w postaci akcji, ponoszącego odpowiedzialność wspólnika

spółki komandytowej, o ile nie są one oparte na udziałach w kapitale

podstawowym

świadczenia ponoszącego odpowiedzialność wspólnika za pracę na rzecz

spółki, udzielone pożyczki bądź wniesiony majątek gospodarczy.

Podstawą jest bilans podatkowy spółki osobowej. Spółka osobowa jest „częściowo

obiektem prawa podatkowego“, jako że jest ona „obiektem osiągniętego

i ustalonego zysku oraz kwalifikacji dochodów“.

Dla spółek osobowych zobowiązanych do prowadzenia pełnej księgowości/

bilansu zysk określony zostaje w następujący sposób:

Handlowy roczny wynik finansowy

(przed opodatkowaniem i rezerwami podatkowymi)

+/- Dostosowanie bilansu handlowego do zasad bilansu podatkowego

+

Pozostałe wyłączone z rachunkowości podatne rachunki

=

skorygowany Zysk/Strata bilansowa

+/- Zysk/Strata zgodnie z bilansem uzupełniającym wspólnika

+

Świadczenia za działalność wspólnika

+

Świadczenia za wniesiony majątek gospodarczy specjalnego majątku

zakładowego I, pożyczki i pozostałe użyczenia/usługi

+

Pozostałe specjalne dochody operacyjne

-

Specjalne koszty operacyjne

-

Dochody wolne od podatku

=

Wynik podatkowy grupy wspólników przedsiębiorstwa

Korekty wartości handlowej bilansu do reguł podatkowych odpowiadają regułom

dla spółek kapitałowych.

-

-

-

-

-

-

-

-

92

Zyski lub straty z uzupełniającego bilansu powstają indywidualnie ze stosownych

stosunków wspólników np. przy zakupie udziałów. Świadczenia za działalność,

jakie wspólnicy otrzymują za swoje czynności na rzecz spółki osobowej, nie są

traktowane jako dochody wynikające ze stosunku pracy tylko podwyższają

wartość dochodów komercyjnych. Ponieważ świadczenia te zgodnie z prawem

handlowym stanowią wydatki i powodują zmniejszenie zysku, w korekcie muszą

zostać ponownie doliczone. To samo odnosi się do rekompensaty w związku

z przeniesieniem aktywów do spółki, o ile stanowią aktywa operacyjne.

W przypadku, gdy wspólnik udostępnia spółce środki finansowe w formie pożyczki,

zapłacone z tego tytułu świadczenia są w rezultacie ponownie przypisane. Dotyczy

to również innych porównywalnych usług, jakie wspólnik wykonuje dla spółki

i wynikających z tego dla niego korzyści.

Spółka cywilna osiągająca przychody i zyski, niebędąca prawnie zobowiązana do

prowadzenia pełnej ewidencji oraz regularnego zamykania roku obrotowego, nie

prowadzi pełnej ewidencji jak również nie dokonuje zamknięcia roku obrotowego,

wyznacza zysk jako nadwyżkę przychodów operacyjnych nad kosztami.

W spółkach osobowych odnosi się to szczególnie do spółek cywilnych i spółek

partnerskich. Chociaż na tą ostatnią częściowo mają wpływ zasady spółki jawnej,

nie jest ona jednak zobowiązana do prowadzenia księg zgodnie z kodeksem spółek

handlowych. Tak więc w tych przypadkach nie ma obowiązku prowadzenia pełnej

księgowości dla ustalenia zysku, pomimo pomniejszenia zysku o amortyzację

zużytego majątku trwałego dokonywanego na bazie zestawienia określającego

kwotę amortyzacji aktywów. Zestawienie dochodów i wydatków uzupełnione

jest o aktywa podlegające amortyzacji. Zestawienie przychodów i kosztów może

w skrócie wyglądać następująco.

Dochód w roku gospodarczym

-

Wydatki operacyjne w roku gospodarczym

=

Zysk/Strata

--------------------------------------------------------------------------

W rzeczywistości jest to rozliczenie wpływów i wydatków pieniężnych.

Wspólnicy spółek osobowych płacą podatek od zysku w ramach własnego

podatku dochodowego od osób fizycznych (osoby fizyczne), względnie wymiaru

podatku dochodowego albo od osób prawnych (spółki prawne).

93

7.2. Podatek od działalności gospodarczej (Gewerbesteuer)

Każde przedsiębiorstwo podlega opodatkowaniu podatkiem od działalności

gospodarczej, który musi zostać odprowadzany do gminy, na terytorium której

znajduje się przedsiębiorstwo. Przedsiębiorstwo jest zobowiązane do płacenia

podatku od działalności gospodarczej, jeżeli prowadzi działalność na rynku

krajowym. Przedsiębiorstwo istnieje przez prowadzenie działalności komercyjnej

( jednoosobowa firma, spółka osobowa), posiadanie osobowości prawnej (np.

spółka kapitałowa) bądź posiadanie zakładu gospodarczego (np. stowarzyszenia

prawne). Dłużnikiem podatkowym podatku od działalności gospodarczej

jest zawsze przedsiębiorca (jednoosobowa firma, spółka osobowa, spółka

kapitałowa).

Bazą dla podatku od działalności gospodarczej jest dochód z działalności

komercyjnej.

Podstawą do określenia jest zgodnie z przepisami ustawy o podatku dochodowym

od osób fizycznych lub prawnych poprawiony zysk podatkowy. W uproszczonej

formie, można zasadniczo przejąć wszystkie niezbędne korekty do określenia zysku

zgodnie z ustawą o podatku dochodowym od osób fizycznych lub prawnych.

W drugim etapie wynik ustalony do naliczenia podatku dochodowego od

osób fizycznych lub prawnych dostosowany jest przez specjalne doliczenia

i odliczenia do przepisów o podatku od działalności gospodarczej. Poprawki te

są dokonywane wyłącznie do potrzeb podatku od działalności gospodarczej.

Istotne jest, iż opodatkowaniu podatkiem od działalności gospodarczej podlegają

wyłącznie bieżące zyski. Oznacza to, że nadzwyczajne zyski z tytułu sprzedaży

przedsiębiorstwa bądź jego części lub części udziałów współwłaściciela nie

podlegają opodatkowaniu podatkiem od działalności gospodarczych. To samo

stosuje się, jeżeli udziały są sprzedawane do spółki kapitałowej. Skrócony

system dochodzenia do podatku od działalności gospodarczej może wyglądać

nastepująco:

Zysk podatkowy spółki cywilnej (z bazą ustawy podatku od osób fizycznych lub

prawnych)

+ doliczenia (§ 8 GewStG)

- odliczenia (§ 9 GewStG)

------------------------------------------------------------------------------------------------------

Przychód dla podatku od działalności gospodarczej

- straty z lat ubiegłych (1 Mio. € + 60%)

- stawka kwoty zwolnionej od opodatkowania

(24.500€ dla osób fizycznych i spółek osobowych + zaokrąglenie do pełnego 100 €)

------------------------------------------------------------------------------------------------------

Suma x 0,035 x stawka gminy/miasta

94

Przykładowe wyliczenie dla spółki osobowej może wyglądać następująco:

Przychód dla podatku od działalności gospodarczej / Zysk

€

100.000,00-

Kwota wolna od podatku

€

24.500,00-

Suma do opodatkowania

€

75.500,00-

Miara podatkowa 3,5%

€

2.642,50

Stawka Gminy 400%

Podatek od działalności gospodarczej

€

10.570,00-

Osoby fizyczne mają możliwość częściowego zaliczenia podatku od działalności

gospodarczej przy podatku dochodowym od osób fizycznych w wysokości miary

podatkowej 380%.

Doliczenia i odliczenia mają za zadanie nie krzywdzić podatkowo różnorodnych

przedsiębiorstw. Tak będą doliczone dla przykładu koszty odsetek, wynajmu lub

dzierżawy po przekroczeniu pewnej wysokości. Z drugiej strony dokonywane są

odliczenia np. jeżeli przedsiębiorca ma własną posiadłość bądź udziały w zyskach

lub stratach spółki osobowej, dochody z zagranicy lub zyski w spółce kapitałowej

przy minimum 15% stawce udziału.

Kwotę wolną od podatku w wysokości € 24.500,- otrzymują wyłącznie osoby

fizyczne i spółki osobowe.

Stawka jest ustalana przez gminę i wynosi w roku 2008 między 200% a 490%.

Jeżeli przemysłowiec poniósł na działalności komercyjnej stratę, może ją wziąć

pod uwagę w następnym roku do wysokości 1 miliona Euro i 60% pozostałej

kwoty.

Jednak korygowanie podatku gospodarczego do lat minionych, jak to jest możliwe

w podatku dochodowym, nie jest dozwolone.

7.3. Opodatkowanie osób fizycznych

Osoby fizyczne mające miejsce zamieszkania lub zwykłego pobytu na terytorium

Republiki Federalnej Niemiec podlegają nieograniczonemu obowiązkowi

podatkowemu podatkiem dochodowym dla osób fizycznych. Wszystkie pozostałe

osoby posiadające dochody na terytorium Republiki Federalnej Niemiec podlegają

ograniczonemu obowiązkowi podatkowemu. Źródłami przychodów mogą być:

Rolnicza działalność gospodarcza

Pozarolnicza działalność gospodarcza

Działalność wykonywana osobiście

Stosunek służbowy, pracy itd.

1.

2.

3.

4.

95

Kapitały pieniężne i prawa majątkowe

Najem, podnajem, dzierżawa itd.

Inne źródła

Podstawą do opodatkowania jest przy dochodach ze źródeł 1-3 zysk, a przy

dochodach 4-7 nadwyżka przychodów nad kosztami ich uzyskania. Ustalenie

dochodów w rachunku zysków i strat omówione zostało przy opodatkowaniu

spółek osobowych. Przy nadwyżce dochodów względna się w danym okresie

rozliczeniowym wszystkie otrzymane dochody i zapłacone koszty związane

z osiągniętymi dochodami. Kosztami są wszystkie wydatki na nabycie, utrzymanie

i ochronę dochodów.

Ustalenie dochodu podlegającego opodatkowaniu wynika z zsumowaniu

wszystkich zysków z rachunku zysków i strat oraz wszystkich nadwyżek

przy dochodach z nadwyżek nad poniesionymi kosztami. Straty wynikające

z poszczególnych źródeł dochodu są rozliczane z zyskami w innych źródłach.

W skrócie zestawienie może następująco wyglądać:

Podatnicy bez sprawozdania finansowego (§ 5 I) i nie prowadzący księgi

przychodów i rozchodów (§ 4 III)

Przychody źródło 1

- Koszty uzyskania przychodów źródła 1 w roku podatkowym

= dochód/strata do opodatkowania źródła 1

Suma dochodów i strat roku podatkowego (1-7)

- Strata roku następnego/straty lat poprzednich

- Inne pomniejszenia wyniku podatkowego (§ 2 III-V)

= dochód/strata do opodatkowania

Do tak ustalonego dochodu do opodatkowania stosowana jest stawka

podstawowa względnie taryfowa. Stawka taryfowa dla małżonków składających

wspólnie rozliczenie wynosi około 50% stawki podstawowej. W tym przypadku,

wszystkie dochody małżonków są liczone razem.

W stosowaniu taryfy podstawowej dochody do 7.664,- EURO pozostają wolne od

podatku.

Kwota wyższa opodatkowana jest stawką 15%. Stawka podatkowa rośnie stopniowo

i wynosi od 52.152 EURO - 42%. Od dochodu podlegającego opodatkowaniu

w wysokości 250.001, - stawka podatku wynosi 45%. Przy wspólnym rozliczeniu

się małżonków kwota ta zostaje podwojona.

Od podatku dochodowego od osób fizycznych dochodzi nalicza się dodatek

solidarnościowy i podatek kościelny. Dodatek solidarnościowy wynosi 5,5%

5.

6.

7.

96

podatku dochodowego od osób fizycznych i jest wykorzystywany do finansowania

ciężaru wprowadzenia zjednoczenia.

Osoby należące do wspólnoty wiary muszą również zapłacić podatek kościelny,

który wynosi 8% do 9% od wartości podatku dochodowego od osób fizycznych.

Podatek dochodowy od osób fizycznych jest podatkiem rocznym i wymiarowym.

Deklarację podatkową składa się w terminie do 5 miesięcy od końca roku

kalendarzowego. Powszechnie praktykowany termin przedłużenia wynosi do

12 miesięcy. Od niektórych rodzajów dochodów, takich jak z tytułu zatrudnienia

i dochodów kapitałowych istnieje obowiązek przez osoby trzecie (np.

pracodawców, banki) pobierania i odprowadzania w imieniu podatnika do

Urzędu Skarbowego zaliczek na podatek. Od innych dochodów podatnik jest

zobowiązany sam kwartalnie (10.3., 10.6., 10.9., 10.12.) odprowadzać zaliczki na

podatek dochodowy od osób fizycznych.

Warunkiem do wspólnego rozliczenia się małżonków jest bycie małżeństwem

przynajmniej przez jeden dzień w roku podatkowym Małżonkowie nie mogą

żyć w separacji i obydwoje muszą podlegać nieograniczonemu obowiązkowi

podatkowemu.

Jeśli podatnik posiada jedynie dochody ze stosunku pracy, od których odliczenie

zostało dokonane, nie ma on obowiązku składania deklaracji podatkowej, bowiem

wychodzi się z założenia, iż wysokość podatku pokrywa się z zaliczkami. Podstawą

do odciągnięć podatku od wynagrodzeń jest karta podatku od wynagrodzeń,

zawierająca indywidualne informacje na temat opodatkowania. Karta podatku

od wynagrodzeń posiada wzmiankę o klasie podatku I-V. Jeżeli pracobiorca zgłosi

zapotrzebowanie na dodatkową kartę podatku od wynagrodzeń otrzyma klasę

podatkową VI, co prowadzi do szczególnie wysokich zaliczek. W przypadku, gdy

pracobiorca otrzymuje wynagrodzenie ze stosunku pracy od więcej niż jednego

pracodawcy, musi ubiegać się o dodatkową kartę.

Do podatników zagranicznych, osiągających dochody w Republice Federalnej

Niemiec, ale nie mających miejsca zamieszkania mają zastosowanie te same

normy prawa.

Pracobiorcy zagraniczni, którzy ze względu na osiągane w Republice Federalnej

Niemiec dochody (np. na placu budowy) podlegają odliczeniom podatku od

wynagrodzeń normalnie, nie mogą ubiegać się o kartę. W tym przypadku

podstawą do naliczeń podatku od wynagrodzeń jest karta podatkowa będąca

do odbioru we właściwej gminie lub specjalne zezwolenie wydane przez Urząd

Skarbowy, któremu podlega zakład. Tacy pracobiorcy będą zawsze opodatkowani

klasą podatkową I. Mają oni jednak możliwość, pod pewnymi warunkami,

dobrowolnego złożenia deklaracji rocznej, a jeżeli współmałżonek posiada

w Polsce niewielkie lub żadne dochody, jest możliwe wspólne rozliczenie podatku.

97

7.4. Podatek od wartości dodanej (Umsatzsteuer)

Jeśli polska spółka przewiduje zapłaty z tytułu dostaw towarów lub innych

świadczeń w Niemczech, powstaje obowiązek uiszczenia podatku od wartości

dodanej. Obowiązek ten powstaje również przy nieodpłatnym przekazaniu

wartości, przy imporcie towarów lub tak zwanym wewnątrzwspólnotowym

nabyciu towarów. W wyjątkowych przypadkach, przedsiębiorca musi również

zapłacić podatek od sprzedaży, z powodu fałszywych faktur lub ujętych w nich

nieprawdziwych informacji, gdy zalega z odprowadzeniem wynikającego z tego

tytułu podatku od wartości dodanej. Odnosi się to na przykład, do nieuprawnionego

lub nadmiernego korzystania z numeru identyfikacji podatkowej.

Obrót podlega opodatkowaniu podatkiem od wartości dodanej, jeżeli spełnione

są łącznie następujące warunki:

następuje dostawa towarów lub innych świadczeń

odpłatnie

przez przedsiębiorcę

w ramach swojej spółki

w kraju.

W przypadku podatku od wartości dodanej stosuje się zasadę jednolitości usług.

Dlatego jednolite operacje nie będą w efekcie podatku od wartości dodanej

podzielone na poszczególne składniki. W szczególności odnosi się to do świadczeń

ubocznych, które w zasadzie dzielą los świadczeń głównych. W przypadku leasingu

ocena podatku obrotowego zależy od własności gospodarczej przedmiotu leasingu.

Jeżeli kilka spółek uczestniczy w obrocie podatkowym z tytułu tej samej transakcji,

w ten sposób, że pierwsza z nich wydaje ten towar w drodze transportu lub wysyłki

ostatniej w kolejności, mamy do czynienia z tak zwaną transakcją wielostronną

Określenie podatnika na podstawie ustawy o podatku od wartości dodanej

częściowo odbiega od definicji podatnika zgodnie z ustawą o podatku

dochodowym. Zgodnie z ustawą o podatku od wartości dodanej przedsiębiorcą

jest ten, kto samodzielnie i niezależnie wykonuje działalność handlową, zawodową,

rolniczą lub leśną. Chodzi jedynie o osiągnięcie przychodu, a nie również osiągnięcie

zysku. Z działalnością samodzielną i niezależną mamy do czynienia, jeśli jest ona

wykonywana na własny rachunek i na własną odpowiedzialność. Oczywiście

osoby traktowane przez ustawę o podatku dochodowym od osób fizycznych

oraz ustawę o podatku od działalności gospodarczej jako wykonujące pracę na

własny rachunek, są także tak kwalifikowane przez ustawę o podatku od wartości

dodanej. Na osobach prawnych ciąży obowiązek podatkowy od wartości dodanej

zawsze, gdy samodzielnie osiągają dochody z działalności. To samo dotyczy spółek

osobowych. Dlatego na przykład spółka cywilna polskich kafelkarzy pracująca

w Niemczech podlega obowiązkowi podatku od wartości dodanej.

-

-

-

-

-

98

Jeżeli osoba prawna w ogólnym obrazie faktycznej sytuacji finansowej,

ekonomicznej i organizacyjnie jest połączona z spółką matką VAT-u mamy do

czynienia z przedsiębiorstwem narządowym. Zgodnie z przepisami o podatku od

wartości dodanej spółką matką VAT-u może być każda spółka. W takim przypadku

tylko na spółce matce VAT-u ciąży obowiązek podatkowy od wartości dodanej,

a obroty przedsiębiorstw narządowych są przypisane spółce matce VAT-u.

Zgodnie z ustawą o podatku od wartości dodanej działalność spółki rozpoczyna

się z pierwszym widocznym działaniem ukierunkowanym na przedsiębiorczość,

nawet jeśli chodzi tylko o działalność przygotowawczą, zakończona jest

natomiast z jej ostatnią czynnością. Nie ma znaczenia, czy Urząd Skarbowy został

poinformowany i czy nadany został numer identyfikacji podatkowej.

W szczególnych przypadkach przedsiębiorcy będący odbiorcami świadczeń są

zobowiązani do naliczenia podatku od wartości dodanej w imieniu osób trzecich.

Taka „procedura odwrócenia opłaty“ jest między innymi stosowana przy obrotach

z tytułu kupna bądź sprzedaży majątku bądź w przypadku usług budowlanych.

Obowiązek podatkowy powstaje z chwilą wystawienia faktury, jednak nie później niż

na koniec miesiąca kalendarzowego następującego po miesiącu wykonania usługi.

Zobowiązanie podatkowe musi być odprowadzone do kompetentnego Urzędu

Skarbowego w ciągu 10 dni po upływie okresu, którego dotyczy deklaracja

podatkowa. W zależności od wysokości obrotów deklaracja podatkowa może

być składana za okres miesięczny lub kwartalny. Po założeniu spółki podlega się

automatycznie obowiązkowi składania zaliczkowych deklaracji podatkowych

z tytułu podatku od wartości dodanej za okresy miesięczne. Przez wniesienie

zaliczki w kwocie równej 1/11 rocznych płatności z tytułu podatku od wartości

dodanej roku poprzedniego, można osiągnąć przedłużenie terminów składania

deklaracji i wnoszenia opłaty o jeden miesiąc. W rezultacie na przykład deklaracja

i zapłata podatku od wartości dodanej za miesiąc styczeń 2009, zamiast do 10

lutego 2009, musi być odprowadzona do 10 marca 2009. Podstawą do obliczenia

podatku od wartości dodanej jest kwota netto (bez podatku VAT) ujęta na rachunku.

Podatek od wartości dodanej wynosi 19% lub 7% (stawka obniżona) w zależności

od rodzaju świadczenia. Dla niektórych grup podatników, np. takich jak rolnicy,

ustalone są średnie stawki podatku VAT. Jeżeli odbiorca świadczenia posiada zbyt

wysoki lub niesłusznie udokumentowany podatek VAT, musi go odprowadzić do

Urzędu Skarbowego chyba, że dostarczy sprostowanie do rachunku odbiorcy.

Sprzedaż firmy jako całości jest wykluczona z podatku VAT. Ponadto, istnieje wiele

transakcji, które częściowo są zwolnione z podatku VAT, jak na przykład eksport,

dostawy wewnątrzwspólnotowe, wynajem lub wydzierżawienie parceli, usługi

lekarskie i tym podobne, usługi bankowe, ubezpieczeniowe oraz usługi poczty

niemieckiej.

99

Spółka podlegająca w Niemczech obowiązkowi podatkowemu od wartości

dodanej ma prawo odliczyć podatek naliczony określony w fakturach otrzymanych

przez podatnika przy nabyciu. Powyższe nie ma zastosowania do świadczeń

zwolnionych od podatku VAT. Niemiecka ustawa o podatku od wartości dodanej

przewiduje możliwość dobrowolnego klasyfikowania pewnych transakcji, dla

uzyskania możliwości odliczenia podatku naliczonego. Opcja ta jest dostępna

tylko dla usług świadczonych na rzecz spółek w rozumieniu ustawy o podatku VAT

(nie osób fizycznych) i jest przewidziana na przykład przy wynajmie nieruchomości

lub częściowo przy usługach bankowych.

Polska spółka prowadząca sprzedaż na terytorium Niemiec, w przypadku gdy

miejsce dostawy, względnie wykonania usługi, znajduje się na terytorium kraju,

podlega opodatkowaniu od wartości dodanej, jeżeli posiada w Niemczech siedzibę

lub zakład. Kompetentnym dla tych spółek jest Urząd Skarbowy w Oranienburgu,

względnie w Chociebużu (Cottbus).

Polskie firmy, które na terytorium Niemiec prowadzą tylko transakcje zwolnione

z podatku VAT i nie mają możliwości odliczenia kwot podatku naliczonego,

mogą wyznaczyć przedstawiciela fiskalnego w celu łatwiejszego zapewnienia

opodatkowania w Niemczech. Przedstawicielem fiskalnym może być doradca

podatkowy, biegły rewident lub firma spedycyjna.

Polska firma nie podlegająca w Niemczech obowiązkowi podatkowemu od wartości

dodanej, ma prawo do otrzymania zwrotu podatku zapłaconego, naliczonego na

rachunku, w ramach procesu zwrotu zagranicznego podatku VAT. Kompetentnym

do tego jest Federalne Biuro Finansów (Ekspozytura w Schwendt). W zależności

od kwoty refundacji wniosek może być złożony za poszczególny kwartał lub za

cały rok. Wniosek musi zostać złożony najpóźniej do 30.06. roku następnego. Do

wniosku muszą być dołączone oryginały faktur. Zwrot podatku dla polskich firm,

jest możliwy w szczególności, jeśli:

nie były dostarczone dostawy lub wykonane usług w Niemczech,

wykonywane zostały tylko wolne od podatku usługi przewozowe,

dokonywano tylko sprzedaży, a na odbiorcy usługi ciąży obowiązek

podatkowy od wartości dodanej,

świadczone były usługi elektroniczne,

lub:

przy opodatkowaniu poszczególnych usług przewozowych,

przy wewnątrzwspólnotowym nabyciu w powiązaniu ze świadczeniami

zwolnionymi z podatku VAT.

Polska spółka podlegająca w Niemczech obowiązkowi podatkowemu od

wartości dodanej otrzyma numer identyfikacji podatkowej po złożeniu zlecenia

w Federalnym Urzędzie ds Finansów (Ekspozytura w Saarlouis).

-

-

-

-

-

-

100

7.5. Inne podatki

Polska firma prowadząca w Niemczech działalność może podlegać dodatkowym

podatkom, jeżeli są spełnione warunki dla ich powstawania. Poniżej przedstawione

są w skrócie takie przypadki.

Podatek ubezpieczeniowy

wynosi 19% i pojawia się z momentem zawiązania

ubezpieczenia.

Podatek gruntowy

powstaje, gdy polska firma w Niemczech staje się właścicielem

gruntu. Kwota podatku zależy od wartości gruntu i stawek procentowych

określonych przez gminę, na terenie, której grunt się znajduje.

Przy nabyciu gruntu powstaje również obowiązek podatkowy od zakupu gruntu. Kwotę

określają poszczególne landy. Obecnie stawki podatku wahają się między 3,5%

a 4,5% od transakcji. Dłużnikiem jest ta strona, która jest do tego zobowiązana

w umowie kupna. Może to być zarówno kupujący jak i sprzedający. W praktyce

zazwyczaj to nabywca płaci podatek. Notariusze mają nakaz informowania Urzędu

Skarbowego o operacjach finansowych. Wpis nowego właściciela do księgi

wieczystej następuje wówczas, gdy zostanie wpłacony podatek od nieruchomości

i Urząd Skarbowy potwierdzi ten fakt przez certyfikat bezpieczeństwa.

Pojazdy zarejestrowane w Niemczech podlegają podatkowi od środków transportu. Pod

pewnymi warunkami również pojazdy zarejestrowane za granicą są zobowiązane

do zapłaty podatku. Wysokość podatku może się różnić w zależności od

rodzaju pojazdu, napędu, emisji zanieczyszczenia lub masy całkowitej. Urzędy

Skarbowe otrzymują informacje na temat rejestracji pojazdów z niemieckich biur

rejestracji.

W przypadku spadków i darowizn powstaje opodatkowanie podatkiem od spadków

i darowizn

. Podatek zależy od wartości darowizny względnie spadku i stopnia

pokrewieństwa między stronami. Dla bliskich krewnych istnieją znaczne

zwolnienia. Przy przeniesieniu własności przedsiębiorstwa istnieją wyjątki

zwolnienia od podatku pod pewnymi rygorystyczni warunkami.

Do pozostałych podatków konsumpcyjnych należy między innymi akcyza jak:

podatek od ropy naftowej, energii elektrycznej, wyrobów tytoniowych, wyrobów

browarskich, kofeiny, win musujących i tak dalej.

Wyszukiwarka

Podobne podstrony:

PIT 11 2010 r, System podatkowy

PIT 11 2008 r, System podatkowy

PIT 11 2009 r, System podatkowy

100 pytań dobre, STUDIA, UG I stopień, UG FiR (II rok), Semestr III, System podatkowy w Polsce na tl

System podatkowy w Polsce

SYSTEM PODATKOWY W POLSCE 2

System podatkowy Malty ppt

egzamin systemy podatkowe4, systemy podatkowe

zagadn do zalicz - wsb, WSB Chorzów, SYSTEMY PODATKOWE TESTY

system podatkowy w polsce, [Finanse]

System podatkowy Irlandii, Teorie opodatkowania i systemy podatkowe, Teorie opodatkowania i systemy

System podatkowy Gauszka Znaniecka

System podatkowy WDW pytania

sylabus systemy podatkowe

06 SYSTEM PODATKOWY teoria

egzamin systemy podatkowe2, systemy podatkowe

lista oceny system i polityka, systemy podatkowe

więcej podobnych podstron