Analiza spółki Budimex S.A.

Analiza sektora

W 2013 i 2014 roku wzrost na polskim rynku budowlanym zostanie zredukowany przez malejącą ilość

wdrażanych inwestycji infrastrukturalnych. Jest to spowodowane głównie zatrzymaniem przepływu środków unijnych

do 2014 roku oraz spowolnieniem gospodarczym w Polsce. Udział wszystkich dotacji unijnych jakie wykorzystała Polska

to ponad 78% wszystkich środków. Bardzo trafnie obrazuje to porównani rzeczywistych środków planowanych na

wydatki w sektorze budowlanym. W 2013 roku GDDKiA wraz z Krajowym Funduszem Drogowym wydadzą tylko 16,2

mld zł wobec 30mld zł roku bieżącym.

Wg raportu Impact dotychczasowe inwestycje związane z Euro 2012 (budowa stadionów i infrastruktury)

można szacować na ponad 80 mld zł. Ich brak wywrze negatywny wpływ na branżę. Koniec programu „Rodzina na

Swoim” przewidziany jest na 31 grudnia2012. Nowy program „Mieszkanie dla Młodych” może wejść w życie nawet

dopiero w 2014 roku

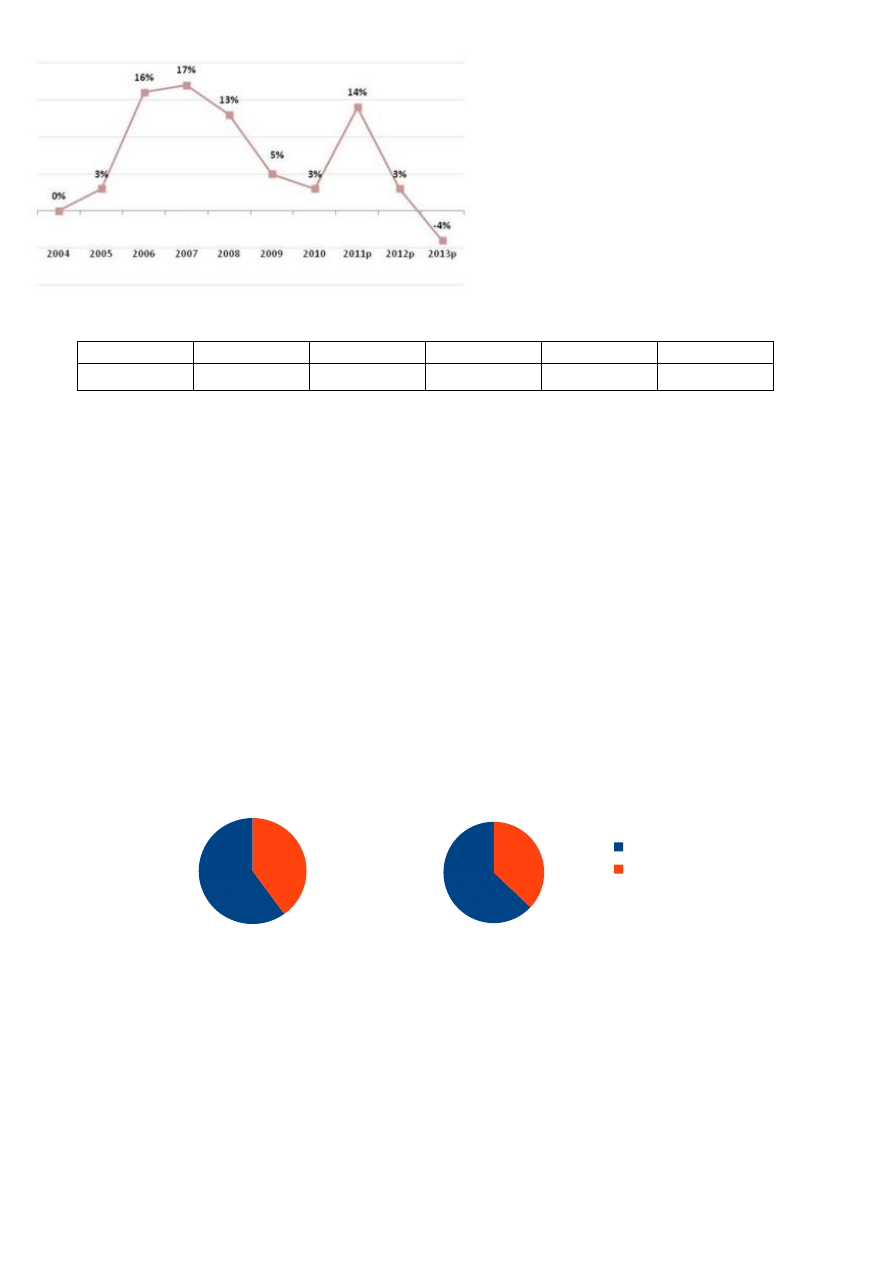

W związku z powyższym rok 2013 może okazać się przestojem dla budownictwa mieszkaniowego. Widać to

chociażby w prognozach GUS i BRE Banku.

Prognoza dynamik produkcji budowlano-montażowej

2010

2011P

2012P

2013P

Budownictwo ogółem

2,6%

18,9%

-0,7%

-3,9%

Budownictwo kubaturowe

-0,5%

14,6%

-0,7%

-0,1%

- budownictwo mieszkaniowe

-12,4%

40,0%

4,5%

-10,0%

- budownictwo komercyjne

-0,1%

7,4%

13,3%

4,2%

- budownictwo przemysłowe

-3,5%

3,0%

4,0%

15,0%

- budownictwo publiczne

26,7%

0,1%

-30,0%

0,6%

- budownictwo pozostałe

-15,7%

5,0%

3,0%

2,7%

Budownictwo infrastrukturalne i pozostałe

5,4%

22,5%

-0,8%

-6,9%

- budownictwo drogowe i inżynieryjne

8,8%

30,6%

-8,2%

-36,9%

- budownictwo kolejowe

34,3%

80,0%

6,0%

5,0%

- budownictwo energetyczne i chemiczne

4,4%

4,8%

10,7%

34,6%

- budownictwo pozostałe

-39,0%

-2,7%

3,0%

3,0%

Źródło: GUS, DI BRE Banku S.A.

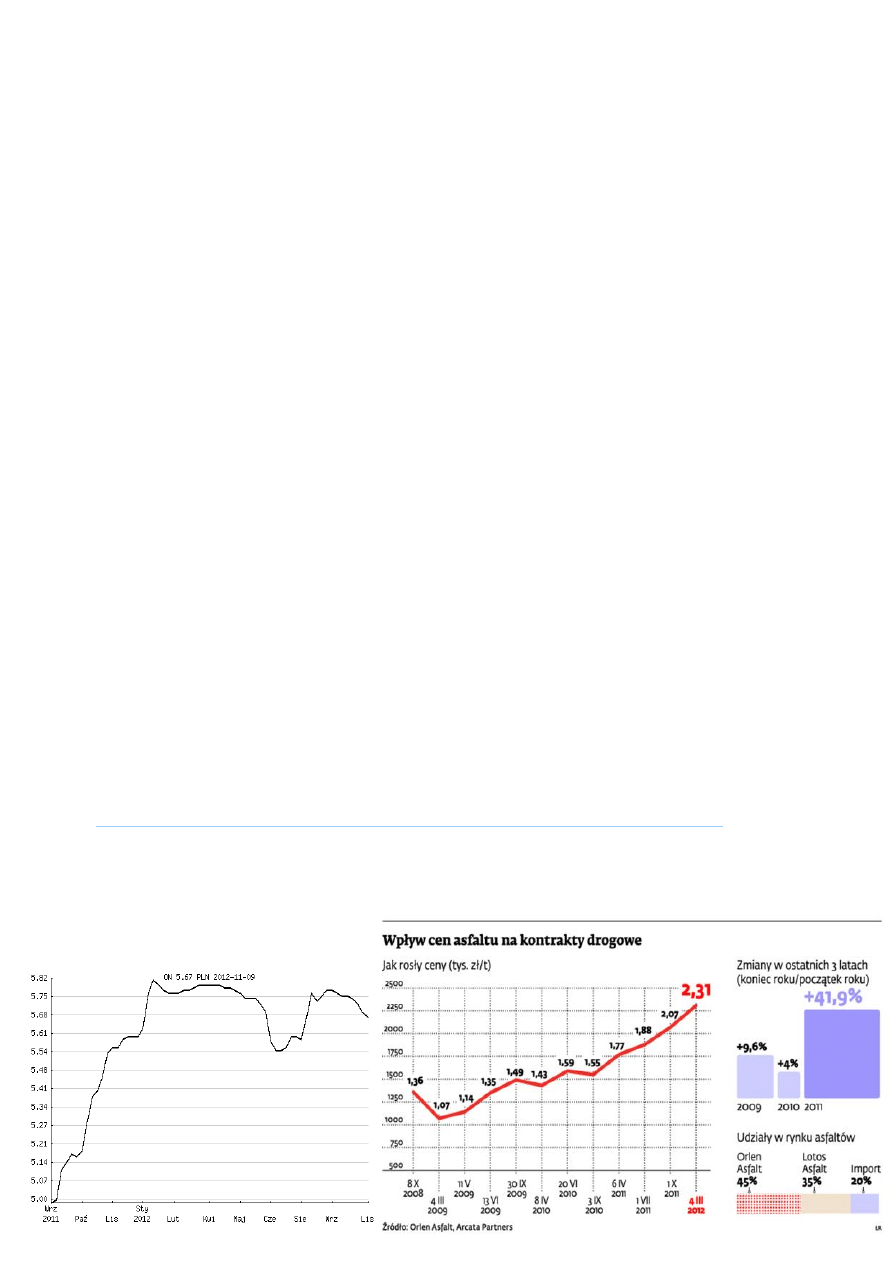

Poza malejącymi zamówieniami, branżę budowlaną dotyka inne utrapienie – stopniowo rosnące ceny

surowców.

Takie wzrosty mogą znacząco przyczynić

się do wzrostu kosztów dla przedsiębiorstw

działających na szeroką skalę, tj. Budimex,

Mostostal, Elbudowa. To z pewnością jest jednym z

powodów na malejące przychody ze sprzedaży w

całej branży.

Wartość rynku budowlanego w Polsce

2011 rok: 190 mld zł

Według raportu firmy, KPMG co trzecia

firma jest skłonna obniżyć marżę zysków, a niektóre

nawet przyjąć marżę ujemną, byle tylko sprostać

wysokiej konkurencji w sektorze i zdobyć kontrakty. Marża Budimexu notuje spadek od połowy 2009 roku.

2007

2008

2009

2010

2011

2012

4,8%

11,9%

12,5%

10,9%

8,4%

7,9%

Pozytywne światło może rzucać na całą sytuację angaż Budimexu w budowę elektrowni w Turowie razem z

firmą Hitachi. To właśnie budownictwo energetyczne będzie najbardziej dochodową częścią sektora budowlanego

według analityków.

Analiza biznesu

Produkty oraz kanały sprzedaży.

Budimex jest f

irmą specjalizującą się w kompleksowym wykonaniu inwestycji budowlanych w zakresie

budownictwa infrastrukturalnego, kubaturowego, ekologicznego i specjalistycznego.

W skład Grupy Kapitałowej

Budimex wchodzi również Budimex Nieruchomości, który prowadzi działalność deweloperską. Budimex posiada

szeroką ofertę, a w tym domy jednorodzinne, bloki mieszkalne, obiekty sakralne, obiekty przemysłowe, elektrownie

oraz infrastrukturę(autostrady, lotniksa, kolej). Sprzedaż jest prowadzona kanałem tradycyjnym w biurach Budimexu.

Głównym klientem Budimexu jest sektor publiczny, głównie GDDKiA (GDDKiA 30%, reszta sektora publicznego

40%).

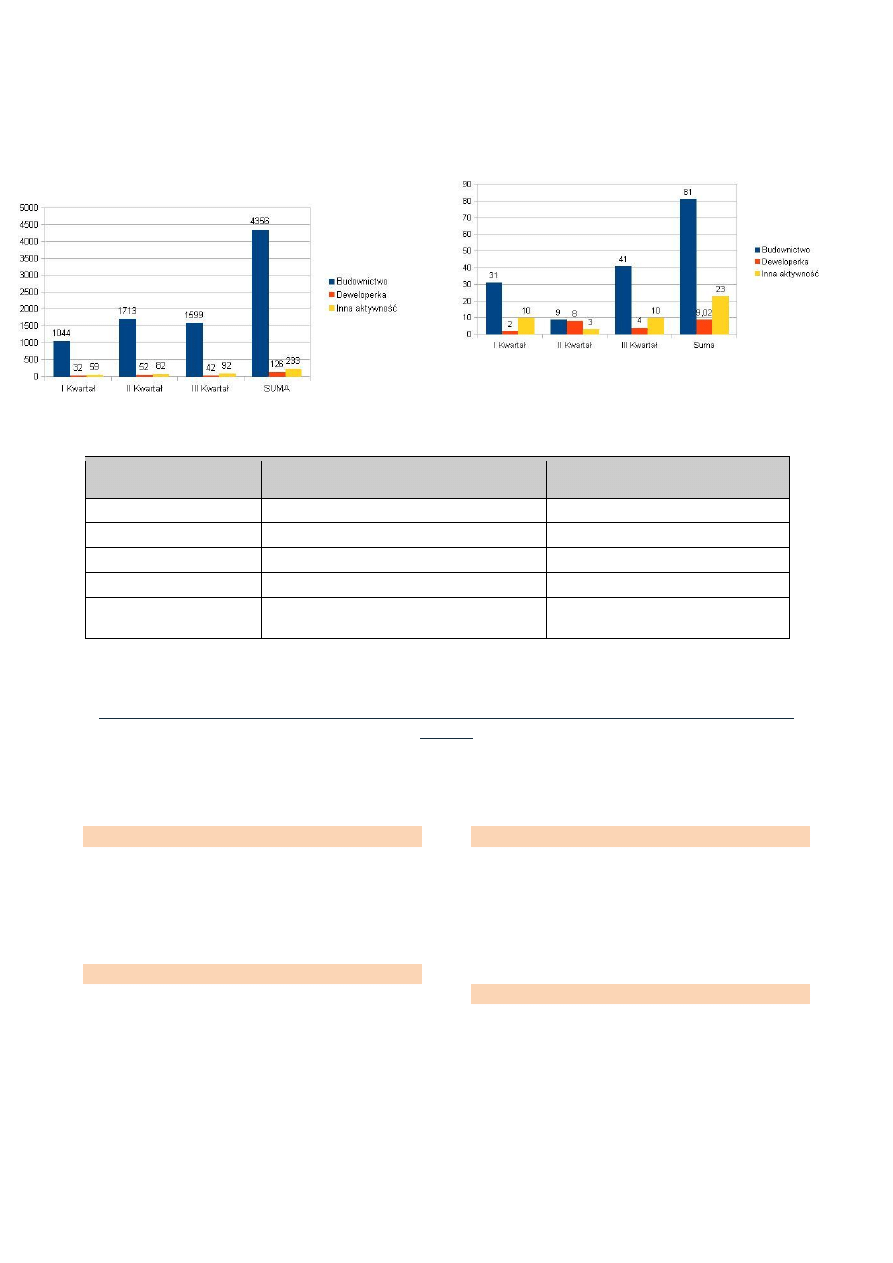

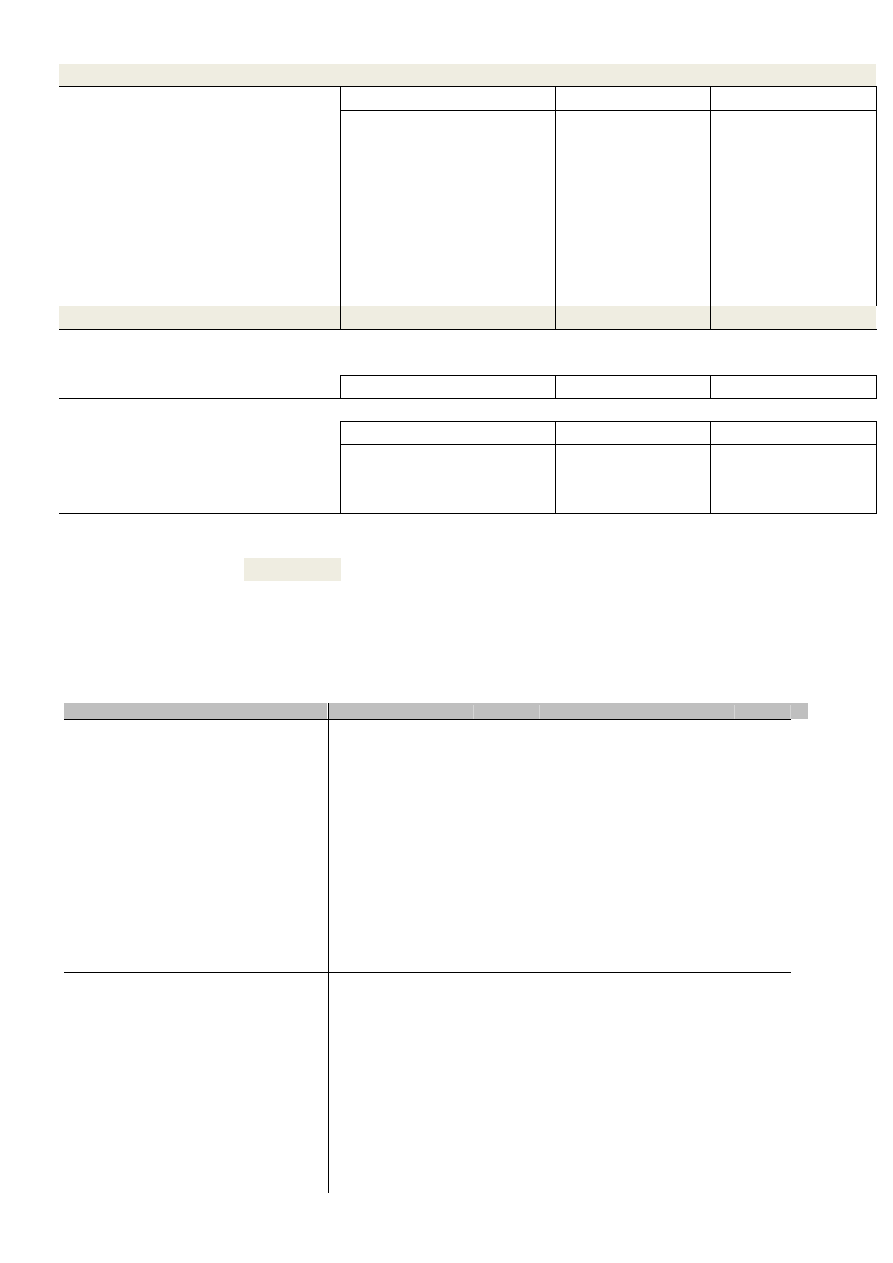

Przychody i zysk w poszczególnych segmentach i porównanie r/r

Budownictwo

Pierwsze półrocze 2012 r.

Trzeci kwartał 2012 r.

Wykresy przedstawiają procentowy udział infrastruktury w przychodzie.

60

40

63

37

Infrastruktura

Budownictwo

ogólne

Przychody (mln PLN)

Trzy pierwsze kwartały 2012 r. Obok słupków

porównanie r/r w procentach.

Zysk operacyjny (mln PLN)

Trzy pierwsze kwartały 2012 r. Nad słupkami

informacja, jaki procent przychodu stanowi zysk

Grupa Budimex

Przychód

(mln PLN)

Zysk operacyjny

(mln PLN)

I Kwartał

1083

37

II Kwartał

1800

19

III Kwartał

1697

53

Suma

4580

109

Suma w odpowiadającym

okresie w 2011 r.

3823

237

Przychód osiągnał warość 20% większą niż rok temu w odpowiadającym okresie.

Zysk operacyjny obniżył swoją wartość o 54% w porównaniu w ubiegłym rokiem.

Zysk netto wyniósł 77 mln PLN. Jest to 60% mniej niż w ubiegłym roku(194 mln PLN) w odpowiadającym

okresie.

Analiza SWOT

STRENGTHS

-dominująca pozycja na rynku

-firma kojarzona z jakością, nie ma konieczności

prowadzenia akcji marketingowej

WEAKNESSES

-Nierafiony zakup PNI

-Niepewna przyszłość, ostrzeżenie wystosowane przez

dyrektora budimexu

-

Opłata licencyjna dla Ferrovialu

OPPORTUNITIES

-Wysoki wzrost przychodów w deweloperce w trzecim

kwartale

-Start w przetargu na przebudowę centrum Wrocławia

– oferta na 96 mln PLN

THREATHS

-cięzkie do przewidzenia wahania cen materiałów

budowlanych

-upadłość PNI

-zastój

budownictwa infrastruktury

-niepewność co do wypłat dywidendy w przyszłych

latach

-spadające ceny nieruchomości w Europie

Strategia i plany ekspansji

.

Poprawa rentowności poprzez kontrolę i ograniczenie ryzyk budowlanych

Koncentracja potencjału Grupy na rynku krajowym

Rozwój działalności na rynku budownictwa kolejowego i przemysłowego

Silna pozycja na krajowym rynku deweloperskim

Wejście w sektor koncesji w Polsce

Utrzymanie rentownej działalności eksportowej w Niemczech

Grupa Budimex startuje w przetargu na przebudowę centrum Wrocławia. Budmiex złożył ofertę w wysokości 96 mln

PLN. Jest to druga najtańsza oferta, zatem Budimex ,wraz z swoją dobrą opinią, ma realną szansę na zwycięstwo.

Budimex podpisał umowę na budowę Centrum Spotkania Kultur i modernizację Teatru Muzycznego i Filharmonii w

Lublinie, która opiewa na 163,7 mln zł. Wiadomo już także, że pod koniec listopada władze lotniska Katowice w Pyrzowicach

zamierzają podpisać z Budimeksem umowę na budowę drogi startowej. Wartość tej umowy to z kolei 120 mln zł.

PGE Górnictwo i Energetyka Konwencjonalna jeszcze w październiku 2010 roku ogłosiło przetarg na budowę nowego bloku

energetycznego w Elektrowni Turów o mocy 430-450 MeV. Wartość projektu szacowana jest na około 2-2,5 mld zł, przy czym

na Budimex przypada ok. 40 % wartości kontraktu.

Analiza finansowa

Wyniki

mln PLN

2007

2008

2009

2010

2011

2012

2013P*

Przychody

3075,9

3274,3

3289,9

4430,3

5516,7

5648,5

4518,8

Zysk brutto ze sprzedaży

148,3

388,4

412,6

484,3

461,5

338,9

271,1

% marży brutto

4,8%

11,9%

12,5%

10,9%

8,4%

6%

6%

EBIT

28,1

108,0

200,5

331,4

319,4

169,5

180,8

Zmiana %

182,2%

285%

85,7%

65,3%

-42%

-46,9%

6,67%

Zysk brutto

13,6

125,8

224,2

331,8

147

76

235

Zysk netto

14,1

93,7

173,7

267,4

260,9

113,0

135,6

Zmiana %

255,3%

563,3%

85,3%

54%

-2,4%

-56,7%

20%

Amortyzacja

23,6

22,2

21,2

21,2

21,2

28,7

30

EBITDA

51,7

130,2

221,7

352,6

340,6

198,2

210,8

Na pierwszy rzut oka bardzo zadowalać może wzrost przychodów ze sprzedaży Budimexu, aż do roku 2012. Zgodnie z

prognozami analityków oraz według oświadczenia prezesa Zarządu, rok 2013 będzie trochę gorszym okresem i przychody ze

sprzedaży spadną. Niepokojąca jest też procentowana zmiana EBIT-u przy wzroście sprzedaży. Oznacza to większy proporcjonalnie

wzrost kosztów od przychodów, a więc pojawienie się niekorzyści skali, co sugeruje zmniejszenie działalności przy obecnych

warunkach ekonomicznych

.

2007

2008

2009

2010

2011

2012

2013P*

ROS

1%

3,2%

6%

7,4%

5,8%

4,7%

4,8%

ROI

1,1%

3,3%

6%

8,1%

7,6%

7%

6,9%

ROE

2,6%

16%

29%

39%

36%

34,4%

26,7%

ROA

0,8%

2,9%

5,2%

6,6%

6,2%

6,2%

5,8%

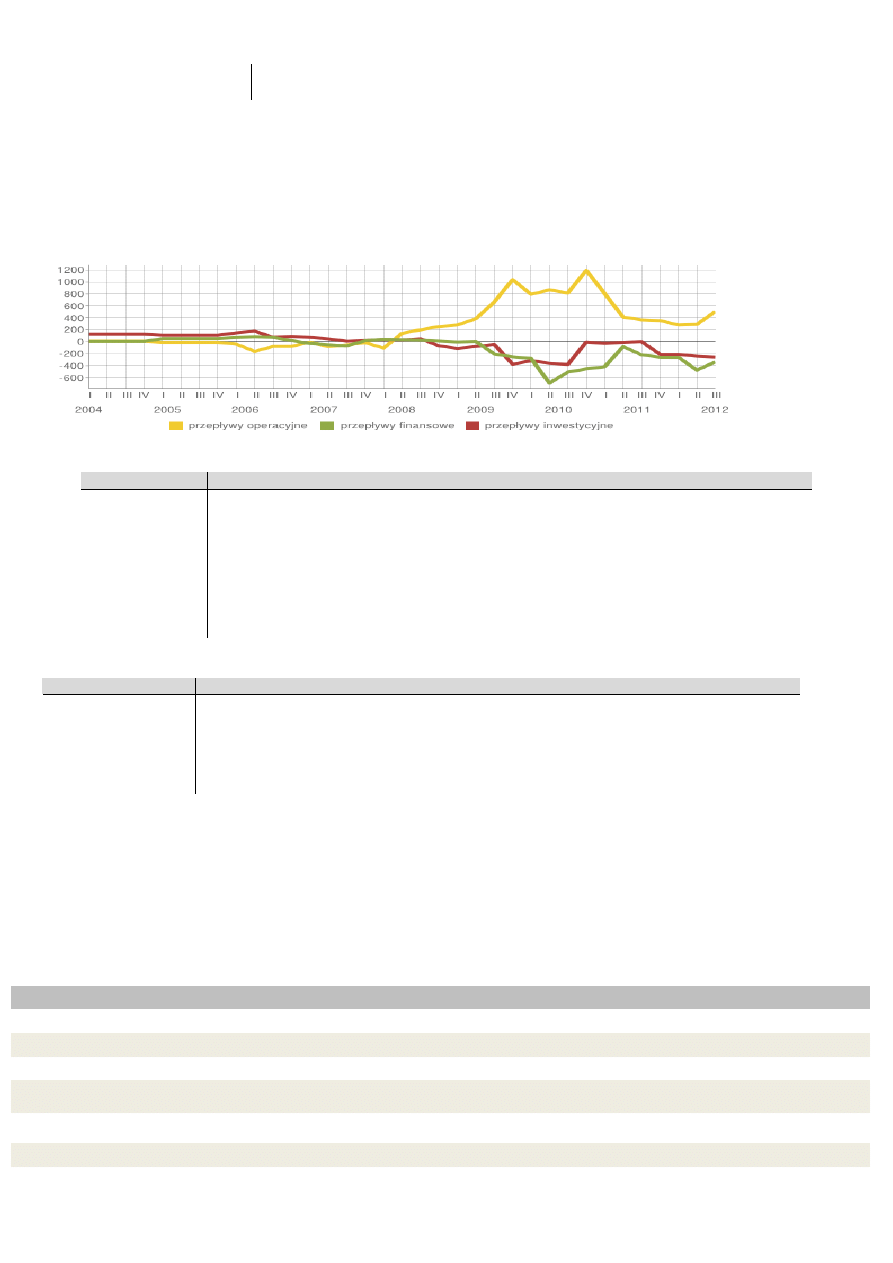

Przepływy pieniężne

mln PLN

2007

2008

2009

2010

2011

2012

2013P*

Zysk przed opodatkowaniem

13,6

125,8

224,2

331,8

147

76

235,0

Amortyzacja

23,6

22,2

21,2

21,2

21,2

28,7

30

Kapitał obrotowy

-40,0

-159,2

602,2

433,2

67,3

-500,9

-575,7

Podatek dochodowy

-20,5

-39,7

-101,0

-101,2

-65,7

-55,4

-44,7

Pozostałe

-34,7

172,2

48,4

29,8

-7,1

-26,5

-6,8

Przepływy finansowe

mln PLN

2007

2008

2009

2010

2011

2012

2013P*

Emisja akcji

-

-

-

-

-

-

-

Dług

28,8

99,2

-97,3

-262,3

0,0

100,0

0,0

Dywidenda

0,0

0,0

-149,1

-173,6

-231,8

-266,1

-165,5

Pozostałe

-12,8

-9,2

-7,3

-18,9

7,1

26,5

6,8

Brak emisji akcji świadczy o wystarczającym poziomie gotówki posiadanej przez firmę. Od 7 lat nie potrzebuje dodatkowych

źródeł finansowania. Z powyższych danych wynika, że wskaźnik dywidendy na akcję wynosi 6,49zł, co znacznie przewyższa większość

spółek notowanych na GPW, a przede wszystkim dwóch głównych konkurentów – Mostostal Warszawa i Elbudowa. (Odpowiednio

0,55zł i 4zł).

Cash flow ( w tys. zł)

Wskaźniki

2007

2008

2009

2010

2011

2012

2013P*

P/E

158,7

23,9

12,9

8,4

8,6

12,7

10,6

P/CE

59,4

19,3

11,5

7,8

7,9

7,2

8,5

P/BV

4,2

4,0

3,8

3,3

3,1

3,3

3,2

EPS

0,6

3,7

6,8

10,5

10,2

9,3

7,5

EV

2009,6

1906,6

1404,3

409,9

665,2

1109,9

1096,1

EV/EBITDA

38,9

14,6

6,3

1,2

2,0

5,6

5,2

EV/EBIT

71,7

17,7

7,0

1,2

2,1

6,5

6,1

St. dywid.

0,0%

0,0%

6,7%

7,7%

10,3%

11,9%

7,4%

DPS

0,0

0,0

5,8

6,8

9,1

10,4

6,5

Zadłużenie

mln PLN

2007

2008

2009

2010

2011

2012

2013P*

Dług

277,2

391,1

293,2

30,7

30,7

130,7

130,7

Dług netto

-232,0

-334,9

-837,2

-1831,7

-1567,3

-970,4

-356,7

Dług netto/Kapitał

własny

-43,3%

-59,6%

-142,8%

-269,2%

-220,1%

-141,3%

-50,1%

Dług/aktywa [%]

11,8%

11,9%

7,2%

0,7%

0,8%

3,4%

4,0%

Dług/EBITDA

5,36

2,85

1,32

0,08

0,08

0,69

0,62

Według standardowych miar analizy finansowej wartość wskaźnika płynności bieżącej powinna oscylować na poziomie 1,6-1,9.

Te same standardy mówią o płynności szybkiej na poziomie 0,9-1. Wnioski mogą tutaj nasuwać się same, ale warto też zwrócić

uwagę na malejący poziom gotówki netto Budimexu oraz sporej wielkości zapasy. Na przełomie 2009/2010 roku spółka utworzyła

rezerwy w wysokości 400 mln PLN.

PROGNOZA WYNIKÓW SPÓŁKI BUDIMEX S.A

mln PLN

2007

2008

2009

2010

2011

2012p

2013p

2014p

2015p

2016p

2017p

Przychody

3075,9

3274,3

3289,9

4430,3

5516,7

5648,5

4518,8

3841,0

3994,6

4154,4

4320,6

Dynamika %

6,4%

0,4%

34,6%

24,5%

2,3%

-20,0%

-15,0%

4,0%

4,0%

4,0%

EBIT

28,1

108,0

200,5

331,4

319,4

169,4

180,8

172,8

179,8

186,9

194,4

marża

EBIT %

0,9%

3,3%

6,1%

7,5%

5,8%

3,0%

4,0%

4,5%

4,5%

4,5%

4,5%

Amortyzacja

23,6

22,2

21,2

21,2

21,2

28,7

30,0

30,0

30,0

30,0

30,0

EBITDA

51,7

130,2

221,7

352,6

340,6

198,2

210,8

202,8

209,8

216,9

224,4

marża EBITDA %

1,6%

3,9%

6,7%

7,9%

6,1%

3,5%

4,7%

5,3%

5,3%

5,2%

5,2%

Zysk netto

14,1

93,7

173,7

267,4

260,9

113,0

135,6

134,4

139,8

145,4

151,2

marża zysku netto

0,5%

2,9%

5,3%

6,0%

4,7%

2,0%

3,0%

3,5%

3,5%

3,5%

3,5%

Zakładamy, że przychody spółki w latach 2013-2014 będą spadać ze względu na spadek tempa PKB w 2013 roku oraz

zmniejszoną liczbie kontraktów budowlanych od głównego zleceniodawcy GDDKIA (30% zleceń). Nowe możliwe są dopiero w

przyszłej perspektywie unijnej na lata 2014-2020. Spodziewamy się rocznego opóźnienia w rozpoczęciu nowych przetargów

na budowę infrastruktury, dlatego też w 2014 roku będziemy obserwować dalszy spadek wartości przychodów o kolejne 15%.

Małe zaangażowanie spółki w perspektywicznym sektorze energetycznym powoduje, że Budimex nie ma czym

zrekompensować spadających przychodów na kontraktach infrastrukturalnych.

Uważamy, że odbicie w przychodach zaobserwujemy

dopiero w 2015 roku ze średnią dynamiką wzrostową

na poziomie 4% wynikającą ze wzrostu PKB w tym

okresie o średnio 3,5%.

Trudna sytuacja branży budowlanej (prognozowany

spadek produkcji budowlano –montażowej w 2013 o

4%) odbije się na marżach w branży. W okresie

pierwszych trzech kwartałów 2012 marża EBIT

wyniosła 2,39% wobec 6,2% w pierwszych trzech

kwartałach 2011. Zakładamy więc, że Budimex

zakończy rok 2012 z narzutami: z działalności

operacyjnej na poziomie 3% oraz

zysku netto wynoszącą 2%. W kolejnych latach

wielkości te powinny być wyższe ( marża EBIT 2013 –

4%; 2014 – 4,5%) dzięki prognozowanemu spadkowi

cen surowców budowlanych.

Niewątpliwie,

sektor

budowlany

czekają

w

najbliższym okresie spadki sprzedaży i rentowności,

najgorszym okresem będzie rok 2013-14. Szczególnie

silnie może ucierpieć Budimex, ze względu na małą

ekspozycję na segment energetyczny, który jako

jedyny w tym okresie - będzie rósł.

PORÓWNANIE

III-kw-11’/III-kw-12’

III kw 12’

III kw 11’

Przyrost przychodów

19,8%

Przychody

4580432

3 822 674

Przyrost EBIT

-0,53%

Marża EBIT %

2,39%

6,20%

EBIT

109398

236 961

Marża zysk netto

1,67%

5,07%

Zysk netto

76639

193 891

Liczba akcji

25530098

25530098

Zysk na akcje

3,0

7,59

WYCENA METODĄ PORÓWNAWCZĄ

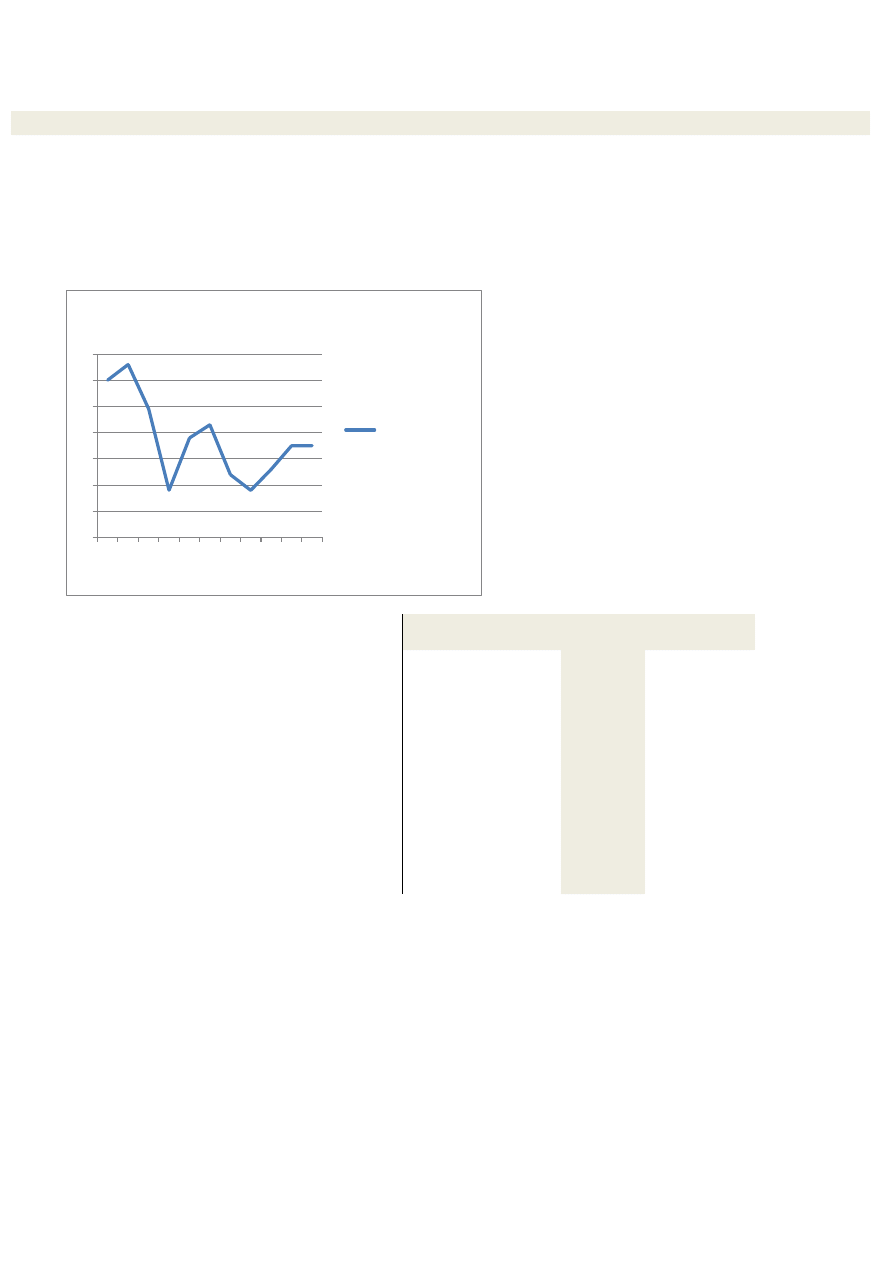

Wycena porównawcza wskazuje, że branże budowlaną czeka chwilowe załamanie sprzedaży i wyników w roku 2013. Dane

użyte w wycenie uzyskaliśmy z rekomendacji domów maklerskich oraz z własnych wyliczeń, w których zakładaliśmy spadek

przychodów w branży w najbliższym czasie. Do konstruowania wskaźnika P/E dla Budimexu użyliśmy ceny bieżącej wynoszącej

56,25 PLN

.

0

1

2

3

4

5

6

7

2006

2007

2008

2009

2010

2011

2012p

2013p

2014p

2015p

2016p

dynamika PKB realny

dynamika PKB

realny (zmiany

w %) w latach

2006-2016

(prognoza KE)

BUDIMEX SA

EV/EBIT

EV/EBITDA

P/E

2012

2013

2014

2012

2013

2014

2012

2013

2014

Bauer AG

10,9

14,1

11,8

5,5

6,2

5,7

10,6

7,7

6,3

Unibep

4,4

5,0

5,6

5,8

6,4

5,7

6,3

7,4

6,3

Erbud

2,4

6,9

5,7

6,4

5,2

5,7

9,1

8,0

7,1

Polimex

16,8

12,1

7,0

7,5

6,4

4,6

40,4

14,8

6,0

Balfour Beatty

7,9

8,9

7,9

5,8

6,3

5,8

6,9

11,9

0,7

Mostostal Zabrze

8,1

17,0

18,7

5,2

7,9

8,2

12,6

12,1

11,7

Mediana

8,0

10,5

7,5

5,8

6,4

5,7

9,9

10,0

6,3

wskaźniki dla Budimex

6,5

6,1

6,4

5,6

5,2

5,4

12,7

10,6

10,7

47,8

29,3

39,3

39,9

47,3

40,2

43,6

52,8

33,2

0,2

0,3

0,5

0,2

0,3

0,5

0,2

0,3

0,5

37,98

42,25

41,15

Wagi dla wskaźników

33%

33%

33%

Wycena 1 akcji

40,46 PLN

cena bieżąca

56,25

potencjał

-28%

Analiza DCF

mln PLN

2011

2012P

2013P

2014P

2015P

2016P

> 2016P

EBIT*

139,4

169,5

180,8

172,8

179,8

186,9

194,4

Stopa podatkowa

19,0%

19,0%

19,0%

19,0%

19,0%

19,0%

19,0%

NOPLAT

112,9

136,8

145,4

139,3

145

151,4

129,8

CAPEX

-61,1

-41,5

-46,5

-46,5

-46,5

-45,9

Amortyzacja

21,2

28,7

30

30

30

30

30

Zmiany w kapitale obrotowym

111,3

-927,9

-420,1

-145,3

48,1

55,8

FCF

184,2

-823.5

-291,1

--22,5

176,6

191,2

WACC

9,81%

9,97%

10,0%

10,0%

10,0%

9,9%

Współczynnik dyskonta

0,93

0,91

0,83

0,75

0,68

DFCF

-765,4

-264,9

-18,7

132,45

130

Wzrost w fazie II

1,0%

Suma DFCF - Faza I

-112,4

Suma DFCF - Faza II

994,2

Wartość Firmy (EV)

881,9

Dług netto

-227,7

Pozostałe

52,0

Wartość godziwa

1 161,5

Liczba akcji (mln szt.)

25,5

Wartość godziwa na akcję na 31.12.2012

45,5

Cena docelowa za 12 miesięcy (PLN)

46,57

Cena bieżąca

56,25

Oczekiwana stopa zwrotu

-28%

Budimex: WACC

2012P

2013P

2014P

2015P

2016P

>2017P

Stopa wolna od ryzyka

4,8%

4,8%

4,8%

4,8%

4,8%

4,8%

Premia rynkowa

5,0%

5,0%

5,0%

5,0%

5,0%

5,0%

Beta

0,7

0,7

0,7

0,7

0,7

0,7

Premia za ryzyko długu

1,5%

1,5%

1,5%

1,5%

1,5%

1,5%

Stopa podatkowa

19,0%

19,0%

19,0%

19,0%

19,0%

19,0%

Koszt kapitału własnego

8,3%

8,3%

8,3%

8,3%

8,3%

8,3%

Koszt długu

5,1%

5,1%

5,1%

5,1%

5,1%

5,1%

Waga kapitału własnego

92%

93%

94%

94%

93%

93%

Waga długu

8%

7%

6%

6%

7%

7%

WACC

9,9%

10,0%

10,0%

10,0%

9,9%

9,9%

na bieżąAc 151,5AnaAna

Wzrost w fazie 2

169,92

0,0%

1,0%

2,0%

8,9%

49,5

55,2

62,7

WACC

9,9%

44,4

49,0

54,7

10,9%

40,2

43,9

48,5

Do analizy DCF przyjęliśmy odpowiednie założenia

Wzrost w wysokości 1%

Stopa wolna od ryzyka – 4,8%

Premia za rynkowe ryzyko – 5%

Spadek poziomu gotówki netto

Współczynnik β=0,7

Uważając obie wyceny (46,57zł i 40,46zł) za równoważne, uznajemy średnią ważoną za perspektywę kursu. Przewidujemy

cenę 43,28zł za jedną akcję.

Wnioski i rekomendacje

Uważamy, w obliczu nadchodzących warunków ekonomicznych nie należy inwestować w Budimex. Spółce nie udało

się wejść w segment kolejowy oraz znacząco zmniejszył się portfel zamówień, co negatywnie odbije się na wynikach

sprzedaży. Z analiz wynika, że nastąpi wyraźny odpływ gotówki, co wraz z pomniejszeniem marży wpłynie na zmniejszenie

rentowności. Nie do zaprzeczenia jest fakt, że Budimex to najstabilniejsza spółka w sektorze budowlanym i że

prawdopodobnie spadające koszty surowców pomogą spółce w zanotowaniu lepszego wyniku, ale przypisujemy większą wagę

do wyników analizy finansowej i DCF. Wspólnie z grupą wydajemy rekomendację: SPRZEDAJ.

Wyszukiwarka

Podobne podstrony:

Analiza spolki z o0, prawo handlowe

8 Oświadczenie Zarządu Budimex SA 2007

Analiza Finansowa Pol-N, Analiza spółki Pol-N (17 stron), ANALIZA FINANSOWA

Analiza strategiczna, Analiza SWOT - Opoczno SA

Analiza strategiczna, Analiza SWOT - Opoczno SA

Podsumowanie - analiza spółki, przykład 3

1 Opinia biegłego Budimex SA 2007

Analiza strategiczna ORBIS SA, Analiza ekonomiczna

Analiza strategiczna ORBIS SA (27 stron)

2 Raport bieglego Budimex SA 20 Nieznany (2)

Podsumowanie analiza spółki przykład 3

4 Wprowadzenie Budimex SA 2007

więcej podobnych podstron