„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

MINISTERSTWO EDUKACJI

NARODOWEJ

Anna Dzierżan

Kalkulowanie cen potraw i napojów 321[10].Z3.13

Poradnik dla ucznia

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy

Radom 2006

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

1

Recenzenci:

mgr inż. Alicja Drażba

mgr inż. Małgorzata Konarzewska

Opracowanie redakcyjne:

Konsultacja:

mgr Alicja Dmytruszyńska

mgr inż. Maria Majewska

Korekta:

Poradnik stanowi obudowę dydaktyczną programu jednostki modułowej Kalkulowanie cen

potraw i napojów 321[10].Z3.13 zawartego w modułowym programie nauczania dla zawodu

Technik żywienia i gospodarstwa domowego.

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy, Radom 2006

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

2

SPIS TREŚCI

1. Wprowadzenie

4

2. Wymagania wstępne

6

3. Cele kształcenia

7

4. Materiał nauczania

8

4.1. Struktura i funkcje rachunkowości

8

4.1.1. Materiał nauczania

8

4.1.2. Pytania sprawdzające

9

4.1.3 Ćwiczenia

9

4.1.4. Sprawdzian postępów

10

4.2. Dokumentacja księgowa w przedsiębiorstwie gastronomicznym

11

4.2.1. Materiał nauczania

11

4.2.2 Pytania sprawdzające

13

4.2.3 Ćwiczenia

13

4.2.4. Sprawdzian postępów

14

4.3. Dokumentacja zaopatrzeniowa i magazynowa

15

4.3.1. Materiał nauczania

15

4.3.2. Pytania sprawdzające

15

4.3.3. Ćwiczenia

16

4.3.4. Sprawdzian postępów

17

4.4. Dokumentacja sprzedaży

18

4.4.1. Materiał nauczania

18

4.4.2. Pytania sprawdzające

19

4.4.3. Ćwiczenia

19

4.4.4. Sprawdzian postępów

20

4.5. Dokumentacja rozliczeń bankowych, kasowych i pozostałe

21

4.5.1. Materiał nauczania

21

4.5.2. Pytania sprawdzające

21

4.5.3. Ćwiczenia

22

4.5.4. Sprawdzian postępów

23

4.6. Przychody i koszty działalności gastronomicznej

24

4.6.1. Materiał nauczania

24

4.6.2. Pytania sprawdzające

25

4.6.3. Ćwiczenia

25

4.6.4. Sprawdzian postępów

26

4.7. Uproszczone formy rachunkowości w przedsiębiorstwie gastronomicznym

27

4.7.1. Materiał nauczania

27

4.7.2. Pytania sprawdzające

29

4.7.3. Ćwiczenia

30

4.7.4. Sprawdzian postępów

32

4.8. Kalkulacja cen w zakładach gastronomicznych

33

4.8.1. Materiał nauczania

33

4.8.2. Pytania sprawdzające

35

4.8.3. Ćwiczenia

36

4.8.4. Sprawdzian postępów

37

4.9. Wynik finansowy zakładu gastronomicznego

38

4.9.1. Materiał nauczania

38

4.9.2. Pytania sprawdzające

39

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

3

4.9.3. Ćwiczenia

39

4.9.4. Sprawdzian postępów

41

4.10. Analiza rentowności zakładu gastronomicznego

42

4.10.1. Materiał nauczania

42

4.10.2. Pytania sprawdzające

43

4.10.3. Ćwiczenia

43

4.10.4. Sprawdzian postępów

44

5. Sprawdzian osiągnięć

45

6. Literatura

50

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

4

1. WPROWADZENIE

Poradnik będzie Ci pomocny w przyswajaniu wiedzy o kalkulowaniu cen potraw

i napojów, które można wykorzystać w organizacji produkcji gastronomicznej.

W poradniku zamieszczono:

–

wymagania wstępne czyli wykaz umiejętności, jakie powinieneś mieć już ukształtowane,

aby bez problemów móc korzystać z poradnika,

–

cele kształcenia czyli umiejętności jakie powinieneś opanować w wyniku korzystania

z tego poradnika,

–

materiał nauczania czyli niezbędne informacje, pomocne w przyswojeniu wiadomości

i umiejętności z zakresu objętego jednostką modułową,

–

pytania sprawdzające, które pomogą sprawdzić twoją gotowość do wykonywania

ćwiczeń,

–

przykładowe ćwiczenia ze wskazówkami do realizacji, które pomogą Ci bezpiecznie

i sprawnie wykonać ćwiczenie,

–

sprawdzian postępów, który umożliwi sprawdzenie Twojego poziomu wiedzy po

wykonaniu ćwiczeń,

–

sprawdzian osiągnięć wraz z zestawem zadań testowych i instrukcją do korzystania

z testu,

–

literaturę czyli spis publikacji, które wykorzystano do utworzenia tego poradnika, a które

mogą być pomocne w poszerzaniu wiadomości i umiejętności objętych tą jednostką

modułową.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

5

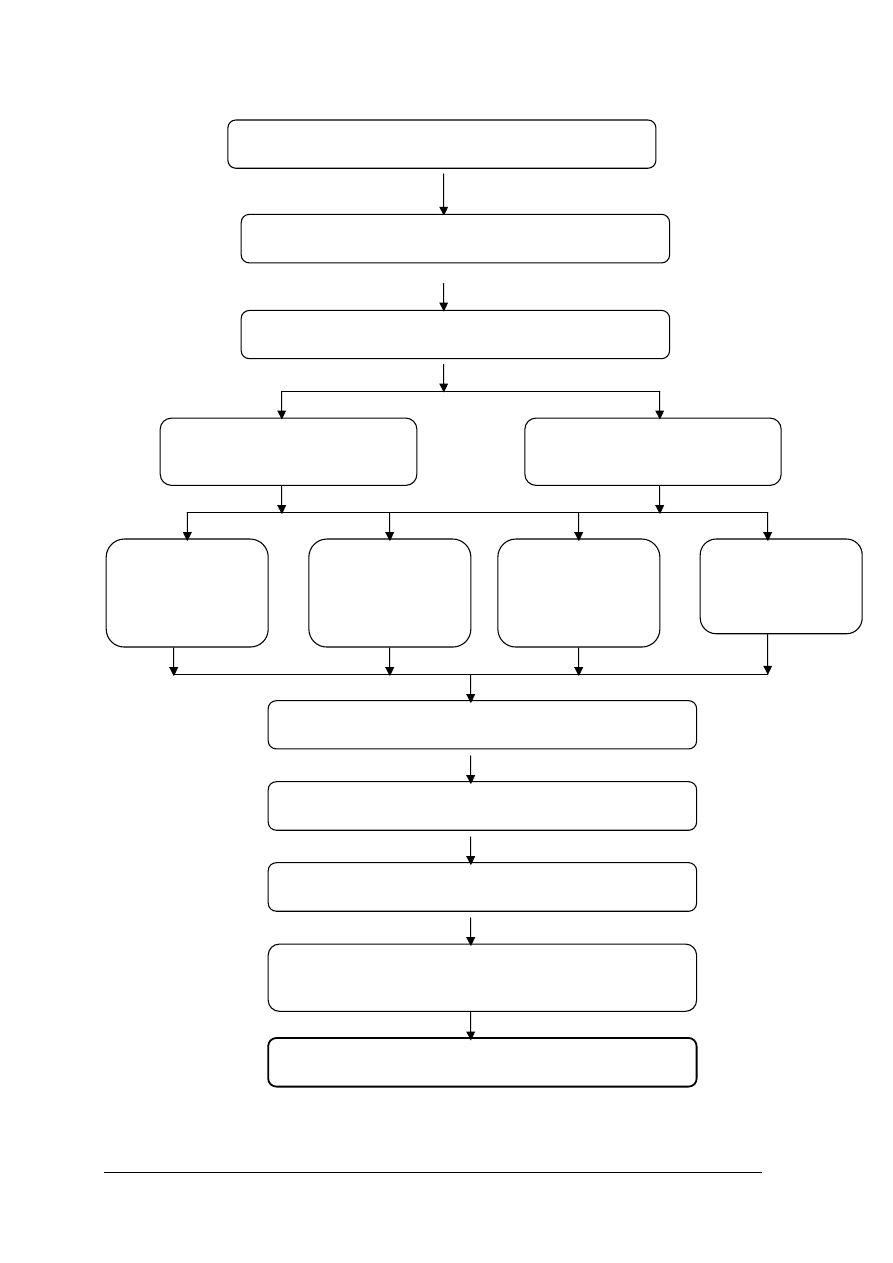

Schemat układu jednostek modułowych

321[10].Z3.02

Prowadzenie procesów technologicznych produkcji potraw

321[10].Z3.03

Sporządzanie potraw z produktów

zbożowych

321[10].Z3.04

Sporządzanie potraw z jaj i mleka

321[10].Z3.05

Sporządzanie potraw

z warzyw,

ziemniaków,

grzybów i owoców

321[10].Z3.06

Sporządzanie potraw

z mięsa zwierząt

rzeźnych, drobiu

i dziczyzny

321[10].Z3.07

Sporządzanie potraw

z ryb i owoców

morza

321[10].Z3.08

Sporządzanie

wypieków

321[10].Z3.01

Gospodarka produktami spożywczymi

321[10].Z3.09

Sporządzanie potraw półmięsnych

321[10].Z3.10

Sporządzanie napojów gorących i zimnych

321[10].Z3.11

Przygotowywanie potraw dietetycznych

321[10].Z3.12

Przygotowywanie potraw kuchni polskiej i specjalności różnych

regionów świata

321[10].Z3.13

Kalkulowanie cen potraw i napojów

321[10].Z3

Technologia produkcji gastronomicznej

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

6

2. WYMAGANIA WSTĘPNE

Przystępując do realizacji programu jednostki modułowej powinieneś umieć:

−

korzystać z różnych źródeł informacji,

−

posługiwać się pojęciami z zakresu gastronomii,

−

posługiwać się recepturami gastronomicznymi,

−

wskazywać źródła przepisów prawnych w zakresie rachunkowości,

−

rozróżniać formy opodatkowania przedsiębiorstw osób fizycznych,

−

wypełniać fakturę VAT,

−

wykonywać czynności prawne związane ze świadczeniem usług.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

7

3. CELE KSZTAŁCENIA

W wyniku realizacji programu jednostki modułowej powinieneś umieć:

−

zastosować uproszczone formy ewidencji gospodarczej,

−

sporządzić dokumentację związaną z działalnością gospodarczą placówki żywienia,

−

ustalić podstawowe koszty związane z produkcją i usługami gastronomicznymi,

−

sporządzić kalkulację cen na wyroby gotowe i usługi gastronomiczne,

−

ocenić czynniki wpływające na poziom kosztów w przedsiębiorstwie gastronomicznym,

−

ustalić wynik finansowy i przeprowadzić jego analizę,

−

skorzystać z literatury i innych źródeł informacji.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

8

4. MATERIAŁ NAUCZANIA

4.1. Struktura i funkcje rachunkowości

4.1.1. Materiał nauczania

Rachunkowość jest to system informacyjno-kontrolny umożliwiający pomiar, ewidencję

i rozliczanie efektów działalności gospodarczej w danym okresie.

W systemie rachunkowości w przedsiębiorstwie wyróżnia się:

−

księgowość – proces rejestracji (ewidencji) zdarzeń gospodarczych w ujęciu pieniężnym,

które mają wpływ na zmiany w majątku jednostki gospodarczej;

−

kalkulację – ustalanie kosztu jednostkowego wytwarzanego produktu pracy na podstawie

sumy poniesionych kosztów i ilości wytworzonych produktów;

−

sprawozdawczość – sporządzanie zestawień liczbowych na podstawie wybranych

i pogrupowanych informacji, w większości w obowiązującej formie ujednoliconej dla

wszystkich podmiotów;

−

interpretację danych sprawozdawczych – w celu oceny przebiegu zdarzeń gospodarczych

oraz ich skutków, a także w celu wyciągnięcia wniosków na przyszłość.

Funkcje rachunkowości:

informacyjna – polega na dostarczaniu rzetelnych informacji na temat przebiegu działalności

jednostki, jej majątku i kapitałów, na temat ponoszonych kosztów i uzyskiwanych

przychodów oraz wyników działalności (zysków lub strat), którą wykorzystuje się

w przedsiębiorstwie w podejmowaniu decyzji w procesie zarządzania, a z informacji tych

korzystają również odbiorcy, inwestorzy, kredytodawcy, instytucje administracji rządowej

i władze lokalne;

kontrolna – polega na systematycznej kontroli dokumentacji i ewidencji w celu ochrony

i zabezpieczenia majątku jednostki, co sprzyja kontrolowaniu poziomu kosztów, umożliwia

ujawnianie nieprawidłowości, pomaga racjonalnie wykorzystać posiadane zasoby (m.in.

inwentaryzacja, która porównuje stany rzeczywiste z zapisami księgowymi);

analityczna – polega na interpretacji danych zawartych w sprawozdaniach, ich analizie

i ocenie na tej podstawie skutków podejmowanych decyzji.

System rachunkowości w Polsce oparty jest o Ustawę o rachunkowości z 29 września1994

z późniejszymi zmianami (Dz.U. Nr 121, poz. 591 z późn. zm.), która reguluje zasady:

–

prowadzenia ksiąg rachunkowych;

–

przeprowadzania inwentaryzacji;

–

wyceny aktywów i pasywów oraz ustalania wyniku finansowego;

–

sporządzania sprawozdań finansowych ich badania i ogłaszania;

–

gromadzenia i przechowywania dokumentacji.

Formy rachunkowości

Rachunkowość jest prowadzona w księgach rachunkowych: dziennik, konta księgowe.

Dziennik jest przeznaczony do zapisywania zdarzeń gospodarczych na podstawie

dokumentów księgowych wg kolejności ich wpływu lub wystawienia tzw. zapis

chronologiczny. Na każdy dokument jest przeznaczony jeden wiersz dziennika.

Po dokonaniu zapisu w dzienniku wprowadza się zapis systematyczny na kontach

księgowych zgodnie z regułą podwójnego zapisu.

Formy prowadzenia ksiąg rachunkowych:

–

forma tabelaryczna,

–

forma przebitkowa,

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

9

–

forma rejestrowa,

–

forma komputerowa.

Coraz częściej inne formy są wypierane na rzecz rachunkowości prowadzonej komputerowo,

którą szeroko traktuje ustawa o rachunkowości, a ponieważ warunki techniczne nieustannie

się zmieniają należy śledzić zmieniające się wraz z tym przepisy.

W zależności od rodzaju podmiotu gospodarczego przedsiębiorstwo gastronomiczne, może

mieć obowiązek prowadzenia ksiąg rachunkowych (pełna księgowość) lub prowadzić

uproszczoną ewidencję podatkową.

Zgodnie z ustawą o rachunkowości obowiązek prowadzenia pełnej rachunkowości mają takie

przedsiębiorstwa gastronomiczne, które są:

–

spółkami prawa handlowego;

–

zagranicznymi osobami prawnymi lub fizycznymi prowadzącymi działalność na terenie

Polski;

–

jednostkami budżetowymi, ich gospodarstwami pomocniczymi, zakładami budżetowymi;

–

osobami fizycznymi, spółkami cywilnymi osób fizycznych, spółkami jawnymi osób

fizycznych oraz spółkami partnerskimi, jeżeli ich przychody netto ze sprzedaży towarów,

produktów i operacji finansowych za poprzedni rok obrotowy wyniosły co najmniej

równowartość w walucie polskiej 800 000 EURO.

Z obowiązku prowadzenia ksiąg rachunkowych zwolnione są:

–

osoby fizyczne prowadzące działalność gospodarczą;

–

spółki cywilne, jawne i partnerskie osób fizycznych, jeżeli w poprzednim roku

obrotowym ich przychody netto ze sprzedaży towarów, produktów i operacji

finansowych były niższe niż równowartość w walucie polskiej 800 000 EURO.

Uproszczoną ewidencję podatkową można prowadzić w formie:

–

karty podatkowej;

–

ryczałtu od przychodu ewidencjonowanego;

–

podatkowej księgi przychodów i rozchodów.

4.1.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakimi dziedzinami zajmuje się rachunkowość?

2. Kto jest odbiorcą informacji przekazywanej przez rachunkowość?

3. W jaki sposób regulowany jest system rachunkowości?

4. Które przedsiębiorstwa gastronomiczne nie muszą prowadzić pełnej rachunkowości?

5. Jakie można wyróżnić funkcje rachunkowości?

6. Na czym polega funkcja kontrolna w rachunkowości?

7. Jakie znasz formy prowadzenia rachunkowości i która ma coraz szersze zastosowanie?

4.1.3. Ćwiczenia

Ćwiczenie 1

Odszukaj w ustawie o rachunkowości i podaj treść artykułu mówiącego o przedsiębiorcach

i jednostkach zobowiązanych do stosowania przepisów ustawy o rachunkowości.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przeanalizować Ustawę o rachunkowości z 29 września1994 z późniejszymi zmianami

(Dz.U. Nr 121, poz. 591 z późn. zm.).

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

10

Wyposażenie stanowiska pracy:

−

Ustawa o rachunkowości z 29 września1994 z późniejszymi zmianami (Dz.U. Nr 121,

poz. 591 z późn. zm.).

Ćwiczenie 2

Odszukaj w ustawie o rachunkowości w 2 rozdziale paragrafy dotyczące zasady rzetelności

w rachunkowości. Przeanalizuj i zapisz te informacje.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przeanalizować Ustawę o rachunkowości z 29 września1994 z późniejszymi zmianami

(Dz.U. Nr 121, poz. 591 z późn. zm.).

Wyposażenie stanowiska pracy:

−

Ustawa o rachunkowości z 29 września1994 z późniejszymi zmianami (Dz.U. Nr 121,

poz. 591 z późn. zm.).

4.1.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) wyróżnić elementy rachunkowości?

2) wymienić funkcje rachunkowości?

3) wymienić formy rachunkowości?

4) przedstawić zasadę rzetelności w rachunkowości?

5) wyróżnić przedsiębiorców zobowiązanych prowadzić pełną księgowość?

6) wyróżnić przedsiębiorców którzy mogą prowadzić uproszczoną ewidencję

podatkową?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

11

4.2. Dokumentacja księgowa w przedsiębiorstwie gastronomicznym

4.2.1. Materiał nauczania

Operacje gospodarcze są to zdarzenia, które powodują zmiany w majątku przedsiębiorstwa

np.: wystawienie faktury za sprzedane towary, zakup surowców do produkcji i ich przyjęcie

na podstawie dokumentów, wypłata wynagrodzeń pracownikom itp.

Każda operacja gospodarcza powinna być odpowiednio udokumentowana.

Zasady wypełniania dowodów księgowych reguluje ustawa o rachunkowości.

Wg zasad ustawy dowody powinny być:

–

wypełnione w sposób staranny i czytelny i trwały;

–

zgodne z rzeczywistością;

–

wypełnione kompletnie bez pozostawiania miejsc pozwalających na dopiski i zmiany;

–

wolne od błędów;

–

wypełnione w języku polskim.

Błędy w dowodach powinny być poprawiane zgodnie z obowiązującymi przepisami.

Dowód księgowy powinien zawierać:

–

określenie rodzaju dowodu i jego numeru identyfikacyjnego;

–

określenie stron (nazwy, adresy) dokonujących operacji gospodarczej;

–

opis operacji oraz jej wartość, jeżeli to możliwe, określoną także w jednostkach

naturalnych;

–

datę dokonania operacji, a gdy dowód został sporządzony pod inna datą – także datę

sporządzenia dowodu;

–

podpis wystawcy dowodu oraz osoby, której wydano lub od której przyjęto składniki

aktywów;

–

stwierdzenie sprawdzenia i zakwalifikowania dowodu do ujęcia w księgach

rachunkowych przez wskazanie miesiąca oraz sposobu ujęcia dowodu w księgach

rachunkowych (dekretacja).

Klasyfikacja dowodów księgowych według wystawcy i adresata dowodu:

–

zewnętrzne obce – otrzymane od kontrahentów;

–

zewnętrzne własne – przekazywane w oryginale innym podmiotom;

–

wewnętrzne własne – dotyczące operacji wewnątrz jednostki i nie wychodzące poza

jednostkę.

Klasyfikacja dowodów księgowych według etapu sporządzenia dowodu:

–

pierwotne (źródłowe) – wystawione w chwili zaistnienia zdarzenia gospodarczego

w wyniku bezpośredniego pomiaru operacji;

–

wtórne – wystawione na podstawie dokumentów pierwotnych.

Klasyfikacja dowodów księgowych według liczby operacji:

–

pojedyncze – dotyczą jednej operacji;

–

zbiorcze – dotyczą więcej niż jednej operacji, służące do dokonania łącznych zapisów

zbioru dowodów.

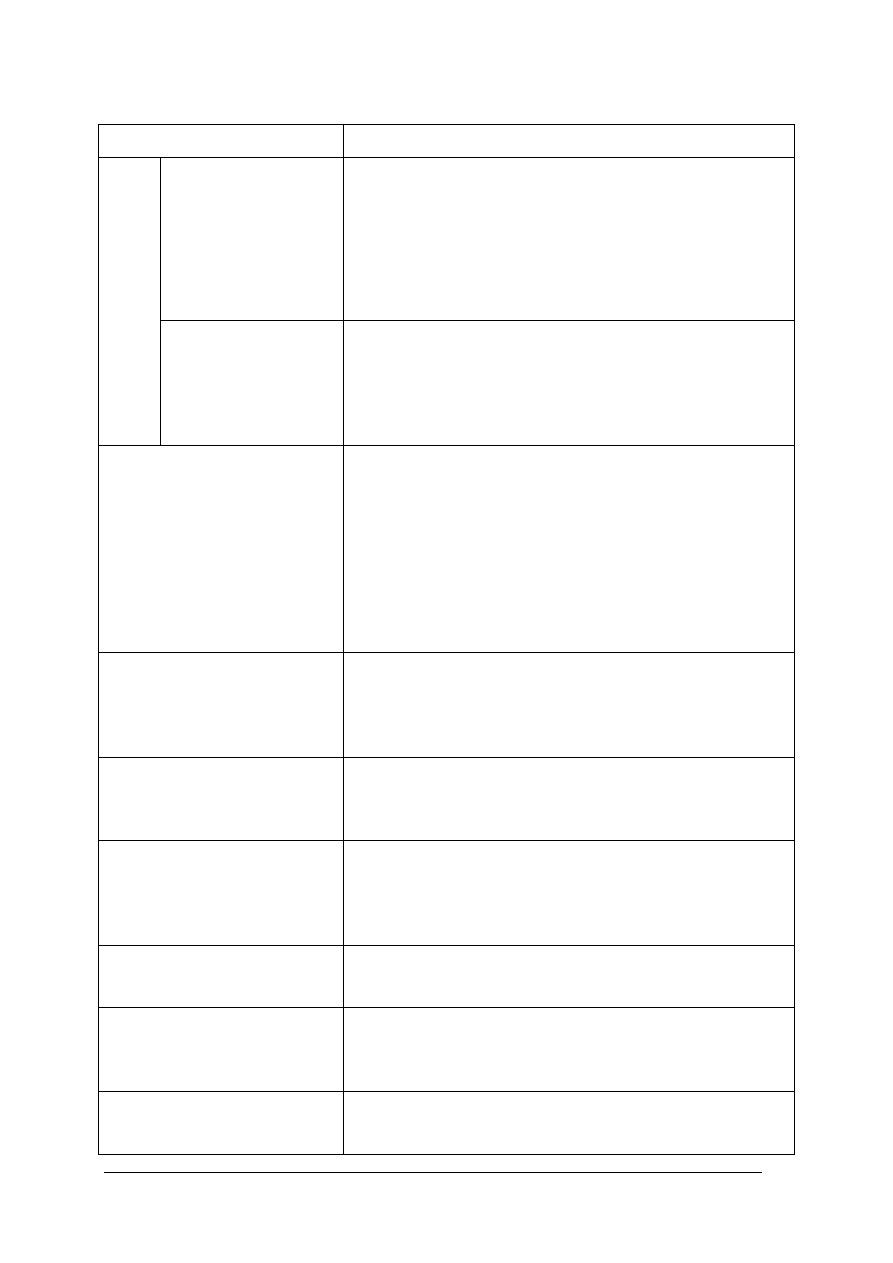

Rodzaje dokumentów księgowych w działalności gastronomicznej przedstawia tabela

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

12

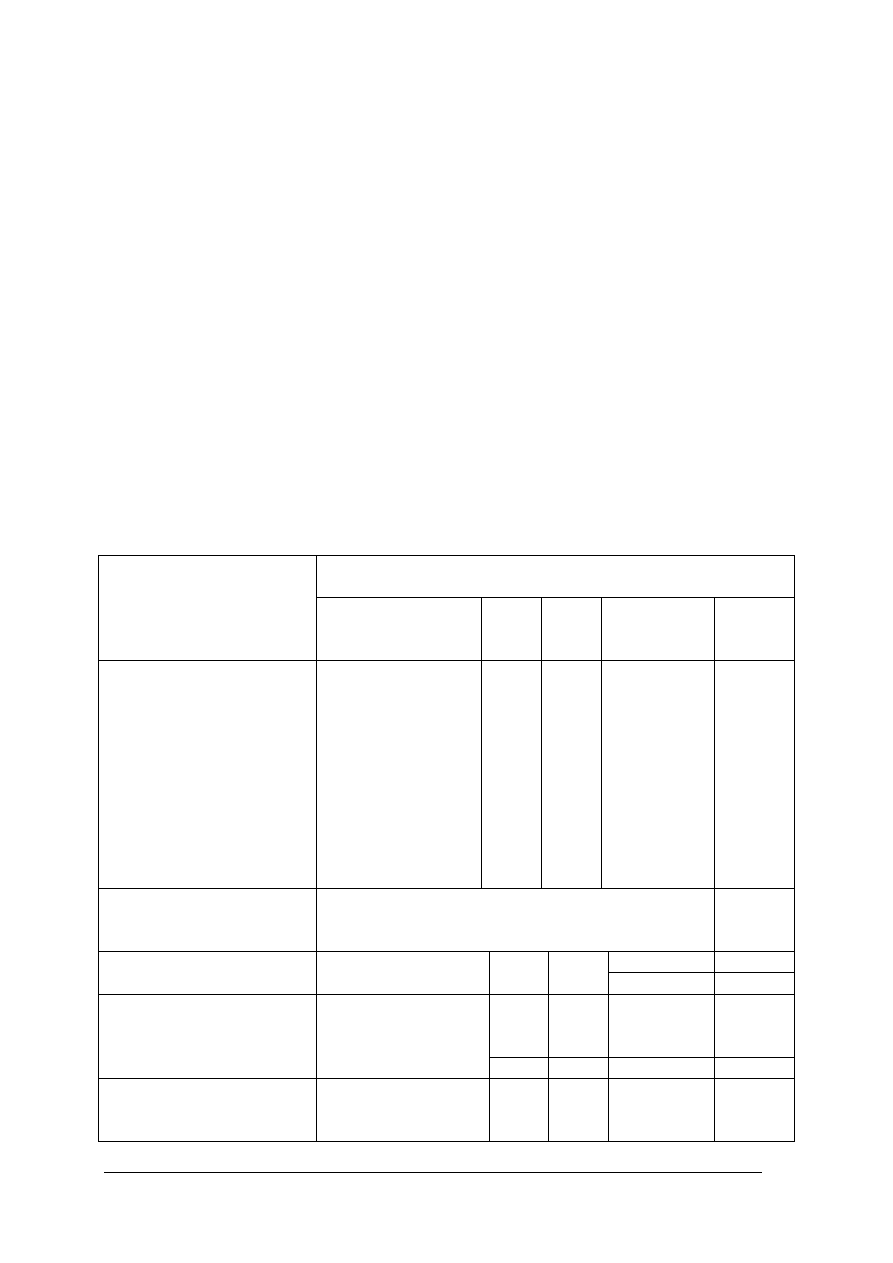

Tabela. 1. Rodzaje dokumentów w działalności gastronomicznej [opracowanie własne]

Grupa dokumentów

Rodzaj dokumentu

DOKUMENTY

ZAOPATRZENIOWE

Dowód przyjęcia

Pz – przyjęcie zewnętrzne

Zestawienie zakupów gotówkowych

Protokół różnic przy dostawie towaru

Pw – przyjęcie wewnętrzne

Dokumenty pobrania produkcji garmażeryjnej

Dokumenty pobrania z pracowni cukierniczej

DOKU

M

E

N

T

A

C

JA

M

AGA

Z

YNO

WA

DOKUMENTY

MAGAZYNOWANIA

I ROZCHODU

Rw – rozchód wewnętrzny

Wz – wydanie na zewnątrz

Zw – zwrot wewnętrzny, dowód zwrotu

Mm – przesunięcie między magazynami

Pi – protokół inwentaryzacyjny

Karta magazynowa

DOKUMENTACJA

SPRZEDAŻY

Fa – faktura VAT

Faktura VAT korygująca

Nota korygująca

Rachunek

Rachunek konsumencki

Bony kelnerskie

Czek kelnerski

Kontrolka sprzedaży

Raport rozliczenia bufetu

Zestawienie dokonanej sprzedaży na wynos

DOKUMENTACJA

ROZLICZENIA PRODUKCJI

Raport rozliczenia kuchni

Raport dzienny produkcji dodatkowej

Zaopatrzenie żywnościowe

Raport obrotu

Raport dzienny zużycia surowców do produkcji w stołówce

DOKUMENTY KASOWE

KP – kasa przyjmie

KW – kasa wyda

Czek gotówkowy

Raport kasowy

DOKUMENTY BANKOWE

Wb – wyciąg bankowy

Polecenie przelewu

Dowód wpłaty

Czek gotówkowy

Czek rozrachunkowy

DOKUMENTACJA ZMIAN

W STANIE ŚRODKÓW

TRWAŁYCH

OT – przyjęcie środka trwałego

PT- protokół zdawczo odbiorczy środka trwałego

LT – likwidacja środka trwałego

DOKUMENTACJA

ROZLICZEŃ

Z PRACOWNIKAMI

LP – lista płac

Wniosek o zaliczkę

Rozliczenie zaliczki

Rozliczenie delegacji

DOKUMENTACJA

POZOSTAŁA

PK – polecenie księgowania

Nota księgowa

Karty abonamentowe

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

13

Obieg dokumentów jest to droga, którą krążą dokumenty od momentu wpływu lub

wystawienia, poprzez zarejestrowanie, zaksięgowanie, aż do złożenia w archiwum.

W każdym przedsiębiorstwie gastronomicznym powinien być opracowany wykaz

dokumentów księgowych wraz z określeniem ich skrótów oraz zasady obiegu dokumentów.

W obiegu dokumentów wyróżnia się etap - kontrolowanie.

Rodzaje kontroli dokumentów:

–

kontrola merytoryczna polega na sprawdzeniu czy wszystkie zamieszczone w dokumencie

dane są zgodne z rzeczywistością (ilość, wartość, daty, dane kontrahentów);

–

kontrola formalna polega na sprawdzeniu czy dokument odpowiada przepisom, jest

kompletny, sporządzony na właściwym druku, zawiera wszystkie dane;

–

kontrola rachunkowa oznacza sprawdzenie obecności błędów arytmetycznych.

4.2.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Czym różni się operacja gospodarcza od zdarzenia gospodarczego?

2. Jak klasyfikuje się dowody księgowe?

3. Jakie wyróżnia się dokumenty kasowe i księgowe?

4. Jaką drogę przechodzą dokumenty księgowe?

5. Jakie znaczenie ma kontrola dokumentów?

6. Na czym polega kontrola dokumentów księgowych?

4.2.3. Ćwiczenia

Ćwiczenie 1

Znajdź w ustawie o rachunkowości artykuł mówiący o tym, jakie elementy powinien

zawierać dokument księgowy.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przeanalizować Ustawę o rachunkowości z 29 września1994 z późniejszymi zmianami

(Dz.U. Nr 121, poz. 591 z późn. zm.).

Wyposażenie stanowiska pracy:

−

Ustawa o rachunkowości z 29 września1994 z późniejszymi zmianami (Dz.U. Nr 121,

poz. 591 z późn. zm.).

Ćwiczenie 2

Znajdź w ustawie o rachunkowości i zapisz obowiązujące zasady przechowywania

dokumentów księgowych.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przeanalizować Ustawę o rachunkowości z 29 września1994 z późniejszymi zmianami

(Dz.U. Nr 121, poz. 591 z późn. zm.).

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

14

Wyposażenie stanowiska pracy:

−

Ustawa o rachunkowości z 29 września1994 z późniejszymi zmianami (Dz.U. Nr 121,

poz. 591 z późn. zm.).

Ćwiczenie 3

Odszukaj w ustawie o rachunkowości, odczytaj i zapisz artykuł mówiący o sposobie

poprawiania błędów księgowych.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) przeanalizować Ustawę o rachunkowości z 29 września1994 z późniejszymi zmianami

(Dz.U. Nr 121, poz. 591 z późn. zm.).

Wyposażenie stanowiska pracy:

−

Ustawa o rachunkowości z 29 września1994 z późniejszymi zmianami (Dz.U. Nr 121,

poz. 591 z późn. zm.).

4.2.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) wymienić elementy dowodów księgowych?

2) wyróżnić dowody księgowe?

3) wymienić zasady przechowywania dokumentów księgowych?

4) przedstawić sposoby poprawiania błędów księgowych?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

15

4.3. Dokumentacja zaopatrzeniowa i magazynowa

4.3.1. Materiał nauczania

Dowody zaopatrzenia:

–

faktura VAT - zewnętrzny dokument związany z zakupem wystawiony przez obcą

jednostkę, jest głównym dowodem w rozliczeniach podatkowych i w ewidencji kosztów.

–

dokumentacja magazynowa, do której należą:

dowód przyjęcia - sporządza go osoba materialnie odpowiedzialna za zapasy, gdy dostawie

nie towarzyszą żadne inne dokumenty dostawy lub gdy są one wystawione w jednym

egzemplarzu;

przyjęcie zewnętrzne Pz - dokument wystawiany w momencie przyjęcia dostawy w celu

sprawdzenia ilości otrzymanej od dostawcy z ilością widniejącą na fakturze, jest wystawiany

w trzech egzemplarzach: oryginał dla księgowości, pierwsza kopia dla komórki branżowej,

druga kopia dla magazynu;

zestawienie zakupów gotówkowych artykułów spożywczych - służy do udokumentowania

zakupów o charakterze uzupełniającym zakupów dokonanych za gotówkę, często bez

rachunku, czy faktury, jest sporządzane raz na tydzień w dwóch egzemplarzach (zakupy

uzupełniające nie mogą dotyczyć kawy, herbaty, napojów alkoholowych oraz mięsa i jego

przetworów oraz zakupów w ilościach masowych);

przyjęcie wyrobu Pw – jest dokumentem służącym do ewidencji przyjęcia wyrobu gotowego

z produkcji do magazynu, jeżeli w produkcji gastronomicznej wyroby są przeznaczane

bezpośrednio do produkcji wtedy nie wystawia się tego dokumentu, ale dotyczą przyjęcia

trwalszych wyrobów np. z produkcji cukierniczej lub garmażeryjnej;

rozchód wewnętrzny Rw – czyli pobranie materiałów jest dowodem dokumentującym

rozchód materiałów, surowców, towarów z magazynu w celu ich zużycia w procesie

gospodarczym np. produkcji lub sprzedaży w bufecie;

wydanie na zewnątrz Wz - dowód służący ewidencji rozchodu produktów, materiałów

towarów, wystawiany przez dział sprzedaży, a odbiór potwierdza na dokumencie odbiorca,

jest podstawą do wystawienia faktury, sporządzany w czterech egzemplarzach: oryginał dla

księgowości, pierwsza kopia dla odbiorcy, druga kopia dla magazynu, trzecia kopia dla

komórki branżowej;

zwrot wewnętrzny Zw - dokument księgowy wystawiany w razie zwrotu nadmiernie

pobranych do produkcji materiałów lub surowców;

karty magazynowe – służą do ewidencji zmian w stanie poszczególnych produktów

(towarów, materiałów) w ujęciu ilościowym lub ilościowo-wartościowym, prowadzone dla

każdego asortymentu prowadzi się odrębnie, zapisy w nich mają odniesienie w innych

dokumentach księgowych (Pz, Rw, Pw, Zw).

4.3.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakie dokumenty w obrocie magazynowym potwierdzają zwiększanie stanów zapasów?

2. Jakie dokumenty w obrocie magazynowym potwierdzają zmniejszenie stanów zapasów?

3. Kiedy można wystawić zestawienie zakupów gotówkowych?

4. Co dokumentują karty magazynowe?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

16

4.3.3. Ćwiczenia

Ćwiczenie 1

Wypełnij dowód księgowy Rw, wydając z magazynu- chłodni do kuchni 2 kg kiełbasy

śląskiej - cena zakupu 5,50 zł za kg, 25 jaj - cena zakupu 0,22 zł za szt., margaryna 0,5 kg

(2 kostki) – cena zakupu 1,60 zł za kostkę

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przygotować dokument Rw – rozchód wewnętrzny;

2) wpisać dane z zadania w odpowiednie rubryki,

3) wypełnić w dokumencie wskazane miejsca.

Wyposażenie stanowiska pracy:

–

dokument Rw – rozchód wewnętrzny,

–

kalkulator.

Ćwiczenie 2

Wypełnij dowód księgowy Pz, przyjmując do magazynu od dostawcy 20 kg marchwi -

cena zakupu 0,50 zł za kg, 25 kg kapusty - cena zakupu 0,25 zł za kg, ziemniaków 100 kg–

cena zakupu 0,60 zł za kg.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przygotować dokument Pz – przyjęcie zewnętrzne;

2) wpisać dane z zadania w odpowiednie rubryki,

3) wypełnić w dokumencie wskazane miejsca.

Wyposażenie stanowiska pracy:

–

dokument Pz – przyjęcie zewnętrzne,

–

kalkulator.

Ćwiczenie 3

Wypełnij dowód księgowy P, przyjmując do magazynu od dostawcy 20 kg marchwi -

cena zakupu 0,50 zł za kg, 25 kg kapusty - cena zakupu 0,25 zł za kg, ziemniaków 100 kg–

cena zakupu 0,60 zł za kg.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przygotować dokument P – magazyn przyjmie,

2) wpisać dane z zadania w odpowiednie rubryki,

3) wypełnić w dokumencie wskazane miejsca.

Wyposażenie stanowiska pracy:

–

dokument P – magazyn przyjmie,

–

kalkulator.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

17

4.3.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) wymienić dokumentację magazynową?

2) wypełnić dowody księgowe Pz?

3) wypełnić dowód księgowy magazyn przyjmie ?

4) wypełniać dokument rozchód wewnętrzny?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

18

4.4. Dokumentacja sprzedaży

4.4.1. Materiał nauczania

Dokumentacja zewnętrzna sprzedaży:

–

faktura VAT;

–

faktura korygująca VAT;

–

rachunek;

–

rachunek dla konsumenta.

Faktura VAT - wystawiana jest przez przedsiębiorstwo, które jest zarejestrowanym

podatnikiem VAT. Z reguły wystawcą faktury jest sprzedawca, musi być wystawiona

najpóźniej siódmego dnia od sprzedaży. W zakładach gastronomicznych nie ma obowiązku

wystawiania faktur osobom fizycznym (tylko na żądanie tych osób). Faktura ta jest

podstawowym dowodem do rozliczenia się z podatku VAT dla kupującego i sprzedającego;

jest wystawiana w dwóch egzemplarzach: oryginał otrzymuje kupujący, kopię zatrzymuje

sprzedawca; dla sprzedawcy faktura poza rozliczeniem podatkowym jest dowodem powstania

przychodu ze sprzedaży.

Faktura korygująca VAT – wystawia dostawca w przypadku zwrotu towaru przez

kupującego, zmian kwot należnych, pomyłki w cenie, stawce lub kwocie podatku albo innego

błędu.

Nota korygująca VAT – stosuje się do sprostowania błędów wynikających z dokumentów

zewnętrznych, nie może dotyczyć sprostowania jednostek miary, ilości, ceny netto i brutto,

wartości netto i brutto, stawek i kwoty podatku VAT.

Rachunek - jest dowodem sprzedaży, gdy wystawcą jest podmiot nie będący

zarejestrowanym podatnikiem podatku VAT.

Rachunek dla konsumenta (rachunek kelnerski) – jest dokumentem wystawianym

konsumentowi w zakładzie gastronomicznym jako potwierdzenie zapłaty za zakupione

potrawy, napoje i towary handlowe. Powinien zawierać słowo „rachunek”, nazwę zakładu

gastronomicznego lub jego pieczęć, wyszczególnienie zamówionych potraw, ich ilość, cenę,

wartość, sumę pobranej należności, datę sprzedaży oraz numer i podpis kelnera

wystawiającego rachunek. Rachunek kelnerski może być wystawiony ręcznie lub za pomocą

kasy rejestracyjnej lub kasy fiskalnej w przypadku zarejestrowanego podatnika VAT.

Dokumentacja wewnętrzna sprzedaży:

–

bon kelnerski,

–

kontrolka sprzedaży,

–

czek kelnerski,

–

raport rozliczenia bufetu,

–

karty abonamentowe.

Bon kelnerski – dokument stanowiący podstawę wydania kelnerowi potraw, napojów

i towarów z kuchni lub bufetu. Bony wystawia się w dwóch egzemplarzach ręcznie lub za

pomocą kasy rejestracyjnej . Bon powinien zawierać kolejny numer, datę wystawienia, numer

kelnera nazwę potrawy, napoju lub towaru, cenę i wartość, podpis kelnera.

Kontrolka sprzedaży – służy do obliczenia dziennego utargu kelnera, utargu ze sprzedaży

produkcji własnej oraz napojów alkoholowych. Jest sporządzana przez kelnera na podstawie

rachunków kelnerskich. Wysokość utargu wynikająca z kontrolki powinna być zgodna

z wysokością gotówki w kasie.

Czek kelnerski – występuje w wypadku sprzedaży przez bufet za pośrednictwem kelnerów.

Kelner wystawia bufetowemu czek pobierając potrawy, napoje i towary, wyszczególnia

w tym dokumencie liczbę i rodzaj wydanych porcji oraz ich wartość.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

19

Raport rozliczenia bufetu – dokument wtórny służący do dziennego rozliczenia bufetu na

podstawie m.in. czeków kelnerskich, bonów kelnerskich.

Karty abonamentowe – ma ją zastosowanie w zakładach prowadzących sprzedaż posiłków

abonamentowych. Karta abonamentowa ma zestaw kuponów na każdy posiłek oddzielnie

jeden. W dniu realizacji karty odcina się lub odznacza dany kupon.

Zestawienie posiłków abonamentowych – stanowi rozliczenia posiłków abonamentowych.

4.4.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakie dokumenty wewnętrzne związane są ze sprzedażą w przedsiębiorstwie

gastronomicznym?

2. Jakie dokumenty zewnętrzne związane są ze sprzedażą w przedsiębiorstwie

gastronomicznym?

3. Jaki podmiot gospodarczy może wystawić fakturę VAT?

4. Kiedy można skorygować fakturę notą korygującą?

4.4.3. Ćwiczenia

Ćwiczenie 1

Wystaw fakturę VAT jako pracownik Restauracji MIRIAM ul. Mazurska 45, 46-100

Opole NIP 765-230-56-65 za sprzedane: krokiety z kapustą 15 szt, cena netto 3,0 zł, VAT 7%

dla odbiorcy: Maria Fiołek, ul. Niedzielna 4, 45-100 Opole, zapłata gotówką.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z budową faktury VAT,

2) przeanalizować dane do faktury,

3) wpisać odpowiednie wartości do faktury,

4) obliczyć wartość faktury,

5) wypełnić pozostałe miejsca faktury.

Wyposażenie stanowiska pracy:

−

druk faktury VAT,

−

kalkulator.

Ćwiczenie 2

Wystaw rachunek jako pracownik Restauracji Moneta ul. Kaszubska 5, 00-111 Olecko

NIP 722-230-44-65 za sprzedane: pierogi z mięsem 2 kg, cena netto 4,0 zł, VAT 7% dla

odbiorcy: Marianna Król, ul. Swobodna 5, 45-100 Opole, zapłata gotówką.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przeanalizować dane do rachunku.

2) zapoznać się z budową rachunku,

Wyposażenie stanowiska pracy:

−

druk rachunku,

−

kalkulator.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

20

4.4.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) sklasyfikować dokumenty sprzedaży?

2) scharakteryzować wewnętrzne dokumenty sprzedaży przedsiębiorstwa

gastronomicznego?

3) wymienić elementy faktury VAT?

4) wystawić fakturę VAT?

5) wystawić rachunek?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

21

4.5. Dokumentacja rozliczeń bankowych, kasowych i pozostałe

4.5.1. Materiał nauczania

Dokumentacja rozliczeń bankowych i kasowych związana jest z inkasowaniem należności

oraz regulowaniem zobowiązań przez przedsiębiorstwo. Do dokumentów tych należą:

–

polecenie przelewu/wpłata gotówkowa;

–

czek gotówkowy;

–

wyciąg bankowy;

–

dowód wpłaty, kasa przyjmie KP;

–

dowód wypłaty, kasa wyda KW;

–

raport kasowy.

Polecenie przelewu/wpłata gotówkowa – w nowoczesnej formie rozrachunków między

kontrahentami stosuje się bezgotówkową formę zapłaty jaką jest polecenie przelewu, przelew

pieniędzy może być dokonany na podstawie złożonego w banku dokumentu o takiej samej

nazwie, przelew powinien być wypełniony dokładnie i czytelnie, nie może zawierać żadnej

pomyłki. Ten sam formularz jest stosowany przy wpłacie gotówki w banku na konto innego

podmiotu, wówczas wpłacający zamiast podawać numer swojego konta wpisuje słownie

kwotę, którą wpłaca. Coraz częściej wypełnia się ten dokument tylko w dwóch

egzemplarzach.

Czek gotówkowy – potwierdza podjęcie gotówki z rachunku bankowego firmy do kasy.

Może go podpisać tylko osoba upoważniona, a jej podpis musi być zgodny z wzorem

złożonym w banku. Gotówkę podejmuje osoba wskazana na czeku.

Wyciąg bankowy – jest to dokument jaki firma otrzymuje od banku na dowód wszystkich

operacji jakie zaszły na rachunku bankowym firmy. Jest to również dla firmy dowód regulacji

rozrachunków z dostawcami i odbiorcami.

Dowód wpłaty kasa przyjmie KP – jest dokumentem potwierdzającym wpłatę gotówki do

kasy firmy. Powinien zawierać datę wpłaty, wpłacaną kwotę – liczbowo i słownie, określenie

osoby dokonującej wpłaty oraz podpisy wpłacającego i przyjmującego gotówkę.

Dowód wypłaty, kasa wyda KW – służy do potwierdzenia wypłat gotówki z kasy. Powinien

zawierać: datę wypłaty, określenie osoby, na rzecz której zostanie dokonana wypłata,

wypłacaną kwotę – liczbowo i słownie, oraz podpisy wypłacającego i osoby otrzymującej

gotówkę.

Raport kasowy – jest więc dokumentem wtórnym, sporządza się go na podstawie dowodów

KP i KW oraz innych dokumentów źródłowych. Kasjer wpisuje wszystkie wpływy i rozchody

gotówki oraz ustala stan końcowy, który musi być zgodny ze stanem rzeczywistym gotówki

w kasie

.

Dokumentacja rozliczeń z pracownikami:

–

lista płac – sporządzana raz w miesiącu na podstawie umów o pracę, zwolnień lekarskich,

służy do ewidencji wynagrodzeń brutto, potrąceń z list płac oraz wynagrodzeń netto;

–

polecenie wyjazdu służbowego – służy do ewidencji wyjazdów pracownika w podróż

służbową i rozliczania kosztów podróży.

4.5.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakie wyróżnia się dokumenty rozliczeń bankowych i kasowych?

2. Jakie wyróżnia się dokumenty rozliczeń z pracownikami?

3. Do czego służy dokument polecenie przelewu/wpłata gotówkowa?

4. Jakie dokumenty potwierdzają podjęcie gotówki?

5. Jakie elementy powinien zawierać dokument potwierdzający wpłatę gotówki do kasy?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

22

4.5.3. Ćwiczenia

Ćwiczenie 1

Zaklasyfikuj podane poniżej dokumenty do właściwej grupy: własne /obce,

wewnętrzne/zewnętrzne, źródłowe/wtórne.

Dokumenty: faktura VAT sprzedaży, polecenie przelewu, dowód przyjęcia Pz, kontrolka

sprzedaży, rozchód wewnętrzny Rw, lista płac, zestawienie zakupów gotówkowych, faktura

VAT zakupu, bon kelnerski, raport kasowy.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przygotować tabelę zawierającą szukane elementy;

2) przyporządkować poszczególne dokumenty do właściwej grupy.

Wyposażenie stanowiska pracy:

−

wykaz dokumentów,

−

tabela wg wzoru:

Lp.

dokument

własne /obce

wewnętrzne/zewnętrzne

źródłowe/wtórne

1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

Ćwiczenie 2

Do podanych poniżej operacji gospodarczych dobierz dokument:

–

Naliczono pracownikom wynagrodzenia…………………

–

Podjęcie gotówki przez kasjera z banku do kasy…………….

–

Zakup 10 opakowań kawy naturalnej………………………..

–

Przyjęcie zakupionych produktów do magazynu…………….

–

Zakup 2 kg marchwi na targu bez rachunku……………….

–

Sprzedaż obiadów abonamentowych…………………….

–

Korekta nieprawidłowej ceny na wystawionej fakturze……………….

–

Wypłata wynagrodzeń na konta bankowe pracowników………………

–

Pobranie przez kelnera napojów z bufetu……………….

–

Wypłacenie pracownikowi gotówki na zakup surowców ……………..

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przeanalizować operacje do udokumentowania,

2) przeanalizować definicje dokumentów księgowych,

3) przyporządkować danej operacji nazwę dokumentu.

Wyposażenie stanowiska pracy:

−

definicje dokumentów księgowych,

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

23

4.5.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) sklasyfikować dokumenty bankowe i kasowe?

2) scharakteryzować dokumenty bankowe i kasowe?

3) dobrać dokument do operacji dokumentowanej?

4) określić

przeznaczenie

różnych

dokumentów

przedsiębiorstwa

gastronomicznego?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

24

4.6. Przychody i koszty działalności gastronomicznej

4.6.1. Materiał nauczania

Przychody z działalności - kwoty należne od odbiorcy z tytułu sprzedaży wyrobów,

towarów i usług sprzedaży. Muszą być one udokumentowane dowodami takimi jak faktury

VAT, rachunki, rachunki kelnerskie, zestawienia sprzedaży. Każdy przychód powinien

podlegać ewidencji.

Klasyfikacja przychodów w rachunkowości:

–

przychody ze sprzedaży produktów i usług;

–

przychody ze sprzedaży towarów handlowych i zbędnych materiałów i surowców;

–

pozostałe przychody operacyjne – uzyskiwane z pozostałej działalności np. ze sprzedaży

środków trwałych

–

przychody finansowe – uzyskiwane np. z odsetek od ulokowanych środków pieniężnych.

Przychody powodują wpływy, ale nie zawsze wpływ jest lub będzie przychodem.

Wpływy w stosunku do przychodów mogą być:

–

równoczesne np. sprzedaż gotówkowa;

–

późniejsze – sprzedaż z późniejszą wpłatą, gdyż klient zapłacił kartą bankową;

–

wcześniejsze np. wpłaty zaliczek od klienta na organizację przyjęcia

W wyniku działalności gastronomicznej ponosi się szereg różnego rodzaju kosztów.

Koszt – to wyrażone w pieniądzu celowe zużycie materiałów, energii, środków trwałych,

usług oraz nakłady pracy ludzkiej poniesione w przedsiębiorstwie w danej jednostce czasu.

Koszt często wiąże się z wydatkiem, jednak nie zawsze nim jest.

Wydatek – to rozchód środków pieniężnych i może on nastąpić przed powstaniem kosztu, po

powstaniu kosztu, bądź jednocześnie.

Podstawowa klasyfikacja kosztów wiąże się ze sferami działalności przedsiębiorstwa:

–

koszty podstawowej działalności operacyjnej, w przedsiębiorstwie gastronomicznym są

to koszty związane z produkcją i sprzedażą posiłków, napojów, towarów, świadczeniem

usług gastronomicznych;

–

inne koszty operacyjne – nie wiążą się bezpośrednio ze zwykłą działalnością, ale jej

towarzyszą np. koszty działalności socjalnej, koszty związane ze zmianami środków

trwałych, z płaceniem kar i odszkodowań;

–

koszty finansowe – obejmują koszty pozyskiwania środków finansowych m.in. odsetki

od kredytów.

Koszty podstawowej działalności operacyjnej podlegają klasyfikacji rodzajowej:

–

zużycie materiałów, surowców i energii;

–

amortyzacja – czyli koszty zużycia środków trwałych;

–

wynagrodzenia – koszty płac pracowników;

–

ubezpieczenia społeczne pracowników i inne obowiązkowe świadczenia na rzecz

pracowników;

–

usługi obce – np. usługi remontowe, reklamowe, wynajem pomieszczeń, usługi

telekomunikacyjne;

–

podatki – np. podatek od nieruchomości (ale nie podatek dochodowy, ani VAT);

–

pozostałe koszty – np. koszty podroży służbowych, ubezpieczeń majątkowych.

Dla potrzeb kalkulacji kosztów wyodrębnia się:

–

koszty bezpośrednie – są to koszty, gdzie na podstawie dokumentów można przypisać

koszt do konkretnych wyrobów i usług, w gastronomii są to zużyte surowce i materiały

do sporządzenia wyrobów gotowych (potraw);

–

koszty pośrednie – koszty których nie można na podstawie dokumentacji odnieść na

poszczególną jednostkę wyprodukowanego wyrobu są to np. koszty zużycia środków

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

25

trwałych, opłacone czynsze, koszty energii, a także zużyte surowce których ilości nie

można ustalić w odniesieniu do jednostki produktu, w gastronomii są ustalane jako narzut

procentowy na koszty bezpośrednie.

Dla potrzeb podejmowania decyzji gospodarczych dotyczących efektywności

rentowności przedsiębiorstwa wyodrębnia się:

–

koszty stałe – to takie które nie zmieniają się, gdy wielkość produkcji (sprzedaży) się

zwiększa lub zmniejsza np. czynsz za lokal;

–

koszty zmienne – zmieniają wielkość odpowiednio do zmian w poziomie wielkości

produkcji np. zużycie wody, zużycie surowców i materiałów, wynagrodzenia

pracowników.

Dla celów ustalenia wysokości podatku dochodowego koszty dzieli się na:

–

koszty, które są kosztem uzyskania przychodów;

–

koszty, które nie są kosztami uzyskania przychodów.

Szczegółowy zakres tych kosztów reguluje ustawa o podatku dochodowym, koszty te co

roku mogą ulegać zmianom, gdyż zmieniają się przepisy.

4.6.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Czym jest przychód w przedsiębiorstwie i kiedy powstaje?

2. Jakimi dowodami udokumentowane są przychody?

3. W jakich podstawowych sferach działalności gospodarczej wyodrębnia koszty

i przychody?

4. Jak klasyfikuje się koszty według rodzaju?

5. Czym różnią się koszty bezpośrednie od kosztów pośrednich?

6. Jakie można wyróżnić przykłady kosztów zmiennych w zakładzie gastronomicznym?

4.6.3. Ćwiczenia

Ćwiczenie 1

Korzystając z Ustawy o podatku dochodowym od osób fizycznych wypisz koszty uzyskania

przychodu.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przeanalizować Ustawę o podatku dochodowym od osób fizycznych z 26 lipca1991

z późniejszymi zmianami (Dz.U. Nr 14 z 2000 r., poz. 176 z późn. zm.).

Wyposażenie stanowiska pracy:

−

Ustawa o podatku dochodowym od osób fizycznych z 26 lipca1991 z późniejszymi

zmianami (Dz.U. Nr 14 z 2000 r., poz. 176 z późn. zm.).

Ćwiczenie 2

Korzystając z Ustawy o podatku dochodowym od osób fizycznych wypisz koszty, których

nie zalicza się do kosztów uzyskania przychodu.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przeanalizować Ustawę o podatku dochodowym od osób fizycznych z 26 lipca1991

z późniejszymi zmianami (Dz.U. Nr 14 z 2000 r., poz. 176 z późn. zm.).

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

26

Wyposażenie stanowiska pracy:

−

Ustawa o podatku dochodowym od osób fizycznych z 26 lipca1991 z późniejszymi

zmianami (Dz.U. Nr 14 z 2000 r., poz. 176 z późn. zm.).

4.6.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) wyróżnić koszty uzyskania przychodu?

2) określić koszty, których nie zalicza się do kosztów uzyskania

przychodu?

3) określić różnice w pojęciach: przychody, wpływy, wydatki, koszty?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

27

4.7. Uproszczone formy rachunkowości w przedsiębiorstwie

gastronomicznym

4.7.3. Materiał nauczania

Uproszczona księgowość ma na celu rozliczenie podmiotu gospodarczego z podatku

dochodowego jak również podatku VAT. Podatek dochodowy jest płacony od dochodu.

Dochodem jest przychód uzyskany przez podmiot w toku działalności pomniejszony o koszty

uzyskania przychodu. Aby koszt (wydatek) mógł stanowić koszt uzyskania przychodu musi

on mieć związek z prowadzoną działalnością.

Każda osoba fizyczna prowadząca przedsiębiorstwo gastronomiczne musi wybrać formę

opodatkowania, czyli formę rozliczania się z podatku dochodowego z urzędem skarbowym.

Z podatku dochodowego można rozliczać się:

–

na zasadach ogólnych – gdzie podatek płacony jest od uzyskanego dochodu;

–

w formie zryczałtowanej.

W formie zryczałtowanej wyróżnia się:

–

kartę podatkową;

–

ryczałt od przychodów ewidencjonowanych.

Karta podatkowa - jest najprostszą formą opodatkowania zalecaną osobom niedoświadczonym,

rozpoczynającym działalność gospodarczą, gdyż wysokość podatku nie zależy od osiąganego

dochodu, lecz ustala go urząd skarbowy w drodze decyzji. Podatek jest opłacany stałym

miesięcznym ryczałtem, który urząd skarbowy wyznacza raz w roku. Z opodatkowania

w formie karty mogą skorzystać podatnicy prowadzący działalność gastronomiczną jako osoby

fizyczne, którzy nie prowadzą sprzedaży napojów o zawartości alkoholu powyżej 1,5%.

Wysokość płaconego podatku zależy od:

–

rodzaju prowadzonej działalności;

–

liczby mieszkańców w miejscowości, w której zarejestrowana jest działalność;

–

liczby zatrudnionych osób.

Od ustalonego podatku odejmuje się składkę zdrowotną w wysokości 7,75% obowiązującej

podstawy.

Podatnicy, którzy rozliczają się z podatku dochodowego w formie karty podatkowej są

zwolnieni z obowiązku prowadzenia ksiąg i składania zeznań podatkowych. Muszą jednak

prowadzić uproszczoną ewidencję sprzedaży VAT, gdy korzystają ze zwolnienia z podatku

VAT jako podmiot, w celu ustalenia ewentualnego limitu przychodów, do którego

obowiązuje to zwolnienie. Podatnicy ci są jednak obowiązani wydawać na żądanie klienta

rachunki i faktury.

Ryczałt od przychodów ewidencjonowanych – jest prostą formą rozliczania się z podatku

dochodowego. Podatek dochodowy jest obliczany od przychodu netto (bez VAT) wg

obowiązujących stawek, nie odlicza się w tej formie kosztów.

W działalności gastronomicznej obowiązują następujące stawki:

–

8,5% ze sprzedaży w gastronomii napojów alkoholowych o zawartości alkoholu powyżej

1,5%;

–

3% z działalności gastronomicznej z wyłączeniem napojów alkoholowych o zawartości

alkoholu powyżej 1,5%.

W tej formie opodatkowania i ewidencji można pozostawać jeżeli suma przychodów ze

sprzedaży towarów i usług w poprzednim roku obrotowym nie przekroczyła równowartości

250 000 euro.

Podatnicy, którzy wybrali zryczałtowane opodatkowanie od przychodów ewidencjonowanych

zobowiązani są do prowadzenia następującej ewidencji:

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

28

–

ewidencji przychodów, w celu ustalenia ryczałtu;

–

ewidencji środków trwałych, wartości niematerialnych i prawnych;

–

imiennych kart wynagrodzeń pracowników – jeżeli zatrudniają pracowników;

–

ewidencji zakupów VAT i ewidencji sprzedaży VAT – jeżeli są płatnikami podatku VAT;

–

uproszczonej ewidencji sprzedaży VAT – jeżeli są zwolnieni z podatku VAT, dla potrzeb

ustalenia ewentualnego momentu przekroczenia limitu VAT.

Obowiązkiem podatnika jest przechowywanie dowodów zakupu i sprzedaży (rachunków

i faktur). Poniesione koszty działalności nie są ewidencjonowane i to znacznie ułatwia

prowadzenie działalności.

Obliczenie należnego ryczałtu przebiega według schematu:

przychody

- odliczenia od przychodów (składki na własne ubezpieczenia społeczne, inne np. darowizny)

-----------------------------------

= podstawa opodatkowania

x stawka podatku

----------------------------------

=podatek

- odliczenia od podatku (składka zdrowotna 7,75%, inne dopuszczone w danym roku

podatkowym)

----------------------------------

= należny ryczałt

Opodatkowanie na zasadach ogólnych – jest to forma opodatkowania, której podlega

dochód.

Dochód – to przychody pomniejszone o koszty uzyskania przychodów.

Podatnik zobowiązany jest do prowadzenia:

–

podatkowej księgi przychodów i rozchodów, w specjalnych rubrykach ujmuje się

przychody oraz koszty, co stanowi podstawę do wyliczenia dochodu lub straty;

–

ewidencję środków trwałych i wyposażenia, wartości niematerialnych i prawnych;

–

imienne karty wynagrodzeń pracowników – jeżeli zatrudniają pracowników;

–

ewidencję zakupów VAT i ewidencję sprzedaży VAT – płatnicy podatku VAT;

–

uproszczoną ewidencję sprzedaży VAT – dla potrzeb uchwycenia przekroczenia limitu

VAT - zwolnieni z podatku VAT.

Zasady prowadzenia księgi przychodów i rozchodów

Księga powinna być prowadzona:

–

rzetelnie to znaczy zgodnie ze stanem rzeczywistym na podstawie dowodów księgowych;

–

terminowo – dane z dowodów księgowych powinny być wpisane do księgi

w przepisowym terminie np. wydatki powinny być ujęte w dniu ich poniesienia;

–

poprawnie rachunkowo – dane ilościowe i wartościowe powinny być prawidłowe pod

względem działań matematycznych;

–

w języku polskim, w walucie polskiej, czytelnie i w sposób trwały.

Pierwsza część kolumn w księdze jest przeznaczona na wpisanie daty, oznaczenia dowodu

księgowego i danych kontrahenta w przypadku dowodów zewnętrznych. Kolejne kolumny są

wyodrębnione w trzech częściach i dotyczą:

–

przychodów;

–

zakupów towarów handlowych i materiałów;

–

kosztów (wydatków).

Przychody są podzielone na dwie grupy

a) podstawowe dotyczące wartości sprzedanych towarów i usług (kolumna 7)

b) pozostałe przychody (kolumna 8)

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

29

Część dotycząca zakupów wyodrębnia:

a) zakup towarów handlowych i materiałów (kolumna 10), w tym również surowców

w produkcji gastronomicznej;

b) koszty uboczne zakupu (kolumna 11) – np. koszty transportu, załadunku, ubezpieczenia,

ochrony podczas transportu;

Koszty dzieli się na trzy grupy:

a) koszty reprezentacji i reklamy objęte limitem (kolumna 12) – koszty dotyczące reklamy

niepublicznej, czyli przeznaczonej dla wąskiego grona odbiorców, limit roczny dla tych

kosztów to 0,25% rocznego przychodu;

b) wynagrodzenia w gotówce i w naturze (kolumna 13) to płace pracowników brutto i np.

wartość posiłków wydawanych pracownikom oraz ich rodzinom w zakładzie

gastronomicznym;

c) pozostałe wydatki (kolumna 14) – do tej grupy zalicza się największą ilość kosztów

i wydatków np. czynsze za lokal, koszty energii, opłaty telefoniczne, koszty delegacji,

środki czystości, koszty amortyzacji, składki na ubezpieczenia społeczne obciążające

pracodawcę, wydatki na reklamę publiczną, zakup wyposażenia kuchni.

Po zakończeniu miesiąca wpisy z poszczególnych kolumn są sumowane. Podsumowane

przychody i rozchody są danymi służącymi do obliczenia miesięcznej zaliczki na podatek

dochodowy.

Ustalenie dochodu osiągniętego w roku podatkowym – w działalności gospodarczej jest to

różnica pomiędzy przychodami a kosztami ich uzyskania.

W tym celu na oddzielnej stronie księgi należy:

–

ustalić wielkość osiągniętego przychodu w roku podatkowym,

–

ustalić wysokość poniesionych kosztów w roku podatkowym,

–

przychody pomniejszyć o koszty uzyskania przychodów i skorygować o różnicę

remanentów surowców, materiałów, towarów i półproduktów.

Różnica remanentów to stan początkowy minus stan końcowy surowców, materiałów

i towarów ustalony na podstawie spisu z natury (inwentaryzacji).

Osoby uzyskujące dochody z działalności gastronomicznej są zobowiązane składać

w urzędzie skarbowym w odpowiednim terminie deklaracje na zaliczkę miesięczną podatku

oraz wpłacać wyliczone zaliczki.

4.7.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Od czego zależy wysokość podatku dochodowego przy opodatkowaniu w formie karty

podatkowej?

2. Jaką dokumentację muszą prowadzić osoby opodatkowane w formie karty podatkowej

a z jakiej są zwolnieni?

3. Kto może korzystać z uproszczonej formy opodatkowania jaką jest ryczałt od przychodów

ewidencjonowanych?

4. Jaką dokumentację są zobowiązane prowadzić osoby opodatkowane w formie ryczałtu od

przychodów ewidencjonowanych?

5. Czym różni się od ryczałtu opodatkowanie na zasadach ogólnych?

6. W jaki sposób powinna być prowadzona księga przychodów i rozchodów?

7. Jak klasyfikuje się koszty i przychody dla potrzeb ewidencji w podatkowej księdze

przychodów i rozchodów?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

30

4.7.3. Ćwiczenia

Ćwiczenie 1

Anna Tuba prowadzi firmę gastronomiczną polegającą na produkcji i sprzedaży rurek

z kremem. Właścicielka zatrudnia jeszcze 1 osobę. Anna Tuba rozlicza się z podatku

dochodowego w formie karty podatkowej. Wyszukaj w tabeli miesięcznych stawek podatku

dochodowego w formie karty podatkowej na rok 2006 kwotę miesięcznego podatku

przyjmując jej górną granicę.

Ustal miesięczną stawkę podatku, jeżeli składka zdrowotna do odliczenia w danym miesiącu

wynosiła 133,-.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przeanalizować tabelę miesięcznych stawek podatku dochodowego w formie karty

podatkowej na rok 2006 pod względem rodzaju działalności,

2) wyszukać w tabeli odpowiednią wartość podatku biorąc pod uwagę liczbę zatrudnionych

osób,

3) wypisz właściwą wartość z tabeli,

4) oblicz wartość podatku uwzględniając zapłaconą składkę zdrowotną.

Wyposażenie stanowiska pracy:

−

tabela miesięcznych stawek podatku dochodowego w formie karty podatkowe na rok 2006,

−

kalkulator.

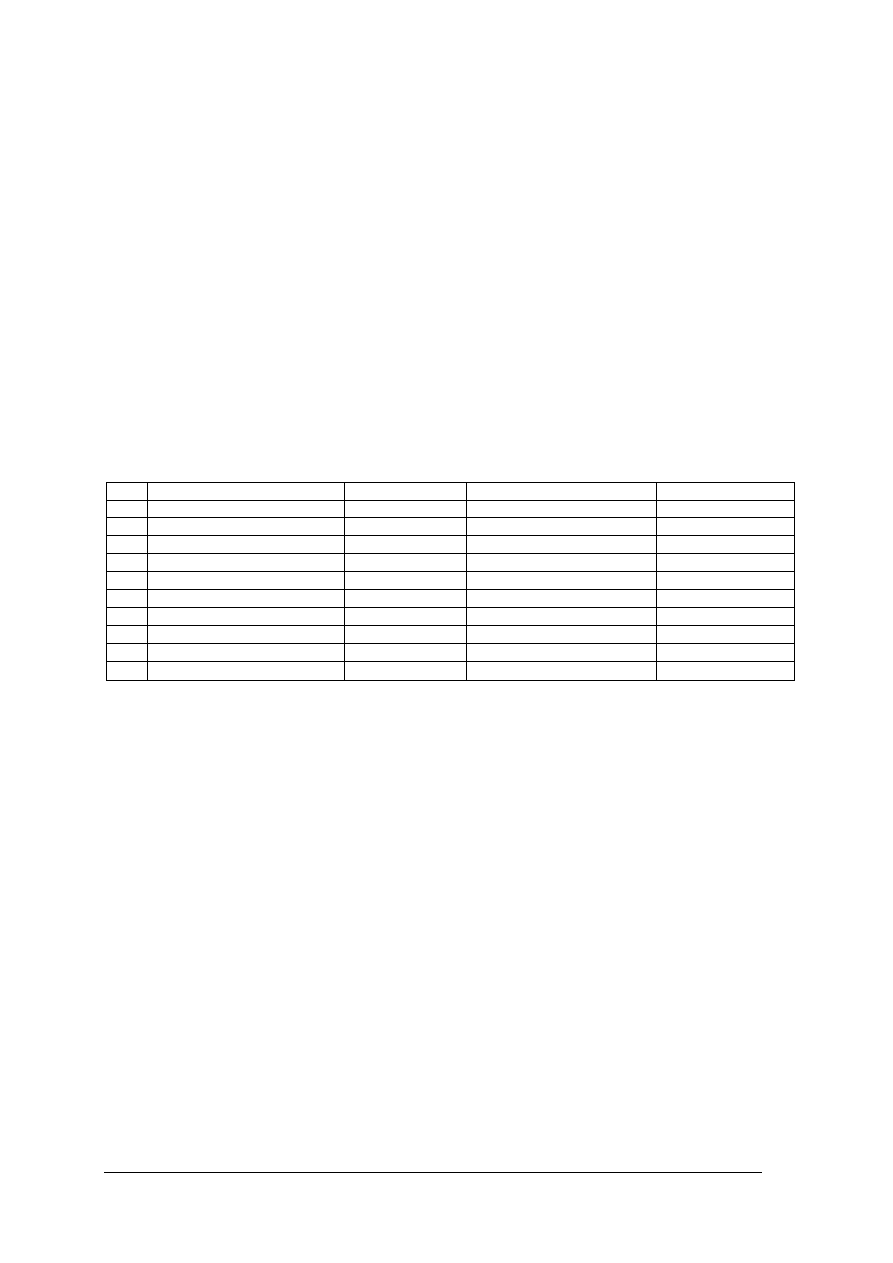

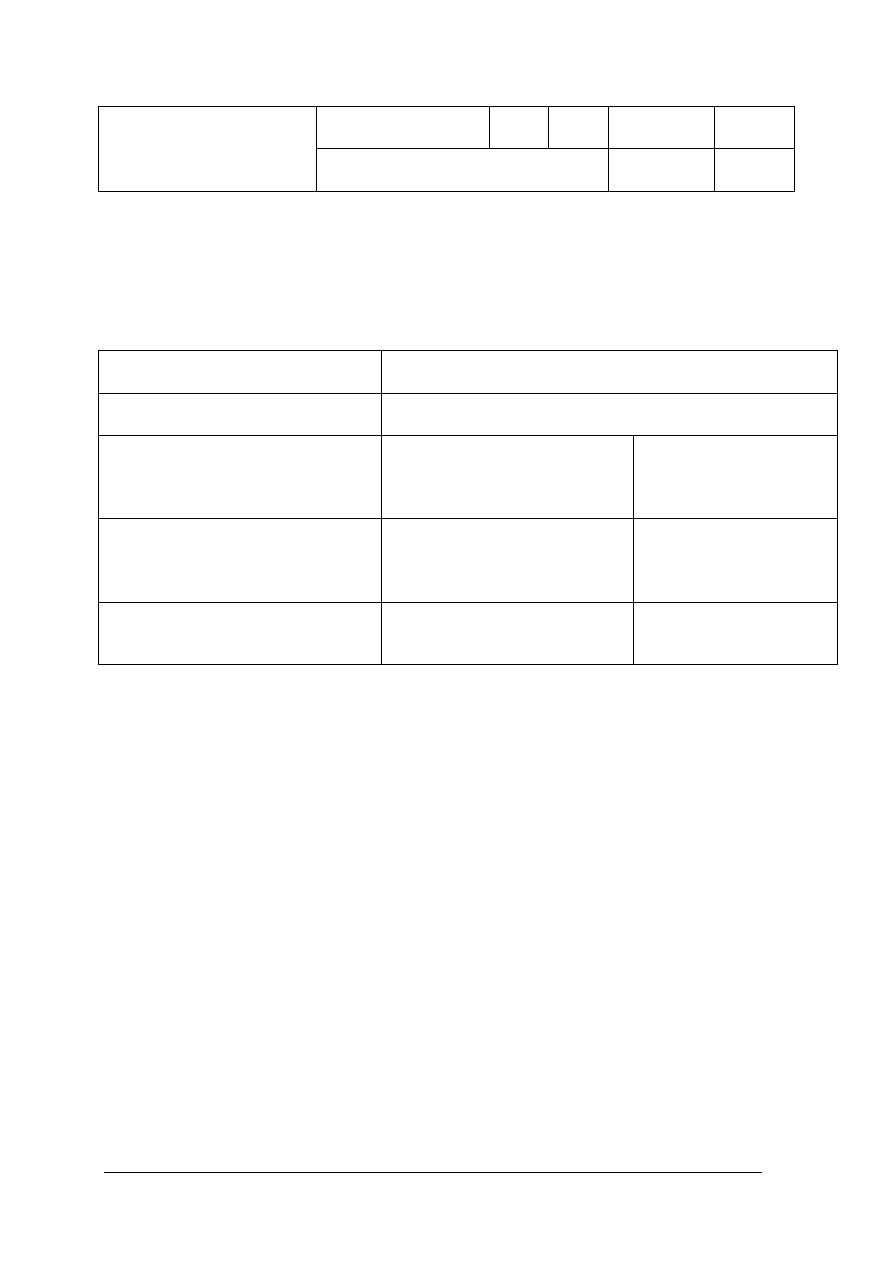

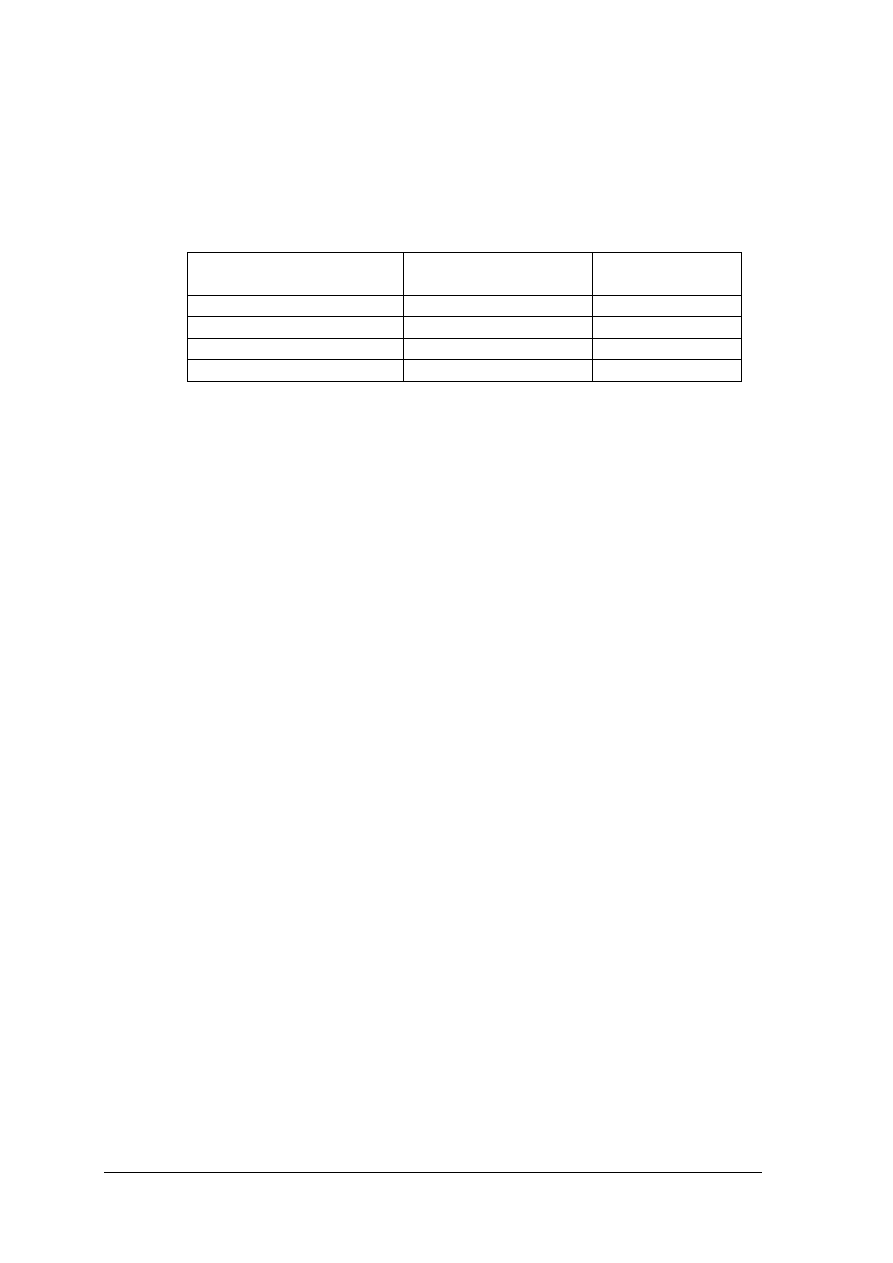

Tabela 1. Miesięczne stawki podatku dochodowego w formie karty podatkowej w 2006 roku [6]

Lp.

Prowadzenie działalności gastronomicznej bez sprzedaży

napojów o zawartości powyżej 1,5% alkoholu

Stawka

1

2

3*

4

1

W zakresie sprzedaży lodów z automatu

0

1

2

3

4

299-395

395-518

468-591

543-666

730-857

2

W zakresie pozostałej działalności

gastronomicznej

0

1

2

3

4

250-348

348-481

411-543

492-616

663-809

*ilość zatrudnionych osób nie wliczając właściciela

Ćwiczenie 2

Prowadzący działalność gospodarczą polegającą na sprzedaży kurczaków z rożna

rozlicza się z podatku dochodowego w formie ryczałtu ewidencjonowanego. W miesiącu

styczniu zaewidencjonował przychody w wysokości 895 PLN, opłacone w styczniu składki

ubezpieczeń społecznych wynosiły 486 PLN, a składka zdrowotna odliczana od podatku

134 PLN. Oblicz ryczałt podatku za styczeń.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

31

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) wybrać odpowiednią stawkę ryczałtu dla podanej działalności gospodarczej,

2) obliczyć ryczałt od przychodu po uwzględnieniu składek ubezpieczeń społecznych,

3) obliczyć wysokość podatku uwzględniając składkę zdrowotną.

Wyposażenie stanowiska pracy:

−

kalkulator.

Ćwiczenie 3

Wpisz w pozycje książki przychodów i rozchodów operacje gospodarcze w miesiącu

grudniu na podstawie następujących dowodów księgowych:

–

Faktura nr 67 /XXXX z dn. 03-12-XX od Przedsiębiorstwa Handlowego „DANA”

ul. Głęboka 7, 78-650 Dolinka za zakupione surowce do produkcji na kwotę netto 250,-

–

Faktura nr 439 z dn.05-12-XX od Hurtowni „MAKAO” ul. Czysta 9, 29-500 Laski za

zakupione środki czystości na kwotę netto 78,-

–

Faktura nr 907 z dn. 10-12-XX od Firmy Reklamowej ul Znana 45, 65-300 Wilczki za

projekt i wykonanie gadżetów reklamowych dla klientów netto 400,-

–

Faktura nr 12/56/XX z dn. 13-12 –XX od Telekomunikacja Polska S.A. ul. Majowa 8,

50-300 Wrocław za rozmowy telefoniczne na kwotę netto 130,-

–

Faktura nr 76894/XX z dn. 17-12-XX od Spółki Gazowniczej Gaspol za dostawy gazu na

kwotę netto 478,-

–

Faktura własna nr 75/XX z dn. 20-12-XX dla Kretopol sp.z o.o. ul Ficka 65, 00-970

Warszawa za obsługę bankietu na kwotę 3 700 ,-

–

Lista płac pracowników nr12/XX z dn.31-12-XX wynagrodzenia brutto 2 100,-

–

Dowód Wewnętrzny nr 67 z dn.31-12-XX ubezpieczenia społeczne pracowników 420,-

–

Dowód wewnętrzny nr 68 z dn.31-12-XX zestawienie sprzedaży posiłków

abonamentowych na kwotę 1 500.-

Podlicz przychody i koszty miesiąca grudnia.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) odszukać właściwe rubryki w książce przychodów i rozchodów,

2) wpisać wartości dokumentów,

3) zsumować przychody i rozchody.

Wyposażenie stanowiska pracy:

−

książka przychodów i rozchodów,

−

kalkulator.

Ćwiczenie 4

Ustal dochód placówki gastronomicznej na podstawie następujących sum zapisów

w księdze przychodów i rozchodów:

1. Przychody

−

przychody ze sprzedaży produktów i usług ..................... 64 250,-

−

pozostałe przychody ..................................................……1 063,-

2. Wysokość kosztów uzyskania przychodów

−

wartość spisu z natury na początek roku obrotowego ........ 5 569,-

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

32

−

wydatki na zakup towarów, surowców i materiałów ....... 18 560,-

−

koszty uboczne zakupu ........................................................ 360,-

−

wartość spisu z natury na koniec roku obrotowego............ 2 796,-

−

wynagrodzenia w gotówce i naturze ................................. 6 450,-

−

pozostałe wydatki ........................................................... 19 023,-

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) podsumować przychody,

2) wyodrębnić z treści wartości kosztów (rozchodów), podsumować,

3) obliczyć różnicę remanentów,

4) uwzględnić różnicę w wartości kosztów,

5) obliczyć dochód odejmując koszty od przychodów.

Wyposażenie stanowiska pracy:

−

kalkulator.

4.7.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) określić wartość podatku dla rozliczeń na podstawie karty podatkowej

wg aktualnych przepisów?

2) określić stawkę ryczałtu dla prowadzonej działalności gospodarczej?

3) określić dochód placówki żywienia?

4) zarejestrować operacje gospodarcze w książce przychodów i rozchodów?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

33

4.8. Kalkulacja cen w zakładach gastronomicznych

4.8.1. Materiał nauczania

Wielkość przychodów w zakładzie gastronomicznym zależy m.in. od wielkości

sprzedaży i wysokości cen. Ustalenie ceny na odpowiednim poziomie musi pozwolić na:

–

pozyskiwanie nowych klientów, aby zapewnić odpowiednią wielkość sprzedaży

w zakładzie gastronomicznym,

–

zwrot poniesionych kosztów.

Cena odzwierciedla wartość sprzedawanego produktu. W przedsiębiorstwie gastronomicznym

podobnie jak w przedsiębiorstwie handlowym duże znaczenie przy ustalaniu cen mają marże.

Marża to różnica między ceną sprzedaży a ceną zakupu. Marża powinna pokryć pozostałe

koszty funkcjonowania firmy oraz zysk przedsiębiorstwa.

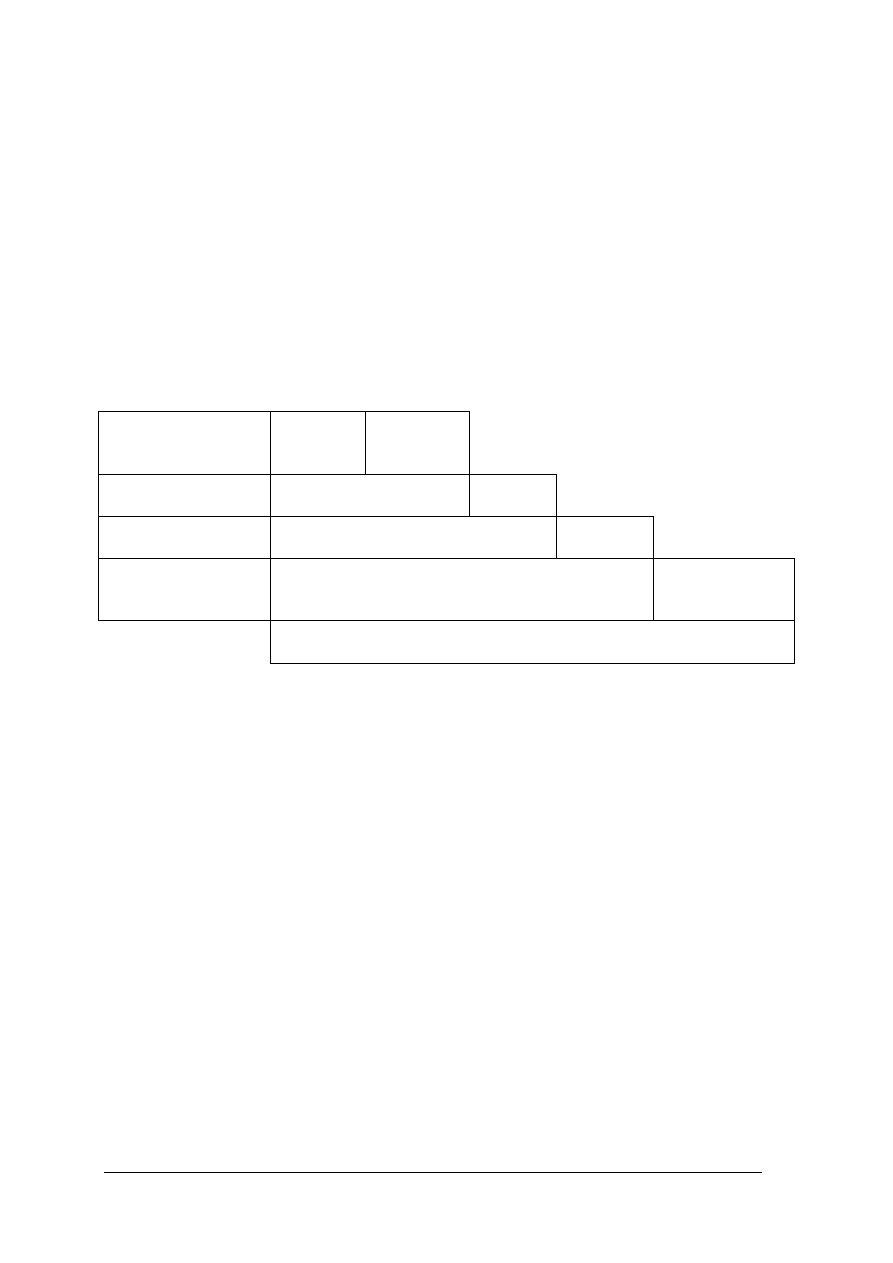

Tabela 2. Struktura cen i marż w zależności od szczebla obrotu handlowego [opracowanie własne]

PRODUCENT

Koszt

własny

produkcji

Zysk

producenta

HURT

Cena zbytu

(cena zakupu dla hurtu)

Marża

hurtowa

DETAL

Cena hu rtowa

(cena zakupu dla detalisty)

Marża

detaliczna

GASTRONOMIA

Cena deta lic zna (cena zakup u d la

gast ro no mii)

Marża

gastronomiczna

Cena gast rono mic zn a (cena zakupu dla konsumenta usług

gastronomicznych)

Ceną zakupu dla zakładu gastronomicznego może być cena detaliczna, hurtowa lub zbytu.

Im z niższego szczebla zaopatrzenia korzysta przedsiębiorstwo gastronomiczne tym niższe

płaci ceny, co pozwala na realizację wyższych marż, albo ustalenie niższych cen sprzedaży.

Wysokość marż gastronomicznych zależy od następujących czynników:

–

wysokość kosztów funkcjonowania zakładu gastronomicznego;

–

standard lokalu i poziom świadczonych usług;

–

lokalizacja lokalu;

–

konkurencyjność na rynku;

–

wielkość popytu na usługi świadczone przez dane przedsiębiorstwo,

–

rodzaj posiłków i produktów;

–

sezonowość;

–

dodatkowa działalność świadczona przez zakład gastronomiczny.

Z punktu widzenia przepisów o podatku VAT rozróżnia się także:

–

cenę netto – cena bez podatku VAT;

–

cenę brutto - cena zawierająca podatek VAT.

Kalkulacja cen w zakładzie gastronomicznym polega na ustaleniu kosztu jednostki

kalkulacyjnej oraz wysokości marży. Na tej podstawie jest obliczana cena sprzedaży.

Podstawowymi jednostkami kalkulacyjnymi w gastronomii są:

−

10 porcji,

−

1 posiłek lub dzienne wyżywienie,

−

1 porcja,

−

1opakowanie lub1 sztuka,

−

1 kg produkowanych potraw.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

34

Metodami kalkulacji:

–

metoda podziałowa,

–

metoda doliczeniowa.

Metoda podziałowa polega na podliczeniu sumy poniesionych kosztów i podzieleniu ich

przez ilość wyprodukowanych jednostek wyrobów lub wyświadczonych usług.

Kalkulacja doliczeniowa jest najczęściej stosowaną metodą w gastronomii i polega na

doliczaniu do kosztów zużycia artykułów spożywczych (przypadających na jednostkę

wyrobu) pozostałych elementów ceny. Doliczeń tych dokonuje się stosując narzuty

procentowe. Koszty nie rozliczone bezpośrednio na jednostkę produkcyjną muszą znaleźć

pokrycie w marży.

Kalkulację cen gastronomicznych przeprowadza się w oparciu o:

–

receptury i przepisy kulinarne,

–

ceny zakupu surowców i materiałów,

–

wartość zwrotów produkcyjnych,

–

wysokość narzutu procentowego przypadającego na zużyte składniki spożywcze takie jak

przyprawy, składniki dekoracyjne,

–

wysokość narzutu procentowego marży gastronomicznej,

–

wysokość podatku VAT.

Cenę gastronomiczną dla towarów handlowych sprzedawanych bez przerobu ustala się na

podstawie ceny zakupu i doliczonej marży gastronomicznej.

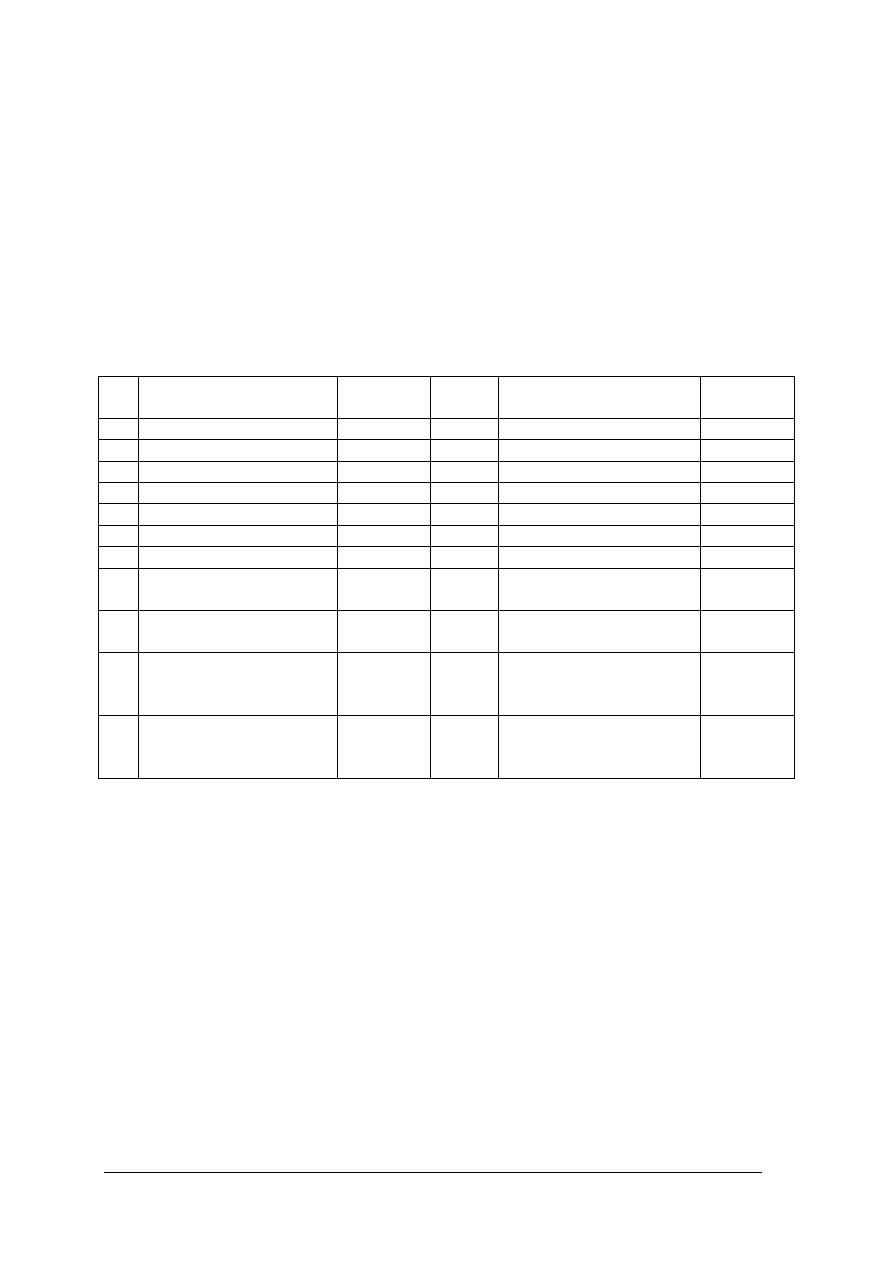

Tabela 3. Kalkulacja cen w zakładach sieci otwartej [opracowanie własne]

Przykład kalkulacji cen

Zupa pomidorowa z makaronem 10 porcji

Wykaz czynności

kalkulacyjnych

Nazwa surowca

Jedno

stka

miary

Ilość

Cena

jednostkowa

zł

Wartość

zł

1). Ustalenie ilości

zużytych surowców

i materiałów do

sporządzenia jednostki

potrawy.

2). Obliczenie wartości

każdego zużytego produktu

na podstawie jego ceny

nabycia

1). Wołowina z

kością

2). Marchew

3). Seler

4). Pietruszka

korzeń

5). Cebula

6). Koncentrat

pomidorowy 30%-

owy

7). makaron

kg

kg

kg

kg

kg

kg

kg

0,50

0,25

0,10

0,10

0,10

0,20

0,40

11,00

3,00

4,00

3,00

2,00

7,00

4,60

5,50

0,75

0,40

0,30

0,20

1,40

1,84

3). Zsumowanie wartości

wszystkich zużytych

produktów

razem 10,39

11,00

-3,30

4). Odjęcie wartości

zwrotów poprodukcyjnych

1). Wołowina z

kością

kg

0,30

razem

7,09

%

5

0.05x8,25

0,35

5). Doliczenie narzutu

procentowego na

przyprawy – ryczałt na

przyprawy do 15%

1). Sól

2). Pieprz

3). Przyprawa do zup

4). Cukier

razem

7,44

6). Doliczenie marży

gastronomicznej – cena

gastronomiczna netto

Marża

Cena gastronomiczna

netto

%

150

1,5x7,44+

7,44

18.60

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

35

Podatek VAT

%

22

0,22x18,60

+18,60

4,09

7). Powiększenie ceny o

podatek VAT

Cena gastronomiczna brutto dla 10

porcji

razem

22,69

Zasady kalkulacji cen towarów handlowych porcjowanych:

–

do ceny detalicznej netto towaru dodaje się marżę gastronomiczną i otrzymuje cenę

gastronomiczną netto,

–

do ceny gastronomicznej netto dodaje się podatek VAT i otrzymuje cenę brutto,

–

oblicza się cenę gastronomiczną 1 porcji poprzez odpowiedni podział całego opakowania.

Tabela 4. Kalkulacja cen towarów handlowych porcjowanych [opracowanie własne]

Wykaz czynności kalkulacyjnych

Prz yk ład ka lk u lac ji c e n

Sok pomarańczowy 200 ml

1. Cena zakupu towaru handlowego

Sok pomarańczowy

1 litr 2,80 zł

2. Do ceny detalicznej netto towaru

dodaje się marżę gastronomiczną i

otrzymuje cenę gastronomiczną

netto

Marża gastronomiczna 120%

Cena gastronomiczna netto

120% z 2,80 zł = 3,36 zł

2,80+3,36 = 6,16zł

3. Do ceny gastronomicznej netto

dodaje się podatek VAT i otrzymuje

cenę brutto

Podatek VAT 22%

Cena gastronomiczna brutto

1litr

22% z 6,16 = 1,36 zł

6,16+1,36 = 7,52 zł

4.Oblicza się cenę gastronomiczną

jednej porcji poprzez odpowiedni

podział całego opakowania

Cena gastronomiczna brutto

200ml

1 litr = 5 x 200 ml

7,52 zł :5 = 1,50 zł

Kalkulacja cen w zakładach sieci zamkniętej

W zakładach w żywieniu zbiorowym zamkniętym wyznaczony jest limit kwoty kosztów

surowca – stawka żywieniowa. Posiłki należy dobierać tak, aby nie przekroczyć tego limitu.

W tych placówkach kalkulacja może być prostsza również z tego względu, że w jednostkach

budżetowych (np.: szkoły, przedszkola, internaty) nie dolicza się marży – potrawy są

kalkulowane tylko wg ceny surowca. Pozostałe koszty przygotowania posiłków są pokrywane

z budżetu jednostki finansującej.

Często jednak w tych zakładach kalkuluje się więcej cen:

−

cenę posiłków abonamentowych

−

cenę pojedynczego posiłku

−

cenę dla konsumentów własnych (uczniowie szkoły, mieszkańcy internatu) - bez marży

−

cenę dla konsumentów z zewnątrz - z marżą

4.8.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Co to jest marża?

2. Od czego zależy wysokość marży w zakładzie gastronomicznym?

3. Co to jest cena netto?

4. Co to jest cena brutto?

5. Jak przebiega kalkulacja cen potraw przygotowywanych w zakładach sieci otwartej?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

36

6. Jak przebiega kalkulacja cen towarów handlowych porcjowanych w przedsiębiorstwie

gastronomicznym?

7. Jakie dokumenty i informacje są potrzebne w procesie kalkulacji cen?

8. Na czym polega odmienność kalkulacji w placówkach żywienia zamkniętego

w porównaniu do żywienia otwartego?

4.8.3. Ćwiczenia

Ćwiczenie 1

Uzupełnij tabelę kalkulacyjną w celu ustalenia ceny 10 porcji bigosu w restauracji.

Przedsiębiorstwo stosuje marże gastronomiczne 200%.

Tabela 1. Kalkulacja ceny gastronomicznej brutto bigosu 10 porcji

l.p. nazwa surowca

jednostka

miary

ilość

cena jednostkowa

wartość

1

wołowina

kg

0,8

18,00

2

łopatka wieprzowa

kg

1,0

14,00

3

kapusta słodka

kg

1,5

3,00

4

kapusta kiszona

kg

2,0

4,00

5.

przecier pomidorowy

kg

0,3

7,00

6.

Tłuszcz – smalec

kg

0,25

4,00

razem

Ryczałt na przyprawy,

dekorację potraw 10%

Razem cena detaliczna

10 porcji

Marża

Cena gastronomiczna

netto

Podatek VAT 22%

Cena gastronomiczna

brutto

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) obliczyć wartość 10 porcji bigosu w cenie kalkulacyjnej,

2) obliczyć ryczałt na przyprawy mnożąc wartość potrawy przez 0,1 i wpisać jego wartość,

3) zsumować wartości i wpisać do tabeli,

4) wpisać wartość marży gastronomicznej,

5) obliczyć cenę gastronomiczną netto przez pomnożenie uzyskanej wartości przez 2,

6) obliczyć wartość podatku VAT przez pomnożenie ceny gastronomicznej przez 0,22,

7) zsumować wartość podatku i ceny gastronomicznej netto obliczając cenę gastronomiczną

brutto.

Wyposażenie stanowiska pracy:

−

kalkulator,

−

tabela kalkulacji.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

37

Ćwiczenie 2

Na podstawie receptury jaką znasz na rosół z makaronem i gulasz z kaszą i ogórkiem

kiszonym dokonaj kalkulacji ceny obiadu w szkole dla ucznia bez marży i dla osoby

z zewnątrz z marżą 150%. Ceny zakupu produktów oszacuj samodzielnie.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) przygotować tabelę kalkulacji cen,

2) obliczyć wartość 10 porcji w cenie kalkulacyjnej,

3) obliczyć ryczałt na przyprawy mnożąc wartość potrawy przez 08% i wpisać jego wartość,

4) zsumować wartości i wpisać do tabeli,

5) wpisać wartość marży gastronomicznej,

6) obliczyć cenę gastronomiczną dla konsumenta z zewnątrz przez pomnożenie uzyskanej

wartości przez 1,5.

Wyposażenie stanowiska pracy:

−

kalkulator,

−

tabela kalkulacji.

Ćwiczenie 3

Skalkuluj cenę lampki wina o pojemności 0,1 l w restauracji. Butelka wina 0,75 l w cenie

zakupu netto kosztuje 52,50 zł. Marża na napoje alkoholowe w tym zakładzie wynosi 300%.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) oblicz marżę mnożąc wartość butelki wina przez 3,

2) obliczyć cenę gastronomiczną netto dodając wartość marży do ceny zakupu,

3) uzyskaną wartość pomnóż przez 0,22 uzyskując wartość podatku VAT,

4) zsumować uzyskane wartości uzyskując cenę gastronomiczną brutto,

5) podzielić cenę gastronomiczna brutto przez 7,5 (100ml x 7,5=750ml).

Wyposażenie stanowiska pracy:

−

kalkulator,

−

tabela kalkulacji.

4.8.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) obliczyć marże?

2) obliczyć cenę gastronomiczną brutto?

3) przeprowadzić kalkulację cen potraw w zakładzie gastronomicznym

otwartym?

4) przeprowadzić kalkulację cen towarów handlowych porcjowanych?

5) przeprowadzić kalkulację cen potraw w zakładzie gastronomicznym

zamkniętym?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

38

4.9. Wynik finansowy zakładu gastronomicznego

4.9.1. Materiał nauczania

Wynik finansowy czyli rezultat działalności gospodarczej jest ustalany na drodze

przeprowadzonego rachunku zysków i strat. Zyski i straty poszczególnych dziedzin

działalności ustala się porównując przychody i koszty.

Przewaga przychodów nad kosztami prowadzi do zysku, w odwrotnej sytuacji otrzymuje się

stratę. Zysk przedsiębiorstwa powiększa jego kapitał, natomiast strata oznacza zmniejszenie

kapitałów.

W przedsiębiorstwie gastronomicznym na wynik finansowy składają się:

−

wynik finansowy z podstawowej działalności operacyjnej,

−

wynik finansowy z pozostałej działalności operacyjnej,

−

wynik finansowy z działalności finansowej,

−

wynik zdarzeń nadzwyczajnych.

Wynik finansowy z podstawowej działalności operacyjnej jest różnicą pomiędzy

przychodami ze sprzedaży produktów, towarów i usług gastronomicznych, a kosztami ich

wytworzenia. Na koszty składają się surowce, materiały, energia zużyte w produkcji

gastronomicznej, koszty usług obcych, amortyzacja, wynagrodzenia pracowników,

ubezpieczenia społeczne pracowników, podatki i opłaty.

Wynik finansowy z pozostałej działalności operacyjnej jest różnicą pomiędzy pozostałymi

przychodami operacyjnymi, a pozostałymi kosztami operacyjnymi. Są to operacje dotyczące

sprzedaży aktywów trwałych w przedsiębiorstwie, ich likwidacji lub darowizny.

Wynik finansowy z działalności finansowej jest różnicą pomiędzy przychodami

uzyskiwanymi z operacji finansowych na papierach wartościowych, dywidend, odsetek,

a ponoszonymi kosztami takimi jak zapłacone odsetki i opłaty od operacji finansowych.

Wynik zdarzeń nadzwyczajnych powstaje w wyniku porównania zysków i strat

nadzwyczajnych. Zyski i straty nadzwyczajne powstają w wypadku nieprzewidywalnych,

losowych zdarzeń takich jak kradzież, zniszczenia wskutek powodzi, pożaru.

Powyższe cząstkowe wyniki są składnikami w strukturze rachunku zysków i strat gdzie

wynik finansowy ustala się na kilku poziomach.

+ Przychody ze sprzedaży produktów, towarów i usług gastronomicznych

─ Koszty wytworzenia i uzyskania przychodów

=wynik ze sprzedaży, z podstawowej działalności operacyjnej (zysk/strata)

+ Pozostałe przychody operacyjne

─ Pozostałe koszty operacyjne.

= wynik z działalności operacyjnej (zysk/strata)

+ Przychody finansowe

─ Koszty finansowe

= wynik z działalności gospodarczej (zysk/strata)

+ zyski nadzwyczajne

─ straty nadzwyczajne

=Wynik finansowy brutto (zysk/strata)

─ podatek dochodowy (w przypadku zysku)

=Wynik finansowy netto

Rachunek zysków i strat jako sprawozdanie finansowe ustalają przedsiębiorstwa, które

prowadzą księgi rachunkowe zgodnie z Ustawą o rachunkowości. W Polsce obowiązują dwa

warianty tego sprawozdania porównawczy i kalkulacyjny, ich wybór zależy od rodzaju

ewidencji kosztów.

„