Moduł 1

1.1 Podstawowe pojęcia

Cele lekcji

Kurs "Przeciwdziałanie praniu pieniędzy i finansowaniu terroryzmu" jest szkoleniem

realizowanym przez Generalnego Inspektora Informacji Finansowej, którego celem jest

umożliwienie nabycia wiedzy z zakresu przepisów dotyczących przeciwdziałania praniu

pieniędzy i przeciwdziałania finansowaniu terroryzmu.

Kurs ten jest dedykowany w szczególności pracownikom instytucji obowiązanych, choć

zaproszeni do udziału w nim są także pracownicy jednostek współpracujących oraz inne

zainteresowane osoby.

W tej lekcji zapoznasz się z podstawowymi pojęciami dotyczącymi przeciwdziałania praniu

pieniędzy. Dowiesz się, czym jest pranie pieniędzy i jakie fazy tego procederu się wyróżnia.

Poznasz też dokumenty stanowiące podstawy prawne dotyczące przeciwdziałania praniu

pieniędzy.

W każdym ekranie przeczytaj tekst i obejrzyj ilustracje, które pomogą Ci zrozumieć i utrwalić

zdobyte wiadomości. Rozwiąż proponowane ćwiczenia, aby dowiedzieć się, w jakim stopniu

opanowałeś materiał.

Na ilustracji przedstawiamy szczegółowe zagadnienia lekcji. Najedź na nie kursorem myszy,

aby poznać cele, które będą realizowane w lekcji.

Zgodnie z ustawą z dnia 16 listopada 2000 r. o przeciwdziałaniu praniu pieniędzy oraz

finansowaniu terroryzmu pranie pieniędzy to zamierzone postępowanie polegające na:

Zamianie lub przekazaniu wartości majątkowych pochodzących z działalności o charakterze

przestępczym lub z udziału w takiej działalności, w celu ukrycia lub zatajenia bezprawnego

pochodzenia tych wartości majątkowych albo udzieleniu pomocy osobie, która bierze udział

w takiej działalności w celu uniknięcia przez nią prawnych konsekwencji tych działań,

Ukryciu lub zatajeniu prawdziwego charakteru wartości majątkowych lub praw związanych z

nimi, ich źródła, miejsca przechowywania, rozporządzania, faktu ich przemieszczania ze

ś

wiadomością, że wartości te pochodzą z działalności o charakterze przestępczym lub udziału

w takiej działalności,

Nabyciu, objęciu w posiadanie albo używaniu wartości majątkowych, pochodzących z

działalności o charakterze przestępczym lub udziału w takiej działalności,

Współdziałaniu, usiłowaniu popełnienia, pomocnictwie lub podżeganiu w przypadkach

zachowań określonych powyżej.

Dotyczy to również przypadków, gdy działania, w ramach których uzyskano wartości

majątkowe, były prowadzone na terytorium innego państwa niż Rzeczpospolita Polska.

Aby poznać definicje najważniejszych pojęć związanych z przeciwdziałaniem praniu

pieniędzy, kliknij tutaj. Pamiętaj, że rozumienie tych pojęć jest kwestią fundamentalną i

Twoją wiedzę, między innymi z tego zakresu, będziemy sprawdzać w teście końcowym.

1.1.1. Czym jest pranie pieniędzy?

Zgodnie z ustawą z dnia 16 listopada 2000 r. o przeciwdziałaniu praniu pieniędzy oraz

finansowaniu terroryzmu pranie pieniędzy to zamierzone postępowanie polegające na:

Zamianie lub przekazaniu wartości majątkowych pochodzących z działalności o charakterze

przestępczym lub z udziału w takiej działalności, w celu ukrycia lub zatajenia bezprawnego

pochodzenia tych wartości majątkowych albo udzieleniu pomocy osobie, która bierze udział

w takiej działalności w celu uniknięcia przez nią prawnych konsekwencji tych działań,

Ukryciu lub zatajeniu prawdziwego charakteru wartości majątkowych lub praw związanych z

nimi, ich źródła, miejsca przechowywania, rozporządzania, faktu ich przemieszczania ze

ś

wiadomością, że wartości te pochodzą z działalności o charakterze przestępczym lub udziału

w takiej działalności,

Nabyciu, objęciu w posiadanie albo używaniu wartości majątkowych, pochodzących z

działalności o charakterze przestępczym lub udziału w takiej działalności,

Współdziałaniu, usiłowaniu popełnienia, pomocnictwie lub podżeganiu w przypadkach

zachowań określonych powyżej.

Dotyczy to również przypadków, gdy działania, w ramach których uzyskano wartości

majątkowe, były prowadzone na terytorium innego państwa niż Rzeczpospolita Polska.

Aby poznać definicje najważniejszych pojęć związanych z przeciwdziałaniem praniu

pieniędzy, kliknij tutaj. Pamiętaj, że rozumienie tych pojęć jest kwestią fundamentalną i

Twoją wiedzę, między innymi z tego zakresu, będziemy sprawdzać w teście końcowym.

1.1.2. Fazy prania pieniędzy

Zgodnie z art. 299. § 1. Kto

ś

rodki płatnicze, instrumenty

finansowe, papiery wartościowe,

wartości

dewizowe,

prawa

majątkowe lub inne mienie

ruchome

lub

nieruchomości,

pochodzące

z

korzyści

związanych

z

popełnieniem

czynu zabronionego, przyjmuje,

przekazuje

lub

wywozi

za

granicę,

pomaga

do

przenoszenia ich własności lub

posiadania albo podejmuje inne

czynności,

które

mogą

udaremnić lub znacznie utrudnić

stwierdzenie ich przestępnego

pochodzenia

lub

miejsca

umieszczenia, ich wykrycie, zajęcie albo orzeczenie przepadku, podlega karze pozbawienia

wolności od 6 miesięcy do lat 8.

Proceder prania pieniędzy można podzielić na trzy fazy:

LOKOWANIE – oznacza wprowadzenie do obrotu finansowego środków finansowych

pochodzących z przestępstwa;

MASKOWANIE – to odseparowanie środków finansowych od nielegalnego źródła;

INTEGRACJĘ – oznacza stworzenie wyjaśnienia pochodzenia posiadanych środków.

Każda z powyższych faz z osobna wypełnia znamiona czynu z art. 299.§1 kodeksu karnego,

co oznacza, że każda faza sama w sobie jest praniem pieniędzy.

W kolejnych ekranach poznasz szczegółową charakterystykę każdej z faz prania pieniędzy.

1.1.3. Lokowanie

Lokowanie

stanowi

fizyczne

rozporządzenie

dochodami

pochodzącymi

bezpośrednio

z

przestępstwa

i

polega

na

wprowadzeniu tych dochodów do

systemu finansowego. Lokowanie

może być dokonane na wiele

różnych sposobów – w zależności

od aktualnych potrzeb, istniejących

możliwości, czy też pomysłowości

przestępcy – z wykorzystaniem

instytucji finansowych i innych

podmiotów gospodarczych itp.

Należy także zauważyć, iż z

punktu

widzenia

typowania

transakcji

przez

instytucje

obowiązane, w fazie lokowania najłatwiej można stwierdzić, że wprowadzane do obrotu

ś

rodki finansowe mogą mieć związek z przestępstwem prania pieniędzy.

Dopatrując się pewnych cech omawianej fazy, można stwierdzić, że dla lokowania

charakterystyczne jest:

•

wprowadzanie do obrotu środków finansowych pochodzących bezpośrednio z

przestępstwa,

•

dokonywanie transakcji – w większości przypadków – w formie gotówkowej,

•

prostota, jednorodność, powtarzalność i krótkoterminowość dokonywanych transakcji.

Na ilustracji widzisz sposoby postępowania w ramach prania pieniędzy najczęściej

wykorzystywane w fazie lokowania.

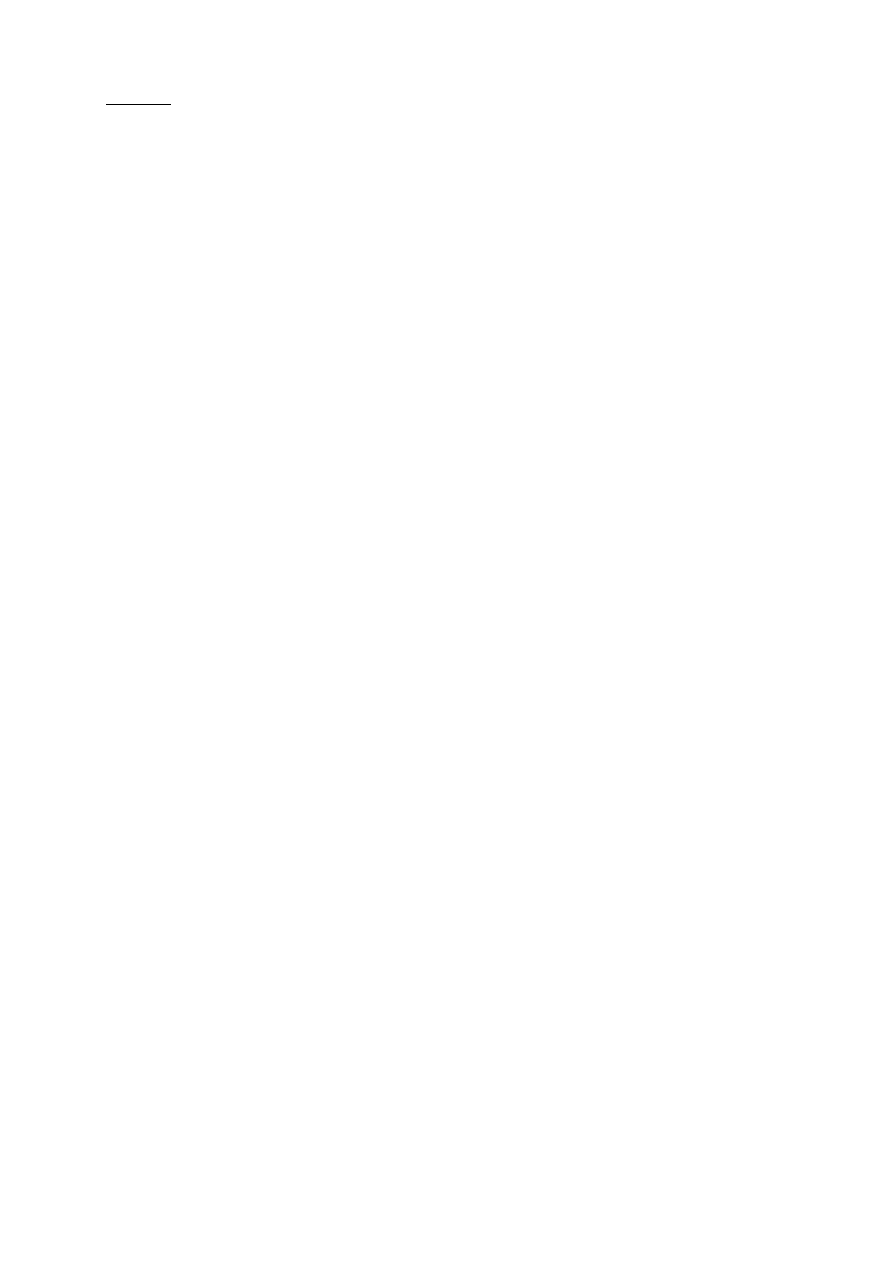

1.1.4. Maskowanie

Maskowanie jest oddzieleniem dochodów z przestępstwa od ich źródła pochodzenia, poprzez

przeprowadzenie wielu transakcji finansowych, które mają na celu utrudnienie stwierdzenia

powiązania tych dochodów z ich prawdziwym źródłem. Analogicznie jak lokowanie,

maskowanie może być dokonane na wiele różnych sposobów, w zależności od istniejących

możliwości i pomysłowości sprawcy. Na ilustracji widzisz przykładowe sposoby

postępowania w ramach prania pieniędzy wykorzystywane w tej fazie.

W przeciwieństwie jednak do lokowania, typowanie transakcji, które mogą mieć związek z

praniem pieniędzy, w fazie maskowania cechuje zróżnicowana trudność. Najprościej związek

z omawianym procederem można stwierdzić na wstępnym etapie maskowania, zaś im więcej

transakcji jest dokonywanych przez przestępcę w ramach maskowania, tym związek ten jest

trudniejszy w typowaniu.

Podobnie jak w fazie lokowania, w przypadku maskowania można wyróżnić pewne cechy

charakterystyczne. Są to:

•

dokonywanie bardzo dużej liczby transakcji,

•

dokonywanie transakcji, które często nie mają uzasadnienia ekonomicznego,

•

częste zmiany rodzaju środków majątkowych podlegających praniu,

•

korzystanie z elektronicznych form przekazu pieniędzy.

1.1.5. Integracja

Integracja jest fazą, w której

dochody

pochodzące

z

przestępstwa traktowane są jako

legalne,

dzięki

stworzeniu

rzekomo prawnego uzasadnienia

pochodzenia pranych środków

finansowych.

Skuteczna

integracja jest w znacznej mierze uzależniona od skutecznej realizacji fazy maskowania

(uwaga ta nie dotyczy sytuacji, w której faza maskowania została pominięta). Jeżeli

maskowanie powiodło się, na etapie integracji następuje powrót dochodów z przestępstwa do

legalnego obrotu gospodarczego, przy zachowaniu pozorów legalności tych dochodów.

Trudno jest w przypadku integracji wyróżnić jej cechy charakterystyczne, tak jak w opisanych

wcześniej fazach. Można natomiast powiązać z nią pewne sposoby postępowania. Spójrz na

ilustrację.

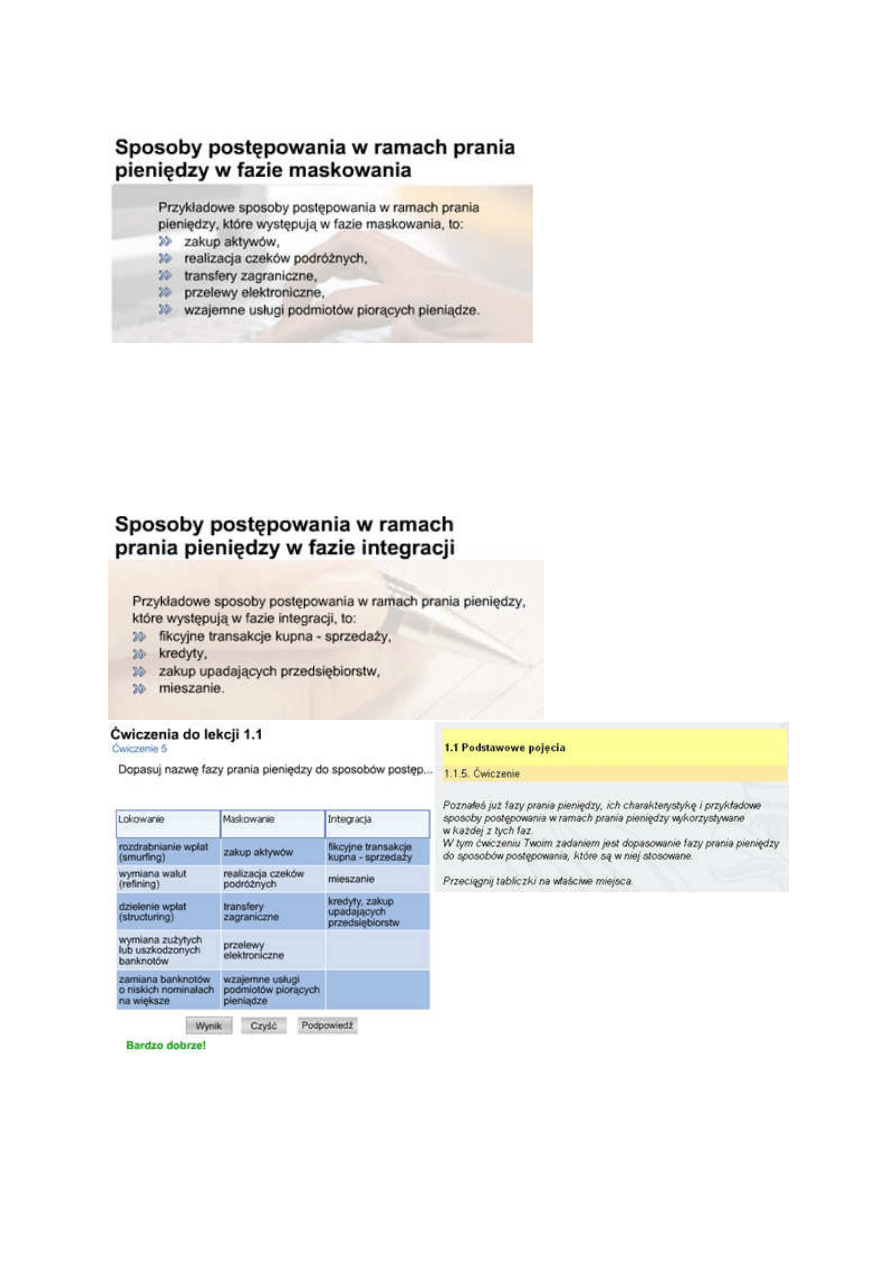

1.1.6. Pranie pieniędzy - przykład

Do jednego z banków zgłosił się klient, który niedawno otworzył w nim rachunek osobisty w

złotych. Klient wpłacił na rachunek znaczną sumę pieniędzy, tłumacząc, że jest to zwrot

pieniędzy w gotówce, które kiedyś pożyczył bratu. Kilka dni później ten sam klient przelał te

ś

rodki na swój rachunek firmowy prowadzony w innym banku. Z tego rachunku firmowego

dokonał następnie dwóch przelewów elektronicznych, po jednym na każdy z nich:

•

rachunek osobisty swojej żony oraz

•

rachunek bieżący swojego kontrahenta.

ś

ona tego klienta za otrzymane od niego pieniądze kupiła firmę swojego szwagra, która była

na skraju bankructwa.

Z kolei dwa tygodnie później kontrahent przelał tę samą kwotę z powrotem na firmowy

rachunek klienta.

Pieniądze te zostały przeznaczone na podwyższenie kapitału zakładowego firmy.

Przebieg wszystkich transakcji widzisz na ilustracji. Zastanów się, które z transakcji wydają

się podejrzane i jakimi fazami prania pieniędzy mogą być. Zostaniesz o to zapytany w

kolejnym ekranie.

1.1.7. Podstawy prawne

W przedmiocie przeciwdziałania praniu pieniędzy oraz finansowania terroryzmu zasadniczą

rolę odgrywa ustawa z 16 listopada 2000r. o przeciwdziałaniu praniu pieniędzy oraz

finansowaniu terroryzmu. Aktualne brzmienie tej ustawy jest konsekwencją dostosowania

stanu prawnego do prawa wspólnotowego oraz do rekomendacji Specjalnej Grupy ds.

Przeciwdziałania Praniu Pieniędzy i Finansowania Terroryzmu (FATF).

Bardziej rygorystyczne rozwiązania w zakresie m.in. identyfikacji i weryfikacji tożsamości

klientów przez instytucje sektora finansowego i niefinansowego, modyfikacja istniejących

przepisów w zakresie rejestracji transakcji czy wprowadzenie regulacji dotyczących

stosowania kar pieniężnych, mają na celu kompleksowe zabezpieczenie instytucji oraz

przedsiębiorców przed skutkami przestępczości prania pieniędzy i finansowania terroryzmu,

polegającej na wykorzystaniu systemów finansowych do tych celów, przy jednoczesnym

zwiększeniu przejrzystości przepływów finansowych w polskim systemie gospodarczym.

1.1.8. Podsumowanie

Zgodnie z potoczną definicją pranie pieniędzy to podejmowanie świadomych działań

mających na celu znalezienie lub stworzenie podstaw, prawnych lub faktycznych,

uzasadniających posiadanie korzyści majątkowych.

W lekcji przedstawiliśmy również definicję ustawową, która jest nieco szersza.

Pranie pieniędzy można podzielić na trzy fazy, z których każda z osobna jest uznawana za

proceder prania pieniędzy.

Te fazy to:

•

Lokowanie, które oznacza wprowadzenie do obrotu finansowego środków

finansowych pochodzących z przestępstwa;

•

Maskowanie, które jest odseparowaniem środków finansowych od nielegalnego

ź

ródła;

•

Integracja, która oznacza stworzenie wyjaśnienia pochodzenia posiadanych środków.

W fazie lokowania najłatwiej można stwierdzić, że wprowadzane do obrotu środki finansowe

mogą mieć związek z przestępstwem prania pieniędzy.

W lekcji poznałeś też akty, które stanowią podstawę prawną przeciwdziałania praniu

pieniędzy.

Są to:

•

Kodeks karny,

•

ustawa,

•

przepisy wspólnotowe.

1.2 Organy właściwe, instytucje obowiązane i jednostki współpracujące

Cele lekcji

Ta lekcja poświecona jest organom właściwym, instytucjom obowiązanym i jednostkom

współpracującym w przeciwdziałaniu praniu pieniędzy i finansowaniu terroryzmu.

Dowiesz się z niej, które organy są organami właściwymi w sprawach przeciwdziałania

praniu pieniędzy i finansowaniu terroryzmu oraz jakie są ich zadania.

Zapoznasz się też z katalogiem instytucji obowiązanych i jednostek współpracujących oraz

zadaniami, jakie przed nimi stoją.

Wskażemy Ci również, jakie elementy powinna zawierać procedura wewnętrzna organizacji i

podmiotów należących do instytucji obowiązanych lub jednostek współpracujących.

Szczegółowe zagadnienia i cele lekcji przedstawiono na ilustracji. Zapoznaj się z nimi, zanim

przejdziesz dalej.

1.2.1. Zadania organów właściwych w sprawach przeciwdziałania praniu pieniędzy i

finansowaniu terroryzmu

Na ilustracji widzisz organy właściwe w sprawach przeciwdziałania praniu pieniędzy i

finansowaniu terroryzmu.

Do zadań GIIF należy uzyskiwanie, gromadzenie, przetwarzanie i analizowanie informacji w

trybie określonym w ustawie oraz podejmowanie działań w celu przeciwdziałania praniu

pieniędzy oraz finansowaniu terroryzmu.

Zadania te to w szczególności:

•

badanie przebiegu transakcji, co do których Generalny Inspektor powziął uzasadnione

podejrzenia,

•

przeprowadzanie procedury wstrzymania transakcji lub blokady rachunku,

•

rozstrzyganie w przedmiocie zwolnienia zamrożenia wartości majątkowych,

•

udostępnianie i żądanie przekazania informacji o transakcjach,

•

przekazywanie uprawnionym organom dokumentów uzasadniających podejrzenie

popełnienia przestępstwa,

•

inicjowanie i podejmowanie innych działań w celu przeciwdziałania praniu pieniędzy

oraz finansowaniu terroryzmu, w tym szkolenie pracowników instytucji obowiązanych

w zakresie zadań nałożonych na te instytucje,

•

sprawowanie kontroli przestrzegania przepisów dotyczących przeciwdziałania praniu

pieniędzy oraz finansowaniu terroryzmu,

•

współpraca z zagranicznymi instytucjami i międzynarodowymi organizacjami

zajmującymi się przeciwdziałaniem praniu pieniędzy lub finansowaniu terroryzmu,

•

nakładanie kar pieniężnych, o których mowa w ustawie,

•

zadania organu, o którym mowa w art. 15 ust. 2 i 3 rozporządzenia nr 1781/2006.

1.2.2. Instytucje obowiązane - katalog

instytucji

Poprzez instytucje obowiązane rozumie

się:

•

oddziały instytucji kredytowych,

•

instytucje finansowe mające siedzibę na terytorium RP, oddziały instytucji

finansowych niemających siedziby na terytorium RP,

•

banki krajowe, oddziały banków zagranicznych,

a także:

•

Narodowy Bank Polski,

•

Krajowy Depozyt Papierów Wartościowych S.A. - w zakresie, w jakim prowadzi

rachunki papierów wartościowych,

•

fundusze inwestycyjne, towarzystwa funduszy inwestycyjnych,

•

spółdzielcze kasy oszczędnościowo-kredytowe,

•

instytucje pieniądza elektronicznego, oddziały zagranicznych instytucji pieniądza

elektronicznego oraz agentów rozliczeniowych,

•

firmy inwestycyjne, banki powiernicze,

•

zagraniczne osoby prawne prowadzące na terytorium RP działalność maklerską oraz

towarowe domy maklerskie oraz niebędące towarowymi domami maklerskimi spółki

handlowe,

•

publicznego operatora,

•

fundacje,

•

stowarzyszenia posiadające osobowość prawną,

•

podmioty prowadzące działalność w zakresie usługowego prowadzenia ksiąg

rachunkowych,

•

podmioty prowadzące działalność kantorową,

•

przedsiębiorców, przyjmujących płatności za towary w gotówce o wartości

przekraczającej równowartość 15 000 euro, również gdy należność za określony towar

jest dokonywana w drodze więcej niż jednej operacji.

Do instytucji obowiązanych należą także podmioty i instytucje wymienione na ilustracji.

1.2.3. Instytucje obowiązane – zadania

i procedura wewnętrzna

Do

zadań

instytucji

obowiązanych

należy:

1.

Stosowanie

ś

rodków

bezpieczeństwa finansowego:

•

identyfikacja:

•

podstawowa,

•

uproszczona,

•

wzmożona.

2.

Rejestracja transakcji.

3.

Analizy i typowanie transakcji.

4.

Przesyłanie

danych

o

zarejestrowanych transakcjach.

5.

Procedura wewnętrzna.

6.

Szkolenia.

7.

Wyznaczenie osoby odpowiedzialnej.

8.

Wstrzymanie transakcji, blokada rachunku i zamrażanie.

Instytucje obowiązane muszą wprowadzić w formie pisemnej wewnętrzną procedurę w

zakresie przeciwdziałania praniu pieniędzy oraz finansowaniu terroryzmu.

Procedura ta powinna pełnić rolę "instrukcji obsługi" ustawy, w ramach danej struktury

organizacyjnej instytucji obowiązanej.

Na ilustracji widzisz, co powinna zawierać ta procedura.

Nowo

otwierana

firma

ubezpieczeniowa

z

siedzibą

we

Wrocławiu

powołała

zespół

odpowiedzialny

za

dopełnienie

wszelkich formalności związanych z

otwarciem nowych placówek.

Jednym z pracowników przyjętych do

zespołu jest Marcin. Marcin jest

odpowiedzialny m.in. za napisanie

projektu wewnętrznej procedury w

zakresie zapobiegania praniu pieniędzy oraz finansowaniu terroryzmu.

Spójrz na ilustrację, aby dowiedzieć się, nad czym zastanawia się Marcin.

1.2.4. Szkolenie oraz wyznaczenie

osoby odpowiedzialnej w instytucjach obowiązanych

Do zadań instytucji obowiązanych należy wyznaczenie osób odpowiedzialnych za

dopełnienie obowiązków określonych w ustawie. W przypadku instytucji obowiązanych

będących kapitałowymi spółkami handlowymi, bankami spółdzielczymi lub państwowymi,

osobą tą jest członek zarządu wyznaczony przez zarząd, a w odniesieniu do oddziałów

banków zagranicznych lub instytucji kredytowych – dyrektor oddziału. W przypadku

instytucji obowiązanych wykonujących działalność jednoosobowo, osobą odpowiedzialną jest

osoba wykonująca tę działalność.

Instytucje obowiązane muszą także zapewnić pracownikom, wykonującym obowiązki

związane z przeciwdziałaniem praniu pieniędzy i finansowaniu terroryzmu, udział w

programach szkoleniowych. Spójrz na ilustrację.

1.2.5.

Jednostki

współpracujące

a

przeciwdziałanie praniu pieniędzy i

finansowaniu terroryzmu

Jednostki współpracujące, w granicach

swoich

ustawowych

kompetencji,

są

obowiązane

przekazać,

na

wniosek

Generalnego

Inspektora,

informacje

niezbędne do realizacji jego zadań w

zakresie zapobiegania przestępstwom, o

którym mowa w art. 165a oraz art. 299

Kodeksu karnego. Treść tych artykułów znajdziesz tutaj.

Spójrz na obydwie ilustracje, a dowiesz się, jakie działania obejmuje współdziałanie

jednostek współpracujących z GIIF.

Organy kontroli skarbowej, organy podatkowe i organy celne powiadamiają niezwłocznie

Generalnego Inspektora także o wszelkich ujawnionych w toku swojej działalności

okolicznościach, mogących wskazywać na prowadzenie działań mających na celu popełnienie

przestępstwa, o którym mowa w art. 165a lub 299 Kodeksu karnego.

Powiadomienie to powinno zawierać w szczególności opis ujawnionych okoliczności wraz z

przyczynami, dla których powiadamiający uznał, że mogą one wskazywać na prowadzenie

działań mających na celu popełnienie tego przestępstwa.

Organy straży granicznej oraz organy celne przekazują Generalnemu Inspektorowi

informacje, o których mowa w art. 5 rozporządzenia (WE) Nr 1889/2005 Parlamentu

Europejskiego i Rady z dnia 26 października 2005 r. w sprawie kontroli środków pieniężnych

wwożonych do Wspólnoty lub wywożonych ze Wspólnoty, oraz informacje zawarte w

zgłoszeniu określonym w rozporządzeniu wydanym na podstawie art. 21 ustawy z dnia 27

lipca 2002 r. Prawo dewizowe.

Spójrz na ilustrację, a dowiesz się, w jakim terminie muszą zostać przekazane te informacje.

1.2.6. Procedura wewnętrzna dla

jednostek współpracujących

Jednostki

współpracujące

są

obowiązane

do

opracowania

instrukcji

postępowania

w

przypadkach:

Powiadamiania

Generalnego

Inspektora o podejrzeniu popełnienia

prania pieniędzy oraz finansowania

terroryzmu.

Przekazywania potwierdzonych kopii

dokumentów dotyczących transakcji ,

co do których zachodzi podejrzenie,

ż

e mają one związek z popełnieniem przestępstw, o których mowa w art. 165a lub art. 299

Kodeksu karnego, oraz informacji o stronach tych transakcji.

1.2.7. Podsumowanie

W tej lekcji dowiedziałeś się, że

organami właściwymi w sprawach

przeciwdziałania praniu pieniędzy i

finansowaniu terroryzmu są:

Minister

właściwy

ds.

instytucji

finansowych jako naczelny organ

informacji finansowej,

Generalny

Inspektor

Informacji

Finansowej (GIIF).

Do zadań GIIF należy uzyskiwanie,

gromadzenie,

przetwarzanie

i

analizowanie informacji w trybie

określonym

w

ustawie

oraz

podejmowanie działań w celu przeciwdziałania praniu pieniędzy oraz finansowaniu

terroryzmu.

Poznałeś również katalog instytucji obowiązanych, do których należą różnego rodzaju

instytucje finansowe, kredytowe, banki, fundusze itp. Wiesz już, jakie są ich zadania.

Szczegółowo omówione zostały trzy z nich:

wprowadzenie w formie pisemnej wewnętrznej procedury w zakresie przeciwdziałania praniu

pieniędzy oraz finansowaniu terroryzmu,

wyznaczenie osoby odpowiedzialnej za dopełnienie obowiązków określonych w ustawie,

organizowanie

szkoleń

dla

pracowników

wykonujących

obowiązki związane

z

przeciwdziałaniem praniu pieniędzy i finansowaniu terroryzmu w instytucji obowiązanej.

Poznałeś też jednostki współpracujące, do których należą m.in.: Prokuratura, ABW, CBA ,

jednostki podległe ministrowi właściwemu do spraw wewnętrznych, organy kontroli

skarbowej, organy podatkowe, celne oraz organy straży granicznej.

Wiesz również, że mają one obowiązek udostępnić, na wniosek Generalnego Inspektora,

informacje niezbędne do realizacji jego zadań w zakresie zapobiegania przestępstwom

określonym w art. 165a oraz art. 299 Kodeksu karnego.

1.3 Przeciwdziałanie finansowaniu terroryzmu

Cele lekcji

Witaj w lekcji poświęconej przeciwdziałaniu finansowaniu terroryzmu.

W tej lekcji dowiesz się, czym jest terroryzm, w jaki sposób może być finansowany oraz jak

temu przeciwdziałać.

W dalszej części lekcji dowiesz się też, jakie są trzy główne metody transferowania środków

przez organizacje terrorystyczne.

Szczegółowe zagadnienia lekcji wraz z celami przedstawiono na ilustracji.

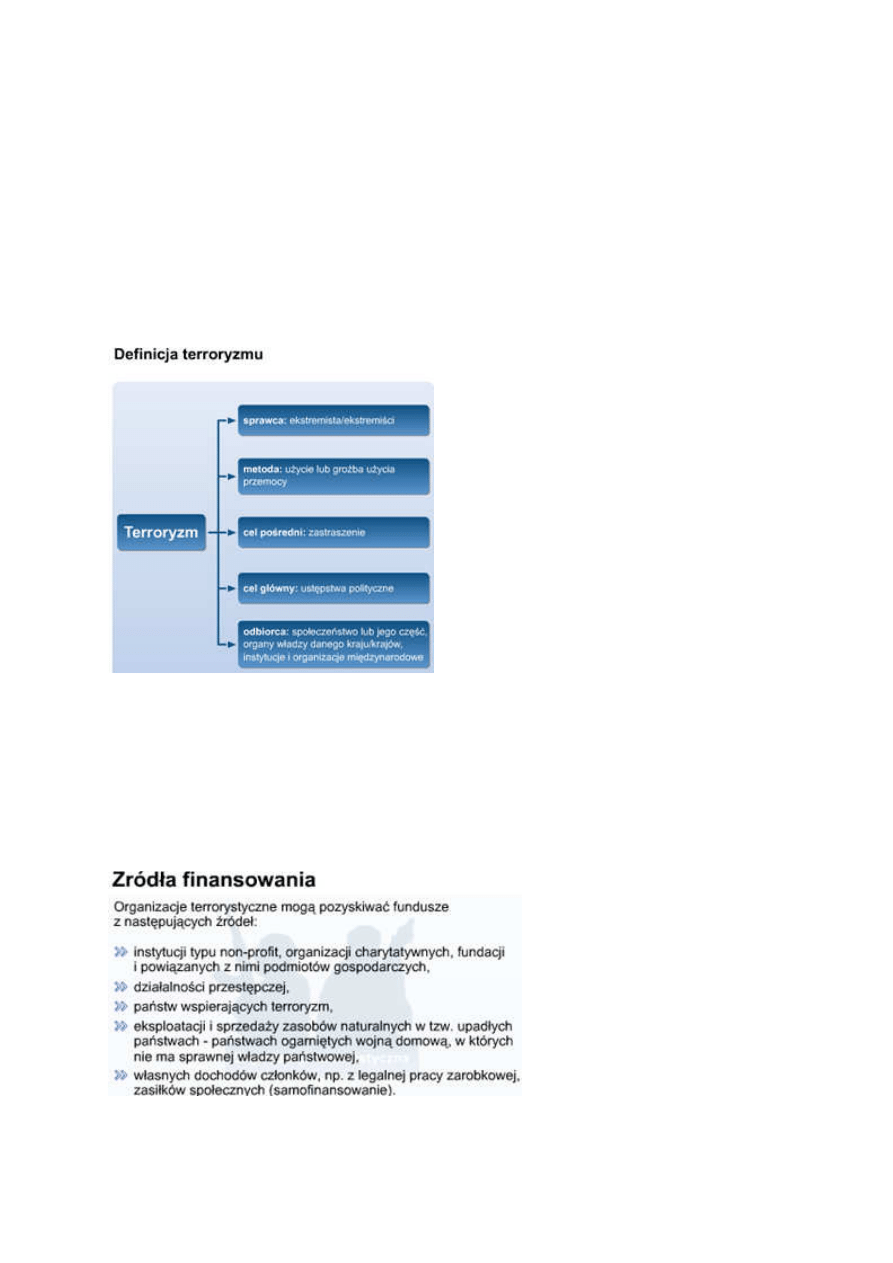

1.3.1. Czym jest terroryzm?

Terroryzm jest formą przemocy politycznej, stosowaną dla osiągnięcia celów o charakterze

politycznym.

Prawna definicja aktu terrorystycznego znajduje się w art. 115 § 20 Kodeksu karnego.

Zgodnie z jego treścią przestępstwem o charakterze terrorystycznym jest czyn zabroniony

zagrożony karą pozbawienia wolności, której górna granica wynosi co najmniej 5 lat,

popełniony w celu:

poważnego zastraszenia wielu osób,

zmuszenia organu władzy publicznej Rzeczypospolitej Polskiej lub innego państwa albo

organu organizacji międzynarodowej do podjęcia lub zaniechania określonych czynności,

wywołania poważnych zakłóceń w ustroju lub gospodarce Rzeczypospolitej Polskiej, innego

państwa lub organizacji międzynarodowej - a także groźba popełnienia takiego czynu.

Polityczny charakter celów oraz nagłaśnianie realizowanych i planowanych działań i ich

efektów odróżniają ugrupowania terrorystyczne od zorganizowanych grup przestępczych.

Ugrupowania

terrorystyczne

potrzebują

ś

rodków finansowych dla prowadzenia swojej

działalności. Tylko niewielka część ich

kosztów

jest

bezpośrednio

związana

z

popełnianiem

aktów

terrorystycznych,

natomiast

większość

stanowią

wydatki

bieżące, związane z utrzymaniem całej

infrastruktury

grupy

i

działaniami

propagandowymi. Te ostatnie są bardzo istotne

dla osiągnięcia przyjętych celów politycznych.

Na ilustracji widzisz, z jakich źródeł

organizacje terrorystyczne mogą pozyskiwać

fundusze.

Więcej na ten temat dowiesz się z dalszej

części lekcji.

Sprzyjające środowisko dla funkcjonowania organizacji terrorystycznych stanowią tzw.

państwa upadłe i obszary bezpieczne (ang. „safe heavens”), w których brak jest skutecznej

władzy państwowej, która walczyłaby z terroryzmem. Można tu wskazać terytoria Somalii,

Iraku czy pogranicze pakistańsko-afgańskie. Są również państwa podejrzewane o wspieranie

organizacji terrorystycznych, przy czym może ono przybrać różne formy – udostępnienie

swoich obiektów jako miejsc schronienia, szkolenie, dostarczanie broni, środków łączności,

funduszy itp.

1.3.2. Zbieranie funduszy ze

źródeł legalnych

Organizacje

terrorystyczne

otrzymują środki finansowe m.in.

z legalnych źródeł. W odniesieniu

do środków z legalnych źródeł

mówi się o "brudzeniu pieniędzy"

jako przeciwieństwie do prania

pieniędzy – ponieważ w tym

przypadku "czyste" pieniądze są przeznaczane na nielegalne cele – finansowanie działalności

terrorystycznej.

Organizacje charytatywne lub typu non-profit posiadają cechy, które czynią je szczególnie

atrakcyjnymi dla terrorystów oraz podatnymi na nadużycia finansowe – korzystają z zaufania

publicznego, przez co mają dostęp do różnorodnych źródeł finansowania, a transakcje

gotówkowe stanowią znaczący udział w ich rozliczeniach. Niektóre organizacje charytatywne

są obecne na całym świecie, więc dokonują bardzo wielu transakcji finansowych, również na

obszarach najbardziej narażonych na działalność terrorystyczną.

Ponadto organizacje charytatywne mogą podlegać znacznie łagodniejszym wymogom

regulacyjnym niż np. instytucje finansowe czy spółki akcyjne.

Prowadząc działalność charytatywną terroryści mają szeroki dostęp do potencjalnych

darczyńców oraz mogą przedstawiać się jako obrońcy ofiar konfliktów zbrojnych.

Organizacje charytatywne mogą być wykorzystywane przez terrorystów na 3 sposoby:

Organizacja prowadzi samodzielnie działalność charytatywną, ale część zbieranych środków

przekazuje terrorystom,

Założenie własnej organizacji charytatywnej "przykrywki",

Pomoc udzielana jest przez organizację za pośrednictwem sieci terrorystycznej.

Legalna działalność gospodarcza

Szczególne ryzyko występuje w sektorach, w

których

rozpoczęcie

działalności

gospodarczej

nie

wymaga

spełnienia

formalnych

wymagań

i

posiadania

znaczącego kapitału.

Ryzyko, że podmiot będzie przekazywać

ś

rodki pieniężne na finansowanie działalności

terrorystycznej jest większe, gdy stosunkowo

łatwo jest ukryć część przychodów.

Podmioty gospodarcze szczególnie narażone na udział w finansowaniu terroryzmu to

podmioty prowadzące działalność związaną z obrotem gotówkowym.

Samofinansowanie

Samofinansowanie dotyczy niewielkich grup terrorystycznych lub komórek działających w

ramach większej sieci, które finansowane są z legalnych dochodów uzyskiwanych przez ich

członków – z wynagrodzeń za pracę, zasiłków społecznych, oszczędności.

1.3.3. Nielegalne źródła finansowania

terroryzmu

Nielegalnym

ź

ródłem

finansowania

działalności

terrorystycznej

jest

różnorodna

działalność

przestępcza.

Niewielkim grupom mogą wystarczać pojedyncze, proste przestępstwa generujące zyski.

Duże ugrupowania prowadzą zorganizowane procedery, takie jak handel narkotykami, handel

bronią, pranie pieniędzy, porwania dla okupu, wymuszenia, oszustwa i wyłudzenia finansowe.

Szczególną uwagę należy zwrócić na następujące przestępcze procedery:

Organizacje charytatywne "przykrywki" - środki od darczyńców nie są w ogóle przeznaczane

na pomoc charytatywną, w całości trafiają do grupy terrorystycznej, która założyła taką

organizację,

Oszustwa z wykorzystaniem czeków lub kart płatniczych i kredytowych,

Wymuszenia - np. pod hasłem zbierania tzw. "podatku rewolucyjnego" czy opłat za ochronę,

dokonywane są zwykle w społecznościach ekspatriantów żyjących w diasporach, w których

obawa przed zemstą i nieufność wobec organów ścigania w kraju zamieszkania powodują, że

przestępstwa te nie są im zgłaszane.

Aby móc sfinansować swoją działalność, organizacja terrorystyczna potrzebuje znacznych

ś

rodków finansowych. Może je pozyskiwać zarówno ze źródeł legalnych, jak i nielegalnych.

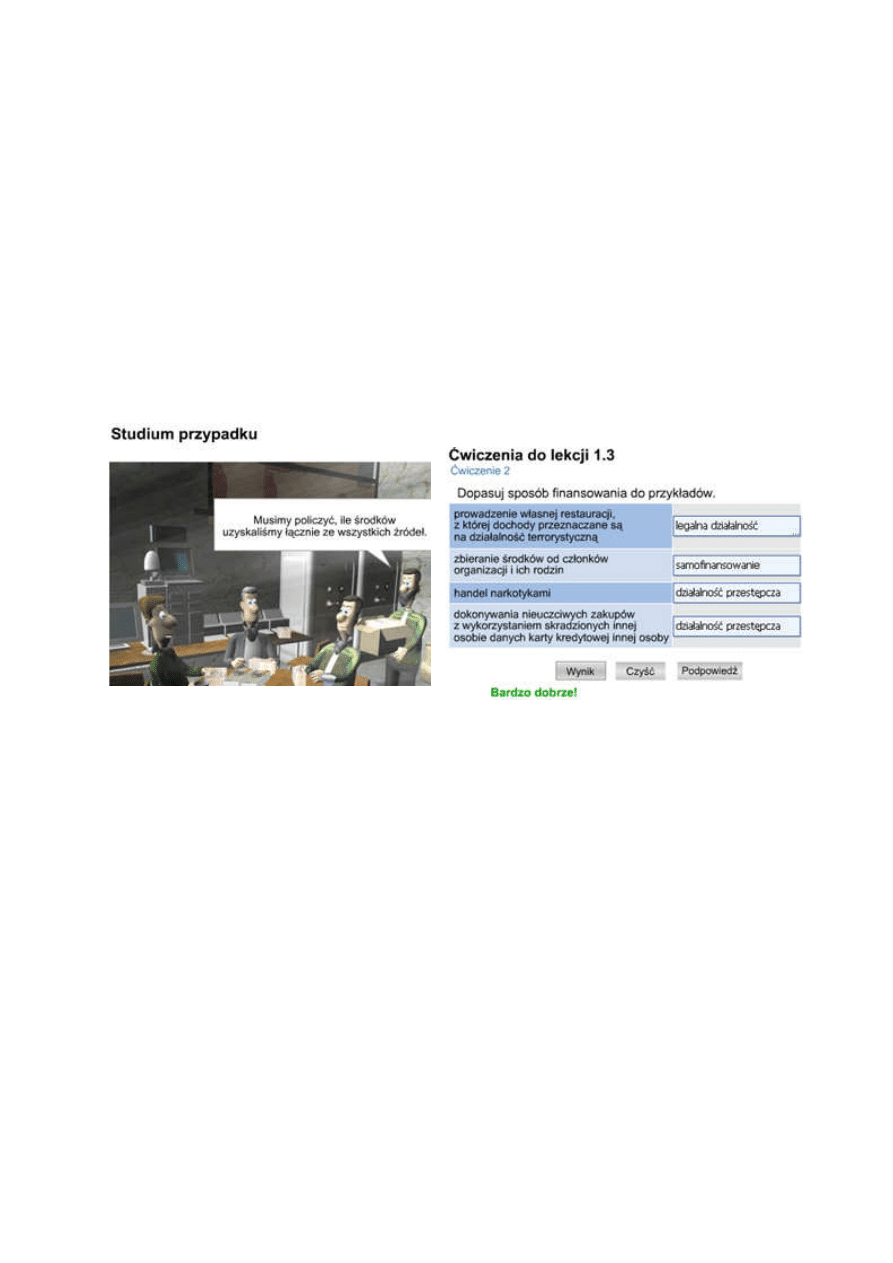

Jedna z grup terrorystycznych pozyskuje środki finansowe z następujących źródeł:

•

restauracji prowadzonej przez członków,

•

od członków organizacji i ich rodzin,

•

z handlu narkotykami,

•

z dokonywania nieuczciwych zakupów z wykorzystaniem danych kart kredytowych

skradzionych innym osobom.

Zastanów się, jakie sposoby finansowania działalności wykorzystuje grupa. Pomoże Ci to

rozwiązać ćwiczenie w kolejnym ekranie.

1.3.4. Dystrybucja środków

Funkcjonowanie grup terrorystycznych wymaga nie tylko pozyskiwania środków, ale również

ich dystrybucji w ramach sieci. Wykorzystywane są trzy główne metody transferowania:

rozliczenia bezgotówkowe, przy wykorzystaniu różnorodnych pośredników finansowych,

fizyczny przewóz gotówki lub innych płynnych wartości majątkowych przez kurierów,

obrót towarami, które są sprzedawane, a środki przeznaczane na finansowanie terroryzmu.

Korzystanie z nowoczesnych form rozliczeń jest bardzo wygodne i umożliwia szybki transfer

ś

rodków pomiędzy odległymi punktami.

Przyjęte powszechnie międzynarodowe standardy, nakładające na pośredników finansowych

wymogi rejestrowania stron transakcji, powodują, że możliwości anonimowego

transferowania środków są jednak bardzo ograniczone, szczególnie w przypadku większych

kwot. Dlatego terroryści korzystają z fizycznego przekazywania gotówki, poprzez kurierów,

oraz tzw. bankowości alternatywnej, tj. "podziemnej, nieformalnej bankowości".

Obrót towarami dotyczy surowców i innych dóbr pozyskanych przez terrorystów na

kontrolowanych przez siebie obszarach.

1.3.5. Podsumowanie

W tej lekcji dowiedziałeś się, że

terroryzm

jest

formą

przemocy

politycznej, stosowaną dla osiągnięcia

celów o charakterze politycznym.

Poznałeś

legalne

ź

ródła

funduszy

przeznaczanych

na

finansowanie

działalności terrorystycznej, czyli:

•

organizacje charytatywne,

•

działalność gospodarcza,

•

samofinansowanie,

•

oraz te nielegalne, czyli różnorodne procedery przestępcze, w tym m.in.:

•

oszukańcze organizacje charytatywne,

•

oszustwa z wykorzystaniem kart kredytowych,

•

oszustwa przy użyciu czeków,

•

handel narkotykami,

•

wymuszenia.

Dowiedziałeś się również, że istnieją trzy główne metody transferowania środków stosowane

przez organizacje terrorystyczne:

rozliczenia bezgotówkowe,

fizyczny przewóz gotówki lub innych płynnych wartości,

obrót towarami, które są sprzedawane, a środki przeznaczane na finansowanie terroryzmu.

1.4 Międzynarodowe aspekty zwalczania procederu prania pieniędzy i finansowania

terroryzmu

Cele lekcji

W czasach globalizacji, polityka, gospodarka i kultura stają się wspólną, międzynarodową

dziedziną. Niestety, międzynarodowym problemem stały się także przestępstwa prania

pieniędzy i finansowania terroryzmu. Dlatego walka z tymi procederami podejmowana jest

również na poziomie międzynarodowym.

W tej lekcji dowiesz się, na czym polegają wspólne, międzynarodowe działania w zakresie

przeciwdziałania praniu pieniędzy i finansowaniu terroryzmu. Poznasz organizacje zajmujące

się walką z tymi przestępstwami i regulacje przez nie wydane.

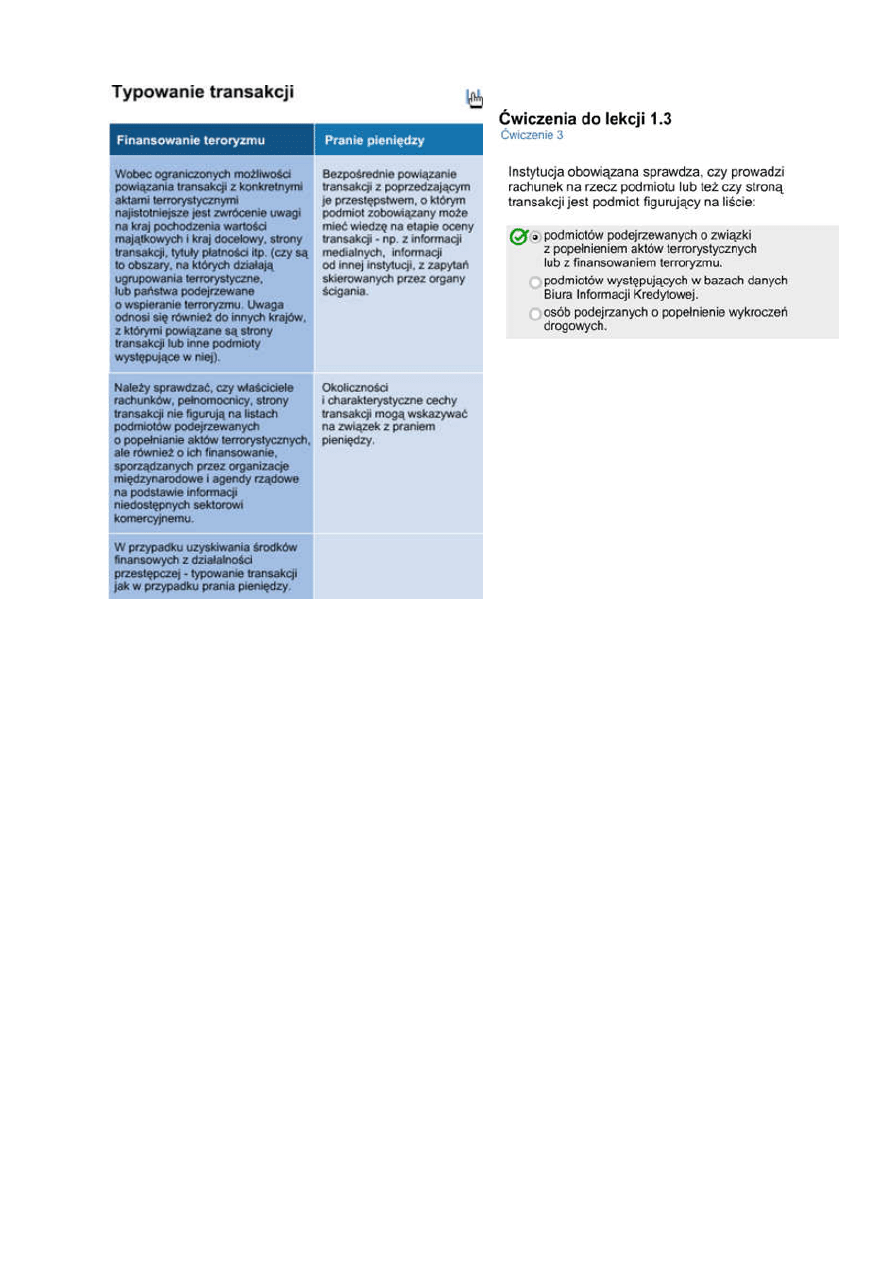

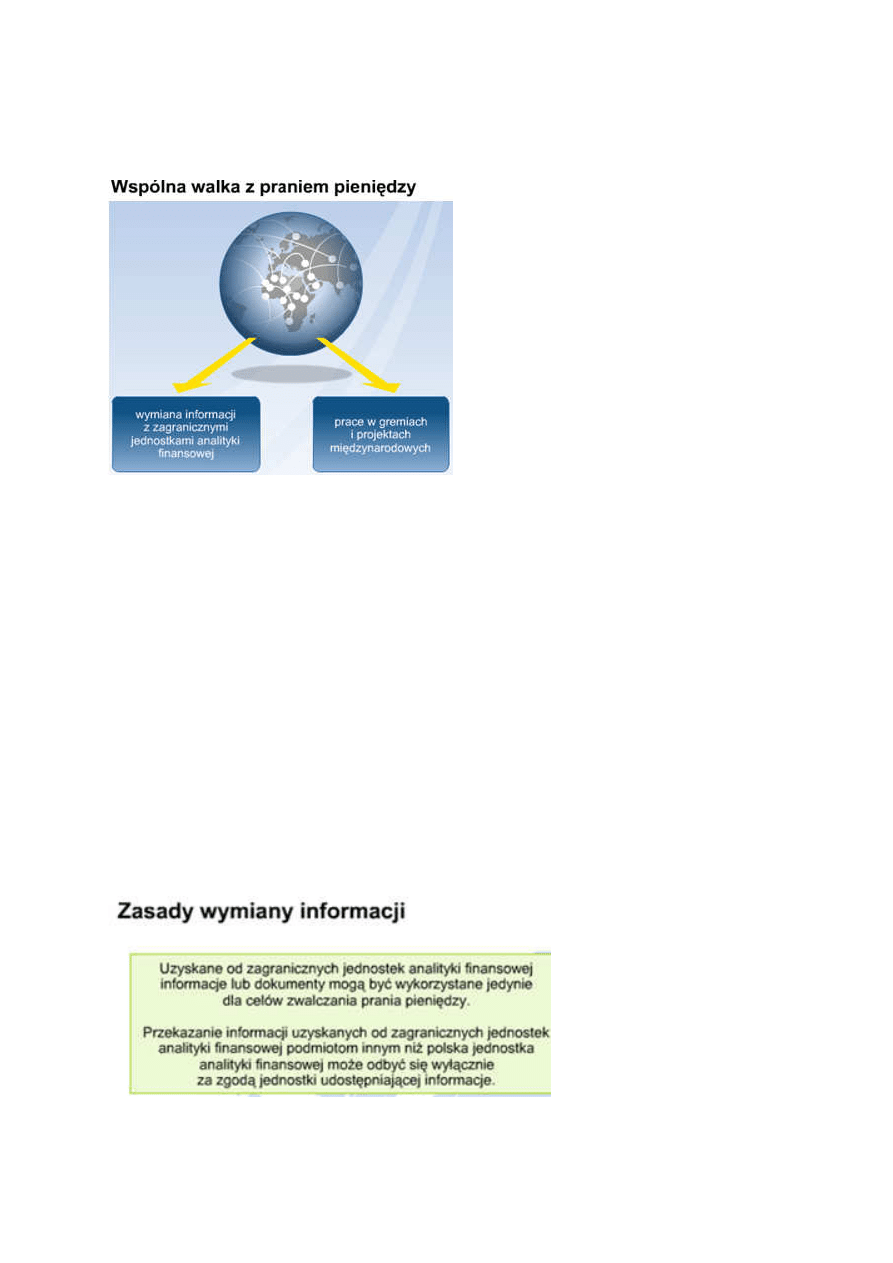

1.4.1. Współpraca międzynarodowa

Przestępstwo prania pieniędzy i przestępstwo finansowania terroryzmu w dobie globalizacji

systemów finansowych oraz powszechnej dostępności instrumentów tzw. nowej ekonomii są

często przestępstwami o charakterze międzynarodowym.

Dlatego ważnym elementem systemu

przeciwdziałania praniu pieniędzy i

finansowaniu terroryzmu jest współpraca

międzynarodowa. Jest ona realizowana

zarówno poprzez wymianę informacji z

zagranicznymi jednostkami analityki

finansowej w prowadzonych sprawach, jak i

poprzez prace w gremiach i projektach

międzynarodowych. Projekty te mają na

celu wypracowanie spójnego kierunku

działań wielu państw oraz opracowanie

standardów prawnych i instytucjonalnych,

rekomendowanych do implementacji w

lokalnych systemach państw członkowskich.

1.4.2. Współpraca dwustronna

Współpraca z zagranicznymi jednostkami analityki finansowej polega na:

realizacji zagranicznych wniosków o udzielenie informacji,

przygotowaniu zapytań do jednostek zagranicznych.

Podstawami prawnymi wymiany informacji w ramach współpracy dwustronnej są:

•

bilateralne porozumienia o współpracy, dotyczące wymiany informacji w dziedzinie

przeciwdziałania praniu pieniędzy i finansowaniu terroryzmu. Do chwili obecnej GIIF

podpisał 48 tego typu porozumień.

•

Decyzja Rady Unii Europejskiej nr 2000/642/JHA z 17 października 2000 r. w

sprawie zasad współpracy pomiędzy jednostkami analityki finansowej państw

członkowskich w odniesieniu do wymiany informacji.

Od momentu przystąpienia Polski do Unii Europejskiej, na podstawie Decyzji Rady, GIIF

współpracuje z krajami będącymi członkami Unii, z którymi nie ma porozumienia w zakresie

współpracy w dziedzinie wymiany informacji.

Wymiana informacji w ramach współpracy dwustronnej odbywa się na określonych zasadach

– znajdziesz je na ilustracji obok.

1.4.3.

Organizacje

międzynarodowe zajmujące

się

zwalczaniem

prania

pieniędzy

Przeciwdziałaniem

praniu

pieniędzy zajmują się liczne

organizacje międzynarodowe.

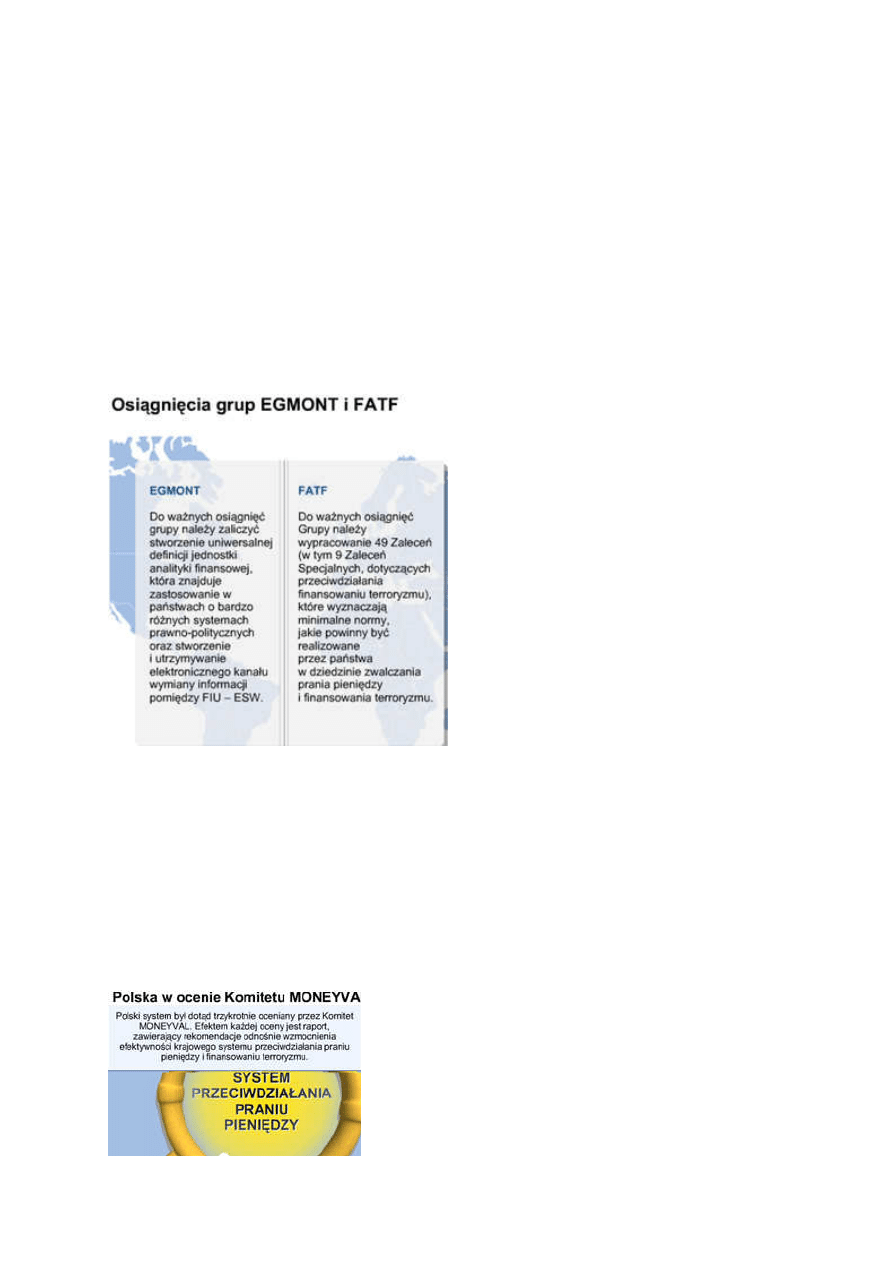

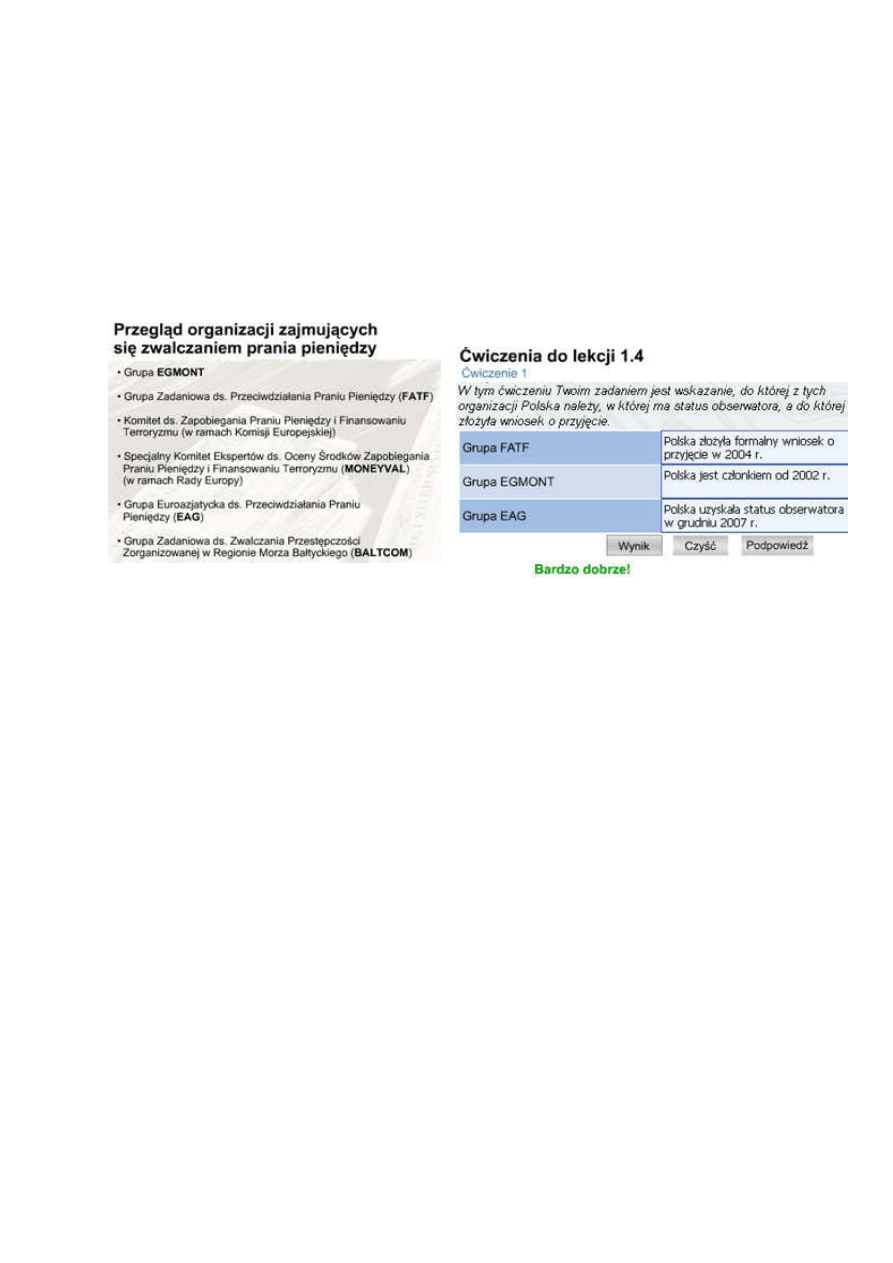

Grupa EGMONT

Grupa została utworzona w 1995 r., a w 2007 r. przekształcona w formalną organizację

międzynarodową. Polska jest członkiem Grupy od 2002 r.

Grupa EGMONT skupia ponad sto państw, które współpracują nad doskonaleniem prawnych

standardów wymiany informacji oraz usprawnieniem wykorzystywanych przy wymianie

informacji technik informatycznych.

Do zadań grupy należy też organizacja szkoleń i podejmowanie innych działań, które mają

doskonalić umiejętność dostrzegania symptomów prania pieniędzy przez pracowników

jednostek analityki finansowej z państw członkowskich.

Grupa Zadaniowa ds. Przeciwdziałania Praniu Pieniędzy (FATF)

Grupa została utworzona w 1989 r. podczas szczytu Grupy G7.

Status pełnoprawnego członka grupy ma obecnie ponad 30 państw z całego świata. Ponadto

kilka państw i organizacji bierze udział w pracach FATF na prawach członka

stowarzyszonego lub jako obserwatorzy.

Polska złożyła formalny wniosek o przyjęcie do FATF w 2004 r. i prowadzi na arenie

międzynarodowej aktywne działania w tym zakresie.

W ramach Komisji Europejskiej funkcjonuje

Komitet ds. Zapobiegania Praniu Pieniędzy i

Finansowaniu Terroryzmu .

Podczas spotkań Komitetu omawiane są

m.in. kwestie implementacji przepisów

unijnych

w

porządkach

prawnych

poszczególnych państw członkowskich UE,

w tym problemy wynikające z różnic w

systemach prawnych tych państw, a także

kwestie

wypracowania

jednolitego

stanowiska Unii na spotkania organizacji

międzynarodowych

zajmujących

się

problematyką zwalczania prania pieniędzy i

finansowania terroryzmu.

W ramach Rady Europy funkcjonuje

Specjalny Komitet Ekspertów ds. Oceny Środków Zapobiegania Praniu Pieniędzy i

Finansowaniu Terroryzmu (MONEYVAL).

Komitet MONEYVAL został utworzony w 1997 r. Ma status organizacji stowarzyszonej z

FATF. Składa się z państw-członków Rady Europy, które nie należą do FATF.

Prace Komitetu skupiają się na ocenie, w ramach kolejnych rund ewaluacyjnych, zgodności

systemów przeciwdziałania praniu pieniędzy i finansowaniu terroryzmu poszczególnych

państw Rady Europy z 49 Zaleceniami FATF, dyrektywami Unii Europejskiej oraz

Konwencjami Rady Europy i ONZ.

Komitet przygotowuje również opracowania dotyczące typologii, trendów i technik prania

pieniędzy i finansowania terroryzmu.

Inne organizacje zajmujące się przeciwdziałaniem praniu

pieniędzy i finansowaniu terroryzmu to:

Grupa Euroazjatycka ds. Przeciwdziałania Praniu

Pieniędzy (EAG)

Istnieje od 2004 r. Członkami Grupy jest 7 państw z

Europy Wschodniej i Azji. Ponadto status obserwatora w

grupie

ma

prawie

30

państw

i

organizacji

międzynarodowych.

EAG jest Ciałem Regionalnym FATF, posiada status obserwatora w FATF i działa na

zasadach podobnych do FATF.

Polska uzyskała status obserwatora w tej grupie w grudniu 2007 r.

Grupa Zadaniowa ds. Zwalczania Przestępczości Zorganizowanej w Regionie Morza

Bałtyckiego (BALTCOM)

Na forum tej organizacji omawiane są i wypracowywane specyficzne metody zwalczania

prania pieniędzy i finansowania terroryzmu w odniesieniu do indywidualnych warunków

krajów basenu Morza Bałtyckiego.

Spójrz na ilustrację, aby przypomnieć sobie wszystkie organizacje, które poznałeś do tej pory.

1.4.4. Najważniejsze regulacje wybranych organizacji międzynarodowych

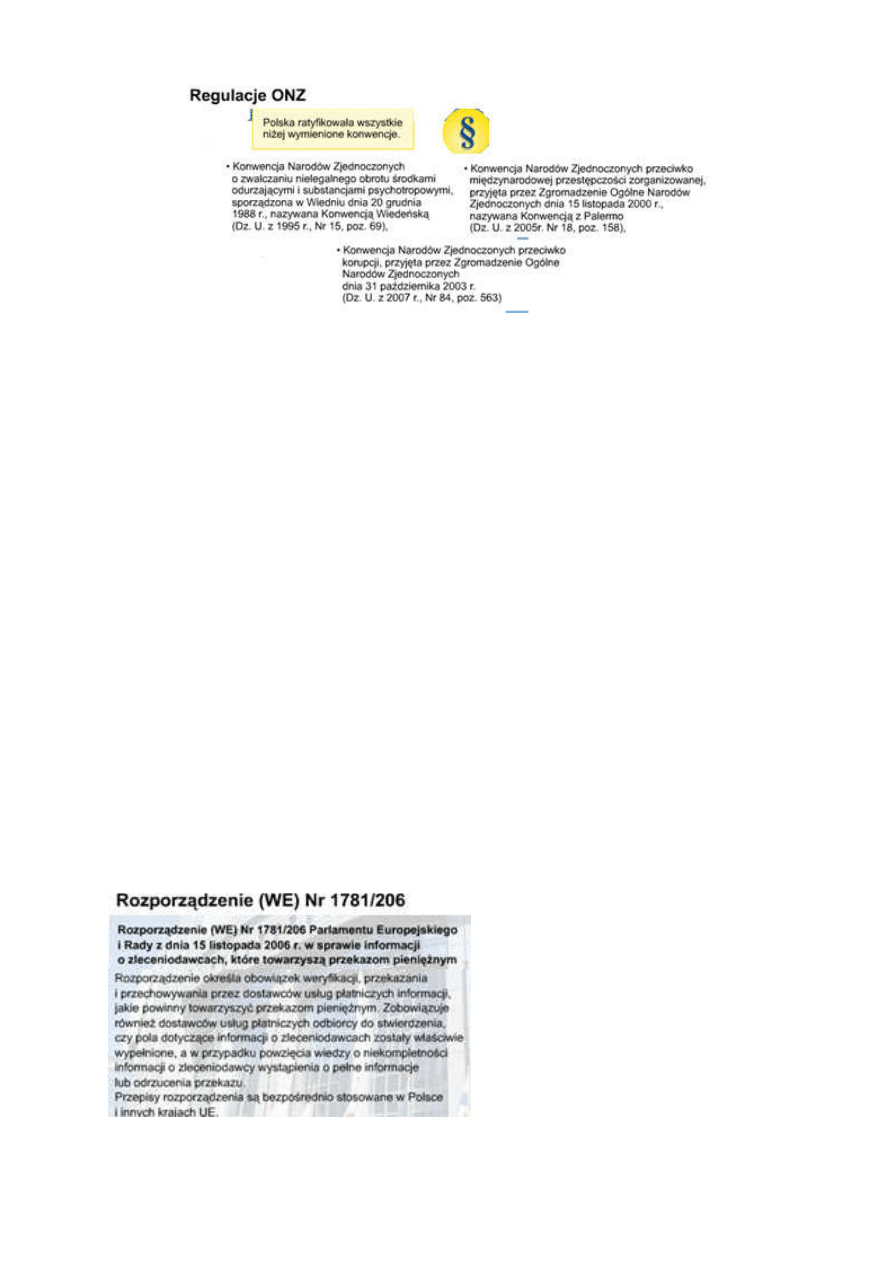

Organizacje międzynarodowe wydały szereg regulacji mających na celu przeciwdziałanie

praniu pieniędzy.

Na ilustracji widzisz regulacje wydane przez ONZ.

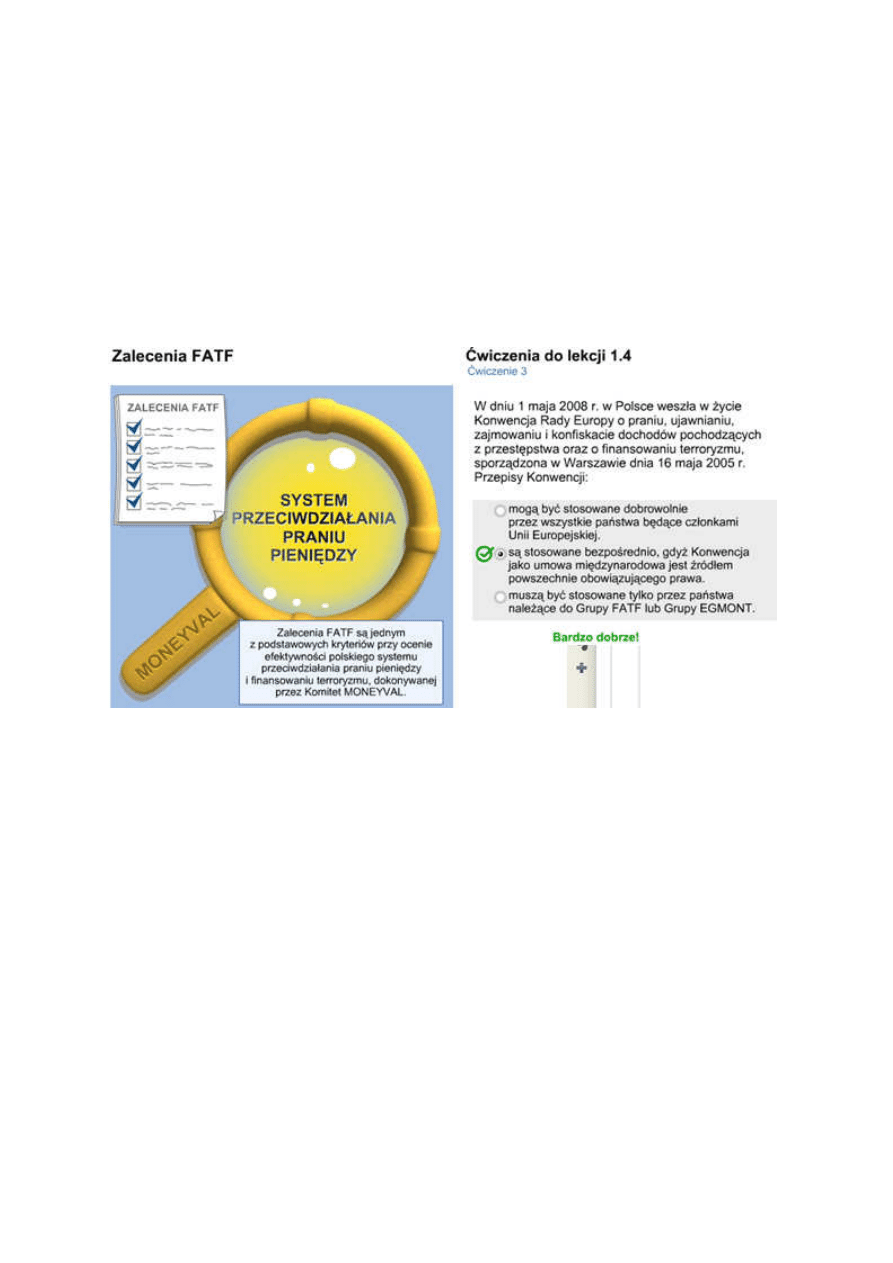

W dniu 1 maja 2008 r. w Polsce weszła w życie Konwencja Rady Europy o praniu,

ujawnianiu, zajmowaniu i konfiskacie dochodów pochodzących z przestępstwa oraz o

finansowaniu terroryzmu, sporządzona w Warszawie dnia 16 maja 2005 r.

Konwencja weszła w życie po jej ratyfikacji za uprzednią zgodą wyrażoną w ustawie z dnia

27 października 2006 r. o ratyfikacji Konwencji Rady Europy o praniu, ujawnianiu,

zajmowaniu i konfiskacie dochodów pochodzących z przestępstwa oraz o finansowaniu

terroryzmu, sporządzonej w Warszawie dnia 16 maja 2005 r. (Dz. U. Nr 237 poz. 1712).

Zgodnie z art. 87 oraz art. 91 Konstytucji Rzeczypospolitej Polskiej, Konwencja jako umowa

międzynarodowa jest źródłem powszechnie obowiązującego prawa w Polsce, a jej przepisy są

stosowane bezpośrednio, chyba że nie są samowykonawcze. W odniesieniu do takich

przepisów ratyfikacja Konwencji oznacza jednocześnie zobowiązanie Polski do opracowania

norm wdrażających.

Dyrektywa 2005/60/WE Parlamentu Europejskiego i Rady z dnia 26 października 2005 r.

nakłada na Państwa Członkowskie obowiązek m.in.

•

penalizacji prania pieniędzy i finansowania terroryzmu,

•

ustanowienia jednostki analityki finansowej,

•

zobligowania instytucji raportujących do informowania jednostki analityki finansowej

o podejrzeniu prania pieniędzy lub finansowania terroryzmu,

•

zobowiązania instytucji raportujących do wstrzymania wykonania transakcji, co do

których instytucje podejrzewają, że mają związek z praniem pieniędzy lub

finansowaniem terroryzmu,

•

zobligowania instytucji raportujących do stosowania środków należytej staranności

wobec klienta.

Dyrektywa Komisji 2006/70/WE Parlamentu Europejskiego i Rady ustanawia środki

wykonawcze w odniesieniu do przepisów Dyrektywy 2005/60/WE, w szczególności

dotyczące:

technicznych aspektów definicji osób zajmujących eksponowane stanowiska polityczne,

technicznych kryteriów oceny tego, czy w określonych sytuacjach ryzyko prania pieniędzy

lub finansowania terroryzmu jest niewielkie,

technicznych kryteriów oceny, czy uzasadnione jest niestosowanie dyrektywy do określonych

osób fizycznych lub prawnych, które prowadzą działalność finansową w sposób sporadyczny

lub w bardzo ograniczonym zakresie.

Kliknij tutaj, aby dowiedzieć się, jak przepisy obu Dyrektyw są wdrożone do polskiego

porządku prawnego.

Na ilustracji znajdziesz informacje dotyczące Rozporządzenia Parlamentu Europejskiego i

Rady w sprawie informacji o zleceniodawcach, które towarzyszą przekazom pieniężnym.

Zalecenia

FATF

są

standardami

międzynarodowymi

zawierającymi

wytyczne

dotyczące

poszczególnych

elementów systemów przeciwdziałania

praniu

pieniędzy

i

finansowaniu

terroryzmu , które powinny zostać

wdrożone

i

realizowane

w

poszczególnych krajach adekwatnie do

obowiązujących w nich realiów i ram

prawnych.

W 1990 r. FATF po raz pierwszy opublikował 40 Zaleceń, dotyczących początkowo

wyłącznie przeciwdziałania praniu pieniędzy. Następnie rewidował i uaktualniał je w 1996 r.

oraz w 2003 r.

Mimo że Zalecenia Grupy Zadaniowej FATF nie są formalnie wiążącymi normami prawa

międzynarodowego, wiele państw dobrowolnie zobowiązało się je realizować w swoich

porządkach prawnych.

Dla objaśnienia i uszczegółowienia poszczególnych Zaleceń, FATF systematycznie

opracowuje noty interpretacyjne oraz dokumenty, dotyczące najlepszych praktyk.

Wdrażanie Zaleceń w poszczególnych państwach weryfikowane jest poprzez coroczne

kwestionariusze oraz w procesie ewaluacji przeprowadzanych przez FATF i Ciała Regionalne

FATF.

1.4.5. Regulacje ONZ dotyczące w szczególności zwalczania finansowania terroryzmu

Organizacja Narodów Zjednoczonych wydała także regulacje dotyczące w szczególności

zwalczania finansowania terroryzmu. Jedną z nich jest konwencja o zwalczaniu finansowania

terroryzmu przyjęta przez Zgromadzenie Ogólne Narodów Zjednoczonych dnia 9 grudnia

1999 r.

Dokument uznaje za przestępstwo finansowanie terroryzmu. Konwencja nakłada obowiązek

zamrażania lub zajmowania wszelkich funduszy używanych do finansowania terroryzmu,

orzekania przepadku funduszy wykorzystanych lub przeznaczonych do finansowania

terroryzmu.

Państwa-strony

mają

odmawiać

schronienia

każdemu,

kto

ponosi

odpowiedzialność za finansowanie terroryzmu.

Polska ratyfikowała konwencję w 2004 r. W konsekwencji, zgodnie z art. 87 oraz art. 91

Konstytucji Rzeczypospolitej Polskiej, konwencja jest źródłem powszechnie obowiązującego

prawa w Polsce i jest stosowana bezpośrednio.

Wyjątkami od tej zasady są te przepisy konwencji, które wymagają opracowania norm

wdrażających je do krajowego porządku prawnego. Polska poprzez ratyfikację konwencji

zobowiązała się do przygotowania i przyjęcia takich norm. Normy te zapisane są

bezpośrednio w krajowych aktach prawnych oraz pośrednio, w regulacjach UE.

Rada

Bezpieczeństwa

Narodów

Zjednoczonych wydała m.in. następujące

rezolucje

dotyczące

walki

z

finansowaniem terroryzmu:

Rezolucja 1267 Rady Bezpieczeństwa

Narodów

Zjednoczonych

(1999

r.)

dotycząca środków restrykcyjnych wobec

Talibów z Afganistanu. Aby dowiedzieć

się, do czego zobowiązuje państwa

rezolucja 1267, kliknij tutaj.

Rezolucja 1368 Rady Bezpieczeństwa Narodów Zjednoczonych (2001 r.) przyjęta w dniu 12

września 2001 r. - Narody Zjednoczone potępiły w niej akty terroru z 11 września 2001 r.,

uznając je za zagrożenie dla pokoju i bezpieczeństwa na świecie oraz wyraziły gotowość do

podjęcia walki z wszystkimi formami terroryzmu.

Rezolucja 1373 Rady Bezpieczeństwa Narodów Zjednoczonych (2001 r.) określająca zasady

współpracy państw w dziedzinie zwalczania finansowania terroryzmu. Aby dowiedzieć się,

do czego zobowiązuje państwa rezolucja 1373, kliknij tutaj.

1.4.6. Regulacje UE dotyczące w szczególności zwalczania finansowania terroryzmu

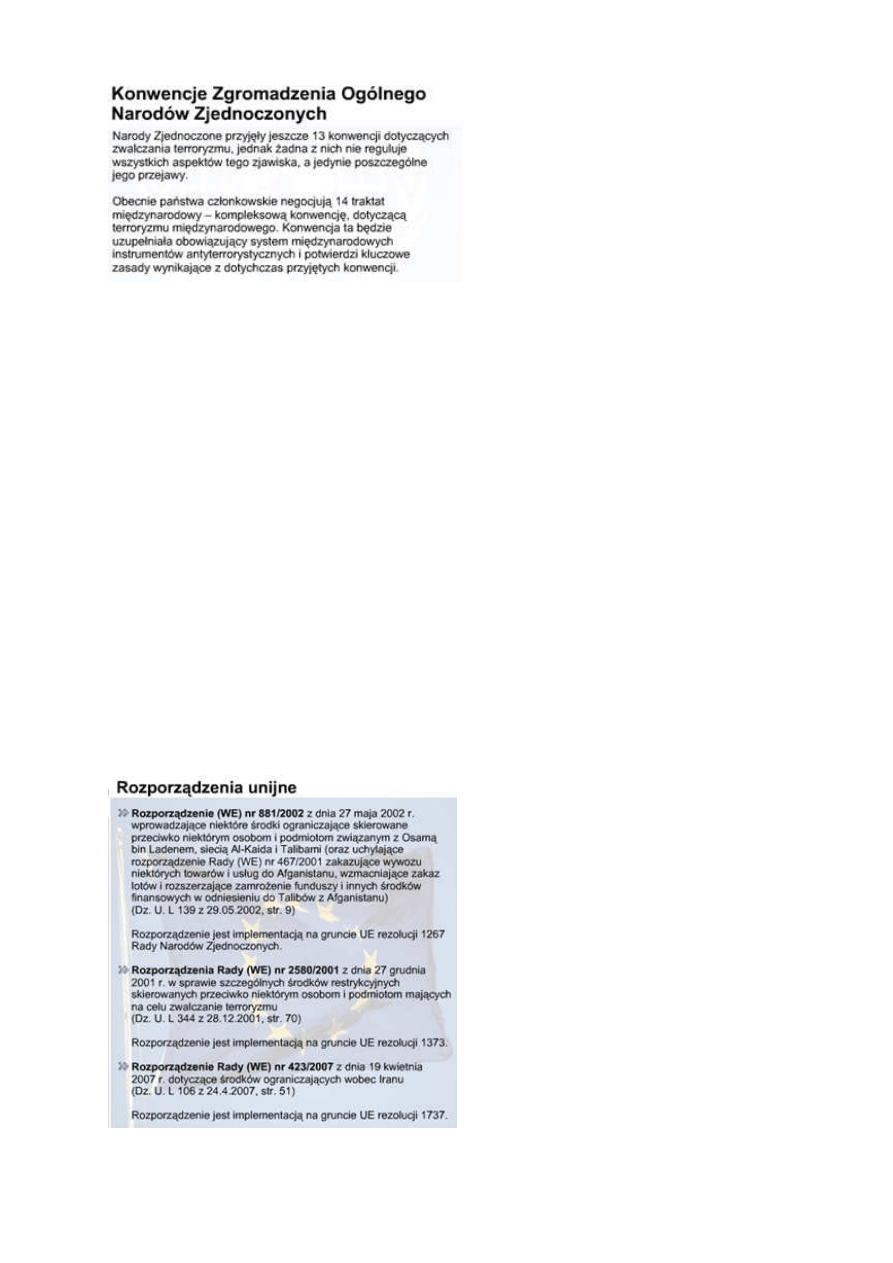

Na ilustracji widzisz rozporządzenia unijne dotyczące przeciwdziałania finansowaniu

terroryzmu. W dużej mierze są implementacją na gruncie UE norm prawnych ustanowionych

przez ONZ.

Załączniki do tych rozporządzeń określają listę osób, podmiotów i organów, których fundusze

i zasoby gospodarcze powinny być zamrażane.

Komisja uprawniona jest również do zmiany załączników do rozporządzenia na podstawie

ustaleń dokonanych przez Radę Bezpieczeństwa Organizacji Narodów Zjednoczonych lub

Komitet ds. Sankcji. Załączniki są regularnie aktualizowane w drodze decyzji wydawanych

przez Radę Unii Europejskiej.

Rozporządzenia Rady wiążą wszystkie kraje członkowskie UE we wszystkich swych

częściach oraz obowiązują bezpośrednio w każdym państwie członkowskim.

Kolejnym przepisem unijnym dotyczącym

zwalczania finansowania terroryzmu jest

Decyzja ramowa Rady 2002/475/WSiSW z

dnia 13 czerwca 2002 r.

Decyzja ma na forum UE charakter

odpowiadający Rezolucji 1373 (2001)

Rady

Bezpieczeństwa

ONZ,

zawiera

bowiem ogólne wytyczne w sprawie

działań,

jakie

powinny

podejmować

państwa

w

procesie

zwalczania

finansowania terroryzmu.

Decyzja zawiera wykaz przestępstw, które

powinny

być

uważane

za

akty

terrorystyczne oraz określa rodzaje kar,

które powinny być stosowane wobec

podmiotów popełniających akty terrorystyczne.

Decyzja zobowiązuje również Państwa Członkowskie do zapewnienia karalności wszelkiego

rodzaju uczestnictwa w działaniach grupy terrorystycznej, w tym m.in. poprzez dostarczanie

zasobów materialnych lub poprzez wszelkiego rodzaju finansowanie działalności grupy

terrorystycznej.

1.4.7. Regulacje FATF dotyczące w

szczególności zwalczania finansowania

terroryzmu

Grupa Zadaniowa ds. Przeciwdziałania

Praniu

Pieniędzy

(FATF)

wydała

Zalecenia Specjalne, będące międzynarodowymi standardami w zakresie przeciwdziałania i

zwalczania finansowania terroryzmu.

FATF opracowała je w 2001 r., kiedy jej zadania rozszerzono o kwestie finansowania

terroryzmu. Początkowo Zaleceń Specjalnych było osiem, w 2004 r. wydano dodatkowe -

dziewiąte Zalecenie Specjalne.

Podobnie jak 40 Zaleceń w sprawie przeciwdziałania praniu pieniędzy, Zalecenia Specjalne

nie są formalnie wiążącymi normami prawa międzynarodowego, ale wiele państw

dobrowolnie zobligowało się do ich stosowania.

9 Zaleceń Specjalnych to jedne z podstawowych kryteriów przy ocenie efektywności

polskiego systemu przeciwdziałania finansowaniu terroryzmu, dokonywanej przez Komitet

MONEYVAL.

9 Zaleceń Specjalnych jest objaśnianych poprzez noty interpretacyjne, wytyczne i dokumenty

dotyczące najlepszych praktyk ich stosowania.

Wdrażanie Zaleceń Specjalnych w poszczególnych państwach weryfikowane jest poprzez

coroczne kwestionariusze oraz w procesie ewaluacji przeprowadzanych przez FATF i Ciała

Regionalne FATF.

1.4.8. Podsumowanie

Jednostki analityki finansowej na całym

ś

wiecie współpracują ze sobą w celu

zwalczania prania pieniędzy i finansowania

terroryzmu. Współpraca ta polega na:

realizacji

zagranicznych

wniosków

o

udzielenie informacji,

przygotowaniu

zapytań

do

jednostek

zagranicznych.

Podstawami prawnymi wymiany informacji w ramach współpracy dwustronnej są:

•

bilateralne porozumienia o współpracy,

•

Decyzja Rady Unii Europejskiej nr 2000/642/JHA z 17 października 2000 r.

Walką z praniem pieniędzy i finansowaniem terroryzmu zajmują się także międzynarodowe

organizacje:

•

Grupa EGMONT,

•

Grupa Zadaniowa ds. Przeciwdziałania Praniu Pieniędzy (FATF),

•

Komitet ds. Zapobiegania Praniu Pieniędzy i Finansowaniu Terroryzmu działający w

ramach Komisji Europejskiej,

•

Specjalny Komitet Ekspertów ds. Oceny Środków Zapobiegania Praniu Pieniędzy w

Krajach Europy Środkowej i Wschodniej (MONEYVAL), działający w ramach Rady

Europy,

•

Grupa Euroazjatycka ds. Przeciwdziałania Praniu Pieniędzy (EAG),

•

Grupa Zadaniowa ds. Zwalczania Przestępczości Zorganizowanej w Regionie Morza

Bałtyckiego (BALTCOM).

Walce z praniem pieniędzy i finansowaniem terroryzmu służą też międzynarodowe regulacje

wydawane m.in. przez:

•

ONZ,

•

Organy UE,

•

FATF.

Moduł2

2.1 Bezpieczeństwo finansowe

Cele lekcji

Bardzo ważnym elementem zapobiegania praniu pieniędzy i finansowaniu terroryzmu jest

prowadzenie właściwego nadzoru nad przeprowadzanymi transakcjami. Zagadnieniem tym

zajmiemy się w tej lekcji.

Na początek poznasz pojęcie środków bezpieczeństwa finansowego i dowiesz się, na czym

one polegają.

W dalszej części lekcji przedstawimy Ci trzy sposoby identyfikacji klienta:

•

identyfikację podstawową,

•

identyfikację uproszczoną

•

oraz

•

identyfikację wzmożoną,

•

które są niezwykle istotnymi środkami bezpieczeństwa finansowego.

Przyjemnej nauki!

2.1.1. Środki bezpieczeństwa finansowego

Instytucje obowiązane stosują wobec swoich klientów środki bezpieczeństwa finansowego.

Zakres stosowania tych środków został określony na podstawie oceny dokonanej w wyniku

analizy ryzyka z uwzględnieniem:

•

rodzaju klienta,

•

stosunków gospodarczych,

•

produktów lub transakcji.

•

Ś

rodki bezpieczeństwa finansowego wobec klienta polegają na:

•

identyfikacji klienta i weryfikacji jego tożsamości na podstawie dokumentów lub

informacji publicznie dostępnych,

•

identyfikacji podmiotu odnoszącego rzeczywiste korzyści i stosowaniu odpowiednich

ś

rodków weryfikacji jego tożsamości, w tym ustalania struktury własności i zależności

klienta,

•

uzyskiwaniu informacji dotyczących celu i zamierzonego charakteru stosunków

gospodarczych z klientem.

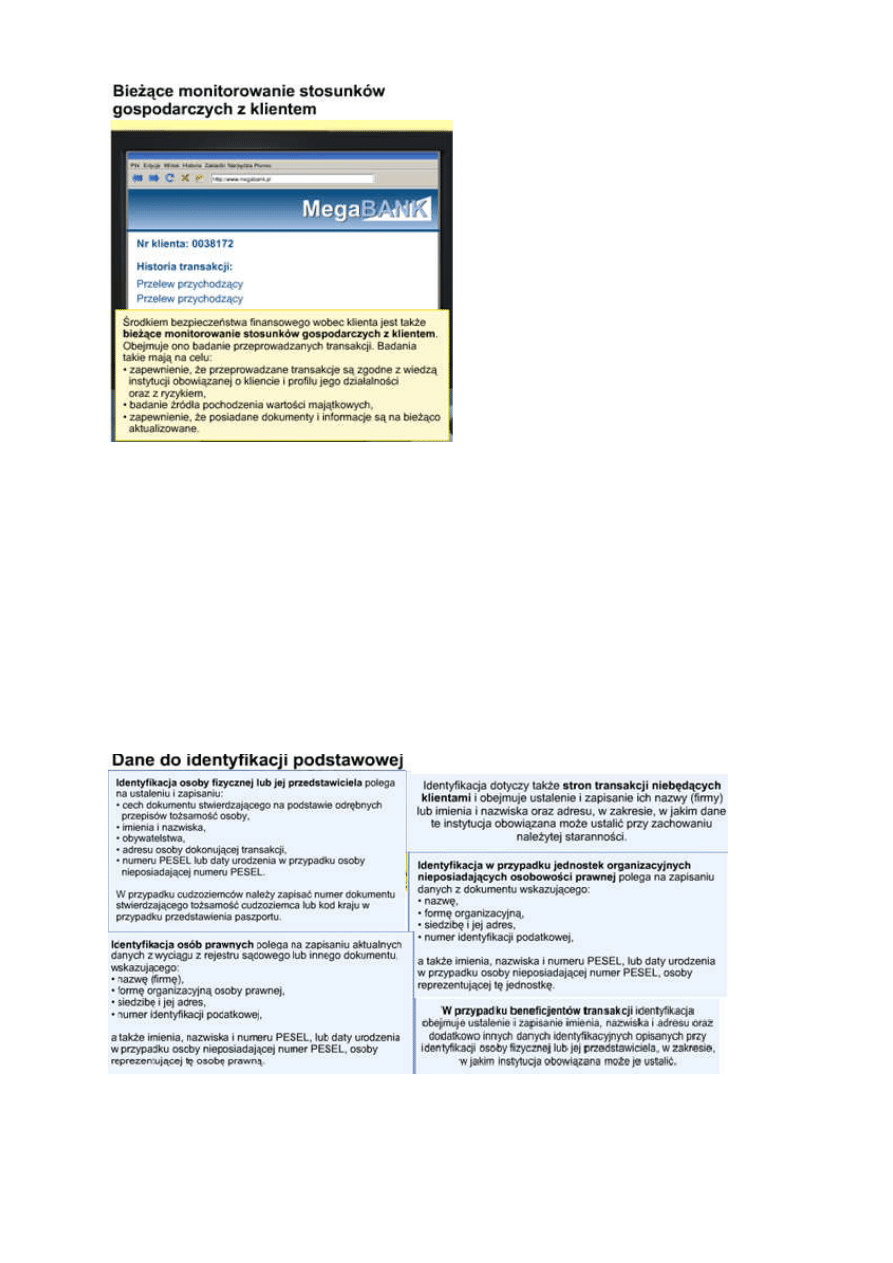

Jeszcze jednym sposobem zapewnienia bezpieczeństwa finansowego jest bieżące

monitorowanie stosunków gospodarczych z klientem, co zostało przedstawione na ilustracji.

2.1.2. Identyfikacja podstawowa

Jak już wiesz, instytucje obowiązane muszą

prowadzić

identyfikację

klientów.

Najprostszą formą takiej identyfikacji jest

identyfikacja

podstawowa.

Klient

zobowiązany jest podać pewne podstawowe

dane. Zakres danych, które instytucja

obowiązana musi spisać, jest różny w

zależności od charakteru prawnego klienta:

Osoby fizyczne i ich przedstawiciele

legitymują się dowodem tożsamości i

podają podstawowe dane osobowe.

Osoby prawne podają dane firmy. Instytucja

obowiązana

zapisuje

także

dane

reprezentanta firmy (takie same, jak w

przypadku osoby fizycznej).

Jednostki organizacyjne nieposiadające osobowości prawnej podają dane umożliwiające ich

jednoznaczne zidentyfikowanie, a także dane reprezentanta (takie same, jak w przypadku

osoby fizycznej).

Identyfikacja dotyczy także:

•

beneficjentów transakcji,

•

stron transakcji niebędących klientami.

Jakie konkretnie dane należy przedstawić, dowiesz się, najeżdżając myszką na poszczególne

części ilustracji.

Ś

rodki bezpieczeństwa finansowego stosuje się także w przypadku podmiotu prowadzącego

kasyno gry przy wejściu klienta do kasyna, niezależnie od wartości żetonów zakupionych do

gry.

2.1.3. Identyfikacja uproszczona

W uzasadnionych przypadkach możliwe jest otwarcie rachunku bez dopełnienia obowiązku

zastosowania środków bezpieczeństwa finansowego wobec klienta, czyli bez zastosowania

identyfikacji podstawowej. Dokonanie transakcji jest możliwe z chwilą zawarcia umowy o

prowadzenie takiego rachunku. Taki sposób identyfikacji klienta nazywany jest identyfikacją

uproszczoną.

Instytucje obowiązane mogą odstąpić od stosowania środków bezpieczeństwa wobec klienta,

gdy:

•

jest on podmiotem świadczącym usługi finansowe, mającym siedzibę na terytorium

państwa członkowskiego Unii Europejskiej albo państwa równoważnego,

•

należy on do organów administracji rządowej, organów samorządu terytorialnego oraz

organów egzekucyjnych.

Z ilustracji dowiesz się, w jakich jeszcze sytuacjach można odstąpić od stosowania środków

bezpieczeństwa.

2.1.4. Identyfikacja wzmożona

Wzmożone środki bezpieczeństwa

finansowego

wobec

klienta

stosowane są przez instytucje

obowiązane na podstawie analizy

ryzyka w przypadkach, które mogą

wiązać się z wyższym ryzykiem

prania pieniędzy lub finansowania

terroryzmu. Środki te stosowane są

w celu zmniejszenia ryzyka.

W przypadku, gdy klient nie jest

obecny, dla celów identyfikacji

instytucje

obowiązane

stosują

przynajmniej jeden z następujących

ś

rodków:

ustalenie tożsamości klienta na

podstawie dodatkowych dokumentów lub informacji,

dodatkową weryfikację autentyczności przedstawionych dokumentów lub poświadczenie ich

zgodności z oryginałem przez notariusza, organ administracji rządowej, organ samorządu

terytorialnego lub podmiot świadczący usługi finansowe,

ustalenie, że pierwsza transakcja została przeprowadzona za pośrednictwem rachunku klienta

w podmiocie świadczącym usługi finansowe.

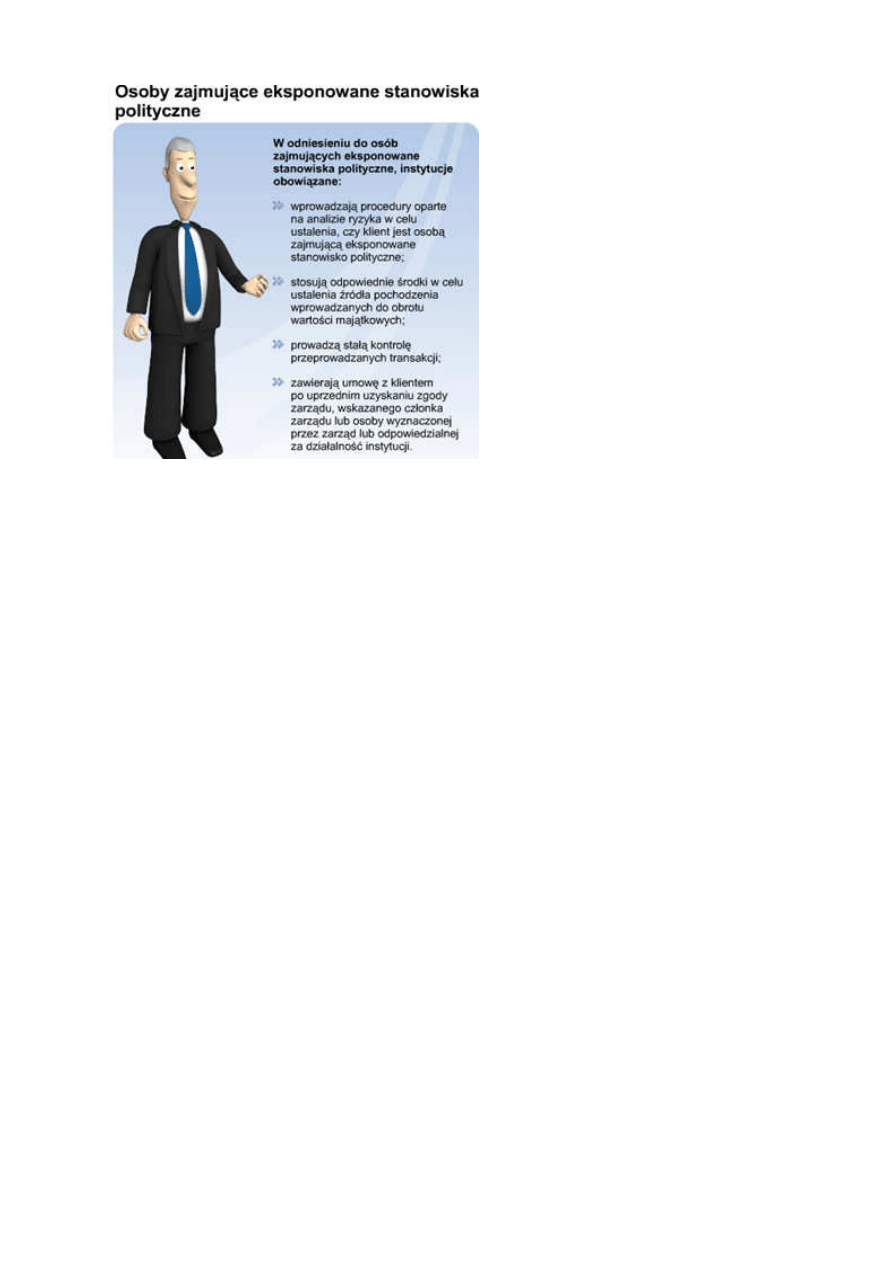

Na ilustracji widzisz, jakie środki stosowane są w przypadku osób zajmujących eksponowane

stanowiska polityczne.

Zgodnie z art. 9e ust. 5 ustawy, instytucje obowiązane, przy zawieraniu umów z klientami,

przyjmują oświadczenia na piśmie, czy dany klient jest osobą zajmującą eksponowane

stanowisko polityczne, pod rygorem odpowiedzialności karnej za podanie danych

niezgodnych ze stanem faktycznym.

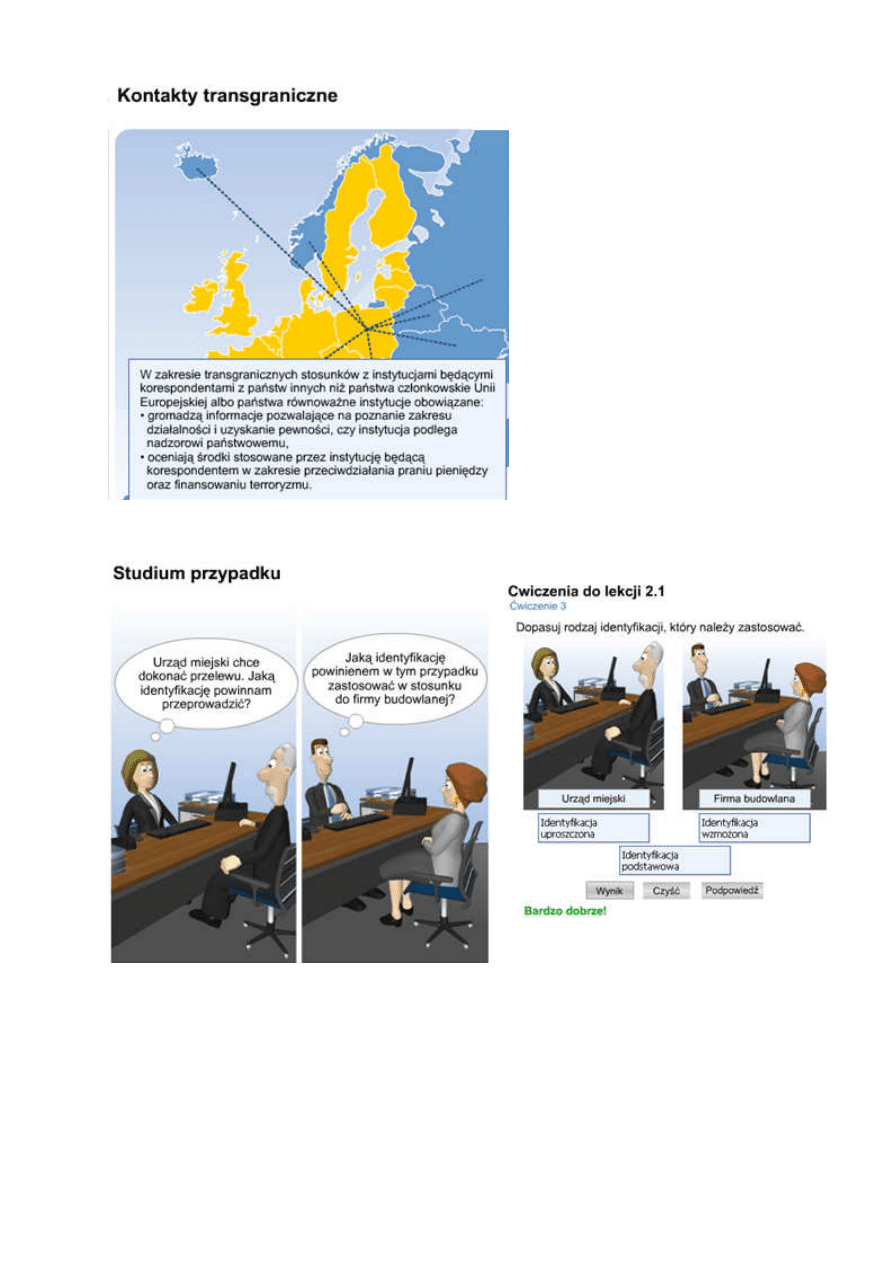

W zakresie transgranicznych stosunków

z

instytucjami

będącymi

korespondentami z państw innych niż:

1.

państwa

członkowskie

Unii

Europejskiej albo

2.

państwa równoważne,

3.

instytucje obowiązane będące

podmiotami

ś

wiadczącymi

usługi

finansowe:

•

gromadzą

informacje

pozwalające

na

ustalenie

zakresu

działalności

oraz

czy

podmiot

ś

wiadczący usługi finansowe podlega

nadzorowi państwowemu,

•

oceniają środki stosowane przez

podmiot świadczący usługi finansowe

będący korespondentem w zakresie przeciwdziałania praniu pieniędzy oraz

finansowaniu terroryzmu,

•

sporządzają dokumentację określającą zakres odpowiedzialności każdego podmiotu

ś

wiadczącego usługi finansowe,

•

upewniają się - w odniesieniu do kont przejściowych - że instytucja kredytowa będąca

korespondentem przeprowadziła weryfikację tożsamości i podjęła odpowiednie

działania w ramach procedur zachowania należytej staranności w stosunku do

klientów mających bezpośredni dostęp do rachunków bankowych korespondenta oraz

ż

e ma możliwość udostępnienia na żądanie korespondenta danych dotyczących

zachowania należytej staranności wobec klienta,

•

nawiązują współpracę po uprzednim uzyskaniu zgody zarządu lub wyznaczonego

członka zarządu.

Instytucje obowiązane stosują odpowiednie środki bezpieczeństwa finansowego w celu

przeciwdziałania praniu pieniędzy lub finansowaniu terroryzmu, które może wynikać z

produktów lub transakcji pozwalających na zachowanie anonimowości.

Instytucja obowiązana, będąca podmiotem świadczącym usługi finansowe, nie powinna

nawiązywać, a także utrzymywać współpracy w ramach bankowości korespondencyjnej z

bankiem fikcyjnym,

instytucją obowiązaną, będącą podmiotem świadczącym usługi finansowe, który zawiera

umowy o prowadzenie rachunków z bankiem fikcyjnym.

Wiąże się to przede wszystkim z ryzykiem utraty dobrego imienia lub wiarygodności.

Przez bank fikcyjny rozumie podmiot świadczący usługi finansowe lub prowadzący

równoważną działalność, utworzony na terytorium państwa, w którym nie posiada siedziby, w

taki sposób, aby występowało rzeczywiste zarządzanie nim i kierowanie oraz który to

podmiot nie jest stowarzyszony z grupą finansową działającą w sposób prawnie uregulowany.

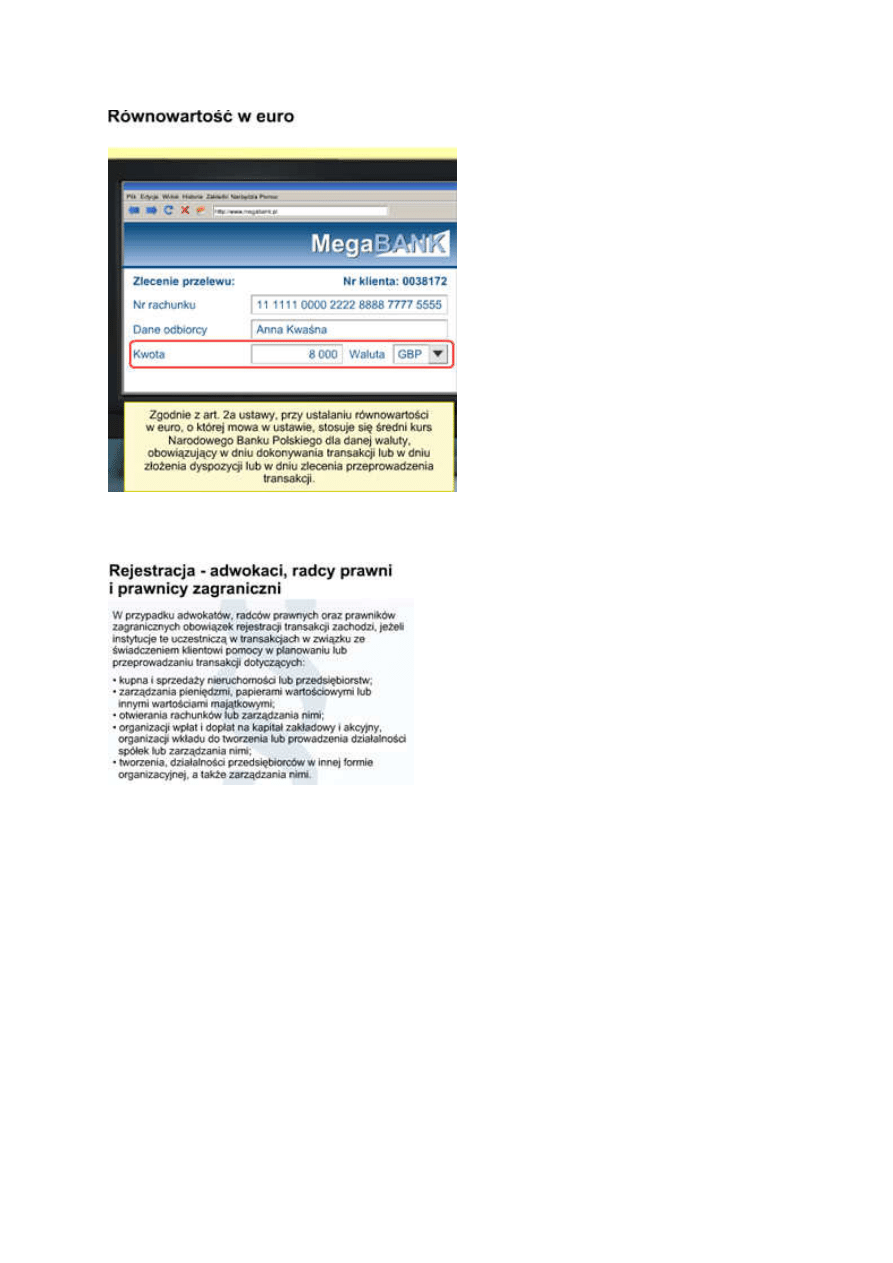

Na ilustracji widzisz przykłady

dwóch

klientów,

którzy

chcą

zrealizować przelewy na duże

sumy.

W mieście właśnie zakończono

odrestaurowywanie

zabytkowego

ratusza. Urząd miejski musi teraz

zapłacić firmie konserwatorskiej za

wykonany projekt.

Natomiast firma budowlana musi

uregulować należności za ostatnią

dostawę z Brazylii. Bank, który

prowadzi rachunek na rzecz firmy,

zawsze

przeprowadza

takie

transakcje

za

pośrednictwem

swojego

banku-korespondenta,

który również ma siedzibę w

Brazylii.

Zastanów się, jaki rodzaj identyfikacji należy przeprowadzić wobec każdego z tych klientów.

Zapytamy Cię o to w ćwiczeniu w kolejnym ekranie.

2.1.5. Podsumowanie

W tej lekcji dowiedziałeś się, czym są

ś

rodki bezpieczeństwa finansowego.

Pamiętaj, że najważniejszym środkiem bezpieczeństwa finansowego jest identyfikacja klienta.

Standardowo (w przypadku osób fizycznych, osób prawnych oraz instytucji nieposiadających

osobowości prawnej) stosowana jest identyfikacja podstawowa. Polega ona na zebraniu

podstawowych danych o kliencie, takich jak nazwa, adres, dokument stwierdzający tożsamość

(formę funkcjonowania).

Jednak w przypadku niektórych podmiotów, takich jak np.:

•

niektóre podmioty świadczące usługi finansowe, które stosują normy prawne w

zakresie przeciwdziałania praniu pieniędzy oraz finansowania terroryzmu zgodne z

prawem Unii Europejskiej,

•

organy administracji rządowej, organy samorządu terytorialnego oraz organy

egzekucyjne,

•

identyfikacja podstawowa nie musi być przeprowadzona. Stosuje się wtedy

identyfikację uproszczoną.

Natomiast przy kontaktach finansowych z osobami zajmującymi eksponowane stanowiska

polityczne oraz w zakresie transgranicznych stosunków z instytucjami będącymi

korespondentami z państw innych niż państwa członkowskie Unii Europejskiej albo państwa

równoważne wymagana jest identyfikacja wzmożona.

2.2 Rejestracja transakcji

Cele lekcji

W określonych okolicznościach instytucje obowiązane mają obowiązek zarejestrować

transakcje, o których mowa w ustawie. Obowiązek ten jest jednym z podstawowych narzędzi

służących do zapobiegania praniu pieniędzy i przeciwdziałania finansowaniu terroryzmu.

Przepisy prawne szczegółowo regulują zagadnienie dotyczące rejestru transakcji.

W tej lekcji dowiesz się, jakie transakcje podlegają obowiązkowi rejestracji, a jakich

transakcji ten obowiązek nie dotyczy. Poznasz również regulacje dotyczące przechowywania

rejestru transakcji, informacji o transakcjach oraz dokumentów dotyczących transakcji.

Spójrz na ilustrację, aby zapoznać się z zagadnieniami omówionymi w lekcji.

2.2.1. Transakcje podlegające obowiązkowi rejestracji

Instytucja obowiązana przeprowadzająca transakcję, której równowartość przekracza 15.000

euro, ma obowiązek zarejestrować taką transakcję, również w przypadku, gdy jest ona

przeprowadzana za pomocą więcej niż jednej operacji, których okoliczności wskazują, że są

one powiązane i zostały podzielone na operacje o mniejszej wartości z zamiarem uniknięcia

obowiązku rejestracj.

W przypadku podmiotu prowadzącego kasyno gry w rozumieniu przepisów ustawy z dnia 29

lipca 1992 r. o grach i zakładach wzajemnych obowiązek rejestracji transakcji dotyczy zakupu

lub sprzedaży żetonów o wartości stanowiącej co najmniej równowartość 1.000 euro. Do

transakcji tych stosuje się odpowiednio przepisy dotyczące rejestracji, o której mowa

powyżej.

Obowiązek rejestracji nie dotyczy transakcji wskazanych w art. 8 ust. 1e ustawy:

•

przelewu z rachunku na rachunek lokaty terminowej, które należą do tego samego

klienta w tej samej instytucji obowiązanej;

•

przelewu na rachunek z rachunku lokaty terminowej, które należą do tego samego

klienta w tej samej instytucji obowiązanej;

•

przelewów przychodzących, z wyjątkiem przelewów przychodzących z zagranicy;

•

transakcji związanych z gospodarką własną instytucji obowiązanych;

•

transakcji zawieranych na rynku międzybankowym;

•

banków zrzeszających banki spółdzielcze, o ile transakcja została zarejestrowana w

zrzeszonym banku spółdzielczym;

•

transakcji tymczasowego przewłaszczenia na zabezpieczenie wartości majątkowych,

wykonanej na czas trwania umowy przewłaszczenia z instytucją obowiązaną;

•

przypadków określonych w art. 9d ust. 1.

2.2.2.

Rejestracja

transakcji

podejrzanych

Instytucja obowiązana przeprowadzająca

transakcję, której okoliczności wskazują, że

może ona mieć związek z praniem

pieniędzy lub finansowaniem terroryzmu,

ma

obowiązek

zarejestrować

taką

transakcję, bez względu na jej wartość i

charakter.

W przypadku gdy instytucja obowiązana

nie przyjmuje dyspozycji lub zlecenia do

przeprowadzenia

transakcji,

obowiązek

rejestracji transakcji, o którym mowa

wyżej, stosuje się także, gdy instytucja wie

lub przy zachowaniu należytej staranności

powinna wiedzieć o takiej transakcji w

związku z wykonywaniem umowy z klientem.

Spójrz na ilustrację, aby dowiedzieć się, kiedy w przypadku adwokatów, radców prawnych

oraz prawników zagranicznych zachodzi obowiązek rejestracji transakcji

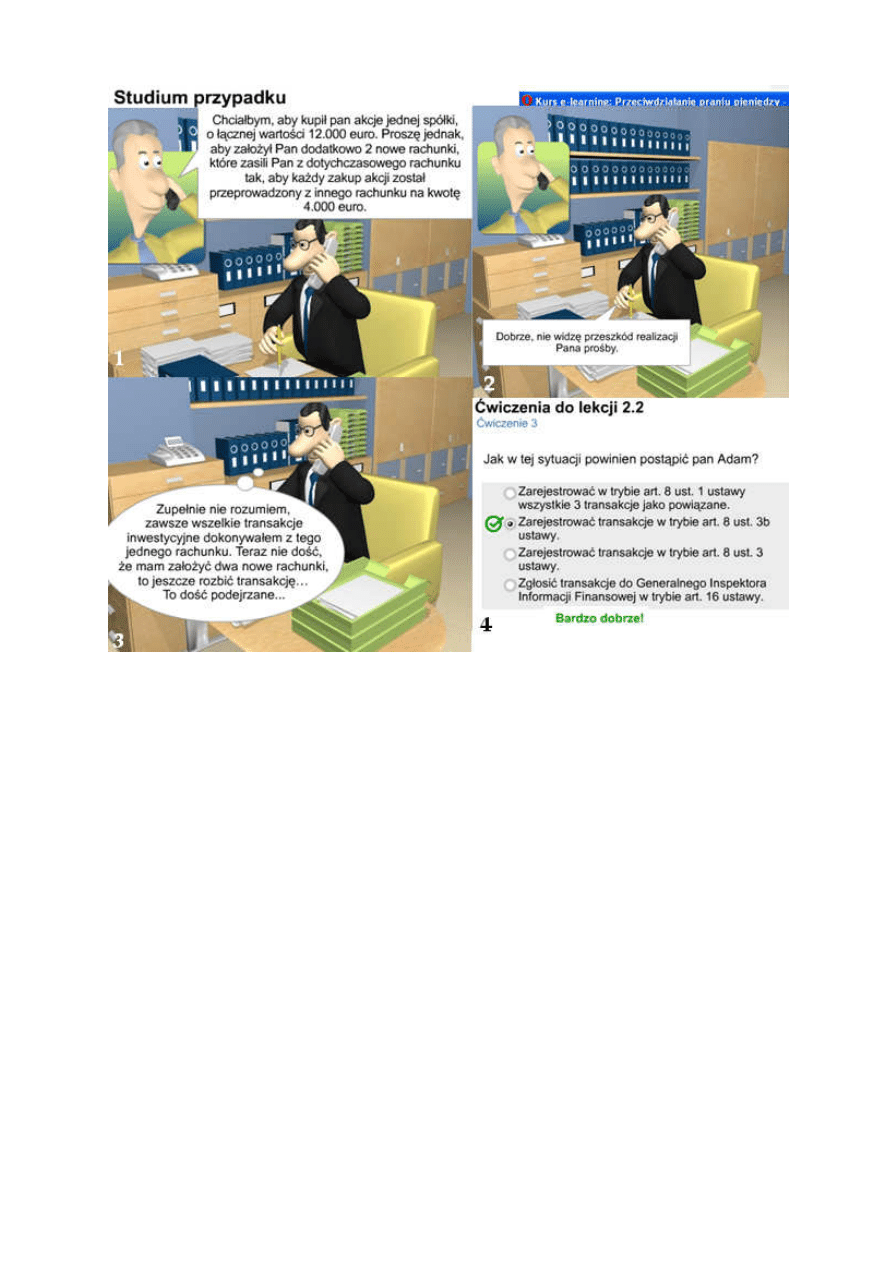

Pan Adam jest radcą prawnym obsługującym

firmy oraz klientów indywidualnych. Pomaga

swoim klientom przeprowadzać różne transakcje,

m.in. na rynku kapitałowym.

Jednym z klientów pana Adama jest pan Robert,

od 4 lat korzystający z usług prawnika. Pan

Robert posiada 1 rachunek inwestycyjny. Na

zlecenie klienta pan Adam przeprowadza

transakcje na rynku finansowym, m.in. kupuje

akcje.

Spójrz na ilustrację, aby dowiedzieć się, jakie zlecenie otrzymał niedawno pan Adam. Najedź

na ilustrację kursorem myszki, aby dowiedzieć się jakie ma wątpliwości.

2.2.3. Rejestr transakcji

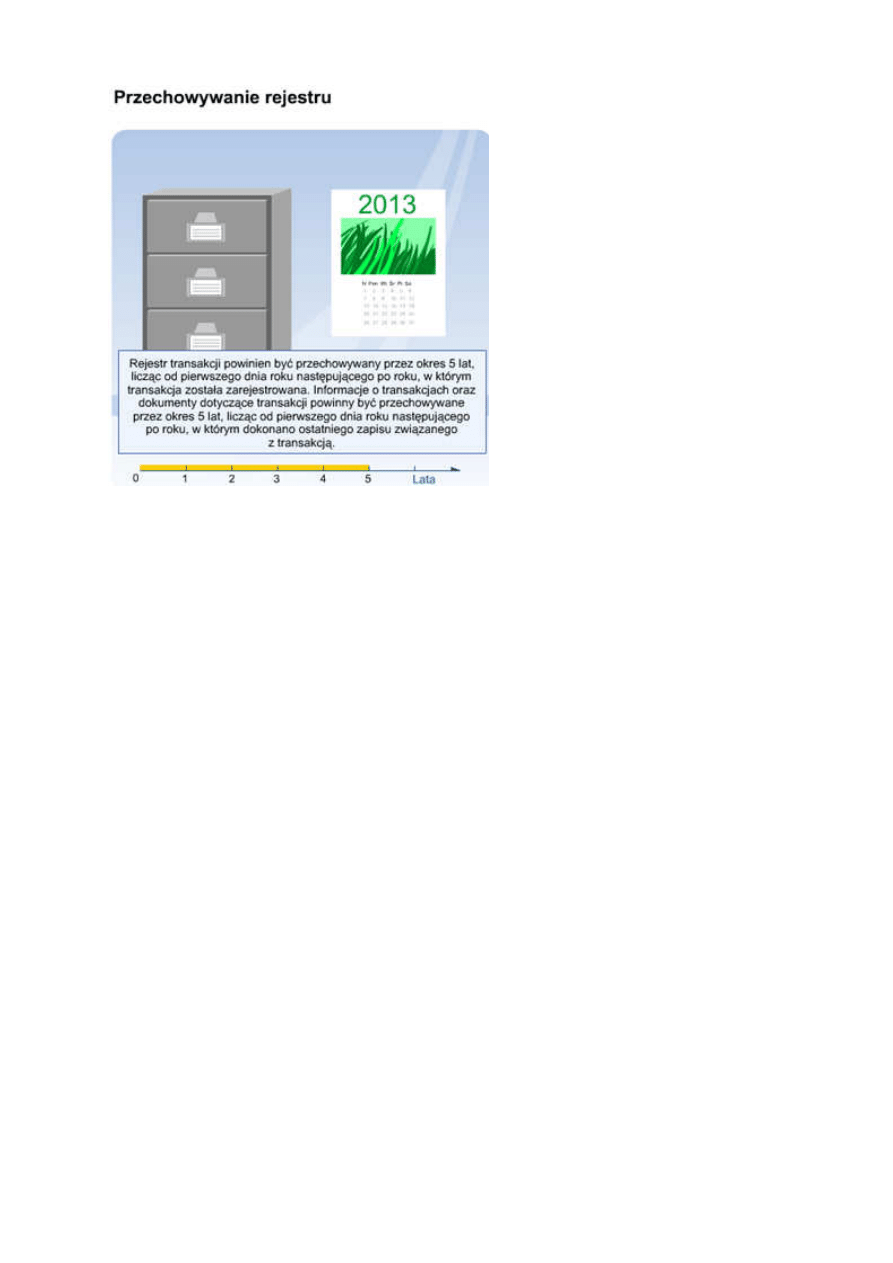

Transakcje powinny być rejestrowane w rejestrze transakcji. Rejestr transakcji, o których

mowa w art. 8 ust. 1 i 3 ustawy, jest przechowywany przez okres 5 lat, licząc od pierwszego

dnia roku następującego po roku, w którym transakcje zostały zarejestrowane. W przypadku

likwidacji, połączenia, podziału oraz przekształcenia instytucji obowiązanej, do

przechowywania rejestrów i dokumentacji stosuje się odpowiednio przepisy art. 76 ustawy z

dnia 29 września 1994 r. o rachunkowości (Dz. U. z 2002 r. Nr 76, poz. 694, z późn. zm.).

Również informacje o transakcjach przeprowadzanych przez instytucje obowiązane oraz

dokumenty dotyczące tych transakcji są przechowywane przez okres 5 lat, licząc od

pierwszego dnia roku następującego po roku, w którym dokonano ostatniego zapisu

związanego z transakcją.

Przepisy dotyczące obowiązku przechowywania rejestru transakcji, informacji o

przeprowadzonych transakcjach oraz dokumentów transakcji stosuje się odpowiednio do

transakcji zarejestrowanych przez instytucje obowiązane na podstawie art. 8 ust. 3a i 3b

ustawy.

2.2.4. Podsumowanie

Instytucja

obowiązana

przeprowadzająca

transakcję

ma

obowiązek zarejestrować transakcję,

której równowartość przekracza 15

000

euro.

Obowiązek

rejestracji

transakcji ma miejsce również w

przypadku,

gdy

transakcja

jest

przeprowadzana za pomocą więcej niż

jednej operacji, których okoliczności

wskazują, że są one ze sobą powiązane

i zostały podzielone na operacje o

mniejszej

wartości

z

zamiarem

uniknięcia obowiązku rejestracji.

Podmiot prowadzący kasyno gry ma

obowiązek zarejestrować transakcję

zakupu lub sprzedaży żetonów o

wartości stanowiącej co najmniej równowartość 1000 euro.

Obowiązek rejestracji transakcji nie dotyczy:

•

przelewu z rachunku na rachunek lokaty terminowej, które należą do tego samego

klienta w tej samej instytucji obowiązanej,

•

przelewu na rachunek z rachunku lokaty terminowej, które należą do tego samego

klienta w tej samej instytucji obowiązanej,

•

przelewów przychodzących, za wyjątkiem przelewów przychodzących z zagranicy;

•

transakcji związanych z gospodarką własną instytucji obowiązanych,

•

transakcji zawieranych na rynku międzybankowym,

•

przypadków, określonych w art. 9d ust. 1,

•

banków zrzeszających banki spółdzielcze, o ile transakcja została zarejestrowana w

zrzeszonym banku spółdzielczym,

•

transakcji tymczasowego przewłaszczenia na zabezpieczenie wartości majątkowych,

wykonanej na czas trwania umowy przewłaszczenia z instytucja obowiązaną.

Instytucja obowiązana przeprowadzająca transakcję, której okoliczności wskazują, że może

ona mieć związek z praniem pieniędzy lub finansowaniem terroryzmu, ma obowiązek

zarejestrować taką transakcję bez względu na jej wartość i charakter.

Rejestr transakcji powinien być przechowywany przez okres 5 lat, licząc od pierwszego dnia

roku następującego po roku, w którym transakcje zostały zarejestrowane.

Informacje o transakcjach oraz dokumenty dotyczące transakcji powinny być przechowywane

przez okres 5 lat, licząc od pierwszego dnia roku następującego po roku, w którym dokonano

ostatniego zapisu związanego z transakcją.

Wyszukiwarka

Podobne podstrony:

Przeciwdziałanie praniu pieniędzy i finansowaniu terroryzmu

03 dyrektywa o praniu pieniędzy i finansowaniu terroryzmu

661 Jak biuro rachunkowe ma przeciwdziałaś praniu pieniędzy i finasowaniu terroryzmu

D07 2019 028 000000500 Przeciwdzialanie praniu pieniedzy oraz finansowaniu terroryzmu

ustawa o przeciwdzialaniu praniu pieniedzy oraz finansowaniu terroryzmu 161 0

Ustawa z dnia 16 11 2000 r o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu (Dz U z

6 ustawa o przeciwdziałaniu praniu pieniędzy

USTAWA z dnia 16 listopada 2000 r o przeciwdziałaniu praniu pieniędzy

instrukcja o przeciwdziałaniu praniu brudnych pieniędzy(1)

instrukcja o przeciwdziałaniu praniu brudnych pieniędzy

GIIF pranie pieniędzy i fin terroryzmu przeciwdziałanie

Osoby na eksponowanych stanowiskach politycznych Przeciwdziałanie korupcji i praniu pieniędzy ebook

Osoby na eksponowanych stanowiskach politycznych Przeciwdziałanie korupcji i praniu pieniędzy Wiesł

więcej podobnych podstron