Rating zakładów

ubezpieczeń w UE i USA.

Przyczyny popularności

.

Rating zakładów

ubezpieczeń w UE i

USA.Przyczyny popularności.

• RYNEK UBEZPIECZENIOWY W UNII EUROPEJSKIEJ I STANACH ZJEDNOCZONYCH.

• POTRZEBA RATINGU UBEZPIECZENIOWEGO.

• CHARAKTERYSTYKA RATINGU NA RYNKACH UNII I USA.

• PRZYCZYNY POPULARNOŚCI RATINGU W UE I USA.

•

RYNEK UBEZPIECZENIOWY W UNII EUROPEJSKIEJ I STANACH ZJEDNOCZONYCH.

• Podstawowe wielkości.

• Regulacje prawne i nadzór ubezpieczeniowy.

• Tendencje rozwojowe.

PODSTAWOWE WIELKOŚCI - ROCZNY

ZBIÓR SKŁADKI.

• ubezpieczenia majątkowe -

260 mld $

• ubezpieczenia emerytalne

i życiowe - 260 mld $

• ubezpieczenia zdrowotne -

300 mld $

• ubezpieczenia majatkowe-

258 mld $

• ubezpieczenia zdrowotne

-335,5 mld

Rynek ubezpieczeniowy w Unii Europejskiej

i w Stanach Zjednoczonych

Unia Europejska:

Stany Zjednoczone:

ORGANY NADZORU

•

Wszystkie stany i terytoria dysponują oddzielnymi

aktami prawnymi i organami nadzoru, dlatego

działalność zakładów ubezpieczeń jest

uregulowana , aż przez 53 ustawy

ubezpieczeniowe

•

Instytucją wspomagającą stanowe organy nadzoru

ubezpieczeniowego jest NAIC(National Association

of Insurance Commissioners)

•

Od 2003 roku NAIC realizuje tzw. Regulatory

Modernization Action Plan, który ma na celu

wprowadzenie ujednoliconych regulacji prawnych,

dotyczących podstawowych produktów

ubezpieczeniowych.

Rynek ubezpieczeniowy w Unii

Europejskiej i w Stanach Zjednoczonych

Stany Zjednoczone:

Rynek ubezpieczeniowy w Unii Europejskiej

i w Stanach Zjednoczonych

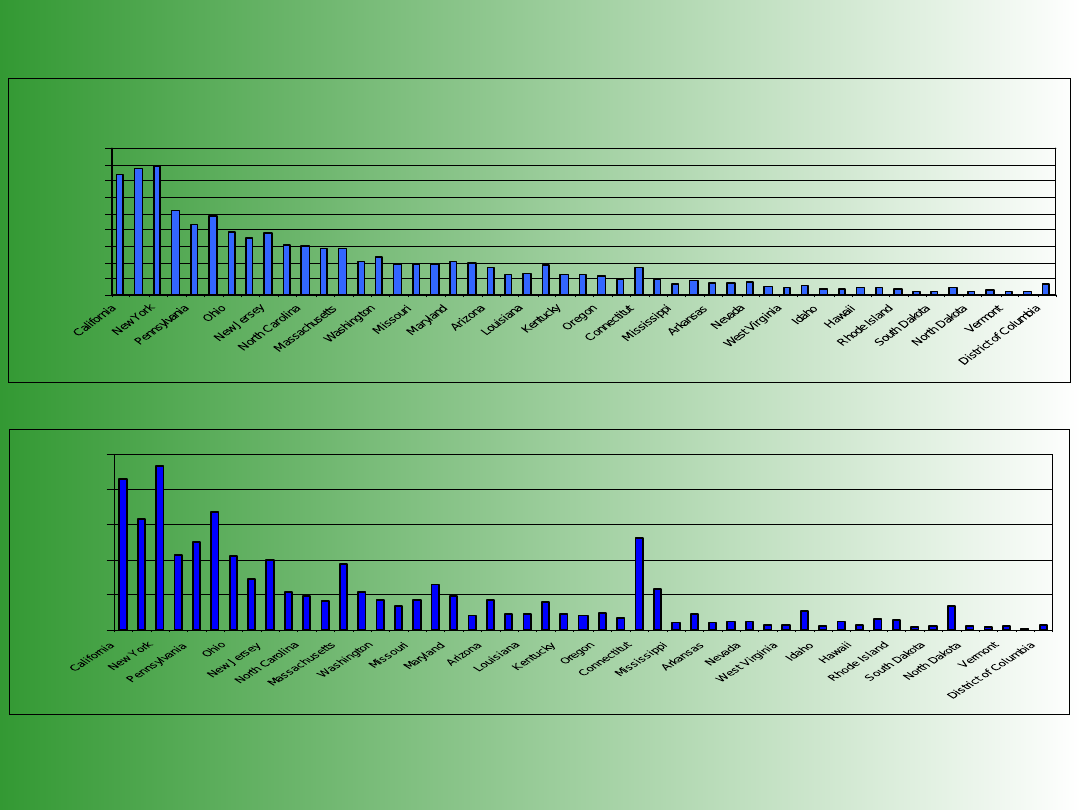

PKB poszczególnych stanów uporządkowanych wg. Wielkości populacji.

0

5000

10000

15000

20000

25000

Wkład branży ubezpieczeniowej w PKB poszczególnych stanów

uporządkowanych wg. wielkości populacji

PKB

0

100000

200000

300000

400000

500000

600000

700000

800000

900000

Rynek ubezpieczeniowy w Unii Europejskiej

i w Stanach Zjednoczonych

ORGANY NADZORU

Stany Zjednoczone:

• Wszystkie stany i terytoria dysponują

oddzielnymi aktami prawnymi i organami

nadzoru, dlatego działalność zakładów

ubezpieczeń jest uregulowana , aż przez 53

ustawy ubezpieczeniowe

• Instytucją wspomagającą stanowe organy

nadzoru ubezpieczeniowego jest

NAIC(National Association of Insurance

Commissioners)

• Od 2003 roku NAIC realizuje tzw. Regulatory

Modernization Action Plan, który ma na celu

wprowadzenie ujednoliconych regulacji

prawnych, dotyczących podstawowych

produktów ubezpieczeniowych.

Unia Europejska:

• Najważniejszym organem nadzorującym

sektor ubezpieczeniowy we wspólnocie jest

CEIPOS (Commite of European Insurance

and Occupational Pensions Supervisors),

doradza on Komisji Europejskiej i koordynuje

współpracę narodowych nadzorów

ubezpieczeniowych

• Dany zakład podlega nadzorowi w kraju w

którym znajduje się jego siedziba

• Obowiązuje zasada jednolitej licencji

ubezpieczeniowej (single passport)

Rynek ubezpieczeniowy w Unii

Europejskiej i w Stanach Zjednoczonych

ORGANY NADZORU

Rynek ubezpieczeniowy w Unii

Europejskiej i w Stanach Zjednoczonych

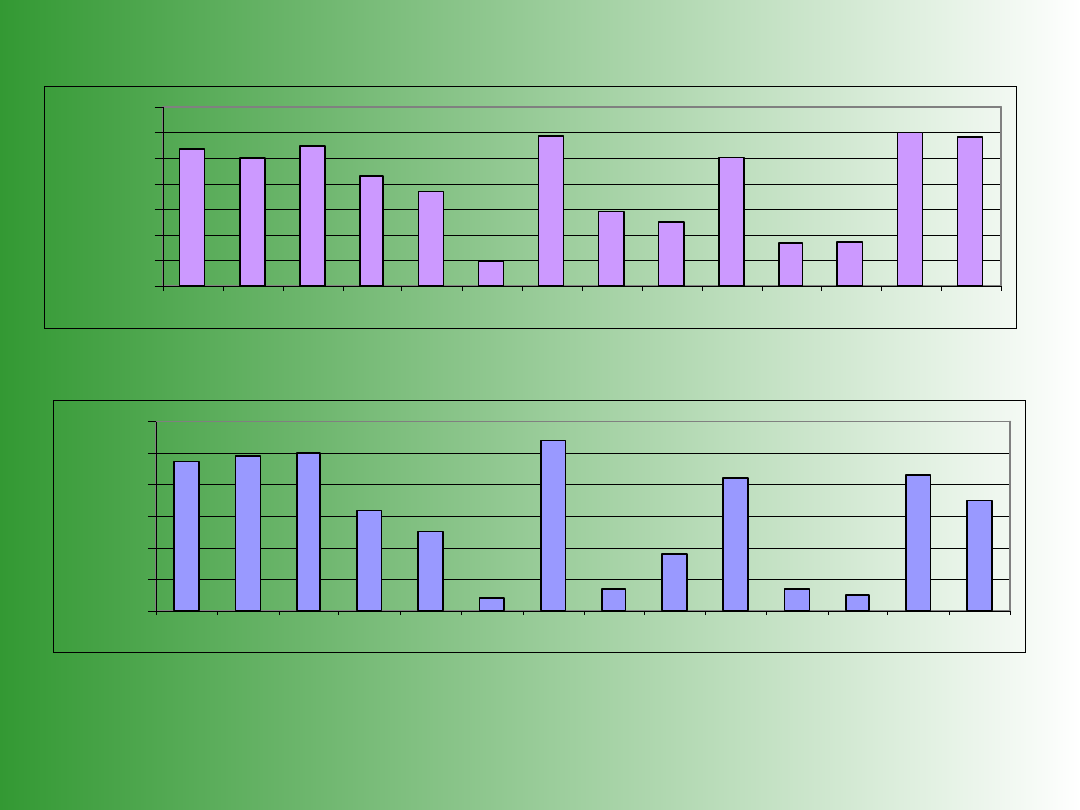

PKB per capita 14 największych krajów należących do

CEIOPS.

0

5000

10000

15000

20000

25000

30000

35000

D

F

UK

I

E

P L

NL

GR

P

B

CZ

HU

S

A

0

500

1000

1500

2000

2500

3000

D

F

UK

I

E

P L

NL

GR

P

B

CZ

HU

S

A

Składka ubezpieczeniowa na jednego mieszkańca w 14 największych krajach

należących do CEIOPS,uporządkowanych wg wielkości populacji.

CZYNNIKI WYWOŁUJĄCE POTRZEBĘ

RATINGU

UBEZPIECZENIOWEGO

:

• nasilające się procesy liberalizacji i globalizacji

• zanik przejrzystości rynku

–indywidualni klienci

nie są w stanie dokonać samodzielnej oceny

bezpieczeństwa zakładu ubezpieczeń

• zanikanie granic między ubezpieczeniami,

sektorem papierów wartościowych i bankami

• wzmożona konkurencja

• inne czynniki wpływające na kondycję branży

ubezpieczeniowej np.terroryzm

• Zjawisko niewypłacalności zakładów

ubezpieczeń, szczególnie w USA i w Wielkiej

Brytanii

Potrzeba ratingu ubezpieczeniowego

Upadłości zakładów ubezpieczeń w Stanach Zjednoczonych w latach 1993-

2003, z podziałem na ubezpieczenia życiowe, majątkowe i zdrowotne

0

10

20

30

40

50

60

1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003

na życie

majątkowe

zdrowotne

RAZEM

Największe agencje ratingowe i zasięg

ich działania

• Moody’s 40%

• Standard & Poors 40%

• Fitch 14%

• A. M. Best 4%

• Inne 2%

Moody's

S&P

Fitch

A.M.Best

inne

Charakterystyka ratingu

ubezpieczeniowego na rynkach EU i USA

Największe agencje ratingowe na rynku

ubezpieczeniowym.

• A.M. Best Company 44%

• Standard & Poor’s 30%

• Moody’s 17%

• Fitch 7%

• inne 2%

A.M.Best

S&P

Moody's

Fitch

inne

Charakterystyka ratingu

ubezpieczeniowego na rynkach EU i USA

Produkty oferowane przez agencje

ratingowe:

• financial strenght rating (FSR) -ocena siły

finansowej zakładu ubezpieczeń

• debt rating -ocena zdolności do spłaty

zobowiązań

Charakterystyka ratingu

ubezpieczeniowego na rynkach EU i USA

Miejsca publikacji raportów

ratingowych:

• Best Week - tygodnik

• Best’s Review -

miesięcznik

• Best Day - dziennik on-line

• Best Wire - serwis on-line

Charakterystyka ratingu

ubezpieczeniowego na rynkach EU i USA

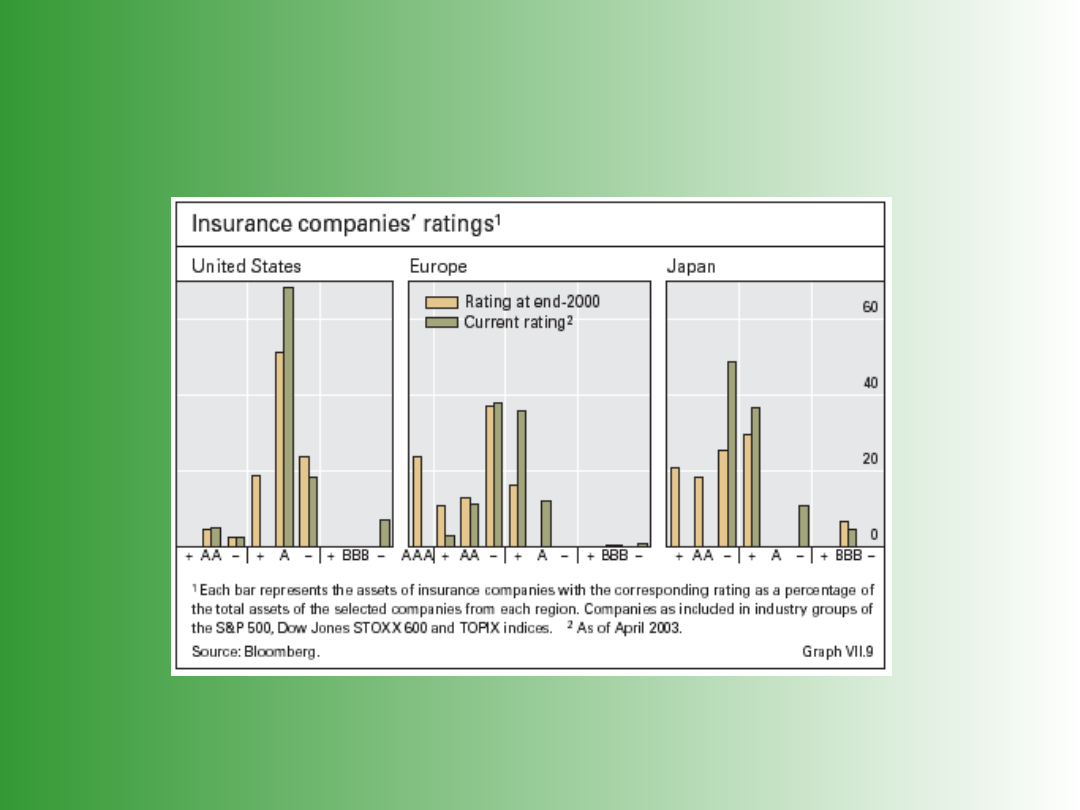

JAKIE WYNIKI OSIĄGAJĄ ZAKŁADY

UBEZPIECZEŃ W EU I USA?

Charakterystyka ratingu

ubezpieczeniowego na rynkach EU i USA

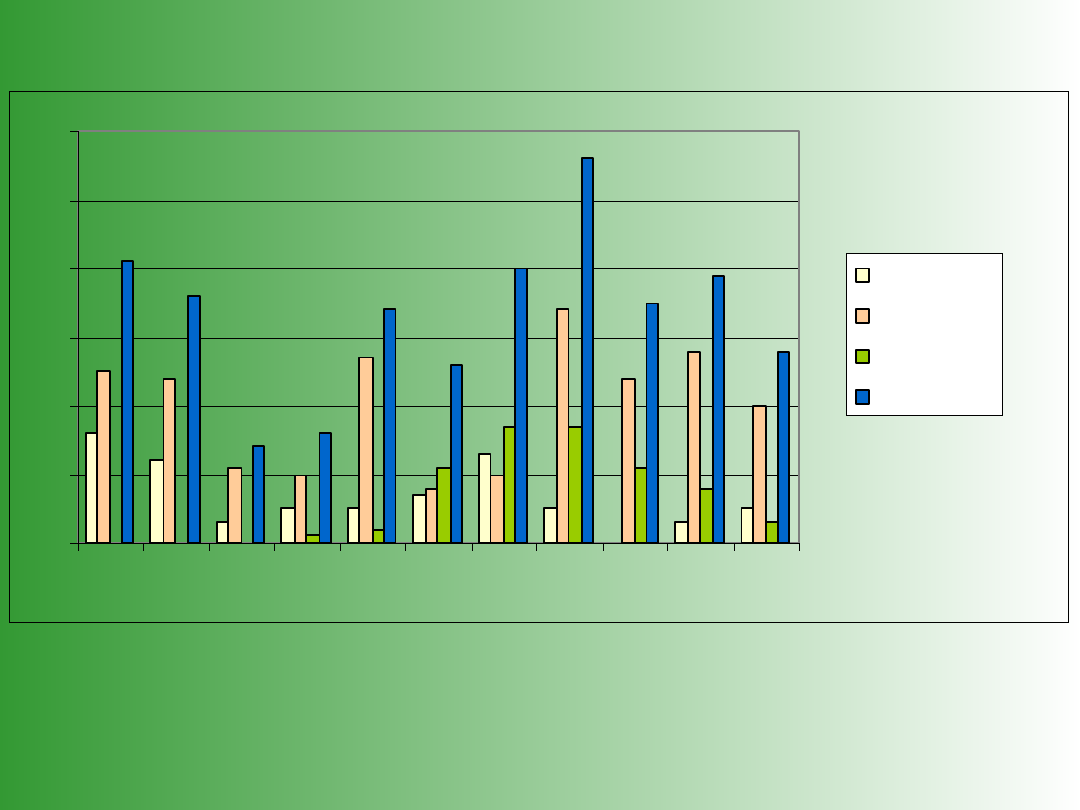

Oceny ratingowe podmiotów rynku ubezpieczeniowego w 2000 i w 2003

roku, w Stanach, Europie i Japonii

DLACZEGO RATING UBEZPIECZENIOWY

JEST TAKI POPULARNY W USA???

Przyczyny popularności ratingu

ubezpieczeniowego w USA

• Od 1975 roku Securities and Exchange

Commission wymagania kapitałowe dla

brokerów stawia na podstawie ratingów papierów

wartościowych znajdujących się w ich portfelach

• US regulated finacial institutions kupują

dłużne papiery wartościowe tylko od zakładów

ubezpieczeń posiadających odpowiednio wysoki

rating przyznany przez agencje z tytułem NRSRO!

• Klienci wybierają zakłady ubezpieczeń z wysokim

ratingiem

• Ocena ratingowa ułatwia kontakt z

reasekuratorem

TENDENCJE NA RYNKU EUROPEJSKIM

• Rating obowiązkowy na razie tylko dla

sektora bankowego

• Rozszerzenie EU –rozwój rynków

finansowych

• Wzrost świadomości konsumenckiej

klientów europejskich

DZIĘKUJEMY ZA

DZIĘKUJEMY ZA

UWAGĘ

UWAGĘ

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

Wyszukiwarka

Podobne podstrony:

Thompson E. - W kolejce po aprobatŕ, UE a USA Brachowicz

samochód zastępczy na koszt zakładu ubezpieczeń

Kagan R. - Koniec marzeń, UE a USA Brachowicz

Bałkany do UE, USA WOBEC PROCESÓW INTERGACYJNYCH NA BAŁKANACH

Wzory bilansu (dla innych jednostek niż?nki i zakłady ubezpieczeń)

POLSKI RYNEK UBEZPIECZEŃ W UE, POLSKI RYNEK UBEZPIECZEŃ W UE

D19220810 Ustawa z dnia 26 września 1922 r o opłacie za nadzór nad zakładami ubezpieczeń

Krauthammer Ch. - W obronie demokratycznego realizmu, UE a USA Brachowicz

Finanse - Finanse zakładów ubezpieczeń, test i klucz (35 pytań) (str. 7)

Finanse zakładu ubezpieczeń, Finanse zakadu ubezpieczeniowego, Finanse zakładu ubezpieczeniowego

Finanse Finanse zakładów ubezpieczeń Analiza sytuacji ekonom finansowa (50 str )

egz 9 akty prawne rachunkowość zakładów ubezpieczeń

Zakłady Ubezpieczeń

Weigel G. - Dwie europejskie wojny kulturowe, UE a USA Brachowicz

UwUE3, ubezpieczenia w UE, Ubezpieczenia12, Ubezpieczenia

więcej podobnych podstron