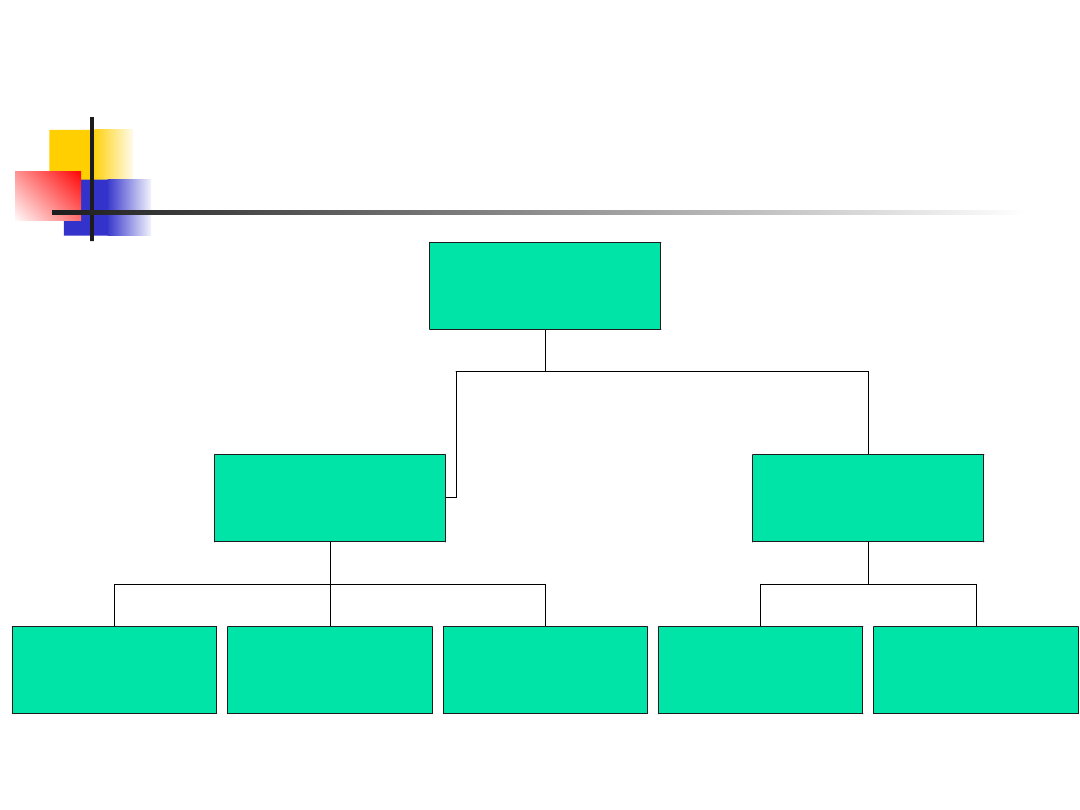

Klasyfikacje dochodów

budżetu

Daninowe i niedaninowe

Wynikające ze zobowiązań podatkowych

i pozostałe

Podatki, daniny publiczne (także ciężary

i świadczenia publiczne), opłaty lokalne

Pojęcie daniny publicznej

Doktryna:

Dochód państwa lub innego podmiotu publicznego, który

ma charakter świadczenia pieniężnego

stanowi tę część obowiązków obywatelskich, wypełnienie

której prowadzi do ograniczenia prawa własności i

dziedziczenia

ma na celu zapewnienie utrzymania państwa, tzn.

zapewnienie prawidłowego funkcjonowania wszystkich jego

organów

służy wypełnieniu publicznych funkcji wynikających z

konstytucji i ustaw

Orzecznictwo:

Świadczenie powszechne, przymusowe, bezzwrotne,

ustalane jednostronnie i pobierane na rzecz podmiotu

prawa publicznego, w celu realizacji zadań publicznych

Definicja legalna daniny

publicznej

Podatki, składki, opłaty oraz

inne świadczenia pieniężne,

których obowiązek ponoszenia

na rzecz państwa, jednostek

samorządu terytorialnego,

funduszy celowych oraz innych

jednostek sektora finansów

publicznych wynika z odrębnych

ustaw niż ustawa budżetowa

Dochody wynikające ze

zobowiązań podatkowych

podatki, opłaty lokalne, opłata skarbowa

należnosci quasi-podatkowe

podlegające regulacjom działu III

podlegajace regulacjom ordynacji podatkowej

o charakterze prawno-administracyjnym o charakterze cywilnoprawnym

pozostałe

należności budżetowe

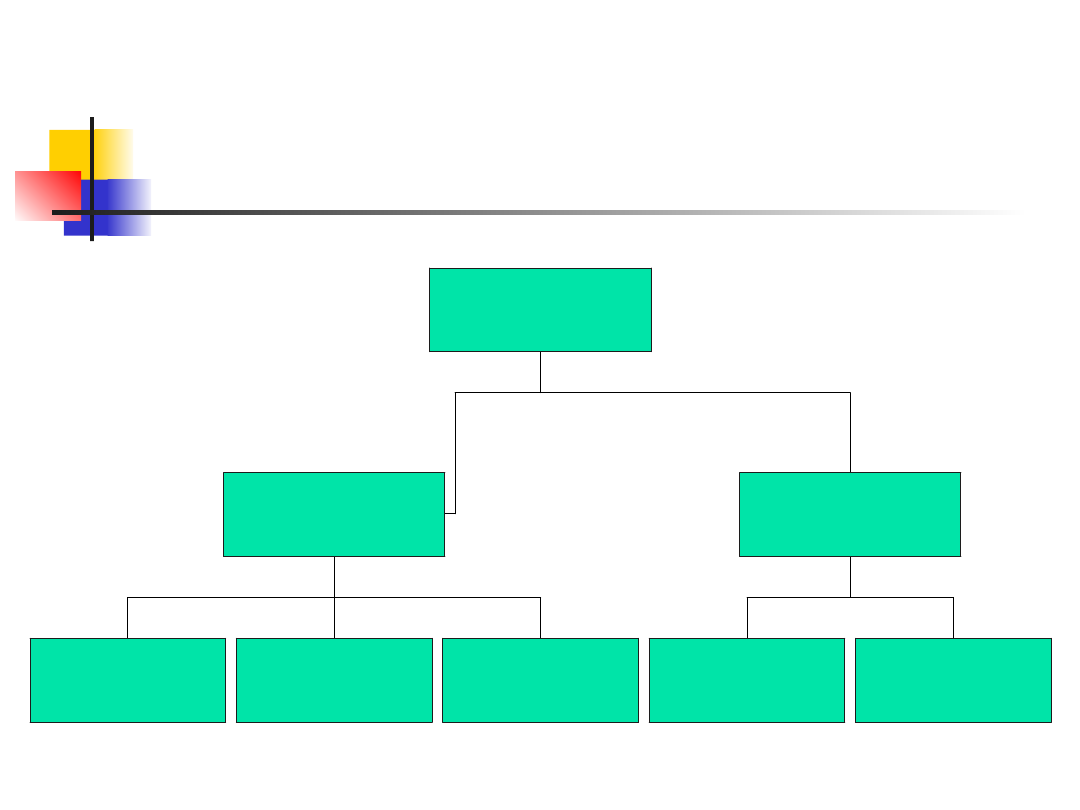

Klasyfikacja należności

budżetowych wg ordynacji

podatkowej

Podatki – publicznoprawne, nieodpłatne,

przymusowe oraz bezzwrotne świadczenia

pieniężne na rzecz SP lub JST wynikające z

ustawy podatkowej

Opłaty (właściwe) – publicznoprawne

świadczenia pieniężne wynikające z ustawy

pobierane za wykonanie określonej czynności

przez jednostkę budżetową

Niepodatkowe należności budżetowe - niebędące

podatkami i opłatami należności stanowiące

dochód budżetu państwa lub budżetu JST

wynikające ze stosunków publicznoprawnych

Pojęcie opłaty – tezy z

orzecznictwa

Świadczenia pieniężne, powszechne, bezzwrotne, ustalane

jednostronnie przez państwo

Odpłatność opłaty - pełna ekwiwalentność lub jej brak

Sui generis zapłata za uzyskanie zindywidualizowanego świadczenia

oferowanego przez podmiot prawa publicznego

Jako przymusowe dochody publiczne mogą być pobrane w drodze

egzekucji administracyjnej

Jeżeli opłata pobierana jest za określoną usługę - może zawierać

pewne cechy ceny, jeżeli zaś jest świadczeniem dodatkowym,

pobieranym w wysokości wyższej niż wartość faktycznie świadczonej

usługi - zawiera cechy podatku

Dla uznania opłat za daniny publiczne kluczowe znaczenie mają nie

tylko powyższe cechy, ale także okoliczność, że przeznaczane są na

cele publiczne albo związane są z realizacją takich celów; cele te

określają ustawy szczególne

Wysokość, tryb uiszczania i rozliczania jest ustalony w ustawie,

niezależnie od rzeczywistego nakładu pracy podmiotu publicznego

lub jego woli

Niepodatkowe należności

budżetowe

Publicznoprawne (podstawą ustalania

są akty prawa publicznego, a

pozyskiwanie ma na celu

zaspokajanie potrzeb publicznych)

W przypadku należności budżetu JST

– kryterium organu

Nie nazwane podatkami, ani opłatami

Należności podatkowe i

quasi-podatkowe

Opłaty oraz inne niepodatkowe należności budżetu

państwa oraz budżetów jednostek samorządu

terytorialnego, do których ustalania lub określania

uprawnione są organy podatkowe

Opłaty oraz inne niepodatkowe należności budżetu

państwa, do których ustalenia lub określenia

uprawnione są organy inne niż podatkowe (w zakresie

działu III, o ile przepisy szczególne nie stanowią

inaczej)

Wyłączone należności cywilnoprawne (w tym w

szczególności opłaty za usługi, do których stosuje się

przepisy o cenach)

Klasyfikacja należności

budżetowych

podatki, opłaty lokalne, opłata skarbowa należnosci quasi-podatkowe

podlegające regulacjom działu III

podlegajace regulacjom ordynacji podatkowej

o charakterze prawno-administracyjnym o charakterze cywilnoprawnym

pozostałe

należności budżetowe

Podatek, opłata,

niepodatkowa należność

budżetowa

Podatek - publicznoprawne, nieodpłatne,

przymusowe oraz bezzwrotne świadczenie

pieniężne na rzecz Skarbu Państwa, województwa,

powiatu lub gminy, wynikające z ustawy podatkowej

Opłata – świadczenie o cechach podatku, z

wyjątkiem (formalnie) nieodpłatności (czynności

administracyjne, przeprowadzenie egzaminu,

wydanie certyfikatu)

Niepodatkowa należność budżetowa - niebędąca

podatkiem ani opłatą należność stanowiąca dochód

BP lub budżetu JST, wynikająca ze stosunków

publicznoprawnych

Zakres materii ustawowej w

prawie daninowym

Nakładanie podatków, innych danin publicznych,

określanie podmiotów, przedmiotów opodatkowania

i stawek podatkowych, a także zasad przyznawania

ulg i umorzeń oraz kategorii podmiotów zwolnionych

od podatków następuje w drodze ustawy

ustawy podatkowe - ustawy dotyczące podatków,

opłat oraz niepodatkowych należności budżetowych

określające podmiot, przedmiot opodatkowania,

powstanie obowiązku podatkowego, podstawę

opodatkowania, stawki podatkowe oraz regulujące

prawa i obowiązki organów podatkowych,

podatników, płatników i inkasentów, a także ich

następców prawnych oraz osób trzecich

Należności objęte

regulacją ordynacji

Opłata za wydanie/zmianę zezwolenia telekomunikacyjnego

Opłata z tytułu wzrostu wartości nieruchomości wskutek

uchwalenia/zmiany planu miejscowego – podatek

Opłata za wydanie informacji z KRK

Opłata od wniosku o wpis do ewidencji działalności

Opłata za akredytację i certyfikat

Opłata za egzamin na doradcę podatkowego, audytora

wewnętrznego, detektywa

Opłaty paszportowe i konsularne

Wpłaty z zysku NBP

Wpłaty od jednostek sektora publicznego

Kwota dodatkowa z ustawy o cenach

Zwroty dotacji z budżetu

Należności objęte

regulacją ordynacji

składki na ubezpieczenia społeczne (wiele art. ordynacji – art.

31 ustawy z 1998 o systemie ubezpieczeń społecznych)

składki na FP, FGŚP oraz na ubezpieczenie zdrowotne – w

zakresie poboru, egzekucji, wymierzania odsetek za zwłokę i

dodatkowej opłaty, przepisów karnych, dokonywania

zabezpieczeń na wszystkich nieruchomościach,

ruchomościach i prawach zbywalnych dłużnika oraz

stosowania ulg i umorzeń stosuje się odpowiednio przepisy

dotyczące składek na ubezpieczenia społeczne

składki na ubezpieczenie społeczne rolników (przepisy o

zobowiązaniach podatkowych – art. 52 ust. 1 pkt 1 ustawy z

1998 o ubezpieczeniu społecznym rolników)

opłata eksploatacyjna (przepisy o zobowiązaniach

podatkowych - art. 87 ust. 1 Prawa geologicznego i

górniczego z 1994)

Należności objęte

regulacją ordynacji

wpłata z zysku jednoosobowych spółek SP (przepisy o

zobowiązaniach podatkowych – art. 2 ust. 6 ustawy z 1995 o

wpłatach z zysku przez jednoosobowe spółki SP) - podatek

wpłata z zysku przedsiębiorstw państwowych (przepisy o zp -

art. 15 ust. 1 ustawy z 1992 o gospodarce finansowej - podatek

wpłata pracodawców na PFRON (ordynacja – art. 49 ust. 1

ustawy z 1997 o rehabilitacji zawodowej i społecznej oraz

zatrudnianiu osób niepełnosprawnych)

należności za czynności urzędów probierczych (odpowiednio

przepisy o zp – art. 16 ust. 3 Prawa probierczego z 1993)

odpisy z zysku na rzecz Funduszu Kinematografii (przepisu o zp

– par. 26 rozporządzenia RM z 1988 w sprawie szczegółowych

zasad gospodarki finansowej instytucji filmowych)

Należności objęte

regulacją ordynacji

opłata produktowa (przepisy działu III ordynacji – art. 18 ust. 1

ustawy z 2001 o obowiązkach przedsiębiorców w zakresie

gospodarowania niektórymi odpadami oraz opłacie produktowej

i opłacie depozytowej)

opłata za korzystanie ze środowiska oraz administracyjne kary

pieniężne (dział III ordynacji - art. 281 ust. 1 Prawa ochrony

środowiska z 2001)

opłaty sankcyjne (ordynacja – art. 15 ust. 2c ustawy z 2001 o

regulacji rynku cukru)

opłaty sankcyjne (dział III ordynacji – art. 72b ustawy z 2001 o

nasiennictwie)

opłaty sankcyjne (dział III ordynacji – art. 22 ustawy z 2000 o

nawozach i nawożeniu)

wpłaty producentów i wydawców na FPT (dział III ordynacji –

art. 113

1

ustawy z 2000 o prawie autorskim)

Należności objęte

regulacją ordynacji

sankcje ekonomiczne (dział III ordynacji – par. 1 ust. 2

rozporządzenia MF z 2000 w sprawie sankcji ekonomicznych za

wprowadzenie do obrotu wyrobów podlegających oznaczeniu

znakiem bezpieczeństwa, a nie oznaczonych tym znakiem lub nie

spełniających innych wymagń, a także za wykonanie usług nie

spełniających odpowiednich wymagań)

administracyjne kary pieniężne (dział III ordynacji – art. 34 ust. 4

ustawy z 2001 o postępowaniu z substancjami zubażającymi

warstwę ozonową)

opłata za przekroczenie kwoty mlecznej (dział III ordynacji – art.

20 ust. 10 ustawy z 2001 o regulacji rynku mleka i przetworów

mlecznych)

opłata za przeprowadzenie badań pasz (dział III ordynacji – art. 45

ust. 2 ustawy z 2001 o środkach żywienia zwierząt)

kwoty nienależnie lub nadmiernie pobranych środków na

realizację WPR (dział III – art. 11 ust. 5 ustawy z o ARiMR)

Obowiązek podatkowy a

zobowiązanie podatkowe

Obowiązek – nie skonkretyzowana powinność

poniesienia przymusowego świadczenia

pieniężnego w związku z zaistnieniem

zdarzenia określonego w ustawie

Zobowiązanie - wynikające z obowiązku

podatkowego zobowiązanie podatnika do

zapłacenia na rzecz Skarbu Państwa,

województwa, powiatu albo gminy podatku w

wysokości, w terminie oraz w miejscu

określonych w przepisach prawa podatkowego

Podmioty zobowiązań

podatkowych - podatnicy

Podatnicy - podmioty podlegające na mocy

ustaw podatkowych obowiązkowi

podatkowemu, w szczególności osoby

fizyczne, osoby prawne, jednostki

organizacyjne nie mające osobowości

prawnej

Podatnik odpowiada całym swoim majątkiem

za wynikające ze zobowiązań podatkowych

podatki (małżonkowie – majątkiem

odrębnym i majątkiem wspólnym)

Podmioty zobowiązań

podatkowych – płatnicy

Płatnik - osoba fizyczna lub jednostka organizacyjna obowiązana na

podstawie pp do:

obliczenia podatku

pobrania od podatnika podatku

wpłacenia podatku we właściwym terminie op

Płatnik odpowiada całym swoim majątkiem za niepobranie podatku od

podatnika (pobranie w wysokości niższej od należnej) oraz za

niewpłacenie w terminie pobranych podatków

W razie niedopełnienia przez płatnika obowiązków, op wydaje decyzję

o odpowiedzialności podatkowej płatnika, w której określa wysokość

nie pobranego albo pobranego, a nie wpłaconego podatku – chyba że

podatek nie został pobrany z winy podatnika

Płatnik w ciągu roku od dnia dokonania wpłaty na podstawie decyzji o

odpowiedzialności podatkowej płatnika może dochodzić od podatnika

zapłaty równowartości nie pobranego podatku (roszczenie

cywilnoprawne)

Podmioty zobowiązań

podatkowych - inkasenci

Inkasent - osoba fizyczna lub jednostka

organizacyjna obowiązana do:

pobrania od podatnika podatku

wpłacenia podatku we właściwym terminie op

Inkasent odpowiada całym majątkiem za pobrane,

a nie wpłacone w terminie podatki

W razie niedopełnienia przez inkasenta

obowiązków, op wydaje decyzję o

odpowiedzialności podatkowej inkasenta, w której

określa wysokość nie pobranego albo pobranego,

a nie wpłaconego podatku – chyba że podatek nie

został pobrany z winy podatnika

Podmioty zobowiązań

podatkowych – płatnicy i

inkasenci

Płatnikom i inkasentom przysługuje zryczałtowane

wynagrodzenie z tytułu terminowego wpłacania

podatków pobranych na rzecz budżetu państwa

Wynagrodzenie dla płatników lub inkasentów z

tytułu poboru podatków stanowiących dochody

JST może ustalać organ stanowiący JST

Jednostki organizacyjne będące płatnikami lub

inkasentami są obowiązane wyznaczyć osoby, do

których obowiązków należy obliczanie i pobieranie

podatków oraz terminowe wpłacanie op

pobranych kwot, a także zgłosić op imiona,

nazwiska i adresy tych osób

Płatnicy i inkasenci -

przykłady

PIT – większość przychodów (zakłady pracy, organy

rentowe, osoby fizyczne – przedsiębiorcy)

CIT – przychody z tytułu udziału w zyskach

(wypłacający)

Podatek od spadków i darowizn, podatek od czynności

cywilnoprawnych - notariusze

Podatek od gier – przedsiębiorcy sprzedający kartony

do bingo pieniężnego

Podatki: rolny, leśny, od nieruchomości, od posiadania

psów, opłaty lokalne – rada gminy może zarządzić

pobór tych podatków i opłat od osób fizycznych w

drodze inkasa, określając inkasentów i ich

wynagrodzenie

Podmioty zobowiązań

podatkowych – organy

podatkowe

Pierwsza

instancja

naczelnik

urzędu

skarboweg

o,

naczelnik

urzędu

celnego

dyrektor

izby

skarbow

ej,

dyrektor

izby

celnej

Wójt,

burmistrz,

starosta,

marszałek

Druga

instancja

dyrektor

izby

skarbowej,

dyrektor

izby celnej

dyrektor

izby

skarbow

ej,

dyrektor

izby

celnej

Samorządow

e kolegium

odwoławcze

Właściwość funkcjonalna

Urzędy skarbowe:

ustalanie (określanie) i pobór podatków oraz niepodatkowych

należności budżetowych, jak również innych należności, na

podstawie odrębnych przepisów,

rejestrowanie podatników oraz przyjmowanie deklaracji

podatkowych,

wykonywanie kontroli podatkowej

podział i przekazywanie dochodów budżetowych między

budżetem państwa i budżetami gmin

prowadzenie dochodzeń w sprawach karnych skarbowych

rozstrzyganie w pierwszej instancji w sprawach karnych

skarbowych,

wykonywanie egzekucji administracyjnej należności pieniężnych,

a także kar majątkowych, w zakresie określonym w przepisach

kkw oraz ustawy karnej skarbowej

Właściwość funkcjonalna –

c.d.

Izby skarbowe:

nadzór nad urzędami skarbowymi,

rozstrzyganie w drugiej instancji w sprawach należących

w pierwszej instancji do urzędów skarbowych

Minister finansów

Organ podatkowy (pierwszej instancji drugiej instancji) -

w sprawach stwierdzenia nieważności decyzji,

wznowienia postępowania, zmiany lub uchylenia decyzji

lub stwierdzenia jej wygaśnięcia

Ogólny nadzór w sprawach podatkowych

Zapewnienie jednolitego stosowania prawa podatkowego

przez organy podatkowe oraz organy kontroli skarbowej

(interpretacje w Dzienniku Urzędowym MF)

Właściwość miejscowa

Właściwość miejscową organów podatkowych ustala się według miejsca

zamieszkania albo siedziby podatnika, płatnika lub inkasenta

Zasady szczególne dotyczą m.in. spraw z zakresu opodatkowania CIT i PIT

dochodów z działalności gospodarczej podatników mających siedzibę

(miejsce zamieszkania) za granicą oraz spraw podatku od spadków i

darowizn

Rozstrzyganie sporów o właściwość:

między urzędami skarbowymi w jednym województwie - izba skarbowa,

miedzy urzędami skarbowymi w różnych województwach – minister

finansów,

między izbami skarbowymi - minister finansów,

między wójtem, burmistrzem (prezydentem), starostą, marszałkiem a

urzędem skarbowym - sąd administracyjny,

między wójtami, burmistrzami (prezydentami miast) i starostami -

wspólne dla nich samorządowe kolegium odwoławcze, a w razie braku

takiego kolegium - sąd administracyjny,

między marszałkami województw - sąd administracyjny

Interpretacje podatkowe

Na pisemny wniosek podatnika, płatnika lub inkasenta

organ podatkowy pierwszej instancji obowiązany jest

udzielić pisemnej interpretacji co do zakresu i sposobu

zastosowania prawa podatkowego w ich

indywidualnych sprawach, w których nie toczy się

postępowanie podatkowe lub kontrola podatkowa albo

postępowanie przed sądem administracyjnym

Interpretacja jest wiążąca dla organów podatkowych i

organów kontroli skarbowej właściwych dla

wnioskodawcy i może zostać zmieniona albo uchylona

wyłącznie w drodze decyzji

Zastosowanie się przez podatnika, płatnika, inkasenta,

następcę prawnego lub osobę trzecią odpowiedzialną

za zaległości podatkowe do interpretacji MF lub organu

podatkowego pierwszej instancji - nie może im szkodzić

Powstawanie zobowiązań

podatkowych

Metody przekształcania obowiązku w zobowiązanie

podatkowe:

Z mocy prawa (z dniem zaistnienia zdarzenia, z którym

ustawa podatkowa wiąże powstanie zobowiązania)

Wymiar podatku (z dniem doręczenia decyzji organu

podatkowego, ustalającej wysokość tego zobowiązania)

Technika samoobliczenia podatku - podatek wykazany w

deklaracji jest podatkiem do zapłaty

Wymiar kontrolny – decyzja OP określająca wysokość

zaległości podatkowej albo stwierdzająca nadpłatę wydana

wskutek stwierdzenia we wszczętym postępowaniu, że

podatnik, mimo ciążącego na nim obowiązku, nie zapłacił

podatku albo że wysokość zobowiązania jest inna niż

wykazana w deklaracji

Określenie podstawy

opodatkowania w drodze

oszacowania

OP określa podstawę opodatkowania w

drodze oszacowania, jeżeli

brak jest ksiąg podatkowych lub innych

danych niezbędnych do jej określenia lub

dane wynikające z ksiąg podatkowych

nie pozwalają na określenie podstawy

opodatkowania, lub

podatnik naruszył warunki uprawniające

do korzystania ze zryczałtowanej formy

opodatkowania

Określenie podstawy

opodatkowania w drodze

oszacowania – c.d.

Metody szacowania podstawy opodatkowania:

porównawcza wewnętrzna - porównanie wysokości obrotów w tym samym

przedsiębiorstwie za poprzednie okresy, w których znana jest wysokość

obrotu,

porównawcza zewnętrzna - porównanie wysokości obrotów w innych

przedsiębiorstwach prowadzących działalność o podobnym zakresie i w

podobnych warunkach,

remanentowa - porównanie wartości majątku przedsiębiorstwa na

początku i na końcu okresu, z uwzględnieniem wskaźnika szybkości obrotu,

produkcyjna - ustalenie zdolności produkcyjnej przedsiębiorstwa,

kosztowa - ustalenie wysokości obrotu na podstawie wysokości kosztów

poniesionych przez przedsiębiorstwo, z uwzględnieniem wskaźnika

udziałów tych kosztów w obrocie,

udziału dochodu w obrocie - ustalenie wysokości dochodów ze sprzedaży

określonych towarów i wykonywania określonych usług, z uwzględnieniem

wysokości udziału tej sprzedaży (wykonanych usług) w całym obrocie

Przedawnienie prawa do

wymiaru podatkowego

Dotyczy zobowiązań powstających w drodze dokonania

wymiaru

Zobowiązanie nie powstaje, jeżeli decyzja ustalająca to

zobowiązanie została doręczona po upływie 3 lat albo po

upływie 5 lat, licząc od końca roku kalendarzowego, w

którym powstał obowiązek podatkowy

Dłuższy termin biegnie w przypadku nie złożenia w

terminie deklaracji podatkowej albo nie ujawnienia w

deklaracji wszystkich danych niezbędnych do ustalenie

wysokości zobowiązania oraz w przypadku dochodu osób

fizycznych nie znajdującego pokrycia w ujawnionych

źródłach przychodów (decyzja określająca), z tym że

bieg terminu rozpoczyna się z końcem roku, w którym

należało złożyć zeznanie

Przedawnienie prawa do

wymiaru podatkowego –

c.d.

W razie niedopełnienia przez podatnika

warunków uprawniających do skorzystania z

uzyskanej ulgi podatkowej, prawo do wydania

decyzji ustalającej zobowiązanie podatkowe

powstaje w dniu, w którym nastąpiło zdarzenie

powodujące utratę prawa do ulgi

Termin do wydania decyzji wynosi 3 lata od

końca roku podatkowego, w którym nastąpiło

zdarzenie powodujące utratę prawa do ulgi

podatkowej, a jeżeli podatnik nie zgłosił

organowi podatkowemu utraty prawa do ulgi - 5

lat

Terminy płatności

Standardowe terminy płatności:

Przy wymiarze podatkowym - 14 dni od dnia

doręczenia decyzji ustalającej wysokość zobowiązania

podatkowego

Przy samoobliczeniu - ostatni dzień, w którym zgodnie

z pp powinna nastąpić wpłata

Terminy ścisłe pp: przedawnienia prawa do wymiaru,

przedawnienia zobowiązania, zwrotu nadpłaty,

wygaśnięcia prawa do zwrotu nadpłaty, wygaśnięcia

prawa do złożenia wniosku o stwierdzenie nadpłaty,

wystawiania rachunków, przechowywania rachunków,

wygaśnięcia prawa do wydania decyzji o

odpowiedzialności podatkowej osoby trzeciej

Zaległość podatkowa

Zaległość podatkowa – nie zapłacony w terminie płatności podatek,

zaliczka na podatek lub rata podatku, jak również podatek, zaliczka

lub rata – nie wpłacone w terminie płatności przez płatnika lub

inkasenta

Zobowiązania traktowanie na równi z zaległościami:

nadpłata wykazana w zeznaniu lub w deklaracji nienależnie lub w

wysokości wyższej od należnej, a op dokonał jej zwrotu albo

zaliczenia na poczet zaległości lub zobowiązań podatkowych

zwrot podatku otrzymany nienależnie lub w wysokości wyższej od

należnej, chyba że podatnik wykaże, ze nie nastąpiło to z jego winy

wynagrodzenie płatników lub inkasentów pobrane nienależnie lub w

wysokości wyższej od należnej

oprocentowanie nienależnej nadpłaty lub zwrotu podatku zwrócone

lub zaliczone na poczet zaległych, bieżących lub przyszłych

zobowiązań podatkowych

Zaległość podatkowa – c.d.

Od zaległości podatkowych naliczane

są odsetki za zwłokę

Stawka odsetek za zwłokę wynosi

200% podstawowej stopy

oprocentowania kredytu

lombardowego

Wysokość stawki ogłasza Minister

Finansów w drodze obwieszczenia w

Monitorze Polskim (obecnie 11% p.a.)

Prolongata płatności

Minister Finansów może w drodze rozporządzenia

przedłużać terminy zwykłe przewidziane w pp,

określając grupy podatników, których to dotyczy,

rodzaje sprolongowanych czynności oraz dzień

upływu przedłużonego terminu

Op na wniosek podatnika, ze względu na jego

ważny interes lub interes publiczny, może:

odroczyć termin płatności podatku lub rozłożyć

zapłatę podatku na raty

odroczyć lub rozłożyć na raty zapłatę zaległości

podatkowej wraz z odsetkami za zwłokę

Prolongaty – c.d.

Forma pomocy publicznej

Jeżeli w terminie określonym w decyzji podatnik nie dokonał

zapłaty odroczonego podatku (względnie nie zapłacił którejkolwiek

z rat) – terminem płatności odroczonego podatku (zaliczki na

podatek, raty podatku) jest termin standardowy

W razie odroczenia płatności lub rozłożenia na raty podatku

stanowiącego dochód bp – ustala się opłatę prolongacyjną, której

stawka wynosi 50% stawki odsetek za zwłokę, chyba że wydanie

decyzji:

jest następstwem wypadku losowego lub klęski żywiołowej

następuje w związku z postępowaniem układowym (OP może

odstąpić od ustalenia opłaty)

Organ stanowiący JST może wprowadzić opłatę prolongacyjną z

tytułu odroczenia lub rozłożenia na raty podatku (zobowiązania

płatnika lub inkasenta) stanowiącego dochód JST

Wygasanie zobowiązań

podatkowych

Zobowiązanie wygasa wskutek:

Zapłaty podatku (zaległości)

Potrącenia podatku (zaległości)

Zaniechania poboru podatku

Zaliczenia nadpłaty lub zwrotu podatku

Pobrania podatku przez płatnika lub inkasenta

Przeniesienia własności rzeczy lub praw majątkowych

w zamian za zaległości

Przejęcia własności nieruchomości lub prawa

majątkowego w postępowaniu egzekucyjnym

Umorzenia zaległości podatkowej

Przedawnienia zaległości

Zapłata podatku

Potencjalne formy:

wpłata gotówkowa (wzór formularza)

przelew bankowy (- wzór formularza lub zlecenie pokrycia

należności)

zapłata papierami wartościowymi (bd)

zapłata znakami skarbowymi akcyzy

zapłata znakami opłaty skarbowej

zapłata urzędowymi blankietami wekslowymi

Zapłata w formie bankowych rozliczeń bezgotówkowych -

obowiązkowa dla podatników prowadzących działalność

gospodarczą, prowadzących księgi rachunkowe lub pkpr

Zapłata podatku – c.d.

Zaliczenie zapłaty - jeżeli na podatniku ciążą

zobowiązania podatkowe z tytułu różnych

podatków, dokonaną wpłatę zalicza się na poczet

podatku, zaliczki, raty lub zaległości, począwszy od

zobowiązania o najwcześniejszym terminie

płatności, chyba że podatnik wskaże, na poczet

którego zobowiązania dokonuje wpłaty

Zapłata zaległości podatkowej - jeżeli dokonana

wpłata nie pokrywa zaległości wraz z odsetkami za

zwłokę, wpłatę zalicza się proporcjonalnie na poczet

zaległości oraz kwoty odsetek za zwłokę w

stosunku, w jakim, w dniu wpłaty, pozostaje kwota

zaległości do kwoty odsetek za zwłokę

Potrącenie

Na wniosek podatnika lub z urzędu zobowiązania i zaległości

podatkowe podlegają potrąceniu z wzajemnej, bezspornej i

wymagalnej wierzytelności podatnika wobec Skarbu Państwa,

gminy, powiatu, województwa z określonych tytułów

Wierzytelności podlegające potrąceniu

wierzytelności podatnika wobec jb z tytułu robót

budowlanych, dostaw lub usług wykonanych przez niego w

trybie przepisów o zamówieniach publicznych, pod

warunkiem że potrącenie dokonywane jest przez tego

podatnika i z tej wierzytelności

wierzytelności z tytułu prawomocnego wyroku sądowego

wydanego na podstawie art. 417 lub 419 kc (Skarb Państwa,

420

1

- JST) względnie prawomocnej ugody sądowej zawartej

w związku z zaistnieniem okoliczności przewidzianych w art.

417 lub 419 kc (Skarb Państwa, 420

1

– JST)

Potrącenie – c.d.

wierzytelności z tytułu nabycia przez Skarb Państwa lub JST

nieruchomości na cele uzasadniające jej wywłaszczenie lub

wywłaszczenia nieruchomości

wierzytelności z tytułu odszkodowania za niesłuszne skazanie,

tymczasowe aresztowanie lub zatrzymanie

wierzytelności z tytułu odszkodowania uzyskanego na podstawie

przepisów o uznaniu za nieważne orzeczeń wydanych wobec osób

represjonowanych za działalność na rzecz bytu Państwa Polskiego

Wierzytelności podlegające potrąceniu mogą być na wniosek

podatnika zaliczane na poczet przyszłych zobowiązań

Potrącenie następuje z dniem złożenia wniosku względnie

wydania postanowienia przez op

Jb, której zobowiązanie zostało potrącone, musi wpłacić

równowartość wygasłego podatku do op w terminie 7 dni od dnia

dokonania potrącenia pod rygorem naliczania odsetek za zwłokę

Przeniesienie własności

rzeczy lub praw

majątkowych

Transfer następuje na wniosek podatnika,

na podstawie pisemnej umowy zawartej, za

wyrażoną na piśmie zgodą właściwego

urzędu skarbowego, pomiędzy podatnikiem

a starostą (zadanie z zakresu administracji

rządowej, podatki SP) względnie organem

wykonawczym gminy, powiatu albo

województwa (podatki JST)

Zobowiązanie wygasa w dniu przeniesienia

własności lub praw majątkowych

Zaniechanie poboru

podatków

Brak możliwości zaniechania ustalania zobowiązań

Forma pomocy publicznej – program pomocowy

Zaniechanie generalne - Minister Finansów może, w drodze

rozporządzenia, w przypadkach uzasadnionych interesem

publicznym lub ważnym interesem podatników

zaniechać poboru podatków (określając rodzaj podatku,

okres, w którym następuje zaniechanie, i grupy

podatników, których dotyczy),

zwolnić niektóre grupy płatników z obowiązku pobierania

podatków lub zaliczek oraz określić termin wpłacenia

podatku i wynikające z tego zwolnienia obowiązki

informacyjne podatników, chyba że podatnik jest

obowiązany do dokonania rocznego lub innego okresowego

rozliczenia tego podatku (pochodne)

Zaniechanie poboru

podatków – c.d.

Generalne zaniechanie poboru – przykłady:

PIT od dochodów (przychodów) posłów do Parlamentu

Europejskiego wybranych w Rzeczypospolitej Polskiej,

otrzymanych na podstawie regulaminu Parlamentu

Europejskiego na pokrycie kosztów związanych z

wykonywaniem przez nich mandatu posła

PIT od dochodów nierezydentów będących osobami

fizycznymi, uzyskanych z tytułu odsetek od obligacji

wyemitowanych w 2006 na rynkach zagranicznych

oraz z tytułu sprzedaży, zamiany lub innej czynności

prawnej mającej za przedmiot rozporządzanie tymi

obligacjami

Zaniechanie poboru

podatków – c.d.

Indywidualne zaniechanie poboru - OP na wniosek podatnika

może

zwolnić płatnika z obowiązku pobrania podatku, jeżeli pobranie

podatku zagraża ważnym interesom podatnika, a w szczególności

jego egzystencji, lub podatnik uprawdopodobni, że pobrany

podatek byłby niewspółmiernie wysoki w stosunku do podatku

należnego za rok podatkowy lub inny okres rozliczeniowy

ograniczyć pobór zaliczek na podatek, jeżeli podatnik

uprawdopodobni, że zaliczki obliczone według zasad określonych

w ustawach podatkowych byłyby niewspółmiernie wysokie w

stosunku do podatku należnego od dochodu przewidywanego na

dany rok podatkowy

- określając termin wpłacenia przez podatnika podatku lub zaliczki,

chyba ze podatnik jest obowiązany do dokonania rocznego lub

innego okresowego rozliczenia tego podatku

Umorzenie zaległości

podatkowej

Forma pomocy publicznej

Sposoby umorzenia zaległości przez op:

na wniosek podatnika - w przypadkach uzasadnionych

ważnym interesem podatnika lub interesem publicznym

(możliwe umorzenie samych odsetek)

z urzędu - jeżeli:

1.

zachodzi uzasadnione przypuszczenie, że w postępowaniu

egzekucyjnym nie uzyska się kwoty przewyższającej wydatki

egzekucyjne

2.

zaległość podatkowa nie przekracza pięciokrotnej wartości

kosztów upomnienia w postępowaniu egzekucyjnym

3.

zaległość podatkowa nie została zaspokojona w zakończonym

postępowaniu likwidacyjnym lub upadłościowym

Umorzenie zaległości powoduje automatyczne umorzenie

odsetek za zwłokę

Przedawnienie zaległości

podatkowej

Zaległość podatkowa przedawnia się z upływem 5

lat, licząc od końca roku kalendarzowego, w

którym upłynął termin płatności podatku

Bieg terminu przedawnienia zostaje przerwany

wskutek pierwszej czynności egzekucyjnej, o

której podatnik został powiadomiony; po

przerwaniu termin przedawnienia biegnie na nowo

Nie ulegają przedawnieniu zobowiązania

podatkowe zabezpieczone hipoteką, jednak po

upływie terminu przedawnienia zaległość

podatkowa może być egzekwowana tylko z

przedmiotu hipoteki

Następstwo prawne –

osoby fizyczne

Spadkobiercy przejmują podatkowe prawa i obowiązki

spadkodawcy

Spadkobiercy ponoszą odpowiedzialność za zaległości

podatkowe, pobrane, a nie wpłacone podatki z tytułu

sprawowanej przez spadkodawcę funkcji płatnika lub inkasenta,

odsetki za zwłokę od zaległości podatkowych, nie zwrócone przez

spadkodawcę zaliczki naliczonego podatku od towarów i usług

oraz ich oprocentowanie, opłatę prolongacyjną oraz koszty

postępowania egzekucyjnego

Zapisobierca, który otrzymał należny mu zapis, ponosi

odpowiedzialność za zobowiązania podatkowe spadkodawcy do

wartości otrzymanego zapisu

Do odpowiedzialności spadkobierców i zapisobierców za

zobowiązania podatkowe spadkodawcy stosuje się przepisy kc o

przyjęciu i odrzuceniu spadku oraz o odpowiedzialności za długi

spadkowe

Odpowiedzialność

podatkowa osób trzecich

W przypadkach przewidzianych w pp osoby

trzecie odpowiadają całym swoim majątkiem

solidarnie z podatnikiem za

zaległości podatkowe podatnika

podatki nie pobrane oraz pobrane, a nie

wpłacone przez płatników lub inkasentów

odsetki za zwłokę od zaległości podatkowych

nie zwrócone w terminie zaliczki naliczonego

podatku od towarów i usług oraz za

oprocentowanie tych zaliczek

koszty postępowania egzekucyjnego

Odpowiedzialność

podatkowa osób trzecich

O odpowiedzialności podatkowej osoby trzeciej op

orzeka w decyzji, która nie może zostać wydana przed

upływem 14 dni od dnia doręczenia podatnikowi

decyzji ustalającej wysokość zobowiązania lub przed

dniem doręczenia decyzji określającej wysokość

zaległości, decyzji o odpowiedzialności podatkowej

płatnika lub inkasenta, decyzji w sprawie zwrotu

zaliczki naliczonego podatku od towarów i usług

Egzekucja zobowiązania wynikającego z decyzji o

odpowiedzialności podatkowej osoby trzeciej może być

wszczęta dopiero wówczas, gdy egzekucja z majątku

podatnika okazała się w całości lub w części

bezskuteczna

Odpowiedzialność

podatkowa osób trzecich -

przedawnienie

Przedawnienie prawa do wydania

decyzji o odpowiedzialności podatkowej

osoby trzeciej – 5 lat od końca roku, w

którym podatek przekształcił się w

zaległość podatkową

Przedawnienie zobowiązania osoby

trzeciej wynikającego z decyzji – 3 lat od

końca roku, w którym decyzja została

wydana

Odpowiedzialność

członków rodziny

Rozwiedziony małżonek podatnika odpowiada solidarnie z

byłym małżonkiem za zaległości z tytułu zobowiązań

powstałych w czasie trwania wspólności majątkowej - do

wysokości wartości przypadającego mu udziału w majątku

wspólnym

Członkowie rodziny (z wyjątkiem osób, wobec których na

podatniku ciążył obowiązek alimentacyjny - w zakresie

wynikającym z tego obowiązku alimentacyjnego) podatnika

odpowiada solidarnie z podatnikiem prowadzącym

działalność gospodarczą względnie wykonującym wolny

zawód za zaległości podatkowe wynikające z tej

działalności i powstałe w okresie, w którym stale

współdziałał z podatnikiem w jej wykonywaniu, osiągając z

tego korzyści – do wysokości uzyskanych korzyści

Odpowiedzialność

nabywcy przedsiębiorstwa

Nabywca przedsiębiorstwa, jego zorganizowanej części

lub środków trwałych, których wartość w dniu zbycia

wynosi co najmniej 15.000 PLN odpowiada solidarnie z

podatnikiem za powstałe do dnia nabycia zaległości

podatkowe związane z prowadzona działalnością

gospodarczą - do wartości nabytego przedsiębiorstwa,

jego zorganizowanej części lub środka trwałego, a w

przypadku zbycia zorganizowanej części

przedsiębiorstwa lub środka trwałego także do

wysokości zaległości podatkowych w takiej części, w

jakiej wartość nabytej części przedsiębiorstwa lub

środka trwałego pozostaje do wartości środków trwałych,

wartości niematerialnych i prawnych przedsiębiorstwa,

które jest lub było prowadzone przez zbywcę

Odpowiedzialność właściciela

za użytkownika

Właściciel, samoistny posiadacz lub użytkownik wieczysty rzeczy

lub prawa majątkowego odpowiada za zaległości podatkowe

użytkownika (najemcy, dzierżawcy, leasingobiorcy) powstałe w

związku z działalnością gospodarczą prowadzoną przez

użytkownika, jeżeli dana rzecz lub prawo są związane z

działalnością gospodarczą lub służą do jej prowadzenia

Odpowiedzialność ta powstaje tylko wtedy, gdy podczas trwania

użytkowania między

właścicielem, samoistnym posiadaczem lub użytkownikiem wieczystym

rzeczy lub prawa majątkowego i jej użytkownikiem albo

osobami pełniącymi funkcje zarządzające, nadzorcze albo kontrolne w

podmiocie będącym właścicielem, samoistnym posiadaczem lub

użytkownikiem wieczystym rzeczy lub prawa majątkowego i w

podmiocie będącym jego użytkownikiem

-

istnieją powiązania o charakterze rodzinnym, kapitałowym,

majątkowym, w rozumieniu przepisów o podatku dochodowym, lub

wynikające ze stosunku pracy

-

Odpowiedzialność ograniczona jest do równowartości rzeczy lub

praw majątkowych będących przedmiotem użytkowania

Odpowiedzialność za

zobowiązania związane z

nieruchomością

Dzierżawca lub użytkownik nieruchomości

odpowiada solidarnie z podatnikiem

będącym właścicielem, użytkownikiem

wieczystym lub posiadaczem samoistnym

nieruchomości za zaległości podatkowe z

tytułu zobowiązań podatkowych,

wynikających z opodatkowania

nieruchomości, powstałych podczas

trwania dzierżawy (użytkowania)

Odpowiedzialność za

zobowiązania spółek

Wspólnik spółki osobowej oraz komplementariusz spółki

komandytowej albo komandytowo-akcyjnej, nie będący

akcjonariuszem, odpowiada solidarnie ze spółką i z pozostałymi

wspólnikami za zaległości podatkowe spółki i wspólników,

wynikające z działalności spółki

Członkowie zarządu spółki z ograniczoną odpowiedzialnością

(również w organizacji), spółki akcyjnej (również w organizacji)

odpowiadają solidarnie za zaległości podatkowe spółki, jeżeli

egzekucja przeciwko spółce okaże się bezskuteczna, chyba ze

członek zarządu wykaże, że we właściwym czasie zgłoszono

wniosek o ogłoszenie upadłości lub wszczęto postępowanie

układowe albo że niezgłoszenie wniosku o ogłoszenie upadłości

oraz niewszczęcie postępowania układowego nastąpilo nie z

jego winy, bądź też wskaże on mienie, z którego egzekucja jest

możliwa

Podatek dochodowy od

osób fizycznych; PIT

Przedmiot

Suma wszelkiego rodzaju

opodatkowanych dochodów podatnika z

wszystkich źródeł przychodów, z

wyjątkiem dochodów nie podlegających

sumowaniu

Dochód/strata ze źródła przychodów -

różnica sumy przychodów z tego źródła

oraz kosztów ich uzyskania osiągnięta w

roku podatkowym

Wyłączenia przedmiotowe

Przepisów ustawy nie stosuje się do przychodów

z działalności rolniczej, z wyjątkiem przychodów

z działów specjalnych produkcji rolnej

z gospodarki leśnej

podlegających przepisom o podatku od spadków

i darowizn

wynikających z czynności, które nie mogą być

przedmiotem prawnie skutecznej umowy

z tytułu podziału wspólnego majątku małżonków

w wyniku ustania lub ograniczenia małżeńskiej

wspólności majątkowej

Przedmiot – c.d.

Dochód z działalności gospodarczej podatników

sporządzających sprawozdanie finansowe - dochód

wykazany na podstawie prawidłowo prowadzonych

ksiąg, zmniejszony o dochody wolne od podatku i

zwiększony o wydatki nie stanowiące kosztów uzyskania

przychodów, zaliczone uprzednio w ciężar kosztów

uzyskania przychodów

Dochód/strata z działów specjalnych produkcji rolnej -

różnica pomiędzy przychodem z tytułu prowadzenia tych

działów a poniesionymi kosztami uzyskania,

powiększona o wartość przyrostu stada zwierząt na

koniec roku podatkowego w porównaniu ze stanem na

początek roku i pomniejszona o wartość ubytków w tym

stadzie w ciągu roku podatkowego

Przedmiot – capital gains

Dochód (przychód) z udziału w zyskach osób prawnych -

dochód (przychód) faktycznie uzyskany z tego udziału, w tym

także

z umorzenia udziałów (akcji)

z odpłatnego zbycia udziałów (akcji) na rzecz spółki w celu

umorzenia tych udziałów (akcji)

wartość majątku otrzymanego w związku z likwidacją osoby

prawnej

dochód przeznaczony na podwyższenie kapitału zakładowego,

a w spółdzielniach - dochód przeznaczony na podwyższenie

funduszu udziałowego oraz dochód stanowiący równowartość

kwot przekazanych na ten kapitał (fundusz) z innych kapitałów

(funduszy) osoby prawnej

dywidendy z akcji złożonych przez członków pracowniczych

funduszy emerytalnych na rachunkach ilościowych

Przedmiot – capital gains –

c.d.

w przypadku połączenia lub podziału spółek - dopłaty w gotówce

otrzymane przez udziałowców (akcjonariuszy) spółki przejmowanej,

spółek łączonych lub dzielonych

w przypadku podziału spółek, jeżeli majątek przejmowany na

skutek podziału, a przy podziale przez wydzielenie także majątek

pozostający w spółce, nie stanowi zorganizowanej części

przedsiębiorstwa - ustalona na dzień podziału nadwyżka

nominalnej wartości udziałów (akcji) przydzielonych w spółce

przejmującej lub nowo zawiązanej nad kosztami nabycia lub

objęcia udziałów (akcji) w spółce dzielonej; jeżeli podział spółki

następuje przez wydzielenie, kosztem uzyskania przychodów jest

wartość lub kwota wydatków poniesionych przez udziałowca

(akcjonariusza) na objęcie lub nabycie udziałów (akcji) w spółce

dzielonej, ustalona w takiej proporcji, w jakiej pozostaje u tego

udziałowca wartość nominalna unicestwianych udziałów (akcji) w

spółce dzielonej do wartości nominalnej udziałów (akcji) przed

podziałem

Przedmiot – c.d.

Dochód z tytułu przeniesienia akcji złożonych na

rachunku ilościowym członka pracowniczego funduszu

emerytalnego do aktywów tego funduszu - różnica

pomiędzy wartością tych akcji w dniu przeniesienia,

wycenionych według zasad wyceny aktywów funduszy

emerytalnych, a kosztem nabycia tych akcji

Dochód z umorzenia udziałów (akcji) objętych w zamian

za przedsiębiorstwo lub jego zorganizowaną część -

nadwyżka wynagrodzenia otrzymanego w związku z

umorzeniem nad wartością tego przedsiębiorstwa lub

jego zorganizowanej części, wynikającą z ksiąg

przedsiębiorstwa określoną na dzień objęcia tych

udziałów (akcji), nie wyższą jednak niż ich wartość

nominalna z dnia objęcia

Przedmiot – c.d.

Dochód z odpłatnego zbycia rzeczy

określonych w art. 10 ust. 1 pkt 8 lit. d),

jeżeli przychód ze sprzedaży nie stanowi

przychodu z działalności gospodarczej -

różnica pomiędzy przychodem uzyskanym

ze sprzedaży rzeczy a kosztem ich nabycia,

zmniejszona o wartość nakładów

poczynionych w czasie posiadania rzeczy

Strata

O wysokość straty ze źródła przychodów, poniesionej

w roku podatkowym, można obniżyć dochód

uzyskany z tego źródła w najbliższych kolejno po

sobie następujących pięciu latach podatkowych, z

tym że wysokość obniżenia w którymkolwiek z tych

lat nie może przekroczyć 50% kwoty tej straty

Reguły tej nie stosuje się do straty z odpłatnego

zbycia rzeczy i praw majątkowych oraz ze źródeł

przychodów, z których dochody są wolne od PIT,

natomiast do straty z działów specjalnych stosuje się

ją, o ile dochód przez okres następnych pięciu

kolejnych lat podatkowych ustalany jest na

podstawie ksiąg

Podatnicy

Osoby fizyczne

Mieszkające w kraju – opodatkowane

wszystkie dochody (nieograniczony

obowiązek podatkowy)

Niemieszkające w kraju – opodatkowane

dochody osiągane w kraju oraz dochody

z pracy wykonywanej w kraju

(ograniczony obowiązek podatkowy)

Podatnicy - foyer

domestique

Małżonkowie (przez cały rok) podlegający nieograniczonemu

obowiązkowi podatkowemu, ze wspólnością majątkową,

mogą złożyć zeznanie wspólne, a podatek określa się „na

imię obojga małżonków” w podwójnej wysokości podatku

obliczonego od łącznych dochodów

Od osób samotnie wychowujących dzieci małoletnie albo na

które pobierany był zasiłek pielęgnacyjny, albo uczące się do

ukończenia 25 lat – na ich wniosek podatek określa się w

podwójnej wysokości podatku obliczonego od połowy

dochodów

Do dochodów rodziców dolicza się dochody małoletnich

dzieci, z wyjątkiem dochodów z ich pracy, stypendiów oraz

dochodów z przedmiotów oddanych im do swobodnego

użytku; jeżeli małżonkowie podlegają odrębnemu

opodatkowaniu dochody te dolicza się po połowie

Podatnicy – wspólnicy

spółek osobowych

Przychody z udziału w spółce osobowej (jak również

ze wspólnej własności, wspólnego przedsięwzięcia,

wspólnego posiadania lub wspólnego użytkowania

rzeczy lub praw majątkowych) u każdego podatnika

określa się proporcjonalnie do jego prawa w udziale

w zysku oraz łączy się z pozostałymi przychodami;

w przypadku braku przeciwnego dowodu przyjmuje

się, że prawa do udziału w zysku są równe

Analogicznie rozlicza się koszty uzyskania

przychodów, wydatków nie stanowiących kosztów

uzyskania przychodów i strat, ulg podatkowych

związanych z prowadzoną działalnością w formie

spółki nie będącej osobą prawną

Przychody i koszty ich

uzyskania

Przychody (definicja ogólna) - otrzymane lub postawione do

dyspozycji podatnika w roku kalendarzowym pieniądze i

wartości pieniężne oraz wartość otrzymanych świadczeń w

naturze i innych nieodpłatnych świadczeń

Przychody w walutach obcych przelicza się PLN wg kursów

kupna z dnia otrzymania/postawienia do dyspozycji

podatnika, ogłaszanych przez bank, z którego usług korzystał

podatnik (kursu średniego NBP – jeżeli podatnik nie ma banku

albo bank stosuje różne kursy)

Koszty uzyskania przychodów – wszelkie koszty (wg

orzecznictwa w zasadzie wydatki) poniesione w celu

osiągnięcia przychodów, z wyjątkiem nieuznawanych za

koszty (art. 23)

Koszty poniesione w walutach obcych przelicza się wg kursu

średniego NBP z dnia poniesienia kosztu

Przychody i koszty ich

uzyskania – c.d.

Koszty potrąca się w roku, w którym zostały poniesione

(„faktycznie”), a u podatników prowadzących księgi

rachunkowe (podatkowe księgi przychodów i rozchodów) koszty

uzyskania przychodów objętych księgami są potrącane w roku

podatkowym, którego dotyczą, tj. są potrącalne także koszty

uzyskania poniesione w latach poprzedzających rok podatkowy,

lecz dotyczące przychodów roku podatkowego oraz określone

co do rodzaju i kwoty koszty uzyskania, które zostały

zarachowane, chociaż ich jeszcze nie poniesiono, jeżeli odnoszą

się do przychodów danego roku podatkowego

Jeżeli podatnik ponosi koszty uzyskania przychodów ze źródeł, z

których dochód podlega opodatkowaniu, oraz koszty związane z

przychodami z innych źródeł, a nie jest możliwe ustalenie

kosztów uzyskania przypadających na poszczególne źródła,

koszty te ustala się w takim stosunku, w jakim pozostają

przychody z tych źródeł w ogólnej kwocie przychodów

Praca

Przychody ze stosunku pracy, stosunku

służbowego, spółdzielczego stosunku pracy, z

pracy nakładczej - wszelkie wypłaty pieniężne

oraz wartość pieniężna świadczeń w naturze, w

szczególności: wynagrodzenia zasadnicze, za

godziny nadliczbowe, dodatki, nagrody,

ekwiwalenty za nie wykorzystany urlop i

wszelkie inne kwoty i świadczenia pieniężne

ponoszone za pracownika (wg definicji ogólnej)

Koszty – ustalone ryczałtowo, np. w przypadku

uzyskiwania przychodu od jednego zakładu

pracy 102,25 PLN miesięcznie

Działalność wykonywana

osobiście

Działalność wykonywana osobiście

literacka, artystyczna, naukowa, publicystyczna, z

działalności arbitrów, biegłych z tytułu świadczenia

usług na podst. zlecenia/umowy o dzieło

Przychody – wg definicji ogólnej

Koszty 20% przychodów lub takie jak w przypadku

pracy

W przypadku podatników podlegających

ograniczonemu obowiązkowi podatkowemu

większości przychodów z działalności nie łączy się

z innymi przychodami, ale płaci podatek

ryczałtowy w wysokości 20% przychodu

Działalność gospodarcza

Przychody - kwoty należne, choćby nie zostały faktycznie

otrzymane, po wyłączeniu wartości zwróconych towarów,

udzielonych bonifikat i skont (w przypadku sprzedaży towarów

i usług opodatkowanych VATem - pomniejszone o należny VAT)

– definicja szczególna

Dniem uzyskania przychodu jest zasadniczo dzień wystawienia

faktury (rachunku), najpóźniej jednak – ostatni dzień miesiąca,

w którym wydano rzecz, zbyto prawo majątkowe, wykonano

usługę lub otrzymano zapłatę za wykonanie świadczenia

Art. 14 ust. 2 i 3 zawiera wyszczególnienie przychodów innych

niż ze sprzedaży oraz wpływów nie będących przychodami, np.

nie są przychodem pobrane wpłaty lub zarachowane

należności na poczet dostaw towarów i usług, które zostaną

wykonane w następnych okresach sprawozdawczych,

otrzymane pożyczki i kredyty

Działalność gospodarcza -

c.d.

Przychody w walutach przelicza się na złote stosując

średni kurs NBP z dnia uzyskania przychodu i kurs

kupna banku podatnika z dnia faktycznego

otrzymania przychodu

Koszty w walutach przelicza się na złote stosując

średni kurs NBP z dnia „zarachowania” kosztów i kurs

sprzedaży banku podatnika z dnia zapłaty

Różnice kursowe są przychodem wtedy, gdy zostały

faktycznie zrealizowane - różnica wartości przy

zastosowaniu kursu kupna z dnia realizacji różnicy

oraz kursu kupna z dnia faktycznego otrzymania

waluty (kursu sprzedaży, jeżeli waluta pochodzi nie z

transakcji eksportowej, ale została kupiona)

Działalność gospodarcza -

c.d.

Koszty z tytułu różnic kursowych - różnicę między wartością

środków obliczoną przy zastosowaniu kursu sprzedaży z dnia

faktycznej zapłaty oraz kursu kupna walut z dnia ich otrzymania

(np. z tytułu sprzedaży towarów) albo kursu sprzedaży z dnia

nabycia walut (waluty na koncie podatnika zostały kupione w

banku), ogłaszanego odpowiednio przez bank, z którego usług

korzystał podatnik

W przypadku odpłatnego zbycia nieodpłatnie nabytych rzeczy,

praw, otrzymanych nieodpłatnie świadczeń, w związku z którymi

określony został przychód - kwota tego przychodu pomniejszona

o sumę odpisów amortyzacyjnych stanowi koszt uzyskania

przychodów z odpłatnego zbycia

Amortyzacja – regulacja analogiczna w stosunku do CIT

Przychód z działów specjalnych produkcji rolnej ustala się na

zasadach właściwych działalności gospodarczej, jeżeli podatnik

prowadzi księgi

Udostępnianie

nieruchomości

Przychód z nieruchomości

udostępnionych nieodpłatnie – wartość

czynszowa (równowartość czynszu

najmu/dzierżawy) – definicja szczególna

Przychody z najmu, dzierżawy, umów o

podobnym charakterze, których

przedmiotem nie są składniki majątku

związane z działalnością gospodarczą –

wg definicji ogólnej

Kapitały pieniężne i

niektóre prawa majątkowe

Przychody z kapitałów pieniężnych

odsetki, dyskonto, dywidendy i inne przychody z udziału w zyskach

osób prawnych, przychody z udziału w funduszach kapitałowych, z

odpłatnego zbycia prawa poboru, z odpłatnego zbycia pochodnych

instrumentów finansowych i realizacji praw z tych instrumentów – wg

definicji ogólnej

należne (a nie faktycznie otrzymane) otrzymane przychody z

odpłatnego zbycia udziałów w spółkach kapitałowych i walorów oraz

realizacji praw z praw pochodnych – definicja szczególna

nominalna wartość udziałów w spółce kapitałowej/wkładów w

spółdzielni objętych w zamian za wkład niepieniężny w postaci innej

niż przedsiębiorstwo lub jego zorganizowana część – definicja

szczególna

Niektóre prawa majątkowe - autorskie, do wynalazków, do topografii

układów scalonych, znaków towarowych, wzorów zdobniczych –

przychody z praw oraz ich odpłatnego zbycia – wg definicji ogólnej,

koszty - 50% przychodu

Kapitały pieniężne i

niektóre prawa majątkowe

- koszty

W przypadku objęcia udziałów/akcji w

zamian za aport – wartość początkowa

aportu pomniejszona o odpisy

amortyzacyjne, względnie wartość

nominalna akcji/udziałów jeżeli

przedmiotem aportu są akcje/udziały

W przypadku odpłatnego zbycia

akcji/udziałów objętych w zamian za aport –

wartość nominalna objętych udziałów/akcji

Odpłatne zbycie rzeczy i

niektórych praw na

nieruchomościach

Sprzedaż/zamiana nieruchomości i ich części, ruchomości, udziału w

nieruchomości, spółdzielczych praw własnościowych, użytkowania

wieczystego – nie w wykonaniu działalności gospodarczej i przed

upływem 5 lat od końca roku, w którym nastąpiło

nabycie/wybudowanie nieruchomości/praw albo pół roku od końca

miesiąca w którym nastąpiło nabycie rzeczy

Przychód ze sprzedaży rzeczy i niektórych praw

wartość wyrażona w cenie określonej w umowie, pomniejszona o

koszty odpłatnego zbycia (u podatników VAT – także o VAT)

wartość rynkowa - jeżeli cena, bez uzasadnionej przyczyny, znacznie

odbiega od wartości rynkowej rzeczy lub praw

Przychód z zamiany – wartość rzeczy lub prawa będącego

przedmiotem zamiany (wyrażona w umowie ewentualnie rynkowa)

Przychodu z odpłatnego zbycia nieruchomości i praw nie łączy się z

innymi przychodami, a płaci się ryczałtowy podatek w wysokości

10% przychodu w ciągu 14 dni od dokonania zbycia

Pozostałe źródła

przychodów

W szczególności: zasiłki z

ubezpieczenia społecznego, stypendia,

dopłaty, nagrody inne nieodpłatne

świadczenia – wg definicji ogólnej

Przychody nieznajdujące pokrycia w

ujawnionych źródłach lub pochodzące

ze źródeł nieujawnionych – ustalane

szacunkowo – definicja szczególna

Przychody wyłączone

z działalności rolniczej, z wyjątkiem przychodów z

działów specjalnych produkcji rolnej

z gospodarki leśnej w rozumieniu ustawy o lasach

oraz ustawy o przeznaczeniu gruntów rolnych do

zalesienia

podlegające przepisom o podatku od spadków i

darowizn

wynikające z czynności, które nie mogą być

przedmiotem prawnie skutecznej umowy

z tytułu podziału wspólnego majątku małżonków w

wyniku ustania lub ograniczenia małżeńskiej

wspólności majątkowej

Przychody zwolnione

Renty inwalidów wojennych i wojskowych

Niektóre odszkodowania

Wygrane w kasynach gry

Zasiłki rodzinne, pielęgnacyjne, wychowawcze, porodowe

Niektóre świadczenia na rzecz kombatantów i osób

niepełnosprawnych

Ze środków bezzwrotnej pomocy zagranicznej

Świadczenia z pomocy społecznej

Dopłaty bezpośrednie w ramach WPR

Przychody ze sprzedaży nieruchomości i niektórych praw

jeżeli w ciągu 2 lat od dnia sprzedaży zostały wydane na nabycie

budynku, lokalu, prawa, gruntu na cele mieszkaniowe albo na spłatę

kredytu/pożyczki zaciągniętej na cele mieszkaniowe przed dniem

uzyskania tych przychodów

jeżeli ich nabycie nastąpiło w drodze spadku lub darowizny

Podstawa wymiaru -

odliczenia

Dochód pomniejszony o

Składki na ubezpieczenie społeczne

Składki na rzecz organizacji z

obowiązkowym członkostwem

Wydatki na cele rehabilitacyjne

podatnika niepełnosprawnego

Darowizny na rozmaite cele nie

przekraczających 15% lub 10% dochodu

Ulgę odsetkową

Stawki – progresja

szczeblowa

Pw <= 37024 19%pw – 530,08

37024 < pw <= 74048 30%

nadwyżki

Pw > 74048 40% nadwyżki

Kwotę odliczaną i kwoty progowe

indeksuje się corocznie wg CPI

Odliczenia od podatku

Składka na ubezpieczenie

zdrowotne

Ulgi

Podatek zryczałtowany

Działalność wykonywana osobiście przez osoby

podlegające ograniczonemu obowiązkowi

podatkowemu

Odpłatne zbycie nieruchomości i praw

Odsetki od pożyczek i walorów oraz od

środków na rachunku bankowym; – 20%

przychodu

Dywidendy – 15% przychodu

Dochody z nie ujawnionych źródeł przychodów

lub nie znajdujące pokrycia w ujawnionych

źródłach - 75% dochodu

Pobór podatku

Płatności zaliczkowe

Obliczają i pobierają zaliczki płatnicy

„zakłady pracy”, tzn. osoby fizyczne i jednostki

organizacyjne wypłacające osobom przychody ze

stosunku służbowego, pracy, pracy nakładczej lub

spółdzielczego stosunku pracy, zasiłki pieniężne z

ubezpieczenia społecznego wypłacane przez

zakłady pracy

spółdzielnie pracy - wypłaty z tytułu udziału w

nadwyżce bilansowej

Organy rentowe – zaliczki od emerytur, rent,

zasiłków

Pobór podatku – c.d.

Płatnicy przekazują zaliczki wraz z deklaracjami

właściwemu us do 20 dnia następnego miesiąca

Możliwość obliczenia podatku przez płatników

Do końca stycznia następnego roku płatnicy

przekazują podatnikowi i us informację o

wysokości dochodu i pobranych zaliczkach

Podatnicy osiągający dochody z działalności

gospodarczej, najmu/dzierżawy, rent/emerytur

zagranicznych, ze stosunku pracy z zagranicy

wpłacają bez wezwania zaliczki miesięczne

Zeznania podatkowe

Podatnicy – z wyjątkiem tych, za których

podatek oblicza płatnik - składają

zeznania o wysokości dochodu/straty do

30 kwietnia następnego roku

Podatnicy prowadzący księgi rachunkowe

dołączają do zeznania sprawozdanie

finansowe

W tym samym terminie podatnicy

wpłacają różnicę między sumą zaliczek a

kwotą podatku

Podatek dochodowy od

osób prawnych - CIT

Przedmiot

Dochód bez względu na rodzaj źródeł

przychodów, z jakich został osiągnięty – czyli

nadwyżka sumy przychodów nad kosztami

ich uzyskania, osiągnięta w roku podatkowym

Przychodów z odsetek, praw autorskich i

wynalazczych, zysków kapitałowych nie łączy

się z innymi, ale opodatkowuje ryczałtowo

W podatkowych grupach kapitałowych

-dochód stanowiący nadwyżkę sumy

dochodów wszystkich spółek tworzących

grupę nad sumą ich strat

Przedmiot – capital gains

Dochód (przychód) z udziału w zyskach osób prawnych -

dochód (przychód) faktycznie uzyskany z tego udziału, w

tym także

z umorzenia udziałów (akcji)

z odpłatnego zbycia udziałów (akcji) na rzecz spółki w

celu umorzenia tych udziałów (akcji)

wartość majątku otrzymanego w związku z likwidacją

osoby prawnej

dochód przeznaczony na podwyższenie kapitału

zakładowego, a w spółdzielniach - dochód przeznaczony

na podwyższenie funduszu udziałowego oraz dochód

stanowiący równowartość kwot przekazanych na ten

kapitał (fundusz) z innych kapitałów (funduszy) osoby

prawnej

Przedmiot – capital gains –

c.d.

w przypadku połączenia lub podziału spółek - dopłaty w gotówce

otrzymane przez udziałowców (akcjonariuszy) spółki przejmowanej,

spółek łączonych lub dzielonych

w przypadku podziału spółek, jeżeli majątek przejmowany na

skutek podziału, a przy podziale przez wydzielenie także majątek

pozostający w spółce, nie stanowi zorganizowanej części

przedsiębiorstwa - ustalona na dzień podziału nadwyżka

nominalnej wartości udziałów (akcji) przydzielonych w spółce

przejmującej lub nowo zawiązanej nad kosztami nabycia lub

objęcia udziałów (akcji) w spółce dzielonej; jeżeli podział spółki

następuje przez wydzielenie, kosztem uzyskania przychodów jest

wartość lub kwota wydatków poniesionych przez udziałowca

(akcjonariusza) na objęcie lub nabycie udziałów (akcji) w spółce

dzielonej, ustalona w takiej proporcji, w jakiej pozostaje u tego

udziałowca wartość nominalna unicestwianych udziałów (akcji) w

spółce dzielonej do wartości nominalnej udziałów (akcji) przed

podziałem

Podatnicy

Osoby prawne

Spółki kapitałowe w organizacji

Jednostki organizacyjne nie mające

osobowości prawnej z wyjątkiem

spółek osobowych

Podatkowe grupy kapitałowe

Ograniczony i

nieograniczony obowiązek

podatkowy

Podatnicy mający siedzibę/zarząd na

terytorium RP podlegają obowiązkowi

podatkowemu od całości swoich

dochodów, bez względu na miejsce ich

osiągania

Podatnicy nie mający siedziby/zarządu

na terytorium RP podlegają obowiązkowi

podatkowemu tylko od dochodów, które

osiągają na terytorium RP

Zwolnienia podmiotowe

Skarb Państwa

NBP

Jednostki budżetowe

Przedsiębiorstwa międzynarodowe

JST

ARiMR, ARR, ANR

Fundusze inwestycyjne i emerytalne

Fundusze celowe

ZUS

Polska Organizacja Turystyczna

Podatnicy – wspólnicy

spółek osobowych

Przychody z udziału w spółce osobowej (jak również

ze wspólnej własności, wspólnego przedsięwzięcia,

wspólnego posiadania lub wspólnego użytkowania

rzeczy lub praw majątkowych) u każdego podatnika

określa się proporcjonalnie do jego udziału oraz

łączy się z pozostałymi przychodami; w przypadku

braku przeciwnego dowodu przyjmuje się, że udziały

w przychodach są równe

Analogicznie rozlicza się koszty uzyskania

przychodów, wydatków nie stanowiących kosztów

uzyskania przychodów i strat, zwolnienia i ulgi

podatkowe oraz obniżenia dochodu, podstawy

opodatkowania lub podatku

Podatnicy powiązani

Jeżeli w wyniku powiązań między podatnikami zostaną

ustalone lub narzucone warunki różniące się od

warunków, które ustaliłyby między sobą niezależne

podmioty, i w wyniku tego podmiot nie wykazuje

dochodów albo wykazuje dochody niższe od tych, jakich

należałoby oczekiwać, gdyby wymienione powiązania

nie istniały - dochody danego podmiotu oraz należny

podatek określa się bez uwzględnienia warunków

wynikających z tych powiązań

Dochody powyższe określa się w drodze oszacowania,

stosując metody: porównywalnej ceny

niekontrolowanej; ceny odprzedaży; rozsądnej marży

(„koszt plus”)

Podatnicy powiązani – c.d.

podmiot krajowy bierze udział bezpośrednio lub pośrednio w zarządzaniu

przedsiębiorstwem położonym za granicą lub w jego kontroli albo posiada udział w

kapitale tego przedsiębiorstwa

podmiot zagraniczny bierze udział bezpośrednio lub pośrednio w zarządzaniu

podmiotem krajowym lub w jego kontroli albo posiada udział w kapitale tego

podmiotu krajowego, albo

te same osoby prawne lub fizyczne równocześnie bezpośrednio lub pośrednio biorą

udział w zarządzaniu podmiotem krajowym i podmiotem zagranicznym lub w ich

kontroli albo posiadają udział w kapitale tych podmiotów, albo

podmiot krajowy wykorzystuje swój związek z innym podmiotem krajowym, któremu

przysługują ulgi w podatku dochodowym lub który, będąc osobą fizyczną, korzysta ze

zryczałtowanych form opodatkowania podatkiem dochodowym w związku z

prowadzoną działalnością gospodarczą; lub jest powiązany kapitałowo z innym

podmiotem krajowym; lub pozostaje w związku gospodarczym z innym podmiotem

krajowym

- i w związku z istnieniem takich powiązań lub związków wykonuje świadczenia na

warunkach korzystniejszych, odbiegających od warunków ogólnie stosowanych w

czasie i miejscu wykonywania świadczenia, w wyniku czego nie wykazuje dochodów

albo wykazuje dochody niższe od tych, jakich należałoby oczekiwać, gdyby warunki

tych świadczeń nie odbiegały od warunków ogólnie stosowanych w czasie i miejscu

wykonywania świadczenia

CIT a rachunkowość

Podatnicy są obowiązani do prowadzenia ewidencji

rachunkowej, zgodnie przepisami prawa

bilansowego, w sposób zapewniający określenie

wysokości dochodu/straty, podstawy

opodatkowania i wysokości należnego podatku za

rok podatkowy, a także do uwzględnienia w

ewidencji środków trwałych oraz wartości

niematerialnych i prawnych informacji niezbędnych

do obliczenia wysokości odpisów amortyzacyjnych

zgodnie z przepisami ustawy

Jeżeli ustalenie dochodu (straty) w sposób

określony w ust. 1 nie jest możliwe, dochód (stratę)

ustala się w drodze oszacowania

Strata

O wysokość straty poniesionej w

roku podatkowym można obniżyć

dochód w najbliższych kolejno po

sobie następujących pięciu latach

podatkowych, z tym że wysokość

obniżenia w którymkolwiek z tych

lat nie może przekroczyć 50%

kwoty tej straty

Wyłączenia przedmiotowe

Przychody z działalności rolniczej, z

wyjątkiem dochodów z działów specjalnych

produkcji rolnej, chyba że ustalenie

przychodów jest wymagane dla celów

określenia dochodów wolnych od podatku

dochodowego

Przychody z gospodarki leśnej

Przychody wynikających z czynności, które

nie mogą być przedmiotem prawnie

skutecznej umowy

Przychody

Otrzymane pieniądze, wartości pieniężne, w tym również

różnice kursowe

Wartość otrzymanych nieodpłatnych świadczeń oraz

przychodów w naturze, z wyjątkiem świadczeń związanych

z używaniem środków trwałych otrzymanych przez zakłady

budżetowe, gospodarstwa pomocnicze jednostek

budżetowych, spółki użyteczności publicznej z wyłącznym

udziałem JST lub ich związków od SP, JST lub ich związków

w nieodpłatny zarząd lub używanie

Przychody związane z działalnością gospodarczą i z

działami specjalnymi produkcji rolnej, osiągnięte w roku

podatkowym - także należne przychody, choćby nie zostały

jeszcze faktycznie otrzymane, po wyłączeniu wartości

zwróconych towarów, udzielonych bonifikat i skont

Uznawanie przychodu

Przychód z działalności gospodarczej uważa się za

uzyskany w dniu wystawienia faktury (rachunku), nie

później jednak w ostatnim dniu miesiąca, w którym

nastąpiło wydanie rzeczy, zbycie praw majątkowych

oraz dostarczenie wszelkiej postaci energii

lub wykonanie usługi, lub otrzymanie zapłaty za

wykonanie świadczenia - w pozostałych przypadkach

W przypadku świadczenia na eksport - datę wywozu

określona w dokumencie odprawy celnej

Przychody z tytułu umów najmu, dzierżawy, leasingu

lub innych umów o podobnym charakterze - przychody

należne określone na dzień, w którym należności

wynikające z tych umów stają się wymagalne

Wyłączenia przedmiotowe

Przychodami nie są

pobrane wpłaty lub zarachowane należności na poczet

dostaw towarów i usług, które zostaną wykonane w

następnych okresach sprawozdawczych

otrzymanych lub zwrócone pożyczki (kredyty), z wyjątkiem

skapitalizowanych odsetek

naliczone, lecz nie otrzymane odsetki od należności, w tym

pożyczek (kredytów)

przychody otrzymane na utworzenie lub powiększenie

kapitału zakładowego

przychody które zwiększają zfśs

należny podatek od towarów i usług i zwrócona różnica VAT

dopłaty wnoszone do spółki

Zwolnienia przedmiotowe

Dochody podatników których celem statutowym jest działalność

naukowa, naukowo-techniczna, oświatowa, kulturalna, w zakresie

kultury fizycznej i sportu, ochrony środowiska, wspierania inicjatyw

społecznych na rzecz budowy dróg i sieci telekomunikacyjnej na

wsi oraz zaopatrzenia wsi w wodę, dobroczynności, ochrony

zdrowia i pomocy społecznej, rehabilitacji zawodowej i społecznej

inwalidów oraz kultu religijnego - w części przeznaczonej na te cele

Dotacje otrzymane z budżetu państwa lub budżetów jednostek

samorządu terytorialnego, z wyjątkiem dopłat do oprocentowania

kredytów bankowych

Dotacje, subwencje, dopłaty i inne nieodpłatne świadczenia

otrzymane na pokrycie kosztów albo jako zwrot wydatków

związanych z otrzymaniem, zakupem albo wytworzeniem we

własnym zakresie środków trwałych lub wartości niematerialnych i

prawnych, od których dokonuje się podatkowych odpisów

amortyzacyjnych

Koszty

Koszty poniesione w celu uzyskania przychodów

Koszty są potrącalne tylko w tym roku

podatkowym, którego dotyczą, tj. są potrącalne

także koszty uzyskania poniesione w latach

poprzedzających rok podatkowy, lecz dotyczące

przychodów roku podatkowego oraz określone co

do rodzaju i kwoty koszty uzyskania, które zostały

zarachowane, chociaż ich jeszcze nie poniesiono,

jeżeli odnoszą się do przychodów danego roku

podatkowego, chyba że ich zarachowanie nie było

możliwe; w tym przypadku są one potrącalne w

roku, w którym zostały poniesione

Wydatki i koszty bilansowe

nie uznawane za koszty up

Wydatki na

nabycie gruntów, nabycie i ulepszenie środków

trwałych, wartości niematerialnych i prawnych

spłatę pożyczek/kredytów, innych zobowiązań

Koszty bilansowe

naliczone, lecz nie zapłacone albo umorzone odsetki

od zobowiązań (w tym pożyczek/kredytów)

rezerwy tworzonych na pokrycie wierzytelności,

których nieściągalność została uprawdopodobniona

(z wyjątkami)

Podatek dochodowy

VAT (z wyjątkami)

Różnice kursowe

Przychody uzyskane oraz koszty poniesione w walutach

obcych przelicza się na złote według kursów średnich z

dnia uzyskania przychodu/poniesienia kosztu,

ogłaszanych przez NBP

Przychody/koszty z tytułu różnic kursowych od

własnych środków lub wartości pieniężnych w walutach

obcych ustala się jako różnicę między wartością tych

środków obliczoną przy zastosowaniu kursu

kupna/sprzedaży walut z dnia faktycznego otrzymania

przychodu/faktycznej zapłaty oraz kursu kupna walut z

dnia ich otrzymania albo kursu sprzedaży z dnia

nabycia walut, ogłaszanego odpowiednio przez bank, z

którego usług korzystał podatnik

Różnice kursowe – c.d.

Jeżeli przychody/koszty wyrażone są w walutach

obcych, a między dniem uzyskania

przychodów/zarachowania kosztów oraz dniem

faktycznego otrzymania przychodów/zapłaty

występują różne kursy walut, przychody/koszty te

odpowiednio podwyższa się lub obniża o różnice

wynikające z zastosowania kursu kupna/sprzedaży

walut z dnia faktycznego otrzymania

przychodów/zapłaty, ustalonego przez bank, z

którego usług korzystał uzyskujący

przychód/ponoszący koszt oraz z zastosowania

kursu średniego ogłaszanego przez NBP z dnia

uzyskania przychodu/zarachowania kosztów

Podstawa wymiaru i

stawka

Dochód po dokonaniu odliczeń (np. darowizn do

wysokości 10% lub 15% dochodu)

Stawka - 19%

CIT od dochodów z dywidend oraz innych przychodów

z tytułu udziału w zyskach osób prawnych mających

siedzibę na terytorium Rzeczypospolitej Polskiej

wynosi ryczałtowo - 19 % uzyskanego przychodu

Kwotę podatku uiszczonego od otrzymanych

dywidend i innych przychodów z tytułu udziałów w

zyskach osób prawnych mających siedzibę na

terytorium Rzeczypospolitej Polskiej odlicza się od

kwoty podatku (w braku możliwości – w następnych

latach podatkowych)

Pobór podatku

Podatnicy składają miesięczne deklaracje o wysokości

dochodu i wpłacają miesięczne zaliczki w wysokości różnicy

między podatkiem należnym od dochodu osiągniętego od

początku roku podatkowego a sumą zaliczek należnych za

poprzednie miesiące

Do końca marca następnego roku podatnicy składają

zeznanie i wpłacają różnicę między podatkiem należnym a

sumą wpłaconych zaliczek

Podatnicy obowiązani do sporządzenia sprawozdania

finansowego przekazują do urzędu skarbowego

sprawozdanie wraz z opinią i raportem podmiotu

uprawnionego do badania sprawozdań finansowych, w

terminie 10 dni od daty zatwierdzenia rocznego

sprawozdania finansowego, a spółki - także odpis uchwały

zgromadzenia zatwierdzającej sprawozdanie finansowe

Podatek od towarów i

usług - VAT

Przedmiot

odpłatna dostawa towarów (przeniesienie prawa do rozporządzania

towarami) i odpłatne świadczenie usług na terytorium kraju

eksport towarów

import towarów

wewnątrzwspólnotowe nabycie towarów (nabycie prawa do

rozporządzania jak właściciel towarami, które w wyniku dokonanej

dostawy są wysyłane lub transportowane na terytorium państwa

członkowskiego inne niż terytorium państwa członkowskiego

rozpoczęcia wysyłki lub transportu przez dokonującego dostawy,

nabywcę towarów lub na ich rzecz) za wynagrodzeniem na

terytorium kraju

wewnątrzwspólnotowa dostawa towarów (wywóz towarów z

terytorium kraju w wykonaniu czynności dostawy na terytorium

państwa członkowskiego inne niż terytorium kraju)

Podatnicy

Osoby prawne, jednostki organizacyjne niemające

osobowości prawnej oraz osoby fizyczne, wykonujące

samodzielnie działalność gospodarczą

Działalność gospodarcza obejmuje wszelką działalność

producentów, handlowców lub usługodawców, w tym

podmiotów pozyskujących zasoby naturalne oraz

rolników, a także działalność osób wykonujących wolne

zawody, również wówczas, gdy czynność została

wykonana jednorazowo w okolicznościach wskazujących

na zamiar wykonywania czynności w sposób częstotliwy.

Działalność gospodarcza obejmuje również czynności

polegające na wykorzystywaniu towarów lub wartości

niematerialnych i prawnych w sposób ciągły dla celów

zarobkowych

Podatnicy – c.d.

Osoby prawne, jednostki organizacyjne niemające

osobowości prawnej oraz osoby fizyczne, jeżeli

dokonują wewnątrzwspólnotowej dostawy nowych

środków transportu, w przypadku gdy okoliczności

nie wskazują na zamiar wykonywania tej

czynności w sposób częstotliwy

Osoby prawne, jednostki organizacyjne niemające

osobowości prawnej oraz osoby fizyczne na

których ciąży obowiązek uiszczenia cła,

dokonujące wewnątrzwspólnotowego nabycia

towarów, będące usługobiorcami usług

świadczonych przez podatników posiadających

siedzibę lub miejsce zamieszkania albo pobytu

poza terytorium kraju

Powstanie obowiązku

podatkowego

Obowiązek podatkowy powstaje z chwilą wydania (dostarczenia),

przekazania, zamiany, darowizny towaru lub wykonania usługi

Jeżeli dostawa towaru lub wykonanie usługi powinny być

potwierdzone fakturą, obowiązek podatkowy powstaje z chwilą

wystawienia faktury, nie później jednak niż w 7 dniu od dnia

wydania towaru lub wykonania usługi

W eksporcie towarów obowiązek podatkowy powstaje z chwilą

potwierdzenia przez urząd celny wywozu towaru poza terytorium

Wspólnoty

Obowiązek podatkowy w imporcie towarów powstaje z chwilą

powstania długu celnego

Jeżeli przed wydaniem towaru lub wykonaniem usługi otrzymano

część należności, w szczególności: przedpłatę, zaliczkę, zadatek,

ratę, obowiązek podatkowy powstaje z chwilą jej otrzymania w tej

części

Podstawa wymiaru

Obrót - kwota należna z tytułu sprzedaży, pomniejszona o kwotę

należnego podatku; kwota należna obejmuje całość świadczenia

należnego od nabywcy; obrotem jest także otrzymana dotacja,

subwencja i inna dopłata o podobnym charakterze związana z

dostawą lub świadczeniem usług

W przypadku gdy pobrano zaliczki, zadatki, przedpłaty lub raty

przekraczające połowę ceny - obrotem jest również kwota

otrzymanych zaliczek, zadatków, przedpłat lub rat, pomniejszona o

przypadającą od nich kwotę podatku

Jeżeli należność określona jest w naturze, podstawą opodatkowania

jest wartość świadczenia obliczona na podstawie przeciętnych cen

stosowanych w danej miejscowości lub na danym rynku w dniu

wykonania świadczenia, zmniejszonych o podatek

Obrót zmniejsza się o kwoty udokumentowanych rabatów (bonifikat,

upustów, uznanych reklamacji i skont) i o wartość zwróconych

towarów oraz zwróconych kwot nienależnych w rozumieniu przepisów

o cenach, a także kwot wynikających z dokonanych korekt faktur

Stawka

Zróżnicowana: podstawowa – 22%,

dla niektórych towarów i usług –

7%, dla niektórych towarów 3%, w

wewnątrzwspólnotowej dostawie

towarów i eksporcie towarów – 0%

Mechanizm rozliczenia

Podatnik ma prawo do obniżenia kwoty podatku należnego o

kwotę podatku naliczonego przy nabyciu towarów i usług,

związanych ze sprzedażą opodatkowaną

Podatek naliczony - suma kwot podatku określonych w fakturach

stwierdzających nabycie towarów i usług względnie z dokumentu

celnego