10

www.gazetapodatkowa.pl

Gazeta Podatkowa nr 54 • 8.07.2010 r.

RACHUNKOWOŚĆ DLA KAŻDEGO

Podatkowa księga

przychodów i rozchodów

Koszty remontu środków trwałych zalicza się do kosztów działalności operacyjnej.

Obciążają one wynik finansowy w roku ich poniesienia. W niektórych przypadkach koszty

większych remontów (np. kapitalnych) mogą być na podstawie decyzji kierownika jednostki

zakwalifikowane do rozliczania ich w czasie (aktywowania). Obciążają one wówczas wynik

finansowy bieżącego okresu stopniowo (w ciągu okresu przyjętego przez jednostkę).

Nakłady na ulepszenia środków trwałych generalnie odnoszone są na zwiększenie war-

tość początkowej środków trwałych. W koszty bieżącego okresu księgowane są dopiero

poprzez odpisy amortyzacyjne.

Remont środków trwałych

Pojęcie remontu nie zostało zdefiniowane w ustawie o rachunkowości ani też w ustawach

podatkowych. Natomiast z przepisów Prawa budowlanego wynika, że remontem jest wyko-

nanie w istniejącym obiekcie budowlanym robót budowlanych polegających na odtworzeniu

stanu pierwotnego, a niestanowiących bieżącej konserwacji, przy czym dopuszcza się sto-

sowanie wyrobów budowlanych innych niż użyto w stanie pierwotnym. Remont środka

trwałego obejmuje zatem prace, których celem jest przywrócenie pierwotnego stanu

technicznego i użytkowego, który został utracony na skutek upływu czasu i eksploatacji

(zużycia). Poniesione nakłady mają więc charakter odtworzeniowy.

Nakłady poniesione na remont środków trwałych zalicza się w okresie ich poniesienia

do kosztów działalności operacyjnej bez względu na ich wielkość.

W jednostce prowadzącej ewidencję kosztów podstawowej działalności operacyjnej

na kontach zespołu 4 i 5 ewidencja nakładów związanych z remontem środka trwałego,

zleconym obcej jednostce, może przebiegać zapisem:

– Wn konto 40 „Koszty według rodzajów” (w analityce: Usługi obce),

– Ma konta zespołu 1, 2, 3

oraz równocześnie:

– Wn konto 50 „Koszty działalności podstawowej”, konto 53 „Koszty działalności

pomocniczej”, konto 55 „Koszty zarządu”,

– Ma konto 49 „Rozliczenie kosztów”.

Jednostka może niekiedy rozliczać koszty remontów w czasie, a więc zgodnie z art. 39

ust. 1 i 3 ustawy o rachunkowości. Z tych przepisów wynika, że jednostki dokonują czynnych

rozliczeń międzyokresowych kosztów, jeżeli dotyczą one przyszłych okresów sprawozdaw-

czych. Odpisy czynnych rozliczeń międzyokresowych następują wówczas stosownie do

upływu czasu lub wielkości świadczeń, a czas i sposób rozliczenia powinien być uzasad-

niony charakterem rozliczanych kosztów.

Rozliczanie kosztów remontów w czasie (ich aktywowanie) jest uzasadnione w szczegól-

ności wtedy, gdy ze względu na rodzaj prowadzonej działalności remont danego środka trwa-

łego odbywa się co kilka lat (np. co 3 lata). Takie remonty przynoszą korzyści w dłuższym

okresie czasu i dlatego uzasadnione jest ich rozliczanie w czasie. Odbywa się to za pośrednic

twem konta 64 „Rozliczenia międzyokresowe kosztów”. Należy pamiętać jednak o tym,

aby okres rozliczania kosztów remontów w czasie nie był nadmiernie wydłużony.

Szczegółowy sposób rozliczania w księgach rachunkowych kosztów remontu powinien

zostać zamieszczony w dokumentacji opisującej przyjęte zasady (politykę) rachunkowości,

o której mowa w art. 10 ust. 1 ustawy o rachunkowości.

Ewidencja w księgach rachunkowych kosztów remontu rozliczanego w czasie może

w takim przypadku przebiegać zapisami:

1. Zarachowanie wartości kosztów remontu:

– Wn konto 40 „Koszty według rodzajów” (w analityce: Usługi obce),

– Ma konta zespołu 1, 2, 3

oraz równocześnie zakwalifikowanie kosztu do rozliczenia w czasie

– Wn konto 64 „Rozliczenia międzyokresowe kosztów” (w analityce: Czynne rozli-

czenia międzyokresowe – koszty remontu),

– Ma konto 49 „Rozliczenie kosztów”.

2. Odpis części kosztu przypadającej na bieżący okres sprawozdawczy:

– Wn konto 50 „Koszty działalności podstawowej”, konto 53 „Koszty działalności

pomocniczej”, konto 55 „Koszty zarządu”,

– Ma konto 64 „Rozliczenia międzyokresowe kosztów” (w analityce: Czynne rozli-

czenia międzyokresowe – koszty remontu).

Ulepszenie środków trwałych

Z ustawy o rachunkowości wynika, że wartość początkową środka trwałego powiększają

koszty jego ulepszenia, polegającego na przebudowie, rozbudowie, modernizacji lub rekon-

strukcji i powodującego, że wartość użytkowa tego środka po zakończeniu ulepszenia przewyż-

sza posiadaną przy przyjęciu do używania wartość użytkową, mierzoną okresem używania,

zdolnością wytwórczą, jakością produktów uzyskiwanych przy pomocy ulepszonego środka

trwałego, kosztami eksploatacji lub innymi miarami (art. 31 ust. 1 ustawy o rachunkowości).

Zatem nie każdy wydatek poniesiony na środek trwały będzie świadczył o jego ulepsze-

niu. Nie będą ulepszeniem, lecz remontem, wydatki o charakterze odtworzeniowym,

których poniesienie nie spowoduje wzrostu wartości użytkowej w porównaniu do tej

wartości z dnia przyjęcia środka trwałego do używania.

Niejednokrotnie w praktyce pojawiają się wątpliwości czy nakłady poniesione na dany

środek trwały należy zakwalifikować do remontu czy też do ulepszenia. Należy podkreślić,

że kwalifikacji tej nie powinien dokonywać pracownik księgowości (księgowy, główny księ-

gowy), lecz służby techniczne. Powinny one przeanalizować zakres rzeczowy wykonanych

prac i wydać opinię w tej sprawie. Stosowny zapis w tej sprawie zamiesza się na dowodach

dokumentujących poniesienie wydatków (np. fakturach, rachunkach). Warto też, w razie

potrzeby, zasięgnąć opinii biegłego do spraw budowlanych.

Do ewidencji kosztów ulepszenia środka trwałego służy konto 08 „Środki trwałe w budo-

wie”, na którym poniesione nakłady na ulepszenie środka trwałego ujmuje się zapisem:

– Wn konto 08 „Środki trwałe w budowie”,

– Ma konto zespołu 1, 2, 3.

Po zakończeniu prac związanych z ulepszeniem koszty zgromadzone na koncie 08

księguje się na zwiększenie wartości początkowej środka trwałego – na podstawie dowodu

OT – zapisem:

– Wn konto 01 „Środki trwałe”,

– Ma konto 08 „Środki trwałe w budowie”.

Odpisów amortyzacyjnych od zwiększonej wartości początkowej środka trwałego do-

konuje się nie wcześniej niż po zakończeniu ulepszenia (przyjęciu do używania).

Przykład

Założenia

1. Jednostka posiada w ewidencji środków trwałych budynek magazynowy o wartości

początkowej: 300.000 zł i dotychczasowym umorzeniu: 140.000 zł.

2. Amortyzacja budynku odbywa się metodą liniową, przy zastosowaniu stawki wynoszą-

cej 2,5%. Roczny odpis amortyzacyjny wynosi 7.500 zł (300.000 zł × 2,5%), a miesięczny

625 zł (7.500 zł : 12 miesięcy).

3. W czerwcu 2010 r. przeprowadzona została modernizacja budynku przez firmę budow-

laną. Nakłady poniesione na ulepszenie wyniosły netto: 36.000 zł.

4. Modernizację budynku ukończono z końcem czerwca 2010 r., co zostało udokumen-

towane dowodem OT wystawionym 30 czerwca 2010 r.

5. Odpisy amortyzacyjne od ulepszonego środka trwałego wyniosą rocznie 8.400 zł

[(300.000 zł + 36.000 zł) × 2,5%], a miesięcznie 700 zł (8.400 zł : 12 miesięcy).

6. Jednostka prowadzi ewidencję kosztów tylko na kontach zespołu 4.

Dekretacja

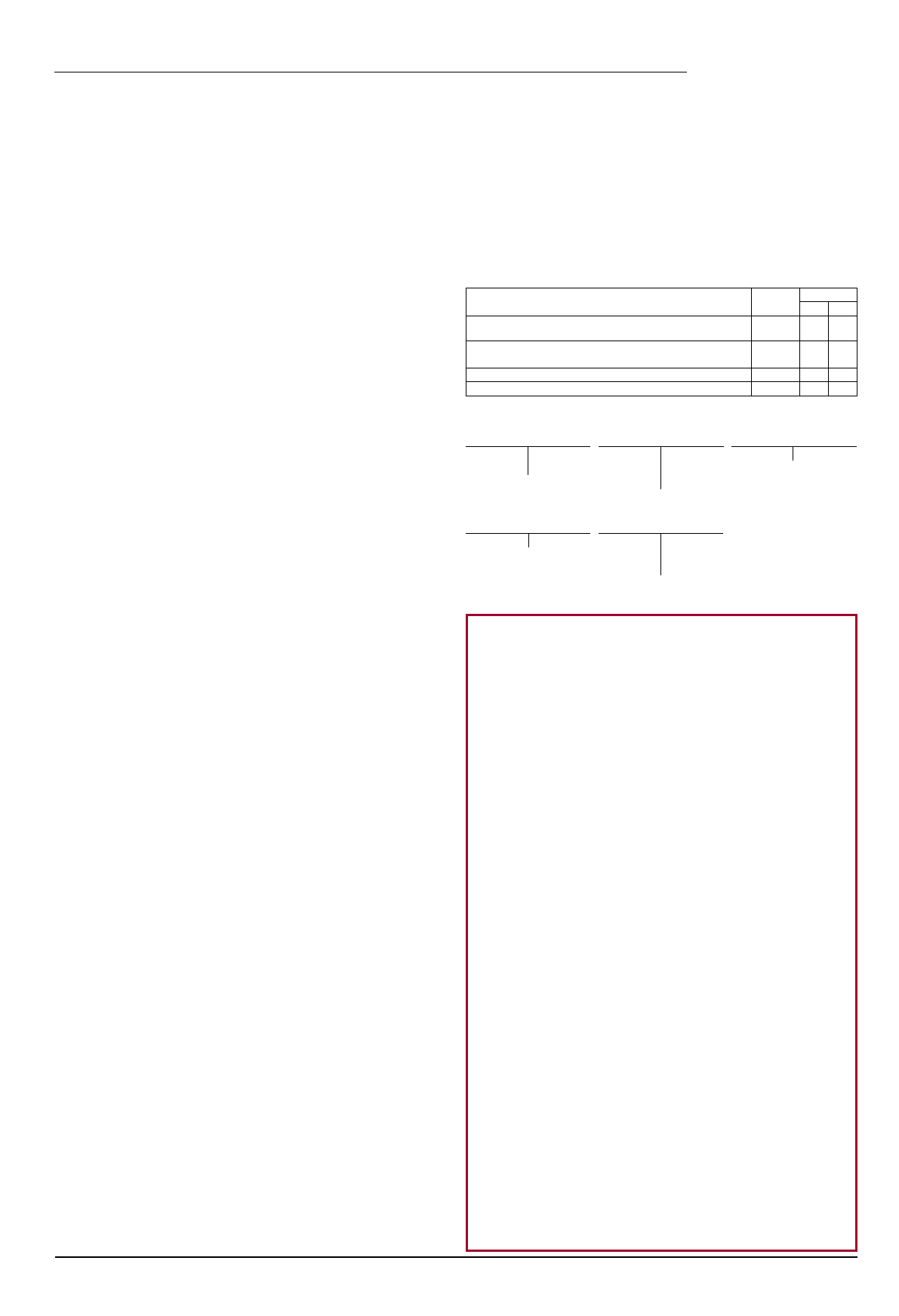

Opis operacji

Kwota

Konto

Wn

Ma

1. Rozliczenie kosztów modernizacji budynku – na podstawie fak-

tury VAT:

36.000 zł

08

30

2. OT – przeksięgowanie kosztów ulepszenia na zwiększenie war-

tości początkowej budynku:

36.000 zł

01

08

3. PK – odpis amortyzacyjny za czerwiec 2010 r.:

625 zł

40

07

4. PK – odpis amortyzacyjny za lipiec 2010 r.:

700 zł

40

07

Księgowania

Konto 01

„Środki trwałe”

Konto 07 „Odpisy umorze-

niowe środków trwałych”

Konto 08

„Środki trwałe w budowie”

S.p.)

X

140.000 (S.p. 1)

36.000 36.000

(2

2) 36.000

625 (3

700 (4

Konto 30

„Rozliczenie zakupu”

Konto 40

„Koszty według rodzajów”

(w analityce: Amortyzacja)

S.p.)

X

36.000

(1 S.p.)

X

3)

625

4)

700

Podstawa prawna: ustawa z dnia 29.09.1994 r. o rachunkowości (Dz. U. z 2009 r. nr 152, poz. 1223 ze zm.).

Ewa Kowalska

Przychody wpisywane do księgi na koniec miesiąca

Rozpoczynam prowadzenie księgi podatkowej. Wiem, że możliwe jest

wpisywanie do księgi przychodów na koniec miesiąca, zamiast codziennie.

Jakie warunki trzeba przy tym spełnić?

Przepisy rozporządzenia Ministra Finansów w sprawie prowadzenia podatkowej

księgi przychodów i rozchodów (Dz. U. z 2003 r. nr 152, poz. 1475 ze zm.) dopuszczają

w odniesieniu do przychodów ze sprzedaży towarów i usług możliwość zbiorczego,

miesięcznego ujmowania w księdze podatkowej.

Jeśli podatnik prowadzi ewidencję sprzedaży, o której mowa w § 8 ust. 1 pkt 2

rozporządzenia, może dokonywać zapisów dotyczących przychodu, wykazanych w tej

ewidencji, w jednej pozycji na koniec każdego miesiąca. Stanowi o tym § 19 ust. 6

rozporządzenia.

Podatnicy, którzy ewidencjonują obrót przy zastosowaniu kas rejestrujących,

mogą dokonywać zapisów w księdze na koniec każdego miesiąca, w terminie określo-

nym w § 30 ust. 1 rozporządzenia, na podstawie danych wynikających z miesięcznych

zestawień raportów dobowych (§ 20 ust. 2 rozporządzenia). W takim przypadku zapi-

sów dokonuje się na podstawie danych wynikających z zestawienia zawierającego:

– numer kolejny wpisu, numer unikatowy pamięci fiskalnej kasy, numery i daty

raportów dobowych,

– wynikającą z raportów łączną kwotę należności pomniejszoną o łączną kwotę

podatku i skorygowaną o wartości dotyczące zwrotów towarów wynikające

z odrębnych ewidencji.

Zapisów dokonuje się wówczas w czasie zapewniającym prawidłowe i terminowe

rozliczenia z budżetem, lecz nie później niż do dnia 20. każdego miesiąca za miesiąc

poprzedni.

Natomiast podatnicy prowadzący odrębną ewidencję, o której mowa w art. 109

ust. 1 lub 3 ustawy o VAT (Dz. U. z 2004 r. nr 54, poz. 535 ze zm.), zapisów w księdze

podatkowej dotyczących przychodów ze sprzedaży towarów i usług mogą dokonywać

na koniec miesiąca łączną kwotą wynikającą z miesięcznego zestawienia sporządzo-

nego na podstawie danych wynikających z tej ewidencji. Zestawienie to powinno

zawierać co najmniej dane określone w § 21 ust. 2 rozporządzenia, tj.:

– datę i kolejny numer zestawienia,

– sumę przychodów ze sprzedaży pomniejszoną o należny podatek od towarów

i usług oraz o wartość towarów i usług niestanowiącą przychodów w rozumieniu

ustawy o podatku dochodowym i powiększoną o przychody nieobjęte obowiąz-

kiem ewidencjonowania dla celów podatku od towarów i usług.

Ponadto szczególne regulacje ustanowiono dla podatników prowadzących działal-

ność w formie kantoru lub lombardu. Podatnik prowadzący działalność kantorową

w jednej pozycji ewidencjonuje w podatkowej księdze miesięczną kwotę przychodu

(sprzedaży wartości dewizowych) wynikającą z rejestru kupna i sprzedaży wartości de-

wizowych. W przypadku prowadzenia lombardu podatnik na koniec miesiąca wpisuje

do księgi kwotę prowizji stanowiącą wartość spłaconych w danym miesiącu odsetek

lub różnicę między kwotą uzyskaną ze sprzedaży zastawionych rzeczy a kwotą udzie-

lonych pożyczek, wynikającą z prowadzonej ewidencji pożyczek i zastawionych rzeczy.

Wynika to z pkt 7 objaśnień zamieszczonych w załączniku nr 1 do rozporządzenia.

Dorota Przybyszewska

Ewidencja remontu i ulepszenia środków trwałych

Wyszukiwarka

Podobne podstrony:

397 Ewidencja dotacji na zakup środka trwałego

Jak ewidencjonować w księgach rachunkowych środki trwałe, RACHUNKOWOŚĆ

Gospodarak aktywami trwałymi, Zalacznik 7-Karta srodka trwalego, Załącznik nr 6

Karta srodka trwalego

Karta środka trwałego

dowód przyjecia srodka trwałego

Dowód przyjęcia środka trwałego

Prowizja od kredytu inwestycyjnego pobrana po przyjęciu środka trwałego do, Gazeta Podatkowa

Gospodarak aktywami trwałymi, Zalacznik 6-Sprzedaz srodka trwalego, Załącznik nr 5

Gospodarak aktywami trwałymi, Zalacznik 1-Przyjecie srodka trwalego, Załącznik nr 1

Dowód przyjęcia środka trwałego do używania

Karta środka trwałego

dowod przyjecia srodka trwalego

Ostatni odpis amortyzacyjny sprzedawanego środka trwałego, Gazeta Podatkowa

protokol likwidacji srodka trwalego

więcej podobnych podstron