Jesteś tu:

Bossa.pl

»

Edukacja

»

Strategie

» Efektywność

Inwestycja na tle benchmarków

Benchmark - czyli punkt odniesienia dla inwestycji - to jeden z najbardziej spornych elementów przy

analizie oceny inwestycji. Z jednej strony wykorzystywany przez zarządzających czy fundusze

inwestycyjne do pokazywania na jego tle lepszych wyników, z drugiej - w przypadku funduszy hedge -

uważany jako niepotrzebny miernik, gdyż w opinii wielu wystarczy po prostu odniesienie do poziomu

"0", czyli takiego, w którym po prostu się zarabia.

Nadmiar benchmarków

Zanim przejdę do omówienia w jaki sposób wykorzystać różnego rodzaju benchmarki w analizie

inwestycji kilka słów o rzeczywistości polskiej. Chyba nigdzie nie spotkałem się z taką liczbą

benchmarków, jak u nas. Tworzą je na potęgę fundusze inwestycyjne, działy zarządzania, media, portale

finansowe. Część benchmarków powiela zasady obowiązujące na rynkach zachodnich - fundusze

zaangażowane na rynkach akcji (w tym również zrównoważone) porównuje się do indeksów akcji,

obligacyjne do indeksów obligacji i ... to właściwie wszystko. U nas - najczęściej fundusze - korzystają

z benchmarków innych dla każdego rodzaju funduszu, przy czym często punktem odniesienia nie jest

najprostszy indeks znany przez wszystkich, tylko różnego rodzaju "twory", składające się w części

z indeksu akcji, w części np. z bonów skarbowych itp. W mojej ocenie, tego rodzaju benchmarki tworzy

się głownie po to, by jak najłatwiej zostały one "pokonane".

Zwróćmy uwagę na następujący benchmark jednego z funduszy zrównoważonych:

"Indeksem odniesienia Funduszu (Benchmark) jest wyrażona procentowo zmiana wartości portfela

wzorcowego o składzie: 60% Indeks Polskich Obligacji Reuters (PBI) + 40% WIG20, pomniejszona

o procentowo wyrażony koszt wynagrodzenia stałego Towarzystwa za zarządzanie Funduszem."

Pomijając już fakt uwzględnienia w benchmarku kosztów Towarzystwa (nie spotkałem się z takim

podejściem poza Polską), przyjrzyjmy się na jakim rynku działa fundusz:

"Fundusz lokuje nie mniej niż 30% i nie więcej niż 70% Aktywów w akcje, w tym głównie akcje

renomowanych polskich spółek, o największej kapitalizacji i płynności, notowanych na rynku

podstawowym Giełdy Papierów Wartościowych w Warszawie SA" [SKARBIEC WAGA]

Benchmarkiem są obligacje, z uwzględnieniem 40 procent inwestycji w akcje. Ale sam fundusz może

okresowo mieć nawet w 70 procentach portfel akcji. Czyli w czasie hossy, bez problemu pokonuje

stworzony przez siebie punkt odniesienia (premia dla zarządzających za pokonanie benchmarku jest

wypłacana). Analogicznie w czasie bessy, zarządzający może utrzymywać zaledwie 30 proc. w akcjach,

tym samym pokonując stworzony przez siebie benchmark, w którym akcje stanowią 40 procent.

I już kończąc tę tematykę, prawdopodobnie Czytelnicy znają powtarzany często argument przez

zarządzających funduszami inwestycyjnymi - "co prawda nasz fundusz stracił 20 procent, ale byliśmy

lepsi od benchmarku, który spadł 25 %". To jedno z ulubionych sformułowań próbujących wykazać, że

jest się lepszym niż rynek. Warto jednak zwracać uwagę na to do jakiego punktu odniesienia

porównujemy inwestycję.

A przede wszystkim porównywać jak najprościej czyli do podstawowych indeksów rynkowych.

Benchmarki w funduszach hedge

Nieco inna sytuacja ma miejsce w przypadku funduszy hedge, które mogą działać na rynkach kontraktów

terminowych. Domyślnie niemal każdy tego rodzaju fundusz porównuje się do jakiegoś indeksu akcji

(SP500, MSCI World itp.), przede wszystkim, żeby sprawdzić w jaki sposób zachowuje się dany fundusz

w okresach dekoniunktury na tych rynkach - wszak cechą charakterystyczną tego rodzaju firm

inwestycyjnych jest to, że mogą korzystać z szerokiej palety instrumentów finansowych pozwalających

zarabiać w czasie dekoniunktury.

Ponadto istnieją liczne firmy tworzące indeksy funduszy hedge. W składzie takich indeksów znajdują się

spełniające określone kryteria (czas działania, wielkość aktywów, określone strategie itp.) fundusze

hedge. Mają one na celu nie tyle bycie punktem odniesienia, ale raczej próbą pokazania koniunktury

w danym sektorze działania, lub ogólnie w całej branży.

Wspominany w poprzedniej części fundusz ACE Multi Arbitrage, można więc spróbować ocenić, jak

zachowywał się na tle szerokiego indeksu funduszy hedge oraz indeksu funduszy arbitrażowych. Nie

będzie raczej sensu porównywać go z indeksem funduszy wykorzystujących strategię global-makro.

Naturalnie istotne jest by pamiętać również o tym, czy porównując fundusz, który denominowany jest

w euro, nie porównujemy go do indeksu wyrażonego w dolarach (choć bywają momenty, gdy możemy

pominąć ten aspekt).

No i wreszcie sprawa własnych inwestycji oraz działów zarządzania. Zgodnie z zasadą jak najprostszego

podejścia do tematu, czy inwestujemy na rynku akcji, czy na rynku kontraktów terminowych (zwłaszcza

na indeks) sprawdzajmy, jak nasze wyniki prezentują się na tle indeksu akcji. Po prostu.

Indeks jako tło inwestycji

Ponieważ naszym celem jest analiza efektywności inwestycji, a nie przekonywanie samych siebie, że

byliśmy lepsi niż benchmark, starajmy się patrzeć na ocenianą inwestycję w kontekście tła, jakim może

być rynek akcji (jeśli tylko część naszych inwestycji jest z tym rynkiem związana, choćby poprzez

spekulację kontraktami na indeks). Jeśli będziemy działać na różnego rodzaju kontraktach towarowych

punktem odniesienia może być indeks towarów (np. Indeks CCI - dawniej CRB). Wszystko po to,

żebyśmy uzyskali informację, jak badana inwestycja zachowuje się w specyficznych sytuacjach

rynkowych - czy wykorzystuje dynamiczne trendy na rynku, czy chroni nas przed spadkami w czasie

bessy (w przypadku funduszy inwestycyjnych) lub też podczas bessy jakoś wyjątkowo zarabia (fundusze

hedge). Czy podczas gwałtownych zmian na rynku nie następują sytuacje, które powinny być dla nas

sygnałem ostrzegającym przed "ryzykiem nieprzewidzianych zdarzeń". Każde z tych pytań ma na pomóc

w podjęciu decyzji, czy dana inwestycja jest dla nas akceptowalna pod względem ryzyka, lub też - jeśli

chodzi o własną strategię inwestycyjną - czy mamy odpowiednią liczbę informacji o zachowaniach się tej

strategii w nietypowych sytuacjach rynkowych, tak by w przyszłości uchronić się przed podobnymi

zdarzeniami.

Inwestycja na tle indeksu - krok po kroku

Przejdźmy do konkretnego funduszu. Omawianego już wcześniej funduszu akcyjnego Arka BZ WBK

Akcji FIO. Wiemy już, że jest to fundusz działający na rynku akcji (przede wszystkim rodzimym).

Wiemy również, że charakteryzuje się dość dużą zmiennością (20.53%) przy średniorocznym zysku

w latach 1999-2006 na poziomie 22.65 %. W trakcie analizowanych ośmiu lat, dwa lata (liczone grudzień

do grudnia) przyniosły wynik ujemny.

*

To, co w tej chwili nas interesuje to zależność wyników funduszu od zachowania się rynku, na którym

działa, czyli rynku akcji. Choć szeroki rynek akcji (a na takim inwestuje Arka Akcji) reprezentowany jest

przez indeks WIG, nasze porównanie rozpocznijmy od spojrzenia na zachowanie się funduszu na tle

najbardziej popularnego indeksu w ostatnich latach - indeksu dwudziestu największych spółek - WIG20.

Do analizy weźmiemy dane od początku istnienia funduszu (kwiecień 1998), jest to o tyle istotne, że

w tym roku - nie uwzględnialiśmy tego wcześniej, porównując dwie inwestycje w tych samych okresach -

fundusz również poniósł stratę w wysokości 16 proc.

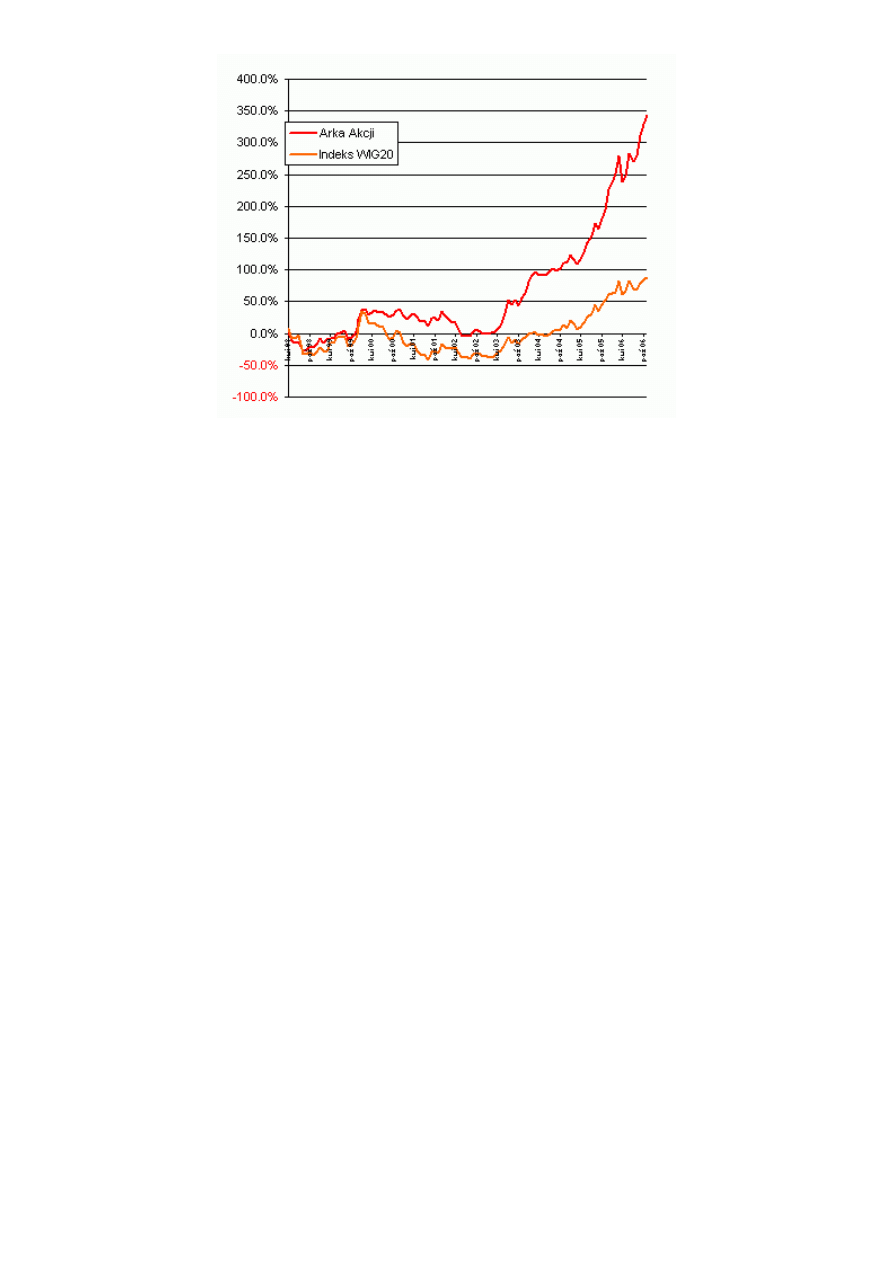

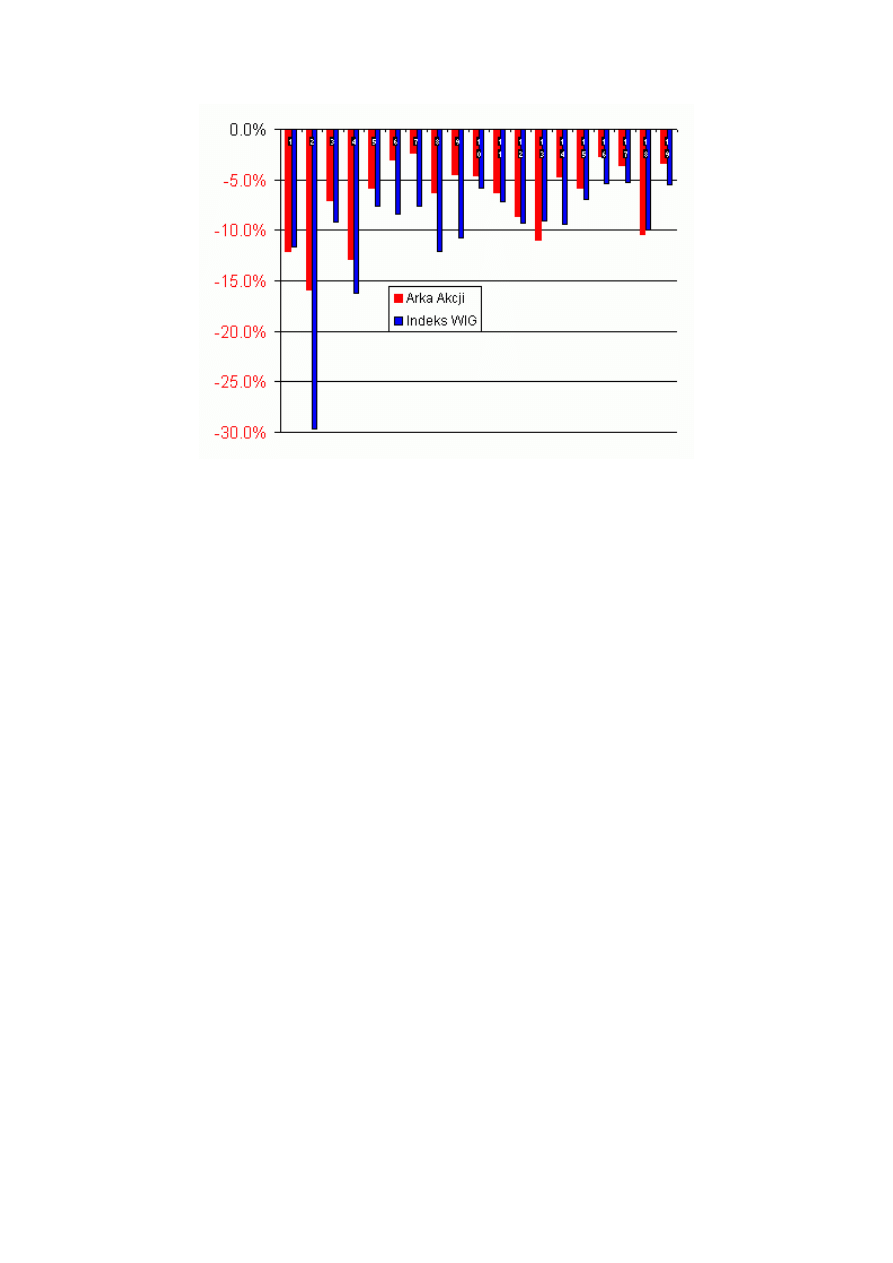

Diagram1. Zmiana procentowa funduszu Arka Akcji i indeksu WIG20 od kwietnia 1998 do grudnia 2006

Pierwszą rzeczą widoczną na wykresie, to fakt, że przez pierwsze dwa lata działalności funduszu (do

marca 2000 roku), zachowywał się on niemal identycznie, jak WIG20. Bessa, która nastąpiła w kolejnych

latach (do końca 200efektinwest/2003) była znacznie bardziej dotkliwa dla indeksu, niż dla samego

funduszu, choć stracił on w tym czasie blisko 32 procent. Mogło to oznaczać, istotne zmniejszenie

zaangażowania na rynku akcji lub przemodelowanie portfela, w zupełnie inne spółki, niż te, które

wchodzą w skład indeksu WIG20. No i od początku 2003 roku mamy imponujący wzrost jednostki

funduszu. Wyraźnie widać, że okresy krótkotrwałych korekt na indeksie powiela również fundusz, jednak

dysproporcja między stopą zysku z indeksu a funduszu jest ogromna. Pozostanie ona wciąż znacząca,

nawet jeśli porównamy tylko sam okres wzrostowy

Bardzo często w takim momencie spotyka się interpretacje mówiące, że zarządzający wykazują się

wyśmienitym wyczuciem rynku - w czasie korekt przemodelowują portfel, tak aby wykorzystać nowe

fale wzrostowe.

Nie zatrzymujmy się jednak na samym indeksie WIG20. Sprawdźmy indeks szerszy - WIG (obejmujący

niemal wszystkie notowane na GPW spółki)

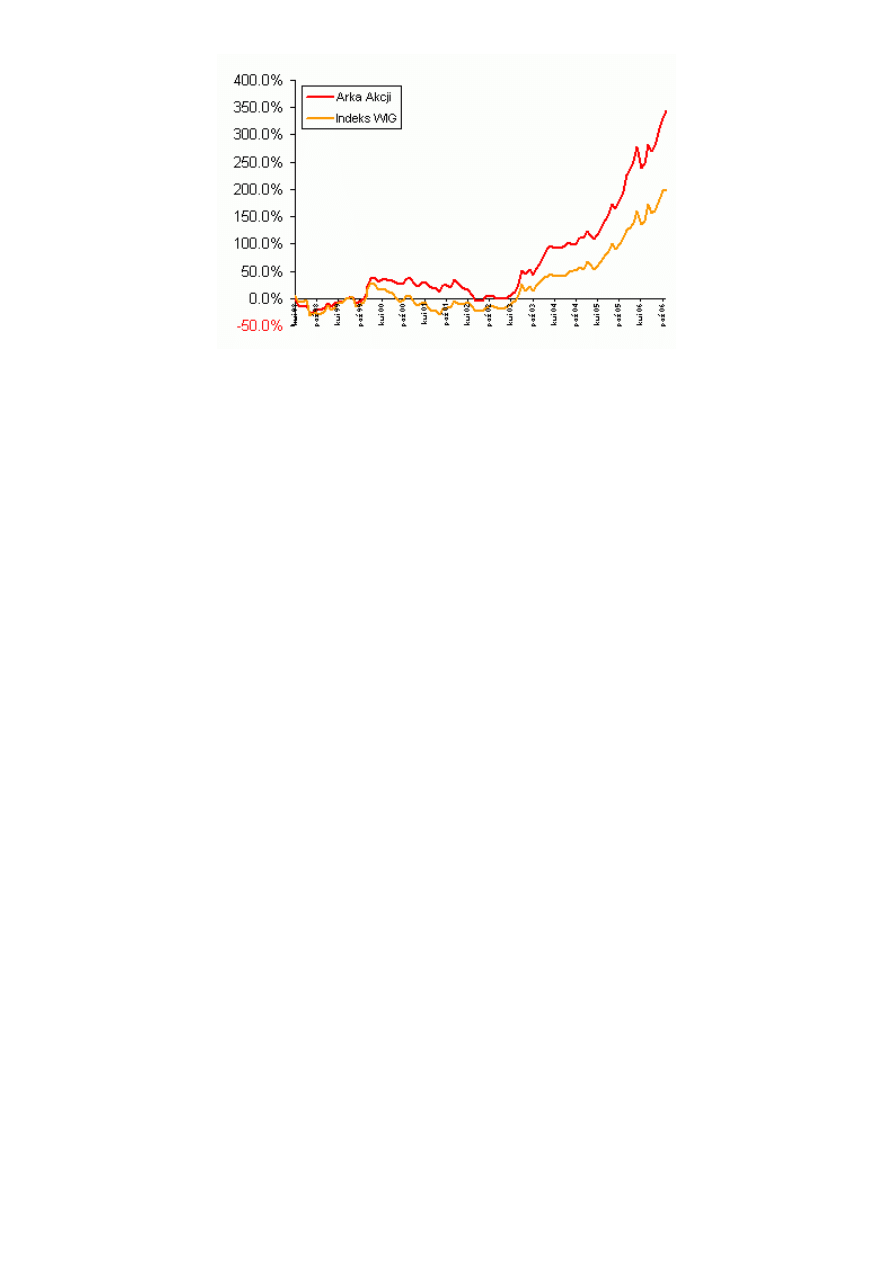

Diagram2. Zmiana procentowa funduszu Arka Akcji i indeksu WIG od kwietnia 1998 do grudnia 2006

W tym momencie sytuacja staje się nieco bardziej przejrzysta. Trudno mówić, o jakimś wyjątkowym

wykorzystywaniu korekt - fundusz zachowuje się niemal identycznie, jak Indeks WIG. Naturalnie

w czasie długotrwałej bessy - spadek funduszu jest mniejszy niż samego indeksu, należy jednak pamiętać,

o tym, że fundusz akcji może wyraźnie zredukować swoje zaangażowanie. Przy dekoniunkturze trwającej

kilkanaście miesięcy można przypuszczać, że większość zarządzających, niejako zostanie "zmuszona" do

takich działań. Trzyletni wzrost w okresie 2003-2006 nie cechuje się już tak ogromną dysproporcją, choć

ponad sto punktów procentowych różnicy na sam koniec okresu do porównania również robi wrażenie.

W wielu przypadkach na tym etapie moglibyśmy zakończyć porównywanie inwestycji z indeksami

rynkowymi. Wiemy już, że fundusz generalnie zachowuje się jak rynek akcji i choć zarządzający

doskonale wykorzystują dobrą koniunkturę, to jednak w czasie silnych (i długich) trendów spadkowych

nie bronią się w pełni przed spadkami. Największy spadek funduszu - 31 procent miał miejsce w czasie,

gdy indeks WIG spadł o 35 procent (WIG20 o 56%).

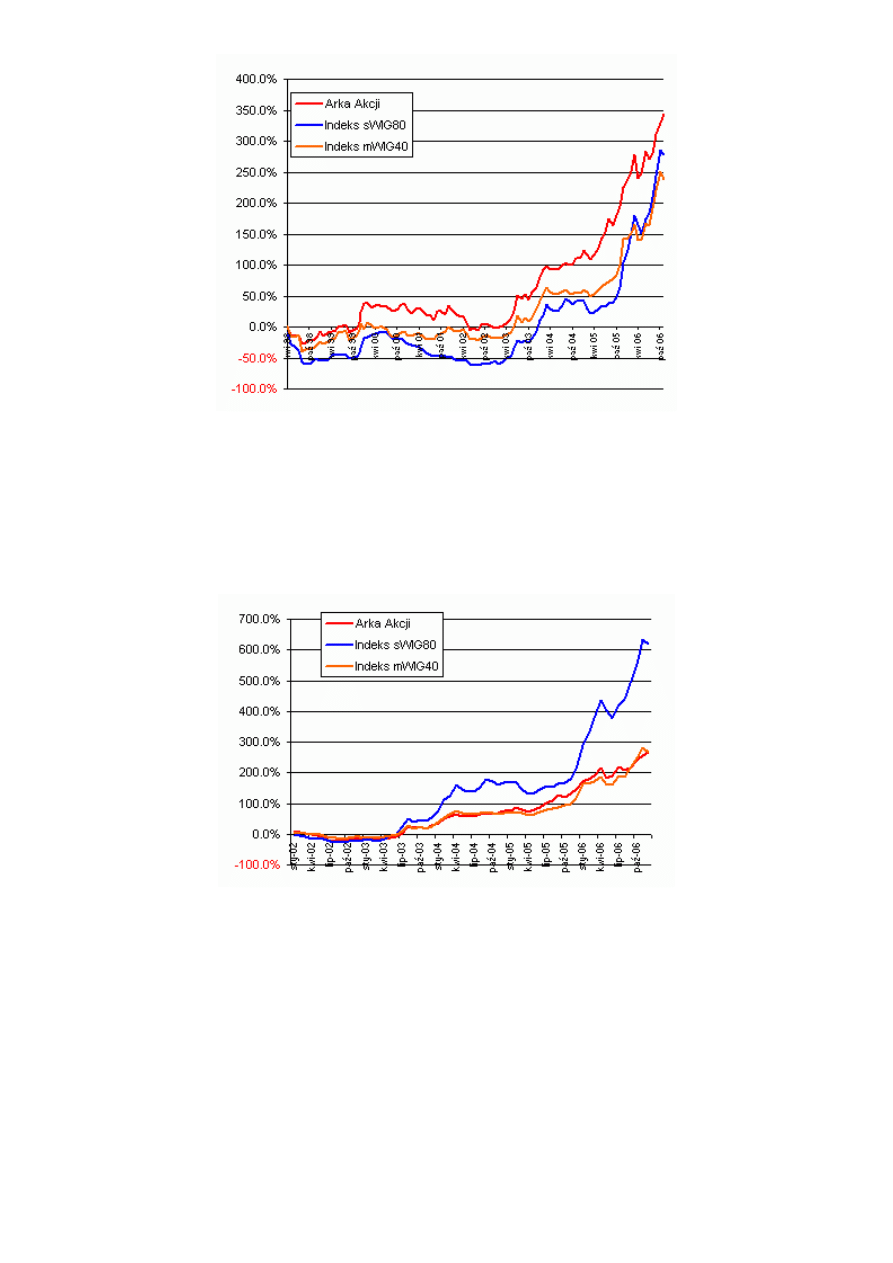

Zerknijmy jednak na kilka innych indeksów, wiedząc, że podczas ostatniej hossy fundusz Arka dość

wyraźnie zwiększał zaangażowanie w sektorze małych i średnich spółek. Indeks sWIG80 - to indeks

spółek małych, indeks mWIG40 to indeks spółek średnich

Diagram3. Zmiana procentowa funduszu Arka Akcji i indeksów mWIG40, sWIG80 od kwietnia 1998 do

grudnia 2006

Dysproporcje zaczynają być coraz mniejsze, więc jeszcze tylko rzut oka na ostatnią hossę na tle obu

indeksów (2002-2006).

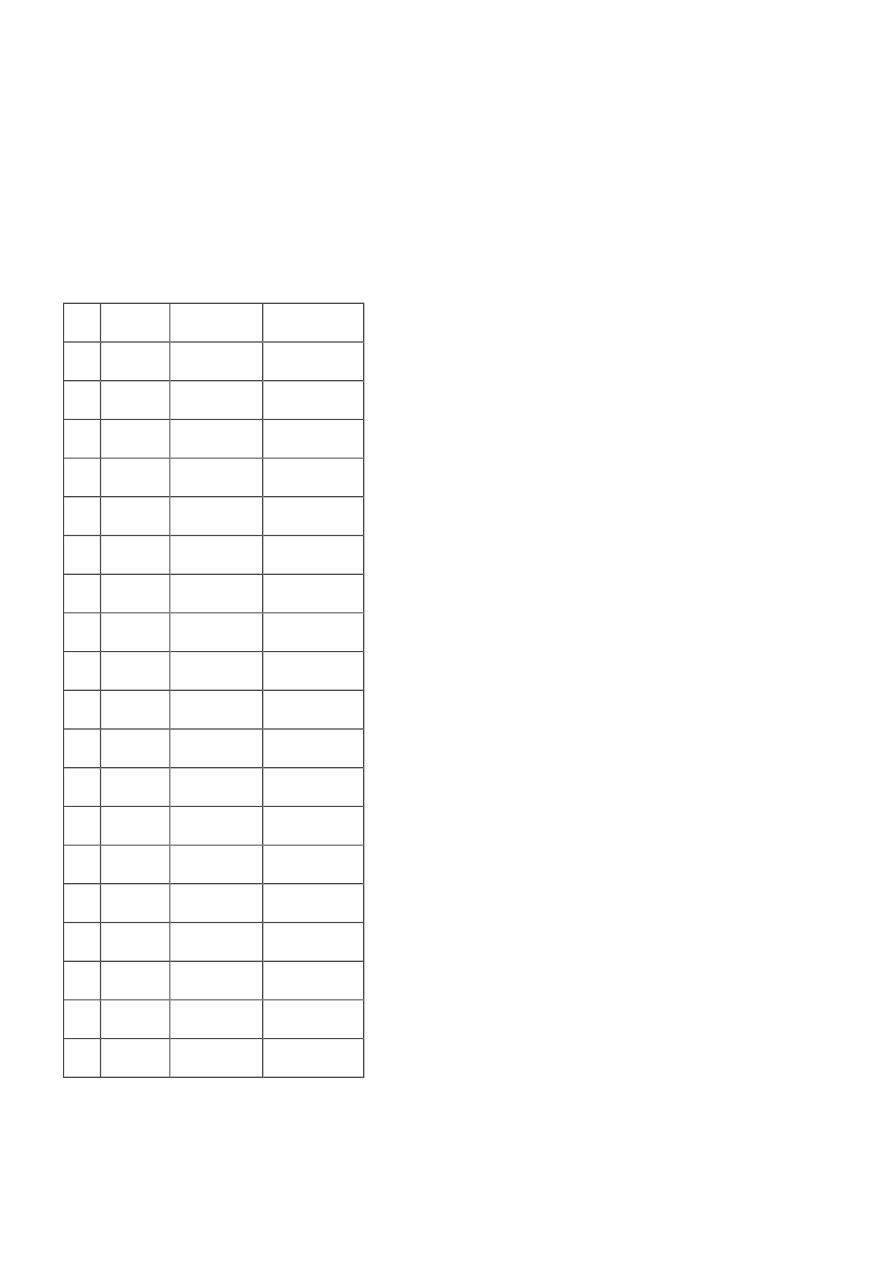

Diagram4. Zmiana procentowa funduszu Arka Akcji i indeksów mWIG40, sWIG80 od stycznia 2002 do

grudnia 2006

Fundusz zachowuje się niemal dokładnie jak indeks średnich spółek mWIG40. Można oczywiście

gratulować, zarządzającym wyczucia, że dobrze określili ten segment rynku który będzie cieszył się

największym powodzeniem, ale choćby cofając się o kolejne dwa lata, widać, że podczas spadków

indeksu mWIG40 fundusz zachowywał się gorzej. Ponadto musimy zwracać również uwagę na to co stało

się z segmentem średnich spółek na GPW - kilka lat temu dużą część stanowiły niepłynne spółki, teraz

w wielu przypadkach płynność uległa poprawie, jednak w momencie gwałtownego załamania się rynku

problem może powrócić. I to co było siłą tego konkretnego funduszu, może się okazać równocześnie jego

największą słabością.

Po tej krótkiej analizie wiemy, że w przypadku tego konkretnego funduszu, punktem odniesienia

(benchmarkiem) powinien być nie najpowszechniej stosowany indeks WIG20, tylko indeks WIG oraz

pomocniczo mWIG40.

Co się dzieje w najgorszych momentach?

Sprawdźmy teraz, jak badana przez nas inwestycja zachowuje się w momentach największych

miesięcznych spadków indeksu (<-5%).

Lp. Miesiąc Arka Akcji Indeks WIG

1

maj-98

-12.1%

-11.6%

2

sie-98

-15.9%

-29.6%

3

lut-99

-7.1%

-9.2%

4

mar-00

-12.9%

-16.2%

5

kwi-00

-5.8%

-7.6%

6

wrz-00

-3.1%

-8.3%

7

paź-00

-2.4%

-7.6%

8

lut-01

-6.3%

-12.1%

9

cze-00

-4.5%

-10.8%

10

lip-01

-4.6%

-5.9%

11

wrz-01

-6.3%

-7.1%

12

cze-02

-8.6%

-9.3%

13

lip-02

-11.0%

-9.1%

14

wrz-03

-4.7%

-9.4%

15

lis-03

-5.8%

-6.9%

16

kwi-05

-2.7%

-5.3%

17

paź-05

-3.6%

-5.3%

18

maj-06

-10.4%

-9.9%

19

sie-06

-3.3%

-5.5%

Diagram 5. Zachowanie się indeksu w miesiacach, gdy indeks WIG był <-5%

Czerwonym kolorem w tabeli zaznaczono momenty, gdy miesięczny wynik funduszu był gorszy od

indeksu. Na szczęście nie zdarza się to często, choć widać, że straty bywają zbliżone do spadków WIG-u.

Nieco gorzej wygląda analiza okresów dwumiesięcznych - gdzie na dwadzieścia cztery takie sytuacje

osiem razy fundusz miał wyniki gorsze niż indeks. Pewnym pocieszeniem jest fakt, że z wyjątkiem

maja-czerwca 2005, większość tych zdarzeń wystąpiła przed 2002 rokiem. Choć tym razem powinniśmy

pamiętać, że analizujemy WIG, a jak pamiętamy, od kilku lat fundusz powielał zachowanie się indeksu

mWIG40.

Tego typu analiza może być wyjątkowo przydatna do oceny efektywności funduszy hedge lub własnych

strategii inwestycyjnych (zwłaszcza na rynku futures), żeby sprawdzić, jak wygląda sytuacja

analizowanego portfela właśnie w momentach dekoniunktury. Teoretycznie inwestycja powinna zyskiwać

(lub nie tracić) również w okresach spadków.

Fundusz hedge

W jaki sposób może to wyglądać, pokażmy skrótowo na przykładzie typowego funduszu hedge, który

w momentach dekoniunktury na rynku akcji stara się zabezpieczać przed niekorzystną tendencją - ACE

Long Short Fund na tle indeksu spółek amerykańskich SP500.

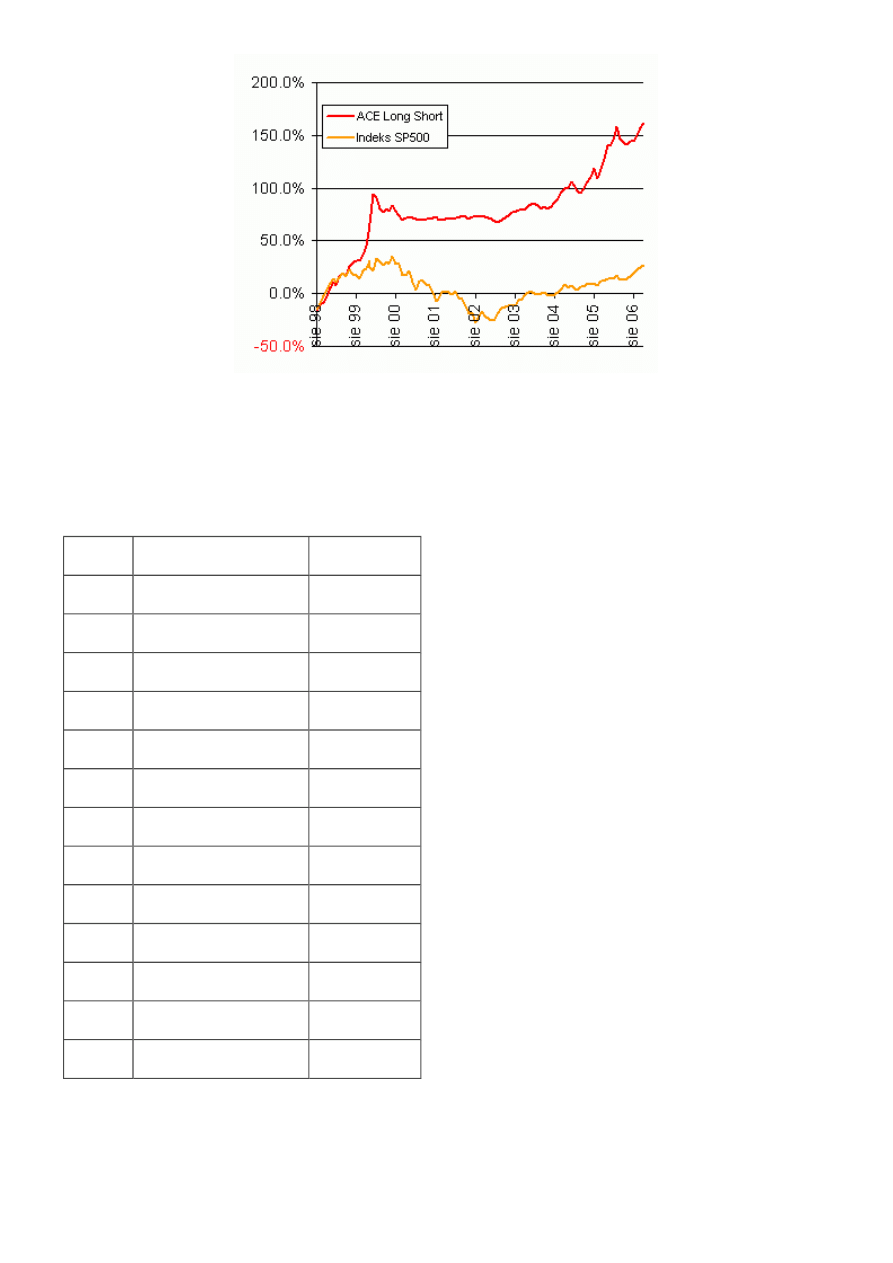

Diagram6. Zmiana procentowa funduszu ACE Long Short Fund i indeksu SP500 od sierpnia 1998 do

grudnia 2006

Wykres dość wyraźnie pokazuje, że fundusz nie traci podczas długiego okresu bessy na rynku akcji.

Naturalnie w pierwszym okresie bessy następuje spadek, później zaś wartość inwestycji się utrzymuje.

Koniec bessy na całym rynku, to znów reakcja funduszu "z opóźnieniem". Co jednak dzieje się

w miesiącach gdy SP500 traci ponad 5 procent:

Miesiąc ACE Long Short Fund Indeks SP500

sie-98

-15.6%

-14.6%

sty-00

1.3%

-5.1%

wrz-00

-2.8%

-5.3%

lis-00

-2.6%

-8.0%

lut-01

0.2%

-9.2%

mar-01

-0.9%

-6.4%

sie-01

0.7%

-6.4%

wrz-01

0.4%

-8.2%

kwi-02

0.0%

-6.2%

cze-02

-0.2%

-7.2%

lip-02

-1.2%

-7.9%

wrz-02

-0.0%

-11.0%

gru-02

0.1%

-6.0%

Z wyjątkiem sierpnia 1998 (start funduszu), w miesiącach gdy SP500 traci ponad 5 procent, fundusz

w większości

przypadków utrzymuje swoją wartość. Jeszcze lepiej widać to w zestawieniach dwu

i sześciomiesięcznych, gdy fundusz potrafi zyskiwać na wartości.

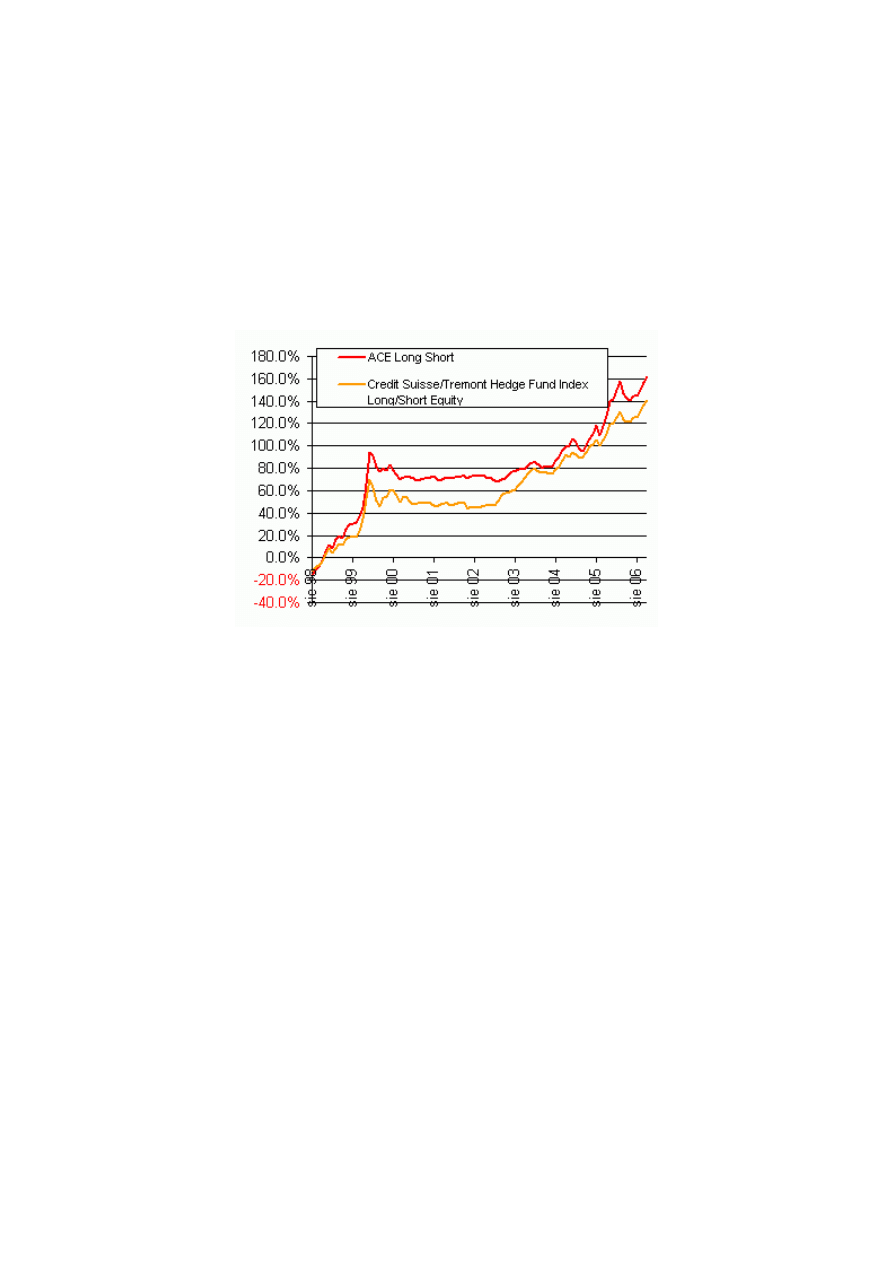

Żeby dopełnić jeszcze obrazu tego funduszu, jego przebieg na tle benchmarku tworzonego na podstawie

wyników funduszy hedge działających według tej samej strategii indeksu - Credit Suisse/Tremont Hedge

Fund Index Long/Short Equity.

Diagram7. Zmiana procentowa funduszu ACE Long Short Fund i indeksu CS/Tremont Long/Short

Equity od sierpnia 1998 do grudnia 2006

Tu widzimy przede wszystkim, że fundusz zachowuje się lepiej, niż średni fundusz w tym sektorze, choć

w dużej części ta różnica spowodowana była lepszymi wynikami na początku 2000 roku.

Podsumowanie

Szukanie "przewagi nad benchmarkiem" ma co najwyżej sens dla zarządzających, których wynagrodzenia

są od tego uzależnione. Aby dokonać oceny atrakcyjności inwestycji powinniśmy odnieść ją do indeksu

najlepiej opisującego rynek, na którym dana inwestycja "działa". Dzięki temu jesteśmy w stanie

powiedzieć, czy zarządzajacy/fundusz/program inwestycyjny wyłącznie powiela zachowanie się rynku,

czy faktycznie wykorzystuje techniki pomagające w zwiększaniu zysku i redukcji ryzyka.

Naszym celem jest odnalezienie relacji w krytycznych momentach zmian indeksu, tak aby mieć

świadomość potencjalnego ryzyka, jakie wystąpi podczas gwałtownych wahań rynku.

* Istotna uwaga, którą omówimy w jednej z następnych części - analizując dwunastomiesięczne okresy -

nie tylko w okresie styczeń-grudzień może się okazać, że fundusz miewa znacznie gorsze wyniki.

W przypadku tego funduszu najgorszy wynik dwunastomiesięczny to -26.39%.

Wyszukiwarka

Podobne podstrony:

BOSSA Inwestowanie na rynku kapitałowym wg zasad Ojca Chrzestnego

Zaburzenia psychiczne na tle organicznym

Dziecko ocenia się na tle grupy, Dydaktyka

32 Dramat w okresie pozytywizmu i Młodej Polski (na tle dramatu europejskiego)

Kilka uwag na tle egzaminu z2016

Polskie rolnictwo na tle UE rap Nieznany

Nowy podział administracyjny Polski na tle dawnych podziałów, Nauka, Geografia

Strategie inwestowania na giełdzie, akcjonariat obywatelski

Archeologia ziem Polski na tle europejskim RZ syllabus[1], Ikonografia wojny

Praca zaliczeniowa z przedmiotu Finansowanie inwestycji na rynku nieruchomości

Kilka uwag na tle zaliczen z2013

Dynamika zastawek serca na tle cyklu sercowego

08 Charakterystyka Kroniki… Anonima zw Galla na tle tradycji europejskiej

SYSTEMY RESOCJALIZACJI NA

więcej podobnych podstron