„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

MINISTERSTWO EDUKACJI

NARODOWEJ

Aneta Łabędzka

Ewidencjonowanie zdarzeń gospodarczych

343[01].O1.05

Poradnik dla ucznia

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy

Radom 2006

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

1

Recenzenci:

mgr Małgorzata Krzyżaniak

mgr Mirosława Gastoł

Opracowanie redakcyjne:

mgr Aneta Łabędzka

Konsultacja:

dr Elżbieta Sałata

Poradnik

stanowi

obudowę

dydaktyczną

programu

jednostki

modułowej

„Ewidencjonowanie zdarzeń gospodarczych” 343[01].O1.05 zawartego w modułowym

programie nauczania dla zawodu technik administracji.

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy, Radom 2006

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

2

SPIS TREŚCI

1. Wprowadzenie

4

2. Wymagania wstępne

6

3. Cele kształcenia

7

4. Materiał nauczania

8

4.1. Podstawy prawne i zasady prowadzenia rachunkowości

8

4.1.1. Materiał nauczania

8

4.1.2. Pytania sprawdzające

9

4.1.3. Ćwiczenia

9

4.1.4. Sprawdzian postępów

10

4.2. Udokumentowanie operacji gospodarczych

11

4.2.1. Materiał nauczania

11

4.2.2. Pytania sprawdzające

14

4.2.3. Ćwiczenia

14

4.2.4. Sprawdzian postępów

15

4.3. Inwentaryzacja: cel, zasady i dokumentacja

17

4.3.1. Materiał nauczania

17

4.3.2. Pytania sprawdzające

18

4.3.3. Ćwiczenia

18

4.3.4. Sprawdzian postępów

20

4.4. Źródła przychodów i klasyfikacja kosztów według rodzajów

21

4.4.1. Materiał nauczania

21

4.4.2. Pytania sprawdzające

24

4.4.3. Ćwiczenia

24

4.4.4. Sprawdzian postępów

26

4.5. Podatek dochodowy od osób fizycznych

27

4.5.1. Materiał nauczania

27

4.5.2. Pytania sprawdzające

29

4.5.3. Ćwiczenia

29

4.5.4. Sprawdzian postępów

31

4.6. Podatek od towarów i usług (VAT)

32

4.6.1. Materiał nauczania

32

4.6.2. Pytania sprawdzające

34

4.6.3. Ćwiczenia

34

4.6.4. Sprawdzian postępów

37

4.7. Rozliczenie wynagrodzeń i ubezpieczeń społecznych

38

4.7.1. Materiał nauczania

38

4.7.2. Pytania sprawdzające

43

4.7.3. Ćwiczenia

43

4.7.4. Sprawdzian postępów

45

4.8. Uproszczone formy ewidencji gospodarczej

46

4.8.1. Materiał nauczania

46

4.8.2. Pytania sprawdzające

50

4.8.3. Ćwiczenia

50

4.8.4. Sprawdzian postępów

52

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

3

4.9. Zastosowanie programów komputerowych w ewidencji gospodarczej

53

4.9.1. Materiał nauczania

53

4.9.2. Pytania sprawdzające

55

4.9.3. Ćwiczenia

55

4.9.4. Sprawdzian postępów

57

5. Sprawdzian osiągnięć

58

6. Literatura

62

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

4

1. WPROWADZENIE

Poradnik ma stanowić pomoc w przygotowaniu Cię do prowadzenia uproszczonych form

rachunkowości i ewidencji zdarzeń gospodarczych.

W poradniku zamieszczono:

−

wymagania wstępne, tj. zakres wiedzy, którą powinieneś już posiadać, abyś mógł

swobodnie korzystać z poradnika,

−

cele kształcenia, czyli wykaz umiejętności, które będziesz nabywał podczas pracy

z poradnikiem,

−

materiał nauczania, podstawy teoretyczne, niezbędne do opanowania treści jednostki

modułowej,

−

pytania, które sprawdzą, czy przyswoiłeś podane treści,

−

ćwiczenia będące sprawdzeniem Twoich wiadomości teoretycznych i praktycznych,

−

sprawdzian postępów, za pomocą którego ocenisz swoją znajomość danego tematu,

−

sprawdzian osiągnięć, który pozwoli ocenić, czy efektywnie pracowałeś podczas lekcji

i czy zrealizowałeś założenia z zakresu tej jednostki modułowej,

−

literaturę uzupełniającą.

W materiale nauczania zawarto najbardziej podstawowe treści, niezbędne do osiągnięcia

celów kształcenia tej jednostki modułowej. Wskazane jest, byś ponadto skorzystał z ujętej na

końcu poradnika literatury.

Materiał nauczania podzielono na 9 części, z których każda dotyczy innej sfery

funkcjonowania jednostki gospodarczej.

I tak część pierwsza ujmuje podstawy prawne prowadzenia działalności gospodarczej, jak

również nadrzędne zasady, które obowiązują każdą jednostkę prowadzącą rachunkowość.

Część druga zawiera opis dowodów księgowych dokumentujących różne operacje

gospodarcze.

Kolejna część materiału dotyczy inwentaryzacji, celu, zasad i sposobów jej

przeprowadzania.

Część czwarta ujmuje z jednej strony źródła przychodów jednostki gospodarczej,

a z drugiej koszty w układzie rodzajowym. Pokazano tutaj również sposoby kalkulacji kosztu

jednostkowego i kształtowanie się ceny sprzedaży w poszczególnych kanałach dystrybucji.

Następne dwa podrozdziały poświęcone są podatkom: podatkowi dochodowemu od osób

fizycznych i podatkowi od towarów i usług (VAT). Zwrócono w nich szczególnie uwagę na

podmioty, które im podlegają, stawki opodatkowania i terminy rozliczania się z urzędem

skarbowym.

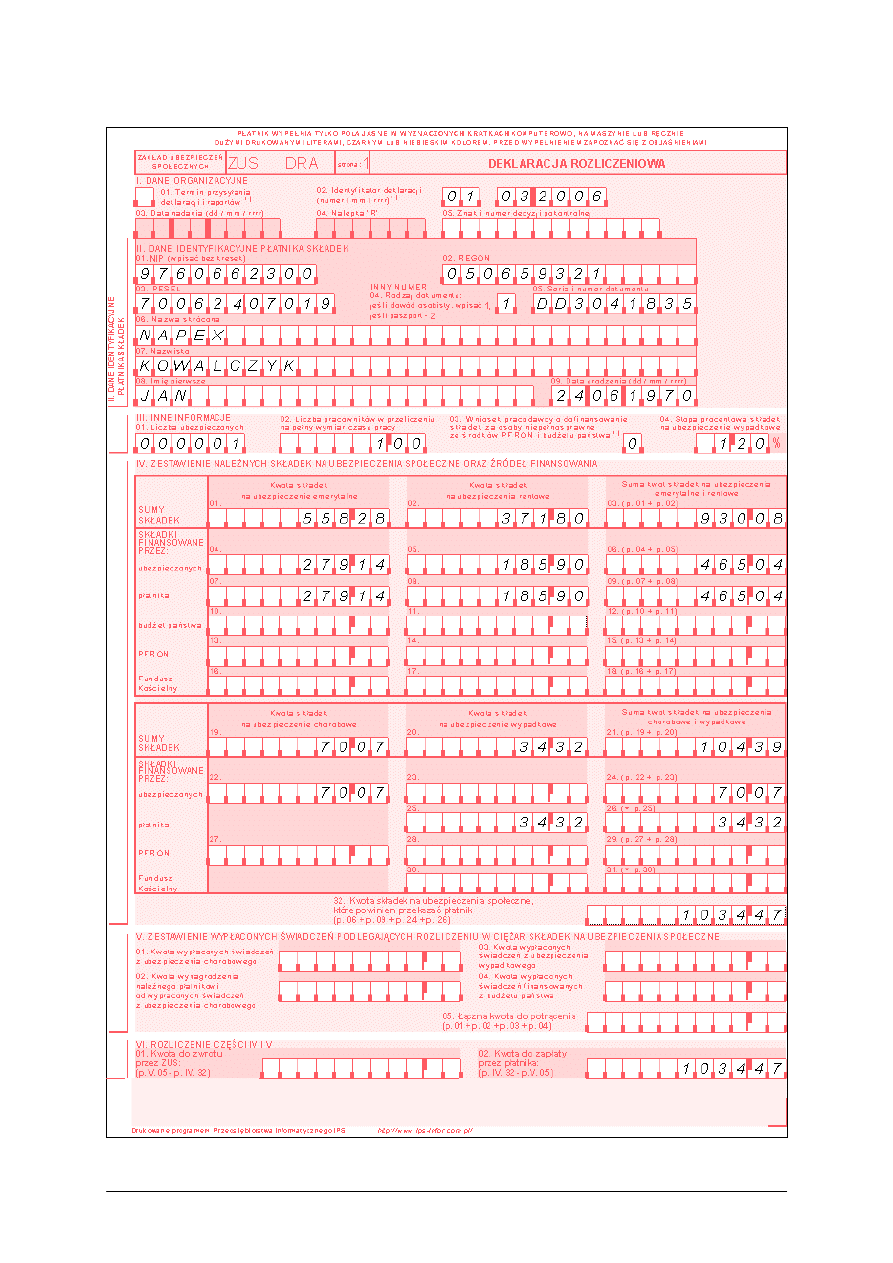

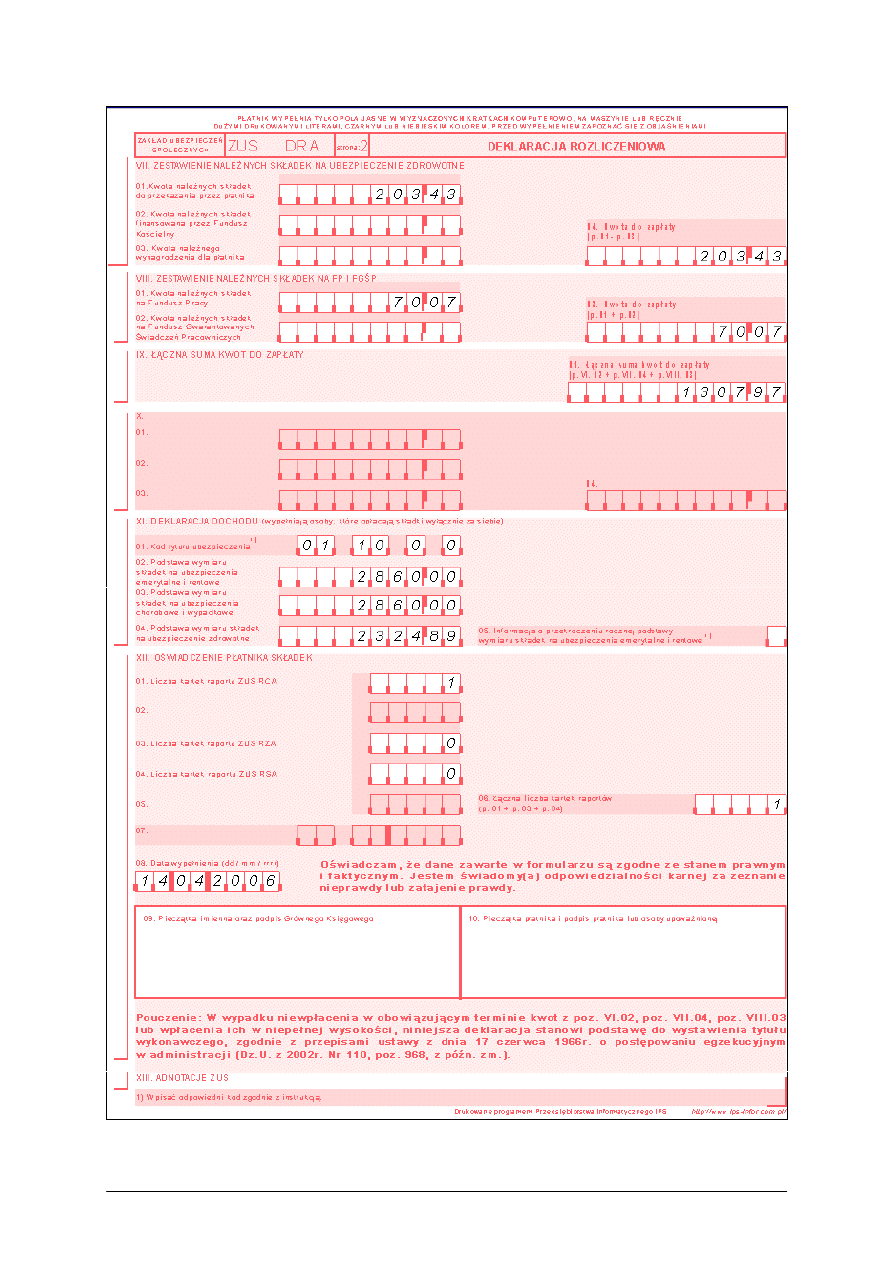

Część dotycząca wynagrodzeń i ubezpieczeń społecznych ma na celu przekazanie

praktycznej wiedzy z zakresu sporządzania listy płac, deklaracji i rozliczania się z Zakładem

Ubezpieczeń Społecznych.

Ostatnie dwie części to charakterystyka uproszczonych form rachunkowości, wskazanie

podobieństw i różnic między nimi, a także przedstawienie rozwiązań komputerowych

w prowadzeniu ewidencji gospodarczej. Rozwiązania te dotyczą zarówno programów

księgowych, jak i ubezpieczeniowych oraz arkusza kalkulacyjnego Excel, pomocnego

w wykonywaniu bardziej skomplikowanych wyliczeń i sporządzania obszernych zestawień.

Pytania sprawdzające pozwolą ocenić stan Twojej wiedzy potrzebnej do wykonania

ćwiczeń. Po wykonaniu ćwiczeń masz możliwość weryfikacji przyswojonych wiadomości

teoretycznych i praktycznych poprzez sprawdzenie postępów. Odpowiedź „tak” wskazuje na

to, że opanowałeś dany zakres materiału, „nie” jest znakiem, że musisz jeszcze popracować

nad danym zagadnieniem.

Poradnik kończy sprawdzian osiągnięć, z którego możesz skorzystać, aby poznać ogólny

stan swojej wiedzy i umiejętności.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

5

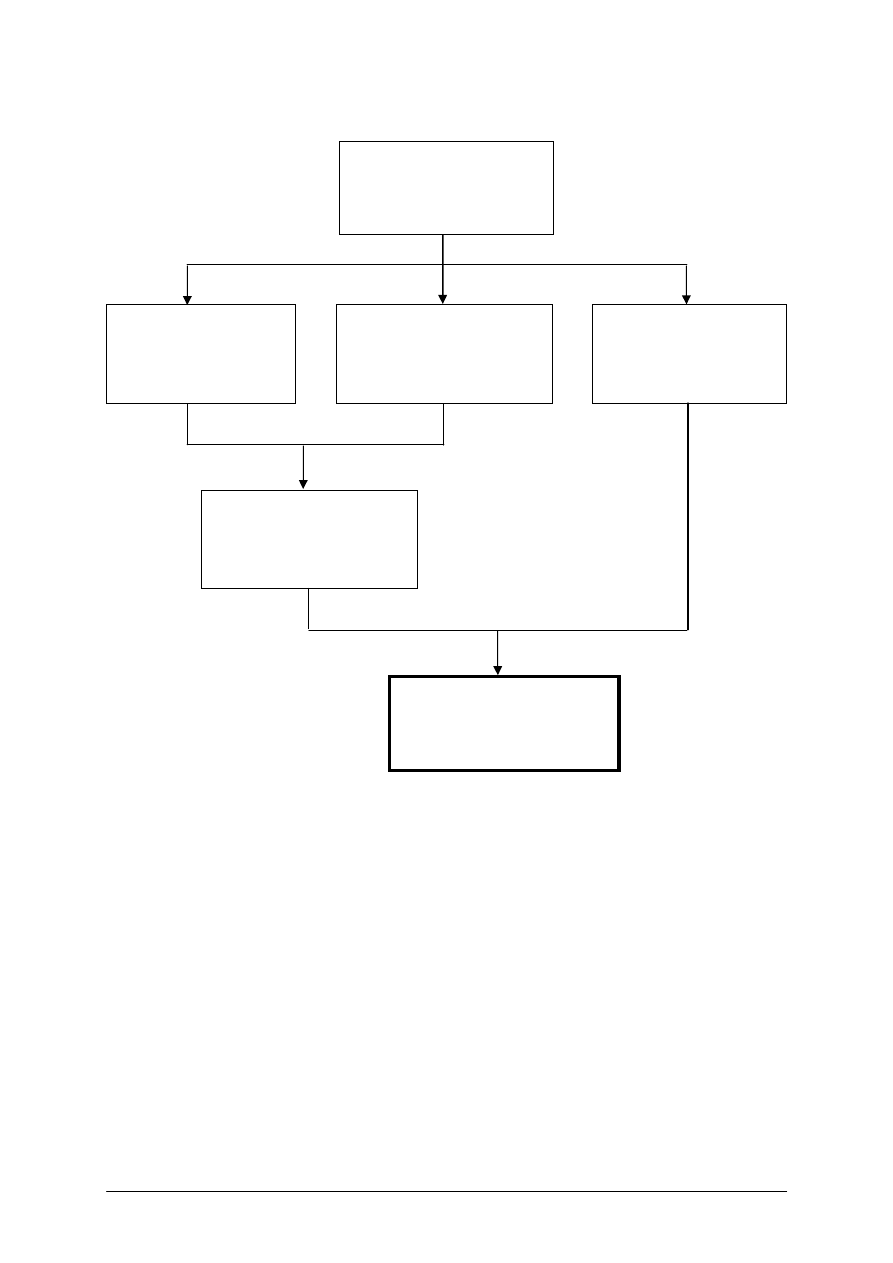

343[01].O1

Ekonomiczno-prawne

podstawy gospodarowania

343[01].O1.01

Stosowanie przepisów

prawa

w gospodarowaniu

343[01].O1.02

Gospodarowanie na rynku

zasobów, dóbr i usług

343[01].O1.03

Wykonywanie prac

biurowych

343[01].O1.04

Zarządzanie zasobami

ekonomicznymi

343[01].O1.05

Ewidencjonowanie zdarzeń

gospodarczych

Schemat układu jednostek modułowych w module „Ekonomiczno-prawne podstawy

gospodarowania”

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

6

2. WYMAGANIA WSTĘPNE

Przystępując do realizacji programu jednostki modułowej, powinieneś umieć:

−

korzystać z różnych źródeł informacji,

−

obsługiwać komputer na poziomie podstawowym,

−

posługiwać się podstawowymi pojęciami ekonomicznymi,

−

pracować w grupie i indywidualnie.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

7

3. CELE KSZTAŁCENIA

W wyniku realizacji jednostki modułowej, powinieneś umieć:

−

określić podstawy prawne dotyczące prowadzenia rachunkowości,

−

zdefiniować pojęcie rachunkowości i określić jej nadrzędne zasady,

−

rozpoznać typy operacji gospodarczych,

−

sporządzić dowody księgowe i przygotować je do księgowania,

−

określić źródła przychodów,

−

rozróżnić koszty rodzajowe i dokonać kalkulacji kosztu jednostkowego,

−

ustalić cenę sprzedaży,

−

określić cel i sposoby przeprowadzania inwentaryzacji zapasów,

−

zaewidencjonować przychody i koszty uzyskania przychodów w podatkowej księdze

przychodów i rozchodów,

−

ustalić podatek dochodowy od osób fizycznych,

−

rozliczyć podatek VAT,

−

sporządzić deklaracje podatkowe,

−

obliczyć wynagrodzenia pracowników i sporządzić listę płac,

−

wykorzystać w ewidencji gospodarczej rozwiązania komputerowe.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

8

4. MATERIAŁ NAUCZANIA

4.1. Podstawy prawne i zasady prowadzenia rachunkowości

4.1.1. Materiał nauczania

Podstawowym aktem prawnym regulującym zasady prowadzenia rachunkowości jest

Ustawa o rachunkowości z dnia 29 września 1994 r. [6] Uzupełniają ją inne akty prawne

dotyczące np. podatku dochodowego od osób prawnych, osób fizycznych, podatku od

towarów i usług czy ubezpieczeń społecznych.

W ramach umiędzynarodowienia rynków kapitałowych zaistniała potrzeba ujednolicenia

zasad rachunkowości, co zapewniłoby porównywalność sprawozdań finansowych

sporządzanych przez przedsiębiorstwa z różnych krajów. Powołano w tym celu

międzynarodowe instytucje i organizacje, które opracowały Międzynarodowe Standardy

Rachunkowości oraz dyrektywy Unii Europejskiej.

Rachunkowość – kompleksowy, sformalizowany system gromadzenia, przetwarzania

i prezentacji danych dotyczących stanów i procesów kształtujących majątek jednostki

gospodarczej w celu dostarczenia informacji ekonomiczno-finansowych.

Do prowadzenia rachunkowości według zasad określonych w Ustawie o rachunkowości

zobowiązane są wszystkie większe jednostki prowadzące działalność gospodarczą i mające

siedzibę lub miejsce sprawowania zarządu na terytorium Rzeczypospolitej Polskiej. Należą

do nich:

– spółki prawa handlowego, np. spółki akcyjne, z ograniczoną odpowiedzialnością,

komandytowe i jawne,

– spółki cywilne,

– przedsiębiorstwa państwowe,

– spółdzielnie,

– osoby fizyczne,

– jednostki i zakłady budżetowe,

– organizacje społeczne itp.

Ustawą nie objęty jest Skarb Państwa i Narodowy Bank Polski.

Osoby fizyczne i spółki cywilne, których przychody netto ze sprzedaży towarów,

produktów i operacji finansowych za poprzedni rok obrotowy były niższe niż 800 000 euro

mogą nie prowadzić rachunkowości, ale mogą stosować uproszczoną ewidencję gospodarczą

w postaci:

–

podatkowej księgi przychodów i rozchodów,

–

ryczałtu od przychodów ewidencjonowanych,

–

karty podatkowej.

Prowadzenie rachunkowości zależy od przyjętych zasad, które wynikają, jak już zostało

wcześniej wspomniane, z Międzynarodowych Standardów Rachunkowości, dyrektyw Unii

Europejskiej oraz innych aktów prawnych. Rachunkowość dostarcza informacji o sytuacji

finansowej i majątkowej przedsiębiorstwa. Aby te informacje były wiarygodne

i porównywalne, należy przestrzegać nadrzędnych zasad rachunkowości. Należą do nich:

– zasada memoriału – polega na tym, że koszty i przychody ujmowane są w ewidencji

księgowej w okresach, których dotyczą, a nie w których wystąpiły. Nie mają tutaj

znaczenia wpływy lub wydatki środków pieniężnych;

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

9

– zasada ciągłości stosowanych metod – w celu porównywalności danych należy przyjęte

zasady rachunkowości stosować w sposób ciągły z okresu na okres;

– zasada kontynuacji działania – zakładamy, że przedsiębiorstwo będzie kontynuowało

działalność w przyszłości;

– zasada ostrożności – poszczególne składniki aktywów i pasywów wycenia się, stosując

rzeczywiście poniesione na ich nabycie (wytworzenie) ceny (koszty);

– zasada periodyzacji – operacje zachodzące w jednostce gospodarczej należy ujmować

według okresów sprawozdawczych i lat obrotowych;

– zasada zakazu kompensat – wartość składników aktywów i pasywów, przychodów

i związanych z nimi kosztów, a także zysków i strat nadzwyczajnych ustala się oddzielnie.

Nie można kompensować ze sobą wartości różnych co do rodzaju aktywów i pasywów,

przychodów i kosztów z nimi związanych oraz zysków i strat nadzwyczajnych;

– zasada wiernego obrazu – jeżeli dane z rachunkowości nie są w stanie przedstawić

wiernego obrazu, to należy je uzupełnić o inne informacje, np. gdy mamy do czynienia

z wysoką inflacją;

– zasada istotności – sprawozdania finansowe powinny zawierać pozycje mające istotne

znaczenie do oceny jednostki i podejmowanych decyzji;

– zasada wyższości treści nad formą – ważniejsza jest treść operacji gospodarczych od

formy ich wykazania, nawet jeśli odbiega ona od powszechnie przyjętych rozwiązań.

4.1.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Co to jest rachunkowość?

2. Jaki jest podstawowy akt prawny regulujący prowadzenie rachunkowości?

3. Kto jest zobowiązany do prowadzenia rachunkowości?

4. W jakiej formie może być prowadzona uproszczona ewidencja gospodarcza?

5. Omów nadrzędne zasady rachunkowości.

4.1.3. Ćwiczenia

Ćwiczenie 1

Dokonaj podziału jednostek na te podlegające ustawie o rachunkowości i te nią nie

objęte:

–

spółki akcyjne,

–

Skarb Państwa,

–

spółdzielnie,

–

spółka komandytowa,

–

Narodowy Bank Polski,

–

spółki cywilne.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) przy pozycjach, które podlegają ustawie o rachunkowości wstawić literę „r”.

Wyposażenie stanowiska pracy:

–

literatura zgodna z punktem 6 Poradnika dla ucznia,

–

długopis lub ołówek.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

10

Ćwiczenie 2

Przeczytaj uważnie poniższe opisy nadrzędnych zasad rachunkowości. Prawdziwe oznacz

literą „P”, zaś fałszywe literą „F”.

1. Zasada memoriału dotyczy wyceny poszczególnych składników aktywów i pasywów.

2. Zasada ostrożności mówi o tym, że zasady rachunkowości powinno się stosować

w sposób ciągły.

3. Zasada zakazu kompensat zabrania kompensowania ze sobą wartości różnych co do

rodzaju aktywów i pasywów, przychodów i kosztów.

4. Zasada wiernego obrazu bazuje tylko na danych wynikających z rachunkowości, które nie

mogą być uzupełnione innymi informacjami.

5. Zasada memoriału ujmuje koszty i przychody w okresach, których dotyczą.

6. Zasada istotności – sprawozdania finansowe powinny zawierać wszystkie, ważne

z punktu widzenia oceny jednostki, pozycje.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) przeczytać uważnie podane stwierdzenia,

3) oznaczyć je właściwymi literami z lewej bądź prawej strony.

Wyposażenie stanowiska pracy:

−

literatura zgodna z punktem 6 Poradnika dla ucznia,

−

długopis lub ołówek.

Ćwiczenie 3

Zdobądź Ustawę o rachunkowości i odszukaj, który artykuł mówi o podmiotach, które

podlegają przepisom tej ustawy.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) pozyskać ustawę o rachunkowości,

2) odnaleźć właściwy artykuł.

Wyposażenie stanowiska pracy:

–

ustawa o rachunkowości.

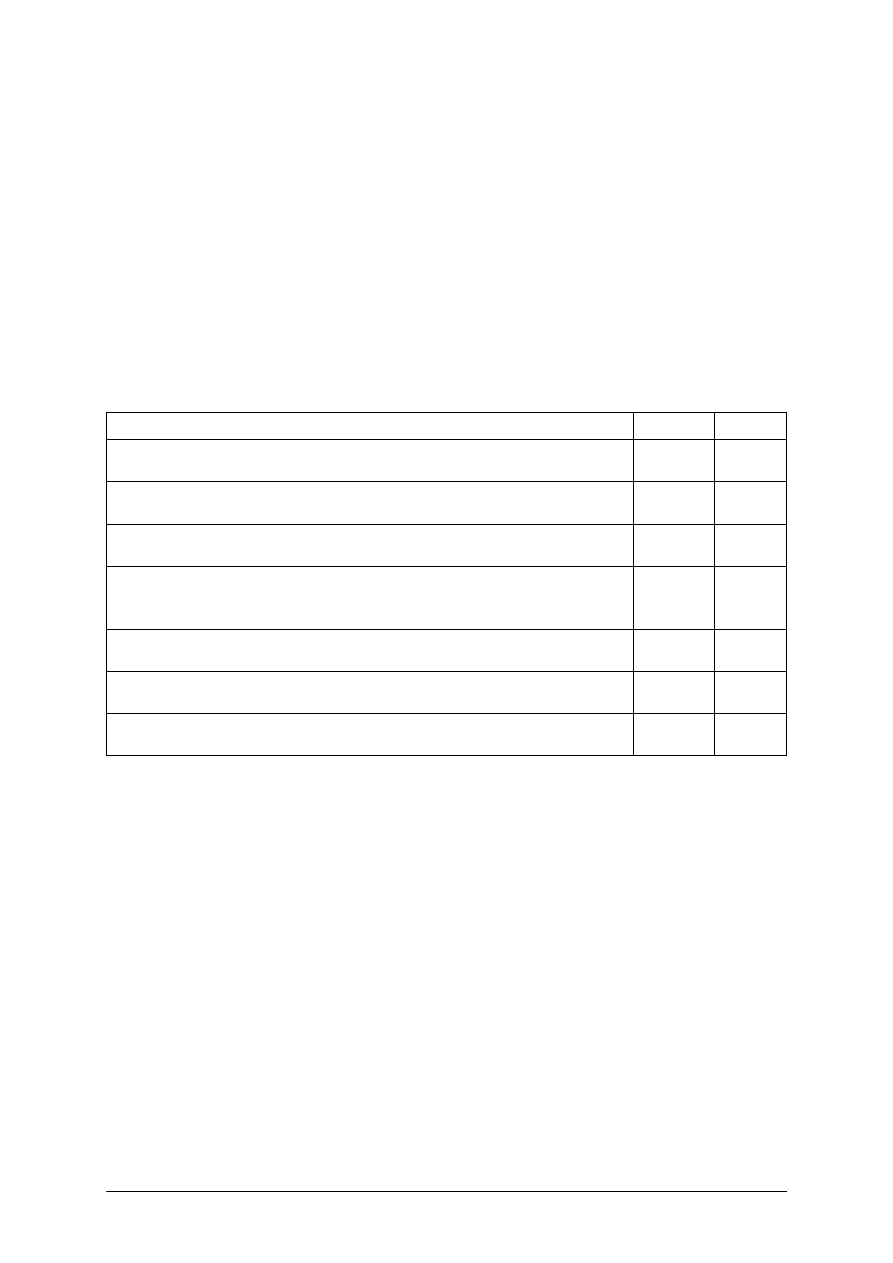

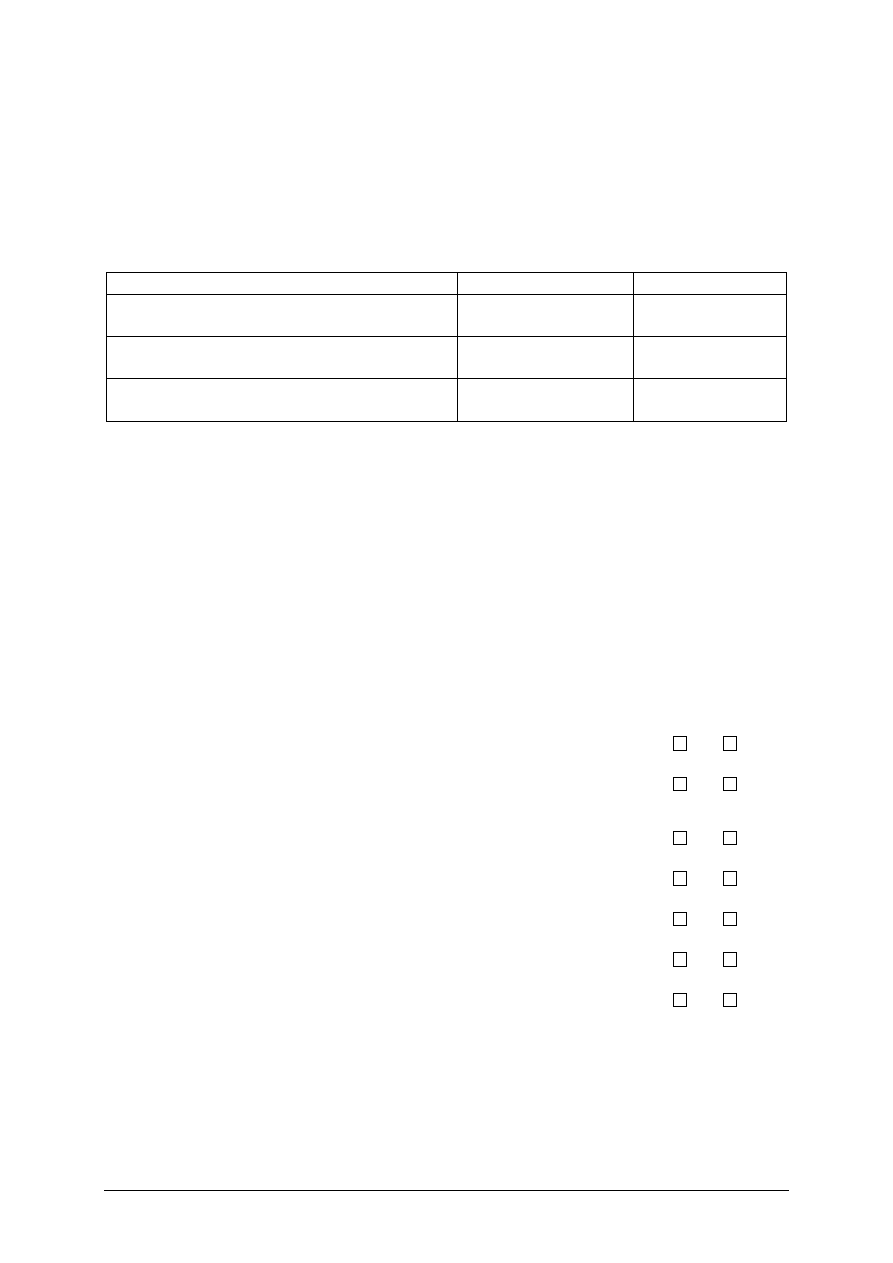

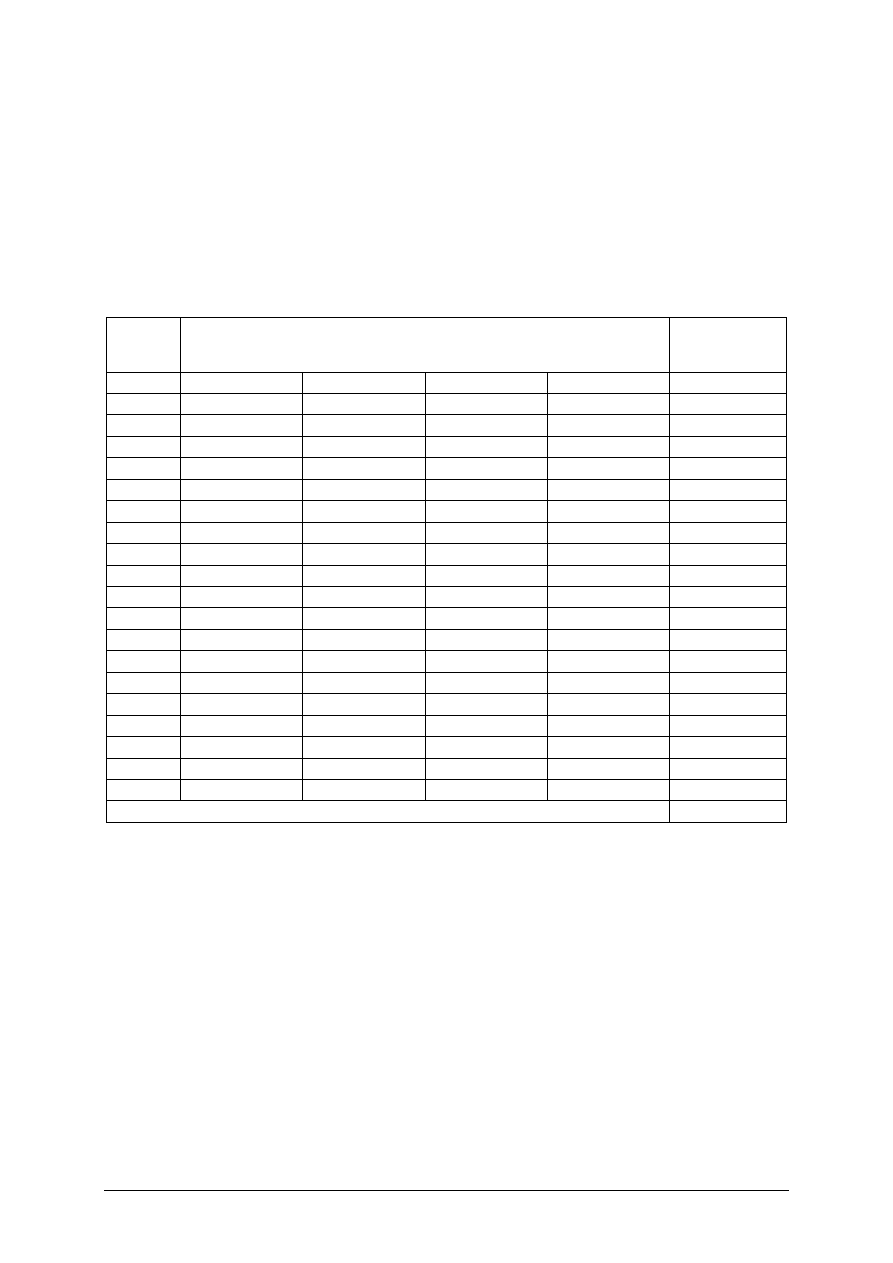

4.1.4. Sprawdzian postępów

Czy potrafisz:

Tak Nie

1) podać definicję rachunkowości?

2) wskazać podstawowy akt prawny dotyczący prowadzenia

rachunkowości?

3) powiedzieć, jakie podmioty są zobowiązane do prowadzenia

rachunkowości?

4) nazwać 3 formy uproszczonej ewidencji gospodarczej?

5) rozróżnić, na czym polegają poszczególne nadrzędne zasady

rachunkowości?

6) odszukiwać i posługiwać się aktami prawnymi?

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

11

4.2. Udokumentowanie operacji gospodarczych

4.2.1. Materiał nauczania

Zdarzenia gospodarcze mogą składać się z jednej lub kilku operacji gospodarczych.

Operacją gospodarczą nazywa się każdą zmianę aktywów lub pasywów jednostki bądź jej

wyniku finansowego. Operacja gospodarcza ma miejsce w ściśle określonym momencie pod

konkretną datą i powinna być odpowiednio udokumentowana. W jednostkach mają miejsce

również takie zdarzenia, które nie powodują zmian w aktywach, pasywach i nie wpływają na

poziom wyniku finansowego. Nie są to zdarzenia gospodarcze, a mogą nimi być,

np. podpisanie umowy o pracę z pracownikiem lub otrzymanie zamówienia od klienta.

W zależności od skutków, jakie wywołują operacje gospodarcze, można podzielić je na dwie

grupy:

−

operacje gospodarcze bezwynikowe, zwane bilansowymi,

−

operacje gospodarcze wynikowe.

Operacje gospodarcze bilansowe wywołują zmiany tylko w aktywach i pasywach

jednostki, a nie mają wpływu na przychody i koszty. Operacje gospodarcze mogą wywoływać

różne zmiany w bilansie, mimo tego po każdej operacji gospodarczej zostaje zachowana

równowaga bilansowa i ogólna suma aktywów musi być równa ogólnej sumie pasywów.

Operacje gospodarcze mogą:

– powodować zmiany tylko w strukturze pasywów, tj. zwiększać wartość jednego ze

składników pasywów i jednocześnie zmniejszać wartość innego składnika pasywów nie

powodując zmiany sumy bilansowej np. spłata zobowiązań wobec dostawcy

z zaciągniętego na ten cel kredytu bankowego.

Suma aktywów = suma pasywów + zwiększenia – zmniejszenia

– wywoływać zmiany tylko w strukturze aktywów, tj. zwiększać wartość jednego ze

składników aktywów i jednocześnie zmniejszać wartość innego składnika aktywów nie

zmieniając sumy bilansowej np. otrzymano do kasy zapłatę za fakturę od odbiorcy.

Operacja ta spowoduje wzrost wartości gotówki w kasie, a zmniejszenie należności od

odbiorców.

Suma aktywów + zwiększenia – zmniejszenia = suma pasywów

– zwiększać stan jednego ze składników aktywów i jednocześnie zwiększać stan jednego ze

składników pasywów. Po takiej operacji wzrasta wartość sumy bilansowej jednostki np.

zakup materiałów od dostawców z 30-dniowym terminem płatności. Wzrośnie wartość

materiałów w magazynie i wzrosną zobowiązania wobec dostawców.

Suma aktywów + zwiększenia = suma pasywów + zwiększenia

– zmniejszać stan jednego ze składników aktywów i jednocześnie zmniejszać stan jednego

ze składników pasywów. Powoduje to zmniejszenie wartości sumy bilansowej np. spłata

z rachunku bankowego zobowiązań wobec dostawcy.

Suma aktywów – zmniejszenia = suma pasywów – zmniejszenia.

Operacje gospodarcze wynikowe dotyczą składników bilansu jednostki oraz jej

przychodów i kosztów. Koszty i przychody wpływają na wielkość wyniku finansowego, który

figuruje w pasywach bilansu. Mogą one powodować albo wzrost wyniku w przypadku

przychodów, lub jego zmniejszenie przez poniesienie kosztu. Operacje wynikowe zawsze

bezpośrednio dotyczą przychodów i kosztów i mogą wywoływać w bilansie i w rachunku

zysków i strat następujące zmiany:

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

12

– zwiększać stan aktywów i równocześnie zwiększać wartość przychodów, np. naliczenie

przez bank odsetek od lokaty bankowej jednostki. Wzrasta wówczas stan środków

pieniężnych na rachunku przedsiębiorstwa i wartość przychodów finansowych;

– zmniejszać stan pasywów i jednocześnie zwiększać wartość przychodów np. odpisanie

przedawnionych zobowiązań;

– zmniejszać stan aktywów i zwiększać wartość kosztów np. wydanie z magazynu

materiałów do produkcji. Nastąpi wówczas zmniejszenie wartości materiałów

posiadanych przez jednostkę i zwiększenie kosztów zużycia materiałów i energii;

– zwiększać stan pasywów i zwiększać wartość kosztów, np. naliczenie przez bank odsetek

od kredytu. Wzrosną wtedy zobowiązania wobec banku i jednocześnie wzrosną koszty

finansowe.

Każda operacja gospodarcza powinna być odpowiednio udokumentowana i objęta ewidencją

w księgach rachunkowych.

Dowody księgowe można podzielić na:

−

dowody wewnętrzne – dotyczą operacji gospodarczych wewnątrz jednostki, np. faktura

VAT wewnętrzna, PK – polecenie księgowania.

−

dowody zewnętrzne:

- własne, np. faktura VAT wystawiona przez jednostkę dla kontrahenta,

- obce, np. faktura VAT otrzymana od kontrahenta,

−

dowody pierwotne (źródłowe – wystawiane w momencie zaistnienia operacji, np. KP –

kasa przyjmie, KW – kasa wypłaci)

−

dowody wtórne (zbiorcze, np. WB – wyciąg bankowy).

W zapisach księgowych wszystkie dowody można jeszcze podzielić na:

−

dowody związane z obrotem pieniężnym:

- gotówkowe, np. KP, KW wchodzące do raportu kasowego – RK,

- bezgotówkowe, np. WB

−

dowody magazynowe:

- przychodowe:

PZ – przyjęcie materiałów (towarów),

PW – przyjęcie wyrobów gotowych z produkcji do magazynu,

ZW – zwrot wewnętrzny materiałów,

Mm – przesunięcia międzymagazynowe,

- rozchodowe:

WZ – wydanie na zewnątrz, rozchód wyrobów gotowych,

RW – rozchód wewnętrzny, wydanie materiałów,

−

dowody związane z ruchem majątku trwałego:

OT – odbiór techniczny, przyjęcie środka trwałego,

PT – protokół zdawczo-odbiorczy, przekazanie środka trwałego,

LT – likwidacja środka trwałego,

−

pozostałe dokumenty:

Fa – faktura (zakupu, sprzedaży, inwestycyjna, usługowa itd.), faktura korygująca,

R-k – rachunek,

PK – polecenie księgowania.

Wszystkie dowody księgowe, bez względu na ich rodzaj, powinny:

– określać rodzaj dowodu (np. faktura VAT) i numer dowodu, tj. numer pod jakim dowód

jest księgowany i przechowywany,

– określać strony uczestniczące w danej operacji gospodarczej,

– zawierać opis operacji gospodarczej – datę wystąpienia, ilość, cenę, wartość,

– być podpisane przez wystawcę dokumentu.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

13

Dokumenty mogą być wystawiane w języku i walucie obcej. Wtedy należy je przeliczyć na

złote polskie. Transakcje w walutach obcych ujmuje się w ewidencji w dniu ich

przeprowadzenia. Operacje zapłaty należności lub zobowiązań przewalutowuje się według

kursu kupna lub sprzedaży walut obowiązującego w banku, z którego usług korzysta

jednostka. W ewidencji pozostałych operacji stosuje się średni kurs ustalony dla danej waluty

przez Narodowy Bank Polski na dzień dokonania operacji, chyba że w innym wiążącym

dokumencie ustalony został inny kurs, tak jak ma to miejsce np. w dokumencie celnym.

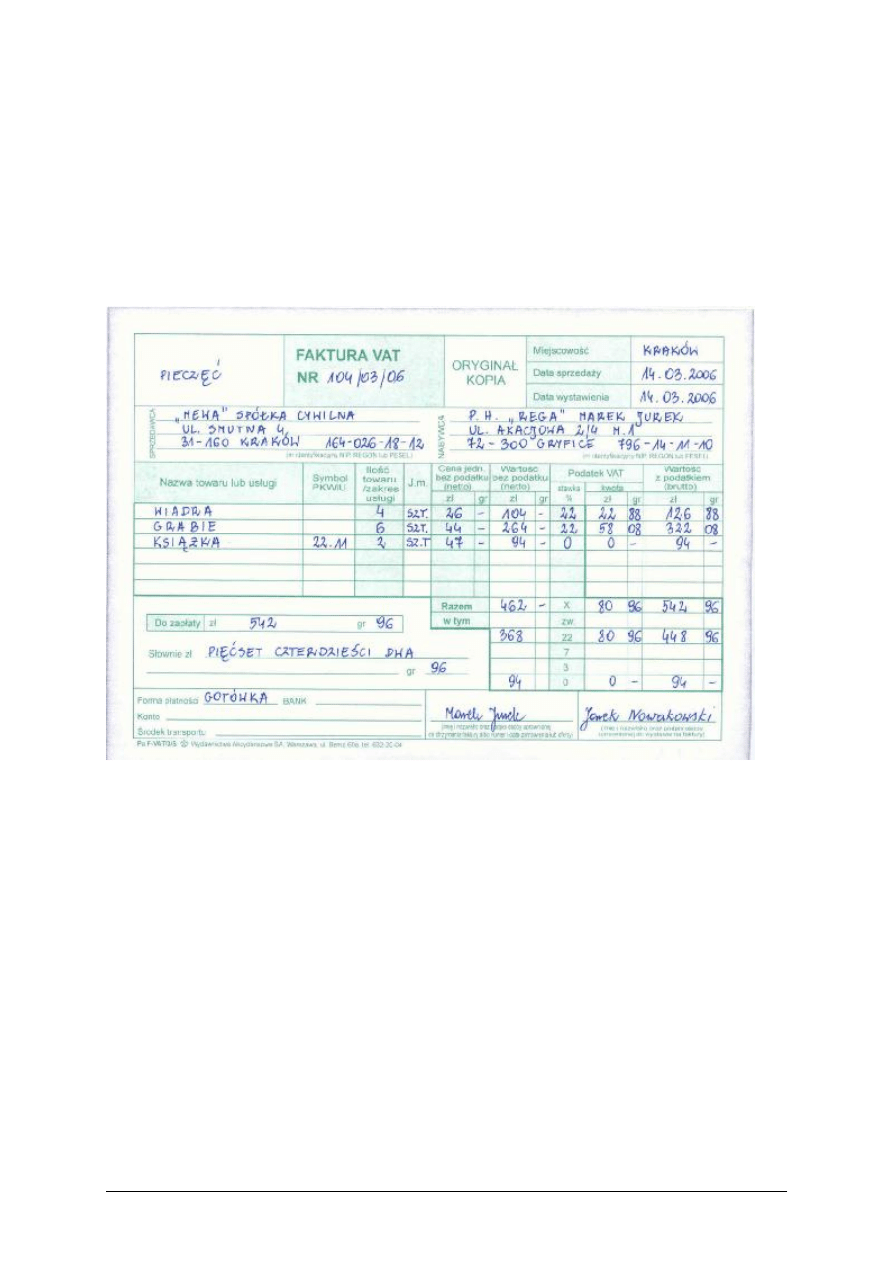

Przykład dokumentu księgowego – faktura VAT.

Źródło: opracowanie własne

Każdy dokument, zanim zostanie zaksięgowany, jest poddawany kontroli merytorycznej,

formalnej i rachunkowej.

Kontrola merytoryczna polega na stwierdzeniu, czy wszystkie dane dotyczące jakości,

ilości i wartości, ujęte w dokumencie odpowiadają rzeczywistości, np. czy zafakturowana

dostawa materiałów i ich ceny są zgodne z umową i czy zgadza się ilość odebranych

materiałów z ilością na fakturze.

Kontrola formalna dotyczy sprawdzenia, czy dokument jest kompletny, zawiera właściwe

dane i czy został wystawiony na właściwym formularzu.

Kontrola rachunkowa polega na stwierdzeniu, że dokument nie zawiera błędów

arytmetycznych, np. czy zgadza się ilość i cena, ich iloczyn oraz sumowanie.

Przeprowadzoną kontrolę dokumentu kończy podpisanie go przez upoważnioną do tego

osobę.

Kolejnym etapem przygotowującym dokumenty do księgowania jest dekretowanie, które

dokonuje się na każdym dowodzie księgowym i polega na nadaniu numeru, określeniu

sposobu jego ewidencji, tj. strony Wn lub Ma kont, wskazaniu ewidencji analitycznej

i określeniu daty pod którą ma być księgowany. Dowodowi księgowemu nadaje się kolejny

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

14

w miesiącu numer (niezależny od tego, który nadał mu wystawca danego dokumentu) pod

którym jest księgowany i przechowywany. Nadawanie numerów księgowych ma ułatwić

kontrolę poprawności i chronologii księgowanych operacji, a także usprawnić

przechowywanie dokumentów księgowych. Dowody księgowe przechowywane są

w siedzibie jednostki w oryginalnej postaci. Kryteria podziału dokumentów obejmują: okresy

sprawozdawcze, sposób prowadzenia ksiąg rachunkowych tzn. osobno gromadzone są

dokumenty związane ze sprzedażą, osobno związane z zakupami czy środkami trwałymi.

Zbiory roczne dowodów księgowych oznacza się pod względem typu (np. faktury sprzedaży),

a także nadaje się im symbol końcowych lat i numerów w zbiorze. Okres przechowywania

poszczególnych rodzajów dokumentów określony został w ustawie o rachunkowości.

Po zatwierdzeniu sprawozdania finansowego za dany rok obrotowy treść dowodów

księgowych można przenieść na nośniki danych pod warunkiem, że możliwy będzie potem

ich wydruk.

4.2.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jaki jest związek między zdarzeniem gospodarczym a operacją gospodarczą?

2. Wskaż różnice pomiędzy operacjami wynikowymi i bezwynikowymi.

3. Jakie zmiany mogą wywoływać operacje gospodarcze bilansowe, a jakie wynikowe?

4. Jakie znasz rodzaje dowodów księgowych i ich symbole?

5. Omów trzy rodzaje kontroli dokumentów księgowych.

6. Na czym polega dekretowanie dokumentów księgowych?

7. Jakie elementy powinien zawierać każdy dokument księgowy?

8. Na czym polega przechowywanie dowodów księgowych?

4.2.3. Ćwiczenia

Ćwiczenie 1

Dysponując drukiem KP i podanymi informacjami udokumentuj następującą operację:

dnia 6 marca 2006 r. Przedsiębiorstwo „LOLA” z Płocka, ul. Krańcowa 16 uregulowało

należność za fakturę nr 5/2006. Wartość faktury – 1 260,00 zł, numer dowodu: 24. Dane

firmy i osoby sporządzającej dowód określ samodzielnie.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) pozyskać druk KP,

2) przyjrzeć się przykładowi z materiału nauczania,

3) przeczytać uważnie polecenie z ćwiczenia,

4) wzorując się na podanym przykładzie wpisać we właściwe miejsca podane informacje.

Wyposażenie stanowiska pracy:

–

druk KP,

–

długopis lub ołówek, gumka.

Ćwiczenie 2

Przyjęto do magazynu 11 ryz papieru ksero w cenie 14 zł za ryzę i 6 czarnych tuszy do

drukarek EPSON po 80 zł za sztukę. Sporządź dokument magazynowy PZ. Podobnie jak

w ćwiczeniu 1 wymyśl dane przedsiębiorstwa wystawiającego PZ.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

15

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zdobyć druk PZ,

2) przeczytać uważnie polecenie z ćwiczenia,

3) wpisać we właściwe miejsca podane informacje.

Wyposażenie stanowiska pracy:

–

druk PZ,

–

długopis lub ołówek, gumka.

–

kalkulator.

Ćwiczenie 3

Zafakturuj sprzedaż 30 zegarków sprzedanych firmie „Cobra” Sp. z o.o. ul. Akacjowa 16

72-300 Gryfice, NIP: 796-002-03-82. Cena 1 zegarka 68 zł + 22% VAT. Dane firmy

sprzedającej: „CLOCK” spółka cywilna, 26-600 Radom ul. Wałowa 4, NIP 525-09-81-00,

Nazwiska osób: wystawiającej i odbierającej fakturę dobierz dowolnie.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) pozyskać druk faktury,

2) przyjrzeć się przykładowi z materiału nauczania,

3) przeczytać uważnie polecenie z ćwiczenia,

4) wpisać we właściwe miejsca podane informacje.

Wyposażenie stanowiska pracy:

−

druk Fa,

−

długopis lub ołówek, gumka,

−

kalkulator.

Ćwiczenie 4

Uporządkuj według właściwej kolejności procedury przygotowywania dokumentu do

księgowania:

−

podpisanie dokumentu przez osobę do tego upoważnioną,

−

zadekretowanie dowodu księgowego,

−

sprawdzenie dowodu pod względem merytorycznym, formalnym i rachunkowym.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) ponumerować z lewej strony lub przepisać na kartkę powyższe procedury według

właściwej kolejności.

Wyposażenie stanowiska pracy:

−

kartka papieru,

−

długopis lub ołówek, gumka,

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

16

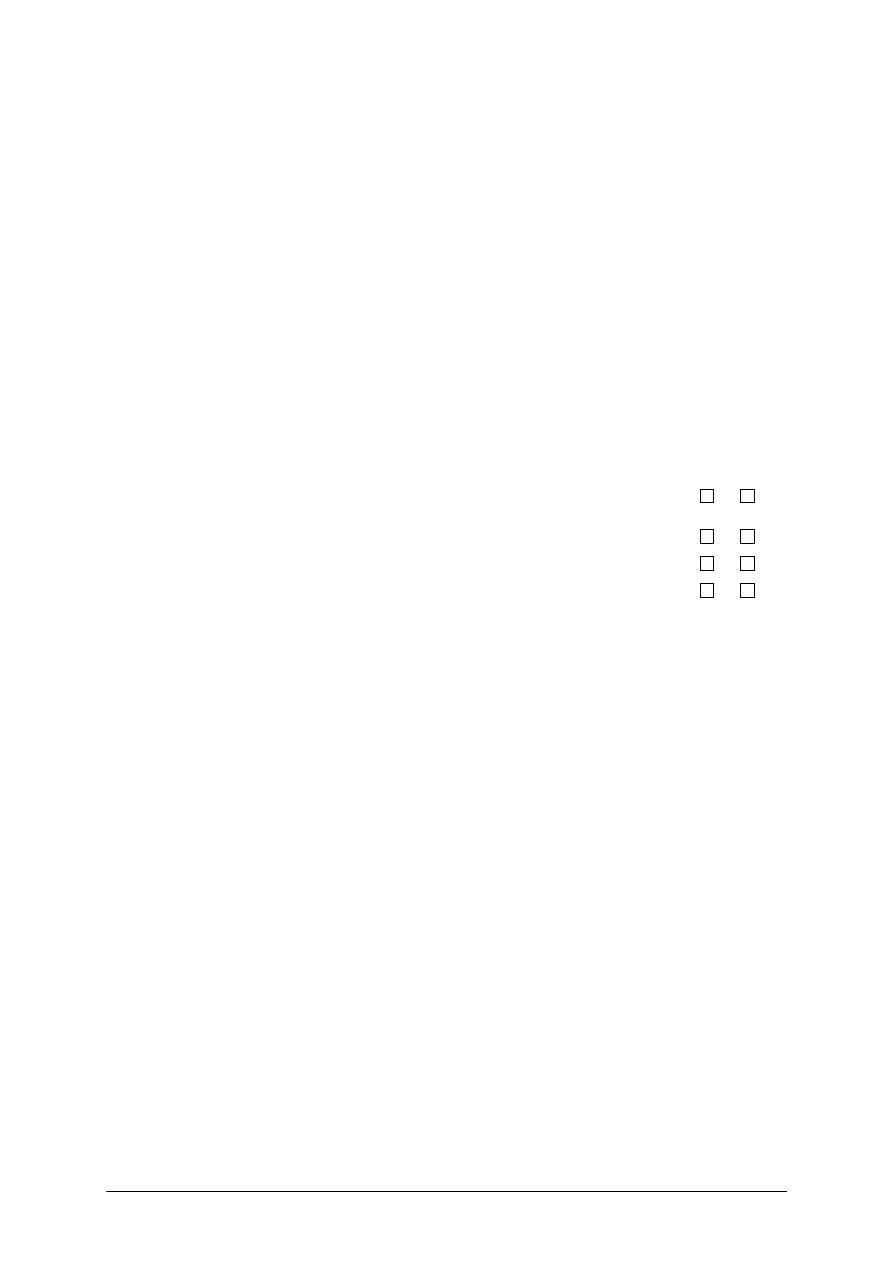

4.2.4. Sprawdzian postępów

Czy potrafisz:

Tak Nie

1) określić, co jest operacją gospodarczą i podać zależność

między zdarzeniem gospodarczym a operacją gospodarczą?

2) wskazać różnicę pomiędzy bilansowymi a wynikowymi operacjami

gospodarczymi?

3) omówić zmiany, jakie w bilansie i rachunku wyników mogą

spowodować wynikowe i bezwynikowe operacje gospodarcze

i podać przykłady?

4) wskazać rodzaje dokumentów księgowych i ich symbole?

5) podać, jakie elementy powinien zawierać każdy dokument księgowy?

6) wyjaśnić, na czym polega dekretowanie dowodów księgowych?

7) omówić kontrole dokumentów przed księgowaniem?

8) sporządzić następujące dowody: Fa, PZ i KP?

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

17

4.3. Inwentaryzacja: cel, zasady i dokumentacja

4.3.1. Materiał nauczania

Inwentaryzacja stanowi ogół czynności zmierzających do ustalenia faktycznego stanu

majątku jednostki gospodarczej.

Głównym celem inwentaryzacji jest porównanie faktycznego stanu składników majątku

przedsiębiorcy ze stanem wynikającym z ewidencji księgowej i skorygowanie ich

o ewentualne różnice, a także rozliczenie osób materialnie odpowiedzialnych za powierzone

mienie. Inwentaryzacja może być przeprowadzona w formie:

−

spisu z natury ilości składników majątkowych i ich wyceny. Obejmuje się nim: środki

pieniężne, towary, materiały, półprodukty, wyroby gotowe, środki trwałe;

−

uzgodnienia – otrzymanie od kontrahentów potwierdzenia sald należności lub

zobowiązań, sald bankowych, udzielonych pożyczek;

−

weryfikacji – dotyczy pozostałych elementów aktywów i pasywów i polega na

porównaniu ich z odpowiednimi dokumentami.

Podatnicy stosujący uproszczone formy rachunkowości, a więc: ryczałt ewidencjonowany,

rozliczenie na zasadach ogólnych z równoczesnym prowadzeniem podatkowej księgi

przychodów i rozchodów zobowiązani są również do przeprowadzania inwentaryzacji, którą w

tych przypadkach stanowi tylko spis z natury. Spis ten dotyczy towarów, materiałów, wyrobów

gotowych, półwyrobów, braków i odpadków i sporządza się go:

−

na dzień zaprowadzenia ewidencji,

−

na koniec każdego roku podatkowego,

−

przy zmianie umowy spółki lub zmiany wspólnika,

−

na dzień likwidacji działalności.[1, s. 62]

Przeprowadzenie inwentaryzacji rzeczowych składników majątku bywa powierzane

specjalnie powołanej komisji, do której zadań należy:

−

przygotowanie inwentaryzacji,

−

dokonanie spisów z natury składników majątkowych,

−

ustalenie przyczyn powstania różnic inwentaryzacyjnych,

−

określenie sposobu rozliczenia stwierdzonych różnic.

Przedsiębiorcy, prowadzący księgę przychodów i rozchodów, muszą dodatkowo

dokonywać wpisu do księgi na początku roku, który jest tożsamy ze stanem na dzień 31

grudnia roku poprzedniego. Spisu z natury dokonuje się na specjalnych arkuszach lub na

oddzielnych do każdego składnika kartach. Są to druki ścisłego zarachowania, tzn. że są

ilościowo rozliczane. Arkusze czy karty spisowe są kolejno numerowane i wydawane za

pokwitowaniem. Spis z natury powinien zawierać co najmniej następujące elementy:

−

nazwę firmy lub nazwisko i imię właściciela,

−

datę sporządzenia spisu,

−

numer kolejny arkusza spisu,

−

określenie towarów, materiałów, wyrobów gotowych itd.

−

jednostkę miary,

−

ilość stwierdzoną w czasie spisu,

−

cenę jednostkową w złotych i groszach,

−

wartość wyliczoną z przemnożenia ilości towaru przez jego cenę,

−

łączną wartość spisu z natury i zapis „Spis zakończono na pozycji...”[1, s.63]

−

podpisy osób sporządzających spis oraz podpis właściciela firmy lub wspólników.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

18

Po zakończeniu spisu z natury arkusze spisowe przekazuje się do księgowości, gdzie

porównuje się dane ustalone w wyniku inwentaryzacji z danymi z ewidencji księgowej

i wprowadza różnice. I tak mogą to być:

1) niedobory, jeżeli stan rzeczywisty danego składnika majątku jest mniejszy od stanu tego

składnika, wynikającego z ewidencji księgowej,

2) nadwyżki, gdy stan rzeczywisty jest większy od tego, który wynika z ewidencji

księgowej.

Różnice inwentaryzacyjne są wyjaśniane przez komisję inwentaryzacyjną. Po

wyjaśnieniu tych różnic sporządza się protokół, w którym podaje się przyczyny powstania

różnic i sposoby ich rozliczenia i zaksięgowania. Protokół ten podlega akceptacji przez

kierownika jednostki gospodarczej.

4.3.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Co to jest inwentaryzacja?

2. Co jest celem inwentaryzacji?

3. Jakie znasz formy przeprowadzenia inwentaryzacji i jakich składników majątkowych

dotyczą?

4. Kiedy sporządza się spis z natury?

5. Na jakich drukach dokonuje się spisu z natury?

6. Co to są druki ścisłego zarachowania?

7. Jakie elementy powinien zawierać spis z natury?

8. Jak nazywane są różnice między stanem faktycznym składników majątku, a ich ujęciem

w ewidencji księgowej?

4.3.3. Ćwiczenia

Ćwiczenie 1

Dobierz wymienione składniki majątkowe do właściwej formy przeprowadzenia

inwentaryzacji: stan środków na rachunku bankowym, materiały, środki trwałe, należności,

udzielone pożyczki, środki pieniężne, towary, wyroby gotowe, rozliczenia międzyokresowe.

spis z natury

uzgodnienie

weryfikacja

.................

................

................

.................

................

................

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) pod każdą z trzech form inwentaryzacji wpisać pasujące składniki majątkowe.

Wyposażenie stanowiska pracy:

–

kartka papieru,

–

długopis lub ołówek, gumka,

–

literatura zgodnie z punktem 6 poradnika dla ucznia.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

19

Ćwiczenie 2

Oceń prawdziwość poniższych zdań i postaw krzyżyk we właściwej kolumnie tabeli.

Zdanie

Prawda

Fałsz

1. Weryfikacja polega na uzgodnieniu stanu składników

majątkowych za pomocą potwierdzenia sald

2. Inwentaryzacja pozwala ustalić faktyczny stan majątku

jednostki gospodarczej

3. Przedsiębiorcy stosujący uproszczone formy rachunkowości

nie mają obowiązku przeprowadzania inwentaryzacji

4. Niedobory występują wtedy, gdy stan składników majątku

wynikający z ewidencji księgowej jest mniejszy od stanu

rzeczywistego tego składnika

5. Inwentaryzację przeprowadza się po to, by stwierdzić, czy

prawidłowo prowadzona jest księgowość w jednostce

gospodarczej

6. Nadwyżka wystąpi, gdy:

stan faktyczny > stan wynikający z ewidencji księgowej

7. Arkusze i karty spisowe to druki ścisłego zarachowania

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) uważnie przeczytać zawarte w tabeli zdania,

3) zaznaczyć właściwą odpowiedź, stawiając krzyżyk w kolumnie „Prawda” lub „Fałsz”.

Wyposażenie stanowiska pracy:

−

kartka papieru,

−

długopis lub ołówek, gumka.

Ćwiczenie 3

W przedsiębiorstwie przeprowadzono spis z natury i stwierdzono następujące stany

składników majątkowych:

stan wg spisu z natury

stan wg ewidencji księgowej

a) wyroby gotowe

21 426,50 zł

22 136,36 zł

b) materiały

46 080,19 zł

46 945,51 zł

c) kasa

7 028,08 zł

7 028,08 zł

Określ wysokość nadwyżki/niedoboru powyższych składników:

wyroby gotowe: nadwyżka/niedobór* wynosi ............................,

materiały: nadwyżka/niedobór* wynosi ......................................,

kasa: nadwyżka/niedobór* wynosi ..............................................,

* niewłaściwe skreślić

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

20

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) wyliczyć różnicę pomiędzy stanem wynikającym ze spisu a stanem ewidencyjnym,

3) wpisać odpowiednie wyniki w miejsca kropek, zaznaczając poprawnie słowa

„nadwyżkę” lub „niedobór”.

Wyposażenie stanowiska pracy:

−

kartka papieru,

−

długopis lub ołówek, gumka.

−

kalkulator.

Ćwiczenie 4

Znając elementy, jakie powinien zawierać spis z natury, opracuj swój własny zawierający

4 rodzaje wyrobów gotowych, dowolnie dobierając nazwy, asortyment, ceny itd. Możesz

w tym celu posłużyć się arkuszem kalkulacyjnym „Excel”.

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z materiałem nauczania,

2) opracować tabelę zawierającą wszystkie niezbędne elementy,

3) wpisać wymyślone przez siebie dane.

Wyposażenie stanowiska pracy:

−

kartka papieru,

−

długopis lub ołówek, gumka.

−

kalkulator lub komputer z arkuszem kalkulacyjnym Excel.

4.3.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) określić cel przeprowadzania inwentaryzacji?

2) wskazać formy przeprowadzania inwentaryzacji i przypisać

3) im właściwe składniki majątkowe?

4) określić czas dokonywania spisu z natury?

5) wskazać elementy, jakie powinien zawierać spis z natury?

6) dysponując danymi z ewidencji księgowej i informacjami

7) uzyskanymi ze spisu z natury, określić niedobór lub nadwyżkę?

8) sporządzić spis z natury?

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

21

4.4. Źródła przychodów i klasyfikacja kosztów według rodzajów

4.4.1. Materiał nauczania

Podmioty gospodarcze prowadzące działalność mogą osiągać następujące przychody:

−

ze sprzedaży produktów (wyrobów gotowych, półfabrykatów, usług, robót), towarów

i materiałów,

−

pozostałe przychody operacyjne,

−

z operacji finansowych,

−

z tytułu zysków nadzwyczajnych.

Przychody ze sprzedaży – kwota należna od odbiorcy, pomniejszona o VAT. Są to kwoty

wynikające z przemnożenia ilości sprzedanych produktów, towarów lub materiałów przez

jednostkową cenę sprzedaży, skorygowane o ewentualne dopłaty, udzielone rabaty, opusty

lub bonifikaty.

Pozostałe przychody operacyjne – kwoty należne ze sprzedaży aktywów trwałych,

darowizny, otrzymane odszkodowania, kary grzywny, odpisane przedawnione lub umorzone

zobowiązania. Są to przychody związane pośrednio z działalnością operacyjną jednostki.

Przychody z tytułu operacji finansowych – kwoty należne ze sprzedaży papierów

wartościowych, z tytułu posiadania udziałów w innych jednostkach, odsetki od pożyczek

i należności, dodatnie różnice kursowe, otrzymane dyskonta.

Zyski nadzwyczajne – m.in. odszkodowania otrzymane za straty będące skutkiem zdarzeń

losowych, przyznane od zakładów ubezpieczeń, odzyskane wartości związane z zaniechaniem

lub zawieszeniem określonego rodzaju działalności, odzyskane składniki majątkowe po

rozliczeniu skutków wypadku losowego.

Koszty według rodzajów dotyczące zwykłej działalności operacyjnej księguje się na

kontach zespołu czwartego planu kont. Typowy układ rodzajowy koszów obejmuje:

–

amortyzację,

–

zużycie materiałów i energii,

–

usługi obce,

–

podatki i opłaty,

–

wynagrodzenia,

–

ubezpieczenia społeczne i inne świadczenia,

–

pozostałe koszty.

Amortyzacja stanowi zmniejszenie wartości początkowej środków trwałych w wyniku ich

używania lub upływu czasu. Odpisów amortyzacyjnych dokonuje się systematycznie,

w równych kwotach, począwszy od pierwszego dnia miesiąca następującego po miesiącu,

w którym środek trwały przyjęto do używania.

Zużycie materiałów i energii dotyczy rozchodu nabytych surowców, opakowań, paliwa, a

także koszty zużycia energii elektrycznej, wody, gazu itp. Bezpośrednio w ciężar tych

kosztów księguje się drobne zakupy materiałów, które nie przechodzą przez magazyn np.

materiały biurowe, druki, środki czystości.

Usługi obce dotyczą różnych usług wykonywanych przez dostawców. Mogą to być:

usługi transportowe związane z zakupem materiałów i towarów, ze sprzedażą produktów

i towarów, usługi remontowe, inne usługi obce, np. koszty opłat pocztowych

i telekomunikacyjnych, opłat za usługi informatyczne.

Podatki i opłaty – wszelkie podatki i opłaty, będące kosztami zwykłej działalności

operacyjnej. Zalicza się do nich: podatek od nieruchomości, podatek od środków

transportowych, podatek akcyzowy, inne podatki na rzecz miasta i gminy itp.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

22

Wynagrodzenia – stanowi je ogół wynagrodzeń pieniężnych i w naturze (deputaty) za

pracę, które przysługują pracownikom zatrudnionym na podstawie umowy o pracę, osobom

wykonującym pracę na umowę - zlecenia czy umowę o dzieło. Nie bierze się tutaj pod uwagę

premii, nagród wypłacanych ze środków funduszy specjalnych czy z zysku.

Ubezpieczenia społeczne i inne świadczenia są to w szczególności:

–

składki na ubezpieczenia społeczne w części obciążającej pracodawcę tj. składki

–

na ubezpieczenie emerytalne, rentowe, wypadkowe,

–

odpisy na Fundusz Pracy (FP) i Fundusz Gwarantowanych Świadczeń Pracowniczych

(FGŚP),

–

odpisy na Zakładowy Fundusz Świadczeń Socjalnych, księgowane w ciężar kosztów

działalności jednostki, oraz świadczenia urlopowe, jeżeli jednostka nie tworzy tego

funduszu,

–

wpłaty na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych (PFRON),

–

koszty innych świadczeń, np. ubezpieczenia pracowników na życie, dopłat do biletów

–

na dojazdy pracowników do pracy.

Pozostałe koszty rodzajowe – zalicza się do nich m.in.: podróże służbowe (koszty

przejazdów, noclegów i diet), koszty reprezentacji i reklamy (koszty podejmowania delegacji,

reklamy w prasie, radiu, telewizji), czynsze i dzierżawy, opłaty za parkingi.

Kalkulacja kosztu jednostkowego polega na ustaleniu kosztu przypadającego na jeden

wyrób, usługę, zlecenie produkcyjne. W praktyce stosuje się zwykle dwie podstawowe

metody kalkulacji, a mianowicie:

–

kalkulację podziałową:

- prostą,

- ze współczynnikami,

–

kalkulację doliczeniową.

Kalkulacja podziałowa prosta ma zastosowanie w przedsiębiorstwach, które wytwarzają

jeden produkt.

Przykład 1

Przedsiębiorstwo „BUTEX” wytwarza jeden rodzaj butów. W lutym 2006 r.

wyprodukowało 200 par butów. Do produkcji zużyto materiały o wartości 19 000 zł oraz

poniesiono następujące koszty: wynagrodzenia – 6 000 zł, amortyzacja – 4 000 zł i usługi

obce – 600 zł.

Ustalmy koszt jednostkowy jednej pary butów.

Łączne koszty poniesione przy produkcji butów: 19 000 + 6 000 + 4 000 + 600 = 29 600

Koszt jednostkowy wyniesie: 29 600 : 200 = 148 zł

Jeżeli jednostka wytwarza dwa lub więcej zbliżonych do siebie produktów

z jednakowych materiałów, stosując identyczne lub bardzo podobne technologie produkcji, to

korzysta wówczas z kalkulacji podziałowej ze współczynnikami. Polega ona na ustaleniu tzw.

jednostki przeliczeniowej produktu, która pozwoli na porównywanie tych produktów.

Przykład 2

Zakład stolarski wytwarza z tych samych materiałów 3 typy skrzyń, stosując ten sam

proces technologiczny. W marcu 2006 r. wyprodukowano:

–

20 małych skrzynek

–

10 średnich skrzynek, których koszt wyprodukowania wynosi 1,5 kosztu

wyprodukowania małych skrzynek,

–

5 dużych skrzyń dla których koszt wytworzenia wynosi 1,8 kosztu wytworzenia małych

skrzynek.

Łączne koszty wytworzenia wszystkich skrzynek wyniosły 53 680 zł

Ustalmy koszt jednostkowy poszczególnych rodzajów skrzynek.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

23

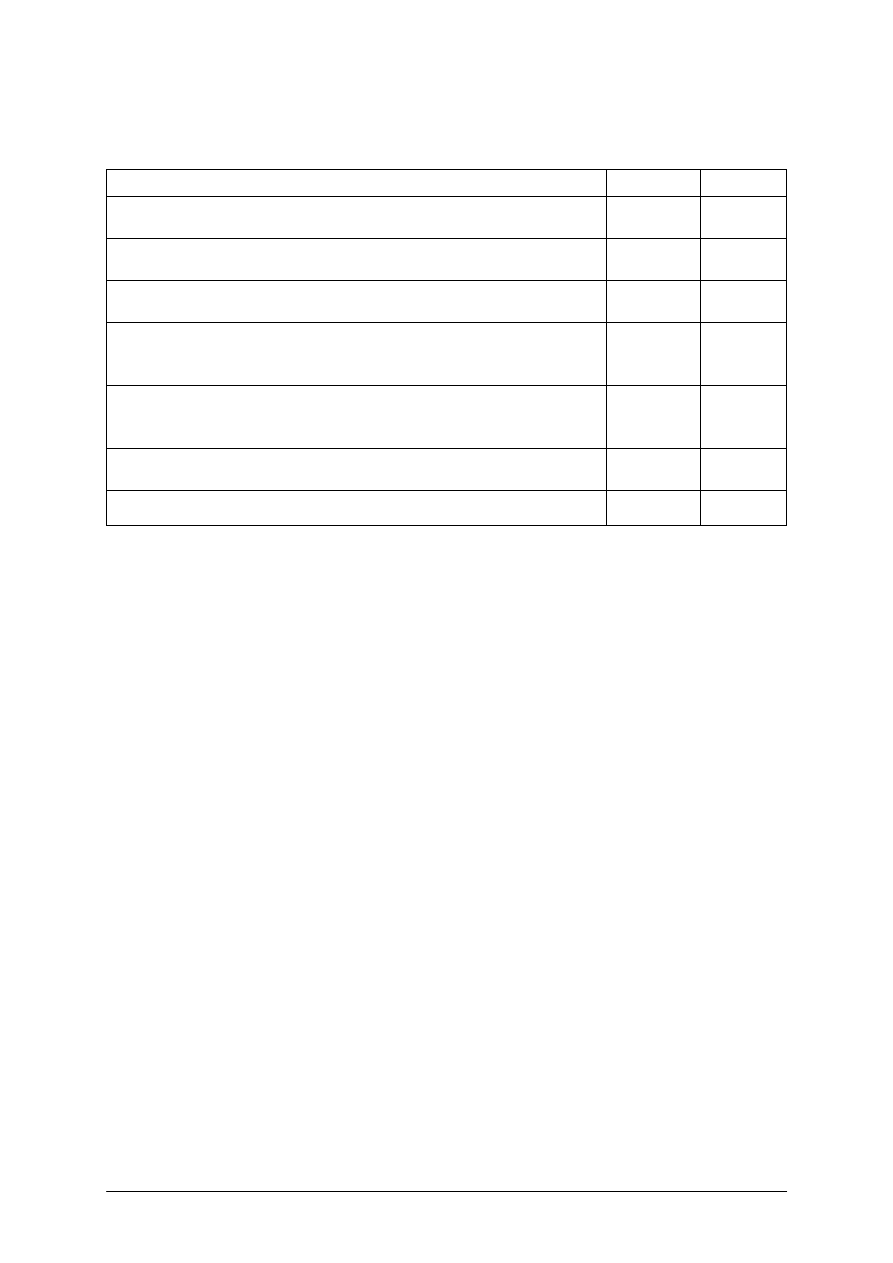

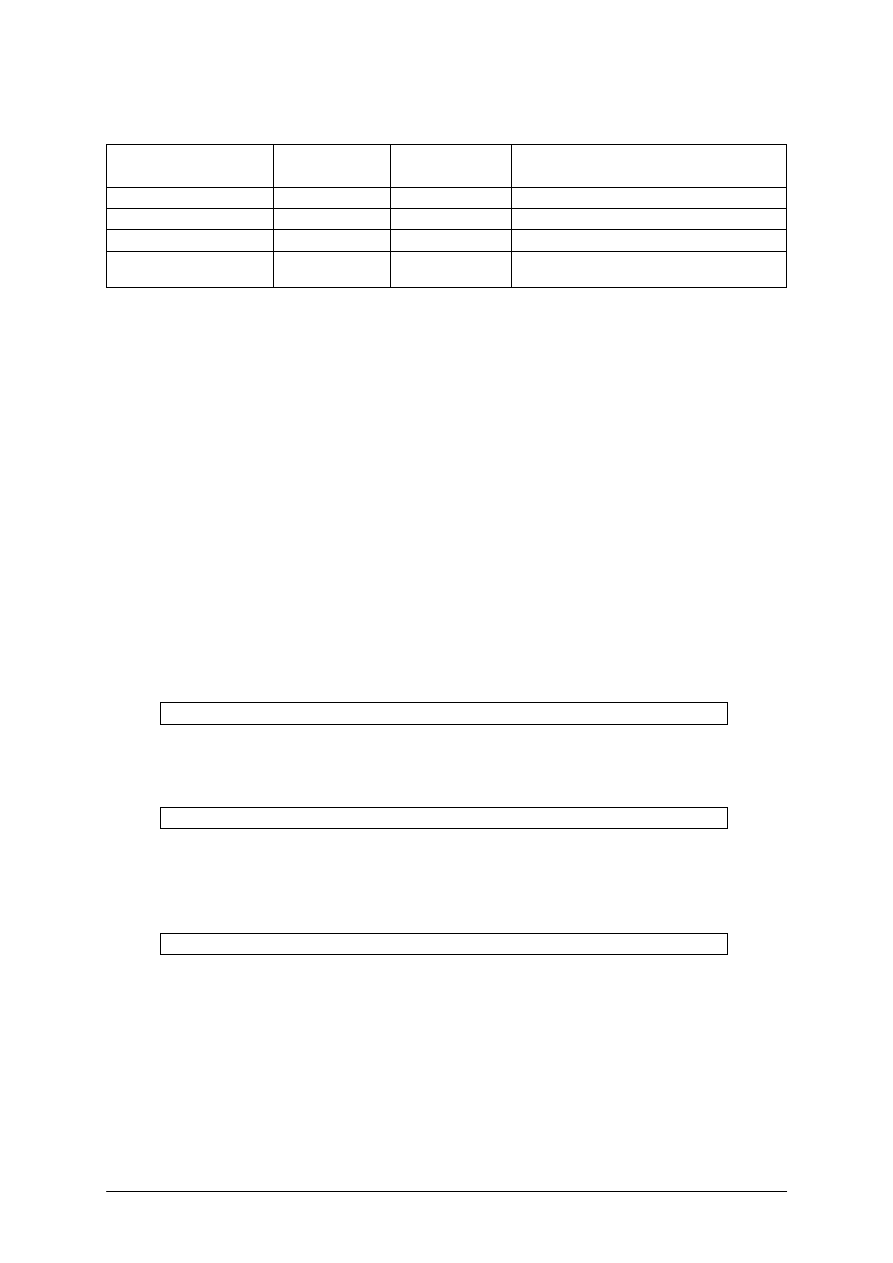

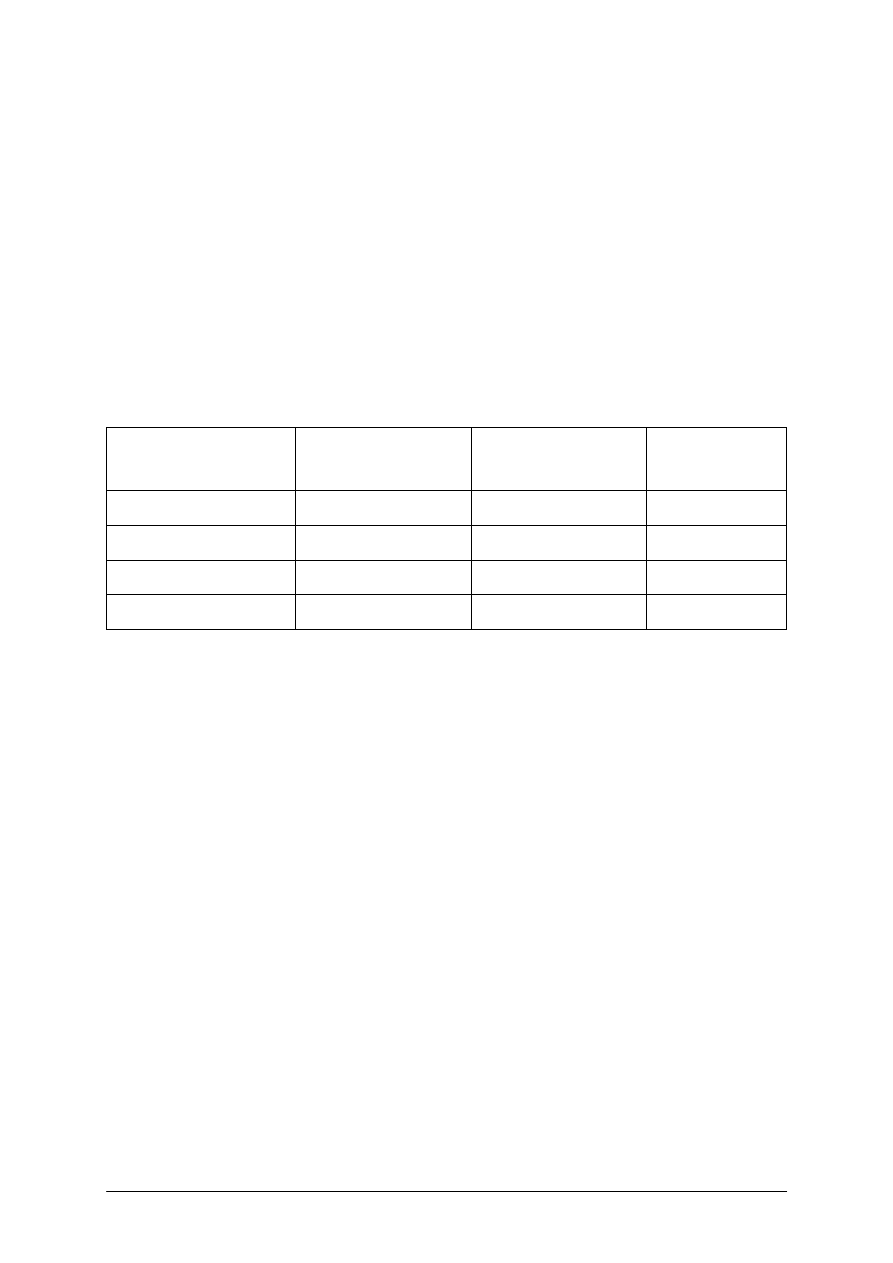

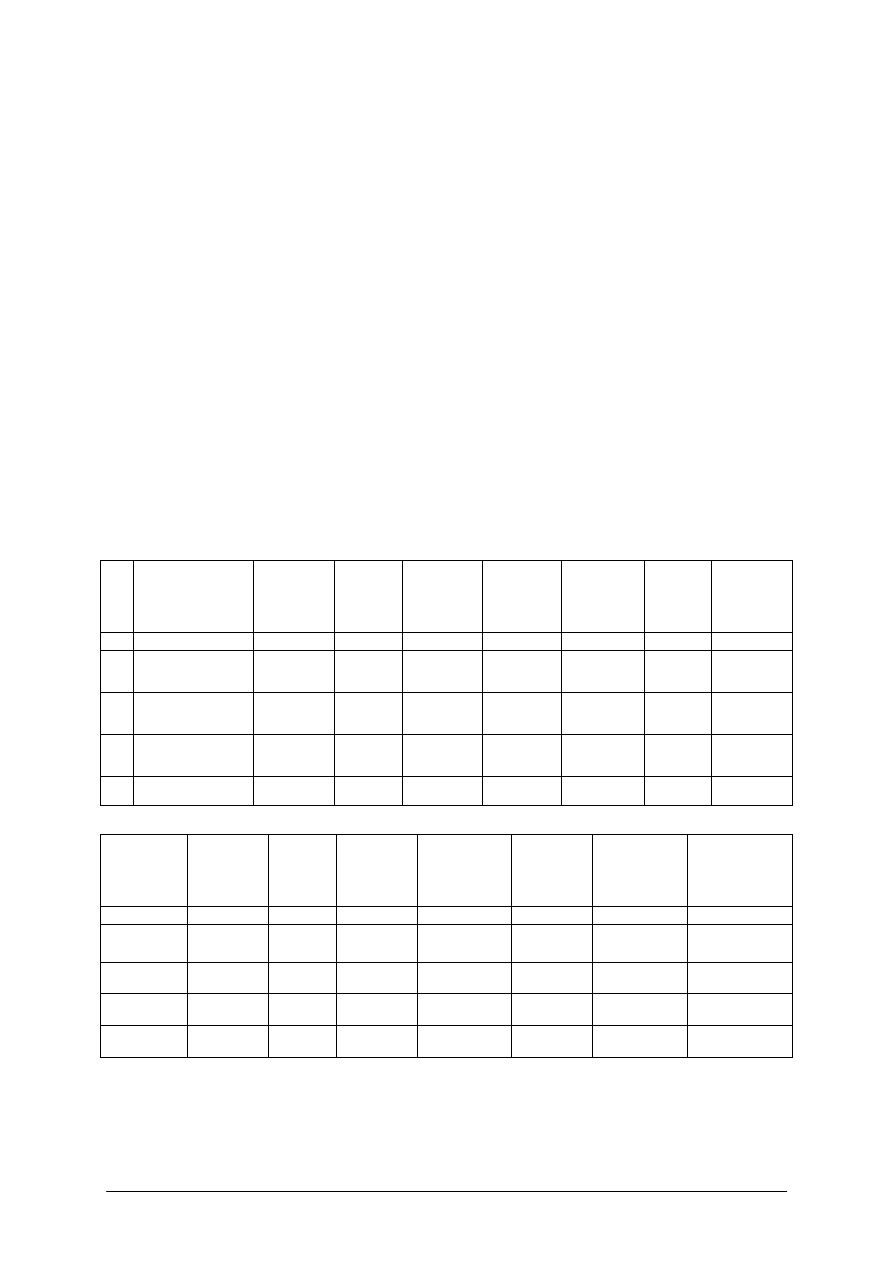

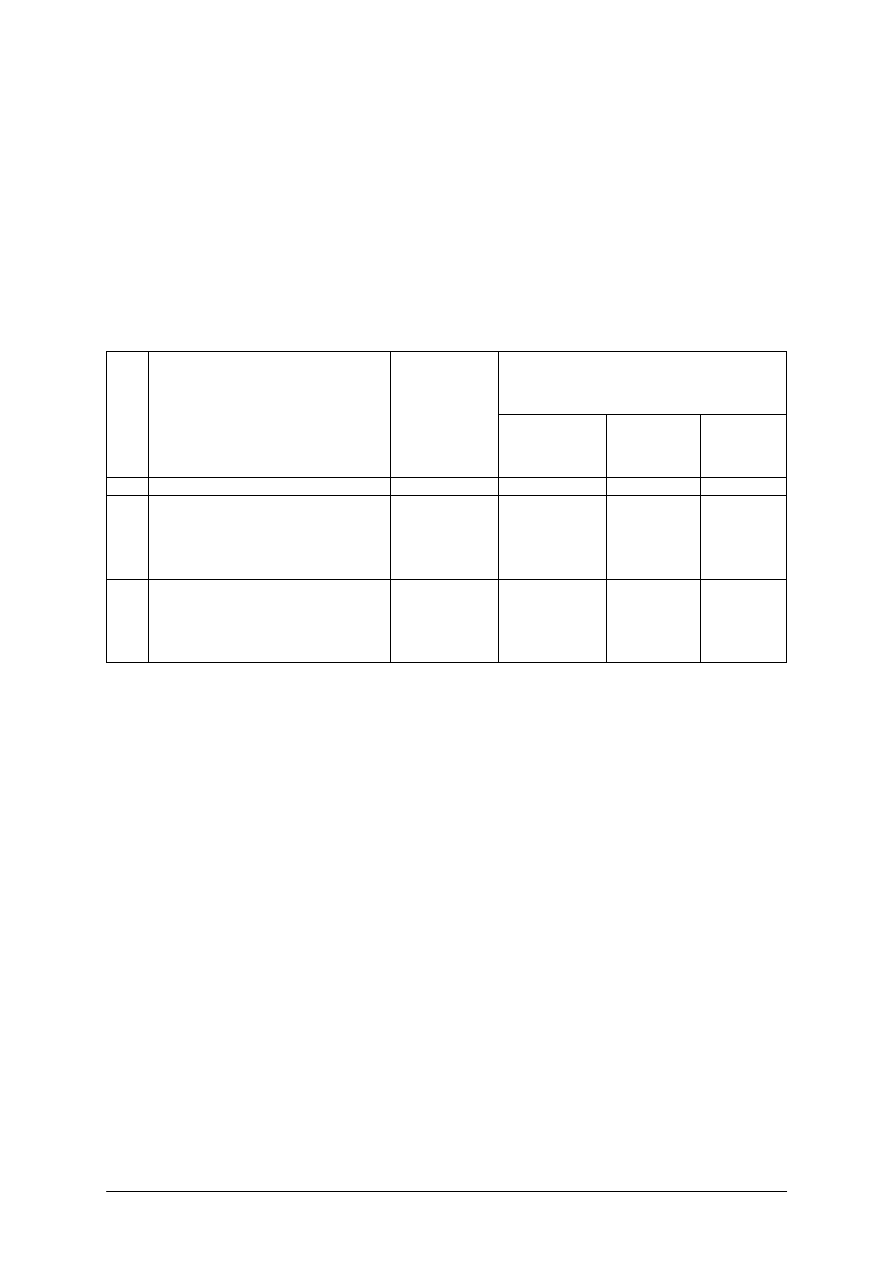

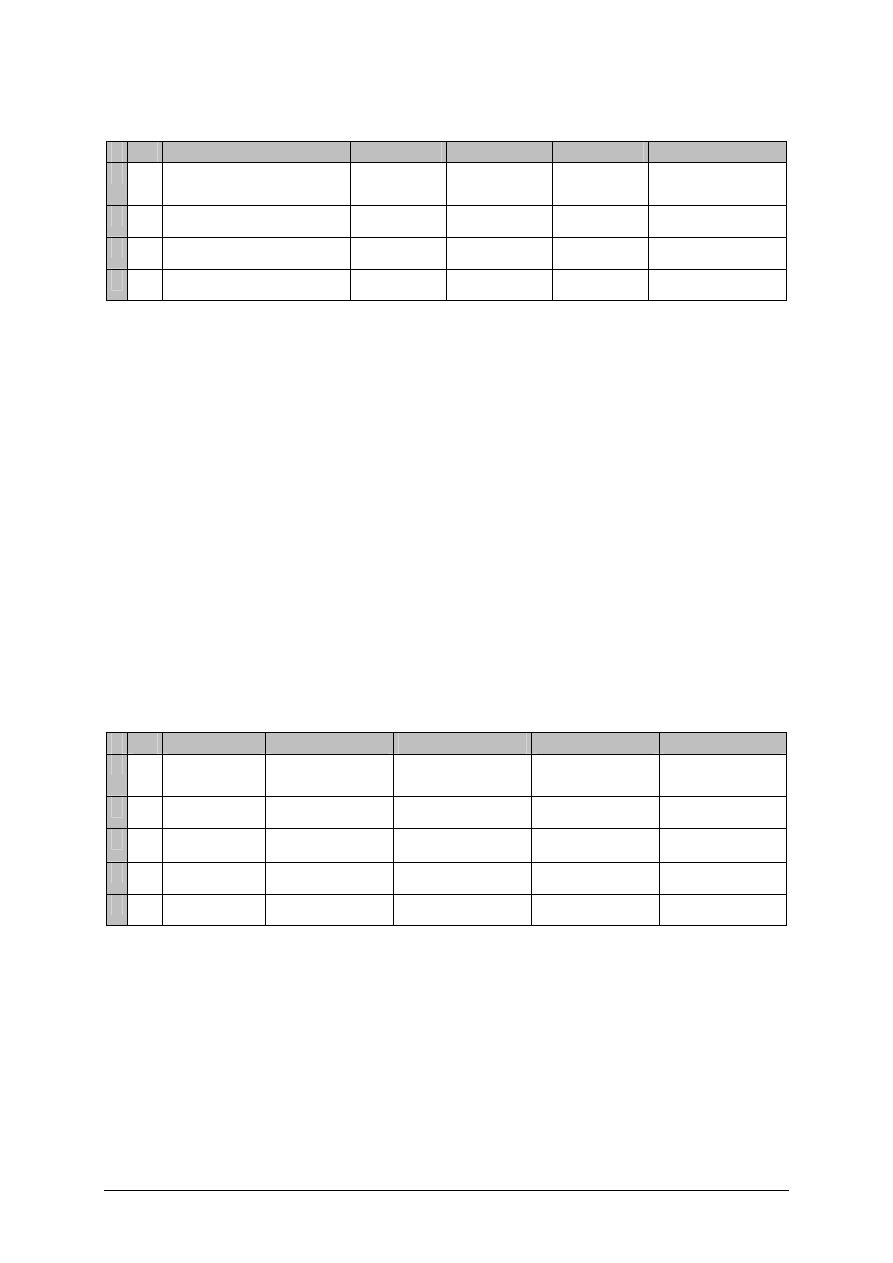

Tabela 1. Rodzaje skrzynek wytwarzanych w zakładzie stolarskim.

Rodzaj skrzynek

Faktyczna

ilość

Współczynnik

Jednostka przeliczeniowa

skrzynki małe

20

1,0

20 (20 x 1,0)

skrzynki średnie

10

1,5

15 (10 x 1,5)

skrzynie duże

5

1,8

9 (5 x 1,8)

Razem

35

x

44

Koszt na jednostkę przeliczeniową wynosi: 53 680 : 44 = 1 220 zł

Koszt jednostkowy średniej skrzynki wyniesie: 1 830 zł (1 220 x 1,5),

Koszt jednostkowy dużej skrzyni wyniesie: 2 196 zł (1 220 x 1,8).

Kalkulacja doliczeniowa jest stosowana w tych jednostkach gospodarczych, w których

produkuje się wiele różnorodnych produktów, z różnych surowców i o odmiennych

technologiach. W kalkulacji tej koszty bezpośrednie odnosi się wprost do związanej z nimi

określonej partii wyrobów, natomiast koszty pośrednie dolicza się za pomocą odpowiednich

kluczy rozliczeniowych.

Kalkulacja kosztu jednostkowego w przypadku przedsiębiorstw produkcyjnych

i usługowych lub cena nabycia w przedsiębiorstwach handlowych powinna być punktem

wyjścia kalkulacji cen.

Cena produktu składa się z wielu elementów i kształtują ją poszczególni uczestnicy kanału

dystrybucji, którymi są:

–

producent – sprzedaje swoje produkty po cenie zbytu, która stanowi jednocześnie cenę

zakupu dla przedsiębiorstwa handlowego. Cena zbytu powinna zapewnić pokrycie

kosztów związanych z wytworzeniem produktu oraz zysk dla producenta.

koszty własne producenta + zysk producenta = cena zbytu

–

hurtownik – kupuje on produkt od producenta po cenie zbytu, a sprzedaje go po cenie

hurtowej, która zawiera w sobie marżę hurtową.

cena zbytu + marża hurtowa = cena hurtowa

–

przedsiębiorstwo handlu detalicznego, które zazwyczaj kupuje towar od hurtownika

i sprzedaje go finalnemu nabywcy – klientowi po cenie detalicznej, w której zawiera się

marża detaliczna.

cena hurtowa + marża detaliczna = cena detaliczna

Omówione powyżej ceny są cenami netto. Cena netto powiększona o podatek od towarów

i usług (VAT) stanowi cenę brutto.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

24

4.4.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Wskaż przychody, jakie może osiągać jednostka gospodarcza. Podaj przykłady.

2. Jakie koszty zalicza się do kosztów rodzajowych?

3. Co to jest amortyzacja?

4. Jakie koszty zalicza się do pozostałych kosztów rodzajowych?

5. Co to jest koszt jednostkowy i jakimi metodami się go wylicza?

6. Od czego zależy metoda wyliczania kosztu jednostkowego?

7. Wskaż i omów ogniwa kanału dystrybucji?

8. Ile znasz rodzajów marży?

9. Jak powstaje cena detaliczna?

10. Czy cena zbytu, hurtowa i detaliczna to ceny netto czy brutto?

4.4.3. Ćwiczenia

Ćwiczenie 1

Oceń prawdziwość poniższych zdań i postaw krzyżyk we właściwej kolumnie tabeli.

Zdanie

Prawda

Fałsz

1. Przychody ze sprzedaży to kwota należna od odbiorcy wraz

z naliczonym VAT-em

2. Pozostałe przychody operacyjne to przychody pośrednio

związane z działalnością operacyjną

3. Ubezpieczenia społeczne i inne świadczenia jako koszt

rodzajowy dotyczą m.in. składek na ubezpieczenie

społeczne obciążających pracownika i pracodawcę

4. Koszt jednostkowy to koszt przypadający na jeden produkt

5. Kalkulację podziałowa prostą wykorzystuje się do

wyliczenia kosztu jednostkowego przy wytwarzaniu

jednego produktu

6. Jednostka przeliczeniowa pozwala na porównanie ze sobą

kilku produktów wytwarzanych z tych samych materiałów i

o podobnych technologiach produkcji

7. Kalkulację podziałową ze współczynnikami stosuje się przy

produkcji dwóch lub więcej podobnych do siebie wyrobów

8. Producent sprzedaje swoje wyroby po cenie hurtowej

9. Cena detaliczna jest sumą ceny zbytu i ceny hurtowej

10. Ostatecznym nabywcą produktów, towarów czy usług jest

przedsiębiorstwo handlowe

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) uważnie przeczytać zawarte w tabeli zdania,

3) zaznaczyć właściwą odpowiedź, stawiając krzyżyk w kolumnie „Prawda” lub „Fałsz”.

Wyposażenie stanowiska pracy:

–

kartka papieru,

–

długopis lub ołówek, gumka.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

25

Ćwiczenie 2

Producent wyprodukował 620 szt. opon. Koszt materiałów zużytych do produkcji tych

opon wyniósł 98 000 zł, pozostałe koszty wyniosły 57 000 zł. Ustal koszt jednostkowy.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) przyjrzeć się przykładowi 1 z materiału nauczania,

3) obliczyć koszt jednostkowy.

Wyposażenie stanowiska pracy:

–

kartka papieru,

–

długopis, lub ołówek, gumka,

–

kalkulator.

Ćwiczenie 3

Przedsiębiorstwo produkuje trzy rodzaje zestawów farb plakatowych: sześciokolorowe,

ośmiokolorowe, dwunastokolorowe. Łączne koszty produkcji tych farb wynoszą 3 220 zł.

Dokonaj kalkulacji kosztu jednostkowego dla każdego zestawu farb. Wykorzystaj do tego

tabelę poniżej i zawarte w niej dodatkowe informacje.

Tabela do ćw. 3. Rodzaje farb w przedsiębiorstwie.

Rodzaj zestawów

farb

Ilość

wyprodukowana

Współczynnik

Jednostka przeliczeniowa

sześciokolorowe

90

0,8

ośmiokolorowe

60

1,0

dwunastokolorowe

70

1,4

Razem

220

X

Koszt jednostki przeliczeniowej: .................................................................................................

Koszt jednostkowy zestawów farb sześciokolorowych: ..............................................................

Koszt jednostkowy zestawów farb ośmiokolorowych: ................................................................

Koszt jednostkowy zestawów farb dwunastokolorowych: ..........................................................

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) postępować jak w przykładzie 2 z materiału nauczania.

Wyposażenie stanowiska pracy:

–

kartka papieru,

–

długopis, lub ołówek, gumka,

–

kalkulator.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

26

Ćwiczenie 4

Hurtownia zakupiła od producenta 6 200 sztuk balonów w cenie 0,40 zł za sztukę. Po

nałożeniu marży hurtowej w wysokości 10% sprzedała balony sklepom. Sklepy narzuciły

marżę detaliczną 25% i sprzedały balony indywidualnym klientom. Jaką cenę brutto zapłacił

za balony ostateczny odbiorca, przy założeniu, że VAT na balony wynosi 22%?

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) obliczyć cenę brutto.

Wyposażenie stanowiska pracy:

–

kartka papieru,

–

długopis, lub ołówek, gumka,

–

kalkulator.

4.4.4. Sprawdzian postępów

Czy potrafisz:

Tak Nie

1) wskazać i omówić źródła przychodów w przedsiębiorstwie?

2) sklasyfikować koszty według rodzaju i podać przykłady?

3) omówić metody wyliczania kosztu jednostkowego wyrobów?

4) skalkulować koszt jednostkowy według dwóch rodzajów metody

kalkulacji podziałowej?

5) omówić poszczególne ogniwa kanału dystrybucji produktu i wpływ,

jaki mają one na kształtowanie się ceny produktu?

6) ustalić wysokość ceny netto i brutto przy znajomości wysokości

marży i stawki podatku VAT?

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

27

4.5. Podatek dochodowy od osób fizycznych

4.5.1. Materiał nauczania

Podatek dochodowy od osób fizycznych reguluje Ustawa z dnia 26 lipca 1991 r.

o podatku dochodowym od osób fizycznych. Podatnicy rozliczający się ryczałtem od

przychodów ewidencjonowanych podlegają Ustawie z dnia 20 listopada 1998 r.

o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby

fizyczne.[8]

Podatek dochodowy od osób fizycznych nie dotyczy:

– przychodów z gospodarki leśnej i z działalności rolniczej, z wyjątkiem przychodów

z działów specjalnych produkcji rolnej np. uprawa w szklarniach, uprawa grzybów i ich

grzybni,

– przychodów, które podlegają przepisom o podatku od spadków i darowizn,

– przychodów wynikających z czynności, które nie mogą być przedmiotem prawnie

skutecznej umowy.

Osoby fizyczne zamieszkujące w Polsce lub gdy ich pobyt w Polsce był dłuższy niż 183

dni opodatkowują swoje przychody w całości bez względu na miejsce osiągania tych

dochodów. Opodatkowaniu podlegają wszystkie dochody. Jeśli podatnik osiąga dochody

z kilku źródeł, opodatkowaniu będzie podlegać suma tych dochodów. Według ustawy

o podatku dochodowym od osób fizycznych dochodem jest różnica między przychodami

a kosztami uzyskania tych przychodów.

Koszty uzyskania przychodów – wszelkie koszty poniesione w celu osiągnięcia

przychodów, z wyjątkiem kosztów wymienionych w art. 23 ustawy. Ogólnie rzecz ujmując

do kosztów uzyskania przychodów zalicza się wydatki, które:

– zostały faktycznie poniesione,

– są należycie udokumentowane,

– wiążą się z przychodem,

– nie zostały wyraźnie wyłączone z ustawy.

Należy zwrócić uwagę, że koszty uzyskania przychodów, które wymienia ustawa

o podatku dochodowym od osób fizycznych, nie są tożsame z kosztami, z którymi mamy do

czynienia w rachunkowości.

Podstawą opodatkowania jest dochód, który pomniejsza się o składki na ubezpieczenia

społeczne, o ile nie zostały one wcześniej zaliczone do kosztów uzyskania przychodów,

i o inne wydatki, np. darowizny, a podatek pomniejsza się o składkę na ubezpieczenie

zdrowotne.

Przedsiębiorcy zobowiązani do opłacenia podatku dochodowego od osób fizycznych

wybierają formę opodatkowania między podatkiem progresywnym a podatkiem liniowym.

Podatek liniowy wynosi 19% podstawy opodatkowania (dochodu), a dochód

pomniejszany jest o składkę na ubezpieczenie społeczne. Wybranie tego podatku oznacza dla

podatnika rezygnację z niektórych przywilejów, które mają miejsce w podatku

progresywnym, a mianowicie nie będzie mógł:

–

opodatkować się wspólnie ze współmałżonkiem,

–

skorzystać z ulg przewidzianych dla podatników podatku dochodowego od osób

fizycznych,

–

odliczyć kwoty wolnej od podatku. [1, s. 17]

Do określenia wysokości podatku progresywnego służy skala podatku dochodowego

zawarta w ustawie o podatku dochodowym od osób fizycznych.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

28

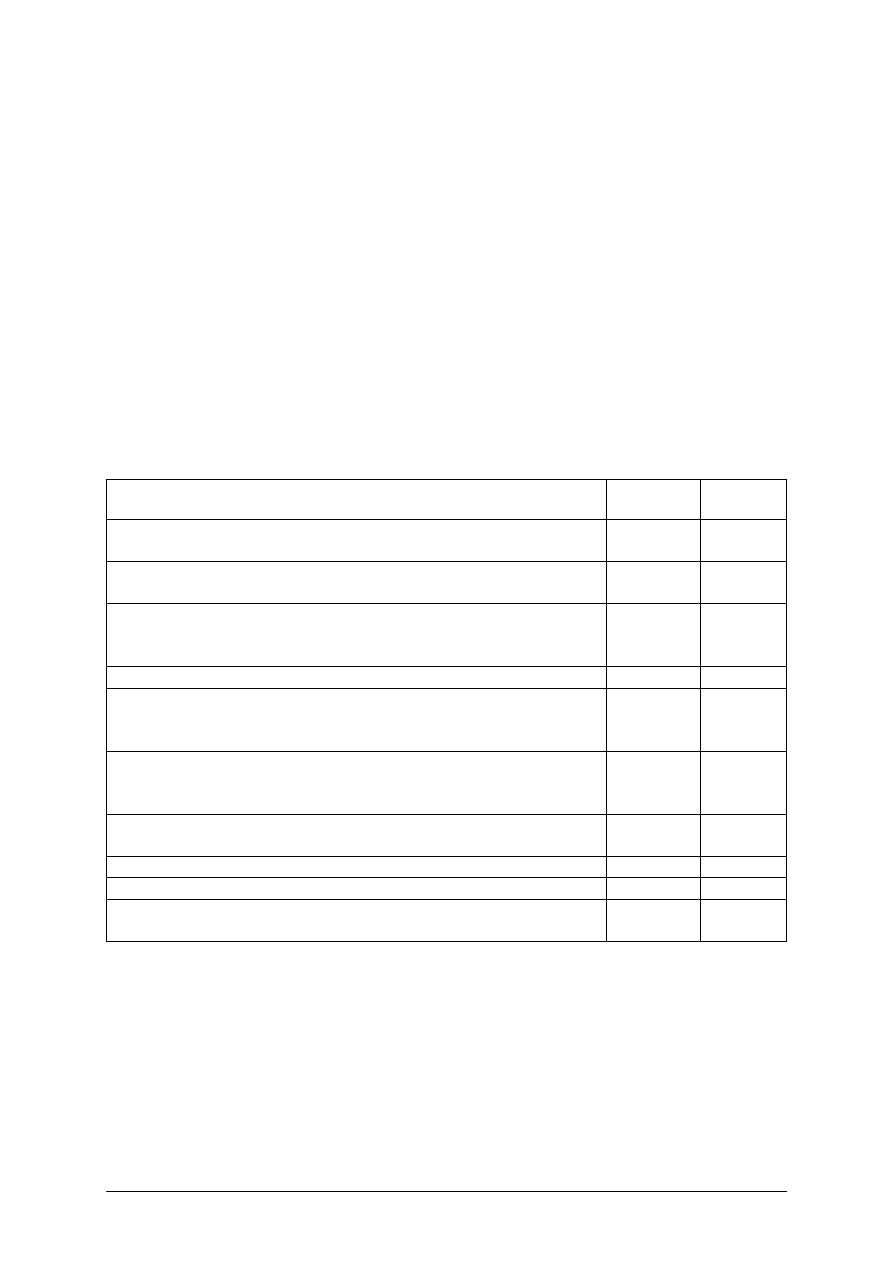

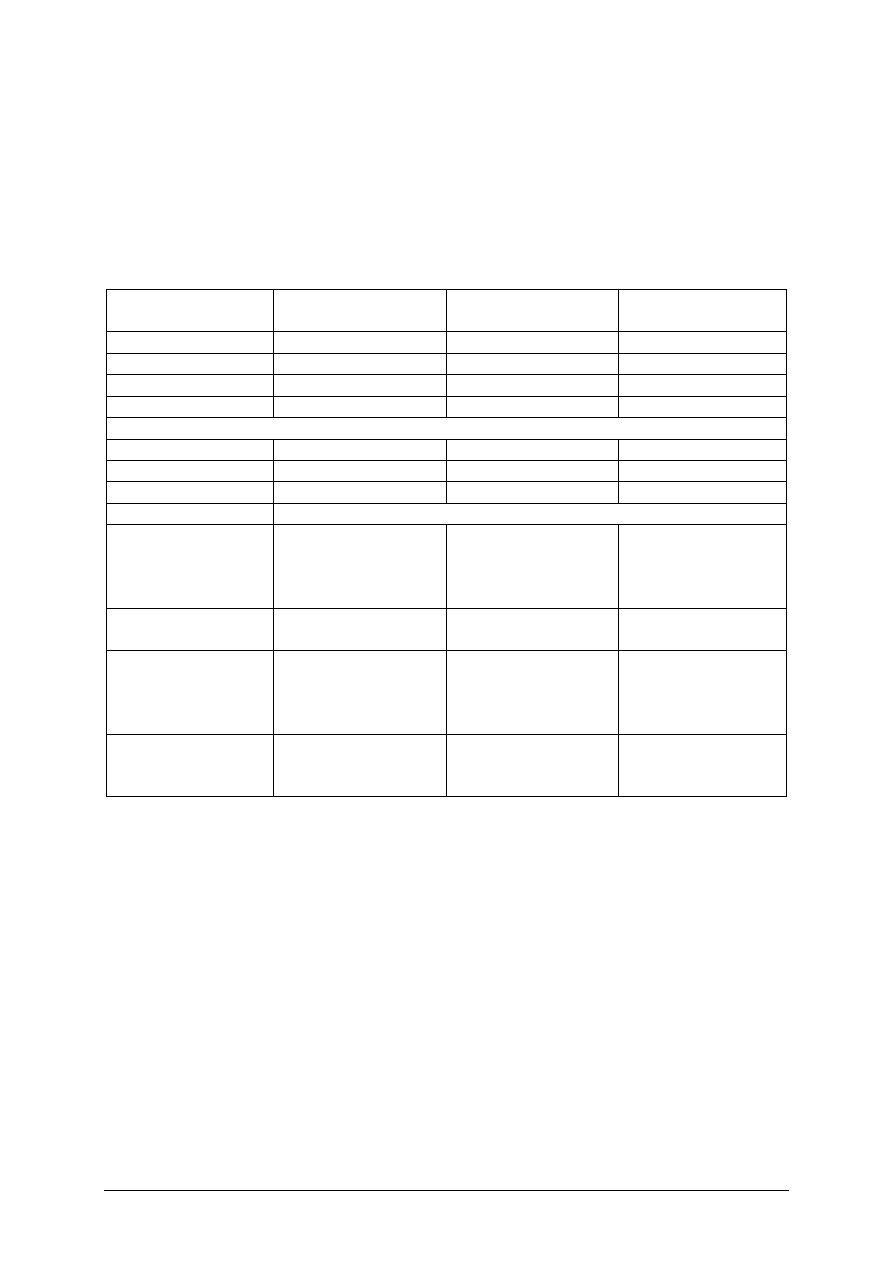

Tabela 2. Skala podatku dochodowego od osób fizycznych na 2006 r.

Podstawa obliczenia

podatku w złotych

Ponad

do

Podatek wynosi

37 024

74 048

37 024

74 048

600 000

19% minus kwota zmniejszająca

podatek 530 zł 08 gr

6 504 zł 48 gr + 30% nadwyżki ponad

37 024 zł

17 611 zł 68 gr + 40% nadwyżki

ponad 74 048 zł

600 000

227 992 zł 48 gr + 50% nadwyżki

ponad 600 000 zł

Podstawa prawna: Ustawa o podatku dochodowym od osób fizycznych (art.27).

Istnieje grupa przychodów [9], od których pobiera się podatek w formie ryczałtu

określonego procentowo i oblicza się go od przychodów, a nie od dochodów. W tym

przypadku na podstawę opodatkowania nie mają wpływu koszty uzyskania przychodów.

Pobór podatku przebiega stopniowo. W ciągu roku pobierane są zaliczki, a po jego

zakończeniu następuje ostateczne jego rozliczenie. Zaliczki na podatek dochodowy od osób

fizycznych prowadzących działalność gospodarczą są przekazywane co miesiąc do dnia 20-go

następnego miesiąca do właściwego ze względu na siedzibę podatnika urzędu skarbowego

wraz z deklaracjami podatkowymi PIT-5. Zaliczka za grudzień wpłacana jest wraz z zaliczką

za listopad, w takiej samej wysokości i w takim samym terminie.

Roczne rozliczenie podatku dochodowego od osób fizycznych dokonywane jest przez

podatników w terminie do 30-go kwietnia następnego roku i w zależności czy wpłacone

zaliczki są mniejsze czy większe od podatku należnego podatnik dopłaca różnicę lub urząd

skarbowy dokonuje zwrotu nadpłaty pobranego podatku.

Przykład 1

Przychody przedsiębiorstwa „GALA” za okres od stycznia do listopada 2006 r. wyniosły

628 000 zł, koszty uzyskania przychodów za ten sam okres wyniósł 449 000 zł, wpłacone

zaliczki na podatek dochodowy za 10 miesięcy 41 149 zł.

Ustalmy wysokość zaliczki na podatek dochodowy od osób fizycznych za listopad i grudzień

(podatek ma charakter progresywny).

Obliczamy dochód firmy od początku roku:

628 000 zł – 449 000 zł = 179 000 zł

Należny od tego dochodu podatek wynosi:

17 611,68 + 40% nadwyżki ponad 74 048 zł (tj. 179 000 zł – 74 048 zł = 104 952 zł)

17 611,68 + 40% x 104 952 zł = 59 592,48 zł

Zaliczka na listopad wyniesie:

59 592,48 zł – 41 149 zł = 18 443,48 zł

Łączna zaliczka za listopad i grudzień wyniesie 36 886,96 zł (dwukrotność zaliczki za

listopad).

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

29

Przykład 2

Przychód podatnika za 2006 r. wyniósł 860 000 zł, koszty uzyskania przychodu wraz

z ubezpieczeniem społecznym 620 000 zł, ulga podatkowa w postaci udzielonej darowizny

450 zł. Podatnik rozlicza się wraz ze współmałżonkiem, który w 2006 roku nie uzyskał

żadnego przychodu.

Dochód podatnika wynosi:

860 000 zł – 620 000 zł = 240 000 zł

Podatek liniowy: 240 000 zł x 19% = 45 600 zł

Podatek progresywny: 240 000 zł – 450 zł = 239 550 zł. Jest dochód do opodatkowania

przypadający na dwóch współmałżonków, czyli na jednego współmałżonka przypada 119 775

zł (jest to podstawa opodatkowania). Podatek pomniejszony o kwotę wolną od podatku

i przypadający na jednego małżonka wyniesie 35 902,48 zł. Do urzędu skarbowego należy

przekazać kwotę 71 804,96 zł pomniejszoną o składki na ubezpieczenie zdrowotne.

4.5.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakie akty prawne regulują opodatkowanie przychodów osób fizycznych?

2. Jakie są stawki podatkowe w podatku progresywnym i w podatku liniowym?

3. Z czego rezygnują podatnicy, wybierając wariant podatku liniowego?

4. Co jest podstawą opodatkowania w podatku dochodowym od osób fizycznych i u osób

rozliczających się ryczałtem?

5. Kiedy i w jakiej wysokości wpłacana jest do urzędu skarbowego zaliczka na podatek

dochodowy od osób fizycznych za grudzień?

6. Jaki jest miesięczny i roczny termin rozliczenia podatku dochodowego od osób

fizycznych?

4.5.3. Ćwiczenia

Ćwiczenie 1

Na podstawie poniższych danych ustal wysokość zaliczki na podatek dochodowy od osób

fizycznych za listopad i grudzień 2006 r.

– przychody za okres od stycznia do listopada 2006r – 793 000 zł;

– koszty uzyskania przychodów za ten sam okres – 432 000 zł;

– wpłacone zaliczki na podatek dochodowy od osób fizycznych z dziesięciu miesięcy 2006 r.

– 411 000 zł.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z treścią materiału nauczania,

2) przyjrzeć się uważnie przykładowi 1 z przygotowanego materiału,

3) postępować krok po kroku jak w przykładzie 1.

Wyposażenie stanowiska pracy:

–

literatura zgodna z punktem 6 Poradnika dla ucznia,

–

długopis lub ołówek, gumka,

–

kalkulator.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

30

Ćwiczenie 2

Ustal wysokość zobowiązania podatkowego za rok bieżący dla podatników prowadzących

działalność gospodarczą, których dochód po odliczeniu składek na ubezpieczenie społeczne

wyniósł:

–

podatnik A – 31 400 zł,

–

podatnik B – 16 548 zł.

Zastosuj wariant podatku liniowego.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) zastanowić się nad podstawą opodatkowania,

3) zastosować odpowiednią stawkę podatkową do podstawy opodatkowania.

Wyposażenie stanowiska pracy:

–

literatura zgodna z punktem 6 Poradnika dla ucznia,

–

długopis lub ołówek, gumka,

–

kalkulator.

Ćwiczenie 3

Oblicz podatek według zasad podatku progresywnego, wiedząc, że przychód podatnika za

2006 r. wyniósł 902 000 zł, koszty uzyskania przychodów 745 000 zł, składki na

ubezpieczenie społeczne 23 000 zł.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) ustalić wysokość dochodu i posługując się tabelą ze skalą podatkową określić właściwą

stawkę podatkową.

Wyposażenie stanowiska pracy:

–

literatura zgodna z punktem 6 Poradnika dla ucznia,

–

długopis lub ołówek, gumka,

–

kalkulator.

Ćwiczenie 4

Wykorzystując dane z ćwiczenia 3, oblicz podatek progresywny wiedząc dodatkowo, że

podatnik rozlicza się wspólnie z żoną, która nie osiągnęła w 2005 roku żadnych przychodów.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) przyjrzeć się uważnie przykładowi 2 z materiału nauczania,

3) postępować jak w przykładzie 2.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

31

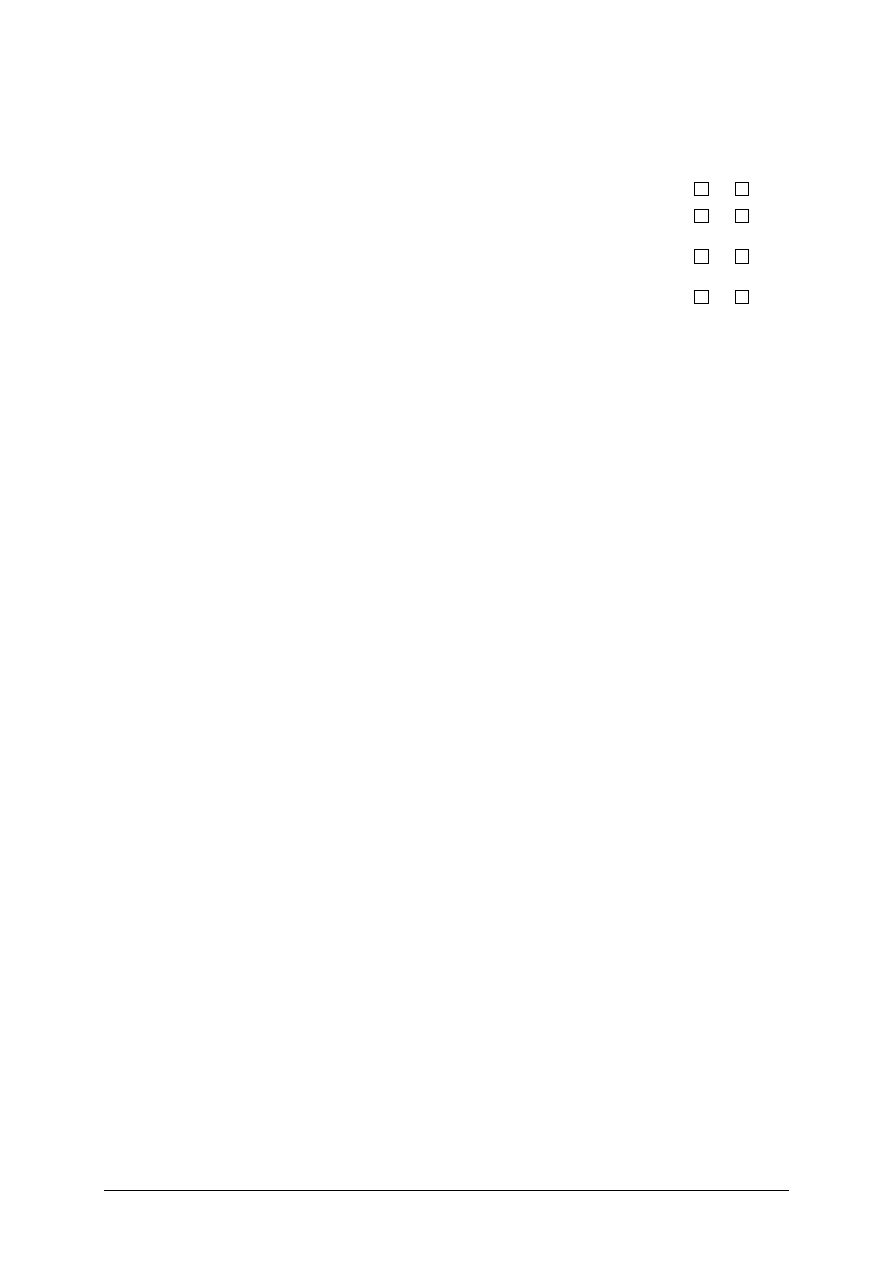

4.5.4. Sprawdzian postępów

Czy potrafisz:

Tak Nie

1) wskazać akty prawne regulujące opodatkowanie przychodów

osób fizycznych?

2) wymienić stawki podatkowe w podatkach: liniowym i progresywnym?

3) wyliczyć wysokość podatku dochodowego od osób fizycznych

do odprowadzenia do urzędu skarbowego w podatku liniowym

i progresywnym?

4) wskazać różnicę w podstawie opodatkowania w podatku

dochodowym od osób fizycznych i osób rozliczających się ryczałtem?

5) ustalić wysokość i termin wpłaty do urzędu skarbowego

zaliczki na podatek dochodowy za grudzień?

6) określić miesięczny i roczny termin rozliczenia podatku

dochodowego od osób fizycznych?

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

32

4.6. Podatek od towarów i usług (VAT)

4.6.1. Materiał nauczania

Podstawą prawną regulującą opodatkowanie podatkiem od towarów i usług, powszechnie

nazywanym „VAT-em” lub rzadziej „podatkiem od wartości dodanej” jest Ustawa z dnia 11

marca 2004 r. o podatku od towarów i usług. [7] Ustawę tę uzupełniają liczne rozporządzenia

Ministra Finansów.

Opodatkowaniu podatkiem od towarów i usług podlegają:

–

odpłatna dostawa towarów i odpłatne świadczenie usług na terytorium kraju,

–

eksport towarów,

–

import towarów,

–

wewnątrzwspólnotowe nabycie towarów za wynagrodzeniem na terytorium kraju,

–

wewnątrzwspólnotowa dostawa towarów.

Podatnikami podatku od towarów i usług są osoby prawne, jednostki organizacyjne nie

posiadające osobowości prawnej oraz osoby fizyczne, wykonujące samodzielnie działalność

gospodarczą.

Jeśli chodzi o dostawę towarów i świadczenie usług na terytorium kraju obowiązek

podatkowy powstaje z chwilą wydania towaru lub wykonania usługi. Jeżeli dostawa towaru

lub wykonanie usługi powinny być potwierdzone fakturą, obowiązek podatkowy powstaje

z chwilą wystawienia faktury, nie później jednak niż w 7 dniu, licząc od dnia wydania towaru

lub wykonania usługi.

Ustawa przewiduje dwa rodzaje zwolnień od VAT: podmiotowe i przedmiotowe.

Zwolnienie podmiotowe dotyczy podatników, u których wartość obrotu za rok poprzedni

nie przekraczała 10 000 euro. Zwolnienie traci moc, gdy wartość obrotu w danym roku

przekroczy tę kwotę. Dla rozpoczynających działalność zwolnienie z VAT ma miejsce do

momentu, gdy ich obrót w danym roku, proporcjonalnie do limitu rocznego, nie zostanie

przekroczony np. jeśli podatnik rozpoczął swoją działalność 1 lipca 2006r. to po

przekroczeniu wysokości sprzedaży na poziomie 5 000 euro (6/12 x 10 000 euro) straci on

prawo do zwolnienia z VAT.

Zwolnienia przedmiotowe dotyczą m.in. usług edukacyjnych i sprzedaży towarów

używanych [7], pod warunkiem, że przy zakupie tych towarów podatnikowi dokonującemu

dostawy, nie przysługiwało prawo do odliczenia podatku naliczonego. Przez towary używane

rozumie się:

–

budynki i budowle lub ich części – jeżeli od końca roku, w którym zakończono ich

budowę, minęło co najmniej 5 lat;

–

pozostałe towary, z wyjątkiem gruntów, których okres używania przez podatnika

dokonującego dostawy wyniósł co najmniej pół roku. [7]

Podstawą opodatkowania jest kwota należna z tytułu sprzedaży pomniejszona o należny

podatek i ewentualne rabaty, bonifikaty czy zwroty towarów. W Polsce istnieją następujące

stawki podatku od towarów i usług: 22%, 7%, 3% i 0%. Podstawową stawką jest stawka 22%.

Pozostałe stawki to stawki obniżone , którymi objęte są tylko niektóre towary i usługi. Lista

tych towarów i usług stanowi załączniki do ustawy. Stawkę 0% stosuje się także w eksporcie

towarów i usług oraz w wewnątrzwspólnotowej dostawie towarów przy spełnieniu

określonych warunków.

Rozróżnia się podatek naliczony i podatek należny. Podatek naliczony to podatek

wynikający z faktur zakupowych, a należny występuje w fakturach sprzedaży i jest iloczynem

stawki podatku i podstawy opodatkowania. Kwota podatku, jaką należy przekazać do urzędu

skarbowego to różnica między podatkiem należnym a podatkiem naliczonym. Jeśli kwota

podatku naliczonego jest wyższa od kwoty podatku należnego to podatnik ma prawo do

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

33

zwrotu tej różnicy z urzędu skarbowego lub do przeniesienia i rozliczenia jej w następnych

okresach. Deklarację VAT-7 składa się do 25–go dnia następnego miesiąca za miesiąc

poprzedni.

Przykład 1

Hurtownia „AWA” nabyła towary od producenta za cenę 20 zł za sztukę. Sprzedaż tych

towarów jest objęta podstawową stawką VAT. Tak więc za każdą sztukę towaru hurtownia

zapłaciła 24,40 zł. Swoją marżę handlową ustaliła zaś na poziomie 30%.

Cena po jakiej nabędzie towar klient hurtowni „AWA” wyniesie: 31,72 zł.

30% x 20 zł = 6,00 zł – wysokość marży naliczona na 1 sztukę towaru,

20 zł + 6,00 zł = 26,00 zł – cena sprzedaży towaru oferowana przez hurtownię,

do ceny tej należy doliczyć jeszcze 22% VAT tj. 22% x 26,00 zł = 5,72 zł.

Przykład 2

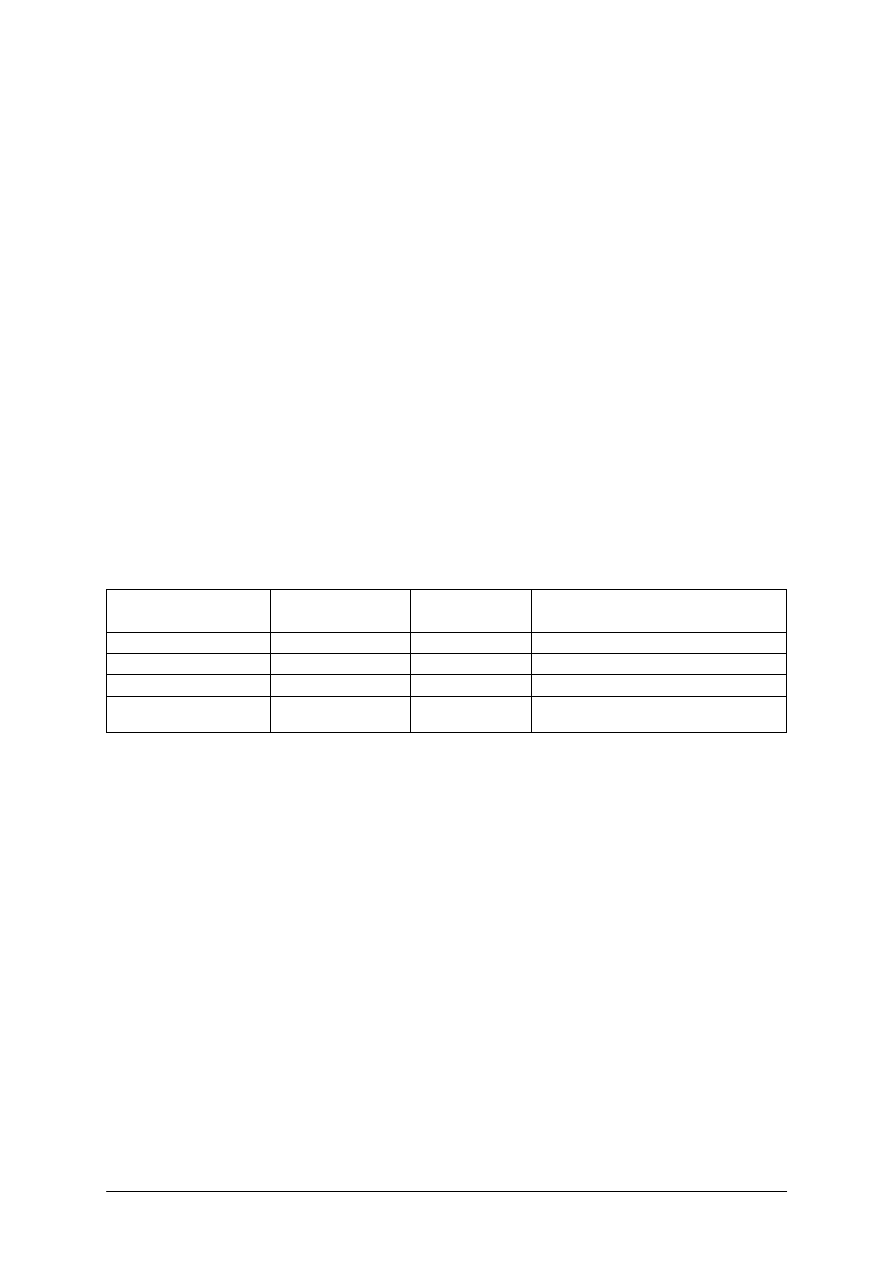

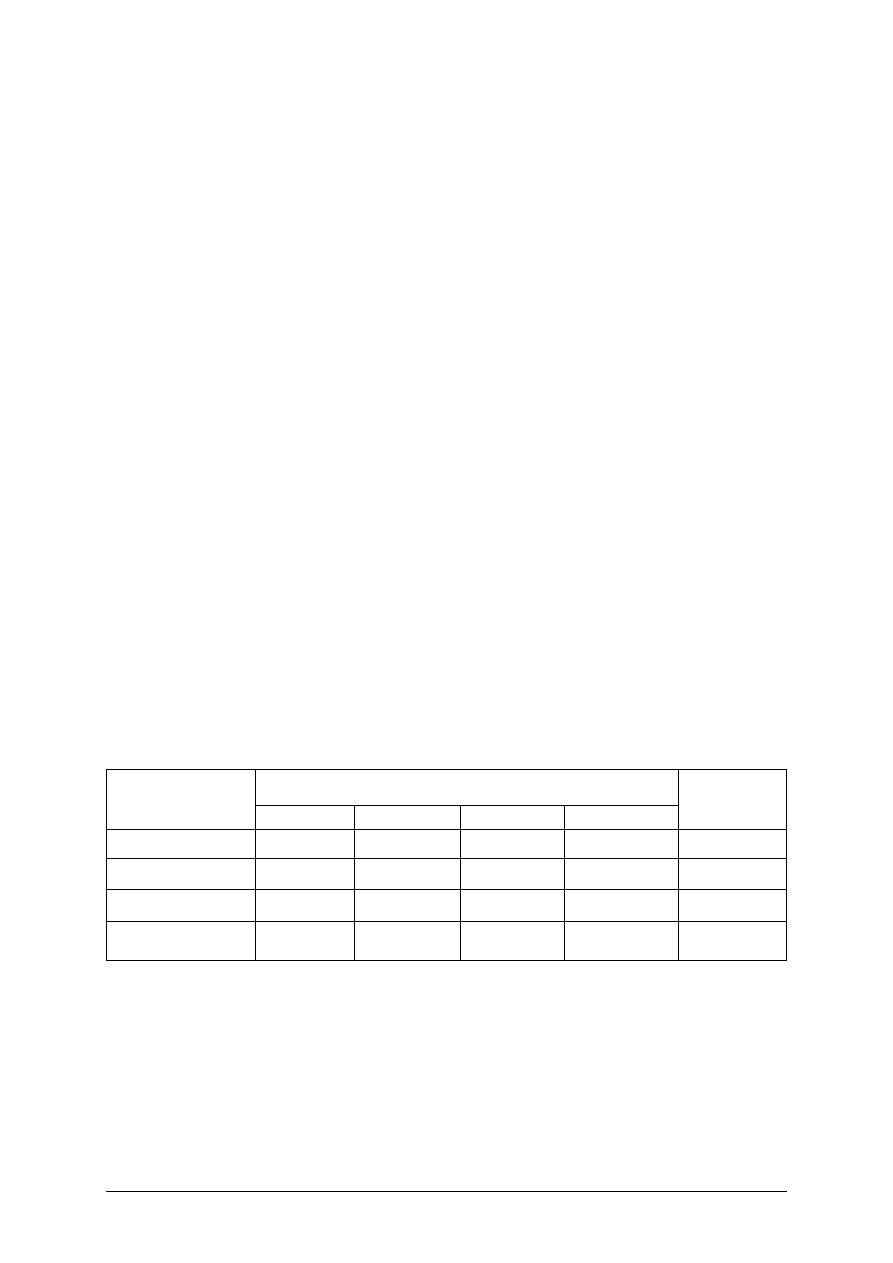

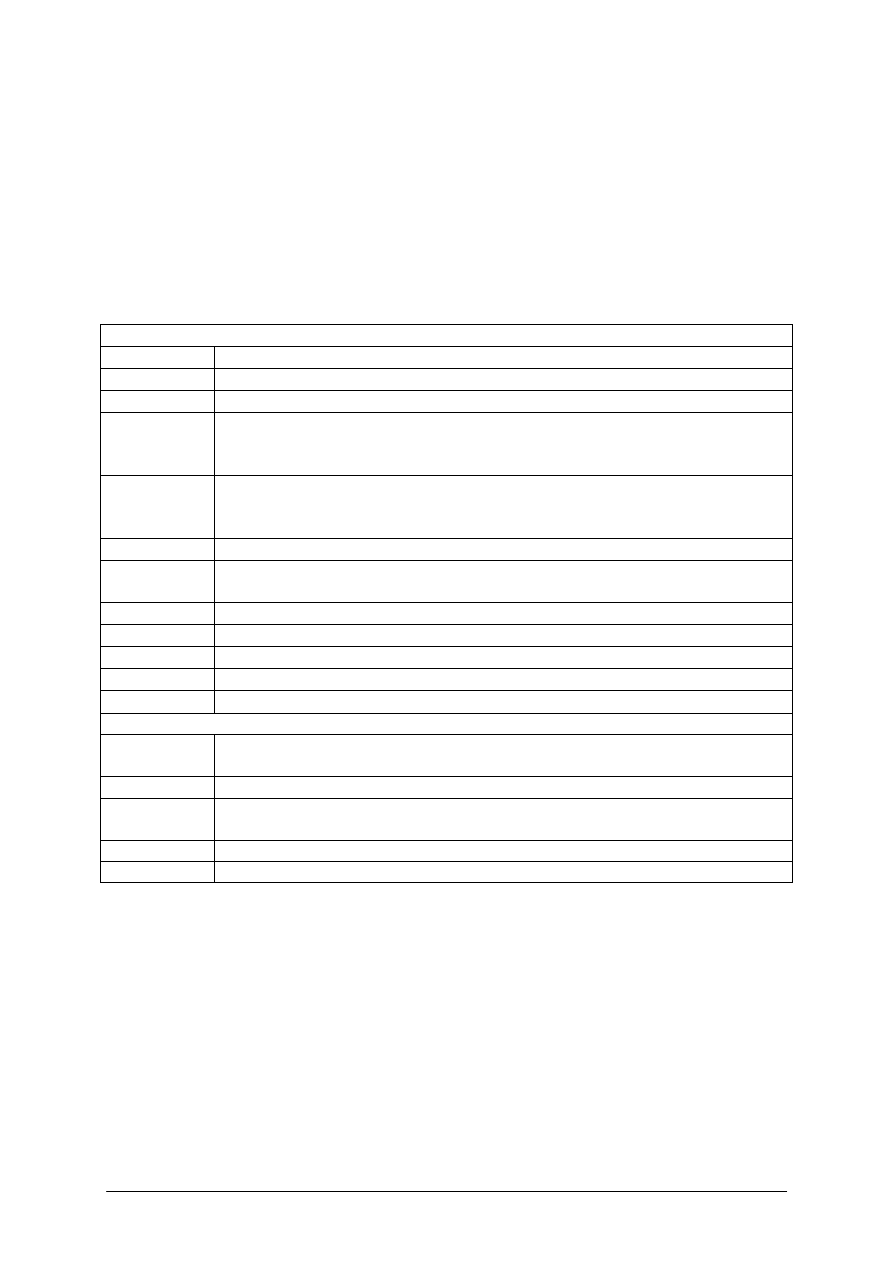

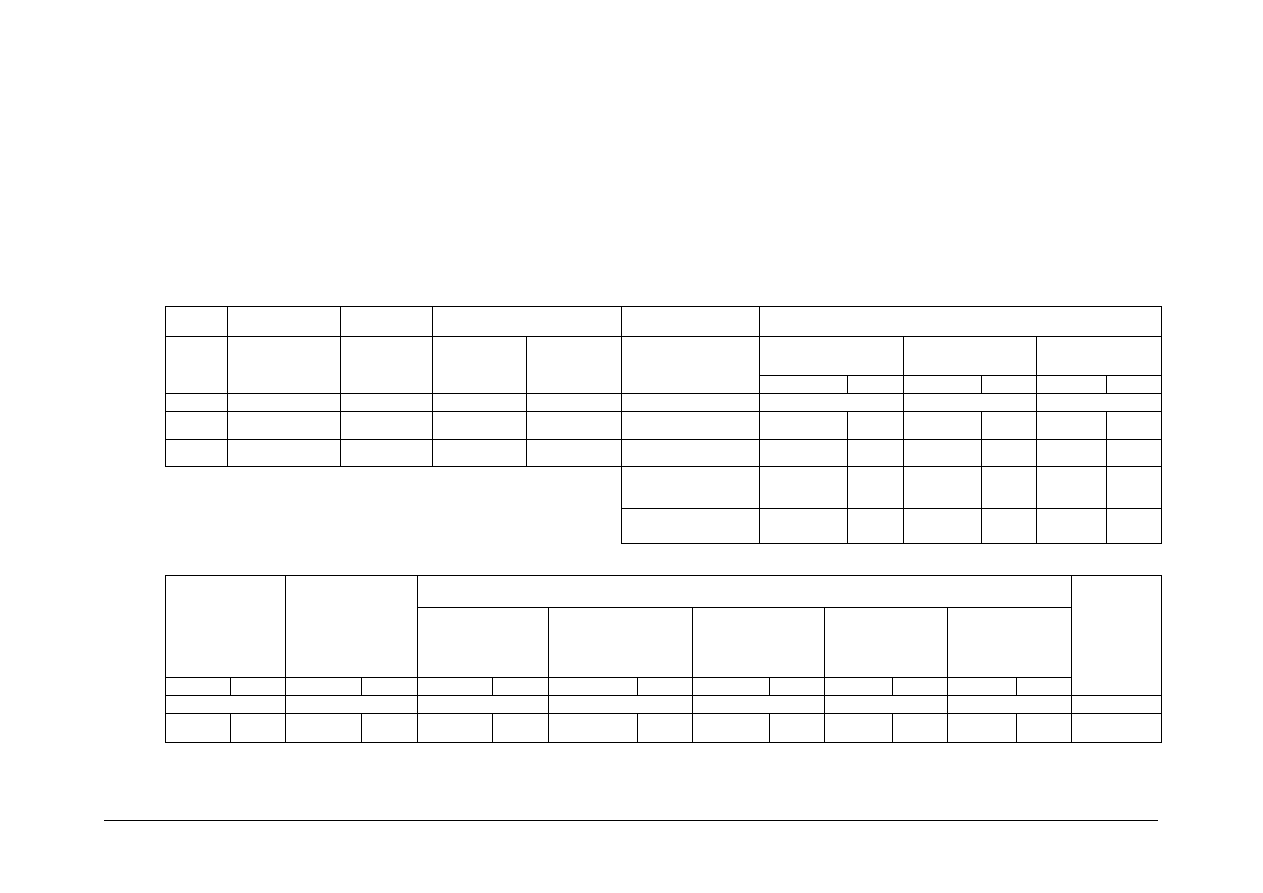

Tabela 3. Podatek należny i naliczony P.H. „Romanus” R. Jaworski w marcu 2006 r. w zł.

Wyszczególnienie

Towary i usługi

opodatkowane stawką

22%

Towary i usługi

opodatkowane stawką

7%

Razem podatek

Sprzedaż

124 868,00

3 400,00

x

Podatek należny

27 470,96

238,00

27 708,96

Zakupy

86 956,00

1 416,00

x

Podatek naliczony

19 130,32

99,12

19 229,44

Źródło: opracowanie własne

Wypełniając deklarację VAT-7 nanosimy kwoty w pełnych złotych zaokrąglając grosze

według zasad matematycznych: 50 gr i więcej – w górę, poniżej 50 gr – w dół.

Do urzędu skarbowego zostanie przekazana kwota: 27 709 zł – 19 229 zł = 8 480 zł.

W celu ustalenia wysokości obciążenia podatkiem od towarów i usług płatnicy tego

podatku prowadzą ewidencje (rejestry) zakupu i sprzedaży. Rejestr zakupu zawiera faktury

VAT oraz faktury korygujące VAT związane z zakupami towarów i usług, a do rejestru

sprzedaży wpisywane są faktury VAT i faktury korygujące VAT dokumentujące sprzedaż.

Ewidencje muszą być prowadzone w sposób umożliwiający prawidłowe sporządzenie

deklaracji VAT-7.

Rejestr zakupu zawiera następujące dane:

–

liczbę porządkową,

–

datę otrzymania faktury,

–

dane sprzedawcy (nazwę, adres, NIP),

–

numer faktury VAT potwierdzającej dokonanie zakupu lub faktury korygującej VAT,

–

wartość netto faktury oraz wartość podatku od towarów i usług z podziałem na

–

zakupy związane ze sprzedażą opodatkowaną i zakupy związane ze sprzedażą

nie opodatkowaną,

–

podatek naliczony łącznie.

Rejestr sprzedaży zawiera następujące informacje:

–

liczbę porządkową,

–

datę pod którą dokonano wpisu,

–

dane nabywcy (nazwę, adres, NIP),

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

34

–

numer faktury potwierdzającej dokonanie sprzedaży,

–

wartość netto faktury oraz wartość podatku od towarów i usług z podziałem

na poszczególne stawki,

–

podatek należny łącznie.

4.6.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jaki jest podstawowy akt prawny regulujący opodatkowanie VAT-em?

2. Jak inaczej nazywany jest podatek od towarów i usług?

3. Co podlega opodatkowaniu podatkiem VAT?

4. Kto jest podatnikiem podatku od towarów i usług?

5. Kiedy powstaje obowiązek podatkowy w podatku VAT?

6. Jakie znasz dwa rodzaje zwolnień, które przewiduje ustawa o podatku od towarów

i usług?

7. Jak ustawa definiuje „towary używane”?

8. Jakie stawki podatku VAT występują w Polsce i która jest stawką podstawową?

9. Czym się różni podatek należny od podatku naliczonego?

10. Jak się wylicza kwotę podatku, którą należy wpłacić do urzędu skarbowego?

11. Jakie możliwości ma podatnik, gdy kwota podatku naliczonego jest wyższa od kwoty

podatku należnego?

12. Jakie dane zawierają zazwyczaj rejestry zakupu i sprzedaży?

13. Według jakich zasad zaokrągla się kwoty w deklaracji VAT-7?

4.6.3. Ćwiczenia

Ćwiczenie 1

Uzupełnij wiersze tabeli, wpisując wartości podatku naliczonego i należnego, a następnie

ustal kwotę podatku do przekazania do urzędu skarbowego. Pamiętaj o zasadzie zaokrąglania

kwot.

Tabela do ćw. 1. Podatek naliczony i należny Przedsiębiorstwa „JAGA” w lutym 2006 r. w zł.

Towary i usługi opodatkowane stawką

Wyszczególnienie

22%

7%

3%

0%

Razem

podatek

Sprzedaż

127 603,00

2 640,00

902,00

0,00

x

Podatek należny

Zakupy

69520,00

3 050,00

0,00

56,00

x

Podatek naliczony

Źródło: opracowanie własne

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) przyjrzeć się uważnie przykładowi 2,

3) postępować jak we wskazanym przykładzie zaczynając od wyliczenia wartości podatku

naliczonego i należnego, mnożąc kolejno wartości zakupów i sprzedaży przez

odpowiednie stawki.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

35

Wyposażenie stanowiska pracy:

–

kartka papieru,

–

długopis, ołówek, linijka,

–

kalkulator.

Ćwiczenie 2

Zdobądź ze strony internetowej Ministerstwa Finansów (www.mf.gov.pl), urzędu

skarbowego lub z innego źródła formularz deklaracji VAT-7, a następnie na podstawie

danych z ćwiczenia 1 i poniższych informacji wypełnij tę deklarację podatkową.

– podatnik jest osobą fizyczną prowadzącą działalność gospodarczą

– nazwa przedsiębiorcy: P.H. „JAGA” Adam Wlazło, ul. Cybernetyki 8, 00-793 Warszawa,

powiat warszawski, gmina Mokotów, poczta Warszawa

– data urodzenia podatnika: 19 marca 1970 r.

– NIP przedsiębiorcy: 525-689-03-20

– nazwa i adres urzędu skarbowego: Urząd Skarbowy Warszawa - Mokotów,

ul. Kujawska 1, 00-793 Warszawa

– w przedsiębiorstwie nie występuje sprzedaż zwolniona z VAT

– w lutym 2006 r. nie zakupiono żadnych środków trwałych

– jako osobę sporządzającą deklarację wpisz siebie – imię i nazwisko, telefon

– data sporządzenia deklaracji: 23 marca 2006 r.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) pozyskać formularz deklaracji VAT-7,

2) zapoznać się z przygotowanym materiałem,

3) wypełnić deklarację, wpisując posiadane informacje w odpowiednie pola,

4) w przypadku trudności z wypełnieniem deklaracji skorzystaj z zamieszczonych na stronie

internetowej Ministerstwa Finansów objaśnień do deklaracji dla podatku od towarów

i usług.

Wyposażenie stanowiska pracy:

– formularz deklaracji VAT-7,

– kartka papieru,

– długopis, ołówek, gumka,

– kalkulator.

Ćwiczenie 3

Zbadaj prawdziwość poniższych zdań i postaw krzyżyk we właściwej kolumnie tabeli.

Zdanie

Prawda

Fałsz

1. Przedmiotem

opodatkowania

jest

dostawa

towarów

i świadczenie usług tylko na terytorium kraju

2. Wewnątrzwspólnotowa dostawa towarów jest inną nazwą

eksportu

3. Kwota należna z tytułu sprzedaży, pomniejszona o podatek

od towarów i usług oraz ewentualne reklamacje, zwroty, rabaty,

bonifikaty jest podstawą opodatkowania podatkiem od towarów

i usług

4. Podstawową stawką podatku jest stawka 7%

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

36

5. W Polsce występują następujące stawki podatku VAT: 22%,

12%, 7%, 3%, 0%

6. Podatek od towarów i usług ujęty na fakturach związanych ze

sprzedażą towarów jest podatkiem należnym

7. Różnica między podatkiem należnym a naliczonym to kwota

wpłacana do urzędu skarbowego z tytułu podatku od towarów

i usług

8. Kwota

podatku

do

przeniesienia

na

następny

okres

rozliczeniowy to nadwyżka podatku naliczonego nad należnym

9. Podatnik nie ma prawa do zwrotu na swój rachunek bankowy

nadwyżki podatku naliczonego nad należnym

10. Deklarację VAT-7 składa się do 20-go dnia następnego miesiąca

za miesiąc poprzedni

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z przygotowanym materiałem,

2) przyjrzeć się układowi deklaracji VAT-7 i informacjom tam zawartym,

3) uważnie przeczytać zawarte w tabeli zdania,

4) zaznaczyć właściwą odpowiedź stawiając krzyżyk w kolumnie „Prawda” lub „Fałsz”.

Wyposażenie stanowiska pracy:

–

kartka papieru,

–

długopis, ołówek, gumka,

Ćwiczenie 4

Przedsiębiorca świadczy usługi na podstawie stałej umowy w wysokości 15 000 zł

w każdym miesiącu. Zakładając, że wartość sprzedaży usług w każdym miesiącu jest taka

sama, a kwota 10 000 euro przeliczana na cele VAT w 2006 r. wynosi 39 200 zł, ustal,

w którym miesiącu przedsiębiorca utraci prawo do zwolnienia z podatku od towarów i usług.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie, powinieneś:

1) zapoznać się z treścią materiału nauczania,