Ubezpieczenia w logistyce

Definicje podstawowe

agent ubezpieczeniowy - przedsiębiorca, który działa na rzecz jednego zakładu ubezpieczeń i w jego

imieniu podejmuje czynności związane z zawieraniem umowy ubezpieczenia. Za szkodę wyrządzoną

przez agenta ubezpieczeniowego w związku z wykonywaniem czynności agencyjnych odpowiada

zakład ubezpieczeń, na rzecz którego agent działał. Jest także inna kategoria agentów - multiagenci

(por. niżej), którzy działają na rzecz więcej niż jednego zakładu ubezpieczeń i w ich imieniu

podejmują czynności związane z zawieraniem i wykonywaniem umowy ubezpieczenia. Ta kategoria

agentów odpowiada za swoje czynności we własnym zakresie - ma również obowiązek ubezpieczyć

się w zakresie swojej odpowiedzialności cywilnej.

assistance - ubezpieczenie dobrowolne, którego celem jest różnorodna pomoc techniczna, medyczna,

informacyjna ubezpieczającemu (np. kierowcy pojazdu, pasażerom), polegająca np. na usługach

serwisowych, udzielaniu lub przekazywaniu informacji, zapewnieniu noclegu (w związku z

wypadkiem drogowym, utratą pojazdu, a także w związku z chorobą kierowcy lub pasażera).

Assistance najczęściej występują jako ubezpieczenie dodatkowe do ubezpieczeń komunikacyjnych,

turystycznych oraz mieszkaniowych. Zakres jest różnorodny i odpowiednio dopasowany do

zasadniczego ubezpieczenia.

aktuariusz - specjalista w zakresie matematyki ubezpieczeniowej, finansowej i statystyki

ubezpieczeniowej. Jest jednym z kluczowych pracowników zakładu ubezpieczeń, odpowiada za

właściwe ustalanie rezerw, kształtowanie taryf i inne czynności w ramach działalności zakładu

ubezpieczeń wykorzystuje wiedzę ze wspomnianego zakresu.

auto-casco - ubezpieczenie pojazdów mechanicznych (samochodów, motocykli) na wypadek utraty,

zniszczenia, uszkodzenia lub kradzieży.

broker ubezpieczeniowy - osoba upoważniona przez ubezpieczonego do stałego bądź doraźnego

dokonywania w jej imieniu czynności prawnych lub faktycznych związanych z zawieraniem bądź

wykonywaniem umów ubezpieczenia albo pośredniczenia przy zawieraniu umów ubezpieczenia na

rzecz ubezpieczającego.

casco - ubezpieczenie wszelkiego rodzaju pojazdów, samolotów, łodzi na wypadek uszkodzeń, utraty

lub kradzieży (np. rowerocasco, motorocasco, autocasco, aerocasco, yachtcasco).

cesja - przeniesienie praw wynikających z umowy ubezpieczenia. Najczęściej spotyka się cesję praw z

ubezpieczenia na rzecz banku udzielającego kredytu lub zakładu ubezpieczeń w ubezpieczeniu

autocasco, mieszkań i domów. Podmiot na który dokonywana jest cesja staje się dysponentem praw do

przedmiotu cesji. Inaczej mówiąc cesja jest umową przelewu wierzytelności, na podstawie której

cesjonariusz - osoba trzecia w stosunku do stron umowy ubezpieczenia (np. bank) nabywa przyszłą

wierzytelność (np. z umowy ubezpieczenia - odszkodowanie), czyli zastrzeżenie w dokumentach

ubezpieczenia, zobowiązujące ubezpieczyciela do wypłacenia odszkodowania dla osoby na rzecz,

której ustanowiono zastrzeżenie.

dział ubezpieczeń - ustawowo przyjęty podział ryzyka w ubezpieczeniach, tj. dział I - ubezpieczenia

na życie, dział II - ubezpieczenia majątkowe oraz pozostałe ubezpieczenia osobowe (np. NNW).

dokumenty ubezpieczeniowe - dokumenty potwierdzające zawartą umowę ubezpieczenia oraz inne z

nią związane tj. wniosek, polisa, załączniki, aneksy, certyfikaty, polisy, umowy ubezpieczenia (owu,

umowy generalne i indywidualne).

doubezpieczenie - przywrócenie wysokości sumy ubezpieczenia po szkodzie (patrz też ubezpieczenia

na sumy stałe)

ekspiracja ubezpieczenia - ustanie, wygaśnięcie, zakończenie odpowiedzialności ubezpieczyciela.

Najczęściei termin ekspiracji określa polisa ubezpieczeniowa albo inny

dokument ubezpieczenia. Koniec odpowiedzialności ubezpieczyciela może też nastąpić wskutek

odstąpienia od umowy ubezpieczenia albo jej wypowiedzenia, całkowitego zniszczenia przedmiotu

ubezpieczenia, śmierci osoby ubezpieczonej, wyczerpania sumy ubezpieczenia, albo przejścia

własności rzeczy ruchomej na inną osobę. udział własny i franszyzy - umownie określane kwotowe

lub procentowe ograniczenia w wypłacanych odszkodowaniach. Zasadniczo są ich dwa rodzaje tj.

franszyzy integralne i udziały własne w szkodzie - te ostatnie zwane także franszyzami redukcyjnymi.

Franszyzy integralne charakteryzują się tym, że zakład ubezpieczeń nie uruchamia ubezpieczenia przy

szkodach do określonej wysokości w celu wyeliminowania z obsługi likwidacyjnej drobne szkody,

gdzie koszt związany z prowadzeniem postępowania likwidacyjnego (czas pracy reprezentanta

zakładu ubezpieczeń - likwidatora, koszt jego dojazdu, koszt przygotowania dokumentacji)

przekroczyłby wartość samej szkody. Udziały własne (franszyzy redukcyjne) zwykle są określone

procentowo np. 10% w każdej szkodzie albo rzadziej kwotowo np. 500 euro czy 5000 zł w każdej

szkodzie rzeczowej. W ofertach spotyka się także przypadki mieszane określenia franszyz np. 10% w

każdej szkodzie rzeczowej ale nie więcej lub nie mniej niż 2000 zł. Franszyza redukcyjna ogranicza

wypłacane odszkodowanie na określonych w niej zasadach i głównie ma za zadanie stanowić czynnik

motywujący poszkodowanego do podwyższonej staranności i dbałości o swój majątek, gdyż w sytuacji

jego utraty zakład ubezpieczeń nie będzie kompensował szkody w całości a pomniejszy

odszkodowanie o wartość określonej umową franszyzy, która to obciąży poszkodowanego. Przeciwnie

do franszyz integralnych zwykle udziały własne (franszyzy redukcyjne) można wykupić tzn. zakład

będzie odpowiadał za całość szkody, ale jest to związane z koniecznością opłacenia dodatkowej

składki.

generalna umowa ubezpieczenia - rodzaj długoterminowej umowy ubezpieczenia, stosowanej w

niektórych rodzajach ubezpieczeń, np. ładunku w przewozie morskim. Może obejmować wszystkie

lub tylko niektóre ładunki wysyłane bądź otrzymywane przez ubezpieczającego. Umowa określa

między innymi rodzaj przesyłek, zakres ryzyk objętych ochroną ubezpieczeniową, trasę przewozów.

Umowa generalna ma za zadanie uproszczenie i ułatwienie obsługi ubezpieczeniowej.

karencja/okres wyczekiwania - wskazany w ogólnych warunkach ubezpieczenia okres, zwykle

poprzedzający okres ubezpieczenia, w czasie którego, w przypadku zajścia wypadku

ubezpieczeniowego nie przysługuje ochrona ubezpieczeniowa, tzn. nie nastąpi realizacja świadczenia.

Inaczej mówiąc karencja to przesunięcie terminu odpowiedzialności ubezpieczyciela o określony w

umowie ubezpieczenia czas licząc od daty zawarcia ubezpieczenia. Ma na celu wyeliminowanie

przypadków zawierania ubezpieczeń po powstaniu szkody, eliminując zjawisko przestępczości

ubezpieczeniowej lub w sytuacji wysoce prawdopodobnego wystąpienia szkody w przyszłości,

zmniejszają zagrożenie hazardem moralnym. Standardowo stosowana jest w ubezpieczeniach

życiowych, chorobowych, zwierząt, turystycznych itp.

klauzule ubezpieczeniowe - zastrzeżenia, dodatkowe regulacje w polisie ubezpieczeniowej, które

mogą ograniczać, rozszerzać lub zmieniać zakres ochrony ubezpieczeniowej. Często zawierają

postanowienia natury prewencyjnej.

kombinowane ubezpieczenie - obejmuje na podstawie jednej polisy kilka ryzyk ubezpieczeniowych

zwane jest potocznie także ubezpieczeniem pakietowym. Najlepszym przykładem ubezpieczeń

kombinowanych, pakietowych są ubezpieczenia, komunikacyjne (pakiet OC, AC, NNW, assistance)

turystyczne (pakiet NNW, KLZ, KLS, OC, akcji ratowniczej, bagażu etc). lub mieszkaniowe

(standardowo przewiduje odpowiedzialność ubezpieczyciela za ryzyka: ognia i innych zdarzeń

losowych, kradzieży z włamaniem i rabunku, odpowiedzialności cywilnej posiadacza mieszkania i

członków jego najbliższej rodziny).

komisarz awaryjny - osoba fizyczna lub prawna, która na podstawie umowy zastępuje

ubezpieczyciela na terenie innego państwa w przypadkach powstania szkód lub awarii objętych

ochroną ubezpieczeniową. Komisarz działa w imieniu zakładu ubezpieczeń załatwiając za niego

przede wszystkim szereg spraw związanych z likwidacją szkody. Komisarz wykonuje dodatkowo

funkcje pomocowe, informacyjne, instruktażowe wobec ubezpieczonego.

kompensacja - jedna z podstawowych funkcji działalności ubezpieczeniowej. Polega na dostarczaniu

środków pieniężnych z przeznaczeniem na pokrycie strat wynikłych ze zdarzeń losowych objętych

umowami ubezpieczenia.

konsumpcja sumy ubezpieczenia - suma ubezpieczenia ulega zmniejszeniu o taką kwotę, w jakiej

wypłacono odszkodowanie, przy czym wypłata odszkodowania w wysokości równej sumie

ubezpieczenia powoduje rozwiązanie umowy ubezpieczenia, chyba że co występuje w praktyce

umowa przewiduje inne rozwiązania. Charakterystyczne dla ubezpieczeń na sumy stałe.

kradzież pojazdu - zdarzenie wyczerpujące znamiona czynu określonego w przepisach prawa

karnego.

krótkoterminowe ubezpieczenie - ubezpieczenie zawarte na okres krótszy od roku, składkę za

ubezpieczenie krótkoterminowe oblicza się według tzw. tabeli frakcyjnej (dodatkowe przepisy

zamieszczone w taryfie) albo według zasady "pro rata temporis" tj. proporcjonalnie do okresu

ubezpieczenia.

kumulacja świadczeń - łączenie przysługujących świadczeń z kilku umów ubezpieczenia. Występuje

w ubezpieczeniach osobowych, w których kumulacji podlegają świadczenia z tytułu śmierci lub

trwałego inwalidztwa. W ubezpieczeniach majątkowych zasada kumulacji świadczeń nie występuje.

klauzula abuzywna - niedozwolone przez prawo (przepisy kodeksu cywilnego) postanowienia

umowy, które kształtują prawa i obowiązki konsumenta w sposób sprzeczny z dobrymi obyczajami,

rażąco naruszając jego interesy.

likwidacja szkody - szereg czynności podejmowanych i wykonywanych przez zakład ubezpieczeń w

celu ustalenia przyczyn szkody oraz odpowiedzialności za szkodę, a także ustalenie wysokości

należnego odszkodowania/świadczenia uprawnionej osobie multiagent - agent ubezpieczeniowy

wykonujący czynności agencyjne na rzecz więcej niż jednego zakładu ubezpieczeń w zakresie tego

samego działu ubezpieczeń. Za szkodę wyrządzoną przez multiagenta z tytułu wykonywania

czynności agencyjnych odpowiada on we własnym zakresie. Ma on również obowiązek ubezpieczenia

swojej odpowiedzialności cywilnej względem osób, którym może wyrządzić szkodę swoimi

działaniami lub zaniechaniem.

malus - dodatkowa, podwyższona składka, będąca sankcją - pewnym rodzajem kary za szkody

powstałe w minionym okresie ubezpieczenia spowodowane np. spowodowaniem kolizji pojazdów

mechanicznych.

niedoubezpieczenie - ubezpieczenie poniżej wartości ubezpieczanego mienia. W przypadku

wystąpienia szkody przy niedoubezpieczeniu standardowo odszkodowanie jest proporcjonalne do

wysokości sumy ubezpieczenia i faktycznej wartości mienia. Praktycznie mówiąc w razie szkody

wypłata odszkodowania jest uzależniona od stosunku sumy ubezpieczenia do faktycznej wartości

mienia (zasada proporcji ) albo w niektórych przypadkach odpowiada wysokości szkody, w granicach

sumy ubezpieczenia (zasada pierwszego ryzyka).

nadubezpieczenie - ubezpieczenie powyżej wartości ubezpieczonego mienia (interesu majątkowego).

w razie szkody zakład ubezpieczeń wypłaci odszkodowanie w granicach wartości rzeczywistej

utraconego lub uszkodzonego mienia jego wartości księgowej albo

według faktycznej wartości nowej w zależności od przyjętego w umowie systemu. Od zakładu

ubezpieczeń można oczekiwać zwrotu nadpłaconej składki.

nieszczęśliwy wypadek - nagłe zdarzenie losowe wywołane przyczyną zewnętrzną, w wyniku którego

ubezpieczający - niezależnie od swojej woli - doznał uszkodzenia ciała, rozstroju zdrowia lub zmarł.

odpowiedzialność cywilna - odpowiedzialność za szkodę wyrządzoną na osobie lub mieniu, którą

ponosi osoba zobowiązana na podstawie przepisów kodeksu cywilnego. odpowiedzialność deliktowa -

odpowiedzialność za szkodę wyrządzoną osobom trzecim czynem niedozwolonym przez prawo.

odpowiedzialność kontraktowa - odpowiedzialność z tytułu niewykonania lub nienależytego

wykonania zobowiązania (umowy, kontraktu).

odszkodowanie - kwota, którą ubezpieczyciel powinien wypłacić z tytułu zawartej umowy

ubezpieczenia majątkowego w przypadku zaistnienia określonego w umowie ubezpieczenia zdarzenia.

Odszkodowanie wypłacane jest w granicach sumy ubezpieczenia (sumy gwarancyjnej).

ogólne warunki ubezpieczenia (o.w.u.) - wzorzec umowny, mający zastosowanie do umowy

ubezpieczenia, stanowiący jej integralną część. O.w.u. określają w szczególności przedmiot i zakres

ubezpieczenia, sposób zawierania umów ubezpieczenia, zakres i czas trwania odpowiedzialności

ubezpieczyciela, prawa i obowiązki stron umowy ubezpieczenia, sposób ustalania wysokości szkód

oraz wypłaty odszkodowań lub świadczeń osoba trzecia - osoba pozostająca poza stosunkiem

ubezpieczeniowym. osoba uprawniona - jest to wskazana przez ubezpieczającego osoba fizyczna,

uprawniona do odbioru należnej sumy ubezpieczenia na wypadek jego śmierci.

osoby bliskie - małżonek, osoby pozostające w konkubinacie, rodzeństwo, wstępni, zstępni,

teściowie, zięciowie i synowe, ojczym, macocha, pasierbowie, przysposobieni i przysposabiający.

ochrona ubezpieczeniowa - ochrona, jaką gwarantuje zakład ubezpieczeń, zgodnie z warunkami

określonymi w umowie ubezpieczenia, w zamian za składkę. odstąpienie od umowy ubezpieczenia -

ubezpieczający może odstąpić od umowy w terminie 7 dni od daty zawarcia (jeżeli jest osobą prawną)

lub w terminie 30 dni, jeżeli jest osobą fizyczną. Po odstąpieniu od umowy zakład ubezpieczeń

zwraca ubezpieczającemu wpłacone składki pomniejszone o koszty udzielonej ochrony.

pełnomocnictwo - umocowanie prawne udzielone do reprezentowania, zawierania umów oraz

zaciągania zobowiązań finansowych w imieniu podmiotu, który udzielił pełnomocnictwa.

podlimity sumy ubezpieczenia - procentowo wartości od zasadniczej sumy ubezpieczenia (sumy

gwarancyjnej) w ramach których kompensowane są niektóre kategorie szkód np. strat w gotówce i

innych środkach płatniczych, papierach wartościowych na okaziciela czy w sprzęcie elektronicznym

itp. Podlimity zwykle wprowadzane są przy kategoriach szkód gdzie ryzyko ich wystąpienia jest

podwyższone.

polisa - dokument potwierdzający zawarcie umowy ubezpieczenia. jest wystawiana przez zakład

ubezpieczeń. W ubezpieczeniach dowolnych rozróżnia się następujące rodzaje polis: jednostkowe - w

ubezpieczeniu określonego mienia, odpowiedzialności cywilnej lub osoby; obrotowe - występują m.in.

w ubezpieczeniach transportowych; zbiorowe i grupowe - w ubezpieczeniach osobowych i oc;

blokowe - obsługiwane w uproszczonej formie przeważnie przez pośredników ubezpieczeniowych.

polisa obrotowa - specjalny typ polis, charakteryzujący się okresowo płatną i rozliczną składką

ubezpieczeniową. Okres ubezpieczenia jest uwarunkowany wpływem pierwszej

składki "za pokrycie", najczęściej opisanym w klauzuli polisy bądź wynikającym z typu

ubezpieczenia.

prawdopodobieństwo wystąpienia zdarzenia losowego - metoda ustalania częstotliwości

występowania określonych zdarzeń losowych takich jak powódź, grad, pożar itd.;

prawdopodobieństwo ustala się na podstawie obserwacji statystycznych prowadzonych w okresach

wieloletnich, zależnie od rodzaju zdarzeń losowych, niezbędnych do przeprowadzenia kalkulacji

wysokości składek ubezpieczeniowych.

pro rata temporis - system obliczania składki ubezpieczeniowej za okresy krótsze od roku, należną

składkę oblicza się mnożąc składkę roczną przez czas trwania ubezpieczenia, (za rok przyjmuje si ę

360 dni, a za miesiąc 30 dni) przykład: jeżeli składka roczna wynosi 1 mln zł a ubezpieczenie zawarto

na okres 120 dni to składka wyniesie - l mln zł x 120 dni / 360 dni = 333.330 zł).

procedura likwidacyjna - dokument zawierający opis czynności związanych z procesem likwidacji

szkody.

prowizja - wynagrodzenie pośredników (agentów, brokerów) ubezpieczeniowych za pozyskiwanie

ubezpieczeń; wynagrodzenie jest naliczane w procentach od zainkasowanych składek.

przypis (składka przypisana) - składka należna za ochronę ubezpieczeniową określona w umowie

ubezpieczenia.

reasekuracja - odstąpienie całości lub części ubezpieczonego ryzyka bądź grupy ryzyk wraz z

odpowiednią częścią składek, innemu zakładowi ubezpieczeń (reasekuratorowi) w zamian za

partycypację w wypłacie potencjalnych świadczeń

regres - regres ubezpieczeniowy - uprawnienie zakładu ubezpieczeń do żądania od sprawcy szkody

zwrotu całości lub części wypłaconego przez zakład ubezpieczeń odszkodowania. Inaczej mówiąc to

przejście na ubezpieczyciela, z chwilą wypłaty odszkodowania i do jego wysokości, praw

przysługujących ubezpieczającemu w stosunku do osoby trzeciej odpowiedzialnej za szkodę.

ryzyko - określony przedmiot lub zespół przedmiotów albo osoba objęta jedną umową ubezpieczenia.

W ubezpieczeniach grupowych (zbiorowych) - osoba fizyczna, prawna lub jednostka organizacyjna

nie posiadająca osobowości prawnej, będąca członkiem ubezpieczonej grupy, w ubezpieczeniach flot

pojazdów - pojazd znajdujący się w grupie ubezpieczonych pojazdów.

składka ubezpieczeniowa (przypis) - suma pieniężna należna ubezpieczycielowi za udzieloną przez

niego ochronę ubezpieczeniową. Z punktu widzenia ekonomicznego składka ubezpieczeniowa bywa

traktowana jako opłata (cena) za udzieloną ochronę ubezpieczeniową. suma ubezpieczenia, suma

gwarancyjna, limity - określona w umowie ubezpieczenia kwota stanowiącą górna granicę

odpowiedzialności zakładu ubezpieczeń. Górną granicę, do której odpowiada zakład ubezpieczeń

będącą maksymalną wysokością odszkodowania, które może być wypłacone z konkretnego

ubezpieczenia określa suma ubezpieczenia zwana inaczej limitem odpowiedzialności lub sumą

gwarancyjną. sposoby rozliczania szkody komunikacyjnej:

1. metoda kosztorysowa - towarzystwo ubezpieczeniowe może wypłacić odszkodowanie w

wysokości kosztów naprawy wyliczonych wg obowiązujących kosztorysów. Z zastosowaniem tej

metody ubezpieczony otrzymuje wyliczoną kwotę odszkodowania i nie musi przedstawiać rachunków

z naprawy. Ile będzie kosztowała naprawa i czy jej dokona uzależnione jest wyłącznie od

ubezpieczającego.

2. metoda serwisowa - sposób wypłacania odszkodowania oparty na poniesionych kosztach naprawy

pojazdu. Wysokość wypłaty odszkodowania zależy od wysokości rachunku, przedstawionego przez

warsztat, który wystawił go za swoje usługi. W pierwszej kolejności ubezpieczający naprawia pojazd

na swój koszt, a dopiero potem otrzymuje zwrot kosztów w

postaci wypłaty odszkodowania. Towarzystwa ubezpieczeniowe coraz szerzej umożliwiają

ubezpieczającym bezgotówkową naprawę uszkodzonego pojazdu, przy czym zwykle to towarzystwo

ubezpieczeniowe wskazuje warsztat, w którym ubezpieczający może dokonać naprawy

bezgotówkowej.

stopa składki - stawka taryfowa wyrażona w promilach lub procentach sumy ubezpieczenia lub innej

podstawy naliczania (obrót, fundusz płac). Stopa składki najczęściej dotyczy okresu jednego roku. W

niektórych ubezpieczeniach stopa składki może obejmować okres krótszy od jednego roku, np. czas

transportu mienia, czas wyjazdu zagranicznego itp. suma ubezpieczenia - suma pieniężna, na którą

ubezpieczono mienie, zdrowie, życie. W ubezpieczeniach majątkowych suma ubezpieczenia stanowi

zazwyczaj górną granicę odpowiedzialności ubezpieczyciela i z założenia powinna odpowiadać

aktualnej wartości ubezpieczonego majątku. Natomiast sumę ubezpieczenia osobowego określa się w

praktyce na podstawie przybliżonej wartości potrzeb, które mogą powstać w wyniku wypadku

losowego.

szkoda - majątkowy lub niemajątkowy skutek zdarzenia losowego objętego ubezpieczeniem,

odnoszący się do mienia lub osoby objętej ubezpieczeniem, albo jej odpowiedzialności cywilnej,

poniesiony przez jedną osobę poszkodowaną, przy czym w razie większej liczby osób

poszkodowanych wskutek jednego zdarzenia losowego objętego ubezpieczeniem każdą osobę uważa

się za dotkniętą odrębną szkodą, a w ubezpieczeniach komunikacyjnych każdy pojazd dotknięty

zdarzeniem losowym objętym ubezpieczeniem traktuje się jako odrębną szkodę

szkoda całkowita - całkowite zniszczenie lub utrata przedmiotu ubezpieczenia.

szkoda na osobie - śmierć, uszkodzenie ciała lub rozstrój zdrowia.

szkody w mieniu - uszkodzenie, zniszczenie lub utrata rzeczy ruchomej bądź nieruchomości. stawka

taryfowa - wysokość należnej za ubezpieczenie składki.

świadczenie ubezpieczeniowe - określona kwota pieniężna, renta lub usługa, podlegające realizacji z

tytułu zawartej umowy ubezpieczenia w przypadku zaistnienia wskazanego umowie zdarzenia.

taryfa ubezpieczeniowa - wewnętrzna regulacja zakładu ubezpieczeń stanowiąca zbiór zasad

i stawek ubezpieczeniowych regulujących sposób obliczania składki ubezpieczeniowej .

ubezpieczyciel - zakład ubezpieczeń, towarzystwo ubezpieczeń wzajemnych, strona umowy

ubezpieczenia, zapewniająca ochronę ubezpieczeniową na wypadek określonych zdarzeń.

ubezpieczający - osoba (fizyczna, prawna, jednostka organizacyjna nie posiadająca osobowości

prawnej) zawierająca umowę ubezpieczenia zobowiązana do zapłaty składki ubezpieczeniowej.

ubezpieczony - osoba na rzecz której zawarto umowę ubezpieczenia, podlegająca ochronie

ubezpieczeniowej.

umowa ubezpieczenia - umowa przez którą zakład ubezpieczeń zobowiązuje się spełnić określone

świadczenie, a ubezpieczający zobowiązuje się zapłacić składkę. uposażony - osoba uprawniona do

odbioru świadczenia na wypadek śmierci ubezpieczonego. ubezpieczenie - pojęcie definiowane w

różnorodny sposób. Zgodnie z doktryną jest to "urządzenie gospodarcze zapewniające pokrycie

przyszłych potrzeb majątkowych, wywołanych u poszczególnych jednostek przez odznaczające się

pewną prawidłowością zdarzenia losowe, w drodze rozłożenia ciężaru tego pokrycia na wiele

jednostek, którym te same zdarzenia zagrażają (za J. Łozowski, Wstęp do nauki o ubezpieczeniach,

Warszawa 1948 r.).

ubezpieczenie majątkowe - ubezpieczenie dotyczące mienia lub odpowiedzialności cywilnej.

ubezpieczenie osobowe - ubezpieczenie następstw nieszczęśliwych wypadków oraz ubezpieczenie na

życie.

udział własny - ograniczenie odpowiedzialności zakładu ubezpieczeń podobne w skutkach do

franszyzy redukcyjnej z tym, że obniżenie wysokości odszkodowania obniżane jest zawsze o wartość

stanowiącą iloczyn określony ułamka wyrażającego stopień udziału własnego ubezpieczającego oraz

wartości odszkodowania. W odróżnieniu do franszyzy redukcyjnej ułamek ten jest odnoszony do

wartości odszkodowania, a nie wartości ubezpieczanego mienia. W praktyce obrotu termin ten

stosowany jest jako synonim franszyzy redukcyjnej. umowa ubezpieczenia - według art.805 kc

(kodeks cywilny) "przez umowę ubezpieczenia zakład ubezpieczeń zobowiązuje się spełnić określone

świadczenie w razie zajścia przewidzianego w umowie wypadku, a ubezpieczający zobowiązuje się

zapłacić składkę" . wartość rynkowa - wartość odpowiadająca cenie sprzedaży netto, tj. bez marży i

prowizji. wartość rzeczywista - wartość odtworzeniowa (nowa), pomniejszona o faktyczne zużycie

przedmiotu ubezpieczenia.

wartość ubezpieczeniowa - wartość ubezpieczonego mienia lub innego interesu majątkowego.

wyłączenia ochrony ubezpieczeniowej - przypadki zdarzeń szkodowych, za które zakład ubezpieczeń

na podstawie umowy ubezpieczenia nie odpowiada. W ubezpieczeniach mieszkaniowych katalog

wyłączeń ochrony ubezpieczeniowej jest określony przez zakłady ubezpieczeń podobnie, występują

jednak pewne różnice, które możemy uchwycić poprzez dokładną analizę treści poszczególnych umów

- ogólnych warunków ubezpieczenia. Katalog wyłączeń zróżnicowany jest również w zależności od

wariantu ubezpieczenia, który wybieramy.

wyposażenie dodatkowe pojazdu - w szczególności sprzęt audiofoniczny i audiowizualny oraz sprzęt

łączności telefonicznej i radiotelefonicznej wraz z głośnikami i antenami, a także taksometry,

bagażniki zewnętrzne, spojlery i nakładki, napisy i naklejki reklamowe, jeśli nie stanowią one

seryjnego wyposażenia typowego dla danego modelu pojazdu. wzór umowy - formularz standardowej

umowy ubezpieczenia, stosowany na zasadach zbliżonych do owu.

zakład ubezpieczeń - zakład świadczący usługi ubezpieczeniowe działający w formie spółki akcyjnej

lub towarzystwa ubezpieczeń wzajemnych.

zdarzenie losowe - przypadkowe i niezależne od woli ludzkiej zdarzenie powodujące określone

skutki. Cechą zdarzeń losowych jest ich przypadkowość i niezależność od woli człowieka, możliwość

ich wystąpienia, powtarzalność i przewidywalność, równomierność w czasie i przestrzeni. najczęściej

ubezpieczenie dotyczy tych zdarzeń losowych, których nastąpienie nie jest pewne, ale możliwe.

Wyjątkiem jest śmierć, której nastąpienie jest pewne, ale nieznana jest chwila tego zdarzenia

zielona karta - obowiązkowe ubezpieczenie odpowiedzialności cywilnej posiadaczy pojazdów

mechanicznych za granicą. od 1 maja 2004 w niektórych krajach (kraje Unii Europejskiej oraz

Norwegia, Islandia, Liechtenstein, Chorwacja i Szwajcaria) posiadacze samochodów z polskimi

tablicami rejestracyjnymi nie musza legitymować się zieloną kartą.

Ubezpieczenie odpowiedzialności cywilnej posiadacza pojazdu

mechanicznego

Każdy właściciel pojazdu mechanicznego (a więc samochodu, motoru, ciągnika rolniczego, a nawet

przyczepy) ma obowiązek zawrzeć umowę ubezpieczenia odpowiedzialności cywilnej tzw. OC

komunikacyjne. Jest to ubezpieczenie, o szczególnej wadze, chroniące przede wszystkim osoby, które

mogą zostać poszkodowane wskutek wypadku spowodowanego przez taki pojazd. Zawarcie umowy

ubezpieczenia odpowiedzialności cywilnej ma taki skutek dla poszkodowanego, że może on być

pewny, że zostanie dokonana rekompensata

poniesionych przez niego szkód. Tym samym poszkodowany dzięki temu ubezpieczeniu nie jest

narażony na to, że sprawcy nie będzie stać na naprawienie szkody lub że wyrządzona szkoda zostanie

naprawiona zbyt późno lub nie będzie naprawiona w ogóle. Poszkodowany może bowiem dochodzić

swoich roszczeń bezpośrednio od zakładu ubezpieczeń, którego majątek z założenia jest znacznie

większy od majątku sprawcy szkody. Właściciel pojazdu nie otrzyma odszkodowania z własnego

ubezpieczenia OC jeżeli ,,sam sobie" spowodował wypadek (wyrządził szkodę). Jednocześnie,

ubezpieczenie to chroni właściciela pojazdu w sposób zupełnie inny, niż osoby poszkodowane.

Właściciel, w przypadku spowodowania kolizji jest bowiem zwolniony z obowiązku wypłaty

odszkodowania osobom poszkodowanym i tym samym, jego majątek jest chroniony przed

zmniejszeniem, które by następowało gdyby samodzielnie naprawiał szkodę.

Obowiązkowe ubezpieczenie zasadniczo jest zawierane na okres 12 miesięcy. Właściciel ma

obowiązek zawrzeć umowę ubezpieczenia OC w dniu rejestracji pojazdu, a jeżeli chce poruszać się

pojazdem przed jego zarejestrowaniem w Polsce, musi zawrzeć ubezpieczenie obowiązkowe przed

wprowadzeniem pojazdu na drogę publiczną. Właściciel ma obowiązek zachować ciągłość

ubezpieczenia przez cały okres, kiedy pojazd pozostaje zarejestrowany nawet wtedy, gdy nie korzysta

z tego pojazdu przez dłuższy czas. Nie można więc doprowadzić do tzw. luki (czasowej przerwy) w

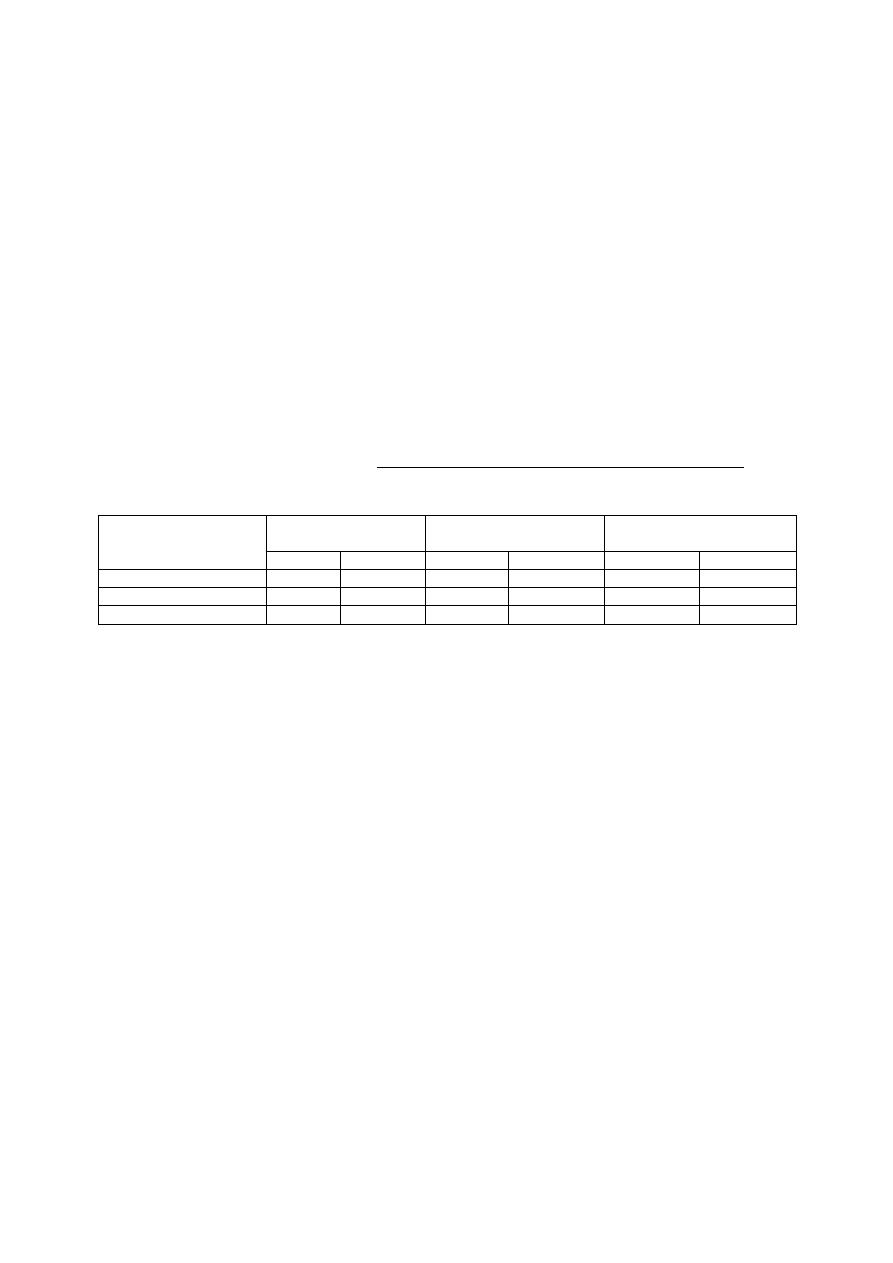

ubezpieczeniu, gdyż w takim przypadku właściciel pojazdu będzie obciążony karą w wysokości:

Opłata

Samochód osobowy

Samochody ciężarowe,

ciągniki i autobusy

Pozostałe pojazdy

2015

2016

2015

2016

2015

2016

100% (powyżej 14 dni)

3500 zł

3700 zł

5250 zł

5550 zł

580 zł

620 zł

50% (4-14 dni)

1750 zł

1850 zł

2630 zł

2780 zł

290 zł

310 zł

20% (do 3 dni)

700 zł

740zł

1050 zł

1110 zł

120 zł

120 zł

Źródło: Ubezpieczeniowy Fundusz Gwarancyjny

Umowę ubezpieczenia można rozwiązać wyłącznie w przypadkach określonych w ustawie -

zazwyczaj, gdy dojdzie do wyrejestrowania bądź kasacji pojazdu. Jeżeli właściciel pojazdu

mechanicznego, nie później niż na jeden dzień przed upływem 12 miesięcy, nie powiadomi na piśmie

zakładu ubezpieczeń o wypowiedzeniu umowy ubezpieczenia, uważa się, że została zawarta następna

umowa na kolejne 12 miesięcy. Uregulowanie takie powoduje tę korzystną dla właściciela pojazdu

sytuację, że jeżeli nie opłaci on składki ubezpieczeniowej na następny roczny okres ubezpieczenia w

terminie, korzysta on nadal z ochrony ubezpieczeniowej gwarantowanej umową ubezpieczenia, a

ewentualna osoba poszkodowana ma możliwość otrzymania odszkodowania od zakładu ubezpieczeń.

Zawarcie następnej umowy nie następuje, jeżeli nie została opłacona w całości składka za mijający

okres 12 miesięcy lub w przypadku cofnięcia zakładowi ubezpieczeń zezwolenia na wykonywanie

działalności ubezpieczeniowej w zakresie obowiązkowego ubezpieczenia OC posiadaczy pojazdów

mechanicznych albo w przypadku ogłoszenia upadłości lub likwidacji zakładu ubezpieczeń.

Odpowiedzialność zakładu ubezpieczeń z tytułu ubezpieczenia obowiązkowego OC posiadaczy

pojazdów mechanicznych trwa w okresie trwania umowy: rozpoczyna się z chwilą zawarcia umowy i

zapłacenia składki ubezpieczeniowej lub jej pierwszej raty a ustaje z chwilą rozwiązania umowy.

Gdy dojdzie do wypadku drogowego podstawową kwestią jest więc sprawdzenie czy sprawca posiada

ubezpieczenie i w jakim zakładzie ubezpieczeń zostało ono zawarte. Należy ustalić nazwę zakładu

ubezpieczeń, spisać numer polisy, numer rejestracyjny pojazdu i dane kierującego. Jeżeli w wypadku

nie było osób rannych nie ma obowiązku wzywania policji. Obaj uczestnicy kolizji mogą przygotować

dokumenty, na podstawie których będzie można ubiegać się o odszkodowanie. Sprawca wypadku

powinien napisać oświadczenie, w którym przyznaje się do spowodowania wypadku.

Jeżeli jest taka możliwość, warto również zrobić zdjęcia uszkodzonych pojazdów zaraz po wypadku.

Będzie to bardzo pomocne podczas analizowania sprawy przez zakład ubezpieczeń. Będzie to również

dodatkowym dowodem zarówno okoliczności wypadku, jak również zakresu uszkodzeń, które

powstały w jego wyniku. Ubezpieczenie OC posiadaczy pojazdów mechanicznych uruchomione jest

wtedy, gdy poszkodowany zgłosi się do zakładu ubezpieczeń.

Okoliczności wypadku mogą być bardzo różne - różne mogą też być podstawy prawne ustalania

odpowiedzialności sprawcy, a tym samym jego ubezpieczyciela. Przy określaniu zakresu

odpowiedzialności zarówno zakładu ubezpieczeń jak i posiadacza czy kierowcy pojazdu, stosuje się

przepis art. 436 k.c. w związku z art. 435 k.c. Zastosowanie mogą mieć dwie zasady

odpowiedzialności cywilnej określone w kodeksie cywilnym, tj.: zasada ryzyka lub zasada winy.

Najczęściej spotykane są przypadki, w których odpowiedzialność uczestników kolizji ustala się na

zasadzie winy. Gdy dochodzi do zderzenia się pojazdów należy udowodnić, kto spowodował

wypadek, a więc ustalić kto jest winny jego zajścia. Zderzenie należy odróżnić od najechania pojazdu,

dotyczyć może ono bowiem wyłącznie pojazdów znajdujących się w ruchu. W praktyce oznacza to, że

po kolizji odpowiada jeden z ubezpieczycieli lub obu (lub też tylu, ilu jest uczestników) w zależ ności

od tego, jak ustali odpowiedzialność obecna na miejscu policja lub w postępowaniu sądowym

właściwy sąd. Jeżeli zostanie uznana odpowiedzialność wszystkich uczestników zdarzenia, zakład

ubezpieczeń pokrywa powstałe szkody proporcjonalnie do tego, w jakim procencie odpowiedzialność

ponosi posiadacz pojazdu przez niego ubezpieczany. Na zasadzie winy będą również rozpatrywane

roszczenia osób przewożonych z grzeczności czyli np. autostopowiczów. Przypadki, w których

odpowiedzialność ustala się na zasadzie ryzyka to przede wszystkim sytuacje, w których uczestniczy

tylko jeden pojazd (np. potrącenie pieszego, wjechanie samochodem w płot). Zasada ryzyka

obowiązuje również w przypadku zderzenia się pojazdów i dotyczy roszczeń poszkodowanych osób

trzecich (np. pasażerów znajdujących się w pojazdach). W takich przypadkach nie jest istotne czy

kierującemu można zarzucić winę. Istotne jest przede wszystkim określenie przyczyny powstałej

szkody (czy powstała ona wskutek ruchu pojazdu). Jeżeli dodatkowo szkoda nie powstała wskutek

wyłącznej winy samej osoby poszkodowanej lub zidentyfikowanej osoby trzeciej ani z powodu siły

wyższej, odszkodowania będzie poszkodowanemu wypłacone przez zakład ubezpieczeń.

Ubezpieczeniem OC posiadaczy pojazdów mechanicznych jest objęta odpowiedzialność cywilna

każdej osoby (np. kolegi, małżonka, dziecka, a nawet złodzieja), która kieruje pojazdem

mechanicznym w okresie trwania umowy ubezpieczenia i wyrządziła szkodę w związku z ruchem tego

pojazdu.

Odszkodowanie z ubezpieczenia OC posiadaczy pojazdów mechanicznych przysługuje, jeżeli szkoda

została wyrządzona w związku z ruchem tego pojazdu. Pojęcie szkody powstałej w związku z ruchem

pojazdu jest szerokie, i uznaje się za taką również szkodę powstałą przy wsiadaniu i wysiadaniu do/z

pojazdu, szkodę powstałą bezpośrednio przy załadowaniu i rozładowaniu pojazdu oraz szkodę

powstałą podczas zatrzymania, postoju lub garażowania. O ruchu pojazdu nie przesądza fakt

poruszania się w znaczeniu fizycznym tzn. zmiana miejsca położenia pojazdu. Pojazd mechaniczny

jest w ruchu od chwili uruchomienia silnika aż do momentu, gdy jazda wskutek osiągnięcia miejsca

przeznaczenia lub planowej przerwy drogi zostałaby zakończona, nawet jeżeli przed dotarciem do

miejsca przeznaczenia silnik pojazdu wskutek swej wadliwości przestanie działać. Postój na drodze

publicznej tylko wyjątkowo pozwala na przyjęcie, że pojazd nie jest w ruchu, a dla odpowiedzialności

zakładu ubezpieczeń z tytułu postoju pojazdu na trasie jazdy istotne jest tylko, czy postój miał miejsce

,,na trasie jazdy" tzn. na drodze przeznaczonej dla ruchu pojazdów.

Zakład ubezpieczeń ponosi odpowiedzialność najwyżej do ustalonej w umowie ubezpieczenia sumy

gwarancyjnej. Oznacza to, że w przypadku, gdyby szkoda wywołana wypadkiem spowodowanym

ruchem pojazdu mechanicznego byłaby bardzo duża i przekraczała sumę gwarancyjną (co przy

obecnym jej poziomie jest mało prawdopodobne) pozostałą część szkody ponad tę sumę musiałby

wyrównać jej sprawca z własnego majątku.

Zakład ubezpieczeń w ubezpieczeniu OC komunikacyjnym nie odpowiada za szkody:

1) polegające na uszkodzeniu lub utracie mienia, wyrządzone przez kierującego właścicielowi

pojazdu; dotyczy to również sytuacji, w której właściciel pojazdu mechanicznego, którym wyrządzono

szkodę, jest właścicielem lub współwłaścicielem drugiego pojazdu, w którym szkoda została

wyrządzona; Wyłączenie to nie obejmuje szkody wyrządzonej w mieniu, jeżeli pojazdy mechaniczne

uczestniczące w zdarzeniu są przedmiotem umowy leasingu zawartej przez posiadaczy tych pojazdów

z tą samą firmą leasingową;

2) w przewożonych za opłatą ładunkach, przesyłkach lub bagażu;

3) polegające na utracie gotówki, biżuterii, papierów wartościowych, wszelkiego rodzaju

dokumentów oraz zbiorów filatelistycznych, numizmatycznych i podobnych;

4) polegające na zanieczyszczeniu lub skażeniu środowiska.

Z tytułu obowiązkowego ubezpieczenia OC zakład ubezpieczeń wypłaca świadczenia

ubezpieczeniowe wówczas, gdy posiadacz pojazdu mechanicznego jest zobowiązany do

odszkodowania za wyrządzoną pojazdem szkodę, tzn. w przypadku wystąpienia np. śmierci,

uszkodzenia ciała, rozstroju zdrowia, utraty, zniszczenia lub uszkodzenia rzeczy. Zakład ubezpieczeń

przejmuje obowiązki zapłaty sprawcy wypadku.

Odpowiedzialność zakładu ubezpieczeń nie może więc wykraczać poza granice odpowiedzialności

cywilnej posiadacza lub kierującego pojazdem, ale również nie może być mniejsza niż wyrządzona

wskutek ruchu pojazdu mechanicznego szkoda. W sferze odpowiedzialności odszkodowawczej

podstawowym założeniem wszelkich rozważań jest z reguły zasada pełnego odszkodowania. Wynika z

niej, że wszelka szkoda wyrządzona przez posiadacza lub kierowcę pojazdu mechanicznego innym

osobom, powinna być w świetle obowiązujących przepisów pokrywana przez zakład ubezpieczeń w

ramach obowiązkowego ubezpieczenia OC. Pojęcie, a w zasadzie zakres, w jakim szkoda powinna być

naprawiona, uregulowane jest przepisami prawa. Chodzi tu przede wszystkim o art. 361 k.c., który

wskazuje, że naprawienie szkody obejmuje straty, które poszkodowany poniósł oraz korzyści, które

mógłby osiągnąć, gdyby mu szkody nie wyrządzono. Szkoda jest to ubytek, uszczerbek dotykający

prawnie chronione dobra poszkodowanego. Jest różnicą między, tym czym poszkodowany

dysponowałby gdyby nie było zdarzenia wywołującego szkodę, a tym, czym dysponuje rzeczywiście

na skutek tego zdarzenia. Wskutek wypadku drogowego może zostać wyrządzona szkoda na mieniu

i/lub na osobie majątkowa, niemajątkowa (krzywda) lub obie jednocześnie. Z powstaniem szkody,

przepisy łączą obowiązek odszkodowawczy tzn. wyrównanie szkody, przywrócenie majątku

poszkodowanego do stanu sprzed wystąpienia szkody. Wysokość szkody majątkowej jest szacowana

na podstawie przytoczonego powyżej art. 361 Kodeksu cywilnego. Trudniej jest oszacować szkodę

niemajątkową i roszczenia z nią powiązane przysługujące na podstawie art. 444 i następnych kodeksu

cywilnego.

Osoba, która nie zawiniła, a więc poszkodowany może w granicach odpowiedzialności cywilnej

sprawcy ubiegać się o wypłatę kolejno:

• odszkodowania z tytułu poniesionych kosztów np. na naprawę pojazdu, holowanie, pojazd zastępczy

(art. 361 k.c.),

• zadośćuczynienia pieniężnego za doznaną krzywdę, które jest świadczeniem jednorazowym,

pieniężnym i mającym stanowić sposób złagodzenia cierpień fizycznych i psychicznych

poszkodowanego (art. 445 k.c. w związku z 444 k.c.);

• zwrotu wszelkich kosztów związanych z wypadkiem tj. kosztów związanych z leczeniem i

rehabilitacją oraz lepszym odżywianiem poszkodowanego, opieką nad poszkodowanym, transportu

poszkodowanego i jego bliskich, adaptacji mieszkania stosownie do potrzeb poszkodowanego, a także

przygotowania go do wykonywania nowego zawodu (art. 444 § 1 k.c.);

• renty uzupełniającej, która ma stanowić wyrównanie różnicy w dochodach osiąganych przez

poszkodowanego przed wypadkiem w stosunku do dochodów uzyskiwanych przez niego po wypadku

(art. 444 § 2 k.c.);

• jednorazowego odszkodowania (tzw. kapitalizacji renty), które jest uzasadnione w szczególności

gdy poszkodowany w następstwie wypadku stał się inwalidą, a jednorazowe świadczenie umożliwi mu

wykonywanie innego zawodu, czy też rozpoczęcie prowadzenia działalności gospodarczej, przy czym

jeżeli poszkodowany korzysta z tego świadczenia traci prawo do renty uzupełniającej (art. 447 k.c.);

• renty na zwiększone potrzeby polegającej na zapewnieniu poszkodowanemu środków potrzebnych

do poprawy stanu jego stanu zdrowia po wypadku, a związanych z jego leczeniem i rehabilitacją,

lepszym odżywianiem oraz sprawowaną nad nim opieką (art. 444 §

2 k.c.);

• oraz w przypadkach, krótszych okresów niesprawności po wypadku skutkujących niemożnością

wykonywania pracy (prowadzenia działalności) zwrotu utraconych zarobków (art. 361 k.c.).

W sytuacji, gdy wskutek wypadku samochodowego poszkodowany poniesie śmierć, najbliższy

członek rodziny może ubiegać się o wypłatę:

• stosownego odszkodowania jeżeli wskutek śmierci poszkodowanego nastąpiło znaczne pogorszenie

sytuacji życiowej jego najbliższych, chodzi tutaj o szeroko pojęty uszczerbek natury ekonomicznej

występujący po stronie najbliższych po śmierci poszkodowanego (art. 446 § 3 k.c.);

• zwrotu kosztów związanych z leczeniem i pogrzebem zmarłego poszkodowanego poniesionych

przez członków jego rodziny (art. 446 § 1 k.c.);

• renty alimentacyjnej, która ma na celu uzupełnienie dochodów osób uprawnionych po śmierci

poszkodowanego, wobec których na zmarłym ciążył obowiązek alimentacyjny i które za życia

wspierał stale i dobrowolnie finansowo, a przemawiają za tym zasady współżycia społecznego (art.

446 § 2 k.c.);

• zadośćuczynienia pieniężnego za doznaną krzywdę, które jest świadczeniem jednorazowym,

pieniężnym i mającym stanowić sposób złagodzenia cierpień fizycznych i psychicznych najbliższych

członków rodziny zmarłego na skutek wypadku poszkodowanego (art. 446 § 4 k.c.) przy czym

instytucja ta znajduje zastosowanie do wypadków, które miały miejsce począwszy od 3 sierpnia

2008r.;

Nie we wszystkich sytuacjach można zgłaszać wszystkie powyższe żądania roszczenia, bowiem ich

zakres zależy od konkretnej sprawy, rodzaju szkody i powstałych uszczerbków (majątkowych,

osobowych).

Drugą, decydującą o odpowiedzialności posiadaczy pojazdów mechanicznych przesłanką jest

normalny związek przyczynowy pomiędzy ruchem pojazdu a powstałą szkodą. Związek przyczynowy

pełni podwójną rolę: z jednej strony decyduje o tym, czy dana osoba odpowiada w ogóle za

wyrządzoną szkodę; z drugiej zaś - zakreśla granice tej odpowiedzialności. Do przyjęcia związku

przyczynowego między szkodą, a ruchem samochodu nie jest konieczna bezpośrednia styczność z

uszkodzoną rzeczą, czy też poszkodowaną osobą. Pamiętać należy o tym, że zgodnie z art. 361

Kodeksu cywilnego

zobowiązany do odszkodowania ponosi odpowiedzialność tylko za normalne następstwa działania lub

zaniechania, z którego szkoda wynikła. Ocena, czy skutek jest normalny, powinna być oparta na

całokształcie okoliczności sprawy oraz wynikać z doświadczenia życiowego i zasad wiedzy naukowej,

a czasem specjalnej.

Kolejną zasadą prawa odszkodowawczego, mającą zastosowanie podczas określania zakresu

odpowiedzialności zakładu ubezpieczeń, jest zakaz wzbogacenia się poszkodowanego. Oznacza to, iż

odszkodowanie nie powinno przewyższać wyrządzonej szkody. Zasadę tę obrazuje art. 824 k.c., który

mówi, iż suma pieniężna wypłacona przez zakład ubezpieczeń z tytułu ubezpieczenia nie może być

wyższa od poniesionej szkody.

W niektórych sytuacjach, na podstawie art. 362 k.c. kwota wypłacana przez zakład ubezpieczeń może

być zmniejszona. Dotyczy to sytuacji, gdy sam poszkodowany przyczynił się do zaistnienia wypadku

lub do rozmiaru szkody. Uznaje się np., że osoba, która decyduje się na jazdę samochodem z kierowcą

będącym w stanie po spożyciu alkoholu, przyczynia się do odniesionej szkody powstałej w wyniku

wypadku komunikacyjnego, gdy stan nietrzeźwości kierowcy pozostaje w związku z tym wypadkiem.

Spożywanie zaś napoju alkoholowego z takim kierowcą przed jazdą uważać należy za przyczynienie

się do powstania szkody w stopniu znacznym. W sytuacji przyczynienia się poszkodowanego do

powstania szkody zakład ubezpieczeń określa to przyczynienie w formie procentowej (np. 10 %

przyczynienia się poszkodowanego). Jest to podstawą do obniżenia odszkodowania o ten wyliczony

procent.

Zgłaszając wypadek do zakładu ubezpieczeń sprawcy szkody możemy oczekiwać wypłaty pieniędzy w

terminach określonych przepisami prawa. Podstawowy termin wypłaty odszkodowania to 30 dni od

dnia zawiadomienia zakładu ubezpieczeń o wypadku. Termin ten w wyjątkowych sytuacjach może

zostać przedłużony do 90 dni.

Suma ubezpieczenia w OC komunikacyjnym kształtuje się następująco:

Do dnia 10 czerwca 2012 roku sumy gwarancyjne w Polsce wynosiły odpowiednio:

2,5 mln euro za szkody na osobach,

500 tys. euro za szkody w mieniu.

Od dnia 11 czerwca 2012 roku sumy gwarancyjne w obowiązkowych ubezpieczeniach OC posiadaczy

pojazdów mechanicznych zostaną ustawowo podwyższone i w odniesieniu do jednego zdarzenia,

którego skutki są objęte ubezpieczeniem bez względu na liczbę poszkodowanych, będą wynosić:

5 mln euro za szkody na osobach,

1 mln euro za szkody w mieniu.

Wielkość sumy gwarancyjnej w przeliczeniu na złotówki ustalana jest na podstawie kursu średniego

ogłoszonego przez Narodowy Bank Polski w dniu powstania szkody.

Ubezpieczenie Cargo

Ubezpieczenie CARGO jest to ubezpieczenie mienia (towaru, ładunku) w transporcie drogowym,

kolejowym, lotniczym i śródlądowym wykonywanym na terenie RP lub poza nim. Ubezpieczenie

CARGO chroni właściciela towaru przed finansowymi skutkami utraty, ubytku lub uszkodzenia

towaru.

Przedmiotem ubezpieczenia jest każdego rodzaju mienie nowe lub używane, przewożone przez

właściciela ładunku lub zawodowego przewoźnika w transporcie krajowym lub międzynarodowym.

Po omówieniu zasad odpowiedzialności przewoźnika i spedytora za stan przewożonego ładunku

należałoby się zastanowić nad potrzebą ubezpieczenia cargo. Można się zastanowić czy ubezpieczenie

ładunku jest w ogóle potrzebne , a jeśli tak to jakiemu celowi ma służyć.

Po analizie ubezpieczenia odpowiedzalnoścl cywilnej mogłoby się wydawać, iż ubezpieczenie ładunku

w transporcie jest zbędne ponieważ za towar odpowiada przewoźnik. Należy jednak zawsze pamiętać,

iż ubezpieczenie odpowiedzialności cywilnej przewoźnika zawarte przez osobę (podmiot) zajmujący

się transportem nie obejmuje wielu ryzyk, nie będących wynikiem niedbalstwa przewoźnika a które

występują podczas transportu mienia np: huraganu, uderzenia piorunu, wybuchu, powodzi, deszczu,

lawiny, zapadnięcia i usunięcia się ziemi, ognia, kradzieży z włamaniem i rabunku.

W tym właśnie celu właściciele przewożonego mienia obejmująje ubezpieczeniem zwanym potocznie

cargo. Możemy przytoczyć wiele argumentów, które przemawiają za celewością zawierania tego typu

ubezpieczenia :

W wielu rodzajach transportu krajowego jak i międzynarodowego występują różnorakie ograniczeni a

zakresu odpowiedzialności przewoźnika np: brak uwzględnienia ryzyk związanych z kataklizmami (

klęskami żywiołowymi).

Częstokroć przewoźnik nie odpowiada za szkody uboczne związane z transportem, takie jak koszty

dodatkowe przewozu, spedycji .ubezpieczenia itd., tym bardziej że odpowiedzialność przewoźnika

ogranicza się (z małymi wyjątkami) zawsze tylko do wysokości wartości rzeczywistej przesyłki.

O odpowiedzialności przewoźnika możemy mówić jedynie wtedy, gdy mamy do czynienia z

przedsiębiorstwem świadczącym usługi przewozowe. Ubezpieczeniem "CARGO" natomiast można

objąć towar przewożony własnymi lub najętymi środkami transportu. Odpowiedzialnością

przewoźnika objęte są jedynie szkody wynikające z normalnych ryzyk związanych z wykonywaniem

działalności transportowej. Natomiast nie są objęte szkody wynikające z ryzyk o charakterze

nadzwyczajnym ( np. klęski żywiołowe) , jak również z ryzyk , którym przewoźnik nie był w stanie

zapobiec bądź których nie był w stanie uniknąć mimo należytej staranności (np. klęski żywiołowe) -

za które przewoźnik w ogóle nie ponosi odpowiedzialności. Obarczanie go za szkody tego rodzaju nie

byłoby zresztą uzasadnione ani gospodarczo, ani moralnie. Pokrywanie szkód wynikających z

nadzwyczajnych zdarzeń losowych stanowi społeczną i gospodarczą funkcję właśnie ubezpieczenia

"CARGO". Zakres odpowiedzialności przewoźnika wynika z odpowiednich aktów normatywnych.

Zakres ryzyk objętych ubezpieczeniem ładunku CARGO może być dostosowany do konkretnej

potrzeby i życzenia stron. Wiąże się to również z faktem, iż przewoźnik zawiera ubepieczenie , które

swym zakresem ma obejmować wszystkie przewozy jakich dokonuje w ramach swojej działalności.

Przy różnorodności sposobu transportów jaki w dzisiejszych czasach występuje nie jest możliwe

dostosowanie jednego ubezpieczenia do wszystkich występujących ryzyk.

Przy przewozie mienia w transporcie krajowym ochroną ubezpieczeniową ( z tytułu

odpowiedzialności cywilnej) objęty jest cały proces transportu ( według warunków firm

ubezpieczeniowych), przez wszystkie jego stadia, łącznie z dostawą i odbiorem przesyłek transportem

własnym. W okresie tym odpowiedzialność za stan przesyłki ponoszą różne podmioty, nie tylko

przewoźnik , lecz np. także spedytorzy, przedsiębiorstwa przeładunkowe i inni. W niektóryc h zaś

stadiach procesu transportowego , np. podczas dostawy i odbioru transportem własnym , wykonywania

prac ładunkowych na własny rachunek itd.- dysponent towaru nie ma możliwości odzyskania

straconego mienia od sprawcy szkody w przypadku gdy szkoda nie wynika z niewywiązania się z

umowy przewozu).

Należy również pamiętać , że dochodzenie roszczeń wobec przewoźnika nastarcza wiele trudności

wskutek przewlekłej procedury. Objęcie więc ryzyk transportowych ubezpieczeniem stanowi istotne

ułatwienie sytuacji prawnej i ekonomicznej ubezpieczającego. Pozwala mu ono uzyskać pokrycie

szkody najpóźniej w ciągu 4 tygodni od chwili złożenia dokumentacji , gdy tym czasem bezpośrednie

dochodzenie roszczeń od przewoźnika może trwać o wiele dłużej. Objęcie ubezpieczeniem również

ryzyk, za które

odpowiada przewoźnik , nie oznacza przy tym bynajmniej zwolnienia przewoźnika od

odpowiedzialności. Zakład ubezpieczeń bowiem po pokryciu szkody, może dochodzić od

przewoźnika/spedytora na zasadzie regresu, zwrotu wypłaconego odszkodowania ( w granicach

odpowiedzialności przewoźnika ). Zakład ubezpieczeń posiadając wiele spraw regresowych do

poszczególnych przewoźników , ma znacznie lepszą możliwość odzyskania odszkodowania. Może iść

na pewne układy kompromisowe. Ma to również pośrednie znaczenie w postaci tego, iż możliwość

refundowania sobie w postępowaniu regresowym znacznej części wypłaconej sumy odszkodowań z

tytułu ubezpieczenia cargo, wpływa na odpowiednią kalkulacje i obniżenie stopy składek.

Powołane argumenty, zwłaszcza ten ostatni, mianowicie uwolnienie użytkowników transportu od

długiego i przewlekłego trybu dochodzenia roszczeń od przewoźnika - uzasadniają utrzymanie

ubezpieczenia ładunku w transporcie mimo, że za znaczną część szkód transportowych ponosi

odpowiedzialność przewoźnik. Nie do przyjęcia jest przy tym zasada ,aby ubezpieczeniem obejmować

jedynie te ryzyka , za które nie odpowiada przewoźnik. Przyjęcie takiej zasady prowadziłoby bowiem

do dwutorowości w dochodzeniu roszczeń z tytułu szkód transportowych wobec przewoźnika i

zakładu ubezpieczeń. W związku z powyższym były rozpatrywane możliwości zastąpienia

ubezpieczenia odpowiedzialności cywilnej przewoźnika/spedytora ubezpieczeniem mienia w

transporcie - tak z tytułu przewozu towarów jak i osób. To rozwiązanie nie było właściwe, ponieważ

prowadziło do obniżenia troski przewoźnika w stosunku do przewożonego mienia. Z tego wynika , iż

zwolnienie przewoźnika od odpowiedzialności za stan przewożonego ładunku mogło by stać się

przyczyną wzrost szkód zamiast ich zmniejszenia.

Odpowiedzialność cywilna spedytora i przewoźnika - zakres

ubezpieczenia

Odpowiedzialność cywilną - można określić jako zobowiązanie osoby wykonującej jakąś profesję ,

bądź czynności życia codziennego wobec innej osoby. Warunkiem zaistnienia odpowiedzialności

cywilnej jest naruszenie ogólnie obowiązujących norm dotyczących danej czynności lub

niewywiązanie się z umowy, w wyniku czego jedna ze stron ponosi stratę materialną bądź fizyczną.

Jak wynika z powyższego odpowiedzialność cywilna jest pojęciem złożonym, w skład którego

wchodzą dwa problematycznie odmienne zagadnienia, a mianowicie: odpowiedzialność cywilna

deliktowa, odpowiedzialność cywilna kontraktowa,

Odpowiedzialność cywilna kontraktowa jest związana z niewykonaniem lub nienależytym

wykonaniem zobowiązania wynikającego z czynności prawnych czyli umowy.

Typowe przykłady dotyczące zakresu niniejszej pracy to :

niewykonanie lub nienależyte wykonanie umów przewozowych,

niewykonanie lub nienależyte wykonanie umów spedycyjnych,

Odpowiedzialność cywilna deliktowa - opiera się na wyrządzeniu szkody przez sprawcę , który

dopuścił się umyślnie lub nieumyślnie czynu niedozwolonego. Typowe przykłady to : uszkodzenie

cudzego mienia, naruszenie cudzego życia lub zdrowia, naruszenie obowiązku zawarcia umowy,

Obie te formy odpowiedzialności częstokroć wiążą się z transportem towarów i osób. Wyodrębnienie

ich daje pełną możliwość przejrzystości podczas analizowania i rozgraniczania form i zasięgu

odpowiedzialności.

Odpowiedzialność przewoźnika/spedytora

Według najogólniejszych przepisów zawartych w Kodeksie Cywilnym zakres

odpowiedzialności przewoźnika za przewożony towar jest dość szeroki. Przewoźnik

odpowiada bowiem za wszystkie szkody wynikłe z :

utraty przewożonego towaru,

ubytku przewożonego towaru,

uszkodzenia przesyłki.

Zakres odpowiedzialności spedytora jest znacznie większy od zakresu odpowiedzialności

przewoźnika. Spedytor oprócz bezpieczeństwa przewożonych towarów odpowiada także za

organizację tego przewozu.

Odpowiedzialność przewoźnika/spedytora trwa od chwili przejęcia przesyłki do przewozu, aż do

chwili wydania jej odbiorcy. Należy pamiętać przy tym , iż przewoźnik odpowiada na zasadzie winy

domniemanej, to znaczy, że przyjmuje się, iż każda szkoda jaka może zdarzyć się w czasie transportu,

jest wynikiem niedołożenia przez przewoźnika należytej staranności do jej wykonania. Wyżej

wymieniony stan rzeczy jest bardzo korzystny dla właściciela transportu, bowiem w razie stwierdzenia

szkody w przesyłce osoba uprawniona nie potrzebuje przeprowadzać dowodu winy przewoźnika.

Wina ta jest domniemana.

W niektórych przypadkach ma on możliwość uwolnienia ciążącej na nim odpowiedzialności czyli

przeprowadzenia tzw. ekskulpacji. Zdarza sie to wtedy , gdy udowodni (tzn. ciężar dowodu

przerzucony jest na przewoźnika), że nie mógł zapobiec powstaniu szkody, mimo zachowania

należytej staranności. Przewoźnik odpowiada nie tylko za własne działanie ( przy czym działanie

organów osoby prawnej traktuje się jako działanie samej osoby prawnej), lecz także wszystkich swych

pracowników oraz inne osoby, którymi się posługuje przy wykonywaniu przewozu. Przewoźnik

odpowiada również - w transporcie bezpośrednim lub kombinowanym - za dalszych przewoźników ,

którym powierza przesyłkę , tak samo jak za siebie samego. Jeżeli przewóz odbywa się na podstawie

jednego dokumentu przewozowego (tzw. bezpośredniego) na całej trasie, to odpowiedzialność

wszystkich przewoźników biorących udział w wykonywaniu przewozu jest w stosunku do klienta

solidarna. Oznacza to, że klient - a więc wysyłający albo odbiorca przesyłki - może się zwrócić do

każdego z przewoźników , bądź do wszystkich łącznie i od każdego ma prawo żądać pełnego pokrycia

szkody. Jeżeli jeden z przewoźników pokrył szkodę, może mieć roszczenia zwrotne tzw. regres* do

innych uczestników przewozu. Zobowiązania przewoźnika z tytułu zawartej umowy , jakkolwiek dość

rygorystyczne, nie są nieograniczone. Granicę odpowiedzialności stanowi w większości przypadków

rzeczywista wartość przesyłki.

Zakres odpowiedzialności za szkody transportowe W zakresie odpowiedzialności za szkody

transportowe - przewoźnika oraz zakładu ubezpieczeń z tytułu ubezpieczenia cargo - możemy

wyróżnić następujące grupy ryzyk :

ryzyka , za które odpowiadamy z oc przewoźnika/spedytora, jak i z tytułu ubezpieczenia cargo,

ryzyka , za które odpowiadamy z tytułu OC , a nie odpowiadamy z tytułu ubezpieczenia cargo np.

szkody wynikające z tytułu opóźnienia terminu dostawy,

ryzyka ,za które odpowiadamy tylko z tytułu ubezpieczenia cargo , a nie odpowiadamy z OC

przewoźnika/spedytora np. wynikające z nadzwyczajnych zdarzeń losowych,ryzyka, za które nie

odpowiada ani przewoźnik z tytułu OC , ani nie odpowiadamy z tytułu ubezpieczenia cargo. Do tej

grupy możemy zaliczyć szkody wynikające z winy wysyłającego lub odbiorcy, z braku, bądź

wadliwości opakowania, z tytułu ubytków naturalnych w granicach ustalonej normy, z właściwości

wewnętrznych towaru, z powodu nie zachowania przepisów bezpieczeństwa.

Można jeszcze nadmienić, iż również awaria wspólna (występująca w ubezpieczeniach morskich ) nie

jest objęta odpowiedzialnością przewoźnika.

Rodzaje polis stosowanych w ubezpieczeniach transportowych

Ubezpieczenia transportowe, jak już wspomniałem, są całkiem odmienne od innych rodzajów

ubezpieczeń, a co za tym idzie specyfika ich spowodowała wytworzenie zupełnie odmiennych

rodzajów polis. Polis, które występują w ubezpieczeniach transportowych w większości przypadków

nie spotkamy w innych rodzajach ubezpieczeń. W większości ubezpieczeń majątkowych z wyjątkiem

ubezpieczeń transportowych występują tylko polisy o tradycyjnej strukturze, czyli takie, które tyczą

się ściśle określonego przedmiotu bądź grupy przedmiotów jednego gatunku.

Natomiast specyfika ubezpieczeń transportowych wytworzyła zupełnie odmienne rodzaje polis, które

mają szerokie zastosowanie w ubezpieczeniach przewozowych , co więcej ubezpieczenia te dzięki tym

formom zawierania transakcji nabierają coraz większego znaczenia dla firm ubezpieczeniowych.

Wpływają na to profity, które napływają dzięki dość dużym składkom i stosunkowo dość rzadkim

szkodom. Poza tym w większości szkód związanych z transportem, wypłaconych przez firmy

ubezpieczeniowe, a głównie w przypadku szkód z tytułu CARGO, istnieje średnio w 60 przypadkach

na 100 możliwość regresu. Przyjrzyjmy się zatem rodzajom polis stosowanych w interesującym nas

zagadnieniu, a mianowicie: polisie jednostkowej, polisie generalnej, polisie obrotowej, polisie

odpisowej,

W celu uzyskania przejrzystości tej pracy po każdym ogólnym opisie poszczególnej polisy zostaną tu

zebrane w punktach charakterystyczne jej cechy:

Polisa jednostkowa - w transporcie nie różni się od polisy stosowanej w innych działach ubezpieczeń.

Ma zastosowanie przy ubezpieczeniu konkretnej przesyłki na określoną trasę. Forma ta traci

stopniowo znaczenie i obecnie służy przede wszystkim do ubezpieczenia pojedynczych,

sporadycznych przesyłek. charakter standardowej polisy majątkowej, ubezpieczenie konkretnej

przesyłki,

określona podróż (czas, od do, rodzaj przewożonego mienia),

określenie środka transportu,

Polisa generalna - powstanie jej jest wynikiem potrzeby ubezpieczenia na jednej polisie określonej

liczby transportów. Jak więc wspomniałem w przeciwieństwie do polisy jednostkowej polisa

generalna nie odnosi się do jednej przesyłki lecz do całego potoku ładunków. Opiewa ona nie na

określony transport, lecz na pewien okres czasu, jakkolwiek poszczególne przesyłki objęte są ochroną

ubezpieczeniową tylko w czasie ich podróży. Polisa generalna może obejmować wszystkie lub tylko

niektóre przesyłki wysyłane bądź otrzymywane przez ubezpieczającego. Musi ona określić ściśle

rodzaj przesyłki, zakres objętych ryzyk. Niezależnie od tego ubezpieczający zobowiązany jest

prowadzić tzw.dziennik ubezpieczeń (oparty na specjalnym wzorze), do którego powinny być

wpisywane wszelkie przesyłki objęte ubezpieczeniem.

W przypadku ubezpieczenia ładunków na podstawie polisy generalnej przedmiot ubezpieczenia nie

jest oznaczony indywidualnie , lecz tylko rodzajowo. Niepodobna więc podać z góry sumy

ubezpieczenia, ani też podać wysokości składki. Rozliczenie więc następuje okresowo - z dołu -na

podstawie konkretnych danych za poprzedni okres . Korzyści ze stosowania tego rodzaju polis są

oczywiste: uproszczenie i potanienie usługi ubezpieczeniowej. Polisa generalna, z uwagi na swe

zalety, może być więc stosowana w zakresie transportu towarów jednorodnych w obrocie

gospodarczym, zwłaszcza międzynarodowym.

Za otrzymane przywileje z tytułu posiadania polisy generalnej zakład ubezpieczeń zastrzega sobie

prawo wglądu do dokumentów ubezpieczającego w szczególności do dziennika

ubezpieczeń - w celu kontroli, czy ustalone w polisie zasady są ściśle przestrzegane. Przy

ubezpieczeniu ładunku w transporcie krajowym na podstawie polisy generalnej składkę

oblicza się z zasady w zależności od przedmiotu ubezpieczenia, trasy, środka transportu,

odległości. Charakterystyczne cechy polisy generalnej:

jedna polisa-określona ilość transportów,

zawierana na pewien okres czasu,

konkretna przesyłka-obj ęta ochrona na konkretną podróż,

nie obejmuje wszystkich przesyłek,

przedmiot ubezpieczenia-określony rodzajowo,

prowadzenie dziennika ubezpieczeniowego,

rozliczenie okresowe,

Polisa obrotowa - jest odmianą polisy generalnej, tak że niekiedy bywa nazwana polisą generalną

obrotową. Obejmuje nie tylko ściśle określony rodzaj przesyłek, lecz cały obrót transportowy

ubezpieczonego, tzn. wszystkie wysyłane i otrzymywane przesyłki, jeśli ubezpieczający ponosi za nie

ryzyko transportowe. Przy stosowaniu polisy obrotowej poszczególne przesyłki nie muszą być

ewidencjonowane w dzienniku ubezpieczeń, wystarczy bowiem podanie zakładowi ubezpieczeń co

pewien okres, zazwyczaj co kwartał sumy obrotu za okres ubiegły przy jednoczesnym przekazaniu

składki od tej sumy, obliczonej przez ubezpieczającego według jednolitej stopy składek ustalonej dla

danej branży. Wprowadza więc ona maksymalne uproszczenie manipulacyjne przy obsłudze

ubezpieczenia , przyczyniając się do obniżenia kosztów obsługi. Zalety tej polisy sprawiły, że została

uznana za podstawową i zalecaną formę przy ubezpieczeniu mienia jednostek gospodarczych w

transporcie. Fakt ten potwierdzają statystyki z których wynika , iż polosy obrotowę we współczesnych

ubezpieczeniach transportowych stanowią 90

%

zawieranych ubezpieczeń. W przypadku polisy

obrotowej w Polsce przyjęty został system obliczania i uiszczania składki co kwartał z dołu.

Zapłacenie składki, przynajmniej pierwszej raty, stanowi zwykle warunek skuteczności umowy, a

terminowe opłacanie dalszych rat lub składek bieżących stanowi przesłankę utrzymania

odpowiedzialności zakładu. Charakterystyka polisy obrotowej:

- odmiana polisy generalnej,

- obejmuje ubezpieczeniem cały obrót,

- brak ewidencji przesyłek,

- uproszczenie manipulacji,

- niskie koszty obsługi,

Polisa odpisowa - Polisa odpisowa stanowiąca również odmianę polisy generalnej. Na podstawie

polisy odpisowej ubezpieczający deklaruje z góry globalną wartość potoku wysyłanych, bądź

otrzymywanych przesyłek, płaci za nie z góry ustaloną składkę , po czym odpisuje dokonywane

przewozy aż do wyczerpania zadeklarowanej wartości. Ta forma polisy może mieć tylko zastosowanie

do przesyłek jednorodnych , podlegających tej samej taryfikacji . Stanowi więc ona rodzaj

ubezpieczenia hurtowego , co uzasadnia korzystanie z pewnych rabatów. Cechy polisy odpisowej:

- z góry deklarowana wartość,

- z góry płacona składka,

dotyczy wyłącznie przesyłek jednorodnych,

Jak więc da się zauważyć ubezpieczenia transportowe wraz z rozwojem sposobów transportu, jak i

skomplikowaniem działalności dopasowywały się w swej formie do potrzeb jakie stwarzał nowy

rynek. Przy różnorodności naszego rynku tak pod względem transportu, jak i pod względem

występujących na nim firm ubezpieczeniowych narodził się nieistotny do niedawna problem

konkurencji. Duży wachlarz możliwości dla firm ubezpieczeniowych ( a przede wszystkim dla

brokerów i agentów ubezpieczeniowych ) daje w takiej sytuacji różnorodność występujących polis.

Odpowiednie manipulowanie ryzykiem na tych polisach,

odpowiednia ich analiza, a w efekcie końcowym zawarcie optymalnego ubezpieczenia daje możliwość

jeśli nie wygrania z konkurencją, to przynajmniej utrzymanie się na jej poziomie. Techniczne

zagadnienia związane z zawieraniem ubezpieczeń transportowych Przedmiot ubezpieczenia

Przedmiot ubezpieczenia określony jest w polisie w sposób jednoznaczny, niedopuszczający

żadnych wątpliwości. Przy ubezpieczeniu przesyłki w transporcie należy podać:

rodzaj,

ilość,

wagę,

oznaczenie towaru, sposób opakowania i załadowania, trasę przewozu, środek transportowy itp.

Nie wszystkie przedmioty wykazują jednakowe prawdopodobieństwo zajścia szkody, fakt ten służy za

podstawę klasyfikacji przedmiotów ubezpieczenia. Przy klasyfikacji towarów bierze się pod uwagę

przede wszystkim ich właściwości fizyczne chemiczne i technologiczne oraz wrażliwość na ryzyko

przewozu danym środkiem transportu. Z różnorodności przewożonych towarów wynika potrzeba ich

klasyfikacji. Celem klasyfikacji towarów jest zróżnicowanie stawek taryfowych, stosownie do

prawdopodobieństwa zajścia szkody. Jak już zaznaczono w poprzednich rozdziałach, przy

ubezpieczeniu w formie polisy obrotowej obowiązuje stawka jednolita w obrębie danej branży.

Jednakże rodzaj towaru, jego wrażliwość na niebezpieczeństwo przewozu, rodzaj transportu itd.

wywierają pośrednio wpływ na kształtowanie się składki jednolitej w obrębie konkretnej branży.

W celu określenia norm transportu oraz klasyfikacji towarów została stworzona UMOWA

EUROPEJSKA* dotycząca międzynarodowego przewozu drogowego towarów niebezpiecznych

"ADR" .Celem jej jest stworzenie ogólnie obowiązujących norm dotyczących sposobu przewozu tego

typu towarów. Wszystkie kraje, które podpisały tę umowę - między innymi i Polska zobowiązane są

do jej przestrzegania, a co za tym idzie wszyscy zajmujący się transportem bądź spedycją obowiązani

są do jej znajomości. W efekcie końcowym ma to ogromne znaczenie dla firm ubezpieczeniowych.

Nie jest to tak ważne dla towarzystwa ubezpieczeniowego w momencie zawarcia ubezpieczenia, ma to

natomiast ogromne znaczenie w momencie ewentualnej szkody. W przypadku zaistnienia takiego

zdarzenia, ubezpieczyciel zobowiązany jest do sprawdzenia czy poszkodowany dopełnił wszystkich

zobowiązań wynikających z "ADR". W przypadku wykrycia jakichkolwiek nieprawidłowości daje to

podstawę do odmowy wypłaty odszkodowania. Opakowanie

W ubezpieczeniach transportowych największą wagę przywiązuje się do opakowania przesyłki.

Wynika to z faktu, że największa szkodowość występuje nie podczas transportu, lecz podczas

przeładunku towaru. W tej sytuacji najbardziej istotny wpływ na bezpieczeństwo towaru ma jego

opakowanie. Zakład ubezpieczeń z zasady nie godzi się na przyjęcie odpowiedzialności za szkody

wynikłe wskutek niedostatecznego lub niewłaściwego opakowania, a taryfy składek odnoszą się tylko

do towarów prawidłowo opakowanych. Normy poszczególnych typów opakowań uniwersalnych na

obszarze całego kraju lub też mających zastosowanie w danej gałęzi gospodarki narodowej określa

Polski Komitet Normalizacyjny jako tzw. normy państwowe. W razie braku norm państwowych

niektóre opakowania sporządzone są według tzw. norm resortowych lub zakładowych, opracowanych

przez odpowiednie ministerstwo dla potrzeb podległych jednostek. Normy państwowe i resortowe

podają często kilka sposobów opakowania towarów. Z zasady nadawcy przesyłek wybierają

opakowania najtańsze, które częstokroć nie zabezpieczają towarów w dostatecznym stopniu. W

przypadku gdy towarzystwo ubezpieczeniowe uzna, że

zaproponowany przez ubezpieczającego rodzaj opakowania nie jest wystarczającym zabezpieczeniem

może narzucić wybór innego, uznanego za bezpieczny. Właściwe opakowanie powinno zapewnić

towarom ochronę przed niebezpieczeństwami związanymi z przewozem, czynnościami ładunkowymi,

składowaniem oraz przed ryzykiem kradzeży. Równie istotne znaczenie ma prawidłowe i staranne

załadowanie towaru na środek transportowy - zgodnie z obowiązującymi w tym zakresie przepisami

(różnymi w różnych działach transportu) oraz zwyczajami przyjętymi w obrocie. Zakład ubezpieczeń

ma prawo odmówić wypłaty odszkodowania albo zmniejszyć jego wysokość, jeżeli niewłaściwe

opakowanie czy załadowanie stało się przyczyną powstania szkody lub miało wpływ na zwiększenie

jej rozmiarów.

Ryzyko

Przez ryzyko rozumiemy w tej pracy niebezpieczeństwo, na jakie narażony jest przedmiot

ubezpieczenia. W tym znaczeniu mówimy o ryzyku:

ognia,

kradzieży,

gradobicia,

wypadku samolotowego,

zatonięcia statku morskigo,

zaginięcia przesyłki itp.

Grożące niebezpieczeństwo może przejawiać się różnie - zależnie od właściwości samego przedmiotu

ubezpieczenia oraz innych okoliczności. Zazwyczaj jeden i ten sam przedmiot ubezpieczenia może

być narażony na kilka ryzyk jednocześnie. Towar przewożony w transporcie drogowym może być

narażony na stłuczenie (wstrząsy), na spalenie (ogień), deszcz (zalanie), kradzież. Niektóre z tych

ryzyk mogą być objęte umową ubezpieczenia inne zaś - nie.

Obecne formy ubezpieczeń spowodowały duży podział ryzyk, oraz możliwość wybiórczego doboru

ubezpieczenia poszczególnego ryzyka. Podczas zawierania ubezpieczeń w celu przybliżenia nasilenia

występującego w danym przewozie ryzyka należy sporządzić sobie podział:

w zależności od trasy przewozu-określenie krajów, określenie na jakie ryzyko i w jakim stopniu

narażony jest towar podczas przewozu przez ten kraj

określenie tras przewozu szczególnie niebezpiecznych np. terenów, na których prowadzi się wojny i

ewentualne wyłączenie tych tras z zakresu ubezpieczenia.

Należy pamiętać, iż w pewnych strefach geograficznych występują dodatkowe ryzyka np. w takich

krajach jak Japonia, Meksyk, Stany Zjednoczone poza ryzykiem pożaru ,nawalnych deszczów,

huraganów występują jeszcze ryzyka związane z możliwością wystąpienia na tych obszarach trzęsień

ziemi, trąb powietrznych i innych kataklizmów charakterystycznych właśnie dla tych obszarów. W

takiej sytuacji pobranie składki z tytułu "innych zdarzeń losowych" ze składką odpowiadającą np.

polskim warunkom jest niemiarodajne. Jak więc wynika z powyższego w celu określenia w sposób

najbardziej zbliżony prawdopodobieństwa zaistnienia szkody (w związku z tym określenie

odpowiedniej składki) należy wziąć pod uwagę wszystkie wyżej wspomniane aspekty i wyciągnąć

porządane wnioski. W tym celu sporządza się tabelę umożliwiającą określenie stopnia ryzyka w

konkretnym przewozie.

Czas trwania ubezpieczenia transportowego

W ubezpieczeniach transportowych czas trwania stosunku ubezpieczenia zależy od woli stron, w

głównej mierze od ubezpieczającego. Z uwagi na czas trwania stosunku ubezpieczeniowego

rozróżniamy dwa rodzaje ubezpieczeń: zawarte na czas, zawarte na podróż,

Ubezpieczenia zawarte na czas mogą być zawarte na czas określony bądź nieokreślony. Przy

ubezpieczeniach zawartych na czas określony, w polisie należy ustalić dokładnie datę i godzinę,

zarówno terminu początkowego jak i końcowego. Natomiast w ubezpieczeniach zawartych na czas

nieokreślony w polisie ustala się jedynie termin początkowy.

Ubezpieczenie zawarte na czas nieokreślony ( polisa obrotowa ) podobnie jak inne stosunki umowne o

charakterze stałym - może ulec rozwiązaniu w drodze wypowiedzenia , przy zachowaniu ustawowego

terminu. W przypadku wystąpienia ważnych powodów strony mogą odstąpić od umowy lub rozwiązać

ją ze skutkiem natychmiastowym. Ponadto ubezpieczenie wygasa automatycznie z chwilą całkowitego

zniszczenia przedmiotu ubezpieczenia. Najczęściej stosowanym okresem ubezpieczenia jest okres

roczny, zazwyczaj obejmujący swym zakresem rok kalendarzowy choć niekoniecznie. Wynika to

głównie ze sposobu rozliczania się firmy ubezpieczeniowej z podatku, sporządzaniu bilansu.

W przypadku ubezpieczenia na podróż - za początek i koniec okresu ubezpieczenia przyjmuje się

zwykle początek i koniec samej podróży, bez potrzeby określania tych zdarzeń w czasie.

Odpowiedzialność cywilna przewoźnika to odpowiedzialność wynikająca z zarobkowego

przewozu towarów w ruchu międzynarodowym oraz międzynarodowym, przedsiębiorcy działającego

w charakterze przewoźnika z tytułu zawartej umowy o przewóz przy użyciu własnych lub wynajętych

środków transportu.

Przedmiotem ubezpieczenia jest odpowiedzialność cywilna przewoźnika, wynikająca z niewykonania

lub nienależytego wykonania umowy przewozu (uszkodzenie lub zniszczenie towaru, opóźnienie

dostawy). Ubezpieczenie to jest dobrowolne, jednak warto się ubezpieczyć, ponieważ posiadanie

polisy OC przewoźnika pomaga w zdobywaniu klientów i chroni przed powstaniem zobowiązań

odszkodowawczych

na

wskutek

wypadków

w

transporcie. Posiadanie

ubezpieczenia

odpowiedzialności cywilnej przewoźnika jest aktualnie wymogiem stawianym przez większość

zleceniodawców firm przewozowych i Spedytorów. Dla Spedytorów skonstruowane jest oddzielne

ubezpieczenie OC Spedytora, obejmujące wszystkie pozostałe czynności związane z transportem

przesyłek i towarów poza samym transportem (np. zawarcie umowy o przewóz, załadunek, odprawa

celna, skompletowanie dokumentacji).

Ważne są wyłączenia odpowiedzialności ubezpieczyciela z tytułu OC przewoźnika - zakład

ubezpieczeń najczęściej nie odpowiada za szkody powstałe:

- z winy umyślnej lub wskutek rażącego niedbalstwa,

- wskutek niewłaściwego opakowania lub załadunku towaru przez nadawcę,

- wskutek wady ukrytej towaru lub właściwości naturalnych, na które przewoźnik nie miał wpływu,

- wskutek użycia przez ubezpieczającego pojazdu nieprzystosowanego do przewozu danego rodzaju

towaru, niesprawnego technicznie lub prowadzonego przez osobę nieuprawnioną,

- w wyniku przewozu towarów niebezpiecznych, sklasyfikowanych w klasie I i II wg listy ADR,

chyba, że ryzyko to za opłatą dodatkowej składki objęte zostało ubezpieczeniem,

- wskutek użycia do przewozów szybko psujących się artykułów żywnościowych pojazdów

izolowanych cieplnie, ogrzewanych lub chłodzonych, nieposiadających świadectwa ATP,

- w wyniku wydania towaru osobie nieuprawnionej,

- wskutek parkowania w miejscach niestrzeżonych lub bez dozoru konwojenta, chyba że umówiono

się inaczej,

- w przewożonym towarze w następstwie rozboju, kradzieży rozbójniczej lub zuchwałej, chyba że

ryzyko to za opłatą dodatkowej składki objęte zostało ubezpieczeniem.

Towarzystwo ubezpieczeniowe nie pokrywa także:

- kar pieniężnych nałożonych na ubezpieczającego lub osoby przez niego zatrudnione, przez -

- właściwe organa oraz konfiskaty towaru,

- szkód w przewożonych dziełach sztuki, papierach wartościowych, pieniądzach i innych towarach o

wysokiej wartości (art. 24 CMR) oraz roszczeń wynikających z przyjęcia przez ubezpieczającego

dodatkowej odpowiedzialności za przewożony towar (art. 26 CMR), chyba, że takie ryzyka zostaną

dodatkowo zgłoszone do ubezpieczenia z wyprzedzeniem, przed rozpoczęciem przewozu i uzyskają

akceptację ubezpieczyciela,

szkód powstałych wskutek siły wyższej, działań wojennych, rewolucji, strajków, akcji

terrorystycznych oraz działań substancji radioaktywnych,

Odpowiedzialność cywilna Spedytora to odpowiedzialność wobec zleceniodawcy i osób trzecich za

szkody wynikłe z niewykonania lub nienależytego wykonania umowy spedycji, którą ponosi Spedytor

zgodnie z przepisami kodeksu cywilnego.

Ubezpieczenie odpowiedzialności cywilnej Spedytora przeznaczone jest dla firm spedycyjnych lub

logistycznych wykonujących usługi spedycyjne lub czynności związane z obsługą spedycyjną swoich

zleceniodawców, którzy powierzyli mienie Spedytorowi m.in. w celu organizacji wysyłki i odbioru

mienia na terenie Rzeczypospolitej Polskiej oraz poza jej granicami. Ubezpieczenie Spedytora nie

obejmuje szkód związanych z samym transportem towarów, dla których służy dedykowane OC

przewoźnika.

Przedmiotem ubezpieczenia jest odpowiedzialność cywilna Spedytora (ubezpieczającego) z tytułu

niewykonania lub nienależytego wykonania usług spedycyjnych w ramach zawartej umowy spedycji,

jaką ponosi on zgodnie z przepisami Kodeksu Cywilnego.

Ubezpieczenie - obok usług spedycyjnych standardowo wykonywanych przez firmy spedycyjne -

uwzględnia przejmowanie przez Spedytorów funkcji w zakresie logistyki oraz magazynowania

(ubezpieczenie usług logistycznych) i daje możliwość uzyskania ochrony w zakresie na jbardziej

odpowiednim dla prowadzonej przez ubezpieczającego działalności. Ochroną ubezpieczeniową - obok

odpowiedzialności cywilnej z tytułu niewykonania lub nienależytego wykonania usług spedycyjnych -

może zostać objęta również odpowiedzialność cywilna z tytułu niewykonania lub nienależytego

wykonania usług logistycznych jak np. kompletacja przesyłek, konfekcjonowanie towarów,

dystrybucja towarów itp., a także z tytułu spedycji materiałów niebezpiecznych, dokonywanej zgodnie

z Umową Europejską dotyczącą Międzynarodowego Przewozu Materiałów niebezpiecznych (ADR).

Zakres ochrony może zostać rozszerzony również o odpowiedzialność cywilną za szkody w towarach

składowanych w ramach umowy składu.