PRACA MAGISTERSKA

„ System informatyczny wspomagający podejmowanie decyzji

na rynku walutowym”

2

SPIS TREŚCI

WSTĘP........................................................................................................................................................ 3

CEL I ZAKRES PRACY........................................................................................................................... 5

1.

WPROWADZENIE DO ANALIZA TECHNICZNEJ .................................................................... 7

1.1

PODSTAWOWE

POJĘCIA

ANALIZY

TECZNICZNEJ ........................................................ 8

1.2

WSKAŹNIKI

ANALIZY

TECHNICZNEJ ............................................................................ 10

1.2.1

W

STĘGA

B

OLLINGERA

(B

OLLINGER

B

ANDS

) ........................................................................... 10

1.2.2

MACD

(M

OVING

A

VERAGE

C

ONVERGENCE

D

IVERGENCE

)

–

O

SCYLATOR ŚREDNICH

WYKŁADNICZYCH

....................................................................................................................................... 12

1.2.3

RSI

(R

ELATIVE

S

TRENGHT

I

NDEX

)

–

I

NDEKS

S

IŁY

W

ZGLĘDNEJ

............................................. 13

1.3

ANALIZA

FUNDAMENTALNA .......................................................................................... 15

2.

SYSTEMY INFORMATYCZNE NA RYNKU INWESTYCYJNYM ......................... BŁĄD! NIE

ZDEFINIOWANO ZAKŁADKI.

2.1

AUTOMATYCZNE

SYSTEMY

TRANSAKCYJNE ............................................................ 19

2.2

PRZYKŁAD

SYSTEMU

TRANSAKCYJNEGO

(SYSTEM

HANDLU

PARAMI).............. 22

3.

ANALIZA NAJBARDZIEJ ROZWINIĘTYCH PLATFORM POZWALAJĄCYCH NA

REALIZACJĘ AUTOMATYCZNYCH SYSTEMÓW INWESTYCYJNYCH.......................... 31

3.1

P

AKIET

WEALTH

LAB

DEVELOPER................................................................................... 32

3.2

OPIS

PLATFORMY

METATRADER ................................................................................... 35

3.3

OPIS

PLATFORMY

TMM..................................................................................................... 36

4.

OPRACOWANIE SYSTEMU INFORMATYCZNEGO POZWALAJĄCEGO NA

OPTYMALIZOWANE PODEJMOWANIE DECYZJI NA RYNKU FOREX ZA POMOCĄ

SYNTEZY PODEJŚCIA TECHNICZNEGO I FUNDAMENTALNEGO.................................. 40

4.1

FORMALIZACJA

KRYTERIÓW

LOKALNYCH

ZA

POMOCĄ

FUNKCJI

UŻYTECZNOŚCI...................................................................................................................................... 43

4.2

OSZACOWANIE

WSPÓŁCZYNNIKÓW

WZGLĘDNEJ

WAŻNOŚCI

DLA

KRYTERIÓW

LOKALNYCH........................................................................................................................................... 45

4.3

AGREGOWANIE

KRYTERIÓW

LOKALNYCH................................................................. 47

4.4

ZAŁOŻENIA

SYSEMU

INWESTYCYJNEGO .................................................................... 51

4.5

PRZYKŁAD

DZIAŁANIA

SYSTEMU

INWESTYCYJNEGO............................................. 52

3

WSTĘP

Problem wyboru odpowiedniej strategii inwestycyjnej jest problemem znanym

od samych początków ludzkości, gdzie człowiek pierwotny stosował handel wymienny

z innym osobnikiem, nastawiając się na osiągnięcie możliwie największej korzyści.

Choć człowiek rozwijał się tworząc coraz bardziej zaawansowane technologicznie

wynalazki, rozwijając się, idea rynku i wymiany pozostała taka sama.

Na temat wyboru strategii inwestycyjnej, która będzie można z powodzeniem

zastosować na rynku powstało szereg prac mających charakter naukowy jak i zupełnie

przypadkowy, czego przykładem mogą być publikacje takie jak [x], jednak nikt do dnia

dzisiejszego nie odnalazł takiego sposobu, który pozwoliłby na 100% skuteczność. W

pracach tych starano się zastosować skomplikowany aparat matematyczny, czy też

nawet czysto intuicyjne techniki. Problem wyboru korzystnej strategii jest w gruncie

rzeczy procesem podejmowania decyzji, na który wpływ ma zbiór ściśle określonych

kryteriów. Aby osiągnąć sukces należy wykonać pewnien model zachowań innych

uczestników rynku, być o krok do przodu. Z tego punktu widzenia naturalnym

podejściem staje się wybór wielokryterialny, choć jak dowodzą badania nie ma sposobu

na stuprocentową skuteczność zastosowanie odpowiednich technik matematycznych

oraz sposobu doboru i agregacji kryteriów może się przyczynić do zbudowania systemu

inwestycyjnego, który pozwoli na osiąganie zadawalającej skuteczności. Należy

również zaznaczyć, iż proces inwestycyjny jest procesem typowo subiektywnym a

wybór odpowiedniej strategii ze względu na mnogość czynników bardzo

skomplikowany.

Jeszcze na początku XIX wieku w finalizowaniu transakcji niezbędne było

liczydło, dzięki któremu liczenie było ułatwione. Współczesny człowiek nie musi już

prowadzić skomplikowanych obliczeń za pomocą tak prymitywnych narzędzi. Ma do

swojej dyspozycji komputery, których moc obliczeniowa jest bardzo duża. Maszyny te

są wykorzystywane dzisiaj praktycznie w każdej dziedzinie życia. Nawet w

gospodarstwie domowym bardzo często mamy do czynienia z komputerem, choć

4

czasami nawet nie zdajemy sobie z tego sprawy. Tak gwałtowny rozwój

komputeryzacji, jaki miał miejsce w XX wieku, nie mógł nie mieć wpływu na różnego

rodzaju rynki. Dzięki kontrolowaniu wymiany rynkowej przez maszyny mogła się ona

rozwinąć w sposób bardzo szybki. Dziś nie trzeba nawet wychodzić z domu, aby

dokonywać transakcji, spekulacja na rynku wymaga tylko komputera domowego i

podłączenia do Internetu. Rozwój komputerów wpłynął w jeszcze inny sposób na

spekulację, dał zupełnie inne spojrzenie na analizę techniczną. Analiza techniczna znana

jest od XIX wieku, kiedy to jako pierwsi zastosowali ją japończycy na rynku ryżu i

gdzie dawała wymierne rezultaty. Do dziś bardzo ważną techniką inwestowania w

szczególności stosowaną na rynkach azjatyckich są tak zwane świece japońskie. O tym,

że wschodni traderzy są bardzo innowacyjni jeśli chodzi o podejście do rynku a w

szczególności do analizy technicznej można się przekonać śledząc rozwój strategii

Ichimoku szczegółowo przedstawionej w [x]. Jak już wcześniej wspomniałem w

ostatnich latach nastąpił niewątpliwy boom, jeśli chodzi o analizę techniczną, rozwój

informatyzacji pozwolił na wdrażanie nawet najbardziej skomplikowanych rozwiązań

na zwykłym komputerze domowym. Trader w dniu dzisiejszym nie musi nawet znać

skomplikowanych formuł matematycznych, wystarczy, że będzie znał podstawy

teoretyczne, aby stosować różne, nawet bardzo zaawansowane teorie. W chwili obecnej

w Internecie na różnych forach, czy też grupach dyskusyjnych można znaleźć wiele

systemów napisanych przez użytkowników rynku. Większość z nich ma silne

podbudowy teoretyczne. Jak grzyby po deszczu pojawiają się firmy oferujące swoim

klientom gigantyczne zyski w bardzo krótkim czasie. Dowodem na takie cudowne

wręcz rezultaty mają być zyski systemu na danych historycznych.

5

CEL I ZAKRES PRACY

Celem

niniejszej

pracy

jest

opracowanie

systemu

informatycznego

pozwalającego na zwiększenie zysków z handlu na rynku walutowym Forex. W tym

celu opracowano oprogramowanie umożliwiające wspomaganie podejmowania decyzji

na rynku Forex.

W pierwszym rozdziale pracy zaprezentowano wprowadzenie do problemu

zastosowania technik matematycznych na rynkach finansowych, pokazano podstawowe

techniki stosowane przez traderów, omówiono pojęcia niezbędne do dalszej lektury

niniejszej pracy.

Drugi rozdział traktuje o automatycznych systemach transakcyjnych i ich

zastosowaniu na rynkach finansowych. W rozdziale tym przedstawione są przykłady

automatycznych systemów stosowanych na rynkach finansowych w celu osiągnięcia

maksymalnych zysków. Wyjaśniono również problem psychologii rynku, jako główny

powód niepowodzeń uczestników różnego rodzaju giełd. Od psychologii w sposób

naturalny przechodzimy do automatyki, jako niezbędnego warunku sukcesu. W

rozdziale tym pokazana jest przewaga automatu nad decyzjami gracza, który często jest

pod wpływem różnego rodzaju emocji i bodźców. Na zakończenie przedstawione jest

gotowy system inwestycyjny, który może być uruchomiony automatycznie na

platformie Forexowej.

Rozdział trzeci jest nijako dokończeniem rozdziału drugiego, i przedstawia

oprogramowanie realizujące wytyczne przedstawione w rozdziale poprzednim. W

rozdziale tym przedstawiono różnego rodzaju oprogramowanie komercyjne i darmowe

pozwalające na uczestnictwo w rynkach finansowych. Aby oprogramowanie takie było

jak najbardziej użyteczne z punktu widzenia gracza giełdowego musi spełniać

następujące kryteria:

• Wizualizacja danych tekstowych (wykresy)

6

• Możliwość pracy na danych historycznych

• Zawieranie transakcji w trybie rzeczywistym

• Implementacja własnego języka programowania umożliwiającego tworzenie

wskaźników analizy technicznej

• Testowanie zaprogramowanych rozwiązań

• Możliwość automatycznego zawierania transakcji

W rozdziale czwartym pokazano innowacyjne podejście do budowania strategii

rynkowych opierające się na zastosowaniu wielokryterialnych systemów decyzyjnych.

W rozdziale tym zaprezentowano system inwestycyjny oparty na połączeniu podejścia

technicznego i fundamentalnego dla rynku walutowego, Jako czynniki fundamentalne

zastosowano wskaźniki makroekonomiczne publikowane dla Stanów Zjednoczonych,

natomiast jako podejście techniczne zastosowano ocenę sytuacji trendowej.

Zastosowanie takiej strategii pozwala na kompromis pomiędzy różnymi podejściami do

budowania strategii inwestycyjnej, dzięki czemu możliwe jest zmaksymalizowanie

zysków. W rozdziale tym zaprezentowano również wyniki systemu stworzonego na

jednej z dostępnych platform inwestycyjnych oraz możliwości jego zastosowania jako

automatyczny system inwestycyjny.

7

1. WPROWADZENIE

DO

ANALIZY

RYNKÓW

FINANSOWYCH

Analiza techniczna jest jedną z metod inwestycyjnych polegającej na analizie

kursów danego instrumentu za pomocą specjalnie do tego celu dobranych metod i

narzędzi matematycznych. Według Murphego Analiza Techniczna to: „badanie

zachowań rynku przede wszystkim przy użyciu wykresów, którego celem jest

przewidywanie przyszłych trendów cenowych”.[x] Ma ona zarówno mnóstwo

zwolenników jak i przeciwników, lecz jako metoda inwestycyjna jest stosowana

długiego czasu i nic nie wskazuje na to, żeby jej popularność malała, wydawane są

nowe pozycje książkowe, tworzone są nowe wskaźniki analizy technicznej, gdyż aparat

matematyczny daje praktycznie nieograniczone możliwości.

Każdy rynek i kształtujące się na nim ceny są niczym innym jak wypadkową

zachowań uczestników tegoż rynku, relacją popytu do podaży. Analiza techniczna

pozwala na zbadanie nie tyle konkretnych czynników wpływających na cenę danego

instrumentu, lecz na analizę zaistniałych wcześniej sytuacji i przewidywanie ruchów

cen w przyszłości. Podstawową zasadą analizy technicznej jest stwierdzenie, że ruchy

cen nie są przypadkowe, lecz podlegają mniejszym lub większym trendom (zmianom w

określoną stronę). Właśnie na wcześniej wspomnianych trendach można osiągać zyski,

przewidując ich kierunek, siłę, okres występowania czy w końcu prognozując

prawdopodobny moment rozpoczęci czy też zakończenia. Swoje założenia analitycy

opierają również na stwierdzeniu, że „historia się powtarza”. Analizując wykresy,

trendy, czy też formacje giełdowe, które już nastąpiły można dojść do pewnych

prawidłowości częściej lub rzadziej się powtarzających. Wnioski jakie analitycy

wyciągają z takiej analizy pozwalają na przewidywanie ruchów cen w przyszłości.

Powtarzalność na rynkach, badana zarówno przez analityków giełdowych jak i przez

psychologów ugruntowana jest w psychice ludzkiej. Jak stwierdzono człowiek ma

pewne stereotypy zachowania w określonych sytuacjach, co przekłada się również na

jego działania na rynku.

Poza analizą techniczną istnieją również inne sposoby przewidywania kursów akcji:

8

- analiza fundamentalna - skupiająca się na badaniu czynników gospodarczych

mających wpływ na kurs określonego instrumentu. Opiera się na równowadze popytu i

podaży. Jeżeli wartość rzeczywista przekracza wartość rynkową danego instrumentu

oznacza to, że najwyższy czas się go pozbyć, ponieważ jest on przewartościowany. W

przeciwnej sytuacji, gdy cena rynkowa jest niższa od ceny rzeczywistej, można nabyć

taki instrument spodziewając się, że jego cena w przyszłości wzrośnie. Problemem

analizy fundamentalnej jest to, że ceny rynkowe nierzadko wyprzedzają takie

przewidywania, gdyż dostęp do informacji od aktualnej wartości danej firmy spółki, czy

też danego waloru rynkowego ma grupa określonych osób.

-analiza psychologiczna powiązana z analizą techniczną, pozwala na zbadanie

psychologicznych podstaw zachowań uczestników rynku. Analiza ta bada sposób

reakcji ludzi na różne czynniki występujące na rynku, bada nastroje, niepokoje czy też

euforie wynikające ze zmiany cen, nowych informacji i innych czynników. Analiza

psychologiczna pozwala na utworzenie pewnych wzorów zachowań, które mogą się

pomóc w określeniu przyszłego kursu instrumentu rynkowego.

1.1 PODSTAWOWE POJĘCIA ANALIZY TECZNICZNEJ

Jak wcześniej wspomniano istnieje wiele opinii odnośnie analizy technicznej,

zwolennicy tego podejścia twierdzą, że jest ono niezbędne do prawidłowego

przewidywania kursów, jednak przeciwnicy wykazują wiele wątpliwości i zarzutów

przeciwko tejże analizie. Podstawowym zarzutem jest to, że ceny niekoniecznie mogą

podlegać trendom (główne założenie analizy technicznej). Powstała nawet teoria

błądzenia losowego (random walk theory)[x], stworzona w kręgach akademickich,

mówiąca o tym, że zmiany cen na rynku mają charakter losowy. Przeprowadzono

badania mające na celu udowodnienie, że ruchy cen nie podlegają trendom, są

przypadkowe i niczym nie zdeterminowane. Podejście to opiera się na teorii, że ceny

rynkowa jest odzwierciedleniem ceny rzeczywistej, a wszelkie odchylenia od tej ceny

są przypadkowe i spowodowane losowością. Założenia takie, jak wcześniej

wspomniano powstały w kręgach akademickich spór nie jest zbytnio powiązany z

rzeczywistością, ponieważ analiza techniczna jest z powodzeniem stosowana na

9

różnego rodzaju rynkach, a zarzuty wobec niej są odpierane przez specjalistów i

praktyków jako w ogóle nie związane praktyką.

Podstawową teorią analizy technicznej na której opiera się wiele podejść jest

teoria Dowa[x], powstała na pod koniec XIX wieku. Jej ojcem był Charles Dow, który

stworzył pierwszy na świecie indeks giełdowy, uwzględniając wartości średnie spółek z

sektora przemysłowego i kolejowego. Dow w swojej teorii wyodrębnił trzy fazy trendu

głównego: akumulacji (faza w której akcje kupują tylko wytrawni gracze, akcje są

jeszcze w miarę tanie, a nabywców na akcje jest mało); druga faza – w zakupie akcji

uczestniczy coraz więcej inwestorów a walory danej spółki rosną szybko; trzecia i

ostatnia faza – inwestorzy, którzy kupili akcje w fazie akumulacji zaczynają się ich

pozbywać, z drugiej strony na akcje spółki następuje swoisty boom, wydaje się, że

spółka radzi sobie wyśmienicie, jednak faza ta jest zapowiedzią odwrócenia trendu i

spadków cen.

Przez ponad sto lat od opublikowania teorii Dowa na rynku powstało wiele

podejść do analizy kursów, z bardziej popularnych należy wyróżnić: teorię fal

Elliota[x], opracowanej w latach trzydziestych XX wieku przez Ralpha Nelsona Elliota.

Teoria ta opiera się na występowaniu pięciu fal ruchów cen podczas wzrostu kursów

(hossy) oraz trzech fal podczas spadku (bessy). Założenia tej teorii chociaż powstały już

prawie osiemdziesiąt lat temu w dalszym ciągu są stosowane z powodzeniem, na

różnych rynkach. Inną godnym uwagi podejściem do rynku jest stosowanie ciągów

Fibonacciego[x] jako metody pozwalającej na prognozowanie ruchów cen. W ostatnich

czasach bardzo popularną metodą analizy było stosowanie tak zwanych „chmur

Ichimoku”. Metoda ta wynaleziona przez japończyka Goichi Hosode jeszcze przed II

wojną światową spopularyzowała się w latach dziewięćdziesiątych. Polega ona na

określeniu trendu za pomocą odpowiednio narysowanych wykresów i ich analizie.

Reasumując, przez wiele lat powstała cała gama teorii analizy technicznej,

wszystkie z nich obok założeń technicznych opierają się na analizie wykresów cen. Idąc

dalej wykresy są podstawą analizy technicznej, ich poprawne budowanie i zrozumienie

informacji niesionych przez wykres i wskaźniki pozwala na osiągnięcie sukcesu,

dlatego ich poprawnym tworzeniem zajmują się analitycy na całym świecie, często

twierdząc, że informacja graficzna niesiona przez jeden wykres jest ważniejsza niż

10

dziesięć stron opracowania fundamentalnego. Wskaźniki analizy technicznej

prezentowane na wykresie, choć wyliczane metodami matematycznymi, niosą za sobą

informację

czysto

graficzną,

często

intuicyjną,

nie

podlegającą

regułom

matematycznym. Przykładem mogą być średnie kroczące, których przecięcie daje

sygnał do akcji na rynku. Analitycy obserwujący wykres nie muszą podejmować akcji

na widok przecięcia, często same zbliżenie się średnich w powiązaniu z innymi

czynnikami może być sygnałem do kupna bądź sprzedaży.

1.2 WSKAŹNIKI ANALIZY TECHNICZNEJ

Wskaźniki analizy technicznej można podzielić na trzy podstawowe rodzaje:

wskaźniki idące za trendem, oscylatory oraz tak zwane wskaźniki nastroju. Wskaźniki

trendowe służą do wyłapywania znacznej zmiany cen na rynku, ich podstawową wadą

jest to, że w większości przypadków są one opóźnione względem trendu, a generowane

poprzez nie sygnały mogą również być spóźnione. Wskaźniki trendowe to między

innymi: średnie ruchome, MACD czy Wstęga Bollingera. Następną grupę stanowią

oscylatory, jak sama nazwa ich wartości oscylują wokół jednego punktu (najczęściej

jest nim zero), starają się wyłapywać punkty zwrotne na rynkach (odwrócenie trendu).

Do tej grupy zaliczamy między innymi Rate of Change (ROC), Relative Strength Index

(RSI) czy Commodity Chanel Index (CCI). Ostatnią grupę stanowią wskaźniki nastroju

mówiące o tym jakie nastroje panują wśród inwestorów, zdarza się że nie są one

budowane na podstawie cen, lecz na podstawie ankiet. Do tej grupy zaliczamy między

innymi wskaźnik nastroju Wig (ankieta) lub Advenced/Decline Index. Podane

wskaźniki stanowią oczywiście przykłady, więcej na temat wskaźników analizy

technicznej można znaleźć w literaturze[x].

Poniżej przedstawione zostanie kilka wskaźników analizy technicznej z przykładami

podejmowania decyzji na podstawie ich wskazań.

1.2.1 Wstęga Bollingera (Bollinger Bands)

11

Wstęga Bollingera jest jednym z najpopularniejszych wskaźników analizy

technicznej, w oparciu o wstęgę w połączeniu z innymi wskaźnikami powstają całe

strategie inwestycyjne, bada się zarówno dynamikę zmiany, jak i również szerokość

wstęgi. Bardzo często jest ona stosowana jako wsparcie dla istniejących już systemów

handlowych.

Formuła matematyczna:

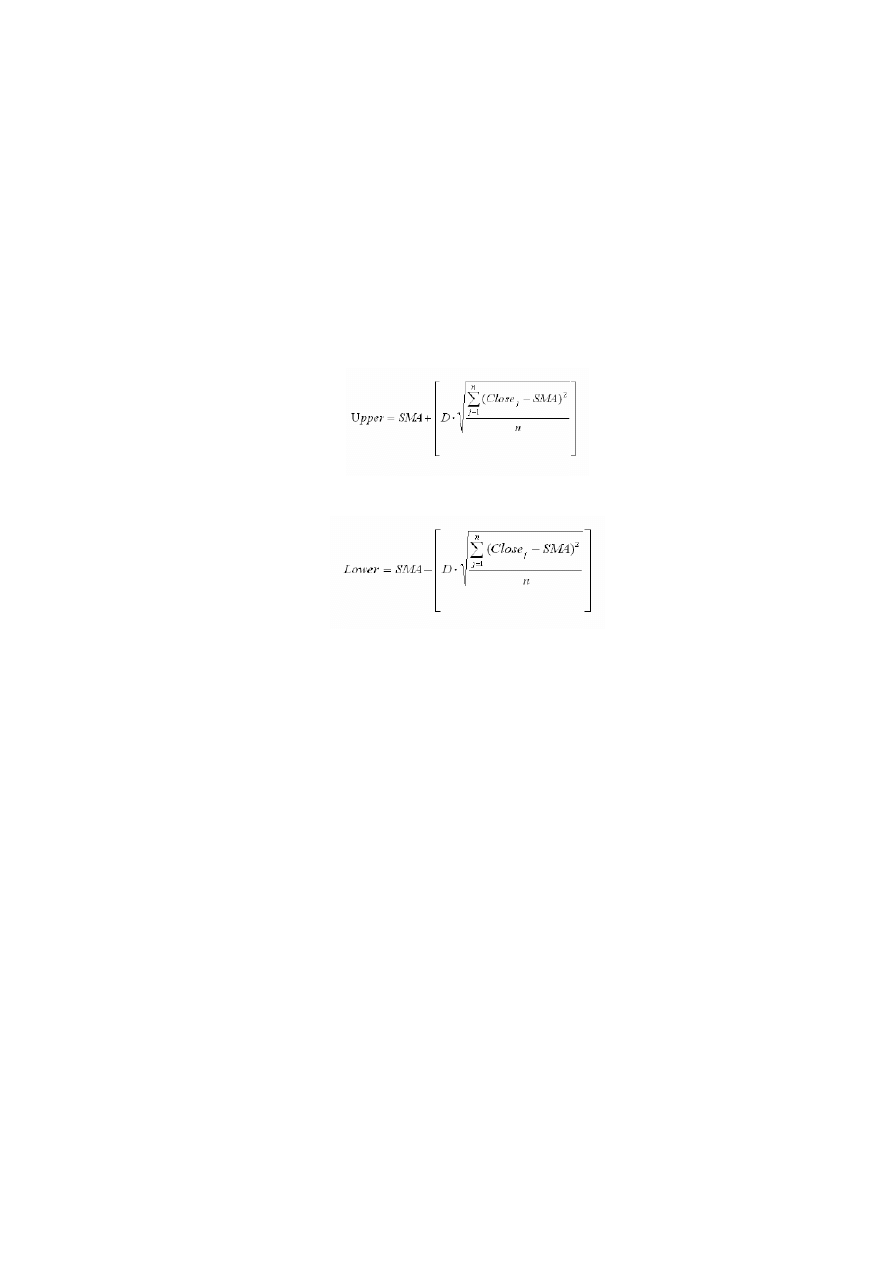

Do obliczenia wartości górnej wstęgi stosujemy wzór:

Dolną wstęgę obliczamy ze wzoru:

gdzie:

SMA – prosta średnia ruchoma z n okresów

Close – wartość ceny zamknięcia z badanego okresu

D – wielkość odchylenia standardowego

n – liczba okresów z jakich liczymy średnią

Jak widać z załączonej formuły Wstęga Bollingera powstaje ona przez odjęcie lub

dodanie D odchyleń z n sesji.

12

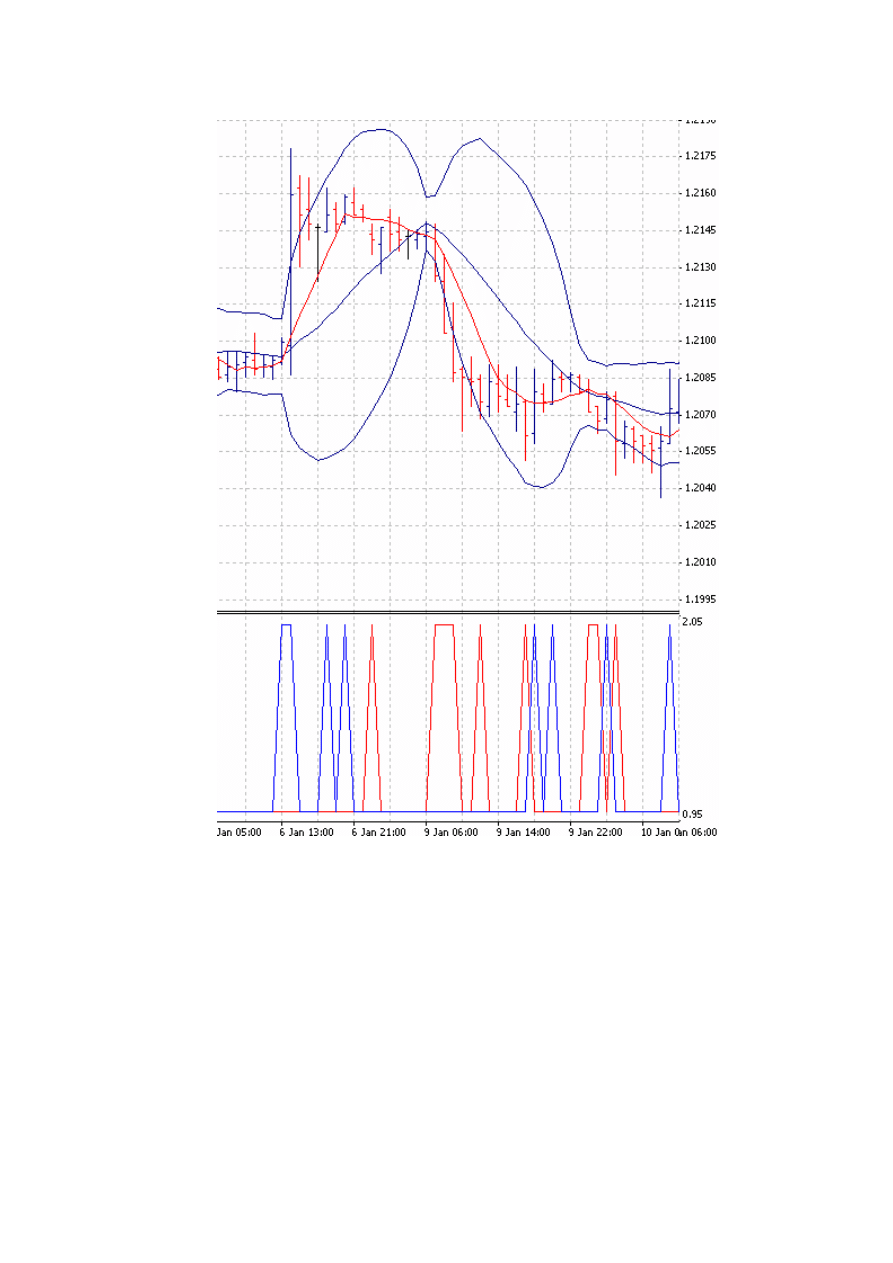

Rysunek[x]. Wykres wstęgi Bollingera dla n=20 i D=2

Zasady gry:

Wstęga Bollingera służy zazwyczaj do oceny, czy rynek znajduje się w sytuacji

trendowej, jeśli cena wychodzi poza zakres wstęgi górnej(1) generuje się sygnał do

kupna, jeśli cena wraca do wstęgi należy zamykać pozycję(2). W przypadku, gdy dolna

linia wstęgi jest przebijana przez linię ceny zajmowana jest pozycja krótka.

Innym przypadkiem jest, gdy linie wstęgi utrzymują się na stałym poziomie świadczy to

o tak zwanym trendzie bocznym. Na niektórych rynkach zwężenie szerokości wstęgi

sygnalizuje skupienie rynku przed silnym wybiciem.

1.2.2 MACD (Moving Average Convergence Divergence) –

Oscylator średnich wykładniczych

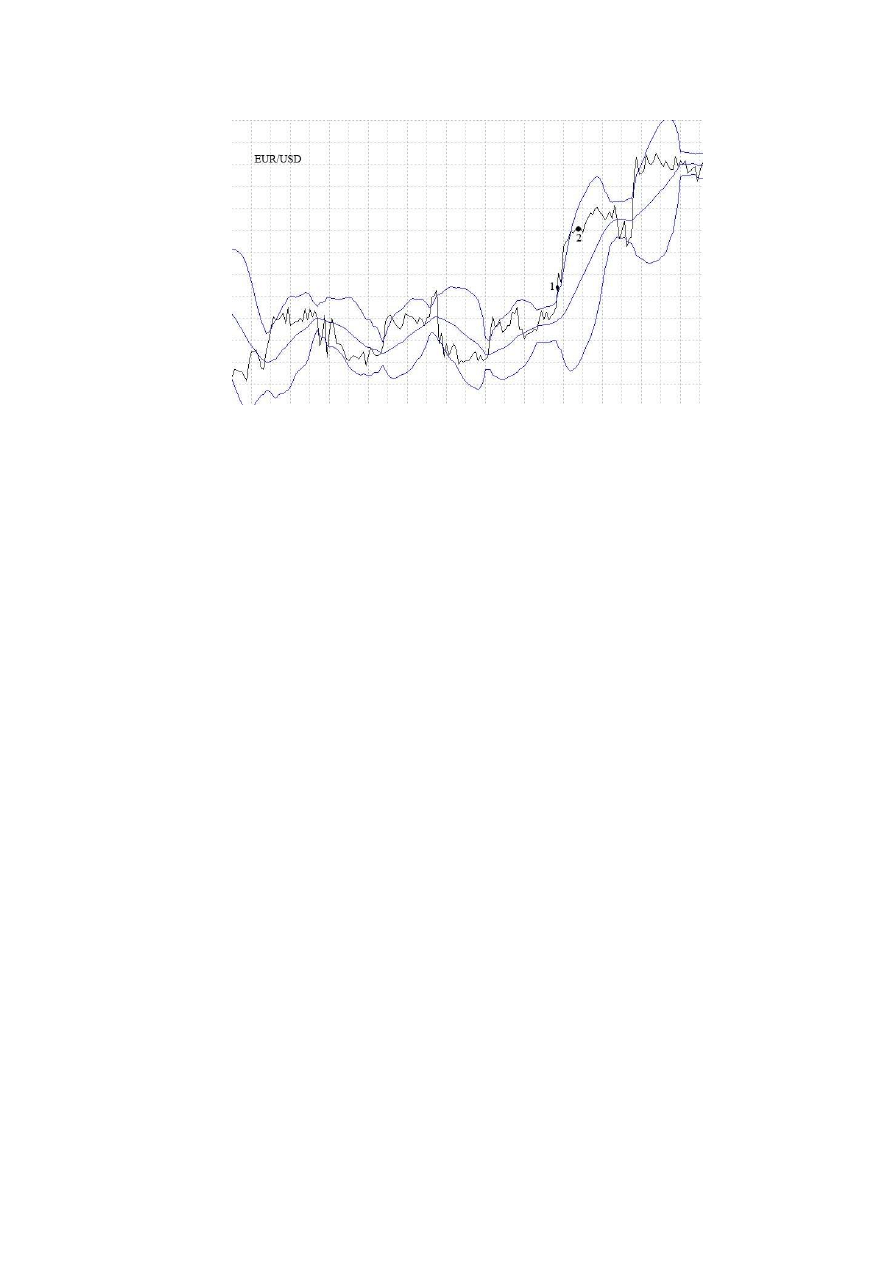

MACD jest jednym z najpopularniejszych wskaźników analizy technicznej,

umożliwia generowanie zarówno sygnałów kupna jak i sygnałów sprzedaży. Jego

umiejętne stosowanie na różnego rodzaju rynkach może przynieść wymierne rezultaty.

Wskaźnik składa się zasadniczo z 2 linii. Pierwsza zwana linią szybką, która jest średnią

ruchomą wykładniczą z n okresów (standardowo n=12) oraz drugiej linii zwanej linią

wolną, która jest średnią wykładniczą z k okresów (standardowo k=26). Oczywiście

parametry n i k mogą ulec zmianie w zależności od rynku. Bardziej zaawansowana

13

prezentacja MACD uwzględnia różnicę pomiędzy linią szybką i wolną, oraz średnią

kroczącą z tej różnicy.

Formuła matematyczna:

Slow =EMA(n)

Fast=EMA(k)

MACD=Slow-Fast

Signal=SMA(MACD)

gdzie:

n – liczba okresów dla wolnej linii MACD

k – liczba okresów dla linii szybkiej MACD

Rysunek [x]. Wykres MACD dla: Fast(12), Slow(26), SMA(9)

Zasady gry:

Gdy linia histogramu(slow-fast) przecina linię średniej powyżej zera, tak jak ma to

miejsce w punkcie 1 generowany jest sygnał kupna, zamknięcie pozycji następuje przy

ponownym przecięciu (punkt 2). Sygnał sprzedaży generuje się, gdy w przypadku, gdy

przecięcie ma miejsce poniżej linii zera.

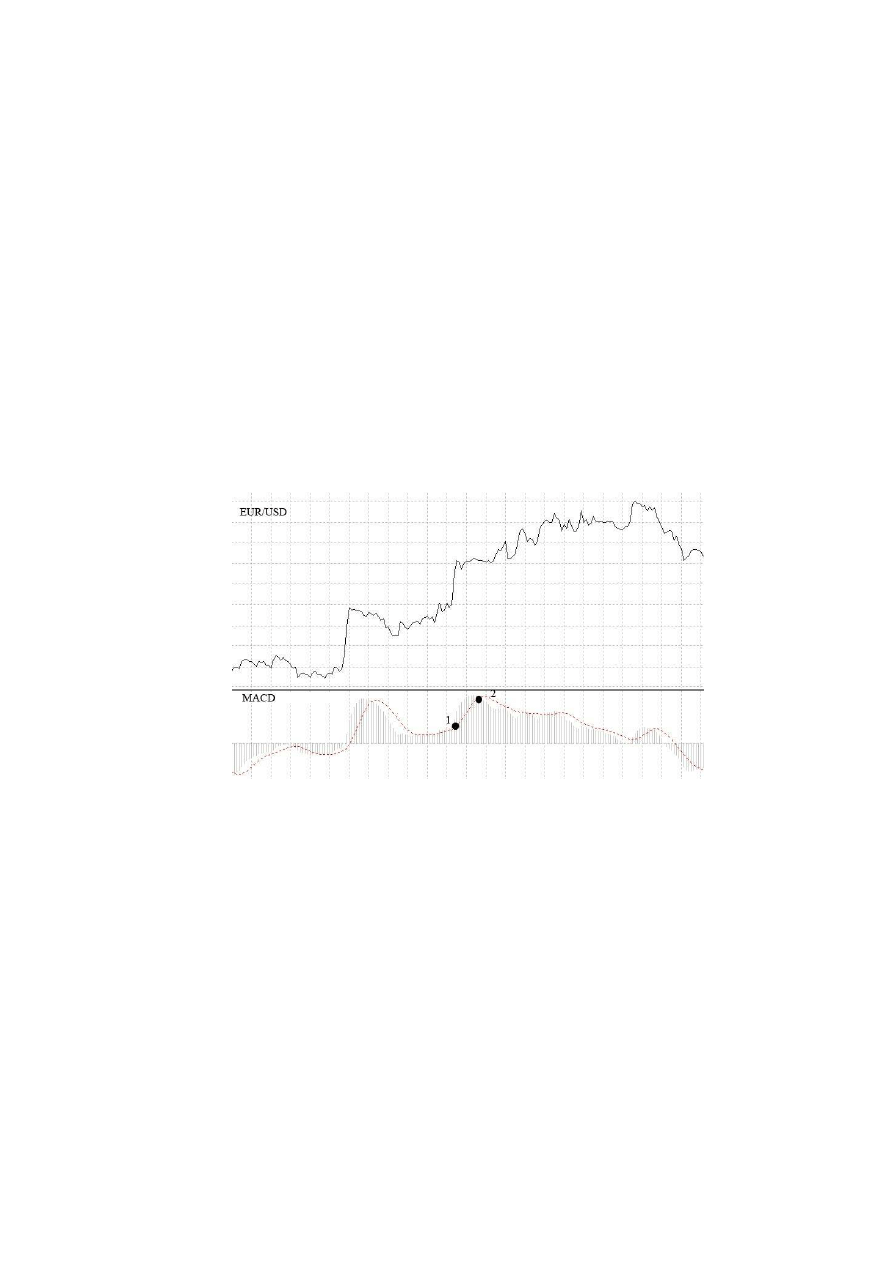

1.2.3 RSI (Relative Strenght Index) – Indeks Siły Względnej

14

RSI jest oscylatorem, który podąża za ceną. Wartości RSI zmieniają się od 0 do 100.

Uczestnik rynku poszukuje minimów i maksimów tego wskaźnika, gdyż te punkty

sygnalizują zmianę trendu. Osiągnięcie przez wskaźnik punkt 70 świadczy o ty, że

rynek wchodzi w obszar wykupienia. Natomiast jeśli wartość wskaźnika spada poniżej

30, może być sygnałem, że rynek wszedł w obszar wyprzedania.

Formuła matematyczna:

Rysunek[x]. Wykres RSI z okresu k=14

Zasady gry:

Na rysunku widać przebieg RSI, czerwone linie wskazują poziom 70 i 30. Przebicia

linii oznaczone są zamalowanymi kółkami i sygnalizują poziom wykupienia lub

wyprzedania rynku. Najczęściej szukamy przecięć wskaźnika z linią 50. Gdy wskaźnik

przecina linię 50 od góry znaczy to że należy sprzedawać. Pozycję zamykamy, gdy

wskaźnik przetnie linię 30. Sygnał kupna jest generowany, gdy wskaźnik przecina linię

50 od dołu, a pozycja jest zamykana przy osiągnięciu poziomu 70.

15

Wskaźniki

analizy

technicznej

są

niczym

innym

jak

formułami

matematycznymi, za pomocą których można ściśle określać reguły za pomocą których

powinien działać system automatyczny. Mniej skomplikowane systemy automatyczne

oparte są na kombinacji jednego, bądź dwóch wskaźników. Zaawansowane techniki

opierają swoje działanie na kilku (kilkunastu) wskaźnikach analizy technicznej, biorąc

pod uwagę zmieniający się horyzont czasowy, i inne czynniki wpływające na działanie

konkretnego systemu.

Do budowy systemów transakcyjnych można użyć zarówno jednego jak i

kombinacji dostępnych wskaźników analizy technicznej, system transakcyjny

charakteryzuje się tym, że sugeruje uczestnikowi rynku decyzję, czy ma dokonać

zakupu, czy też sprzedać posiadane przez siebie walory. Jak wcześniej wspomniano

gama wskaźników jest bardzo szeroka, a możliwości budowy systemów

nieograniczone.

1.3 ANALIZA FUNDAMENTALNA

Drugim zbiorem wskaźników są wskaźniki makroekonomiczne (analiza

fundamentalna), z ich pomocą również można budować systemy wspomagania decyzji

na rynku. Zbiór wskaźników fundamentalnych jest również bardzo rozbudowany, lecz

zależny od konkretnego rynku. Dla rynku akcji wskaźniki te obejmują nie tylko

globalne wskazania koniunktury gospodarczej, ale również wskazania dotyczące

konkretnej spółki, jej działania oraz mechanizmów które mają wpływ na jej wynik

finansowy[x]. Dla rynku walutowego stosuje się wskaźniki mówiące o koniunkturze

danej gospodarki (tej, której waluta jest przedmiotem zainteresowania). Często przez

fachowców takie wskaźniki są nazywane po prostu makroekonomicznymi.

Nie sposób stwierdzić, które z podejść (analiza fundamentalna, czy analiza

techniczna) ma większe znaczenie, wszystko zależy od rynku, jego specyfiki. Przy

budowie systemów transakcyjnych stosowane są raczej wskaźniki analizy technicznej,

gdyż analiza fundamentalna wymaga szerszego spektrum spojrzenia na rzeczywistość.

16

Jak udowodnię dalej system oparty na analizie fundamentalnej może stanowić

doskonałe wsparcie dla systemów technicznych.

17

2. SYSTEMY INFORMATYCZNE NA RYNKU

INWESTYCYJNYM

O tym, że opracowanie odpowiednich strategii inwestycyjnych pozwala na

zarabianie stałe na rynkach finansowych przekonują postacie znanych na całym świecie

rekinów giełdowych. Dobrym przykładem jest jeden z najbogatszych amerykanów,

finansista Warren Buffet. Zdobył on swoją fortunę inwestując kilka dolarów w akcje

Coca-Coli[x]. Obecnie kierowana przez niego firma obraca miliardami dolarów. Choć

istnieje wiele fortun zrobionych poprzez inwestycje giełdowe, na drugiej szali jest

znacznie więcej bankructw i tragedii ludzkich. Na trwałe w historie wielu domów

maklerskich wpisały się samobójstwa ludzi, którzy na giełdzie stracili wszystko. Giełda

dalej pozostaje nieujarzmiona, a około 80% graczy jak mówią statystyki[x] regularnie

traci swoje pieniądze (bankrutuje). Jednym ze spektakularnych przykładów bankructwa

jest osoba Nicka Leesona, który poprzez ryzykowne transakcje doprowadził do upadku

jednego z największych i najbardziej renomowanych banków brytyjskich Barings[x].

Dokonywał on transakcji na rynku kontraktów terminowych giełdy japońskiej.

Inwestując ostrożnie i z rozwagą zarobił miliardy, idąc za ciosem zaryzykował i stracił

wszystko. Skazany na sześć i pół roku więzienia stał się jedną z najtragiczniejszych

postaci świata finansów. Jakie są przyczyny tak zatrważających statystyk? Dlaczego

zarabia tak niewielu, a traci tak wielu?

Jak wcześniej wspomniałem wskaźniki analizy technicznej generują nam

sygnały, które przetworzone w odpowiedni sposób pozwalają na dokonywanie

transakcji. Dlaczego więc dzieje się tak, że tak duży odsetek grających traci swoje

pieniądze, rujnuje swoje fortuny? Odpowiedzi na to pytanie szuka wielu specjalistów z

różnych dziedzin. W środowiskach akademickich do niedawna panowało przekonanie,

że nie można przewidywać do końca zachowania rynku. Podjęto nawet kilka

eksperymentów mających potwierdzić tą tezę[x]. Jednak ludzie związani z praktycznie

z giełdą podważają teorie akademicką twierdząc, że konsekwentnie stosując strategie

inwestycyjną można osiągnąć wymierne rezultaty. Potwierdzeniem tych tez mogą być

wyniki finansowe generowane przez rekinów giełdowych.

18

Większość uczestników rynku ma opracowaną strategię inwestycyjną. Nie

ważne, jakie ma ona podstawy, lecz w większości przypadków jest przemyślana i

usytuowana na mocnych fundamentach. Najwięcej trudności sprawia jednak

zastosowanie wypracowanej wcześniej strategii. Psychologia zajmuję się tym

zjawiskiem od dawna, starając się opracować różne wzorce zastosowań gracza

giełdowego. Faktem jest, że psychologia rynku odgrywa znaczącą rolę w

podejmowaniu decyzji przez tradera. Jak widać opracowanie odpowiedniego systemu

transakcyjnego czy też inwestycyjnego to dopiero połowa sukcesu. Aby skutecznie

spekulować na rynku należy zdać sobie sprawę, że zachowanie cen na giełdzie podlega

całkowicie mechanizmowi podaży i popytu, a analiza techniczna jest narzędziem

pozwalającym na monitorowanie i przewidywanie zachowań tłumu, który uczestniczy

w rynku. Homo est animal sociale (Człowiek jest istotą społeczną), bez odpowiedniego

treningu i przygotowania ulega błędnym reakcjom kupując wbrew temu, co mu mówi

system, dlatego doskonałość strategii nic tu nie da. Bardzo częstą praktyką jest

kupowanie na szczytach i sprzedawanie w dołkach. Graczowi wydaje się, że nastąpi

wzrost notowań, chociaż jego system mówi coś zupełnie odmiennego. Patrząc na

wykresy nie może ulec presji szybkiego zarobku, pomimo wskazań systemu zawiera

transakcję kupna. Niestety na rynku zaczęły panować niedźwiedzie i gracz stracił swój

kapitał. Jeśli dysponuje jeszcze wolnymi środkami na rachunku, bardzo często zdarza

się, że po uprzedniej stracie psychika gracza jest nastawiona na odrobienie środków.

Nie mając sygnałów do rozpoczęcia handlu gracz i tak zajmuje pozycję lokując jeszcze

więcej kapitału niż poprzednio, gdyż, jeśli mając 1000$ stracił 10% i zostało mu 900$,

aby odrobić stratę musi zarobić około 12%. Takie zachowanie bardzo często kończy się

bankructwem. Innym tragicznym w skutkach a mającym działanie psychologiczne

problemem

gracza giełdowego jest brak akceptacji straty. Początkującym uczestnikom

rynku sprawia bardzo dużo trudności odróżnienie straty od przegranej. Często ma

miejsce sytuacja, gdy gracz pomimo spadających cen nie sprzedaje swoich udziałów,

choć wszystko wskazuje na to, iż ceny na rynku w dalszym ciągu będą spadać. Tak ja w

poprzednim przypadku takie zachowanie doprowadza do bankructwa. Przypadki

podobne do powyższych jak i również wiele innych zostało opisanych w [x], czy też w

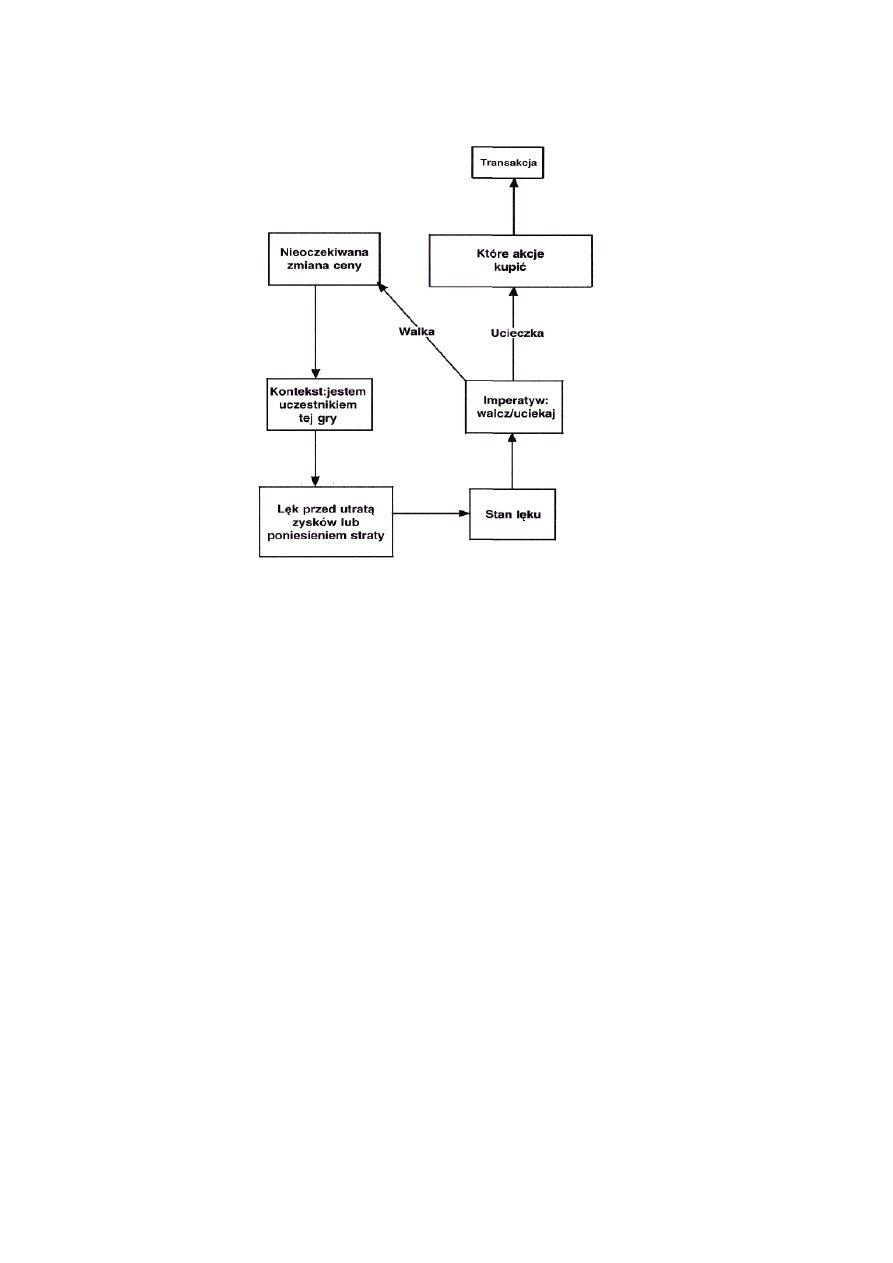

[x]. Rysunek [x] zaczerpnięty z [x] doskonale przedstawia wpływ emocji na

zachowanie tradera. Schematy zachowań uczestników rynku przedstawiono w [x].

19

Rysunek[x] Emocje przy podejmowaniu transakcji.

Ludzie poddają się zachowaniom zbiorowym i niektóre działania społeczności

rynkowej mogą być bardzo irracjonalne i niewytłumaczalne, potwierdzeniem tej tezy

jest krach na giełdzie amerykańskiej w 1987 r., który w ocenie wielu ekonomistów nie

doczekał się dotychczas wyczerpującego racjonalnego wyjaśnienia[x]. Od lat

siedemdziesiątych ubiegłego wieku rozwija się dziedzina nauki zwana behawioryzmem

finansowych zajmująca się badaniem i przewidywaniem zachowań inwestorów w

oparciu o wiedzę dotyczącą poznawczych i emocjonalnych procesów funkcjonowania

umysłu człowieka[x]. Przeprowadzono różnorakie badania, których wyniki wskazują,

że psychologiczne podstawy procesu decyzyjnego gracza na rynku giełdowym są

bardzo złożone.

2.1 AUTOMATYCZNE SYSTEMY TRANSAKCYJNE

Rozwiązaniem opisanych powyżej, jakże ważnych dla tradera kwestii są

automatyczne systemy transakcyjne, które nadzorowane przez komputer nie ulegają

20

wpływowi emocji, działają tak jak sobie życzy ich twórca. Aby tworzyć takie systemy

należy mieć odpowiednie oprogramowanie. Na rynku jest wiele programów, które

umożliwiają

projektowanie

i

wdrażanie

takich

systemów.

Niestety

takie

oprogramowanie jest bardzo często drogie. Z punktu widzenia zwykłego uczestnika

rynku, który nie zna, lub zna, ale w bardzo niewielkim stopniu języki programowania,

oprogramowanie takie daje duże możliwości, jednak z punktu widzenia informatyka

zaznajomionego z C++, C#, czy Java oprogramowanie takie staje się niewystarczające.

W ostatnim czasie na rynku pojawiło się wiele z takich narzędzi. Między innymi

wymienić można: Wealth Lab, Metastock, Metatrader, Deal Book, Tradestation, i inne.

Niektóre z nich pozwalają nawet na programowanie systemów w wbudowanym języku

programowania. Szerszy opis narzędzi można znaleźć w rozdziale trzecim niniejszej

pracy.

Mówiąc o automatycznych systemach transakcyjnych należy wspomnieć o ich

zaletach. W poprzednim podrozdziale umyślnie wspomniano o roli psychologii na

rynku. Systemy działające mechanicznie pozwalają uniknąć emocji i stresu, na który

narażony jest uczestnik rynku, a które, jak wcześniej udowadniałem mają ogromny

wpływ na decyzje. Automatyczne podejmowanie transakcji przez komputer pozwala

również na zaoszczędzenie czasu, nie wszyscy mogą sobie pozwolić na ciągłą

obserwacje wykresów giełdowych. System automatyczny nie wymaga od gracza

ciągłego uczestnictwa w procesie podejmowania decyzji rynkowych. Komputer może to

zrobić automatycznie, a gracz tylko w określonych godzinach będzie sprawdzał, jakie

system osiągnął wyniki i jak się w danej sytuacji zachowywał. Kolejną niewątpliwą

zaletą systemów mechanicznych jest konsekwencja, z jaką stosują zaprojektowaną

strategię. Jak pokazują badania człowiek ma z tym ogromny problem. Komputer nie bez

ingerencji człowieka nie pozwoli sobie na zmianę parametrów systemu nawet gdy jego

wyniki na początku nie będą imponujące. Przedstawiając zalety systemów nie sposób

wspomnieć o wadach oraz o uprzedzeniach graczy. Starsi uczestnicy rynku

przyzwyczajeni do tradycyjnych metod analizowania kursów, czyli kartki i ołówka,

choć zauważają zalety komputerów w procesie analizy, to nie wyobrażają sobie

sytuacji, w której komputer sam dokonuje transakcji. Ciężko im jest zaakceptować, że

to maszyna podejmuje decyzje. Często wymienianą w wielu opracowaniach wadą

mechanicznych systemów transakcyjnych jest ich oporność na wszelkie zmiany. Rynek,

21

ponieważ jest kreowany mechanizmami popytu i podaży, jest organizmem

dynamicznym. Reakcje rynku są odzwierciedleniem zachowań ludzi w nim

uczestniczących. Dlatego kursy mogą się czasem zachowywać dziwnie i wbrew

wszelkim oczekiwaniom. Rozwiązaniem tego problemu jest stworzenie systemu

adopcyjnego, tak, aby mógł on być łatwo dostosowywany do sytuacji panującej na

rynku. Odrębną kwestią jest odpowiednie zarządzanie kapitałem przez system, aby w

razie sytuacji kryzysowej poniesiona strata nie była dotkliwa.

Testując systemy mechaniczne należy zwrócić uwagę na to, w jaki sposób

przebiega krzywa kapitału, jaki jest jego maksymalny obsuw, ile było procentowo

transakcji zyskownych, ile jest transakcji długich i krótkich. Jeśli testujemy systemy i

patrzymy na wynik możemy w rzeczywistości doznać rozczarowania. Może dojść do

sytuacji, w której system będzie cały czas na minusie i całą stratę odrobi w jednej

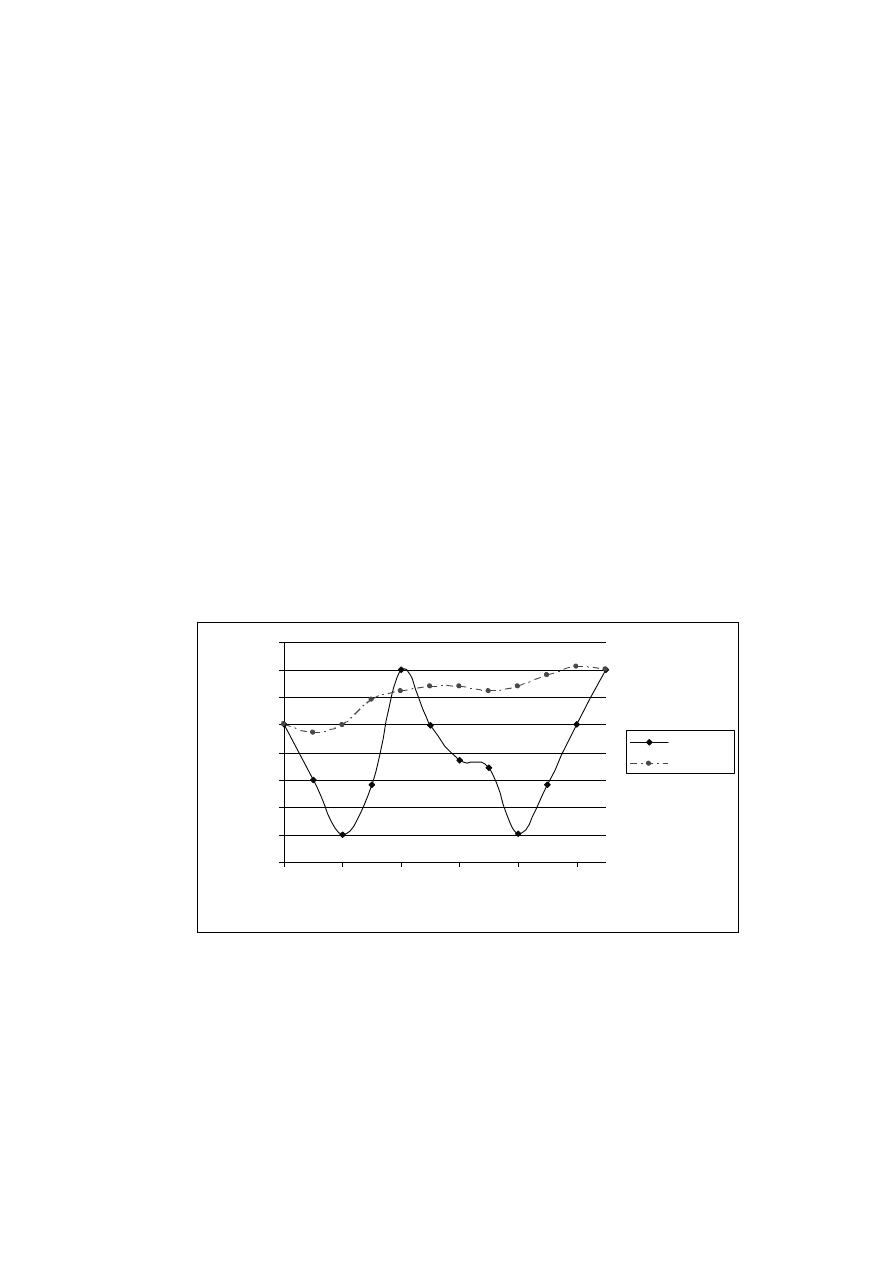

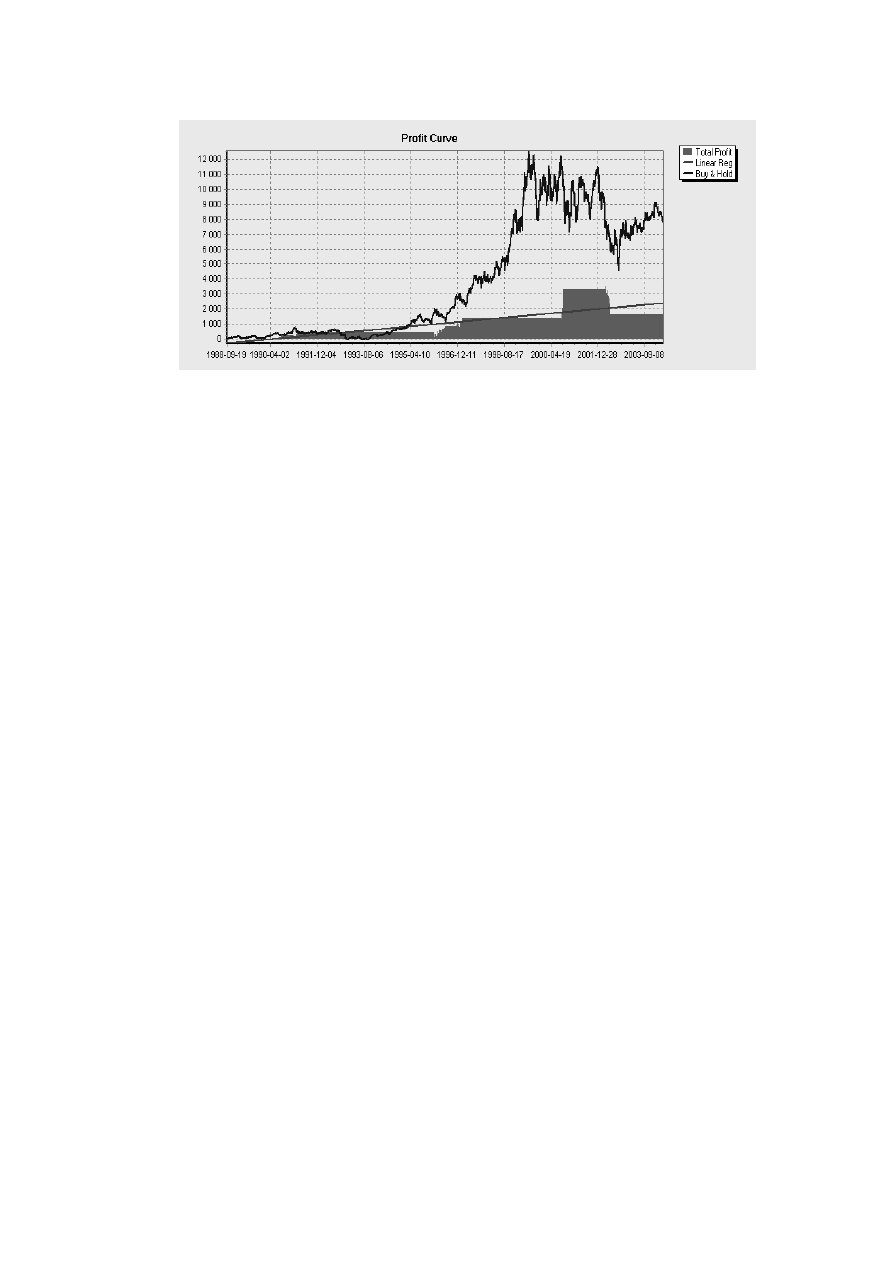

transakcji. Na rysunku 2 widać jak przebiegły krzywe kapitału poszczególnych

systemów.

9500

9600

9700

9800

9900

10000

10100

10200

10300

1

3

5

7

9

11

Miesiąc

K

a

p

it

a

ł

[P

L

N

]

System X

System Y

Rysunek[x] . Krzywe przebiegu kapitału dwóch różnych systemów.

Jak można łatwo zauważyć system X pomimo tego, że w okresie dwunastu miesięcy

poradził sobie równie dobrze jak system Y, miał o wiele więcej wahań kapitału niż

system oznaczony na rysunku linią przerywaną. Żaden gracz nie wytrzymałby takiej

presji psychicznej i wycofałby swój kapitał już w trzecim miesiącu inwestycji. Przy

takim spadku kapitału kierowanie się emocjami jest nieuniknione. Automatyczny

22

system nie będzie się kierował emocjami, jeśli będzie miał odpowiedni sygnał wycofa

kapitał, aby uniknąć dalszej straty. Jeśli jednak sygnały z rynku analizowane przez

system będą mówić, że cena zmieni się w korzystnym dla tradera kierunku, system dalej

przetrzyma kapitał, czekając na nadchodzące zyski.

2.2 PRZYKŁAD SYSTEMU TRANSAKCYJNEGO

(SYSTEM HANDLU PARAMI)

System handlu parami (Pair Trading) w tradycyjnym podejściu opiera się na

strategii hedgingu, czyli zabezpieczania jednej otwartej pozycji inną. Asekuracja

osiągnięta w ten sposób pozwala na minimalizację strat[x]. Ogólnie rzecz biorąc handel

parami jest strategią o bardzo małym ryzyku. Zastosowane w artykule podejście nie

polega na stosowaniu drugiej pozycji jako zabezpieczenia, lecz na zarabianiu na

częstych ruchach poszczególnych pozycji. Na rynku Forex jest to możliwe ze względu

na jego specyfikę. Wahania cen są na tyle duże, że odpowiednie stosowanie strategii

może przynieść wymierne rezultaty.

Opracowana metodologia handlu parami walut opiera się na policzeniu wskaźnika

Spreadu, czyli określanie w jaki sposób zachowuje się jedna para w stosunku do drugiej

pary. Ważne, że w handlu walutami przyjęto operować pojęciem kwotowania, co w

gruncie rzeczy może być potraktowane jako cena jednej waluty w stosunku do drugiej.

Dlatego w dalszym ciągu w celu uproszczenia będziemy stosowali pojęcie ceny jako

kwotowanie. Spread może być stosowany jako sygnał do zajmowania pozycji długiej

(kupna), lub krótkiej(sprzedaż)[x]. Wskaźnik ten może być liczony na wiele sposobów.

W zaprezentowanym podejściu liczymy go następującą metodą:

Obieramy pewien punkt w czasie t

0

, który będzie punktem bazowym do obliczania

Spreadu.

Następnie przesuwamy się od punktu t

0

do następnych n barów (odcinków czasu

wybranych jako jednostki dyskretyzacji procesu handlu w czasie) dzieląc bieżącą

cenę zamknięcia przez cenę zamknięcia z baru t

0

Gdy t

i

=t

n

, wtedy nasz punkt bazowy przesuwa się o n barów do przodu

Dla drugiej pary walu robimy to samo

23

Spread obliczamy odejmując poszczególne wartości zmiany dla jednej i drugiej pary

walut

Za pomocą wzoru można to zaprezentować w ten sposób:

−

=

0

0

2

2

1

1

t

t

t

t

s

i

i

i

,

gdzie

s

i

- wartość wskaźnika spreadu dla i-tego bara;

t1

i

– cena zamknięcia dla pierwszego kursu dla i-tego bara;

t1

0

– punkt bazowy dla pierwszego kursu;

t2

i

– cena zamknięcia dla drugo kursu dla i-tego bara;

t2

0

– punkt bazowy dla drugiego kursu.

Dla par walut działa to w następujący sposób: Przypuśćmy, że rozpatrujemy dwie pary

walut EUR/USD i USDCHF, obieramy sobie konkretny punkt w czasie i sprawdzamy

cenę zamknięcia dla każdej z par w tym punkcie, będzie to nasza cena bazowa.

Zakładając, że pracujemy na 30 minutowych barach, w następnym kroku przesuwamy

się o 30 minut do przodu. Dzielimy cenę zamknięcia z punktu bieżącego przez cenę

zamknięcia z punktu bazowego, na przykład:

Cena zamknięcia EUR/USD z godziny 15:30 wynosiła 1.2946 (t1

0

)

Po 30 minutach cena ta zmieniła się na 1.2955 (t1

i

)

Cena zamknięcia USD/CHF z godziny 15:30 wynosiła 1.1799 (t2

0

)

Po 30 minutach cena ta zmieniła się na 1.1793 (t2

i

)

s

i

=(1.2946/1.2955)-(1.1799/1.1793)

s

i

= -0,00121

24

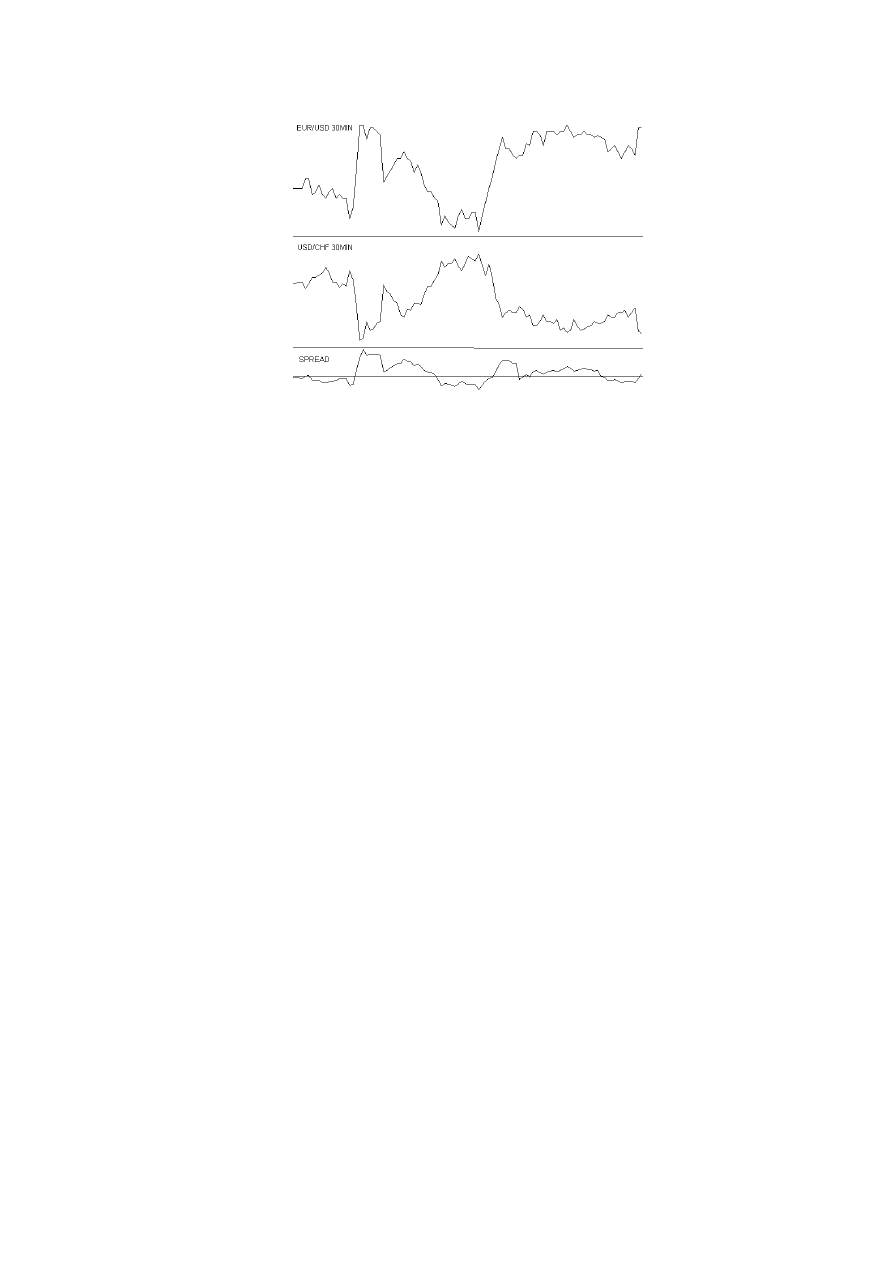

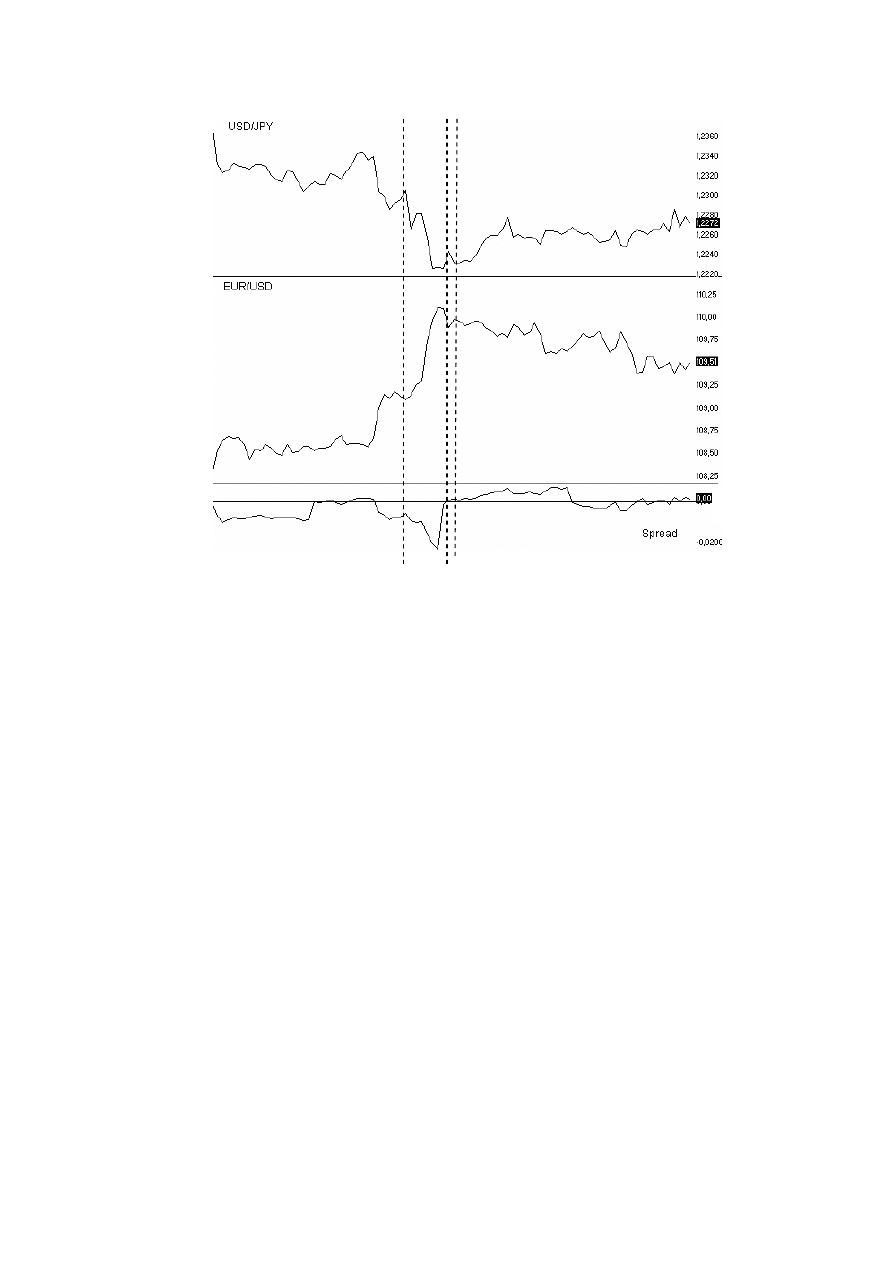

Rysunek [x]. Schemat wyliczenia Spreadu, jako różnicy zmiany cen walut EUR/USD i

USD/CHF

Na rysunku[x] przedstawiony jest Spread pomiędzy cenami zamknięcia dla dwóch par

30 minutowych EUR/USD i USD/CHF. Jak można zauważyć w punkcie A następuje

względny wzrost ceny EUR/USD a spadek ceny USD/CHF. Wzrost pierwszej pary jest

większy niż spadek drugiej pary, znaczy to, że pierwsza para jest przewartościowana w

stosunku do drugiej. Na wykresie Spreadu jest to pokazane poprzez wzrost wskaźnika

powyżej linii zera. Jeżeli wskaźnik Spreadu znajduje się poniżej linii zera, oznacza to

sytuację odwrotną. Jeżeli wskaźnik oscyluje wokół linii zera mamy do czynienia z

sytuacją, kursy poruszają się z taką samą siłą.

Aby zajmować pozycje na rynku za pomocą wyżej przedstawionych założeń

należy opracować system informatyczny. Dla opracowania systemu zastosowano

przedstawiony powyżej wskaźnik Spreadu. Strategia podejmowania decyzji w ramach

proponowanego systemu oparte jest na obliczeniu wstęg Spreadu (Spread Bands).

Podejmowanie decyzji o kupnie lub sprzedaży będzie realizowane, gdy wskaźnik

przetnie górną lub dolną wstęgę. Jak wcześniej zanotowano handel parami może być

realizowany na kilka sposobów. W dalszym ciągu będziemy opierali się na zasadach

opisanych w [x]. Schemat podejmowania decyzji zaprezentowany jest na rysunku [x].

25

Rysunek[x]. Podejmowanie decyzji o kupnie i sprzedaży na podstawie Spreadu

Jak widać na Rysunku [x] system podejmuje decyzje otwarcia pozycji długiej w

punkcie A dla pary EUR/USD, a pozycji krótkiej dla pary USD/CHF przy wybiciu się

Spreadu ponad granicę górnej wstęgi, zamknięcie pozycji następuje, gdy wykres

Spreadu przecina linię zera(punkt B). Jak widać na rysunku [x], system osiągnął zyski.

Cały system opiera się na obliczeniu linii wstęg (SB), w celu wygenerowania sygnału

otwarcia pozycji.

Proponowane jest, aby linię wstęg obliczyć w następujący sposób:

SB = a*(HV1+HV2)*(1-R) ,

(2)

gdzie:

a – współczynnik normalizacji;

HV1 – odchylenie standardowe ceny zamknięcia dla pierwszej pary z n okresów;

0

Z

Y

S

K

A B

Z

Y

S

K

26

HV2 – odchylenie standardowe ceny zamknięcia dla drugiej pary z n okresów;

R – korelacja liniowa pomiędzy cenami zamknięcia z n okresów.

Liczba okresów(barów) dla wyliczenia odchylenia standardowego i dla korelacji jest

taka sama i wynosi n. Parametr a jest parametrem adaptacyjnym, który powinniśmy

znaleźć jako wartość dostarczająca maksymalne zyski na danych historycznych, przy

realizacji strategii handlu dwoma parami walut w oparciu na wzorze (2).

W zgodności z zasadami handlu parami system mechaniczny powinien działać

skutecznie dla par, które mają dosyć wysoką korelację ogólną ujemną na przykład dla

par EUR/USD i USD/JPY. Żeby system mógł działać w innych przypadkach należy

odpowiednio zmienić reguły otwierania pozycji. Dla par wysoko skorelowanych system

nie będzie w ogóle otwierał pozycji, ponieważ Spread nigdy nie wybije się do

odpowiedniego poziomu. Prawidłowe obliczenie linii wstęg gwarantuje zyski.

Obliczanie SB opiera się na podstawowym wskaźniku zmienności dla każdej pary jakim

jest odchylenie standardowe. Sumując odchylenia uzyskujemy wartość, która jest

miernikiem zmiany ceny zamknięcia dla każdej z par. Współczynnik korelacji będzie

przesuwał linię wstęgi odpowiednio do góry lub do dołu, w zależności od tego jaki

będzie współczynnik korelacji (dodatni czy ujemy). Jeżeli współczynnik korelacji

będzie dodatni, wtedy pomnożymy przez wartość większą od jedynki, co spowoduje, że

linia wstęgi przesunie się do góry, jeżeli natomiast współczynnik korelacji będzie

ujemny z wyrażenia (1-R) osiągniemy wartość mniejszą od jedynki co spowoduje, że

linie wstęgi będą się znajdowały poniżej zera. Jeżeli ceny zmieniają się w tym samym

kierunku, czyli na przykład rośnie cena pierwszej pary i rośnie cena drugiej pary, wtedy

korelacja będzie względnie wysoka i linia wstęgi przesunie nam się do góry, Spread

musi być dostatecznie duży, aby przebić linię wstęgi i wygenerować sygnał.

Strategie handlu dwoma parami można zdefiniować następująco:

Przy przebiciu linii wstęgi od dołu (patrz rys x) generowany jest sygnał

kupowania pierwszej pary i sprzedaży drugiej pary walut. Jeśli wskaźnik Spreadu wróci

do linii zera wtedy zamykamy pozycję, to znaczy sprzedajemy parę A i odkupujemy

parę B.

27

Rys [x] Sygnał: kupuj A sprzedaj B

Analogicznie do sytuacji powyżej, przy przebiciu linii wstęgi od dołu (patrz rys [x])

dokonujemy zakupu pary B a sprzedajemy parę A, zamykamy pozycję gdy Spread

powróci i przebije linię zera.

Rys [x] Sygnał: kupuj B sprzedaj A

Algorytm systemu dla par A i B można przedstawić w następujący sposób:

oblicz S

oblicz SB

if (pozycja otwarta)

{

if (S>SB)

Long A Short B

if (S<-SB)

Long B Short A

}

else

{

if(S<0 and Long A)

close A close B

if(S>0 and Long B)

close B close A

}

SB

SB

28

Jak widać algorytm systemu nie jest skomplikowany. Jest on jednak dobrym

przykładem na system inwestycyjny. Aby udowodnić, że system jest skuteczny

zaprezentuję wyniki jego działania przed optymalizacją oraz po optymalizacji.

Przed przeprowadzeniem mechanizmu optymalizacji dokonano wyboru wartości

parametru adaptacyjnego a oraz głębokości analizy n w sposób ręczny (heurystyczny) w

oparciu na własnych doświadczeniach dla oceny dopuszczalnych granic wartości tych

parametrów w zakresie których jest sens poszukiwać rozwiązania optymalizacji. Przy

tym otrzymane wynik pośrednie pozwalające ocenić możliwości adaptacyjne systemu

jako zadawalające. Dla ilustracji rozważmy rezultaty otrzymane dla następującyh

parametrów systemu: n=24, a=1, pips = 10USD, depozyt 1000USD dźwignia

standardowa 1:100. Dla uproszczenia nie uwzględniono kosztów transakcji (mimo

deklaracji na rynku Forex firmy brokerskie otrzymują pewien mały zysk od każdej

transakcji operując różnicą tak zwanych cen Bid i Ask), oraz tak zwanych warunków

marginalnych służących do zabezpieczenia kapitału. Czas symulacji: od 2004-07-14 do

2004-07-22. Podjęcie decyzji dokonywane na podstawie 30 minutowych barów.

Rezultaty przedstawione w tabeli 1, gdzie dla porównania pokazano wyniki osiągnięte

za pomocą strategii biernej Buy&Hold, polegającej na kupnie i oczekiwaniu do

określonego momentu.

Tabela [x]. Wyniki systemu Pair Trading przed optymalizacją.

Buy & Hold A+B

Zysk

2270 $

658 $

Ilość otwartych pozycji

38

Ilość trafnych transakcji

25

% trafnych pozycji

65,79%

Ilość błędnych transakcji

13

% błędnych transakcji

34,21%

Największa strata

-750 $

Jak widać z tabeli 1 nawet do optymalizacji proponowany system działa o wiele

efektywniej niż zwykle używane do porównywania strategie Buy&Hold. Przy tym

główną wadą systemu jest duża strata w jednej transakcji, jest to widoczne na rysunku.

29

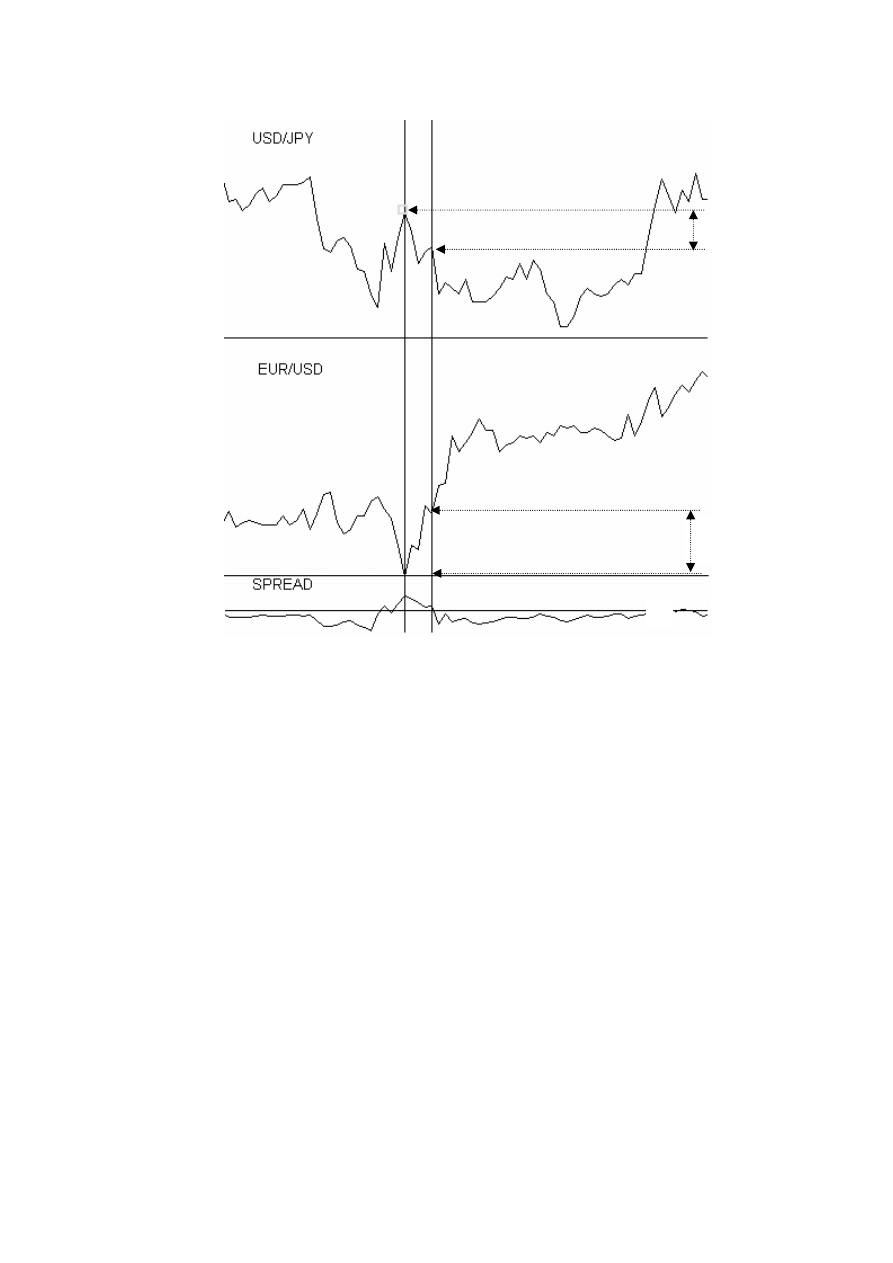

Rysunek [x]. Przykład nieudanej decyzji system doprowadzającej do dużej straty

System otwiera pozycję w punkcie A sprzedając parę EUR/USD i kupuje parę

USD/JPY. Zamykając pozycję w punkcie C przynosi stratę, zarówno na jednej jak i na

drugiej parze. Wygenerowany sygnał jest błędny. Jeśli system otworzył by pozycję w

punkcie B i zamknął ją w punkcie C, wtedy nie przyniósł by straty lecz niewielki zysk.

W punkcie A wartość wstęgi jest za mała i w ten sposób generuje się błędny sygnał.

Problem polega na tym, że w sposób „ręczny” nie uda się dobrać takiej wartości

parametrów n oraz a, które by jednocześnie pozwalały maksymalizować zyski przy

minimalizacji maksymalnych dopuszczalnych strat. Jest to problem, który w znacznej

mierze rozwiązany jest w ramach opracowanej metody, za pomocą optymalizacji.

Zagadnienie optymalizacji w ramach opisanego powyżej modelu handlu można

formalizować następująco:

( )

(

)

)

,

(

max

arg

,

,

n

a

Z

n

a

n

a

opt

=

,

(3)

gdzie

[[[[ ]]]]

[[[[

]]]]

50

,

4

;

10

,

1

∈

∈

∈

∈

∈

∈

∈

∈

n

a

.

0

A B C

30

Dla rozwiązania zagadnienia optymalizacyjnego (3) używamy tak zwanej direct

search method[x]. Jest ona jedną z najbardziej popularnych odmian metod opartych na

losowaniu, do których należą też algorytmy genetyczne. Mimo niezwykłej popularności

algorytmów genetycznych, w pracy[x] udowodniono, że dla zagadnień

charakteryzujących się nieliniowym skomplikowanym zachowaniem funkcji docelowej

(w naszym wypadku Z(a,n)) właśnie wybór direct search metod jest najlepszym

rozwiązaniem.

Używając opisanej powyżej metody optymalizacji najlepsze wyniki

(maksymalizujące zyski) otrzymano dla zysku dla następujących wartości parametrów:

a=3 i n=12. Wyniki systemu uzyskane po optymalizacji są przedstawione w Tabeli 2.

Tabela [x]. Wyniki systemu Pair Trading po przeprowadzonej optymalizacji.

Buy & Hold A+B

Zysk

4020 $

658 $

Ilość otwartych pozycji

26

Ilość trafnych transakcji

21

% trafnych pozycji

80,77%

Ilość błędnych transakcji

5

% błędnych transakcji

19,23%

Największa strata

-160 $

Mimo tego, że metoda Pair Trading była opracowana wyłącznie dla organizacji

handlu na rynku papierów wartościowych, udowodniłem, że przy odpowiedniej

modyfikacji metodologii polegającej na organizacji transakcji jednocześnie na 4

walutach pozwala na otrzymanie efektywnej i zyskownej strategii handlu na rynku

Forex. Proponowany system wspomagania decyzji tradera na rynku walutowym Forex

przy tym zalety nowego podejścia mogły by być w pełni realizowane wyłącznie, gdy

używane są metody optymalizacyjne, przy tym możliwe otrzymanie zysków, co

najmniej 5 razy większych niż przy używaniu pasywnej strategii Buy&Hold.

31

3.

PREZENTACJA OPROGRAMOWANIA

SLUŻĄCEGO DO REALIZACJI

AUTOMATYCZNYCH SYSTEMÓW

INWESTYCYJNYCH

W poprzednim rozdziale pokazałem, że odpowiednio stworzone i

zaprogramowane systemy transakcyjne mogą przynosić profity na rynkach

finansowych. Aby stworzyć taki system można skorzystać z najbardziej prymitywnych

narzędzi takich jak długopis i karta papieru, jednak przy dużej ilość obliczeń

matematycznych generowanych przez taki system, będzie to bardzo czasochłonnej i

skuteczne używanie systemu transakcyjnego stanie się niemożliwe. Aby stworzyć

system transakcyjny w chwili obecnej stosuje się komputery wyposażone w

odpowiednie oprogramowanie do kodowania systemów inwestycyjnych[x]. Na rynku

istnieje wiele rodzajów programów wspomagających pracę tradera. Różnią się ona

zarówno stopniem skomplikowania jak i funkcjonalności, którą oferują użytkownikowi.

Oprogramowanie takie można podzielić na trzy zasadnicze grupy: komercyjne,

komercyjne udostępniane za darmo dla klientów konkretnego brokera, darmowe –

często pisane samodzielnie przez programistów pasjonatów udostępniane na licencji

GPL. W rozdziale tym postaram się przedstawić kilka najbardziej popularnych

programów stosowanych przez traderów na całym świecie. Zaczynając od jednego z

najbardziej zaawansowanych (WelthLab), poprzez nieco uboższy i zorientowany

typowo na rynek walutowy (MetaTrader) do systemu powstałego z moim udziałem

TMM, który choć funkcjonalności nieco odbiega od swoich poprzedników, ma nad nimi

zdecydowaną przewagę, jeśli chodzi o projektowanie automatycznych systemów

transakcyjnych. Jest on zaprogramowany w języku C++ (w chwili obecnej trwają prace

nad rozszerzeniem funkcjonalności oprogramowania i dodaniu obsługi nowych rynków,

do czego jest niezbędne przepisanie systemu w język JAVA), co pozwala

zaprogramować praktycznie każdy system inwestycyjny.

32

3.1 PREZENTACJA OPROGRAMOWANIA WEALTH

LAB DEVELOPER

Oprogramowanie firmy Wealth Lab[x] było jednym z pierwszych programów

umożliwiających

profesjonalną

analizę

techniczną

i

tworzenie

systemów

inwestycyjnych za pomocą komputera domowego. Od kilkunastu lat jest ono

nieustannie rozwijane i dodawane są do niego nowe funkcje. Obecnie najnowszą wersją

oprogramowania WLD jest wersja 4.0. Obok WLD powstało wiele innych programów

wspomagających i testowanie systemów inwestycyjnych, są to najczęściej nakładki na

oprogramowanie macierzyste.

Należy zaznaczyć, że jest to oprogramowanie płatne, dostępne jednak w wersji z

ograniczeniami. Każdy może sobie ściągnąć wersję demo oferującą dosyć dużą

funkcjonalność i zaprogramować swój własny system inwestycyjny.

Oprogramowanie Wealth Lab Developer zasadniczo dzieli się na kilka części:

- moduł do obsługi danych

- moduł do wizualizacji danych (wykresy)

- moduł do obsługi strategii (programowanie, testowanie, optymalizacja)

- dodatkowe narzędzia (np. portfolio manager)

Nie będę opisywał wszystkich funkcji, które są dostępne w tymże oprogramowaniu,

gdyż nie to jest celem mojej pracy, skupię się na funkcjach umożliwiających tworzenie

systemów inwestycyjnych, ich programowaniu i optymalizacji.

Aby zaprogramować system inwestycyjny na platformie Wealth Lab Developer

należy zapoznać się z językiem programowania jaki oferuje ta platforma[x]. Język ten

jest podobny do Pascala i oferuje bardzo duże możliwości (pętle, instrukcje warunkowe

itp., a nawet tworzenie obiektów), dodatkowo ma wbudowanych masę funkcji

umożliwiających rysowanie wykresów, dostęp do danych, czy też zajmowanie pozycji

na rynku. Zaprogramowanie systemu, dla programisty nie jest zbytnio skomplikowane,

jednak dla finansisty może się to okazać na tyle trudne, że zrezygnuje on z tej funkcji

Wealth Lab Developer-a i będzie szukał innych narzędzi, które są prostsze w użyciu.

Oprogramowanie to oferuje kompilator kodu źródłowego, wraz z obsługą błędów, co

33

jest bardzo ważne z punktu widzenia programistycznego, gdyż kody systemów mogą

być znacznie rozbudowane. O tym, że system ma zaawansowane możliwości, jeśli

chodzi o programowanie systemów świadczyć mogą wypowiedzi na forach

internetowych, gdzie użytkownicy oceniają to oprogramowanie jako najlepsze na

rynku[x]. W dodatku do pracy prezentuję kody skryptów napisanych w tymże

oprogramowaniu.

Następnym etapem po zaprogramowaniu systemu w tymże oprogramowaniu jest

jego testowanie. W tym etapie, podobnie jak w poprzednim oprogramowanie Wealth

Lab Developer oferuje spore możliwości, testowanie jest przeprowadzane na danych

historycznych (tak zwane back testy), jak i również gotowy system można uruchomić w

symulatorze testując jego skuteczność rynku. Do tego jednak potrzebne są dane z rynku.

I w tym wypadku WLab wychodzi naprzeciw inwestorom. Istnieje możliwość

podłączenia do oprogramowania zewnętrznego źródła danych np. z eSignal[x]. W

Polsce, również są dostępne źródła danych pozwalające na zaimportowanie danych z

Warszawskiej Giełdy Papierów Wartościowych, jedyną trudnością na dzień dzisiejszy

jest to, że nie można dokonywać transakcji za pomocą Wealth Laba na giełdzie w

Warszawie, jednak może on służyć do generowania sygnałów. Przetestowanie systemu

jest przeprowadzone bardzo dokładnie, a wyniki testowania są nanoszone na wykres

kursu (pokazuje otwarte i zamknięte pozycje) oraz na wykres krzywej kapitału

(pokazuje wynik systemu w zależności od strategii pasywnej Buy&Hold). W wyniku

testowania systemu otrzymujemy wiele parametrów pomocnych przy ocenie jego

działania: ilość zajętych pozycji, ilość zajętych pozycji długich, ilość zajętych pozycji

krótkich, stosunek pozycji, które przyniosły zysk, do tych które przyniosły stratę, ilość

kapitału przed i po działaniu systemy i inne. Szczególną uwagę należy zwrócić na listę

pozycji zajętych przez system, przy każdej z nich jest informacja o cenie otwarcia i

zamknięcia pozycji, wielkości pozycji, dacie, proficie z tejże pozycji, zmianie kapitału

w wyniku zajęcia pozycji, maksymalne obsunięcie kapitału i innych. Jak widać

narzędzie, jest rozwinięte i pozwala na zaawansowane metody testowania systemów

inwestycyjnych, wraz z przedstawianiem wyniku systemu w postaci graficznej. Opisane

powyżej narzędzia stają się nieodzowne przy analizie działania wcześniej napisanego

systemu. Poniżej przedstawiono zrzut ekranu ze zmiany kapitału systemu opisanego

w[x], testowanego dla spółki IBM w okresie od…. do…..

34

Rysunek[x]. Wizualizacja wyników systemu inwestycyjnego na platformie WLab

Developer.

Kolejnym ważną funkcją oprogramowania Wealth Lab Developer jest

możliwość optymalizacji konkretnego systemu transakcyjnego. Istnieje możliwość

optymalizacji systemu w dwojaki sposób: metodą Monte Carlo[x], lub metodą

przeszukiwania. Pierwsza z metod jest najczęściej stosowana, ponieważ jest dosyć

szybka i nie wymaga zbyt silnego komputera, nawet dla dosyć skomplikowanych

systemów. Druga metoda opiera się na przeanalizowaniu działania systemu dla

wszystkich możliwych kombinacji, co przy mnogości parametrów inwestycyjnych

może się okazać strasznie czasochłonne, a dla skomplikowanych systemów wręcz

niemożliwe. Po przeprowadzeniu procesu optymalizacji użytkownik ma do dyspozycji

wyniki wszystkich kombinacji przeprowadzonych podczas procesu optymalizacji. Jest

to bardzo pomocne, ponieważ można wyodrębnić zbiór interesujących parametrów ze

względu na kluczowe dla systemu czynniki (maksymalny zysk, maksymalne obsunięcie

kapitału, ilość zajętych pozycji, ilość pozycji, które przyniosły zysk i inne).

Podsumowując Wealth Lab Developer jest oprogramowaniem zaawansowanym

skierowanym do traderów, którzy uczestniczą w rynku od jakiegoś czasu.

Rozbudowany język programowania daje dosyć duże możliwości, jednak ma też swoje

ograniczenia i dla zaprogramowania skomplikowanych rozwiązań wymaga wielu

wybiegów, łącznie z użyciem zewnętrznych programów napisanych w Javie czy w C++.

Niewątpliwą zaletą jest moduł testowy i optymalizacyjny ułatwiający i przyspieszający

pracę nad systemami, z powodu tych właśnie funkcji oprogramowanie firmy Wealth

Lab jest bardzo często wybierane przez użytkowników.

35

3.2 OPIS PLATFORMY METATRADER

Koleją zaprezentowaną platformą jest MetaTrader. Jest ona rozprowadzana na

innych zasadach niż WLab. Każdy może ją ściągnąć za darmo ze strony producenta[x],

jednak, aby z niej korzystać należy mieć konto na serwerze brokera. Sama platforma ma

ograniczone możliwości jeśli chodzi o importowanie danych zewnętrznych. Na chwilę

obecną platforma jest stosowana przede wszystkim przez brokerów forexowych, ale

zaczyna być widoczna tendencja do adaptacji tej platformy również na rynki giełdowe.

W porównaniu z poprzednim programem MetaTrader jest o wiele mniej funkcjonalny.

Podobnie jak poprzednik składa się z modułów. Użytkownik ma do dyspozycji moduł

kwotowania, prezentacji danych za pomocą wykresów, moduł do zawierania transakcji.

Ciekawostką jest, że implementacja własnych wskaźników, czy systemów

inwestycyjnych odbywa się w oddzielnej aplikacji, która jest zarazem edytorem i

kompilatorem. MetaTrader jest pod względem budowy systemów inwestycyjnych

bardzo zaawansowany. Oferowany oddzielny kompilator spisuje się wyśmienicie. Język

programowania MetaTradera nazwany MQL 4 przypomina C++, pozwala na

budowanie zaawansowanych konstrukcji. Poza podstawowymi operacjami, jak pętle,

czy instrukcje warunkowe MQL 4 oferuje wiele różnych wbudowanych funkcji

pozwalających na obliczanie wstęgi Bollingera, średnich kroczących, czy też innych

popularnych wskaźników analizy technicznej. Dla traderów znających języki

programowania stworzenie własnego systemu opartego na MQL 4 po zapoznaniu się z

dokumentacją techniczna jest proste. W sieci istnieje wsparcie dla społeczności

programującej swoje systemy na platformie MetaTrader[x].

Po zaprogramowaniu i skompilowaniu systemu można go uruchomić na

platformie dla danych rzeczywistych. Istnieje również możliwość testowania systemu

na danych historycznych. MetaTrader udostępnia moduł testowania strategii, nie jest on

tak zaawansowany jak w poprzednio opisywanej aplikacji, oferuje jednak funkcje, które

są warte przybliżenia. Trader może wybrać przedział danych na którym chce testować

swój system oraz metodę testowania (w zależności od wyboru metody testowanie

przebiega szybciej lub wolniej). Po testowaniu można obejrzeć wyniki system, w

postaci zmian krzywej kapitału oraz w postaci tabelarycznej, gdzie są uwzględnione

najważniejsze parametry (zysk, współczynnik zysku, ilość pozycji, maksymalne

36

obsunięcie kapitału itp.) MetaTrader dopuszcza optymalizację parametrów,

optymalizacja przeprowadzana jest tak zwaną metodą przeszukiwania (system testuje

wszystkie możliwie kombinacje). Kolejną ciekawą funkcją jest prezentacja działania

systemu na wykresie kursu, oprogramowanie w przystępny sposób zaznacza pozycje

jakie są zajmowane przez system. Całokształt działania systemu może być zapisywany

jako log do pliku (jest dostępna funkcja zapisu), ale również jest wyświetlany do okna

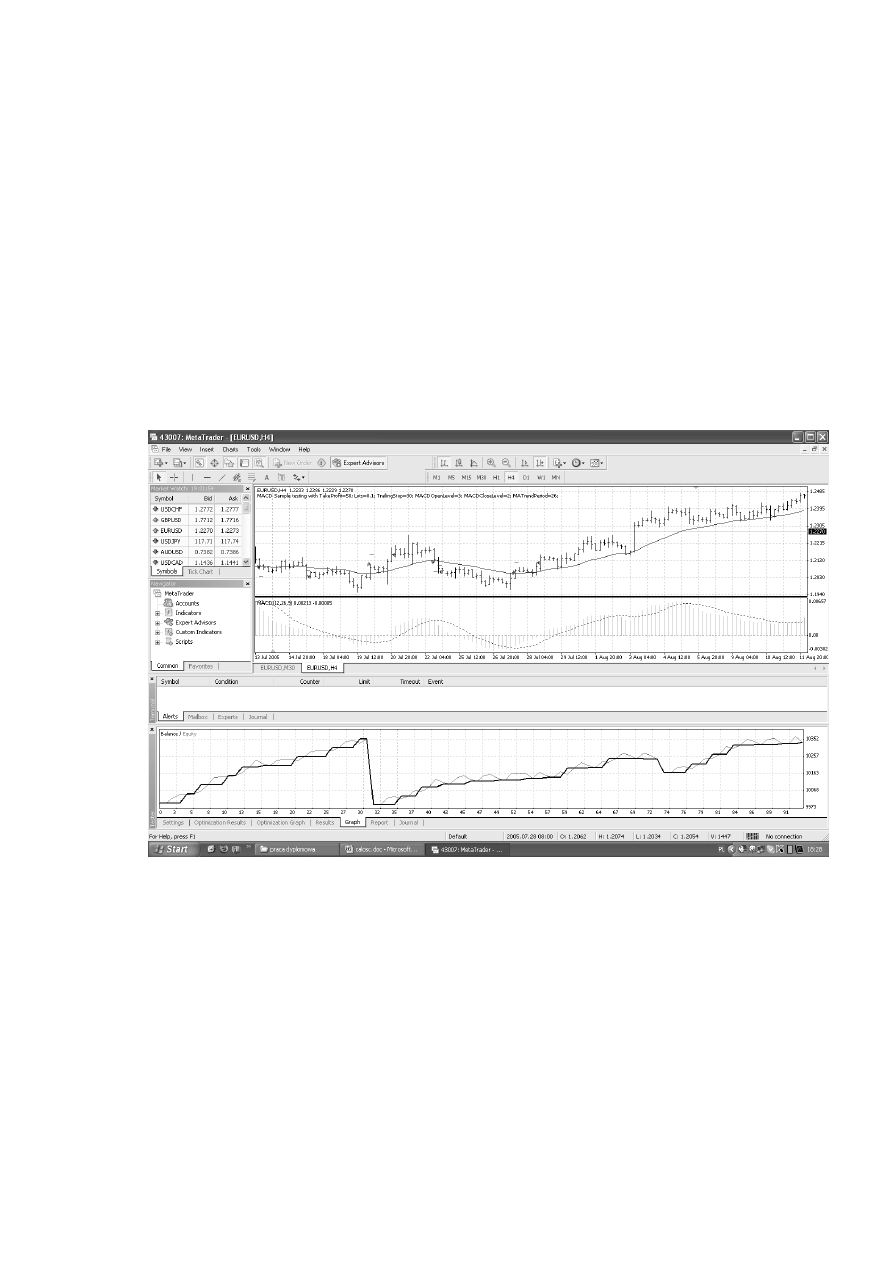

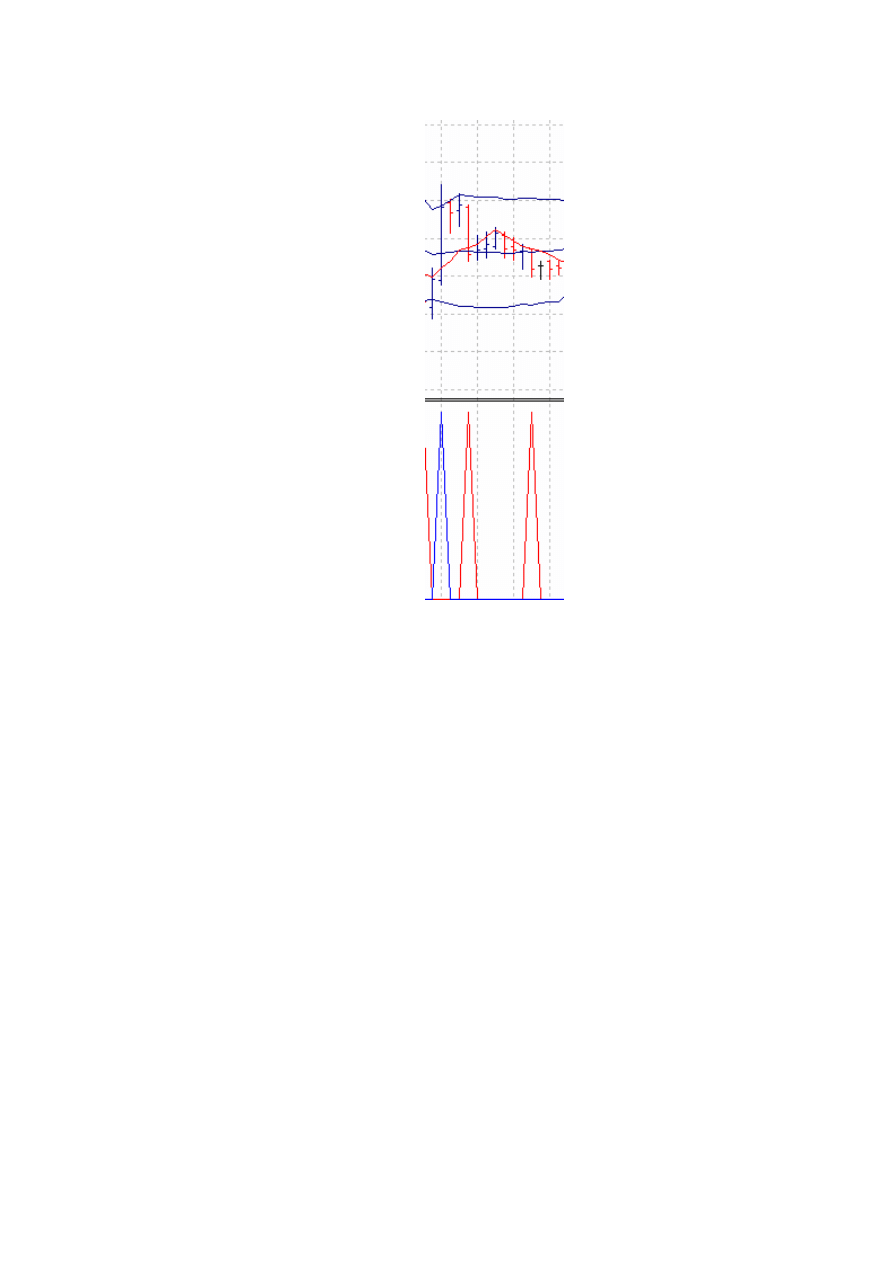

raportowania. Na poniższym zrzucie ekranu zaprezentowano działanie prostego

systemu opartego na wskaźniku analizy technicznej opisywanym powyżej (MACD).

Poniżej okna wykresu prezentowana jest krzywa kapitału wygenerowana przez system.

Rysunek [x]. Okno testowania systemów transakcyjnych na platformie MetaTrader.

3.3 OPIS PLATFORMY TMM

Inną alternatywą dla systemów komercyjnych jest oprogramowanie darmowe,

często pisane przez zapaleńców, studentów, czy programistów hobbystów. Zaletą

takiego oprogramowania jest to, że często wraz z wersją instalacyjną jest również

udostępniana wersja z kodem źródłowym. Dlaczego, skoro są gotowe rozwiązania w

37

postaci oprogramowania wspomagającego pracę uczestników rynków finansowych,

tworzone jest w dalszym ciągu podobne oprogramowanie? Gotowe oprogramowanie nie

zawsze jest wolne od błędów, zdarzały się takie wypadki, gdzie oprogramowanie samo

zajmowało pozycję na rynku narażając na straty użytkownika. Drugim powodem jest to,

że choć oprogramowanie komercyjne posiada wbudowane języki programowania

(często dosyć skomplikowane) nie zawsze wystarcza ono do zaprogramowania strategii

inwestycyjnej. Powstające systemy inwestycyjne często są na tyle skomplikowane, iż

trzeba użyć wyrafinowanych technik programistycznych, jako przykład można podać

systemy używające do wspomagania decyzji sieci neuronowych i sztucznej

inteligencji[x]. Oprogramowanie inwestycyjne niekomercyjne najczęściej służy do

testowania gotowych strategii, co jednak zrobić, żeby umożliwiało ono automatyczne

zawieranie transakcji. Na pomoc przychodzą funkcje API, dzięki którym aplikacja

zaimplementowana przez informatyka może połączyć się z serwerem, ściągnąć dane

dotyczące cen, dokonywać transakcji na rynku. Przy zastosowaniu takich funkcji w

Zakładzie Systemów Informatycznych i Informatyki Ekonomicznej na Politechnice

Częstochowskiej powstaje system TMM, który napisany całkowicie z użyciem języka

C++, daje wręcz nieograniczone możliwości, jeśli chodzi o optymalizację, testowanie,

czy też wdrażanie automatycznych systemów transakcyjnych. Zastosowanie własnych

rozwiązań umożliwia programistom implementację tak wyszukanych metod jak: logika

rozmyta, systemy wielokryterialne, sztuczna inteligencja, czy też systemy oparte o sieci

neuronowe. Obecnie powstaje nowa wersja systemu, oparta języku JAVA, która

umożliwi większą niż dotychczas dywersyfikację rynków. Oba języki programowania

dają podobne możliwości jeśli chodzi o programowanie systemów transakcyjnych, toteż

dwie aplikacje będą miały podobną funkcjonalność.

38

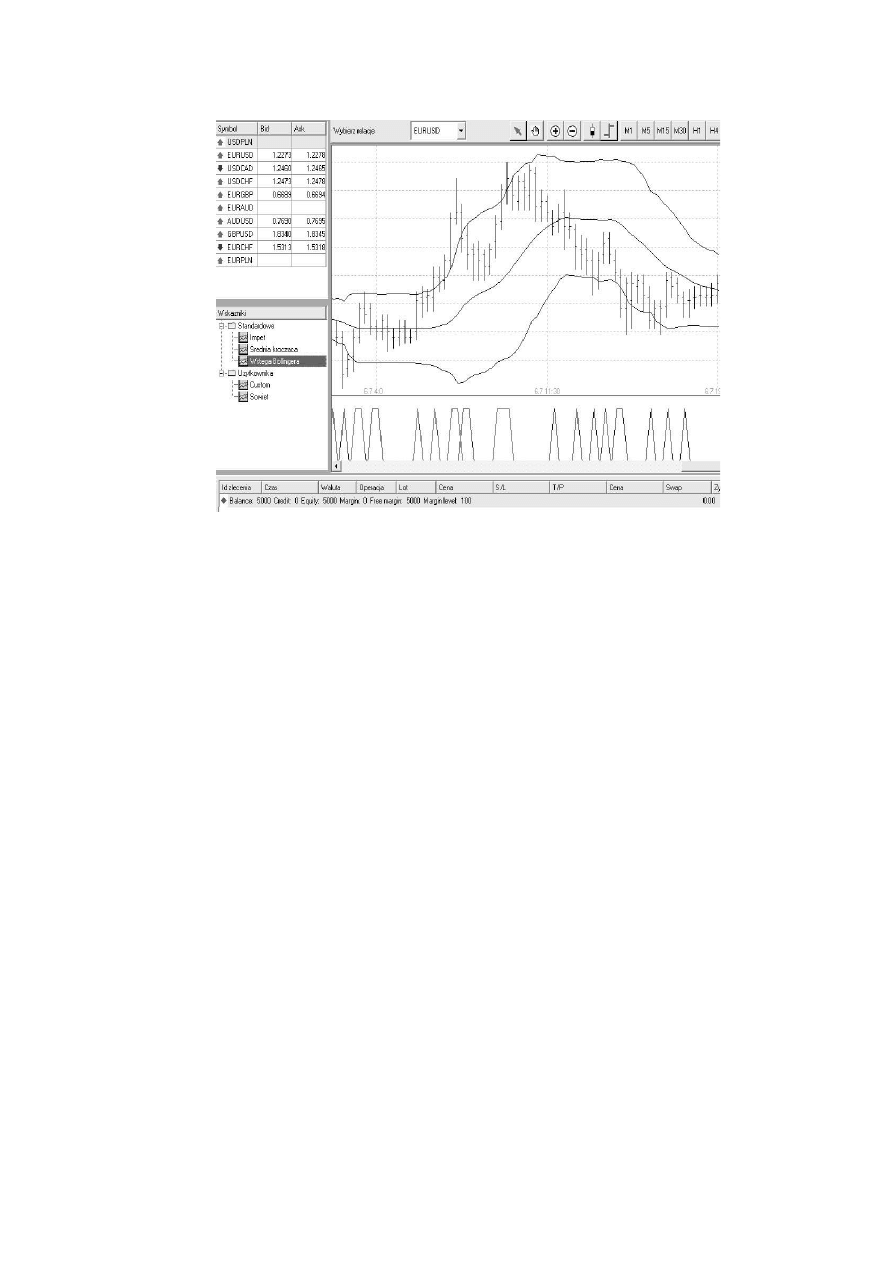

Rysunek [x]. Okno wizualizacji danych na platformie TMM.

Na rysunku ponwyżej cen został przedstawiony wskaźnik dwukryterialny

zaimplementowany w systemie. Jak widać TMM daje możliwość implementacji

własnych wskaźników analizy technicznej. Wskaźniki te pisane w języku C++, mogą

być przez programistę kontrolowane w każdym stadium powstawania. Niestety inne

platformy, choć umożliwiają tworzenie własnych wskaźników, często są pozbawione

takiej opcji. Inną ważną zaletą TMM jest możliwość korekcji błędów. W przypadku

oprogramowania dostarczanego przez różne firmy, użytkownik dostaje rozwiązania

gotowe, jeśli zauważy błąd w działaniu takiego oprogramowania jest zmuszony bądź do

aktualizacji, bądź do interwencji u producenta oprogramowania. Należy pamiętać, że

chodzi o zainwestowany kapitał, a każdy błąd może mieć tragiczne skutki.

Jak widać system ten może być alternatywą dla często drogich komercyjnych aplikacji.

Choć funkcjonalność tegoż systemu będzie zapewne ograniczona.

Rynkiem, jaki obsługuje TMM jest na razie rynek Forex, ponieważ tylko na tym

tynku możliwe jest uzyskanie dostępu do funkcji API za darmo, jednak w perspektywie

jest rozszerzenie tej platformy na inne rynki. Już w chwili obecnej daje ona możliwość

wczytywania danych z pliku i analizy rynku akcji, rynków terminowych i innych

rynków instrumentów pochodnych. Niestety bez użycia funkcji API nie jest możliwe

39

zawieranie operacji na tych rynkach. Jednak taka możliwość pozwala na analizę

różnych rynków, dla których są publikowane dane i wyszukiwanie odpowiedniego

rynku do spekulacji. W dzisiejszych czasach jest to bardzo ważne, ponieważ nie zawsze

na danym rynku istnieją odpowiednie warunki do stosunkowo bezpiecznego handlu.

Rynki surowcowe, akcji, terminowe itp. są tak różnymi rynkami, istnieją na nich

odmienne trendy, ich długości, charakterystyki. Znalezienie odpowiedniego w danym

momencie rynku jest sprawą kluczową.

W chwili obecnej trwają prace nad modułem wspomagającym automatyczne

systemy transakcyjne, na początek zaimplementowano system Pair Trading opisany w

poprzednim rozdziale, jednak ze względu na przepisywanie oprogramowania na język

Java, prace nad modułem zostały wstrzymane, zostaną wznowione w najbliższym

czasie.

Jak widać z powyższych rozważań system TMM ma nieograniczone

możliwości, a język implementacji umożliwia jego przenośność na różne platformy

niezależnie od systemu, czy też sprzętu. Z punktu widzenia programisty, budowa

platformy jest bardzo przejrzysta, co umożliwia każdemu zainteresowanemu wgląd do

programu i jego modyfikację. Przejrzystość umożliwi również dołączanie do projektu

innych osób zainteresowanych. Obecnie na platformie mogą być uruchomione dwa

systemy automatyczne: opisany w rozdziale poprzednim system handlu parami oraz

system oparty na elementach teorii świadectw Dempstera-Shafera [x].

40

4. AUTOMATYCZNY SYSTEM INWESTYCYJNY,

SYNTEZA PODEJŚCIA TECHNICZNEGO I

FUNDAMENTALNEGO DLA RYNKU FOREX

W poprzednich rozdziałach pracy zaprezentowano możliwości analizy

technicznej oraz narzędzi, które wspomagają pracę każdego tradera. Pokazano również

kilka innych sposobów pozwalających na skuteczne inwestowanie na rynkach

finansowych (analiza fundamentalne, psychologia rynku). Aby zmaksymalizować zyski

minimalizując ryzyko należałoby zastosować połączenie wszystkich wymienionych

sposobów inwestowania. W tym rozdziale postaram się zaprezentować strategię

inwestycyjną, która realizuje założenia połączenia analizy technicznej, fundamentalnej

oraz

zminimalizuje

ryzyko

czynnika

ludzkiego.

Opisany

system

będzie

zaprogramowany na platformie MetaTrader, dzięki czemu będzie go można uruchomić

automatycznie. System będzie działał na rynku walutowym Forex.

Jak wiadomo rynek walutowy jest bardzo wrażliwy na publikację wskaźników

makroekonomicznych, przy każdej takiej publikacji widoczne są wahania kursów danej

pary walut. Zaprojektowany system inwestycyjny operował będzie na rynku

amerykańskim, dlatego zbiór badanych wskaźników ogranicza się do tych, które

publikowane są w Stanach Zjednoczonych. Aby zbudować strategię należy wybrać

tylko te z nich, które wywołują reakcję na rynku walutowym. W tym celu zbudowano

bazę danych w oparciu o dane z [x] i na podstawie ruchu kursu EUR/USD po publikacji

konkretnego wskaźnika wyodrębniono te, których publikacja wywoływała średnią

zmianę kursów powyżej 30 punktów (średnia z dwóch lat). Wybranie odpowiedniego

zbioru wskaźników umożliwi stworzenie systemu, który będzie wrażliwy na

odpowiednie publikacje makroekonomiczne, rozszerzenie o nie wywołujące wpływu na

rynek walutowy dane byłoby nieuzasadnione i mogłoby doprowadzić do

niepotrzebnego skomplikowania zagadnienia. W tabeli[x] zaprezentowano zestawienie

tych wskaźników, jako okres publikacji rozumiemy czas jaki upływa od jednej

publikacji do drugiej.

41

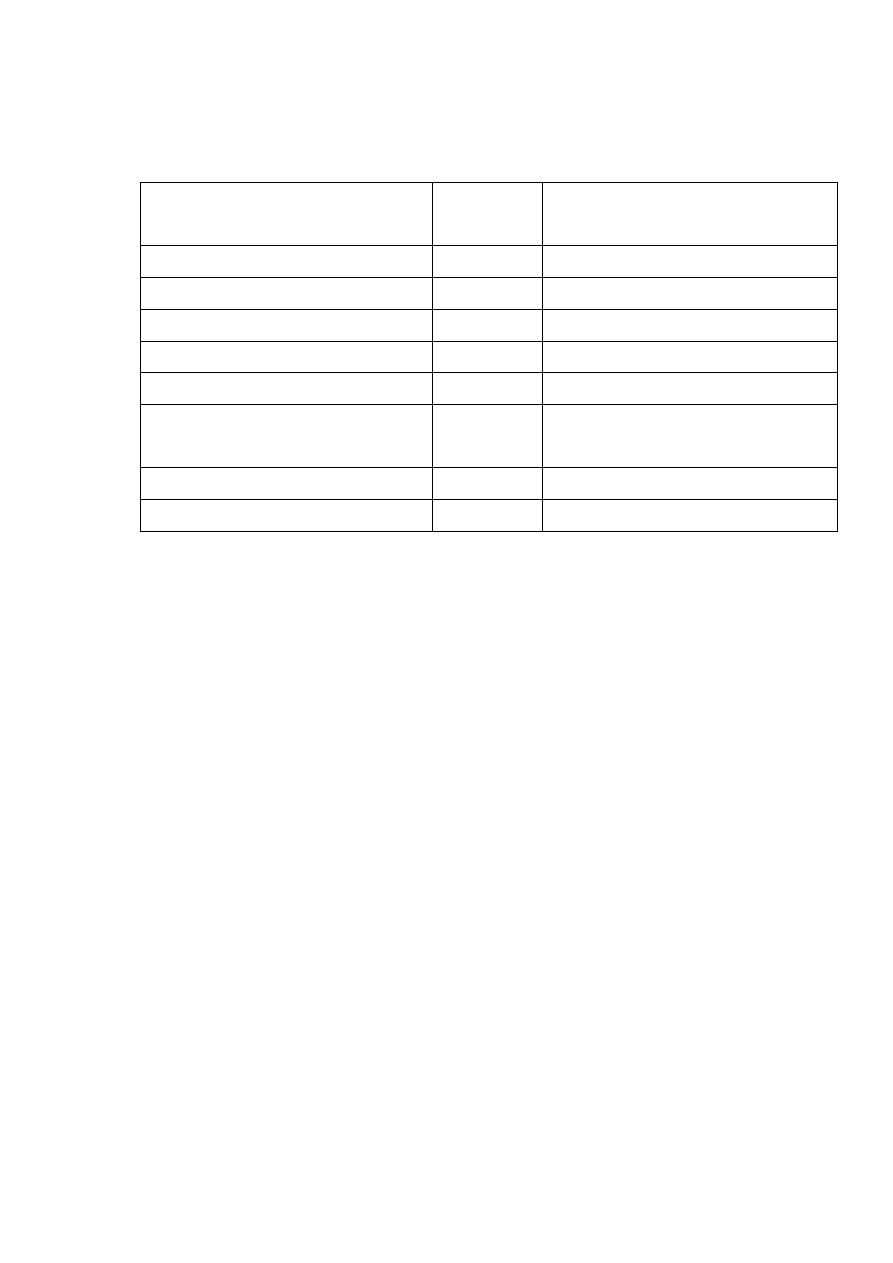

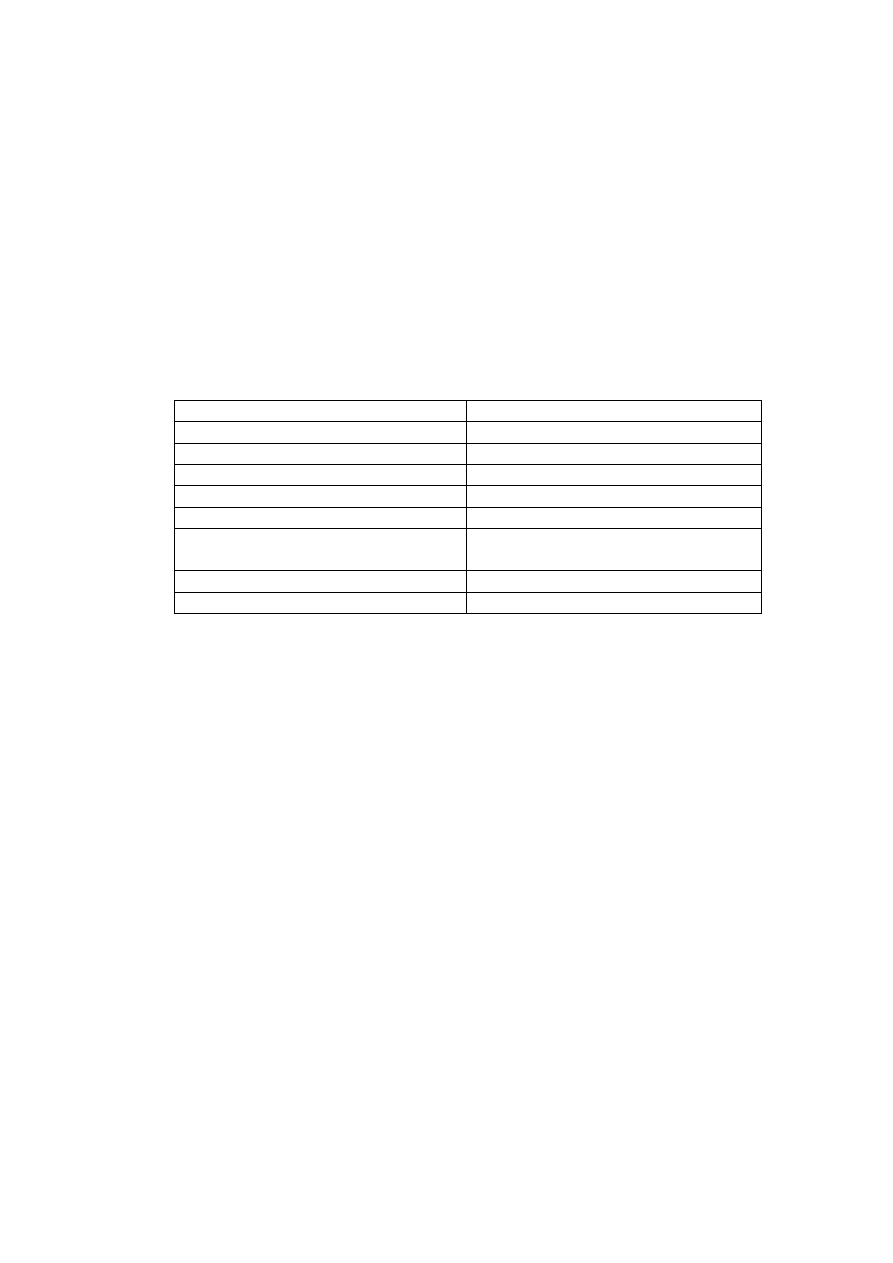

Tabela [x] Zestawienie wskaźników makroekonomicznych mających największy wpływ

na kurs dolara amerykańskiego

Nazwa

Okres

publikacji

Średnia zmiana kursu (w punktach)

CPI (wskaźnik inflacji)

miesiąc

60,75

DGO (zamówienia na dobra trwałe)

miesiąc

49,08

PPI (inflacja przedsiębiorstw)

miesiąc

31,1

IP (produkcja przemysłowa)

miesiąc

45,83

IT (handel międzynarodowy)

miesiąc

73,08

NFP (nowe miejsca pracy w sektorze

pozarolniczym)

miesiąc

165,5

RS (sprzedaż detaliczna)

miesiąc

53,23

GDP (produkt krajowy)

miesiąc

46,21

Najważniejsze jest nie wskazanie od konkretnego wskaźnika, lecz to jak jego

publikacja i ewentualne rozbieżności od oczekiwań mogą wpłynąć na rynek,

przeprowadzone badania wykazały, że dla inwestorów nie liczą się badania

statystyczne, ale teoretyczne założenia jakie powinny się spełnić po publikacji dla

konkretnego wskaźnika makroekonomicznego. Aby skutecznie przedstawić założenia

teoretyczne systemu należy się zapoznać ze znaczeniem każdego rozpatrywanego

wskaźnika makroekonomicznego:

CPI – Consumer Price Index (indeks cen konsumentów) - raport pokazujący w ujęciu

miesięcznym o ile zmieniły się ceny dóbr na rynku. Jest to jeden z najważniejszych

mierników działania gospodarki. Inwestorzy działający na rynku walutowym są

zainteresowaniu szczególnie tym raportem, ponieważ na jego wskazania reaguje bank

centralny, podejmując decyzję o stopach procentowych. Wzrost wskazania CPI

determinuje bank centralny do walki z inflacją i podnoszenia stóp procentowych, przez

co inwestorzy bardziej interesują się walutą, gdyż atrakcyjność w jej inwestowanie

rośnie wraz ze wzrostem stóp procentowych.

PPI – Produce Price Index (indeks cen producentów) – wskaźnik w swoim znaczeniu

ekonomicznym podobny do CPI, jednak nie ujmuje cen konsumenckich a producenckie,

42

zazwyczaj służy jako wsparcie dla indeksu cen konsumentów, przez co jego

oddziaływanie na rynek walutowy jest mniejsze.

DGO – Durable Goods Orders (zamówienia na dobra trwałe) – ich wzrost wskazuje

na dobrą koniunkturę w gospodarce. Jeśli zamówienia rosną oznacza to, że wydatki

publiczne i konsumpcyjne również rosną, co napawa optymizmem i zachęca do

kupowania waluty.

IP – Industrial Production (produkcja przemysłowa) – ważny element

makroekonomiczny służący do prognozowania wielkości PKB, choć we współczesnych

gospodarkach główną siłą napędową są usługi, to jednak produkcja przemysłowa jest

ciągle ważnym elementem w prognozowaniu kursów walutowych. Wzrost produkcji

przemysłowej jest sygnałem dobrej sytuacji w kraju i zachęca do kupowania waluty

IT – International Trade (handel międzynarodowy) – przedstawia stosunek importu

do eksportu w danym kraju, jego wzrost negatywnie wpływa na walutę, ponieważ

państwo więcej kupuje niż sprzedaje, przez co dochód państwowy jest niższy.

Oczywiście jest to uproszczenie, aczkolwiek wzrost deficytu handlu międzynarodowego

jest zawsze niekorzystny dla waluty. Handel międzynarodowy silnie oddziałuje na

rynek walutowy.

NFP – Non Farm Payrolls (nowe miejsca pracy w sektorze pozarolniczym) – jeden z

najważniejszych mierników koniunktury w USA, choć jego znaczenie ekonomiczne nie

jest bardzo silne pozostaje o n w dalszym ciągu w umysłach inwestorów jako jeden z

najważniejszych wskaźników mających wpływ na rynek walutowy. Wzrost nowych

miejsc pracy powoduje umocnienie waluty, natomiast spadek jej osłabienie

RS – Retail Sales (sprzedaż detaliczna) – Sprzedaż detaliczna informuje inwestorów

jakie środki są wydawane w gospodarce na zakup produktów detalicznych przez

konsumentów. Wzrost sprzedaży detalicznej podobnie jak zamówienia na dobra trwałe

powoduje wzrost kursu waluty, gdyż jest wskaźnikiem dobrej koniunktury

43

GDP – Gross Domestic Product (produkt krajowy brutto) – jeden z najważniejszych

wskaźników makroekonomicznych, dla rynku walutowego ważny, ale nie

najważniejszy, zachwianie rykiem walutowym może spowodować ponadprzeciętne

odchylenie od planowanych wskazań. Wzrost wartości tego wskaźnika powoduje

wzrost wartości danej waluty (jej umocnienie)

4.1 FORMALIZACJA KRYTERIÓW LOKALNYCH ZA

POMOCĄ FUNKCJI UŻYTECZNOŚCI

Każdy rynek finansowy jest wrażliwy na publikacje makroekonomiczne. Rynek

Forex jest na nie bardziej wrażliwy niż inne rynki, ponieważ przepływ środków na

rynku

walutowym

jest

ściśle

związany

ze

wskazaniami

wskaźników

makroekonomicznych. Jeśli publikacja danych byłaby zgodna z wcześniejszymi

prognozami, nie byłoby reakcji rynków. Wahania kursów są spowodowane

rozbieżnością prognoz i danych rzeczywistych. W niniejszym systemie bierzemy pod

uwagę tylko te dane, których publikacja ma wyraźne odbicie na zachowanie kursów. Z

przeprowadzonych badań wynika, że największy wpływ na rynek walutowy mają

wskaźniki zaprezentowane w tabeli [x]. Dla zbudowania odpowiedniego modelu

posłużymy się tymi właśnie wskaźnikami jako parametrami jakości, dzięki którym

zbudujemy kryterium globalne sugerujące inwestorowi zachowanie się rynku po

publikacji konkretnego zdarzenia makroekonomicznego.

Kolejnym krokiem w procesie budowy modelu jest budowa kryteriów lokalnych

z zadanych parametrów jakości. Kryteria lokalne są przedstawiane jako funkcje

przynależności, przyjmujące wartości od 0 do 1, gdzie 0 jest niedopuszczalnymi

wartościami parametru, a 1 najlepszymi wartościami parametru. W literaturze fachowej

rozróżnia się siedem typów funkcji przynależności[x]. W opisywanym zagadnieniu

stosujemy jeden typ funkcji przynależności dla każdego z parametrów jakości, jednak

sposób budowania wykresu funkcji przynależności będzie różny w zależności od tego,

jakie są teoretyczne założenia po publikacji zdarzenia makroekonomicznego. Jeżeli

wzrost wskazania danego wskaźnika makroekonomicznego powinien powodować

44

umocnienie się dolara amerykańskiego wykres funkcji przynależności przedstawia się

następująco:

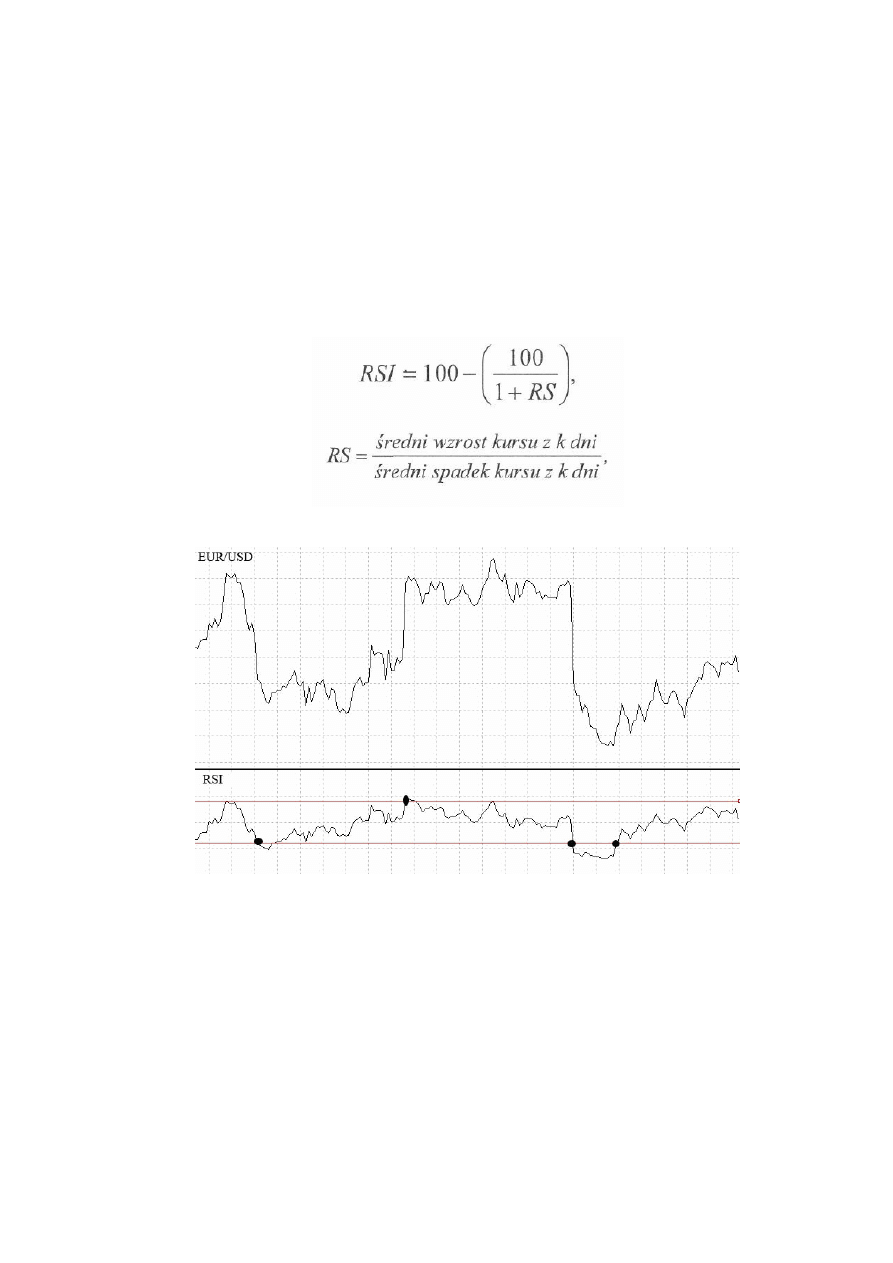

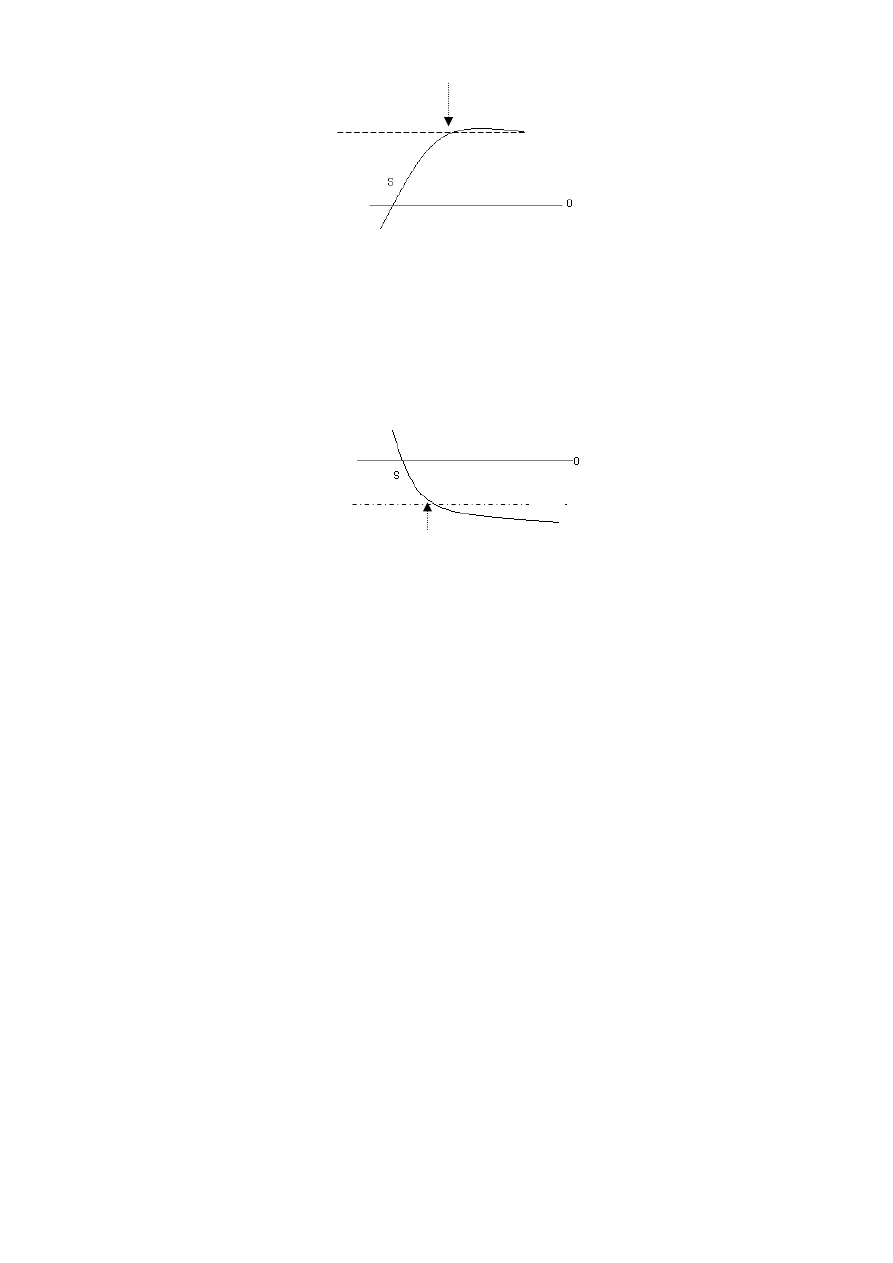

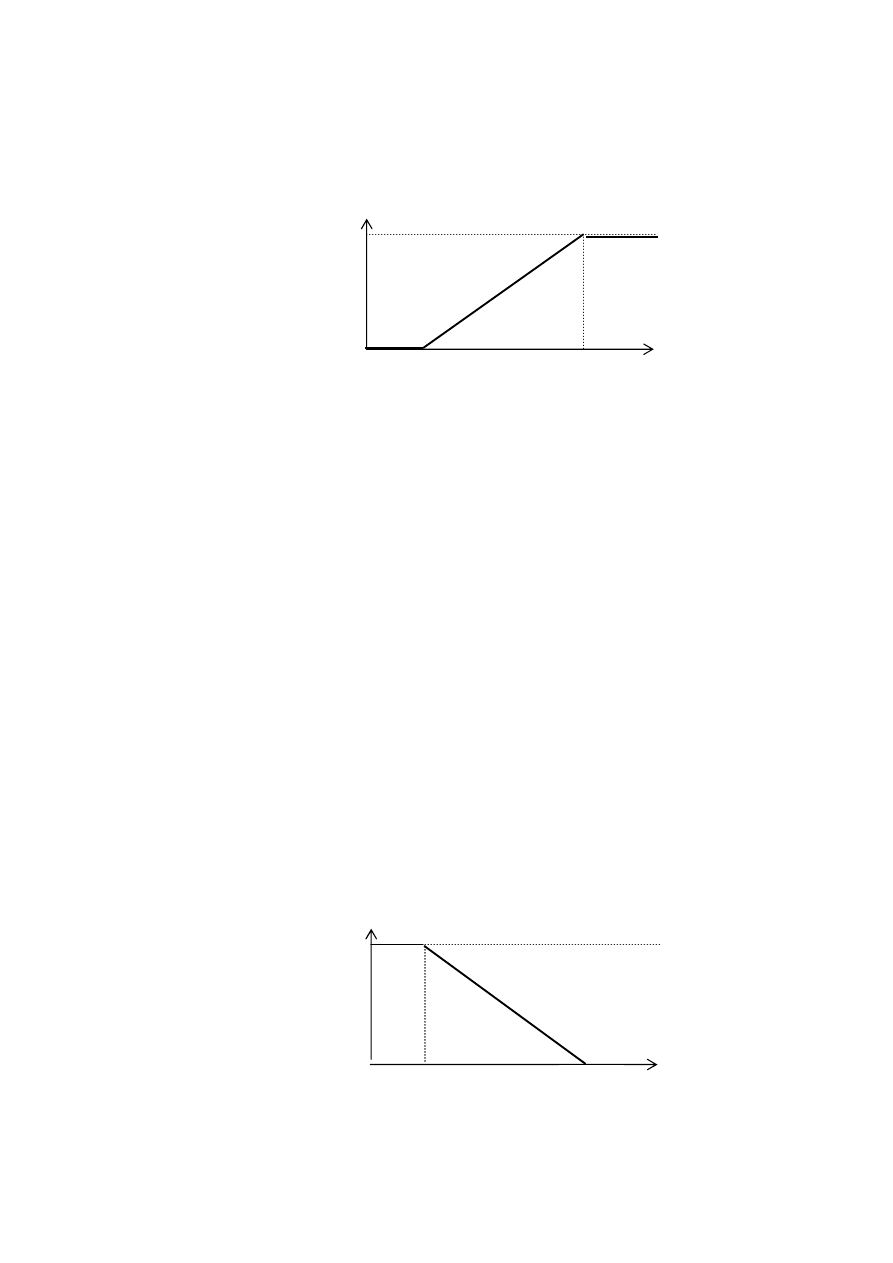

Rysunek[x]. Funkcja przynależności

Punkt x1 odpowiada minimalnej prognozie wskazania danego wskaźnika, w

punkcie tym funkcja przynależności osiąga wartość 0, punkt x2 wskazuje maksymalną

prognozę, wartość funkcji przynależności w tym punkcie wynosi 1. Jak łatwo

zauważyć, aby określić wzór funkcji przynależności wystarczy posłużyć się wzorem na

funkcję liniową, który przedstawia się następująco:

f(x) = Ax + B

Zakładając że mamy dane dwa punkty krańcowe: (min, 0) i (1, max), podstawiając do

wzoru i wykonując odpowiednie przekształcenia można wyliczyć parametry funkcji:

A = 1/(max-min)

B = 1 – ((1/(max-min))* max)

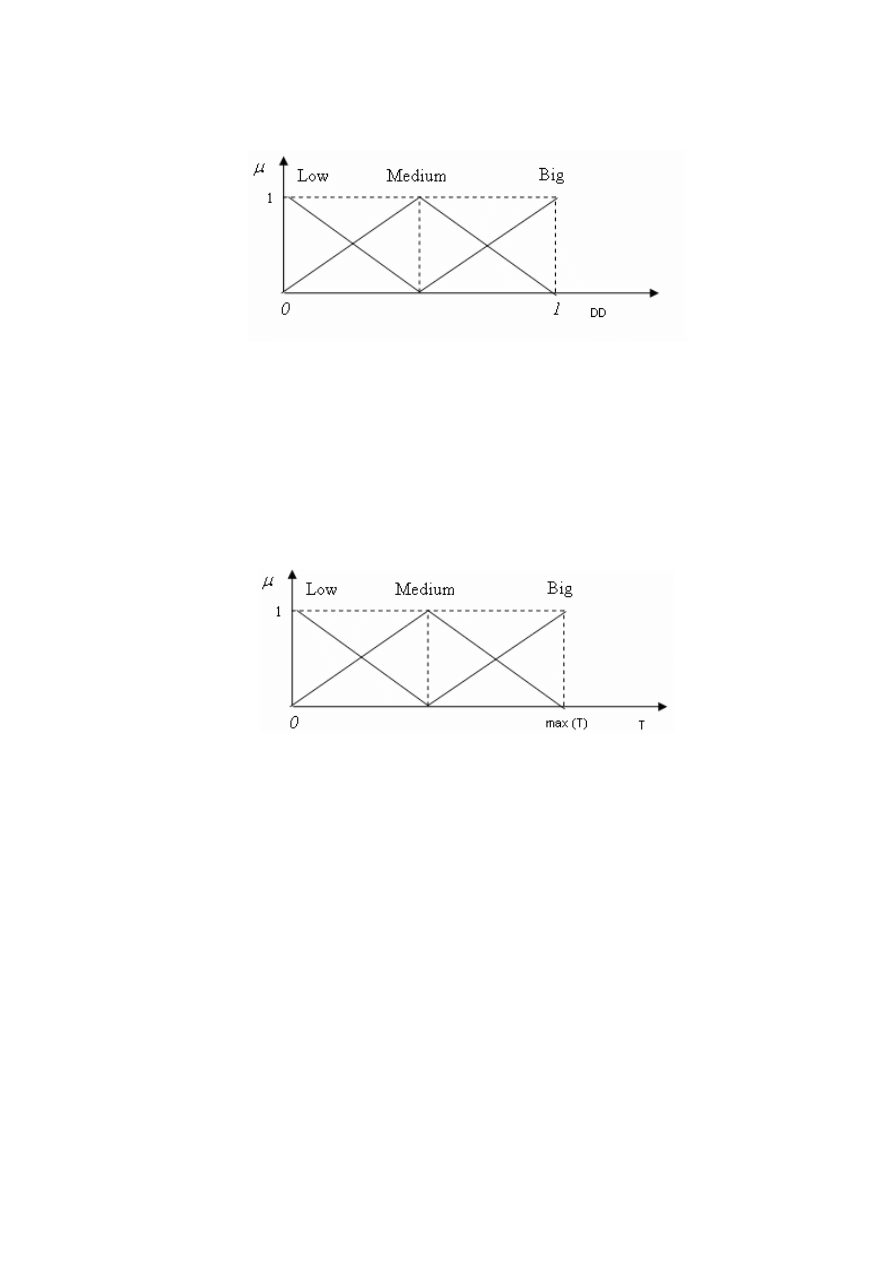

Dla zdarzeń, których zmniejszenie powinno spowodować wzrost kursu USD

stosujemy funkcję przynależności w postaci:

Rysunek[x]. Funkcja przynależności

x1

0

1

x1

x2

1

0

x2

45

Podobnie jak w poprzednim przypadku x1 wskazuje na minimalną prognozę dla

danego wskaźnika makroekonomicznego, a x2 maksymalną prognozę dla tego

wskaźnika. Aby zbudować funkcję przynależności wystarczy postępować analogicznie

jak w poprzednim przypadku (jest to również funkcja liniowa).

Funkcja przynależności zbudowana zgodnie z założeniami odzwierciedla

sytuację na rynku. W przypadku, gdy wskazanie byłoby >= maksymalna prognoza