POLITECHNIKA RZESZOWSKA

im. Ignacego Łukasiewicza

Wydział Zarządzania i Marketingu

Rozwój produktu bankowego na przykładzie EUROKONTA w Banku Polska Kasa Opieki S.A. |

PRACA MAGISTERSKA

Praca dyplomowa wykonana pod kierunkiem:

Rzeszów 2004

Spis treści:

Wstęp 4

Rozdział 1. Ogólna charakterystyka Banku Polska Kasa Opieki S.A 6

1.1. Historia działalności banku 6

1.2. Przedmiot i działalność Banku Pekao S.A 10

1.3. Strategia i prognozy rozwoju banku 12

Rozdział 2. Pojęcie i cechy produktu bankowego 16

2.1. Produkt jako usługa bankowa 16

2.2. Klasyfikacja produktów bankowych 22

2.3. Istota i funkcjonowanie rachunków bankowych 24

2.4. Otwieranie i zamykanie rachunku bankowego 26

2.5. Rodzaje rachunków osób fizycznych 27

2.6. Formy bankowych rozliczeń pieniężnych................................................................. 30

Rozdział 3. Oferty Banku Pekao S.A. skierowane do podmiotów niefinansowych 38

3.1. Charakterystyka Eurokonta jako rachunku oszczędnościowo - rozliczeniowego 38

3.1.1. Rodzaje Eurokonta 38

3.1.1.1. Pakiet pomocniczy do Eurokonta 45

3.1.2. Karty wydawane do Eurokonta 48

3.1.3. Dysponowanie Eurokontem 64

3.1.4. Eurolokaty 66

3.1.5. Pożyczka w Eurokoncie 66

3.2. Elektroniczne kanały dystrybucji produktu 70

3.3. Porównanie Eurokonta z ofertą banków konkurencyjnych 73

Rozdział 4. Analiza wielkości i struktury operacji przeprowadzanych w Eurokoncie w latach 1999 - 2003 77

4.1. Analiza wielkości i dynamiki obrotów na Eurokontach w Banku Pekao S.A. w okresie 1999 - 2003 77

4.2. Struktura korzystania z Eurokonta w Banku Pekao S.A. 80

Zakończenie 83

Spis schematów 85

Spis rysunków 86

Spis tabel 87

Spis wykresów 88

Literatura 89

Streszczenie 92

WSTĘP

Sektor usług finansowych należy do najszybciej rozwijających się w polskiej gospodarce. Wielokrotna zmiana zasad jego funkcjonowania, która miała miejsce w latach dziewięćdziesiątych stała się narzędziem gruntownej przebudowy całego sektora bankowego. W wyniku transformacji sektora finansowego wzrosła liczba banków, zmieniły się również zakres i forma ich działania. Rezultatem był wzrost podaży usług finansowych i nasilająca się walka o klienta między bankami. Zabieganie o klienta wyrażało się rozszerzeniem zakresu ofert poszczególnych banków, a w dalszym etapie - jakością świadczonych usług.

W warunkach nasilającej się konkurencji wielu uczestników rynku finansowego wprowadziło nowe strategie ukierunkowane na modyfikacje oferty produktowej, polegające na rozwoju usług pakietowych oraz na pogłębionej segmentacji klientów w celu dostosowania produktów do zindywidualizowanych potrzeb. W ofercie banków zaczęły pojawiać się nowoczesne produkty, które cieszyły się coraz większym zainteresowaniem.

Swoisty wyścig pomysłów na produkt i promocję doprowadził do nadmiernej podaży usług oferowanych przez banki. Pod koniec lat dziewięćdziesiątych nasycenie rynku produktami bankowymi było tak duże, że klienci zaczęli dokładniej analizować oferowane korzyści i podejmować coraz bardziej świadome decyzje dotyczące lokowania własnych pieniędzy i uzyskiwania kredytów. Jakość i organizacja dystrybucji produktów stały się nieodłącznym atrybutem usług bankowych.

Rozwój pieniądza bezgotówkowego oraz regulacje prawne dotyczące obrotu bezgotówkowego zadecydowały o popularności rachunków oszczędnościowo - rozliczeniowych, uruchamianych zarówno przez podmioty gospodarcze jak i osoby fizyczne. Obsługa rachunków i szeroka oferta związana z ich prowadzeniem, zrodziły potrzebę uruchomienia w bankach stanowisk doradców klienta, których zadaniem jest marketingowe podejście do odbiorców usług związanych ze specyficznym produktem, jakim jest rachunek bankowy.

Praca składa się z czterech rozdziałów poprzedzonych wstępem i zakończenia.

W rozdziale pierwszym przedstawiono powstanie i rozwój Banku Polska Kasa Opieki S.A., przedmiot i zakres działalności, strategie rozwoju oraz prognozy rozwojowe Banku Pekao S.A..

Rozdział drugi jest poświęcony pojęciu, zasadom funkcjonowania rachunku bankowego, który jest podstawowym instrumentem rozliczeń bezgotówkowych i gotówkowych. W rozdziale tym przedstawiono zasady otwierania i zamykania rachunków.

Rozdział trzeci prezentuje Eurokonto jako przykład najnowocześniejszego produktu bankowego oferowanego przez Bank Pekao S.A. Przedstawiono rodzaje Eurokont oraz jego porównanie z ofertami innych banków.

W rozdziale czwartym dokonano analizy wielkości i struktury obrotów na Eurokontach w Banku Pekao S.A.

W pracy korzystano z publikacji naukowych z dziedziny rachunkowości, bankowości i prawa oraz materiałów udostępnionych w Banku Pekao S.A..

Rozdział 1. Ogólna charakterystyka Banku Polska Kasa Opieki S.A.

1.1. Historia działalności banku

Decyzję o założeniu Banku Polska Kasa Opieki S.A. podjęło Ministerstwo Skarbu dnia 17 marca 1929 roku. Założycielami Banku byli: Pocztowa Kasa Oszczędności, Bank Gospodarstwa Krajowego i Państwowy Bank Rolny. Pierwszym Prezesem Rady Nadzorczej Banku był pomysłodawca powołania Banku, Prezes Pocztowej Kasy Oszczędności - Henryk Gruber.

W dniu 29 października 1929 roku Bank został wpisany do rejestru handlowego, pod nazwą Bank Polska Kasa Opieki S.A. Kapitał akcyjny Banku wynosił 2,5 mln złotych

i podzielony był na 500 akcji o nominalnej wartości 5 tys. złotych każda.

Bank został powołany do życia przede wszystkim w celu finansowej obsługi Polonii, której liczebność w okresie międzywojennym określano na około 8 milionów osób. Chodziło przede wszystkim o gromadzenie oszczędności polskich emigrantów oraz o pośredniczenie w przekazywaniu pieniędzy do ich rodzin w kraju.

Pierwszy oddział Banku powstał w Paryżu i rozpoczął swoją działalność 3 lutego 1930 roku, zdobywając w krótkim czasie dużą popularność i zaufanie środowisk emigracyjnych.

W ciągu pierwszych 10 lat istnienia Bank zorganizował placówki w czterech krajach, które łącznie dysponowały 25 oddziałami i agencjami. Tworzenie i funkcjonowanie oddziałów zagranicznych miało zasadnicze znaczenie dla wykonywania zadań Banku, gdyż tylko one mogły zapewnić obsługę emigrantów. Stanowiły też warunek konieczny włączenia Banku do obsługi obrotów polskiego handlu zagranicznego.

W 1930 roku Rada Banku podjęła decyzję o utworzeniu oddziału w Argentynie. Kolejny oddział został otwarty w 1933 roku w Izraelu (Tel-Awiw), a w 1938 roku w Stanach Zjednoczonych (Nowy Jork).

Bank stał się dla polskich emigrantów ogniwem łączności z krajem. Gromadził ich oszczędności, stanowił ważny kanał przekazu środków pieniężnych do rodzin w kraju, pośredniczył w organizowaniu podróży. Odegrał też pewną rolę w obsłudze polskiego handlu zagranicznego, zwłaszcza w obrotach z Argentyną i Palestyną.

Wybuch II Wojny Światowej spowodował ustanie działalności centrali Banku

w Warszawie i zerwanie kontaktów z oddziałami. Pod koniec września 1939 roku utworzono wojenną centrale Banku w Paryżu, której głównym zadaniem było zabezpieczenie środków Banku znajdujących się w zagranicznych instytucjach finansowych. Po klęsce Francji centrala została przeniesiona do Londynu. Głównym efektem działalności tej placówki było przejęcie przez nią wszystkich zagranicznych rachunków Banku. Równolegle z Centralą działającą na emigracji istniała również centrala warszawska. Jej działalność ograniczała się jednak do konserwacji i administracji pozostałego w kraju mienia Banku.

W wyniku reformy systemu bankowego, która została wprowadzona w życie dekretem z 25 października 1948 roku, obsługę obrotów z krajami kapitalistycznymi powierzono Bankowi Handlowemu w Warszawie, w związku, z czym sfera działalności Banku Pekao S.A. uległa ograniczeniu do pośredniczenia w przekazywaniu pieniędzy od emigrantów dla ich rodzin w kraju oraz organizacji przesyłek z darami dla mieszkańców Polski.

W 1948 roku za pomocą emisji nowych akcji o łącznej wartości 45 mln złotych, które w całości zostały przejęte przez Pocztową Kasę Oszczędności, kapitał akcyjny Banku został podwyższony do kwoty 50 mln. W 1950 roku prawną następczynią Pocztowej Kasy Oszczędności stała się Powszechna Kasa Oszczędności. Po zmianie systemu pieniężnego w 1950 roku kapitał akcyjny wynosił 1,5 mln złotych.

Na początku lat 70-tych rozwój eksportu wewnętrznego, rozbudowa sieci sklepów

i rozszerzenie asortymentu oferowanych klientom towarów powodowały, że operacje bankowe były w coraz większej mierze zdominowane przez operacje handlowe. Bank oprócz instytucji finansowej o zróżnicowanym zakresie działalności, stał się wielkim przedsiębiorstwem handlowym. W związku z tym w latach 1972-73 przeprowadzono reorganizację działalności Banku, w wyniku, której wydzielono z Banku operacje handlowe i powierzono je wyspecjalizowanym przedsiębiorstwom.

W 1980 roku kapitał akcyjny podwyższono do kwoty 2 mld zł poprzez wyemitowanie 50.000 sztuk akcji nowej emisji, w całości przejętych przez Skarb Państwa, który od tego momentu posiadał 98.650 sztuk akcji.

W związku z wyodrębnieniem ze struktur Narodowego Banku Polskiego, Powszechnej Kasy Oszczędności i przekształcenie jej w Powszechną Kasę Oszczędności Bank Państwowy, NBP przekazał PKO BP, w dwóch transzach posiadane akcje Banku Pekao S.A.

W latach 80-tych Bank znacznie rozszerzył zakres swych zadań, a także ilość operacji. Rosła liczba obsługiwanych podmiotów gospodarczych, głównie tak zwanych przedsiębiorstw eksportu wewnętrznego i firm polonijnych, zwiększyły się sumy udzielanych im kredytów, rozwijały rozliczenia transakcji handlu zagranicznego. Rozpoczęto dokonywanie operacji na rynkach pieniężno - walutowych na własny rachunek.

W okres dynamicznych przemian politycznych i gospodarczych, Bank Pekao S.A. wkroczył z dużym doświadczeniem, zarówno w operacjach krajowych, jak i zagranicznych oraz z zamiarem przekształcenia się w bank uniwersalny, to jest pełniący funkcję banku oszczędnościowego, komercyjnego i inwestycyjnego.

W 1990 roku Bank opracował i przyjął nową strategię rozwoju. Wprowadzono marketingową koncepcję kierowania zorientowaną na potrzeby klienta. W wyniku przemodelowania struktury organizacyjnej Banku powstały trzy piony: obsługi klienta indywidualnego, obsługi podmiotów gospodarczych oraz pion inwestycyjny.

Bank zaangażował się również między innymi w obsługę i finansowanie dużych przedsiębiorstw, finansowanie handlu zagranicznego, obsługę kart płatniczych, zarządzanie funduszami powierniczymi, doradztwo i pośrednictwo finansowe oraz bankowość hipoteczną, świadczenie usług powierniczych.

W dniu 16 września 1996 roku została zawarta umowa o zawiązaniu Grupy Pekao S.A. i wszystkie akcje banków zależnych (banki zależne zostały utworzone 1 lutego 1989 roku poprzez wyłonienie banków państwowych ze struktur Narodowego Banku Polskiego i przekształcenie w jednoosobowe spółki Skarbu Państwa) zostały wniesione do Banku Pekao S.A.

W dniu 25 listopada 1996 roku zarejestrowano podwyższenie kapitału akcyjnego Banku o kwotę 97.650 tys. PLN. Wszystkie akcje wyemitowane na podwyższenie kapitału akcyjnego zostały objęte przez Skarb Państwa i opłacone wkładem niepieniężnym w postaci akcji Banku Depozytowo - Kredytowego S.A. w Lublinie, Pomorskiego Banku Kredytowego S.A. w Szczecinie oraz Powszechnego Banku Gospodarczego w Łodzi.

W I kwartale 1998 roku Zarząd Banku dokonał przeglądu struktur organizacyjnych i strategii Grupy Pekao S.A., po czym przyjął plan jej głębokiej reorganizacji i nową strategię rozwoju. Filarami tej strategii była pełna prywatyzacja Banku Pekao S.A. oraz szybkie połączenie banków Grupy.

W ramach realizacji nowej strategii w dniu 24 kwietnia 1998 roku Nadzwyczajne Walne Zgromadzenie Akcjonariuszy podjęto uchwałę w sprawie zatwierdzenia połączenia banków Grupy Pekao S.A. w jeden, największy w Polsce, bank uniwersalny.

Zgodnie z wymogami polskiego prawa rozpoczęto również procedurę przekazania 15 % akcji pracownikom Grupy Pekao S.A.

W dniu 19 czerwca 1998 roku podniesiono kapitał akcyjny Banku poprzez emisję 7.690.000 nowych akcji i w dniu 29 czerwca podpisano umowę z Europejskim Bankiem Odbudowy i Rozwoju, w ramach, której EBOiR zobowiązał się kupić wszystkie wyemitowane akcje.

W październiku 1998 roku w Banku uruchomiono pierwszy w Europie Środkowej Oddział Elektroniczny.

W dniu 1 stycznia 1999 roku rozpoczął działalność nowy Bank Pekao S.A. powstały z połączenia czterech banków Grupy Pekao S.A.

W dniu 23 czerwca 1999 roku w siedzibie Ministerstwa Skarbu Państwa została zawarta umowa sprzedaży pakietu 75.707.500 akcji Banku Pekao S.A. na rzecz konsorcjum UniCredito Italiano S.A. i Allianz Aktiengesellschaft. Akcje będące przedmiotem umowy, stanowią 52,09% kapitału akcyjnego Banku Pekao S.A.

W listopadzie 2002 roku Bank rozpoczął program emisji obligacji, którego celem jest pozyskanie środków z przeznaczeniem na finansowanie działalności operacyjnej Banku. Pozyskane środki posłużą sfinansowaniu rozwoju akcji kredytowej oraz zakupowi aktywów finansowych.

W listopadzie 2002 podpisano również umowę z firmą Euronet Worldwide, dzięki czemu klientom Banku umożliwiono bezprowizyjne korzystanie z ponad 400 bankomatów Euronetu. W sumie klienci mogą już korzystać nie płacąc prowizji z 1500 bankomatów w Polsce rozlokowanych w najkorzystniejszych punktach kraju.

W 2002 Bank rozpoczął wdrażanie w oddziałach nowego systemu informacyjnego, w ramach którego poszerzony został dostęp do rachunku za pomocą różnych kanałów dystrybucyjnych. W listopadzie 2002 r. pilotażowo udostępniono usługę w V Oddziale Banku w Warszawie. Systematycznie do nowego systemu operacyjnego podłączane są nowe oddziały Banku.

Ostatnie dziesięciolecie działalności Banku Pekao S. A. to lata przełomowe pod względem zmian w warunkach tworzenia produktów bankowych, jak i wynikające z konkurencji na rynku. Były to również lata transformacji całego systemu bankowego i dostosowania go do rosnących wymagań gospodarki. Bank Pekao S.A. jako pierwszy podjął strategiczną decyzję o przebudowie swojej struktury.

1.2. Przedmiot i działalność Banku Pekao S.A.

Bank Pekao S.A. jest uniwersalnym bankiem komercyjnym oferującym szeroki zakres usług bankowych świadczonych na rzecz klientów indywidualnych oraz instytucjonalnych, prowadzącym operacje zarówno w złotych, jak i w walutach obcych na terenie Rzeczpospolitej Polskiej i za granicą. Ponadto, bank aktywnie uczestniczy w obrocie na krajowych i zagranicznych rynkach finansowych. Zgodnie z Europejską Klasyfikacją Działalności podstawowym podmiotem działalności Banku Pekao S.A. jest przede wszystkim obsługa klienta detalicznego (osób fizycznych) i korporacyjnego (osób prawnych).

Przedmiotem działalności Banku jest wykonywanie następujących czynności w obrocie krajowym i zagranicznym:

Przyjmowanie wkładów pieniężnych płatnych na żądanie lub z nadejściem oznaczonego terminu oraz prowadzenie rachunków tych wkładów,

Prowadzenie innych rachunków bankowych,

Udzielanie kredytów i pożyczek pieniężnych,

Przeprowadzanie rozliczeń pieniężnych we wszystkich formach przyjętych w krajowych i międzynarodowych stosunkach bankowych,

Wykonywanie operacji wekslowych i czekowych,

Przyjmowanie i dokonywanie lokat w bankach krajowych i zagranicznych,

Udzielanie poręczeń i gwarancji bankowych,

Wykonywanie określonych czynności obrotu dewizowego, zgodnie z upoważnieniami Prezesa Narodowego Banku Polskiego,

Emitowanie bankowych papierów wartościowych i dokonywanie obrotu tymi papierami oraz prowadzenie kont depozytowych papierów wartościowych,

Dokonywanie czynności zleconych związanych z emisją oraz obsługą finansową papierów wartościowych,

Prowadzenie obsługi pożyczek państwowych i zarządzaniem funduszami na zlecenie,

Organizowanie i uczestniczenie w konsorcjach bankowych,

Wykonywanie czynności powierniczych,

Przechowywanie przedmiotów, dokumentów i papierów wartościowych oraz udostępnianie skrytek sejfowych,

Dokonywanie obrotu i pośrednictwo w obrocie wierzytelnościami pieniężnymi,

Wykonywanie terminowych operacji finansowych,

Wydawanie kart płatniczych oraz wykonywanie operacji przy ich użyciu,

Prowadzenie kasy mieszkaniowej,

Świadczenie usług konsultacyjno - doradczych w sprawach finansowych,

Obejmowanie lub nabywanie akcji i praw z akcji, udziałów innej osoby prawnej nie będącej bankiem lub jednostek uczestnictwa funduszy inwestycyjnych,

Zaciąganie zobowiązań związanych z emisją papierów wartościowych,

Dokonywanie obrotu i pośrednictwo w obrocie papierami wartościowymi,

Dokonywanie na warunkach uzgodnionych z dłużnikiem zmiany wierzytelności na składniki majątku dłużnika,

Nabywanie i zbywanie nieruchomości,

Dokonywanie obrotu instrumentami pochodnymi na rachunek własny i na zlecenie,

Prowadzenie działalności akwizycyjnej na podstawie przepisów ustawy o organizacji i funkcjonowaniu funduszy emerytalnych,

Organizowanie i świadczenie usług finansowych w zakresie leasingu i faktoringu,

Pośrednictwo w zbywaniu jednostek uczestnictwa lub certyfikatów inwestycyjnych w rozumieniu ustawy o funduszach inwestycyjnych,

Wykonywanie czynności z zakresu pośrednictwa ubezpieczeniowego,

Świadczenie usług w zakresie transportu wartości,

Prowadzenie rachunków papierów wartościowych,

Wykonywanie funkcji depozytariusza na podstawie przepisów ustawy o organizacji i funkcjonowaniu funduszy emerytalnych i ustawy o funduszach inwestycyjnych.

Zakres działalności banku obejmuje obecnie bankowość detaliczną, bankowość instytucjonalną, bankowość inwestycyjną, płatności międzynarodowe oraz rozliczenia handlu zagranicznego.

1.3. Strategia i perspektywy rozwoju banku

Polski rynek usług bankowych podlega w ostatnich latach istotnej transformacji wspomaganej obecnością zagranicznych instytucji finansowych. Działaniami, umożliwiającymi polskim bankom sprostanie rywalizacji z zagranicznymi konkurentami jest łączenie się mniejszych instytucji w większe (konsolidacja) oraz zmiany technologiczne i jakościowe. Te ostatnie pozwalają krajowym bankom funkcjonować na rynkach bardziej efektywnie i dostosowywać ofertę produktową do rosnących wymagań klientów.

Strategia Banku Pekao S.A. uwzględnia nową jakość zarządzania i zorientowana jest na wzrost wartości dla akcjonariuszy poprzez wzrost wartości Banku dla klientów indywidualnych i instytucjonalnych. Bank zamierza, dzięki pogłębionej segmentacji, lepszemu rozpoznaniu potrzeb poszczególnych grup klientów i dostosowaniu do tych potrzeb oferty produktowej, zwiększać poziom satysfakcji klientów i optymalizować koszty operacyjne.

Główne cele strategiczne Banku to:

stały wzrost wartości Banku, poprzez wzrost sprzedaży produktów i usług generujących dochody, przy jednoczesnej ścisłej kontroli kosztów,

umacnianie wiodącej pozycji w sektorze finansowym w Polsce.

Realizację tych celów wspierają działania w zakresie:

zmian w strukturze organizacyjnej i sposobach zarządzania,

polityki zatrudnienia,

rozwoju nowoczesnych kanałów dystrybucji,

wdrożenia nowego systemu informatycznego,

monitorowania jakości portfela kredytowego.

Głównym celem Banku w zakresie usług dla klienta detalicznego jest utrzymanie i umocnienie pozycji lidera bankowości detalicznej poprzez aktywny udział w procesie gromadzenia oszczędności gospodarstw domowych w szczególności poprzez innowacyjność produktową oraz nowoczesny model dystrybucji wykorzystujący zarówno istniejący potencjał sieci oddziałów banku, jak też nowoczesne formy dystrybucji / komunikacji z klientami.

W 2002 r. powołany został nowy pion biznesowy zajmujący się obsługą kluczowych klientów Banku, jakimi są osoby fizyczne o dochodach powyżej przeciętnej (VIP) oraz małe i mikro przedsiębiorstwa (SME). Bank usprawnił ich obsługę, budując silniejszą więź pomiędzy nimi i Bankiem.

Bank będzie koncentrował się na kluczowych funkcjach biznesowych, racjonalizacji kosztów, wdrażaniu nowoczesnych lepszych jakościowo technologii, kontynuowaniu powierzania firmom zewnętrznym niektórych funkcji (outsourcing). Procesy te będą miały na uwadze umocnienie pozycji konkurencyjnej Banku. Strategia będzie realizowana poprzez Bank, jak również poprzez podmioty powiązane kapitałowo z Bankiem.

W dziedzinie bankowości korporacyjnej strategia zakłada umocnienie pozycji rynkowej i zwiększenie udziału we wszystkich podstawowych segmentach tego rynku. Działania Banku oparte są na pogłębionej segmentacji. Koncentrują się na ukierunkowanej na klienta organizacji sprzedaży, indywidualizacji obsługi największych klientów, pakietowaniu produktów i usług dostosowanych do zidentyfikowanych potrzeb wybranych grup klientów.

Kolejnym istotnym elementem strategii rozwoju Banku Pekao S.A. jest wprowadzenie nowoczesnego, zintegrowanego systemu informatycznego, pozwalającego zarządzać poszerzającą się wciąż gamą produktów i zapewniającego jednorodną informację w skali całego banku. W 2002 roku bank kontynuował proces konwersji oddziałów do nowego systemu informatycznego. Pozwoliło to zaproponować klientom zupełnie nową jakość obsługi w ramach oferty Pekao24, to jest dostęp do produktów i usług Banku za pośrednictwem takich kanałów jak internet, telefon, telefon komórkowy, centrum obsługi telefonicznej (call center). Z każdym dniem powiększa się liczba klientów korzystających z usług banku za pośrednictwem tych kanałów dostępu.

Jednym z głównych celów strategicznych jest zakończenie wdrażania nowego systemu informatycznego w trakcie 2004 r. Wdrożenie i pełne wykorzystanie nowoczesnego systemu informatycznego ma na celu zapewnienie wyższego poziomu obsługi klientów, efektywności kosztowej oraz polepszenie informacji zarządczej oraz zarządzania ryzykiem.

Kontynuowana będzie dalsza restrukturyzacja Banku i spółek wchodzących w skład Grupy w celu zwiększenia efektywności zarówno w zakresie kosztów osobowych, jak i rzeczowych. Bank prowadzi racjonalną politykę kadrową, polegającą nie tylko na elastycznym dostosowywaniu poziomu zatrudnienia do poziomu prowadzonej działalności, ale i na podnoszeniu jakości kadry, jej odpowiedniej motywacji w celu pozyskania i utrzymania najlepszych pracowników.

Planowane jest również kontynuowanie konserwatywnej polityki zarządzania ryzykiem kredytowym i polityki tworzenia rezerw w Banku. Wdrażane i planowane są działania mające na celu poprawę jakości portfela kredytowego w następnych latach.

Bank Pekao S.A. będzie dla klienta bankiem pierwszego wyboru, a odróżniać się będzie od konkurencji przede wszystkim wysoką, trudną do skopiowania jakością.

Rozdział 2. Pojęcie i cechy produktu bankowego

2.1. Produkt jako usługa bankowa

Przez produkt rozumie się każdą usługę oferowaną klientowi przez bank, odpłatnie lub nieodpłatnie, która może być przedmiotem odrębnego zainteresowania klientów, a więc nie występuje lub nie musi występować w ścisłym powiązaniu z inną usługą. Może to być każdy rodzaj kredytu, lokaty terminowej, rachunku, poręczenia, operacji rozliczeniowej czy porady proponowanej przez bank klientom. Każdy produkt odgrywa określoną rolę w kształtowaniu stosunków z klientelą, cieszy się większym lub mniejszym zainteresowaniem oraz charakteryzuje się określonymi kosztami „produkcji”. Przynosi określony dochód pieniężny, jeśli usługa jest odpłatna, lub inny efekt, który może polegać na zachęcaniu do skorzystania z innej usługi tym razem odpłatnej (np. bezpłatna porada w sprawie wyboru formy lokaty w papierach wartościowych).

Produkt bankowy - to oferowane przez bank usługi związane z pieniądzem, mające takie cechy jak jakość, opłacalność, dostępność. Na produkt bankowy składają się właściwości i procedury jemu przypisane oraz obsługa bankowa. Typowe usługi bankowe to działalność depozytowa i kredytowa oraz obsługa bieżącej działalności podmiotów gospodarczych, osób fizycznych oraz obsługa obrotu płatniczego, obsługa obrotu papierami wartościowymi, udzielanie gwarancji itd. Produkt bankowy nie jest bezpośrednim celem popytu klientów, lecz środkiem do zaspokojenia innych potrzeb.

Istotnym elementem produktu jest poziom świadczonych usług finansowych. Jakość usług bankowych nie wynika z jej cech fizycznych, lecz z procesu jej świadczenia. W dużym stopniu zależy ona od procesu świadczenia usługi oraz fizycznego otoczenia banku. Sprawne procedury załatwiania konkretnych problemów klientów oraz wygląd i wyposażenie sal operacyjnych rzutują na poziom usług świadczonych przez dany bank. Zrozumienie potrzeb klienta, szybkość załatwienia spraw, zaufanie do klientów, mało zbiurokratyzowane procedury przeprowadzania operacji finansowych, komputeryzacja prac biurowych, szybki przepływ informacji to tylko niektóre elementy składające się na proces świadczenia poszczególnych usług.

Wszelkie działania zmierzające do świadomego kształtowania polityki asortymentowej banku wymagają opracowania pełnej listy produktów banku. Nie jest to bynajmniej czynność mechaniczna. Wymaga ona wyodrębnienia tych wszystkich usług, które mogą odgrywać określoną rolę pracy w banku i z tego powodu muszą być odrębnie przeanalizowane.

Schemat 1. Cechy produktu bankowego

Źródło: K. Opolski, Podstawy marketingu bankowego, “Bank i Kredyt”, nr 12, 1995 r., s. 8.

Lista produktów może być podzielona na cztery następujące grupy:

produkty podstawowe, szczególnie ważne dla funkcjonowania, na które musi być zwrócona główna uwaga, ponieważ stanowią podstawową masę dochodów (np. wybrane kredyty), albo też zapewniają główne źródło dopływów środków (np. określone lokaty, rachunki bieżące);

produkty towarzyszące „produktom” podstawowym, które same przez się nie przynoszą dochodów (np. poradnictwo), albo przynoszą dochody niewielkie (np. operacje rozliczeniowe na rachunkach bieżących), ale są niezbędne dla zapewnienia klientom pełnej gamy usług i stworzenia dzięki temu popytu na usługi pierwszej grupy, na których bankowi najbardziej zależy;

produkty, którymi bank jeszcze nie dysponuje, ale które muszą być wprowadzone, ponieważ oferuje je konkurencja i cieszą się zainteresowaniem klientów;

produkty, które mogą być w sposób ostrożny eliminowane z działalności.

Zakres usług w programie działania banku oznacza mniejsze lub większe zróżnicowanie proporcji w poszczególnych rodzajach działalności. Przy wprowadzaniu nowego asortymentu bank dąży do zróżnicowania oferowanych usług, nie likwiduje przy tym innych. Kluczem do zróżnicowania działań marketingowych w banku jest umiejętne segregowanie swoich klientów. Na schemacie 2 przedstawiono przykładową klasyfikację klientów banku.

Schemat 2. Klasyfikacja klientów banku

Źródło: K. Opolski, Podstawy marketingu bankowego, “Bank i Kredyt”, nr 12, 1995 r., s. 9.

Bank nieustannie staje wobec delikatnego i trudnego problemu: z jednej strony - chciałby zachęcić do korzystania ze swych usług jak największą liczbę osób, z drugiej zaś - zmuszony jest dokonywać ostrej selekcji potencjalnych kredytobiorców ze względu na wysokie ryzyko związane z kredytowaniem.

Bank udziela kredytów powściągliwie, ograniczając się do tych wnioskodawców, którzy od pewnego czasu są już jego klientami, sprawiają wrażenie partnerów solidnych i wypłacalnych, posiadających stałe dochody.

Udzielając kredytów osobom fizycznym banki żądają wypełnienia obszernych ankiet stosują różnego rodzaju dodatkowe środki ostrożności zaostrzające selekcję.

Badania sytuacji finansowej przedsiębiorstw ubiegających się o kredyt są wnikliwe i wszechstronne. Nie ograniczają się one do analizy sprawozdawczości finansowej. W przypadku większych operacji bank stara się o opinie z różnych źródeł i dokonuje inspekcji na terenie przedsiębiorstwa. Selekcja dotyczy nie tylko osób ubiegających się o kredyty. Każde wydanie książeczki czekowej wiąże się z ryzykiem niewłaściwego użycia czeku. Przy dużych lokatach pieniężnych bank musi się upewnić, że dokonywana wpłata nie ma charakteru „prania brudnych pieniędzy”.

Najwięcej korzyści przynosi oczywiście współpraca z solidną, zamożną klientelą, o wysokim standingu finansowym. Bank nie rezygnuje ze współpracy z klientelą mniej zamożną, stara się jednak oferować jej inne produkty, dostosowane do stopnia jej zamożności: wkłady oszczędnościowe, kredyty konsumpcyjne, książeczki oszczędnościowo - kredytowe. Klientom bogatszym proponuje natomiast lokaty w papierach wartościowych, pośrednictwo w zakupie nieruchomości itp.

Klientów można podzielić na cztery podstawowe grupy.

Grupa pierwsza to ludzie młodzi, rozpoczynający karierę zawodową, którzy nie zgromadzili jeszcze majątku, są na etapie zakładania rodzin, zakupu mebli oraz zakupu lub wynajmu mieszkań. W stosunku do tej grupy bank powinien stosować daleko posuniętą ostrożność, oferować umiarkowane kredyty celowe pod warunkiem wpłacenia zarobków klienta na rachunek banku, przestrzegać przed nadmiernym zadłużeniem, dyskretnie obserwować sposób posługiwania się czekami.

Grupa druga obejmuje osoby osiągające stopniowo pozycję zawodową, szczyty kariery lub powodzenie w biznesie, poszukujące korzystnych lokat dla gromadzących się zasobów, nabywające nieruchomości (w tym rezydencje letnie), droższe samochody i meble. Tej grupie osób można zaoferować bogaty wachlarz dochodowych i pewnych lokat oraz kredyty na nieruchomości i sprzęt.

Grupa trzecia to osoby w wieku przedemerytalnym, poszukujące bezpiecznych lokat, dodatkowych ubezpieczeń, zakupujące nieruchomości dla siebie i dzieci. Bank traktuje tych klientów z szacunkiem, akcentuje oferowanie bezpiecznych lokat, proponuje porady w sprawach lokat, zakupu nieruchomości i dzieł sztuki, a także w kwestiach podatkowych.

Grupa czwarta obejmuje osoby w wieku emerytalnym, korzystające ze zgromadzonego majątku. Wobec tej grupy osób bank akcentuje szacunek i życzliwość oraz pełne zrozumienie dla problemów klienta, proponuje wszechstronne poradnictwo, m.in. w sprawach spadkowych i podatkowych, troszczy się o wygodę klienta.

Badania doprowadziły do wykrycia jeszcze jednej grupy potencjalnych klientów, a mianowicie osób bardzo młodych, przed rozpoczęciem pracy zawodowej. Grupa ta może stać się bardzo dobrym klientem, korzystającym z książeczek oszczędnościowych i kredytów na zakupy ratalne pod warunkiem przedstawienia wiarygodnych poręczeń osób starszych. Do tej grupy osób banki zaczynają kierować specjalne oferty rachunków i kredytów „studencko - młodzieżowych”.

Usługi oferowane przez bank dzielą się na trzy główne grupy:

działalność depozytową,

działalność kredytową,

obsługę bieżącej działalności podmiotów gospodarczych, osób fizycznych i inne.

Podstawową funkcją depozytów jest zaspokajanie potrzeby oszczędzania, zabezpieczenia przyszłości oraz racjonalnego gospodarowania środkami finansowymi, dodatkową zaletą jest nieskomplikowany charakter operacji.

Funkcja usług kredytowych polega na tym, że odpowiadają one zapotrzebowaniu na środki finansowe podmiotów gospodarczych i osób fizycznych dla realizacji określonych przedsięwzięć. Jakość usług zależy od czasu oczekiwania na decyzję, od warunków, w jakich są oferowane, od stosunku kredytodawcy do kredytobiorcy.

Funkcje podstawowe obsługi bieżącej polegają na przyśpieszeniu realizacji decyzji gospodarczych uczestników rynku, uprawnieniu transakcji handlowych, ułatwieniu podejmowania i dokonywania różnych przedsięwzięć. Klienci, wybierając dany bank, zwracają głównie uwagę na szybkość, terminowość i rzetelność wykonania oraz wysoki poziom obsługi.

2.2. Klasyfikacja produktów bankowych

Portfel produktów bankowych wiąże się ściśle z wybranymi segmentami rynku i obsługiwanymi klientami, a zatem wynika z misji i strategii banku. Zakres usług w zakresie działania banku oznacza mniejsze lub większe zróżnicowanie proporcji w poszczególnych rodzajach działalności.

Cechą charakterystyczną banków jest to, że przy wprowadzaniu nowego asortymentu dąży się do zróżnicowania oferowanych usług nie likwidując innych. Banki oferują pakiety usług i produktów umożliwiających klientowi wygodne i nowoczesne zarządzanie pieniędzmi.

Banki najczęściej oferują następujące rodzaje produktów i usług:

kredyty:

- krótkoterminowe udzielane na okres do 1 roku,

- średnioterminowe udzielane od 1 do 3 lat,

- długoterminowe z terminem spłaty powyżej 3 lat, w tym:

- dyskontowy,

- akceptacyjny,

- hipoteczny,

- lombardowy,

pożyczki pieniężne,

faktoring,

leasing,

gwarancje bankowe i poręczenia,

lokaty:

- krótkoterminowe 7, 14 dniowe i 1, 2, 3, 6 miesięczne,

- długoterminowe 12, 24 miesięczne,

akcje, obligacje,

wkłady oszczędnościowe - rachunki oszczędnościowo - rozliczeniowe (konta osobiste), rachunki czekowe, rachunki call, rachunki bankowe, rachunki bieżące z kartami kredytowymi,

obrót dewizowy (realizacja zagranicznych zleceń, przekazów, czeków bankierskich, podróżniczych), walutowe rachunki oszczędnościowo - rozliczeniowe skup i sprzedaż walut (kantor),

obrót gotówkowy, bezgotówkowy (wpłaty, wypłaty), bezpośrednia usługa bankowa (direct banking), domowe usługi bankowe (home banking),

depozyty automatyczne, certyfikaty depozytowe,

bony oszczędnościowe,

bankowe papiery wartościowe, ich przechowywanie oraz wykonywanie zleceń związanych z emisją papierów wartościowych,

obrót wierzytelnościami pieniężnymi,

udostępnianie skrytek sejfowych,

zarządzanie funduszami emerytalnymi,

usługi konsultacyjno - doradcze, poradnictwo finansowe świadczone klientom,

realizacja akredytyw,

usługi maklerskie i inne usługi finansowe.

Dobór produktów i usług oferowany w banku wiąże się ściśle z grupami klientów, do których są one adresowane i z ich potrzebami, a nie tylko ogranicza się do oferowania klientom świadomie i celowo wybranych produktów, ale także do właściwego określania środowisk, do których powinna być kierowana oferta.

W działaniach tych chodzi nie tylko o pozyskanie nowej klienteli, ale również o utrwalenie i rozszerzenie współpracy z obecnymi klientami.

2.3. Istota i funkcjonowanie rachunków bankowych

Nawiązanie współpracy z bankiem rozpoczyna się otwarciem rachunku bankowego, który potocznie nazywany jest także kontem bankowym. Posiadanie rachunku bankowego włącza jego właściciela w system rozliczeń pieniężnych obejmujący cały kraj, a także umożliwia korzystanie ze wszystkich usług własnego banku i współpracujących z nim innych banków. Osoby fizyczne i prawne mają całkowitą swobodę wyboru banku, w którym zamierzają otworzyć rachunek. Ich wybór może być podyktowany względami wygody komunikacji lub specjalizacją banku.

Umowa o otwarcie rachunku bankowego ma charakter cywilnoprawny, a umawiające się strony są równorzędnymi partnerami. Cywilnoprawny charakter umowy podkreśla swobodę wyboru banku, w którym klient może otworzyć rachunek. W umowie rachunku bankowego bank zobowiązuje się do przechowywania środków pieniężnych posiadacza rachunku oraz do przeprowadzania na jego zlecenie rozliczeń pieniężnych. Jednostki gospodarcze dokonują za pośrednictwem banków rozmaitych operacji rozliczeniowych, korzystają z kredytów, deponują lokaty terminowe, gromadzą fundusze o różnym przeznaczeniu i w związku z tym mają z reguły więcej niż jeden rachunek bankowy. Rachunki bankowe mają różny charakter ze względu na ich przeznaczenie i treść ekonomiczną ewidencjonowanych na nich operacji.

Instytucję rachunku bankowego regulują przepisy kodeksu cywilnego i prawa bankowego. Na ich podstawie opracowano w poszczególnych bankach wewnętrzne regulaminy, określające szczegółowo stosunki między klientami a bankiem, dotyczące prowadzenia rachunków bankowych. Regulaminy mogą różnić się w szczegółach pomiędzy różnymi bankami, ale uregulowane ustawowo zasady ogólne są identyczne we wszystkich bankach. Bank ma obowiązek zapoznania klienta z regulaminem przed zawarciem umowy rachunku bankowego.

Rachunki bankowe są numerowane jednolicie, a każdy rachunek ma swój indywidualny numer. Od roku 2001 polskie banki zastąpiły dotychczasową numerację nowymi numerami, zgodnie z wymaganiami Unii Europejskiej - wg Międzynarodowego standardu IBAN - Identification Bank Account Number. Numer rachunku składa się z trzech elementów:

liczba kontrolna,

numer oddziału banku,

identyfikacja klienta i rachunku

np. 47 - 10201013 - 122670198

Numer rachunku jest niejako skrótem adresu bankowego, więc dokładne wypełnianie dokumentów bankowych należy bezwzględnie przestrzegać kolejności i ścisłości numeracji. W przypadku zamknięcia rachunku banki przez dłuższy czas nie przydzielają tego numeru porządkowego innym klientom.

Rachunkiem dysponują tylko osoby upoważnione, których wzory podpisów złożono w banku. W ściśle określonych sytuacjach mogą być dokonywane księgowania z inicjatywy banku, ale może on dysponować rachunkiem klienta tylko w określonych przypadkach. Bank może pobierać bez dyspozycji klienta odsetki i opłaty lub przeprowadzać storna mylnych księgowań, wynikłych z jego winy. Podobnie niektóre księgowania dotyczące operacji kredytowych mogą być, na zasadzie umowy, dokonywane z inicjatywy banku. Bez dyspozycji klienta pokrywane są zobowiązania wynikające z tytułów wykonawczych (sądowych i administracyjnych). Właścicielem środków i jedynym ich dysponentem jest posiadacz rachunku.

O przebiegu księgowań klient banku jest informowany za pomocą wyciągu z rachunku. Przy każdej zmianie stanu rachunku otrzymuje wyciąg przedstawiający dokonane księgowania i wysokość salda na początek i koniec dnia. Do wyciągu dołączone są dowody w postaci odcinków własnych poleceń przelewu, odcinków przelewów otrzymanych, dowody wpłat gotówkowych własnych lub osób trzecich itp.

W przypadku stwierdzenia różnic powinien on poinformować o tym bank i dążyć do uzgodnienia zapisów. Wyciąg z rachunku jest jedyną formą informowania klienta o obrotach i stanie rachunku. Klient może otrzymać w oddziale informację ustną, ale po uprzednim wylegitymowaniu się i udowodnieniu odpowiednich uprawnień, banki nie udzielają takich informacji telefonicznie.

Banki mają obowiązek przestrzegania tajemnicy obrotów i stanów rachunków bankowych, w tym udzielanych kredytów. Jednak mogą one przekazywać sobie nawzajem informacje o udzielanych kredytach oraz o obrotach i stanach rachunków bankowych w zakresie potrzebnym w związku z udzielaniem kredytów, poręczeń i gwarancji bankowych. Natomiast nie mogą być udzielane informacje dotyczące wkładów oszczędnościowych osób fizycznych, chyba, że zażąda ich sąd lub prokurator oraz w innych szczegółowo określonych przypadkach (np. postępowania spadkowego).

2.4. Otwieranie i zamykanie rachunku bankowego

Otwarcie rachunku bankowego następuje na podstawie umowy pomiędzy klientem a bankiem, której treść wynika z art. 725 - 733 kodeksu cywilnego. Zawarcie umowy powinno poprzedzać zapoznanie się z bankowym regulaminem dla posiadaczy rachunków bankowych, określającym prawa i obowiązki stron, będącym szczegółowym rozwinięciem umowy rachunku bankowego zawieranej między klientem a bankiem. Dla osób fizycznych rachunki są otwierane na podstawie dowodu osobistego.

Otwarcie rachunku bankowego następuje na wniosek klienta i na podstawie złożonych przez niego dokumentów oraz podpisanej przez niego umowy rachunku bankowego. Wymagania dotyczące rodzaju dokumentów są zróżnicowane i zależą od ustaleń wewnętrznych banku oraz statusu prawnego wnioskodawcy.

Datą otwarcia rachunku jest dzień, w którym następuje zawarcie umowy pomiędzy klientem a bankiem (na bankowym formularzu umowy) poprzez podpisanie umowy przez posiadacza rachunku i bank.

Podpisanie umowy przez posiadacza rachunku musi nastąpić w obecności pracownika banku lub osoby do tego upoważnionej.

Umowa rachunku bankowego wyodrębniona została w kodeksie cywilnym jako umowa nazwana, konsensualna, dwustronnie zobowiązująca, odpłatna, o charakterze cywilno - prawnym a umawiające się strony są równorzędnymi partnerami. Umowa zawierana jest w dwu jednobrzmiących egzemplarzach, po jednym dla każdej ze stron, na czas określony lub nieokreślony a jej stronami są bank i posiadacz rachunku.

Umowa rachunku płatnego na każde żądanie zawierana jest na czas nieokreślony, natomiast umowa rachunku terminowego na czas określony - przez posiadacza rachunku. Po upływie terminu zadeklarowanego w umowie posiadacz rachunku powinien złożyć następną dyspozycję odnośnie wkładu terminowego, jeśli tego nie uczyni, umowę uważa się za zawartą na kolejny taki sam okres, na warunkach prowadzenia i oprocentowania wkładu obowiązujących w pierwszym dniu nowego terminu.

Zamknięcie rachunku bankowego dokonywane jest na wniosek posiadacza rachunku po złożeniu pisemnej decyzji likwidacji rachunku lub na podstawie decyzji władz sądowych i prokuratorskich, a także z inicjatywy banku. Bank może jednak wypowiedzieć umowę rachunku bankowego tylko z ważnych powodów.

O zamiarze wypowiedzenia umowy bank zawiadamia posiadacza rachunku pisemnie, podając dowód decyzji.

Umowa podlega rozwiązaniu, jeżeli w ciągu 2 lat na rachunku nie dokonano żadnych obrotów oprócz okresowego dopisywania odsetek i saldo rachunku nie przekracza minimum ustalonego przez bank dla otwarcia rachunku.

Rozwiązanie umowy o prowadzenie rachunku wspólnego następuje w przypadku śmierci chociażby jednego ze współposiadaczy.

2.5. Rodzaje rachunków osób fizycznych

Zgodnie z polskim prawem bankowym, w celu przechowywania środków pieniężnych i przeprowadzania rozliczeń banki prowadzą:

rachunki bieżące,

rachunki pomocnicze,

rachunki lokat terminowych,

rachunki oszczędnościowe.

Rachunki bieżące mają podstawowe znaczenie dla jednostek gospodarczych. Wpływają na nie należności od odbiorców za sprzedawane towary i świadczone usługi, podejmowane są z nich środki na wypłatę wynagrodzeń, pokrywane zobowiązania wobec dostawców, podatki, opłaty itp. Umowa rachunku bankowego może przewidywać wyodrębnianie na rachunku bieżącym środków pieniężnych przeznaczonych na określone cele, (np. fundusz socjalny), a także przeprowadzanie rozliczeń w tym zakresie.

Rachunki pomocnicze służą przeprowadzaniu rozliczeń w innych bankach niż bank prowadzący rachunek bieżący. Operacje te zazwyczaj ograniczają się do ściśle określonych celów, np. inkaso wpływów, wypłaty wynagrodzeń w placówkach terenowych, wypłaty w skupie produktów rolnych, wypłaty zaliczek na wydatki administracyjno - gospodarcze itp. Chociaż otwarcie rachunku pomocniczego nie wymaga zgody banku prowadzącego rachunek bieżący, to może on zastrzec w umowie obowiązek zawiadamiania go przez klienta o otwarciu rachunku pomocniczego lub rachunku dla rozliczeń zagranicznych w innych bankach.

Rachunki lokat terminowych służą do przechowywania środków pieniężnych przez okres wynikający z umowy zawartej z bankiem (np. kilkumiesięczny, kilkuletni). Korzystają z nich zazwyczaj osoby obywające się bez pomocy kredytowej, lokując na nich wolne środki pieniężne. Zachęca je do tego wyższe oprocentowanie tych rachunków niż rachunków bieżących.

Rachunki oszczędnościowe są prowadzone dla osób fizycznych. Mogą być one również prowadzone dla szkolnych kas oszczędnościowych i pracowniczych kas zapomogowo - pożyczkowych. Rachunki oszczędnościowe nie mogą być wykorzystywane przez ich posiadaczy do przeprowadzania wyliczeń pieniężnych związanych z prowadzeniem działalności gospodarczej. Rachunek oszczędnościowy może być prowadzony dla kilku osób (rachunek wspólny), z których każda korzysta z uprawnień posiadacza rachunku w granicach określonych w umowie. W razie śmierci posiadacza rachunków oszczędnościowych bank jest obowiązany wypłacić z tych rachunków:

Kwotę wydatkowaną na koszty pogrzebu posiadacza rachunku - osobie, która przedstawi rachunki stwierdzające wysokość poniesionych przez nią wydatków, w wysokości nie przekraczającej kosztów urządzenia pogrzebu zgodnie ze zwyczajami przyjętymi w danym środowisku.

Kwotę nie wyższą niż przypadające na ostatni miesiąc przed śmiercią posiadacza rachunku dwudziestokrotne przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw bez wypłat nagród z zysku, nie przekraczającą jednej wysokości środków na rachunku, osobie, którą posiadacz rachunku wskazał w umowie.

Osoba małoletnia może posiadać rachunek oszczędnościowy, a po ukończeniu 13 lat dysponować środkami pieniężnymi znajdującymi się na tym rachunku, o ile nie sprzeciwi się temu na piśmie jej przedstawiciel ustawowy.

Osoby fizyczne mogą posiadać w bankach krajowych rachunki oszczędnościowe w obcych walutach, tzw. Rachunki walutowe, na które wpływają przekazy zagraniczne i wpłaty krajowe, powiększając wkłady dewizowe. Banki prowadzą rachunki w walutach wymienialnych dla krajowych i zagranicznych osób fizycznych (rachunki „A” i „C”). Najpopularniejsze są rachunki „A” dla krajowych osób fizycznych, tj. osób mających stałe miejsce zamieszkania w kraju. Mogą one być prowadzone jako płatne na żądanie lub terminowo. Otwarcie rachunku następuje w wyniku zawarcia między klientem a bankiem umowy, po złożeniu wypełnionego formularza wniosku o otwarcie rachunku i wniesieniu wpłaty. Wniosek powinien zawierać dane identyfikacyjne posiadacza rachunku oraz wzór podpisu złożony w obecności przedstawiciela banku. Wniosek o otwarcie rachunku może być przysłany z zagranicy i wówczas własnoręczność podpisu musi być potwierdzona przez polską placówkę dyplomatyczną, konsularną lub bankową, bank zagraniczny będący korespondentem lub notariuszem.

Umowa rachunku „A” płatnego na żądanie jest zawierana na czas nie określony, natomiast rachunku terminowego - na czas określony przez posiadacza rachunku. Na rachunki „A” mogą być zaliczane wpłaty w walutach wymienialnych oraz dokonywane z nich wypłaty w walucie rachunku lub w innej walucie wymienialnej, a także w złotych. Wymaga to przeliczenia po obowiązującym kursie. Wpłaty dokonywane na rachunki terminowe w czasie trwania okresu obrachunkowego są traktowane jako wpłaty uzupełniające (dopłaty). Odsetki są obliczane od wszystkich wpłaconych kwot w danym okresie, z uwzględnieniem rzeczywistego czasu ich pozostawiania na rachunku. Posiadacz rachunku może ustanowić pełnomocnika uprawnionego do dysponowania rachunkiem jednorazowo lub stale, stałych pełnomocników nie może być więcej niż dwóch. Pełnomocnictwo stałe może być udzielone jako pełnomocnictwo:

bez ograniczeń, wówczas pełnomocnik ma prawo do działania na takim samym zakresie jak mocodawca;

szczególne, gdy pełnomocnik może dysponować rachunkiem wyłącznie w zakresie określonym pełnomocnictwem.

Posiadacz rachunku jest informowany o dokonanych operacjach pisemnie - wyciągiem z rachunku bankowego. Na rachunku musi być deponowany co najmniej minimalny wkład. Jeśli saldo rachunku spadnie poniżej wymaganego poziomu, bank nalicza odsetki na dzień wykonania operacji i od następnego dnia zamyka rachunek, a saldo przechowuje pod dotychczasowym numerem umowy jako depozyt nieoprocentowany.

Banki prowadzą także rachunki wkładów oszczędnościowych „C” dla zagranicznych osób prawnych i fizycznych. Zasady ich otwierania i funkcjonowania są podobne jak w rachunku „A”. Na rachunku „C” są przyjmowane waluty wymienialne, dozwolone do wywozu za granicę. Zachętą do prowadzenia przez fizyczne osoby zagraniczne wkładów na rachunkach „C” jest, obok tajemnicy bankowej, możliwość zawarcia umowy na warunkach indywidualnych. Decydujące znaczenie w negocjacjach ma wysokość i termin lokaty, a bank może przyjąć na życzenie klienta także inne warunki prowadzenia tego rachunku.

Rachunki walutowe prowadzone są w określonych walutach. Najczęściej są to dolary amerykańskie, marki niemieckie, funty angielskie, franki szwajcarskie i francuskie. Wpłaty wnoszone w innych walutach przelicza się na jedną z nich. Oprocentowanie rachunków walutowych jest zróżnicowane w zależności od terminowości wkładu i rodzaju lokowanej waluty.

2.6. Formy bankowych rozliczeń pieniężnych

Wśród dyspozycji udzielanych bankowi można rozróżnić dyspozycje gotówkowe i bezgotówkowe. Dyspozycją gotówkową może być czek gotówkowy lub dowód wpłaty na rachunek bankowy.

Czek gotówkowy to czek, w którym wystawca (dłużnik) upoważnia trasata (bank) do obciążenia jego rachunku określoną w czeku kwotą oraz wypłacenia tej kwoty okazicielowi (czek gotówkowy na okaziciela) lub osobie imiennie w czeku wskazanej (imienny czek gotówkowy). Czek gotówkowy może być przedstawiony do zapłaty w innym banku, ale jedynie wówczas, gdy trasat przekaże uprzednio do tego banku odpowiednie środki. Rozliczenia za pomocą czeku gotówkowego prezentuje rys. 1.

Rys. 1. Realizacja czeku gotówkowego

Źródło: Z. Krzyżkiewicz, Rozliczenie pieniężne - vademecum bankowe, Poltext, Warszawa 1999, s. 32.

Rozliczenia bezgotówkowe są popularną formą rozliczeń pieniężnych między jednostkami gospodarczymi ze względu na obowiązek posiadania przez nie rachunku bankowego i obowiązek wykazywania obrotów. Rozliczenia bezgotówkowe stają się coraz bardziej rozpowszechnioną formą rozliczeń pieniężnych dotyczących osób fizycznych ze względu na bezpieczeństwo obrotu pieniężnego a także z powodu ułatwień, jakie daje ten sposób rozliczeń.

Rozliczenia bezgotówkowe są przeprowadzane za pomocą:

polecenia przelewu,

polecenia zapłaty,

czeku rozrachunkowego,

akredytywy,

karty płatniczej,

rozliczeń planowych,

okresowych rozliczeń saldami.

Charakterystyczne cechy rozliczeń transakcji skłaniają uczestników tych operacji do wyboru określonej formy rozliczeń.

Polecenie przelewu jest najpopularniejszą i uniwersalną formą rozliczeń bezgotówkowych. W zasadzie wszystkie rodzaje rozliczeń można przeprowadzać w tej najprostszej formie. Polega ona na wydaniu bankowi dyspozycji przelania określonej kwoty z rachunku bankowego płatnika na wskazany przez niego rachunek w dowolnym banku. Z polecenia przelewu mogą korzystać wszystkie osoby prawne i fizyczne posiadające rachunek bankowy.

Od stycznia 1998 r. bank jest zobowiązany do określenia w umowie rachunku bankowego terminów realizacji zleceń posiadacza rachunku i prowizji bankowych związanych m.in. z przelewami. Wyraźnie jest też stwierdzone, że bank ponosi odpowiedzialność za szkody spowodowane niewykonaniem lub nienależytym wykonaniem polecenia.

Przebieg rozliczeń za pomocą polecenia przelewu ilustruje rys. 2, a dokumentem bankowym jest czteroodcinkowy formularz polecenia przelewu. Jeden egzemplarz zatrzymuje zleceniodawca jako dowód na dokonanie księgowania, które zmniejszyło saldo jego rachunku, oddział banku zleceniodawcy zachowuje jeden egzemplarz polecenia jako dowód, że dokonał przelewu w sposób żądany przez zleceniodawcę. Dwa kolejne egzemplarze zostają przesłane do banku właściwego dla odbiorcy przelewu, jeden z nich zachowuje bank dla księgowania na rachunku odbiorcy, drugi zaś otrzymuje odbiorca przy wyciągu z rachunku jako zawiadomienie o zaksięgowaniu przelewu na jego rachunku.

Rys. 2. Rozliczenie pieniężne za pomocą polecenia przelew

Źródło: Z. Krzyżkiewicz, Podręcznik do nauki bankowości, BM i B, Warszawa 1994, s. 147.

W treści polecenia przelewu zleceniodawca poleca, aby oddział banku przelał z jego rachunku określoną kwotę pieniędzy na rzecz wskazanego odbiorcy, wymienia, więc nazwę oraz numer rachunku bankowego odbiorcy, a także podaje skróconą informację o regulowaniu zobowiązania. Dokument podpisuje upoważniona osoba, podająca przy tym datę.

Przyjęcie przez oddział banku polecenia przelewu powinno być zaksięgowane i wykonane w tym samym dniu, a najpóźniej w następnym dniu roboczym po jego przyjęciu. Warunkiem wykonania polecenia jest posiadanie przez zleceniodawcę (dłużnika) odpowiedniego pokrycia na rachunku bankowym. Polecenie przelewu przyjęte do realizacji mimo braku pokrycia na rachunku dłużnika oddział banku przechowuje w kartotece zobowiązań do czasu jego pokrycia w okresie umownie uzgodnionym. Po upływie tego okresu polecenie zostaje dłużnikowi zwrócone z adnotacją banku: „zwrot zgodnie z umową”.

Obecnie w dobie informatyzacji rozliczeń źródłowe polecenia przelewu po obciążeniu rachunku zleceniodawcy (dłużnika) i uznaniu rachunku odbiorcy przelewu (wierzyciela) pozostają w oddziale banku zleceniodawcy. Oddział banku odbiorcy drukuje „wtórniki” dowodów uznaniowych. Za prawidłowość księgowań jest odpowiedzialny oddział banku zleceniodawcy. Kwoty przelewu przekazywane są drogą teletransmisji w trybie on- line i off- line.

Dla klientów, którzy zachowują w rozliczeniach międzybankowych dokument papierowy, wprowadzono nowy standard dokumentu przelewu, który za pośrednictwem optycznego czytnika może być przeniesiony na elektroniczne nośniki informacji. Niektóre banki przeprowadzają rozrachunki między oddziałami elektronicznie w czasie rzeczywistym, rezygnując z fizycznego przesyłania dokumentów papierowych. Bezdokumentowe rozliczenia poleceniami przelewu będą w przyszłości podstawową formą rozliczeń bezgotówkowych osób prawnych i fizycznych.

Czeki rozrachunkowe, oznaczone napisem „tylko do rozrachunku”, albo nazwą formularza „czek rozrachunkowy”, służą do rozliczeń bezgotówkowych. Są one najwygodniejszą formą bezgotówkowego regulowania płatności, które muszą być pokryte natychmiast. Czek rozrachunkowy może być wystawiony w momencie ustalenia kwoty należności i wykorzystany do natychmiastowej zapłaty. Skraca to cykl rozliczeniowy i zwiększa bezpieczeństwo obrotu, ponieważ czeki rozrachunkowe są realizowane bezgotówkowo.

Czeki rozrachunkowe są alternatywną formą rozliczeń w stosunku do polecenia przelewu. Odbiorca, po otrzymaniu świadczenia płaci czekiem, wręczając go wierzycielowi (dostawcy). Ten opatruje czek (na odwrocie) pieczątką firmową i podpisami, a następnie przedkłada go do realizacji bezpośrednio u trasata (banku wystawcy) lub w swoim banku, gdzie posiada rachunek. Ale uznanie rachunku posiadacza czeku następuje dopiero po uzyskaniu przez ten bank od trasata środków pieniężnych niezbędnych do wypłacenia kwoty czeku.

Posługiwanie się formą czeku rozrachunkowego jest wygodne. Może mieć zastosowanie przy różnych rozliczeniach. Dużą zaletą jest również to, że czek rozrachunkowy zabezpiecza przed podjęciem gotówki przez osobę nieupoważnioną.

Istota czeku potwierdzonego polega na zagwarantowaniu jego realizacji przez bank, który odpowiednią kwotę przeksięgowuje na odrębny rachunek, zapewniając w ten sposób środki na wykupienie czeku oraz dokonuje potwierdzenia czeku, umieszczając klauzulę potwierdzającą na jego odwrotnej stronie.

Euroczeki są dogodną formą regulowania płatności w podróżach zagranicznych, a także płatności krajowych. Warunkiem gwarancji euroczekowej jest zamieszczenie na odwrocie blankietu czekowego numeru przedkładanej jednocześnie karty gwarancyjnej. Euroczeki mogą być także skupowane przez banki bezpośrednio od wystawców. Euroczek wystawiony w złotych jest gwarantowany do określonej wysokości.

Polecenie zapłaty jest dyspozycją płatniczą udzieloną bankowi przez wierzyciela, aby obciążył określoną kwotą rachunek bankowy dłużnika i uznał nią rachunek wierzyciela. Dyspozycja wierzyciela zawiera równocześnie jego zgodę na cofnięcie przez bank dokonanego rozliczenia (zapisów), gdyby dłużnik wycofał, odwołał polecenie zapłaty. Przeprowadzanie rozliczeń w tej formie wymaga, aby wierzyciel i dłużnik mieli rachunki w bankach, które zawarły porozumienie o stosowaniu tej formy rozliczeń, a dłużnik wyraził zgodę na stosowanie przez wierzyciela poleceń zapłaty przy rozliczeniu określonych zobowiązań w umowach terminowych.

Uznanie rachunku bankowego wierzyciela następuje po uzyskaniu środków przez jego bank od banku dłużnika, wystarczających do pokrycia dokonywanej dyspozycji płatniczej. Dłużnik może w określonym terminie odwołać pojedyncze polecenie zapłaty. Wówczas bank dłużnika ma obowiązek natychmiastowego uznania jego rachunku bankowego kwotą odwołanego rozliczenia, a bank wierzyciela ma obowiązek przekazania tej kwoty do banku dłużnika. Maksymalna kwota pojedynczego polecenia zapłaty nie może przekroczyć równowartości 1000 EURO, gdy dłużnikiem jest osoba fizyczna nie prowadząca działalności gospodarczej, a 10 000 EURO w przypadku pozostałych dłużników.

Akredytywę w obrocie krajowym stosuje się rzadko. Bank działając na zlecenie klienta, ale we własnym imieniu, zobowiązuje się pisemnie wobec beneficjanta akredytywy, że dokona wpłaty po spełnieniu przez niego warunków określonych w akredytywie. Jest to forma rozliczeń zabezpieczająca przede wszystkim interes dostawcy, chociaż uwzględnia również interes odbiorcy. Pierwszemu zapewnia natychmiastowe otrzymanie należności, drugiemu zaś pozwala uzależnić zapłatę od spełnienia przez dostawcę ustalonych warunków. Z tych względów akredytywa nadaje się przede wszystkim do rozliczeń z nieznanymi kontrahentami, mającymi siedzibę w innej miejscowości lub z partnerami słabo wypłacalnymi, gdy dostawca pragnie dodatkowo zapewnić sobie należną zapłatę.

Istota rozliczeń za pomocą akredytywy polega na pokrywaniu (w formie bezgotówkowej) przez oddział właściwy dla wierzyciela określonych wierzytelności z wyodrębnionych na ten cel środków dłużnika z zachowaniem warunków ustalonych przez dłużnika.

W krajowych rozliczeniach za pomocą akredytywy zapłata następuje w banku wierzyciela, który następnie obciąża rachunek akredytywy w banku dłużnika. Dlatego też akredytywę zazwyczaj otwiera się na rzecz jednego wierzyciela. Na rysunku 3 przedstawiono rozliczenia pieniężne za pomocą akredytywy.

Rys. 3. Rozliczenie pieniężne za pomocą akredytywy

Źródło: Z. Krzyżkiewicz, Operacje bankowe - rozliczenia i ewidencja, Poltext, Warszawa 1999, s. 90.

Podstawą otwarcia akredytywy jest wniosek dłużnika założony w oddziale jego banku, a wskazujący wierzyciela (dostawce) i oddział banku wierzyciela, w którym będą dokonywane wypłaty.

Rozliczenia za pomocą akredytywy nie są popularne, gdyż technika towarzysząca tej metodzie jest pracochłonna, a także wpływa hamująco na ruch towarów. Wysyłka towarów następuje, bowiem dopiero po otrzymaniu przez dostawcę zawiadomienia o otwarciu akredytywy i zmusza go do przystosowania terminów dostaw do okresu ważności akredytywy.

Różnicę między przekazywanymi wpłatami a wartością dostaw rozlicza się za dłuższy okres, co znacznie upraszcza technikę rozliczeń i zmniejsza pracochłonność czynności rozliczeniowych.

Zinstytucjonalizowaną formą rozliczeń kompensacyjnych są okresowe rozliczenia saldami, które mogą stosować kontrahenci wzajemnie świadczący sobie usługi, roboty i dostawy. Ponieważ występują oni wobec siebie w podwójnym charakterze, okresowe rozliczenia saldami mogą znacznie uprościć procedurę rozrachunku, gdyż tylko jeden z uczestników będzie dokonywał rozliczenia w ustalonych odstępach czasu. Istota tej metody rozliczeń polega, więc na zastąpieniu regulowania poszczególnych należności ewidencjonowaniem wzajemnych świadczeń i wyrównywaniem salda wzajemnych roszczeń. Okresowe porównanie i rozliczenie sald zastępuje wielokrotne i dwustronne rozrachunki. Znikome dotychczas stosowanie tej formy rozliczeń wynikało z trudności dobrania stale i wzajemnie świadczących sobie partnerów.

Rozdział 3. Oferty Banku Pekao S.A. skierowane do podmiotów niefinansowych

3.1. Charakterystyka Eurokonta jako rachunku oszczędnościowo - rozliczeniowego

Bank Pekao S.A. proponuje swoim klientom indywidualnym i korporacyjnym kompleksowy zakres produktów i usług bankowych. Oferta obejmuje m.in. prowadzenie szerokiej gamy rachunków bieżących i depozytów terminowych, udzielanie kredytów, gwarancji i poręczeń, organizowanie emisji papierów dłużnych, rozliczanie transakcji handlu zagranicznego, usługi leasingowe, maklerskie, powiernicze i z zakresu zarządzania aktywami.

Najpopularniejszym rachunkiem oferowanym klientom jest Eurokonto. Jest to rachunek oszczędnościowo-rozliczeniowy skierowany do różnych segmentów klientów w zależności od ich potrzeb i upodobań, a także wieku i dochodów.

Posiadaczem jednego z niżej wymienionych Eurokont może być zarówno rezydent (osoba mająca miejsce stałego zamieszkania w Polsce), jak i nierezydent (osoba mająca miejsce stałego zamieszkania za granicą). Warunkiem otwarcia Eurokonta jest zadeklarowanie systematycznych wpłat na rachunek, wypełnienie karty informacyjnej (podanie m.in. adresu zamieszkania i zatrudnienia) oraz okazanie dokumentu tożsamości.

3.1.1. Rodzaje Eurokonta

W ramach Eurokonta wyróżnia się jego różne odmiany, do których należą:

|

|

|

|

|

|

|

|

|

Eurokonto spełnia rolę rachunku oszczędnościowo - rozliczeniowego, ale towarzyszy mu bogata oferta obejmująca karty płatnicze, euroczeki, różne formy korzystania z pożyczek i kredytów, realizowanie zleceń stałych, przelewów i najrozmaitszych płatności i ubezpieczenia.

Eurokonto umożliwia:

dokonywanie bez prowizji wypłat za pomocą karty Maestro również w sieci ponad 450 bankomatów Euronetu (nie dotyczy bankomatów zlokalizowanych w oddziałach Banku Milenium i BIG Banku Gdańskiego SA),

korzystanie z pożyczki w Eurokoncie lub dopuszczalnego przez Bank przekroczenia salda rachunku (tzw. overdraft),

regulowanie stałych opłat np. za czynsz lub telefon,

uzyskiwanie dodatkowych dochodów w postaci odsetek kapitalizowanych, co miesiąc,

dostęp do rachunku poprzez usługę Teleserwis lub usługę Pekao24 (w ramach Eurokonta: Akademickie, Standard, Plus, VIP lub Prestiż),

Oprocentowanie, opłaty i prowizje oraz limity:

oprocentowanie rachunku Eurokonto wg zmiennej stawki rocznej: 1,00% oprocentowanie rachunku Eurokonto WWW: 1,50%,

opłata za prowadzenie rachunku: w zależności od odmiany Eurokonta,

wykonywanie zleceń stałych (od każdej operacji): 1,50 zł (Uwaga: opłata zróżnicowana w zależności od odmiany Eurokonta.),

przelewy na rachunki

prowadzone w Banku Pekao SA: bez prowizji,

prowadzone w innych bankach krajowych: 3 zł (nie dotyczy Eurokonta WWW oraz przelewów założonych poprzez usługę Pekao24),

prowadzone w innych bankach krajowych i złożone na niestandardowych formularzach: 5 zł,

oprocentowanie dopuszczalnego debetu (overdraftu): 23,50%,

wysokość dopuszczalnego debetu: 300 zł,

dzienny limit wypłat gotówkowych przy użyciu karty Maestro: 1000 zł,

dzienny limit wypłat gotówkowych przy użyciu Eurokarty lub karty Visa Concerto: 1.500 zł.

Eurokonto Junior jest formą rachunku, którego adresatami są młode osoby w wieku od 13 do 25 lat. Eurokonto Junior zapewnia swobodny dostęp do pieniędzy w kraju i za granicą (przy użyciu karty Junior można dokonywać wypłat w bankomatach i regulować płatności w punktach handlowo - usługowych).

Umowę o prowadzenie Eurokonta Junior zawiera z Bankiem rodzic lub opiekun prawny - faktyczny posiadacz Eurokonta Junior - który udziela osobie w wieku 13-25 lat stałego pełnomocnictwa do dysponowania indywidualnym rachunkiem celowym (tj. subkontem wyodrębnionym w ramach Eurokonta Junior).

Warunkiem otwarcia Eurokonta Junior (poza udzieleniem przez posiadacza Eurokonta stałego pełnomocnictwa szczególnego) jest złożenie przez rodzica lub prawnego opiekuna wniosku o wydanie karty Junior dla pełnomocnika i zobowiązanie do wnoszenia na rachunek celowy systematycznych wpłat.

W ramach Eurokonta Junior może być ustanowionych maksymalnie 9- ciu pełnomocników jednocześnie, z których każdy otrzyma własną kartę Junior.

Eurokonto OK jest to samodzielny rachunek oszczędnościowo - rozliczeniowy przeznaczony dla młodzieży w wieku od 15 do 18 lat. Umowa o prowadzenie Eurokonta OK jest zawierana z rodzicem lub opiekunem prawnym osoby małoletniej, na rzecz, której otwierane jest Eurokonto OK.

W celu otwarcia Eurokonta OK rodzic lub opiekun prawny składa w jednostce Banku wniosek o wydanie karty OK, zawierający zobowiązanie wnoszenia na Eurokonto OK systematycznych wpłat.

Rodzic lub prawny opiekun ponosi całkowitą odpowiedzialność za wypłaty dokonywane przez posiadacza Eurokonta OK.

Umowa o prowadzenie rachunku jest zawierana na czas określony. Wygasa automatycznie, gdy minie 30 dni od dnia upływu terminu ważności karty OK. Bank Pekao S.A. po zakończeniu prowadzenia Eurokonta OK zaproponuje klientowi inny rodzaj Eurokonta odpowiadający jego potrzebom.

Eurokonto Akademickie jest to idealny rachunek oszczędnościowo - rozliczeniowy adresowany do młodych osób, od 18- ego do 25- ego roku życia, które uczą się lub studiują. Eurokonto to może być prowadzone na rzecz jednej osoby lub jako rachunek wspólny współmałżonków, o ile oboje uczą się lub studiują.

Przy zawieraniu umowy o prowadzenie Eurokonta Akademickiego, oprócz dokumentu tożsamości, trzeba przedstawić ważną legitymację uczniowską lub studencką.

Eurokonto Standard jest to podstawowa odmiana rachunku oszczędnościowo - rozliczeniowego przeznaczonego dla klienta indywidualnego, który posiada pełną zdolność do czynności prawnych, zadeklaruje stałe zasilanie rachunku i chce korzystać z usług bankowych w podstawowym stopniu.

Do otwarcia Eurokonta wymagane jest przedstawienie dokumentu tożsamości oraz wypełnienie karty informacyjnej klienta. Dla rezydenta (osoby mającej miejsce stałego zamieszkania w Polsce) dokumentem tożsamości jest dowód osobisty lub paszport zagraniczny wraz z kartą stałego pobytu. Dla nierezydenta dokumentem tożsamości jest paszport wraz z innym dokumentem zawierającym adres.

Eurokonto może być prowadzone na rzecz jednej osoby lub jako rachunek wspólny dla dwóch osób.

Posiadacz Eurokonta może przy użyciu karty Maestro korzystać z bankomatowej funkcji „Depozyty” w zakresie dokonywania wpłat gotówkowych i innych dyspozycji bezgotówkowych.

Bank dopuszcza możliwość przekroczenia salda rachunku (overdraft - dopuszczalne zadłużenie), jeśli zadeklarowane i faktyczne wpływy miesięczne na Eurokonto są w kwocie nie niższej niż 500 zł.

Okres spłaty overdraftu wynosi 30 dni licząc od dnia dokonania pierwszej transakcji w ramach overdraftu. Wysokość overdraftu wynosi 300 zł.

Eurokonto VIP jest usługą skierowaną do klientów o określonym statusie, oczekujących od Banku indywidualnego podejścia. Posiadacz Eurokonta korzysta ze zindywidualizowanej obsługi w placówkach Banku prowadzonej przez doradców bankowych.

Eurokonto VIP przeznaczone jest dla osób deklarujących średni miesięczny wpływ na rachunek w wysokości, co najmniej 5.000 zł. Może być prowadzone na rzecz jednej osoby lub jako wspólne dla dwóch osób. Do Eurokonta VIP może być ustanowionych dwóch pełnomocników. W ramach pakietu Eurokonto VIP Bank Pekao S.A. oferuje złote karty z odroczonym terminem płatności wraz z programem usług dodatkowych oraz podwyższony limit pożyczki w Eurokoncie.

Posiadacz Eurokonta VIP jest premiowany bezpłatnym ubezpieczeniem NNW w Towarzystwie Ubezpieczeniowym Allianz Polska S.A., może bezpłatnie korzystać z usługi Teleserwis oraz realizować zlecenia stałe. Karta IKM VIP - poza wysokim poziomem usługi - gwarantuje klientowi bezpłatne ubezpieczenie NNW w TU AIG Polska S.A.

Bank Pekao S.A. ma w swojej ofercie również Eurokonto Prestiż - rachunek, który gwarantuje najwyższy poziom usług private banking. Eurokonto Prestiż jest otwierane dla klientów obsługiwanych przez Centrum Bankowości Prywatnej, które zapewnia stały kontakt z osobistym doradcą bankowym. Klienci powierzając osobistemu doradcy zarządzanie swoimi rachunkami bankowymi, mogą liczyć na:

sprawne i dyskretne przeprowadzanie transakcji bankowych,

dobór oferty do indywidualnych potrzeb i oczekiwań,

efektywne lokowanie środków finansowych,

preferencyjne oprocentowanie lokat i kredytów, preferencyjne kursy walut,

indywidualnie ustalane warunki udzielania kredytów, limity dla kart płatniczych i pożyczki w Eurokoncie itp.,

krótki czas załatwiania niezbędnych formalności (większość zleceń można składać telefonicznie lub za pomocą faksu),

dodatkowe korzyści np. w postaci pakietu biznesowo - turystycznego, bezpłatnego ubezpieczenia od następstw nieszczęśliwych wypadków opłacanego przez Bank w Towarzystwie Ubezpieczeń Allianz Polska S.A. oraz innych ubezpieczeń indywidualnych (np. majątkowych, na życie, komunikacyjnych).

Eurokonto Prestiż może być rachunkiem dla jednej osoby lub rachunkiem wspólnym dla dwóch osób.

Pakiet Eurokonto Business jest produktem przeznaczonym dla małych i średnich firm. Usługi wchodzące w skład Pakietu mają na celu zapewnić dodatkowe środki na finansowanie działalności gospodarczej oraz pomóc w lokowaniu ewentualnych nadwyżek finansowych.

Z Eurokonta Business mogą korzystać osoby fizyczne prowadzące działalność gospodarczą jednoosobowo, rozliczające się z Urzędem Skarbowym w formie ryczałtu ewidencjonowanego lub karty podatkowej, wykonujące wolny zawód bez względu na prowadzoną formę rozliczeń z US, uzyskujące dochody z tytułu prowadzenia działalności rolniczej lub działów specjalnych produkcji rolnej.

Dodatkowo posiadacz Eurokonta Business jest obejmowanym bezpłatnym ubezpieczeniem od następstw nieszczęśliwych wypadków w TU Allianz Polska S.A. Może również skorzystać z ubezpieczeń majątkowych oferowanych na preferencyjnych warunkach przez TU Allianz Polska S.A..

Eurokonto Plus jest rachunkiem dla osób, które intensywnie korzystają z usług bankowych i oczekują ponadstandardowej oferty.

Posiadacz Eurokonta Plus ma do dyspozycji m.in. wyższe limity dla kart płatniczych, wyższy limit pożyczki w Eurokoncie, bezpłatne realizowanie zleceń stałych i bezpłatne ubezpieczenie od następstw nieszczęśliwych wypadków opłacane przez Bank w Towarzystwie Ubezpieczeń Allianz Polska S.A. W przypadku rachunku wspólnego zasilanego kwotą niższą niż 3.600 zł miesięcznie, ubezpieczenie przysługuje jednemu ze współwłaścicieli, natomiast, jeśli wpłaty wynoszą, co najmniej 3.600 zł miesięcznie- obu współwłaścicielom.

Warunkiem otwarcia rachunku są systematyczne wpłaty w wysokości, co najmniej 1.800 zł miesięcznie. Eurokonto Plus może być prowadzone jako rachunek wspólny dla dwóch współposiadaczy. W przypadku rachunku wspólnego minimalne wpłaty powinny wnosić, co najmniej jeden ze współposiadaczy.

Eurokonto WWW jest rachunkiem oszczędnościowo - rozliczeniowym prowadzonym na analogicznych zasadach do standardowego Eurokonta, ale jest przeznaczone dla osób, które pragną mieć dostęp do swojego konta również za pomocą sieci Internet.

Eurokonto WWW może być otworzone jako rachunek dla jednego posiadacza lub dwóch współwłaścicieli.

Posiadacz Eurokonta WWW, który zobowiązał się do zasilania rachunku kwotą nie niższą niż 1.800 zł miesięcznie, jest premiowany bezpłatnym ubezpieczeniem od następstw nieszczęśliwych wypadków opłacanych przez Bank w Towarzystwie Ubezpieczeń Allianz Polska S.A. W przypadku rachunku wspólnego, warunkiem ubezpieczenia obu współwłaścicieli jest zasilanie rachunku kwotą nie niższą niż 3.600 zł miesięcznie, w przeciwnym razie żaden ze współwłaścicieli nie jest objęty ubezpieczeniem.

3.1.1.1. Pakiet pomocniczy do Eurokonta

Pakiet pomocniczy jest to bogaty program ubezpieczeniowy typu assistance przygotowany we współpracy z Towarzystwem Ubezpieczeniowym Allianz i szwajcarską firmą Elvia, od 50 lat oferującą swoje usługi na rynku europejskim.

W skład pakietu pomocniczego wchodzą trzy typy usług: pomoc w domu, pomoc w podróży samochodem, pomoc w podróży za granicą. To także dostęp do informacji o różnych specjalistach, firmach serwisowych, placówkach opieki zdrowotnej, aptekach itp. Pakiet zapewnia doraźną, bezpłatną pomoc w wielu trudnych sytuacjach.

Z pakietu mogą korzystać posiadacze Eurokonta Standard, Akademickiego, Plus, VIP i Prestiż.

Aby uzyskać pomoc wystarczy ze posiadacz zadzwoni do Centrum Operacyjnego Elvia pod numer 48 22 5 222 567, poda ostatnie osiem cyfr karty Maestro i powie, co się stało lub jakich informacji potrzebuje. Przedstawiciel Elvii zdecyduje jak pomoc klientowi.

Pomoc w domu jest to usługa polegająca na tym, że jeśli w domu przydarzy się posiadaczowi wypadek, to za pośrednictwem Centrum Operacyjnego Elvia może on wezwać lekarza lub pielęgniarkę. W razie konieczności, zapewni się klientowi bezpłatną dostawę leków, a także opiekę po pobycie w szpitalu. Jeśli mieszkanie posiadacza zostanie zalane lub w wyniku zdarzenia losowego powstaną inne szkody, organizuje się pomoc fachowca.

Pomoc w podróży samochodem polega na tym, że gdy w podróży po kraju zepsuje się samochód, wezwani specjaliści usuną usterkę na miejscu, a jeśli okaże się to nie możliwe, odholują go do najbliższej autoryzowanej stacji obsługi. Jeśli naprawa będzie skomplikowana, dla posiadacza organizuje się nocleg w hotelu, samochód zastępczy lub umożliwia kontynuację podróży.

Pomoc w podróży za granicą polega na tym, że gdy posiadacz będąc poza granicami kraju, nagle zachoruje lub przydarzy mu się wypadek, zapewnia mu się leczenie i pokrywa koszty. Jeśli pobyt w szpitalu przedłuży się to organizuje się wizytę bliskiej osoby. W razie potrzeby udziela się również pomocy prawnej.

W tabeli nr 1 przedstawiono ceny za poszczególne usługi.

Tabela nr 1. Limity kosztów za usługi w pakiecie pomocnym poszczególnych Eurokont

|

Akademickie |

Eurokonto |

Plus |

VIP i Prestiż |

Pomoc w domu |

||||

Wizyta lekarska* |

|

400 zł |

400 zł |

400 zł |

Wizyta pielęgniarki* |

|

240 zł |

240 zł |

240 zł |

Dostawa leków* |

|

120 zł |

120 zł |

120 zł |

Opieka domowa po hospitalizacji* |

|

200 zł |

400 zł |

800 zł |

Interwencja specjalisty* |

|

400 zł |

600 zł |

1 000 zł |

Informacja o placówkach medycznych |

|

|

|

|

Informacja o uprawnieniach w przypadku inwalidztwa |

|

|

|

|

Informacja o aptekach i lekach |

|

|

|

|

Dostęp do sieci usługodawców Elvii |

|

|

|

|

Pomoc w podróży samochodem |

||||

Usprawnienie na miejscu w razie awarii lub holowania* |

|

400 zł |

600 zł |

800 zł |

Informacja o autoryzowanych stacjach naprawy, firmach wynajmujących samochody |

|

|

|

|

Samochód zastępczy* |

|

|

|

|

Nocleg w hotelu dla Ubezpieczonego i osób towarzyszących* |

|

|

1 200 zł |

1 600 zł |

Kontynuacja podróży Ubezpieczonego i osób towarzy.* |

|

|

|

800 zł |

Pomoc w podróży za granicą |

||||

Koszty medyczne* |

8 000 zł |

|

18 000 zł |

26 000 zł |

Repatriacja medyczna (transport medyczny do RP)* |

|

|

|

|

Transport zwłok* |

12 000 zł |

|

12 000 zł |

12 000 zł |

Powrót dzieci* |

|

|

|

|

Wizyta osoby bliskiej* |

|

|

|

|

Wizyta osoby bliskiej* |

2 100 zł |

|

2 100 zł |

2 100 zł |

Przekazywanie pilnych wiadomości |

|

|

|

|

Informacja o formalnościach związanych z podróżą |

|

|

|

|

Informacja o przedstawicielach polskich za granicą |

|

|

|

|

Informacja o postępowaniu w przypadku utraty dokumentów |

|

|

|

|

Pomoc prawnicza* |

5 600 zł |

|

5 600 zł |

5 600 zł |

Kaucja - pożyczka zwrotna do 40 000 zł |

|

|

|

|

Kontynuacja podróży Ubezpieczonego* |

|

|

|

|

Opóźnienie bagażu - zwrot kosztów |

|

|

200 zł |

400 zł |

Źródło: Pakiet Pomocniczy do Eurokonta. Regulamin Banku Pekao S.A., Warszawa 2003.

- organizacja i pokrycie kosztów

- informacja lub organizacja bez pokrycia kosztów

- organizacja i pokrycie kosztów transportu

3.1.2. Karty wydawane do Eurokonta

Do każdego rodzaju Eurokonta Bank Pekao S.A. wydaje Identyfikacyjną Kartę Magnetyczną (IKM), chyba, że stan zdrowia klienta uniemożliwia korzystanie z tej karty. Karta IKM nie jest kartą płatniczą.

Karty identyfikacyjne IKM działają w zintegrowanym systemie informatycznym i pozwala - obok zlecania wypłat z rachunku - na uzyskanie przez Klienta we wszystkich krajowych placówkach Banku Pekao SA (bez konieczności okazania dokumentu tożsamości) informacji o numerze rachunku, wysokości salda rachunku, kwocie wolnych odsetek, terminie upływu okresu obrachunkowego.

Karta IKM przeznaczona jest do użycia w elektronicznych czytnikach bankowych w kasach lub przy stanowiskach obsługi klientów. Posiada zakodowane informacje o właścicielu rachunku pozwalające bezbłędnie go zidentyfikować jako osobę, która może dysponować rachunkiem. Karta ta dodatkowo jest zabezpieczona PIN-em, czyli czterocyfrowym numerem identyfikacyjnym znanym wyłącznie Posiadaczowi karty.

Karty IKM są wydawane w momencie otwierania rachunku i nie mają określonego terminu ważności. Pełnomocnicy ustanowieni przez Właściciela rachunku również otrzymują swoje karty IKM.

Odmianami kart IKM są Karty VIP oraz Karta Prestiż.

Identyfikacyjna Karta Magnetyczna VIP wydawana jest przez Bank Pekao SA Posiadaczom Eurokonta VIP oraz wybranym posiadaczom innych rachunków.

Karta IKM VIP jest przyznawana Posiadaczom Eurokonta VIP oraz posiadaczom rachunków innych niż Eurokonto VIP o wysokich (w skali danej jednostki Banku) saldach oraz Posiadaczom rachunków, którzy są osobami o znaczącej pozycji społecznej i autorytecie w skali kraju lub w społeczności lokalnej.

Karta IKM VIP jest kartą spersonalizowaną, wydawaną na okres 2 lat. Posiadacze kart IKM VIP są obsługiwani indywidualnie przez wskazanego pracownika oddziału, a ponadto są zwolnieni z niektórych prowizji i opłat. Otrzymują również bezpłatne ubezpieczenie od następstw nieszczęśliwych wypadków opłacane przez Bank w AIG Polska Towarzystwo Ubezpieczeń S.A., które obejmuje posiadaczy kart IKM VIP w okresie ważności kart oraz zwolnienie z kwoty gwarancyjnej związanej z użytkowaniem karty Visa Classic.

Identyfikacyjna Karta Magnetyczna Prestiż wydawana jest Posiadaczom Eurokonta Prestiż obsługiwanym przez Centrum Bankowości Prywatnej Banku Pekao SA. Karta IKM Prestiż jest ważna bezterminowo.

IKM Prestiż gwarantuje zindywidualizowaną obsługę bankową:

stałą współpracę z osobistym doradcą bankowym zarządzającym rachunkami Klienta w Banku Pekao SA,

dobór oferty produktowej Banku do oczekiwań i preferencji Klienta,

preferencyjne i indywidualnie ustalane warunki transakcji depozytowych i kredytowych (stawki oprocentowania, kursy walutowe, prowizje i opłaty, formy zabezpieczeń kredytów),

maksymalne skrócenie czasu związanego z załatwianiem formalności bankowych (większość dyspozycji jest przyjmowana za pomocą telefonu lub faksu),

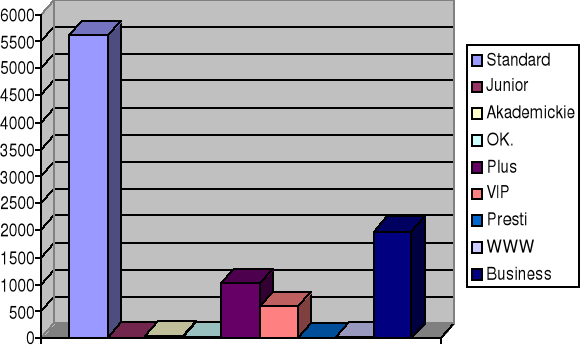

komfortową, wygodną i dyskretną obsługę w placówkach Centrum Bankowości Prywatnej na terenie kraju.