Analiza wskaźnikowa jest szybką i efektowną metodą uzyskiwania wglądu w operacje gospodarcze i funkcjonowanie przedsiębiorstwa. Obliczone wskaźniki stanowić mogą relacje odpowiednich składników aktywów i pasywów bilansu w przekroju pionowym i poziomym wyniku finansowego brutto lub netto jak tez relacje między składnikami rachunku zysków i strat oraz bilansu. O wartości analizy decydują wskaźniki o dużej pojemności informacyjnej i dlatego dąży się do ograniczenia ich liczby i odpowiedniego grupowania.

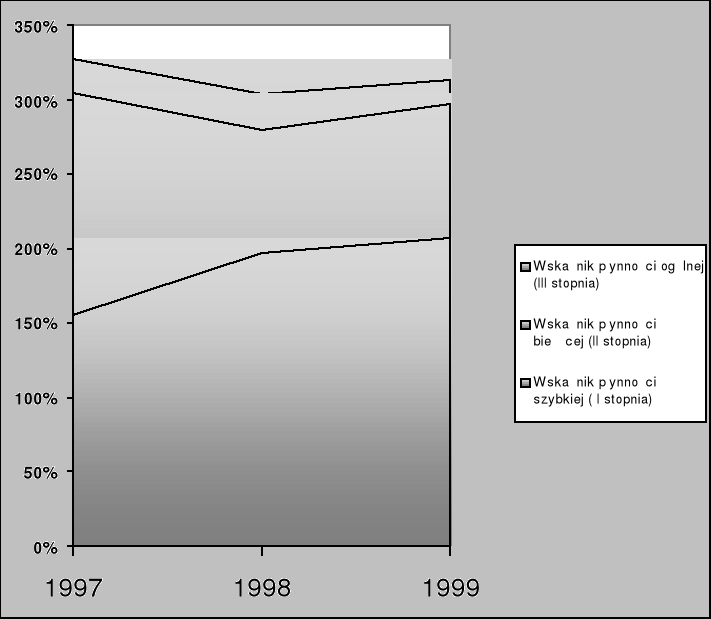

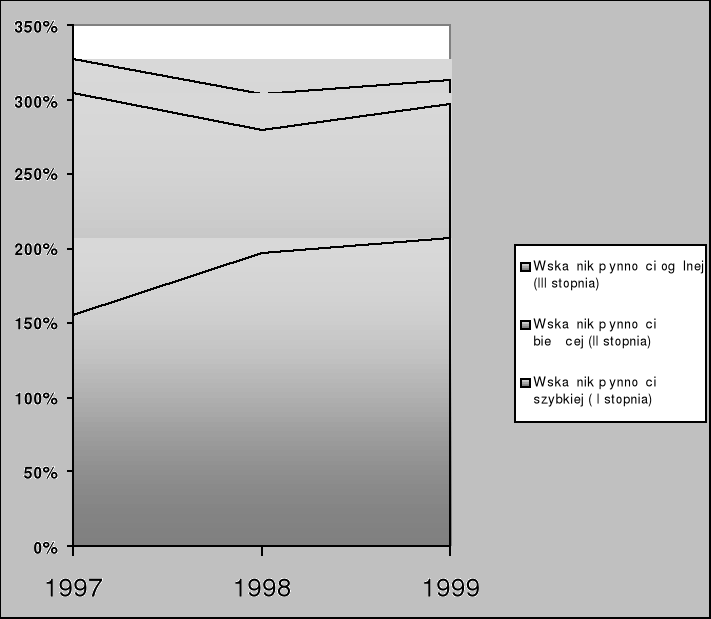

Wskaźniki płynności finansowej

Ważną grupę wskaźników charakteryzujących sytuację finansową przedsiębiorstwa stanowią wskaźniki płynności finansowej, które przedstawiają zdolność firmy do terminowego regulowania zobowiązań. Kryterium płynności finansowej jest jednym z podstawowych kryteriów oceny działalności przedsiębiorstwa: niska płynność (brak płynności) świadczy o utracie lub wysokim prawdopodobieństwie utraty przez przedsiębiorstwo zdolności do terminowego regulowania bieżących zobowiązań. Ryzyko z tego tytułu obciąża kontrahentów przedsiębiorstwa, a w dłuższym okresie może prowadzić do jego upadłości

Wysoka płynność oznacza z kolei zamrożenie nadmiernie wysokich własnych kapitałów w finansowaniu bieżącej działalności i niemożność zwiększenia ich zyskowności przez efektywne wykorzystanie obcych kapitałów, co może mieć niekorzystny wpływ na rentowność przedsiębiorstwa

Do wskaźników tych należą: wskaźnik płynności ogólnej, wskaźnik płynności bieżącej, wskaźnik płynności szybkiej.

Nazwa wskaźnika |

Formuła obliczania |

1997 |

1998 |

1999 |

Wartość optymalna |

Wskaźnik płynności ogólnej (III stopnia) |

majątek obrotowy / zobowiązania bieżące |

3,27 |

3,04 |

3,13 |

1,2 - 2,0 |

Wskaźnik płynności bieżącej (II stopnia) |

(majątek obrotowy - zapasy) / zobowiązania bieżące |

3,05 |

2,80 |

2,97 |

~1,0 |

Wskaźnik płynności szybkiej ( I stopnia) |

Środki pieniężne / zobowiązania bieżące |

1,55 |

1,97 |

2,07 |

średnia branżowa |

Wskaźnik płynności ogólnej informuje ile razy majątek obrotowy pokrywa zobowiązania bieżące. O dobrej płynności wskaźnika świadczy taki stan gdy wartość majątku obrotowego jest wyższa od wielkości zobowiązań bieżących, a więc gdy wartość tego wskaźnika jest większa od 1. Optymalna wartość tego wskaźnika powinna mieścić się w przedziale 1,2 do 2,0.

Wskaźnik płynności ogólnej w badanym przedsiębiorstwie w analizowanych latach 1997, 1998, 1999 przekroczył optymalna wartość tego wskaźnika. Przedsiębiorstwo może mieć problemy z regulowaniem zobowiązań.

Wskaźnik płynności bieżącej informuje ile razy aktywa pokrywają bieżące zobowiązania. O dobrej płynności firmy można mówić, gdy poziom wskaźnika płynności bieżącej mieści się w przedziale od 1,2 do 1,0.

W różnych rodzajach działalności gospodarczej występują specyficzne czynniki kształtujące płynność finansową firm, więc poziom tego wskaźnika jest branżowo zróżnicowany.

Wskaźnik płynności szybkiej określa jaka część zobowiązań bieżących może być uregulowana bez zwłoki, gdyby stały się natychmiast wymagalne.

Wysoki wskaźnik wpływa na obniżenie rentowności. Natomiast niski może świadczyć o braku możliwości korzystania z okazji zawierania korzystnych transakcji gotówkowych.

Wartość optymalna opisywanego wskaźnika to średnia branżowa, zależy od różnych rodzajów działalności gospodarczej i różnych branż.

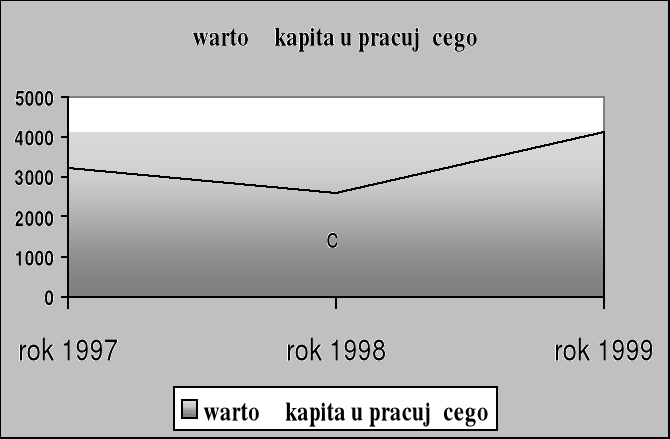

Wskaźniki kapitału pracującego

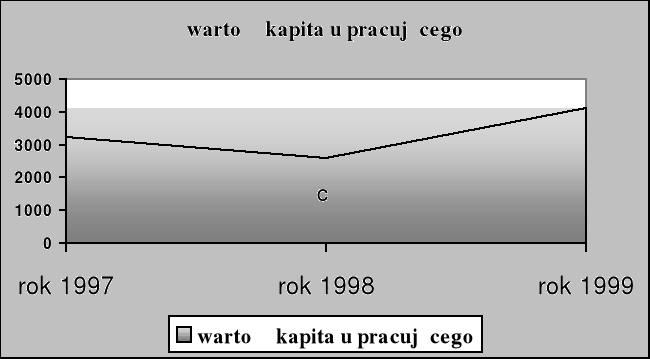

Płynność przedsiębiorstwa można mierzyć za pomocą wskaźnika kapitału pracującego, który powinien przyjmować wartości dodatnie.

Wartość kapitału pracującego = majątek obrotowy - zobowiązania

Rok 1997 (4613,6-1409,6) = 3204,0

Rok 1998 (3853,1-1268,1) = 2585,0

Rok 1999 (6049,0-1931,0) = 4118,0

Wskaźnik zaangażowania kapitału pracującego

Wskaźnik zaangażowania kapitału pracującego = kapitał pracujący / przychody ze sprzedaży

Rok 1997 (3204,0 / 6930,2) = 0,46

Rok 1998 (2585,0 / 8309,1) = 0,31

Rok 1999 (4118,0/ 10392,0) = 0,39

Wskaźnik zaangażowania kapitału pracującego w analizowanych latach 1997, 1998, 1999 utrzymuje się mniej więcej na tym samym poziomie. Świadczy to dobrze o kondycji finansowej przedsiębiorstwa.

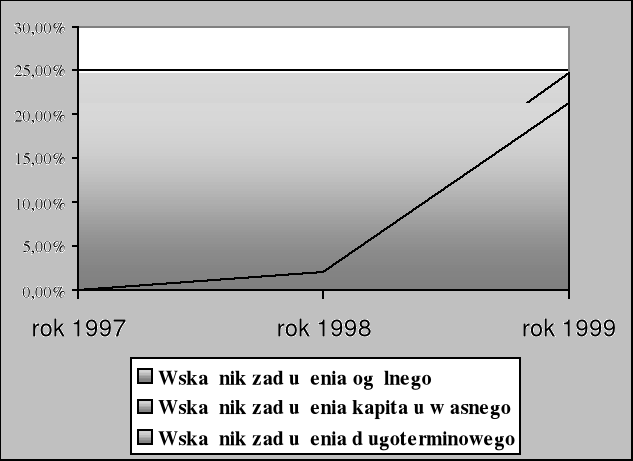

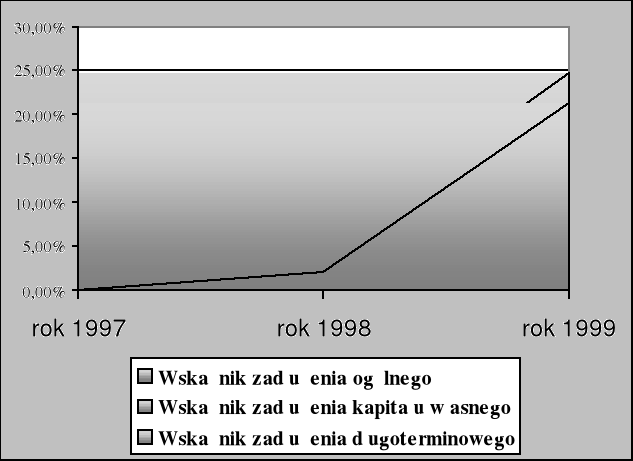

Wskaźniki zadłużenia

Istotną grupę wskaźników przedstawiających sytuację finansową firmy stanowią wskaźniki zadłużenia.

Wskaźniki zadłużenia umożliwiają dokonanie diagnozy struktury majątku i źródeł jego finansowania. Analiza stanu zadłużenia polega na określeniu udziału długu w finansowaniu aktywów firmy oraz badaniu relacji pomiędzy wielkością zysku a stałymi obciążeniami przedsiębiorstwa z tytułu oprocentowania długu.

Nazwa wskaźnika |

Formuła obliczania |

1997 |

1998

|

1999 |

Wartość optymalna |

Wskaźnik zadłużenia ogólnego |

Zadłużenie ogółem / aktywa ogółem * 100% |

3,41% |

4,51% |

19,78% |

57 % - 67% |

Wskaźnik zadłużenia kapitału własnego |

Zadłużenie ogółem / kapitał własny *100 % |

3,53% |

4,73% |

24,71% |

50% - 100% |

Wskaźnik zadłużenia długoterminowego |

Zadłużenie długotermin. / kapitał własny *100% |

------ |

1,99% |

21,28% |

50% - 100% |

Wartość optymalna wskaźnika zadłużenia ogólnego to przedział od 57% do 67%.

Zbyt wysoki świadczy o ryzyku finansowym i zagrożeniu utratą zdolności spłaty długu, a więc im wyższy udział długu w strukturze pasywów, tym wyższe ryzyko finansowe.

W analizowanych latach 1997, 1998, 1999 wskaźnik zadłużenia ogólnego w badanym przedsiębiorstwie nie był wysoki, więc ryzyko finansowe tej firmy nie jest duże.

Następny wskaźnik zadłużenia to wskaźnik zadłużenia kapitału własnego. Wskaźnik ten określa stopień zaangażowania kapitałów własnych w pokrycie zadłużenia, optymalny jego poziom to przedział od 50% do 100%.

Analizowany wskaźnik w kolejnych latach 1997, 1998, 1999 nie mieści się w optymalnym poziomie, jest bardzo niski, świadczy to o słabej możliwości pokrycia zobowiązań kapitałami własnymi.

Wskaźnik zadłużenia długoterminowego informuje o stopniu pokrycia zobowiązań o terminie spłaty powyżej 1-go roku kapitałami własnymi, optymalny jego poziom to przedział od 50% do 100%. Przedsiębiorstwa przekraczające górną granicę są uważane za poważnie zadłużone, w przedsiębiorstwa znajdujących się w dolnej granicy uważa się, że sytuacja firmy jest stabilna. Wskaźnik w latach 1997, 1998, 1999 jest niski , a więc przedsiębiorstwo nie jest poważnie zadłużone.

Wskaźniki rotacji

Nazwa wskaźnika |

Formuła obliczania |

1997

|

1998 |

1999 |

Wartość optymalna |

Rotacja majątku ogółem |

Przychód ze sprzedaży / przeciętna wartość majątku |

0,18 |

0,18 |

1,17 |

↑ |

Rotacja majątku trwałego |

Przychód ze sprzedaży / przeciętna wartość majątku trwałego |

0,20 |

0,20 |

0,19 |

↑ |

Rotacja majątku obrotowego |

Przychód ze sprzedaży / przeciętny stan majątku obrotowego |

1,64 |

1,96 |

2,10 |

↑ |

Rotacja zapasów |

Przychód ze sprzedaży / przeciętny stan zapasów |

24,7 |

27,8 |

30,5 |

↑ |

Rotacja należności |

Przychód ze sprzedaży / przeciętny stan należności |

6,0 |

8,1 |

7,5 |

↑ |

Rotacja zapasów w dniach |

360 / wskaźnik rotacji zapasów |

14,6 |

12,9 |

11,8 |

↓ |

Rotacja należności w dniach |

Przeciętny stan należności * 360 / przychody ze sprzedaży |

60,4 |

44,6 |

48,0 |

↓ |

Rotacja majątku obrotowego mierzy ile razy w ciągu roku następuje odtworzenie tego majątku poprzez sprzedaż wyrobów i usług w analizowanym przedsiębiorstwie wynosiła kolejno 1,64 w 1997 roku, 1,96 w 1998 roku, 2,10 w 1999 roku.

Rotacja zapasów mierzy ile razy w ciągu roku następuje odnowienie zapasów

Wyszukiwarka

Podobne podstrony:

Analiza wska-nikowa - materia-y, administracja, administracja II

analiza zadłużenia przedsiębiorstwa (4 str), Analiza i inne

analiza ekonomiczna (51 str), Analiza i inne

analiza otoczenia dalszego (6 str), Analiza i inne

firma prywatna analiza strategiczna (35 str), Analiza i inne

analiza branży budowlanej (6 str), Analiza i inne

analiza finansowa (26 str), Analiza i inne

analiza strategiczna w przedsiębiorstwie (4 str), Analiza i inne

analiza płynności finansowej (3 str), Analiza i inne

analiza Mikrotech (30 str), Analiza i inne

analiza szeregów czasowych (7 str), Analiza i inne

RESTRUKTURYZACJA 4 STR , Inne

więcej podobnych podstron