Analiza finansowa

Analiza Finansowa Przedsiębiorstwa

produkcyjno-Usługowo Handlowego „ANEX” sp.z o.o.

Do analizy finansowej wykorzystałyśmy bilans i rachunek zysków i strat firmy "P.P.U.H. ANEX" z trzech lat 1998r.-2000r. Siedziba firmy mieści się w Wejherowie przy ulicy 3 Maja 33. Firma prowadzi działalność w formie Sp. z o.o. Prosperuje na rynku od 7 lat. Zajmuje się działalnością produkcyjno - usługową: produkcja części komputerowych oraz ich składanie.

Spróbujemy zbadać kondycję finansową firmy i ocenić przyczyny i skutki zaistniałych zachowań przy pomocy wybranego koszyka wskaźników.

Wstęp

Działalność każdego podmiotu gospodarczego wymaga okresowej oceny podczas której m.in. stwierdza się jak efektywnie działa podmiot, jak realizuje przyjęte wcześniej zadania, jakie są jego istotne osiągnięcia , jaka jest kondycja i jaka jest zdolność do generowania dodatniego wyniku finansowego w przyszłości.

Analiza pozwala z jednej strony na ustalenie, czy dotychczasowa działalność dała zamierzone efekty, z drugiej zaś określa kierunki i sposoby doskonalenia dalszej działalności. Analiza odnosząca się do zjawisk i procesów gospodarczych określana jest mianem analizy ekonomicznej, która ze względu na przedmiot działania obejmuje:

Analizę techniczno - ekonomiczną, która koncentruje się na badaniu wielkości ekonomicznych w wyrażeniu rzeczowym i osobowym, obejmuje głównie swym zakresem ocenę poszczególnych odcinków działalności gospodarczej takich jak : organizacje i metody produkcji, wyposażenie w środki trwałe i ich wykorzystanie, zatrudnienie, zaopatrzenie i zbyt, itp.

Analizę finansową, której treścią są wielkości ekonomiczne w wyrażeniu pieniężnym, w tym stan majątkowo-kapitałowy, wyniki finansowe oraz ogólna sytuacja finansowa przedsiębiorstwa.

Analiza finansowa stanowi najstarszy historycznie dział analizy ekonomicznej i jest tą jej częścią, która stanowi najwyższy stopień uogólnienia. Obejmuje bowiem zagadnienia związane z całokształtem działalności gospodarczej. Przedmiot i zakres analizy finansowej nie ma charakteru jednolitego, gdyż zależy od:

Dostępności informacji

Stopnia szczegółowości danych

Jednostki prowadzącej ocenę

I. Wstępna analiza bilansu

1.1. Ocena struktury majątku i kapitałów w przedsię biorstwie

1.1.1. Analiza struktury majątkowej

Analizując majątek przedsiębiorstwa obserwuje się pewne zmiany w strukturze podstawowych składników aktywów w pierwszym roku analizy majątek trwały stanowił ok. 66% całości aktywów, zaś ostatni rok przynosi spadek tego udziału do 48%. Podstawowymi składnikami majątku trwałego są rzeczowe składniki, które wahają się między 97-99% majątku trwałego. Wartości niematerialne i prawne stanowią nieznaczną grupę, w ostatnim roku badania obserwuje się nieznaczny ich wzrost; przedsiębiorstwo zapewne dokonało zakupu licencji, względnie oprogramowania komputerowego. Obserwuje się zwiększenie elastyczności przedsiębiorstwa; wzrost majątku trwałego ( 9,06%) jest wolniejszy niż majątku obrotowego (47,76%). Obserwuje się nieznaczny udział długoterminowych składników finansowych, przedsiębiorstwo nie prowadzi długoterminowych lokat kapitałowych.

Wskaźniki wyposażenia przedsiębiorstwa w środki gospodarcze.

1998 r. 1999 r. 2000 r.

x 100% 65,8% 55,9% 48,4%

x 100% 65,1% 55,5% 47,0%

x 100% 0,4% 0,2% 1,15%

x 100% 341% 44% 51,6%

x 100% 9,8% 22,4% 25,2%

x 100% 12,3% 15,2% 20,7%

x 100% 12% 6,4% 5,6%

Majątek obrotowy w pierwszym roku analizy stanowił przeszło 34% majątku i z roku na rok obserwuje się wzrost jego udziału w ostatnim roku, jego udział wynosi przeszło 50% majątku ogółem. W 1998 r. w strukturze majątku obrotowego dominowały należności i środki pieniężne (przeszło 12%), zapasy zaś niecałe 10%. Lata następne przynoszą niekorzystne zmiany gdyż obserwuje się wzrost udziału zapasów (25% w 2000 r.). Zaś należności przeszło 20%.

W zakresie majątku obrotowego największą dynamikę wykazują należności przeszło 70% wzrostu i zapasy przeszło 40% wzrostu. Rosnący udział zapasów o czym świadczy rosnące odchylenie spowodował, że w celu pozyskania nowych odbiorców przedsiębiorstwo wydłużyło termin windykacji należności co poskutkowało rosnącym ich udziałem w pokryciu zobowiązań.

Sytuację majątkową przedsiębiorstwa ocenić można syntetycznie na podstawie wskaźnika elastyczności.

1998 1999 2000

x 100% 193% 127% 93,8%

Stąd wynika, że firma jest bardziej elastyczna. Uzyskane wielkości podstawowego wskaźnika struktury aktywów potwierdzają zwiększenie elastyczności przedsiębiorstwa, wzrost majątku trwałego jest wolniejszy niż przyrost majątku obrotowego, można więc wnioskować o lepszym wykorzystaniu posiadanych zdolności produkcyjnych. Teza ta wymaga jednak oceny produktywności majątku, o czym rozważamy w rozdziale drugim.

1.1.2. Analiza struktury kapitałów

Przedsiębiorstwo finansuje swoją działalność przede wszystkim funduszami własnymi, chociaż ich udział w ostatnim roku analizy z 85% do 69% zmniejszył się.

Firma nie wykorzystuje długoterminowych obcych źródeł finansowania. Obserwuje się za to wzrost udziału zobowiązań krótkoterminowych z 9% do 20%. Te składniki wykazują najwyższą dynamikę. Wolniejsze tempo wzrostu kapitałów własnych niż kapitałów obcych krótkoterminowych powoduje że stopień niezależności finansowej maleje. Przedsiębiorstwo dla sfinansowania wzrastających potrzeb kapitałowych zaciągnęło krótkoterminowy kredyt bankowy.

Wskaźniki wyposażenia przedsiębiorstwa w kapitały własne i obciążenia kapitałami obcymi

1998 r. 1999 r. 2000 r.

x 100% 85,3% 82% 68,7%

x 100% 85,5% 82% 68,7%

![]()

x 100% - - 5,6%

x 100% 14,6% 17,9% 31,3%

1.2. Ocena struktury kapitałowo-majątkowej

W ramach wstępnej analizy kapitałowo-majątkowej należy również zbadać powiązania poziome pomiędzy poszczególnymi pozycjami aktywów i pasywów.

Wskaźnik pokrycia majątku trwałego kapitałem własnym x 100%

1998 r. 1999 r. 2000 r.

130% 146% 142%

Wskaźnik pokrycia majątku trwałego kapitałem stałym x 100%

1998 r. 1999 r. 2000 r.

130% 146% 142%

Obliczone wskaźniki informują o zachowaniu reguł złotej zasady bilansowej. Majątek trwały w całości sfinansowany jest z funduszy własnych a ponadto znaczna ich część zabezpiecza stałe potrzeby w obrocie.

Wskaźnik pokrycia kapitałami krótkoterminowymi majątku

obrotowego x 100%

1998 r. 1999 r . 2000 r.

42,8% 41,0% 60,7%

Kapitał krótkoterminowy nie pokrywa w pełni majątku obrotowego. Część środków obrotowych finansowana jest kapitałem własnym przedsiębiorstwa. Jednakże z roku na rok wzrasta stopień pokrycia majątku obrotowego kapitałem krótkoterminowym aby w 1997 r. osiągnąć poziom ok. 60%

Kapitał obrotowy = Kapitał stały - majątek trwały

1998 r. 1999 r 2000 r.

12223 18259 17959

Zadaniem kapitału obrotowego w przedsiębiorstwie jest zmniejszenie ryzyka wynikającego z unieruchomienia części środków obrotowych lub też wynikającego ze start związanych z tymi środkami. Stanowi on pewnego rodzaju element bezpieczeństwa ułatwiający zachowanie płynności finansowej firmy. Dodatnia różnica między kapitałem stałym a trwałymi składnikami majątku oznacza, że część środków obrotowych w przedsiębiorstwie jest finansowana kapitałem długoterminowym (w tym przypadku kapitałem własnym) i z tego powodu pozostaje w jego ciągłej dyspozycji.

Wielkość zaangażowanego w obrocie kapitału własnego uległa w roku bieżącym niewielkiemu zmniejszeniu. Narastające potrzeby związane z rozwojem przedsiębiorstwa oraz występująca inflacja musiały zostać sfinansowane z wysokooprocentowanych kredytów bankowych. Ponieważ odsetki istotnie wpływają na rentowność firmy, należy rozważyć możliwość skrócenia okresu kredytowania odbiorców lub też podjąć działanie dla poprawy rentowności sprzedaży.

II Wstępna analiza rachunku zysków i strat

Wstępna analiza wyniku finansowego dokonana za pomocą odchyleń bezwzględnych (kol. 7) wskaźnik tempa wzrostu (kol. 8) oraz wskaźnik struktury (kol. 4 i 6) mogą by podstawą do wyprowadzenia następujących wniosków:

W ostatnim roku zysk netto przedsiębiorstwa wzrósł nominalnie o 1400 czyli o 17,12%.

Jeżeli jednak przeciętny wzrost cen towarów i usług konsumpcyjnych wynosił 10,1% to w rzeczywistości nastąpił spadek zysku w ujęciu realnym i wynosił (-) 7,02%

(10,1 - 17,12). Kwota realnego spadku zysku netto równa się więc 9576-(8176 x 1,10)

=( -)582,40

Głównym źródłem zysku jest działalność produkcyjna jednak zysk na działalności operacyjnej obniżył się o 2110 (9,08%).

Przyczyna obniżenia rentowności działalności produkcyjnej był wzrost poziomu kosztów z 74,63% do 83,84%.

Drugim źródłem zysku są operacje finansowe, zauważa się znaczny wzrost kosztów finansowych (odsetki od kredytów bankowych) co spowodowało spadek wyniku na operacjach finansowych o przeszło 60%.

Elementem negatywnie odziaływującym na ostateczny zysk netto jest ujemne rosnące saldo strat i zysków nadzwyczajnych.

Ostatecznie na wzrost zysku netto wpłynęło zmniejszenie obowiązkowych odpisów z zysku, wynikało to ze zmniejszonej wielkości zysku brutto oraz pozostałych odpisów (dywidendy oraz „popiwku”).

III Analiza wskaźnikowa

3.1. Badanie płynności finansowej

Płynność pokazuje zdolność firmy do wywiązania się z zobowiązań krótkoterminowych.

98 r. 99 r. 00 r.

Wskaźnik płynności gotówkowej =

0,82 0,35 0,18

Wskaźnik płynności szybkiej =

1,66 1,20 0,84

Wskaźnik płynności bieżącej =

` 2,33 2,44 1,65

Wskaźnik płynności finansowej gotówkowej stopnia kształtuje się w graniach 0,2 co świadczy o zachowaniu płynności gotówkowej. Pozostałe wskaźniki płynności finansowej informują o nadmiernej płynności w roku ubiegłym, która wywiera niekorzystny wpływ na rentowność przedsiębiorstwa. W roku bieżącym zaś wszystkie wskaźniki ulegają obniżeniu co wskazuje że spadek płynności można zaobserwować w przypadku słabnącej możliwości regulowania krótkoterminowych zobowiązań przez firmę, również w momencie zaciągnięcia doraźnie kredytu, aby uporać się z bieżącymi płatnościami różnego typu, gdy coraz więcej zabiegów wymaga od firmy układanie się z dostawcami w sprawie wydłużenie terminów zapłaty oraz w momencie gdy zawężają się kanały dopływu gotówki - czyli np. dotychczasowi odbiorcy firmy regulują należności coraz rzadziej lub - co gorsza - w ogóle rezygnują z kupowania produktów firmy.

Wydłużeniu ulegają cykle rozliczeniowe należności i zobowiązań oraz okres pozostawania kapitału w zapasach. Występująca inflacja oraz znaczna konkurencja na rynku są powodem zmniejszenia się kapitału własnego w obrocie. Osiągana rentowność nie pozwala na zgromadzenie środków niezbędnych dla sfinansowania potrzeb wynikających z rozwoju przedsiębiorstwa i utrzymanie realnych wielkości kapitałów własnych.

3.2. Kapitał obrotowy a płynność finansowa

Kapitał obrotowy w dniach obrotu =

dni

1999 r. 2000 r.

121 dni 125 dni

Zaprezentowany wskaźnik określa liczbę dni obrotu, na jaką wystarcza kapitał obrotowy. Wynika z tego, że poziom kapitału obrotowego w dniach maleje przy zwiększaniu sprzedaży. Jeśli proporcjonalnie do obrotu nie zwiększy się kapitał obrotowy, wówczas przy zwiększaniu obrotów wzrośnie niebezpieczeństwo utraty płynności finansowej przedsiębiorstwa.

Wskaźnik obrotu zapasami =

1999 r. 2000r.

5,8 5,9

Firma zwiększa wskaźnik rotacji zapasów to oznacza, że zapasy wystarczają na coraz mniejszą liczbę dni sprzedaży. Taka sytuacja jest na ogół korzystna dla przedsiębiorstwa ponieważ zmniejszają się koszty ich magazynowania oraz następuje uwolnienie kapitału obrotowego zaangażowanego w zapasach. Jednocześnie jednak zwiększa się ryzyko że w przypadku powstania nieprzewidzianej sytuacji przedsiębiorstwo nie będzie w stanie zaspokoić potrzeb odbiorców.

Wskaźnik cyklu zapasów w dniach =

1999 r. 2000 r.

62 dni 61 dni

Wskaźnik rotacji zapasów w dniach określa że przedsiębiorstwo co ok. 60 dni odnawia swoje zapasy dla zrealizowania określonej sprzedaży.

Wskaźnik rotacji należności =

1999 r. 2000 r.

8,6 7,1

Wskaźnik ten określa, ile razy w ciągu roku firma odtwarza stan swoich należności. Według standardów zachodnich wskaźnik ten powinien oscylować w przedziale 7,0-10,0. Firma ma więc ustabilizowaną sytuację ściągania należności.

Wskaźnik cyklu należności =

1999 r. 2000 r.

42 dni 50 dni

Wskaźnik ten określa ilość dni sprzedaży, za którą nie uzyskano jeszcze należności. Informuje w jakim stopniu firma kredy tuje swoich odbiorców i jak długo środki pieniężne są zamrożone w należnościach. Firma analizowana ma ustabilizowany okres otrzymywania środków pieniężnych za sprzedane towary.

Okres płacenia zobowiązań w dniach =

1999 r. 2000 r.

50 dni 76 dni

Relacja ta wskazuje, jaki jest średni czas regulowania zobowiązań w przedsiębiorstwie. Im czas ten jest dłuższy, tym mniejsze są potrzeby w zakresie kapitału obrotowego. Poprzez wydłużenie terminu płacenia zobowiązań firma w większym stopniu jest zdolna do zapłacenia swoich zobowiązań, kiedy nadejdzie termin ich płatności.

Cykl środków pieniężnych = obrót zapasami + okres ściągania należności - okres płacenia zobowiązań

1999 r. 2000 r.

54 dni 35 dni

Wskaźnik cyklu środków pieniężnych obrazuje okres czasu jaki upływa od momentu odpływu gotówki przeznaczonej na regulowanie zobowiązań do momentu przepływu gotówki z pobranych należności. Im krótszy cykl środków pieniężnych, tym jest on bardziej korzystny dla firmy. Krótki cykl środków pieniężnych oznacza bowiem, że pieniądze zainwestowane w aktywa bieżące wracają do firmy szybko i mogą być ponownie wykorzystane.

3.3. Analiza sprawności działania przedsiębiorstwa

Do pomiaru aktywności przedsiębiorstwa w zakresie wykorzystania zasobów majątkowych firmy służą wskaźniki sprawności działania.

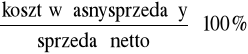

Wskaźnik operacyjności =

1999 r. 2000 r.

74,6% 83,8%

Wskaźnik ten obrazuje efektywność gospodarowania w firmie oraz zdolność jej kierownictwa do kontroli i obniżki kosztów. Poziom tego wskaźnika mieści się poniżej wart. max. 90% czyli firma uzyskuje normalny zwrot poniesionych nakładów gospodarczych.

Wskaźnik poziomu zobowiązań w koszcie własnym sprzedaży =

=

1999 r. 2000 r.

18,6% 25,3%

Informuje jaki udział mają zobowiązania bieżące w koszcie własnym sprzedaży.

Niepokojący może być wzrost tego wskaźnika o 6,8%.

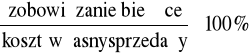

Wskaźnik pokrycia kosztów kapitałem obrotowym =

=

1999 r. 2000 r.

26,7% 16,4%

Wskaźnik ten pokazuje że spadł stopień pokrycia o prawie 10% przez środki obrotowe przedsiębiorstwa po spłacie zobowiązań krótkoterminowych kosztów działalności.

Wskaźnik poziomu kosztów finansowych =

=

1999 r. 2000 r.

5,8% 3,6%

Wskaźnik globalnego obrotu aktywami =

1999 r. 2000 r.

1,3 1,47

Wskaźnik rotacji środków trwałych =

1999 r . 2000 r.

2,3 3,0

Wskaźnik rotacji majątku obrotowego =

1999 r. 2000 r.

2,9 2,8

Wskaźnik rotacji środków płynnych =

1999 r. 2000 r.

6,02 5,6

Wskaźnik rotacji aktywów przyjmuje tu wartości optymalne, natomiast wskaźnik rotacji środków trwałych jest bardzo wysoki co świadczy o ok. dwukrotnym pokryciu środków trwałych sprzedażą. Również wysoki poziom wskaźnika rotacji majątku obrotowego i wskaźnika rotacji środków płynnych dobrze świadczy o kondycji firmy.

Analiza rentowności przedsiębiorstwa

3.4.1. Rentowność sprzedaży

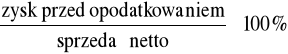

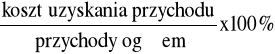

Wskaźnik rentowności sprzedaży brutto =

1999 r. 2000 r.

29% 17%

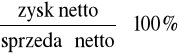

Wskaźnik rentowności sprzedaży netto =

1999 r. 2000 r.

8,9% 7,3%

Ponieważ zyskowność jest niższa przy wytwarzaniu wyrobów charakteryzujących się krótkim cyklem produkcyjnym i możliwością szybkiej sprzedaży, spadają dwa pokazane powyżej wskaźniki zachowując jednak zadowalającą wysokość.

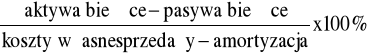

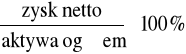

3.4.2. Rentowność majątku

Wskaźnik rentowności majątku =

1999 r. 2000 r.

11,6% 10,8%

Wskaźnik ten wyznacza ogólną zdolność aktywów przedsiębiorstwa do generowania zysku, czyli pokazuje jak efektywnie firma zarządza swoimi aktywami.

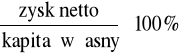

3. 4.3. Rentowność finansowa

Wskaźnik zyskowności kapitału własnego =

1999 r . 2000 r.

14,2% 15,7%

Im wartość wskaźnika zyskowności kapitału własnego jest wyższa tym korzystniejsza sytuacja finansowa przedsiębiorstwa.

Wskaźnik poziomu kosztów =

Obliczone wskaźniki rentowności wykazują na ogół nieprawidłową tendencję zmian w analizowanym ostatnim roku. Ma miejsce zmniejszenie się rentowności sprzedaży i wzrost poziomu kosztów. Obniżeniu ulega efektywność zaangażowanych kapitałów całkowitych. Natomiast w przypadku rentowności kapitałów własnych występuje niewielki wzrost. Zmniejszenie zadłużenia przedsiębiorstwa przyczyniło się więc do szybszego zwrotu kapitału własnego.

3.5. Ocena stopnia zadłużenia

3.5.1 Poziom zadłużenia przedsiębiorstwa

Ocena poziomu zadłużenia przedsiębiorstwa ma na celu ustalenie skąd pochodzą środki na finansowanie działalności firmy.

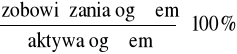

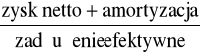

Wskaźnik ogólnego zadłużenia =

1998 r. 1999 r. 2000 r.

14,6% 18,0% 31,3%

Wskaźnik ten określa udział zobowiązań, czyli kapitałów obcych, w finansowaniu majątku przedsiębiorstwa. Zbyt wysoki wskaźnik świadczy o dużym ryzyku finansowym, informując równocześnie, że przedsiębiorstwo może utracić zdolność do zwrotu długów.

Według standardów zachodnich w firmie, w której nie została zachwiana równowaga między kapitałem obcym a kapitałem własnym wskaźnik ten powinien oscylować w przedziale 57%-67%. Wniosek stąd, że firma w małym stopniu korzysta z kredytów zwłaszcza długoterminowych, jednak wskaźnik ten wzrósł z 14% w pierwszym roku analizy do ok. 31% w roku 2000.

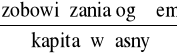

Wskaźnik zadłużenia kapitału własnego =

1998 r. 1999 r. 2000 r.

0,17 0,22 0,46

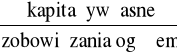

Wskaźnik samofinansowania =

1998 r. 1999 r. 2000 r.

5,8 4,5 2,2

Obliczone wartości wskaźników informują o wzrastającym dwukrotnie poziomie zadłużenia w ostatnim roku analizy. Działalność gospodarcza finansowana jest w większym stopniu z kredytu kupieckiego i kredytu bankowego krótkoterminowego. Relacje kapitału własnego do obcego wskazuje na duże możliwości zadłużania się przedsiębiorstwa pod warunkiem, że działania te nie spowodują obniżenia rentowności kapitału własnego, a przedsiębiorstwo będzie miało środki nie tylko na obsługę i spłatę zadłużenia, ale także na rosnące potrzeby związane z rozwojem.

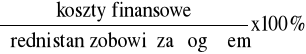

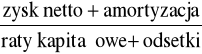

3.5.2. Zdolność przedsiębiorstwa do obsługi długu

Wsk. pokrycia obsługi długu I = ![]()

1999 r. 2000 r.

1666,1 45,2

Wsk. pokrycia obsługi długu II = ![]()

1999 r. 2000 r.

11,0 9,6

Wsk. pokrycia zobowiązań odsetkowych = ![]()

1999 r. 2000 r.

1666,1 145,2

Wsk. pewności kredytowej =

1999 r. 2000 r.

1,45 0,64

Wsk. wiarygodności kredytowej z cash flow =

1999 r. 2000 r.

- 2,64

Malejąca w czasie wielkość wskaźników pokrycia obsługi długów może świadczyć o nieefektywnym zarządzaniu przedsiębiorstwem.

Obliczone wartości wskaźnika pewności kredytowej informują o malejącej zdolności przedsiębiorstwa do spłaty zaciągniętych długów wobec faktu że w strukturze kapitału obcego występują wyłącznie zobowiązania krótkoterminowe. Ustalona wielkość wskaźnika 2000 r. Wydaje się zbyt niska. Przedsiębiorstwo może mieć trudności z uregulowaniem swoich zobowiązań. Potwierdzenie tej oceny wymaga jednak bieżącego badania zdolności płatniczej, a w tym cyklu rozliczeniowego zobowiązań.

PODSUMOWANIE

Wskaźniki finansowe są wskaźnikiem informacji dla różnych grup odbiorców. Dostawcy i banki udzielające kredytów krótkoterminowych są przede wszystkim zainteresowane oceną płynności bieżącej firmy. Dla nich ważne są zatem wskaźnikiem określające zdolność firmy do wywiązywania się z zobowiązań krótkoterminowych. Kredytodawcy udzielający kredytów na dłuższy okres są zainteresowani zdolnością firmy do generowania gotówki oraz oceny ryzyka finansowego w dłuższym czasie. Właściciele firmy, akcjonariusze są zainteresowani zdolnością firmy do generowania gotówki oraz oceny ryzyka finansowego w dłuższym czasie. Właściciele firmy, akcjonariusze są zainteresowani poziomem rentowności i ryzyka związanego z działalnością firmy. Kierownictwo firmy jest zainteresowane wszystkimi aspektami analizy finansowej, ponieważ odpowiada za bieżącą i perspektywiczną działalność formy.

Uwzględniając zakres danych, zawartych w bilansie oraz w wyniku zysków i strat, możliwości budowy wskaźników finansowych są bardzo duże. Z tego też względu dokonuje się wyboru wskaźników o podobnej treści ekonomicznej i grupuje w zestawy, wykorzystywane dla oceny poszczególnych dziedzin działalności przedsiębiorstwa rodzaj i liczba wskaźników, z jakich się korzysta w badaniach analitycznych, zmieniają się w miarę rozwoju analizy ekonomicznej jako dyscypliny naukowej i w miarę rozwoju analizy ekonomicznej jako dyscypliny naukowej i w miarę zmian w systemie zarządzania przedsiębiorstwem. Treść wskaźników analitycznych, a przede wszystkim ich konstrukcja, ma duży wpływ na obiektywność, dokładność i kompletność wyników prac analitycznych.

Wybór wskaźników użytych w pracy uważamy jako najtrafniej obrazujący kondycję finansową firmy z punktu widzenia Prezesa Zarządu.

„P.P.U.H. ANEX” znajduje się w dobrej kondycji finansowej. W najbliższej przyszłości nie przewiduje się jej pogorszenia, a nawet przy zachowaniu obecnej dynamiki wzrostu niektórych wskaźników jej poprawę. Niepokojącym faktem może być zbyt duży poziom zapasów, który wynika ze wzrastającego popytu na sprzęt komputerowy.

bibliografia:

Vijay Jog, Cezary Suszyński - „ Zarządzanie Finansami Przedsiębiorstwa „

Karl Hedderwick - „ Ekonomiczno - Finansowa Analiza Przedsiębiorstwa „

Poradnik Finansowo księgowy - wydawnictwo „ Wiedza i Praktyka „ - Warszawa

Por. J. Sułowska: „ Problemy analizy porównawczej wyników ekonomicznych przedsiębiorstw „

Lech Bednarski, Ryszrad Borowiecki, Jan Duraj, Edmund Kurtys, Tadeusz Eaśniewski, Bolesław Wersty „ Analiza ekonomiczna przedsiębiorstwa” Wydawnictwo Akademii Ekonomicznej we Wrocławiu

Opracowania i oceny własne

Załączniki:

Tabela 1.Bilans - Aktywa

Tablica 2.Bilans - Pasywa

Tablica 3. Rachunek wyników

Tablica 4. Zestawienie wskaźników wykorzystanych w pracy.

załączniki

Tabela 1. BILANS

Treść |

1998 |

1999 |

2000 |

Odchylenie 2000-1999 |

||||

|

W tys zł |

% |

W tys zł |

% |

W tys zł |

% |

W tys zł |

% |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

AKTYWA Majątek trwały netto - Wartości niematerialne i prawne - Rzeczowy majątek trwały - Finansowy majątek trwały Majątek obrotowy - Zapasy - Należności - Środki pieniężne

|

41211 280 40796 135 21401 6118 7717 7566 |

65,82 0,45 65,16 0,21 34,18 9,77 12,32 12,08 |

39340 195 38991 154 30953 15750 10691 4512 |

55,97 0,28 55,47 0,22 44,03 22,41 15,20 6,42 |

42903 1059 41690 154 45736 22300 18404 5032 |

48,40 1,19 47,04 0,17 51,60 25,16 20,76 5,68 |

3563 864 2699 0 14783 6550 7713 520 |

9,06 443,08 6,82 0,00 47,76 41,59 72,15 11,52 |

Razem aktywa |

62612 |

100 |

70293 |

100 |

88639 |

100 |

18346 |

26,10 |

Tablica 2.

Treść |

1998 |

1999 |

2000 |

Odchylenie 2000-1999 |

||||

|

W tys zł |

% |

W tys zł |

% |

W tys zł |

% |

W tys zł |

% |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

PASYWA Fundusze własne - Fundusz założycielski - Fundusz przedsiębiorstwa - Zysk do dyspozycji przedsiębiorstwa Zobowiązania długoterminowe Zobowiązania krótkoterminowe - Kredyty bankowe - Zobowiązania, fundusze specjalne - Zobowiązania wynikające z podziału zysku

|

53434 3107 33439 16889 0000 9178 0 5623 3555 |

85,34 4,96 53,41 26,97 0,00 14,66 0,00 8,98 5,68 |

57599 3107 50175 4317 0 12694 0 8763 3931 |

81,94 4,42 71,38 6,14 0,00 18,00 1,00 12,47 5,59 |

60862 3107 53038 4717 0 27777 5000 17846 4931 |

68,66 3,50 59,84 5,32 0,00 31,34 5,65 20,13 5,56 |

3263 0 2863 400 0 15083 5000 9083 1000 |

5,67 0,00 5,71 9,27 0,00 118,82 0,00 103,66 25,44 |

Razem pasywa |

62612 |

100 |

70293 |

100 |

88639 |

100 |

18346 |

26,10 |

Tablica 3. Rachunek wyników

Treść |

1999 |

2000 |

Odchylenie |

|||

|

w tys zł |

% |

w tys zł |

% |

w tys zł |

% |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

1. przychody ze sprzedaży towarów i produktów 2. Koszt własny sprzedanych towarów i produktów 3. Wynik na sprzedaży = wynik na działalności operacyjnej (1-2) 4. przychody finansowe 5. Koszty finansowe w tym: odsetki od kredytów i pożyczek 6. Wynik na operacjach finansowych (4-5) 7. Wynik na działalności gospodarczej (3+6) 8. Saldo strat i zysków nadzwyczajnych 9. Wynik brutto (7+8) - wynik zwyczajny - wynik neutralny (6+8) 10. Obowiązkowe zmniejszenie zysku 11. Wynik netto (9-10) 12. Podział zysku netto - dla załogi - do dyspozycji przedsiębiorstwa |

91601

68365 23236

4282 740 16

3542

26778

-116 26662 23236 3426 18486

8176 8176 3883 4293 |

10000

74,63 25,37

100,00 17,28 0,37

82,72

27,93

-0,12 27,81 24,23 3,57 19,28

8,53 100,00 47,50 52,50 |

130714

109588 21126

2391 1000 484

1391

22517

-1091 21426 21126 300 11850

9576 9576 4883 4693 |

10000

83,84 16,16

100,00 41,82 20,24

58,18

16,93

-0,82 16,09 15,85 0,23 8,90

7,20 100,00 51,00 49,00 |

39113

41223 -2110

-1891 260 468

-2151

-4261

-975 -5236 -2110 -3126 -6636

1400 1400 1000 400 |

42,70

6930 -9,09

-44,16 35,14 2925,00

-60,73

-15,92

840,52 -19,64 -9,08 -91,24 -35,90

17,12 17,12 25,75 9,32 |

Praca pochodzi z serwisu www.e-sciagi.pl

Wyszukiwarka

Podobne podstrony:

analiza finansowa ppt

wskaźniki - zadania1, FIR UE Katowice, SEMESTR V, Analiza finansowa, Analiza finansowa1, Analiza fin

analiza ekonomiczna przedsiębiorstwa - cz. 5, analiza finansowa

Analiza Finansowa program szczegolowy id 60226 (2)

ANALIZA FINANSOWA WSKA

Analiza finansowa wskazniki cd Nieznany (2)

Analiza odchyleń w analizie finansowej

af-wyk7, FIR UE Katowice, SEMESTR V, Analiza finansowa

exam niebieski afp 210, UE Katowice FiR, analiza finansowa

Cw Analiza finansowa bankow id Nieznany

więcej podobnych podstron