Temat: Równowaga rynku dóbr i usług oraz rynku pieniężnego w ujęciu ekonomii keynesowskiej i neoklasycznej

Model keynesowski

Model - uproszczony obraz rzeczywistości

Założenia modelu:

krótki okres,

ceny i płace są stałe (w krótkim okresie się nie zmieniają, nie ma inflacji),

niepełne wykorzystanie czynników produkcji.

Elementy:

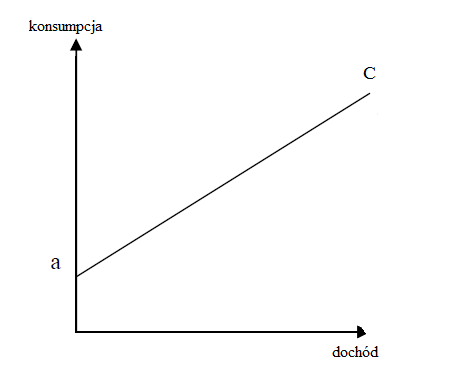

C = a + bY

(Konsumpcja zależy od dochodu)

Funkcja konsumpcji - obrazuje wielkość zamierzonej konsumpcji w zależności od wielkości dochodu do dyspozycji. Konsumpcja jest dodatnio skorelowana z dochodem, czyli gdy dochód wzrasta to konsumpcja też.

Wykres: Funkcja konsumpcji

a - konsumpcja autonomiczna, niezależna od wysokości dochodu

Konsumpcja finansowana jest z dochodu rozporządzalnego (Yd).

Yd = Y + B - Td

A że pomijamy państwo i zagranicę to Yd = Y.

b - krańcowa skłonność do konsumpcji (MPC) pokazuje o ile wzrośnie konsumpcja, jęsli dochód wzrośnie o jednostkę. Decyduje o nachyleniu funkcji konsumpcji.

0,6 - 0,95 dla każdego kraju ten współczynnik jest inny

Pozostałą nieskonsumowaną część ludzie oszczędzają.

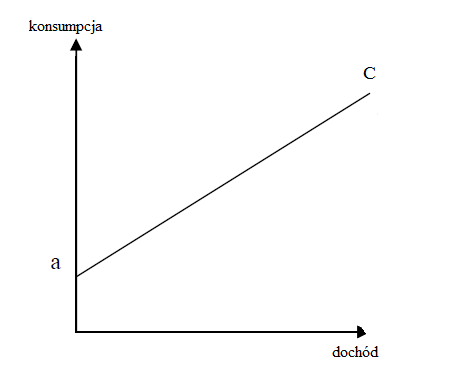

Funkcja oszczędności - pokazuje poziom zamierzonych oszczędności w zależności od wielkości dochodu do dyspozycji. Przyjmuje następującą postać:

S = -a + (1-b)Yd

Wykres: Funkcja oszczędności

Oszczędności to nieskonsumowana część dochodu

MPI =1-b lub (1-MPC) - krańcowa skłonność do oszczędzania, część każdej dodatkowej jednostki dochodu rozporządzalnego, która jest przeznaczana na oszczędności

0,1 - 0,3 - dla każdego kraju jest inny

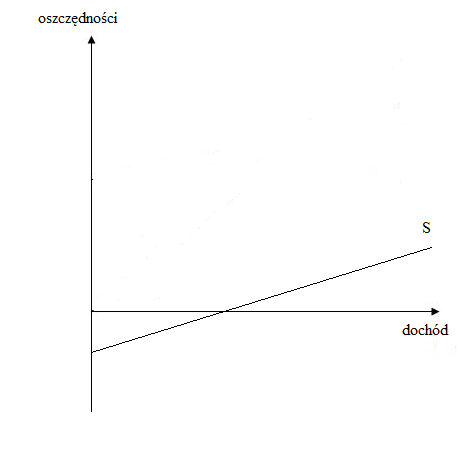

I = I0

Inwestycje są dane (stałe)

Wykres: Funkcja inwestycji

Popyt inwestycyjny - planowane przez firmy powiększenie zasobów kapitału trwałego oraz stanu zapasów. W modelu Keynesa inwestycje są autonomiczne, a więc nie zależą od rozmiarów bieżącej produkcji i dochodu. Inwestycje zależą od przewidywań przedsiębiorstw co do popytu na ich dobra i usługi. Inwestycje zależą także od stopy procentowej.

Popyt globalny - suma wydatków na dobra i usługi reprezentowana przez wszystkie podmioty; wydatki wszystkich sektorów.

Wykres: Popyt globalny

Ponieważ popyt inwestycyjny jest wartością stałą to wykres funkcji popytu globalnego odpowiada wykresowi funkcji konsumpcji przesuniętej o wartość inwestycji.

Y = C + I

Dochód jest to suma wydatków konsumpcyjnych i inwestycyjnych.

Wykres: Produkcja na poziomie równowagi

W punkcie E: produkcja jest równa popytowi globalnemu, a więc producenci nie mają powodów do zmiany wielkości produkcji.

Linia 45 - jest zbiorem wszystkich punktów, gdzie produkcja jest równa zamierzonym wydatkom.

W modelu Keynesowskim produkcja zależy od popytu globalnego; żeby zwiększać produkcję należy zwiększać wydatki konsumpcyjne i inwestycyjne.

W warunkach równowagi inwestycje są równe oszczędnościom.

Wykres: Równowaga na rynku dóbr i usług

Rynek dóbr i usług znajduje się w równowadze, gdy inwestycje są równe oszczędnościom oraz planowane wydatki równe dochodowi.

Równowaga na rynku pieniądza

Na rynku pieniądza mamy popyt i podaż.

Popyt na pieniądz - wielkość zapotrzebowania na pieniądz przy określonym poziomie stopy procentowej. Ludzie zgłaszają popyt na pieniądz, który zależy od :

stopy procentowej,

dochodu realnego,

poziomu cen.

Wykres: Popyt na pieniądz

Im wyższa stopa procentowa tym mniejszy popyt na pieniądz.

Wzrost dochodu (produkcji) LL w prawo w górę (większy popyt na pieniądz)

Zmiana poziomu cen wpływa na popyt na pieniądz w ujęciu nominalnym , a w ujęciu realnym pozostaje bez zmian.

Podaż pieniądza - obejmuje gotówkę w obiegu oraz wkłady w bankach. Podaż pieniądza nie zależy od poziomu cen.

Wykres: Równowaga na rynku pieniężnym

Punkt E wyznacza nam stopę procentową r0, która równoważy rynek pieniądza (popyt na pieniądz = podaż pieniądza).

Funkcja popytu na pieniądz LL została wykreślona dla danego dochodu realnego. Im wyższy jest koszt alternatywny utrzymania pieniądza, tym niższe zapotrzebowanie na jego realne zasoby. Wykres funkcji realnej podaży pieniądza przebiega pionowo w Lo. Punktem równowagi jest Eo a odpowiadająca mu stopa procentowa wynosi ro. Przy niższej stopie procentowej r1 występuje nadwyżka popytu na pieniądz AB. Musi jej towarzyszyć nadwyżka podaży obligacji. Powoduje ona spadek cen obligacji i wzrost stopy zwrotu z nich, podnosząc równocześnie stopę procentową do poziomu, przy którym oba rynki powrócą do równowagi.

Model IS-LM

Krzywa IS - zbiór kombinacji stopy procentowej i dochodu, przy których rynek dóbr znajduje się w równowadze.

Wykres: Krzywa IS

Krzywa LM - zbiór kombinacji stopy procentowej i dochodu, przy których rynek pieniądza znajduje się w równowadze. (popyt na pieniądz = podaż pieniądza w ujęciu realnym)

Wykres: Krzywa LM

Wykres: Równowaga na rynkach dóbr i pieniądza w modelu keynesowskim

Równowaga na rynkach dóbr i pieniądza wystąpi w punkcie przecięcia się krzywych IS i LM.

Model klasyczny

Założenia:

długi okres,

ceny i płace są giętkie (zmieniają się),

pełne wykorzystanie czynników produkcji.

Rysunek: Rynki pieniądza, dóbr i pracy

Współzależności między rynkiem pieniądza, a dóbr wyznaczają popyt globalny. A współzależności między rynkiem dóbr i pracy wyznaczają podaż globalną.

Model keynesowski jest modelem popytowym, a model klasyczny modelem podażowym.

Makroekonomiczna krzywa popytu MDS - jest zbiorem kombinacji poziomu cen i produkcji, przy których rynek dóbr i pieniądza są w równowadze.

MDS - przy niższym poziomie cen rośnie realna podaż pieniądza, a to wywołuje spadek stopy procentowej; przy niższej stopie procentowej rośnie popyt konsumpcyjny i inwestycyjny, czyli popyt globalny.Wykres: Makroekonomiczna krzywa popytu

Obniżenie poziomu cen wzrasta podaż pieniądza LM w prawo

Wykres: Rynek pracy

Płaca realna - stosunek płacy nominalnej do poziomu cen

LD - krzywa popytu na pracę (w całej gospodarce)

AJ - krzywa skłonności do podjęcia pracy

LF - krzywa podaży pracy (im wyższa płaca, tym więcej osób wchodzi do zasobu siły roboczej)

Przestrzeń między AJ a LF to osoby bezrobotne

Równowaga w punkcie E - przecięcie krzywych AJ i LD

Odcinek EF to poziom bezrobocia naturalnego

Naturalna stopa bezrobocia - jest to stopa bezrobocia występująca na rynku pracy w warunkach równowagi

NSB = EF / ON2

Stopa bezrobocia - odsetek siły roboczej pozostającej bez pracy

Punkt N* - poziom pełnego zatrudnienia

Poziom pełnego zatrudnienia + zasób rzeczowego kapitału występującego w gospodarce = poziom produkcji potencjalnej Yp

Wykres: Pełna równowaga w modelu klasycznym

Krzywa podaży globalnej AS - obrazuje wielkość produkcji, którą chciałyby zaoferować przedsiębiorstwa przy każdym poziomie cen; przebiega wzdłuż poziomu produkcji potencjalnej bez względu na poziom cen

Równowaga w punkcie E oznacza równowagę na runku dóbr, pieniądza i pracy.

Mają sens:

efekt wypierania w modelu keynesowskim

polityka monetarna w modelu keynesowskim

nie ma sensu:

polityka fiskalna w modelu klasycznym

polityka pieniężna w modelu klasycznym

(prowadzą do wzrostu poziomu cen)

Ma sens oddziaływanie na przedsiębiorstwa w celu zwiększenia kapitału oraz związane z zatrudnieniem.

Klasycy są lepsi w analizie gospodarki w długim okresie, a keynesiści wyjaśniają lepiej krótki okres.

Temat: Konsumpcja w warunkach pewności i w warunkach niepewności

Konsumpcja zajmuje w ekonomii pozycję centralną, bo popyt konsumpcyjny stanowi główny element analizy mikroekonomicznych podstaw makroekonomii. Popyt konsumpcyjny jest dużym i ważnym składnikiem popytu globalnego, stąd konsumpcja stanowi przedmiot zainteresowania makroekonomistów.

Konsumpcja i inwestycje są ważne z punktu widzenia wzrostu i wahań koniunkturalnych. W odniesieniu do wzrostu gospodarczego podział zasobów będących w dyspozycji społeczeństwa między bieżącą konsumpcję a różnego rodzaju inwestycje ma podstawowe znaczenie dla poziomu życia w długim okresie. Jeśli chodzi o wahania cykliczne to szczególne znaczenie konsumpcji i inwestycji polega na tym, ze stanowią one przeważającą wielkość popytu na dobra.

Istnieją dwa dalsze powody badania konsumpcji i inwestycji:

rynki finansowe oddziałują na całość gospodarki głównie poprzez swój wpływ na konsumpcję i inwestycje. Ponadto konsumpcja i inwestycje poprzez mechanizm sprzężenia zwrotnego wywołują ważne efekty na rynkach finansowych.

większość najbardziej wartościowych badań empirycznych w dziedzinie makroekonomii w ciągu ostatnich 20 lat dotyczyła właśnie konsumpcji i inwestycji. W wyniku empirycznych badań konsumpcji sformułowano wiele wątpliwości dotyczącej prostej funkcji konsumpcji. Z badań tych wynika, że konsumpcja i realny PKB razem wzrastają i podlegają wahaniom koniunkturalnym.

(wykres)

W długim okresie indywidualne wydatki konsumpcyjne i PKB rosną w zbliżonym tempie. Natomiast wahania koniunkturalne wydatków konsumpcyjnych są mniejsze niż PKB. Zgodnie z najprostszą teorią, konsumpcja zależy od osobistego dochodu rozporządzalnego, a dochód ten istotnie różni się od PKB. PKB przewyższa osobisty dochód rozporządzalny o około 40%. Część PKB w ogóle nie jest dochodem, ponieważ składa się na nią amortyzacja maszyn, budynków itd. Znaczna część PKB nie jest udostępniona konsumentom, ponieważ w postaci podatków jest przejmowana przez państwo. Pewna część PKB wraca do przedsiębiorstw w postaci nierozdzielonych zysków. Jednocześnie niektórzy ludzie otrzymują od rządu transfery, np. ubezpieczenia społeczne, czy zasiłki dla bezrobotnych, które nie są zależne od bieżącej produkcji. W okresie recesji zmniejszają się podatki, zwiększają zaś transfery, ponieważ więcej ludzi korzysta ze świadczeń społecznych. Podatki i transfery pełnią rolę automatycznych stabilizatorów koniunktury, czyli stabilizująco oddziałują na dochód narodowy, dlatego też dochód rozporządzalny nie zmienia się w takim samym stopniu jak PKB. I wahania wydatków konsumpcyjnych są mniejsze od wahań PKB.

(wykres)

Z badań związku między osobistymi wydatkami konsumpcyjnymi, a osobistym dochodem rozporządzalnym wynika, że bieżący osobisty dochód rozporządzalny dobrze wyjaśnia zachowanie konsumpcji.

(wykres)

Prosta funkcja konsumpcji ma postać:

C=b*Yd

gdzie: b - krańcowa skłonność do konsumpcji (0,7 - 0,95) , co oznacza że gospodarstwa domowe wydają od 70 do 95% swojego rozporządzalnego dochodu osobistego na zakup dóbr konsumpcyjnych, a pozostałą część oszczędzają.

Niedostatki prostej funkcji konsumpcji

Chociaż prosta keynesowska funkcja konsumpcji daje dobry obraz konsumpcji to zawiera jednak liczne niedostatki. Jednym z nich są błędy funkcji konsumpcji. Błędy to różnice między rzeczywistą konsumpcją, a wartościami określanymi przez prostą funkcję konsumpcji.

(wykres)

Błędy ujemne występują wówczas, gdy ludzie przeznaczają na konsumpcję mniej niż wynikałoby to normalnie z poziomu ich dochodu rozporządzalnego. Przykładowo, gdy stają się bardziej pesymistyczni w ocenie przyszłego dochodu. Niepewność co do przyszłości może wzbudzać ostrożność i zwiększyć oszczędzanie.

Błędy dodatnie występują wówczas, gdy gospodarka przeżywa euforię konsumpcyjną. Rodziny czują się bezpieczne jeśli chodzi o ich pozycję finansową i przewidywania co do ich sytuacji gospodarczej.

Te nieformalne, lecz prawdopodobne wyjaśnienia błędów teorii oznaczają, że konsument jest istotą bardziej złożoną i nie uwzględnia w swoim postępowaniu tylko bieżącego dochodu, jak to zakłada model keynesowski. Na jego decyzje wpływają również oczekiwania co do przyszłego dochodu.

Wprowadzenie oczekiwań co do przyszłości jest wkładem nowych teorii konsumpcji. Błędy funkcji konsumpcji lub błędne szacunki konsumpcji mają znaczenie dla prognozowania i polityki ekonomicznej. Właściwe prognozy popytu konsumpcyjnego wskazują, czy należy uruchomić czy zaniechać dodatkowych bodźców fiskalnych.

Krótko i długookresowa krańcowa skłonność do konsumpcji

Na ogół konsumpcja jest bardziej wygładzona niż dochód rozporządzalny. Oznacza to, że konsumpcja waha się mniej niż rozporządzalny dochód. Zjawisko to można zilustrować posługując się koncepcją krótko i długookresowej krańcowej skłonności do konsumpcji.

Długookresowa krańcowa skłonność do konsumpcji informuje o ile wzrośnie konsumpcja w długim okresie, jeśli osobisty dochód rozporządzalny wzrośnie.

Krótkookresowa krańcowa skłonność do konsumpcji informuje o ile wzrośnie konsumpcja w krótkim okresie w ciągu 1 roku lub w ciągu 1 cyklu koniunkturalnego, jeśli wzrośnie dochód rozporządzalny.

Ponieważ krótkookresowa krańcowa skłonność do konsumpcji jest mniejsze od skłonności długookresowej, dlatego też krótkookresowa funkcja konsumpcji jest bardziej płaska niż długookresowa funkcja konsumpcji.

(wykres)

Konsumpcja w warunkach pewności

W odpowiedzi na niedostatki prostej funkcji konsumpcji powstało wiele różnych teorii konsumpcji. Najpowszechniej akceptowana jest teoria stałego (trwałego) dochodu, sformułowana w 1957 r. przez Friedmana oraz powstała niezależnie od niej w 1954 r. teoria cyklu życia sformułowana przez Modiglianiego i Brumberga. Obie teorie są ściśle powiązane i razem stały się podstawą większość makroekonomicznych badań w sferze konsumpcji w latach 70' i 80'. Obie teorie razem traktowane są jako teoria konsumpcji ukierunkowana na przyszłość. Podstawową ideą tej teorii jest traktowanie indywidualistyczne konsumentów jako patrzące w przyszłość jednostki podejmujące decyzje.

Nazwa teorii cyklu życia pochodzi od znaczenia przywiązywanego przez nią do faktu, że rodzina uwzględnia w swoich decyzjach cały horyzont swego życia. Teoria stałego dochodu bierze swą nazwę od rozróżnienia między stałym dochodem, który w oczekiwaniach rodziny będzie trwał długo oraz dochodem okresowym, którego dopływ wg oczekiwań rodziny wkrótce ustanie.

W teorii konsumpcji ukierunkowanej na przyszłość podobnie jak w prostej funkcji konsumpcji występuje założenie, że rodziny i jednostki opierają soje decyzje konsumpcyjne na dochodzie rozporządzalnym. Jednakże teoria ta zrywa z prostą funkcją konsumpcji przez wskazanie, że konsumenci nie koncentrują się wyłącznie na tegorocznym dochodzie rozporządzalnym. Próbują oni ocenić swój przyszły dochód rozporządzalny, który będzie zależał od: przyszłych dochodów z pracy, przyszłego dochodu z nagromadzonego bogactwa oraz wysokości przyszłych podatków. Opierając się na bieżącym dochodzie oraz oczekiwanym przyszłym dochodzie rozporządzalnym, konsumenci decydują ile przeznaczyć w tym roku na konsumpcję, po uwzględnieniu także konsumpcji w nadchodzących latach. Konsumpcja musi być stała. Oznacza to, że jednostka dzieli swoje życiowe zasoby w równych częściach na każdy okres życia. Konsumpcja jednostki w danym okresie jest wyznaczana nie przez dochód w tym okresie, lecz przez dochód z całego okresu jej życia. Oznacza to również, że chociaż rozkład dochodu w czasie nie jest ważny dla konsumpcji to dla oszczędności ma podstawowe znaczenie. Oszczędności są wysokie, gdy dochód jest stosunkowo wysoki w porównaniu ze swoją średnią. Podobnie, gdy bieżący dochód jest mniejszy od trwałego dochodu to oszczędności są wielkością ujemną. Jednostka wykorzystuje wówczas oszczędności i pożyczki do wygładzenia ścieżki konsumpcji. Jest to główna myśl tej teorii. Decyzja konsumpcyjna ma więc charakter planu, który może obejmować kilkadziesiąt lat.

Międzyokresowe ograniczenie budżetowe

Ograniczenie budżetowe odnosi się nie do jednego roku, ale do potraktowanych łącznie nadchodzących lat. W poszczególnych latach gospodarstwo domowe może przeznaczyć na konsumpcję więcej niż wynosi jej rozporządzalny dochód zaciągając kredyt lub korzystając z posiadanych aktywów finansowych. Jednakże większa od dochodu rozporządzalnego konsumpcja nie może trwać zbyt długo. Gospodarstwo domowe mogłoby wyczerpać własne aktywa lub możliwości kredytowe. Konsumpcję gospodarstwa domowego ogranicza więc międzyokresowe ograniczenie budżetowe.

W niektórych latach gospodarstwo domowe skonsumuje mniej niż wynosi jego dochód, a nadwyżka dochodu nad konsumpcją zostanie dodana do jego aktywów finansowych i może być wykorzystana na konsumpcję w późniejszych latach. Ograniczenie budżetowe uwzględnia więc akumulację aktywów, które pochodzą z oszczędności. Międzyokresowe ograniczenie budżetowe można zapisać w następujący sposób:

At+1 = At + AtR + Et - Tt - Ct

t+1 - chodzi o aktywa na początku roku t+1, jeżeli t=2009 to t+1=2010

gdzie: At - aktywa na początku roku t

R - stopa procentowa od aktywów

Et - dochód z pracy w roku t

Tt - podatki w roku t

Ct - konsumpcja w roku t

Realna stopa procentowa R informuje jaki dochód przyniosą posiadane aktywa.

Każdą dodatnią wielkość aktywów uznaje się za korzystną, ponieważ oznacza ona że gospodarstwo domowe jest pożyczkodawcą, a nie pożyczkobiorcą.

Gospodarstwa domowe mogą realizować rożne plany konsumpcji. Teoria konsumpcji ukierunkowanej na przyszłość zakłada, że większość ludzi woli utrzymywać swoją konsumpcję na względnie stałym poziomie z roku na rok. Oznacza to, że większość ludzi unika wielkiej amplitudy zmian swojego poziomu życia, czyli gospodarstwa domowe preferują konsumpcję raczej ustabilizowaną niż zmienną.

(wykres)

Rysunek ten ilustruje typową ścieżkę dochodu gospodarstw domowych z planu ustabilizowanej konsumpcji. Dochód z zatrudnienia rośnie wraz z wiekiem ii doświadczeniem zawodowym, a następnie spada do zera w momencie osiągnięcia wieku emerytalnego. Konsumenci preferujący gładką ścieżkę konsumpcji w początkowych latach są skłonni zadłużać się. W wieku średnim oszczędzać, a w wieku emerytalnym czerpać ze swoich aktywów.

Czy teoria konsumpcji ukierunkowana na przyszłość dobrze wyjaśnia zachowanie zagregowanej konsumpcji? Z doświadczeń z kilkudziesięciu lat wynika, że konsumenci postrzegają recesję i ekspansję jako zjawiska przejściowe, dlatego też nie zwiększają swojej konsumpcji tak bardzo w okresie ekspansji i nie obniżają jej tak bardzo w okresie recesji. Jeśli chodzi o znaczenie dochodu minionego i dochodu bieżącego dla konsumpcji M. Friedman uznał, że konsumpcja zależy zarówno od dochodu minionego, jak i bieżącego. Dochód miniony ma znaczenie dla konsumpcji, ponieważ pomaga ludziom przewidywać przyszły dochód.

Konsumpcja w warunkach niepewności

Gospodarowanie jest splotem niewyobrażalnej ilości zjawisk i procesów, którym towarzyszy niepewność i ryzyko. Rozróżnienie między ryzykiem i niepewnością w taki sam sposób w 1921 r. określił J.M. Keynes i F. Knight. Uznali oni, że ryzyko jest zarówno mierzalne jak i nadające się do ubezpieczenia. Podczas, gdy niepewność nie ma tych cech. Ryzyko charakteryzuje sytuację, w której rozkład prawdopodobieństwa jest znany, dający się wyspecyfikować ilościowo, zamknięty i kompletny. W przeciwieństwie do tego autentyczna niepewność nie ma znanego rozkładu prawdopodobieństwa, nie da się wyspecyfikować i jest otwarta na możliwość potencjalnej niespodzianki i nowości. Brak narzędzi do rozwiązywania problemów postępowania człowieka w świecie niepewności sprawił, że Keynes i Knight uzasadniali stosowanie przez podmioty gospodarujące umownych zwyczajów jako cząstkowych rozwiązań problemu niepewności. Pewną stabilność wprowadza umowne założenie, iż podmioty gospodarujące osądzają przyszłość wg przeszłości i oczekują, że istniejący stan rzeczy będzie trwał w nieskończoność. Chyba, że znajdzie się dobry powód by sądzić inaczej. Istnieje wiele problemów z jakimi muszą liczyć się osoby podejmujące decyzje w warunkach autentycznej niepewności. Podmioty gospodarujące mogą znaleźć się w nowych sytuacjach, w których z samego założenia nigdy przedtem się nie znajdowały, a wynik podejmowanych przez nie decyzji z chwilą, gdy zostaną powzięte nie będzie mógł być zmieniony. Do podmiotów podejmujących decyzje w warunkach niepewności należą również gospodarstwa domowe, które określają poziom wydatków na dobra i usługi.

Hipoteza błądzenia losowego

Przyjmujemy, że jednostka dokonała wyboru konsumpcji w pierwszym okresie w sposób optymalny wg dostępnych informacji oraz że w każdym przyszłym okresie będzie dokonywać takiego wyboru w sposób optymalny wg dostępnych wówczas informacji. Zgodnie z założeniem jednostka wie, że jej konsumpcja w ciągu całego życia spełni ograniczenie budżetowe. Analizie poddano sytuację, gdy nastąpił nieznaczny spadek konsumpcji z poziomu, który jednostka ta wybrała i taki sam wzrost konsumpcji w jakimś przyszłym czasie z poziomu, który by wybrała. Jeżeli jednostka postępuje zgodnie z zasadą optymalizacji to tego rodzaju krańcowa zmiana nie wpływa na oczekiwaną użyteczność. Twórcy tej koncepcji przyjęli również, że w danym okresie jednostka konsumuje część swoich oczekiwanych zasobów całego życia, która przypada na dany okres. Uogólniając powyższe rozważania wyprowadzono wniosek, że w każdym okresie konsumpcja oczekiwana na najbliższy okres równa się bieżącej konsumpcji. Z tego zaś wynika, że zmiany konsumpcji są nieprzewidywalne. W 1978 r. R. Hall doszedł do wniosku, że hipoteza cyklu życia i trwałego dochodu implikuje, iż konsumpcja kształtuje się zgodnie z procesem błądzenia losowego. Intuicyjnie wniosek ten można wyrazić w następujący sposób: jeżeli oczekuje się zmiany konsumpcji to jednostka zrobi lepiej wyrównując swoją konsumpcję. Przyjmijmy, że oczekuje się wzrostu konsumpcji to oznacza, że bieżąca użyteczność krańcowa konsumpcji jest większa od jej użyteczności krańcowej oczekiwanej w przyszłości, a zatem że jednostce będzie się powodziło lepiej, gdy zwiększy bieżącą konsumpcję. Z powyższego wynika, że jednostka konsumuje tyle, ile konsumowałaby gdyby miała pewność, że jej przyszłe dochody będą się równać ich średniemu poziomowi co oznacza, że niepewność co do przyszłego dochodu nie ma wpływu na konsumpcję. Wniosek Hall'a dotyczący hipotezy błądzenia losowego był zdecydowanie sprzeczny z istniejącymi poglądami na konsumpcję. Z tradycyjnego poglądu na konsumpcję w przebiegu cyklu koniunkturalnego wynika, że konsumpcja spada wraz ze spadkiem produkcji, ale oczekuje się że z powrotem się podniesie. Z tego należy wnioskować, że zmiany konsumpcji są przewidywalne. Natomiast rozwinięcie przez Hall'a hipotezy trwałego dochodu zapowiada, że przy nieoczekiwanym spadku produkcji konsumpcja zmniejsza się jedynie o wielkość odpowiadającą spadkowi trwałego dochodu. W rezultacie nie oczekuje się, że z powrotem się podniesie.

Temat: Teoria racjonalnych oczekiwań

Koncepcja racjonalnych oczekiwań bardzo silnie wpłynęła na sposób myślenia makroekonomicznego. Konsumpcja, inwestycje i dostosowanie cen są dziedzinami, w których ekonomia musi bezpośrednio zajmować się kwestią jak ludzie formułują swoje oczekiwania. W „Ogólnej teorii zatrudnienia, procentu i pieniądza” Keynes podkreślał kapryśną naturę oczekiwań, czyli to że mogą się zmieniać losowo bez racjonalnego wyjaśnienia. Hipoteza racjonalnych oczekiwań jest jednym z głównych tematów leżących u podstaw nowej makroekonomii klasycznej. Została ona ogłoszona w 1761 r. przez J. Mutha. Warto jednak zauważyć, że w 1991 r. Keuzenkamp wystąpił z propozycją uznania holenderskiego noblisty Tinbergena za prekursora Mutha, gdyż przedstawił model racjonalnych oczekiwań blisko 30 lat wcześniej. W swoim artykule z 1961 r. Muth wysunął hipotezę, że skoro oczekiwania są opartymi na informacjach prognozami przyszłych wydarzeń to są one w zasadzie tym samym co przewidywania dostarczone przez odpowiednią teorię ekonomiczną. Koncepcji Mutha inni ekonomiście nie podchwycili natychmiast i dopiero po 10 latach R. Lucas oraz Sargent i inni czołowi ekonomiści neoklasyczni zaczęli uwzględniać tę hipotezę w swoich modelach. Z biegiem lat hipotezę racjonalnych oczekiwań przedstawiono w literaturze w wielu rozmaitych formach i wersjach.

Rozróżnia się słabą i mocną wersję tej hipotezy. Za słabą wersją kryje się myśl, że kształtowaniu swoich przewidywań lub oczekiwań co do przyszłej wartości danej zmiennej racjonalne podmioty gospodarcze wykorzystują jak najlepiej czyli jak najbardziej efektywnie wszelkie powszechnie dostępne informacje o czynnikach, które wg nich określają daną zmienną. Inaczej mówiąc zakłada się, iż oczekiwania kształtują się racjonalnie, stosownie do maksymalizowania użyteczności przez poszczególne podmioty gospodarcze, np. jeśli podmioty gospodarcze uważają, że stopa inflacji jest określana przez stopę ekspansji pieniężnej to przy kształtowaniu swoich oczekiwań co do przyszłych stóp inflacji będą jak najlepiej korzystać z wszelkich powszechnie dostępnych informacji o stopie ekspansji pieniężnej.

Mocna wersja hipotezy racjonalnych oczekiwań jest zawarta w głównej myśli Mutha. Ta właśnie wersja została podjęta przez czołowych reprezentantów nowej szkoły klasycznej i włączona do ich modeli makroekonomicznych. W mocnej wersji subiektywne oczekiwania podmiotów gospodarczych w odniesieniu do zmiennych ekonomicznych są zbieżne z rzeczywistymi, czyli obiektywnymi matematycznie uwarunkowanymi oczekiwaniami co do tych zmiennych.

Należy podkreślić, że wyrażenie „racjonalne oczekiwania” nie oznacza, że podmioty mogą dokładnie przewidywać przyszłość. Racjonalne oczekiwania to nie to samo co doskonałe oczekiwania. W celu ukształtowania racjonalnego oczekiwania co do inflacji podmioty muszą wziąć pod uwagę to, co uważają za prawidłowy model makroekonomicznej gospodarki. Będą one popełniać błędy w swych prognozach, gdyż dostępna informacja nie będzie kompletna. To w istocie stanowi zasadniczy element pieniężnej niespodzianki Lucasa. Jednakże błędy prognoz nie będą uzależnione od zbioru informacji dostępnych w czasie, gdy kształtowano oczekiwania, np. co do inflacji. Racjonalne oczekiwania podmiotów co do zmiennych ekonomicznych będą przeciętnie rzecz biorąc prawidłowe tzn. będą się równać ich rzeczywistej wartości. Ponadto hipoteza ta implikuje, że podmioty nie będą kształtować oczekiwań systematycznie mylnych, czyli obciążonych w przekroju czasowym. Gdyby oczekiwania były systematycznie mylne to podmioty wyciągnęłyby naukę ze swoich pomyłek i zmieniłyby sposób kształtowania oczekiwań, eliminując w ten sposób błędy systematyczne.

W postaci bardziej formalnej mocną wersję hipotezy racjonalnych oczekiwań można przedstawić przy pomocy następującej formuły:

Pte = Pt + εt

gdzie: Pte - oczekiwana stopa inflacji w czasie od t do t+1

Pt - faktyczna stopa inflacji w czasie od t do t+1

εt - błąd losowy, który ma średnią wartość zero, nie wykazuje żadnej korelacji ze zbiorem informacji dostępnych w czasie, gdy formułowano oczekiwania; w przeciwnym razie podmioty nie wykorzystałyby w pełni wszystkich dostępnych informacji.

Podsumowując błędy z prognoz wynikające z racjonalnie ukształtowanych oczekiwań:

będą w zasadzie losowe ze średnią równą zero,

nie będą miały związku z błędami popełnionymi w poprzednich okresach tj. nie będą wykazywały żadnego dostrzegalnego wzorca, czyli będą nieskorelowane w czasie,

będą miały najniższą wariancję w porównaniu z innymi metodami prognozowania.

Inaczej mówiąc racjonalne oczekiwania są najdokładniejszym i najbardziej efektywnym sposobem kształtowania oczekiwań.

Hipoteza racjonalnych oczekiwań stanowi przeciwieństwo hipotezy oczekiwań adaptacyjnych jaką monetaryści stosowali początkowo w tłumaczeniu oczekiwań inflacyjnych i krzywej Philipsa. W hipotezie oczekiwań adaptacyjnych podmioty gospodarcze opierają swoje oczekiwania co do przyszłych wartości danej zmiennej jak np. inflacja, wyłącznie na przeszłych wartościach tej zmiennej. Jednym z głównych problemów tego opartego na przeszłości podejścia do kształtowania oczekiwań jest to, że dopóki prognozowana zmienna nie ustabilizuje się na dłuższy okres dopóty będą się powtarzać błędne oczekiwania co do jej wartości, np. wg hipotezy przyspieszenia - jeśli bezrobocie utrzymuje się poniżej stopy naturalnej, inflacja będzie ulegać przyspieszeniu a oczekiwania inflacyjne będą zaniżane. Problem ten wynika:

z założenia, że podmioty gospodarcze tylko częściowo dostosowują swoje oczekiwania o ułamek popełnionego poprzednio błędu,

z tego, że mimo powtarzających się błędów podmioty nie uwzględniają dostępnych informacji dodatkowych poza danymi z przeszłości dotyczącymi tej zmiennej.

W przeciwieństwie do tego przy podejściu zwróconym do przodu, racjonalne oczekiwania są oparte na wykorzystaniu powszechnie dostępnych informacji włącznie z najważniejszą implikacją mocnej wersji hipotezy, że podmioty gospodarcze nie kształtują oczekiwań wykazujących systematyczne błędy z biegiem czasu. Oznacza to, że racjonalne oczekiwania są nieobciążone. Przeciwko hipotezie racjonalnych oczekiwań wysunięto wiele krytycznych uwag. Pierwsza z nich dotyczy kosztów nabycia i przerobienia z ogólnie dostępnych informacji dla celów prognozowania przyszłej wartości zmiennej takiej jak inflacja. Chodzi o koszty w kategoriach czasu, nakładów pracy i pieniądza. Słaba wersja tejże hipotezy nie wymaga jak to sugerowali niektórzy krytycy, aby podmioty wykorzystywały wszystkie dostępne informacje. Przy danych kosztach związanych z nabyciem i przerobieniem informacji jest mało prawdopodobne, aby podmioty korzystały z wszystkich informacji powszechnie dostępnych. Sugestie zwolenników słabej wersji hipotezy ograniczają się do tego, aby racjonalne podmioty gospodarcze kształtując swoje oczekiwania odczuwały bodźce do jak najlepszego wykorzystania wszystkich dostępnych informacji. Inaczej mówiąc podmioty będą odczuwać bodziec do wykorzystania informacji do punktu, w którym krańcowa korzyść wyrażająca się w lepszej dokładności prognozowanej zmiennej zrówna się z krańcowym kosztem w kategoriach nabycia i przerobienia wszystkich powszechnie dostępnych informacji. W takim przypadku oczekiwania byłyby mniej efektywne niż gdyby wszystkie dostępne informacje zostały wykorzystane. Ponadto słaba wersja hipotezy nie wymaga jak sugerowali niektórzy krytycy, aby wszystkie poszczególne podmioty bezpośrednio nabywały i osobiście przerabiały dostępną informację. Mogą one uzyskiwać informacje pośrednio, np. z prognoz i komentarzy publikowanych w mediach informacyjnych. Wobec tego, że prognozy te często różnią się między sobą występuje wówczas problem rozstrzygnięcia, która z nich wyraża poprawny pogląd. Poważniejszy zarzut dotyczy problemu w jaki sposób podmioty faktycznie zdobywają wiedzę o poprawnym modelu gospodarki skoro nawet sami ekonomiści wykazują poważne różnice zdań na temat poprawności modelu. Kwestia czy poszczególne podmioty działające na zdecentralizowanych rynkach będą zdolne nauczyć się poprawnego modelu gospodarki była przedmiotem poważnej debaty, w której uczestniczyli m.in. Friedman i Fels.

Ze względu na tę szczególną krytykę warto zauważyć, że mocna wersja hipotezy nie wymaga aby podmioty gospodarujące faktycznie znały poprawny model gospodarki. Hipoteza implikuje po prostu, że podmioty racjonalne nie formułują oczekiwań, które są systematycznie błędne w czasie. Inaczej mówiąc sugeruje ona, że oczekiwania będą wyglądały tak, jak gdyby podmioty znały poprawny model w takim stopniu, że oczekiwania byłyby wolne od wypaczeń i rozkładały się w czasie w sposób losowy. Jednak krytycy hipotezy nie są przekonani takimi argumentami i sugerują, że wobec takich problemów jak koszty uzyskania i przetworzenia wszystkich dostępnych powszechnie informacji oraz niepewności co do tego, który model jest poprawny, jest możliwe że podmioty będą formułować oczekiwania systematycznie błędne. Faktem jest, że istnieją pewne dane empiryczne świadczące o tym, że podmioty gospodarcze popełniają w swoich oczekiwaniach systematyczne błędy.

Z omawianą hipotezą wiążą się jeszcze dwie sprawy:

1) użycie wyrazu „racjonalny” w prezentacji tej hipotezy okazało się retoryczną bronią w bitwie o zdobycie poparcia makroekonomistów. Jak wykazał Barro: „Jedną z najbardziej pomysłowych cech rewolucji racjonalnych oczekiwań było posługiwanie się terminem „racjonalny”. Dzięki temu przeciwnicy tego podejścia zostali zepchnięci do defensywy i musieli albo być nieracjonalni albo modelować innych jako nieracjonalnych, co w żadnym przypadku nie jest wygodne dla ekonomisty”.

2) interesująca jest teza o rzekomych koneksjach racjonalnych oczekiwań ze szkołą austriacką. Pogląd ten jest kwestionowany. Hipoteza racjonalnych oczekiwań była bowiem krytykowana przez Austriaków i postkeynesistów.

Temat: Modele wzrostu gospodarczego

Znaczenie wzrostu gospodarczego jako podstawy zwiększania dobrobytu społeczeństwa trudno jest przecenić, nawet niewielkie zróżnicowanie stopy wzrostu gospodarczego skumulowane w czasie wywołuje zadziwiające efekty. Poniższa tabela przedstawia skumulowany wpływ trwałego wzrostu na absolutny poziom dobrobytu w 6 hipotetycznych krajach oznaczonych od A do F, przy czym w każdym z tych państw początkowy poziom dochodu per capita wynosi 100 funtów. Tablica ta pokazuje w jaki sposób w ciągu półwiecza zróżnicowanie stopy wzrostu w krajach od A do F doprowadza do znaczących różnic we względnym poziomie życia. W przypadku kraju F skumulowany wpływ 10% stopy wzrostu na dochód per capita jest wręcz nie do pojęcia.

Tabela: Skumulowany wpływ wzrostu gospodarczego na poziom dochodu

Okres (w latach) |

A 1% |

B 2% |

C 3% |

D 4% |

E 5% |

F 10% |

0 |

100 |

100 |

100 |

100 |

100 |

100 |

10 |

110 |

122 |

134 |

148 |

163 |

259 |

20 |

122 |

149 |

180 |

219 |

265 |

673 |

30 |

135 |

181 |

243 |

324 |

432 |

1745 |

40 |

149 |

221 |

326 |

480 |

704 |

4526 |

50 |

164 |

269 |

438 |

711 |

1147 |

11739 |

D. Romer wyraził zwięźle tę kwestię w następujący sposób. Implikacje wzrostu długookresowego dla poziomu dobrobytu przysłaniają wszystkie możliwe efekty wahań krótkookresowych, które standardowo były przedmiotem badań makroekonomii. Analizując zróżnicowane tempa wzrostu takich krajów jak Indie, Egipt, Tygrysy Azjatyckie, Japonia i USA oraz konsekwencje tego zróżnicowania dla poziomu życia R. Lucas stwierdził, że skutki wynikające z powyższych zagadnień dla poziomu dobrobytu są po prostu wstrząsające. Kiedy zaczyna się o tym rozważać, trudno jest myśleć o czymkolwiek innym. Również R. Barro i K. Sala - i - Martin stają na stanowisku, że tak naprawdę to wzrost gospodarczy ma największe znaczenie w makroekonomii. Podobny pogląd wyznaje G. Mankiw, którego zdaniem długookresowy wzrost jest równie ważny, a być może nawet ważniejszy niż wahania krótkookresowe.

Opracowania empiryczne dotyczące wzrostu gospodarki w skali światowej wskazują, że występują duże zróżnicowania dochodu per capita między różnymi krajami i że w wielu przypadkach dysproporcje te pogłębiły się w porównaniu z rokiem 1870. Dane empiryczne ujawniają ponadto znaczące różnice w poziomie stóp wzrostu w przekroju czasowym i regionalnym. Między wieloma krajami występują olbrzymie różnice w poziomie życia. W latach 1960 - 1990 na świecie wydarzyło się kilka cudów wzrostu, głównie w Azji Wschodniej oraz katastrof wzrostu, głównie w Afryce Subsaharyjskiej. W roku 1960 wielu ekonomistów traktowało kraje afrykańskie jako kraje o większym potencjale rozwojowym niż kraje Azji Wschodniej. Tymczasem przeciętnie biorąc w latach 1965 - 1990 rzeczywisty PKB per capita w Afryce nie zwiększył się, natomiast w Azji Wschodniej i na wyspach Pacyfiku wzrost PKB per capita wyniósł ponad 5%. Głównym czynnikiem, który przyczynił się do katastrof wzrostu w Afryce było częste stosowanie narzędzi polityki gospodarczej powodujących zahamowanie trwałego długookresowego wzrostu i rozwoju. Ponadto wiele katastrof wzrostu w Afryce i innych regionach było powiązane z długotrwałymi konfliktami zbrojnymi i politycznymi.

Tabela: „Cudy i katastrofy” wzrostu w latach 1960 - 1990

(roczne stopy wzrostu produkcji na jednego zatrudnionego)

Cudy |

Stopa wzrostu |

Katastrofy |

Stopa wzrostu |

Korea |

6,1 |

Ghana |

-0,3 |

Botswana |

5,9 |

Wenezuela |

-0,5 |

Hongkong |

5,8 |

Mozambik |

-0,7 |

Tajwan |

5,8 |

Nikaragua |

-0,7 |

Singapur |

5,4 |

Mauretania |

-0,8 |

Japonia |

5,2 |

Zambia |

-0,8 |

Malta |

4,8 |

Mali |

-1,0 |

Cypr |

4,4 |

Madagaskar |

-1,3 |

Seszele |

4,4 |

Czad |

-1,7 |

Lesotho |

4,4 |

Gujana |

-2,1 |

Kwestie wzrostu gospodarczego były głównym przedmiotem badań ekonomistów szkoły klasycznej. W latach 1870 - 1945 badania ekonomiczne znajdowały się pod silnym wpływem rewolucji marginalnej. W związku z czym były ukierunkowane na sferę mikro, a w szczególności na kwestie dotyczące efektywności alokacji ograniczonych zasobów. W latach 1950 - 1970 teoria wzrostu stała się najważniejszym obszarem badawczym dla ekonomistów zajmujących się tworzeniem modeli. Po roku 1945 w ramach teorii wzrostu wyłoniły się trzy nurty badawcze. Pierwszy nurt koncentrował się wokół neokeynesowskich prac R. Harroda i E. Domara. W połowie lat 50' R. Solow rozwinął neoklasyczny model wzrostu co zainicjowało drugi nurt trwalszego i o większym znaczeniu, który po okresie zmniejszonego zainteresowania w latach 1970 - 1986 zaczął przeżywać renesans. Trzeci nurt zapoczątkowany badaniami P. Romera i R. Lucasa doprowadził do rozwinięcia teorii wzrostu endogenicznego będącej odpowiedzią na teoretyczne i empiryczne słabości modelu neoklasycznego. Model Harroda - Domara usankcjonował nadrzędną rolę akumulacji kapitału w dążeniu do utrzymania trwałego wzrostu gospodarczego. W efekcie ekonomiści zajmujący się w latach 50' problematyką rozwoju skoncentrowali swoje wysiłki badawcze na rozważaniach jak zwiększyć stopę oszczędności i umożliwić państwom słabo rozwiniętym wejście na ścieżkę trwałego wzrostu. Główną słabością modelu Harroda - Domara były jednak założenia o stałej wartości współczynnika kapitałochłonności oraz o braku substytucji między kapitałem a pracą, czyli o stałej relacji czynników produkcji. Są to założenia nieadekwatne do modelu opisującego wzrost długookresowy. Założenia te doprowadziły także do sformułowania znanej właściwości niestabilności stanu równowagi, polegającej na tym że nawet jeśli w perspektywie długookresowej system gospodarczy znajduje się w stanie równowagi to w najlepszym razie jest to równowaga niczym na ostrzu noża. Właściwość ta nie pasuje jednak do opisu rzeczywistych procesów wzrostu. W konsekwencji dominującym podejściem w analizie wzrostu gospodarczego stał się model neoklasyczny, który lepiej odzwierciedla procesy wzrostu.

Neoklasyczny model wzrostu Solowa

W latach 1956 - 1970 ekonomiści udoskonalili teorię wzrostu określaną jako neoklasyczny model wzrostu gospodarczego Solowa. Model ten został przedstawiony w 1956 roku. Stał się punktem wyjścia we wszystkich dyskusjach dotyczących wzrostu gospodarczego.

Czynniki wzrostu gospodarczego

Długookresowy model wzrostu opisuje taki stan gospodarki, w którym występuje równowaga na rynku towarów i pracy. Ważnymi czynnikami długookresowego wzrostu produkcji są:

praca - ludzie gotowi do podjęcia pracy,

kapitał - wyposażenie, budowle i inne urządzenia produkcyjne,

technologia - wiedza o tym, jak wykorzystać pracę i kapitał do wytwarzania towarów i usług.

Praca

Wzrost liczby ludności chętnej do podjęcia pracy jest ważnym źródłem wzrostu potencjalnego PKB. Jednakże produkcja zależy nie tylko od liczby zatrudnionych ale i od liczby godzin przepracowanych w każdym roku. Badając wpływ zatrudnienia na produkcję i wzrost uwzględniamy tylko godziny rzeczywiście przepracowane. Całkowita liczba godzin przepracowanych w gospodarce w danym roku wyznacza nakład pracy. Nakład pracy utożsamiany jest z zatrudnieniem oznaczonym symbolem N.

Kapitał

W danym roku rozmiary kapitału rzeczowego, na który składają się m.in. fabryki, komputery, ciężarówki, stodoły są określone przez rozmiary inwestycji w latach poprzednich. Wzrost ilości kapitału w gospodarce umożliwia wytworzenie większej produkcji. Zasoby kapitału oznaczone symbolem K zwiększają się z roku na rok tak długo, jak długo inwestycje brutto są większe niż deprecjacja zasobu kapitału. Dopóki inwestycje netto są dodatnie, zasób kapitału wzrasta. Jednakże projekt inwestycyjny podjęty w danym roku w celu zwiększenia zasobu kapitału nie zwiększy tych zasobów przed zakończeniem inwestycji, a to wymaga czasu. Ponadto zasób kapitału jest tak duży, że strumień nowych inwestycji zmienia go w krótkim okresie w niewielkim stopniu. Dla potrzeb tego modelu zakładamy, że kapitał jest niezależny od innych zmiennych makroekonomicznych w danym roku.

Technologia

Technologia wyjaśnia jak dużo możemy wytworzyć przy użyciu danej ilości pracy i kapitału. Technologia obejmuje wszystko co wpływa na wydajność pracy lub produktywność kapitału. Technologię możemy rozumieć jako, np. technikę komunikacji umożliwiającą firmie wysłanie zamówienia do dostawcy faksem albo sposób efektywnego zorganizowania przedsiębiorstwa i zarządzania nim. Technologię oznaczamy symbolem A.

Funkcja produkcji

Sposób w jaki trzy czynniki produkcji współdziałają w wytwarzaniu produktu można opisać przez wykorzystanie funkcji produkcji, która pokazuje wielkość produkcji wytworzonej przy danej ilości pracy, kapitału i technologii. Funkcję produkcji można przedstawić za pomocą wzoru:

Y = F (N, K, A)

Wynika z niego, że wielkość produkcji Y wytwarzanej w gospodarce zależy od zatrudnienia N, kapitału K i technologii A. Inaczej mówiąc Y jest funkcją N, K, A. Funkcja produkcji wiąże produkt z zatrudnieniem, kapitałem i technologią bez względu na ich poziom.

Wykres: Funkcja produkcji dla czynnika pracy

Funkcja produkcji pokazuje zależność produkcji od zatrudnienia przy danym zasobie kapitału i danym poziomie technologii. Funkcja produkcji staje się coraz mniej stroma w miarę wzrostu zatrudnienia. Oznacza to, że krańcowy produkt pracy zmniejsza się wraz ze wzrostem zatrudnienia. Krańcowy produkt pracy to produkcja wytworzona przez dodatkową jednostkę pracy, wyraża go nachylenie krzywej produkcji. Neoklasyczna funkcja produkcji jest rdzeniem modelu wzrostu Solowa.

Założenia

Zakłada się, że występuje postęp techniczny zasilający pracę, gospodarka jest zamknięta bez ingerencji państwa. Ponieważ model dotyczy wzrostu długookresowego, wszystkie ceny są doskonale giętkie, występuje dodatnia elastyczność substytucji między kapitałem i pracą, a równowaga utrzymuje się przy pełnym zatrudnieniu. Produkcja rzeczywista zawsze równa się produkcji potencjalnej. Unika się w ten sposób niestabilności równowagi charakterystycznej dla modelu Harroda - Domara. Nie występują kryzysy wynikające z niedostatecznych rozmiarów popytu globalnego, można też zignorować wpływ bodźców monetarnych tj, zgodnie z neoklasycznym założeniem o neutralności pieniądza w długim okresie. Zakłada się produkcję tylko jednego rodzaju dóbr, które mogą być albo konsumowane albo inwestowane. Nie ma więc problemów związanych z różnicą między przyszłymi oszczędnościami a inwestycjami. W modelu Solowa oszczędności są równe inwestycjom. W powyższych ramach model Solowa wyjaśnia znaczenie oszczędności, przyrostu ludności i postępu technologicznego dla procesu wzrostu gospodarczego.

Ścieżka zrównoważonego wzrostu

Rozważamy sytuację, w której stopa przyrostu kapitału jest równa stopie przyrostu pracy, a więc wielkość kapitału na 1 zatrudnionego ani się nie zwiększa ani nie zmniejsza. Taką ścieżkę stałego wzrostu nazywamy ścieżką wzrostu zrównoważonego, ponieważ stopy wzrostu kapitału i pracy są zrównoważone. Przyrost siły roboczej jest stały i wynosi 1% rocznie. Solow oznaczył stopę wzrostu pracy symbolem n. w naszym przypadku n=0,01. Co roku siła robocza zwiększa się o 0,01*N, gdzie N odnosi się do początku roku.

Warunki zrównoważonego wzrostu

Zmiana zasobu kapitału jest równa inwestycjom netto. Gdyby kapitał miał przyrastać wg takiej samej 1% stopy wzrostu jak siła robocza, wtedy co roku jej przyrost musiałby wynosić 1% tj. 0,01*K lub zgodnie z zapisem Solowa n*K. Z definicji inwestycje netto są równe zmianie zasobu kapitału, a więc jeśli kapitał ma przyrastać w tempie równym przyrostowi siły roboczej, inwestycje netto muszą być równe n*K. Innymi słowy n*K oznacza wielkość inwestycji niezbędnych do utrzymania zrównoważonego wzrostu. Możemy więc traktować n*K jako inwestycje zrównoważonego wzrostu. Podstawowy warunek zrównoważonego wzrostu ma postać: inwestycje netto = n*K. Inwestycje netto są równe oszczędnościom netto, a oszczędności netto to oszczędności minus amortyzacja. Oszczędności są wyznaczane:

przez tę część dochodu narodowego, która jest oszczędzana,

przez poziom dochodu narodowego.

Oznaczmy przez s - tę część dochodu, która jest oszczędzana, czyli s to stopa oszczędności. Tak więc oszczędności w gospodarce są równe iloczynowi s i dochodu. Dochód jest równy produktowi. Oszczędności netto = s*Y. Skoro oszczędności netto są równe inwestycjom netto to s*Y = rzeczywistym rozmiarom inwestycji netto w gospodarce. Zestawiając rzeczywiste inwestycje s*Y z inwestycjami zrównoważonego wzrostu n*K otrzymujemy podstawowy warunek zrównoważonego wzrostu Solowa:

S*Y = n*K

gdzie: lewa strona równania - oszczędności netto,

prawa strona równania - inwestycje netto.

Warunek ten możemy zapisać w postaci:

K/Y = s/n.

Stosunek K/Y jest nazywany współczynnikiem kapitałochłonności. Jest to wartość wszystkich fabryk i ich wyposażenia w danym kraju podzielona przez wartość produkcji. Gdy równanie s*Y = n*K pozostaje w mocy, stopa wzrostu kapitału jest równa stopie wzrostu siły roboczej, wzrost jest zrównoważony. Gdy s*Y jest większe od n*K wtedy inwestycje rzeczywiste są większe od inwestycji zrównoważonego wzrostu. Tym samym kapitał wzrasta szybciej niż praca. Analogicznie gdy s*Y jest mniejsze niż n*K, stopa wzrostu kapitału jest mniejsza od stopy wzrostu siły roboczej. Równanie K/Y = s/n ma kilka ważnych implikacji. Wynika z niego, że w sytuacji gdy wzrost gospodarczy przebiega zgodnie ze ścieżką wzrostu zrównoważonego, współczynnik kapitałochłonności jest określony przez stosunek stopy oszczędności do stopy wzrostu siły roboczej.

Stabilność ścieżki wzrostu

Solow zwrócił uwagę, że nawet gdyby gospodarka nie znajdowała się na ścieżce zrównoważonego wzrostu w gospodarce działają naturalne siły, które automatycznie dostosowują wartość współczynnika kapitałochłonności do wartości s/n i do stopy wzrostu odpowiadającej ścieżce zrównoważonego wzrostu. Teoretycy wzrostu obawiali się, że rozbieżności między K/Y i s/n doprowadzą do niestabilności w gospodarce bądź pogłębiając recesję bądź prowadząc do przegrzania koniunktury. Solow wykazał jednak, że gospodarkę cechuje stabilność.

Dowód stabilności Solowa

Rozpatrzmy sytuację, gdy s*Y jest większe od n*K lub K/Y mniejsze niż s/n, kapitał rośnie szybciej niż praca. W miarę jak każdy robotnik używa coraz więcej kapitału, współczynnik kapitałochłonności K/Y wzrasta aż do zrównania się z s/n i gospodarka powraca na ścieżkę stabilnego wzrostu. Podobnie gdy s*Y jest mniejsze niż n*K, czyli K/Y większe niż s/n, kapitał wzrasta wolniej niż praca i współczynnik kapitałochłonności zmniejsza się. Tak więc, gdy równanie K/Y = s/n nie jest spełnione, współczynnik kapitałochłonności zwiększy się lub zmniejszy aż do przywrócenia warunków równania i powrotu gospodarki na ścieżkę wzrostu zrównoważonego. Solow wykazał więc, że ścieżka ta jest stabilna. Gdy gospodarka wypadnie z tej ścieżki, współczynnik kapitałochłonności zmieni sie przywracając stopę wzrostu zrównoważonego.

Wpływ oszczędności na wzrost

Z równania K/Y = s/n wynika również że stopa wzrostu produkcji w warunkach wzrostu zrównoważonego jest niezależna od stopy oszczędności. Ponieważ współczynnik kapitałochłonności na ścieżce wzrostu zrównoważonego jest stały, stopa wzrostu produkcji musi być równa stopie przyrostu kapitału. Tym samym praca N, kapitał K i produkcja Y rosną na ścieżce zrównoważonego wzrostu w takim samym tempie. Załóżmy, że stopa oszczędności nagle zwiększa się i utrzymuje się na tym samym poziomie. Załamuje się wtedy warunek zrównoważonego wzrostu z równania K/ Y = s/n. Zgodnie z dowodem stabilności Solowa kapitał wzrośnie bardziej niż praca oraz w związku z malejącą produktywnością kapitału wzrośnie współczynnik kapitałochłonności. Współczynnik ten będzie wzrastał aż osiągnie wartość stosunku s/n i gospodarka powróci do stopy wzrostu zrównoważonego. Wystąpi jednak okres przejściowy, podczas którego stopa wzrostu gospodarczego będzie większa od stopy wzrostu zrównoważonego. Następuje więc wzrost poziomu produkcji w konsekwencji wzrostu oszczędności, po czym stopa wzrostu gospodarczego powraca do poziomu stopy wzrostu zrównoważonego. Zgodnie z modelem Solowa zwiększone oszczędności oddziałują pozytywnie na gospodarkę przez podniesienie poziomu przyszłego PKB, ale nie przez zwiększenie długookresowej stopy wzrostu.

Wykres: Okres przejściowy między ścieżkami zrównoważonego wzrostu

Zmiany technologiczne

Uwzględnienie zmian technologicznych prowadzi do pewnych konsekwencji w modelu wzrostu Solowa. Z postępem technicznym wiąże się większa ilość kapitału nawet gdy liczba robotników nie zwiększa się. Ten typ postępu technicznego zwiększa zapotrzebowanie na kapitał tak samo jak zwiększa to zapotrzebowanie przyrost siły roboczej. Przy wzroście technologii w tempie g i wzroście siły roboczej w tempie n, zapotrzebowanie na roczny wzrost kapitału wyniesie n + g %. Inwestycje netto będą równe (n+g)*K, a nie n*K. Dla wzrostu zrównoważonego otrzymamy więc : K/Y = s / (n +g). Aby w przyszłości występował wzrost zrównoważony wynoszący np. 2 % rocznie niezbędne będzie podwojenie stopy oszczędności netto.

Formuła wzrostu gospodarczego

Solow rozwinął również teoretyczny schemat umożliwiający określenie udziału pracy, kapitału i zmian technologicznych we wzroście gospodarczym nawet wtedy, gdy nie mamy do czynienia ze zrównoważonym wzrostem. Z formuły Solowa wynika, że stopa wzrostu produkcji = sumie stopy wzrostu technologii oraz ważonych stóp wzrostu nakładów pracy i kapitału:

ΔY/Y = ΔA/A + 0,7 ΔN/N + 0,3 ΔK/K

gdzie 0,7 oznacza udział pracy a 0,3 udział kapitału w dochodzie narodowym. Formuła ta nie zależy od szczegółowej postaci funkcji produkcji. Postęp techniczny zwiększa produktywność pozostałych czynników w sposób neutralny.

Temat: Teoria wzrostu endogenicznego

Ponieważ model Solowa nie dostarczał zadowalających odpowiedzi na wiele kluczowych pytań dotyczących wzrostu gospodarczego m.in. nie wyjaśniał olbrzymich różnic w poziomie dochodu per capita między państwami, część ekonomistów próbowała od połowy lat 80' XX wieku zbudować alternatywne modele, w których długookresowy wzrost dochodu per capita zależałby nie od niewyjaśnionego postępu technicznego, ale od decyzji inwestycyjnych.

W tym nowym ujęciu pojęcie inwestycje ma szeroki zakres znaczeniowy i obejmuje nie tylko akumulację kapitału rzeczowego przedstawianą w rachunku dochodu narodowego, ale także wydatki na badania i rozwój ( B + R) oraz akumulację kapitału ludzkiego. W 1986 roku ukazał się przełomowy artykuł P. Romera pt. „Rosnące przychody i wzrost długookresowy”, który zapoczątkował rozwój nowej teorii wzrostu. Model Romera jest odmianą modelu uczenia się przez praktykę, opracowanego wcześniej przez K. Arrowa i H. Uzawa, a ponadto nawiązuje do kwestii poruszanych przez A. Marshalla ( 1890). W modelu Romera dochód per capita w różnych krajach może wzrastać bez ograniczeń. Poziom produkcji per capita w poszczególnych krajach nie musi ulegać konwergencji. W państwach słabo rozwiniętych tempo wzrostu może być trwale niższe a często wzrost może nawet w ogóle nie wystąpić. Kwestią kluczową było przedstawienie w jaki sposób tworzenie nowej wiedzy przez pojedyncze firmy wywołuje pozytywne efekty zewnętrzne w zakresie możliwości produkcyjnych innych firm. W związku z tym, że wiedza nie może być całkowicie opatentowana lub utrzymywana w tajemnicy. Każda pojedyncza firma działająca w gospodarce wykorzystuje technologię charakteryzującą się stałymi przychodami względem skali, toteż inwestycje podejmowane w ramach całego sektora firm generują nową wiedzę, która następnie się rozprzestrzenia. Zwiększenie zasobu kapitału w firmie powoduje zwiększenie jej zasobów wiedzy.

12

Dochód (Y)

Rn

Dochód (Y)

AD

Y0

Y1

IS

E1

R1

E0

R0

Y0

Y1

E0

AD0

E1

AD1

Linia 45°

R0

Y0

Y1

M*

E0

E1

E1

LM

Dochód (Y)

Rn

Realne zasoby pieniądza (Y)

MD0

MD1

Rn

MS

E0

R1

R0

R1