BRAN˚A

T

rudno jednoznacznie oceniç mi-

niony rok w budownictwie.

Z jednej strony Êledzàc post´p

na wielu placach budów w na-

szych miastach, obserwujàc aktywnoÊç

developerów, widzàc tak˝e du˝o rozpo-

cz´tych budów domów jednorodzinnych,

mo˝na by stwierdziç, ˝e generalnie by∏o

i jest nieêle. Potwierdza∏yby to wyniki

firm budowlanych, których przychody po

trzech kwarta∏ach 1999 roku by∏y wy˝sze

o 12% ni˝ rok wczeÊniej. Tak˝e zdecydo-

wana wi´kszoÊç budowlanych spó∏ek

gie∏dowych (34 na 38) zanotowa∏a

w okresie trzech kwarta∏ów 1999 roku

zysk netto. Z drugiej strony wyniki ca∏ego

sektora publikowane od poczàtku roku

przez G∏ówny Urzàd Statystyczny wska-

zujà na doÊç znaczne obni˝enie tempa

wzrostu w budownictwie

Z danych opublikowanych w drugiej

po∏owie stycznia wynika, ˝e w ca∏ym

1999 roku produkcja budowlano–monta-

˝owa, bez wartoÊci us∏ug podwykonaw-

ców, zwi´kszy∏a si´ o 3,2%. Jest to niski

wskaênik, najni˝szy od 1994 roku, w któ-

rym produkcja ta zwi´kszy∏a si´ o 0,5%.

Dynamika ta jest te˝ ni˝sza od rocznego

wzrostu produkcji sprzedanej przemys∏u,

szacowanego na 4,4% oraz ni˝sza od oce-

nianego na 4,1% wzrostu PKB. WartoÊç

dodana brutto wzros∏a o 3,8% wobec 9,1%

w 1998 roku).

W 1997 i 1998 roku, podobnie by∏o

w 1995 roku, „wzrost budowlany” prze-

wy˝sza∏ zmiany ca∏ego PKB, w latach

1997–1998 by∏ te˝ wy˝szy od wzrostu

produkcji przemys∏owej. W 1999 roku

wznoszenie budowli, in˝ynieria làdowa

i wodna zanotowa∏y dynamik´ 3,5%, na-

tomiast sprzeda˝ produkcji budowlanej

w ramach wykonywania instalacji bu-

dowlanych zwi´kszy∏a si´ o 1,3%.

Jakie by∏y tego przyczyny spadku dyna-

miki produkcji budowlano–monta˝owej?

Po pierwsze mia∏o miejsce ogólne zmniej-

szenie tempa rozwoju gospodarczego,

w szczególnoÊci widoczne w pierwszych

miesiàcach roku. W pierwszych dwóch

kwarta∏ach 1999 roku produkt krajowy

brutto wzrós∏ odpowiednio tylko o 1,5

i 3,0%. W tym przypadku mamy do czy-

nienia ze swego rodzaju wzajemnym od-

dzia∏ywaniem zjawisk gospodarczych.

W poprzednich latach nak∏ady inwesty-

cyjne, w tym na budynki i budowle oraz

produkcja budowlana ogó∏em nap´dza∏y

wzrost gospodarczy. W 1999 roku z kolei

ogólny spadek koniunktury skutkowa∏

pogorszeniem wyników przedsi´biorstw

i spadkiem sk∏onnoÊci do inwestowania.

Wskaênik rentownoÊci brutto w przemy-

Êle w 1998 roku wyniós∏ 2,0%, netto 0,6%.

W pierwszym kwartale ubieg∏ego roku re-

lacja zysku brutto do przychodów wyno-

si∏a 1,0%, w pierwszym pó∏roczu 1,6%

a w okresie dziewi´ciu miesi´cy 1,5%. Zy-

skownoÊç netto by∏a nawet ujemna:

w pierwszych trzech miesiàcach (–0,4%),

w pozosta∏ych okresach opisanych przed

chwilà by∏a wprawdzie dodatnia, jednak

osiàgn´∏a minimalny poziom: odpowied-

nio 0,3 oraz 0,2%. Drugim najwa˝niej-

szym czynnikiem jest budownictwo

mieszkaniowe. O sytuacji w tej dziedzi-

nie napisano i powiedziano ju˝ tyle, i jest

to tak frustrujàce, ˝e nie ma sensu rozpi-

sywaç si´ nad potrzebami, zaleg∏oÊciami,

brakiem, zw∏aszcza tanich kredytów, hor-

rendalnie wysokimi cenami, itd. Wed∏ug

danych przekazanych przez prezesa GUS

na konferencji prasowej 31 stycznia, licz-

ba mieszkaƒ oddanych do u˝ytku w ubie-

g∏ym roku spad∏a w porównaniu z ro-

kiem poprzednim. W

1990 roku

mieszkaƒ oddanych by∏o jeszcze 134,2 ty-

siàca. W latach 1994–1996 ich liczba spa-

d∏a z 76,1 tys. do 62,1 tys. Lata 1997–1998

przynios∏y o˝ywienie w tym zakresie.

Mieszkaƒcom przekazano odpowiednio

73,7 oraz 80,6 tys. nowych mieszkaƒ.

W 1999 roku oddano natomiast do u˝yt-

ku 77,4 tys. lokali, co oznacza 3,9% spa-

dek w porównaniu z 1998 rokiem. Osob-

nà sprawà jest, ˝e — jak si´ szacuje —

statystyki nie obejmujà wszystkich za-

mieszkanych domów, na przyk∏ad tych,

które ze wzgl´dów podatkowych nie sà

zg∏aszane do odbioru budowlanego. Teo-

retycznie wi´c trwa jeszcze ich budowa,

praktycznie sà one ju˝ w pe∏ni u˝ytkowa-

ne, pozosta∏y tylko wykoƒczenia. Z tego

powodu do informacji o oddanych miesz-

kaniach ostro˝nie podchodzi Instytut Go-

spodarki Mieszkaniowej. Kierownik Za-

k∏adu Badania Rynku Budowlanego,

Mariusz Sochacki, ocenia ubieg∏orocznà

liczb´ oddanych mieszkaƒ na oko∏o 82

tys. Podobnego zdania jest Michael Lee

z Amerykaƒskiej Agencji ds. Rozwoju

Mi´dzynarodowego, która przez 9 ostat-

nich lat doradza∏a polskim rzàdom jak

zrestrukturyzowaç polski rynek mieszka-

niowy. M. Lee szacuje na oko∏o 600 tys.

liczb´ mieszkaƒ w budowie nie uj´tych

w statystykach, z których wiele jest ju˝

zamieszkanych.

Wed∏ug rodzaju robót budowlanych

mieszkaniówka wchodzi w sk∏ad tzw. bu-

downictwa kubaturowego (wznoszenie

budynków). Obni˝enie tempa wzrostu

pozosta∏ego budownictwa kubaturowego

to trzeci powód zmniejszenia dynamiki

∏àcznej produkcji budowlano–monta˝o-

wej w ubieg∏ym roku. W budownictwie

komercyjnym, bo o nim mowa, mieliÊmy

w poprzednich latach do czynienia

z prawdziwym boomem. Lokale handlo-

we na wynajem, sklepy, magazyny — ta-

kich budów i to o du˝ej wartoÊci by∏o bar-

dzo du˝o. W 1997 roku wzrost tego typu

budownictwa wyniós∏ wed∏ug Instytutu

Gospodarki Mieszkaniowej oko∏o 20%,

w roku 1998 oko∏o 14% a w roku ubie-

g∏ym dynamika spad∏a do oko∏o 6%. JeÊli

do tych wszystkich przyczyn dodamy nie

koƒczàce si´ ustalenia i zmiany planów,

zamiast faktycznej budowy autostrad —

przyczyny os∏abienia boomu budowlane-

go z ostatnich kilku lat mamy zidentyfi-

kowane.

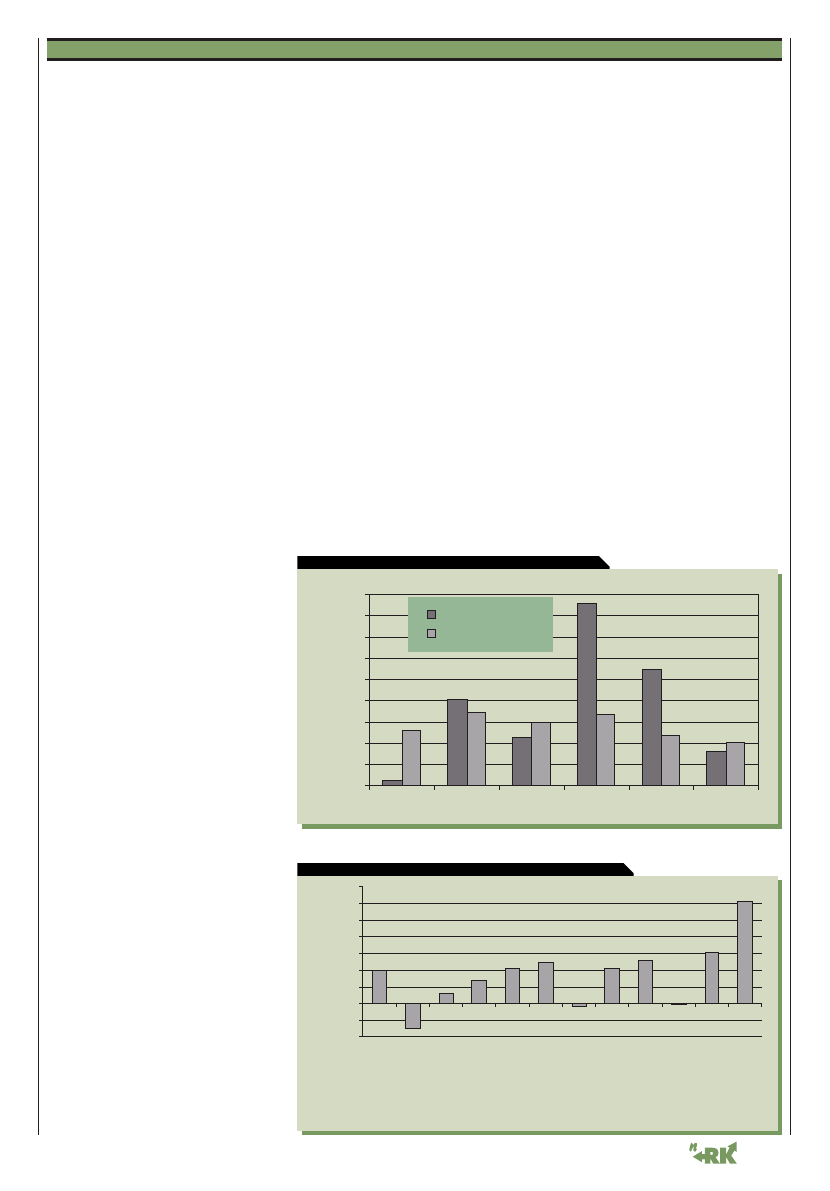

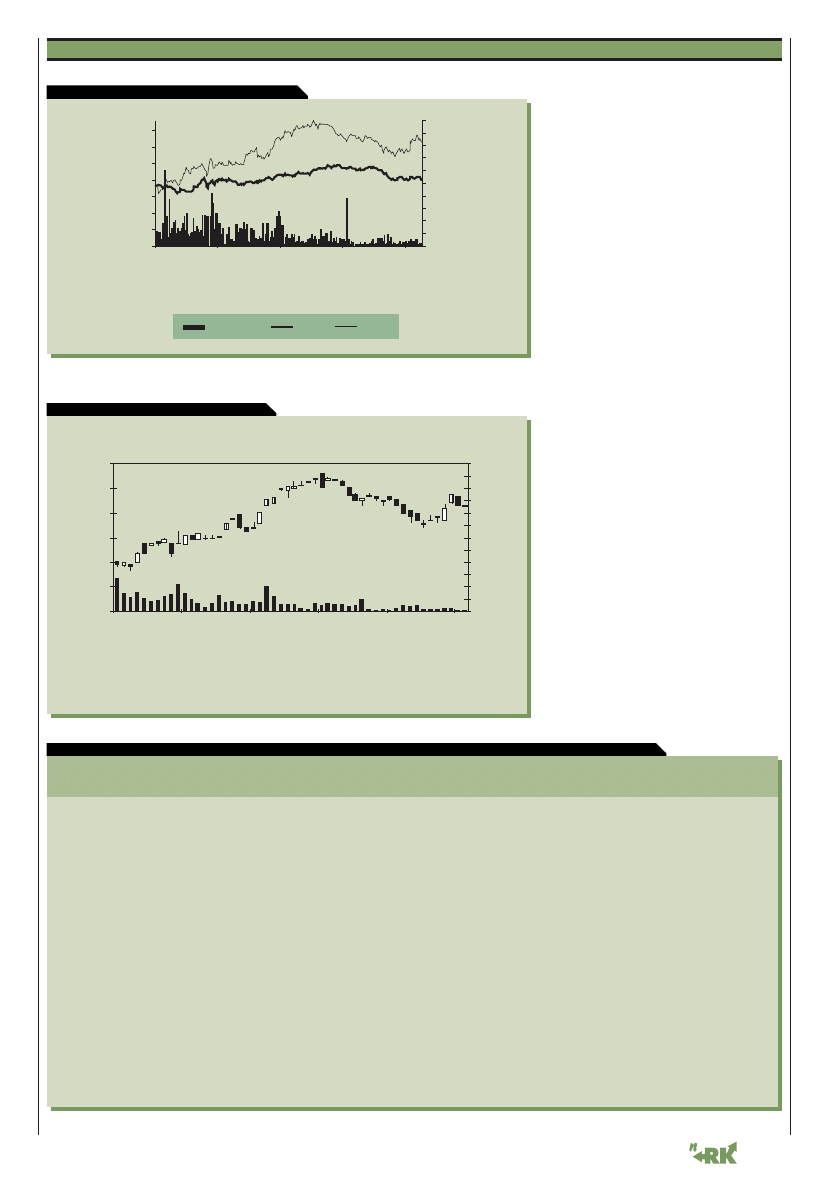

Os∏abienie to trwa od ostatniego kwar-

ta∏u 1998 roku. Od lipca 1997 roku do

wrzeÊnia 1998 w∏àcznie roczny wzrost

produkcji budowlano–monta˝owej w po-

szczególnych miesiàcach nie by∏ ni˝szy

od 9,2% (kwiecieƒ), si´gajàc nawet

w styczniu i lutym 1998 blisko 30%. Tym-

czasem od paêdziernika dynamika zacz´-

∏a spadaç: 5,7%, 5,5% w listopadzie oraz

2,7% w grudniu. Ostatni kwarta∏ roku to

z pewnoÊcià nie okres ˝niw dla „budow-

laƒców”, jednak w 1997 roku dynamika

budownictwa wynosi∏a w ostatnich

trzech miesiàcach od 9,5 (listopad) do

18,2 proc. (paêdziernik). W porównaniu

z rokiem 1998, rok poprzedni wyglàda

bardzo blado. Ârednia z miesi´cznych

wzrostów w 1998 roku wynosi 13,2%.

W ubieg∏ym roku jest to tylko 3,5%.

W trzech miesiàcach mieliÊmy bowiem

do czynienia ze spadkiem produkcji bu-

dowlanej, co ostatni raz zdarzy∏o si´

w styczniu 1997 roku — wtedy produkcja

budowlano–monta˝owa obni˝y∏a si´

o 2,7%. To, ˝e w budownictwie mieliÊmy

ponad 3% wzrost, zawdzi´czamy g∏ównie

dobrym wynikom listopada i grudnia.

Ârednia miesi´czna zmiana w skali 12

miesi´cy z wy∏àczeniem listopada i grud-

nia (w ich miejsce wstawi∏em dane za

1998 rok) wynosi bowiem tylko 2,6%, czy-

li jest prawie o 1 pkt. proc. ni˝sza. Pod ko-

niec roku „ruszy∏a” si´ zresztà tak˝e pro-

dukcja przemys∏owa. W

pierwszej

po∏owie roku w styczniu i lutym mieli-

Êmy do czynienia ze spadkami, a wzrosty

wiosnà by∏y niewielkie. To jest argument

za upatrywaniem w ogólnym obni˝eniu

wzrostu gospodarczego g∏ównej przyczy-

ny spadku popytu na us∏ugi budowlane

w minionym roku.

Rok temu na ∏amach nRK analizowa-

∏em sytuacj´ finansowà budownictwa.

Obecnie zaprezentuj´ podstawowe wyni-

ki sektora w okresie trzech kwarta∏ów

1999 roku (dane roczne nie sà jeszcze zna-

ne). Jak ju˝ zasygnalizowa∏em na wst´pie,

pi´ç dzia∏ów budownictwa osiàgn´∏o

w okresie dziewi´ciu miesi´cy ubieg∏ego

roku wzrost przychodów ze sprzeda˝y

(w porównaniu z trzema kwarta∏ami

1998 roku) rz´du 12%. Charakterystyczne

przy tym jest, ˝e — wprawdzie decydujà-

B R A N Ż A M I E S I Ą C A : B U D O W N I C T W O

86

II/2000

Budownictwo

— przyhamowany

boom

Opracowanie zosta∏o przygotowane

przez Macieja Kosk´ z Wielkopolskiego

Banku Kredytowego SA

cy o wynikach ca∏ego budownictwa — ale

tylko jeden podsektor dzia∏alnoÊci bu-

dowlanej zanotowa∏ w analizowanym

okresie wzrost sprzeda˝y (chodzi o wzno-

szenie budowli). W dziale tym zanotowa-

no zwi´kszenie sprzeda˝y o blisko 15%.

W przypadku pozosta∏ych dziedzin bu-

dowlanych mieliÊmy do czynienia ze sta-

gnacjà (instalacje budowlane) lub spad-

kiem sprzeda˝y.

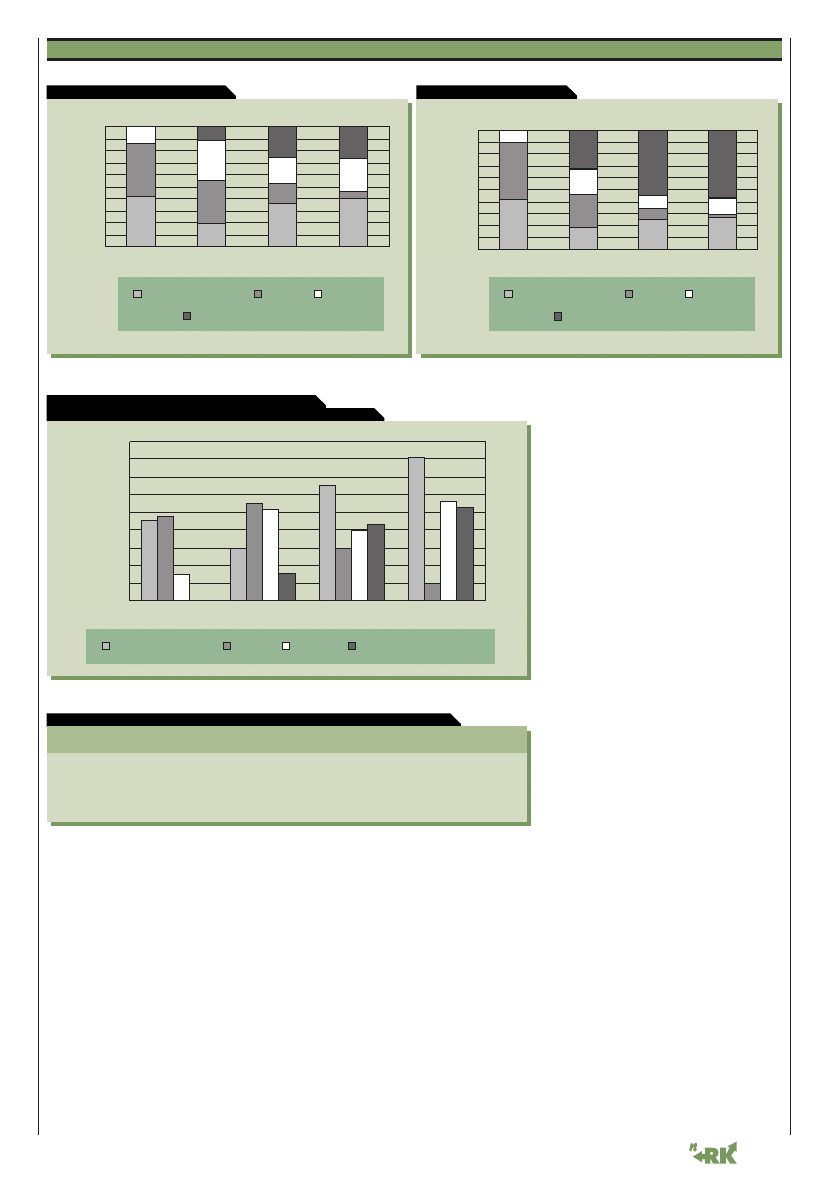

W porównaniu z 1998 rokiem wzros∏o

znaczenie i tak zdecydowanie dominujà-

cego ju˝ dzia∏u wznoszenia kompletnych

budowli oraz in˝ynierii làdowej i wodnej.

Udzia∏ grupy EKD 45.2 w przychodach

wzrós∏ bowiem o 2 pkt. proc. do 84,2%.

Drugie miejsce pod tym wzgl´dem nie-

zmiennie zajmujà przedsi´biorstwa wy-

konujàce instalacje budowlane z 14,4%

udzia∏em (spadek o 1,7 pkt. proc.); te

dwie dziedziny dzia∏alnoÊci przynoszà

wi´c prawie 99% przychodów ogó∏em bu-

downictwa.

Pogorszenie koniunktury w budownic-

twie wyraêniej widaç analizujàc wyniki

sektora. Zysk netto spad∏ o ponad 25%.

Firmy zajmujàce si´ pracami przygoto-

wawczymi generujà strat´ netto, która

zresztà zmniejszy∏a si´ w okresie trzech

kwarta∏ów 1999 roku, pozosta∏e cztery

grupy EKD obni˝y∏y dodatni wynik finan-

sowy, z tego prace wykoƒczeniowe i wy-

najem sprz´tu budowlanego sta∏y si´ zde-

cydowanie mniej rentowne ni˝ po

dziewi´ciu miesiàcach 1998 roku.

RentownoÊç brutto ca∏ego sektora ob-

ni˝y∏a si´ z 4,1 do 3,0% a netto z 2,4 do

1,6%. Jak ju˝ zasygnalizowa∏em przed

chwilà, najbardziej na zyskownoÊci straci∏

wynajem sprz´tu budowlanego. Rentow-

noÊç netto tej dzia∏alnoÊci zmniejszy∏a si´

ponad czterokrotnie.

Czy w bie˝àcym roku mo˝emy liczyç na

szybki powrót do wysokiego tempa wzro-

stu budownictwa? Z g∏osów ekspertów

wynika, ˝e wzrostu, mo˝emy oczekiwaç,

jednak wyhamowanie jego tempa z ubie-

g∏ego roku b´dzie jeszcze odczuwalne.

W dodatku do „Rzeczpospolitej” „Nie-

ruchomoÊci — Budownictwo” z 17 stycz-

nia, zamieszczone zosta∏o opracowanie

wspomnianego ju˝ Mariusza Sochackie-

go, kierownika Zak∏adu Badania Rynku

Budowlanego w Instytucie Gospodarki

Mieszkaniowej (IGM), poÊwi´cone pro-

gnozie dla budownictwa na 2000 rok.

Wskazuje si´ w niej na g∏ówne szanse dla

rozwoju budownictwa w:

1 dalszym nap∏ywie kapita∏u zagranicz-

nego (przypomnijmy, ˝e tegoroczne wp∏y-

wy z prywatyzacji majà Ministerstwu

Skarbu Paƒstwa zapewniç ponad 20 mld

z∏ a nie obejmujà one inwestycji w pry-

watne ju˝ firmy a tak˝e powstawania no-

wych przedsi´wzi´ç z udzia∏em kapita∏u

zagranicznego),

1 wykorzystaniu funduszy przystoso-

wawczych do Unii Europejskiej,

1 obni˝eniu inflacji i cen kredytów bu-

dowlanych (to drugie czeka nas prawdopo-

dobnie dopiero w drugiej po∏owie roku).

Z drugiej strony wskazaç nale˝y na za-

gro˝enia dla silnego rozwoju budownic-

twa:

1 wp∏yw spadkowych tendencji w dy-

namice ca∏ej gospodarki w latach 1998

i 1999 na popyt,

1 niska w ubieg∏ym roku zyskownoÊç

przedsi´biorstw, wp∏ywajàca na obni˝e-

nie ich sk∏onnoÊci do inwestycji,

1 wzrost bie˝àcych wydatków gmin

i powiatów (mi´dzy innymi finansowa-

nie b´dàcej teraz w ich gestii tzw. sfery

bud˝etowej).

Przewidywane przyspieszenie tempa

wzrostu gospodarczego, zachowanie ulg

budowlanych i preferencyjnej stawki VAT

powinno jednak pozytywnie wp∏ynàç na

wzrost produkcji budowlano–monta˝o-

wej. Ekspert Instytutu Gospodarki Miesz-

kaniowej szacuje generalny wzrost pro-

dukcji w bie˝àcym roku na 5,4%. B´dzie

to wzrost odpowiadajàcy zmianie z ca∏ego

1999 roku, którà IGM szacuje na 5 do

6 proc. (IGM ocenia ca∏y sektor, ∏àcznie

z firmami ma∏ymi, wy˝ej te˝ ni˝ GUS oce-

nia liczb´ oddanych mieszkaƒ, dodatko-

wo stara si´ wliczyç budowy systemem

gospodarczym, które notujà wysoki

wzrost — stàd ró˝nice z szacunkami

G∏ównego Urz´du Statystycznego). Na

prognozowany przez IGM wzrost z∏o˝a

si´ w wi´kszym stopniu nak∏ady inwesty-

cyjne (zwi´kszenie o 7,5%) ni˝ prace re-

montowe (wzrost o 3%). Tym samym wy-

tworzona produkcja budowlana osiàgnie

w ciàgu 2000 roku wed∏ug IGM wartoÊç

oko∏o 90 mld z∏. W zwiàzku ze wzrostem

cen us∏ug budowlanych coraz cz´Êciej sto-

sowane jest budownictwo systemem go-

spodarczym. Nie inaczej ma byç w bie˝à-

cym roku — w przypadku tej formy

budownictwa planuje si´ 5,5% wzrost

w porównaniu do wznoszenia budowli

na zasadzie zlecenia czyli generalnego

wykonawstwa — tu produkcja budowla-

na ma wzrosnàç o 4,7%. Bioràc pod uwa-

g´ rodzaje budownictwa, na ogólny

wzrost produkcji najwi´kszy wp∏yw b´-

dzie mia∏o budownictwo in˝ynieryjne. Tu

dynamika ma wynieÊç 8,5% i dotyczyç

w szczególnoÊci infrastruktury komuni-

kacyjnej, ochrony Êrodowiska, wodocià-

gów i kanalizacji. Budownictwo kubatu-

rowe ma odnotowaç wzrost o 5,7%

a przyczyniç si´ ma do tego g∏ównie bu-

downictwo mieszkaniowe, poprzez

wzrost wartoÊci nowo zaczynanych bu-

dów i robót w toku. Utrzyma si´ zahamo-

wanie wysokiej w poprzednich latach dy-

namiki w budownictwie komercyjnym.

Regres oczekiwany jest z kolei w budow-

nictwie u˝ytecznoÊci publicznej i zwiàza-

ny jest oczywiÊcie z pieni´dzmi a raczej

ich brakiem w kasie paƒstwowej i samo-

rzàdowej. Generalnie IGM prognozuje na-

st´pujàcà struktur´ rodzajowà budownic-

twa w bie˝àcym roku:

B R A N Ż A M I E S I Ą C A : B U D O W N I C T W O

87

II/2000

B R A N Ż A M I E S I Ą C A : F I N A N S E

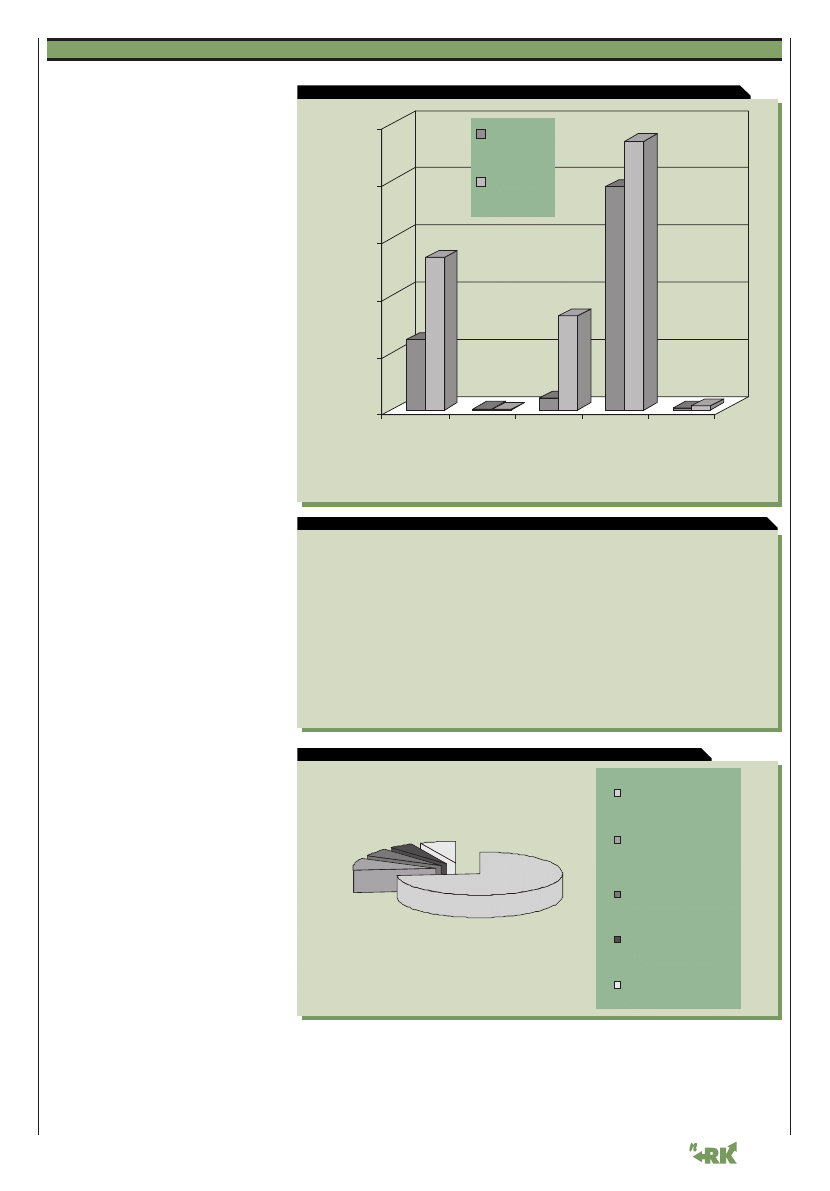

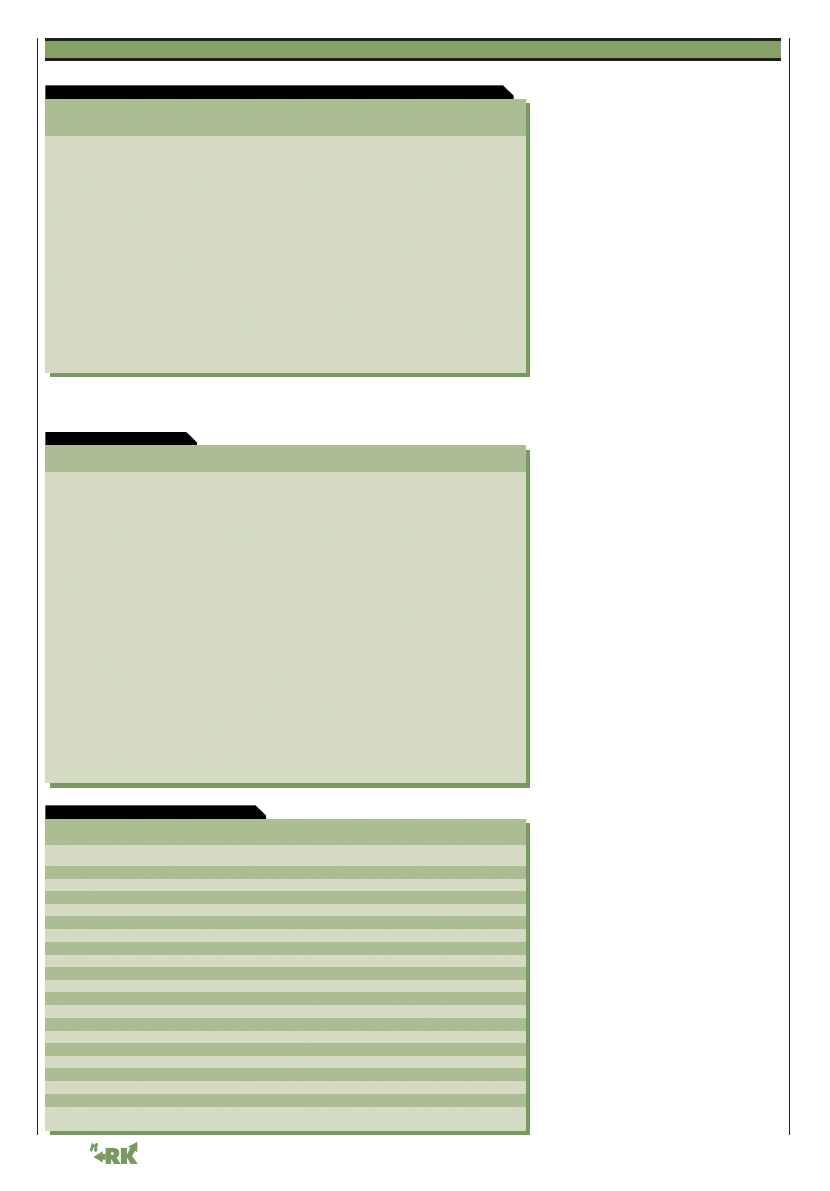

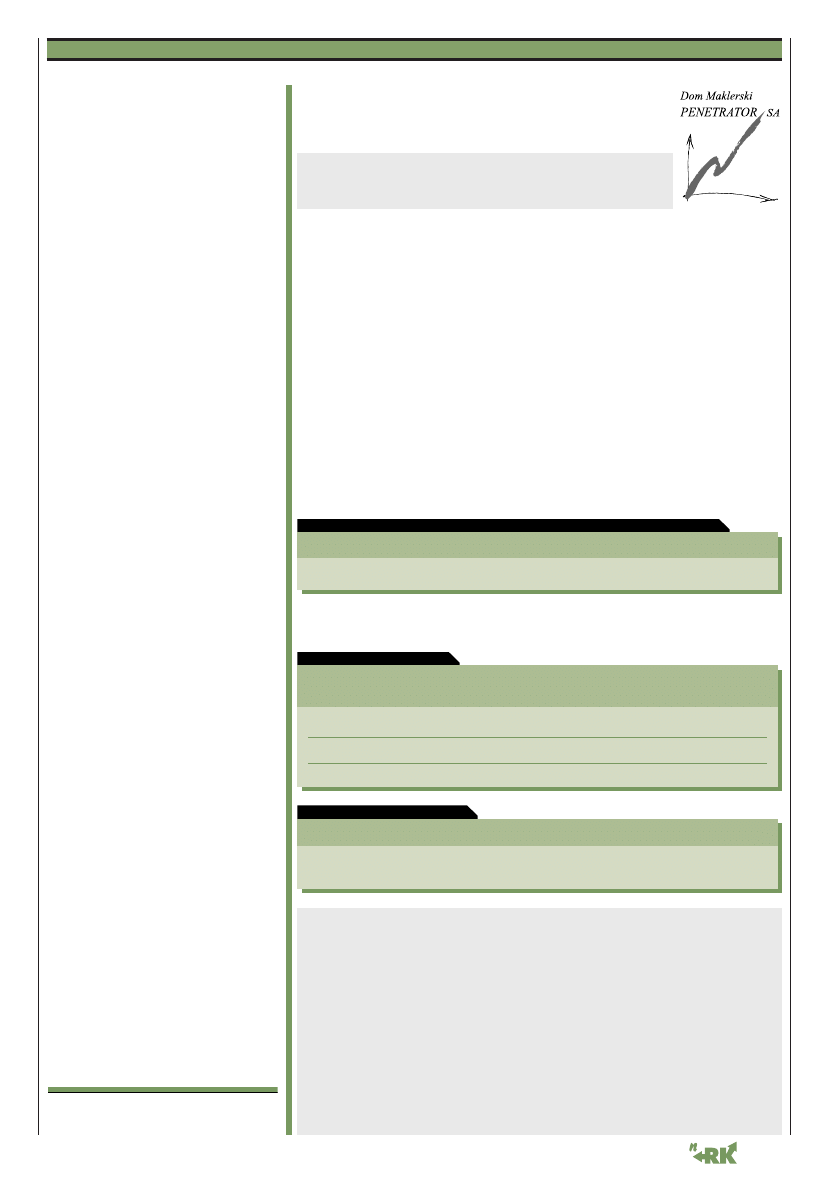

WYKRES 2. Miesięczne wzrosty (porównanie z poprzednim rokiem)

12,0%

8,0%

4,0%

0,0%

–4,0%

styczeń

luty

marzec

kwiecień

maj

czer

wiec

lipiec

sierpień

wrzesień

październik

list

opad

grudzień

Dane dotyczą całej zbiorowości

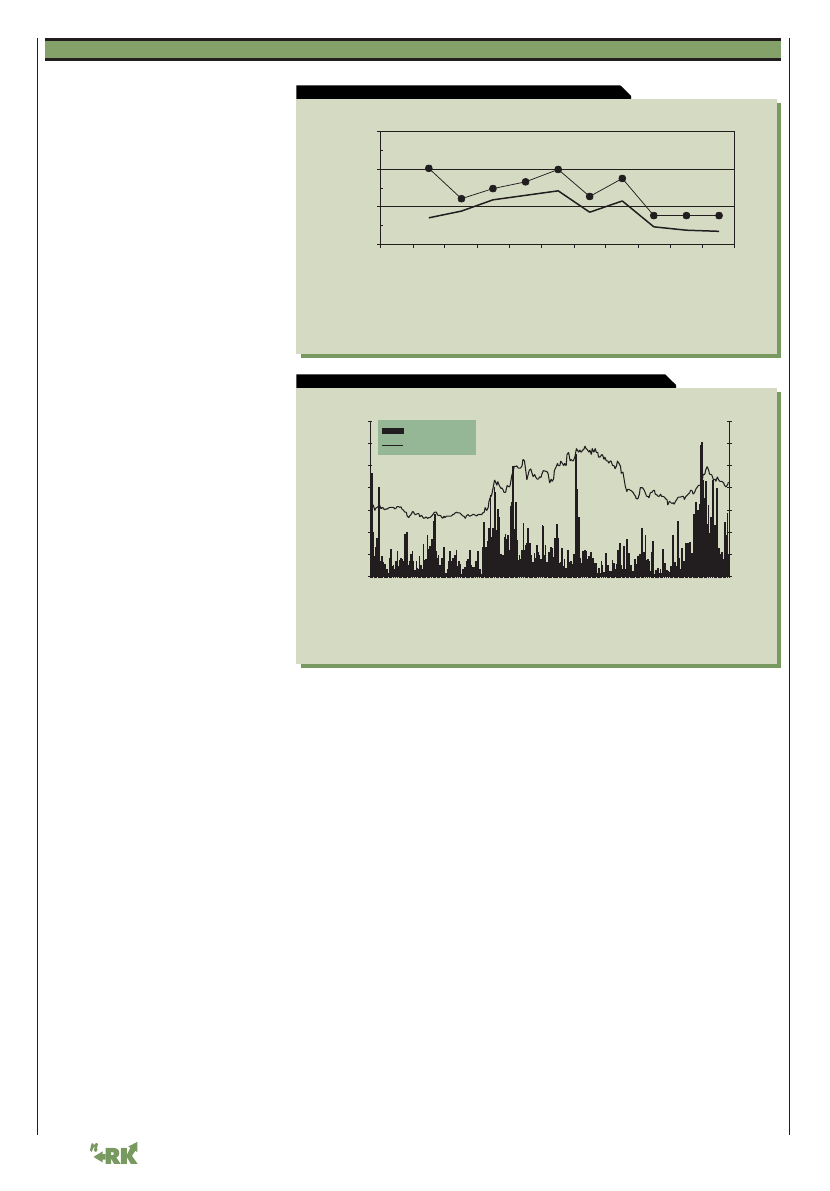

WYKRES 1. Zmiany produkcji budowlano–montażowej i PKB

18,0%

16,0%

14,0%

12,0%

10,0%

8,0%

6,0%

4,0%

2,0%

0,0%

1994*

1995*

1996*

1997*

1998*

1999

budownictwo

PKB

1 budownictwo przemys∏owe

26%,

1 infrastruktura

24%,

1 mieszkaniówka

22%,

1 budownictwo komercyjne

18%,

1 u˝ytecznoÊç publiczna

10%.

W 2000 roku planowany jest dalszy

wzrost udzia∏u budownictwa mieszka-

niowego w ogólnej wartoÊci produkcji bu-

dowlanej. Dzieje si´ tak, pomimo bardzo

niekorzystnego uk∏adu wzrostów: cen

i dochodów ludnoÊci. IGM wylicza, ˝e

w ostatnich latach relatywnie dro˝eje

metr kwadratowy mieszkania. W 1996 ro-

ku za przeci´tnà pensj´ netto mogliÊmy

kupiç 0,79 m

2

, w ubieg∏ym roku 0,72 m

2

.

W pierwszej po∏owie 1999 roku cena jed-

nego metra kwadratowego wynios∏a

1880 z∏ i by∏a o 17% wy˝sza ni˝ w I po∏o-

wie 1998 roku. JeÊli wi´c wcià˝ kupujemy

i budujemy, jedno jest pewne — w coraz

wi´kszym stopniu robimy to kredyt. Innà

rzeczà jest, zdaniem eksperta IGM,

sztuczne stymulowanie popytu na miesz-

kania przez fiskusa. W ostatnich dwóch,

trzech lat jesteÊmy regularnie straszeni li-

kwidacjà ulg budowlanych (najbli˝ej tego,

jak wiadomo, by∏o przed poczàtkiem bie-

˝àcego roku). Skutkuje to zwi´kszonym

zapotrzebowaniem na mieszkania, dzia∏-

ki, wydaje si´ coraz wi´cej pozwoleƒ na

budow´. Efekty sà te˝ inne: chcàc zdobyç

pozwolenie na budow´ i ponieÊç chocia˝

minimalny wydatek, by zapewniç sobie

ulg´, startujemy cz´sto z mniejszà kwotà

pieni´dzy; wynikuje to przed∏u˝aniem

i tak d∏ugiego ju˝, zw∏aszcza przy syste-

mie gospodarczym, okresu budowy. Jesz-

cze bardziej przykrym i odczuwalnym

przez kupujàcych nast´pstwem wzmo˝o-

nego popytu jest wzrost cen. Niestety,

tak˝e i na ten rok IGM przewiduje wzrost

cen robót budowlano–monta˝owych na

poziomie ok. 10%, czyli znacznie powy˝ej

prognozowanego wskaênika wzrostu cen

towarów i us∏ug konsumpcyjnych ogó-

∏em. Od dwóch lat mamy zresztà ju˝ do

czynienia z tym zjawiskiem. W 1998 roku

Êrednioroczny wzrost cen towarów

i us∏ug konsumpcyjnych wyniós∏ 11,8%,

w ubieg∏ym roku by∏ to 7,3%. Dla cen pro-

dukcji budowlano–monta˝owej wskaêni-

ki te wynoszà odpowiednio: 12,9 i 8,6%.

Co gorsza, ceny zw∏aszcza mieszkaƒ a tak-

˝e podstawowych materia∏ów budowla-

nych rosnà jeszcze szybciej, co czyni

wzrosty cen w budownictwie znacznie

bardziej odczuwalnymi ni˝ wynika∏oby

to ze statystyki ogó∏em.

Jeszcze gorsze prognozy dotyczà cen

mieszkaƒ. 2000 rok to ju˝ (chyba) na pew-

no ostatni, w którym obowiàzujà ulgi bu-

dowlane w obecnym kszta∏cie, stàd po-

pyt, zaw∏aszcza w drugiej cz´Êci roku

b´dzie wyjàtkowo wzmo˝ony. Mariusz

Sochacki z IGM przewiduje, ˝e wskaênik

wzrostu cen mieszkaƒ dwukrotnie prze-

kroczy ogólny wzrost cen w budownic-

twie. PodkreÊla tak˝e powszechnie znany

fakt, ˝e jednoczesna likwidacja ulg i pod-

niesienie VAT na us∏ugi budowlane (a na

to zanosi si´ w 2001 roku), spowoduje

znaczne pogorszenie koniunktury bu-

dowlanej. Co oznacza to dla naszego bu-

downictwa mieszkaniowego, które ma li-

czone przecie˝ w milionach mieszkaƒ

zaleg∏oÊci, nie trzeba nikomu uzmys∏a-

wiaç.

Badania prowadzone przez GUS wska-

zujà ostatnio na pogorszenie ogólnego

klimatu koniunktury w budownictwie.

Wskaênik ogólny koniunktury wyniós∏

w grudniu 1999 roku –14 i obni˝y∏ si´

w porównaniu z danymi listopadowymi

o 3 pkt. Przedsi´biorcy budowlani jako

ni˝szy ni˝ miesiàc wczeÊniej oceniali

swoje portfele zamówieƒ. Pocieszajàcy

jest fakt, ˝e w perspektywie najbli˝szych

trzech miesi´cy (czyli do marca) “budow-

laƒcy” z optymizmem oczekiwali nowych

zamówieƒ. Gorzej wypad∏a ocena pro-

dukcji budowlano–monta˝owej. W okre-

sie styczeƒ–marzec produkcja ta ma

zmniejszyç si´ zdaniem ankietowanych

przedsi´biorców. Z kolei przedsi´bior-

stwa lepiej oceniajà swojà kondycj´ fi-

nansowà. Niepokojàce sà za to inne ocze-

kiwania firm: wzrost cen robót

budowlanych ma byç znaczny w pierw-

szym kwartale, dwukrotnie wy˝szy ni˝

wczeÊniej przewidywano. Mo˝na si´ tak-

˝e spodziewaç spadku zatrudnienia w bu-

downictwie.

Nadzieje zwiàzane z rozwojem budow-

nictwa sà w zasadzie niezmienne od lat:

budownictwo mieszkaniowe, potanienie

kredytów, budowa autostrad, ogólny

wzrost gospodarczy i zwiàzane z nim

zwi´kszenie naszej zamo˝noÊci. Niestety,

trzeba szczerze stwierdziç, ˝e w wi´kszo-

Êci sà to nadzieje niespe∏nione. Na spa-

dek cen kredytów wczeÊniej ni˝ w drugiej

po∏owie roku nie ma co liczyç. Zresztà na-

wet wspominana ju˝ Amerykaƒska Agen-

cja ds. Rozwoju Mi´dzynarodowego

w swym raporcie wskazuje na dost´p-

noÊç kredytów budowlanych w Polsce dla

maksymalnie 40% Polaków, przy czym

mówi o kredycie ok. 65 tys. z∏. Có˝, i te

40% wydaje si´ zawy˝one, i 65 tys. z∏ na

mieszkanie to niewiele. Bioràc pod uwa-

g´ prognozy IGM dotyczàce znacznych

wzrostów cen mieszkaƒ w bie˝àcym ro-

ku, mieszkaniówka nie napawa optymi-

zmem. Wzrostu gospodarczego mo˝emy

z kolei z du˝ym prawdopodobieƒstwem

oczekiwaç wi´kszego ni˝ w tym roku.

Mo˝e to przyczyniç si´ do realnego wzro-

stu p∏ac, z tym, ˝e za cenami mieszkaƒ

pensje i tak nie nadà˝à… Budowa auto-

strad powinna ju˝ rzeczywiÊcie ostrzej ru-

szyç w tym roku. Jedno jest pewne — je-

steÊmy

rynkiem

bardzo

du˝ych

mo˝liwoÊci jeÊli chodzi o budownictwo.

Zróbmy wszystko, by z nich skorzystaç.

èród∏a:

1

Biuletyn Statystyczny GUS,

1

„Rzeczpospolita”,

1

BOSS Gospodarka,

1

informacje Instytutu Gospodarki Mieszkaniowej,

1

baza danych finansowych WBK.

M

ACIEJ

K

OSKA

Departament Kredytów WBK SA

B R A N Ż A M I E S I Ą C A : B U D O W N I C T W O

88

II/2000

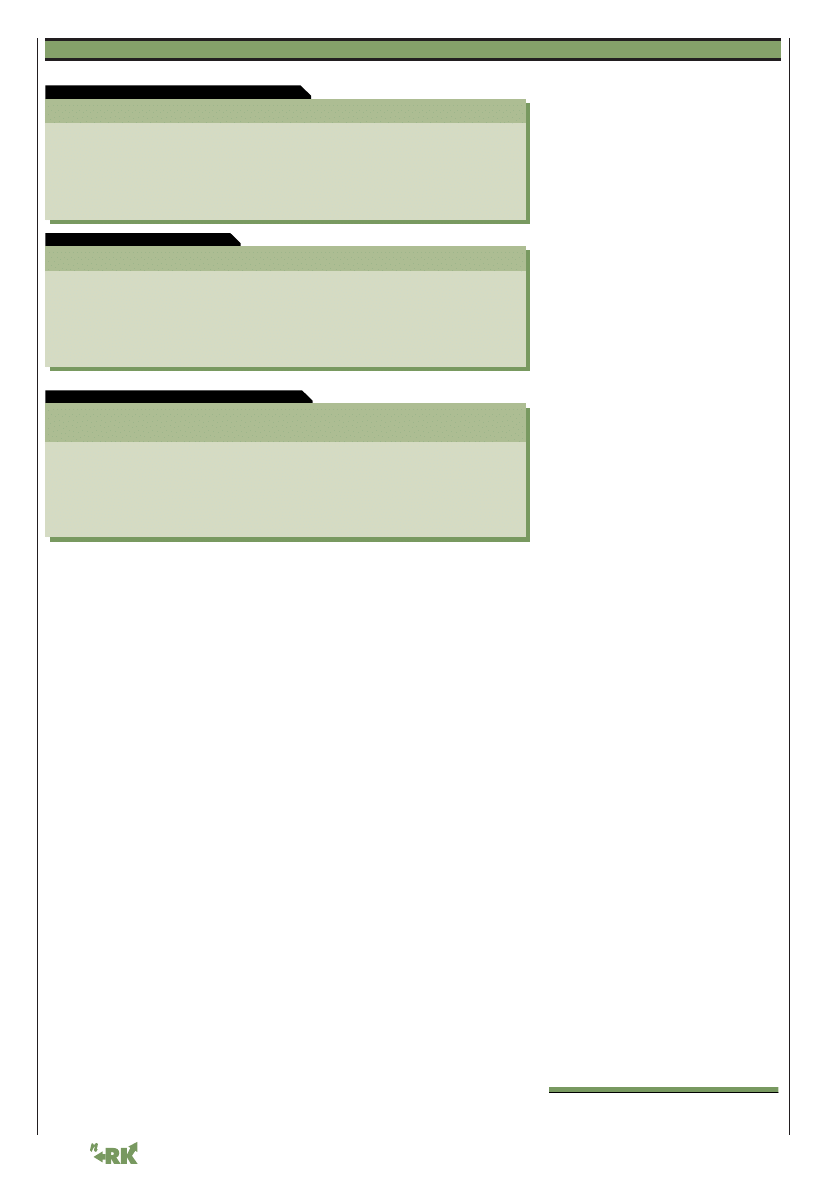

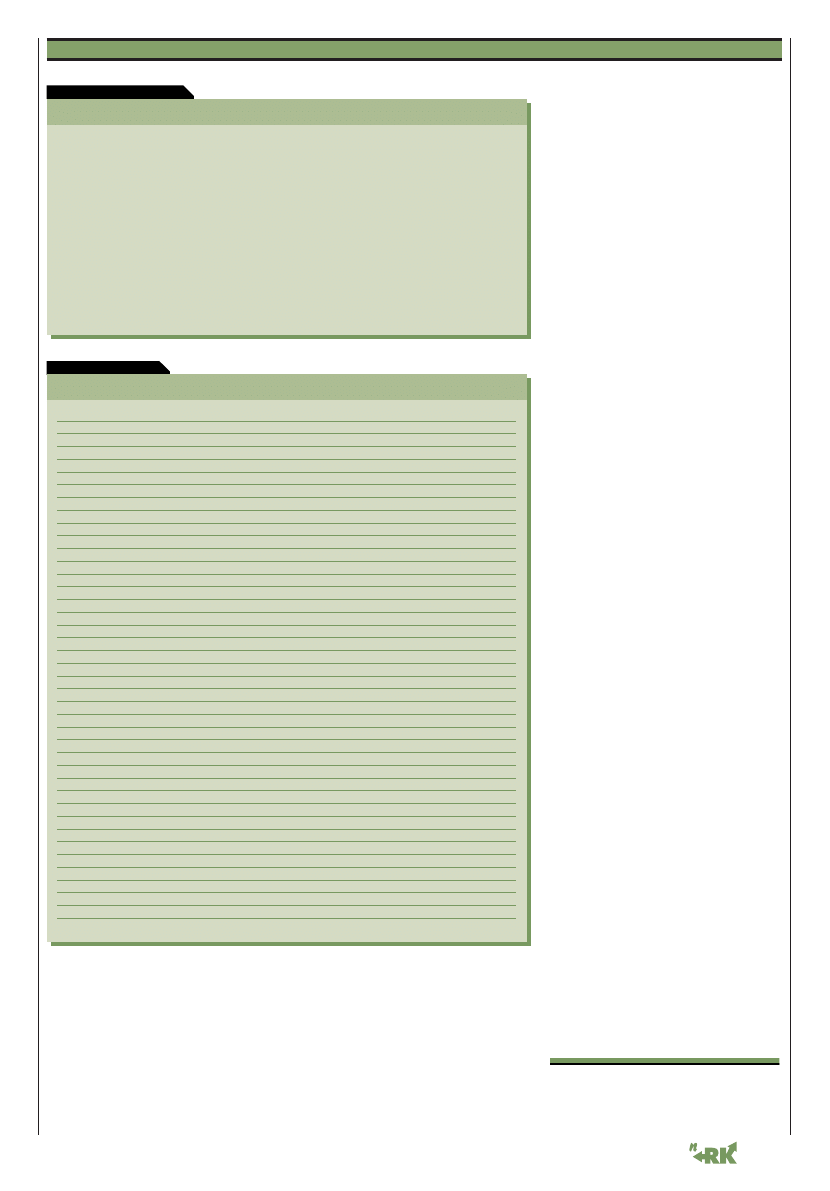

TABELA 1. Przychody ze sprzedaży budownictwa

w tys. zł

III kwartały 1998III kwartały 1999

zmiana

budownictwo ogółem

35 091 684,3

39 304 511,3

12,0%

prace przygotowawcze

130 732,0

125 451,8–4,0%

wznoszenie budowli

28 854 374,5

33 091 972,0

14,7%

instalacje

5 656 325,5

5 669 559,80,2%

prace wykończeniowe

138 977,2

137 311,1

–1,2%

wynajem sprzętu

311 275,1

280 216,6

–10,0%

TABELA 2. Zysk netto budownictwa

w tys. zł

III kwartały 1998III kwartały 1999

zmiana

budownictwo ogółem

836 705,0

625 899,8

–25,2%

prace przygotowawcze

–13 115,8–3 134,3

–

wznoszenie budowli

673 702,0

510 343,2

–24,2%

instalacje

147 612,2

112 255,7

–24,0%

prace wykończeniowe

3 070,1

1 276,1

–58,4%

wynajem sprzętu

25 436,5

5 159,1

–79,7%

TABELA 3. Rentowność brutto i netto budownictwa

III kwartały 1998III kwartały 1999

brutto

netto

brutto

netto

budownictwo ogółem

4,1%

2,4%

3,0%

1,6%

prace przygotowawcze

–7,1%

–10,0%

–0,9%

–2,5%

wznoszenie budowli

4,0%

2,3%

2,9%

1,5%

instalacje

4,4%

2,6%

3,4%

2,0%

prace wykończeniowe

3,3%

2,2%

2,1%

0,9%

wynajem sprzętu

13,1%

8,2%

4,0%

1,8%

K

oniec 1999 roku przyniós∏ doÊç

znaczàce zmiany w strukturze ak-

cjonariatu. Na poczàtku grudnia

cz´Êç swoich udzia∏ów sprzeda∏

Bank Austria, schodzàc poni˝ej progu 5%

(wg ostatniej informacji posiada on obec-

nie 4,86%; jednak nale˝y pami´taç, ˝e pod-

miot ten nie ma ju˝ obowiàzku informo-

waç o

dalszym zbywaniu akcji).

W ostatnich dniach grudnia o zbyciu po-

nad 5% akcji Exbudu poinformowa∏ ame-

rykaƒski Emerging Markets Growth Fund.

W rezultacie tych zmian jedynym akcjona-

riuszem posiadajàcym ponad 5% g∏osów

na WZA jest Bankers Trust Company–

bank depozytariusz w programie GDR–ów.

Jednak i on od kilku miesi´cy obni˝a swo-

je udzia∏y, które pierwotnie dawa∏y mu

32,4% udzia∏u w kapitale firmy. Struktura

akcjonariatu przed zbyciem udzia∏ów

przez Bank Austria i Emerging Markets

Growth Fund wyglàda∏a nast´pujàco:

Zbycie pakietu przez Emerging Markets

Growth Fund nie ma du˝ego znaczenia

dla spó∏ki, gdy˝ by∏ on inwestorem pa-

sywnym, który nie wp∏ywa∏ na bie˝àce

zarzàdzanie spó∏kà. Jednak sprzeda˝ akcji

przez dotychczasowych najwi´kszych

udzia∏owców mo˝e oznaczaç akumulacj´

przez jakiegoÊ nowego inwestora. Zainte-

resowanie Exbudem jest bardzo prawdo-

podobne — jego atrakcyjnoÊç podnosi

dodatkowo 100%

free float oraz brak akcji

uprzywilejowanych. Nie mo˝na wi´c wy-

kluczyç próby przej´cia kontroli nad

Exbudem.

4 stycznia 2000 r. ujawni∏ si´ nowy ak-

cjonariusz — p. Micha∏ So∏owow, majàcy

du˝e udzia∏y w innych firmach budowla-

nych: w Mitex SA (45,13%) oraz Echo SA

(34,02%). Z pakietem 10,35% akcji Exbu-

du plasuje si´ on na drugim miejscu

wÊród akcjonariuszy, przy czym zapowie-

dzia∏ on mo˝liwoÊç dalszego zwi´kszania

swoich udzia∏ów. Jednak z nieoficjalnych

informacji wynika, ˝e poÊrednio jego

udzia∏ jest znacznie wy˝szy i mo˝e wyno-

siç ok. 20%. DoÊç prawdopodobne wyda-

je si´ dà˝enie do po∏àczenia Mitexu z wio-

dàcà spó∏kà holdingu — Exbudem

Budownictwo. Spó∏ki te majà podobny

potencja∏, a ich po∏àczenie doprowadzi∏o-

by do stworzenia silnej grupy budowlanej

o polskim kapitale.

W roku 2000 nie sà planowane ˝adne

nowe emisje akcji.

Exbud i grupa kapita∏owa

Exbud to najwi´kszy w Polsce holding

budowlany. Swojà dzia∏alnoÊç prowadzi

na terenie ca∏ej Polski, w czterech podsta-

wowych segmentach tej bran˝y:

1 budownictwo ogólne i przemys∏owe,

1 budownictwo komunikacyjne,

1 budownictwo in˝ynieryjne,

1 budownictwo energetyczne.

Budownictwo ogólne i przemys∏owe

jest tradycyjnà domenà dzia∏alnoÊci Gru-

py Kapita∏owej Exbud. Firma jest wyko-

nawcà i

developerem obiektów u˝ytecz-

noÊci publicznej w tym hoteli, szkó∏,

szpitali, centrów rekreacyjnych i obiek-

tów biurowych. Oferta Exbudu obejmuje

równie˝ budownictwo mieszkaniowe.

W zakresie budownictwa przemys∏owe-

go Grupa Kapita∏owa Exbud projektuje i re-

alizuje pod klucz z uwzgl´dnieniem nowo-

czesnych rozwiàzaƒ energooszcz´dnych,

materia∏owych i proekologicznych budyn-

ki i hale produkcyjne, centra handlowe

oraz zwiàzane z nimi elementy infrastruk-

tury zewn´trznej. Podmioty Exbudu obec-

ne sà we wszystkich najatrakcyjniejszych

centrach inwestycyjnych Polski (Warszawa,

Poznaƒ, Gdaƒsk, Kraków i Szczecin). Rol´

koordynatora najwi´kszych realizowanych

przez Grup´ kontraktów pe∏ni Exbud SA

Budownictwo.

Najwa˝niejsze realizacje to m.in.

1 sieç centrów handlu hurtowego Ma-

kro Cash&Carry,

1 „Jerozolimskie Business Park” w War-

szawie dla D&V Properties,

1 Centrala Powszechnego Banku Kredy-

towego SA w Warszawie,

1 Centrum Handlowe GD Poland Distri-

bution Centre w Wólce Kosowskiej

k/Warszawy,

1 Pawilon naukowo–badawczy Wydzia-

∏u Elektrotechniki i Elektroniki AGH

w Krakowie,

1 Rozlewnia napojów ch∏odzàcych

w Niepo∏omicach k/Krakowa dla Co-

ca–Cola Poland,

1 Zak∏ady Produkcji Telewizorów w ˚y-

rardowie dla Thomson Polkolor Electro-

nics Poland Sp z o.o.,

1 Zak∏ady Przetwórstwa Tytoniowego

w Piasecznie dla R. J. Reynolds Tobacco

Ltd. Rozlewnia Piwa i Centrum Dystrybu-

cji dla Browarów Tyskich Górny –Âlàsk

w Tychach,

1 Terminal graniczny w Koroszczynie

nad Bugiem,

1 Centrum Handlowe METRO w Kiel-

cach.

Budownictwo drogowo–mostowe i ko-

munikacyjne obejmuje kompleksowà re-

alizacj´ inwestycji zwiàzanych z budowà

autostrad, dróg, mostów, wiaduktów, esta-

kad, tras kolejowych i portów lotniczych.

Zgodnie z przyj´tà strategià Exbudu,

nast´puje wzrost zaanga˝owania kapita-

∏owego w spó∏ki dzia∏ajàce w sektorze

drogowo–mostowym. Uruchomienie pro-

gramu budowy autostrad, rozwój dróg

ekspresowych i koniecznoÊç moderniza-

cji istniejàcej sieci drogowej zwi´ksza

atrakcyjnoÊç tego sektora.

W sk∏ad Grupy Kapita∏owej wchodzà

miedzy innymi:

B R A N Ż A M I E S I Ą C A : B U D O W N I C T W O

89

II/2000

EXBUD

Analiza zosta∏ przygotowana przez Katarzyn´ P∏aczek z Wydzia∏u Analiz

i Informacji Beskidzkiego Domu Maklerskiego

Prezes Zarzàdu: Witold Zaraska

Rejestracja: 28.09.1990 r. — Sàd Rejonowy w Kielcach, RHB-960

EKD: 45.21 — budownictwo ogólne i in˝ynieria làdowa

Adres: ul. Manifestu Lipcowego 34

25-323 Kielce

tel.+48-41/33-26-309, fax +48-41/33-22-551

Kapita∏ akcyjny: 75 000,0- 15 000 000 akcji zwyk∏ych na okaziciela serii

A-D o wartoÊci nominalnej 5,00 z∏

Wszystkie akcje wprowadzone sà do obrotu gie∏dowego

ISIN: PLEXBUD00010

Regon: 290-000-630

NIP: 657-008-23-57

e-mail: info@exbud.com.pl

http:// www.exbud.com.pl

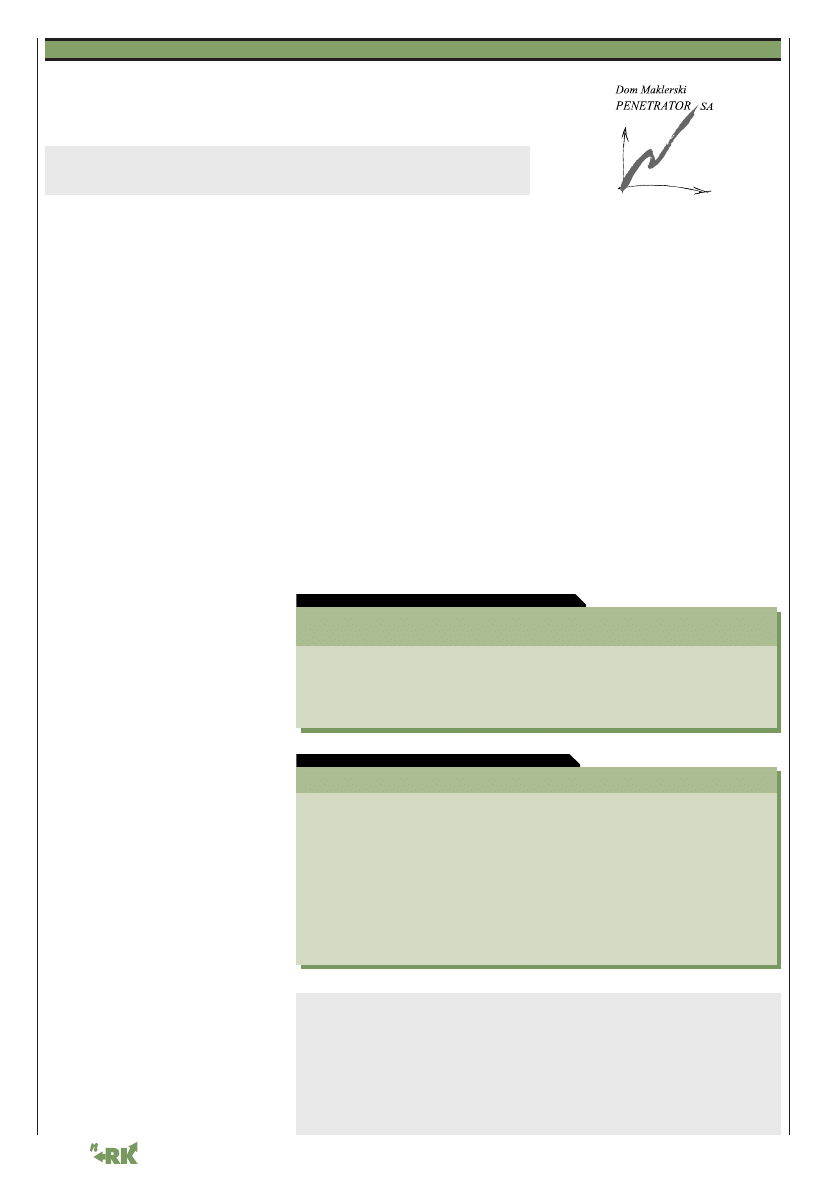

TABELA 1. Akcjonariat

Akcjonariusz

Data

Akcje

Głosy

EXBUD

1998-02-17

15 000 000

%

15 000 000

%

Bankers Trust Company GDR — depozytariusz

1999-12-31

3 561 574

23,74%

3 561 574

23,74%

Sołowow Michał

2000-01-14

1 552 153

10,35%

1 552 153

10,35%

Emerging Markets Growth Fund, Inc.

1998-02-17

841 593

5,61%

841 593

5,61%

Bank Austria Creditanstalt International AG poprzez Bank Austria AG

1999-12-08

729 476

4,86%

729 476

4,86%

1 Gdaƒskie Przedsi´biorstwo Robót

Drogowych SA w Gdaƒsku,

1 Kieleckie Przedsi´biorstwo Robót

Mostowych SA w Kielcach,

1 Miejskie Przedsi´biorstwo Robót Dro-

gowych w Poznaniu,

1 Rzeszowskie Przedsi´biorstwo Robót

Drogowych SA w Rzeszowie,

1 Exbud Nova SA w Warszawie.

WÊród najwi´kszych inwestycji zreali-

zowanych w ostatnich latach sà:

1 terminale portu lotniczego w Tbilisi,

Gruzja,

1 terminale portu lotniczego w Dnie-

propietrowsku, Ukraina,

1 port lotniczy w Gdaƒsku–R´biecho-

wie,

1 modernizacja mi´dzynarodowej trasy

kolejowej E–20 Madryt–Moskwa,

1 most na WiÊle w Annopolu,

1 most Grunwaldzki w Krakowie,

1 most na Odrze w Lubià˝u.

Budownictwo in˝ynieryjne obejmuje

przedsi´wzi´cia zwiàzane z realizacjà prac

hydro– i geotechnicznych, oraz prace na

rzecz ochrony Êrodowiska. Sà to m.in. za-

pory, elektrownie wodne, stacje uzdatnia-

nia wody, oczyszczalnie Êcieków, kolektory

kanalizacji przemys∏owej i miejskiej itp.

Wiodàcymi spó∏kami tej bran˝y w Gru-

pie Kapita∏owej Exbud sà:

1 HYDROTREST SA w Krakowie,

1 Rzeszowskie Przedsi´biorstwo Robót

In˝ynieryjnych SA w Rzeszowie,

1 Exbud Hydrogeotechnika SA w Kiel-

cach.

Do najwa˝niejszych przedsi´wzi´ç re-

alizowanych w ostatnich latach nale˝à:

1 zapora wodna Klimówka na rzece Ro-

pie,

1 oczyszczalnia Êcieków w Rzeszowie,

Nowej Sarzynie, Lubaczowie, Skrzyszowi-

cach i Nowej D´bie,

1 kanalizacja sanitarna dla miasta Kol-

buszowa,

1 zespó∏ zbiorników wodnych Czorsz-

tyn–Niedzica–Sromowce na Dunajcu,

1 elektrownia wodna na zbiorniku

w Dobczycach (rzeka Raba),

1 zbiornik wodny Âwinna Por´ba na

rzece Skawie.

Budownictwo na potrzeby energetyki

obejmuje miedzy innymi realizacje no-

wych obiektów oraz modernizacje elek-

trowni i elektrociep∏owni. W Êwiadcze-

niu tego rodzaju us∏ug specjalizuje si´

nale˝àca do Grupy Kapita∏owej Exbud

Energomonta˝–Zachód SA. Posiada ona

du˝e doÊwiadczenie, wyspecjalizowanà

kadr´ oraz wszystkie niezb´dne upraw-

nienia do prowadzenia prac w bran˝y

energetycznej na terenie ca∏ej Europy.

O renomie Energomonta˝u–Zachód

najlepiej Êwiadczy udzia∏ w realizacji na-

st´pujàcych obiektów:

1 elektrownie: Turów, Dolna Odra,

Opole, Po∏aniec,

1 elektrociep∏ownia Wroc∏aw,

1 elektrownie atomowe w Niemczech,

Bu∏garii, Czechach, S∏owacji i na W´-

grzech,

1 Huta Miedzi Legnica,

1 Huta Katowice,

1 elektrownie Meri Pori i Inkoo w Fin-

landii,

1 elektrownie Reuter West i Lippendorf

w Niemczech.

Poza budownictwem, holding zajmuje

si´ dodatkowo dzia∏alnoÊcià odlewniczà

— g∏ównie poprzez spó∏k´ Odlewnie SA,

poligraficznà — poprzez Poligrafi´ SA oraz

dzia∏alnoÊcià handlowà. Nale˝y przy tym

zaznaczyç, ˝e mimo i˝ dzia∏alnoÊç poligra-

ficzna by∏a jednà z najbardziej rentownych

spoza dzia∏alnoÊci podstawowej, to jednak

Exbud zdecydowa∏ si´ na sprzeda˝ w we-

zwaniu wi´kszej cz´Êci posiadanego pakie-

tu akcji Poligrafii. W wyniku tej transakcji

Exbud SA posiada 319 778 akcji Poligrafia

SA, co stanowi 8,86 % kapita∏u akcyjnego

i zapewnia taki sam procent g∏osów na

WZA Poligrafia SA. Przed zawarciem trans-

akcji w ramach wezwania, Exbud SA posia-

da∏ 54% kapita∏u akcyjnego Poligrafia SA,

co zapewnia∏o taki sam procent g∏osów na

WZA Poligrafia SA. Zysk netto na tej trans-

akcji wyniós∏ ok. 10,6 mln z∏.

Natomiast zakup pakietu akcji Odlew-

ni SA wp∏ywa ujemnie na osiàgane skon-

solidowane wyniki holdingu, w zwiàzku

B R A N Ż A M I E S I Ą C A : B U D O W N I C T W O

90

II/2000

TABELA 2. Bilans

1996–12–31 1997–12–31 1998–12–31 1998–06–30

1999–06–30

1999–09–30

Aktywa

379 627,9

625 796,5

974 100,0

867 601,8

1 188 457,0

1 488 509,0

I. Majątek trwały

136 326,4

270 115,4

438 807,0

348 863,5

498 908,0

553 018,0

1. Wartości niematerialne i prawne

6 041,2

8 475,0

19 333,0

18 904,1

20 699,0

21 330,0

1A. Wartość firmy z konsolidacji

470,9

12 738,0

11 969,8

17 104,0

39 079,0

2. Rzeczowy majątek trwały

117 162,3

227 999,6

338 587,0

271 077,0

367 236,0

425 121,0

3. Finansowy majątek trwały

2 058,3

14 846,5

39 215,0

19 049,2

62 668,0

23 354,0

4. Należności długoterminowe

11 064,6

18 323,4

28 934,0

27 863,4

31 201,0

44 134,0

II. Majątek obrotowy

241 250,0

348 349,7

523 498,0

507 275,3

672 090,0

918 859,0

1. Zapasy

52 305,0

94 610,5

154 311,0

128 908,3

193 961,0

218 211,0

2. Należności krótkoterminowe

131 572,3

212 790,6

313 713,0

315 797,5

396 356,0

617 062,0

4. Papiery wartościowe przeznaczone do obrotu

29 125,2

1 966,5

5 457,0

27 313,4

7 618,0

28 202,0

5. Środki pieniężne

28 247,5

38 982,1

50 017,0

35 256,1

74 155,0

55 384,0

III. Rozliczenia międzyokresowe

2 051,5

7 331,4

11 795,0

11 463,0

17 459,0

16 632,0

2. Pozostałe rozliczenia międzyokresowe

–

7 331,4

11 795,0

–

17 459,0

16 632,0

Pasywa

379 627,9

625 796,5

974 100,0

867 601,8

1 188 457,0

1 488 509,0

I. Kapitał własny

181 721,2

210 392,8

389 863,0

370 483,6

406 363,0

411 386,0

1. Kapitał akcyjny

50 000,0

50 000,0

75 000,0

75 000,0

75 000,0

75 000,0

3. Kapitał zapasowy

101 755,9

122 247,0

259 810,0

272 073,7

291 248,0

305 452,0

4. Kapitał rezerwowy z aktualizacji wyceny

17 230,9

16 259,5

16 117,0

14 429,7

31 671,0

17 058,0

5. Pozostałe kapitały rezerwowe

5 500,0

5 500,0

5 500,0

5 500,0

20 275,0

5 500,0

6A. Różnice kursowe z konsolidacji

149,7

987,7

1 364,0

1 206,7

1 371,0

1 517,0

7. Niepodzielony zysk lub niepokryta

strata z lat ubiegłych

–5 382,8

–12 814,2

–7 864,0

–17 721,8

–26 001,0

–18 119,0

8. Zysk (strata) netto

12 467,5

28 212,8

39 936,0

19 995,3

12 799,0

24 978,0

II. Rezerwa kapitałowa z konsolidacji

4 804,6

11 219,5

5 981,0

11 652,2

2 956,0

4 970,0

III. Kapitał własny akcjonariuszy (udziałowców)

mniejszościowych

17 878,8

43 932,3

88 400,0

65 960,3

91 276,0

127 078,0

IV. Rezerwy

4 081,5

7 067,9

4 572,0

7 795,0

4 261,0

5 670,0

1. Rezerwy na podatek dochodowy

–

1 702,7

1 632,0

–

1 868,0

2 330,0

2. Pozostałe rezerwy

–

5 365,2

2 940,0

–

2 393,0

3 340,0

V. Zobowiązania

154 148,2

314 120,1

438 487,0

369 330,3

615 648,0

856 080,0

1. Zobowiązania długoterminowe

9 635,0

31 737,2

45 361,0

36 816,0

47 016,0

54 803,0

2. Zobowiązania krótkoterminowe

144 513,2

282 382,9

393 126,0

332 514,3

568 632,0

801 277,0

VI. Rozliczenia międzyokresowe

i przychody przyszłych okresów

16 993,6

39 063,9

46 797,0

42 380,4

67 953,0

83 325,0

Zobowiązania pozabilansowe

–

52 309,1

79 169,0

–

96 117,0

113 306,0

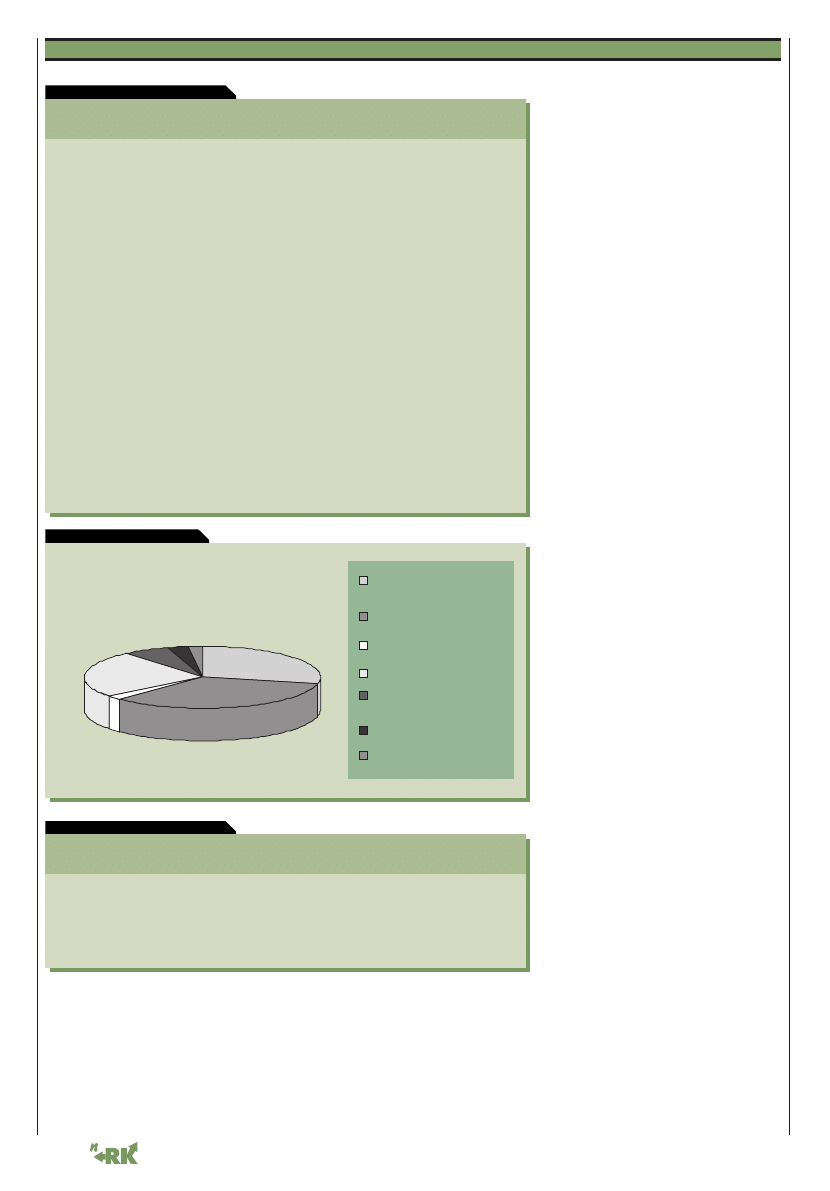

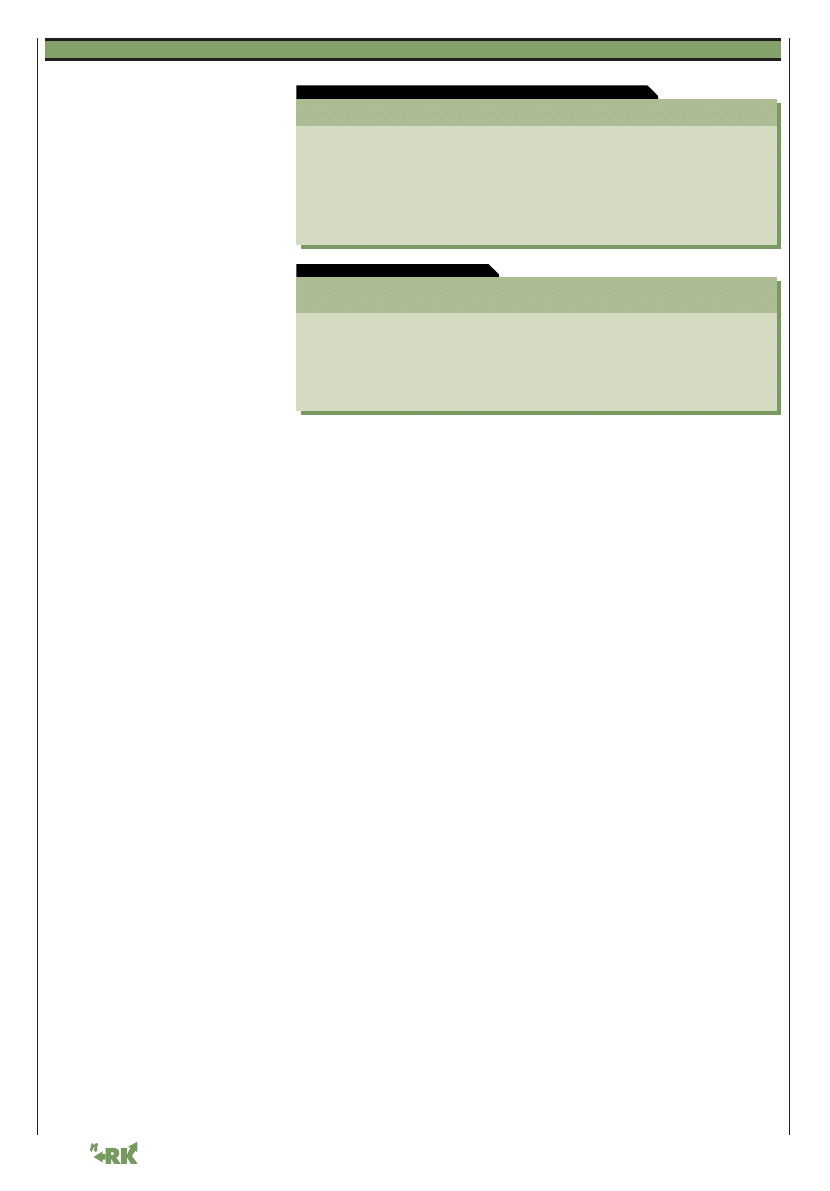

WYKRES 1. Struktura zobowiązań — stan na 30.06.1999

24%

15 %

41%

3%

9%

3% 1% 3% 1%

kredyty bankowe

zobowiązania z tytułu wyemitowanych krótkoterminowych dłużnych papierów wartościowych

zobowiązania z tytułu dostaw i usług

zaliczki otrzymane na poczet dostaw

zobowiązania długoterminowe w okresie spłaty

fundusze specjalne

pozostałe zobowiązania krótkoterminowe

zobowiązania z tytułu wynagrodzeń

zobowiązania z tytułu podatków, ceł i ubezpieczeń społecznych

z czym w ramach restrukturyzacji plano-

wane jest zbycie i tego pakietu.

Restrukturyzacja

Obecnie efektywnoÊç prowadzonej

przez Exbud i Grup´ Kapita∏owà dzia∏alno-

Êci znajduje si´ na znaczàco ni˝szym pozio-

mie w stosunku do konkurentów. Nawet

jej niewielka poprawa, zw∏aszcza w zakre-

sie ograniczenia kosztów zarzàdu, wp∏ynie

pozytywnie na zwi´kszenie zysków. Przy-

czyni si´ do tego te˝ fakt, ˝e Exbud zakoƒ-

czy∏ ju˝ budow´ grupy kapita∏owej i nie sà

ju˝ planowane ˝adne nowe akwizycje.

Obecnie firma zamierza ju˝ tylko koncen-

trowaç si´ na usprawnieniu organizacji

i efektywnoÊci dzia∏ania poszczególnych

subholdingów. Celowi temu ma s∏u˝yç

przeprowadzana restrukturyzacja, m.in.

poprzez zmian´ dotychczasowej struktury

holdingu. Nale˝y si´ spodziewaç, umocnie-

nia pozycji na rynku regionalnym poszcze-

gólnych firm wchodzàcych w sk∏ad holdin-

gu.

B´dzie

to

mo˝liwe

poprzez

konsolidacje ma∏ych firm w silne jednostki

wykonawcze na tym rynku, o wy˝szej kon-

kurencyjnoÊci i wi´kszej zdolnoÊci kon-

traktacyjnej. Konsolidacja tych firm ma si´

odbyç wg dwóch kryteriów: obszaru dzia∏a-

nia spó∏ki i jej specjalizacji w danym seg-

mencie budownictwa, co prowadziç b´dzie

do tworzenia drugiego szczebla holdingu

— poprzez wnoszenie akcji lub udzia∏ów

spó∏ek do tej spó∏ki, która zostanie liderem

w danym segmencie lub na danym terenie.

Wyniki finansowe

Bilans skonsolidowany Grupy

Exbudu

1 W 1998 r wartoÊç sumy bilansowej

wzros∏a a˝ o 55%. W aktywach najwi´kszy

wzrost zanotowa∏ majàtek trwa∏y (66%), co

jest efektem poszerzania Grupy Kapita∏o-

wej i nabywania nowych udzia∏ów — stan

finansowego majàtku trwa∏ego na koniec

1998 r. by∏ ponad dwukrotnie wy˝szy, ni˝

w roku poprzednim. W roku bie˝àcym

Exbud w dalszym ciàgu powi´ksza Grup´,

a do jednej z wa˝niejszych zdobyczy nale˝y

zaliczyç gie∏dowy GPRD, w którym Exbud

posiada 82,36% kapita∏u akcyjnego (87,86%

maksymalnej liczby g∏osów na Walnym

Zgromadzeniu

Akcjonariuszy

GPRD

SA).Stàd te˝ wynika prawie 60% wzrost fi-

nansowego majàtku trwa∏ego w roku 1999.

1 W ciàgu 1998r majàtek obrotowy

wzrós∏ o 50%. Najwi´kszà dynamikà

(177%) zanotowa∏a pozycja papiery warto-

Êciowe przeznaczone do obrotu. Pozycja ta

obejmuje m.in. akcje Budimex SA, które

Exbud kupowa∏ chcàc doprowadziç do po-

∏àczenia obu firm. Poniewa˝ do po∏àczenia

nie dosz∏o Exbud sprzeda∏ te akcje

w czerwcu br., osiàgajàc zysk 8677,5 tys. z∏

1 Poszerzanie skali dzia∏alnoÊci widoczne

jest te˝ w 60% wzroÊcie zapasów (1998 r.).

Wi´kszà ich cz´Êç stanowià pó∏produkty

i produkty w toku (53%) oraz materia∏y

(27%). Widoczne jest jednak znaczne wy-

d∏u˝enie si´ cyklu zapasów, co mo˝e te˝

Êwiadczyç o ich nadmiernym gromadzeniu.

1 Wzrost sumy bilansowej by∏ mo˝liwy

g∏ównie dzi´ki przeprowadzonej w roku

ubieg∏ym emisji akcji, która odbi∏a si´

w pasywach, na wzroÊcie kapita∏ów w∏a-

snych. Emisja ta poprawi∏a struktur´ bi-

lansu — na koniec roku 1998 r. kapita∏y

w∏asne finansowa∏y posiadany przez

spó∏k´ majàtek trwa∏y w 88%. W roku bie-

˝àcym widoczny jest jednak znaczny

wzrost zad∏u˝enia — o blisko 40%. Jest to

przede wszystkim (90%) zad∏u˝enie krót-

B R A N Ż A M I E S I Ą C A : B U D O W N I C T W O

91

II/2000

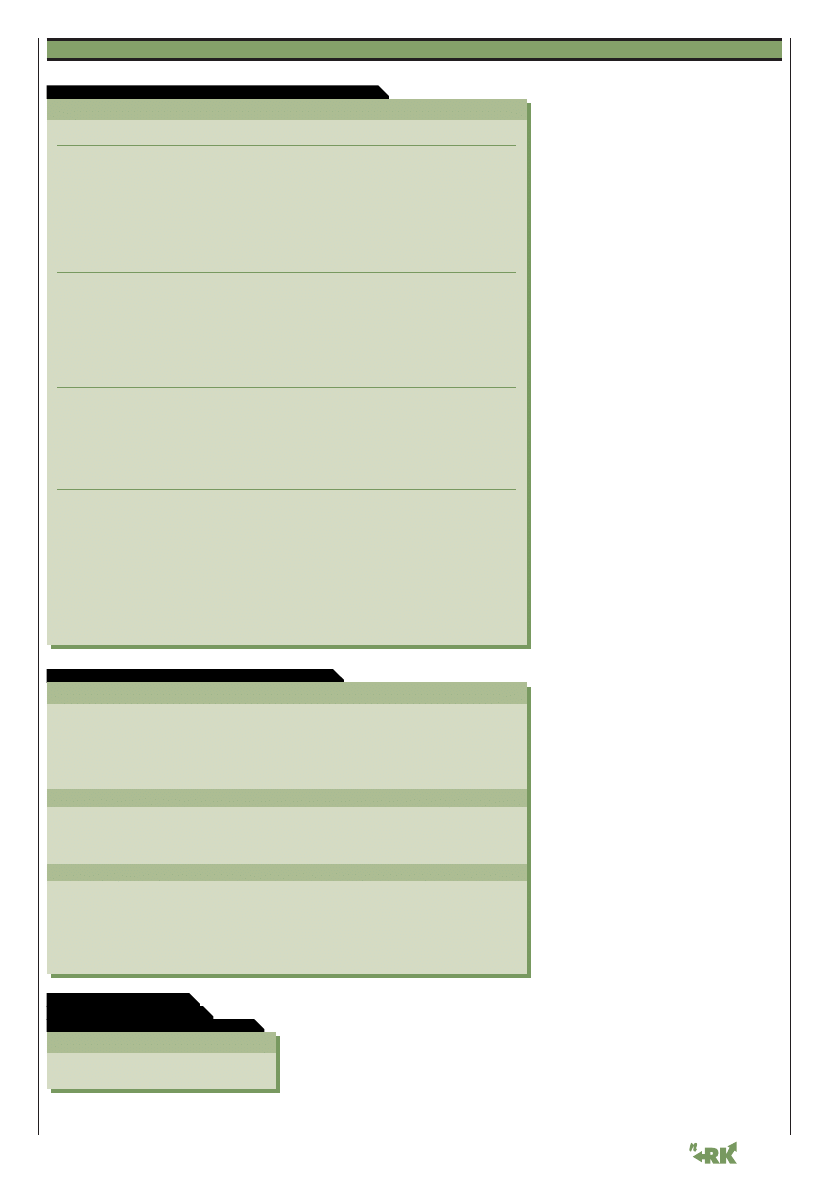

WYKRES 2. Porównanie struktury zobowiązań krótkoterminowych po półroczu 1998 i 1999

25 000

20 000

15 000

10 000

5 000

0

półrocze

1998

półrocze

1998

kredyty bankowe

pożyczki

zobowiązania

z tytułu

wyemitowanych

krótkoterminowych

dłużnych

papierów

wartościowych

zobowiązania

z tytułu

dostaw

i usług

zobowiązania

długoterminowe

w okresie

spłaty

TABELA 3. Ważniejsze zobowiązania krótkoterminowe dynamika I półrocze 1998/I półrocze 1999

a) kredyty bankowe

117,83%

b) pożyczki

–75,49%

c) zobowiązania z tytułu dłużnych papierów wartościowych wyemitowanych krótkoterminowych

717,75%

e) zobowiązania z tytułu dostaw i usług

20,45%

f) zaliczki otrzymane na poczet dostaw

245,45%

g) zobowiązania wekslowe

10,72%

h) zobowiązania z tytułu podatków, ceł społecznych i ubezpieczeń

67,76%

i) zobowiązania z tytułu dywidend

–63,87%

j) zobowiązania z tytułu wynagrodzeń

38,97%

k) zobowiązania długoterminowe w okresie spłaty, w tym:

139,21%

— z tytułu kredytów bankowych i pożyczek

139,21%

l) fundusze specjalne

43,13%

m) pozostałe zobowiązania krótkoterminowe

77,08%

Zobowiązania krótkoterminowe, razem

69,95%

WYKRES 3. Struktura przychodów ze sprzedaży Grupy Kapitałowej - I półrocze 1999

73%

6%

5%

7%

9%

sprzedaż usług

budowlano–

montażowych

sprzedaż

wyrobów i

półfabrykatów

budowlanych

sprzedaż

wyrobów i

usług odlewniczych

sprzedaż

usług

poligraficznych

pozostała

koterminowe, na które obok kredytów

bankowych sk∏adajà si´ wyemitowane

commercial papers. Nale˝y tak˝e dodaç,

˝e zad∏u˝enie b´dzie si´ zwi´kszaç

w przysz∏oÊci g∏ównie ze wzgl´du na fi-

nansowanie dzia∏alnoÊci

developerskiej.

Wi´kszoÊç kredytów bankowych jest

oprocentowana wg zmiennej stopy procen-

towej, co przy tendencji podnoszenia stóp

procentowych jest dla spó∏ki niekorzystne.

Natomiast wyemitowane krótkotermi-

nowe papiery d∏u˝ne oprocentowane sà wg

sta∏ej stopy procentowej, wynoszàcej ok.

11,83 % (Êrednia wa˝ona). Ten tryb pozyski-

wania kapita∏u jest stosunkowo taƒszy od

kredytów bankowych, dlatego te˝ nie dziwi

bardzo dynamiczny wzrost (717%) tej pozy-

cji w zobowiàzaniach krótkoterminowych.

Dynamika zmian w strukturze zobo-

wiàzaƒ zosta∏a przedstawiona poni˝ej:

1 1998 r. by∏ dla Grupy korzystny tak˝e

pod wzgl´dem zrealizowanego zysku net-

to. Jego dynamika wynios∏a 41%, przy

wzroÊcie przychodów ze sprzeda˝y

o 38,5%. W roku 1999 stosunek ten jest

odwrotny — wzrostowi sprzeda˝y o 23%

towarzyszy spadek zysku netto o 36%. Na

wypracowany skonsolidowany zysk Gru-

py za I pó∏rocze 1999 r. sk∏ada si´ przede

wszystkim dzia∏alnoÊç budowlana —

65%. Pozosta∏a wartoÊç jest wynikiem

dzia∏alnoÊci poligraficzno — wydawni-

czej — 15,5%, pozosta∏a — 19,5%.

Rachunek zysków i strat

1 Pod wzgl´dem wypracowanych przy-

chodów rok 1998 nie by∏ dla spó∏ki matki

szczególnie udany — wzros∏y one jedynie

o 10%, a wi´c poni˝ej wzrostu produkcji bu-

dowlanej (11,6%). W wynikach grupy wi-

doczna jest jednak znacznie lepsza dynami-

ka — 38,5%, której towarzyszy wzrost zysku

netto o 41,5%. W 1999 r, po okresie trzech

kwarta∏ów wartoÊç przychodów ze sprzeda-

˝y odpowiada wartoÊciom wypracowanym

w roku 1998, jednak zdecydowanie spad∏a

wartoÊç zysku netto wypracowanego po

trzech kwarta∏ach (–37%). Os∏abienie dyna-

miki zysku netto odby∏o si´ g∏ównie za

sprawà wzrostu kosztów finansowych

zwiàzanych ze wzrostem zad∏u˝enia.

1 Ponadto nale˝y zwróciç uwag´ na

fakt, ˝e w 1998 r. tylko 30% przychodów

ze sprzeda˝y pochodzi od spó∏ki matki,

podczas gdy jej udzia∏ w zysku netto Gru-

py si´ga 60%. Taka relacja wynika g∏ów-

nie z faktu, ˝e dzia∏alnoÊç spó∏ek holdin-

gowych cechuje si´ znacznie ni˝szà

rentownoÊcià. Exbud jako generalny wy-

konawca holdingu realizuje najbardziej

rentowne kontrakty, co w znaczny sposób

wp∏ywa na wyniki spó∏ki matki.

1 Najwi´kszy wzrost w 1998 r. zanoto-

wa∏y koszty sprzeda˝y (83,6%), w tym

wzrost kosztów wynagrodzeƒ o 42,5%

oraz koszty zarzàdu (49%).

Analiza wskaênikowa

1 Mar˝e zysku realizowane przez spó∏-

k´ matk´ sà znaczàco wy˝sze ni˝ osiàgane

przez ca∏à Grup´. Wynika to m.in. z faktu,

˝e ma∏e firmy holdingowe majà ni˝sze

zdolnoÊci konkurencyjne, co cz´sto zmu-

sza je do obni˝ania realizowanych mar˝.

1 Na uwag´ zas∏uguje, przy wzroÊcie

wartoÊci przychodów ze sprzeda˝y jedy-

nie o 3,6% w 1998 r., rosnàca w tym okre-

sie mar˝a zysku brutto ze sprzeda˝y oraz

mar˝a zysku brutto, co jest wynikiem

g∏ównie ni˝szego wzrostu kosztów wy-

tworzenia. Osiàgane rentownoÊci mog∏y-

by byç znacznie lepsze, gdyby zosta∏y ob-

ni˝one koszty zarzàdu, których udzia∏

w 1998 r. w przychodach ze sprzeda˝y wy-

nosi∏ a˝ 10%, a po trzech kwarta∏ach

1999 r. wynosi 9,4%, co w porównaniu

z innymi spó∏kami plasuje Exbud wraz

z grupà kapita∏owà na ostatnim miejscu

(w innych spó∏kach budowlanych stosu-

nek ten wynosi ok. 6%).

1 S∏abe wyniki osiàgni´te po trzech

kwarta∏ach 1999 r. rzutujà na spadek po-

B R A N Ż A M I E S I Ą C A : B U D O W N I C T W O

92

II/2000

WYKRES 4. Koszty wg rodzaju

28%

35%

2%

24%

6%

2%

3%

zużycie

materiałów i energii

usługi obce

podatki i opłaty

wynagrodzenia

świadczenia na

rzecz pracowników

amortyzacja

pozostałe

TABELA 4. Rachunek zysków i strat

1996

1997

1998narastająco

po III kwartałach

I. Przychody netto ze sprzedaży produktów, towarów i materiałów

657 214,8

1 222 194,0 1 692 797,0

1 695 335,0

1. Przychody netto ze sprzedaży produktów

519 883,0

1 101 765,9 1 490 023,0

1 509 758,0

2. Przychody netto ze sprzedaży towarów i materiałów

137 331,8

120 428,1

202 774,0

185 577,0

II. Koszty sprzedanych produktów, towarów i materiałów

575 074,2

1 043 597,9 1 435 825,0

1 443 718,0

1. Koszty wytworzenia sprzedanych produktów

447 387,1

934 830,2 1 253 001,0

1 198 510,0

2. Wartość sprzedanych towarów i materiałów

127 687,1

108 767,7

182 824,0

245 208,0

III. Zysk (strata) brutto na sprzedaży

82 140,6

178 596,1

256 972,0

251 617,0

IV. Koszty sprzedaży

7 985,6

10 246,9

18 840,0

20 754,0

V. Koszty ogólnego zarządu

46 735,5

114 567,0

170 951,0

160 709,0

VI. Zysk (strata) na sprzedaży

27 419,5

53 782,2

67 181,0

70 154,0

VII. Pozostałe przychody operacyjne

3 227,2

20 199,3

27 395,0

27 987,0

VIII. Pozostałe koszty operacyjne

10 031,1

25 313,3

25 716,0

25 663,0

IX. Zysk (strata) na działalności operacyjnej

20 615,6

48 668,2

68 860,0

72 478,0

X. Przychody z akcji i udziałów w innych podmiotach

65,7

110,8

116,0

9 118,0

XII. Pozostałe przychody finansowe

23 019,6

36 003,4

26 810,0

17 625,0

XIII. Koszty finansowe

22 381,2

38 483,5

38 175,0

34 983,0

XIV. Zysk (strata) na działalności gospodarczej

21 319,7

46 298,9

57 611,0

64 238,0

XV. Wynik zdarzeń nadzwyczajnych

–96,6

1 554,5

3 244,0

3 327,0

1. Zyski nadzwyczajne

–

2 805,8

6 923,0

4 308,0

2. Straty nadzwyczajne

–

–1 251,3

–3 679,0

–981,0

XVa. Odpis wartości firmy z konsolidacji

–113,1

–2 266,0

4 480,0

XVb. Odpis rezerwy kapitałowej z konsolidacji

248,0

4 507,3

6 675,0

3 870,0

XVI. Zysk (strata) brutto

21 471,1

52 247,6

65 264,0

66 955,0

XVII. Podatek dochodowy

8 128,0

22 674,9

20 015,0

34 895,0

XVIII. Pozostałe obowiązkowe zmniejszenia zysku (zwiększenia straty)

47,0

826,0

XVIIIa. Zysk (strata) z udziałów w jednostkach stowarzyszonych

1 294,0

488,0

2 672,0

XVIIIb. (Zysk) strata udziałowców mniejszościowych

–875,6

–2 653,9

–5 754,0

–8 929,0

XIX. Zysk (strata) netto

12 467,5

28 212,8

39 936,0

24 977,0

TABELA 5. Wskaźniki zyskowności

Grupa kapitałowa

Exbud SA

1996

1997

1998IIIQ’99

1996

1997

1998 IIIQ’99

Marża zysku brutto ze sprzedaży

12,5%

14,6%

15,2%

15,1%

9,4%

12,2%

16,6%

14,7%

Marża zysku operacyjnego

3,1%

4,0%

4,1%

4,1%

2,2%

4,8%

5,8%

4,9%

Marża zysku brutto

3,3%

4,3%

3,9%

3,8%

4,1%

5,7%

6,0%

5,4%

Marża zysku netto

1,9%

2,3%

2,4%

1,6%

3,6%

3,8%

4,8%

3,0%

Stopa zwrotu z kapitału własnego

8,2%

14,4%

13,3%

8,9%

7,8%

9,4%

8,7%

5,0%

Stopa zwrotu z aktywów

4,3%

5,6%

5,0%

3,0%

5,6%

5,6%

5,3%

2,9%

ziomu wskaêników zwrotu na kapitale

w∏asnym i aktywach.

RentownoÊç Exbudu na tle

bran˝y

Porównujàc wskaêniki rentownoÊci

Exbudu i jego grupy kapita∏owej z ren-

townoÊcià osiàganà w pozosta∏ych spó∏-

kach budowlanych, widaç, ˝e jego wyniki

odstajà od wyników bran˝y, a przeprowa-

dzana restrukturyzacja jest dla firmy ko-

niecznoÊcià, je˝eli chce ona utrzymaç

swojà dotychczasowà pozycj´ w bran˝y.

Na koniec III kwarta∏u 1999 r. stopa za-

d∏u˝enia by∏a najwy˝sza od 1996 r. Znacz-

ny spadek zad∏u˝enia w 1998 r. spó∏ki

Exbud by∏ wynikiem przeprowadzonej

emisji. Obecny wzrost zad∏u˝enia zwi´k-

szy∏ znacznie koszty finansowe, co z kolei

wp∏yn´∏o na obni˝enie wskaêników

p∏ynnoÊci. Ich poziom jest ni˝szy od zale-

canych, co mo˝e wskazywaç na mo˝li-

woÊç wyst´powania k∏opotów z regulo-

waniem zobowiàzaƒ. Na korzyÊç nale˝y

zaliczyç fakt, ˝e spó∏ka o wiele szybciej

Êciàga swoje nale˝noÊci ni˝ reguluje swo-

je zobowiàzania (68 dni wobec 105).

Prognoza

Prognoza Zarzàdu zak∏ada osiàgni´cie

skonsolidowanego zysku netto na pozio-

mie 50 mln z∏ oraz skonsolidowanych

przychodów na poziomie 2,4 mld z∏. Po

trzech kwarta∏ach spó∏ka wykona∏a zaled-

wie 50% prognozowanego zysku oraz ok.

70% prognozowanych przychodów ze

sprzeda˝y, jednak jeszcze w paêdzierniku

by∏a ona podtrzymywana przez Zarzàd, ja-

ko, ˝e spó∏ka mia∏a zapewnione kontrakty

dla tej prognozy. Ponadto w jej realizacji

pomogà zyski z operacji finansowych —

g∏ównie ze sprzeda˝y akcji Poligrafii. Wg

Prezesa Zaraski w 2000 i 2001 r. zyski gru-

py powinny byç znaczàco wy˝sze, g∏ównie

dzi´ki przeprowadzanej restrukturyzacji

i naprawy, co powinno przynieÊç popraw´

jakoÊci oraz zwi´kszenie rentownoÊci

i efektywnoÊci holdingowych firm, jednak

nie zosta∏y podane ˝adne konkretne pro-

gnozy finansowe na ten okres. Spó∏ka po-

da∏a tylko informacj´, ˝e portfel zamówieƒ

na 2000 r. jest wype∏niony w 75%.

Wed∏ug za∏o˝onego planu grupa ma

skupiç si´ w najbli˝szych latach na dzia-

∏alnoÊci

developerskiej. Je˝eli nie zmieni

si´ drastycznie koniunktura, za 3–4 lata

grupa powinna mieç 50 proc. przycho-

dów z

developerki, reszt´ z wykonaw-

stwa. Docelowo dzia∏alnoÊç

developerska

ma dawaç 60–70 proc. przychodów ze

sprzeda˝y grupy kapita∏owej.

Wycena spó∏ki

Wycena spó∏ki zosta∏a przeprowadzona

metodà mno˝ników rynkowych, która

opiera si´ na wartoÊci rynkowej danego

przedsi´biorstwa w oparciu o znanà

z kursów gie∏dowych wartoÊç rynkowà

kapita∏u firm podobnych, notowanych

na gie∏dzie. WartoÊç rynkowa ustalona

zosta∏a na podstawie mno˝ników b´dà-

cych ilorazem wartoÊci rynkowej poszcze-

gólnych spó∏ek i odpowiednio zysku ope-

racyjnego, zysku netto, przychodów

i wartoÊci ksi´gowej. Do wyceny zosta∏a

u˝yta wartoÊç rynkowa z dnia 29.12.1999

spó∏ek budowlanych, a pozosta∏e dane to

wyniki za dwa ostatnie pó∏rocza (II pó∏ro-

cze 1998 i I pó∏rocze na 1999):

Obecnie cena akcji Exbudu oscyluje wo-

kó∏ 35 z∏, a wi´c ok. 25% poni˝ej wartoÊci

wynikajàcej z przeprowadzonej wyceny.

Wycena ta jednak nie uwzgl´dnia korzyÊci

p∏ynàcych z przeprowadzanej restruktury-

zacji. Uwzgl´dniajàc dodatkowo korzyÊci

z niej wyp∏ywajàce, które powinny byç od-

czuwalne ju˝ w 2000 r. (zmniejszenie

kosztów zarzàdu; zwi´kszenie rentowno-

Êci spó∏ek zale˝nych), wartoÊç ta powinna

rosnàç. Uwzgl´dniajàc powy˝sze czynniki

wydaje si´ rekomendacj´ „kupuj”.

Podsumowanie

Exbud jest najwi´kszym holdingiem bu-

dowlanym w Polsce dzia∏ajàcym w czterech

podstawowych segmentach tej bran˝y. Jego

udzia∏ w rynku budowlanym przekracza

3%. Mimo to, pod wzgl´dem rentownoÊci

Grupa Exbudu wypada stosunkowo s∏abo

na tle bran˝y. Jednak˝e przy silnej pozycji

rynkowej Exbudu i wysokich przychodach

ze sprzeda˝y, poprawa efektywnoÊci dzia∏a-

nia holdingu (za sprawà przeprowadzanej

restrukturyzacji), przy jednoczesnym obni-

˝eniu zbyt wysokich kosztów zarzàdu po-

winna znacznie podwy˝szyç poziom

wskaêników rentownoÊci, plasujàc Exbud

w czo∏ówce spó∏ek budowlanych. Ponadto

uwzgl´dniajàc przeprowadzonà wycen´,

a tak˝e rosnàce zainteresowanie Exbudem

ze strony ró˝nych inwestorów, zaleca si´

kupno tych akcji.

K

ATARZYNA

P

¸ACZEK

Wydzia∏ Analiz i Informacji

Beskidzki Dom Maklerski SA

B R A N Ż A M I E S I Ą C A : B U D O W N I C T W O

93

II/2000

TABELA 6. Wskaźniki zyskowności

1998 r

III kwartał 99

Mostostal Warszawa Mostostal Zabrze Budimex Mostostal Warszawa Mostostal Zabrze Budimex

Marża zysku brutto ze sprzedaży

8,6%

11,7%

9,5%

12,9%

8,5%

12,9%

Marża zysku operacyjnego

4,9%

6,0%

3,9%

4,5%

4,1%

4,5%

Marża zysku brutto

6,1%

7,2%

5,9%

5,8%

5,8%

5,8%

Marża zysku netto

4,0%

4,5%

3,6%

4,5%

4,5%

4,5%

Stopa zwrotu z kapitału własnego

10,7%

15,5%

9,3%

7,8%

19,5%

7,8%

Stopa zwrotu z aktywów

7,7%

6,7%

5,5%

5,3%

7,8%

5,3%

TABELA 8. Wartość, zysk, przychody

Wartość rynkowa

Zysk operacyjny

Zysk netto

Przychody ze sprzedaży Wartość księgowa

(30.06.99)

Mostostal Zabrze skons.

160586

40978

21408

822881

115824

Mostostal Warszawa skons.

199500

16455,9

16505,3

504449,7

200354

Budimex skons.

564030

68023

20697

1068683

297565

Exbud skonsolidowany

91561,1

35472,82225029,6

374015

TABELA 9. Wartość, zysk, przychody

Exbud

Wartość rynkowa

Cena

Zysk operacyjny

742679,56

49,51

Zysk netto

553848,85

36,92

Przychody ze sprzedaży

829499,83

55,30

Wartość księgowa

533306,52

35,55

Średnia (Exbud skonsolid)

664833,69

44,32

TABELA 7. Wskaźniki finansowe

WSKAŹNIKI ZADŁUŻENIA

Grupa kapitałowa

Exbud

1996.12.31 1997.12.31 1998.12.31

IIIQ’99

1996.12.31 1997.12.31 1998.12.31

IIIQ’99

Stopa zadłużenia

40,6%

50,2%

45,0%

57,5%

26,7%

41,7%

28,1%

43,2%

Wskaźnik struktury pasywów

84,8%

149,3%

112,5%

208,1%

38,2%

80,7%

41,9%

87,1%

Wskaźnik dźwigni finansowej

208,9%

297,4%

249,9%

361,8%

142,7%

193,5%

149,2%

201,5%

WSKAŹNIKI PŁYNNOŚCI

Grupa kapitałowa

Exbud

1996

1997

19981999.09.30

1996

1997

19981999.09.30

Kapitał pracujący

96 736,8 65 966,8 130 372,0 117 582,0

55 713,9

25 719,9

68 055,4

74 930,0

Wskaźnik płynności bieżącej

1,67

1,23

1,33

1,15

1,85

1,18

1,51

1,25

Wskaźnik płynności szybkiej

1,31

0,90

0,94

0,87

1,67

0,95

1,13

0,98

Wskaźnik podwyższonej płynności

0,40

0,15

0,14

0,10

0,55

0,19

0,30

0,30

S

pó∏ka przyj´∏a w∏aÊciwà strategi´

rozwoju na kolejne lata. Echo Inve-

stment utrzymuje pozycj´ lidera na

krajowym rynku budownictwa

mieszkaniowego i deweloperskiego, wcià˝

rozszerzajàc prowadzonà dzia∏alnoÊç na

nowe regiony Polski. Budujàc kilkanaÊcie

centrów handlowych firma umiej´tnie

wykorzysta∏a trwajàcy w Polsce wzmo˝ony

popyt na powierzchni´ handlowà. Unieza-

le˝nia si´ w ten sposób od spodziewanego

w okresie 2–3 lat znacznego spadku zainte-

resowania tego typu budownictwem.

Echo Investment anga˝uje si´ równie˝

w nowe przedsi´wzi´cia — budow´ sieci

hoteli czy multipleksów.

G∏ównym problemem spó∏ki jest ro-

snàcy udzia∏ zad∏u˝enia odsetkowego

w pasywach. Przy braku wp∏ywów z emi-

sji akcji kredyty b´dà stanowiç g∏ówne,

obok zysku netto i amortyzacji, êród∏o fi-

nansowania szybko zwi´kszajàcego si´

majàtku trwa∏ego (grunty, centra handlo-

we i rozrywki). Najszybszy ich przyrost

obserwowaç b´dziemy w roku 2000, gdy˝

wówczas ukoƒczony zostanie projekt bu-

dowy centrów handlowych o wartoÊci

przesz∏o 300 mln PLN. Na korzyÊç Echa

Investment dzia∏aç b´dà z kolei spadek

stóp oprocentowania kredytów przewi-

dywany w d∏u˝szym terminie oraz marka

firmy, pozwalajàca negocjowaç korzyst-

niejsze warunki kredytowania.

Podstawowà przewagà Echa Investment

nad konkurencjà jest posiadanie licznych

gruntów stanowiàcych doskona∏e lokali-

zacje dla centrów handlowych, biur czy

apartamentów. Istotny jest równie˝ fakt,

i˝ spó∏ka samodzielnie za∏atwia wszelkie

formalnoÊci administracyjno–prawne, b´-

dàce cz´sto przeszkodà nie do pokonania

dla inwestorów zagranicznych.

W przypadku kieleckiej spó∏ki, ze wzgl´-

du na polityk´ jej zarzàdu i g∏ównych akcjo-

nariuszy, nie istnieje obawa rozwodnienia

zysku przez nowà emisj´. W zwiàzku z tym

zak∏adany na przysz∏e lata stabilny i znacz-

ny wzrost generowanego przez Echo Inve-

stment zysku netto b´dzie si´ w pe∏ni prze-

k∏ada∏ na wzrost wskaênika EPS i jednocze-

sny spadek wskaênika P/E.

Poziom wskaêników wyceny rynkowej

Echo Investment jest obecnie znacznie

ni˝szy od Êredniego dla najwi´kszych

gie∏dowych budowlanych grup kapita∏o-

wych. Poniewa˝ w spó∏ce dominujàcà ro-

l´ odgrywaç b´dà w przysz∏oÊci segmenty

budownictwa charakteryzujàce si´ naj-

wy˝szà rentownoÊcià, w których przewi-

dywany jest wysoki poziom inwestycji,

szanse na utrzymanie relatywnej atrak-

cyjnoÊci wskaênikowej Echa Investment

wzgl´dem innych spó∏ek z bran˝y sà wy-

sokie. Uwzgl´dniajàc równie˝ korzystne

dla spó∏ki wskazania analizy technicznej

oraz brak ryzyka rozwodnienia zysków

spó∏ki, wydajemy krótko– i d∏ugotermi-

nowà rekomendacj´ KUPUJ.

Konkluzje inwestycyjne

Analizowany okres mo˝na podzieliç na

dwie fazy — trwajàcego blisko osiem mie-

si´cy sta∏ego wzrostu, a nast´pnie

3,5–miesi´cznego spadku kursu akcji Echa

Investment na GPW. Podczas pierwszego

z nich kurs spó∏ki by∏ znacznie silniejszy

od WIG–u, czego dowodem by∏a powi´k-

szajàca si´ odleg∏oÊç pomi´dzy porówny-

wanymi kursogramami (patrz wykres).

Z kolei po osiàgni´ciu poziomu 76 z∏ kur-

sogram Echa rozpoczà∏ trend spadkowy,

trwajàcy do pierwszej dekady paêdzierni-

ka br. Ta nag∏a zmiana trendu nie znajduje

uzasadnienia w zmianie czynników funda-

mentalnych, gdy˝ taka nie mia∏a miejsca

i mog∏a byç jedynie wynikiem gry popytu

i poda˝y na rynku kapita∏owym.

Nale˝y zauwa˝yç, i˝ trend spadkowy za-

koƒczy∏ si´ dok∏adnie po obni˝eniu si´ kur-

su spó∏ki o po∏ow´ poprzedniego wzrostu

(relacja 32 z∏–76 z∏–54 z∏). Zgodnie z zasada-

mi analizy technicznej cena akcji spó∏ki po-

winna obecnie powróciç do wczeÊniejszego

trendu wzrostowego, a teoretycznymi po-

ziomami oporu kursogram dla Echa Invest-

ment mogà staç si´ poziomy 70 z∏ (niewiel-

kie okno w trendzie spadkowym na

wykresie Êwiecowym) oraz tegoroczne

maksimum cenowe na poziomie 76 z∏.

Obaw nie powinna tak˝e budziç pe∏na

kontrola nad dzia∏alnoÊcià spó∏ki, jakà po-

siadajà pp. So∏owow. Uk∏ad taki nie zmie-

nia si´ od poczàtku dzia∏alnoÊci firmy, co

nie przeszkadza jej w osiàganiu rokrocz-

nie bardzo wysokiej dynamiki wyników

finansowych. RównoczeÊnie ma∏o praw-

dopodobny jest transfer zysków (choçby

poprzez odpowiednie ustalanie mar˝ po-

szczególnych robót) z Echa do jego podwy-

konawców — spó∏ek Cersanit oraz Mitex,

równie˝ b´dàcych pod kontrolà pp. So∏o-

wow. Jest to podyktowane mi´dzy innymi

rynkowà wartoÊcià kontrolowanych pa-

kietów wspomnianych firm — na dzieƒ

10 listopada 1999 r. wartoÊç pakietu Echa

wynosi prawie 100 mln z∏, podczas gdy

Cersanitu — 72 mln z∏, a Mitexu 60 mln

z∏. Bioràc za kryterium maksymalizacj´

posiadanego majàtku, ze wzgl´du na zbli-

˝ony poziom posiadanych udzia∏ów

w ka˝dej ze spó∏ek, racjonalnym dzia∏a-

niem jest zatem dla pp. So∏owow zwi´k-

szanie wartoÊci w∏aÊnie Echa Investment.

W przypadku kieleckiej spó∏ki, ze

wzgl´du na polityk´ zarzàdu spó∏ki, nie

B R A N Ż A M I E S I Ą C A : B U D O W N I C T W O

94

II/2000

ECHO INVESTMENT

Analiza zosta∏a opracowana przez Paw∏a Puchalskiego z Domu Inwestycyj-

nego BRE Banku

TABELA 1. Podstawowe dane

Liczba akcji [tys. szt.]

3 500

Free float [tys. PLN]

55 544

Kurs 10.11.99 [PLN]

63,00

Kapitalizacja [tys. PLN]

220 500

Zmiany kursu w ciągu (* – w relacji do WIG–u):

3 m–ce

–3,1%

10.4%*

6 m–cy

–8,7%

–3.3%*

Min. cenowe – 52 tyg. [PLN]

76,00

Max. cenowe – 52 tyg. [PLN]

31,80

TABELA 2. Struktura akcjonariatu

akcje/głosy

Sołowow Michał

34,0%

Ciesielski Wojciech

14,5%

Sołowow Barbara

11,1%

Beva–Hold Sp. z o.o.

8,8%

BRE SA

6,4%

pozostali

25,2%

Źródło: dane z grupy kapitałowej Echo Investment, P – prognozy Domu Inwestycyjnego BRE Banku SA

TABELA 3.

Sprzedaż

Zysk netto

Cena

EPS

P/E

P/BV

P/OP

P/CE

MC/S

EBIT/EV

EV/EBDIT

Liczba akcji

[tys. PLN]

[tys. PLN]

[PLN]

[PLN]

[ x ]

[ x ]

[ x ]

[ x ]

[ x ]

[ % ]

[ x ]

[tys. szt.]

1997

52 493

20 437

63,00

5,84

10,8

2,89

11,7

10,2

4,20

7,4

12,7

3 500

1998157 722

32 691

63,00

9,34

6,7

2,04

4,6

6,2

1,40

16,85,6

3 500

1999P

215 000

41 239

63,00

11,785,3

1,48 3,6

4,7

1,03

14,3

6,4

3 500

2000P

307 955

52 114

63,00

14,89

4,2

1,10

2,5

3,2

0,72

14,9

5,6

3 500

2001P

348 672

68 725

63,00

19,64

3,2

0,82

1,8

2,4

0,63

18,1

4,7

3 500

2002P

388 875

89 090

63,00

25,45

2,5

0,61

1,6

2,0

0,57

21,2

4,1

3 500

istnieje obawa rozwodnienia zysku przez

nowà emisj´. W zwiàzku z tym zak∏adany

na przysz∏e lata stabilny i znaczny wzrost

generowanego przez Echo Investment zy-

sku netto b´dzie si´ w pe∏ni przek∏ada∏

na wzrost wskaênika EPS i jednoczesny

spadek wskaênika P/E.

Potencjalnym zagro˝eniem dla grupy ka-

pita∏owej mo˝e staç si´ bardzo szybki

wzrost zobowiàzaƒ oprocentowanych

w latach 1999 i 2000. Nie mo˝na bowiem

wykluczyç ewentualnoÊci, i˝ zarówno in-

flacja, jak i stopy procentowe w Polsce b´-

dà w kolejnych latach wzrastaç, co nega-

tywnie wp∏ynie na wielkoÊç generowane-

go przez grup´ kapita∏owà zysku netto.

Uwa˝amy jednak, i˝ prawdopodobieƒstwo

takiego scenariusza jest niewielkie. Ponad-

to nasze prognozy sà ostro˝ne, zak∏adamy

bowiem, i˝ stopy procentowe p∏acone

przez Echo Investment pozostanà na nie-

zmienionym poziomie a˝ do roku 2001.

Prognozujemy, i˝ w segmencie dzia∏alno-

Êci deweloperskiej Echo Investment utrzy-

ma trend wzrostowy wartoÊci sprzeda˝y.

Pomimo przejÊciowego zmniejszenia war-

toÊci przychodów ze sprzeda˝y z tego seg-

mentu w roku 2000, ju˝ w 2001 roku stano-

wiç ona b´dzie najwi´kszà pozycj´

w ∏àcznej sprzeda˝y grupy kapita∏owej.

Segment budowy hoteli pierwsze przycho-

dy zaczà∏ generowaç ju˝ w roku 1998, jed-

nak˝e docelowà ich wartoÊç osiàgnie w ro-

ku 2000, po czym powinna nastàpiç ich

kilkuletnia stabilizacja. Podobnie rzecz b´-

dzie si´ mia∏a z segmentem centrów han-

dlowych i centrów rozrywki, przy czym sta-

bilizacja przychodów ze sprzeda˝y z roku

2002 zagwarantowana jest umowami wy-

najmu na minimum 10 lat. Segment budo-

wy powierzchni biurowej jest najmniej

przewidywalny, jednak˝e po wysokich

przychodach ze sprzeda˝y generowanych

w latach 1999 oraz 2000 (∏àcznie oko∏o 205

mln z∏) przewidujemy znaczny spadek jego

B R A N Ż A M I E S I Ą C A : B U D O W N I C T W O

95

II/2000

Źródło: obliczenia i prognozy własne; dla wszystkich firm oprócz Elektrobudowy dane dla grup kapitałowych.

TABELA 4. Echo Investment na tle największych pod względem kapitalizacji spółek z branży budowlanej notowanych na GPW

Exbud

Budimex

Mostostal

Mostostal

Mostostal

Elbudowa

Średnia

Echo

odchyl. od

W–wa

Zabrze

Siedlce

arytm.

Investment

średniej [%]

kurs akcji [PLN] — 10.11.99

30,00

22,40

16,80

9,60

15,00

31,10

63,00

MC’99 [mln PLN]

450 000

449 869

168 000

127 939

144 000

129 811

220 500

średni obrót 50 sesji [tys. PLN]

2 761

732

672

1 011

50

817

165

zysk netto’99 [tys. PLN]

50 30847 566

22 317

28

8

46

20 414

21 431

41 239

liczba akcji’99 [tys.szt.]

15 000

20 083

10 000

13 327

9 600

4 174

3 500

P/E’99 [x]

8,9

9,5

7,5

4,5

7,1

6,1

7,3

5,3

–26%

P/BV’99 [x]

1,0

1,1

0,80,9

1,2

1,3

1,06

1,5

39%

MC/S’99 [x]

0,19

0,32

0,280,16

0,41

0,36

0,29

1,03

258

%

zysk netto’2000 [tys. PLN]

59 394

74 436

29 760

39 933

29 605

24 876

52 114

liczba akcji’2000 [tys.szt.]

15 750

20 583

10 000

20 881

9 600

4 174

3 500

P/E’2000 [x]

7,9

6,1

5,6

5,0

4,9

5,2

5,84,2

–27%

P/BV’2000 [x]

0,9

1,0

0,6

0,81,0

1,1

0,8

7

1,1

26%

MC/S’2000 [x]

0,16

0,25

0,20

0,17

0,29

0,32

0,23

0,72

208%

przyrost sprzedaży 1997–1999 [%]

92

62

75

111

36

37

69

310

349%

przyrost sprzedaży 1997–2000 [%]

137

111

162

180

91

54

122

487

297%

wzrost EPS 1997–1999 [%]

26

9

30

21

59

41

31

102

228%

wzrost EPS 1997–2000 [%]

42

69

73

68101

63

69

155

124%

przyrost sprzedaży 1999–2000 [%]

23

30

49

33

40

13

31

43

38%

wzrost EPS 1999–2000 [%]

13

54

33

3826

16

30

26

–13%

Źródło: GPW, obliczenia własne; * — wykres WIG–u przy założeniu, że 26.10.1998 miał on wartość 32 zł.

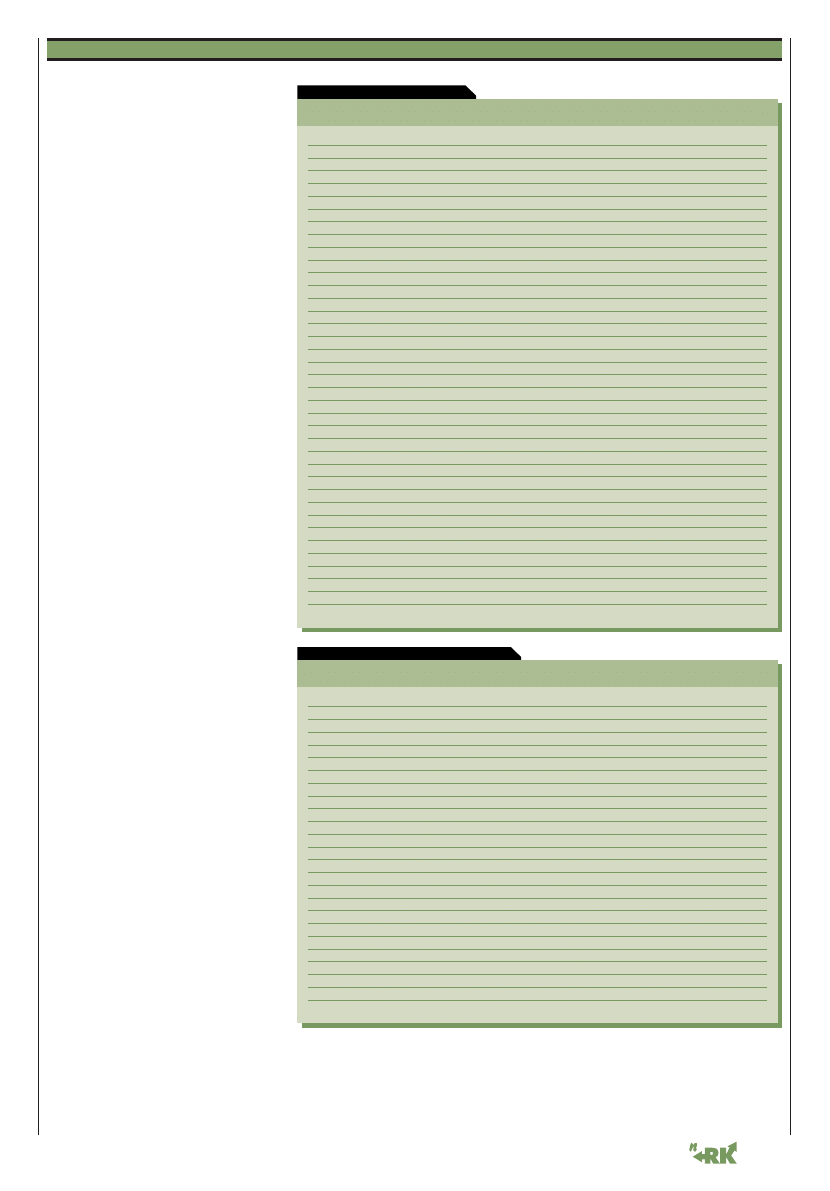

WYKRES 1. Kursogramy Echo Investment i WIG–u*

K

u

rs PLN

W

olumen (tys. szt.)

98.

11

.02

99.0

1

.29

99.04.2

7

99.0

7

.23

99.

1

0

.1

5

70

60

50

40

30

20

10

0

50

40

30

20

10

0

Wolumen

WIG

ECHO

WYKRES 2. Tygodniowy wykres świecowy

98.

11

.20

99.0

1

.29

99.04.09

99.08.

1

8

99.08.2

7

99.

11

.05

W

olumen (tys. szt.)

K

u

rs zł

300

250

200

150

100

50

0

80

70

60

50

40

30

20

znaczenia w sprzeda˝y ogó∏em do poziomu

kilkunastu milionów z∏ rocznie.

Przy cenie 63 z∏ Echo Investment

uwzgl´dniajàc prognozowane wartoÊci

wskaênika P/E utrzymuje sta∏e, oko∏o

26–proc. dyskonto w stosunku do innych

spó∏ek bran˝owych, które ulegnie dalsze-

mu zwi´kszeniu od roku 2002. Istnienie

takiego dyskonta nie wydaje si´ uzasad-

nione, gdy˝ ryzyko zwiàzane z dzia∏alno-

Êcià spó∏ki jest relatywnie niskie, mi´dzy

innymi ze wzgl´du na utrzymujàcy si´ wy-

soki popyt na powierzchnie mieszkanio-

we oraz uruchamiany przez Echo Invest-

ment program budowy sieci w∏asnych

centrów handlowych. Ze wzgl´du na sta-

bilny i znaczny przyrost zysku netto, jaki

prognozujemy do osiàgni´cia przez Echo

Investment w kolejnych latach, szybko b´-

dzie si´ równie˝ obni˝a∏ wskaênik P/BV

(prognozowany Êrednioroczny jego spa-

dek wynosi ok. 35%). Problem stanowi

bardzo niska wartoÊç obrotów gie∏dowych

akcjami spó∏ki — zaledwie 165 tys. z∏/sesj´

(ok. 39 tys. USD), co utrudnia ewentualny

zakup akcji spó∏ki przez potencjalnych

portfelowych inwestorów zagranicznych.

Ze wzgl´du na fakt posiadania na w∏a-

snoÊç sieci supermarketów i centrów roz-

rywki (przy braku nowych emisji) istnie-

je koniecznoÊç finansowania dzia∏alnoÊci

d∏ugiem. Z tego powodu wartoÊç EV cha-

rakteryzujàca grup´ kapita∏owà Echa In-

vestment b´dzie relatywnie wy˝sza ni˝

dla porównywalnych spó∏ek. Z tego te˝

powodu wysoki poziom wskaênika

EV\EBDIT oraz niski wskaênika EBIT\EV

jest dla kieleckiej spó∏ki naturalny. Znacz-

na poprawa zanotowana zostanie od roku

2001, gdy pe∏ne efekty finansowe (znacz-

ny wzrost zysku operacyjnego) przyniesie

uruchomienie sieci centrów handlowych.

Dzia∏alnoÊç i strategia

spó∏ki

Strategia rozwoju spó∏ki Echo Invest-

ment na kolejne lata zak∏ada koncentra-

cj´ dzia∏aƒ w nast´pujàcych segmentach

budownictwa:

1 budownictwo mieszkaniowe, w tym

dzia∏alnoÊç deweloperska,

1 budowa powierzchni biurowo–us∏u-

gowych,

1 budowa powierzchni pod centra han-

dlowe,

1 budowa hoteli, multipleksów, cen-

trów rozrywki.

Innym, nie mniej istotnym dla spó∏ki

podzia∏em prowadzonej dzia∏alnoÊci jest

charakter realizowanych projektów. Pod

tym wzgl´dem nale˝y dokonaç podzia∏u

na:

I. Projekty na sprzeda˝

A. Domy i apartamenty,

B. Powierzchnia biurowa,

C. Hotele.

II. Projekty na wynajem

A. Domy towarowe,

B. Multipleksy oraz centra rozrywki,

C. Centra handlowe.

Sprzeda˝

Udzia∏ podstawowych segmentów

dzia∏alnoÊci w generowaniu przychodów

ze sprzeda˝y i zysku operacyjnego grupy

kapita∏owej Echo Investment w latach

1999–2002.

W przypadku centrów handlowych

i centrów rozrywki pomi´dzy powy˝szy-

mi wykresami widoczna jest wyraêna roz-

bie˝noÊç pomi´dzy generowanymi przy-

chodami ze sprzeda˝y a

zyskiem

operacyjnym. Jest to spowodowane

znacznà ró˝nicà w mar˝y operacyjnej uzy-

skiwanej w poszczególnych segmentach

dzia∏alnoÊci — dla omawianego sektora

wynosi ona oko∏o 80% i jest stabilna

w kolejnych latach, podczas gdy w przy-

padku pozosta∏ych segmentów mar˝a

operacyjna nie przekracza dwudziestu

kilku procent z tendencjà spadkowà.

W segmencie budowy domów i apar-

tamentów Echo Investment zaanga˝owa-

ne jest aktualnie w realizacj´ 11 projek-

tów, z których cztery zostanà ukoƒczone

w 1999 r., dwa lub trzy w 2000 r., a pozo-

sta∏e w roku 2001. Mo˝na szacowaç, i˝

przychody ze sprzeda˝y z tego segmentu

b´dà rosnàç Êredniorocznie o oko∏o 25%

przy rentownoÊci operacyjnej wahajàcej

si´ w granicach 20–25%.

Niska wartoÊç przychodów prognozo-

wana na rok 2000 (60 mln z∏, co oznacza

spadek w porównaniu z br. o 33%) wyni-

ka w znacznej mierze ze sposobu ksi´go-

wania realizowanych obiektów przez

Echo Investment. Podczas realizacji pro-

jektów na w∏asny rachunek do chwili od-

dania budynku do u˝ytku przychody

i koszty zwiàzane z inwestycjà ksi´gowa-

ne sà odpowiednio jako zapasy po stronie

aktywów i przychody przysz∏ych okresów

po stronie pasywów. Po zakoƒczeniu prac

wartoÊci dotyczàce inwestycji sà przesu-

wane z bilansu do rachunku wyników,

gdzie wchodzà w przychody i koszty. Po-

niewa˝ zaÊ w roku 2000 zostanie odda-

nych do u˝ytku (pomimo zaanga˝owania

w liczne projekty) stosunkowo niewiele

budynków, przychody ze sprzeda˝y po-

chodzàce z segmentu mieszkaniowego

b´dà ni˝sze od tegorocznych.