1

Dr Piotr Szczepankowski

PODSTAWY

FINANSÓW

2

Zasady zaliczenia

i literatura przedmiotu

Egzamin w formie testu: 20 pytań zamkniętych – pytania

teoretyczne (70% objętości testu) i zadania (30% objętości

testu). Poprawna odpowiedź na pytanie teoretyczne 1 pkt.

Rozwiązanie zadania 2 pkt. Zaliczenie od 50%

maksymalnej liczby punktów.

Literatura:

1)

D. Korenik, S. Korenik, Podstawy finansów, PWN,

Warszawa 2004

2)

B. Pietrzak, Z. Polański (red.), System finansowy w Polsce,

PWN, Warszawa 2003

3)

W. Dębski, Rynek finansowy i jego mechanizmy, PWN,

Warszawa 2003

4)

S. Owsiak, Podstawy nauki finansów, PWE, Warszawa

2002

5)

Z. Dobosiewicz, Podstawy finansów i bankowości, PWN,

Warszawa 2000

3

WYKŁAD 1

POJĘCIE I FUNKCJE

FINANSÓW

Tematyka:

1.

Pojęcie finansów

2.

Rodzaje decyzji finansowych

3.

Klasyfikacja (podział) finansów

4.

Funkcje finansów

5.

Zjawiska finansowe i ich rodzaje

6.

Podstawowe pojęcia finansowe

4

Pojęcie finansów (1)

Definicja nr 1 (wąska):

Finanse – ogół zjawisk i procesów pieniężnych.

Definicja nr 2 (ekonomiczna):

Finanse – to ogół zjawisk ekonomicznych

związanych z gromadzeniem (pozyskiwaniem)

i podziałem (wydatkowaniem,

inwestowaniem) zasobów pieniężnych.

5

Pojęcie finansów (2)

Definicja nr 3:

Finanse – ogół zjawisk pieniężnych

powstających w związku z działalnością

gospodarczą i społeczną człowieka lub

innych podmiotów ekonomicznych.

Definicja nr 4 (przedmiotowa):

Przedmiotem nauki finansów są głównie

zjawiska związane z tworzeniem pieniądza

przez bank centralny oraz kreowaniem

pieniądza przez banki komercyjne.

6

Pojęcie finansów (3)

Definicja nr 5:

Finanse – dziedzina nauki zajmująca się analizą

działalności finansowej podmiotów

ekonomicznych.

Działalność ta opiera się na szeregu decyzji,

które cechują się tym, iż ich koszty (nakłady,

wydatki) i wynikające z nich korzyści:

są rozłożone w czasie,

nie są znane z góry z całkowitą pewnością

(aspekt ryzyka).

7

Rodzaje decyzji

finansowych

Decyzje operacyjne, w tym: dotyczące

konsumpcji i oszczędności,

Decyzje inwestycyjne,

Decyzje finansowe,

Decyzje związane z zarządzaniem

ryzykiem.

8

Klasyfikacja (podział)

finansów

KRYTERIUM I – RODZAJ PODMIOTU

EKONOMICZNEGO:

Finanse publiczne

Finanse prywatne

KRYTERIUM II – ZAKRES ANALIZ I

BADAŃ:

Makrofinanse

Mikrofinanse

9

Klasyfikacja (podział)

finansów

KRYTERIUM III – UJĘCIE

PODMIOTOWE:

Finanse rządowe i samorządowe,

Finanse banków,

Finanse przedsiębiorstw,

Finanse towarzystw ubezpieczeniowych,

Finanse towarzystw inwestycyjnych,

Finanse gospodarstw domowych.

10

Funkcje finansów

FUNKCJE FINANSÓW

ALOKACYJNA

REDYSTRYBUCYJNA

STABILIZACYJNA

11

Podstawowe pojęcia

finansowe

Zjawisko finansowe – proces gromadzenia

(akumulacji) i przepływu środków pieniężnych

w podmiocie ekonomicznym oraz pomiędzy

podmiotami ekonomicznymi.

Wyróżnia się:

- zjawiska statyczne, kiedy pieniądz występuje

w bezruchu np. oszczędzanie, kumulowanie

zysku przez przedsiębiorstwa itp.,

- zjawiska dynamiczne, kiedy pieniądz

występuje w ruchu i przepływa między

podmiotami.

12

Podstawowe pojęcia

finansowe

ZASÓB FINANSOWY – stan na dzień

TRANSAKCJA FINANSOWA – pojedyncza

operacja finansowa

STRUMIEŃ FINANSOWY - ogół transakcji

finansowych zrealizowanych w określonym

czasie (np. w ciągu roku). Składa się z:

wartości, kierunku ruchu i czasu, w jakim jest

dokonywany.

Strumienie finansowe zmieniają wielkość

zasobów finansowych.

13

Cele ekonomiczne

współczesnych finansów

Utrzymanie równowagi

gospodarczej – przetrwanie, rozwój,

rentowność, minimalizacja ryzyka,

dodatnie przepływy pieniężne

Maksymalizacja bogactwa – wzrost

wartości angażowanych kapitałów

Płynność finansowa – zdolność

pokrycia długów, wypłacalność

14

Rola finansisty w

gospodarce

1.

Zadania dyrektora finansowego:

Zarządzanie wartością spółki i zainwestowanych w nią kapitałów

Kształtowanie struktury źródeł finansowania

Wybór kierunków i rodzajów inwestycji

Realizacja strategii fuzji i przejęć

Zarządzanie zyskiem i płynnością finansową

2.

Zadania specjalisty finansowego:

Prognozowanie potrzeb finansowych

Organizowanie finansowania

Obsługa kredytów i pożyczek

Utrzymanie odpowiednich stosunków z pośrednikiem

finansowymi oraz inwestorami kapitałowymi

3.

Zadania specjalisty w dziedzinie kontroli finansowej:

system rachunkowości finansowej i zarządczej

sprawozdawczość finansowa

polityka cenowa

budżetowanie finansowe

raportowanie

15

WYKŁADY 2-4

PIENIĄDZ W TEORII

FINANSÓW

TEMATYKA:

Pojęcie pieniądza,

Rodzaje pieniądza,

Cechy współczesnego pieniądza,

Funkcje pieniądza,

Podaż pieniądza,

Popyt na pieniądz,

Cena pieniądza,

Wartość pieniądza w czasie – mierniki

wartości pieniądza w czasie.

16

POJĘCIE PIENIĄDZA

Najbardziej płynne aktywo

gospodarki, tworzywo wszelkich

zjawisk finansowych,

Specyficzny rodzaj towaru, za

który można kupić jakikolwiek

inny towar, produkt lub usługę.

17

RODZAJE PIENIĄDZA

Pieniądz towarowy

Pieniądz gotówkowy

Pieniądz bezgotówkowy – tzw. surogaty

pieniężne;

Pieniądz idealny (nierealny) – pieniądz,

jaki powstałby w gospodarce po upłynnieniu

majątku podmiotów ekonomicznych.

18

CECHY

WSPÓŁCZESNEGO

PIENIĄDZA

1. Powinien to być pieniądz papierowy

– oznacza to, że współczesny pieniądz

nie ma już żadnego związku ze złotem

(nie ma parytetu wymiany w złocie lub

innym kruszcu); cechy pieniądza ma

kawałek papieru, któremu je nadano

regulacjami prawnymi – nadano mu

przywilej prawnego środka

płatniczego.

19

CECHY

WSPÓŁCZESNEGO

PIENIĄDZA

2. Musi to być pieniądz państwowy –

gwarantem pieniądza jest państwo;

państwo jest jego emitentem;

pieniądz ma zatem cechę instrumentu

instytucjonalnego zabezpieczonego

majątkiem państwa; państwo musi

dbać o to, aby pieniądz był

zabezpieczony w towarach i usługach.

20

CECHY

WSPÓŁCZESNEGO

PIENIĄDZA

3. Jest to pieniądz kredytowy

(żyrowy) – oznacza to, że źródłem

kreowania pieniądza jest kredyt

bankowy; oznacza to również, że

banki mają przywilej pomnażania

ilości pieniądza w obiegu.

21

FUNKCJE PIENIĄDZA

Miernik wartości

Środek wymiany

Prawny środek płatniczy (rozliczeń

finansowych; pokrywania zobowiązań)

Tezauryzacja –przechowywanie wartości

Międzynarodowy środek płatniczy

22

PODAŻ PIENIĄDZA

PODAŻ PIENIĄDZA – to wartość

występujących w obiegu rodzajów

pieniądza będąca w dyspozycji

przedsiębiorstw i gospodarstw domowych.

PODAŻ PIENIĄDZA – całkowita wartość

znajdujących się w obiegu zasobów

pieniądza występującego w roli środka

wymiany.

23

PODAŻ PIENIĄDZA

PODAŻ PIENIĄDZA tworzona jest

przez pieniądz gotówkowy (gotówka

w obiegu) oraz pieniądz

bezgotówkowy banków komercyjnych

na rachunkach w banku centralnym.

PODAŻ PIENIĄDZA MIERZY SIĘ

AGREGATAMI PIENIĘŻNYMI.

24

PODAŻ PIENIĄDZA

AGREGATY PIENIĘŻNE:

M 1 = baza monetarna + depozyty w

bankach komercyjnych płatne na żądanie (a

vista),

M 2 = M 1 + krótkoterminowe wkłady

oszczędnościowe,

M 3 = M 2 + długoterminowe depozyty

oszczędnościowe

M 3 to inaczej ilość pieniądza krajowego.

25

POPYT NA PIENIĄDZ

POPYT NA PIENIĄDZ – jest to

zapotrzebowanie podmiotów

ekonomicznych spoza sektora bankowego

na pieniądz gotówkowy oraz

bezgotówkowy, który można natychmiast

zamienić na gotówkę.

Wielkość popytu na pieniądz jest

określona przez trzy rodzaje motywów.

26

MOTYWY POPYTU NA

PIENIĄDZ

Motyw transakcyjny

Motyw ostrożnościowy

(przezornościowy)

Motyw spekulacyjny

27

TEORIE POPYTU NA

PIENIĄDZ

W naukach ekonomicznych i w teorii

finansów wyróżnia się trzy główne

(bazowe) teorie popytu na pieniądz:

1. Ilościowe (klasyczne) teorie pieniądza,

2. Teorię preferencji płynności J.M.

Keynesa,

3. Monetarystyczną teorię pieniądza M.

Friedmana.

28

Ilościowe (klasyczne)

teorie pieniądza

Teorie historycznie najstarsze,

Teoria M. Kopernika, wiążąca wartość pieniądza z jego

ilością w obiegu,

Teorie M. Locke’a i D. Hume’a, wiążące wartość

pieniądza od prędkości jego obiegu,

Teorie neoilościowe wywodzące się z równania

wymiany A. Marshalla i I. Fishera, według którego:

MV = PT

gdzie: M – masa pieniądza (ilość pieniądza w obiegu),

V – prędkość cyrkulacji pieniądza,

P – przeciętny poziom cen dóbr wchodzących w

skład PNB (przeciętna wartość (cena) jednej transakcji),

T – realna wielkość PNB w cenach stałych (tzw.

wolumen produkcji lub liczba transakcji).

29

Teoria preferencji

płynności J.M.

Keynesa

Preferencja płynności to skłonność do utrzymywania

majątku w formie sald pieniężnych lub papierów

wartościowych, a więc w formie aktywów najbardziej

płynnych.

Popyt na pieniądz zależy od dochodu,

Oszczędności determinowane są przez dochody, a te zależą

od wielkości inwestycji,

Stopa procentowa zależy od popytu i podaży na pieniądz.

Jest zjawiskiem monetarnym,

Popyt na pieniądz zależy od 3 motywów, z tym że 2 z nich

mają znaczenie fundamentalne:

MD = MT + MA = k * Y + f(i)

gdzie: MT – popyt transakcyjny,

MA – popyt spekulacyjny,

k – wskaźnik liczby sald transakcyjnych,

Y – dochód narodowy (nominalny),

i – stopa procentowa.

30

Teoria preferencji

płynności

MODEL J.M. KEYNESA:

Wzrost podaży pieniądza spadek

stopy procentowej wzrost

inwestycji wzrost dochodu

narodowego wzrost popytu na

pieniądz wzrost stopy

procentowej spadek inwestycji

spadek dochodu narodowego

31

Teoria

monetarystyczna M.

Friedmana

Współczesna (z 1956 r.) wersja teorii ilościowej

pieniądza,

Nie wielkość dochodu oddziałuje na popyt na

pieniądz, tylko wielkość majątku, bo jeśli

mamy dwóch ludzi o tych samych dochodach, to

wydaje więcej ten, który ma większy majątek,

Struktura majątku powinna być taka, aby

przyniosła jak największe dochody,

Popyt na pieniądz zależy od poziomu cen, stopy

dochodowości z obligacji, stopy dochodowości z

akcji, wskaźnika zmiany cen, stosunku majątku

gosp. dom. do pozostałego majątku.

32

CENA PIENIĄDZA

Ceną pieniądza jest stopa procentowa, czyli

cena za zrzeczenie się na jakiś czas przez jedną

osobę na rzecz drugiej prawa do dysponowania

najbardziej płynnym aktywem (składnikiem

majątkowym).

Stopę procentową kształtuje w gospodarce

rynkowej podaż pieniądza i popyt na niego,

a one z kolei zależą od stopy inflacji, tempa

wzrostu gospodarczego, kursu walutowego,

skłonności do oszczędzania, konsumpcji i

inwestycji.

33

WARTOŚĆ PIENIĄDZA

W CZASIE

„Czas to pieniądz” – Benjamin

Franklin

Wartość przyszła pieniądza –

kapitalizacja pieniądza,

Wartość obecna pieniądza –

dyskontowanie pieniądza.

34

Wartość przyszła

pieniądza

Polega na obliczeniu, ile będziemy

mieć z zainwestowania (ulokowania)

dziś określonej kwoty pieniężnej na

koniec wybranego czasu przy znanej

stopie procentowej i liczbie okresów

naliczania dochodów (odsetek), czyli

liczbie okresów kapitalizacji.

35

Wartość przyszła –

oprocentowanie proste

FV = PV * (1 + n * r)

gdzie:

FV – wartość przyszła pieniądza

PV – wartość obecna pieniądza (kwota dziś

inwestowana)

n – liczba okresów naliczania dochodów w czasie

inwestycji

r – okresowa stopa procentowa (stopa procentowa

dla okresu naliczania dochodów)

Wniosek: przy oprocentowaniu prostym kapitał

pomnaża się liniowo – przyrosty kapitału są

stałe w czasie

36

Wartość przyszła –

oprocentowanie

składane

Głównym atrybutem oprocentowania składanego jest kapitalizacja odsetek.

Przy oprocentowaniu składanym przyszła wartość kapitału (pieniądza) jest wykładniczą funkcją czasu

oprocentowania, czyli wraz z upływem czasu przyrosty kapitału rosną nieliniowo.

Podstawowy wzór na wartość przyszłą:

gdzie:

Oznaczenia jak w poprzednim wzorze

n

r

PV

FV

)

1

(

37

Wartość przyszła –

oprocentowanie ciągłe

gdzie:

e – stała wielkość, podstawa logarytmu

naturalnego równa 2,71828

pozostałe oznaczenia jak w poprzednich

wzorach

n

r

e

PV

FV

38

Przykłady na wartość

przyszłą

1. Ustal wartość przyszłą kwoty 300 zł po siedmiu

miesiącach przy stopie procentowej 12% rocznie,

stosując oprocentowanie proste.

2. Ustal wartość przyszłą lokaty w kwocie 500 zł po

5 latach przy stopie 8% rocznie, przy różnych

okresach kapitalizacji odsetek: rocznej,

półrocznej, kwartalnej, miesięcznej, tygodniowej,

dziennej, godzinowej i ciągłej.

3. Wpłacamy 3000 zł na rachunek bankowy. Przez

pierwsze ½ roku odsetki są kapitalizowane co

miesiąc, przez następne ½ roku co kwartał.

Nominalna stopa procentowa wynosi 18% rocznie.

Jaką kwotę zgromadzimy na rachunku po roku?

39

Inne zastosowania

koncepcji wartości

przyszłej pieniądza

Obliczenie liczby okresów potrzebnych do

pomnożenia kapitału w założonym stopniu

(np. jego podwojenia):

Jedynie dla czasu do podwojenia kapitału

można skorzystać z „reguły 72”:

n = 72 / r (%)

r

PV

FV

n

1

log

log

40

Inne zastosowania

(c.d.)

Obliczenie stopy procentowej (stopy zwrotu),

przy której z dziś zainwestowanej ustalonej

kwoty otrzymamy w przyszłości zaplanowaną

wartość pieniężną, przy wybranym systemie

kapitalizacji:

1

n

PV

FV

r

41

Przykłady

1.

Po ilu okresach kwartalnej kapitalizacji z

zainwestowanych dziś 1200 zł otrzymasz 3200 zł, jeśli

roczna stopa procentowa wynosi 7% rocznie?

2.

Ile lat należy inwestować 1500 zł, aby podwoić tę wartość,

jeśli rynkowa stopa procentowa wynosi 5% rocznie?

3.

Jaka powinna być roczna stopa inflacji, aby ceny wzrosły

dwukrotnie nie wcześniej niż po 10 latach?

4.

Twoje dziecko ma 10 lat. Chcesz wpłacić mu dziś na

rachunek bankowy 3000 zł, aby przy pełnoletniości

wypłaciło sobie 5400 zł na pokrycie pierwszej rocznej raty

czesnego w szkole wyższej. Rachunek jest kapitalizowany

półrocznie. Jaka powinna być roczna stopa procentowa,

aby opisany w przykładzie cel inwestycyjny mógł być

osiągnięty?

42

Wartość przyszła stałych

płatności

Stała okresowa płatność (nazywana inaczej

rentą lub regularnymi wpłatami) oznacza ciąg

takim samych wartości pieniężnych,

inwestowanych lub otrzymywanych w

jednakowych odstępach czasu pokrywających

się z trybem kapitalizacji pieniądza.

Płatności stałe mogą być inwestowane

(otrzymywane) z dołu lub z góry, czyli na

koniec lub początek ustalonego okresu.

43

Wykorzystania rachunku

wartości przyszłej

strumienia stałych

płatności

Do obliczenia łącznej wartości

zgromadzonych funduszy po ustalonej

liczbie okresów inwestowania,

Do ustalenia salda niespłaconego kredytu

po upływie „n” liczby okresów pokrywania

stałych płatności (płatność zawiera w tym

przypadku sumę raty i odsetek),

Do ustalenia, ile należałoby systematycznie

inwestować, aby osiągnąć w przyszłości

ustalony cel finansowy.

44

Wartość przyszła stałych

płatności – procent

prosty, wpłaty z dołu

gdzie:

A – wartość jednej płatności

n – liczba płatności

m – liczba płatności w ciągu jednego roku

i – roczna stopa procentowa

m

n

n

i

n

A

FVA

2

)

1

(

45

Wartość przyszła stałych

płatności – procent

prosty, wpłaty z góry

gdzie:

Oznaczenia jak w poprzednim

wzorze

m

n

n

i

n

A

FVA

2

)

1

(

46

Wartość przyszła stałych

płatności wnoszonych z dołu –

procent składany

gdzie:

FVA – wartość przyszła stałych płatności

A – wartość jednej stałej płatności

n – liczba stałych płatności równa liczbie okresów

kapitalizacji,

r – okresowa stopa procentowa.

r

r

A

FVA

n

1

1

47

Wartość przyszła stałych

płatności wnoszonych z góry –

procent składany

gdzie:

Oznaczenia jak w poprzednim wzorze

r

r

r

A

FVA

n

1

)

1

(

)

1

(

48

Ustalenie salda

niespłaconego kredytu

Gdzie:

Kredyt – kwota zaciągniętego kredytu

A – ustalona dla kredytu wartość stałej z niego

płatności (stała suma raty i odsetek)

t – numer okresu ustalenia salda

r – okresowa stopa oprocentowania kredytu

r

r

A

r

Kredyt

Saldo

t

t

1

)

1

(

)

1

(

49

Przykłady

1.

Inwestujesz co kwartał (na koniec okresu) 1100 zł.

Lokata jest oprocentowana stopą 8% rocznie. Ile

będziesz miał zgromadzonych środków po upływie 4

lat inwestowania?

2.

Zaciągnięto kredyt o wartości 25.000 zł na okres 10

lat. Spłacany ma być za pomocą stałych miesięcznych

płatności. Każda płatność składa się z części

odsetkowej i kapitałowej. Wartość jednej płatności

ustalono na 358,68 zł. Stopa oprocentowania kredytu

jest równa 12% rocznie. Oblicz saldo niespłaconej

kwoty kredytu na koniec roku 5.

3.

Po pięciu latach chcesz mieć z systematycznego

oszczędzania 120.000 zł. Ile musisz wpłacać na

koniec każdego miesiąca, aby osiągnąć ten cel

inwestycyjny, jeśli inwestycja zapewnia ci minimum

6% rocznie?

50

Wartość obecna

pieniądza

Odpowiada na pytanie, ile należałoby dziś

zainwestować środków pieniężnych, aby w

ustalonej przyszłości otrzymać oczekiwaną

wartość pieniężną.

Liczenie wartości obecnej pieniądza nazywane

jest jego dyskontowaniem.

Wyróżnia się rachunek wartości bieżącej

pojedynczej kwoty lub strumienia zróżnicowanych

wartości pieniężnych (dyskontowanie proste,

składane i ciągłe) oraz rachunek wartości obecnej

strumienia stałych płatności.

51

Wartość obecna

pieniądza –

dyskontowanie proste

gdzie:

PV – wartość obecna

FV – oczekiwana wartość przyszła pieniądza

r – okresowa stopa procentowa (oczekiwana stopa zwrotu)

n – liczba okresów

n

r

FV

PV

1

1

52

Wartość obecna pieniądza –

dyskontowanie składane

i dyskontowanie ciągłe

DYSKONTOWANIE SKŁADANE:

DYSKONTOWANIE CIĄGŁE:

gdzie:

Oznaczenia jak w poprzednim wzorze

n

n

r

FV

r

FV

PV

)

1

(

)

1

(

1

n

r

e

FV

PV

53

Zastosowania rachunku

wartości obecnej

pieniądza

Do obliczania mierników oceny efektywności

inwestycji (np. wartości obecnej netto - NPV),

Do ustalania kwoty koniecznych do

poniesienia dziś nakładów inwestycyjnych,

które zapewnią w przyszłości określony

poziom korzyści finansowych,

Do wyceny wartości przedsiębiorstw

metodami dochodowymi,

Do porównywania różnych ofert finansowych.

54

Przykłady

1.

Dokonałeś wyceny własnego przedsiębiorstwa celem jego

sprzedaży. Jest ono warte 10 mln zł. Jeden z potencjalnych

kupców jest skłonny zapłacić 10 mln zł z góry. Drugi natomiast

oferuje system płatności ratalnych: z góry 7 mln zł, po pół roku

3 mln zł i po roku jeszcze 2 mln zł. Rynkowa stopa procentowa

wynosi 9% rocznie. Która z tych ofert jest dla Ciebie bardziej

korzystna?

2.

Jaka jest wartość przedsiębiorstwa ABC, jeśli przewiduje się, że

tylko w ciągu najbliższych pięciu lat firma może wypracować

dochody netto równe odpowiednio 100, 120, 140, 160, 180 tys.

zł? Koszt kapitału firmy jest równy 14%.

3.

Jaka jest wartość obecna kwoty 500 zł, którą otrzymamy po

pięciu latach, przy stopie 10% rocznie i przy dyskontowaniu:

a) raz do roku

b) raz na kwartał

c) raz w miesiącu

d) raz na godzinę

55

Wartość obecna stałych

płatności z dołu

(na koniec okresu)

Płatności okresowe:

gdzie:

A – kwota jednej okresowej stałej płatności

r – oczekiwana stopa zwrotu (stopa dyskontowa)

n – liczba okresów płatności

Płatności ciągłe:

r

r

A

PVA

n

)

1

(

1

1

1

r

n

r

e

e

A

PVA

56

Wartość obecna stałych

płatności z góry

(na początek okresu)

Płatności okresowe:

Płatności ciągłe:

r

r

r

A

PVA

n

)

1

(

1

)

1

(

1

1

r

n

r

r

e

e

e

A

PVA

57

Wartość obecna renty

wieczystej

PVP = A / r

gdzie:

A – stały w czasie strumień wartości

pieniężnej

r – okresowa stopa procentowa

58

Przykłady

1.

Oszczędzasz na przyszłość, aby pomóc rodzicom. Chcesz,

aby mogli oni wypłacać sobie po 20.000 zł na koniec

każdego roku przez okres najbliższych pięciu lat i po

25.000 zł na koniec roku przez okres kolejnych 7 lat.

Oferowane oprocentowanie rachunku rentierskiego

wynosi 25% rocznie. Ile powinien wpłacić, aby ten plan

finansowy był osiągnięty?

2.

Bank udzielił rocznego kredytu, który ma być spłacony w

czterech równych płatnościach (raty wraz z odsetkami)

równych 3.300 zł każda, płatnych na koniec każdego

kwartału. Stopa oprocentowania kredytu wynosi 28%

rocznie. Jaka jest kwota zaciągniętego kredytu?

3.

Zaciągasz kredyt o wartości 25.000 zł na okres 3 lat z

miesięcznym trybem jego spłaty za pomocą stałych

płatności wnoszonych z góry (wnoszonych z dołu). Stopa

jego oprocentowania wynosi 12% rocznie. Jaka będzie

wartość jednej płatności z tytułu tego kredytu?

59

Przykłady (c.d.)

4.

Jaką kwotę musiałbyś zainwestować, aby co

godzinę przez najbliższe 10 lat otrzymywać po 100

zł na drobne wydatki? Roczna stopa wynosi 5%.

5. Jaka jest wartość obecna comiesięcznych wpłat

czynszu za wieczystą dzierżawę gruntu (wieczysta

dzierżawa trwa 99 lat), gdy wartość okresowej

opłaty czynszu została ustalona na 1.000 zł a

roczna stopa procentowa wynosi 5,45%?

6. Chcesz przez najbliższe pięć lat co pół roku

otrzymywać z lokaty po 1.125 zł, a później po

1.350 zł. Stopa wynosi 4% rocznie. Ile powinieneś

wpłacić, aby ten cel finansowy został

zrealizowany?

60

WYKŁADY 5

POLITYKA

FINANSOWA

Istota i przedmiot polityki

finansowej,

Cele polityki finansowej,

Rodzaje polityki finansowej

(polityka pieniężna i fiskalna),

Instrumenty polityki finansowej

(monetarnej i fiskalnej).

61

Pojęcie polityki

finansowej

To działalność podmiotu ekonomicznego, który

dąży do osiągnięcia określonych celów za

pomocą narzędzi pieniężnych.

Jest domeną państwa, gdyż podmioty

ekonomiczne inne niż państwo nie mają pełnej

suwerenności w odniesieniu do kwestii

finansowych, takich jak: tworzenie pieniądza,

ustalanie stóp procentowych, stawek

podatkowych, stawek celnych itp.

Inne podmioty niż państwo są tylko

przedmiotem polityki finansowej.

62

Przedmiot polityki

finansowej

Poprzez zmiany w systemie

finansowym dokonać zmian w

realnej sferze gospodarki, a więc w

sferze produkcji, eksportu,

spożycia, inwestycji, zatrudnienia

itp.

63

Cele polityki

finansowej

C E L E U N IW E R S A L N E C E L E S P E C Y F IC Z N E

C E L E P O L IT Y K I F IN A N S O W E J

64

Cele uniwersalne

polityki finansowej

Wzrost gospodarczy (wzrost PKB),

Stworzenie miejsc pracy (walka z bezrobociem),

Stabilizacja gospodarki – ograniczanie wahań cykli

koniunkturalnych,

Wspieranie konkurencyjności gospodarki,

Zachowanie realnej wartości pieniądza (walka z inflacją),

Bezpieczeństwo wewnętrzne systemu finansowego, czyli

zachowanie płynności systemu finansowego,

Bezpieczeństwo zewnętrzne systemu finansowego, czyli

wzmacnianie pozycji walutowej kraju, utrzymywanie

wiarygodności finansowej kraju na arenie

międzynarodowej.

65

Cele specyficzne

polityki finansowej

Minimalizowanie stopnia zadłużenia

wewnętrznego kraju,

Minimalizowanie stopnia zadłużenia

zagranicznego,

Kształtowanie polityki kursu

walutowego,

Wdrażanie finansowych instrumentów

polityki handlowej kraju.

66

Rodzaje polityki

finansowej

P O L IT Y K A M O N E T A R N A

(P IE N IĘ Ż N A )

P O L IT Y K A F IS K A L N A

R O D Z A J E P O L IT Y K I F IN A N S O W E J

67

Polityka fiskalna

Polityka fiskalna polega na wykorzystaniu przez państwo

dochodów i wydatków budżetowych do stymulującego lub

hamującego oddziaływania na koniunkturę gospodarczą.

Główne cele polityki fiskalnej:

zapewnienie pełnego zatrudnienia,

zapobieganie inflacji przez odpowiednie regulowanie

wielkości wydatków krajowych (prywatnych i rządowych).

Instrumenty polityki fiskalnej:

1. Polityka kredytowa (inwestycyjna),

2. Polityka podatkowa,

3. Planowanie gospodarcze,

4. Tworzenie silnego sektora publicznego.

68

(1) Polityka kredytowa

Stymulowanie popytu przez wzrost

inwestycji.

Stworzenie warunków występowania na

rynku wielu i tanich źródeł finansowania.

Zadania obniżanie stopy procentowej,

obniżanie stopy rezerw obowiązkowych,

zamawianie inwestycji publicznych,

gwarantowanie zaciągania kredytów

przez podmioty ekonomiczne.

69

(2) Polityka podatkowa

Zmniejszanie stopy podatkowej.

Wprowadzanie właściwych systemów

amortyzacji, dających wzrost

zasobów pieniężnych

przedsiębiorstw (np. systemy

amortyzacji przyspieszonej).

70

(3) Planowanie gospodarcze

Planowanie indykatywne

podawanie ogólnych

uwarunkowań działalności

gospodarczej oraz

przewidywanych parametrów

makroekonomicznych.

71

(4) Tworzenie silnego

sektora publicznego

Państwo powinno inwestować w

określone, niskorentowne dziedziny

życia społeczno-gospodarczego lub

wspierać (wspomagać) tych

przedsiębiorców, którzy zdecydują się na

inwestycje w te dziedziny.

Państwo powinno prowadzić

subsydiowanie organizacji

pozarządowych, społecznie użytecznych.

72

WYKŁAD 6

POLITYKA PIENIĘŻNA

I JEJ INSTRUMENTY

Istota polityki monetarnej

(pieniężnej) i jej rodzaje,

Bank centralny, Rada Polityki

Pieniężnej i ich rola w

kształtowaniu polityki monetarnej,

Instrumenty polityki pieniężnej.

73

Istota polityki

pieniężnej

Polityka pieniężna to działalność banku centralnego

polegająca na oddziaływaniu na kreację pieniądza i

regulowanie jego obiegu w gospodarce.

Celem polityki pieniężnej jest:

- zapewnienie stabilności finansowej państwa,

- stabilizacja ogólnego poziomu cen (tzw. „walka z

inflacją”)

- utrzymywanie pożądanej relacji waluty krajowej do

walut obcych.

Polityka pieniężna może mieć charakter:

a) restrykcyjny wzrost stóp procentowych

b) łagodny spadek stóp procentowych.

74

Bank centralny w

systemie polityki

monetarnej

Bank centralny jest głównym podmiotem rynku

pieniężnego i polityki monetarnej każdego państwa.

Realizuje cele pieniężne państwa, które dzielimy na:

1)

cele finalne – stabilizacja pieniądza krajowego

poprzez:

a) ograniczanie inflacji,

b) dążenie do ukształtowania odpowiedniego kursu

walutowego,

c) zapewnienie bezpiecznych i stabilnych warunków

funkcjonowania sektora bankowego,

d) tworzenie odpowiednich warunków do

zapewnienia płynności rozliczeń pieniężnych w

gospodarce.

75

Bank centralny w

systemie polityki

monetarnej

2) cele pośrednie – kontrola stóp

procentowych, kontrola podaży pieniądza,

stabilizowanie poziomu kursu walutowego.

3) cele operacyjne – kształtowanie masy

pieniądza rezerwowego w banku centralnym,

czyli sumy rezerw obowiązkowych banków

komercyjnych, poziomu stóp procentowych,

tworzenie warunków do redyskontowania

weksli pod transakcje eksportowe, tworzenie

odpowiednich warunków do zwiększenia

skłonności do oszczędzania.

76

Bank centralny w

systemie polityki

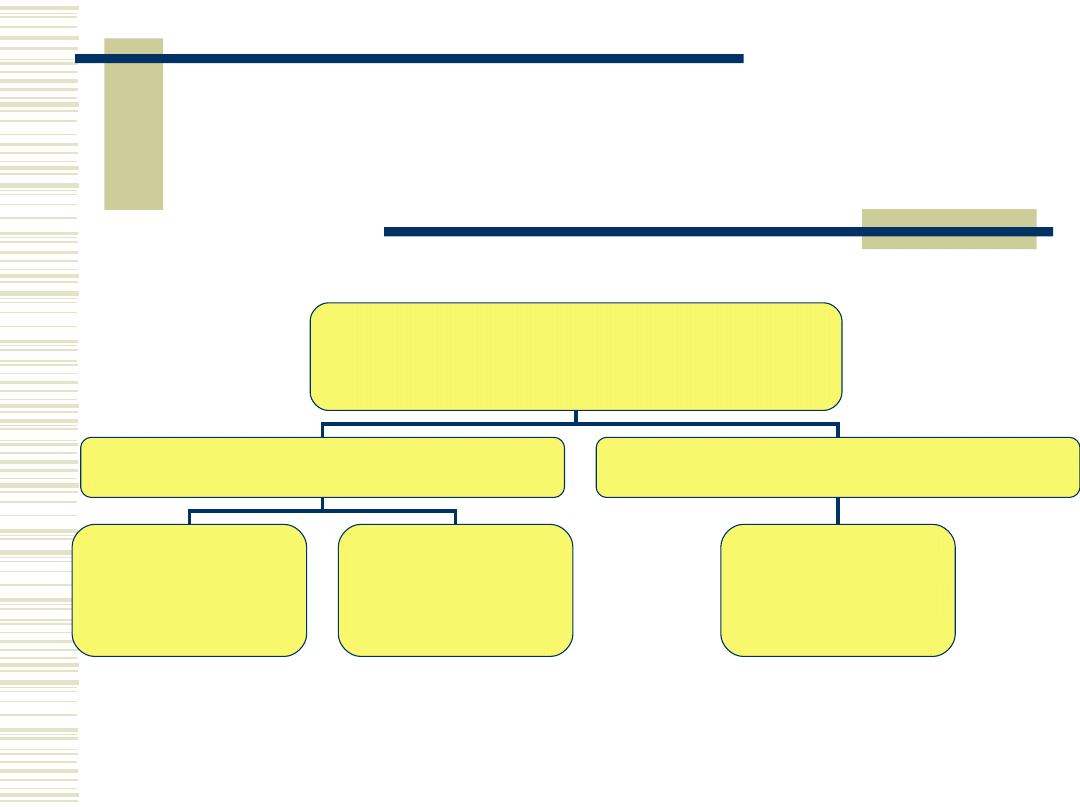

monetarnej

FUNKCJE

BANKU CENTRALNEGO

BANK

EMISYJNY

BANK

BANKÓW

BANK

PAŃSTWA

77

Bank centralny w

systemie polityki

monetarnej

Bank centralny jest niezależną państwową

instytucją finansową. Świadczą o tym

następujące cechy:

niepodleganie instrukcjom rządu,

zakaz bezpośredniego finansowania sektora

publicznego,

suwerenność w zakresie prowadzenia polityki

kursu walutowego,

osobista niezależność członków zarządu i rady

banku,

konstytucyjna ranga statusu banku centralnego.

78

Rada Polityki

Pieniężnej

W Polsce została utworzona w lutym 1998 r. i

jest niezależna od rządu, prezydenta i Sejmu,

Składa się z prezesa NBP i 9 członków,

będących specjalistami z dziedziny finansów,

powoływanych na okres 6 lat, w równej liczbie

przez prezydenta, Sejm i Senat,

Członkiem Rady można być tylko przez jedną

kadencję, w czasie kadencji nie można należeć

do partii i związków zawodowych.

79

Zadania Rady Polityki

Pieniężnej

Ustalanie wysokości stóp procentowych NBP,

Ustalanie zasad i stóp rezerwy obowiązkowej

banku,

Określanie górnych granic zobowiązań

wynikających z zaciągania przez NBP

pożyczek i kredytów w zagranicznych

instytucjach bankowych i finansowych,

Zatwierdzanie planu finansowego NBP oraz

sprawozdań z jego działalności,

Ustalanie zasad i zakresu operacji otwartego

rynku.

80

Inne organy władzy

banku centralnego

Prezes – powoływany przez Sejm na wniosek

prezydenta na okres 6 lat; funkcja kadencyjna

(max. 2 kadencje); prezes NBP jest jednocześnie

szefem RPP, Komisji Nadzoru Bankowego oraz

reprezentuje NBP na zewnątrz,

Zarząd – prezes NBP i od 6 do 8 członków, w

tym 2 wiceprezesów; zarząd powołuje prezydent

na wniosek prezesa NBP; nie mogą oni

zajmować żadnych innych stanowisk i

podejmować działalności zarobkowej poza pracą

naukowo-dydaktyczną lub twórczością autorską.

81

Niezależność banku

centralnego

Niezależność instytucjonalna

Niezależność funkcjonalna

Niezależność finansowa

82

Podział instrumentów

polityki monetarnej

Instrumenty polityki monetarnej banku centralnego

można podzielić na:

1. Instrumenty kontroli ogólnej, czyli takie, które

oddziałują równocześnie i z jednakową mocą na

cały sektor bankowy; zalicza się do nich politykę

rezerw obowiązkowych, operacje otwartego rynku

oraz politykę stopy dyskontowej banku

centralnego,

2. Instrumenty kontroli selektywnej, odnoszące

się do poszczególnych instytucji finansowych,

3. Instrumenty oddziaływania przez perswazję,

czyli przekazywanie bankom nieobowiązujących

sugestii co do pożądanych kierunków ich polityki.

83

Podział instrumentów

polityki monetarnej

Inny podział:

Instrumenty ilościowej kontroli kredytu, do

których zalicza się wszystkie stopy procentowe

oraz system rezerw obowiązkowych i operacje

otwartego rynku,

Instrumenty jakościowej i selektywnej kontroli

kredytu, do których zalicza się m.in. określanie

maksymalnych terminów spłat kredytów, formy

zabezpieczania kredytów, ustalanie procentowego

stosunku kredytów do kapitału własnego banku,

określanie minimalnych rezerw gotówki banków.

84

Podział instrumentów

polityki monetarnej

Inny podział:

Instrumenty klasyczne (pośrednie) –

operacje otwartego rynku oraz stopa

dyskontowa banku centralnego,

Instrumenty bezpośrednie – rezerwy

obowiązkowe, wymagania co do

płynności oraz struktury majątkowo-

kapitałowej banków, licencjonowanie

banków itp.

85

Podział instrumentów

polityki monetarnej

Inny podział ze względu na długość przewidywanego

okresu oddziaływania:

Instrumenty ogólnego sterowania –

ukierunkowane na ukształtowanie docelowego

stopnia płynności sektora bankowego oraz poziomu

stóp procentowych na rynku pieniężnym (rezerwy

obowiązkowe, operacje otwartego rynku,

kontyngenty redyskonta),

Instrumenty sterowania precyzyjnego –

wyrównanie przejściowych wahań płynności sektora

bankowego, sterowanie podażą i popytem na

pieniądz (głównie operacje otwartego rynku).

86

Operacje otwartego

rynku

Operacje otwartego rynku polegają na

warunkowym zakupie (operacje typu REPO) i

sprzedaży przez bank centralny (operacje

typu REVERSE REPO) papierów

wartościowych dopuszczonych do tych

operacji. Są to:

bony pieniężne NBP (aktualnie 7-dniowe),

bony skarbowe.

Stopa oprocentowania operacji otwartego rynku

(tzw. stopa interwencyjna na rynku

pieniężnym) wynosi aktualnie (od 28.11.07)

5,00% w skali rocznej.

87

Operacje typu REPO

Transakcje warunkowego zakupu przez

bank centralny papierów wartościowych.

Polegają na zakupie bonów skarbowych

przez NBP od banków komercyjnych, z

obowiązkiem ich odkupienia przez te banki

w uzgodnionym w umowie terminie, po

uzgodnionej cenie.

Transakcje REPO umożliwiają zwiększenie

płynności systemu bankowego, ponieważ

zasilają go w środki pieniężne.

88

Operacje REVERSE

REPO

Transakcje warunkowej sprzedaży bankom

komercyjnym przez bank centralny

dłużnych papierów wartościowych (bonów

pieniężnych, bonów skarbowych) z

obowiązkiem ich odkupienia przez NBP w

uzgodnionym w umowie terminie, po

uzgodnionej cenie.

Operacje te ograniczają płynność

banków komercyjnych, ponieważ bank

centralny ściąga z systemu bankowego

wolne środki pieniężne.

89

Polityka refinansowa

(redyskontowa)

Polityka refinansowa (redyskontowa)

polega na finansowaniu banków

komercyjnych przez bank centralny

poprzez udzielanie im kredytów:

refinansowego,

redyskontowego,

lombardowego.

90

Kredyt refinansowy

Jest udzielany bankom posiadającym zdolność

kredytową oraz tym, w których został

ustanowiony zarząd komisaryczny,

Jest udzielany na podstawie umowy

określającej:

- wysokość kredytu,

- oprocentowanie (aktualnie 7,50%) i prowizję,

- termin spłaty,

- prawne zabezpieczenie spłaty kredytu.

91

Kredyt redyskontowy

Redyskontowanie polega na wykupie przez NBP

weksli zdyskontowanych pierwotnie przez banki

komercyjne lub udzieleniu kredytu dyskontowego

pod zastaw weksli obcych,

Zdyskontowane weksle muszą spełniać wszystkie

wymogi prawa wekslowego,

Decyzję o przejęciu weksli do redyskonta

podejmuje dyrektor oddziału NBP lub osoba do

tego upoważniona,

Aktualna (od 28.11.07) stopa redyskonta weksli

wynosi 5,25% w skali rocznej.

92

Kredyt lombardowy

Jest udzielany przez NBP bankom komercyjnym pod

zastaw papierów wartościowych emitowanych przez:

- Skarb Państwa,

- NBP,

- banki komercyjne o wysokich kapitałach własnych

(np. PKO BP, Pekao S.A.),

Wysokość kredytu jest niższa niż wartość nominalna

papierów wartościowych będących przedmiotem

zastawu i waha się w granicach 75% do 90% tej

wartości,

Kredyt jest udzielany na okres do 12 miesięcy,

Aktualna (od 28.11.07) stopa kredytu lombardowego

wynosi 6,50% w skali rocznej.

93

Rezerwy obowiązkowe

NBP gromadzi na oprocentowanym rachunku

(0,9 stopy redyskonta weksli) rezerwy

obowiązkowe banków komercyjnych w celu:

oddziaływania na wielkość podaży pieniądza

odpowiednio do zmian w gospodarce,

tworzenia rezerwy płynności banków

komercyjnych,

przejęcia części zysków banków komercyjnych.

Rezerwy odprowadzane są jako ustalony procent

od depozytów a vista, depozytów terminowych

złotowych i depozytów terminowych

walutowych (aktualnie 3,75% ich wartości).

94

Lokaty oprocentowane

Dodatkowo w ramach realizacji polityki

pieniężnej banki komercyjne mogą

lokować środki pieniężne w banku

centralnym na oprocentowanym

rachunku.

Od dn. 28.11.07 stopa oprocentowania

lokat pieniężnych banków

komercyjnych w NBP wynosi 3,50% w

skali rocznej.

95

WYKŁAD 7

SYSTEM FINANSOWY

1. Definicje systemu finansowego

2. Funkcje systemu finansowego

3. Struktura systemu finansowego

4. Rodzaje systemów finansowych

5. Cechy wybranych systemów

finansowych

96

Definicje systemu

finansowego

Definicja nr 1:

Jest to zbiór rynków i instytucji

finansowych, z których korzysta się

przy okazji zawierania kontraktów

(umów) finansowych oraz

dokonywania wymiany aktywów

finansowych i ryzyka finansowego.

97

Definicje systemu

finansowego

Definicja nr 2:

Jest to mechanizm współtworzenia i przepływu

strumieni pieniężnych między niefinansowymi a

finansowymi oraz między finansowymi podmiotami

ekonomicznymi, w skład którego wchodzą:

instrumenty finansowe,

rynki finansowe,

instytucje finansowe,

zasady określające sposób funkcjonowania

systemu finansowego.

98

Definicje systemu

finansowego

Definicja nr 3:

System finansowy jest częścią

finansowego (nierealnego) systemu

ekonomicznego i obejmuje:

rynkowy system finansowy,

publiczny system finansowy.

99

Zadanie systemu

finansowego

Głównym zadaniem systemu finansowego

jest współuczestniczenie w tworzeniu

powszechnie akceptowanego środka

dokonywania transakcji (czyli pieniądza)

oraz umożliwienie jego przemieszczania

między niefinansowymi podmiotami

ekonomicznymi (gospodarstwami

domowymi, przedsiębiorstwami i

państwem).

100

Funkcje systemu

finansowego

1.

FUNKCJA PŁATNICZA – system

finansowy powinien zapewniać sprawne

działanie mechanizmu rozliczeń transakcji

gospodarczych, zwłaszcza kupna towarów i

usług.

2.

FUNKCJA PŁYNNOŚCI – system

finansowy umożliwia i ułatwia zamianę

papierów wartościowych i innych aktywów

finansowych na gotówkę (pieniądz).

101

Funkcje systemu

finansowego

3. FUNKCJA OSZCZĘDNOŚCI – system

finansowy umożliwia lokowanie oszczędności,

ograniczając różnorakie ryzyko i na

atrakcyjnych warunkach (chodzi o zachęcanie

do inwestowania w kapitał finansowy).

4. FUNKCJA AKUMULACJI BOGACTWA

(TEZAURYZACJI) – system stwarza

możliwość akumulowania siły nabywczej, która

w danym czasie jest zbędna, a w przyszłości

umożliwi pełniejsze zaspokojenie potrzeb.

102

Funkcje systemu

finansowego

5. FUNKCJA KREDYTOWA – polega na

zapewnieniu nieprzerwanego dopływu kredytów

do podmiotów ekonomicznych w celu

finansowania przez nie inwestycji i konsumpcji.

6. FUNKCJA MINIMALIZOWANIA RYZYKA –

system finansowy powinien zapewnić tworzenie

mechanizmów i instrumentów ograniczających

oraz zabezpieczających przed ryzykiem

finansowym, inwestycyjnym i innymi. System

finansowy określa również metody zarządzania

ryzykiem.

103

Funkcje systemu

finansowego

7. FUNKCJA INFORMACYJNA – system

finansowy zapewnia informacje dotyczące

parametrów finansowych (np. stopa procentowa,

indeks giełdowy itp.), które pomagają podmiotom

ekonomicznym podejmować racjonalne decyzje.

8. FUNKCJA POLITYKI GOSPODARCZEJ –

system finansowy dostarcza środki pieniężne

niezbędne do realizacji podstawowych celów

polityki gospodarczej (przede wszystkim do

zapewnienia wzrostu gospodarczego,

ograniczenia bezrobocia i inflacji).

104

Struktura systemu

finansowego

INSTRUMENTY FINANSOWE to nośniki siły

nabywczej albo zobowiązania finansowe

(roszczenia) przybierające postać pieniądza

gotówkowego, papierów wartościowych, obcych

walut. Można je podzielić na instrumenty:

a) O charakterze właścicielskim i wierzycielskim,

b) O stałym i zmiennym dochodzie,

c) Krótko -, średnio – i długoterminowe,

d) Bezpośrednie i pośrednie,

e) Rzeczywiste i pochodne.

105

Struktura systemu

finansowego

Uogólniając, instrumenty finansowe dzielimy na:

Instrumenty lokowania zasobów pieniężnych

(np. depozyty, jednostki uczestnictwa, akcje itp.),

Instrumenty finansowania potrzeb podmiotów

ekonomicznych, które służą do finansowania

planowanych wydatków, refinansowania wydatków

już poniesionych i do pokrycia luki płynności (np.

kredyty, pożyczki z emisji obligacji itp.),

Instrumenty płatniczo – rozliczeniowe (np.

czek, weksel),

Instrumenty pochodne.

106

Struktura systemu

finansowego

RYNKI FINANSOWE to obszar wymiany

kapitału w gospodarce, umożliwiający

nieprzerwany przepływ środków pieniężnych

między podmiotami ekonomicznymi.

Wyróżnia się rynki:

a)

Pierwotne i wtórne,

b)

Hurtowe i detaliczne,

c)

Pieniężne i kapitałowe,

d)

Krajowe i międzynarodowe,

e)

Kasowe i terminowe.

107

Struktura systemu

finansowego

INSTYTUCJE FINANSOWE, czyli takie

organizacje, które zajmują się aktywnością na

rynku finansowym i mają w swoich aktywach

przeważający udział finansowych składników

majątkowych. Ogólnie można wydzielić

instytucje finansowe:

a) pasywne – inwestujące w aktywa finansowe

dostępne na rynku i wykonujące usługi

pośrednictwa finansowego,

b) aktywne – tworzące (emitujące) instrumenty

finansowe i tworzące pieniądz.

108

Struktura systemu

finansowego

ZASADY DZIAŁANIA SYSTEMU –

regulują one tryb postępowania

poszczególnych instytucji finansowych

oraz tryb funkcjonowania

instrumentów finansowych. Wyróżnia

się zasady:

a) sformalizowane,

b) niesformalizowane.

109

Rodzaje systemów

finansowych

K O N T Y N E N T A L N Y

(niem ie cki)

(skonce ntro w any na bankach)

(ba nkow y)

A N G L O A M E R Y K A Ń S K I

(s k o n c e n tro w a n y n a ryn k u k a p ita ło w ym i p a p ie ra c h w a rto ś c io w yc h )

(ryn k o w y)

S Y S T E M F I N A N S O W Y

T u ta j w p isz tytuł

110

Główne cechy bankowego

systemu finansowego

(kontynentalnego,

niemieckiego)

Główną instytucją finansową jest bank centralny oraz

banki komercyjne (system finansowy oparty jest na

sprawności funkcjonowania systemu bankowego),

Bank centralny realizuje głównie politykę

refinansową,

Instytucje finansowe charakteryzują się niskim

stopniem specjalizacji, a banki mają charakter

uniwersalny,

Mała podatność systemu finansowego na innowacje

finansowe,

Dominuje zewnętrzne finansowanie działalności

przedsiębiorstw,

111

Główne cechy bankowego

systemu finansowego

(kontynentalnego,

niemieckiego)

Głównym instrumentem finansowania działalności

gospodarczej jest kredyt, a głównym instrumentem

oszczędzania i tezauryzacji są depozyty bankowe,

Giełdy papierów wartościowych są niewielkie,

obroty na nich małe, własność w spółkach

skoncentrowana jest w rękach jednego (kilku)

akcjonariuszy,

Zasady działania systemu określa i jego funkcje

realizują instytucje (agencje) państwowe (np. Rada

Polityki Pieniężnej, NBP, KPWiG, KDPW).

112

Główne cechy systemu

finansowego

skoncentrowanego na rynku

kapitałowym

(angloamerykańskiego)

Główną instytucją finansową jest giełda papierów

wartościowych oraz instytucje z nią współpracujące

(np. domy maklerskie),

Duże znaczenie finansowania wewnętrznego, a

finansowanie zewnętrzne realizowane jest za pomocą

anonimowych rynków kapitałowych,

Głównym instrumentem finansowania podmiotów jest

kapitał własny (w tym zysk), a głównym instrumentem

oszczędzania i tezauryzacji są papiery wartościowe

(np. akcje, obligacje),

Banki komercyjne są wyspecjalizowane, rozproszone,

przenoszące swoją aktywność na rynki zagraniczne, w

ich działalności dominuje krótkoterminowy kredyt,

113

Główne cechy systemu

finansowego

skoncentrowanego na rynku

kapitałowym

(angloamerykańskiego)

Instytucje, rynki finansowe są podatne na

innowacje finansowe,

Obroty na giełdzie są znaczne, prawie każda

firma jest spółką kapitałową o rozproszonym

akcjonariacie,

Rynki kapitałowe są zdywersyfikowane,

Zasady funkcjonowania systemu określone

są z ograniczoną ingerencją państwa; są

tworzone przez rynek kapitałowy i jego

instytucje.

114

Procesy zachodzące we

współczesnych systemach

finansowych

Konwergencja systemów finansowych –

wzajemne przenikanie cech dwóch głównych

typów systemów finansowych (np. wzrost

aktywności banków na rynkach kapitałowych,

szerszy dostęp do informacji o

przedsiębiorstwach ułatwia ich dostęp do

anonimowych inwestorów, zmiana struktury

przychodów banków, czyli zamiast odsetek,

prowizje i opłaty dodatkowe itp.),

Konsolidacje w sektorze bankowo –

finansowym,

115

Procesy zachodzące we

współczesnych systemach

finansowych

Świadczenie przez banki zróżnicowanych

usług finansowych, np. bankowości

elektronicznej (e-banking, m-banking),

bankowości dopasowanej do klienta

indywidualnego (home banking) oraz

powiązanych usług finansowo – bankowych

(np. bancassurance),

Globalizacja operacji finansowych,

Powstawanie konglomeratów finansowych,

Integracja rynków finansowych.

116

Destrukcja systemu

finansowego – kryzys finansowy

Rodzaje kryzysów finansowych –

podział pierwszy:

finansowe,

walutowe,

bankowe.

117

Destrukcja systemu

finansowego – kryzys finansowy

Rodzaje kryzysów finansowych – podział drugi:

Kryzysy finansowe na poziomie przedsiębiorstw powstające na

skutek nagłej i masowej utraty płynności finansowej firm, zbyt

silnego ich zadłużenia oraz nagłego wzrostu ich kosztu kapitału,

Kryzysy spekulacyjne (na rynku kapitałowym) – powstające na

skutek zastosowania przez wielu uczestników rynku tych samych

strategii inwestycyjnych po to, aby spekulować jakimś

wskaźnikiem giełdowym lub ceną rynkową; powstają wtedy, gdy

występuje na rynku przewaga kapitału spekulacyjnego nad

długoterminowym,

Kryzysy systemu bankowego – polega na utracie płynności

(wypłacalności) wielu uczestników sektora finansowego,

szczególnie banków i innych instytucji z nimi związanymi; kryzys

tego typu może przełożyć się w kryzys płatniczy i walutowy kraju,

szczególnie gdy kapitał zacznie odpływać za granicę.

118

WYKŁADY 8 i 9

RYNEK PIENIĘŻNY I JEGO

INSTRUMENTY

Pojęcie rynku pieniężnego i jego rola,

Podział instrumentów rynku pieniężnego,

Charakterystyka instrumentów dyskontowych

rynku pieniężnego (bon skarbowy, bon pieniężny

NBP, weksel, bony komercyjne przedsiębiorstw),

Charakterystyka instrumentów

niedyskontowych rynku pieniężnego (depozyty

międzybankowe, certyfikaty depozytowe,

depozyty bankowe, kredyty krótkoterminowe),

Charakterystyka instrumentów rozliczeniowych.

119

Istota rynku

pieniężnego

Rynek pieniężny jest rynkiem najbardziej

płynnych aktywów finansowych, służących

jednostkom gospodarczym do pokrycia

zapotrzebowania na kapitał obrotowy, a więc

zapewniających im utrzymanie płynności

finansowej.

Jest to rynek instrumentów finansowych o

okresie ich wymagalności do jednego roku.

Jest to rynek, na którym szczególną aktywnością

wykazują się instytucje finansowe (głównie

banki).

120

Podział rynku

pieniężnego

I. Ze względu na terytorium działania:

Rynek międzynarodowy,

Rynek krajowy,

Rynek regionalny.

II. Ze względu na wielkość transakcji:

Rynek centralny (hurtowy),

Rynek detaliczny.

III. Ze względu na rodzaj transakcji:

Rynek międzybankowy,

Rynek skarbowych instrumentów pieniężnych.

121

Rola (funkcje) rynku

pieniężnego

Przynoszenie dochodu od wolnych w

danym momencie środków pieniężnych,

Zapewnienie ciągłości w regulowaniu

zobowiązań,

Umożliwienie realizacji przez państwo

przyjętej polityki pieniężnej,

Oddziaływanie na podaż pieniądza i

prędkość cyrkulacji pieniądza w

gospodarce.

122

Podział instrumentów

rynku pieniężnego

INSTRUMENTY

PIENIĘŻNE

DYSKONTOWE

NIEDYSKONTOWE

(OPROCENTOWANE)

ROZLICZENIOWE

123

Instrumenty

dyskontowe

(1) Bon skarbowy

B.s. to instrument finansowy (papier wartościowy na okaziciela)

emitowany przez skarb państwa, potwierdzający fakt

zaciągnięcia krótkoterminowej pożyczki.

B.s. są emitowane na okres ich wykupu równy 8, 13, 26 i 52

tygodnie.

Wartość nominalna jednego b.s. wynosi 10 tys. zł, 100 tys. zł lub

1 mln zł.

Są sprzedawane w Polsce od 1991 r. na przetargach

organizowanych przez Ministerstwo Finansów i NBP. Minimalna

wartość b.s. na przetargu to 100 tys. zł.

Mają postać zdematerializowaną, a ich ewidencja prowadzona

jest w Centralnym Rejestrze Bonów Skarbowych prowadzonym

przez NBP.

Istnieje wtórny rynek obrotu b.s. zorganizowany przez banki

komercyjne.

124

Instrumenty dyskontowe

(1) Bon skarbowy

FUNKCJE

BONÓW SKARBOWYCH

MAKROEKONOMICZNE MIKROEKONOMICZNA

FISKALNA

MONETARNA

REGULACJA

PŁYNNOŚCI

FINANSOWEJ

125

Instrumenty

dyskontowe

(1) Bon skarbowy

Podstawowe wzory na bony skarbowe:

1. Wycena wartości bieżącej b.s.:

WB = WN * (1 – d * m/365)

2. Stopa zwrotu do wykupu w skali rocznej

(YTM):

YTM = [(WN – WB) / WB] * 365/m *

100%

3.

Bieżąca stopa zwrotu w skali roku (CY):

CY = [(WB

1

– WB

0

) / WB

0

] * 365/t * 100%

126

Instrumenty

dyskontowe

(2) Bon pieniężny NBP

Są to instrumenty dłużne emitowane

przez bank centralny na okres

wymagalności wynoszący 28, 91, 182

lub 273 dni.

Wartość nominalna jednego bonu

pieniężnego NBP wynosi 10 tys. zł, 100

tys. zł lub 1 mln zł.

Służą do ograniczania nadpłynności w

sektorze bankowym.

127

Instrumenty

dyskontowe

(3) Weksle

Weksel to papier wartościowy o

określonej dokładnie przez prawo

wekslowe (z 1936 r.) formie,

charakteryzujący się tym, iż jest

zobowiązaniem wystawcy (trasanta,

dłużnika) do wypłacenia w określonym

dniu określonej kwoty pieniężnej

remitentowi (wierzycielowi).

128

Instrumenty

dyskontowe

(3) Weksle

RODZAJE WEKSLI

WŁASNY

(PROSTY, SOLA)

TRASOWANY

(TRATA)

129

Instrumenty

dyskontowe

(3) Weksel

FUNKCJE

WEKSLA

PŁATNICZA

KREDYTOW

A

OBIEGOW

A

GWARANCYJN

A

REFINANSOW

A

130

Instrumenty dyskontowe

(4) Bony komercyjne

przedsiębiorstw

Są to krótkoterminowe dłużne papiery

wartościowe (KDPW) emitowane przez

przedsiębiorstwa w formie weksli pieniężnych

(tzw. KWIT-y, czyli komercyjne weksle

inwestycyjno – terminowe) lub obligacji

krótkoterminowych,

Cechy KDPW: wysoki nominał (od 100 tys. zł do

1 mln zł), stopa dyskontowa uzależniona od

WIBOR lub oprocentowania b.s., wymagalność

od 1 do 3 miesięcy, możliwość rolowania,

nabywcy to głównie inne firmy i banki.

131

Instrumenty dyskontowe

(4) Bony komercyjne

przedsiębiorstw

PROCEDURA EMISJI KDPW:

Zawarcie wstępnego porozumienia między

emitentem a agentem emisji,

Przygotowanie przez agenta memorandum

informacyjnego, które obejmuje warunki emisji i

ich cel, informacje o emitencie, jego dane

finansowe,

Przygotowanie przez agenta programu emisji,

Oferowanie papierów grupie wyselekcjonowanych

inwestorów,

Uplasowanie emisji na rynku.

132

Instrumenty dyskontowe

(4) Bony komercyjne

przedsiębiorstw

CECHY KDPW:

Niska płynność – brak zorganizowanego rynku

wtórnego,

Stopa rentowności porównywalna z b.s.,

Umiarkowane ryzyko inwestowania.

KTO EMITUJE:

Firmy o ustabilizowanej sytuacji finansowej i

rokujące wzrost,

Znane spółki,

Firmy międzynarodowe.

133

Instrumenty

niedyskontowe.

(1) Depozyty

międzybankowe

Depozyty międzybankowe to

transakcje polegające na przyjęciu

(udzieleniu) przez jeden bank od

drugiego banku ściśle określonej

kwoty pieniężnej na ściśle

określony czas, po z góry ustalonej

stopie procentowej.

134

Instrumenty

niedyskontowe.

(1) Depozyty

międzybankowe

RODZAJE

DEPOZYTÓW

JEDNODNIOWE

POZOSTAŁE

OVERNIGHT

(O/N)

TOMORROW NEXT

(T/N)

SPOT NEXT

(S/N)

1W, 2W, 1M, 3M, 6M, 1Y

135

Instrumenty

niedyskontowe.

(1) Depozyty

międzybankowe

Rynek depozytów międzybankowych spełnia

dwie główne funkcje:

Regulowania płynności w sektorze bankowym,

Dokonywanie transakcji spekulacyjnych

(komercyjnych) – dążenie do osiągnięcia zysku

z różnicy między ceną za dokonane lokaty w

innym banku (stopa WIBOR) a ceną

przyjętych od innego banku depozytów

(stopa WIBID).

136

Instrumenty

niedyskontowe.

(2) Certyfikaty

depozytowe (CD)

CD to emitowane przez banki papiery wartościowe, w

których emitujący je bank stwierdza ulokowanie

przez deponenta określonej kwoty w charakterze

depozytu pieniężnego na określony czas i procent. Są

to papiery o terminie wykupu od 14 dni do 1 roku.

CD są zbywalne na rynku (obrót wtórny), mogą być

nabywane przez prawne i fizyczne podmioty krajowe

i zagraniczne oraz mogą być wykupione przez

emitenta przed terminem zapadalności.

CD pełnią podwójną rolę – są źródłem

krótkoterminowego kapitału dla banku i stanowią

dodatkową alternatywę inwestycyjną (lokacyjną).

Wyróżnia się CD imienne (podlegają umorzeniu) w

razie utraty) i na okaziciela (nie podlegają umorzeniu

w razie utraty.

137

Instrumenty rozliczeniowe.

(1) Polecenie przelewu i

polecenie pobrania

Polecenie przelewu polega na wydaniu

bankowi dyspozycji przelania określonej

kwoty z rachunku płatnika (dłużnika) na

wskazany rachunek bankowy wierzyciela.

Polecenie pobrania polega na udzieleniu

przez wierzyciela dyspozycji swojemu

bankowi, aby zapisał w dobro jego rachunku

zgłoszoną do rozliczenia wierzytelność, a

następnie obciążył tą kwotą wskazany

rachunek dłużnika.

138

Instrumenty

rozliczeniowe.

(2) Inkaso dokumentowe

Inkaso polega na tym, że bank

prowadzący rachunek wierzyciela

(najczęściej eksportera, dostawcy) na

podstawie przedstawionych mu

dokumentów handlowych lub

finansowych pobiera (inkasuje) od

innego podmiotu (płatnika,

importera, odbiorcy) wymienioną w

dokumentach należność pieniężną.

139

Obieg inkaso – realizacja

płatności

(1)wierzyciel (dostawca) składa w swoim banku

komplet dokumentów do inkaso,

(2)bank dostawcy przekazuje bankowi odbiorcy

te dokumenty,

(3)bank odbiorcy przekazuje mu informację o

nadejściu dokumentów handlowych,

(4)odbiorca wydaje swojemu bankowi dyspozycję

przelania należności na konto dostawcy,

(5)następuje przelew środków na rachunek

dostawcy.

140

Instrumenty

rozliczeniowe.

(3) Akredytywa

Odbiorca (dłużnik, importer) otwierając

akredytywę zleca swojemu bankowi

dokonanie zapłaty za nabyte towary po

uprzednim pobraniu od banku wierzyciela

(dostawcy, eksportera) stosownych

dokumentów potwierdzających ich

sprzedaż, dostawę itp.

141

Obieg akredytywy –

realizacja płatności

(1) odbiorca otwiera w swoim banku akredytywę,

(2) bank odbiorcy informuje wskazany bank dostawcy o

otwartej akredytywie,

(3) bank dostawcy informuje swojego klienta o

uzyskaniu potwierdzenia otwartej akredytywy,

(4) dostawca wysyła towar i przekazuje dokumenty do

swojego banku,

(5) bank dostawcy przesyła dokumenty do banku

odbiorcy,

(6) bank odbiorcy po otrzymaniu dokumentów, zgodnie

z treścią akredytywy wypłaca na rachunek dostawcy

określoną należność,

(7) po dokonaniu płatności bank odbiorcy przekazuje

mu otrzymane dokumenty handlowe.

142

WYKŁADY 10 i 11

RYNEK KAPITAŁOWY I

JEGO INSTRUMENTY

Pojęcie rynku kapitałowego, jego

cechy i rodzaje

Instytucje rynku kapitałowego

Instrumenty rynku kapitałowego –

charakterystyka obligacji i akcji

143

Pojęcie rynku

kapitałowego

Rynek transakcji kupna-sprzedaży

instrumentów finansowych o

okresie ich wykupu przez emitenta

dłuższym niż jeden rok.

144

Cechy rynku

kapitałowego

Składa się z wielu segmentów,

Występuje na nim znacznie większa liczba podmiotów niż

na rynku pieniężnym,

Jest rynkiem pozyskiwania wolnego kapitału potrzebnego

do finansowania rozwoju podmiotów ekonomicznych,

Wartość pojedynczych transakcji jest niższa niż na rynku

pieniężnym,

Przynosi w dłuższym okresie wyższe stopy zwrotu, a w

krótkim okresie stopy zwrotu podlegają ciągłym

wahaniom,

Inwestycje na tym rynku obarczone są wyższym ryzykiem,

Podstawowym instrumentem będącym przedmiotem

obrotu na tym rynku są papiery wartościowe.

145

Rodzaje rynku

kapitałowego

Rynek pierwotny

Rynek wtórny

Rynek publiczny

Rynek niepubliczny

Rynek giełdowy (regulowany)

Rynek pozagiełdowy (alternatywny)

Rynek krajowy

Rynek międzynarodowy

146

Instytucje rynku

kapitałowego

Urząd Nadzoru Finansowego

Giełda Papierów Wartościowych

Krajowy Depozyt Papierów

Wartościowych

Domy maklerskie

Firmy doradztwa inwestycyjnego

Fundusze inwestycyjne i emerytalne

147

Instrumenty rynku

kapitałowego - obligacje

Obligacja jest papierem wartościowym

potwierdzającym powstałą

wierzytelność pieniężną (zaciągnięcie

pożyczki).

Jest to zobowiązanie emitenta wobec

obligatoriusza, czyli nabywcy obligacji.

148

Rodzaje obligacji

PODZIAŁ WG EMITENTÓW:

Obligacje skarbowe

Obligacje korporacyjne

Obligacje municypalne (komunalne)

PODZIAŁ WG CENY SPRZEDAŻY:

Obligacje sprzedawane z dyskontem

Obligacje sprzedawane po wartości

nominalnej

Obligacje sprzedawane z premią

149

Rodzaje obligacje

PODZIAŁ WG ZASAD OPROCENTOWANIA:

Obligacje zerokuponowe (dyskontowe)

Obligacje indeksowane

Obligacje o stałym oprocentowaniu

PODZIAŁ WG CZASU DO WYKUPU:

Obligacje krótkoterminowe

Obligacje średnioterminowe

Obligacje długoterminowe

150

Rodzaje obligacji

PODZIAŁ WG ZASAD WYKUPU:

Obligacje wykupywane w terminie

Obligacje wykupywane przed terminem (z tzw.

wezwaniem do wcześniejszego wykupu –

callable)

INNE RODZAJE OBLIGACJI:

Gwarantowane

Niegwarantowane (śmieciowe, tzw. junk bonds)

Zamienne

151

Parametry finansowe

opisujące inwestycje w

obligacje

WYCENA WARTOŚCI BIEŻĄCEJ:

Wartość bieżąca obligacji to suma zdyskontowanych

stopą oczekiwanego zwrotu przyszłych dochodów

możliwych do uzyskania z tej obligacji powiększona o

wartość bieżącą kwoty otrzymywanej przy jej wykupie.

Jeżeli oczekiwana przez inwestora stopa zwrotu z

obligacji jest niższa od stopy jej nominalnego

oprocentowania, to wartość bieżącą (rynkowa) obligacji

jest wyższa od jej wartości nominalnej.

Jeżeli oczekiwana przez inwestora stopa zwrotu z

obligacji jest wyższa od stopy jej nominalnego

oprocentowania, to wartość bieżącą (rynkowa) obligacji

jest niższa od jej wartości nominalnej.

152

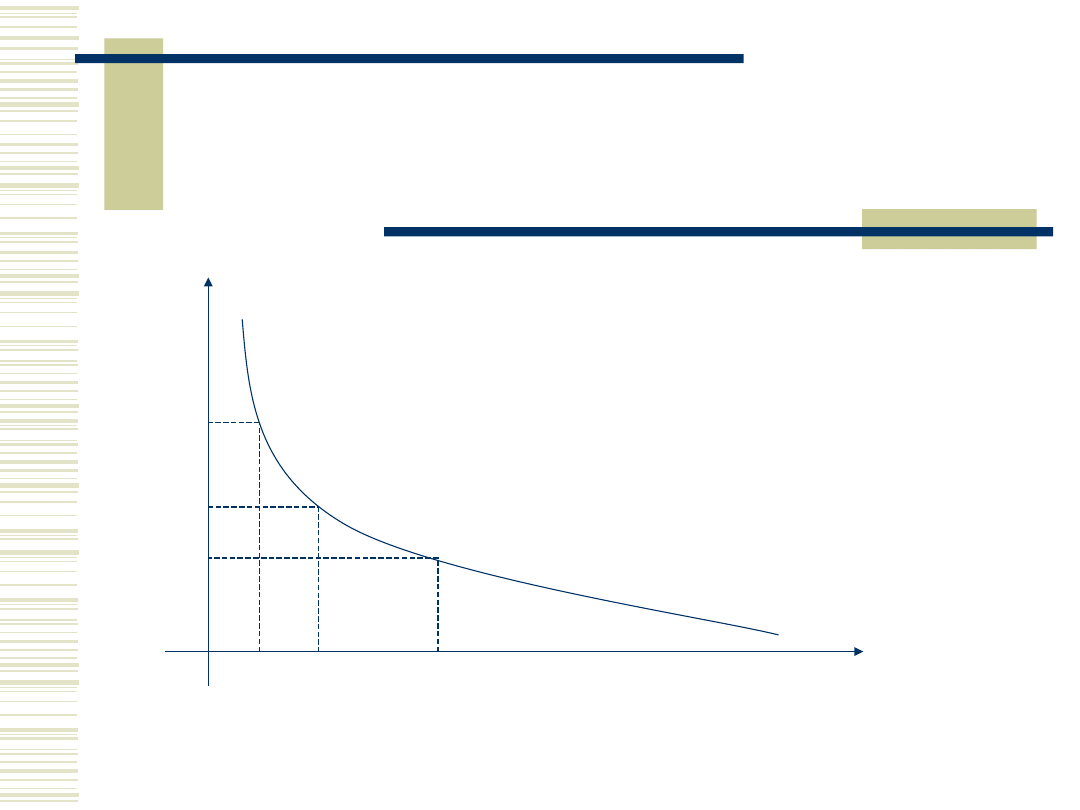

Stopa zwrotu a wartość

obligacji

Stopa zwrotu w

%

Wartość

obligacji

nom

NVB

VB > NVB

VB <

NVB

r > nom

r <

nom

153

WYCENA WARTOŚCI BIEŻĄCEJ

OBLIGACJI

Wartość bieżąca obligacji:

I

t

– odsetki z obligacji płatne w

okresie „t”,

NVB – wartość nominalna obligacji

N

t

N

t

t

B

r

NVB

r

I

V

1

)

1

(

)

1

(

154

Parametry finansowe

opisujące inwestycje w

obligacje

STOPA ZWROTU DO WYKUPU:

Założenie: emitowana jest obligacja o stałym kuponie

odsetkowym.

YTM – stopa zwrotu do wykupu,

VB – wartość emisyjna obligacji,

NVB – wartość nominalna obligacji,

N – liczba okresów płatności odsetek do terminu wykupu

obligacji,

I – wartość jednookresowych odsetek

2

B

B

V

NVB

N

V

NVB

I

YTM

155

Instrumenty rynku

kapitałowego - akcja

Akcja to udziałowy papier wartościowy oznaczający

prawo jej posiadacza do współwłasności firmy, która ją

wyemitowała, czyli spółki akcyjnej.

Posiadacz akcji (akcjonariusz) otrzymuje z tytułu

dysponowania nią dwa typy uprawnień (praw). Są nimi:

a) prawa korporacyjne – prawo do uczestnictwa w

spółce (akcjonariusza nie można ze spółki usunąć),

prawo do uczestnictwa w WZA, bierne prawo wyborcze

do organów spółki, prawo mniejszości (np. prawo

zwołania NWZA),

b) prawa majątkowe – prawo do zysku, prawo poboru

akcji nowych emisji, prawo do części wartości majątku

w przypadku likwidacji spółki.

156

Rodzaje akcji

PODZIAŁ WG SPOSOBU OBJĘCIA AKCJI:

Akcje gotówkowe – wydane za wkłady pieniężne,

Akcje aportowe – wydane za wkłady niepieniężne

(rzeczowe).

PODZIAŁ WG FORMY DOKUMENTU I FORMY

OBROTU:

Akcje imienne – ich przenoszalność jest trudna lub

wręcz niemożliwa; są to najczęściej akcje założycieli

spółki,

Akcje na okaziciela – łatwe do obrotu, sprzedawane

na rynku np. na giełdzie papierów wartościowych.

157

Rodzaje akcji

PODZIAŁ WG RODZAJU UPRAWNIEŃ

PRZYSŁUGUJĄCYCH

WŁAŚCICIELOWI:

Akcje zwykłe – nie korzystają z żadnych

dodatkowych praw; mają prawo do

jednego głosu na WZA z jednej akcji,

Akcje uprzywilejowane – przynoszą

dodatkowo uprawnienia (dotyczące

prawa głosu, dywidendy, udział w

majątku).

158

Rodzaje

uprzywilejowania akcji

1. Co do głosu – jedna akcja zapewnia prawo do

dwóch głosów na WZA,

2. Co do dywidendy – prawo do wyższej

dywidendy (1,5 raza większa od dywidendy

wypłacanej z akcji zwykłej); dywidenda

ponadto wypłacana jest w pierwszej kolejności,

3. Co do podziału majątku – zapewnia

pierwszeństwo do uzyskania zwrotu nominalnej

wartości akcji przed innymi akcjonariuszami

przy likwidacji spółki,

4. Prawo poboru – przywilej pierwszeństwa do

objęcia akcji z nowych emisji.

159

Wycena wartości

bieżącej akcji

MODEL WYCENY MNOŻNIKOWEJ:

Pa = P/E * EPS

P/E – mnożnik rynkowy cena do zysku

średni dla sektora wycenianej spółki

lub średni dla całego rynku,

EPS – zysk netto wycenianej spółki do

liczby akcji zwykłych tej spółki (zysk

na jedną akcję)

160

Wycena wartości bieżącej

akcji

MODEL DYWIDENDOWY WYCENY

AKCJI:

g – stopa wzrostu zysku i dywidend,

DPS – dywidenda na jedną akcję,

r

e

– oczekiwana stopa zwrotu.

g

r

g

DPS

g

r

DPS

P

e

e

S

)

1

(

0

1

161

Wyznaczanie mnożnika cena

akcji do jej wartości księgowej

(P/BV)

g

r

g

div

ROE

BV

P

E

)

1

(

/

0

0

162

Wielkość mnożnika P/BV

zależy od:

stopy wypłaty dywidend – mnożnik P/BV rośnie

wraz ze wzrostem stopy wypłaty dywidend,

poziomu ryzyka zaangażowania kapitału

własnego w daną spółkę, co jest odzwierciedlone w

stopie oczekiwanego zwrotu – mnożnik P/BV spada,

gdy rośnie ryzyko spółki i stopa oczekiwanego

zwrotu,

prognozowanej stopy wzrostu zysków – mnożnik

P/BV rośnie, gdy rośnie stopa wzrostu zysków spółki,

stopy zwrotu z kapitału własnego (ROE) –

mnożnik P/BV rośnie wraz ze wzrostem stopy zwrotu

z kapitału własnego.

163

Współzależność między stopą zwrotu

a mnożnikiem rynkowym P/BV.

Poprawna wartość spółki na rynku

ROE < r

E

ROE > r

E

P/BV > 1

Spółka

przewartościowa

na

Spółka

poprawnie

wyceniona –

akcje drogie

P/BV < 1

Spółka

poprawnie

wyceniona –

akcje tanie

Spółka

niedowartościow

ana

164

FINANSE – WYKŁAD 12

POCHODNE

INSTRUMENTY

FINANSOWE

Pojęcie pochodnych instrumentów

finansowych,

Podział instrumentów pochodnych,

Istota, rodzaje i cechy opcji,

Kontrakty terminowe futures – ich cechy i

wykorzystanie

Kontrakty rzeczywiste typu forward

Kontrakty wymienne - swap

165

POJĘCIE POCHODNYCH

INSTRUMENTÓW

FINANSOWYCH

Pochodny instrument finansowy,

nazywany inaczej derywatem, to

taki, którego egzystencja na rynku

oraz wartość bieżąca jest

uzależniona od istnienia i wartości

innych instrumentów finansowych,

na które dany derywat został

wystawiony.

166

Rodzaje derywatów

fiannsowych

DERYWATY

BEZWARUNKOWE

WARUNKOWE

FORWARD

FUTURES

RZECZYWISTE

NIERZECZYWISTE

TYPU NDF

OPCJE

167

OPCJA

Opcja to papier wartościowy nadający prawo jego

posiadaczowi do zakupu lub sprzedaży innego

instrumentu finansowego lub aktywa rzeczowego

po z góry ustalonej cenie i w ściśle określonym

czasie, nazywanym okresem rozliczenia.

Nadanie prawa oznacza, że posiadacz opcji

rozliczy ją (wykorzysta), gdy będzie mu się to

opłacało. Jeśli wykorzystanie opcji nie będzie

rentowne, jej posiadacz nie skorzysta z nadanego

mu prawa i jej nie rozliczy. Straci wówczas

jedynie tyle, ile zapłacił za samą opcję (cena opcji

to tzw. premia).

168

RODZAJE OPCJI

ZE WZGLĘDU NA NADANE PRAWA:

Opcje typu call – opcje kupna

Opcje typu put – opcje sprzedaży

ZE WZGLĘDU NA MOŻLIWOŚĆ I TERMIN ROZLICZENIA:

Opcje europejskie

Opcje amerykańskie

INNE RODZAJE OPCJI:

Warrant – opcja kupna akcji spółki emitenta tego typu opcji,

Opcje walutowe

Opcje procentowe (na papiery dłużne)

Opcje indeksowe (np. opcje na indeks WIG20)

169

Wielkości związane z

opcję

Premia (P) – cena opcji

Cena rozliczenia (wykonania opcji - X)

– wartość wynikająca z opcji, po której

można kupić/sprzedać inne aktywo

Cena aktywa (S), na które wystawiono

opcję

Czas wykonania opcji (T)

170

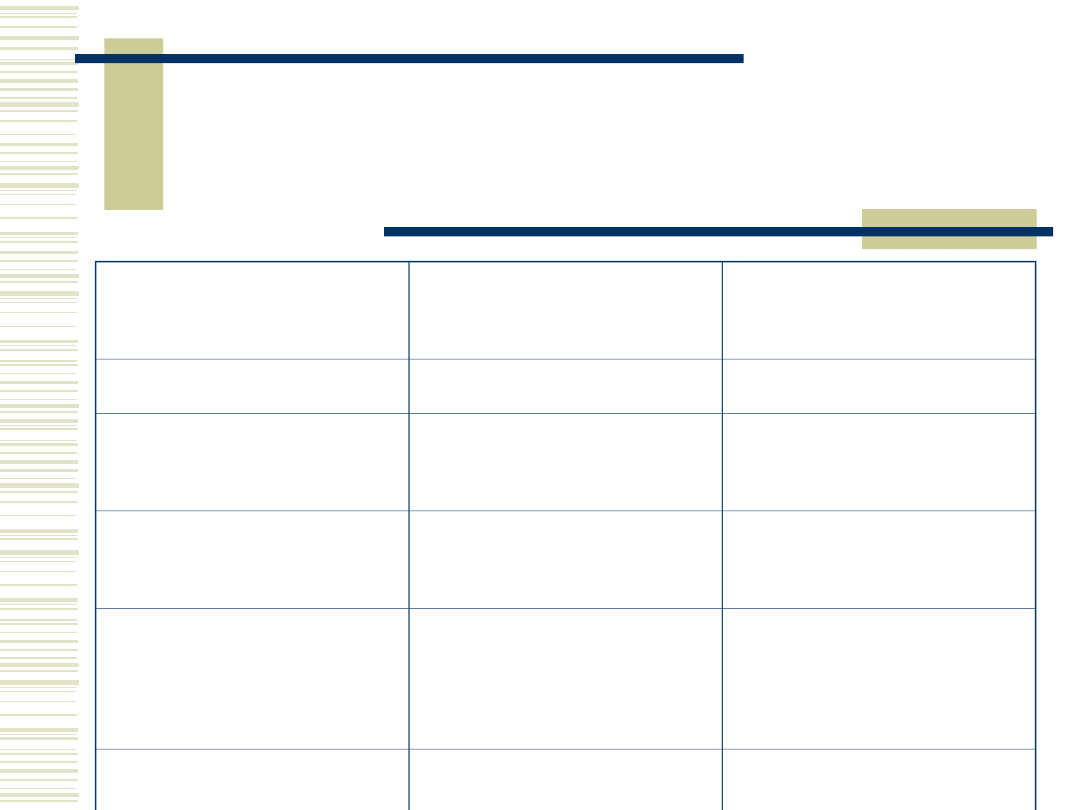

ROZLICZANIE OPCJI

Rodzaj

opcji

Sytuacja:

In-the-money

Sytuacja:

At-the-money

Sytuacja:

Out-of-the-

money

OPCJA

CALL

Cena aktywa

(S) > Cena

rozliczenia

opcji (X)

Cena aktywa

(S) = Cena

rozliczenia

opcji (X)

Cena aktywa

(S) < Cena

rozliczenia

opcji (X)

OPCJA

PUT

Cena aktywa

(S) < Cena

rozliczenia

opcji (X)

Cena aktywa

(S) = Cena

rozliczenia

opcji (X)

Cena aktywa

(S) > Cena

rozliczenia

opcji (X)

171

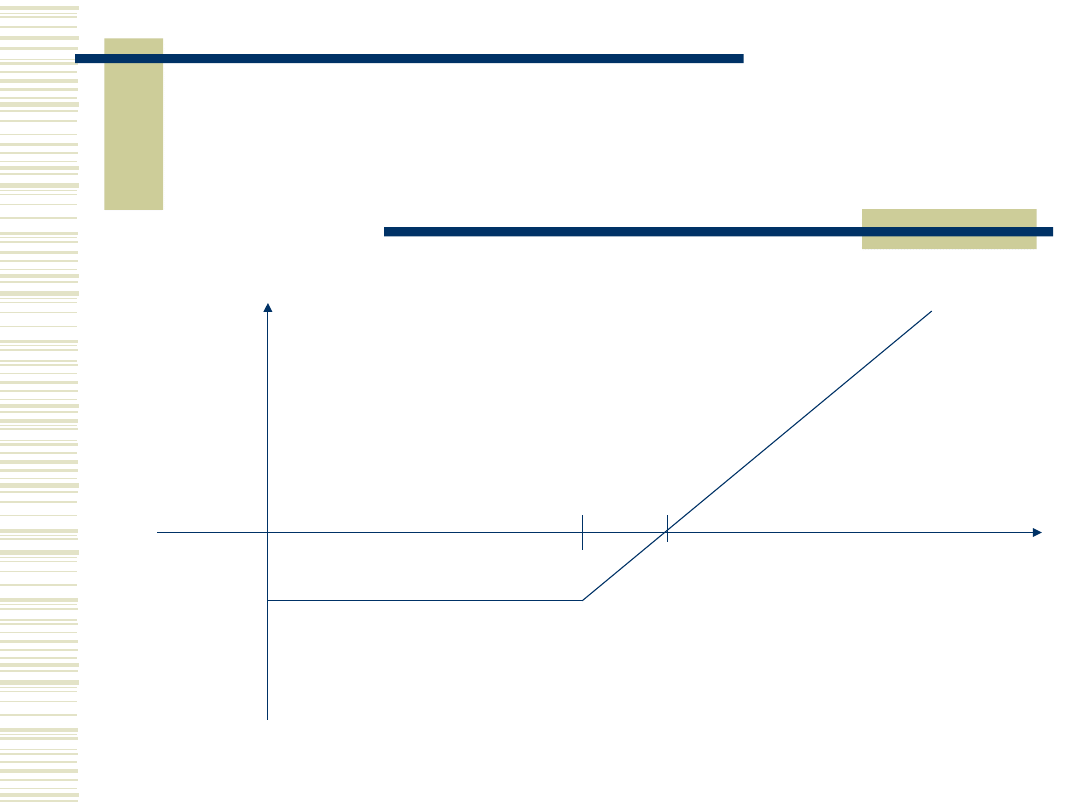

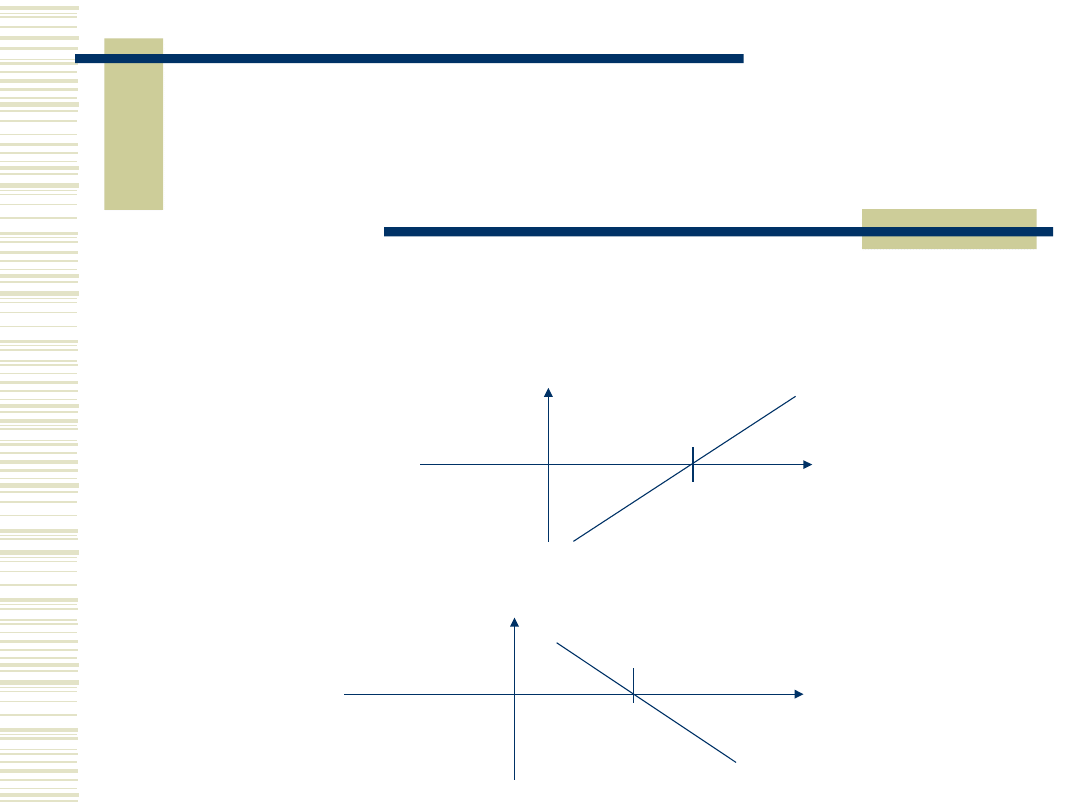

ROZLICZANIE OPCJI

CALL

Cena

aktywa

Zysk/strata z

opcji

Out-of-the-

money

X

X+P

In-the-money

172

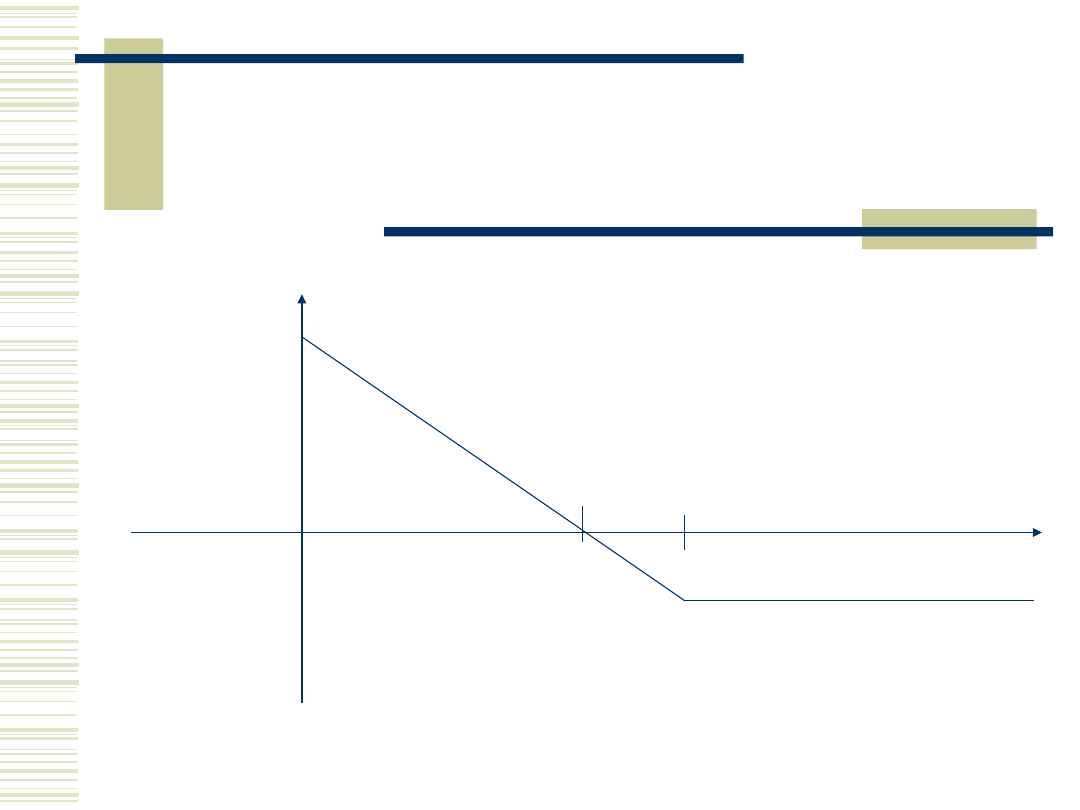

ROZLICZANIE OPCJI

PUT

X

X-P

Cena

aktywa

Zysk/Strata z

opcji

In-the-money

Out-of-the-money

173

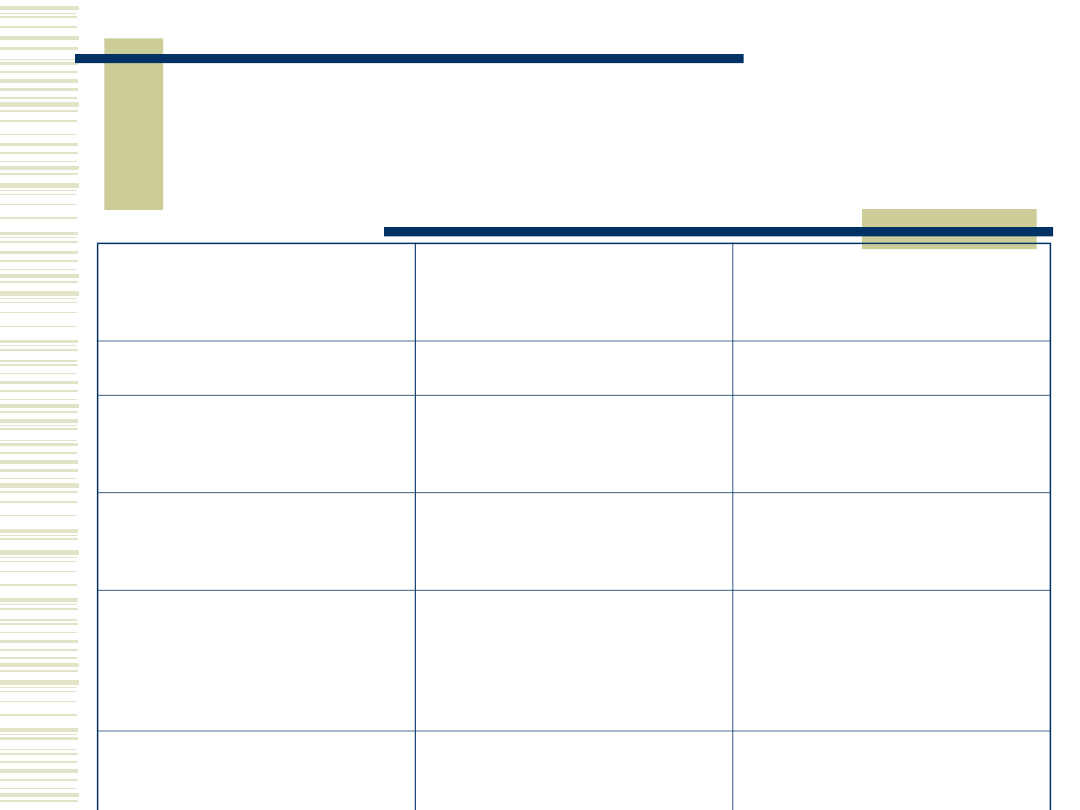

CZYNNIKI WPŁYWAJĄCE NA

RYNKOWĄ WARTOŚĆ OPCJI CALL

Czynnik

Zachowanie

Wpływ na

wartość opcji

Cena aktywa

Rośnie

Rośnie

Cena

rozliczenia

Rośnie

Spada

Zmienność

ceny aktywa

Wysoka

Wysoka

Czas

rozliczenia

opcji

Długi

Wysoka

Stopa % wolna

od ryzyka

Wysoka

Niska

174

CZYNNIKI WPŁYWAJĄCE NA

RYNKOWĄ WARTOŚĆ OPCJI

PUT

Czynnik

Zachowanie

Wpływ na

wartość opcji

Cena aktywa

Rośnie

Spada

Cena

rozliczenia

Rośnie

Rośnie

Zmienność

ceny aktywa

Wysoka

Wysoka

Czas

rozliczenia

opcji

Długi

Wysoka

Stopa %

wolna od

ryzyka

Wysoka

Niska

175

NIERZECZYWISTE

KONTRAKTY TERMINOWE

FUTURES

Kontrakt terminowy futures to pochodny

instrument finansowy zapewniający kupno

lub sprzedaż innego aktywa finansowego po

z góry określonej cenie.

Futures tym różni się od opcji, że jego

posiadacz ma rozliczany kontrakt

codziennie w terminie rozliczenia, a więc

może mieć nieograniczone straty, ale i nie

ograniczone zyski z tytułu posiadania

kontraktu terminowego.

176

KONTRAKTY

FUTURES

Inwestor na rynku futures przyjmuje jedną z dwóch

pozycji:

Długą pozycję inwestycyjną (long position)

kupno

Krótką pozycję inwestycyjną (short position)

sprzedaż

F

F

177

CECHY KONTRAKTU

FUTURES

Są notowane na giełdzie papierów wartościowych (np. na

GPW w Warszawie dostępne są futures m.in. na USD,

EURO, indeks WIG20),

Są wystandaryzowanymi instrumentami finansowymi

(giełda ściśle określa przedmiot kontraktu, sposób

rozliczania transakcji, termin rozliczenia itp.),

Strony transakcji terminowej futures wpłacają przed jej

zawarciem depozyt zabezpieczający, który stanowi

określony procent transakcji,

Kontrakty terminowe futures są notowane codziennie i

codziennie są rozliczane przez izbę rozrachunkową giełdy,

Kontrakty są nierzeczywiste, czyli nigdy nie nastąpi

dostawa aktywa kupowanego lub sprzedawanego poprzez

futures.

178

RZECZYWISTY

KONTRAKT

TERMINOWY FORWARD

Forward to kontrakt terminowy, polegający

na kupnie-sprzedaży danego aktywa w

ściśle określonym terminie, po cenie

określonej w umowie dzisiaj i

zaakceptowanej przez obie strony

transakcji.

Kontrakty forward wystawiane są

najczęściej na waluty oraz występują na

rynku towarowym (na giełdach

towarowych).

179

CECHY KONTRAKTU

FORWARD

Występują w obrocie pozagiełdowym,

Są instrumentami niewystandaryzowanymi; to obie

strony kontraktu ustalają jego cechy, przedmiot

transakcji, ilość, czas rozliczenia itp.,

Termin dostawy określany jest jako jeden konkretny

dzień i tylko tego dnia kontrakt jest rozliczany,

Kontrakt forward jest rzeczywisty, więc dochodzi do

dostawy kupionego lub sprzedanego z niego aktywa,

Zawarcie kontraktu nie wymaga wniesienia depozytu

zabezpieczającego, bo płatność nastąpi po dostawie.

180

WYKORZYSTANIE

POCHODNYCH

INSTRUMENTÓW

FINANSOWYCH

Hedging zabezpieczenie się przed

ryzykiem

Spekulacje finansowo-inwestycyjne,

Arbitraż finansowy.

181

Wykład nr 13 i 14

Instytucje i usługi

finansowe

INSTYTUCJE

FINANSOWE

BANKOWYCH

USŁUG

FINANSOWYCH

POZABANKOWYCH

USŁUG

FINANSOWYCH

182

Instytucje bankowe

Banki komercyjne (uniwersalne)

Banki specjalistyczne:

- hipoteczne

- inwestycyjne

- depozytowe

Banki spółdzielcze

Kasy oszczędnościowo-kredytowe

183

Instytucje pozabankowe

Giełdy papierów wartościowych

Instytucje ubezpieczeniowe:

- ubezpieczenia na życie

- ubezpieczenia majątkowe

Domy maklerskie

Fundusze emerytalne

Fundusze inwestycyjne i powiernicze:

- otwarte

- zamknięte (np. Venture Capital i Private Equity)

Agencje ratingowe

Firmy doradztwa finansowego

Firmy usług finansowych

- leasingowe

- factoringowe

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22