Uniwersytet Ekonomiczny w Krakowie –

oddział w Dębicy

Ekonomika Przedsiębiorstw

Temat: Zewnętrzne źródła finansowania

przedsiębiorstw

Opracowanie:

Marzena Gluza

Kinga Świstak

Ekonomika Przedsiębiorstw

1

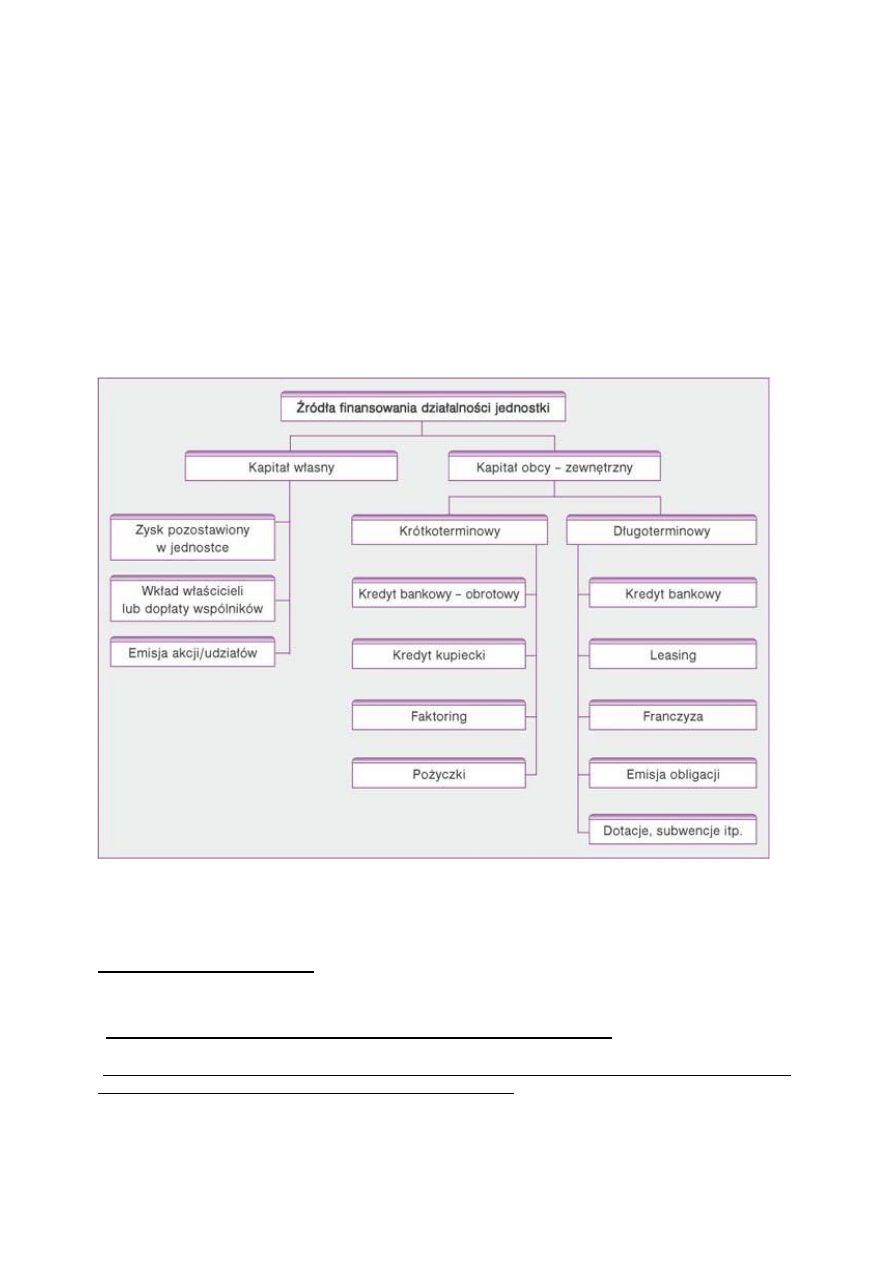

1.

ŹRÓDŁO FINANSOWANIA

-

jest to zasób środków pieniężnych(kapitał)

finansujących określoną działalność lub przedsięwzięcie gospodarcze

1

2.

KAPITAŁEM PRZEDSIĘBIORSTWA

nazywa się źródła finansowania

majątku. Kapitał może pochodzić od właścicieli i wtedy nazywa się kapitałem

własnym lub od wierzycieli i jest to kapitał obcy.

2

3

3.

KAPITAŁ ODBIORCY

-

jest to wielkość środków finansowych , które

wierzyciele dali do dyspozycji przedsiębiorstwa na czas ograniczony. Środki

pieniężne powinny być zwrócone w określonym terminie. Kapitał obcy w tym

1

http://portalwiedzy.onet.pl/26234,,,,zrodlo_finansowania,haslo.html

2

Danuta Krzemioska-Finanse przedsiębiorstw Wydawnictwo Wyższej Szkoły Bankowej Poznao 2000 str. 32

http://www.google.pl/images?hl=pl&q=%C5%BAr%C3%B3d%C5%82a%20finansowania%20przedsi%C4%99biorst

Ekonomika Przedsiębiorstw

2

znaczeniu powiększa bazę finansowania co znaczy także o powiększeniu się

przedsiębiorstwa. Wnoszący kapitał obcy w formie kredytów, pożyczek, mają

prawo do poniesienia pewnych kosztów, które występują w formie odsetek. Gdy

dysponujemy kapitałem obcym nie możemy nim rozdysponowywać.

4

Kapitał obcy napływa do przedsiębiorstwa poprzez:

rynek kapitałowy i pieniężny

obrót towarowy i kredytowy

zastosowanie szczególnych form finansowania Finansowanie poprzez środki

uzyskane z rynku kapitałowego i pieniężnego przybiera postać kredytów i

po

życzek krótko- i długoterminowych , zobowiązań obligacyjnych i innych

instrumentów finansowych.

5

Fundusze i kapitały stanowiące wewnętrzne źródło finansowania przedsiębiorstwa

mają ograniczone rozmiary i zazwyczaj nie wystarczają do sfinansowania wszystkich

potrzeb związanych z działalnością gospodarczą danego przedsiębiorstwa. Niezbędne

tym samym staje się poszukiwanie źródeł finansowania „na zewnątrz”

przedsiębiorstwa. Inaczej finansowanie zewnętrzne można określić jako finansowanie

pożyczonym kapitałem nie należącym do przedsiębiorstwa. Kapitał dostarczany jest

poprzez wierzycieli, którzy nie stają się tym samym współwłaścicielami, a jedynie przez

określony czas przedsiębiorstwo jest ich dłużnikiem.

4.

KREDYT BANKOWY

a) KREDYT BANKOWY

– jest to umowa zawarta w formie pisemnej pomiędzy

, a kredytobiorcą. Bank zobowiązuje się udostępnić określoną kwotę na

określony cel oraz czas a kredytobiorca zobowiązuje się wykorzystać kredyt

zgodnie z jego przeznaczeniem oraz zwrócić pobraną kwotę wraz z

należnym bankowi wynagrodzeniem w postaci prowizji i odsetek. Na podstawie

tej definicji kredyt postrzegany jest jako specyficzny rodzaj stosunków

zobowiązaniowych,

którego

wyróżniającymi

cechami

są:

zwrotność,

terminowość i oprocentowanie.

6

b) KREDYTOBIORCA

-

to osoba fizyczna lub pr

awna, która otrzymała kredyt od

pod warunkiem spłaty wraz z odsetkami, w określonym terminie.

7

Uzyskanie kredytu zależy od bankowej oceny wiarygodności kredytowej

przedsiębiorstwa.

8

4

http://www.e-conomic.pl/systemksiegowy/slownik/kapital-obcy

5

http://www.e-conomic.pl/systemksiegowy/slownik/kapital-obcy

6

http://pl.wikipedia.org/wiki/Kredyt_bankowy

7

http://pl.wikipedia.org/wiki/Kredyt_bankowy

Ekonomika Przedsiębiorstw

3

W zależności od okresu kredytowania wyróżniamy kredyty

9

krótkoterminowe do 1 roku,

średnioterminowe od 1 roku do 3 lat,

długoterminowe powyżej 3 lat

c) RODZAJE KREDYTÓW

:

Konsumpcyjne:

Kredyt konsumpcyjny służy do sfinansowania dóbr

konsumpcyjnych, a więc np. samochodu, pralki, kina domowego, wycieczki

zagranicznej, wymarzonych wakacji, remon

tu domu, wyposażenia mieszkania,

opłaty za studia czy kurs językowy. Kredyty konsumpcyjne mogą być udzielone

osobie fizycznej na cele bezpośrednio nie związane z działalnością

gospodarczą.

Obrotowe:

Kredyt obrotowy udzielany jest na określony cel związany

z pokryciem bieżących wydatków takich jak: zaopatrzenie, sprzedaż,

świadczenie usług, wypłata wynagrodzeń lub rozliczenia z kontrahentem

Inwestycyjne:

Kredyt inwestycyjny przeznaczany jest na różnego rodzaju

inwestycje. Można zakupić urządzenia, dokonać ich modernizacji, dokonać

zakupu nieruchomości, budować i remontować obiekty, zakupić wartości

niematerialne takie jak licencje, koncesje, papiery wartościowe.

Dyskontowe:

Udzielany przez bank kredyt, którego zabezpieczeniem są

weksle.

Od kwoty udzielonego kredytu bank potrąca odsetki, zwane dyskontem,

których wysokość zależy od kwoty wpisanej na wekslu oraz terminu

pozostającego

do

jego

wykupu.

Akceptacyjne:

umowa, na mocy której bank zobowiązuje się do akceptowania

ciągnionych na niego weksli przez osobę do tego upoważnioną, przy

zachowaniu wszelkich innych warunków umowy, w zamian za prowizję

akceptacyjną; w konsekwencji bank staje się głównym dłużnikiem wekslowym,

zobowiązanym do jego wykupienia. Weksel musi być na urzędowym blankiecie

8

Danuta Krzemioska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznao 2000. Str.47

9

http://pl.wikipedia.org/wiki/Kredyt_bankowy

Ekonomika Przedsiębiorstw

4

Lombardowe:

Kredyt udzielany przez banki osobom fizycznym, a zwłaszcza

firmom, pod zastaw papierów wartościowych, ruchomości (np. samochody,

maszyny, urządzenia) i nieruchomości (grunty, budynki). Kredyt ten

charakteryzuje się niższą stopą oprocentowania niż kredyt zwykły.

Hipoteczne:

kredyt udzielany na zakup gruntów. Jego zabezpieczeniem jest

wartość ziemi wraz z dobrami jej przypisanymi. Kredyt hipoteczny umożliwia

zakup towarów pod indywidualne budownictwo mieszkaniowe, wielorodzinne

budownictwo

czynszowe,

budownictwo

o

charakterze

handlowym

i przemysłowym (np. stacje naprawy samochodów, warsztaty wytwórcze,

magazyny itp.)

Zobowiązaniowe: Istotą kredytów zobowiązaniowych jest to, że bank przejmuje

zobowiązania klienta lub ryzyko transakcji (kontraktu), jakie ponosi wierzyciel,

nie dokonując jednakże bezpośredniej płatności na jego rzecz. Bank w takich

transakcjach nie angażuje bezpośrednio swoich środków pieniężnych, ale tylko

swoją zdolność kredytową lub przejmuje określone umową ryzyko.

10

d) METODA KREDYTOWA

MOŻE BYD

:

W rachunku bieżącym polega na tym, że zadłużenie występuje w postaci salda

debetowego (ujemnego) rachunku bieżącego kredytobiorcy. Bank na podstawie

umowy kredytu upoważnia klienta do spowodowania debetu do wysokości

przyznanego limitu, wskazanego w umowie. Cechą charakterystyczną kredytu w

rachunku bieżącym jest jego odnawialność, co oznacza, że każda całkowita lub

częściowa spłata wykorzystanego kredytu daje możliwość ponownego,

wielokrotnego zadłużenia się klienta w ramach przyznanego kredytu.

W rachunku kredytowym

( pożyczkowym ) polega na prowadzeniu odrębnych

rachunków kredytów ( obok rachunku bieżącego kredytobiorcy).

11

10

http://poradnik-finansowy.pl/rodzaje-kredytow-bankowych,717.html

11

http://kredyty-gotowkowe.blogspot.com/2008/04/cechy-i-rodzaje-kredytw-bankowych.html

Ekonomika Przedsiębiorstw

5

e) NIEZBĘDNE ELEMENTY UMOWY KREDYTOWEJ

:

12

kwotę i walutę kredytu

cel, na który kredyt został udzielony

zasady i termin spłaty kredytu

wysokość oprocentowania kredytu i warunki jego zmiany

sposób zabezpieczenia spłaty kredytu

zakres uprawnień banku związanych z kontrolą wykorzystania i spłaty kredytu

terminy i sposób postawienia do dyspozycji kredytobiorcy środków pieniężnych

wysokość prowizji, jeżeli umowa ją przewiduje

warunki dokonywania zmian i rozwiązania umowy

5.

LEASING

Przekazywanie (oddawanie) przez jedną stronę (wynajmującego, wydzierżawiającego,

leasingodawcę) drugiej stronie(najemcy, dzierżawcy, leasingobiorcy ) rzeczy do

korzystania za ustaloną w umowie opłatą i na uzgodnionych warunkach( możliwość

zakupu rzeczy lub praw po upływie czasu trwania leasingu) określane jest mianem

leasingu.

13

a)

PODMIOTY LEASINGU

:

14

Leasingodawca (

finansujący), to właściciel przedmiotu, który daje ten

przedmiot w odpłatne użytkowanie drugiej osobie na określony czas i na

określonych warunkach.

Leasingobiorca

(korzystający), to osoba korzystająca z przedmiotu leasingu

na warunkach określonych w umowie.

Zbywca

to osoba, od której finansujący nabywa własność rzeczy.

b)

RODZAJE LEASINGU

:

12

12

http://kredyty-gotowkowe.blogspot.com/2008/04/cechy-i-rodzaje-kredytw-bankowych.html

13

Danuta Krzemioska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznao 2000. Str.51

14

http://pl.wikipedia.org/wiki/Leasing

Ekonomika Przedsiębiorstw

6

Leasing operacyjny-

polega na tym, że przedmiot leasingu jest przekazywany

na krótki okres leasingobiorcy, a po zakończeniu umowy leasingu przedmiot ten

wraca do leasingodawcy.

15

Leasing finansowy-

polega na oddaniu rzeczy w użytkowanie, w zamian za

raty leasingowe. Przedmiot leasingu jest własnością finansującego, amortyzuje

go korzysta

jący, natomiast przeniesienie tytułu własności może być

zagwarantowane w umowie.

16

Leasing zwrotny-

polega na zakupie przez finansującego dobra inwestycyjnego

od przyszłego korzystającego, który następnie oddaje mu je do używania i

pobierania pożytków. Korzystający zatrzymuje dobro inwestycyjne i

jednocześnie przekształca kapitał stały w kapitał płynny.

17

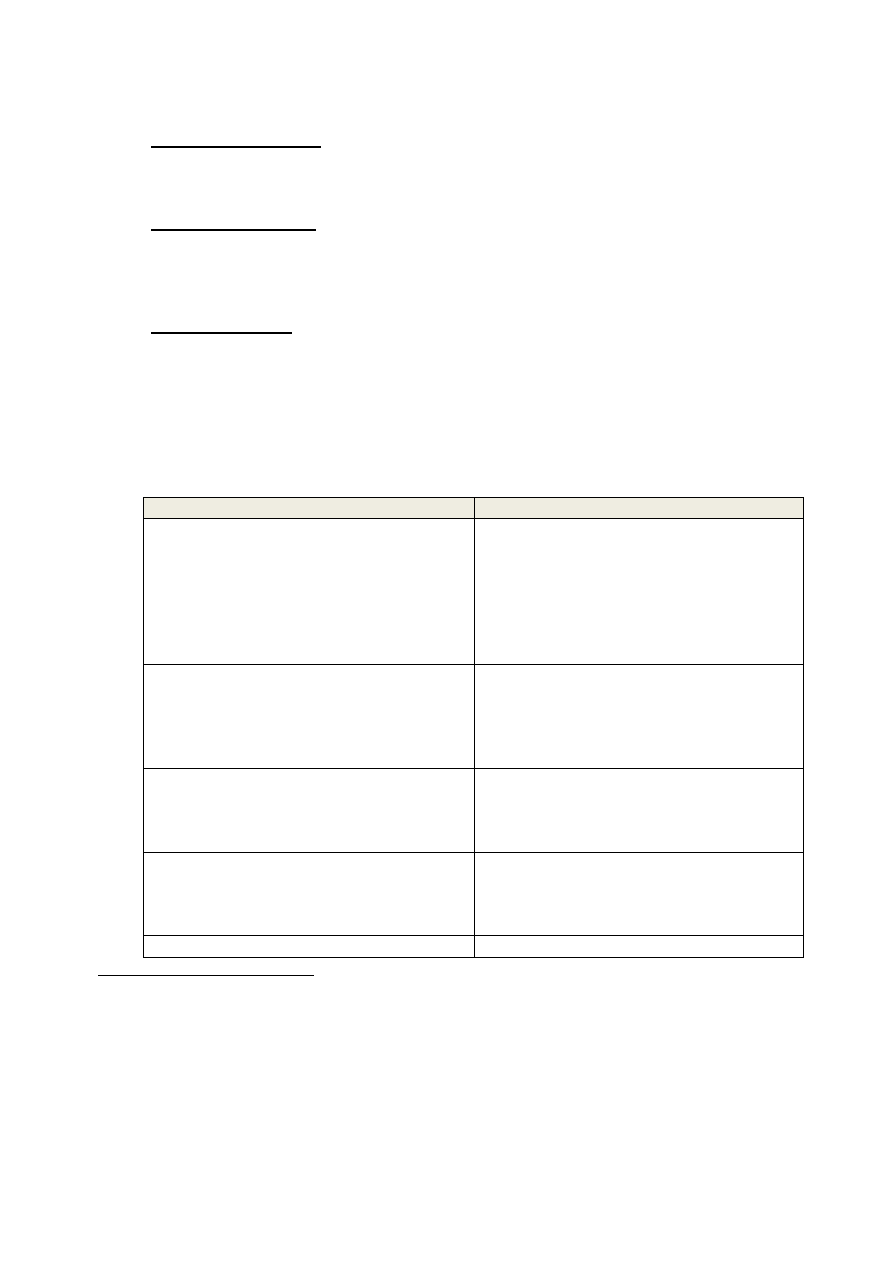

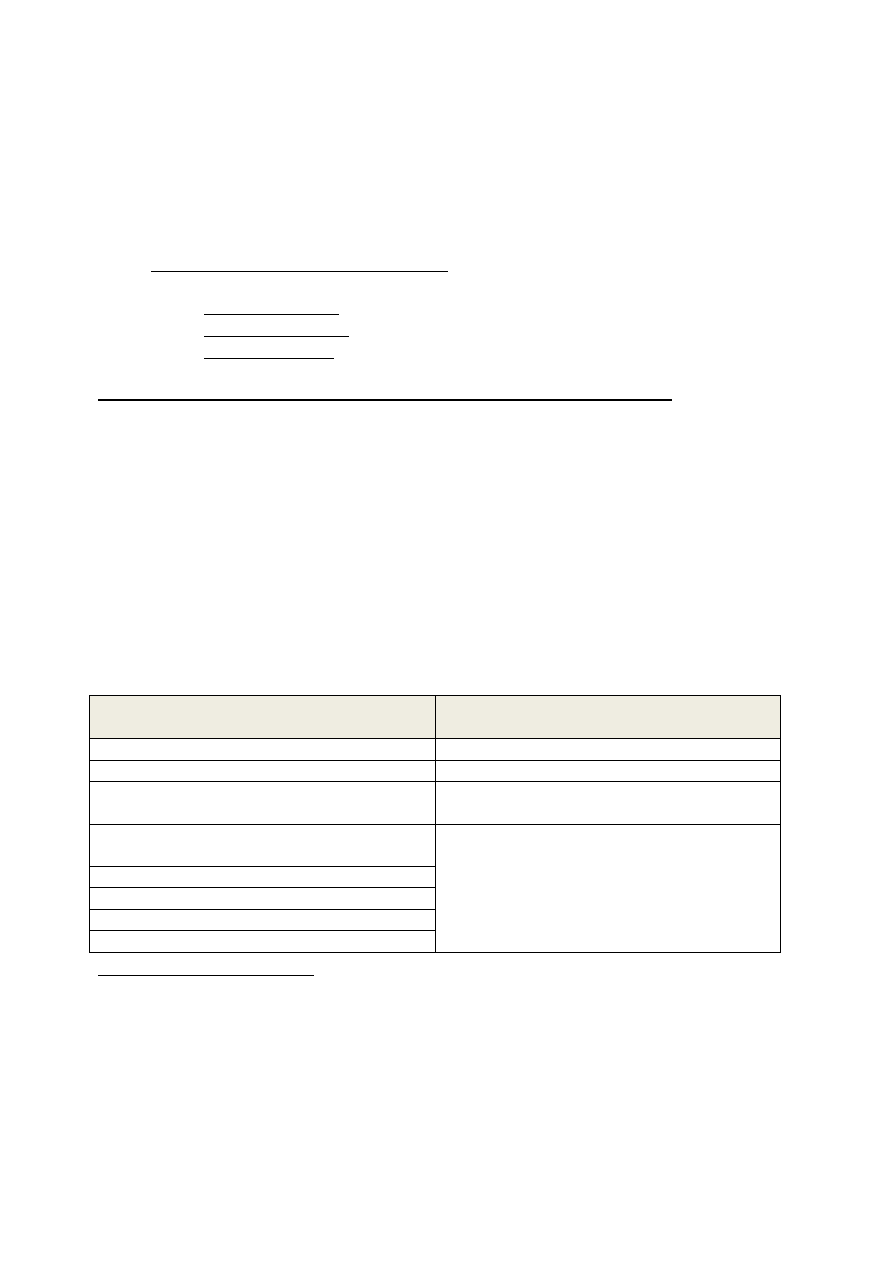

ZALETY I WADY LEASINGU

18

ZALETY

WADY

opłaty leasingowe w leasingu

oper

acyjnym są kosztem uzyskania

przychodu -

szybciej zatem wrzuci się

w koszty przedmiot leasingu niż przy

zakupie na kredyt czy za własne

pieniądze, bo wtedy trzeba

amortyzować;

leasingobiorca może stracić przedmiot

leasingu gdy upadnie leasingodawca;

zobow

iązania z tytułu umowy

leasingowej mają charakter

pozabilansowy i nie powodują

zmniejszenia zdolności kredytowej

leasingobiorcy;

leasingodawca nie odpowiada za wady

przedmiotu leasingu;

zabezpieczeniem jest z reguły

przedmiot leasingu i weksel in blanco,

nie są wymagane dodatkowe

zabezpieczenia jak przy kredycie;

opóźnienia w spłacie rat leasingowych

są poważnym naruszeniem umowy i

niosą za sobą niekiedy surowe sankcje

dla leasingobiorcy;

procedura zawarcia umowy

leasingowej jest prosta i szybka

jeśli wystąpi sytuacja że leasingobiorca

w jakiś sposób utraci przedmiot

leasingu nadal musi opłacać raty

leasingowe do końca trwania umowy;

nie trzeba angażować własnego

rzadko istnieje możliwość skrócenia

15

Danuta Krzemioska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznao 2000. Str.52

16

http://pl.wikipedia.org/wiki/Leasing

17

Danuta Krzemioska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznao 2000. Str.52

18

http://biznes.wieszjak.pl/forum/thread/10761,Wady-i-zalety-leasingu.htm

Ekonomika Przedsiębiorstw

7

kapitału;

bądź wypowiedzenia umowy przez

leasingobiorcę;

korzystne pakiety ubezpieczeń na

samochody z firm leasingowych;

często występują spory podatkowe

spowodowane faktem, iż nie wszystkie

umowy leasingowe noszą znamiona

umów leasingowych uznanych przez

przepisy prawa podatkowego;

c)

PRZYCZYNY POPULARNOŚCI LEAINGU

19

Łatwość dostępu do źródła finansowania inwestycji,

Brak konieczności posiadania wysokich zabezpieczeń,

Eliminacji ryzyka działalności gospodarczej,

Możliwości szybkiej zmiany profilu działalności,

Ewentualności rezygnacji z działalności bez ponoszenia dodatkowych kosztów

wynikających z likwidacji posiadanego majątku w przypadku niepowodzenia

przedsięwzięcia,

Korzyściach podatkowych,

Ograniczonych formalnościach w porównaniu z umową kredytową,

Trudnościach związanych z uzyskaniem kredytu bankowego.

19

Halina Waniak-Michalak, Pozabankowe źródła finansowania małych i średnich przedsiębiorstw. Kraków 2007

str.43

Ekonomika Przedsiębiorstw

8

6.

FRANCHISING

Franchising-

jest to obce zewnętrzne źródło finansowania rozwoju przedsiębiorstwa.

Polega na

udzieleniu przez jedną osobę (franczyzera) drugiej osobie(franczyzantowi)

zezwolenia, k

tóre upoważnia franczyzanta do prowadzenia działalności handlowej, pod

znakiem towarowym lub nazwą firmy franczyzera oraz do wykorzystania całego pakietu

zawierającego niezbędne elementy: kompletną koncepcję przedsiębiorstw, proces

wprowadzania i szkolenia, stałą pomoc i poradnictwo za opłatą franchisingową.

20

a) STRONAMI FRANKCZYZNY są

:

Franczyzodawca -

to strona umowy udzielająca praw (i nakładająca obowiązki)

franczyzy.

Upoważnia biorcę do korzystania z pakietu franczyzowego.

Franczyzobiorca -

to strona umowy uzyskująca prawa (i przyjmująca

obowiązki) składające się na franczyzę takie jak płacenie franczyzodawcy

wynagrodzenia, udostępnianie do kontroli oraz prowadzenie działalności na

własny rachunek i we własnym imieniu.

21

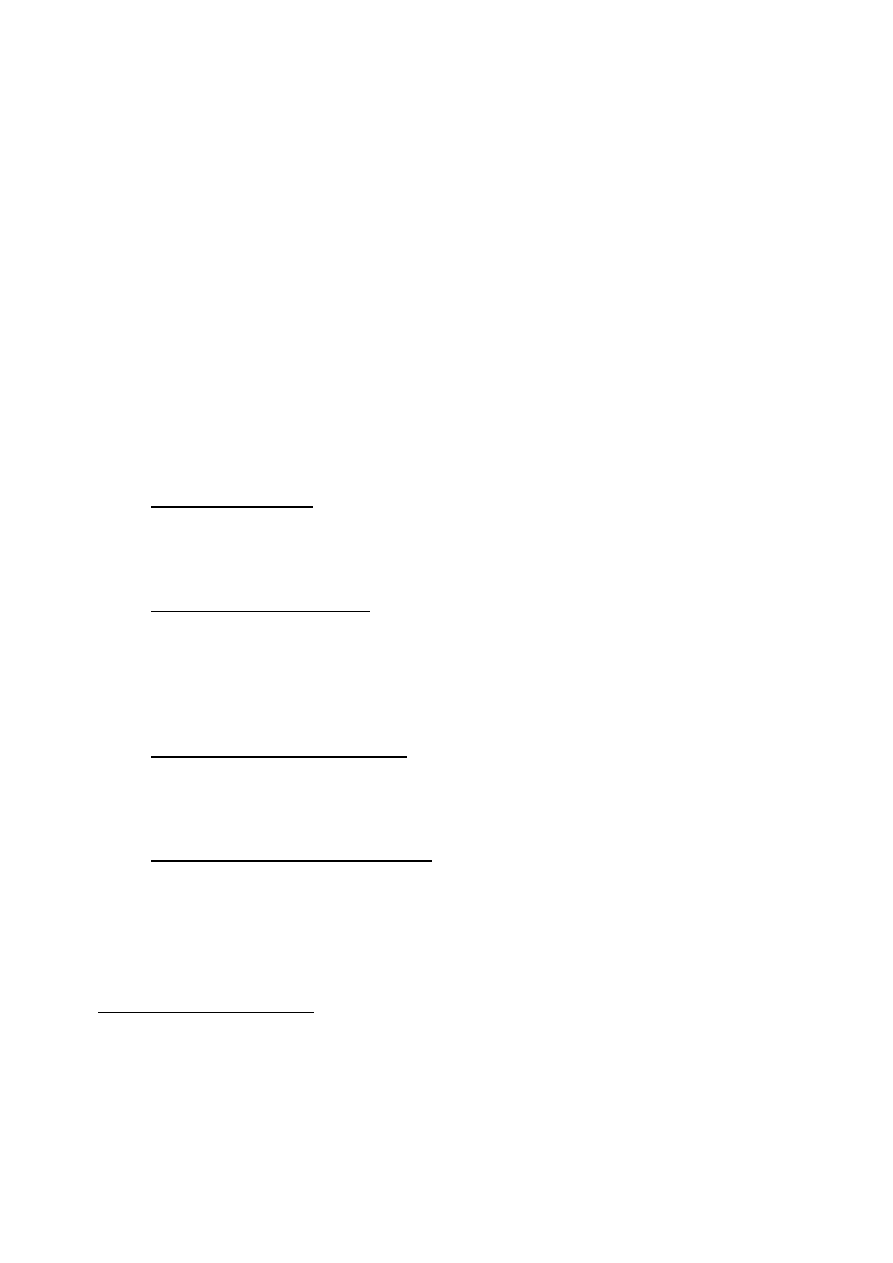

b) KORZYŚCI I WADY JAKIE ODNOSI FRANCHISINGODAWCA I

FRANCHISINGOBIORCA

22

K

orzyści jakie odnosi

FRANCHISINGODAWCA

FRANCHISINGOBIORCA

Rozwija się, korzystając z kapitału

biorcy,

Pozbycie się problemów

operacyjnych zw. z zarządzaniem

personelem, kontrolą zapasów w

punktach sprzedaży itp.

Wysoka efektywność działania

całego systemu dzięki osobistemu

zaangażowaniu i motywacji

biorców.

Uzyskanie dostępu do

sprawdzonej koncepcji

działania(obniżenie ryzyka

prowadzonej działalności),

Wsparcie ze strony

franchisingodawcy w postaci

szkoleń, pomoc w otrzymaniu

kredytu, zakupie wyposażenia itd.

Korzystanie z

siły marki i reputacji

franchisingodawcy,

Uczestnictwo w programach

20

Danuta Krzemioska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznao 2000. Str.53

21

http://pl.wikipedia.org/wiki/Franczyza

22

Kompendium wiedzy o handlu Zespół autorski katedry zarządzania przedsiębiorstwem handlowym AE w

poznaniu Wydawnictwo Naukowe PWN str.308-309

Ekonomika Przedsiębiorstw

9

marketingowych

Wyższa efektywność wniesionego

kapitału pod kierunkiem dawcy.

Wady

FRANCHISINGODAWCA

FRANCHISINGOBIORCA

Trudność znalezienia

odpowiedniego partnera

Kopiowanie koncepcji w celu

prowadzenia działalności

samodzielnie przez

franchisingobiorcę,

Trudność w utrzymaniu

wymaganego standardu.

Ryzyko bankructwa dawcy,

Trudność w oszacowaniu wartości

koncepcji,

Konieczność ponoszenia opłat na

rzecz nadawcy.

Błędy popełniane przez

fr

anchisingodawcę mogą działać

na szkodę biorcy,

Ograniczenie możliwości rozwoju,

Konieczność poddania się

procedurom kontrolnym,

uczestnictwa w szkoleniach.

c) RODZAJE FRANCHISINGU

:

23

Wg rodzaju działalności:

Dystrybucyjny (handlowy)-

Rodzaj franczyzy, w której Franczyzodawca

udostępnia franczyzobiorcy swoje know-how w postaci

asortymentu towarów i wiedzy jak należy je sprzedawać.

Usługowy- rodzaj franczyzy, w której Franczyzodawca udostępnia

franczyzobiorcy swoje know-how w postaci receptur i procedur

wykonywania usługi. Franczyzobiorca oznacza prowadzony przez siebie

punkt usługowy znakiem towarowym franczyzodawcy oraz najczęściej

korzysta ze wsparcia w zakresie wizualizacji punktu usługowego, wyboru i

23

http://franchising.pl/abc-franczyzy/210/rodzaje-franczyzy/

Ekonomika Przedsiębiorstw

10

realizacji usług, przeszkolenia personelu, obsługi klienta, promocji i

marketingu.

Produkcyjny- r

odzaj franczyzy, w której Franczyzodawca udostępnia

franczyzobiorcy swoje know-how w postaci technologii produkcji

i doświadczenia technicznego. Franczyzobiorca w prowadzonym przez

siebie zakładzie produkcyjnym może wtedy wytwarzać wyroby

o identycznej jakości i takich samych cechach zewnętrznych, jakie mają

dobra produkowane w macierzystej fabryce franczyzodawcy. Umowa

upoważnia franczyzobiorcę do posługiwania się znakiem towarowym

franczyzodawcy oraz oznaczania przez niego wyrobów znakami

towarowymi należącymi do franczyzodawcy.

Mieszany-

powstał na podstawie trzech form franczyzy: produkcyjnej,

usługowej, polega na tym, że Franczyzodawca jest

producentem, a franczyzobiorcy

zajmują się dystrybucją jego towarów

oraz świadczeniem usług związanych z ich zastosowaniem.

Według rodzaju know-how przekazywanego franczyzobiorcy:

- rodzaj franczyzy, w k

tórej Franczyzodawca

(dystrybutor lub producent) udostępnia franczyzobiorcy swoje know-how

w postaci asortymentu produktów lub usług. Franczyzobiorca ma prawo

do sprzedaży wskazanego asortymentu towarów lub usług.

Koncepcji działalności - rodzaj franczyzy, w której Franczyzodawca

przekazuje franczyzobiorcy

całe swoje know-how w postaci pełnej

koncepcji prowadzenia d

ziałalności. Franczyzobiorca otrzymuje wiedzę

związaną nie tylko ze sprzedażą produktu czy wykonywaniem usługi, ale

dotyczącą prowadzenia całego przedsiębiorstwa (od wytycznych

odnoszących się do wizualizacji punktu, uniformów noszonych przez

personel prze

z sposoby realizacji usług, obsługę klienta, aż po wskazówki

w promocji i marketingu).

Według organizacji systemu:

Ekonomika Przedsiębiorstw

11

Bezpośredni-

Franczyza bezpośrednia to najprostszy i najczęstszy

sposób rozwoju systemu franczyzowego. Umowa franczyzy zawierana

jest

bezpośrednio

przez

z

Franczyzodaw

ca sam świadczy na rzecz biorcy licencji usługi opisane w

umowie franczyzy oraz sam wype

łnia wszystkie czynności kontrolne,

umożliwiające prawidłowe funkcjonowanie przedsiębiorstwa (udziela

pomocy i stałego doradztwa, szkoli pracowników, prowadzi działania

marketingowe, reklamowe i finansowo-

księgowe).

Wielokrotna - w ramach franczyzy wielokrotnej franczyzobiorca

uzyskuje wyłączność na tworzenie na określonym terenie

jednostek systemu franczyzowego

. Ze swej strony zobowiązuje się on

zazwyczaj do utworzenia określonej liczby jednostek systemu

w terminie wyznaczonym w umowie franchisingu wielokrotnego.

Masterfranczyza (subfranchising) -

n

a podstawie umowy kreującej

stosunek subfranchisingu franczyzodawca udziela franczyzobiorcy

wyłączności

na

korzystanie

z

jego

w prowadzeniu działalności na danym terenie.

Przedstawicielstwo regionalne - przedstawiciel regionalny to osoba lub

firma

, która na danym terytorium ma wyszukiwać nowych i

świadczyć pewne usługi funkcjonującym franczyzobiorcom. Nie ma prawa

do podpisywania

umów franczyzowych: wszystkie umowy zawierane są

bezpośrednio między franczyzodawcą i

franczyzobiorcami,

wszystkie

płacone

są

franczyzodawcy

bezpośrednio.

Do

obowiązków

przedstawiciela

regionalnego należą reklama lokalna, szkolenia i nadzór nad

franczyzobiorcami.

7.

EMISJA OBLIGACJI

Obligacje są emitowanymi w serii papierami wartościowymi, w których emitent

stwierdza, że jest dłużnikiem wobec właściciela obligacji ( obligatariusza )

i zobowiązuje się wobec niego do spełnienia określonego świadczenia ( wykupu

obligacji ).

Ekonomika Przedsiębiorstw

12

a) OBLIGACJA -

stanowi pozabankow

ą formę zaciągania pożyczki na finansowanie

inwestycji u podmiotów gospodarczych i osób fizycznych. W obligacji

wyrażony jest dług przedsiębiorstwa lub instytucji, które ja wyemitowały.

Pożyczka ta ma charakter terminowy, podlega spłacie i jest oprocentowana.

Obligacja ta ma pierwszeństwo do zapłaty przy likwidacji przedsiębiorstwa

emitującego. Obligacja nie obciąża kupującego, a obciąża ryzykiem

emitującego. Obligacja jest zatem formą kredytowania przedsiębiorstwa.

24

Od momentu emi

sji obligacji do czasu jej wykupu może ona wielokrotnie zmieniać

właściciela. Wierzycielem emitenta nie jest ten, kto pożyczył mu pieniądze jako

pierwszy, ale każdy kolejny jej posiadacz (obligatariusz).

Zgodnie z

powyższą definicją nabywca obligacji w zamian za udzieloną emitentowi

obligacji pożyczkę, ma prawo do:

1.

w przypadku świadczenia pieniężnego - zwrotu, w ściśle określonym terminie,

pożyczonej kwoty wraz z należnymi odsetkami,

2.

w przypadku świadczenia niepieniężnego - przyznania mu pewnych praw np. do

udziału w przyszłych zyskach emitenta, zamiany obligacji na akcje spółki

będącej emitentem tych obligacji, czy też prawa pierwszeństwa do objęcia

emitowanych w

przyszłości akcji spółki.

25

b) KAŻDA OBLIGACJA POWINNA ZAWIERAC INFORMACJE

:

podstawę prawną emisji (uchwała właściwych władz o emisji obligacji),

nazwę obligacji i cel jej wyemitowania,

wartość nominalną,

datę, od której nalicza się oprocentowanie, oraz jego wysokości,

zakres i formę zabezpieczenia albo informację o jego braku,

miejsce i datę wystawienia obligacji.

26

c) EMISJA OBLIGACJI PRZEDSIĘBIORSTWA

może być własna lub obca. Emisja

własna jest wtedy, gdy przedsiębiorstwo samo organizuje sprzedaż swoich

obligacji. Obligacje emitowane przez przedsiębiorstwa w Polsce to obligacje

24

Danuta Krzemioska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznao 2000. Str.47-48

25

http://bossa.pl/index.jsp?layout=2&page=0&news_cat_id=178

26

http://mojafirma.infor.pl/biznes-finanse/88142,Emisja-obligacji-jako-forma-pozyskania-kapitalow-dla-

firmy.html

Ekonomika Przedsiębiorstw

13

zamienne . Finanso

wanie inwestycji za pomocą emisji obligacji zamiennych

nazywane jest hybrydowym.

27

d) RODZAJE OBLIGACJI

:

28

Ze względu na podmiot będący emitentem

Skarbowe (państwowe)-

są emitowane przez Skarb Państwa, który jest

reprezentowany przez Ministra Finansów, charakteryzują się bardzo

wysoką płynnością.

Komunalne -

emitowane przez jednostki samorządu terytorialnego

(miasta, gminy), które mogą wystawiać je z ulgami podatkowymi,

charakteryzują się mniejszą płynnością finansową.

Korporacyjne

(przedsiębiorstw) -

są emitowane przez podmioty

gospodarcz

e posiadające osobowość prawną, charakteryzują się bardzo

dużym zróżnicowaniem stopnia ryzyka, które jest uzależnione, od

kondycji finansowej emitenta.

Ze względu na sposób i wielkość naliczania odsetek:

O stałej stopie procentowej - oprocentowanie jest niezmienne przez

cały czas trwania obligacji aż do momentu wykupu.

O zmiennej stopie procentowej-

zmienność oprocentowania oznacza,

że w poszczególnych okresach odsetkowych, oprocentowanie obligacji

może ulegać zmianie w zależności od kształtowania się określonego

wskaźnika finansowego.

Z kuponem zerowym -

posiadaczowi obligacji nie przysługują odsetki

przed okresem wykupu. Nabywca obligacji otrzymuje kwotę równą

27

Danuta Krzemioska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznao 2000. Str.48-50

28

http://poradnik-finansowy.pl/obligacje,713.html

Ekonomika Przedsiębiorstw

14

wartości nominalnej, która obejmuje naliczone odsetki i kapitał, w

terminie wymagalności. Oprocentowanie obligacji wynika ze sposobu ich

sprzedaży – po cenie niższej od wartości nominalnej.

Ze względu na czas trwania obligacji:

Krótkoterminowe (okres wykupu do 1 roku),

Średnioterminowe (okres wykupu od 1 roku do 10 lat),

Długoterminowe (okres wykupu powyżej 10 lat),

Ryzyko związane z zakupem obligacji to na przykład utrata obligacji - kiedy emitent

obligacji nie jest w stanie jej wykupić, skutkiem czego nabywca obligacji nie może

odzyskać swoich pieniędzy. Transakcji sprzedaży obligacji dokonuje się na rynku

papierów wartościowych, kurs obligacji uwarunkowany jest oprocentowaniem

rynkowym.

C

echą charakterystyczną obligacji jest stosunkowo niskie ryzyko nabywcy

i relatywnie wysoki zysk.

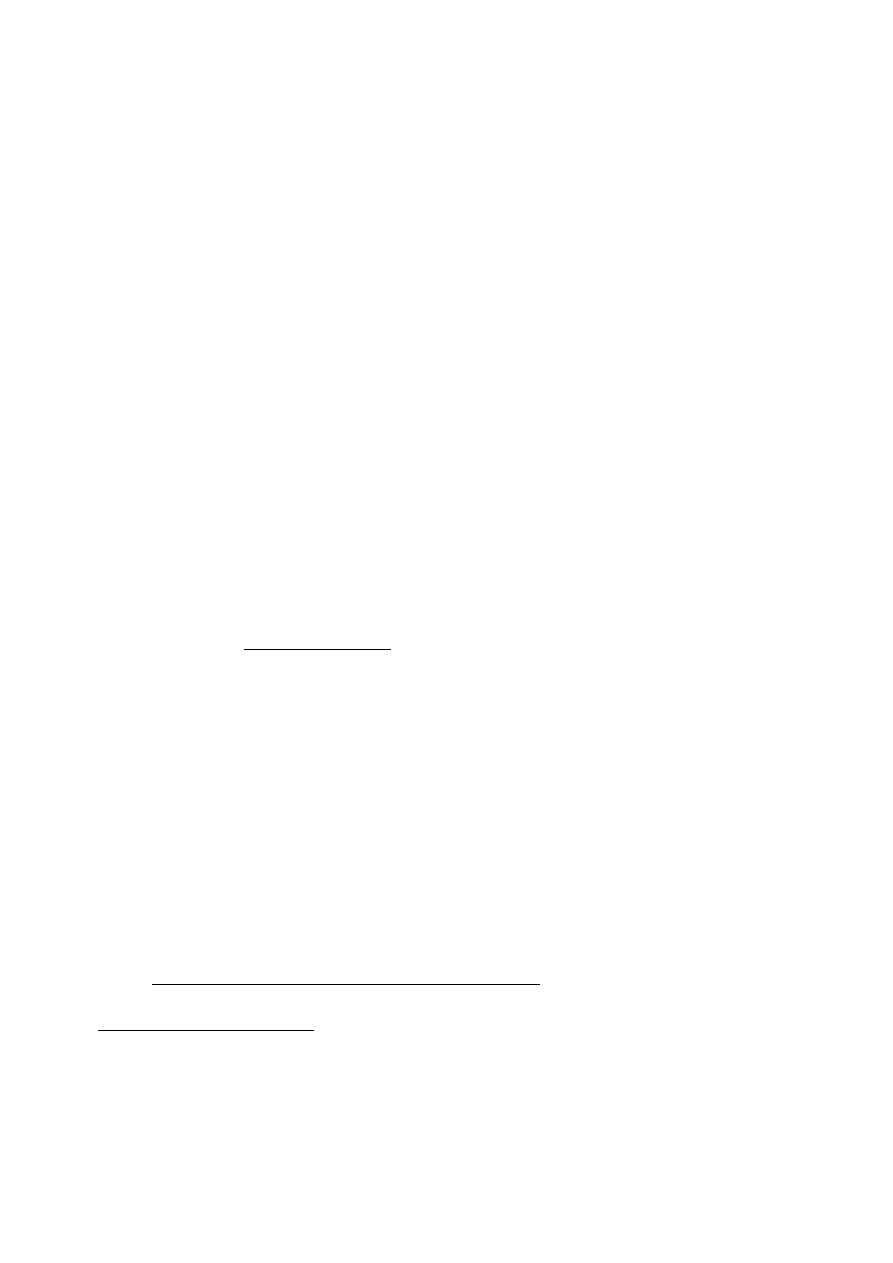

e) WADY I KORZYŚCI EMISJI OBLIGACJI

29

,

30

KORZYŚCI

WADY

Elastyczność zarządzania długiem

Wysokie koszty

Konstrukcja spłaty długu

Długa procedura

Dostęp do dużych kapitałów

i zróżnicowanych pożyczkodawców

Wymóg dobrej kondycji finansowej

Możliwość pozyskania inwestorów

instytucjonalnych

Wzrost kapitału obcych przedsiębiorstw

Wieksza płynność obrotu

Niższy koszt kapitału

Wzrost wiarygodności

Efekt marketingowy

29

http://www.google.pl/images?hl=pl&q=emisja%20obligacji&um=1&ie=UTF8&source=og&sa=N&tab=wi&biw=10

24&bih=605

30

http://www.google.pl/images?hl=pl&q=emisja%20obligacji&um=1&ie=UTF8&source=og&sa=N&tab=wi&biw=10

24&bih=605

Ekonomika Przedsiębiorstw

15

8.

SUBWENCJE

Subwencja - to bezzwrotna pomoc finansowa, udzielana przez

państwo ze środków

budżetowych różnym podmiotom w celu wsparcia ich działalności. Subwencja (dotacja)

stanowi bezzwrotną formę dochodów, mającą niekiedy odmienną formę prawną. Ta

forma pomocy finansowej udzielana jest jednostkom niepaństwowym, instytucjom

społecznym, osobom fizycznym jak również gminom. Subwencje są współcześnie

rozwinięta instytucją prawno finansową. Przeznaczane są na finansowanie działalności

zarówno społecznej, jaki i gospodarczej. Subwencje występują niezależnie od dotacji

celowych. Różnica między nimi polega na tym, że dotacje celowe przeznaczane są na

finansowanie zadań własnych i zleconych, natomiast subwencje ogólne przeznacza się

jedynie na finansowanie zadań własnych.

31

.

a) RODZAJE SUBWENCJI

:

subwencje ogólne – to pomoc finansowa udzielana przez państwo innym

podmiotom na podstawie kryteriów obiektywnych np. liczby mieszkańców

subwencje przedmiotowe

– to bezzwrotna pomoc finansowa przeznaczana na

re

alizację konkretnych zadań np. dopłata do kredytów dla rolników, dopłata do

czynszów komunalnych itp. (tzn. na konkretny cel – celowość wydatkowania

przyznawanych przez państwo środków)

SUBWENCJA OŚWIATOWA - otrzymywaną przez gminy, powiaty

i województwa przyznawaną wg zasad ustalonych przez MEN

SUBWENCJE WYRÓWNAWCZE- przyznawaną na rzecz gmin powiatów

i województw których potencjał fiskalny stanowi w przypadku gmin mniej niż

92% średniej krajowej, powiatów 85% średniej krajowej, województw mniej niż

75%.

32

9.

KREDYT OBROTOWY

31

http://mfiles.pl/pl/index.php/Subwencja

32

http://pl.wikipedia.org/wiki/Subwencja

Ekonomika Przedsiębiorstw

16

Kredyty obrotowe

– przeznaczone są na finansowanie działalności eksploatacyjnej

podmiotu gospodarczego, działalności związanej z wykorzystaniem posiadanych już

urządzeń do celów produkcji i świadczenia usług.

33

Są to kredyty udzielane przez banki na finansowanie działalności eksploatacyjnej

kredytobiorcy, są utożsamiane z kredytami krótkoterminowymi, dla których okres spłaty

nie przekracza roku, chociaż udziela się także kredytów obrotowych finansujących

działalność eksploatacyjną w okresie dłuższym, np. kredyty na zapasy sezonowe.

34

a) KREDYTY OBROTOWE MOŻEMY PODZIELIĆ NA KILKA RODZAJI:

Dokładniej możliwy jest podział na trzy grupy

:

-

kredyty w rachunku bieżącym,

- kredyt rewolwingowy,

- kredyt na rachunku kredytowym.

Kredyty obrotowe w naszym życiu odgrywają bardzo istotną rolę.

35

Środki udostępnione w ramach kredytu obrotowego mogą być przeznaczone na

finansowani

e bieżącej działalności (np. zakup towarów, surowców) lub regulowanie

należności wobec kontrahentów i organów podatkowych.

b) KORZYŚCI Z KREDYTÓW OBROTOWYCH

stabilne i bezpieczne finansowanie bieżącej działalności,

komfort posiadania zaplecza finansowego n

a realizację bieżących płatności -

poprawa płynności,

wzrost rentowności firmy, dzięki wykorzystaniu efektu dźwigni finansowej,

możliwość dopasowania waluty finansowania do potrzeb Kredytobiorcy (kredyty

w złotych lub innych walutach wymienialnych),

możliwość wykorzystania kredytu obrotowego na płatności z tytułu akredytywy

lub jako zabezpieczenie akredytyw otwieranych w Banku,

automatyczna i natychmiastowa spłata kredytu z wpływów na rachunek (w

przypadku kredytu w rachunku bankowym),

możliwość automatycznego przedłużania okresu finansowania bez zbędnych

formalności (kredyt standardowy),

33

Andrzej Rymka, KREDYTY poradnik dla praktyków tom 1, Warszawa 1993, strona 34

34

pl.wikipedia.org

35

www.poradnikkredytowy.edu.pl

Ekonomika Przedsiębiorstw

17

możliwość uzyskania najdłuższego na rynku okresu finansowania kredytem

obrotowym,

możliwość ograniczenia ryzyka kursowego w przypadku współpracy z

kontrahentem zagranicznym (kredyty dewizowe),

możliwość wielokrotnego wykorzystania przyznanego limitu (w przypadku

kredytów w formie linii odnawialnych),

uruchomienia transz kredytu bez wizyty w oddziale -

możliwość wykorzystania

elektronicznego kanału (ING Business OnLine) do składania dyspozycji,

36

10. KREDYT KUPIECKI

Kredyt kupiecki -

nazywany też handlowym udzielany jest przez sprzedawcę

nabywcy w transakcjach między przedsiębiorstwami i ma formę odroczenia terminu

zapłaty w stosunku do daty sprzedaży. Jeśli nabywca zapłaci wkrótce po sprzedaży-

korzysta z opustu. Jeżeli w odroczonym terminie- obowiązuje go pełna zapłata.

37

a) KOSZT KREDYTU KUPIECKIEGO

- jest koszt nieskorzystania z opustu

i dokonania zapłaty w pełnej wysokości w odroczonym terminie.

Kredyt kupiecki

to metoda rozliczeń, która jest często stosowana pomiędzy

partnerami biznesowymi.

Główną korzyścią kredytu tego typu jest możliwość

efektywnej sprzedaży swoich usług oraz towarów

.

b) RODZAJE KREDYTU KUPIECKIEGO

:

Zaliczka (kredyt odbiorcy)

Kredyt dostawcy

Jedną z zalet kredytu handlowego jest to, że umożliwia on zwiększenie atrakcyjności

produktów w porównaniu do konkurencji dzięki czemu zyski ze sprzedaży mogą się

znacznie zwiększyć.

38

c) CHARKTERYSTYCZNE CECHY KREDYTU KUPIECKIEGO

:

Określany jest mianem najtańszego kredytu,

ponieważ dzięki niemu kupujący

ma możliwość sprzedaży towaru nawet przed terminem płatności, a tym samym

36

www.ingbank.pl

37

Danuta Krzemioska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznao 2000. Str.145, 147

38

http://kredyty-finanse.eu/kredyt-kupiecki

Ekonomika Przedsiębiorstw

18

nie musi angażować na ten okres własnych środków lub uruchamiać kredytów

obrotowych.

Jest silnym argumentem przetargowym w negocjacjach handlowych,

Stanowi ważną broń w walce z konkurencją,

Może być elementem wspierania eksportu,

Może być narzędziem ekspansji gospodarczej,

Ożywia popyt,

może się okazać istotnym czynnikiem nakręcającym koniunkturę ekonomiczną

11. FAKTORING

Faktoring -

jest formą krótkoterminowego finansowania przedsiębiorstwa, polegającą

na sprzedaży należności faktorowi będącemu pośrednikiem w

rozliczeniach z tytułu sprzedaży towarów i usług między sprzedawcą a odbiorcą.

Funkcje faktora może pełnić bank lub inna wyspecjalizowana instytucja,

np. towarzystwo ubezpieczeniowe oraz przedsiębiorstwo factoringowe.

39

Faktor odkupuje od dostawcy bieżące należności wynikające z umów sprzedaży bądź

świadczenia usług, a następnie zajmuje się ich egzekwowaniem. Dostawca w

momencie przedłożenia faktury może otrzymać od faktora kwotę wynikającą

z dostarczonych dokumentów pomniejszoną o odsetki dyskontowe i prowizje.

W zależności od warunków umowy początkowo wypłacana może być tylko zaliczka

(70% -

90% kwoty minus prowizje i odsetki). Pozostała kwota wypłacana jest po

uregulowaniu długu przez odbiorcę. Cała procedura przebiega szybciej niż

w przypadku udzielania pożyczki bądź kredytu - sprzedający otrzymuje pieniądze

w przeciągu 2-3 dni.

a) PODMIOTY FAKTORINGU

:

Faktorant (klient)-

przedsiębiorca trudniący się sprzedażą, dostawą towarów

lub świadczeniem usług,

Faktor-

podmiot działający (czyniący) za pośrednika, np. instytucje bankowe,

wyspecjalizowane spółki factoringowe,

Dłużnik- odbiorca towarów lub usług zobowiązany do zapłaty,

Factoring jest korzystny dla firmy

– dostawcy, szczególnie w sytuacji kiedy

posiada ona wielu odbiorców. Dostawca nie musi badać wypłacalności swoich

39

Danuta Krzemioska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznao 2000. Str.59

Ekonomika Przedsiębiorstw

19

klientów, ponieważ ryzyko tym związane bierze na siebie faktor. Jednocześnie

sytuacji Taka nakłada na bank kredytujący, obowiązek dokładnego badania

kondycji faktora, która jest uzależniona od sytuacji wielu odbiorców, przez cały

czas trwania umowy factoringowej. Z tego tez względu, nie każdy nabywca

może być uczestnikiem omawianej transakcji. Warunkiem udziału jest jego

wypłacalność w terminach umownych

40

b) RODZAJE FAKTORINGU

:

41

Pełny - wraz z cesją wierzytelności na faktora przechodzi ryzyko

niewypłacalności dłużnika i w przypadku gdy dłużnik nie jest w stanie spłacić

wierzytelności, faktor nie ma prawa regresu w stosunku do zbywcy

wierzytelności. Ta forma faktoringu jest korzystna dla zbywcy wierzytelności,

bowiem po dokonaniu transakcji sprzedaży towaru lub usługi na rzecz dłużnika

faktorant od razu dysponuje środkami finansowymi i wyzbywa się

odpowiedzialności

za

ewentualną

niewypłacalność

dłużnika.

Ciężar

odpowiedzialności za niewypłacalność dłużnika spoczywa na faktorze, który przy

tej formie faktoringu analizuje głównie sytuacją finansową dłużnika, jako

zobowiązanego do zapłaty.

Niepełny - dokonanie cesji wierzytelności nie obejmuje przejęcia ryzyka

niewypłacalności dłużnika wobec faktora. Jest to zaciągnięcie kredytu

krótkoterminowego przez faktoranta, lecz w przypadku niedokonania zapłaty

prz

ez dłużnika, on musi to uczynić na rzecz faktora.

Mieszany -

to połączenie faktoringu pełnego i niepełnego. Faktor przejmuje

ryzyko odpowiedzialności dłużnika wyłącznie do pewnej kwoty, natomiast

odpowiedzialność spoczywa nadal na faktorancie.

c)

CECHY CHARAKTERYTYCZNE FAKTORINGU:

42

Szybki czas podpisania umowy,

Mniej formalności,

Większa dostępność,

Prosta i zrozumiała procedura,

40

Andrzej Rymka, KREDYTY poradnik dla praktyków tom 1, Warszawa 1993, strona 37

41

http://pl.wikipedia.org/wiki/Faktoring

42

http://www.cashflow.com.pl/?p=pl/menu/02/f/index

Ekonomika Przedsiębiorstw

20

d) WADY FAKTORINGU

:

43

Wysoki koszt,

Obniżenie rentowności,

Zmniejszenie zysków,

Zawierana jest niewielka ilość umów z przejęciem ryzyka niewypłacalności,

Umowy zawierane z bankami

świadczącymi faktoring cechuje długotrwała

procedura.

e)

ZALETY FAKTORINGU

:

44

Poprawa płynności,

Zabezpieczenie ryzyka utraty należności,

Profesjonalna usługa wierzytelności,

możliwość finansowania rozwoju skorelowanego z obrotem,

Kiedy skorzystać z faktoringu

Faktoring jest szczególnie korzystnym rozwiązaniem gdy:

w twojej firmie występują okresowe niedobory gotówki, wynikające np.

z przyznania odbiorcom kredytu kupieckiego

twoi odbiorcy żądają dłuższych terminów płatności, tobie natomiast zależy na

wolumenie sprzedaży i szybkim otrzymywaniu gotówki za sprzedane produkty i

usługi

rozpoczynasz współpracę z nowym kontrahentem i nie znasz jego pozycji rynkowej

i zdolności do terminowego regulowania zobowiązań

43

http://www.ipo.pl/faktoring/wady_faktoringu/wady_faktoringu_109.html

44

http://www.ipo.pl/faktoring/pytania_o_faktoring/faktoring_za_i_przeciw_592560.html

Ekonomika Przedsiębiorstw

21

Jakie korzyści osiągniesz

Rozliczanie się z dłużnikami za pośrednictwem faktora zapewni twojej firmie

otrzymanie szybkiej zapłaty za sprzedane towary i usługi, a co za tym idzie -

pozytywnie wpływa na poprawę płynności finansowej. Ponadto:

poprawi się obieg kapitału obrotowego - co jest szczególnie ważne, gdy twoja

firma działa w branży charakteryzującej się dużymi wahaniami sezonowymi

przyspieszy się przepływ gotówki

zmniejszą się bieżące koszty funkcjonowania firmy

uzyskasz możliwość wydłużenia terminów płatności bez stwarzania zagrożenia

dla płynności finansowej; spowoduje to także wzrost wolumenu sprzedaży -

przyszłe należności stają się dostępne od zaraz

będziesz mógł w terminie regulować zobowiązania firmy, co pozwoli negocjować

lepsze warunki umów

nie będziesz musiał na bieżąco zasilać kapitału obrotowego z przepływów

pieniężnych, co da twojej firmie większe możliwości inwestowania we własny

rozwój

możesz zwiększyć ilość odbiorców gdyż ryzyko kredytowe zostaje przejęte przez

faktora

faktor może w imieniu swego klienta prowadzić usługi dodatkowe, jak np.

rozliczenia księgowe, sporządzanie sprawozdań, monitorowanie i zarządzanie

należnościami.

Ile to kosztuje

Na koszt faktoringu składają się:

odsetki -

liczone od kwoty zaliczki wypłaconej faktorantowi (ok. 8-15%)

opłata dodatkowa (inkasowe, doradcze, księgowe) - może mieścić się

w granicach od 0,3 do 4% wartości zakupionych przez faktora wierzytelności

prowizja przygotowawcza -

ok. 1% kwoty objętej factoringiem.

45

12. POŻYCZKA

Pożyczka-operacja polegająca na udzieleniu przez osobę fizyczną lub instytucję

określonej kwoty środków pieniężnych lub określonych przedmiotów do dyspozycji

pożyczkobiorcy, na czas oznaczony lub nieoznaczony, nie jest wymagane określenie

celu na jaki pieniądze zostaną wydatkowane oraz naliczenie i pobranie odsetek.

46

45

biznes.elfin.pl

46

http://pl.wikipedia.org/wiki/Po%C5%BCyczka

Ekonomika Przedsiębiorstw

22

Poprzez umowę pożyczki- dający pożyczkę zobowiązuje się przenieść na własność

biorącego określoną ilość pieniędzy albo rzeczy oznaczonych co do gatunku,

a biorący zobowiązuje się zwrócić tę samą ilość pieniędzy albo tę samą ilość rzeczy

tego samego gatunku i tej samej ilości.

47

13. BUSINESS ANGELS

a) ANIOŁAMI BIZNESU

-

są inwestorzy indywidualni wnoszący kapitał do spółki

znajdującej się na początkowym etapie rozwoju, bądź firmy wymagającej finansowania

w celu realizacji strategii ekspansji. Oprócz dodatkowych funduszy, aniołowie biznesu

zapewniają firmie pomoc w zarządzaniu, tworzeniu i realizacji planów strategicznych,

kształtowaniu struktury organizacyjnej.

48

Anioły zawsze inwestują swoje własne

fundusze, Mała, lecz rosnąca grupa aniołów w Polsce łączy się w sieci aniołów lub

grupy aniołów, by wymieniać doświadczenia i łączyć pule inwestowanego kapitału.

49

b) SIECI BUSINESS ANGELS

-

są to organizacje pośredniczące w kontaktach

pomiędzy przedsiębiorcami i inwestorami indywidualnymi, nazywanymi aniołami

biznesu. Sieci aniołów biznesu nadzorują w pewnym stopniu działalność aniołów

biznesu oraz współpracują z władzami regionalnymi w realizacji polityki rozwoju

regionalnego. Sieci aniołów biznesu mogą pełnić również funkcję promotorów

przedsiębiorczości i innowacyjności, ponieważ aniołowie biznesu z powodu wyższej

tolerancji ryzyka inwestują w przedsięwzięcia charakteryzujące się z jednej strony

dużym prawdopodobieństwem niepowodzenia, a z drugiej strony wysokim zyskiem

z inwestycji w przypadku odniesienia sukcesu.

50

W Polsce od kilku lat istnieją sieci Aniołów Biznesu, które starają się łączyć

i efektywnie badać rynek by zadowolić obie zainteresowane strony. Pierwsza taka sieć

została założona w Polsce w 2003 roku i nazywa się POLBAN. Jest to prywatny klub,

który zrzesza w sobie najaktywniejszych i najlepszych Aniołów w naszym kraju. Cechą,

którą charakteryzuje się POLBAN jest całkowita niezależność i apolityczność. Baza

danych Aniołów Biznesu nie jest udostępniona szerokiemu audytorium, dlatego to sieć

kojarzy Business Angels z przedsiębiorcami, którzy przesłali do stowarzyszenia swoje

biznes plany.

51

47

Danuta Krzemioska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznao 2000. Str.50

48

Halina Waniak-Michalak, Pozabankowe źródła finansowania małych i średnich przedsiębiorstw. Kraków 2007

str.162-163

49

http://pl.wikipedia.org/wiki/Anio%C5%82_biznesu

50

Halina Waniak-Michalak, Pozabankowe źródła finansowania małych i średnich przedsiębiorstw. Kraków 2007

str.94

51

http://www.ipo.pl/venture_capital/artykuly/kim_sa_aniolowie_biznesu_592651.html

Ekonomika Przedsiębiorstw

23

Finansowanie zewnętrzne zazwyczaj sprowadza się do korzystania z możliwości

odroczenia terminów różnorodnych płatności oraz do możliwości uczestnictwa w

transakcjach rynku finansowego. Możliwość korzystania z odroczonego terminu

płatności daje przedsiębiorstwu możliwość regulowania własnych zobowiązań z

opóźnieniem w stosunku do otrzymanego świadczenia co jednocześnie stanowi

atrakcyjną formę finansowania działalności. W rzeczywistości przedsiębiorstwa często

starają się korzystać z zewnętrznych form finansowania działalności gdyż stwarzają

one nowe perspektywy rozwoju, lub redukcji problemów zachwiania płynności

przedsiębiorstw. Prawidłowe zarządzanie wewnętrznymi i zewnętrznymi źródłami

finansowania działalności przedsiębiorstwa przyczynia się do prawidłowego działania

danego przedsiębiorstwa w warunkach konkurencji, a jednocześnie stwarza możliwość

rozwoju przedsiębiorstw. W dzisiejszych czasach prawie niemożliwe staje się

korzystanie tylko z określonych źródeł finansowania czy to zewnętrznych czy

wewnętrznych, gdyż często kształtuje je kontakt przedsiębiorstwa z otoczeniem:

umowy z dostawcami i odbiorcami, usługi świadczone przez banki i instytucje

finansowe itp. Wybór źródeł finansowania powinien być dokładnie przemyślany.

Przedsiębiorstwo powinno zapoznać się ze wszystkimi możliwościami, i zbadać

sygnały docierające z gospodarki i rozpatrzyć obecną sytuację firmy oraz jakie pojawiły

się wymagania w stosunku do dalszej działalności przedsiębiorstwa.

52

52

http://www.wkuwanko.pl/ekonomia/ekonomia-zewnEtrzne-ZrOdLa-finansowania-dziaLalnoSci-

przedsiEbiorstwa-%5B21-stron%5D_23_810.html

Ekonomika Przedsiębiorstw

24

Bibliografia:

- Danuta Krzemińska-Finanse przedsiębiorstw Wydawnictwo Wyższej Szkoły Bankowej

Poznań 2000 str. 32

- Danuta Krzemińska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej

Poznań 2000. Str.47

- Danuta Krzemińska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznań

2000. Str.51

- Danuta Krzemińska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznań

2000. Str.52

- Halina Waniak-Michalak, Pozabankowe źródła finansowania małych i średnich

przedsiębiorstw. Kraków 2007 str.43

- Kompendium wiedzy o handlu Zespół autorski katedry zarządzania przedsiębiorstwem

handlowym AE w poznaniu Wydawnictwo Naukowe PWN str.308-309

- Danuta Krzemińska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznań

2000. Str.47-48

-

Andrzej Rymka, KREDYTY poradnik dla praktyków tom 1, Warszawa 1993, strona 34

- Danuta Krzemińska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznań

2000. Str.145, 147

- Danuta Krzemińska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznań

2000. Str.59

- Danuta Krzemińska Finanse Przedsiębiorstwa Wydawnictwo wyższej szkoły bankowej Poznań

2000. Str.50

- Halina Waniak-Michalak, Pozabankowe źródła finansowania małych i średnich

przedsiębiorstw. Kraków 2007 str.162-163

-

Halina Waniak-Michalak, Pozabankowe źródła finansowania małych i średnich

przedsiębiorstw. Kraków 2007 str.94

- http://portalwiedzy.onet.pl/26234,,,,zrodlo_finansowania,haslo.html

- http://www.e-conomic.pl/systemksiegowy/slownik/kapital-obcy

- http://www.e-conomic.pl/systemksiegowy/slownik/kapital-obcy

-http://pl.wikipedia.org/wiki/Kredyt_bankowy

- http://poradnik-finansowy.pl/rodzaje-kredytow-bankowych,717.html

- http://kredyty-gotowkowe.blogspot.com/2008/04/cechy-i-rodzaje-kredytw-bankowych.html

- http://pl.wikipedia.org/wiki/Leasing

- http://biznes.wieszjak.pl/forum/thread/10761,Wady-i-zalety-leasingu.htm

- http://franchising.pl/abc-franczyzy/210/rodzaje-franczyzy

- http://mfiles.pl/pl/index.php/Subwencja

- http://pl.wikipedia.org/wiki/Subwencja

- http://kredyty-finanse.eu/kredyt-kupiecki

- http://www.ipo.pl/faktoring/wady_faktoringu/wady_faktoringu_109.html

- http://www.ipo.pl/faktoring/pytania_o_faktoring/faktoring_za_i_przeciw_592560.html

- http://www.ipo.pl/venture_capital/artykuly/kim_sa_aniolowie_biznesu_592651.html

- http://www.wkuwanko.pl/ekonomia/ekonomia-zewnEtrzne-ZrOdLa-finansowania-

dziaLalnoSci-przedsiEbiorstwa-%5B21-stron%5D_23_810.html

Ekonomika Przedsiębiorstw

25

Spis treści

a) KREDYT BANKOWY .......................................................................................................................... 2

b) KREDYTOBIORCA ............................................................................................................................. 2

c)

d) METODA KREDYTOWA .................................................................................................................... 4

e) NIEZBĘDNE ELEMENTY UMOWY KREDYTOWEJ .............................................................................. 5

ZALETY I WADY LEASINGU ....................................................................................................................... 6

c)

a) STRONAMI FRANKCZYZNY są............................................................................................................... 8

b) KORZYŚCI I WADY JAKIE ODNOSI FRANCHISINGODAWCA I FRANCHISINGOBIORCA ......................... 8

c)

a) OBLIGACJA - ....................................................................................................................................... 12

b) KAŻDA OBLIGACJA POWINNA ZAWIERAC INFORMACJE ................................................................... 12

c) EMISJA OBLIGACJI PRZEDSIĘBIORSTWA ............................................................................................ 12

d) RODZAJE OBLIGACJI .......................................................................................................................... 13

e) WADY I KORZYŚCI EMISJI OBLIGACJI ................................................................................................. 14

a) PODMIOTY FAKTORINGU .............................................................................................................. 18

b) RODZAJE FAKTORINGU .................................................................................................................. 19

d) WADY FAKTORINGU ...................................................................................................................... 20

Wyszukiwarka

Podobne podstrony:

zewnetrzne zrodla finansowania dzialalnosci przedsiebiorstw

Przedsiębiorstwo, Zewnętrzne źródła finansowania działalności przedsiębiorstw

zewnętrzne źródła finansowania działalności przedsiębiorstw, Ekonomia, ekonomia

zewnetrzne zrodla finansowania dzialalnosci przedsiebiorstw

Zrodla finansowania przedsiebiorstwa i koszty ich pozyskania

Zewnetrzne zrodla finansowania dla otwieranych i dzialajacych firm na rynku nieruchomosci[1]

3 ZRODLA FINANSOWANIA PRZEDSIE Nieznany

Źródła finansowania przedsiębiorstw, Finansowanie przedsiębiorstw

Finanse Publiczne Zewnętrzne źródła finansowania zadań jst

Zewnętrzne źródła finansowania

3 Metody i źródła finansowania przedsiębiorstwa [99389]

zewnetrne zrodla finansowania i Nieznany

więcej podobnych podstron