FINANSE

PRZEDSIĘBIORSTWA

3. Źródła finansowania

przedsiębiorstwa.

dr Ewa Niedźwiedzka

Wyższa Szkoła Finansów i Zarządzania w

Białymstoku

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

1

1.

ZAWARTOŚĆ MATERIAŁÓW

1. Cele zajęć.

2.

3. Podsumowanie, czyli …

4. Bibliografia.

5. Odpowiedzi.

2.

CELE ZAJĘĆ.

Celem zajęć jest zapoznanie z istotą i znaczeniem kapitału w funkcjonowaniu

przedsiębiorstwa. Poznanie możliwości pozyskania kapitału do finansowania

majątku.

3.

MATERIAŁY DO PRZYSWOJENIA.

Zagadnienia:

1.

2.

Kryteria klasyfikacji kapitałów

2.2. Ze względu na zastosowane źródła finansowania.

Ze względu na źródła pochodzenia majątku

Ze względu na sytuację prawną dawcy kapitału

Powiazania miedzy różnymi kryteriami klasyfikacji kapitału

3.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

2

4.

Finansowanie własne zewnętrzne

4.1. Kapitał zakładowy.

4.2. Dopłaty.

4.3. Venture capital.

4.4. Samofinansowanie.

5.

1. Pojęcie kapitału.

Kapitał jest nieodłącznym atrybutem przedsiębiorstwa

1

. Wyznacza on pozycję oraz

kondycję firmy na rynku

2

.

W teorii finansów przedsiębiorstwa, kapitał nie jest jednoznacznie definiowany. J. Czekaj i

Z. Dresler określają tym pojęciem wszystkie elementy, które występują po stronie pasywów w

bilansie i stanowią źródło finansowania zgromadzonych w nim składników majątkowych

3

.

A. Duliniec, definiuje kapitał jako „zobowiązania, od których płacone jest oprocentowanie

i kapitał własny

4

. W powyższej definicji autorka wyeliminowała ze struktury kapitału

zobowiązania z tytułu podatków, wynagrodzeń oraz zobowiązania wobec dostawców.

W rozwiniętej gospodarce rynkowej istnieją różne możliwości pozyskiwania środków

finansowych, dlatego też podstawowym problemem w procesie zarządzania finansami

przedsiębiorcy jest sterowanie pozyskiwaniem kapitałów w celu maksymalizacji możliwych do

osiągnięcia korzyści oraz minimalizacji ponoszonych w związku z tym kosztów.

W literaturze przedmiotu znane są różne kryteria klasyfikacji form finansowania.

2. Kryteria klasyfikacji kapitału

1

I. Pyka, J. Pyka, B. Woźniak-Sobczyk: Elementy ekonomii i ekonomiki przedsiębiorstw w gospodarce rynkowej. SK w

Polsce, Warszawa 1997, s. 71.

2

A. Jaki, T. Rojek: Zorientowana na wartość jako strategia rozwoju przedsiębiorstwa. W: D. Zarzecki: Zarządzanie

finansami. Współczesne tendencje w teorii i praktyce. Materiały międzynarodowej konferencji naukowej, 2-4

marzec 2000, tom. I, Uniwersytet Szczeciński, Szczecin 2000, s. 111.

3

J. Czekaj, Z. Dresler: Podstawy zarządzania finansami firm. PWN, Warszawa 1995, s. 92.

4

A. Duliniec: Struktura i koszt kapitału w przedsiębiorstwie. PWN, Warszawa 1998, s. 14.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

3

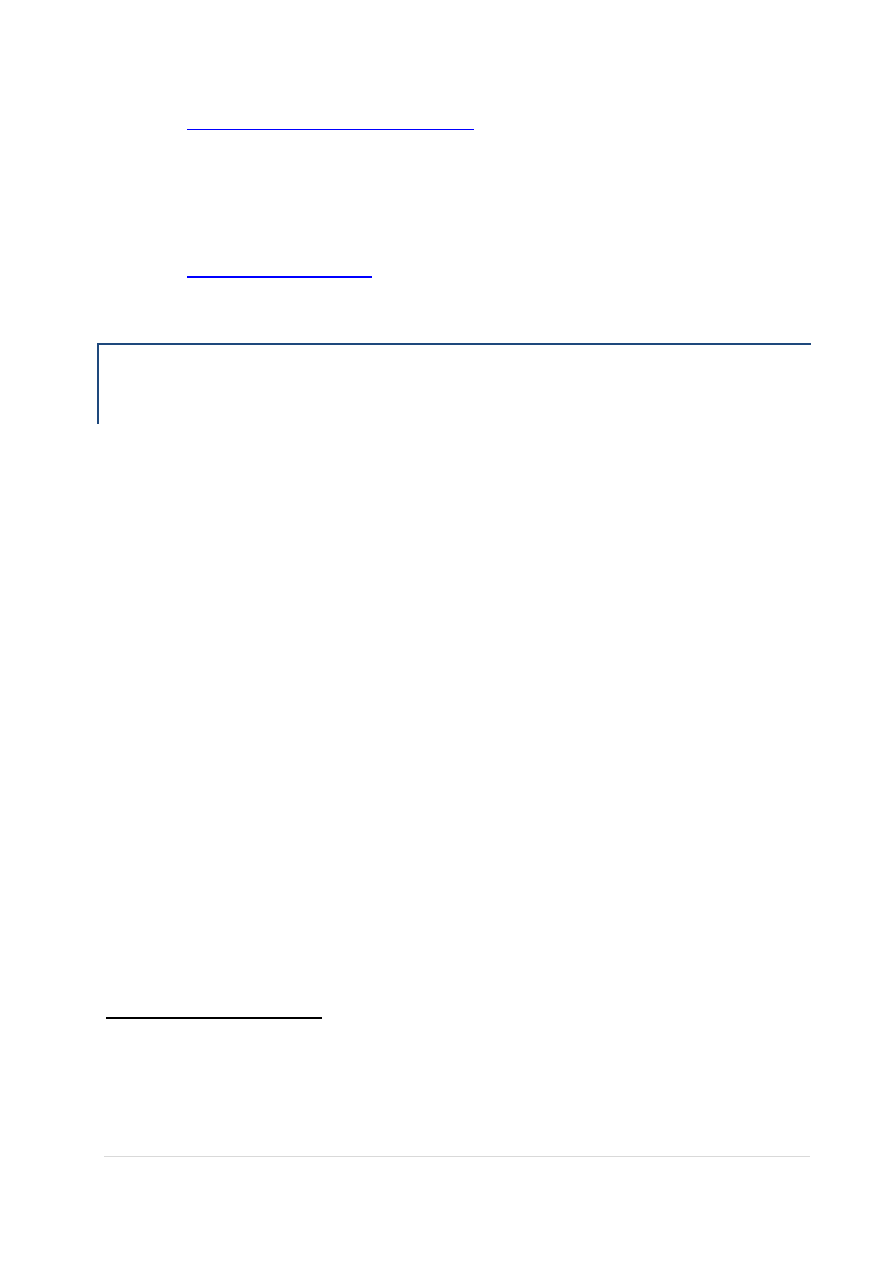

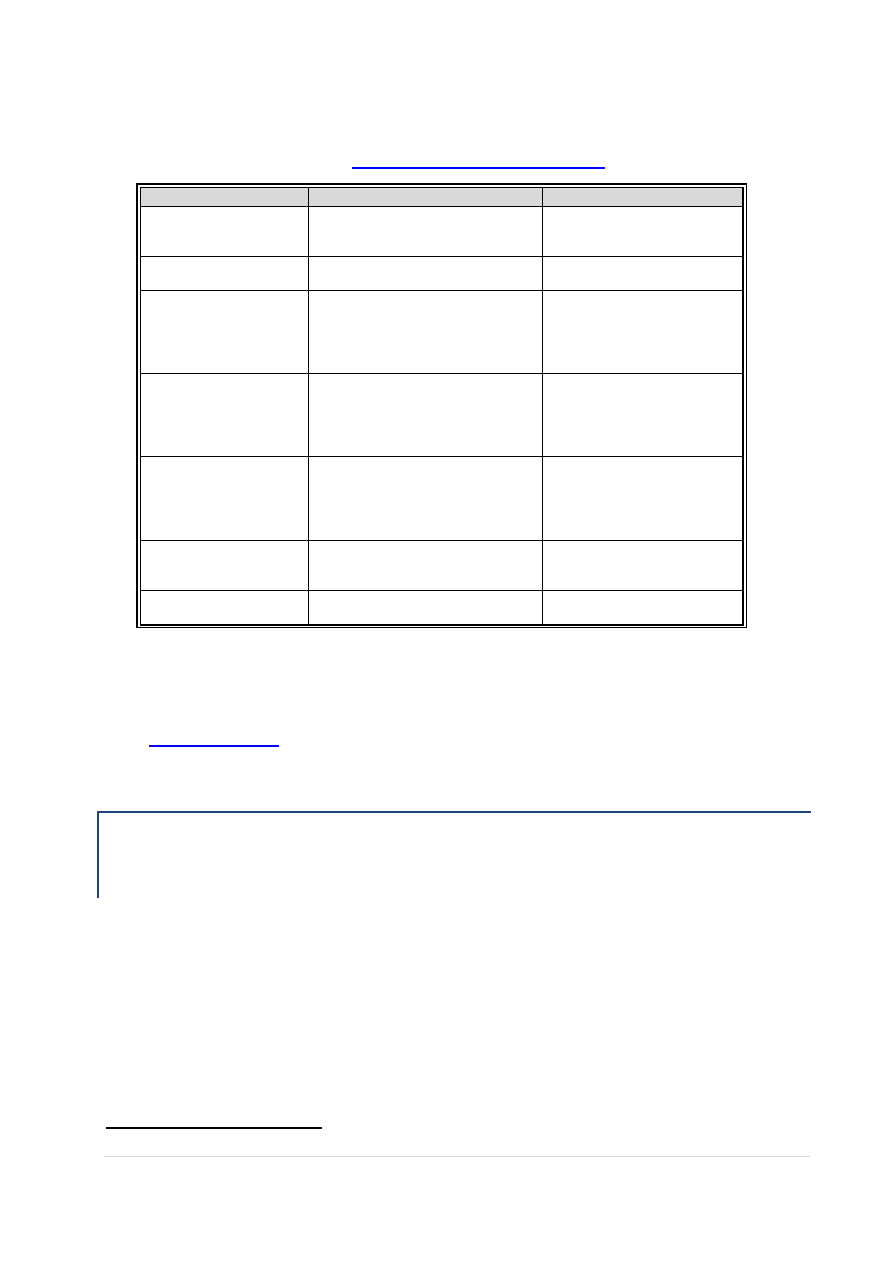

2.1. Klasyfikacja kapitału według przepisów bilansowych.

Zgodnie z obowiązkami sprawozdawczości finansowej źródła finansowania przedsiębiorcy

wskazują, kto wyposażył podmiot gospodarczy w odpowiednie środki pieniężne oraz rzeczowe,

na jakich warunkach i na jaki okres czasu. Stosownie do zapisów ustawy o rachunkowości z dnia

29 września 1994 r., analizując źródła pozyskania kapitału należy wydzielić następujące

elementy składające się na kapitał firmy (rysunek 1).

Rysunek 1

Elementy składowe kapitału firmy

Źródło: J. Ostaszewski: Źródła pozyskiwania kapitałów..., s. 14; W. Bień: Zarządzanie finansami

przedsiębiorstwa. Difin, Warszawa 1998, s. 15.

Stosownie do zapisów ustawy o rachunkowości z dnia 29 września 1994 r. (Dz. U. nr

121 poz. 591 z późniejszymi zmianami), przedsiębiorca może pozyskać kapitały z następujących

źródeł:

Kapitał własny (netto), który obejmuje:

Zysk netto do dyspozycji firmy

Źródła kapitałów

firmy

Wpłaty udziałowców

Emisja obligacji

Bankowe kredyty inwestycyjne

Kredyty bankowe krótkoterminowe

Emisja

krótkoterminowych

papierów

wartościowych

Kredyty handlowe i inne zobowiązania

Kapitały własne

Podstawowy (zakładowy,

udziałowy, zasobowy,

założycielski)

Długoterminowe

zobowiązania

Krótkoterminowe

(bieżące)

Zapasowy (rezerwowy)

i celowe

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

4

kapitał podstawowy. Powstaje z wpłat udziałowców lub akcjonariuszy. Wniesiony

zostaje w momencie rozpoczynania przez przedsiębiorcę działalności. Jego

wysokość stanowi o rozmiarach działalności i powinna zapewnić mu płynność

finansową,

należne lecz nie wniesione wkłady i wpłaty na poczet kapitału akcyjnego. Pozycja

ta jest wielkością ujemną, koryguje ona do realnej wysokości kapitał zakładowy,

udziały (akcje) własne (wielkość ujemna),

kapitał zapasowy, który może pochodzić z różnych tytułów tj.: ze sprzedaży akcji

powyżej ich wartości nominalnej, tworzony ustawowo z zysku netto, tworzony z

odpisów fakultatywnych zgodnie ze statutem spółki lub uchwałą walnego

zgromadzenia akcjonariuszy, a także z innych źródeł,

kapitał rezerwowy z aktualizacji wyceny środków trwałych,

pozostałe kapitały rezerwowe, tworzone zgodnie ze statutem,

nie podzielony wynik finansowy z lat ubiegłych, (wielkość dodatnia – zysk,

wielkość ujemna – strata),

wynik finansowy netto roku obrotowego (wielkość dodatnia – zysk, wielkość

ujemna – strata).

Kapitał własny przedsiębiorcy jest sumą wartości dodatnich określających wartość

kapitałów: podstawowego, zapasowego i rezerwowego, korygowanych “in plus” o nie

podzielony zysk z lat ubiegłych i zysk netto roku obrotowego lub “in minus” o należne, lecz nie

wniesione wkłady na poczet kapitału podstawowego, a także o stratę z lat poprzednich i stratę

netto roku obrotowego,

Rezerwy na zobowiązania, które obejmują rezerwę tworzoną na podatek dochodowy,

pozostałe rezerwy na straty i ryzyko oraz inne cele przewidziane w przepisach,

Zobowiązania długoterminowe – to usankcjonowany prawem obowiązek przekazania

przez jednostkę określonych kwot na rzecz osób trzecich, w odniesieniu do których termin

spłaty ostatniej raty ustalony na dzień bilansowy przypada później niż po upływie roku np.:

długoterminowe pożyczki, obligacje i inne papiery wartościowe, długoterminowe kredyty

bankowe oraz pozostałe zobowiązania długoterminowe,

Zobowiązania krótkoterminowe – zobowiązania o terminach spłaty krótszych niż jeden

rok np.: pożyczki, obligacje i papiery wartościowe, kredyty bankowe, zaliczki otrzymane na

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

5

poczet przyszłych dostaw, zobowiązania z tytułu dostaw i usług, zobowiązania z tytułu

podatków, ceł, ubezpieczeń społecznych, zobowiązania z tytułu wynagrodzeń oraz pozostałe

zobowiązania krótkoterminowe. Do zobowiązań krótkoterminowych wobec nie ustalonych

jeszcze wierzycieli zaliczane są także fundusze specjalne, które tworzone są zgodnie z

odrębnymi przepisami. Ich uruchomienie wymaga zgody przedstawicieli pracowników

jednostki.

Bierne rozliczenia międzyokresowe i przychody przyszłych okresów.

2.2

. Ze względu na zastosowane źródła finansowania majątku.

W zależności od zastosowanych źródeł finansowania majątku J. Ostaszewski wyróżnia

cztery podstawowe formy finansowania

5

:

finansowanie własne zewnętrzne – związane z wniesieniem przez osoby trzecie

środków na zasilenie kapitałów własnych,

samofinansowanie – którego mechanizm jest uruchamiany, przez przedsiębiorcę

w wyniku wygospodarowania w danym okresie zysku netto i przeznaczenia jego

części na finansowanie majątku. O skali samofinansowania decyduje stopa zwrotu

oraz polityka w zakresie redystrybucji zysku,

finansowanie dłużne – obejmuje wszelkie formy zadłużenia, zarówno obciążone

kosztem korzystania z tego kapitału, jak i te, które nie mają charakteru

odsetkowego, czy też wynikają z normalnego cyklu rozliczeń, które służy

finansowaniu majątku obrotowego,

finansowanie hybrydowe – to instrumenty finansowe głównie rynku terminowego,

będące kombinacją różnych form finansowania, w tym w szczególności

kombinacją instrumentów tradycyjnych z derywatami tj. instrumentami

finansowymi zbudowanymi na podstawie cech konstrukcyjnych określonego

aktywu bazowego, który swoją wartością rynkową determinuje wartość derywatu

6

5

J. Ostaszewski: Źródła pozyskiwania kapitałów przez spółkę akcyjną. Difin, Warszawa 2000, s. 16 i dalsze.

6

W. Tarczyński, M. Zwonkowska: Inżynieria finansowa, Instrumentarium, Strategie, zarządzanie ryzykiem. Agencja

Wydawnicza Placet, Warszawa 1999, s. 151.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

6

(opcje, swapy, transakcje forward czy futures) tj. obligacje zamienne na akcje,

warranty na akcje, swapy długu na akcje, inne kontrakty opcyjne

7

.

2.3

. Ze względu na źródło pochodzenia majątku.

Uwzględniając źródło pochodzenia kapitału, wyróżnić można8 :

finansowanie wewnętrzne i

finansowanie zewnętrzne.

Finansowanie wewnętrzne polega na uzyskiwaniu środków finansowych ze źródeł

wygenerowanych przez przedsiębiorcę.

Środki pochodzące ze źródeł wewnętrznych mogą być pozyskiwane przez firmę w różny

sposób. Podstawową formą zasilania przedsiębiorstwa w środki finansowe jest realizacja

przychodów ze sprzedaży wyrobów lub usług. Przychody te pomniejszone o wszystkie koszty

oraz podatek dochodowy od firm tworzą zysk przedsiębiorstwa. Zysk ten, w zależności od woli

właścicieli, może być wykorzystany na wypłatę dywidendy, nagrody lub premie dla

pracowników i kadry zarządzającej, bądź na finansowanie projektów inwestycyjnych.

Pozostawienie zysku w dyspozycji przedsiębiorstwa jest podstawowym źródłem wzrostu

majątku i kapitału firmy.

Często zdarza się, że podmioty gospodarcze nie mają wystarczających środków na

finansowanie przedsięwzięć inwestycyjnych. Niezbędne staje się wówczas poszukiwanie ich

wśród źródeł pochodzących z zewnątrz przedsiębiorstwa9.

Finansowanie zewnętrzne można podzielić na:

finansowanie zewnętrzne własne oraz

finansowanie zewnętrzne obce.

7

Szerzej na temat przedstawionych form finansowania patrz: Rozdział II pkt. 2,3,4,5 niniejszego opracowania.

8

M. Wypych (red. ): Finanse przedsiębiorstwa z elementami zarządzania i analizy. Absolwent, Łódź 1995, s. 51; E.

Urbańczyk: Metody ilościowe w analizie finansowej przedsiębiorstwa. Uniwersytet Szczeciński, Szczecin 1998, s.

284.

9

J. Ickiewicz: Strategia finansowania przedsiębiorstwa. Poltext, Warszawa 1994, s. 7 i dalsze; K. Sieniawska:

„Struktura kapitału a dźwignia finansowa”, Rachunkowość 1998 nr 7, s. 381.

9

Hans-Dieter Torpecken: Finansowanie przedsiębiorstw w warunkach gospodarki rynkowej. Zachodniopomorska

Szkoła Biznesu, Szczecin 1993, s. 57.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

7

Kapitał zewnętrzny własny, w zależności od formy prawnej, może dopływać z zewnątrz

przedsiębiorstwa w wyniku sprzedaży akcji, udziałów, w postaci wkładów. W rezultacie jego

pozyskania, przedsiębiorstwo uzyskuje kapitał na czas nieokreślony, co wiąże się ze stosunkami

zależności firmy od właścicieli, którzy dostarczyli fundusze. Wysokość kapitału przedsiębiorcy

wpływa na ocenę jego kondycji ekonomiczno-finansowej i pośrednio może mieć

odzwierciedlenie w rynkowej wartości przedsiębiorstwa.

Finansowanie zewnętrzne obce obejmuje różne formy zasilania przedsiębiorstwa

w kapitał. Jego cechą charakterystyczną jest to, że uzyskane środki pozostają do dyspozycji

przedsiębiorstwa przez ściśle określony czas, po upływie którego podlegają zwrotowi wraz

z należnymi odsetkami.

2.4

. Ze względu na sytuację prawną dawcy kapitału.

Zasadnicze znaczenie dla właścicieli zainwestowanego w przedsiębiorstwie kapitału oraz

jego wierzycieli odgrywa podział źródeł finansowania ze względu na sytuację prawną dawcy

kapitału

10

.

Według tego kryterium wyróżnia się:

kapitały własne i

kapitały obce.

Finansowanie własne występuje, gdy przedsiębiorca otrzymuje do swojej dyspozycji

kapitał na czas nieokreślony. Obejmuje ono finansowanie w drodze wpłat wkładów lub

udziałów, a także w wyniku zatrzymania części zysku. Kapitał ten pełni w gospodarce rynkowej

znaczące funkcje

11

: założycielską, finansową, gwarancyjną, wyrównawczą, pomiarową,

reprezentacyjną.

W zależności od formy organizacyjno-prawnej, sposób gromadzenia kapitału własnego

jest różny. W spółkach osobowych kapitał pochodzi z wkładów właścicieli. W przypadku spółek

10

A. Bielawska: Finanse przedsiębiorstwa..., s. 55; J. Ickiewicz: Pozyskiwanie. Koszt i struktura kapitału

w przedsiębiorstwach. SGH, Warszawa 2001, s. 37 i dalsze.

11

L. Bednarski, R. Borowiecki, J. Duraj, E. Kurtys, T. Waśniewski, B. Wersty: Analiza ekonomiczna przedsiębiorstw.

Wydawnictwo Akademii Ekonomicznej, Wrocław 1998, s. 96 i dalsze.

11

J. Ostaszewski: Zarządzanie finansami w spółce akcyjnej. Difin, Warszawa 2003, s. 180.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

8

już funkcjonujących, fundusze te mogą pochodzić zarówno z powiększania wkładów przez

dotychczasowych wspólników, jak również z poszerzania grona współwłaścicieli, wnoszących

nowe wkłady. Pozyskanie kapitału własnego w spółkach z ograniczoną odpowiedzialnością

odbywa się przez sprzedaż udziałów wspólnikom. Wkłady te zasilają kapitał zakładowy spółki.

Dodatkowy kapitał może być pozyskany w drodze podwyższania kapitału zakładowego spółki,

poprzez sprzedaż udziałów dotychczasowym bądź nowym udziałowcom.

W spółce akcyjnej kapitał własny może być kapitałem zwykłym lub uprzywilejowanym.

Jego pozyskanie odbywa się poprzez emisję akcji, które przejmują dotychczasowi właściciele,

pracownicy lub nowi akcjonariusze. Sprzedaż akcji po cenie nominalnej odzwierciedla kapitał

zakładowy spółki, zaś nadwyżka ponad wartość nominalną zwiększa wartość kapitału

zapasowego.

Szczególną formą finansowania własnego zewnętrznego jest venture capital

12

, tj. zasób

środków pieniężnych wnoszony do przedsiębiorstwa głównie w formie objęcia walorów o

charakterze udziałowym, emitowanych przez spółki nie notowane na giełdzie papierów

wartościowych, z zamiarem ich późniejszej odsprzedaży, w celu wycofania zainwestowanego

kapitału i realizacji zysków, których źródłem jest przyrost wartości firmy.

Kapitały obce pojawiają się w firmie w wyniku świadomych poczynań właścicieli (zarządu)

przedsiębiorstwa. Są one stawiane do dyspozycji na czas określony, po upływie którego

podlegają zwrotowi. Dla przedsiębiorcy kapitały te stanowią poszerzenie bazy finansowania,

przez co umożliwiają zwiększenie rozmiarów prowadzonej działalności.

W. Romanowska definiuje obce źródła finansowania

13

jako środki nie wypracowane przez

przedsiębiorstwo, ale pomocne, a niekiedy niezbędne do tworzenia własnych środków

pieniężnych. Skutkiem przyjęcia takiej definicji jest zaliczenie do obcych źródeł finansowania

dotacji i subwencji.

Pojęcie finansowanie obejmuje również procesy przekształcania (transformacji) kapitału,

czego następstwem jest pozyskanie kapitału lecz bez zwiększania ilości środków pieniężnych

pozostających do dyspozycji przedsiębiorcy

14

.

Przekształcenia mogą wiązać się z zamianą:

12

J. Ostaszewski: Zarządzanie finansami ..., s. 180.

13

W. Romanowska: Gospodarka finansowa przedsiębiorstw państwowych. PWE, Warszawa 1988, s.

68.

14

A. Duliniec: Struktura i koszt..., s. 127.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

9

kapitału obcego na kapitał własny, np.: zakup akcji przedsiębiorstwa za obligacje

zamienne

15

,

kapitału własnego w kapitał obcy, np.: udziałowiec wycofuje się ze spółki i swoje

udziały pozostawia w formie pożyczki,

jednego rodzaju kapitału obcego w inny, np.: kredyt krótkoterminowy zostaje

przekształcony w kredyt długoterminowy,

struktury kapitału własnego, np.: przekształcenie rezerw utworzonych w S.A.

w kapitał zakładowy.

Zaletą finansowania za pomocą kapitału obcego jest fakt, że odsetki stanowią koszt

działalności przedsiębiorstwa, o który zmniejsza się podstawa opodatkowania podatkiem

dochodowym. Wyższe koszty w przedsiębiorstwie zmniejszają z reguły zysk. Jednak

w niektórych przypadkach użycie kapitału obcego do finansowania przedsiębiorstwa poprawia

efektywność wykorzystania zaangażowanego przez właścicieli kapitału. Mamy wtedy do

czynienia z pozytywnym efektem dźwigni finansowej

16

.

Wadą finansowania firmy z tego źródła jest przede wszystkim fakt, że uzyskanie kapitału

obcego często wymaga zabezpieczenia lub gwarancji. W przypadku złej sytuacji gospodarczej

kraju, bądź pogorszenia się kondycji ekonomiczno-finansowej przedsiębiorstwa, jego

wierzyciele mogą żądać dodatkowych zabezpieczeń spłaty zaciągniętego przez firmę zadłużenia.

Wraz ze wzrostem zadłużenia w przedsiębiorstwie na ogół wzrasta też koszt obsługi funduszy

pochodzących ze źródeł obcych.

Modelowe różnice między kapitałem własnym i obcym z punktu widzenia kapitałodawcy

przedstawia tabela 1

17

.

15

W. Grzegorczyk: Rynek papierów wartościowych. Uniwersytet Łódzki, Łódź 1992, s. 12.

16

M. Sierpińska, T. Jachna: Ocena przedsiębiorstwa według standardów światowych. PWN, Warszawa 1996, s. 255

i dalsze.

17

A. Bielawska: Finanse przedsiębiorstwa..., s. 57; A. Duliniec: Struktura i koszt kapitału w przedsiębiorstwie. PWN,

Warszawa 1998, s. 31 i dalsze; R. Dobbins, W. Frąckowiak, S. F. Witt: Praktyczne zarządzanie kapitałami firmy.

Paanpol, Poznań 1992, s. 137.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

10

Tabela 1

Kryterium

Kapitał własny

Kapitał obcy

Udział w majątku

przedsiębiorstwa

Własność części majątku w zależności od

wysokości wniesionego wkładu/ udziału:

nie ma możliwości wycofania kapitału

Zwrot udostępnionego kapitału w

nominalnej wysokości

Okres zwrotu

Kapitał jest powierzony na czas

nieograniczony

Kapitał jest powierzony na czas

ograniczony

Płatność

Dywidendy są wypłacane

akcjonariuszom w zależności od

możliwości finansowych

przedsiębiorstwa (wypracowanego

zysku netto)

Bieżące odsetki oraz raty kapitału

są wypłacane wierzycielom

zgodnie z umową (sztywne

płatności) umówione odsetki,

ustalone opłaty

Wpływ na zdolność

płatniczą, wynik finansowy,

podstawę wymiaru podatku

dochodowego

Wywiera wpływ na zdolność płatniczą

jedynie w przypadku wygospodarowania

zysku. Nie wywiera wpływu na wyniki

finansowe i podstawę wymiaru podatku

dochodowego

Stałe obciążenie płynności

finansowej. Wpływa na wynik

finansowy i podstawę wymiaru

podatku dochodowego

Odpowiedzialność

i niebezpieczeństwo utraty

kapitału

Odpowiedzialność nieograniczona lub

ograniczona do wysokości wniesionego

lub zadeklarowanego udziału – w

zależności od formy prawnej

przedsiębiorstwa

Odpowiedzialność tylko w

uzasadnionych przypadkach do

wysokości wniesionego kapitału

Ryzyko

Niewypłacenie dywidendy nie może być

przyczyną postawienia w stan upadłości

Niespłacenie odsetek lub kapitału

może być podstawą ogłoszenia

upadłości firmy

Uprawnienia kierownicze i

kontrolne

Akcjonariusze mają prawo głosu w

najważniejszych sprawach firmy

Wierzyciele kontrolują firmę tylko

w zakresie wynikającym z umowy

Źródło: A. Bielawska: Finanse przedsiębiorstwa..., s. 57.

2.5. Ze względu na czas, na jaki środki finansowe zostały powierzone

przedsiębiorcy.

Z punktu widzenia czasu, na jaki środki finansowe zostały powierzone przedsiębiorcy,

źródła jego finansowania można podzielić na:

długoterminowe i

krótkookresowe

18

.

18

W. Pluta (red.): Budżetowanie kapitałów. PWE, Warszawa 2000, s. 113.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

11

Kapitały długoterminowe

19

są to środki zaangażowane na stałe lub długookresowo

w działalność podmiotu. Obejmują one kapitały wnoszone przez właścicieli oraz zobowiązania,

dla których termin spłaty ostatniej raty ustalony na dzień bilansowy przypada po upływie roku.

Kapitały te stanowią stabilną podstawę finansowania działalności gospodarczej i decydują o

utrzymaniu przez przedsiębiorcę płynności finansowej.

Finansowanie krótkoterminowe dotyczy środków udostępnionych firmie na okres krótszy

niż jeden rok. Stanowią je krótkoterminowe kredyty, pożyczki wraz z przypadającymi na dany

rok spłatami rat kredytów i pożyczek długoterminowych oraz zobowiązania bieżące wynikające

z obowiązku płatności wobec dostawców, pracowników, budżetu. Środki te podlegają

wielokrotnej fluktuacji w ciągu roku powodując konieczność stałego podejmowania działań

zapewniających spłacenie ich w terminie, jak również utrzymanie bieżącej płynności finansowej.

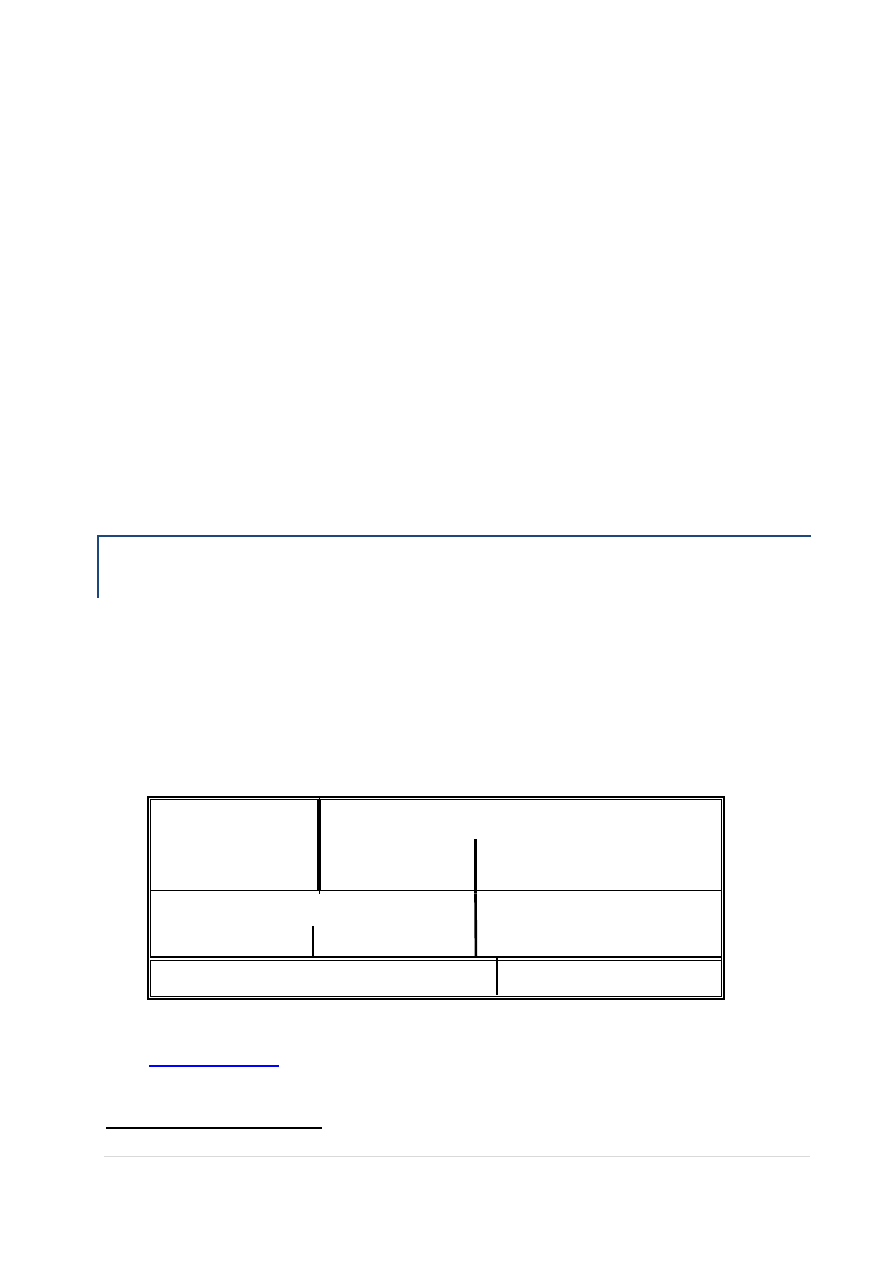

2.6

. Powiązania między różnymi kryteriami klasyfikacji kapitału.

Przedstawione kryteria klasyfikacji źródeł finansowania są ze sobą ściśle powiązane.

Prezentują one różne punkty widzenia jednego problemu – tj. pozyskiwania środków na

działalność gospodarczą. Powiązania te prezentuje tabela 2.

Tabela 2

Układy klasyfikacyjne źródeł finansowania działalności przez przedsiębiorcę

Finansowanie

wewnętrzne

Finansowanie zewnętrzne

Kapitał założycielski Kredyty

Pożyczki, Zobowiązania

Finansowanie własne

Fundusze tworzone Kapitały

z zysku powierzone

Finansowanie obce

Finansowanie długoterminowe Finansowanie

(kapitał stały) krótkoterminowe

Źródło M. Wypych (red.): Finanse przedsiębiorstwa..., s. 54.

19

M. Wypych (red.): Finanse..., s. 52.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

12

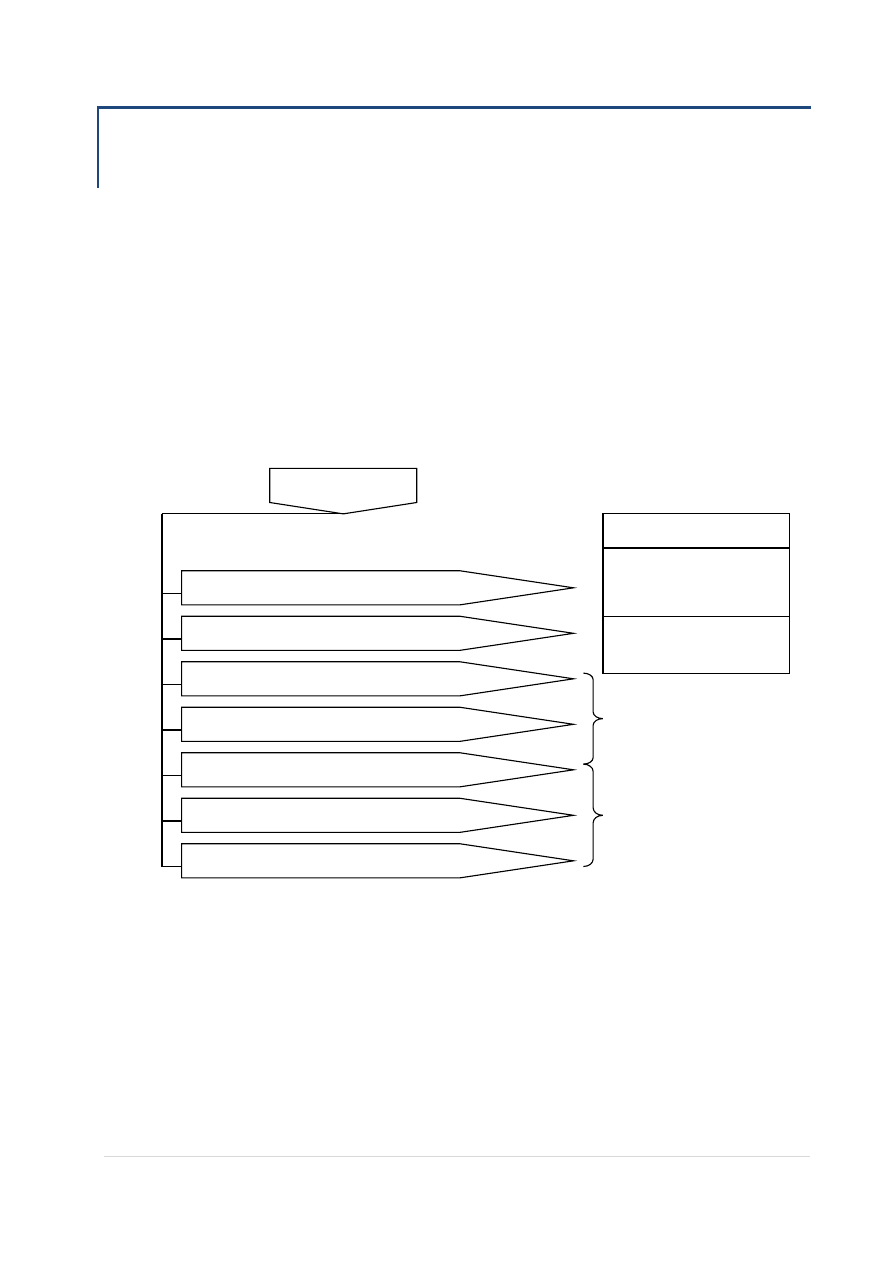

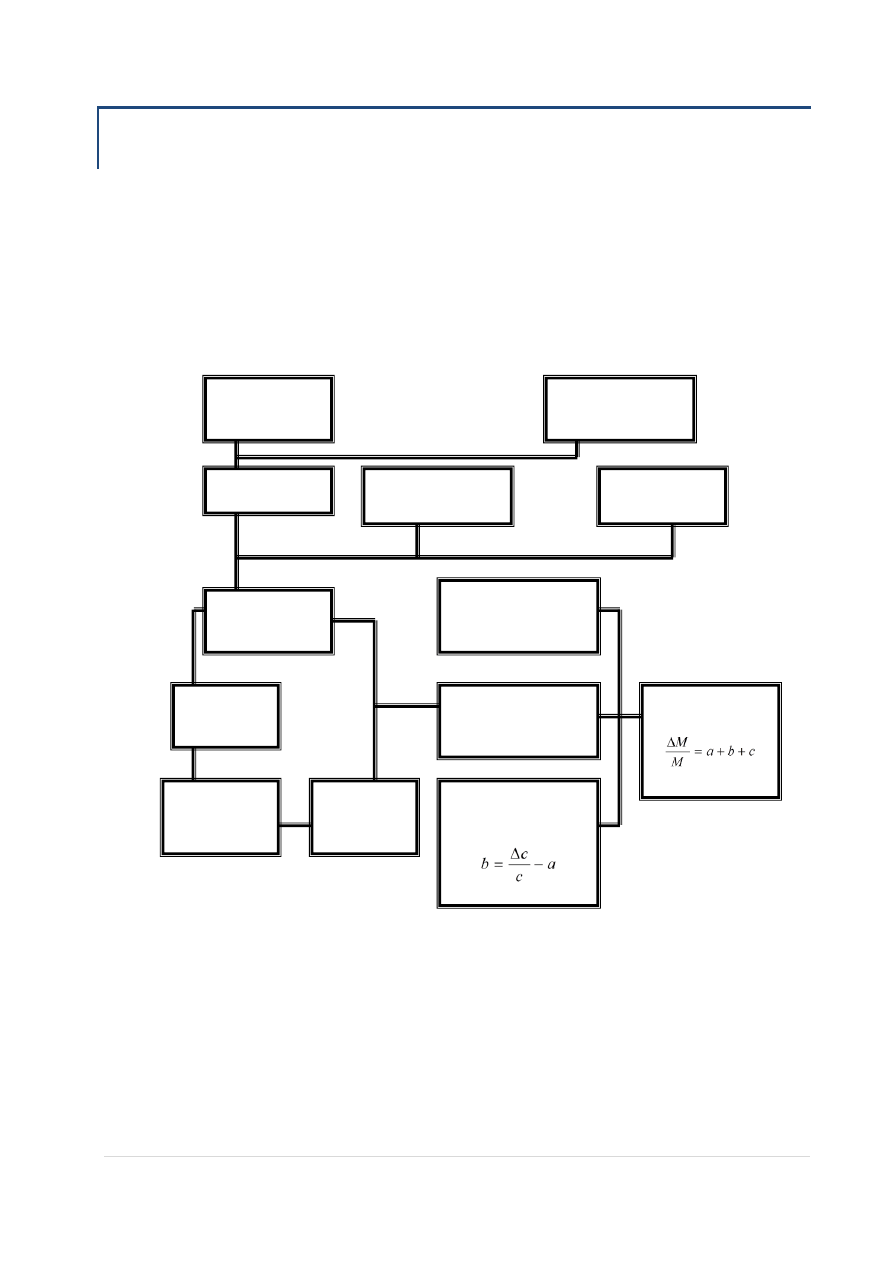

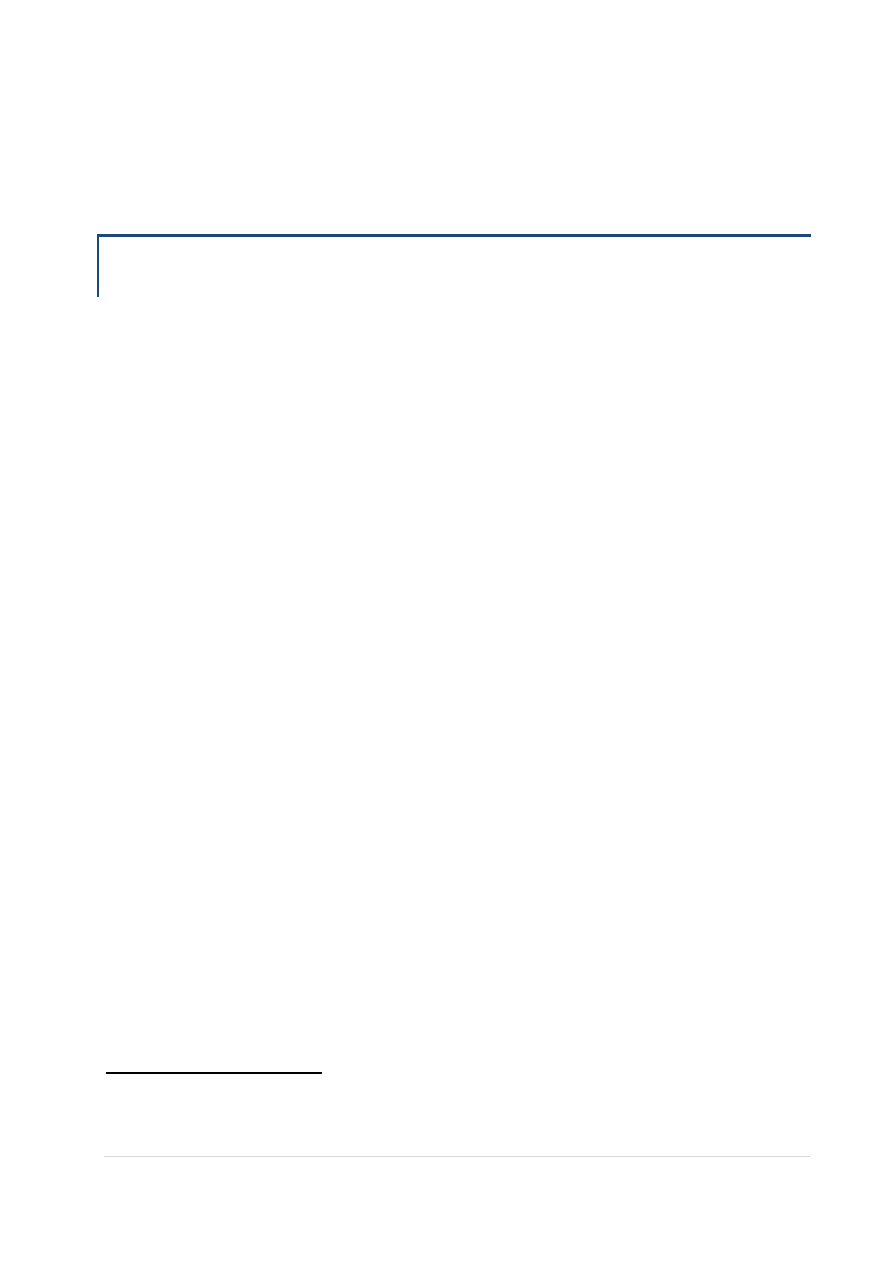

3. Źródła tworzenia kapitału według standardów zachodnich.

Standardy zachodnie prezentują nieco inne podejścia do źródeł tworzenia i podwyższania

kapitałów. Przykładem jest schematyczne ich ujęcie prezentowane w zmodyfikowanej

metodologii Du Ponta, którą ilustruje rysunek 2.

Rysunek 2

Analiza pozyskania kapitału według standardów zachodnich

Źródło: J. Ostaszewski, J. Wojnowicz: Prawno-ekonomiczne aspekty zarządzania finansami w spółce akcyjnej.

Wydawnictwo WSFiZ w Białymstoku, Białystok 1999, s. 206.

W przedstawionym schemacie analiza źródeł tworzenia i podwyższania kapitału

skoncentrowana jest głównie na określeniu mechanizmów tempa zmian zainwestowanego

majątku oraz badaniu siły oddziaływania poszczególnych źródeł finansowania na jego przyrost,

co można zapisać za pomocą następującej formuły:

Rentowność

sprzedaży

Zo/S

Wskaźnik rotacji

zainwestowanego

majątku S/M

Stopa zysku

ROI

Współczynnik

zadłużenia

M/C = t

Stopa

oprocentowania

kredytów i

Stopa zwrotu

kapitału netto ROE

ROE =Zn/ C

Tempo zmian majątku

wywołane zmianami

stopnia zadłużenia

c = (M

k

– tC

k

) / M

Stopa

dywidend

d = Di/C

Stopa

samofinansowania

a = (Zn

– Di) /C

Tempo wzrostu

zainwestowanego

majątku

Stopa

zatrzymania

zysku

1 - p

Stopa

redystrybucji

zysku netto

p=Di/Zn

Tempo zmian majątku

wywołane zmianami w

kapitale podstawowym

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

13

gdzie:

M

-

przyrost majątku,

M

-

majątek według stanu na początek okresu,

a

-

stopa samofinansowania,

b

-

tempo zmian majątku wywołane zmianami kapitału podstawowego,

c

-

tempo zmian majątku wywołane zmianami stopnia zadłużenia.

Jak wynika z przedstawionej formuły wzrost zainwestowanego majątku może nastąpić w

wyniku podjęcia następujących działań:

uruchomienia mechanizmów samofinansowania,

powiększenia kapitału podstawowego,

uzależnienia się od obcych źródeł finansowania.

Dokonując analizy pozyskania kapitałów według zachodnich standardów, w centrum

uwagi znajduje się mechanizm samofinansowania, który określa, o ile punktów procentowych

zwiększył się majątek w wyniku kapitalizacji zysku netto w danym roku obrotowym.

Do oceny stopnia samofinansowania wykorzystuje się stopę samofinansowania, którą

można zdefiniować jako iloczyn zysku netto, kapitalizowanego w spółce w danym roku przez

wartość kapitału netto tj. kapitałów własnych spółki.

Stopę tę przedstawić można za pomocą następującej formuły

:

gdzie:

a

- stopa samofinansowania,

Zn

-

zysk netto,

C

-

kapitał netto (suma kapitałów własnych),

Di

-

wysokość dywidendy.

Po przekształceniu powyższej formuły stopę samofinansowania można wyrazić za pomocą

następującego wzoru

:

stąd:

C

Di

Zn

a

C

Di

C

Zn

a

c

b

a

M

M

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

14

gdzie

:

ROE

-

stopa zwrotu kapitału netto,

d

-

stopa dywidendy.

Zaprezentowana formuła oraz przedstawiony schemat wskazują, że w wyniku

uruchomienia mechanizmów samofinansowania, o możliwościach powiększenia majątku

decyduje stopa zwrotu kapitału netto oraz polityka redystrybucji zysku.

Stopa zwrotu kapitału netto (ROE) to stosunek zysku netto tj. zysku uwzględniającego

całkowite powiązania przedsiębiorcy z rynkiem finansowym jak również straty i zyski

nadzwyczajne, oraz uwzględniający podatek dochodowy do kapitału netto przedsiębiorcy, co

przedstawia poniższa formuła:

gdzie :

Zn

- zysk netto,

C

-

kapitał netto.

lub:

gdzie:

- stopa zysku,

M

-

zainwestowany majątek,

-

współczynnik zadłużenia,

Zo

-

zysk operacyjny tj. zysk, który nie uwzględnia kosztów i przychodów

związanych z funkcjonowaniem rynku finansowego, korygowany o saldo

zysków i strat nadzwyczajnych oraz podatek dochodowy,

-

współczynnik wpływu sfery pozaoperacyjnej.

Jak wynika z przedstawionej formuły, stopa zwrotu kapitału netto uzależniona jest od

stopy zysku (ROI), współczynnika zadłużenia (t) oraz współczynnika wpływu sfery

pozaoperacyjnej, a w szczególności stopy oprocentowania kredytów (i).

Stopa zysku definiowana jest jako iloraz zysku operacyjnego i zainwestowanego majątku,

co można przedstawić za pomocą następującej zależności:

d

ROE

a

C

Zn

ROE

Zo

Zn

C

M

ROI

ROE

C

M

Zo

Zn

M

Zo

ROI

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

15

gdzie:

ROI

- stopa zysku,

Zo

- zysk operacyjny,

M

-

zainwestowany majątek.

Stopa zysku służy do pomiaru efektywności działania przedsiębiorcy niezależnie od

struktury finansowej jego majątku oraz czynników nadzwyczajnych. Jej analiza umożliwia

udzielenie odpowiedzi na pytanie: jaki zysk uzyskuje przedsiębiorca z typowej działalności,

niezależnie od wyposażenia w kapitały własne netto.

Wysokość stopy zysku uzależniona jest zatem od rentowności sprzedanej produkcji, która

informuje jaką część zrealizowanej sprzedaży stanowi zysk operacyjny oraz od rotacji

zainwestowanego majątku, który informuje, ile razy w ciągu badanego okresu jednostka

majątku podlega transformacji w przychody ze sprzedaży wyrobów i usług. Jak wynika

z powyższych rozważań stopa zysku (ROI) może być wyrażona następującą zależnością

:

gdzie:

ROI

- stopa zysku,

Zo

- zysk operacyjny,

S

-

przychody ze sprzedaży,

M

-

zainwestowany majątek,

-

wskaźnik rentowności sprzedanej produkcji,

-

wskaźnik rotacji zainwestowanego majątku.

Podwyższenie wskaźnika rentowności powoduje wzrost udziału zysku operacyjnego

w sprzedaży, co oznacza, że każda jednostka wartości sprzedaży kreuje coraz większy zysk, z

kolei wzrost wskaźnika rotacji zainwestowanego majątku oznacza wzrost intensywności jego

wykorzystania.

Podsumowując, należy stwierdzić, że stopa zysku (ROI) zależy od wzrostu zysku

jednostkowego, jak również od wielkości sprzedaży przypadającej na jednostkę

zainwestowanego majątku.

Stopa zwrotu kapitału netto (ROE) obok stopy zysku (ROI), uzależniona jest również od

współczynnika zadłużenia (t) oraz współczynnika wpływu sfery pozaoperacyjnej.

M

Zo

ROI

M

S

S

Zo

ROI

S

Zo

M

S

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

16

Współczynnik zadłużenia informuje jaka część zainwestowanego majątku jest

sfinansowana kapitałem netto. Zależność tę można zapisać następująco:

gdzie:

t

-

współczynnik zadłużenia,

M

-

zainwestowany majątek,

C

-

kapitał netto.

Im wartość współczynnika jest bliższa jedności tym mniejsze jest ryzyko finansowe

przedsiębiorcy związane z jego strukturą finansową. Współczynnik równy jeden, oznacza, że

cały majątek jest sfinansowany funduszami netto. Wzrastająca wartość współczynnika

zadłużenia świadczy o wzrastającym udziale kapitałów obcych w źródłach finansowania

przedsiębiorstwa oraz wyższym ryzyku finansowym.

Współczynnik wpływu sfery pozaoperacyjnej (głównie stopa oprocentowania kredytu)

wyraża siłę oddziaływania kosztów i przychodów będących wynikiem powiązań z rynkiem

finansowym, strat i zysków nadzwyczajnych oraz podatku dochodowego na utrzymanie zysku

osiągniętego z działalności operacyjnej.

Im wartość współczynnika jest bliższa lub nawet wyższa od jedności to sytuacja

przedsiębiorcy jest lepsza.

Pomiędzy przedstawionymi czynnikami, wpływającymi na wysokość stopy zwrotu kapitału

netto zachodzą określone współzależności. Jeżeli stopa zysku (ROI) będzie wyższa od bankowej

stopy procentowej (i), to wzrost współczynnika zadłużenia (t) będzie wpływał na podwyższenie

stopy zwrotu kapitału netto (ROE).

Obok wysokości stopy zwrotu kapitału netto, o możliwościach powiększenia majątku

w wyniku uruchomienia mechanizmów samofinansowania decyduje także polityka redystrybucji

zysku uzależniona od decyzji podejmowanych przez walne zgromadzenie spółki, którego

motywy postępowania mogą być zależne od polityki właścicielskiej, zagadnień czysto

ekonomicznych czy aspektów psychologicznych.

Z istoty tej formy organizacyjno-prawnej wynika prawo akcjonariuszy do domagania się

wypłat dywidend, dlatego też zazwyczaj jest ona wypłacana.

C

M

t

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

17

Stopa redystrybucji zysku netto jest wyrażona jako stosunek wypłacanej dywidendy do

zysku netto, co można zapisać za pomocą następującej formuły:

gdzie:

p

-

stopa redystrybucji zysku netto,

Di

-

wypłacone dywidendy,

Zn

-

zysk netto.

Po jej uwzględnieniu uzyskujemy stopę zatrzymania zysku wyrażoną jako dopełnienie do

jedności tj. (1 – p).

gdzie:

p

– stopa redystrybucji zysku netto.

Obok uruchomienia mechanizmów samofinansowania, które polegają na celowym

odstąpieniu właścicieli kapitałów od redystrybucji zysku netto w formie wypłat dywidend,

wzrost zainwestowanego majątku może zostać osiągnięty w wyniku powiększenia kapitału

podstawowego oraz uzależnienia się od obcych źródeł finansowania.

Polityka podmiotów działających na rynku międzynarodowym wskazuje, że tempo

wzrostu majątku wywołane zmianami w kapitale podstawowym następuje głównie poprzez

emisję nowych akcji. Zależność tę można przedstawić następująco:

gdzie:

b

-

tempo zmian majątku wywołane zmianami w kapitale podstawowym,

C

-

przyrost kapitału netto,

C

-

kapitał netto według stanu na początek roku,

a

-

stopa samofinansowania.

Powiększenie kapitału podstawowego wiąże się z bezzwrotnym zwiększeniem udziału

właścicieli danej firmy w finansowaniu majątku.

Zmiany majątku wywołane mogą zostać także zmianami stopnia zadłużenia, co można

przedstawić za pomocą formuły

:

Zn

Di

p

a

C

C

b

M

C

t

M

c

k

k

)

(

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

18

gdzie:

c

-

tempo zmian majątku wywołane zmianami stopnia zadłużenia,

M

-

majątek według stanu na początek okresu,

M

k

-

majątek według stanu na koniec okresu,

t

-

współczynnik zadłużenia,

C

k

-

kapitał netto według stanu na koniec okresu.

Korzystanie z obcych źródeł finansowania majątku zależy przede wszystkim od relacji

między spodziewaną stopą zysku a bankową stopą procentową.

Występowanie pozytywnych efektów dźwigni finansowej, oznacza, że spółka może

zwiększać udział kapitału obcego w finansowaniu całego majątku. Jego wzrost przyczynia się

jednak do wzrostu ryzyka finansowego przedsiębiorcy.

Podsumowując, należy stwierdzić, że przyrost majątku jest równy stopie

samofinansowania, co oznacza, że kapitał uległ powiększeniu wyłącznie w wyniku kapitalizacji

zysku. Jeżeli przyrost majątku jest wyższy od stopy samofinansowania, to o jego wzroście obok

kapitalizacji zysku, zadecydowały również obce źródła finansowania lub powiększenie kapitału

powierzonego.

Jedną z prostszych metod pozyskiwania - koncentracji kapitału jest łączenie się

podmiotów gospodarczych. Na rynku polskim przykładem powiązanych ze sobą kapitałowo

i organizacyjnie jednostek gospodarczych są „nowe”, stosunkowo mało znane struktury zwane

grupami kapitałowymi

20

.

4. Finansowanie własne zewnętrzne.

Warunkiem rozpoczęcia działalności jest zgromadzenie odpowiedniej wielkości kapitału

własnego, który oznacza, że podmiot go wnoszący staje się właścicielem lub współwłaścicielem

danego przedsiębiorcy. Z reguły nie ma on prawa do jego zwrotu w trakcie trwania działalności,

ale ma prawo do uczestniczenia, odpowiednio do wniesionego kapitału, w jego zyskach i

stratach oraz części majątku w przypadku jego likwidacji. Wysoka rentowność finansowanego

20

Z uwagi na temat pracy, w dalszej części opracowania rozważania dotyczące pozyskiwania kapitałów ograniczone

zostaną wyłącznie do spółek, które mogą wchodzić w skład grup kapitałowych.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

19

przedsięwzięcia zapewnia znaczną efektywność, a co za tym idzie zyski osiągnięte z tego tytułu

będą również znaczne. Wniesienie wkładu do przedsiębiorstwa o niskiej rentowności może

oznaczać utratę jego części lub całości.

Wysokość kapitału własnego uzależniona jest od wkładów właścicieli, wspólników, wpłat

udziałowców czy akcjonariuszy. Wpływa ona na gospodarkę finansową przedsiębiorcy, ale

również sposób jego zarządzania.

Podstawowym problemem, na który natrafiają podmioty w trakcie zarządzania finansami

firmy i dążenia do maksymalizacji korzyści osiąganych przez właścicieli z tytułu angażowania w

nią kapitału jest szczupłość posiadanych zasobów kapitałowych. Firmy mają także ograniczone

możliwości zadłużania się.

Jednym ze sposobów zwiększających zdolność przedsiębiorcy do pozyskiwania kapitałów

ze środków zewnętrznych jest tworzenie powiązanych kapitałowo i organizacyjnie jednostek

zwanych grupami kapitałowymi

21

, przez które, zgodnie z ustawą o rachunkowości rozumie się

jednostkę dominującą wraz z jednostkami zależnymi i nie będącymi spółkami handlowymi

jednostkami współzależnymi.

Prawo bilansowe określa jednostki powiązane jako grupę jednostek, obejmującą

jednostkę dominującą lub znaczącego inwestora, jednostki zależne, współzależne

i stowarzyszone.

Przepisy prawa handlowego

22

określają zaś spółkę powiązaną jako spółkę kapitałową, w

której inna spółka handlowa albo spółdzielnia dysponuje bezpośrednio lub pośrednio co

najmniej 20 % głosów na zgromadzeniu wspólników lub na walnym zgromadzeniu, także jako

zastawnik lub użytkownik, albo na podstawie porozumień z innymi osobami lub która posiada

bezpośrednio co najmniej 20 % udziałów w innej spółce kapitałowej.

Z przedstawionej definicji wynika, że w skład grupy kapitałowej mogą wchodzić spółki

kapitałowe tj. spółka akcyjna i z o.o. oraz inne spółki handlowe tj. spółka jawna, partnerska,

komandytowa i komandytowo-akcyjna, ale również spółdzielnie

23

.

W zależności od formy organizacyjno-prawnej przedsiębiorcy, kapitał własny może mieć

różną strukturę. Najbardziej zróżnicowana jest ona w spółce akcyjnej, w której wyróżnia się:

21

Ustawa z dnia 29 września 1994 r.- O rachunkowości. ( Dz. U. nr 113, poz. 1186 z 2000 r. , art. 3.1., pkt. 44).

22

Ustawa z dnia 15 września 2000 r. - Kodeks spółek handlowych. (z. U. nr 94, poz. 1037, art. 4. par. 1, pkt. 5).

23

Z uwagi na główną przesłankę tworzenia grup kapitałowych oraz masowość występowania, w pracy ograniczono

się wyłącznie do spółek kapitałowych..

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

20

kapitał podstawowy, tj. kapitał zakładowy,

należne, lecz nie wniesione wkłady i wpłaty na poczet kapitału akcyjnego; pozycja

ta koryguje do realnej wysokości kapitał zakładowy,

kapitał zapasowy z wyszczególnieniem pięciu pozycji stanowiących o jego

pochodzeniu, tj. ze sprzedaży akcji powyżej wartości nominalnej, tworzony

ustawowo z zysku netto, tworzony z odpisów fakultatywnych zgodnie ze statutem

spółki lub uchwałą walnego zgromadzenia akcjonariuszy, a także z dopłat

wspólników oraz z innych źródeł,

kapitał rezerwowy z aktualizacji wyceny środków trwałych,

pozostałe kapitały rezerwowe, tworzone zgodnie ze statutem,

nie podzielony wynik finansowy z lat ubiegłych, wynik finansowy netto roku

obrotowego

24

.

Dla osoby zarządzającej finansami, zasadnicze znaczenie ma fakt, czy środki finansowe

posiadane do dyspozycji przedsiębiorcy zostały pozyskane z zewnątrz firmy, czy

wygospodarowano je w przedsiębiorstwie.

4.1. Kapitał zakładowy.

Finansowanie zewnętrzne, oznacza dopływ kapitału lub dóbr z zewnątrz przedsiębiorcy w

postaci wkładów, udziałów lub akcji. Podstawowym zewnętrznym źródłem finansowania w

spółce akcyjnej jest kapitał zakładowy. Od 1 stycznia 2001 r. powinien wynosić on co

najmniej 500 000 PLN.

Zgodnie z obowiązującymi przepisami, kapitał ten dzieli się na akcje o równej wartości

nominalnej. Minimalna wartość nominalna akcji wynosi 1 PLN.

W momencie zawiązywania spółki akcyjnej nie jest wymagana pełna wpłata kapitału

zakładowego, wystarczy co najmniej 25 % wartości nominalnej.

Akcje nie mogą być obejmowane poniżej ich wartości nominalnej. Jeżeli są obejmowane

po cenie wyższej, nadwyżka powinna być uiszczona w całości przed zarejestrowaniem spółki. W

24

J. Ostaszewski: Zarządzanie kapitałem..., s. 7.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

21

przypadku gdy akcje są obejmowane wyłącznie za wkłady pieniężne, powinny być one opłacone

przed zarejestrowaniem spółki co najmniej w jednej czwartej ich wartości nominalnej.

Jeżeli akcje obejmowane są wyłącznie za wkłady niepieniężne, albo za wkłady

niepieniężne i pieniężne wówczas kapitał zakładowy powinien być pokryty przed

zarejestrowaniem co najmniej w jednej czwartej jego wysokości, przy czym akcje obejmowane

za wkłady niepieniężne powinny zostać pokryte w całości nie później niż przed upływem roku

po zarejestrowaniu spółki.

Akcje mogą być imienne lub na okaziciela. Akcje na okaziciela nie mogą, zaś akcje imienne

mogą być wydawane przed pełną wpłatą.

Akcje obejmowane w zamian za wkłady niepieniężne powinny pozostać imiennymi do

dnia zatwierdzenia przez najbliższe zwyczajne walne zgromadzenie sprawozdania finansowego

za rok obrotowy, w którym nastąpiło pokrycie tych akcji, i w ciągu tego okresu nie mogą być

zbyte ani zastawione. Podwyższenie kapitału zakładowego może nastąpić w drodze

zwyczajnego lub warunkowego podwyższenia kapitału czy też podwyższenia kapitału ze

środków własnych.

Zwyczajne podwyższenie kapitału zakładowego - objęcie nowych akcji - może nastąpić w

drodze:

subskrypcji prywatnej - tj. złożenia oferty przez spółkę i jej przyjęcia przez

oznaczonego adresata,

subskrypcji zamkniętej - tj. zaoferowania akcji wyłącznie akcjonariuszom, którym

służy prawo poboru,

subskrypcji otwartej - tj. zaoferowania akcji w drodze ogłoszenia, skierowanego do

osób, którym nie służy prawo poboru.

Przy nowej emisji, dotychczasowi akcjonariusze mają prawo pierwszeństwa do poboru

nowych akcji w zależności od liczby posiadanych akcji.

Pozbawienie tego prawa w całości lub części może nastąpić jedynie w interesie spółki

i tylko w drodze uchwały walnego zgromadzenia, jeżeli uzyska aprobatę co najmniej czterech

piątych oddanych głosów.

Warunkowe podwyższenie kapitału może zostać przeprowadzone w przypadku gdy:

jest ono konieczne do realizacji przyznanego prawa do objęcia akcji przez

obligatariuszy obligacji zamiennych lub obligacji z prawem pierwszeństwa,

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

22

jest niezbędne do przygotowania połączenia przedsiębiorstw,

jest potrzebne, ze względu na przyznanie praw do nabycia akcji pracownikom,

członkom zarządu lub rady nadzorczej w zamian za wkłady niepieniężne

stanowiące wierzytelności, jakie przysługują im z tytułu nabytych uprawnień do

udziału w zysku spółki lub spółki zależnej.

Wysokość kapitału docelowego nie może przekraczać trzech czwartych kapitału

zakładowego na dzień udzielenia upoważnienia zarządowi, które to upoważnienie statut może

przyznać na okres nie dłuższy niż trzy lata. Uchwała walnego zgromadzenia w sprawie

podwyższenia kapitału zakładowego w granicach kapitału docelowego wymaga większości

trzech czwartych głosów przy obecności akcjonariuszy reprezentujących co najmniej połowę

kapitału zakładowego.

Podwyższenie kapitału założycielskiego ze środków spółki powoduje zmianę

dotychczasowej struktury kapitału własnego i polega na przekształceniu kapitału

uzupełniającego na kapitał zakładowy.

Zamiana taka wymaga wyrażenia zgody walnego zgromadzenia co do przeznaczenia

zgromadzonych środków, a środki te muszą przewyższać wymagane minimum w wysokości 1/3

kapitału zakładowego lub inne minimum określone w statucie spółki.

Podwyższenie kapitału, może nastąpić przez podwyższenie wartości nominalnej

dotychczasowych akcji bez wydawania nowych. Jeżeli w statucie spółki akcyjnej przewidziano

podwyższenie kapitału zakładowego przez przeniesienie do niego części środków z kapitału

rezerwowego i wydanie akcjonariuszom nowych akcji (gratisowych).

Zgodnie z przepisami kodeksu spółek handlowych (k.s.h.) przy tworzeniu spółki z o.o.

minimalny kapitał zakładowy powinien wynosić 50 000 PLN, a wartość nominalna udziału nie

może być niższa niż 500 PLN. Kapitał może być wnoszony w formie wkładów pieniężnych lub

niepieniężnych. Podwyższenie kapitału dokonuje się przez podwyższenie wartości nominalnej

istniejących udziałów lub przez ustanowienie nowych. Dotychczasowi wspólnicy mają prawo

pierwszeństwa do objęcia nowych udziałów w podwyższonym kapitale zakładowym w stosunku

do swoich dotychczasowych udziałów.

Na podstawie uchwały wspólników można podwyższyć kapitał zakładowy przyznając na

ten cel środki z kapitału zapasowego.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

23

4.2. Dopłaty.

Dopłaty, podobnie jak wpłaty na udziały, zaliczane są do kapitałów własnych spółki. Jako

zewnętrzne źródło finansowania charakteryzują się następującymi cechami:

nie są bezzwzględnie bezzwrotne,

nie powodują zwiększenia kapitału zakładowego spółki.

W spółce z o.o. umowa może zobowiązywać wspólników do dopłat w wysokości

proporcjonalnej do posiadanych udziałów. Ich wysokość określana jest uchwałą wspólników.

Celem ich ustanowienia może być powiększenie środków obrotowych celem poprawy płynności

finansowej w sytuacji grożącego bankructwa czy chęci inwestowania.

W przypadku podjęcia takiej uchwały, dokonanie dopłat jest obowiązkiem wspólników.

W spółce akcyjnej, nie przewiduje się instytucji dopłat. Statut może jednak przewidywać

obowiązek dopłat do wkładów kapitałowych, od których wniesienia uzależnione jest uzyskanie

akcji uprzywilejowanych. Jeżeli nie będą one użyte na wyrównanie nadzwyczajnych zysków lub

strat to wpływają na zasilenie kapitału zapasowego.

4.3. Venture capital.

Venture capital jest jednym z najnowszych instrumentów finansowania w Polsce.

W literaturze przedmiotu można znaleźć różne definicje tego pojęcia.

J. Ostaszewski

25

określa venture capital jako zewnętrzne źródło pozyskania kapitału

własnego średnio- i długoterminowego o bardzo wysokim poziomie ryzyka finansowego dla

inwestorów, spełniające funkcje finansowo-doradcze. Venture capital traktowany jest jako

zewnętrzne własne źródło pozyskania kapitału przez przedsiębiorstwo. Jest on zaliczany do

kapitału własnego, ponieważ środki pieniężne przekazywane spółkom nie mają charakteru

zobowiązania, lecz podwyższają kapitał podstawowy. Formy udostępniania venture capital

mogą być różne. Mogą to być rozwiązania hybrydowe, polegające na tym, iż część środków

25

J. Ostaszewski: Zarządzanie finansami w spółce akcyjnej. Difin, Warszawa 2003, s. 180.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

24

pieniężnych zasila kapitał podstawowy, a część udostępniana jest np. w formie pożyczki, objęcia

obligacji zwykłych czy tez konwertowanych na akcje.

J. Węcławski definiuje go jako

26

kapitał własny wnoszony na ograniczony okres przez

inwestorów zewnętrznych do małych i średnich przedsiębiorstw, dysponujących innowacyjnym

produktem, metodą produkcji bądź usługą, które nie zostały jeszcze zweryfikowane przez rynek,

a więc stwarzają wysokie ryzyko niepowodzenia inwestycji, zaś w przypadku sukcesu

przedsięwzięcia, wspomaganego w zarządzaniu przez inwestorów, zapewniają znaczący

przyrost wartości zainwestowanego kapitału, który jest realizowany przez sprzedaż udziałów.

Zdaniem E. Jatoń - Drozdowskiej

27

venture capital to kapitał średnio- i długoterminowy

inwestowany przez fundusze tworzone przez instytucje państwowe (organy rządowe, władze

lokalne) oraz prywatne (banki, towarzystwa ubezpieczeniowe, fundusze emerytalne, osoby

fizyczne). Celem venture capital jest wynajdowanie ekonomicznie atrakcyjnych przedsięwzięć,

nieposiadających dostatecznego zabezpieczenia finansowego, których realizacja może zapewnić

duży zysk

28

.

P. Tamowicz

29

, określa venture capital jako kapitał średnio i długoterminowy,

inwestowany w papiery wartościowe o charakterze udziałowym (właścicielskim) i/ lub quasi –

udziałowym przedsiębiorstw nie notowanych na giełdzie papierów wartościowych, zamiarem

ich dalszego odsprzedania dla wycofania zainwestowanego kapitału i realizacji zysków, których

podstawowym źródłem jest przyrost wartości przedsiębiorstwa.

Venture capital jest korzystnym instrumentem finansowym. Ma on udziałowy charakter

finansowania, przez co nie wpływa na zmniejszenie płynności finansowej firmy.

W wyniku korzystania z tej formy finansowania, następuje nie tylko dokapitalizowanie

spółki. Udostępniający kapitał nabywają różne prawa, dzięki czemu uczestniczą we

współzarządzaniu firmą i wykonują czynności kontrolno-nadzorcze.

Pozyskiwanie kapitału własnego w postaci venture capital może przynieść spółkom wiele

korzyści np.: ułatwienie rozwiązywania problemów kapitałowych i menedżerskich, poprawę

26

J. Węcławski: Venture capital. Nowy instrument finansowania przedsiębiorstw. PWN, Warszawa 1997, s. 17.

27

E. Jatoń-Drozdowska: Venture capital – instrument finansowania przedsiębiorstw . W: E. Jatoń-Drozdowska:

Prawne i księgowe aspekty zarządzania kapitałami firmy. Materiały konferencyjne, Wyższa Szkoła Zawodowa

Handlu i Rachunkowości w Poznaniu, Poznań 1999, s. 10; J. Węcławski: „Rola banków w finansowaniu

przedsiębiorstw za pośrednictwem venture capital”. Bank i kredyt, 1994 nr 7, s. 38.

28

J. Węcławski: Venture capital. Nowy instrument finansowania przedsiębiorstw. PWN, Warszawa 1997, s. 17.

29

P. Tamowicz: Fundusze inwestycyjne typu venture capital. Transformacja Gospodarki. Instytut Badań nad

Gospodarką Rynkową, Gdańsk 1995 (z. 60).

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

25

płynności finansowej spółki, ułatwienie przeprowadzenia restrukturyzacji kapitałowo-

organizacyjnej, dążenie do zwiększenia wartości firmy.

3. Samofinansowanie.

Samofinansowanie jest najważniejszą formą finansowania wewnętrznego. Oznacza ono

dopływ kapitału będący rezultatem przedsiębiorczego obrotu.

J. Ostaszewski, prezentuje kapitałowe podejście do samofinansowania. Jego zdaniem,

źródłem pozyskania kapitału w wyniku uruchomienia mechanizmów samofinansowania jest

wyłącznie zysk

30

. Miernikiem stopnia samofinansowania jest stopa samofinansowania,

definiowana jako iloraz zysku netto kapitalizowanego w danym roku przez kapitały własne.

O możliwościach

powiększenia

majątku

w

wyniku

uruchomienia

mechanizmów

samofinansowania decyduje rentowność spółki, a ściślej stopa zwrotu kapitału netto, której

wysokość uzależniona jest z kolei od stopy zysku, współczynnika zadłużenia i bankowej stopy

procentowej oraz polityka akcjonariuszy w zakresie redystrybucji zysku.

Firma uruchomiła w danym roku obrotowym mechanizm samofinansowania, jeśli

wygenerowała w tym okresie zysk netto i przeznaczyła jego część na finansowanie majątku

31

.

J. Szyrocki uzależnia zaliczenie procesu finansowania do samofinansowania nie tylko od

źródła pozyskania kapitału, ale również od jego formy oraz przeznaczenia. Jego zdaniem,

uznanie określonego procesu za samofinansowanie jest uzależnione od spełnienia

następujących warunków

32

:

środki służące celom samofinansowania muszą pochodzić z przedsiębiorstwa, muszą być

w nim wypracowane i wynikać z wykonanych działań gospodarczych,

źródłem samofinansowania jest zysk przedsiębiorcy wykazany w bilansie,

przeznaczeniem środków powinien być przyrost rzeczowych składników majątku trwałego

i obrotowego.

30

J. Ostaszewski: Zarządzanie finansami w spółce akcyjnej. Difin, Warszawa 2003, s. 73.

31

Szerzej na temat uruchamiania mechanizmów samofinansowania, patrz: Rozdział 1 pkt 5 niniejszego

opracowania.

32

J. Szyrocki: Samofinansowanie. PWE, Warszawa 1967, s. 26.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

26

W literaturze zachodniej oraz w przepisach polskiego prawa bilansowego czołowe miejsce

w ocenie zyskowności przedsiębiorców zajmuje koncepcja zysku operacyjnego, która oparta jest

na założeniu pomiaru efektywności działalności firmy niezależnie od jej sytuacji finansowej.

Analiza ta umożliwia dostarczenie odpowiedzi na pytanie: jaki jest zysk z działalności typowej

firmy, niezależnie od wyposażenia jej w kapitały własne.

Zgodnie z ustawą o rachunkowości wynik na działalności operacyjnej jednostek innych niż

banki i ubezpieczyciele ustala się następująco:

A Przychody netto ze sprzedaży i zrównane z nimi

B Koszty działalności operacyjnej

C Zysk/ strata ze sprzedaży /A-B/

D Pozostałe przychody operacyjne

E Pozostałe koszty operacyjne

F Zysk/ strata z działalności operacyjnej /C+D-E/.

Zysk operacyjny nie uwzględnia kosztów i przychodów finansowych oraz nie jest

korygowany o saldo strat i zysków nadzwyczajnych oraz podatek dochodowy. Opiera się na

uwolnieniu zysku operacyjnego od problemów związanych ze strukturą finansowania oraz

wyników nadzwyczajnych, nietypowych dla danej jednostki gospodarczej.

Kategoria ta wykorzystywana jest do konstruowania mierników rentowności, które

umożliwiają porównywanie przedsiębiorstw należących do tego samego sektora, niezależnie od

ich struktury finansowej.

Koncepcja zysku operacyjnego pozwala stwierdzić, czy problemy zaistniałe w firmie

związane są z jego zasadniczą działalnością, czy z operacjami nadzwyczajnymi. Informuje, że

działalność do prowadzenia której przedsiębiorstwo zostało powołane jest nierentowna.

Do oceny zyskowności przedsiębiorców wykorzystywany jest także zysk netto. Miernik ten

uwzględnia całość powiązań przedsiębiorstwa z rynkiem finansowym, jak również straty i zyski

nadzwyczajne oraz podatek dochodowy.

W wyznaczaniu strategii działania podmiotów gospodarczych pierwszoplanową rolę pełni

miernik rentowności, uwzględniający zysk netto. Jego maksymalizacja świadczy o wzroście

wartości firmy oraz oznacza zwiększenie możliwości wypłat dywidend.

Zysk ten ustala się w następujący sposób:

F Zysk/ strata z działalności operacyjnej

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

27

G Przychody finansowe

H Koszty finansowe

I Zysk/ strata brutto na działalności gospodarczej /F+G-H/

J Zyski nadzwyczajne

K Straty nadzwyczajne

L Zysk/ strata brutto (I + J – K)

M Obowiązkowe obciążenia wyniku finansowego

N Zysk/ strata netto (L-M)

Kapitał własny, mający swoje źródło w przychodach ze sprzedaży jest najcenniejszym

kapitałem, który warunkuje utrzymanie posiadanych zdolności produkcyjnych i zachowanie

dotychczasowego udziału w rynku. Nie wymaga on żadnych stałych ani okresowych wpłat, które

musiałyby być uiszczane niezależnie od rentowności i zdolności płatniczej przedsiębiorcy.

5. Finansowanie dłużne.

Dysponowanie kapitałem w odpowiednim rozmiarze i czasie decyduje o istnieniu, trwaniu

podmiotu gospodarczego, wyznacza jego pozycję rynkową oraz określa kondycję ekonomiczno-

finansową i możliwości rozwojowe

33

.

W przypadku, gdy przedsiębiorca nie generuje wystarczających do pokrycia wydatków

środków finansowych, bądź decyduje się na inne ich spożytkowanie, niezbędne staje się

poszukiwanie dodatkowych źródeł finansowania. Mogą to być kapitały własne zewnętrzne,

pozyskiwane od właścicieli firmy lub kapitały o charakterze dłużnym, które polegają na

korzystaniu z obcych źródeł finansowania majątku.

Liczba możliwych do zastosowania w praktyce wariantów użycia kapitałów obcych jest

bardzo długa. J. Ostaszewski zalicza do kapitału dłużnego wszelkie formy zadłużenia – zarówno

te, które stanowią podstawę do wypłaty odsetek, jak i pozostałe, nie mające odsetkowego

charakteru, a także inne zobowiązania wynikające z normalnego cyklu rozliczeń, które służą

33

R. Borowiecki, A. Jaki: Maksymalizacja wartości przedsiębiorstwa jako kryterium celu i postawa wyboru jego

strategii. W: J. Kortan: Nowoczesne tendencje w nauce i praktyce zarządzania przedsiębiorstwem. Materiały

konferencyjne. Zeszyty Naukowe nr 2 SOP w Łodzi, Absolwent, Łódź 1997, s. 105.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

28

finansowaniu majątku obrotowego, ale nie powodują konieczności ponoszenia z tego tytułu

kosztów

34

. Finansowanie dłużne przyjmuje najczęściej formę

35

:

bankowych kredytów inwestycyjnych, pożyczek długoterminowych,

emisji obligacji i innych długoterminowych papierów wartościowych,

franchisingu,

leasingu,

krótkoterminowych kredytów bankowych, pożyczek,

emisji krótkoterminowych papierów dłużnych,

kredytów handlowych i innych zobowiązań.

4. PODSUMOWANIE, CZYLI … SPRAWDŹ CZY UMIESZ?

1. Wymień powiązania między kryteriami klasyfikacji kapitału.

2. Dokonaj klasyfikacji kapitałów ze względu na sytuację prawną dawcy kapitału.

3. Kapitał własny a kapitał obcy.

4. Omów źródła finansowania według standardów światowych.

5. ODPOWIEDZI

34

J. Ostaszewski: Zarządzanie finansami..., s. 60.

35

J. Ostaszewski: jw. s. 60 i dalsze.

Finanse przedsiębiorstwa rok akademicki 2012/2013

St

ron

a

29

5. BIBLIOGRAFIA

1. Finanse przedsiębiorstwa z elementami zarządzania i analizy. M. Wypych (red.),

Absolwent, Łódź 1995,

2. Hans-Dieter Torpecken: Finansowanie przedsiębiorstw w warunkach gospodarki

rynkowej. Zachodniopomorska Szkoła Biznesu, Szczecin 1993.

3. Ickiewicz J.: Strategia finansowania przedsiębiorstwa. Poltext, Warszawa 1994.

4. Ostaszewski J. : Zarządzanie finansami w spółce akcyjnej. Difin, Warszawa 2003.

5. Sieniawska K. : „Struktura kapitału a dźwignia finansowa”, Rachunkowość 1998 nr 7.

6. Szyrocki J.: Samofinansowanie. PWE, Warszawa 1967.

7. Ustawa z dnia 29 września 1994 r.- O rachunkowości. ( Dz. U. nr 113, poz. 1186 z

2000r.)

8. Ustawa z dnia 15 września 2000 r. - Kodeks spółek handlowych. (z. U. nr 94, poz.

1037).

9. Urbańczyk E. : Metody ilościowe w analizie finansowej przedsiębiorstwa. Uniwersytet

Szczeciński, Szczecin 1998.

Wyszukiwarka

Podobne podstrony:

Zrodla finansowania przedsiebiorstwa i koszty ich pozyskania

3 Zrodla finansowania dzialalno Nieznany (2)

Źródła finansowania przedsiębiorstw, Finansowanie przedsiębiorstw

analiza finansowa przedsiebiors Nieznany

3 Metody i źródła finansowania przedsiębiorstwa [99389]

Źródła finansowania przedsiębiorstwa kapitałem własnym i obcym

Źródła finansowania przedsiębiorstw - do prezentacji, Różne Dokumenty, MARKETING EKONOMIA ZARZĄDZANI

Zewnętrzne źródła finansowania przedsiębiorstw

Źródła finansowania przedsiębiorstw referat

Zrodla finansowania przedsiebiorstwa i koszty ich pozyskania

Źródła finansowania przedsiębiorstwa

Finanse przedsiebiorstw wyklad Nieznany

zewnetrzne zrodla finansowania dzialalnosci przedsiebiorstw

04 Zrodla finansowania dzialalnosci przedsiebiorstw zadania

Zrodla finansowania MSP id 1062 Nieznany

finanse przedsiebiorstw wyklad2 Nieznany

więcej podobnych podstron