Koniec roku obrotowego a ewidencja księgowa kosztów

1.1. Ogólne zasady ustalania kosztów w świetle prawa bilansowego

Aby poprawnie sporządzić sprawozdanie finansowe za rok 2007, tj. rzetelnie i jasno przedstawić sytuację finansową jednostki oraz jej

wynik finansowy za ten rok, musimy pamiętać o prawidłowym ujęciu (przyporządkowaniu) osiąganych przychodów i ponoszonych

kosztów do właściwego okresu sprawozdawczego. Dlatego zdarzenia gospodarcze mające miejsce na przełomie okresów

sprawozdawczych, w tym związane z przychodami i kosztami działalności operacyjnej, należy ujmować w księgach rachunkowych

zgodnie z zasadami zawartymi w ustawie o rachunkowości. Przede wszystkim należy uwzględnić zasadę memoriału

i współmierności. Określona w art. 6 ust. 1 ustawy o rachunkowości zasada memoriału zobowiązuje jednostkę do ujmowania

w księgach rachunkowych wszystkich osiągniętych, przypadających na jej rzecz przychodów i obciążających ją kosztów związanych

z tymi przychodami dotyczących danego roku obrotowego, niezależnie od terminu ich zapłaty. Natomiast zasada współmierności -

określona w art. 6 ust. 2 ustawy o rachunkowości - stanowi, iż dla zapewnienia współmierności przychodów i związanych z nimi

kosztów do aktywów lub pasywów danego okresu sprawozdawczego zaliczać należy koszty lub przychody dotyczące przyszłych

okresów oraz przypadające na ten okres sprawozdawczy koszty, które jeszcze nie zostały poniesione. Konsekwencją stosowania

zasady współmierności jest:

•

tworzenie rezerw, o których mowa w art. 35d ustawy o rachunkowości,

•

dokonywanie czynnych i biernych rozliczeń międzyokresowych kosztów, określonych w art. 39 ustawy o rachunkowości

oraz

•

dokonywanie rozliczeń międzyokresowych przychodów w sposób określony w art. 41 ustawy o rachunkowości.

1.2. Koszty w świetle prawa podatkowego

Kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła

przychodów (art. 15 ust. 1 updop oraz art. 22 ust. 1 updof).

Ustawodawca wprowadził od 1 stycznia 2007 r. podział kosztów na bezpośrednio i pośrednio związane z przychodem.

1.2.1. Koszty bezpośrednie

Zgodnie z art. 15 ust. 4 updop i art. 22 ust. 5 updof, koszty uzyskania przychodów bezpośrednio związane z przychodami, poniesione

w latach poprzedzających rok podatkowy oraz w roku podatkowym, są potrącalne w tym roku podatkowym, w którym osiągnięte

zostały odpowiadające im przychody.

Ponadto koszty uzyskania przychodów bezpośrednio związane z przychodami, odnoszące się do przychodów danego roku

podatkowego, a poniesione po zakończeniu tego roku podatkowego do dnia:

1) sporządzenia sprawozdania finansowego, zgodnie z odrębnymi przepisami, nie później jednak niż do upływu terminu określonego

do złożenia zeznania, jeżeli podatnicy są obowiązani do sporządzania takiego sprawozdania, albo

2) złożenia zeznania, nie później jednak niż do upływu terminu określonego do złożenia tego zeznania, jeżeli podatnicy, zgodnie

z odrębnymi przepisami, nie są obowiązani do sporządzania sprawozdania finansowego

- są potrącalne w roku podatkowym, w którym osiągnięte zostały odpowiadające im przychody.

Z kolei koszty uzyskania przychodów bezpośrednio związane z przychodami, odnoszące się do przychodów danego roku

podatkowego, a poniesione po dniu, o którym mowa w ust. 4b pkt 1 albo pkt 2 updop, są potrącalne w roku podatkowym

następującym po roku, za który sporządzane jest sprawozdanie finansowe lub składane zeznanie.

1.2.2. Koszty pośrednie

Koszty pośrednie są zaliczane do kosztów uzyskania przychodów w dacie ich poniesienia. Ale jeśli koszty te dotyczą okresu

przekraczającego rok podatkowy, a nie jest możliwe określenie, jaka ich część dotyczy danego roku podatkowego, to w takim

przypadku stanowią one koszty uzyskania przychodów proporcjonalnie do długości okresu, którego dotyczą.

Przykład

Podatnik uiścił opłatę wstępną z tytułu umowy leasingu zawartej na trzy lata, tj. od grudnia 2007 r. do listopada 2010 r., w kwocie:

18.000 zł. Nie może zaliczyć takiego wydatku do kosztów uzyskania przychodów w całości w dacie poniesienia, ale musi ustalić, jaka

jego część odnosi się do poszczególnych lat podatkowych. W praktyce w takim przypadku jednostki ustalają koszty według

następującej proporcji: (18.000 zł : 36 m-cy) = 500 zł. Zatem do kosztów 2007 r. podatnik zaliczy: (500 zł x 1 m-c) = 500 zł,

do kosztów 2008 i 2009 r. zaliczy po: (500 zł x 12 m-cy) = 6.000 zł, natomiast do 2010 r. zaliczy (500 zł x 11 m-cy) = 5.500 zł.

1.2.3. Dzień poniesienia kosztu uzyskania przychodów

Za dzień poniesienia kosztu uzyskania przychodów uważa się dzień, na który ujęto koszt w księgach rachunkowych (zaksięgowano)

na podstawie otrzymanej faktury (rachunku), albo dzień, na który ujęto koszt na podstawie innego dowodu w przypadku braku

faktury (rachunku), z wyjątkiem sytuacji gdy dotyczyłoby to ujętych jako koszty rezerw albo biernych rozliczeń międzyokresowych

kosztów (por. art. 15 ust. 4e updop oraz art. 22 ust. 5d updop). Oznacza to, iż rezerwy i bierne rozliczenia międzyokresowe kosztów

na dzień ich ujęcia w księgach nie stanowią kosztów uzyskania przychodów, są one wyłączone z kosztów na podstawie art. 16 ust. 1

pkt 27 updop oraz art. 23 ust. 1 pkt 22 updof.

Co należy rozumieć przez "dzień, na który ujęto koszt" w księgach rachunkowych?

Zarówno w przepisach ustawy o rachunkowości jak i przepisach podatkowych brak jest określenia co należy rozumieć, przez "dzień,

na który ujęto koszt" w księgach rachunkowych.

Z przepisów ustawy o rachunkowości wynika, iż do ksiąg rachunkowych okresu sprawozdawczego należy wprowadzić, w postaci

zapisu, każde zdarzenie, które nastąpiło w tym okresie sprawozdawczym (por. art. 20 ustawy o rachunkowości). Zapis księgowy - jak

stanowi art. 23 ust. 2 ww. ustawy - powinien zawierać m.in.: datę dokonania operacji gospodarczej, określenie rodzaju i numer

identyfikacyjny dowodu księgowego stanowiącego podstawę zapisu oraz jego datę, jeżeli różni się ona od daty dokonania operacji,

kwotę i datę zapisu. Zatem data zapisu księgowego to dzień, na który ujęto koszt w księgach rachunkowych. W przypadku

prowadzenia ksiąg przy użyciu komputera przez pojęcie "dzień, na który ujęto koszt" należy rozumieć datę (dzień), pod którą koszt

udokumentowany fakturą, rachunkiem lub innym dowodem księgowym zastał ujęty w dzienniku (por. pismo Urzędu Skarbowego

Poznań-Nowe Miasto z dnia 15 czerwca 2007 r., sygnatura EDA/423-44/07).

Powyższe stanowisko w odpowiedzi na pytanie naszego Wydawnictwa potwierdziło również Ministerstwo Finansów w piśmie z dnia

8 marca 2007 r., nr MB8/102/2007:

"(...) Przepisy o rachunkowości decydują, na który dzień ujmuje się w księgach rachunkowych koszt, a tym samym przesądzają

o dacie poniesienia kosztu podatkowego, z zastrzeżeniem rezerw i biernych rozliczeń międzyokresowych kosztów. Koszt podatkowy

powstaje zatem w dniu faktycznego zaksięgowania kosztu w księgach rachunkowych, a nie w dniu przeprowadzenia operacji

gospodarczej, np. w dniu wystawienia faktury (...)".

Podkreślić należy, iż prowadząc księgi rachunkowe należy kierować się zasadą memoriału i odnosić koszt do okresu, którego

dotyczy. Ponadto księgi należy prowadzić bieżąco, chronologicznie i systematycznie. W zasadzie nie powinny zatem wystąpić

rozbieżności pomiędzy datą zapisu księgowego i datą zdarzenia gospodarczego oraz okresem, którego koszt dotyczy. Jeśli takie

rozbieżności występują, to w sporadycznych przypadkach.

Przykład

W styczniu 2008 r. do jednostki wpłynęła faktura za usługę telekomunikacyjną wykonaną w grudniu 2007 r. Data wystawienia

faktury: 3 stycznia 2008 r. Jednostka ujęła otrzymaną fakturę w księgach grudnia pod datą 31 grudnia 2007 r. W tym przypadku

dniem poniesienia kosztu dla celów podatkowych będzie dzień faktycznego zaksięgowania tego kosztu, tj. 31 grudnia 2007 r.

Zwracamy uwagę, iż powyższe zasady nie dotyczą różnic kursowych, gdyż w przypadku tej kategorii kosztów będą miały

zastosowanie przepisy art. 15a ust. 7 updop oraz art. 24c ust. 7 updof. W świetle ww. przepisów za koszt poniesiony w przypadku

różnic kursowych, uważa się koszt wynikający z otrzymanej faktury (rachunku) albo innego dowodu w przypadku braku faktury

(rachunku) - dlatego do wyceny przyjmujemy kurs średni z dnia poprzedzającego datę faktury - a za dzień zapłaty, o którym mowa

w art. 15a ust. 2 i 3 updop oraz w art. 24c ust. 2 i 3 updof - dzień uregulowania zobowiązań w jakiejkolwiek formie, w tym w wyniku

potrącenia wierzytelności. Oznacza to, iż w przypadku różnic kursowych najważniejszy jest dokument zewnętrzny i data z tego

dokumentu, a nie data zapisu księgowego.

1.3. Czynne rozliczenia międzyokresowe kosztów

Kiedy dokonuje się czynnych rozliczeń międzyokresowych kosztów i w jakich pozycjach bilansu należy je wykazać?

Czynnych rozliczeń międzyokresowych kosztów (art. 39 ust. 1 ustawy o rachunkowości) dokonuje się, jeżeli koszty dotyczą więcej

niż jednego okresu sprawozdawczego. Koszty, które dotyczą przyszłych okresów sprawozdawczych, zalicza się do aktywów

jednostki, tzn. aktywuje się je poprzez tymczasowe odniesienie na konto bilansowe 64 "Rozliczenia międzyokresowe kosztów".

Natomiast ich odpis następuje stosownie do upływu czasu lub wielkości świadczeń, co wynika z przepisu art. 39 ust. 3 ustawy

o rachunkowości. Przy czym czas i sposób rozliczenia powinien być uzasadniony charakterem rozliczanych kosztów, z zachowaniem

zasady ostrożności, o której mowa w art. 7 ustawy o rachunkowości. Oznacza to, że koszty te nie powinny być rozliczane w zbyt

długim czasie.

Ponadto należy pamiętać, że warunkiem, aby koszty można było rozliczać w czasie, jest spełnienie wymogu zaliczenia ich

do aktywów. Dlatego każdy koszt, który ma być zaliczony do czynnych rozliczeń międzyokresowych musi być rozpatrywany

w aspekcie definicji aktywów określonej w art. 3 ust. 1 pkt 12 ustawy o rachunkowości. Wymóg ten musi być spełniony

w szczególności na dzień bilansowy.

Należy również pamiętać o obowiązującej w prawie bilansowym zasadzie istotności. W wielu przypadkach można bowiem odstąpić

od dokonywania rozliczeń międzyokresowych kosztów, jeżeli ich wartość jest w ocenie jednostki nieistotna, korzystając z uprawnień,

które dopuszcza art. 4 ust. 4 ustawy o rachunkowości. Wówczas cały wydatek można zaliczyć jednorazowo w ciężar kosztów okresu,

którego dotyczą.

Przykład

Jednostka nabyła polisę ubezpieczeniową na okres obejmujący dwa lata, tj. od 1 października 2007 r. do 31 marca 2008 r. i opłaciła

składkę w kwocie: 12.000 zł. Wydatki związane z wykupem polisy ubezpieczeniowej, która obejmuje dwa lata, powinny być

rozliczane w czasie poprzez ujęcie ich wartości na koncie 64. Jednostka może rozliczać ww. koszty ubezpieczenia miesięcznie (tj.

dzieląc wydatek na 6 m-cy) i przez okres sześciu miesięcy odnosić w koszty kwotę: 2.000 zł.

Może również zastosować uproszczenie (na podstawie art. 4 ust. 4 ustawy o rachunkowości - jeżeli kwota ubezpieczenia nie jest

istotna w ocenie jednostki) i wydatek dotyczący roku 2007 odnieść jednorazowo w koszty w momencie poniesienia, natomiast

w części dotyczącej roku 2008 jednorazowo w styczniu 2008 r. Wówczas jednostka ustala jaka część dotyczy roku 2007, a jaka roku

2008. W praktyce jednostki ustalają te kwoty według następującej proporcji:

1) koszty dotyczące roku 2007 (od października do grudnia): [(12.000 zł : 6 m-cy) x 3 m-ce] = 6.000 zł i tę kwotę jednostka zalicza

do kosztów października 2007 r.,

2) koszty dotyczące roku 2008 (od stycznia do marca): [(12.000 zł : 6 m-cy) x 3 m-ce] = 6.000 zł i tę kwotę jednostka zalicza

do kosztów stycznia 2008 r.

Dla celów podatkowych wydatek ten będzie zaliczany do kosztów uzyskania przychodów w tych samych miesiącach i w tej samej

wysokości, jak dla celów bilansowych.

Nieodpisane na dzień bilansowy koszty ujęte jako czynne rozliczenia międzyokresowe wykazuje się w aktywach bilansu w dwóch

odrębnych grupach:

1) w pozycji A.V - jako długoterminowe rozliczenia międzyokresowe (aktywa trwałe) - koszty do rozliczenia w okresie dłuższym niż

12 miesięcy od dnia bilansowego,

2) w pozycji B.IV - jako krótkoterminowe rozliczenia międzyokresowe (aktywa obrotowe) - koszty do rozliczenia w ciągu 12

miesięcy od dnia bilansowego.

Jednak nie wszystkie koszty rozliczane w czasie (ujęte na koncie 64) wykazuje się w bilansie w ww. pozycjach aktywów. Jeżeli

w czasie rozliczane są koszty zakupu materiałów i towarów, to zwiększają one wartość tych właśnie materiałów i towarów. Wykazuje

się je zatem w aktywach bilansu odpowiednio w pozycji B.I.1 lub B.I.4.

Jak ująć w księgach rachunkowych i wykazać w bilansie czynne rozliczenia międzyokresowe kosztów z tytułu czynszu płatnego

z góry?

Ewidencja czynnych rozliczeń międzyokresowych kosztów z tytułu czynszu płatnego z góry może przebiegać w sposób

zaprezentowany na poniższym przykładzie.

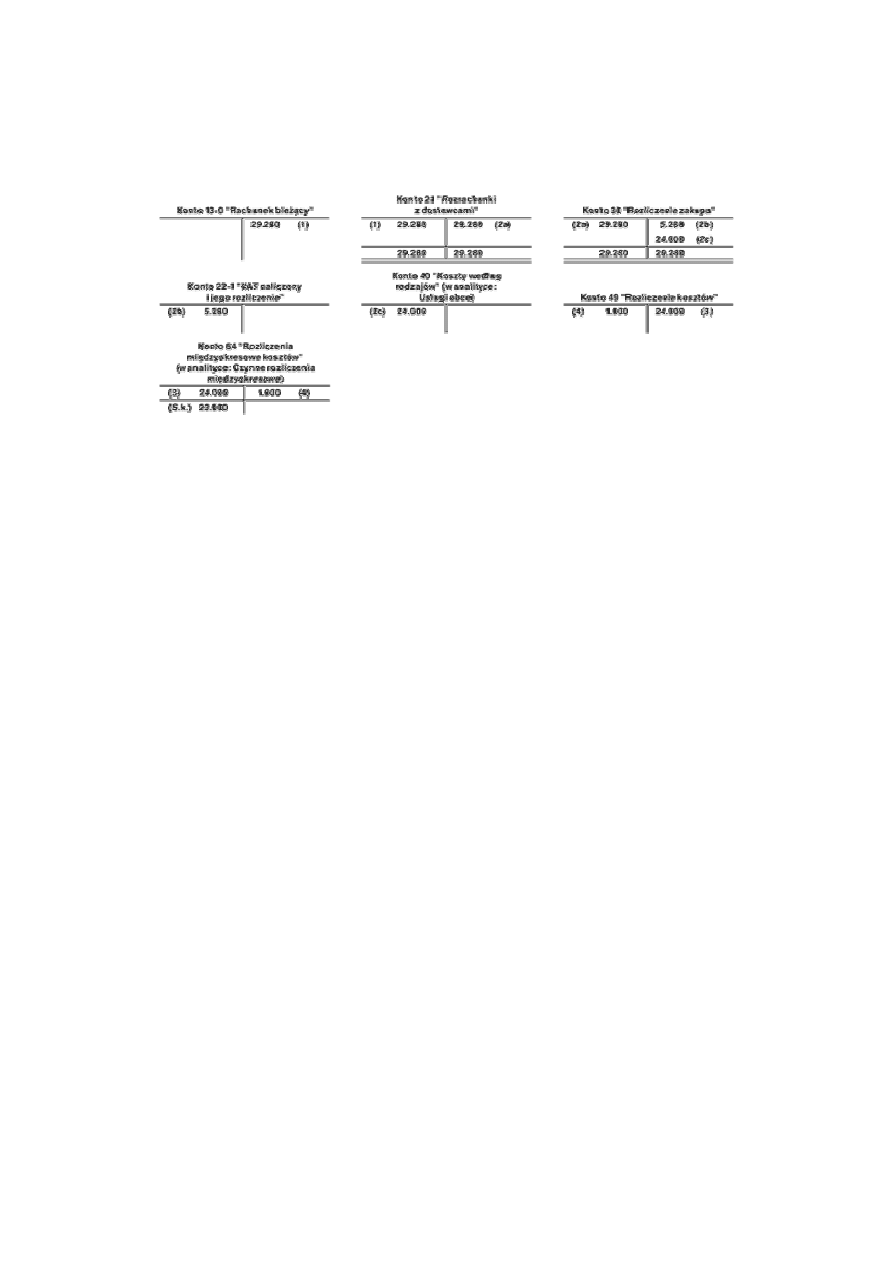

Przykład 1

Czynsz zapłacony z góry

I. Założenia:

1. Spółka z o.o. wydzierżawiła od dnia 1 grudnia 2007 r. magazyny na cele prowadzonej działalności gospodarczej.

2. Zgodnie z zawartą umową, spółka zobowiązała się zapłacić czynsz z góry za dwa lata. Stawkę miesięczną czynszu skalkulowano

na kwotę brutto: 1.220 zł. W grudniu 2007 r. spółka przelała kwotę stanowiącą równowartość czynszu za dwa lata.

3. Otrzymana w grudniu 2007 r. faktura zawierała następujące dane:

a) wartość w cenie zakupu netto: 24.000 zł,

b) VAT naliczony według stawki 22%: 5.280 zł,

c) łączna kwota zobowiązania: 29.280 zł.

4. Spółka prowadzi ewidencję i rozliczanie kosztów tylko na kontach zespołu 4.

5. Ustalono, iż czynsz dotyczący:

a) grudnia 2007 r. wynosi: 1.000 zł,

b) okresu od stycznia do grudnia 2008 r. wynosi: 12.000 zł,

c) okresu od stycznia do listopada 2009 r. wynosi: 11.000 zł.

II. Dekretacja:

A. Zapisy w księgach roku 2007

1. WB - przelew tytułem zapłaty czynszu z góry za dwa lata:

29.280 zł

- Wn konto 21 "Rozrachunki z dostawcami",

- Ma konto 13-0 "Rachunek bieżący".

2. Faktura VAT otrzymana od wydzierżawiającego:

a) wartość brutto:

29.280 zł

- Wn konto 30 "Rozliczenie zakupu",

- Ma konto 21 "Rozrachunki z dostawcami",

b) VAT naliczony:

5.280 zł

- Wn konto 22-1 "VAT naliczony i jego rozliczenie",

- Ma konto 30 "Rozliczenie zakupu",

c) poniesione koszty według rodzajów:

24.000 zł

- Wn konto 40 "Koszty według rodzajów"

(w analityce: Usługi obce),

- Ma konto 30 "Rozliczenie zakupu".

3. Zarachowanie kosztów do rozliczenia w przyszłych okresach:

24.000 zł

- Wn konto 64 "Rozliczenia międzyokresowe kosztów"

(w analityce: Czynne rozliczenia międzyokresowe),

- Ma konto 49 "Rozliczenie kosztów".

4. PK - odpis kosztów aktywowanych w części przypadającej na rok 2007:

1.000 zł

- Wn konto 49 "Rozliczenie kosztów",

- Ma konto 64 "Rozliczenia międzyokresowe kosztów"

(w analityce: Czynne rozliczenia międzyokresowe).

Uwaga: Dla celów podatkowych kwota: 1.000 zł stanowi koszty uzyskania przychodów w roku 2007. Pozostała część w wysokości:

12.000 zł będzie kosztem podatkowym w roku 2008, natomiast część w wysokości: 11.000 zł będzie kosztem podatkowym w roku

2009. Analogiczne zasady obowiązują dla celów bilansowych.

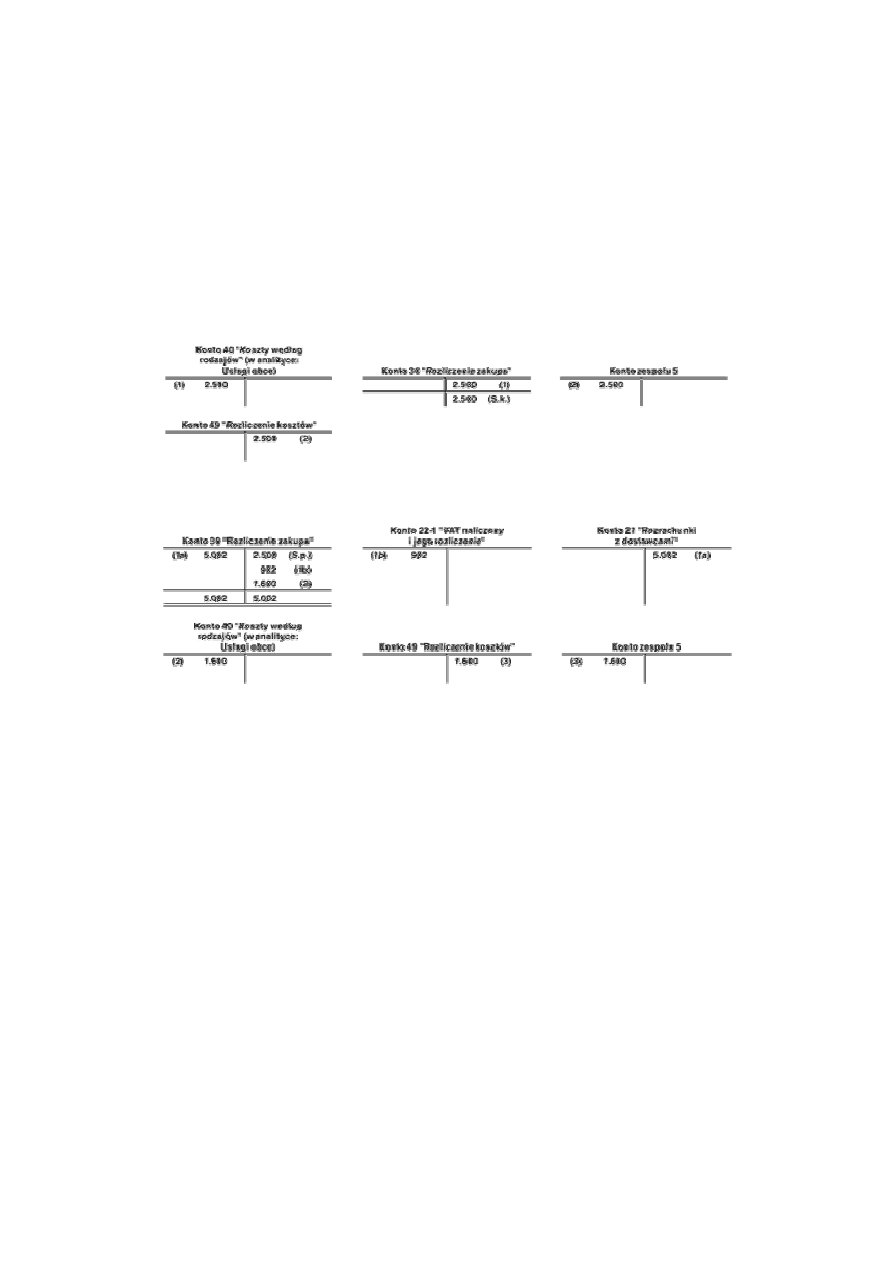

III. Księgowania:

A. Zapisy w księgach roku 2007

Saldo debetowe (Wn) konta 64 (23.000 zł) oznacza stan czynnych rozliczeń międzyokresowych kosztów, przypadających

do rozliczenia w przyszłych okresach sprawozdawczych. W tym przypadku ujmuje się je w aktywach bilansu:

1) w pozycji A.V.2 - jako "Długoterminowe rozliczenia międzyokresowe - inne rozliczenia międzyokresowe" - tę część, która ma

zostać rozliczona w drugim roku, licząc od dnia bilansowego, czyli w roku 2009, tj. kwotę: 11.000 zł,

2) w pozycji B.IV - jako "Krótkoterminowe rozliczenia międzyokresowe" - tę część, która ma być rozliczona w roku 2008, tj. kwotę:

12.000 zł.

W analogiczny sposób ujmuje się koszty polis ubezpieczeniowych, czy też inne koszty, jeżeli dotyczą więcej niż jednego okresu

sprawozdawczego.

1.4. Bierne rozliczenia międzyokresowe kosztów

Kiedy należy dokonać biernych rozliczeń międzyokresowych kosztów?

Stosownie do art. 39 ust. 2 ustawy o rachunkowości, jednostki dokonują biernych rozliczeń międzyokresowych kosztów w wysokości

prawdopodobnych zobowiązań przypadających na bieżący okres sprawozdawczy, wynikających w szczególności:

1) ze świadczeń wykonanych na rzecz jednostki przez jej kontrahentów, a kwotę zobowiązania można oszacować w sposób

wiarygodny,

2) z obowiązku wykonania, związanych z bieżącą działalnością, przyszłych świadczeń wobec nieznanych osób, których kwotę można

oszacować, mimo że data powstania zobowiązania nie jest jeszcze znana, w tym z tytułu napraw gwarancyjnych i rękojmi za

sprzedane produkty długotrwałego użytku.

Ś

wiadczenia, o których mowa w art. 39 ust. 2 pkt 2, czyli przyszłe świadczenia wobec nieznanych osób, związane z bieżącą

działalnością, których kwotę można oszacować, mimo że data powstania zobowiązania nie jest jeszcze znana, mogą dotyczyć m.in.:

•

napraw gwarancyjnych i rękojmi za sprzedane produkty długotrwałego użytku,

•

kosztów związanych ze świadczeniami pracowniczymi.

Jak ustalić i ująć w ewidencji księgowej rezerwy - w postaci biernych rozliczeń międzyokresowych kosztów - na naprawy

gwarancyjne i z tytułu rękojmi za sprzedane produkty?

Wartość rezerwy - w postaci biernych rozliczeń międzyokresowych kosztów - na naprawy gwarancyjne i z tytułu rękojmi za

sprzedane produkty należy oszacować na podstawie danych o sprzedaży towarów objętych gwarancjami oraz pozyskanych

w przeszłości danych o awaryjności tego sprzętu. Bierne rozliczenia międzyokresowe kosztów dotyczą działalności operacyjnej

jednostki. Zatem ujmuje się je w księgach rachunkowych w korespondencji z kontem zespołu 4 lub 5, tj. w zależności od rachunku

kosztów, jaki prowadzi jednostka.

Ewidencja księgowa tego typu rezerw może przebiegać w sposób zaprezentowany na przykładzie 2.

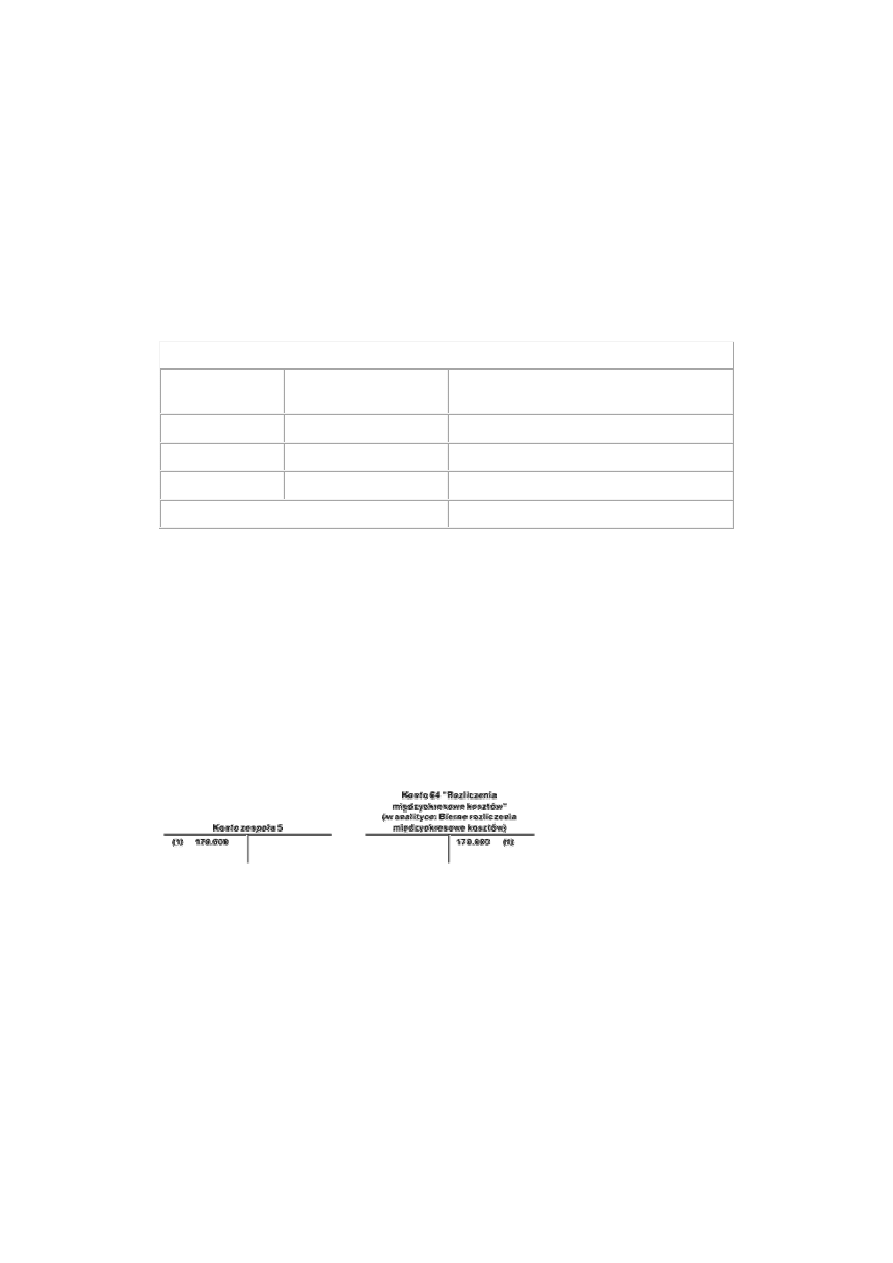

Przykład 2

I. Założenia:

Przedsiębiorstwo sprzedaje produkty długotrwałego użytku. Z warunków gwarancji wynika, iż firma usuwa usterki, które się ujawnią

w ciągu 12 miesięcy od dnia zakupu. Z pozyskanych danych z lat ubiegłych można sądzić, iż w 75% produktów nie wystąpią żadne

usterki, w 20% będą to usterki drobne (koszt ich usunięcia to około 70 zł), natomiast w 5% będą to usterki poważne (koszt ich

usunięcie to około 400 zł). W okresie sprawozdawczym przedsiębiorstwo sprzedało: 5.000 szt. produktów.

Jednostka stosuje konta zespołu 4 i 5.

II. Oszacowanie rezerwy na naprawy gwarancyjne:

Tabela 1

Zdarzenie

Prawdopodobieństwo

wystąpienia

Wartość

Poważne usterki

5%

(5.000 szt. x 400 zł x 0,05) = 100.000 zł

Drobne usterki

20%

(5.000 szt. x 70 zł x 0,20) = 70.000 zł

Brak usterek

75%

0

Razem

170.000 zł

III. Dekretacja:

1. PK - utworzenie rezerwy pod datą 31 grudnia 2007 r.:

170.000 zł

- Wn konto zespołu 5,

- Ma konto 64 "Rozliczenia międzyokresowe kosztów"

(w analityce: Bierne rozliczenia międzyokresowe kosztów).

Uwaga: Utworzona rezerwa na koszty nie stanowi podatkowych kosztów uzyskania przychodów.

IV. Księgowania:

Jak ustalić i ująć w ewidencji księgowej rezerwę - w postaci biernych rozliczeń międzyokresowych - na koszty związane ze

ś

wiadczeniami pracowniczymi?

Dopuszczalność tworzenia rezerwy na świadczenia emerytalne i podobne wynika bezpośrednio z obowiązującego wzoru bilansu (jest

wykazywana w pozycji B.I.2 pasywów). Do świadczeń pracowniczych, na które w praktyce najczęściej tworzone są rezerwy, należą:

•

odprawy emerytalne i rentowe oraz na nagrody jubileuszowe - w tym przypadku rezerwy są tworzone, jeżeli obowiązek

wypłaty świadczeń wynika z przepisów prawa, układu zbiorowego lub z umów o pracę. Prawo do tych świadczeń jest

nabywane przez pracowników przez cały okres ich pracy w jednostce i rodzi zobowiązanie jednostki w stosunku

do pracowników w przyszłości,

•

niewykorzystane urlopy - rezerwy w tym przypadku mogą być tworzone na urlopy pracowników produkcyjnych,

pobierających wynagrodzenie uzależnione od efektów pracy (np. akordowe).

W praktyce za najbardziej wiarygodny sposób ustalania wartości rezerw na świadczenia pracownicze uznaje się metodę aktuarialną.

Tak ustalone rezerwy powinny podlegać weryfikacji na każdy dzień bilansowy. Przepisy nie obligują jednostek do skorzystania

z usług aktuariusza. Konieczne jest jednak zastosowanie odpowiednich metod, aby oszacowanie rezerwy było wiarygodne. Należy

pamiętać, iż rezerwę tworzy się indywidualnie dla każdego pracownika. W przypadku gdy jednostka zatrudnia niewielką liczbę

pracowników, może sama dokonać wiarygodnego oszacowania rezerw. Może tego dokonać za pomocą wzoru:

WBR = Ś x N x P x D

gdzie:

WBR - wartość bieżąca rezerwy,

Ś

- przewidywana dzisiejsza wartość nominalna przyszłego świadczenia,

N

- część świadczenia narosła do dnia bilansowego,

P

- prawdopodobieństwo wypłaty świadczenia na dzień bilansowy (uwzględniające np.: umieralność, rotację pracowników),

D

- czynnik dyskontujący przyszłą wypłatę świadczeń, np. rentowność długoterminowych obligacji skarbowych o terminie

wykupu zbliżonym do terminu wypłaty świadczenia.

Szerzej na temat rezerw na koszty świadczeń pracowniczych pisaliśmy w ZMR nr 7 z dnia 1 kwietnia 2007 r.

Ewidencja księgowa tego typu rezerw może przebiegać w sposób zaprezentowany na poniższym przykładzie.

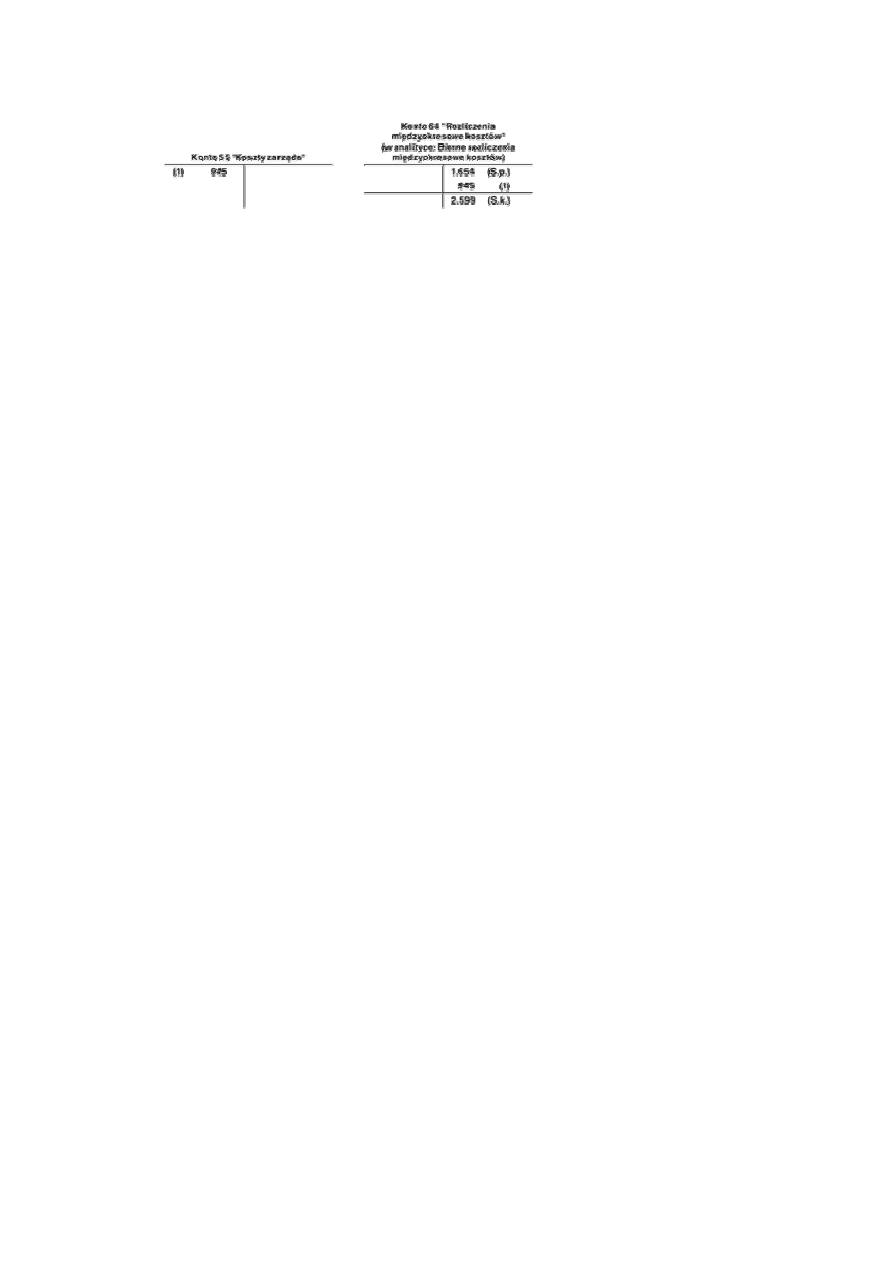

Przykład 3

I. Założenia:

Jednostka wypłacająca nagrody jubileuszowe za 10 lat pracy ustaliła rezerwę jubileuszową dla pracownika kadry kierowniczej, który

zarabia miesięcznie: 4.000 zł i przepracował dotychczas 3 lata. Nagroda jubileuszowa to 400% wynagrodzenia. Jednostka zakłada:

•

5% wzrost wynagrodzeń rocznie,

•

10% stopę dyskontową,

•

prawdopodobieństwo wypłaty świadczenia: 0,75 (rotacja wynosi 25%).

Wartość rezerwy na dzień 31 grudnia 2006 r. wynosiła: 1.654 zł.

II. Ustalenie wartości bieżącej rezerwy:

Ś

- przewidywana dzisiejsza wartość nominalna przyszłego świadczenia:

a) ustalenie kwoty nagrody: [4.000 zł x (1 + 0,05)

7

] = (4.000 zł x 1,4071) = 5.628 zł,

b) kwota nagrody: (5.628 zł x 400%) = 22.512 zł.

N - część świadczenia narosła do dnia bilansowego: 0,3.

P - prawdopodobieństwo wypłaty świadczenia na dzień bilansowy: 0,75.

D - czynnik dyskontujący przyszłą wypłatę świadczeń: [1 : (1+ 0,10)

7

] = 0,51316.

WBR = (22.512 zł x 0,3 x 0,75 x 0,51316) = 2.599 zł (po zaokrągleniu do pełnych złotych).

Kwota którą należy zaksięgować w grudniu 2007 r. : (2.599 zł - 1.654 zł) = 945 zł.

III. Dekretacja:

1. PK - utworzenie rezerwy na odprawy emerytalne pod datą 31 grudnia 2007 r.:

945 zł

- Wn konto 55 "Koszty zarządu",

- Ma konto 64 "Rozliczenia międzyokresowe kosztów"

(w analityce: Bierne rozliczenia międzyokresowe kosztów).

Uwaga: Koszty te nie stanowią podatkowych kosztów uzyskania przychodów.

IV. Księgowania:

Powstałe na koniec roku obrotowego saldo kredytowe (Ma) na koncie 64 wykazuje się w bilansie po stronie pasywów w pozycji B.I.2

- jako "Rezerwa na świadczenia emerytalne i podobne - długoterminowa".

Uwaga: Rezerwy prezentuje się w bilansie z podziałem na część krótkoterminową, której przewidywane wykorzystanie nastąpi

w ciągu 12 miesięcy od dnia bilansowego, oraz długoterminową, której przewidywany termin wykorzystania jest dłuższy niż 12

miesięcy od dnia bilansowego.

Czy w sytuacji, gdy usługa (np. telekomunikacyjna) została wykonana w grudniu 2007 r., a fakturę jednostka otrzyma w styczniu

2008 r., należy dokonać biernych rozliczeń międzyokresowych kosztów?

Do biernych rozliczeń międzyokresowych kosztów nie zalicza się zobowiązań z tytułu dostaw i usług wykonanych, na które

jednostka nie otrzymała jeszcze faktur, choć dostawca powinien je wystawić. Ujmuje się je w księgach rachunkowych jako dostawy

i usługi niefakturowane, w sposób reprezentowany na poniższym przykładzie.

Przykład 4

I. Założenia:

W dniu 17 stycznia 2008 r. jednostka otrzymała fakturę VAT wystawioną 15 stycznia 2008 r. dokumentującą usługi

telekomunikacyjne, której termin zapłaty przypada na dzień 27 stycznia 2008 r. Z faktury wynikają następujące dane:

•

opłata za rozmowy telefoniczne za okres od 15 grudnia 2007 r. do 14 stycznia 2008 r. w kwocie: 4.000 zł netto oraz VAT

22%: 880 zł,

•

abonament za styczeń 2008 r. w kwocie: 100 zł netto oraz VAT 22%: 22 zł.

Na podstawie bilingu jednostka ustaliła, że koszt rozmów za grudzień 2007 r. wyniósł: 2.500 zł, a za styczeń 2008 r.: 1.500 zł.

II. Dekretacja:

A. Zapisy w księgach roku 2007

1. PK - zarachowanie kosztu usługi telekomunikacyjnej dotyczącego roku 2007:

2.500 zł

- Wn konto 40 "Koszty według rodzajów"

(w analityce: Usługi obce),

- Ma konto 30 "Rozliczenie zakupu".

2. PK - rozliczenie kosztu na konta zespołu 5:

2.500 zł

- Wn konto zespołu 5,

- Ma konto 49 "Rozliczenie kosztów".

B. Zapisy w księgach roku 2008

1. Wpływ faktury VAT za rozmowy telefoniczne:

a) wartość ogółem:

5.002 zł

- Wn konto 30 "Rozliczenie zakupu",

- Ma konto 21 "Rozrachunki z dostawcami",

b) VAT naliczony:

902 zł

- Wn konto 22-1 "VAT naliczony i jego rozliczenie",

- Ma konto 30 "Rozliczenie zakupu".

2. Kwota kosztów dotyczących stycznia 2008 r.:

1.600 zł

- Wn konto 40 "Koszty według rodzajów"

(w analityce: Usługi obce),

- Ma konto 30 "Rozliczenie zakupu".

3. Rozliczenie kosztu na konta zespołu 5:

1.600 zł

- Wn konto zespołu 5,

- Ma konto 49 "Rozliczenie kosztów".

III. Księgowania:

A. Zapisy w księgach roku 2007

B. Zapisy w księgach roku 2008

Na dzień 31 grudnia 2007 r. na koncie 30 "Rozliczenie zakupu" powstało saldo kredytowe w wysokości: 2.500 zł, które oznacza

wartość dostawy niefakturowanej. Jednostka wykaże je w bilansie za rok 2007 po stronie pasywów - jako "Zobowiązania

krótkoterminowe", odpowiednio:

1) w pozycji B.III.1 lit. a) - jako "Zobowiązania krótkoterminowe wobec jednostek powiązanych z tytułu dostaw i usług" lub

2) w pozycji B.III.2 lit. d) - jako "Zobowiązania krótkoterminowe wobec pozostałych jednostek z tytułu dostaw i usług".

Uwaga: W kwestii podatku dochodowego - jednostka ujmie w kosztach uzyskania przychodów roku 2007 kwotę: 2.500 zł. Natomiast

w podstawie opodatkowania za styczeń 2007 r. uwzględni kwotę: 1.600 zł (koszt rozmów za styczeń 2008 r. oraz abonament za

styczeń 2008 r.). Natomiast podatek VAT naliczony jednostka odliczy w styczniu 2008 r., kiedy to przypada termin płatności za tę

fakturę albo w lutym 2008 r.

1.5. Rezerwy na zobowiązania

Kiedy tworzy się rezerwy na zobowiązania w ciężar kosztów zespołu 7?

Niezależnie od rezerw na koszty, o których mowa w art. 39 ust. 2 ustawy o rachunkowości (bierne rozliczenia międzyokresowe

kosztów) ustawa o rachunkowości (art. 35d) nakłada obowiązek tworzenia rezerw na:

1) pewne lub o dużym stopniu prawdopodobieństwa przyszłe zobowiązania, których kwotę można w sposób wiarygodny oszacować,

a w szczególności na straty z transakcji gospodarczych w toku, które spowodują wydatki lub powstanie zobowiązania ma skutek:

a) udzielonych gwarancji, poręczeń; przy czym sam fakt udzielenia poręczenia w przypadku dobrej kondycji pożyczkobiorcy nie jest

podstawą tworzenia rezerwy. Rezerwę tworzy się, gdy kondycja finansowa pożyczkodawcy uległa znacznemu pogorszeniu, a więc

spłata zobowiązania jest wysoce prawdopodobna,

b) operacji kredytowych,

c) toczącego się postępowania sądowego, obarczonego dużym ryzykiem przegranej,

2) przyszłe zobowiązania spowodowane restrukturyzacją, jeżeli na podstawie odrębnych przepisów jednostka jest zobowiązana do jej

przeprowadzenia lub zawarto w tej sprawie wiążące umowy, a plany restrukturyzacji pozwalają w sposób wiarygodny oszacować

wartość tych przyszłych zobowiązań.

Jak wyceniać rezerwy na zobowiązania oraz jak ująć w księgach utworzenie i wykorzystanie takiej rezerwy?

Istotną kwestią jest prawidłowa wycena rezerw. Obowiązujący w tym zakresie przepis art. 28 ust. 1 pkt 9 ustawy o rachunkowości

stanowi, iż rezerwy wycenia się nie rzadziej niż na dzień bilansowy w uzasadnionej, wiarygodnie oszacowanej wartości. W ustawie

jednak brak jest wyjaśnień dotyczących przesłanek (okoliczności), które powinny być brane pod uwagę przy dokonywaniu szacunku

wartości rezerw. Dopuszczalne jest zatem oparcie się w tym zakresie na wyjaśnieniach zawartych w MSR 37 § 36-52. Stosownie

do powołanych przepisów MSR, przy szacowaniu kwoty, na którą powinna być utworzona rezerwa, jednostka powinna:

•

wykorzystać własne doświadczenia lub odpowiednio udokumentowane ekspertyzy wykonane przez rzeczoznawców z danej

dziedziny,

•

użyć odpowiednich dla danego rodzaju zdarzeń metod szacunku,

•

wziąć pod uwagę ryzyko i niepewność nieodłącznie towarzyszące wielu zdarzeniom i okolicznościom,

•

uwzględnić skutki przyszłych zdarzeń wpływających na wysokość rezerwy,

•

nie uwzględniać przy wycenie rezerwy oczekiwanych zysków ze zbycia aktywów związanych z tą rezerwą oraz

przewidywanego zwrotu wydatków przez osoby trzecie, jeśli ich zwrot nie jest rzeczą pewną,

•

uwzględnić skutek zmiany wartości pieniądza w czasie, gdy jest on istotny dla oceny bieżącej wartości nakładów

niezbędnych do wypełnienia obowiązku.

Rezerwy na zobowiązania tworzy się w ciężar pozostałych kosztów operacyjnych (Wn konto 76-1, Ma konto 83), kosztów

finansowych (Wn konto 75-1, Ma konto 83) bądź też strat nadzwyczajnych (Wn konto 77-1, Ma konto 83), w zależności od

okoliczności, z którymi wiążą się zobowiązania stanowiące podstawę utworzenia rezerw. W momencie, kiedy powstanie

zobowiązanie, na które uprzednio utworzono rezerwę, następuje zmniejszenie wartości rezerw o kwotę tego zobowiązania. Natomiast,

gdy rezerwy nie zastaną wykorzystane (gdy ustanie lub zmniejszy się ryzyko uzasadniające ich uprzednie utworzenie) jednostka

w dniu, w którym owe rezerwy okazały się zbędne, zwiększa odpowiednio wartość pozostałych przychodów operacyjnych,

przychodów finansowych lub zysków nadzwyczajnych w zależności od tego, w ciężar których pozycji kosztowych wspomniane

rezerwy były utworzone.

Szerzej na temat rezerw na zobowiązania oraz ich szacunku pisaliśmy w ZMR nr 4 z dnia 20 lutego 2007 r.

Ewidencja księgowa utworzenia i wykorzystania rezerwy na zobowiązania może przebiegać w sposób zaprezentowany na poniższym

przykładzie.

Przykład 5

Rezerwa na koszty postępowania sądowego

I. Założenia:

Na dzień 31 grudnia 2007 r. toczy się postępowanie sądowe. Prawdopodobnie zakończy się ono za dwa lata. Przewidywane koszty to

odszkodowanie w wysokości: 150.000 zł. Będzie ono wymagalne po ogłoszeniu i uprawomocnieniu się wyroku. Jednostka przyjęła

6% stopę dyskontową oraz założyła 50% prawdopodobieństwo przegrania sprawy.

II. Szacowanie kwoty, na którą należy utworzyć rezerwę w roku 2007:

(150.000 x 0,50)

75.000

=

= 66.749,73 zł

(1 + 0,06)

2

1,1236

Jednostka na dzień 31 grudnia 2007 r. utworzy rezerwę na skutki toczącego się postępowania sądowego w kwocie: 66.750 zł (po

zaokrągleniu do pełnych złotych).

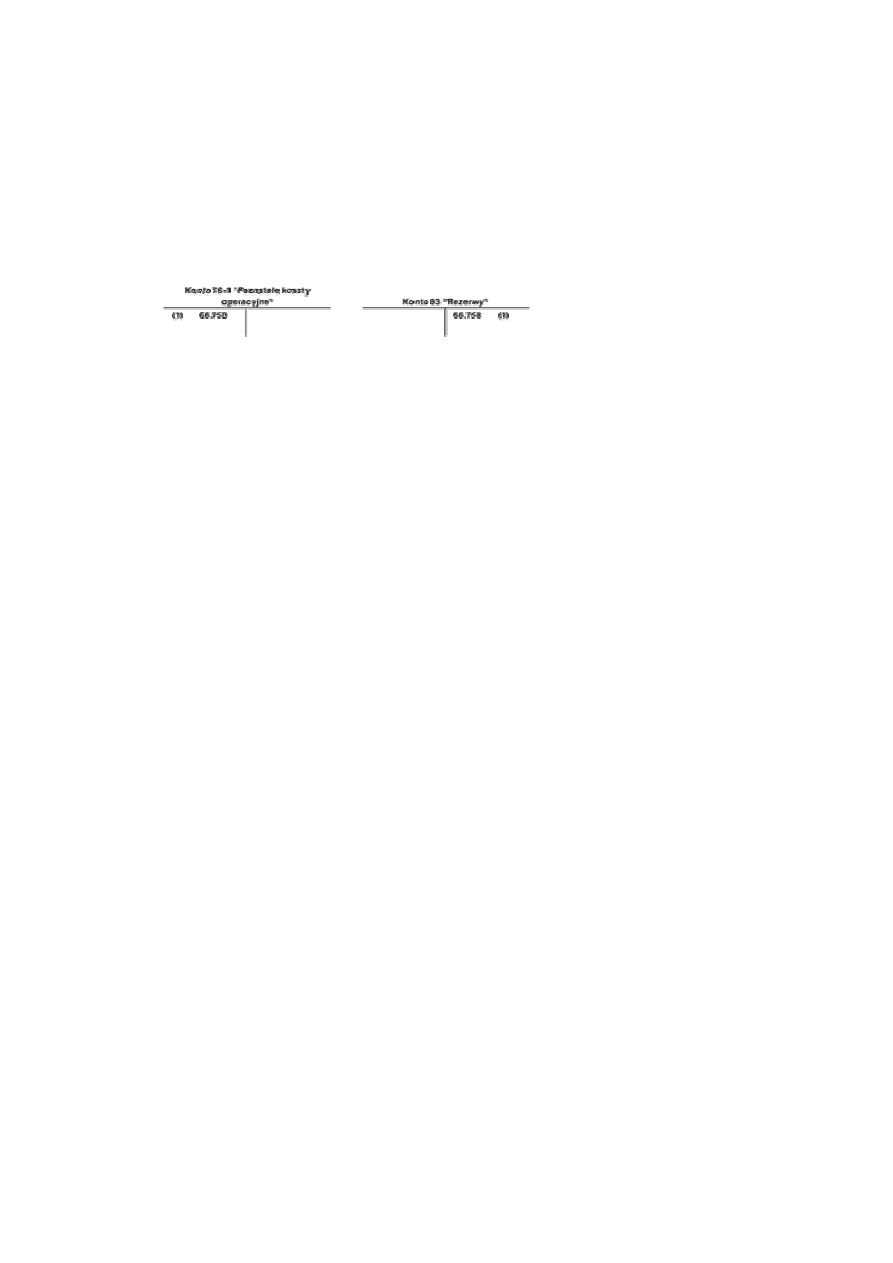

III. Dekretacja:

1. PK - utworzenie rezerwy na skutki toczącego się postępowania sądowego:

66.750 zł

- Wn konto 76-1 "Pozostałe koszty operacyjne",

- Ma konto 83 "Rezerwy".

Uwaga: Utworzenie rezerwy na skutki toczącego się postępowania sądowego nie stanowi podatkowych kosztów uzyskania

przychodów.

IV. Księgowania:

Wyszukiwarka

Podobne podstrony:

koniec roku id 244911 Nieznany

INWENTARYZACJA SRODKOW TRWALYCH NA KONIEC ROKU OBROTOWEGO

9 Kapital obrotowy w przedsieb Nieznany (2)

7 Dynamika ruchu obrotowego bry Nieznany

Scenariusz koniec roku szkolnego 2, rozpoczęcie - zakończenie roku szkolnego

do wykladu 9 - ustalanie wf na koniec roku, Rachunkowość(1)

wzorowy uczeń(1), Dyplomy- koniec roku

DSW kz arkusz koniec kl3 sp cz1 Nieznany

karta samooceny koniec roku

Koniec roku - DO WIDZENIA SZKOŁO, Inscenizacje

sprawozdanie ala na koniec roku

koniec wieku id 244924 Nieznany

SPRAWDZIAN NA KONIEC ROKU-KLASA 4, Sprawdziany i testy

Teksty PIOSENEK na pożegnanie kl.6, KONIEC ROKU SZKOLNEGO

Zaproszenia koniec roku przedszkole

Zadania dr Marty Kuc, zadania10, W pewnej firmie pod koniec roku 2004 wszyscy pracownicy otrzymali p

więcej podobnych podstron