ZESTAW 1 ............................................................................................................ 1

1. Przedstaw różnice między ubezpieczeniami społecznymi i gospodarczymi. .......... 1

2. Omów różnice między wekslem własnym i trasowanym. ................................... 1

ZESTAW 3 ............................................................................................................ 1

1. Przedstaw funkcje finansów .......................................................................... 1

2. Omów elementy techniki podatkowej. ............................................................ 1

ZESTAW 4 ............................................................................................................ 1

1. Istota i klasyfikacja podatków ....................................................................... 1

2. Systemy zawierania ubezpieczeń majątkowych. .............................................. 1

ZESTAW 5 ............................................................................................................ 1

1. Cechy charakteryzujące ubezpieczenia obowiązkowe ........................................ 1

2. Omów mnożnik bazy monetarnej ................................................................... 1

ZESTAW 6 ............................................................................................................ 1

1. Zasady ubezpieczeń. .................................................................................... 1

2. Istota cła, ich rodzaje i funkcje. ..................................................................... 1

ZESTAW 9 ............................................................................................................ 1

1. Podmiotowa klasyfikacja zjawisk finansowych. ................................................ 1

2. Istota i formy faktoringu............................................................................... 1

ZESTAW 10 .......................................................................................................... 1

1. Wyjaśnij pojęcia: gospodarka finansowa i polityka finansowa. ........................... 1

2. Wyjaśnij pojęcia związane z wekslem: trasant, akceptant, remitent, awal, indos. 1

ZESTAW 11 .......................................................................................................... 1

1. Czynności banków komercyjnych. .................................................................. 1

2. Wyjaśnij różnice między podatkami i opłatami. Wymień rodzaje opłat. ............... 1

ZESTAW 12 .......................................................................................................... 1

1. Instrumenty wykorzystywane przez NBP w celu kształtowania podaży pieniądza. . 1

2. Przedstaw klasyfikację ubezpieczeń gospodarczych. ......................................... 1

ZESTAW 13 .......................................................................................................... 1

1. Funkcje NBP. .............................................................................................. 1

2. Omów kapitały ubezpieczeniowej spółki akcyjnej. ............................................ 1

ZESTAW 14 .......................................................................................................... 1

1. Przedstaw cechy charakterystyczne działalności lokacyjnej zakładu ubezpieczeń. 1

2. Omów akredytywę dokumentową. ................................................................. 1

ZESTAW 1

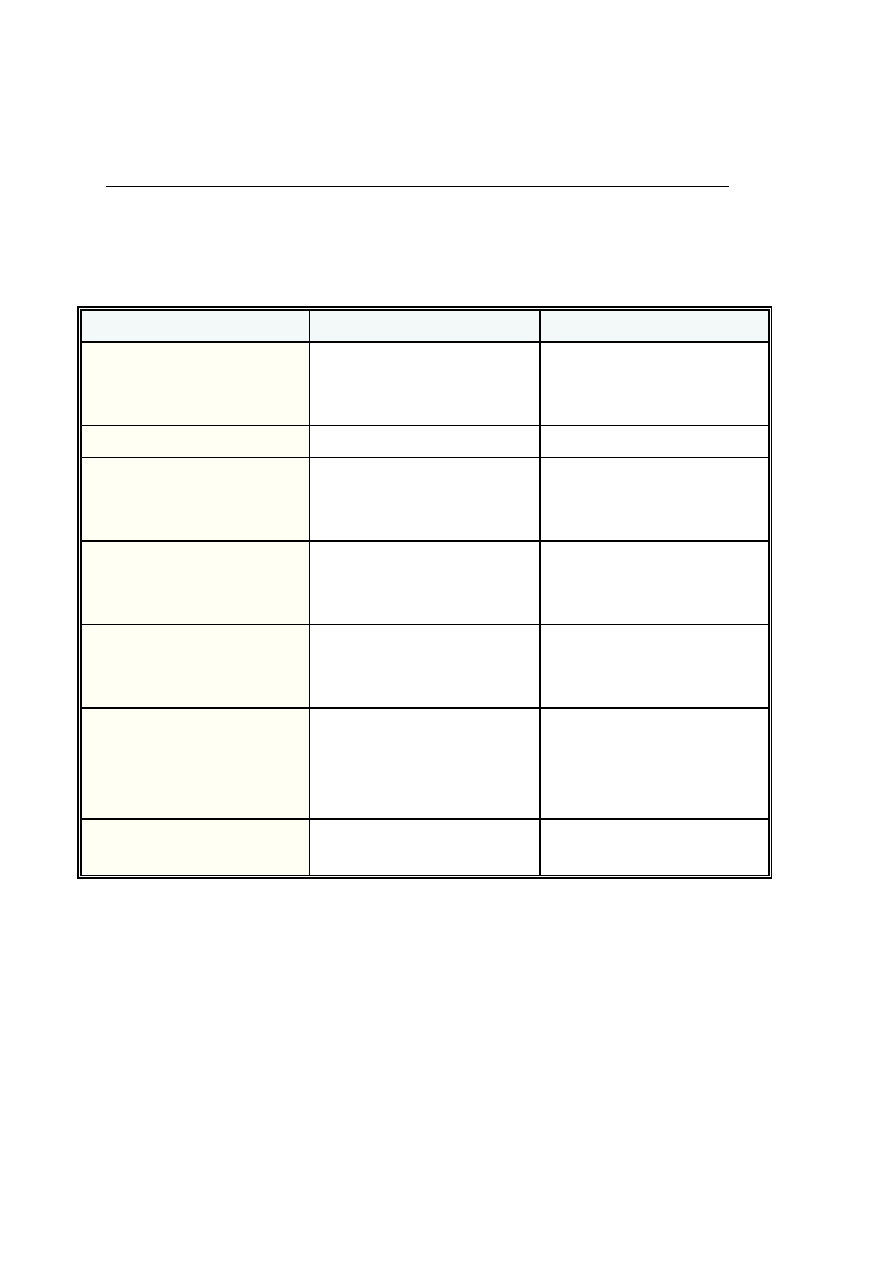

Przedstaw różnice między ubezpieczeniami społecznymi i gospodarczymi.

Podział ubezpieczeń na społeczne i gospodarcze jest podstawowym kryterium podziału

ubezpieczeń. Obie sfery działania ubezpieczeń łączy podobieństwo celów oraz większość

spełnianych przez nie funkcji, występuje jednak wiele istotnych różnic między nimi.

Elementami różnicującymi te dwa podstawowe rodzaje ubezpieczeń są między innymi:

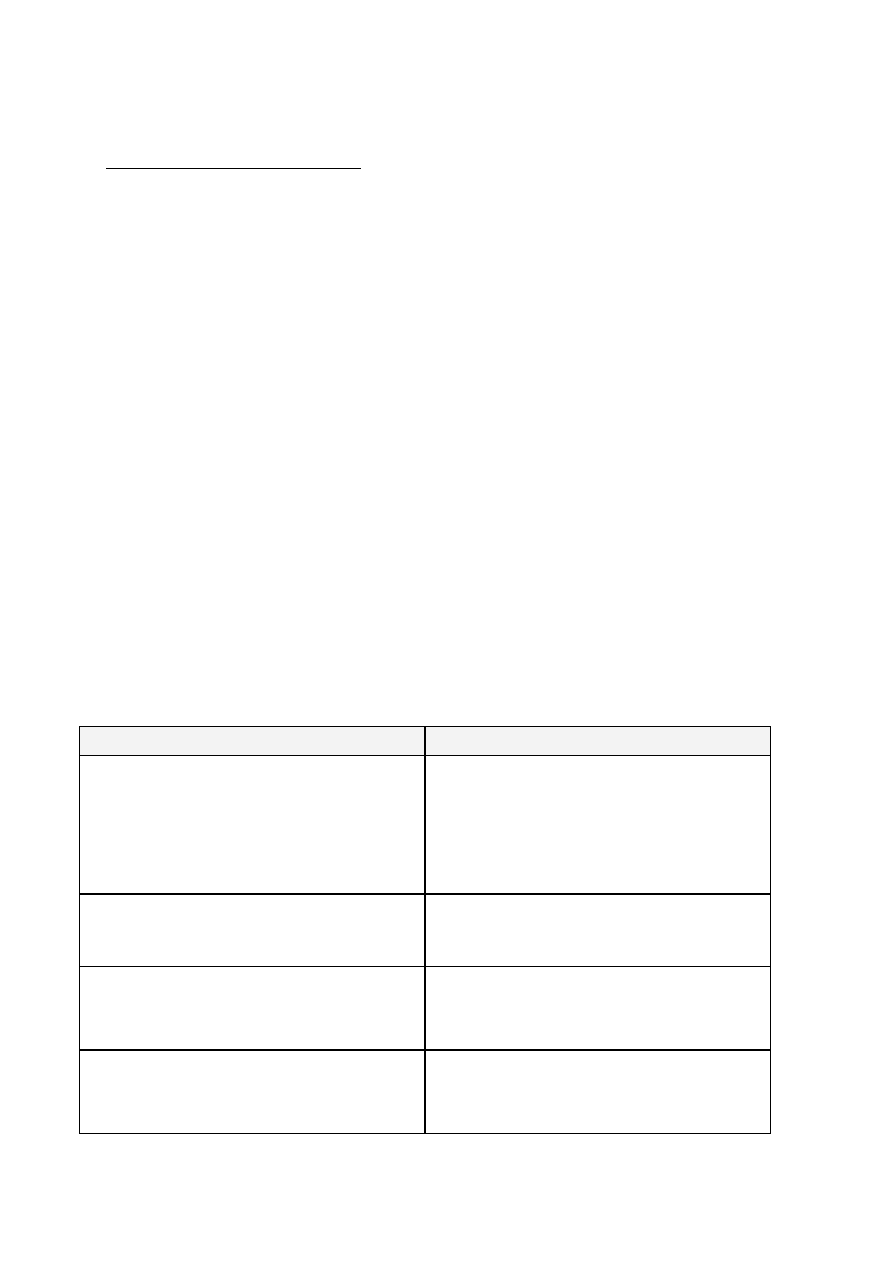

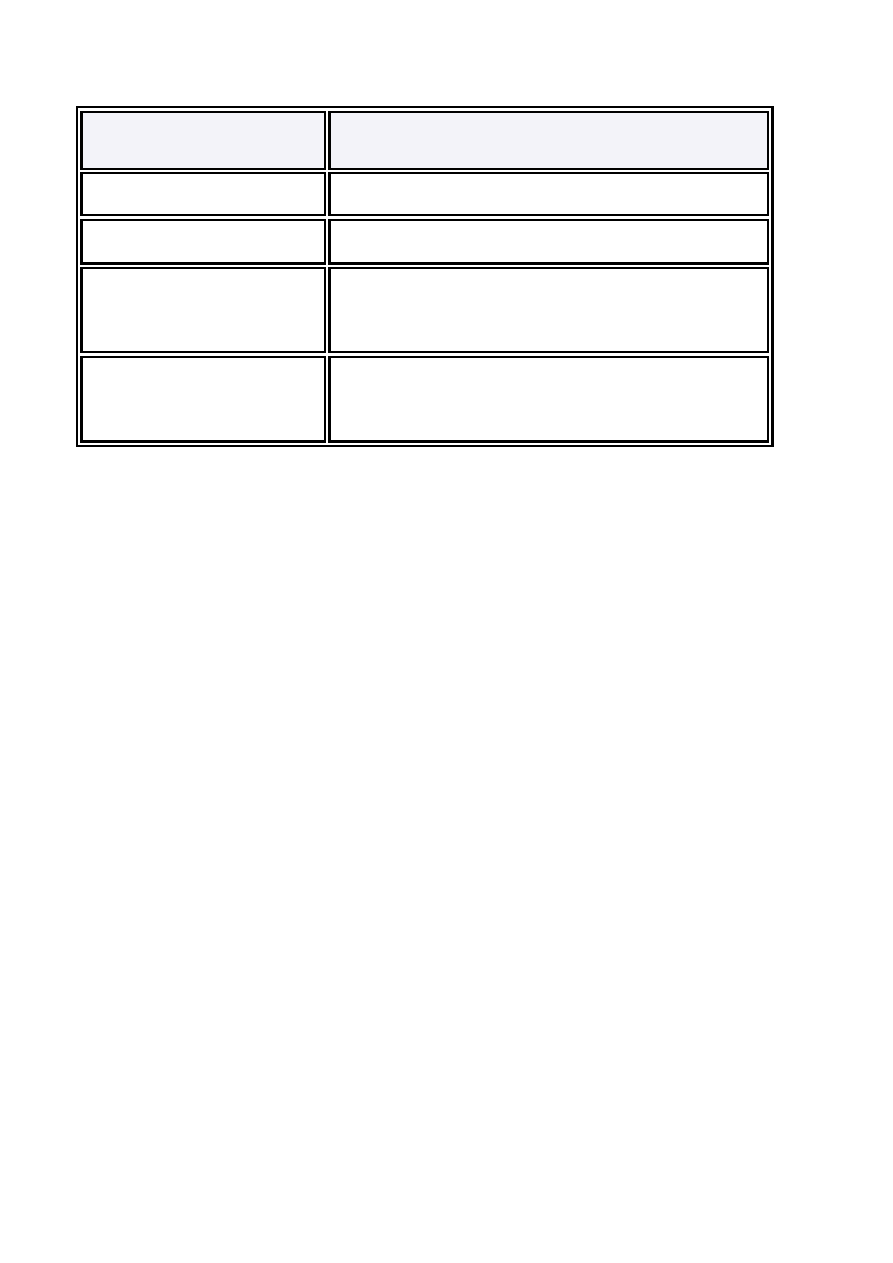

Kryterium podziału

SPOŁECZNE

GOSPODARCZE

Czas i przesłanki

powstania

XIX wiek stworzone przez

ustawodawcę

Początki starożytność

Najpierw ubezpieczenie -

potem regulacje prawne

Przedmiot ubezpieczenia

osobowe

Osobowe i majątkowe

Stosunek ubezpieczenia

Z mocy prawa przez

zgłoszenie

Umowa:

dobrowolna

obowiązkowa

Sposób zaspokojenia

roszczeń

Świadczenia pieniężne i

rzeczowe

Świadczenia i

odszkodowania w formie

pieniężnej

Źródła finansowania

Metoda repartycyjna i jako

uzupełnienie metoda

kapitałowa

Metoda kapitałowa

Podmioty oferujące

ubezpieczenia

Uprawnione podmioty

publiczne

Ubezpieczeniowa spółka

akcyjna

Towarzystwo ubezpieczeń

wzajemnych

Gwarancje wypłaty

świadczeń

Skarb Państwa

W ograniczonym zakresie

UFG

Komentarz:

Ubezpieczenia społeczne powstały na bazie regulacji prawnych pod koniec XIX wieku,

natomiast początków ubezpieczeń gospodarczych można doszukać się już w

starożytności, chociaż regulacje prawne dotyczące funkcjonowania powstały znacznie

później.

Ubezpieczenie społeczne jest jedną z technik zabezpieczenia społecznego - jego

podstawową funkcją jest ochrona ubezpieczeniowa. Przedmiotem tego ubezpieczenia

jest życie, zdrowie i zdolność człowieka do wykonywania pracy. Taki sam przedmiot

cechuje gospodarcze ubezpieczenia osobowe, które mogą stanowić uzupełnienie

ubezpieczenia społecznego, które oferuje zabezpieczenie najczęściej na minimalnym

poziomie

Odmienny jest sposób nawiązania stosunku ubezpieczeniowego. Ubezpieczenia

społeczne następują z mocy ustawy lub w drodze zgłoszenia, zaś ubezpieczenia

gospodarcze, niezależnie od tego czy są obowiązkowe czy dobrowolne, mają

charakter umowny - powstają na podstawie umowy.

Różnice występują także w sposobie zaspokojenia roszczeń. Świadczenia wypłacane z

ubezpieczeń społecznych mają formę rzeczową lub pieniężną. Do świadczeń

rzeczowych należy zaliczyć: opiekę zdrowotną, położniczą czy rehabilitacyjną jak

również zaopatrzenie w leki, przedmioty ortopedyczne, protezy, oraz pobyt w domu

opieki społecznej. Świadczenia pieniężne natomiast obejmują zasiłki, emerytury i

renty. Zaspokajanie roszczeń w ubezpieczeniach gospodarczych występuje

przeważnie w formie pieniężnej.

Ubezpieczenia gospodarcze oferowane są przez ubezpieczeniowe spółki akcyjne lub

towarzystwa ubezpieczeń wzajemnych działające na podstawie kodeksu spółek

handlowych i ustawy o działalności ubezpieczeniowej. Ubezpieczenia społeczne

natomiast oferowane są przez specjalnie do tego powołane instytucje najczęściej

publiczne, działające na podstawie odrębnych regulacji prawnych.

System finansowy ubezpieczeń gospodarczych polega na metodzie kapitałowej,

natomiast w ubezpieczeniach społecznych system ten oparty jest na metodzie

repartycyjnej uzupełnianej w wąskim zakresie metodą kapitałową.

Zakłady ubezpieczeń zajmujące się ubezpieczeniami społecznymi mają gwarancje

Skarbu Państwa w zakresie wypłacalności i zabezpieczenia świadczeń. W przypadku

ubezpieczeń gospodarczych gwarancje występują ze strony Ubezpieczeniowego

Funduszu Gwarancyjnego, lecz ich zakres jest znacznie ograniczony.

Do wiadomości: Do głównych zadań UFG należy wypłata odszkodowań i

świadczeń z tytułu obowiązkowych ubezpieczeń odpowiedzialności cywilnej posiadaczy

pojazdów mechanicznych i rolników za szkody powstałe na osobie, gdy sprawca szkody

nie mógł być zidentyfikowany, lub za szkody na mieniu lub osobie, gdy sprawca nie

posiadał ubezpieczenia obowiązkowego.

Fundusz ten zaspokaja także roszczenia osób fizycznych w przypadku niewypłacalności

ubezpieczyciela. Obowiązkiem UFG jest zaspokojenie w 100% roszczeń z tytułu umów

ubezpieczenia odpowiedzialności cywilnej posiadaczy pojazdów mechanicznych za szkody

powstałe w związku z ruchem tych pojazdów oraz ubezpieczenia odpowiedzialności

cywilnej rolników z tytułu prowadzenia gospodarstwa rolnego. W przypadku ubezpieczeń

na życie Fundusz zaspokaja roszczenia w wysokości 50%, jednak nie większej niż

równowartość 300.000 EURO.

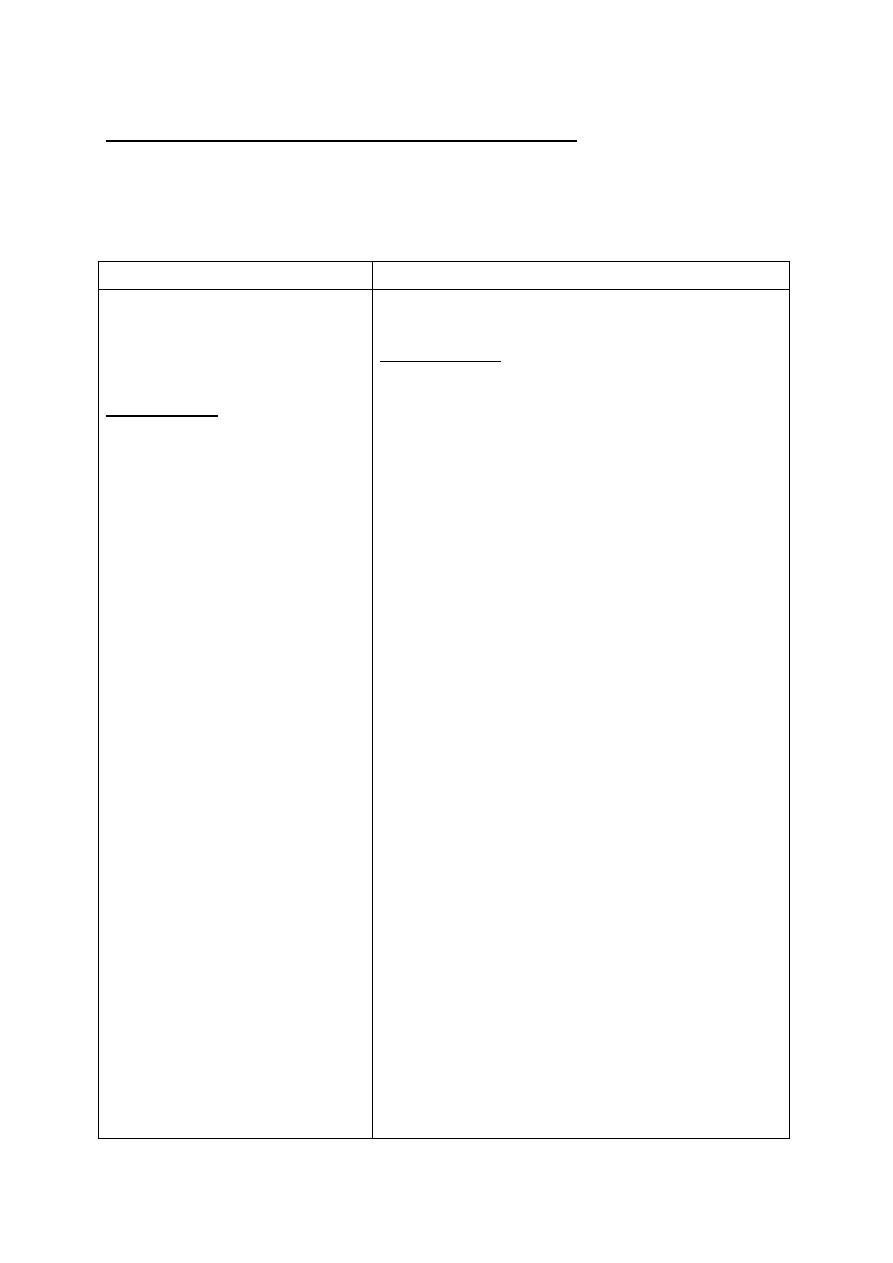

Omów różnice między wekslem własnym i trasowanym.

Polskie prawo wekslowe zostało oparte na zasadach konwencji genewskiej w 1936r.

(ustawa z dn. 28.04.1936r. obowiązująca do nadal).

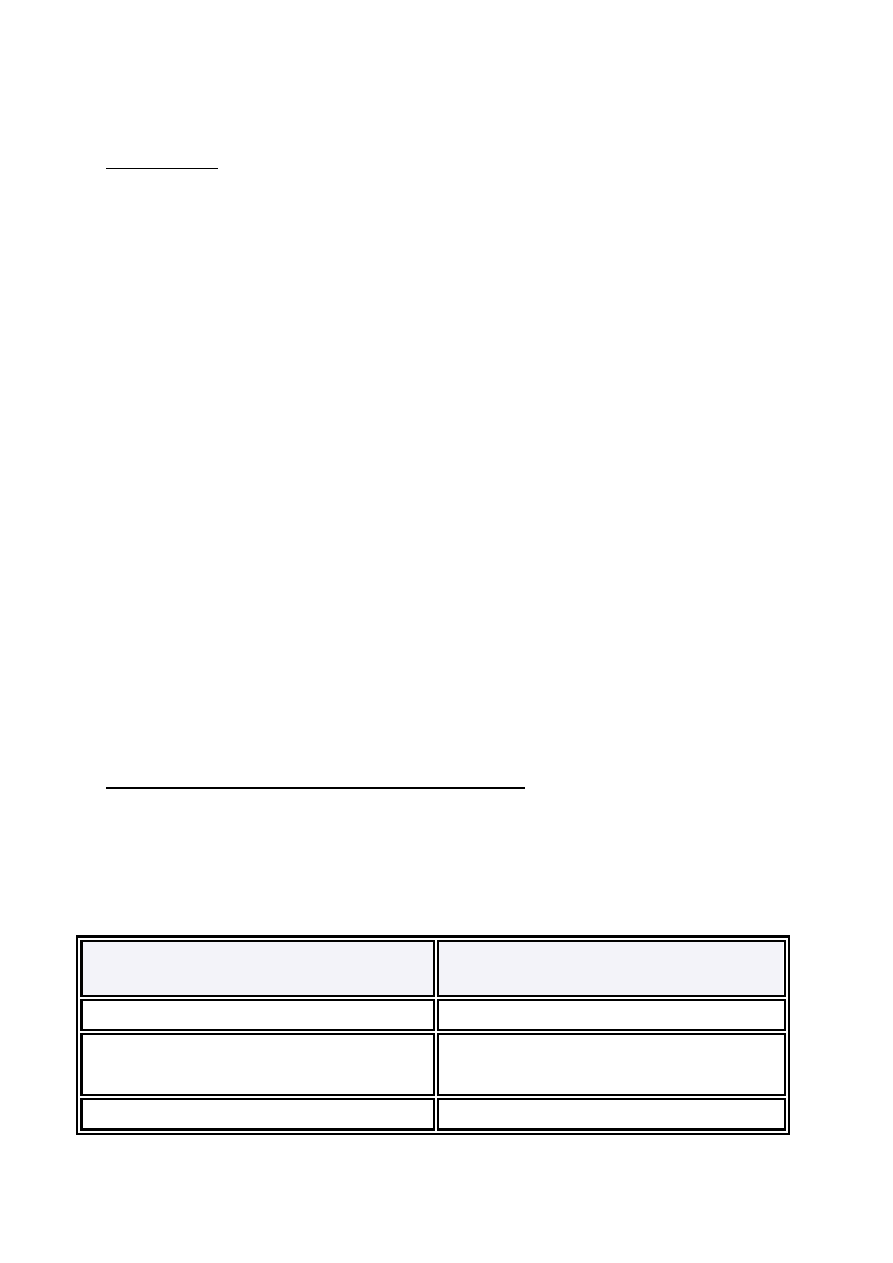

WEKSEL WŁASNY

WEKSEL TRASOWANY (CIĄGNIONY)

Pisemne zobowiązanie wystawcy

do zapłacenia w oznaczonym

terminie określonej w

dokumencie kwoty pieniężnej.

Udział biorą :

wystawca

remitent

wystawca sam składa

bezwarunkowe przyrzeczenie

zapłacenia sumy wekslowej w

oznaczonym terminie.

In blanco - tylko podpis

wystawcy a niekiedy podpisy

poręczycieli. Wystawiane są

celem zabezpieczenia przyszłej

wierzytelności, która może

powstać lub której wysokości nie

da się określić z góry (pełni rolę

kaucji).

Jeżeli remitent w razie potrzeby

wypełni weksel in blanco (kwota

należna, termin płatności) wtedy

staje się wekslem.

Odpowiedzialność solidarna –

wszystkie osoby podpisane na

wekslu ( wystawca, poręczyciele,

indosanci)

Skierowany na wskazaną osobę; sformalizowany

przekaz pieniężny.

Udział biorą :

wystawca

trasat

remitent

(wystawca poleca trasatowi aby zapłacił remitentowi

określoną kwotę pieniężną).

Tego rodzaju weksel spełnia zazwyczaj funkcję

kredytową (bo czek jest dokumentem płatniczym).

Jest dokumentem formalnym, który musi mieć w

treści:

nazwę weksel

bezwarunkowe polecenie zapłaty oznaczonej sumy

pieniężnej

nazwisko i imię trasata (płacącego)

termin płatności

miejsce płatności

nazwisko i imię remitenta (na rzecz której ma być

dokonana zapłata)

data i miejsce wystawienia weksla

podpis wystawcy weksla.

A vista – weksel bez oznaczenia terminu płatności

uważa się za płatny za okazaniem

Gdy brak miejsca wystawienia, uważa się za

wystawiony w miejscu podanym obok nazwiska

wystawcy

Brak osobnego oznaczenia miejsce wskazane obok

nazwiska trasata uważa się za miejsce płatności

In blaco - gdy brak danych za wyjątkiem podpisu

wystawcy

Przez wystawienie weksla trasowanego wystawca

przyjmuje na siebie odpowiedzialność za przyjęcie

weksla przez trasata, jak też za zapłacenie przez

niego sumy wekslowej w oznaczonym terminie.

Zobowiązanie wekslowe ma charakter abstrakcyjny

– niezależny od ekonomicznej i prawnej przyczyny

wskazania osoby jako trasata.

Indos - przeniesienie przez remitenta praw na

inną osobę.

Nabycie praw wekslowych na podstawie indosu ma

charakter nabycia pierwotnego – bez względu na

uprawnienia zbywcy.

Nabycie praw wekslowych na podstawie przelewu

praw (cesja) ma charakter nabycia pochodnego

(nabywca

uzyskuje

uprawnienia

takie

jakie

przysługiwały zbywcy)

ZESTAW 3

Przedstaw funkcje finansów

Do podstawowych funkcji finansów publicznych zalicza się:

funkcję alokacyjną

funkcję redystrybucyjną

funkcję stabilizacyjną

FUNKCJA ALOKACYJNA - polega na tym, że finanse publiczne są narzędziem

alokacji części zasobów w gospodarce rynkowej. Skutkiem alokacji części zasobów,

którymi dysponuje gospodarka jest dostarczanie towarów i usług całemu społeczeństwu.

Dostarczanie towarów i usług finansowane jest z funduszy publicznych i następuje w

związku z rodzajem zadania stawianego przed państwem. Rodzaje zadań :

publiczne

społeczne

Zadania te są realizowane przez państwo w chwili, gdy nie mogą być one wykonane za

pomocą mechanizmu rynkowego.

Zadania publiczne państwa to obrona narodowa, bezpieczeństwo publiczne, służba

dyplomatyczna, administracja państwowa.

Zadania społeczne to zaspokajanie indywidualnych potrzeb człowieka.

Dostarczanie dóbr społecznych lub proces, w którym wykorzystanie całości zasobów jest

dzielone między prywatne i społeczne dobra w którym ustala się strukturę dóbr

społecznych.

FUNKCJA REDYSTRYBUCYJNA - tzw. rozdzielcza - polega na dokonywaniu za

pomocą finansów podziału produktu dochodu narodowego poprzez kształtowanie

odpowiednich przychodów i wydatków wszystkich uczestników ogniw (podział funduszu

nabywczego).

Fundusz nabywczy zależy od:

przychodu materialnego

przychodu redystrybucyjnego

przychodu kredytowego

wydatków redystrybucyjnych

wydatków kredytowych

oszczędności

Są różne metody gromadzenia funduszu nabywczego w różnych ogniwach. Metodami

tymi są:

samofinansowanie (przedsiębiorstwa)

budżetowe (państwo)

kredytowe

Redystrybucja dochodów jest realizowana w formie pieniężnej, dokonywana przez system

transferów dochodów. Transfery te mają postać przepływu pieniądza między różnymi

podmiotami a państwem.

Transfery o charakterze publicznym istotne jest, że przepływ pieniądza ma charakter

jednostronny np.: podatki.

Transfery wewnątrz sektora publicznego (z budżetu państwa do publicznych funduszy

celowych)

Transfery o charakterze zwrotnym są to transfery pieniądza związane z zaciąganiem

i spłacaniem przez państwo pożyczek. Skutkiem są wydatki nabywcze podmiotów, na

rzecz których transfery są dokonywane oraz nie mające bezpośredniego związku z

wykorzystaniem PKB(dochodu narodowego).

Redystrybucja dochodów zawsze dokonuje się czyimś kosztem i na czyjąś korzyść, ale

koszty i korzyści mogą być różne dal poszczególnych obywateli.

Dostosowanie podziału dochodu i bogactwa do zgodności z tym, co społeczeństwo uważa

za słuszny czy sprawiedliwy stan podziału (dystrybucji).

FUNKCJA STABILIZACYJNA - wykorzystuje politykę budżetową jako instrumentu

utrzymywania wysokiego stanu zatrudnienia, racjonalnego poziomu stabilności cen i

właściwej stopy wzrostu gospodarczego z uwzględnieniem efektów bilansu płatniczego.

FUNKCJA KONTROLNA - polega na wykorzystaniu związków zachodzących między

ruchem wartości materialnych i usług a ruchem zasobów pieniężnych w celu uzyskania

informacji o przebiegu procesów rzeczowych w gospodarce

FUNKCJA STYMULACYJNA - polega na wykorzystaniu przepływu strumieni pieniężnych

jako aktywnego narzędzia oddziaływania na podmioty uczestniczące w tych procesach.

Omów elementy techniki podatkowej.

Realizacja spełnianych przez podatki funkcji wymaga działalności praktycznej,

wyrażającej się w ustaleniu obowiązku podatkowego, wymiarze podatku, jego

ściągnięciu itd. Te działania określa się mianem technika podatkowa.

Elementami techniki podatkowej są:

podmiot opodatkowania

przedmiot podatku

podstawa opodatkowania (inaczej: stopa podatkowa)

stawka podatkowa

skala podatkowa

zwolnienia, ulgi i zwyżki podatkowe.

PODMIOT OPODATKOWANIA

Każda osoba na której ciąży obowiązek podatkowy. Rozróżnić można podmiot czynny i

podmiot bierny. Podmiotem czynnym jest przede wszystkim państwo, które wykorzystuje

swoje atrybuty i posługuje się przymusem administracyjnym przy ściąganiu podatków.

Podmiotem czynnym mogą być także władze samorządowe.

Podmiotem biernym są osoby prawne i fizyczne zobowiązane do zapłacenia podatku.

PRZEDMIOT PODATKU

Rzecz lub zdarzenie, które wywołują obowiązek podatkowy.

PODSTAWA OPODATKOWANIA (INACZEJ: STOPA PODATKOWA)

Podstawą opodatkowania jest z reguły wartościowo określony przedmiot opodatkowania.

Czasem jednak podstawę opodatkowania wyraża się w jednostkach fizycznych (np.

podatek od psa)

STAWKA PODATKOWA

To relacja kwoty podatku do podstawy opodatkowania. Stawki podatkowe występują w

dwóch następujących formach:

stawka kwotowa - określa bezpośrednio wielkość podatku należnego władzom publicznym

stawka procentowa - określa jaka część podstawy opodatkowania stanowi zobowiązanie

podatkowe

Stawki procentowe występują w dwóch odmianach: stawki stałe gdzie wysokość podatku

rośnie w takim samym tempie co podstawa opodatkowania (nazywa się je też

proporcjonalnymi) i stawki zmienne gdzie wysokość podatku zmienia się wraz ze zmianą

podstawy opodatkowania.

W ramach stawek zmiennych można wyróżnić:

stawki progresywne - podatek rośnie szybciej niż podstawa opodatkowania

stawki regresywne - stawka podatku maleje wraz ze wzrostem podstawy opodatkowania

stawki degresywne - są kombinacją stawki progresywnej i proporcjonalnej; stawka

podatku rośnie szybciej niż podstawa opodatkowania ale tylko do określonego pułapu,

po przekroczeniu którego stawka przechodzi w stawkę proporcjonalną.

SKALA PODATKOWA

Informuje o tym, jaką stawkę należy zastosować do podstawy opodatkowania. Stawka

podatkowa może być jedna dla całej podstawy opodatkowania oraz może występować

kilka stawek w zależności od tego, czy stawka rośnie szybciej czy wolniej niż podstawa

opodatkowania.

ZWOLNIENIA, ULGI I ZWYŻKI PODATKOWE

Zwolnienia podatkowe polegają na tym, że państwo w ramach prowadzenia polityki

fiskalnej wyłącza pewną grupę podatników (zwolnienie podmiotowe) lub pewną część

przedmiotu opodatkowania (zwolnienia przedmiotowe) z obowiązku zapłacenia podatku.

Ulgi podatkowe to tylko częściowe ograniczenie ciężaru podatkowego. We współczesnych

systemach podatkowych występują dwa rodzaje ulg:

ulgi systemowe - są wbudowane w dany podatek jako obowiązujące wszystkie

podmioty, które spełniają określone warunki (przez formułowanie warunków

uzyskania ulgi państwo wywołuje określone reakcje podatników)

ulgi zindywidualizowane - o ich przyznaniu decyduje organ administracji skarbowej;

władze skarbowe rozważają indywidualnie sytuację danego podatnika i podejmują

decyzje korzystne zarówno dla podatnika jak i dla władz publicznych

Zwyżki podatkowe - występują wówczas, gdy dany podmiot płaci wyższy podatek niż to

wynika z powszechnie obowiązujących zasad. Zwyżki stosuje się rzadko, mają one

charakter represyjny - istotne jest rozpoznanie przyczyn, dla których zostają one

wprowadzone.

ZESTAW 4

Istota i klasyfikacja podatków

Podatek jest świadczeniem pieniężnym o charakterze przymusowym, bezzwrotnym

ogólnym i nieodpłatnym pobieranym przez państwo lub inny związek o charakterze

publiczno-prawnym, zgodnie z przepisami prawa, które określają wysokość, warunki i

terminy tego świadczenia.

CECHY PODATKU:

przymusowość

bezzwrotność

ogólność (powszechność) władza określa reguły wedle których dany podmiot staje się

podatnikiem

nieodpłatność w zamian za wnoszony podatek nie otrzymujemy żadnego świadczenia

charakter pieniężny

funkcja fiskalna - podatek jest podstawowym narzędziem przejmowania przez państwo

dochodów (80%)

funkcja ekonomiczna - skutkiem nakładania podatków jest zmiana w sytuacji

dochodowej i majątkowej podatników, co wpływa na zachowania, na podejmowanie

decyzji gospodarczych, konsumpcyjnych, o oszczędzaniu, itp.

KLASYFIKACJA PODATKÓW

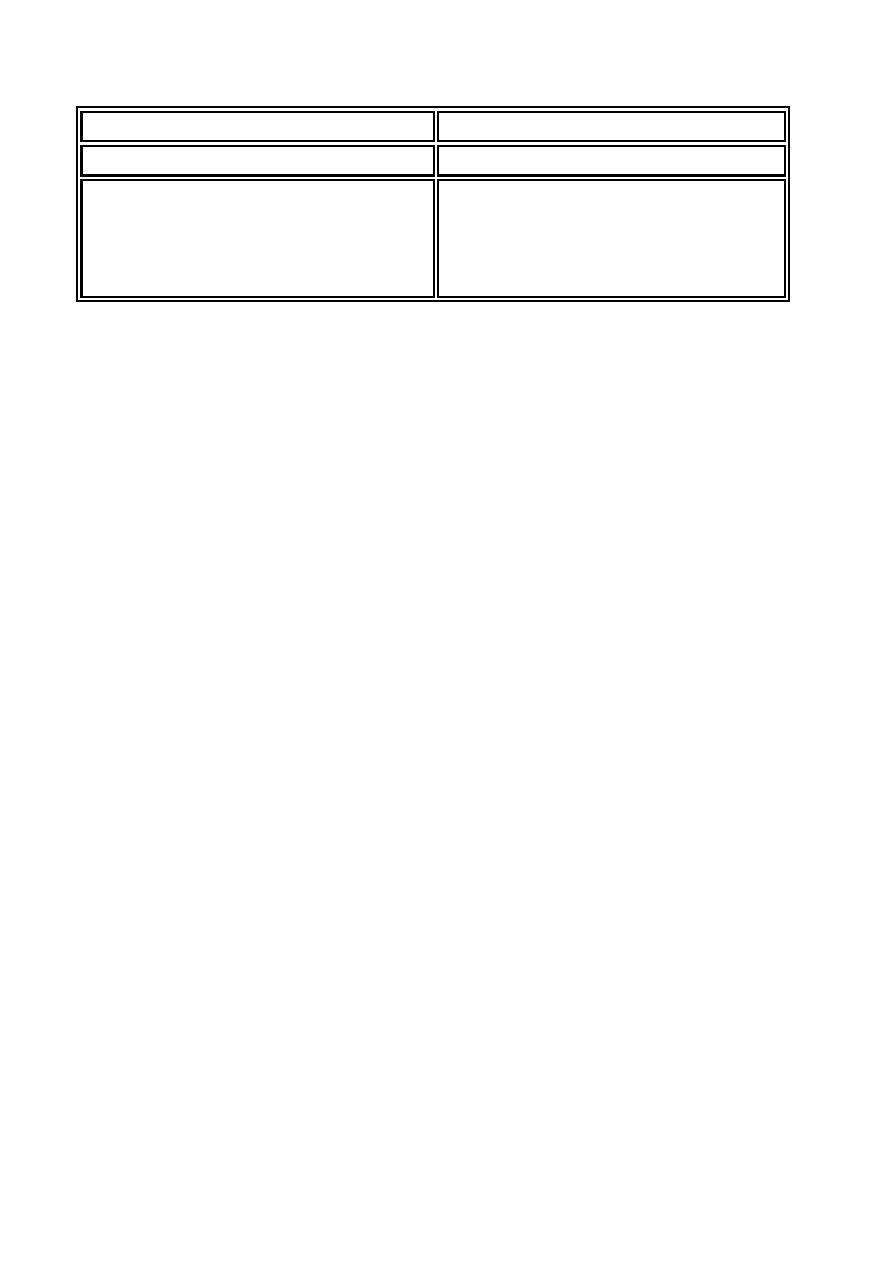

KRYTERIUM

RODZAJ PODATKU

1. PRZEDMIOT

podatki majątkowe i od praw

majątkowych

podatki od przychodów

podatki od dochodów

podatki od wydatków

2. ZWIĄZEK MIĘDZY CIĘŻAREM

PODATKOWYM A PODATNIKIEM

podatki bezpośrednie

podatki pośrednie

3. WŁADZTWO PODATKOWE

podatki nakładany przez państwo

podatki nakładane przez władze

samorządowe

4. TERYTORIUM

podatki centralne

podatki regionalne

podatki lokalne

podatki majątkowe i od praw majątkowych - źródłem tych podatków jest posiadany

przez podatnika majątek,

podatki od przychodów - płaci się w związku z działalnością gospodarczą i osiąganymi

z tego tytułu przychodami; są pobierane niezależnie od osiąganych wyników; są silnie

cenotwórcze

podatki od dochodów - przedmiotem opodatkowania jest dochód, najczęściej z pracy

lub prowadzenia działalności gospodarczej; są narzędziem bezpośredniej redystrybucji

dochodów w gospodarce i społeczeństwie

podatki od wydatków - są typowymi podatkami od konsumpcji, stosowane są

wybiórczo; przedmiotem opodatkowania są wydatki ponoszone na zakup dóbr

luksusowych (futra, jachty, samochody) i dóbr, które tradycyjnie uważane są za

domenę państwa np.. sól, alkohol, zapałki, paliwa płynne. Podatek taki to AKCYZA

podatki bezpośrednie - to takie podatki, w przypadku których istnieje precyzyjnie

określona zależność między płaconym podatkiem a podatnikiem. Typowymi

przykładami podatków bezpośrednich są podatki dochodowe i podatki majątkowe.

podatki pośrednie - obciążają podatnika w sposób nie pozostawiający w ścisłym

związku z jego sytuacja dochodową i majątkową, są podatkami9 ukrytymi.

Klasycznymi podatkami pośrednimi są podatki od sprzedaży ( od wartości dodanej

VAT, podatek akcyzowy)

podatki nakładany przez państwo - podstawowe rodzaje podatków są kształtowane

przez władze państwowe

podatki nakładane przez władze samorządowe - zakres tego władztwa jest

regulowany ustawowo czyli przez władzę państwowa, ewentualne uchwalanie

podatków przez władze samorządowe może być obwarowane zgodą mieszkańców, na

których podatek będzie nakładany wyrażonej np. w referendum

podatki centralne

podatki regionalne

podatki lokalne

podział ten informuje jakie podatki zasilają szczebel centralnych władz publicznych, jakie

podatki są domena władz szczebla regionalnego, a jakie domeną władz lokalnych.

Systemy zawierania ubezpieczeń majątkowych.

W ubezpieczeniach majątkowych na zakres ochrony ubezpieczenia, wysokość

potencjalnego odszkodowania oraz cena ubezpieczenia (składkę) wpływa także

uzgodniony przez zakład ubezpieczeń oraz ubezpieczającego i zapisany w polisie system

ubezpieczenia.

SYSTEM UBEZPIECZENIA NA SUMY STAŁE

W tym systemie suma ubezpieczenia powinna zostać tak określona, by obejmowała

całkowitą, rzeczywista wartość mienia. Suma ubezpieczenia stanowi górna granicę

odpowiedzialności zakładu ubezpieczeń, chyba że w umowie ustalono dodatkowe

ograniczenia, a każde wypłacone odszkodowanie pomniejsza sumę ubezpieczenia. Jeśli w

trakcie trwania umowy ubezpieczenia wystąpi szkoda częściowa, w celu zachowania

pełnej wartości ubezpieczenia, ubezpieczający powinien "doubezpieczyć" przedmiot

ubezpieczenia. W tym celu musi zapłacić dodatkowa składkę za czas pozostający do

wygaśnięcia umowy.

System ten stosowany jest najczęściej w ubezpieczeniach od ognia i innych zdarzeń

losowych dla majątku trwałego czy też mienia będącego w posiadaniu ubezpieczającego.

SYSTEM UBEZPIECZENIA SOLIDARNE NA SUMY STAŁE

Suma ubezpieczenia odpowiada wartości mienia mieszczącego się we wszystkich

podanych zakładowi ubezpieczeń lokalizacjach, bez precyzowania jakie przedmioty

znajdują się w poszczególnych miejscach. System stosuje się w ubezpieczeniach od ognia

i zdarzeń losowych oraz od kradzieży z włamaniem i rabunku, gdy ubezpieczenie

obejmuje mienie ruchome zlokalizowane w różnych miejscach, jednak ubezpieczający

prowadzi dla tego mienia wspólną księgowość. System ten jest szczególnie przydatny dla

tych podmiotów, który ze względu na różne miejsca wykonywanej działalności często

dokonują zmiany lokalizacji przedmiotu ubezpieczenia. Warunkiem koniecznym do

powstania odpowiedzialności zakładu ubezpieczeń jest udowodnienie, że dany przedmiot

znajdował się w miejscu realizacji ryzyka. Zasady ustalania wysokości odszkodowania są

takie same jak w systemie ubezpieczenia na sumy stałe.

SYSTEM UBEZPIECZENIA NA PIERWSZE RYZYKO

System, stosowany w ubezpieczeniach od kradzieży z włamaniem i rabunku, niezależnie

od rodzaju mienia ruchomego, oraz w ubezpieczeniach od ognia i innych zdarzeń

losowych, gdy przedmiotem ubezpieczenia jest gotówka, mienie osobiste pracowników

lub określone koszty towarzyszące szkodzie. Suma ubezpieczenia jest ustalana przez

ubezpieczającego na podstawie szacunków maksymalnej straty jak może zaistnieć

wskutek pojedynczego zdarzenia losowego objętego ubezpieczeniem. Pomimo faktu, iż

suma ubezpieczenia stanowi tylko część wartości przedmiotu ubezpieczenia w systemie

tym nie ma miejsca na ograniczenia odpowiedzialności z tytułu niedoubezpieczenia.

Ubezpieczający, ustalając sumę ubezpieczenia musi pamiętać, że stanowi ona górną

granicę odpowiedzialności zakładu ubezpieczeń za powstałe szkody. W przypadku

wypłaty szkody częściowej zakłady ubezpieczeń najczęściej nie pomniejszają sumy

ubezpieczenia.

SYSTEM UBEZPIECZENIA NA SUMY ZMIENNE

System stosowany przy ubezpieczeniu zapasów od ognia lub innych zdarzeń losowych,

gdy występują znaczne okresowe wahania wartości środków obrotowych. Taki system

zakłady ubezpieczeń proponują zazwyczaj tym podmiotom, których ubezpieczany

majątek obrotowy ma znaczna wartość. Suma ubezpieczenia będąca podstawą obliczenia

składki zaliczkowe (tzw. depozytowe) ustalana jest jako najwyższa dzienna wartość

środków obrotowych jaka może znaleźć się w danym miejscu w okresie ubezpieczenia. W

trakcie trwania umowy ubezpieczenia ubezpieczający zobowiązany jest przedkładać

miesięczne lub kwartalne raporty wskazujące na rzeczywistą wartość przedmiotu

ubezpieczenia. Po zakończeniu ważności polisy następuje ostateczne rozliczenie składki

na podstawie średniej arytmetycznej wartości ubezpieczonych zapasów.

SYSTEM UBEZPIECZENIA NA WARTOŚĆ CZĘŚCIOWĄ

Stosowany jeśli ubezpieczenie od kradzieży z włamaniem i rabunku jest dodatkiem do

ubezpieczenia od ognia i innych zdarzeń losowych, jako alternatywa dla ubezpieczenia na

pierwsze ryzyko. Suma ubezpieczenia mienia od kradzieży z włamaniem i rabunku jest

ustalana jako część wartości mienia zgłoszonej do ubezpieczenia od ognia i innych

zdarzeń losowych i stanowi roczny limit odszkodowawczy, pomniejszony o każdorazowo

wypłacone odszkodowanie za szkodę częściowa. Natomiast składka jest płacona od pełnej

sumy ubezpieczenia mienia ruchomego w zależności od branży, w której podmiot

prowadzi działalność oraz przyjętego limitu odpowiedzialności zakładu ubezpieczeń. Aby

zapewnić pełne pokrycie ryzyka ubezpieczeniem konieczne jest "doubezpieczenia" w

przypadku wystąpienia szkody częściowej. Równie ważne jest by nie występowało

niedoubezpieczenie w ubezpieczeniu od ognia i innych zdarzeń losowych, gdyż skutkuje

ono obniżeniem odszkodowania za szkodę w ubezpieczeniu od kradzieży z włamaniem i

rabunku.

ZESTAW 5

Cechy charakteryzujące ubezpieczenia obowiązkowe

W systemie gospodarki rynkowej obowiązek zawarcia jakiejkolwiek umowy jest czymś

nadzwyczajnym. Obowiązkowe ubezpieczenia uzasadnia się specjalnymi okolicznościami

społecznymi i gospodarczymi. W odniesieniu do sytuacji, w których przemawia za tym

interes ogólnospołeczny wprowadza się ubezpieczenia obowiązkowe.

Art. 3 ustawy o działalności ubezpieczeniowej stanowi "wprowadza się ubezpieczenia

dobrowolne i obowiązkowe".

Art. 4. Ubezpieczeniami obowiązkowymi są:

ubezpieczenie odpowiedzialności cywilnej posiadaczy pojazdów mechanicznych za szkody

powstałe w związku z ruchem tych pojazdów,

ubezpieczenie budynków wchodzących w skład gospodarstwa rolnego od ognia i innych

zdarzeń losowych,

ubezpieczenie odpowiedzialności cywilnej rolników z tytułu prowadzenia gospodarstwa

rolnego,

inne ubezpieczenia przewidziane na mocy obowiązujących ustaw lub ratyfikowanych

przez Rzeczpospolitą Polską umów międzynarodowych. (są to: ubezpieczenia za

szkody jądrowe; za szkody olejowe - statki)

Oprócz ustawy istnieją dodatkowe przepisy prawne dotyczące ubezpieczeń

obowiązkowych. Np. obowiązek zawarcia ubezpieczenia wynikający z innych ustaw -

ubezpieczenie OC z tytułu wykonywanego zawodu

Cechy ubezpieczeń obowiązkowych:

Źródłem nakazu jest ustawa o działalności ubezpieczeniowej

Są to ubezpieczenia do których OWU ustala w drodze rozporządzenia minister właściwy

do spraw instytucji finansowych

Szczegóły dotyczące taryfy składek (zniżki i zwyżki) ustala zakład ubezpieczeń - dzięki

czemu może kształtować swój portfel.

Żaden zakład ubezpieczeń oferujący ubezpieczenia które są obowiązkowe nie może

odmówić zawarcia umowy w zakresie tych ubezpieczeń

nakładana jest kara za brak wypełnienia obowiązku ubezpieczenia ustalana przepisami

prawnymi

pomimo tego, że są obowiązkowe, każdy podmiot ma swobodę zawarcia umowy można

wybrać zakład ubezpieczeń

Omów mnożnik bazy monetarnej

Na podaż pieniądza w kraju składają się depozyty na żądanie w bankach oraz gotówka w

posiadaniu społeczeństwa, czyli banknoty i bilon znajdujące się poza systemem

bankowym.

Pp = G + D

Gdzie:

Pp - podaż pieniądza

D - depozyty które znajdują się w bankach komercyjnych

G - pieniądz gotówkowy poza systemem bankowym

Na rozmiar bazy monetarnej państwa składają się wszystkie pieniądze występujące w

formie

gotówkowej (poza systemem bankowym) i depozyty banków komercyjnych w banku

centralnym czyli ich rezerwy obowiązkowe.

Bm = G + Ro

Bm - baza monetarna

Ro - rezerwy obowiązkowe

G - gotówka poza systemem bankowym

Mnożnik bazy monetarnej jest stosunkiem podaży pieniądza znajdującego się w rękach

społeczeństwa do bazy monetarnej czyli do pieniądza banku centralnego.

G

Ro

G

D

Bm

Pp

mb

mb - mnożnik bazy monetarnej

Pp - podaż pieniądza

Bm - baza monetarna

D - depozyty na żądanie

Ro - rezerwy obowiązkowe

)

r

c

(

D

)

1

c

(

D

D

r

D

c

D

c

G

mb

Wspó

łczynnik

zapotrzebowania

na gotówk

ę

gotówka

depozyt

y

G - gotówka poza systemem bankowym

Mb czyli mnożnik bazy monetarnej informuje o maksymalnej możliwości przyrostu

ilości pieniądza w gospodarce przy zwiększeniu bazy monetarnej o jednostkę pieniężną

Podaż pieniądza (Pp) = mnożnik bazy monetarnej (mb) x baza monetarna (Bm)

Parametry od których zależy wielkość bazy monetarnej

r

c

1

c

mb

przykład:

stopa rezerw obowiązkowych r = 20%

stopa zapotrzebowania na gotówkę c = 15%

28

,

3

35

,

0

15

,

1

20

,

0

15

,

0

1

15

,

0

mb

czyli bank centralny może oczekiwać podaży pieniądza (przyrostu ilości pieniądza w

gospodarce) o 3,28 na każdą jednostkę pieniężną.

ZESTAW 6

Zasady ubezpieczeń.

Niezależnie od spełniania przez ubezpieczenia określonych funkcji, usługa

ubezpieczeniowa powinna być świadczona z zachowaniem pewnych wymagań

określanych mianem zasad ubezpieczeń. Niektóre z nich muszą być przestrzegane w

sposób bezwzględny, co oznacza, że bez ich przestrzegania ubezpieczenia nie realizują

swych podstawowych zadań, natomiast inne mają charakter względny: jeżeli nie będą

zachowane ubezpieczenia wypełniają swe zadania jednak poziom ich realizacji będzie

decydował o jakości usługi ubezpieczeniowej.

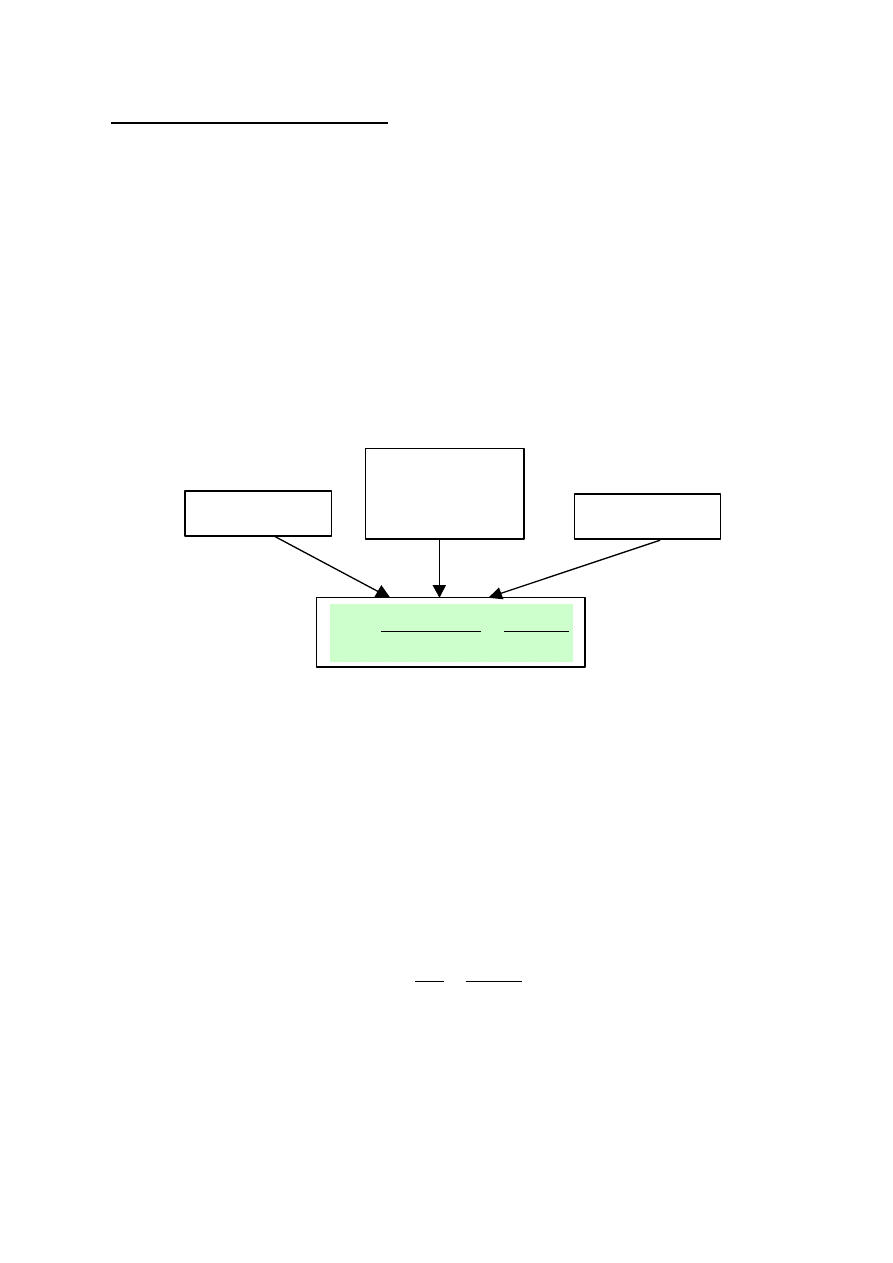

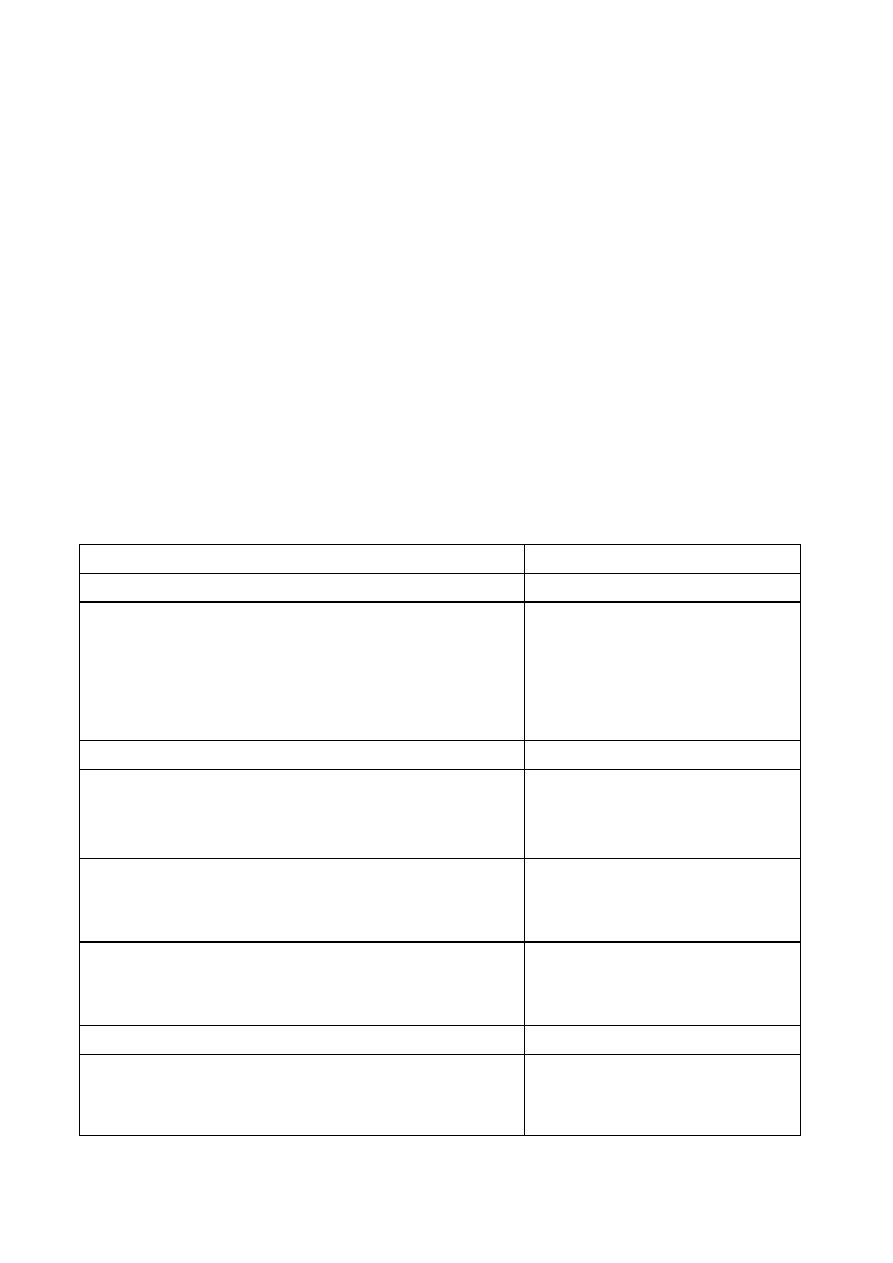

Zasady ochrony ubezpieczeniowej

REALNO

ŚĆ

POWSZECHNO

ŚĆ

PE

ŁNOŚĆ

Gwarancje

prawne

Gwarancje

ekonomiczne

Aspekty

techniczne

Aspekty

ekonomiczno -

prawne

podmiotowa

przedmiotowa

Jako podstawową bezwzględnie wymaganą zasadę ubezpieczeń gospodarczych wymienia

się zasadę realności - "pewność, gwarancję urzeczywistnienia prawa do otrzymania

odszkodowania ubezpieczeniowego". Ubezpieczający może liczyć na to, że w przypadku

wystąpienia zdarzenia losowego objętego ubezpieczeniem powstała strata zostanie

pokryta przez zakład ubezpieczeń w granicach określonych warunkami umowy

ubezpieczenia. Pewność ta powinna istnieć niezależnie od przyjętych form własności oraz

od wysokości obciążenia funduszu ubezpieczeniowego w danym momencie. Ponieważ

ubezpieczenia spełniają istotną rolę w gospodarce rynkowej, aby ubezpieczonym

podmiotom przynosiły korzyści, a nie generowały straty, oferowana ochrona

ubezpieczeniowa eliminując część niepewności musi dostarczać poczucia bezpieczeństwa

finansowego. Jest to możliwe tylko wtedy, gdy zasada realności będzie bezwzględnie

przestrzegana przez sprawnie funkcjonujący system ubezpieczeń.

Aby zasada realności ochrony ubezpieczeniowej mogła być realizowana, konieczne jest

stworzenie odpowiednich gwarancji zarówno prawnych, jak i ekonomicznych.

Gwarancje prawne realizowane są między innymi poprzez zagwarantowanie przez

państwo ubezpieczonym podmiotom możliwości pewnego dochodzenia roszczenia o

wypłatę odszkodowania czy świadczenia. W Polsce gwarancje te zapewniają zarówno

przepisy Ustawy o działalności ubezpieczeniowej , jak i regulacje Kodeksu Cywilnego.

Prawne zabezpieczenie realizacji realności sprowadza się m.in. do:

ochrony przed nieuzasadnioną odmową wypłaty odszkodowań i świadczeń,

możliwości sądowego dochodzenia roszczeń wobec zakładu ubezpieczeń,

określenia terminów wypłaty bezspornej części odszkodowań i świadczeń,

precyzyjnego wskazania w ogólnych warunkach ubezpieczeń obowiązków i praw stron

umowy ubezpieczenia wraz z podaniem wyłączeń odpowiedzialności zakładu

ubezpieczeń,

sprawowania nadzoru nad podmiotami oferującymi usługi ubezpieczeniowe.

Dodatkowym

uzupełnieniem

gwarancji

prawnych

jest

instytucja

Rzecznika

Ubezpieczonych.

Obok gwarancji prawnych realności ochrony ubezpieczeniowej istotny jest fakt posiadania

przez zakłady ubezpieczeń środków finansowych w wysokości zapewniającej wypłatę

odszkodowań i świadczeń w każdym okresie trwania umowy ubezpieczenia, czyli

gwarancje ekonomiczne. Zakłady ubezpieczeń powinny zatem podejmować działania

bezpieczne, z myślą o zacho9waniu stałej równowagi finansowej. Na odpowiednią

wysokość funduszu ubezpieczeniowego będącego w dyspozycji zakładów mają wpływ

między innymi:

posiadane kapitały własne

przyjęte zasady kalkulacji składek ubezpieczeniowych

właściwa polityka w zakresie tworzenia rezerw techniczno-ubezpieczeniowych

prawidłowa działalność lokacyjna

odpowiednie umowy w zakresie reasekuracji biernej i czynnej

ponoszone koszty działalności

Właściwie prowadzona przez zakłady ubezpieczeń gospodarka finansowa stanowi

ekonomiczne gwarancje realności ochrony ubezpieczeniowej.

Gwarancje bezpieczeństwa, realności i pewności wypłaty odszkodowań i świadczeń

wynikają także z funkcjonowania specjalnych funduszy gwarancyjnych. W Polsce funkcje

taką spełnia Ubezpieczeniowy Fundusz Gwarancyjny.

Kolejną zasadą zgodnie z którą powinny być świadczone usługi ubezpieczeniowe jest

zasada pełności dotycząca poziomu pokrycia strat związanych z realizacja ryzyka

objętego ubezpieczeniem. Postulatem zasady pełności jest pełne pokrycie wszystkich

strat jakie wystąpiły, bez stosowania zbędnych ograniczeń.

W praktyce na poziom realizacji zasady pełności ochrony ubezpieczeniowej wpływają

także techniczne aspekty ubezpieczeń. W ubezpieczeniach majątkowych poziom

pokrycia strat losowych uzależniony jest od wysokości ubezpieczenia oraz wysokości

odszkodowania. Pod pojęciem wysokości ubezpieczenia rozumie się stosunek sumy

ubezpieczenia do wartości ubezpieczonego przedmiotu. W rozważaniach dotyczących

realizacji zasady pełności ochrony ubezpieczeniowej najkorzystniejsza jest sytuacja, w

której suma ubezpieczenia jest równa wartości ubezpieczenia. Występuje wtedy tzw.

ubezpieczenie w pełnej wysokości.

Jeśli suma ubezpieczenia jest wyższa od wartości ubezpieczonego majątku wystąpi

nadubezpieczenie. Gdy suma ubezpieczenia jest niższa od wartości ubezpieczonego

mienia wystąpi niedoubezpieczenie. Osoba ubezpieczona nie ma wówczas zapewnionej

pełnej ochrony ubezpieczeniowej. W celu zwiększenia zainteresowania ubezpieczonych

bezpieczeństwem ubezpieczonego mienia, zakłady ubezpieczeń stosują instrumenty

ograniczające odpowiedzialność zakładu ubezpieczeń jak: udział własny, franszyzę

integralną i franszyzę redukcyjną.

Ostatnią z prezentowanych zasad ubezpieczeń jest zasada powszechności

odnosząca się zarówno do podmiotów objętych ochroną ubezpieczeniową, jak i do

przedmiotów oraz rodzajów ryzyka podlegających ubezpieczeniu. Zgodnie z tą zasadą

każdy podmiot zamierzający ograniczyć ryzyko poprzez ubezpieczenie powinien mieć

taką możliwość. Istotnym czynnikiem wpływającym na powszechność ochrony

ubezpieczeniowej jest niewątpliwie poziom świadomości ubezpieczeniowej oraz

stosowany przymus w ubezpieczeniach obowiązkowych. Chodzi tutaj również o

dostosowanie produktów zakładów ubezpieczeń do potrzeb klientów.

Istota cła, ich rodzaje i funkcje.

CŁO - opłata pobierana przez państwo wg określonych stawek za przejście towaru przez

granicę obszaru celnego (granicę celną). Można określić jako świadczenie pieniężne,

przymusowe, bezzwrotne i nieekwiwalentne pobierane przez państwo od przywozu lub

wywozu towarów przez granicę.

Rodzaje cła :

Fiskalne

Gospodarcze

Reglamentacyjne

Protekcyjne

Prohibicyjne

Cło fiskalne – celem jest dostarczenie państwu odpowiednich dochodów. Aby spełniały

swój cel ich wysokość nie może być ustalana dowolnie i na dowolny towar.

Cło gospodarcze – występuje, gdy poprzez nałożenie opłaty celnej państwo stara się w

określony sposób oddziaływać na zachowania podmiotów gospodarczych

Cło reglamentacyjne – regulujące pożądane kierunki i rozmiary obrotów zagranicznych

Cło protekcyjne – mające za zadanie chronić produkcję krajową przed konkurencją

Cło prohibicyjne – ma na celu zahamowanie przywozu określonych towarów

Ustawa celna reguluje zasady i tryb przywozu towarów na polski obszar celny oraz

wywozu towarów z polskiego obszaru celnego, związane z tym prawa i obowiązki

organów celnych.

Cła określane są na podstawie taryfy celnej lub innych środków taryfowych.

Cło importowe – powszechnie stosowane, pobierane przy przywozie towarów z zagranicy,

ma ogromne znaczenie gospodarcze

Cło eksportowe - stosowane, gdy istnieje duża pewność zbytu eksportowych towarów

po cenie uwzględniającej cło. Stosowane głównie przez kraje słabo rozwinięte w celu

zapewnienia dochodów budżetowi państwa.

Cło tranzytowe - współcześnie nie jest stosowane. Tranzyt bezcłowy może dawać

gospodarce kraju tranzytowego większe korzyści niż wpływy z ewentualnych ceł.

FUNKCJE CŁA

Występują trzy podstawowe funkcje jakie spełniają cła :

funkcja fiskalna

funkcja protekcjonistyczna

funkcja cenotwórcza

których zakres i skutki są uzależnione od rodzaju prowadzonej polityki handlowej przez

państwo w stosunku do zagranicy.

Funkcja fiskalna - polega na wykorzystaniu ceł jako istotnego źródła dochodów

publicznych

Funkcja protekcjonistyczna - polega na ochronie gospodarki (rynku krajowego) przed

towarami zagranicznymi

Funkcja cenotwórcza - jest zewnętrznym wyrazem ochrony rynku krajowego (istotna

rola w kształtowaniu ceł na importowane oraz eksportowane towary).

ZESTAW 9

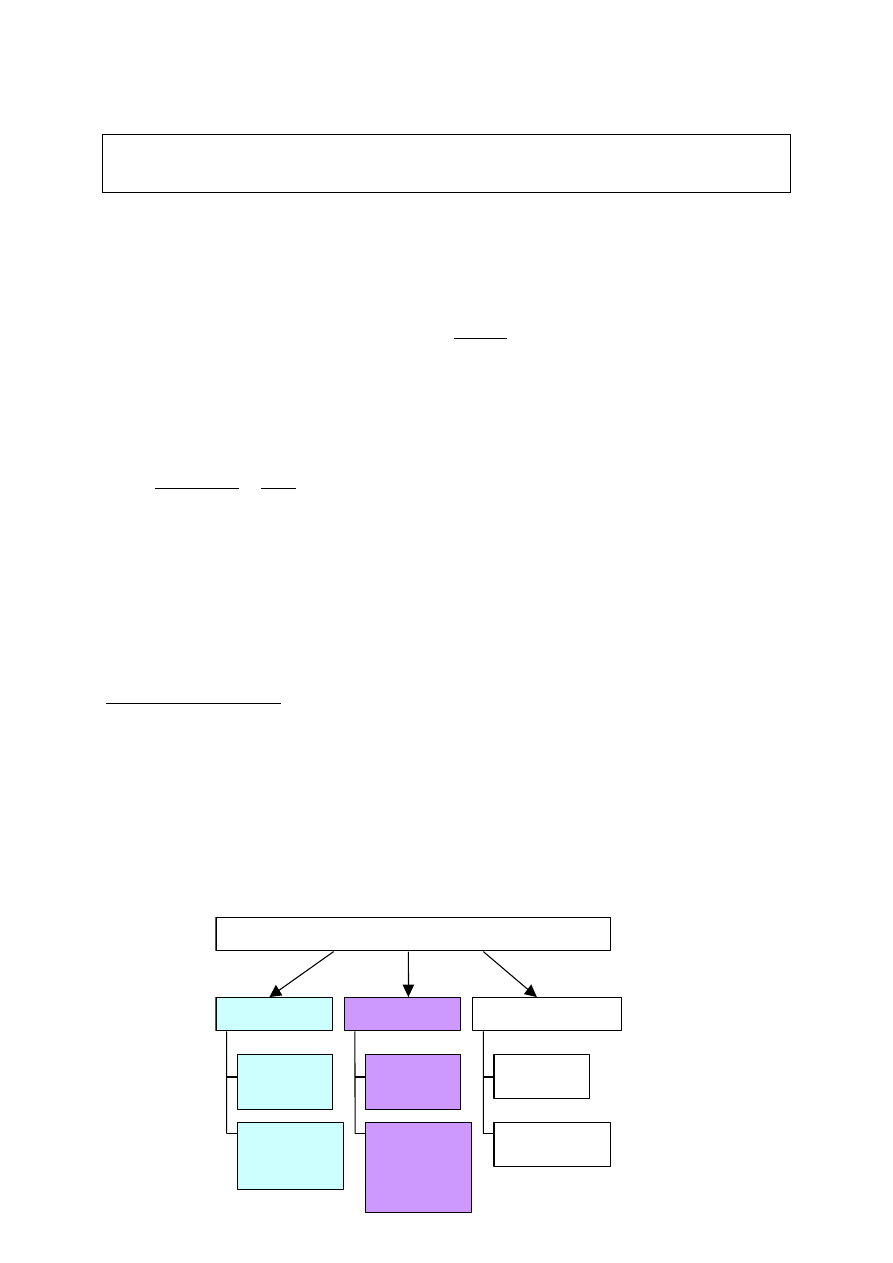

Podmiotowa klasyfikacja zjawisk finansowych.

Opiera się na kryterium rodzajowego zróżnicowania jednostek gospodarujących, które

dokonują operacji pieniężnych, tzn. realizują przychody i wydatki pieniężne oraz

dokonują gromadzenia pieniądza. Na podstawie przyjętego kryterium wyróżnia się 5 grup

zjawisk finansowych:

Finanse przedsiębiorstw - można je nazwać również finansami sektora zarobkowego.

Operacje finansowe dokonywane przez przedsiębiorstwa ma podstawowe znaczenie dla

funkcjonowania finansów jako całości. W przedsiębiorstwach w wyniku procesów

rzeczowych powstaje produkt narodowy brutto oraz tworzą się z jego realizacji przychody

pieniężne, które przez podział i redystrybucję zasilają w przychody pieniężne inne grupy

podmiotów

gospodarujących.

Dla

gospodarki

finansowej

przedsiębiorstw

najbardziej

charakterystyczne jest gromadzenia przychodów

pieniężnych z tytułu sprzedaży towarów i usług, a

więc przychodów ekwiwalentnych czy rynkowych.

Oprócz tego przedsiębiorstwa otrzymują przychody

kredytowe w postaci pożyczek bankowych oraz

transfery, m.in. z rynku kapitałowego, a także z

budżetu państwa. Najbardziej charakterystycznym

kierunkiem pieniężnych wydatków przedsiębiorstw

jest dokonywanie zakupów materialnych czynników

produkcji i wynagradzanie pracowników za pracę, a

więc wydatki typu ekwiwalentnego czyli rynkowego.

Istotne znaczenie w gospodarce finansowej przedsiębiorstw mają też transfery,

występujące w postaci:

podatków i opłat,

Trzeba dodać, że

rynku

kapitałowego

nie należy

traktować jako podmiotowej

grupy zjawisk finansowych; jest

to tylko miejsce (chociaż

zorganizowane w formie

instytucjonalnej jak np. giełda

papierów wartościowych) gdzie

dokonują operacji finansowych

inne grupy jednostek

gospoda

rujących. Operacje na

rynku kapitałowym mają

charakter transferów,

przenoszenia już istniejących

zasobów pieniężnych między

różnymi jednostkami

gospodarującymi.

oprocentowania kredytów bankowych i obligacji,

wypłaty dywidend i innych dochodów właścicielom przedsiębiorstwa (np. z tytułu udziału

w spółkach, poza wspomnianymi dywidendami z tytułu akcji i wynagrodzeniem za

pracę, jeżeli właściciele przedsiębiorstw są w nich zatrudnieni)

składek na ubezpieczenie społeczne i rzeczowe, itp.

Jeżeli przedsiębiorstwo osiąga przychody kredytowe z tytułu pożyczek bankowych, muszą

w nim występować również wydatki kredytowe przy spłacie poprzednio zaciągniętych

pożyczek.

Finanse ludności - nazywane także często finansami gospodarstw domowych. Dla

finansów gospodarstw domowych charakterystyczne jest osiąganie przychodów

pieniężnych wynagrodzeń za pracę (a więc przychodów typu ekwiwalentnego), a także w

postaci transferów. Te ostatnie obejmują dochody właścicieli przedsiębiorstw (z tytułu

udziałów, dywidend itp.), dochody właścicieli kapitałów (np. oprocentowanie obligacji,

depozytów bankowych) oraz emerytury, renty i zasiłki z tytułu ubezpieczenia społecznego

oraz ewentualnych dodatkowych ubezpieczeń osobowych. Gospodarstwa domowe

osiągają też przychody kredytowe, najczęściej w związku z budownictwem

mieszkaniowym i zakupem droższych dóbr trwałej konsumpcji (samochody,

wyposażenie mieszkań itp.)

Najbardziej charakterystycznym kierunkiem wydatków dla gospodarstw domowych są

zakupy towarów i usług o przeznaczeniu konsumpcyjnym (wydatki ekwiwalentne czy

rynkowe) oraz transfery w postaci podatków i opłat, składek z tytułu ubezpieczeń,

oprocentowanie kredytów bankowych, itp. Przy spłacie uprzednio zaciągniętych pożyczek

bankowych występują wydatki kredytowe gospodarstw domowych .

Należy zaznaczyć, że w indywidualnych gospodarstwach rolnych, małych

prywatnych firmach dochodzi do połączenia operacji finansowych typowych dla finansów

przedsiębiorstw z finansami typowymi dla gospodarstw domowych, co jest źródłem

pewnych trudności w analizie przebiegu strumieni pieniężnych w całej gospodarce.

Wymaga to najczęściej dokonywania szacunkowego podziału operacji tych podmiotów na

część przypisywaną sektorowi przedsiębiorstw i na część przypisywaną sektorowi

gospodarstw domowych.

Finanse publiczne - to znaczy finanse państwa i samorządów terytorialnych jako

związków publicznoprawnych. Dla finansów publicznych charakterystyczne jest

gromadzenie środków pieniężnych przede wszystkim w postaci transferów, a więc

podatków, opłat, grzywien, dochodów z przedsiębiorstw państwowych w postaci wpłat z

zysku i dywidend (gdy przedsiębiorstwa te mają formę spółek akcyjnych lub w

przedsiębiorstwach mieszanych, w których część akcji jest własnością prywatną a część

państwową), wpłat z zysku banku centralnego (który jest tradycyjnie zwolniony z

podatku dochodowego płaconego przez banki komercyjne). Transferowy charakter mają

też pożyczki państwowe, lokowane w bankach, na rynku kapitałowym postaci obligacji

państwowych, bonów skarbowych. Kredytowy charakter mogą mieć przychody organów

publicznych (budżetu państwa, budżetów samorządowych) uzyskiwane w postaci

pożyczek bankowych. Do przychodów sektora publicznego nie zalicza się przychodów

rynkowych (ekwiwalentnych), realizowanych przez różne przedsiębiorstwa publiczne w

tym także takie, które mają formę monopoli skarbowych lub przedsiębiorstw

państwowych i samorządowych o specjalnym statusie (np. PKP, różne przedsiębiorstwa

komunalne). Niezależnie od formy ich własności, statusu organizacyjnego i zasad system

finansowego należy je zaliczać do poprzednio omawianego sektora przedsiębiorstw.

Wydatki sektora publicznego mają charakter rynkowy, ekwiwalentny. Chodzi tu o

wydatki związane z wynagrodzeniem osób zatrudnionych w jednostkach organizacyjnych

sektora publicznego (urzędach, instytucjach usługowych o charakterze niezarobkowym,

itp.) a także wydatki polegające na zakupach towarów i usług dla bieżącej i inwestycyjnej

działalności tych jednostek. Wydatki te podlegają w zasadzie regulacji rynkowej, chociaż

wydatki osobowe (wynagrodzenia) w sferze finansów są ponadto regulowane przez różne

normy prawne, które jednak nie mogą kształtować ich w sposób dowolny, bez

uwzględnienia warunków panujących na rynku pracy. W wydatkach finansów publicznych

występuje tez wiele transferów w postaci różnego rodzaju świadczeń z tytułu

ubezpieczenia społecznego (system ubezpieczeń społecznych zaliczany jest do sektora

publicznego także wówczas, gdy jest wydzieloną jednostką bezpośredni związaną z

budżetem państwa), inne go rodzaju subwencji i dotacji dla sektora przedsiębiorstw i

sektora gospodarstw domowych, dotacji budżetu państwa dla budżetów samorządowych

itp. W krajach o rozwiniętej gospodarce rynkowej znaczne wydatki transferowe finansów

publicznych są związane z obsługą długu publicznego (wykup państwowych papierów

wartościowych w terminach ich płatności, oprocentowanie obligacji i bonów skarbowych

itp.). jeżeli finanse publiczne są zasilane za pomocą kredytów bankowych ich zwrot

pociąga za sobą wydatki kredytowe finansów publicznych.

Nadwyżki przychodów pieniężnych nad wydatkami w finansach publicznych (jeżeli

takie występują) tworzą ich rezerwy pieniężne, najczęściej lokowane w postaci

depozytów na rachunkach bankowych.

Finanse banków i innych instytucji kredytowych - sektor bankowy w krajach o

gospodarce rynkowe (również w Polsce) ma dwuszczeblową strukturę: na szczeblu

wyższym jest usytuowany bank centralny (w Polsce - Narodowy Bank Polski), który

dokonuje operacji pieniężnych tylko z jednostkami sektora publicznego i innymi bankami,

na szczeblu niższym - banki komercyjne i inne instytucje kredytowe (np. kasy

oszczędności, instytucje kredytu hipotecznego) prowadzące operacje pieniężne z

niebankowymi jednostkami gospodarującymi różnych sektorów (głównie przedsiębiorstw i

gospodarstw domowych, chociaż i jednostki sektora publicznego wchodzą niekiedy w

stosunki kredytowe z sektorem bankowym) oraz bankami będącymi dla nich miejscem

lokowania rezerw pieniężnych i ostatecznym źródłem refinansowania. Dla banków

charakterystyczne są przede wszystkim operacje kredytowe, związane z emisją (kreacją)

pieniądza i wycofywaniem go z cyrkulacji. Emisją pieniądza depozytowego (żyrowego)

zajmują się wszystkie banki, następuje to przede wszystkim przez tworzenie wtórnych

depozytów przy udzielaniu pożyczek (kredytów bankowych. Natomiast emisją biletów

bankowych i bilonu zajmują się tylko banki centralne, chociaż w niektórych krajach

emisją bilonu zajmuje się skarb państwa, czerpiąc stąd dochody dla sektora publicznego.

Oprócz operacji kredytowych, dla działalności banków charakterystyczne jest

przeprowadzanie operacji rozliczeniowych, obejmujących przyjmowanie depozytów

(wkładów) na rachunki bankowe i dokonywanie przelewów między rachunkami

bankowymi na zleceniowe właścicieli depozytów. Te operacje podobnie jak operacje

kredytowe, nie stanowią przychodów i wydatków pieniężnych banków.

Faktycznymi przychodami pieniężnymi banków są tylko odsetki pobierane z tytułu

oprocentowania kredytów oraz prowizje za wykonywane czynności rozliczeniowe.

Przychody te mają charakter transferów (niektórzy twierdzą, że prowizje za usługi

sektora bankowego należy zaliczać do przychodów rynkowych, ekwiwalentnych, jako

wynagrodzenie za usługi bankowe). Wydatki sektora bankowego, związane

oprocentowaniem depozytów, mają także charakter transferów. Natomiast wydatki

związane z wynagrodzeniami osób zatrudnionych w sektorze bankowym oraz zakupem

różnego rodzaju towarów i usług wykorzystywanych w działalności bieżącej i

inwestycyjnej banków zalicza się do wydatków rynkowych (ekwiwalentnych). Obciążenia

banków z tytułu podatków i opłat publicznych, podziału zysków między właścicieli

(dywidendy od akcji) zalicza się do ich wydatków transferowych.

Finanse ubezpieczeń - ta grupa zjawisk finansowych obejmuje gromadzenie i podział

zasobów pieniężnych przez instytucje ubezpieczeń majątkowych i osobowych (z

wyjątkiem zakładów ubezpieczeń społecznych, które z uwagi na niezarobkowy charakter

działalności są zaliczane do sektora publicznego). Instytucje ubezpieczeniowe gromadzą

przychody pieniężne w postaci składek od jednostek ubezpieczających wartości

materialne i osoby od ryzyka powstania szkód w wyniku wypadków losowych. Wysokość

tych składek i inne warunki ubezpieczeń kształtują się w wyniku konkurencji na

specyficznym

rynku

ubezpieczeniowym,

na

którym

działa

wiele

instytucji

ubezpieczeniowych, w tym także instytucje międzynarodowe. Przychody ze składek

ubezpieczeniowych zalicza się do transferów mimo rynkowej regulacji ich wysokości, gdyż

wzajemne świadczenie zakładu ubezpieczeniowego za wniesione składki maja charakter

warunkowy, mogą wystąpić tylko wówczas, gdy nastąpi szkoda objęta ubezpieczeniem.

Ze składek ubezpieczeniowych wypłaca się odszkodowania i świadczenia za straty

wywołane wypadkami losowymi - są to wydatki transferowe. Pokrywanie wydatków

osobowych i rzeczowych instytucji ubezpieczeniowych stanowi ich wydatki rynkowe. Do

transferów należy zaliczyć także lokowanie przez instytucje ubezpieczeniowe ich rezerw

(na spodziewane w przyszłości wypłaty odszkodowań) na rynku kapitałowym w postaci

zakupu obligacji (instytucje ubezpieczeniowe z reguły nie lokują rezerw w akcjach ze

względu na mniejszą pewność związaną ze zmianami kursów). Natomiast utrzymywanie

płynnych rezerw pieniężnych instytucji ubezpieczeniowych w postaci depozytów na

rachunkach bankowych nie jest ich wydatkiem, a zwiększanie tych rezerw jest

powiększaniem ich zasobów pieniądza.

1

Istota i formy faktoringu.

Faktoring – działalność w ramach której spółka przejmuje odpowiedzialność za

ściągnięcie długów innej spółki (klient zapisuje wszystkie swoje sprzedaże w ciężar

rachunku faktora i otrzymuje od niego natychmiastową zapłatę minus ok.2 lub 3 %

opłaty plus odsetki za okres kredytu handlowego udzielonego klientowi).

Jest to forma krótkoterminowego finansowania transakcji handlowych, alternatywna do

kredytu.

Cechy faktoringu :

cesja wierzytelności (sprzedaży)

umowy zlecenia

dyskonta

Z faktoringiem mamy do czynienia z trójstronnym stosunkiem prawnym, do którego

dochodzi po podpisaniu umowy faktoringu, która jest umową o stosunku ciągłym a na jej

skutek dochodzi do zmiany wierzyciela oraz świadczenia licznych usług.

Istota faktoringu - nabywanie od przedsiębiorców (faktorantów) za określoną cenę

wierzytelności przysługujących im w stosunku do dłużników oraz świadczenia

dodatkowych usług.

Podstawowe formy faktoringu - związane są z kryterium podziału jakim jest

1

Opracowane na podstawie: Z. Fedorowicz, Podstawy teorii finansów

umiejscowienie ryzyka wypłacalności dłużnika.

Formy faktoringu :

faktoring właściwy (pełny)

faktoring niewłaściwy (niepełny)

faktoring mieszany

Faktoring właściwy (pełny) - polega na tym, że faktor na mocy zawartej umowy o

przelew wierzytelności przejmuje wszelkie wierzytelności służące sprzedawcy (dostawcy)

czy usługodawcy względem nabywcy towarów lub usług i zostaje obarczony ryzykiem

wypłacalności (ściągalności).

Rodzaje faktoringu właściwego :

faktoring otwarty - dłużnik (nabywca towaru/usługi) zostaje powiadomiony o

zawarciu umowy faktoringowej (powiadomienia dokonuje jedna ze stron – z reguły

dokonuje tego faktor)

faktoring półotwarty - dostawca towarów lub usługodawca nie powiadamia dłużnika o

zawarciu umowy faktoringu, natomiast czyni to faktor w chwili wezwania odbiorcy

towarów (usług) do zapłaty. Wtedy faktor podaje niezbędne dane, aby odbiorca w

sposób właściwy i w terminie mógł spełnić ciążący na nim obowiązek zapłaty lub inne

świadczenia wynikające z zawartej umowy (sprzedaży lub o określoną usługę)

faktoring tajny - odbiorca towaru (usługobiorca) nie jest powiadomiony o zawarciu

umowy faktoringu tzw. faktoring nie notyfikowany

meta-faktoring - na Bank sprzedawcy lub dostawcy / usługodawcy dokonany zostaje

przelew wierzytelności przez sprzedawcę(dostawcę/usługodawcę). Natomiast Bank

zawiera umowę z firmą faktoringową i wtedy zostaje rozłożone ryzyko wypłacalności

dłużnika (nabywcy towaru lub usług) pomiędzy Bank i faktora.

faktoring powierniczy - Bank, do którego należy dany zbywca towarów lub usług

upoważnia firmę faktoringową do wykonania określonych usług faktoringowych na

rzecz zbywcy oraz ściągnięcie od odbiorców oznaczonych wierzytelności. Wtedy faktor

działa na rzecz Banku a nie cesjonariusza wierzytelności.

Faktoring eksportowy i międzynarodowy - przedmiotem są wierzytelności

eksporterów wynikające z umów dostawcy towarów. Ma dwie postacie :

system dwóch faktorów - eksporter przelewa wierzytelności przysługujące mu z

dostawy w stosunku do zagranicznych odbiorców na faktora działającego w tym

samym kraju co eksporter. Faktor zawiera drugą umowę faktoringową z faktorem

z kraju importera

system prostego faktoringu eksportowego - eksporter przelewa przysługujące mu w

stosunku do zagranicznych odbiorców wierzytelności na rzecz faktora z tego

samego kraju co on

system prostego faktoringu importowego - eksporter przelewa swe wierzytelności

na faktora w kraju odbiorcy

faktoring zmodyfikowany - wprowadzenie do przedsiębiorstw

produkcyjnych i usługowych w krajach kapitalistycznych wysoko rozwiniętych

metod elektronicznego opracowywania danych. W umowie faktoringowej

faktor zastrzega sobie nadzór nad wykonywaniem czynności przez

przedsiębiorstwo, z którym zawarł umowę. Funkcje faktora są na płaszczyźnie

prawno-finansowej i przejęciu wierzytelności przedsiębiorstwa sprzedawcy.

faktoring zaliczkowy - przedmiotem są honoraria lekarzy, architektów,

notariuszy i adwokatów. Zawierane umowy faktoringowe z w/w polegają na

wypłacaniu przez faktora zaliczki pieniężnej na ich konto honorariów, a faktor

przejmuje ich wierzytelności.

faktoring mieszany - w ramach tej samej umowy co do jednych

wierzytelności faktor przejmuje na siebie ryzyko wypłacalności dłużnika

(faktoring właściwy), a co do pozostałych wierzytelności tego ryzyka nie

bierze (faktoring niewłaściwy). W zawieranych umowach faktoringowych

strony określają tzw. kwoty graniczne (max), do których faktor przejmuje

ryzyko wypłacalności dłużnika.

Podmioty faktoringu :

Faktorant - dostawca towarów / usług upoważniony do otrzymania świadczenia

pieniężnego z tytułu dostawy / usługi

Dłużnik - odbiorca towarów / usług zobowiązany z tytułu nabytych towarów / usług

do uiszczenia wierzycielowi (faktorantowi) świadczenia pieniężnego

Faktor - wyspecjalizowany podmiot finansowy (bank. Spółka faktoringowa)

nabywający wierzytelności przysługujące faktorantom wobec ich dłużników oraz

świadczący dodatkowe usługi na rzecz faktoranta

Przedmiot faktoringu - dotyczy wierzytelności w obrocie gospodarczym. Źródła

wierzytelności to :

umowa dostawy towarów

umowa wykonania usług

ZESTAW 10

Wyjaśnij pojęcia: gospodarka finansowa i polityka finansowa.

Gospodarka finansowa - zawiera działania związane z:

przygotowaniem przeprowadzenia wszelkiego rodzaju operacji pieniężnych, w tym

również ich planowanie

faktyczną realizacją tych operacji pieniężnych czyli zjawiska gromadzenia i podział

zasobów pieniężnych

ewidencją i analizą przebiegu operacji pieniężnych w przeszłości w celu wyciągnięcia

wniosków co do dalszych działań w tym obszarze.

Polityka finansowa oznacza dokonywanie wyboru zarówno celów jak i sposobów czy

metod ich osiągania. Treść polityki finansowej zależy od podmiotu, który realizuje

gospodarkę finansowa.

Inną treść będzie miała np. polityka finansowa przedsiębiorstwa, inną - polityka

finansowa państwa, a jeszcze inną np. wielka korporacja.

Gospodarka finansowa może być prowadzona swobodnie, ale w ramach systemu

finansowego państwa który jest regulowanych przez parlament uchwalający odpowiednie

ustawy.

Nie ma nakazu co do formy prowadzenia gospodarki finansowej, jedynymi ograniczeniami

są: działalność koncesjonowania i monopol państwa.

Taki system finansowy jaka polityka finansowa państwa na którą składają się polityka

fiskalna i polityka monetarna.

Wyjaśnij pojęcia związane z wekslem: trasant, akceptant, remitent, awal, indos.

Weksel - dokument kredytowy, zawierający bezwarunkowe zobowiązanie zapłaty

określonej sumy pieniężnej w określonym terminie, miejscu przez osoby podpisane

(wystawca lub osoba wskazana). Musi być w formie przewidzianej przez prawo (specjalny

blankiet). Może być wykorzystywany do regulowania zobowiązań wobec innych

kontrahentów lub można go odstąpić innej osobie za gotówkę (tzw. dyskonto) tylko, gdy

na wekslu nie ma napisu “nie na zlecenie” .

Trasant - osoba wystawiająca weksel

Akceptant - osoba zobowiązująca się do zapłaty określonej sumy pieniężnej;

inaczej to trasat - dłużnik wekslowy wskazany przez trasanta; również może nim być

wystawca weksla ale nie może nim być remitent. W wekslu trasowanym osoba mająca

zapłacić sumę wekslową

Remitent - pierwszy właściciel weksla, pierwszy indosant;

osoba wskazana na wekslu, której ma być wypłacona suma wekslowa

Awal - poręczenie wekslowe zabezpieczające zapłatę weksla do wysokości sumy

wekslowej lub jej części. Jest to dodatkowa gwarancja uzyskania zapłaty w przypadku,

gdy osoba zobowiązana nie dokona jej to wtedy musi to uczynić poręczyciel.

Indos - przeniesienie praw wynikających z posiadania weksla na inną osobę

Indosant - osoba przenosząca prawa z weksla

Indosariusz - osoba na rzecz której zostają przeniesione prawa

ZESTAW 11

Czynności banków komercyjnych.

Czynności bankowe to tzw. operacje - jest to specyficzna forma działalności

usługowej, której przedmiotem są przede wszystkim pieniądze, realizowane przez Bank

jako instytucję finansową.

Cechy operacji bankowych :

Są realizowane w drodze operacji pieniężnych, mają charakter pieniężny

Są określane wartościowo (wielkość kredytu depozytu) rzadziej przez ilość (zakup akcji)

Bank dokonuje ich we własnym interesie (lokaty międzybankowe) lub w interesie swoich

klientów

Przeważnie są wykonywane za pomocą rachunku bankowego

Rodzaje operacji bankowych :

Operacje pasywne tzw. bierne - polegają na gromadzeniu powierzonych Bankowi

wolnych i nie zagospodarowanych środków pieniężnych (wkłady bieżące i terminowe

różnych grup klientów, lokaty przyjmowane od innych banków, kredyty –

redyskontowy, lombardowy – zaciągane w Banku Centralnym, emisja własnych

papierów wartościowych ). Struktura tych operacji jest wg grup klientów

(segmentacja rynku) i wg źródeł pochodzenia środków.

Operacje aktywne (czynne) - polegają na wykorzystaniu zgromadzonych w Banku

środków do udzielania różnego rodzaju kredytów (gospodarcze, konsumpcyjne,

pożyczki pieniężne, awale bankowe, faktoring, leasing) i lokowania ich w korzystne

przedsięwzięcia (lokaty międzybankowe, lokaty na rynku finansowym) oraz stanowią

one najważniejsze źródło dochodów Banku.

Operacje pośredniczące tzw. usługowe - są to czynności wykonywane na zlecenie

i ryzyko klienta oraz czynności ewidencyjno-rozliczeniowe (prowadzenie rachunków

bankowych; przeprowadzanie rozliczeń pieniężnych; zarządzanie papierami

wartościowymi i funduszami; doradztwo finansowe; depozyty rzeczowe i sejfy).

Operacje czynne i bierne są przeprowadzane przez banki na własny rachunek i własne

ryzyko.

Wykonywane czynności bankowe :

Prowadzenie rachunków bankowych

Przyjmowanie wkładów oszczędnościowych i lokat terminowych

Przeprowadzanie rozliczeń pieniężnych

Udzielanie i zaciąganie kredytów oraz pożyczek pieniężnych

Operacje wekslowe i czekowe

Wydawanie kart płatniczych oraz wykonywanie operacji przy ich użyciu

Dokonywanie lokat terminowych w bankach

Przyjmowanie oraz udzielanie poręczeń i gwarancji bankowych

Dokonywanie obrotu wartościami dewizowymi oraz prowadzenie obsługi finansowej

obrotów z zagranicą

Obsługa pożyczek państwowych

Emitowanie papierów wartościowych i dokonywanie obrotu nimi

Kupno zagranicznych papierów wartościowych

Przechowywanie przedmiotów, papierów wartościowych oraz udostępnianie skrytek

sejfowych

Na zlecenie innych banków wykonywanie czynności należących do zakresu działania

banków zlecających

Zaciąganie zobowiązań związanych z emisją papierów wartościowych

Dokonywanie zamiany wierzytelności na składniki majątku dłużnika

Nabywanie i zbywanie nieruchomości oraz wierzytelności ubezpieczone hipoteką

Usługi doradcze w sprawozdaniach finansowych

Te czynności mogą być wykonywane jeżeli są one przewidziane w statucie Banku.

Do usług bankowych należą też Biura Maklerskie, które dokonują na zlecenie klientów

różnych operacji na giełdzie papierów wartościowych a zarazem doradza klientom jak

korzystnie lokować wolne środki pieniężne na rynku kapitałowym i pieniężnym.

Wyjaśnij różnice między podatkami i opłatami. Wymień rodzaje opłat.

Podatki i opłaty są grupą dochodów sektora publicznego. Chociaż państwo świadczy

na rzecz ogółu obywateli różne usługi bezpłatnie, to nie ma bezpośredniego związku

między płaceniem podatków a korzystaniem z tych ulg. Inaczej jest z opłatami. Opłaty są

nakładane na te podmioty, które korzystają bezpośrednio z usług publicznych i czynności

urzędowych wykonywanych przez organy państwa, np. opłaty skarbowe, kary i grzywny.

Podatek jest świadczeniem pieniężnym o charakterze przymusowym, bezzwrotnym

ogólnym i nieodpłatnym pobieranym przez państwo lub inny związek o charakterze

publicznoprawnym, zgodnie z przepisami prawa, które określają wysokość, warunki i

terminy tego świadczenia.

CECHY PODATKU:

przymusowość

bezzwrotność

ogólność (powszechność) władza określa reguły wedle których dany podmiot staje się

podatnikiem

nieodpłatność w zamian za wnoszony podatek nie otrzymujemy żadnego świadczenia

charakter pieniężny

Opłatę można zdefiniować jako: świadczenie pieniężne o charakterze

przymusowym, bezzwrotnym, odpłatnym, jednostronnie ustalane i pobierane

przez władze publiczne z tytułu określonych czynności urzędowych oraz usług

jednostek sektora publicznego.

Zasadniczą cechą opłat jest to, że ich ponoszenie jest zawsze związane z pewnym

konkretnym świadczeniem ze strony organów władzy i administracji publicznej (opłata za

podjęcie decyzji administracyjnej np. zezwolenie na budowę domu) lub ze strony

jednostek sektora publicznego (np. przedszkole). Właśnie to kontrświadczenie odróżnia

opłatę od podatku przy którym następuje nieodpłatne przejęcie części dochodu lub

majątku podatnika na rzecz władz publicznych.

Jeśli koszty wytworzenia usługi, za które ponoszone są opłaty, są niewspółmiernie

niskie w stosunku do opłaty, to w opłaty wkomponowane są elementy fiskalne pełnią

identyczną funkcję jak podatki. Jeżeli do tego wnoszenie opłaty jest przymusowe to

podobieństwo do podatku jest jeszcze większe.

Przymusowość podatku ma charakter przymusu administracyjnego.

Obywatel w pewnych sytuacjach zmuszony jest do korzystania z pewnych świadczeń

ze strony władz publicznych. Przykładem może być posiadanie paszportu, które nie jest

obowiązkowe. Z przymusem bezpośrednim mamy do czynienia gdy na mocy

obowiązujących przepisów prawnych obywatel musi dokonać pewnej czynności w związku

z którą konieczne jest wniesienie opłaty, np. posiadanie dowodu osobistego jest

obowiązkowe, a za jego wydanie należy wnieść opłatę.

Z punktu widzenia kryterium przedmiotowego można wyróżnić następujące grupy

opłat stosowanych przez władze publiczne:

opłaty związane z czynnościami organów władz publicznych [opłaty za czynności

organów administracji rządowej i samorządowej (sądowe, administracyjne, osobiste,

np. za wydanie aktu stanu cywilnego i rzeczowe, np. za udzielenie koncesji)]

opłaty z tytułu usług wytwarzanych przez jednostki sektora publicznego [opłaty za

usługi podmiotów gospodarki publicznej (np. za korzystanie z komunikacji

publicznej)]

opłaty za korzystanie ze środowiska naturalnego (np. klimatyczne)

Opłaty ad.1 są zbliżone w swoim charakterze do podatków, gdyż koszty są minimalne w

porównaniu z wysokością opłat.

Opłaty ad.2 są kształtowane najczęściej na poziomie rzeczywistego kosztu świadczenia

usługi, z możliwością niewielkiego narzutu (zysku).

ZESTAW 12

Instrumenty wykorzystywane przez NBP w celu kształtowania podaży

pieniądza.

Instrumenty polityki monetarnej banku centralnego można podzielić na trzy grupy:

instrumenty kontroli ogólnej ,

instrumenty kontroli selektywnej,

oddziaływanie przez perswazję.

Instrumenty kontroli ogólnej oddziaływają na wszystkie instytucje pośrednictwa

finansowego równocześnie, z jednakowym natężeniem. Do tego rodzaju instrumentów

zaliczamy:

politykę rezerw obowiązkowych

politykę zmian stopy redyskontowej

operacje otwartego rynku

Realizując swój podstawowy cel polegający na utrzymaniu stabilnego poziomu cen NBP

podporządkował mu główne kierunki prowadzonej przez siebie polityki pieniężnej. W

szczególności dotyczy to kształtowania podaży pieniądza, wysokości stóp procentowych i

kursu walutowego.

Od stycznia 1998 roku coroczne założenia polityki pieniężnej ustala nowy kolegialny

organ, którym jest działająca przy NBP Rada Polityki Pieniężnej.

Polityka rezerw obowiązkowych

W celu kształtowania podaży pieniądza i działalności kredytowej banków, NBP prowadzi

tzw. politykę rezerw obowiązkowych, czyli gromadzi rezerwy obowiązkowe banków

komercyjnych. Rezerwę obowiązkową stanowi wyrażony w złotych, określony procent

środków pieniężnych zgromadzonych w złotych i walutach obcych na rachunkach

bankowych, środków pochodzących ze sprzedaży papierów wartościowych oraz innych

środków przejętych przez bank i podlegających zwrotowi. Stopa rezerwy obowiązkowej

może być zróżnicowana w zależności od umownego okresu przechowywania środków

pieniężnych oraz rodzaju waluty. Wysokość stopy rezerw obowiązkowych ustala

działająca przy NBP Rada Polityki Pieniężnej. Rada, podnosząc stopy rezerw musi

pamiętać o tym, że stopa rezerw nie może przekroczyć 30% od wkładów na żądanie oraz

20% od wkładów terminowych.

Banki są zobowiązane przechowywać swoje rezerwy obowiązkowe na nie

oprocentowanych rachunkach w NBP. Ponadto bank nie ma prawa dysponowania

środkami odprowadzonymi na rachunek rezerw. Dlatego im wyższy poziom rezerw tym

mniej pozyskanych środków bank może przeznaczyć na kredyty.

Rezerwy wpływają na:

ilość pieniądza w obiegu

utrzymanie płynności przez banki komercyjne.

Stopy rezerw obowiązkowych:

5% - depozyty a vista

5% - depozyty terminowe

5% - depozyt walutowe

Podniesienie wskaźnika rezerw obowiązkowych powoduje obniżenie mnożnika

pieniężnego, a więc osłabienie możliwości wzrostu podaży pieniądza.

Polityka stóp procentowych NBP

Polityka kredytowa banku centralnego związana jest z refinansowaniem banków,

polegającym na udzielaniu przez bank centralny kredytów innym bankom (przede

wszystkim są to kredyty redyskontowe i lombardowe). Bank centralny zmieniając

wysokość stóp procentowych od udzielanych kredytów, zachęca lub powstrzymuje banki

od ich zaciągnięcia, co w konsekwencji wpływa na ilość pieniądza w obiegu. Wszystkie te

kredyty nazwane są kredytami refinansowymi ponieważ refinansują działalność banków

komercyjnych.

Bank

centralny

udziela

kredytu

redyskontowego

na

podstawie

zdyskontowanych wcześniej przez banki komercyjne weksli jednostek gospodarczych.

dotyczy to pewnych grup weksli:

weksli handlowych pochodzących z obrotu gospodarczego (bank centralny może

preferować weksli związane z konkretną działalnością ,np. skupem produktów

rolnych)

nie mogą to być weksle o charakterze gwarancyjnym

weksel indosowany

z określonym terminem płatności

płatność może nastąpić nie później niż 3 m-ce (90 dni) od momentu redyskontowania i

nie wcześniej niż 15 dni

Bank centralny wyznacza wysokość stopy redyskontowej będącej punktem odniesienia

dla banków komercyjnych ustalających na wyższym poziomie własną stopę

redyskontową oferowaną jednostkom gospodarczym. Zmiany stopy redyskontowej

wpływają więc pośrednio na ponoszone przez przedsiębiorstwa koszty kredytu.

Obniżenie stopy redyskontowej, obniżając koszt kredytu pobudza ogólny wzrost

aktywności gospodarczej. Jej podwyższenie ogranicza akcje kredytową banków i działa

w przeciwnym kierunku. Bank centralny nie ma jednak pełnej swobody w ustalaniu

poziomu stopy procentowej bo w gospodarce rynkowej kształtuje się ona w wyniku

podaży i popytu na pieniądz. Ustalenie wysokości stopy redyskontowej jest ważnym

zadaniem banku centralnego. Stanowi ona bowiem punkt odniesienia przy

podejmowaniu decyzji ekonomicznych przez jednostki gospodarcze. Muszą one bowiem

kalkulować swoje przyszłe przedsięwzięcia aby pokryć koszt kredytu i uzyskać

odpowiednią nadwyżkę (zysk).

W ramach polityki redyskontowej banki centralne posługują się nie tylko stopą

procentową, ale stosować mogą także wobec pewnych poszczególnych banków

kontyngenty redyskontowe i wymagania jakościowe, warunkujące przyjęcie weksli do

redyskonta. Bank centralny mnie ma obowiązku udzielenia kredytu konkretnemu

bankowi. Może więc uzależnić kontyngent redyskontowy od wielkości kapitału lub

struktury aktywów, określających odpowiedzialność majątkową danego banku.

Stopa redyskonta weksli przyjmowanych od banków do redyskonta przez NBP wynosi

19,5%

Kredyt lombardowy.

Kredyt udzielany pod zastaw papierów wartościowych (do 80% wartości nominalnej i

wiarygodny emitent) składanych przez banki komercyjne. Kredyt lombardowy

udzielany jest bankowi, który ma trudności z terminowym regulowaniem zobowiązań

oraz w sytuacji gdy występuje trudna sytuacja na rynku pieniężnym. Kredyt ten

powinien być spłacony w ciągu 3 miesięcy - jego zadaniem jest przejściowa pomoc w

utrzymaniu płynności.

Oprocentowanie kredytu refinansowego pod zastaw papierów wartościowych zwany

kredytem lombardowym wynosi 21%

Operacje otwartego rynku.

Celem ich jest odciągnięcie z rynku nadmiernych środków pieniężnych lub doprowadzić

do większej podaży pieniądza w obiegu.

Polegają na sprzedawaniu i kupowaniu własnych papierów wartościowych czyli bonów

pieniężnych oraz na kupowaniu i sprzedawaniu papierów wartościowych emitowanych

przez Skarb Państwa czyli bonów skarbowych.

Jeżeli bank centralny kupuje bony skarbowe od banków komercyjnych dostarcza

im w ten sposób dodatkowych środków pieniężnych zwiększając tym samym ich

możliwości kredytowe. Natomiast w sytuacji gdy bank ten sprzedaje bankom

komercyjnym papiery wartościowe zmniejsza się ilość środków będących w posiadaniu

banków. Bank centralny wycofując pieniądze z obiegu zmniejsza możliwości kredytowe

banków komercyjnych.

Operacje otwartego rynku mogą być prowadzone w formie dwóch rodzajów

przetargów:

Przetarg kwotowy (ilościowy) i przetarg odsetkowy (procentowy).

W pierwszym przypadku bank centralny ustala wysokość stawki zakupu (tzw. stawkę

stałą), a banki komercyjne podają kwoty, jakie chciałyby sprzedać bankowi

centralnemu po tej stawce. W odpowiedzi na złożenie ofert bank centralny rozdzieloną

przez siebie kwotę zakupu proporcjonalnie do złożonych ofert. Stosowany bardzo

rzadko.

W przetargu procentowym banki komercyjne podają stawkę procentową po której

chciałyby zawrzeć transakcję. Bank centralny w ramach ustalonej przez siebie kwoty,

przyznaje możliwość sprzedaży zaczynając od banków, które zaproponowały najwyższą

stawkę. Wysokość ostatecznej stopy procentowej jest ustalana na podstawie najniższej

(marginalnej) stawki przydziału. Przy przetargu procentowym tendencje rynkowe mają

większy wpływ na kształtowanie się wysokości procentu.

Najprostszą formą operacji otwartego rynku są operacje bezwarunkowe, w trakcie

których bank centralny kupuje albo sprzedaje papiery wartościowe.

Instrumentem wykorzystywanym do doraźnego regulowania płynności systemu

bankowego są operacje warunkowe.

Występują dwa rodzaje operacji warunkowych:

operacje warunkowego zakupu (REPO)

operacje warunkowej sprzedaży (REVERSE REPO)

OPERACJE WARUNKOWEGO ZAKUP[U (REPO) - polegają na tym, że bank centralny

kupuje papiery wartościowe od banków komercyjnych, zobowiązując je do ich odkupienia

po określonej cenie i w określonym terminie.

OPERACJE WARUNKOWEJ SPRZEDAŻY (REVERSE REPO) - polegają na tym, że bank

centralny sprzedaje papiery wartościowe od banków komercyjnych, zobowiązując je do

ich odsprzedaży po określonej cenie i w określonym terminie.

W ramach polityki otwartego rynku bank9i centralne prowadza operacje dewizowe typu

SWAP, polegające na kupnie dewiz lub waluty z dostawą natychmiastową przy

jednoczesnej umowie sprzedaży tej samej kwoty w określonym terminie, po

uzgodnionym kursie od tego samego partnera. W ten sposób bank centralny stawia do

dyspozycji bankom swój pieniądz na czas operacji SWAP (przy kupnie), a w przypadku

sprzedaży - zabiera pieniądz bankom komercyjnym.

Polityka otwartego rynku wykorzystuje zarówno cenę sprzedaży oraz kupna

papierów wartościowych, jak i wielkość sprzedanych lub kupionych papierów

wartościowych czy dewiz.

Operacje otwartego rynku mogą być efektywne tylko wówczas, gdy istnieje

rozbudowany rynek pieniężny, który będzie mógł zakupić papiery wartościowe

zaoferowane przez bank centralny lub odstąpić je temu bankowi.

Tak więc warunkami efektywności operacji otwartego rynku są:

Odpowiednia chłonność rynku pieniężnego i kapitałowego

Budzące zaufanie papiery wartościowe

(NBP prowadzi 28 - dniowe operacje otwartego rynku o stopie rentowności nie niższej niż

17% w skali roku)

Polityka pieniężna prowadzona przez bank centralny może być polityką restrykcyjną lub

ekspansywną.

Polityka restrykcyjna - nazywana także polityką "twardego pieniądza", polega na

ograniczeniu podaży pieniądza. Cel ten osiągany jest poprzez podnoszenie stóp

kredytowych udzielanych przez bank centralny oraz równoczesne podnoszenie stopy

rezerw obowiązkowych. Jeśli środki te nie przynoszą spodziewanych skutków, bank

centralny odpowiednio ukierunkowuje operacje otwartego rynku. Oferuje sprzedaż

wysoko oprocentowanych papierów wartościowych , zachęcając w ten sposób banki

komercyjne do ich kupowania.