Elementy składowe sprawozdania finansowego:

- rachunek wyników

- bilans

- przepływy pieniężne

- informacja dodatkowa

- sprawozdanie zarządu z działalności

Analiza pionowa – czyli struktury, gdzie razem aktywa stanowią 100 %

(dotyczy bilansu i rachunku wyników)

Analiza pozioma – to majątek i źródła jego finansowania. To jest grupa

lub pozycja przeanalizowana w kontekście różnych grup czasowych, w

układzie: miesięcy, kwartałów, lat

ANALIZA WSKAŹNIKOWA

1. wskaźniki rentowności – (I grupa)

a) ROA – wskaźnik rentowności aktywów

b) ROE – wskaźnik rentowności kapitału własnego

Wskaźniki te mówią nam ile groszy zysku przyniesie nam 1 złotówka

nakładu.

2. wskaźniki płynności – (II grupa)

a) wskaźnik płynności bieżącej (ogólnej)

majątek obrotowy / zobowiązania krótkoterminowe

b) szybki wskaźnik płynności

majątek obrotowy – zapasy / zobowiązania krótkoterminowe

c) bardzo szybki wskaźnik płynności

majątek obrotowy – zapasy – należności / zobowiązania

krótkoterminowe

3. wskaźnik obrotowości = efektywności = sprawnego działania

– (III grupa)

a) spływ należności

średni stan należności * 365 / sprzedaż

b) spłata zobowiązań

średni stan zobowiązań * 365 / zakup

c) rotacja zapasów

średni stan zapasów * 365 / koszt własny sprzedaży

4. wskaźniki zadłużenia i obsługi długu – (IV grupa)

proporcja kapitału obcego do kapitału własnego (lub do pasywów)

5. wskaźniki rynku kapitałowego – (V grupa)

a) główny (price / erning)

cena 1 akcji / zysk 1 akcji

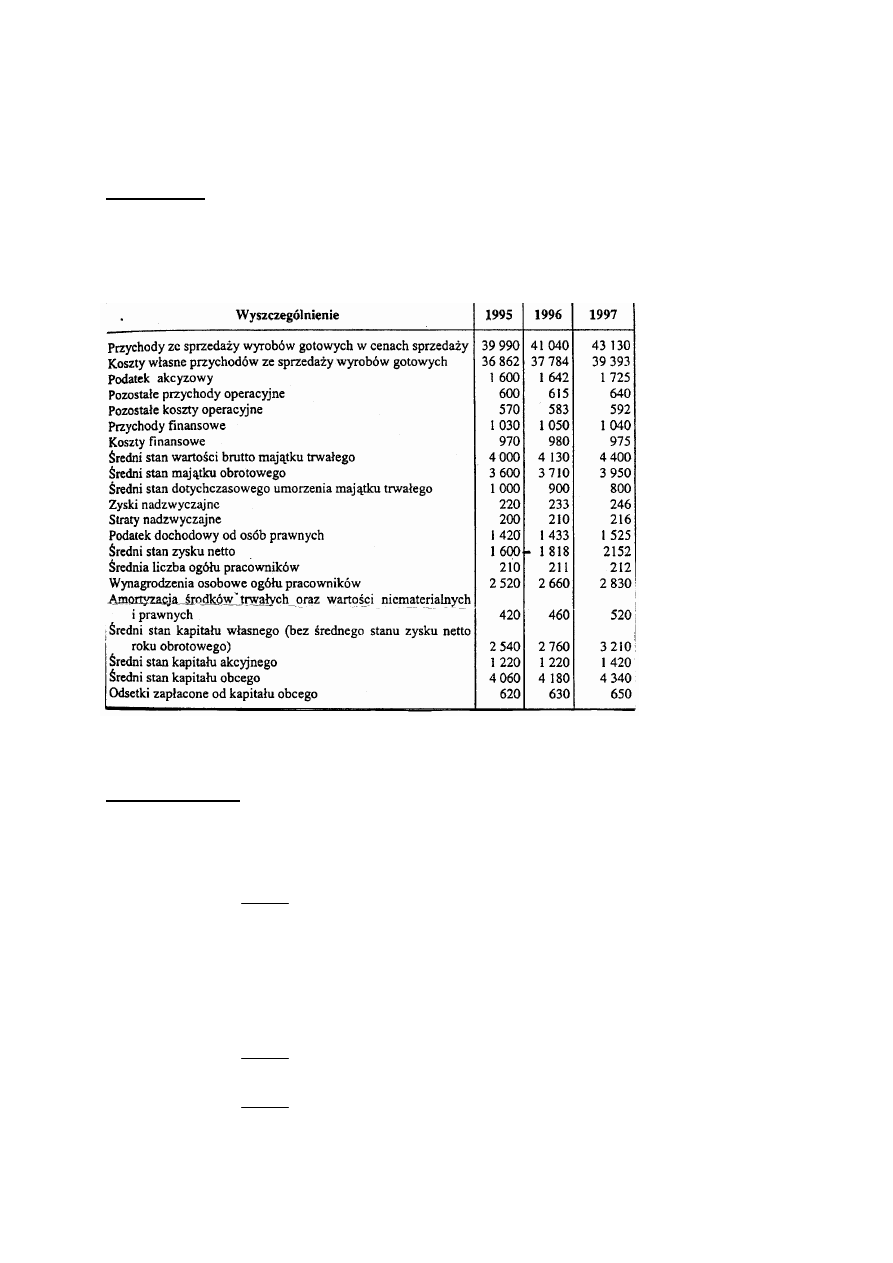

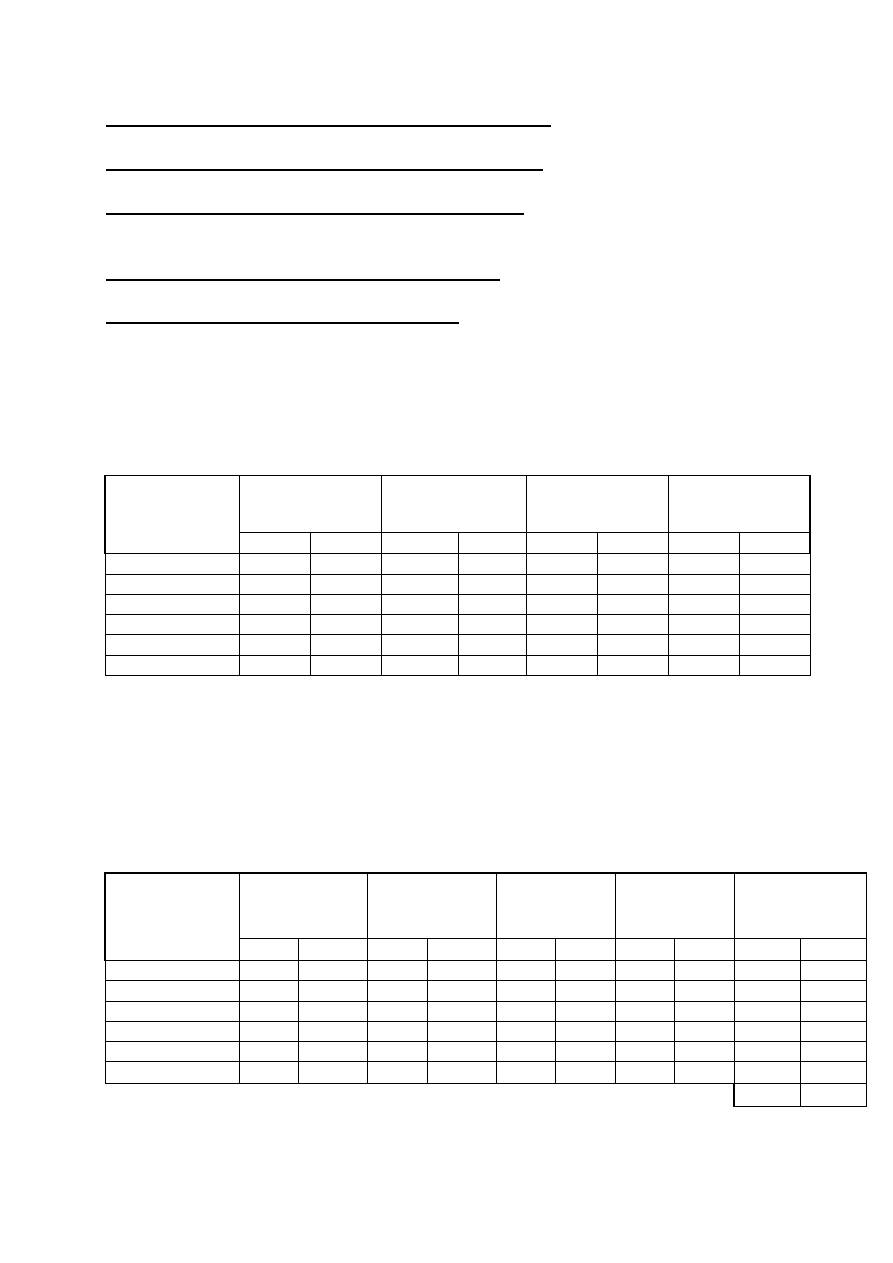

Zadanie 1

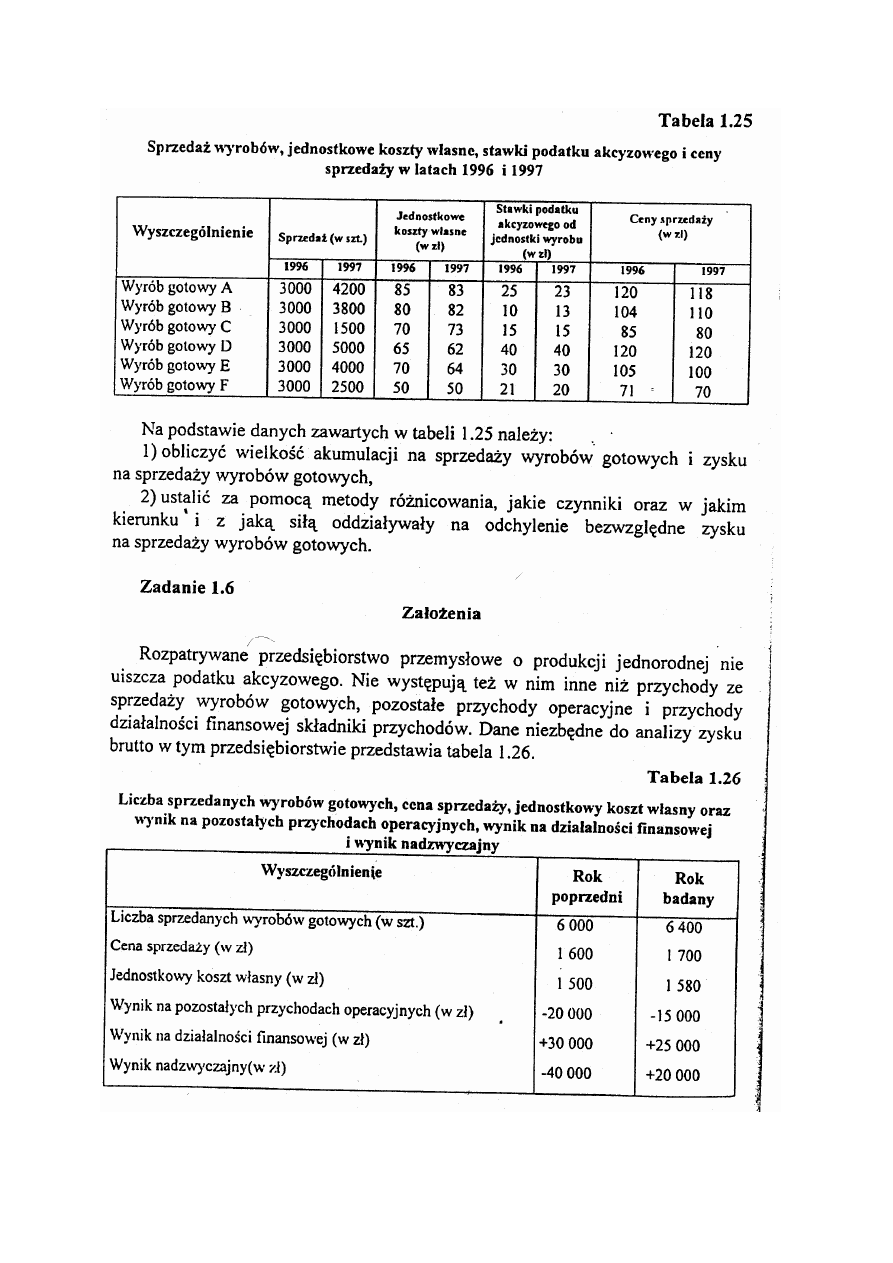

Tabela 1.19

Komponenty poszczególnych poziomów wyniku finansowego i wskaźnika

produktywności (krążenia) majątku w cenach stałych w rozpatrywanym

przedsiębiorstwie w latach 1995–1997 (w tys. zł)

zapasy - 1000

należności - 1600

środki pieniężne – 1000

Rozwiązanie:

1. wskaźniki dynamiki sprzedaży – (przychody ze sprzedaży YY /

przychody ze sprzedaży XX) * 100%

a) 1996 / 1995

b) 1997 / 1995

c) 1997 / 1996

%

9

,

102

%

100

*

39900

41040

W

DS

%

1

,

105

%

100

*

41040

43130

%

9

,

107

%

100

*

39900

43130

W

W

DS

DS

2. wskaźniki dynamiki pozostałych przychodów operacyjnych:

3. wskaźniki rentowności:

a) eksploatacyjny

b) operacyjny

c) gospodarczej

d) całkowity

e) bilansowy

Zysk na sprzedaży = przychody ze sprzedaży – koszty własne

sprzedaży

Zysk operacyjny = zysk na sprzedaży + przychody operacyjne –

koszty operacyjne

Zysk na działalności gospodarczej = zysk operacyjny + przychody

finansowe – koszty finansowe

Zysk brutto = zysk na działalności gospodarczej + zyski

nadzwyczajne – straty nadzwyczajne

Zysk netto = zysk brutto – podatek dochodowy od osób prawnych

4. wskaźniki rentowności majątku trwałego brutto dla 1995r.

Wskaźnik udziału majątku trwałego w majątku całkowitym

(majątek trwały / majątek całkowity) * 100% = (3000 / 6600) * 100% =

45,45%

majątek trwały netto = średni stan majątku trwałego brutto –

średni stan umorzenia

majątek całkowity = majątek trwały netto + średni stan majątku

obrotowego

%

1

,

104

%

100

*

615

640

%

100

*

1996

1997

%

7

,

106

%

100

*

600

640

%

100

*

1995

1997

%

5

,

102

%

100

*

600

615

%

100

*

1995

1996

W

W

W

Dppo

Dppo

Dppo

06

,

0

21000

218

14

,

0

11000

1638

40

,

0

4000

1618

39

,

0

4000

1558

38

,

0

4000

1528

W

W

W

W

W

Wskaźnik udziału majątku obrotowego w majątku całkowitym

(majątek obrotowy / majątek całkowity) * 100% = (3600 / 6600) * 100%

= 54,54%

Wskaźnik struktury majątku

(majątek trwały / majątek obrotowy) * 100% = (3000 / 3600) * 100% =

83,33%

Wskaźnik udziału zapasów w majątku obrotowym

(zapasy / majątek obrotowy) * 100% = (1000 / 3600) * 100% = 27,78%

Wskaźnik udziału należności w majątku obrotowym

(należności / majątek obrotowy) * 100% = (1600 / 3600) * 100% =

44,44%

WSKAŹNIKI SŁUŻĄCE OCENIE SYTUACJI FINANSOWEJ:

Wskaźnik udziału kapitału własnego w kapitale łącznym

(kapitał własny / kapitał łączny) * 100% =

Wskaźnik udziału kapitału obcego w kapitale łącznym

(kapitał obcy / kapitał łączny) * 100% = (4060 / 6600) * 100% =

61,52%

Podstawowy wskaźnik struktury pasywów

[(kapitał własny + zysk netto) / kapitał obcy] * 100% =

Wskaźnik zadłużenia

(kapitał obcy / kapitał własny) * 100% =

Wskaźnik udziału kapitału długoterminowego w kapitale łącznym

[(kapitał własny + zobowiązania długoterminowe + rezerwy) / kapitał

łączny] * 100% =

zobowiązania długoterminowe = kapitał własny + zobowiązania

długoterminowe + rezerwy

zobowiązania długoterminowe = kapitał łączny – zobowiązania

krótkoterminowe

Wskaźnik udziału kapitału krótkoterminowego w kapitale łącznym

(zobowiązania krótkoterminowe / kapitał łączny) * 100% =

Udział kapitału rezerwowego w kapitale własnym

(rezerwy / kapitał własny) * 100% =

WSKAŹNIKI

ANALIZY

SPRAWNOŚCI

GOSPODAROWANIA

ZASOBAMI

Wskaźnik obrotowości majątku całkowitego

przychody ze sprzedaży netto / średni stan majątku całkowitego =

średni stan majątku całkowitego = sumie aktywów

Wskaźnik obrotowości majątku trwałego

przychody ze sprzedaży netto / średni stan majątku trwałego – umorzenie

=

Wskaźnik obrotowości majątku obrotowego

przychody ze sprzedaży netto / średni stan majątku obrotowego =

Wskaźnik obrotowości zapasów produktów gotowych w dniach

(średni stan zapasów / koszty działalności operacyjnej) * ilość dni =

koszty działalności operacyjnej = koszt własny sprzedaży –

pozostałe koszty operacyjne

Wskaźnik obrotowości materiałów w dniach

(materiały / przychody ze sprzedaży) * ilość dni =

Wskaźnik obrotowości należności w dniach

(średni stan należności / przychody ze sprzedaży) * ilość dni =

Wskaźnik obrotowości kapitału własnego

przychody ze sprzedaży / średni stan kapitału własnego (bez wyniku netto

roku obrotowego)=

Wskaźnik obrotowości kapitału obcego

przychody ze sprzedaży / średni stan kapitału obcego =

Wskaźnik obrotowości zobowiązań

(średni stan zobowiązań / zakupy) * ilość dni =

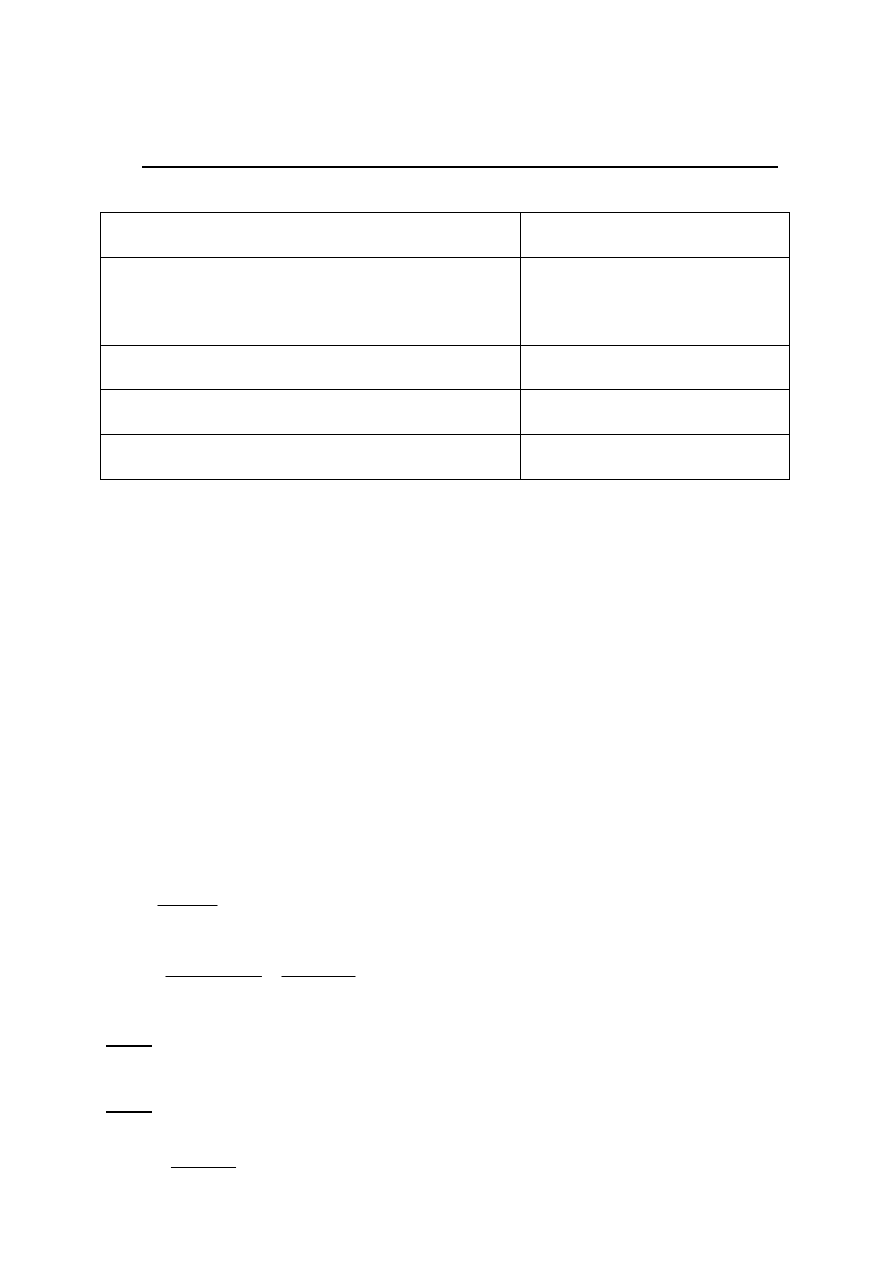

METODA KOLEJNYCH PODSTAWIEŃ

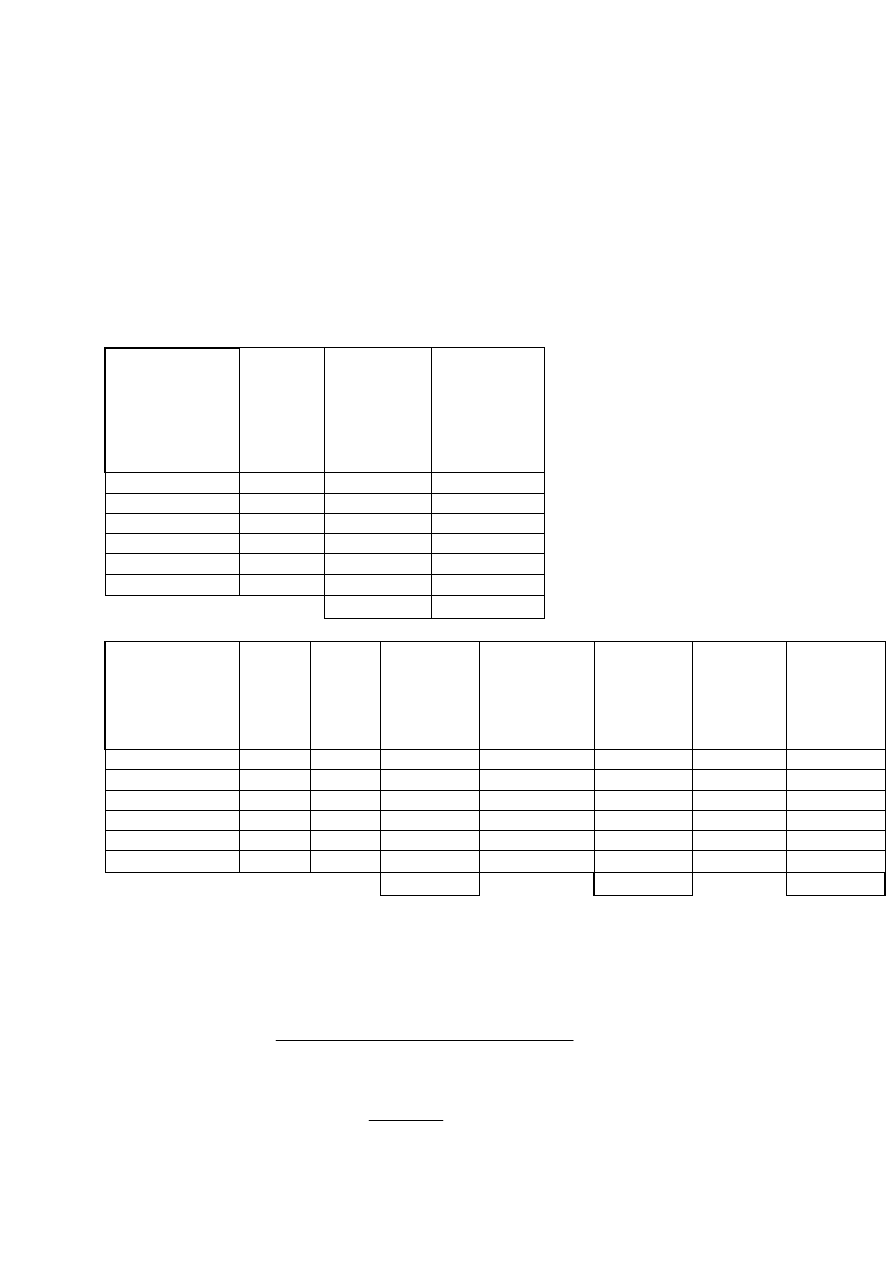

Zadanie 1

Sprzedaż w

sztukach

Jednostkowe

koszty własne

Podatek akcyzowy

od jednostki

wyrobu

Cena sprzedaży

Wyszczególnienie

1996

1997

1996

1997

1996

1997

1996

1997

Wyrób A

4000

2000

60

65

15

11

80

75

Wyrób B

4000

4000

90

90

25

20

120

115

Wyrób C

4000

6000

75

70

35

35

120

120

Wyrób D

4000

5000

60

60

30

34

95

100

Wyrób E

4000

4500

70

65

20

20

90

90

Wyrób F

4000

6500

180

170

20

20

200

200

1. obliczyć wielkość akumulacji na sprzedaży wyrobów gotowych i

zysku

2. ustalić za pomocą metody różnicowania jakie czynniki, w jakim

kierunku i z jaką siłą oddziałują na odchylenie bezwzględne zysku na

sprzedaży wyrobów gotowych osiągniętego w 1997 roku w stosunku

do roku 1996.

Rozwiązanie:

pyt. 1.

Przychody ze

sprzedaży w

złotówkach

Koszty własne

przychodów ze

sprzedaży

Akumulacja na

sprzedaży

Podatek

akcyzowy

Zysk

Wyszczególnienie

1996

1997

1996

1997

1996

1997

1996

1997

1996

1997

Wyrób A

320000 150000 240000 130000 80000 20000 60000 22000 20000

-2000

Wyrób B

480000 460000 360000 360000 120000 100000 100000 80000 20000 20000

Wyrób C

480000 720000 300000 420000 180000 300000 140000 210000 40000 90000

Wyrób D

380000 500000 240000 300000 140000 200000 120000 170000 20000 30000

Wyrób E

360000 405000 280000 292500 80000 112500 80000 90000

0 22500

Wyrób F

800000 1300000 720000 1105000 80000 195000 80000 130000

0 65000

SUMA:

100000 225500

Akumulacja = przychody ze sprzedaży – koszty własne

Zysk na sprzedaży = akumulacja – podatek akcyzowy

Odp. Zmiana zysku – wzrost o 125 500 złotych w stosunku roku 1997 do

roku 1996

Na zmianę zysku (wzrost o 125 500 złotych) miał wpływ:

a) zmiana wielkości sprzedaży

b) zmiana struktury asortymentowej sprzedaży

c) poziom cen sprzedaży

d) zmiana wysokości jednostkowych kosztów własnych bez

podatku akcyzowego

e) zmiana wysokości podatku akcyzowego

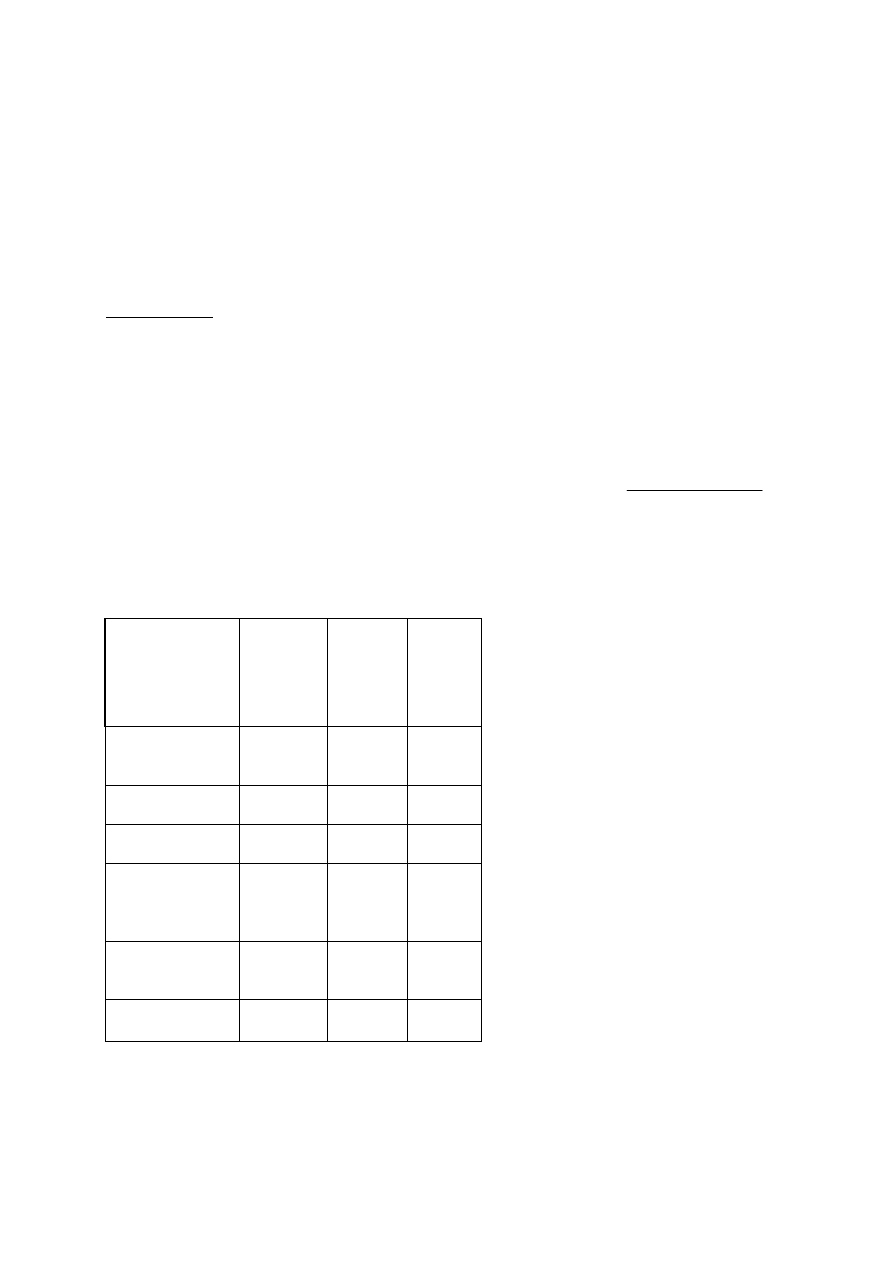

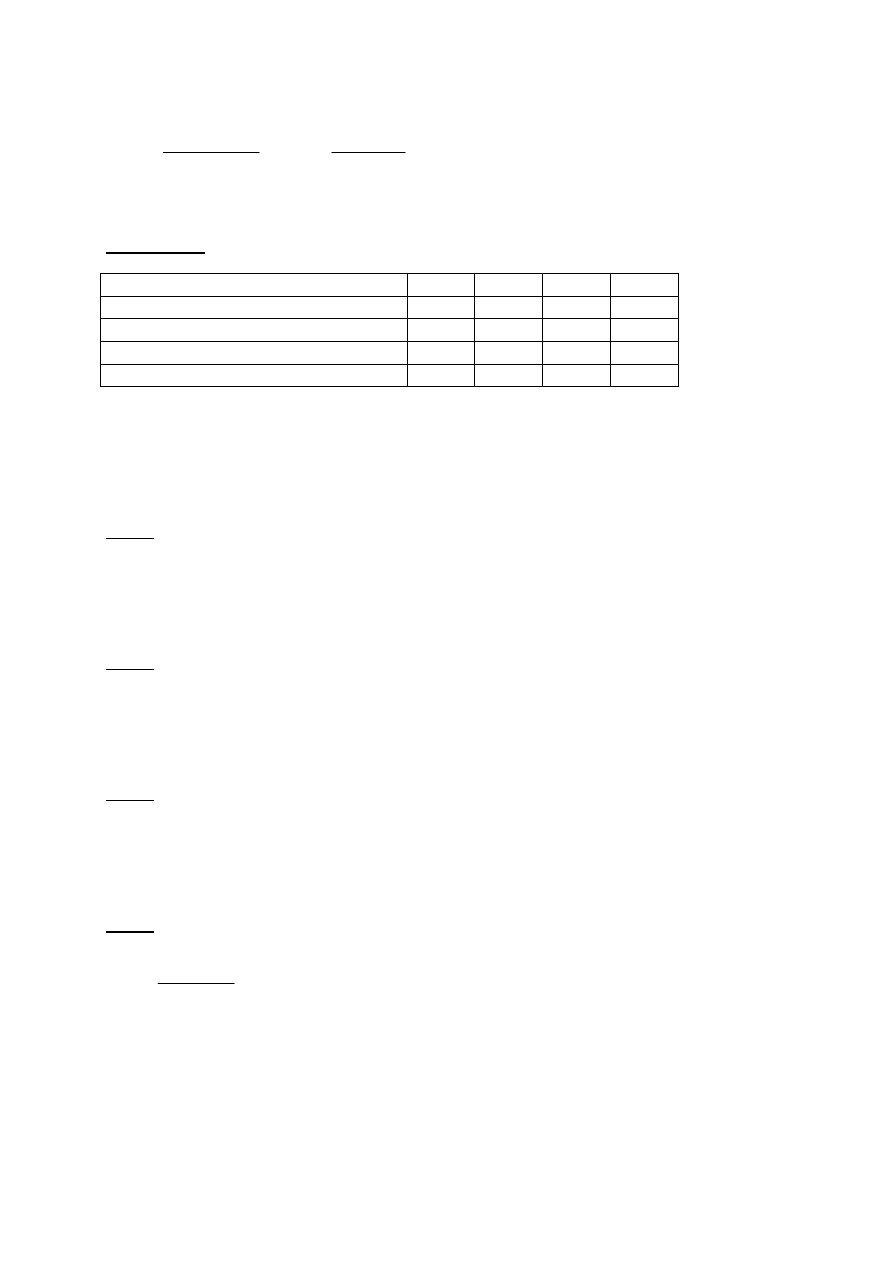

pyt. 2.

Zysk na jednostce wyrobu gotowego w 1996 roku.

Wyszczególnienie

Zysk na

jednostce

wyrobu

gotowego

Różnica w

wielkości

sprzedaży

(1997 do

1996)

Odchylenie

bezwzględne

zysku na

sprzedaży

wyrobów

gotowych

Wyrób A

5

-2000

-10000

Wyrób B

5

0

0

Wyrób C

10

2000

20000

Wyrób D

5

1000

5000

Wyrób E

0

500

0

Wyrób F

0

2500

0

SUMA:

4000

15000

Wyszczególnienie

Sprzedaż

w roku

1997

Różnica

ceny w

stosunku

do roku

1996

Odchylenie

bezwzględne

z tytułu

zmiany ceny

Różnica

wysokości

jednostkowych

kosztów

zmiennych

Odchylenie

bezwzględne

z tytułu

kosztów

Różnica

wysokości

podatku

akcyzowego

Odchylenia

bezwzględne

w wysokości

podatku

akcyzowego

Wyrób A

2000

-5

-10000

-5

-10000

-4

-8000

Wyrób B

4000

-5

-20000

0

0

-5

-20000

Wyrób C

6000

0

0

5

30000

0

0

Wyrób D

5000

5

25000

0

0

4

20000

Wyrób E

4500

0

0

5

22500

0

0

Wyrób F

6500

0

0

10

65000

0

0

-5000

107500

-8000

Obliczyć:

1. wpływ zmian wielkości sprzedaży o odchylenie bezwzględne zysku

2. określ sumę stanowiącą różnicę między sumą zysku na sprzedaży w

1996 roku skorygowany o wskaźnik dynamiki sprzedaży a sumę

zysku na sprzedaży w 1997 roku.

Sprzedaż w szt. 97 * koszty 96

Wskaźnik dynamiki=

Sprzedaż w szt. 96 * koszt 96

27

,

1

000

.

140

.

2

000

.

715

.

2

W

d

Sprzedaż = 100.000 * 1,27 – 100.000 = 27.000

Asortyment = odchylenie bezwzględne zysku na sprzedaży wyrobów

gotowych – sprzedaż.

Odpowiedź:

Na zmianę zysku (wzrost o 125 500 złotych) miał wpływ:

- zmiana wielkości sprzedaży

27000

- zmiana struktury asortymentowej sprzedaży

- 12000

- poziom cen sprzedaży

107500

- zmiana wysokości jednostkowych kosztów własnych bez podatku

akcyzowego

-5000

- zmiana wysokości podatku akcyzowego

8000

125.500

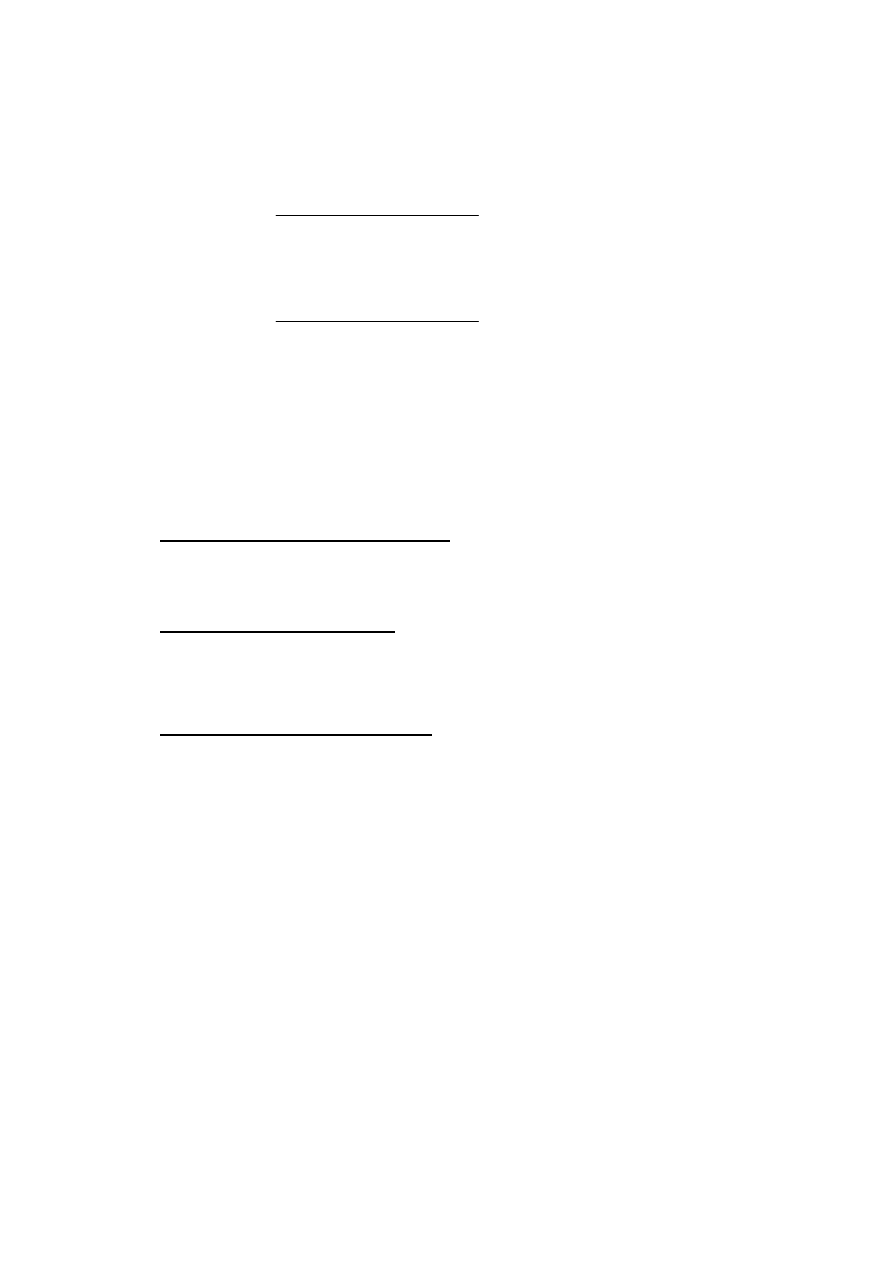

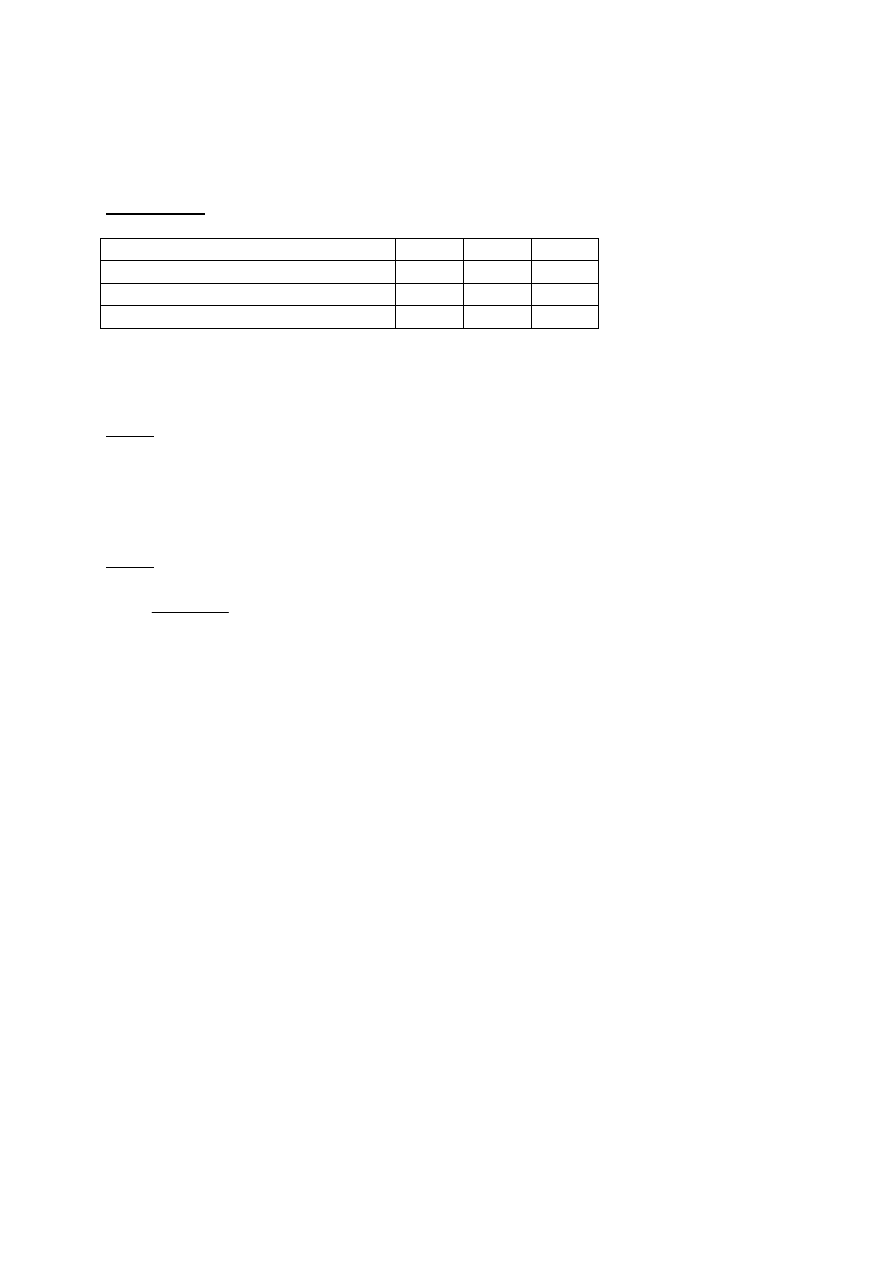

METODA KOLEJNYCH PODSTAWIEŃ (in. metoda łańcuchowa)

Zadanie 1

Wyszczególnienie Oznaczenia

Rok

poprzedni

Rok

bieżący

Liczba

sprzedanych

wyrobów w szt.

q - ilość

5000

5300

cena sprzedaży

w zł.

p - cena

1600

1520

Jednostkowy

koszt własny

k - koszty

1450

1350

Wynik na

pozostałej

działalności

operacyjnej (zł.)

-15000 -12000

Wynik na

działalności

finansowej (zł.)

25000

30000

Wynik

nadzwyczajny

-30000

20000

zysk

W

zysk

dynamik

1996

Sprzedaż

1996

*

Sprzedaż w złotówkach = 5000 * 1600 = 8.000.000

Koszt własny = 5000 * 1450 = 7.250.000

750.000

Sprzedaż w złotówkach = 5300 * 1520 = 8.056.000

Koszt własny = 5300 * 1350 = 7.155.000

901.000

1. Zmiany wielkości sprzedaży:

2. Zmiany wielkości ceny:

3. Zmiany wielkości kosztów:

Ad.1.

(5.300 * 1.600 – 5.300 * 1.450) – (750.000) = 45.000

Ad.2.

Z

Z

Z

Z

ZYSK

NADZ

F

PO

SP

000

.

209

000

.

730

000

.

939

000

.

939

000

.

20

000

.

30

000

.

12

000

.

901

000

.

730

000

.

30

000

.

25

000

.

15

000

.

750

ZYSKU

rb

rp

PRZYROST

Zysk

Zysk

k

q

p

q

k

q

p

q

1

1

1

1

1

2

1

2

*

*

*

*

k

q

p

q

k

q

p

q

1

2

1

2

1

2

2

2

*

*

*

*

k

q

p

q

k

q

p

q

1

2

2

2

2

2

2

2

*

*

*

*

USTALANIE PROGU RENTOWNOŚCI I ANALIZA WRAŻLIWOŚCI:

Przykład 6.8 str. 180

WYSZCZEGÓLNIENIE

WIELKOŚĆ

Planowana produkcja wyrobu

gotowego „W”

(w szt.)

8.000

Cena sprzedaży (w zł.)

1600

Jednostkowy koszt zmienny (w zł.)

1000

Całkowite koszty stałe (w tys. zł.)

3600

Na podstawie danych w tabeli należy:

1. obliczyć próg rentowności w wyrażeniu ilościowym

2. obliczyć próg rentowności w wyrażeniu wartościowym

Obliczenia:

Przychody ze sprzedaży = cena * wielkość produkcji

Przychody ze sprzedaży = koszty całkowite

Ad.1

Ad.2

000

.

000

.

8

000

.

8

*

000

.

1

*

K

K

w

k

K

K

K

K

Z

Z

p

zj

Z

Z

S

C

000

.

800

.

12

000

.

8

*

600

.

1

P

P

ZS

ZS

K

c

K

P

z

S

RI

*

.

6000

600

000

.

600

.

3

000

.

1

600

.

1

000

.

600

.

3

szt

P

RI

c

K

c

K

P

Z

S

RW

*

Zadanie 1

I

II

III

IV

Produkcja w szt.

2400 4600 5200 1200

Cena w zł.

12

15

10

20

Koszt zmienny jednostkowy (zł.)

6

8

5

12

Koszt stały (zł.)

10000 10000 10000 10000

Polecenia:

1. jednostkowa marża brutto dla poszczególnych wyrobów;

2. globalna marża brutto dla całej produkcji;

3. przychody ze sprzedaży dla poszczególnych produktów i całej

produkcji;

4. próg rentowności wartościowy.

Ad. 1

Jedn. marża brutto = cena jednostkowa – koszt zmienny jednostkowy

I

12 – 6 = 6

II 15 – 8 = 7

III 10 – 5 = 5

IV 20 – 12 = 8

Ad. 2

I

6 * 2400 = 14400

II 7 * 4600 = 32200

III 5 * 5200 = 26000

IV 8 * 1200 = 9600

Suma: 82200

Ad. 3

I

12 * 2400 = 28800

II 15 * 4600 = 69000

III 10 * 5200 = 52000

IV 20 * 1200 = 24000

Suma: 173800

Ad. 4

I

(10000 / 12 – 6) * 6 =

II (10000 / 15 – 8) * 15 =

III (10000 / 10 – 5) * 10 =

IV (10000 / 20 –12) * 20 =

zl

P

RW

000

.

600

.

9

600

.

1

*

000

.

6

600

.

1

*

600

000

.

600

.

3

600

.

1

*

000

.

1

600

.

1

000

.

600

.

3

C

K

C

KS

P

ZJ

RW

*

Zadanie 2

I

II

III

Produkcja w szt.

2400 3000 5000

Jednostkowa marża brutto (zł.)

4

6

7

Koszty stałe

36600 36600 36600

Polecenia:

1. średnia jednostkowa marża brutto;

2. próg rentowności ilościowy.

Ad. 1

I

4 * 2400 = 9600

II 6 * 3000 = 18000

III 7 * 5000 = 35000

Suma: 62600

Ad. 2

I

II

III

K

C

KS

P

ZJ

RI

Wyszukiwarka

Podobne podstrony:

Analiza finansowa przedsiębiorstw - zadania (12 stron)

Analiza finansowa przedsiębiorstw - zadania (12 stron)

Analiza finansowa przedsiebiors zadania (12 stron) id 60330 (2)

Analiza finansowa przedsiębiorstw - Zadania, Dla studentów

analiza finansowa przedsiebiors zadania (12 stron) id 60340

Zadania ze wska nik w -roz, wsb-gda, Analiza finansowa w przedsiębiorstwie

III--FINANSE-PRZEDSIEBIORSTW---zadania, Finanse

poprawiona praca licencjacka analiza finansowa w przedsiebiorstwie ICMNSE5YOGWZU3A7BJGL63SPOMQV4AMG7

analiza finansowa przedsiębiorstwa (14 stron) JHJG7E3UZGKAK4XXELTDSI73MPBJZNUUIFZ7J6Q

FINANSE PRZEDSIĘBIORSTW zadania

Analiza finansowa przedsiębiorstwa(1)

Analiza finansowa przedsiębiorstwa (www.abc-ekonomii.net.pl)

Analiza finansowa przedsiębiorstwa Pabianiak P , 2008 (fragment)

an finansowa, ANALIZA FINANSOWA PRZEDSIĘBIORSTWA

więcej podobnych podstron