„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

MINISTERSTWO EDUKACJI

i NAUKI

Ewa Mazurkiewicz

Dokumentowanie pracy i płacy

341[02].Z3.03

Poradnik dla ucznia

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy

Radom 2005

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

1

Recenzenci:

mgr Lidia Pszkit

mgr Danuta Sosnowska

Opracowanie redakcyjne:

mgr inż. Katarzyna Maćkowska

Konsultacja:

mgr Andrzej Zych

Korekta:

mgr Joanna Fundowicz

Poradnik stanowi obudowę dydaktyczną programu jednostki modułowej 341[02].Z3.03

Dokumentowanie pracy i płacy zawartego w modułowym programie nauczania dla zawodu

technik ekonomista.

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy, Radom 2005

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

2

SPIS TREŚCI

1. Wprowadzenie

3

2. Wymagania wstępne

4

3. Cele kształcenia

5

4. Materiał nauczania

6

4.1. Dokumentacja przyjmowania i zwalniania pracowników

6

4.1.1. Materiał nauczania

6

4.1.2. Pytania sprawdzające 11

4.1.3. Ćwiczenia 11

4.1.4. Sprawdzian postępów 14

4.2. Wydajność pracy i pracochłonność

15

4.2.1. Materiał nauczania

15

4.2.2. Pytania sprawdzające 18

4.2.3. Ćwiczenia 18

4.2.4. Sprawdzian postępów 19

4.3. Płace – istota, funkcje i systemy

20

4.3.1. Materiał nauczania

20

4.3.2. Pytania sprawdzające 24

4.3.3. Ćwiczenia 25

4.3.4. Sprawdzian postępów 26

4.4. Zakładowy fundusz świadczeń socjalnych

27

4.4.1. Materiał nauczania

27

4.4.2. Pytania sprawdzające 29

4.4.3. Ćwiczenia 29

4.4.4. Sprawdzian postępów 32

4.5. Wynagrodzenia z tytułu umowy o pracę

33

4.5.1. Materiał nauczania

33

4.5.2. Pytania sprawdzające 43

4.5.3. Ćwiczenia 44

4.5.4. Sprawdzian postępów 46

4.6. Wynagrodzenia z tytułu umowy zlecenia i umowy o dzieło

47

4.6.1. Materiał nauczania

47

4.6.2. Pytania sprawdzające 50

4.6.3. Ćwiczenia 51

4.6.4. Sprawdzian postępów 53

5. Sprawdzian osiągnięć

54

6. Literatura

58

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

3

1. WPROWADZENIE

Poradnik będzie Ci pomocny w przyswajaniu wiedzy na temat szeregu zagadnień

związanych z dokumentowaniem pracy i płacy.

Poradnik składa się z kilku części, w których zamieszczono:

– wymagania wstępne – wykaz umiejętności, jakie powinieneś mieć już ukształtowane, aby

bez problemów korzystać z poradnika,

– cele kształcenia - wykaz umiejętności, jakie ukształtujesz podczas pracy z poradnikiem,

– materiał nauczania – „pigułkę” wiadomości teoretycznych niezbędnych do opanowania

treści jednostki modułowej,

– zestaw pytań przydatny do sprawdzenia, czy już opanowałeś podane treści,

– ćwiczenia, które pomogą Ci zweryfikować wiadomości teoretyczne oraz ukształtować

umiejętności praktyczne,

– sprawdzian postępów, który umożliwi sprawdzenie poziomu Twojej wiedzy po

wykonaniu ćwiczeń,

– sprawdzian osiągnięć – przykładowy zestaw zadań i pytań, który umożliwi sprawdzenie

wiedzy i umiejętności z zakresu tej jednostki modułowej,

– literaturę uzupełniającą.

W pierwszej części materiału nauczania zostały przedstawione obowiązki pracodawcy

związane z przyjmowaniem i zwalnianiem pracowników. Następnie scharakteryzowane są

zagadnienia dotyczące wydajności pracy i sposobów jej pomiaru. Kolejna część materiału

nauczania zawiera informacje na temat płacy – wyjaśnia pojęcie sytemu płac, prezentuje

formy płac i spełniane przez nią funkcje. Zasady tworzenia zakładowego funduszu świadczeń

socjalnych oraz gospodarowania jego środkami, a także zagadnienia związane z wypłatą

świadczeń urlopowych są przedmiotem rozważań czwartej części materiału nauczania.

Następnie omówione są zasady sporządzania listy płac, ustalania obciążeń pracodawcy

z tytułu zatrudnienia pracowników i dokonywania potrąceń z wynagrodzeń oraz obowiązki

pracodawcy z tym związane. W ostatniej części materiału nauczania zawarte są podstawowe

wiadomości na temat dokumentowania, rozliczania i naliczania wynagrodzeń z tytułu umowy

zlecenia i umowy o dzieło. Uwaga! Treść Poradnika opracowana została zgodnie ze stanem

prawnym obowiązującym w listopadzie 2005 roku. Informacje dotyczące uregulowań

prawnych należy na bieżąco aktualizować.

Pytania sprawdzające pomogą Ci ustalić, czy w wystarczającym stopniu opanowałeś

materiał nauczania i jesteś przygotowany do wykonania ćwiczeń.

Wykonanie ćwiczeń umożliwia zastosowanie wiedzy w praktyce i utrwalenie zdobytych

uprzednio wiadomości. Jeżeli nie możesz poradzić sobie z ustaleniem odpowiedzi na jakieś

pytanie lub wykonaniem trudnego ćwiczenia, poproś o radę nauczyciela.

Sprawdzian postępów pozwoli Ci zweryfikować stopień przyswojenia wiadomości

i opanowania umiejętności. Udzielając odpowiedzi na zawarte w nim pytania wpisz znak X

przy wybranej opcji. Wystarczy, że raz spojrzysz na wypełniony w ten sposób sprawdzian

postępów i już będziesz wiedział, które zagadnienia musisz jeszcze raz powtórzyć.

Zamieszczony na końcu poradnika sprawdzian osiągnięć jest zestawem zadań testowych,

które umożliwią Ci określenie poziomu opanowania wiedzy i umiejętności z całej jednostki

modułowej. Jego rozwiązanie możesz potraktować jako jeden z etapów przygotowywania się

do sprawdzianu zaplanowanego przez nauczyciela. Samodzielne udzielenie odpowiedzi na

zamieszczone w nim pytania, ułatwi Ci osiągnięcie sukcesu na klasówce i dostarczy

satysfakcji z nauki.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

4

2. WYMAGANIA WSTĘPNE

Przystępując do realizacji programu jednostki modułowej powinieneś umieć:

– posługiwać się pojęciami ekonomicznymi,

– posługiwać się pojęciami z zakresu prawa,

– korzystać z różnych źródeł prawa,

– wyszukać potrzebny w danej sytuacji przepis prawny,

– wskazać odpowiednią podstawę prawną,

– interpretować podstawowe przepisy prawa,

– scharakteryzować podstawowe instytucje prawa pracy,

– scharakteryzować podstawowe instytucje ubezpieczeń społecznych,

– wskazać uprawnienia pracowników wynikające z opłacania składek ubezpieczeniowych,

– odróżnić umowy zawarte na podstawie stosunku pracy od umów cywilnoprawnych

o świadczenie usług,

– sporządzić umowę o pracę,

– sporządzić podstawowe umowy cywilnoprawne o świadczenie usług,

– sporządzić świadectwo pracy,

– korzystać z różnych źródeł informacji,

– interpretować zdobyte wiadomości,

– stosować zdobyte wiadomości,

– obsługiwać edytor tekstu w zakresie podstawowym.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

5

3. CELE KSZTAŁCENIA

W wyniku realizacji programu jednostki modułowej powinieneś umieć:

– przygotować dokumenty dotyczące przyjmowania i zwalniania pracowników,

– obliczyć wskaźniki pracochłonności i wydajności pracy,

– scharakteryzować czynniki wpływające na wzrost wydajności pracy,

– scharakteryzować funkcje płacy,

– posłużyć się taryfikatorem płac i tabelą płac,

– obliczyć wynagrodzenia według różnych systemów płac,

– obliczyć narzuty na wynagrodzenia,

– sporządzić dokumentację wynagrodzeń i narzutów,

– ustalić potrącenia obligatoryjne i dobrowolne,

– określić obciążenia pracodawcy z tytułu zatrudnienia,

– ustalić wynagrodzenie za okres niezdolności do pracy,

– ustalić świadczenia urlopowe,

– przeprowadzić pomiar i ocenę efektów pracy,

– zastosować zasady ustalania zakładowego funduszu świadczeń socjalnych,

– sporządzić dokumentację rozliczeniową z urzędem skarbowym i ZUS,

– obsłużyć komputerowy program płacowo-kadrowy,

– obsłużyć program komputerowy dotyczący rozliczeń z urzędem skarbowym i ZUS,

– zaprojektować system wynagrodzeń.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

6

4. MATERIAŁ NAUCZANIA

4.1. Dokumentacja przyjmowania i zwalniania pracowników

4.1.1. Materiał nauczania

Zasadniczym aktem prawnym regulującym kwestie związane z zatrudnieniem

i zwalnianiem pracowników oraz dokumentowaniem tych działań przez pracodawcę jest

ustawa Kodeks pracy (tekst jednolity DzU z 1998 r. Nr 21, poz. 94 ze zm.). Zagadnienia

obejmujące tę tematykę są jednak wyszczególnione w wielu innych aktach prawnych.

Rozporządzenie Ministra Zdrowia i Opieki Społecznej z dnia 30 maja 1996 r. w sprawie

przeprowadzania badań lekarskich pracowników, zakresu profilaktycznej opieki zdrowotnej

nad pracownikami oraz orzeczeń lekarskich wydawanych do celów przewidzianych

w kodeksie pracy (DzU Nr 69, poz. 332 ze zm.) zobowiązuje pracodawcę do skierowania

pracownika zatrudnianego na postawie stosunku pracy (jeszcze przed rozpoczęciem jej

wykonywania) na badania lekarskie przeprowadzane na koszt pracodawcy. Wynikiem tych

badań powinno być orzeczenie lekarskie stwierdzające brak przeciwwskazań zdrowotnych do

wykonywania pracy na określonym stanowisku. Skierowanie na badania powinno zawierać

w szczególności:

– rodzaj badania, jakie ma być wykonane,

– stanowisko pracy, na którym przyjmowana do pracy osoba ma być zatrudniona

(pracodawca może wskazać w skierowaniu dwa lub więcej stanowisk pracy),

– informacje o występowaniu na stanowisku (lub stanowiskach) pracy czynników

szkodliwych dla zdrowia lub warunków uciążliwych oraz aktualne wyniki badań

i pomiarów czynników szkodliwych dla zdrowia, wykonanych na tych stanowiskach.

Pracodawca musi pamiętać, że nie może dopuścić do pracy pracownika bez aktualnego

orzeczenia lekarskiego stwierdzającego brak przeciwwskazań do pracy na określonym

stanowisku.

Zgodnie z przepisami rozporządzenia Ministra Gospodarki i Pracy z dnia 27 lipca 2004 r.

w sprawie szkolenia w dziedzinie bezpieczeństwa i higieny pracy (DzU Nr 180, poz. 1870 ze

zm.) przed dopuszczeniem do wykonywania pracy nowo zatrudniony pracownik powinien

zostać skierowany przez pracodawcę na szkolenie z zakresu bezpieczeństwa i higieny pracy

obejmujące instruktaż ogólny. Uczestnictwo w szkoleniu powinno być potwierdzone na

piśmie oraz odnotowane w aktach osobowych pracownika. Jeżeli wymaga tego specyfika

stanowiska pracy, to przed dopuszczeniem do wykonywania pracy nowo zatrudniony

pracownik powinien zostać również wyposażony we właściwą odzież roboczą lub środki

ochrony indywidualnej

1

.

Rozporządzenie Ministra Pracy i Polityki Socjalnej z dnia 28 maja 1996 r. w sprawie

zakresu prowadzenia przez pracodawców dokumentacji w sprawach związanych ze

stosunkiem pracy oraz sposobu prowadzenia akt osobowych pracownika (DzU Nr 62, poz.

286 ze zm.) zobowiązuje pracodawcę, jeszcze przed dopuszczeniem do pracy osoby starającej

się o zatrudnienie, do uzyskania od niej określonych dokumentów, w tym pisemnego

potwierdzenia zapoznania się z:

– treścią regulaminu pracy,

– przepisami i zasadami bezpieczeństwa i higieny pracy,

1

Zagadnienia związane z bezpieczeństwem i higieną pracy zostały szczegółowo przedstawione w Poradniku dla

ucznia „Stosowanie przepisów prawa pracy”.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

7

– zakresem informacji objętych tajemnicą określoną w obowiązujących ustawach dla

umówionego z pracownikiem rodzaju pracy,

– obowiązującą dobową i tygodniową normą czasu pracy, częstotliwością wypłaty

wynagrodzenia, przysługującym wymiarem urlopu wypoczynkowego oraz długością

okresu wypowiedzenia umowy, a jeżeli nie ma obowiązku ustalania regulaminu pracy –

dodatkowo o porze nocnej, miejscu, terminie i czasie wypłaty wynagrodzenia oraz

przyjętym sposobie potwierdzania przez pracowników przybycia i obecności w pracy

oraz usprawiedliwiania nieobecności w pracy,

– obowiązującym w danym zakładzie pracy systemem i rozkładem czasu pracy oraz

przyjętymi okresami rozliczeniowymi – jeżeli pracodawca nie jest objęty układem

zbiorowym pracy lub nie jest zobowiązany do ustalenia regulaminu pracy.

Oznacza to, że zatrudniany pracownik powinien otrzymać nie tylko umowę o pracę, ale

też zindywidualizowaną, pisemną informację zawierającą wymienione powyżej dane

dotyczące warunków zatrudnienia i organizacji pracy w zakładzie.

Wspomniane rozporządzenie obliguje również pracodawcę do założenia akt osobowych

dla nowo przyjętego pracownika, w których powinny się znaleźć następujące dokumenty

związane z ubieganiem się o zatrudnienie:

– kwestionariusz osobowy wraz z niezbędną liczbą zdjęć (wzór kwestionariusza

osobowego stanowi załącznik nr 1 do rozporządzenia),

– świadectwa pracy z poprzednich miejsc pracy lub inne dokumenty potwierdzające okresy

zatrudnienia, obejmujące okresy pracy przypadające w roku kalendarzowym, w którym

pracownik ubiega się o zatrudnienie (informacje w nich zawarte mają istotne znaczenie

dla nabycia uprawnień pracowniczych uzależnionych od tzw. ogólnego stażu pracy oraz

tych uprawnień, których wymiar jest powiązany z danym rokiem kalendarzowym, np.

urlop wypoczynkowy, świadczenia chorobowe),

– dokumenty potwierdzające kwalifikacje zawodowe wymagane do wykonywania

oferowanej pracy (np. świadectwo ukończenia szkoły lub dyplom ukończenia studiów

wyższych),

– świadectwo ukończenia gimnazjum w przypadku osoby ubiegającej się o zatrudnienie

w celu przygotowania zawodowego,

– orzeczenie lekarskie stwierdzające brak przeciwwskazań do pracy na określonym

stanowisku,

– inne dokumenty, jeżeli obowiązek ich przedłożenia wynika z odrębnych przepisów.

Powyższy wykaz ma charakter wyczerpujący tzn. pracodawca nie ma prawa domagać się

od osoby zatrudnianej innych dokumentów i informacji. Jednakże osoba zatrudniana może

przedłożyć z własnej inicjatywy dokumenty potwierdzające jej umiejętności i osiągnięcia

zawodowe, świadectwa pracy z poprzednich miejsc pracy lub inne dokumenty potwierdzające

okresy pracy przypadające w innym roku kalendarzowym niż rok, w którym pracownik

ubiega się o zatrudnienie, a także inne dokumenty stanowiące podstawę do korzystania ze

szczególnych uprawnień w zakresie stosunku pracy.

W aktach osobowych pracownika powinno znaleźć się zarówno wspomniane wcześniej

zaświadczenie o przebytym szkoleniu z zakresu bezpieczeństwa i higieny pracy oraz pisemne

potwierdzenie zapoznania się pracownika z przepisami obowiązującymi na terenie zakładu

pracy, jak również umowa o pracę i zakres czynności (zakres obowiązków), jeżeli

pracodawca dodatkowo w tej formie określił zadania pracownika wynikające z umowy

o pracę.

Ponadto pracodawca zatrudniając pracownika może domagać się od niego podpisania

umowy o zakazie konkurencji. W umowie takiej powinien zostać dokładnie wskazany zakres

oraz rodzaj zakazanej pracownikowi działalności. Po podpisaniu umowy pracownik nie może

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

8

prowadzić działalności konkurencyjnej wobec pracodawcy ani też świadczyć pracy w ramach

stosunku pracy lub na innej podstawie na rzecz podmiotu prowadzącego taką działalność.

Ustawa z dnia 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy

(DzU Nr 99, poz. 1001 ze zm.) zobowiązuje pracodawcę przed zatrudnieniem osoby lub

powierzeniem jej innej pracy zarobkowej do uzyskania od niej pisemnego oświadczenia

o pozostawaniu lub niepozostawaniu w rejestrze bezrobotnych i poszukujących pracy. Gdy

z oświadczenia wynika, że zatrudniana osoba pozostaje w rejestrze, pracodawca ma

obowiązek w terminie 5 dni zawiadomić w formie pisemnej właściwy powiatowy urząd pracy

o zatrudnieniu takiej osoby.

Ustawa z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych (DzU Nr 137,

poz. 887 ze zm.) oraz ustawa z dnia 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej

finansowanych ze środków publicznych (DzU Nr 210, poz. 2135) zobowiązują pracodawcę

do zgłoszenia do ubezpieczeń w Zakładzie Ubezpieczeń Społecznych każdego nowo

zatrudnionego pracownika. Zgłoszenia pracownika zatrudnionego na podstawie umowy

o pracę, czyli obowiązkowo objętego wszystkimi ubezpieczeniami, dokonuje się na druku

ZUS ZUA (zgłoszenie do ubezpieczeń/zgłoszenie zmiany danych osoby ubezpieczonej), nie

później niż w terminie 7 dni od daty zatrudnienia. Na takim samym druku, również

w terminie 7 dni od momentu powstania obowiązku ubezpieczeń, zgłasza się osoby

zatrudnione na podstawie umów cywilnoprawnych, jeżeli pracodawca ma obowiązek

odprowadzać za nie wszystkie składki ubezpieczeniowe. Natomiast jeżeli osoba taka podlega

jedynie ubezpieczeniu zdrowotnemu zgłoszenia dokonuje się na druku ZUS ZZA (zgłoszenie

do ubezpieczenia zdrowotnego/zgłoszenie zmiany danych).

Na pracodawcy ciąży również obowiązek zgłoszenia do ubezpieczenia zdrowotnego

członków rodziny ubezpieczonego pracownika, jeśli nie są oni osobami podlegającymi

obowiązkowi ubezpieczenia zdrowotnego ani osobami uprawnionymi do świadczeń opieki

zdrowotnej na podstawie przepisów o koordynacji. Do celów ubezpieczenia zdrowotnego za

członka rodziny uważa się:

– dziecko własne, dziecko małżonka, dziecko przysposobione, wnuka albo dziecko obce,

dla którego ustanowiono opiekę, albo dziecko obce w ramach rodziny zastępczej, do

ukończenia przez nie 18 lat, a jeżeli kształci się dalej – do ukończenia 26 lat, natomiast

jeżeli posiada orzeczenie o znacznym stopniu niepełnosprawności lub inne traktowane na

równi – bez ograniczeń wieku,

– małżonka (za członka rodziny nie uznaje się jednak małżonka pozostającego w separacji

orzeczonej prawomocnym wyrokiem sądu),

– wstępnych (tj. krewnych w linii prostej: rodziców, dziadków) pozostających

z ubezpieczonym we wspólnym gospodarstwie domowym.

W celu zgłoszenia do ubezpieczenia zdrowotnego członka rodziny ubezpieczonego

pracodawca w terminie 7 dni od powstania uprawnień sporządza i przekazuje do ZUS

odpowiednie dokumenty zgłoszeniowe – druk ZUS ZCZA, dla członków rodziny, których

adres zamieszkania jest zgodny z adresem zamieszkania ubezpieczonego lub druk ZUS

ZCNA, dla członków rodzony, których adres zamieszkania nie jest zgodny z adresem

zamieszkania ubezpieczonego.

Pracownik ma obowiązek poinformowania pracodawcy o utracie przez członka rodziny

uprawnień do ubezpieczenia zdrowotnego oraz o zmianie danych wykazanych

w dokumentach zgłoszeniowych. Zgłoszonego do ubezpieczenia zdrowotnego członka

rodziny, w razie utraty przez niego prawa do tego ubezpieczenia, należy wyrejestrować od

dnia utraty uprawnienia na druku ZUS ZCNA lub ZUS ZCZA.

Druki ZUS ZUA, ZUS ZZA, ZUS ZCZA oraz ZUS ZCNA można uzyskać w każdej

jednostce organizacyjnej ZUS, pobrać ze strony internetowej www.zus.pl lub wydrukować

z aktualnej wersji programu „Płatnik” (program ten można otrzymać bezpłatnie w każdej

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

9

jednostce ZUS). Wypełnione formularze przekazuje się w formie papierowej za

pośrednictwem poczty lub osobiście (dla płatników rozliczających nie więcej niż 5 osób) albo

elektronicznie, za pomocą teletransmisji danych, przy wykorzystaniu aktualnej wersji

programu „Płatnik” (obowiązkowe dla płatników rozliczających składki za więcej niż

5 osób).

Pomimo, że rozporządzenie Ministra Pracy i Polityki Socjalnej z dnia 16 maja 1991 r.

(DzU Nr 51, poz. 223), które określało wzory i tryb wydawania legitymacji

ubezpieczeniowych, zostało uchylone z dniem 1 stycznia 1999 r., legitymacje

ubezpieczeniowe są nadal wystawiane i poświadczane. Pozostały one jednym z dowodów

potwierdzających prawo do świadczeń zdrowotnych dla osoby ubezpieczonej, a także

członków jej rodziny. Legitymacje ubezpieczeniowe wystawiają pracodawcy zobowiązani do

wypłaty zasiłków z ubezpieczenia społecznego. W pozostałych przypadkach legitymacje

wydaje ZUS. Poświadczenia uprawnień w legitymacjach ubezpieczeniowych dokonuje

zarówno pracodawca uprawniony, jak i nieuprawniony do wypłaty zasiłków.

Przed pierwszą wypłatą wynagrodzenia pracodawca ma obowiązek uzyskać od

pracownika odpowiednie oświadczenie do celów podatkowych. Oświadczenie to upoważnia

(lub nie upoważnia) pracodawcę do pomniejszenia odprowadzanej za pracownika zaliczki na

podatek dochodowy o tzw. ulgę podatkową. Za pośrednictwem formularza PIT–2, pracownik

określa zakład pracy jako płatnika właściwego do zmniejszania miesięcznej zaliczki na

podatek dochodowy o kwotę stanowiącą 1/12 kwoty zmniejszającej podatek, określonej

w pierwszym przedziale obowiązującej skali podatkowej (podobne oświadczenia PIT–2A

składają osoby otrzymujące rentę lub emeryturę z zagranicy i osoby tymczasowo aresztowane

lub skazane, PIT–2C osoby otrzymujące stypendium, a PIT–3 osoby otrzymujące zasiłki

pieniężne z ubezpieczenia społecznego przez okres pełnego miesiąca kalendarzowego).

Dokumentacja związana ze zwolnieniem pracownika obejmuje:

– oświadczenie o wypowiedzeniu lub rozwiązaniu umowy o pracę,

– kopię wydanego pracownikowi świadectwa pracy,

– dokumenty dotyczące żądania wydania świadectwa pracy oraz związane

z niewypłaceniem pracownikowi ekwiwalentu pieniężnego za urlop wypoczynkowy,

– potwierdzenie dokonania czynności związanych z zajęciem wynagrodzenia za pracę

w związku z prowadzonym postępowaniem egzekucyjnym,

– umowę o zakazie konkurencji po rozwiązaniu stosunku pracy, jeżeli strony zawarły taką

umowę,

– orzeczenie lekarskie wydane w związku z przeprowadzonymi badaniami okresowymi po

rozwiązaniu stosunku pracy.

Jedynym obowiązkiem pracownika, który odchodzi z pracy z własnej woli jest złożenie

na piśmie oświadczenia o wypowiedzeniu umowy o pracę. W przeciwieństwie do pracodawcy

pracownik nie musi uzasadniać swej decyzji o odejściu z zakładu pracy. Uzasadnienie takie

jest konieczne jedynie w sytuacji, gdy pracownik chce rozwiązać umowę o pracę bez

zachowania okresu wypowiedzenia. Pracodawca ma natomiast zawsze obowiązek podania

przyczyny rozwiązania umowy o pracę. Ważne jest, by przyczyna ta była prawdziwa

i konkretna, ponieważ w razie nieuzasadnionego lub niezgodnego z prawem wypowiedzenia

umowy o pracę przez pracodawcę, pracownik może odwołać się do sądu pracy i odzyskać

pracę lub otrzymać stosowne odszkodowanie. Wzory pism dotyczących oświadczeń

pracodawcy o wypowiedzeniu umowy o pracę oraz rozwiązaniu umowy o pracę bez

wypowiedzenia stanowią załączniki do rozporządzenia MPiPS w sprawie zakresu

prowadzenia przez pracodawców dokumentacji w sprawach związanych ze stosunkiem pracy

oraz sposobu prowadzenia akt osobowych pracownika.

Kodeks pracy zobowiązuje pracodawcę do wystawienia świadectwa pracy. Obowiązek

dopełnienia tej czynności powstaje z chwilą ustania stosunku pracy. Powinność sporządzenia

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

10

i wydania świadectwa pracy nie jest uzależniona od poprzedniego rozliczenia się pracownika

z pracodawcą. Uregulowania dotyczące dokładnej treści oraz sposobu wydania świadectwa

pracy zostały zawarte w rozporządzeniu Ministra Pracy i Polityki Socjalnej z dnia 15 maja

1996 r. w sprawie szczegółowej treści świadectwa pracy oraz sposobu i trybu jego

wydawania i prostowania (DzU Nr 60, poz. 282 ze zm.). W myśl tego rozporządzenia

pracodawca wydaje świadectwo pracy pracownikowi lub osobie upoważnionej przez

pracownika na piśmie – w dniu, w którym następuje rozwiązanie umowy o pracę. Jeżeli nie

jest to możliwe, to nie później niż w ciągu 7 dni od dnia rozwiązania lub wygaśnięcia

stosunku pracy przesyła je pracownikowi (lub osobie przez niego upoważnionej) za

pośrednictwem poczty albo doręcza w inny sposób (np. przez posłańca).

W sytuacji, gdy z powodu niewydania w terminie lub wydania niewłaściwego

świadectwa pracy, pracownik nie mógł uzyskać nowej pracy lub zasiłku dla bezrobotnych,

przysługuje mu odszkodowanie w wysokości wynagrodzenia za czas pozostawania bez pracy

z tego powodu, nie dłuższy jednak niż za 6 tygodni.

Zgodnie z przepisami kodeksu pracy pracodawca może zawrzeć z pracownikiem umowę

o zakazie konkurencji po ustaniu stosunku pracy. Do zawarcia takiej umowy dochodzi, gdy

pracownik w okresie zatrudnienia miał dostęp do szczególnie ważnych informacji, których

ujawnienie mogłoby narazić pracodawcę na szkodę. Decyzja o tym, czy w danym przypadku

umowa powinna być zawarta zależy od ustaleń pracodawcy i pracownika. Musi być ona

zawarta pod rygorem nieważności na piśmie, określać w możliwie dokładny sposób rodzaje

działalności konkurencyjnej, której pracownik nie będzie podejmował po ustaniu stosunku

pracy oraz ściśle precyzować okres obowiązywania zakazu konkurencji i wysokość

odszkodowania należnego pracownikowi od pracodawcy.

Po rozwiązaniu umowy o pracę lub umowy cywilnoprawnej o świadczenie usług

pracodawca powinien wyrejestrować pracownika z

ubezpieczeń społecznych i/lub

ubezpieczenia zdrowotnego. Czynności tej dokonuje się w terminie 7 dni od daty ustania

stosunku pracy na druku ZUS ZWUA (wyrejestrowanie z ubezpieczeń).

Ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (tekst

jednolity DzU z 2000 r. Nr 14, poz. 176 ze zm.) zobowiązuje pracodawcę do sporządzenia

i przekazania zwalnianemu pracownikowi oraz właściwemu urzędowi skarbowemu deklaracji

PIT–11. Formularz ten stanowi imienną informację o wysokości dochodów osiągniętych

przez podatnika. Pracodawca ma bezwzględny obowiązek sporządzenia wspomnianej

informacji w sytuacji, gdy stosunek pracy został rozwiązany w trakcie roku podatkowego,

a tym samym ustał obowiązek poboru zaliczek na podatek dochodowy. Deklaracja powinna

zostać przekazana do 15 dnia miesiąca następującego po miesiącu, w którym pobrana została

ostatnia zaliczka. Taki obowiązek mają również pracodawcy zatrudniający pracowników na

podstawie umów cywilnoprawnych – sporządzają i przekazują oni deklarację PIT–8B.

Konieczność sporządzenia deklaracji PIT–11 po zakończeniu roku podatkowego

uzależniona jest natomiast od tego, czy podatnik złoży oświadczenie dla celów rocznego

obliczenia podatku na druku PIT–12. Złożenie wspomnianego oświadczenia zwalnia płatnika

z obowiązku sporządzenia informacji o wysokości dochodów osiągniętych przez podatnika

PIT–11, lecz jednocześnie obliguje go do dokonania rocznego obliczenia podatku

dochodowego na formularzu PIT–40. Obowiązujący termin przekazania deklaracji – do końca

lutego roku następującego po roku podatkowym. Deklaracja ta sporządzana jest w trzech

egzemplarzach, z których jeden zostaje w dokumentacji zakładu pracy, drugi zostaje

przekazany podatnikowi, a trzeci – właściwemu urzędowi skarbowemu według miejsca

zamieszkania podatnika.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

11

4.1.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakie akty prawne regulują kwestie związane z zatrudnianiem i zwalnianiem

pracowników?

2. Jakie czynności powinien wykonać pracodawca w związku z zatrudnieniem pracownika?

3. Jakie informacje powinno zawierać skierowanie na badania lekarskie wydane przez

pracodawcę?

4. Z jakimi informacjami powinien zapoznać pracodawca zatrudnianego pracownika przez

dopuszczeniem go do wykonywania pracy?

5. Jakie dokumenty związane z ubieganiem się o zatrudnienie powinny znaleźć się w aktach

osobowych pracownika?

6. Jakie dokumenty, związane z ubieganiem się o zatrudnienie, może przedłożyć

zatrudniany pracownik z własnej inicjatywy?

7. Do czego zobowiązuje pracownika zawarcie z pracodawcą umowy o zakazie

konkurencji?

8. Jaką czynność zobowiązany jest dokonać pracodawca zatrudniający osobę pozostającą

w rejestrze bezrobotnych i poszukujących pracy?

9. W jaki sposób dokonywane jest zgłoszenie zatrudnionego pracownika do ubezpieczeń

społecznych?

10. W jaki sposób dokonuje się zgłoszenia do ubezpieczenia zdrowotnego uprawnionych

członków rodziny zatrudnionego pracownika?

11. Do czego upoważnia pracownik pracodawcę składając deklarację PIT–2?

12. Jakie dokumenty obejmuje dokumentacja zawiązana ze zwolnieniem pracownika?

13. Jakie czynności powinien wykonać pracodawca zwalniając pracownika?

14. W jakich sytuacjach istnieje obowiązek uzasadnienia wypowiedzenia umowy o pracę

przez pracownika?

15. W jakim terminie powinno zostać wydane pracownikowi świadectwo pracy?

16. W jakim celu zawierana jest umowa o zakazie konkurencji po ustaniu stosunku pracy?

17. W jaki sposób dokonywane jest wyrejestrowanie pracownika z ubezpieczeń społecznych

i/lub ubezpieczenia zdrowotnego?

18. Jakie obowiązki wynikające z ustawy o podatku dochodowym od osób fizycznych ma

pracodawca wobec zwolnionego pracownika?

Jeśli nie potrafisz odpowiedzieć na wszystkie pytania, powtórz materiał pt.

Dokumentacja przyjmowania i zwalniania pracowników.

4.1.3. Ćwiczenia

Ćwiczenie 1

Wykorzystując poniższe dane sporządź informację o warunkach zatrudnienia

i organizacji pracy w zakładzie.

Jesteś pracownikiem działu kadr w Przedsiębiorstwie Produkcyjno Handlowym

„Stokrotka” sp. z o.o. Do pracy w Twojej firmie został właśnie przyjęty nowy pracownik –

pani Anna Kowalska. Dyrektor polecił Ci sporządzić dla Pani Kowalskiej informację

o obowiązujących ją warunkach zatrudnienia i organizacji pracy w zakładzie. Redagując

dokument wykorzystaj następujące informacje:

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

12

– pani Kowalska będzie wykonywała pracę sekretarki na podstawie zawartej na rok umowy

o pracę, w której przewidziano możliwość rozwiązania stosunku pracy za dwutygodniowym

okresem wypowiedzenia,

– pani Kowalska przepracowała już 11 lat w tym zawodzie,

– za pracę w pełnym wymiarze czasu pracy będzie otrzymywała wynagrodzenie zasadnicze

w wysokości 1200,00 zł i dodatek motywacyjny w wysokości 100,00 zł miesięcznie,

– wynagrodzenie wypłacane będzie raz w miesiącu, siódmego dnia każdego miesiąca

w kasie pracodawcy w godzinach od 10:00 do 14:00 lub za pisemną zgodą pracownika

przelewem na rachunek bankowy,

– obowiązująca norma czasu pracy to 8 godzin na dobę oraz przeciętnie 40 godzin

w przeciętnie pięciodniowym tygodniu pracy w okresie rozliczeniowym wynoszącym

4 miesiące,

– dniem wolnym od pracy z tytułu rozkładu czasu pracy w przeciętnie pięciodniowym

tygodniu pracy są wszystkie soboty, a za dni świąteczne przypadające w soboty

pracodawca wyznacza inny dzień wolny od pracy w tym samym okresie rozliczeniowym,

– pora nocna trwa od godziny 22:00 do 6:00,

– pracownik potwierdza obecność w pracy poprzez złożenie własnoręcznego podpisu na

liście obecności,

– pracownik zobowiązany jest do uprzedzenia pracodawcy o niemożności przybycia do

pracy, jeśli przyczyna jest z góry wiadoma lub możliwa do przewidzenia, jak również

o przewidywanym czasie nieobecności,

– w razie niestawienia się do pracy pracownik zobowiązany jest niezwłocznie powiadomić

pracodawcę o przyczynie nieobecności i przewidywanym czasie jej trwania; dowody

usprawiedliwiające nieobecność w pracy pracownik jest zobowiązany przedstawić

pracodawcy najpóźniej w dniu przystąpienia do pracy po okresie nieobecności.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) przeczytać uważnie treść zadania,

2) korzystając ze zdobytej wiedzy i literatury przedmiotu:

a) ustalić, jakie dane musi zawierać informacja o obowiązujących warunkach

zatrudnienia i organizacji pracy w zakładzie,

b) zredagować informację o obowiązujących warunkach zatrudnienia i organizacji pracy

w zakładzie dla pani Kowalskiej,

3) sporządzić dokument wykorzystując edytor tekstu, pamiętaj przy tym o odpowiednim

sformatowaniu tekstu,

4) wydrukować sporządzony dokument.

Wyposażenie stanowiska pracy:

– kodeks pracy,

– literatura zgodna z punktem 6 Poradnika dla ucznia,

– stanowisko komputerowe wyposażone w edytor tekstu z dostępem do drukarki.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

13

Ćwiczenie 2

Zgłoś nowo zatrudnionego pracownika do ubezpieczeń.

Pan Karol Jan Kowalczyk podjął swoje pierwsze zatrudnienie, w pełnym wymiarze czasu

pracy, na podstawie umowy na czas określony od 01.12.2004 r. do 01.12.2005 r. na stanowisku

cukiernika w Cukierni „Rogalik” sp. z o.o. mieszczącej się przy ul. Modrej 2, 00–123 Warszawa

(nr REGON 777222999, nr NIP 223–68–22–111). Zgłoś pana Kowalczyka do ubezpieczeń

społecznych i do ubezpieczenia zdrowotnego wykorzystując poniższe informacje:

− data urodzenia 12.03.1985 r.,

− nr PESEL 85031201243,

− nr NIP 123–123–33–99,

− seria i numer dowodu osobistego SWA234598,

− adres zamieszkania: ul. Wesoła 7 m. 15, 02–002 Warszawa.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) przeczytać uważnie treść zadania,

2) odszukać w Internecie na stronie www.zus.pl:

a) formularz ZUS ZUA,

b) poradnik dla płatników składek „Zasady wypełniania dokumentów ubezpieczeniowych”,

3) wydrukować odszukany formularz ZUS ZUA,

4) korzystając z poradnika dla płatników składek „Zasady wypełniania dokumentów

ubezpieczeniowych” wypełnić formularz ZUS ZUA, wpisując odpowiednie dane podane

w treści zadania.

Wyposażenie stanowiska pracy:

– stanowisko komputerowe z dostępem do Internetu i drukarki.

Ćwiczenie 3

Sporządź oświadczenie pracodawcy o wypowiedzeniu umowy o pracę.

Pan Jan Nowak jest zatrudniony od dwóch lat, na podstawie umowy o pracę na czas

nieokreślony, na stanowisku kierowca – dostawca w Hurtowni Artykułów Biurowych

„BiuroSerwis” sp. j. Z powodu trudności finansowych spółka zmuszona została do

ograniczenia zatrudnienia. Właściciele postanowili zlikwidować stanowisko, na którym

pracuje pan Nowak. Sporządź, w imieniu pracodawcy, oświadczenie skierowane do pana

Nowaka powiadamiające go o wypowiedzeniu umowy o pracę.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) przeczytać uważnie treść zadania,

2) przeanalizować dokładnie wzór oświadczenia pracodawcy o rozwiązaniu umowy o pracę

za wypowiedzeniem (załącznik nr 1),

3) wypełnić wzór oświadczenia pracodawcy o wypowiedzeniu umowy o pracę,

zamieszczając w wykropkowanych miejscach odpowiednie dane podane w treści zadania,

4) w przypadku braku danych – wpisać dowolne.

Wyposażenie stanowiska pracy:

– wzór rozwiązania umowy o pracę za wypowiedzeniem (załącznik nr 1),

– literatura zgodna z punktem 6 Poradnika dla ucznia.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

14

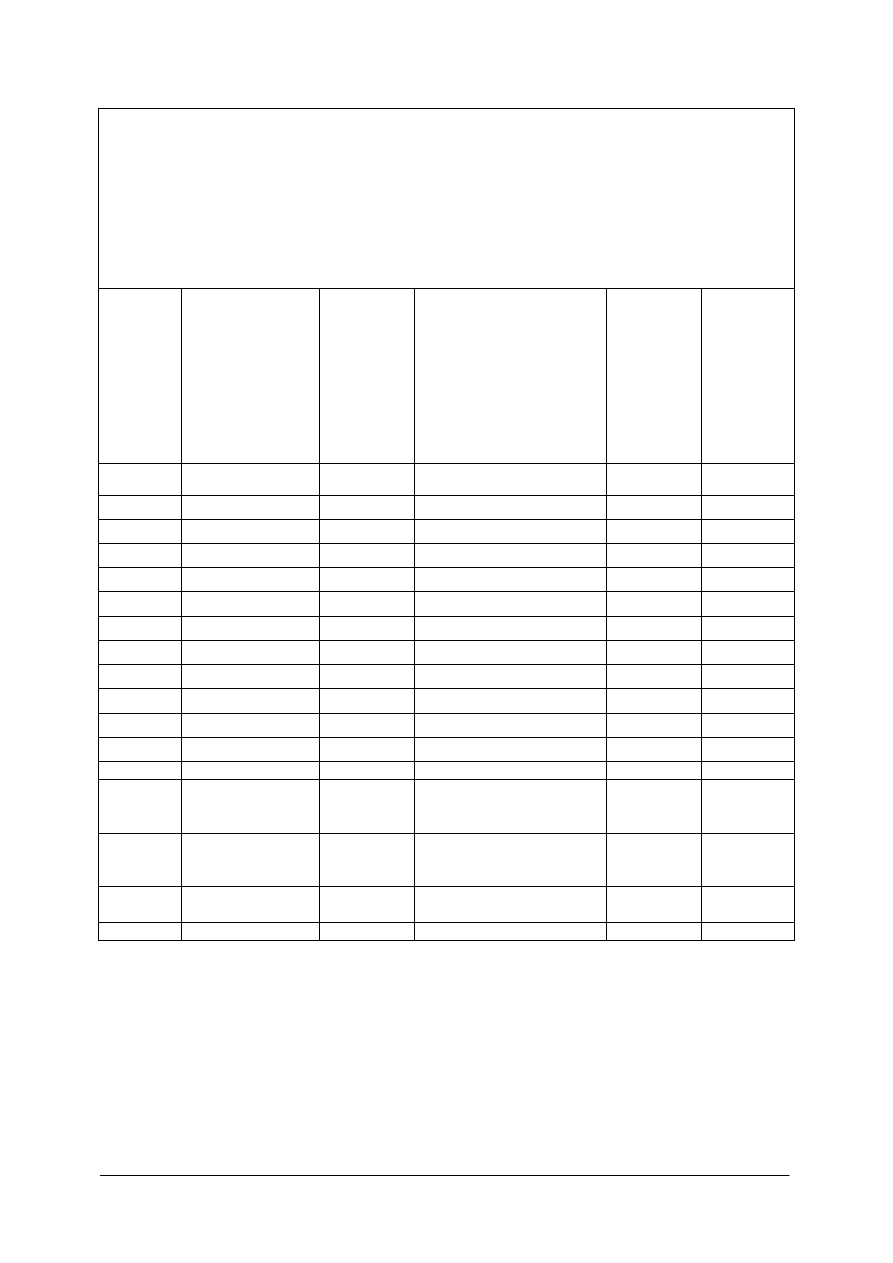

Załącznik nr 1

................................................... ................................................

(pieczęć nagłówkowa pracodawcy) (miejscowość i data)

ROZWIĄZANIE UMOWY O PRACĘ ZA WYPOWIEDZENIEM*

Pan (Pani) ..............................................................................................................

..............................................................................................................

(imię i nazwisko)

Rozwiązuję z Panem (Panią) umowę o pracę zawartą w dniu...............................................................................

z zachowaniem ....................................................... okresu wypowiedzenia, który upłynie w dniu ......................

(wskazać długość okresu wypowiedzenia)

Przyczyną wypowiedzenia umowy o pracę jest .....................................................................................................

................................................................................................................................................................................

Jednocześnie informuję, iż w terminie 7 dni od dnia doręczenia niniejszego pisma przysługuje Panu (Pani)

prawo wniesienia odwołania do Sądu Rejonowego - Sądu Pracy w ......................................................................

(siedziba sądu)

Przed upływem tego terminu może Pan (Pani) złożyć wniosek o wszczęcie postępowania pojednawczego

przed Komisją Pojednawczą** ..............................................................................................................................

(siedziba komisji)

........................ .................................

(podpis pracodawcy lub osoby reprezentującej

pracodawcę albo osoby upoważnionej do

składania oświadczeń w imieniu pracodawcy)

...............................................................

(potwierdzenie odbioru przez pracownika

- data i podpis)

______________________________

* Dotyczy umowy o pracę zawartej na czas nieokreślony.

** Dotyczy pracodawcy, u którego została utworzona komisja pojednawcza.

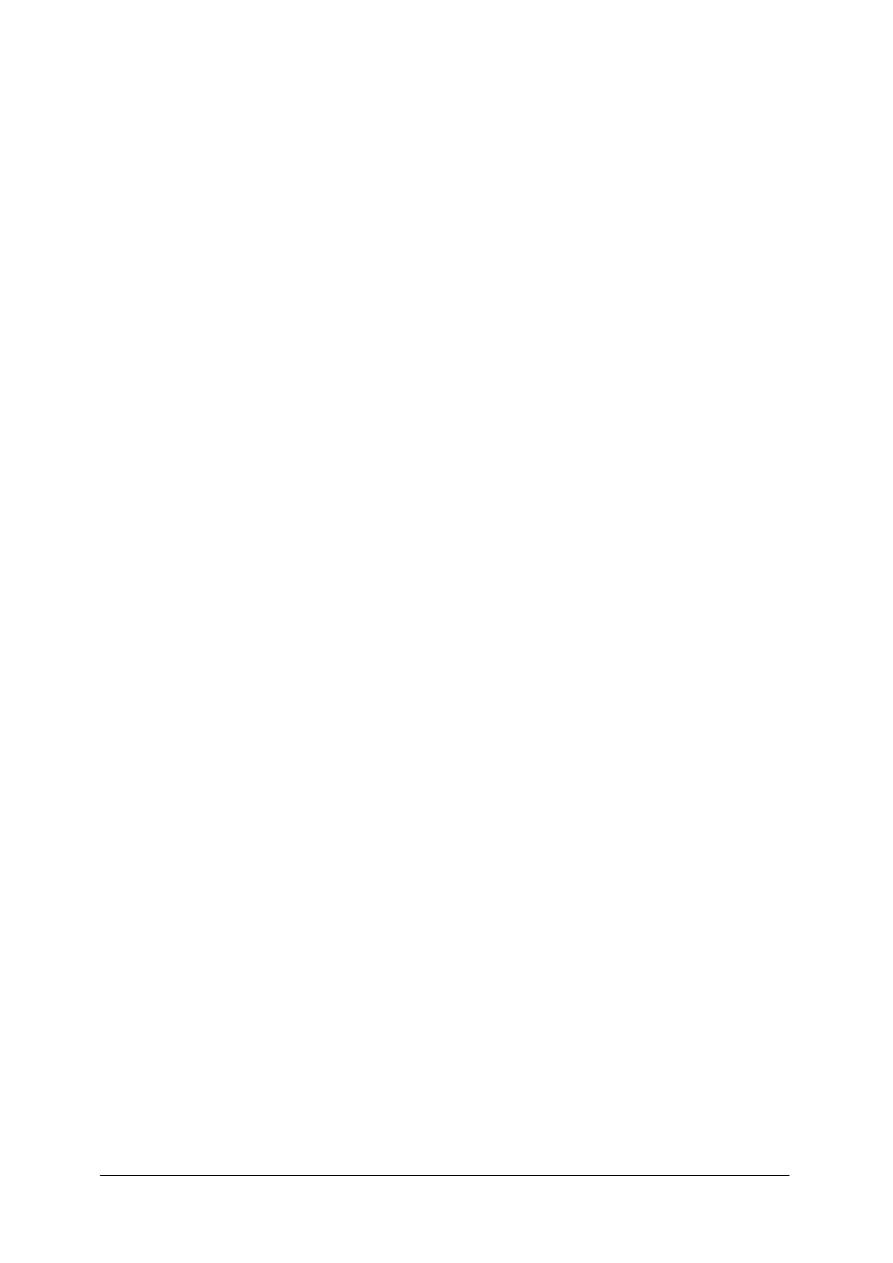

4.1.4. Sprawdzian postępów

Czy potrafisz:

Tak Nie

1) wymienić podstawowe akty prawne dotyczące zatrudniania

i zwalniania pracowników?

2) przedstawić czynności, które powinien wykonać pracodawca

w związku

z

zatrudnieniem

pracownika?

3) sporządzić informację o warunkach zatrudnienia i organizacji

pracy w zakładzie dla nowo zatrudnionego pracownika?

4) zgłosić pracownika do ubezpieczeń w ZUS?

5) przedstawić czynności, które powinien wykonać pracodawca

zwalniając pracownika?

6) sporządzić oświadczenie pracodawcy o wypowiedzeniu

umowy o pracę?

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

15

4.2. Wydajność pracy i pracochłonność

4.2.1. Materiał nauczania

W gospodarce rynkowej sukces przedsiębiorstwa w dużej mierze uzależniony jest od

kompetencji i zaangażowania zatrudnionych w nim osób. Polityka kadrowa prowadzona

przez przedsiębiorstwo powinna obejmować działania nastawione na przygotowanie

zatrudnionych osób do realizacji celów przedsiębiorstwa, ale także uwzględniać

indywidualny rozwój i potrzeby pracowników. Pojmowane w ten sposób zarządzanie kadrami

sprowadza się do kierowania ludźmi, którego celem jest jak najefektywniejsze wykorzystanie

ich możliwości, co z kolei umożliwia wzrost efektywności pracy, wyprzedzenie konkurencji

i osiągnięcie sukcesu rynkowego. Z tego względu jednym z priorytetowych zadań

prowadzonej przez przedsiębiorstwo polityki kadrowej powinno być wykrycie

i wykorzystanie potencjału tkwiącego w pracownikach firmy. Na potencjał ten składają się

różnorodne czynniki, takie jak kwalifikacje, zdolności, postawy, zaangażowanie, ambicje,

pomysły, wartości itp., które stymulowane w odpowiedni sposób podnoszą skuteczność

funkcjonowania przedsiębiorstwa.

Przy podejmowaniu działań mających na celu ujawnienie i wykorzystanie możliwości

tkwiących w pracownikach zasadnicze znaczenie ma odpowiednie motywowanie, czyli

stwarzanie warunków, w których podjęcie danej czynności staje się dla zatrudnionego

atrakcyjne. Odpowiednio zmotywowany pracownik z własnej woli angażuje się w dane

przedsięwzięcie, ponieważ zdaje sobie sprawę, że dzięki temu uzyska cenne dla siebie

wartości lub uniknie przykrych konsekwencji niewykonania zadania. Właściwa motywacja

sprzyja także efektywności pracy i tworzy przesłanki do racjonalnego współdziałania

personelu. Wymagania stawiane pracownikom muszą odpowiadać ich możliwościom.

Ustalenie wymagań niemożliwych do osiągnięcia jest niecelowe i nieracjonalne, natomiast

osiągnięcie rezultatu lepszego niż oczekiwany stymuluje do podejmowania kolejnych działań.

Na płaszczyźnie zawodowej bardzo wielką rolę jako czynnik motywacyjny odgrywa

system kar i nagród, który jest istotnym narzędziem oddziaływania na personel. Za pomocą

tego systemu przedsiębiorstwo motywuje nagradzanego pracownika do jeszcze wydajniejszej

pracy, a innych do pójścia w jego ślady. Celem stosowania kar jest natomiast eliminowanie

negatywnego zachowania, które jest niezgodne z oczekiwaniami pracodawcy.

W motywowaniu pracowników duże znaczenie odgrywają również inne czynniki –

sprawiedliwe ocenianie, jasno określony system awansowania, właściwy system płac,

możliwość rozwoju zawodowego (np. szkolenia), charakter pracy (np. ciekawa, samodzielna),

warunki pracy, panujące stosunki międzyludzkie.

Podstawą wszelkiej motywacji jest sprawiedliwa ocena pracownika i wyników jego

pracy. Ocena powinna być stałym elementem prowadzonej polityki kadrowej, a przy jej

dokonywaniu pod uwagę należy wziąć przede wszystkim sposób wykonywania pracy,

realizowane zadania, samodzielność, kreatywność, a w przypadku kierowników również

sprawność zarządzania podwładnymi. Wynik oceny powinien znaleźć odzwierciedlenie

w

wynagrodzeniu pracownika. Im bardziej motywujący system ocen funkcjonuje

w przedsiębiorstwie, tym większe jest zaangażowanie i satysfakcja pracowników, co z kolei

przekłada się na wysoką jakość i wydajność pracy, a w rezultacie na wysokość zysków

osiąganych przez firmę.

Gospodarowanie zasobami w przedsiębiorstwie powinno być przede wszystkim

racjonalne i efektywne. W odniesieniu do zasobów ludzkich, zasada ta oznacza potrzebę

minimalizowania nakładów ludzkiej pracy oraz konieczność podnoszenia wydajności pracy

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

16

zatrudnionych pracowników. Na poziom wydajności pracy wpływa wiele różnorodnych

czynników, które zostały przedstawione w tabeli 1.

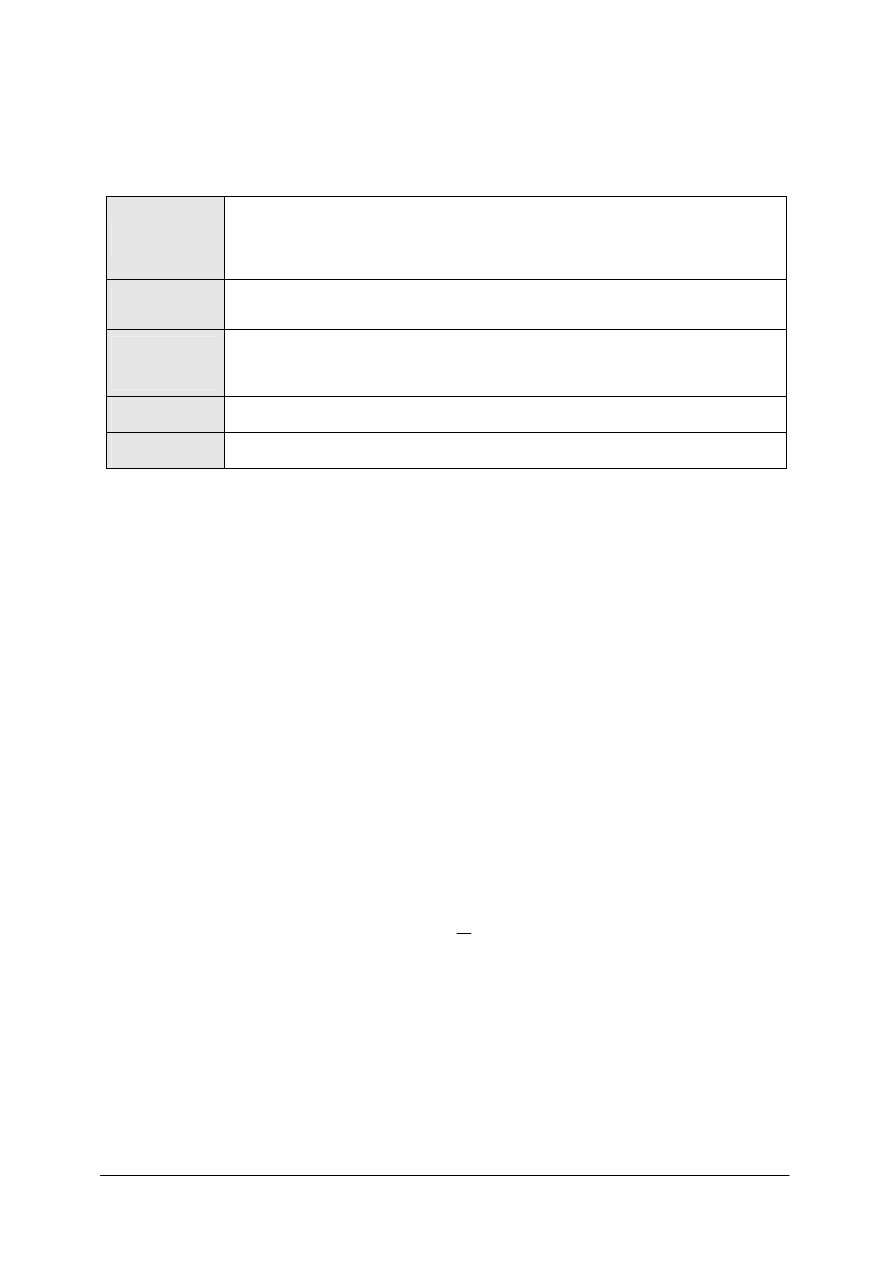

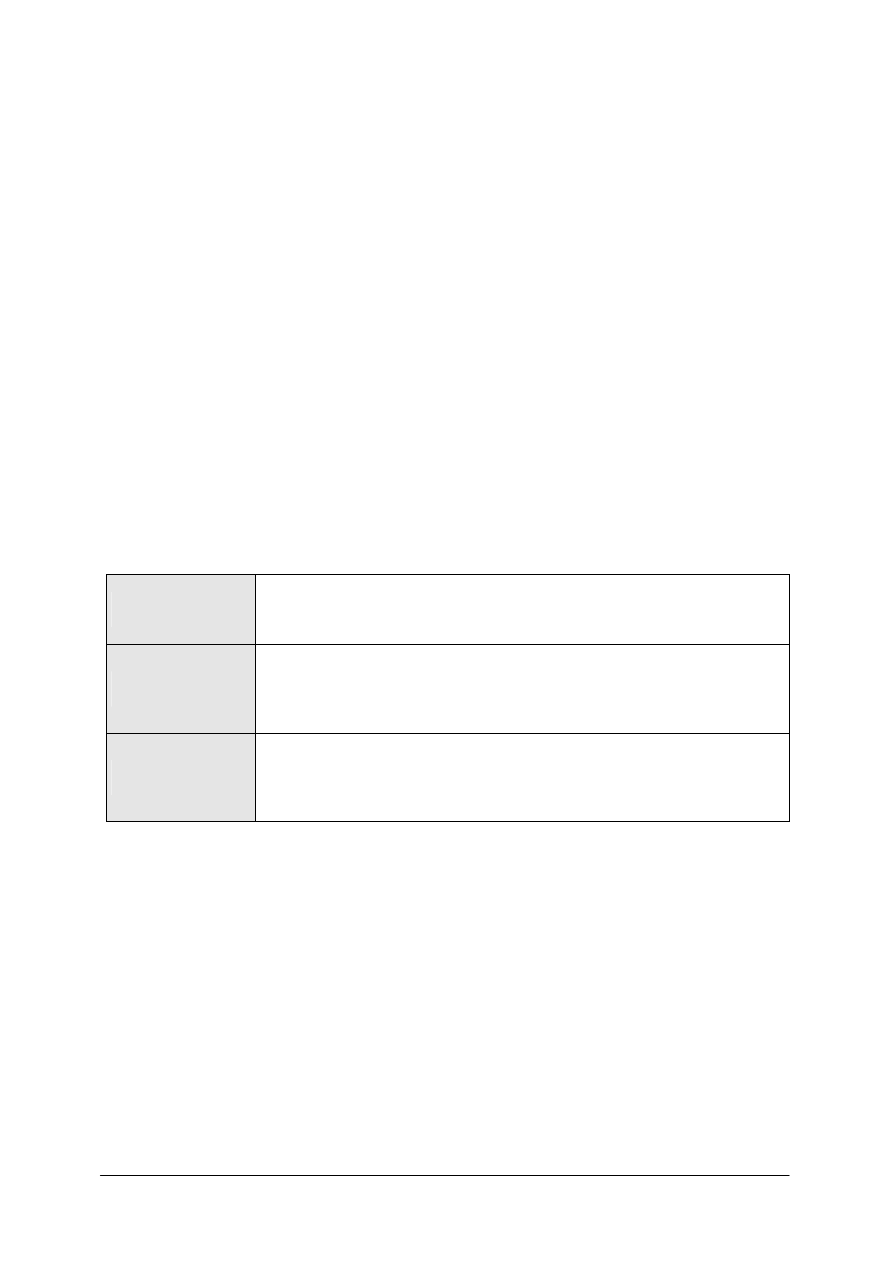

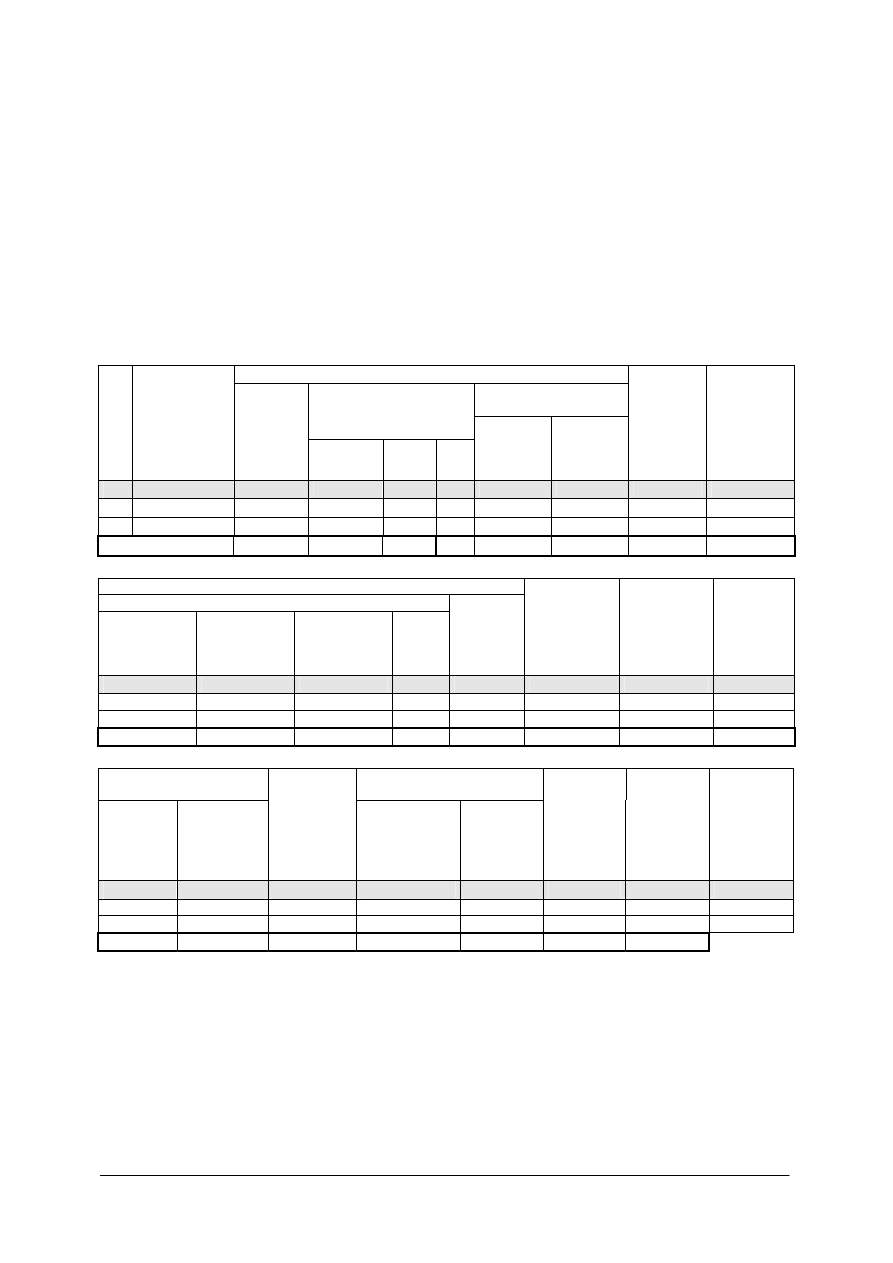

Tabela. 1. Czynniki wpływające na wydajność pracy

Czynniki

techniczne

Postęp techniczny i technologiczny jest czynnikiem najważniejszym w zwiększaniu

wydajności pracy, ponieważ istotnie wpływa na zmniejszenie pracochłonności i wzrost

efektów pracy. Wyraża się on przede wszystkim poprzez zastosowanie nowoczesnych

metod wytwarzania oraz doskonalenie narzędzi pracy w wyniku mechanizacji

i automatyzacji.

Czynniki

organizacyjne

Na wzrost wydajności pracy wpływa przede wszystkim prawidłowy jej podział, sprawna

współpraca oraz dyscyplina pracy. Organizacja pracy powinna być racjonalna, czyli

umożliwiać jak najlepsze wykorzystanie czasu i umiejętności pracowników.

Czynniki

psychologiczno--

socjologiczne

Zalicza się do nich przede wszystkim motywację pracowników oraz stosunki

międzyludzkie panujące w zakładzie pracy. Czynniki te uzależnione są m. in. od

świadomości, poziomu kultury, cech osobistych pracowników, jak i od warunków pracy,

perspektyw rozwoju, autorytetu kierownictwa, wyposażenia itp.

Czynniki

ekonomiczne

To przede wszystkim sprawiedliwy system płac, który uzależnia wysokość wynagrodzenia

pracownika od wydajności jego pracy.

Czynniki

naturalne

Mają szczególnie istotne znaczenie w przemyśle wydobywczym (np. konstrukcja złoża)

oraz rolno-spożywczym (np. warunki klimatyczne, glebowe).

W literaturze przedmiotu wyróżnia się:

– indywidualną wydajność pracy, tzn. wydajność pracy konkretnego pracownika,

– zespołową wydajność pracy, czyli średnią wydajność pracy określonej grupy

pracowników (np. zespołu, brygady, całego przedsiębiorstwa),

– społeczną wydajność pracy, która jest przeciętną wydajnością pracy uzyskiwaną przez

ogół pracowników zatrudnionych we wszystkich przedsiębiorstwach określonej branży,

gałęzi lub resortu.

Pomiar wydajności pracy uzależniony jest od charakteru efektów pracy. Jeżeli jej efekty

mają wymiar niemierzalny lub trudno mierzalny, tak jak w przypadku pracy świadczonej

przez pracowników biurowych, to wydajność nie jest łatwa do określenia, ponieważ nie

obowiązują tu wskaźniki, których wartość można wyliczyć. Ocena wydajności pracy

pracownika umysłowego uzależniona będzie przede wszystkim od stopnia wykonania

powierzonych mu zadań oraz jakości świadczonej pracy i jej efektów. Czynniki te bierze się

również pod uwagę mierząc wydajność pracy pracowników zatrudnionych przy produkcji lub

w handlu, jednak w tych przypadkach istnieją mierzalne wskaźniki pozwalające na dokonanie

pomiaru wydajności pracy.

Wydajność pracy w produkcji ujmowana jest jako wielkość produkcji przypadająca na

jednostkę czasu pracy ludzkiej. Miernikiem wydajności pracy jest więc wielkość określająca

poziom wydajności pracy w danym okresie. Miernik ten wyraża się wzorem:

T

P

W

=

gdzie: W – wydajność pracy,

P – wielkość produkcji,

T – czas zużyty przez pracowników na wykonanie produkcji.

Wielkość produkcji (P) przyjęta do obliczania wydajności pracy może być wyrażona:

– w jednostkach naturalnych np. kilogramach, sztukach, metrach,

– w jednostkach umownych lub przeliczeniowych, co umożliwia łączenie podobnych

wyrobów według określonych kryteriów, sprowadzając je do wspólnej podstawy, np.

przeliczenie kabli o różnej średnicy na kable o średnicy 5 mm,

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

17

-

wartościowo, co umożliwia przeliczenie nawet bardzo zróżnicowanej produkcji,

ponieważ określoną wartościowo wielkość produkcji można sumować,

-

w jednostkach pracochłonności , co umożliwia przeliczenie różnorodnej produkcji,

ponieważ podstawą jest tu liczba godzin normowanych (inaczej normogodzin), która

określa czas wyznaczony na wykonanie określonego zadania; poziom wydajności

pracy określa stosunek czasu niezbędnego do wykonania zadania obliczonego według

norm do czasu rzeczywiście przepracowanego.

Również czas zużyty przez pracowników na wykonanie produkcji (T) może być

wyrażony w

różnych jednostkach. Najczęściej stosowanymi do obliczenia średniej

wydajności pracy są godzina, dzień (dniówka) lub miesiąc.

Drugim wskaźnikiem umożliwiającym zbadanie wydajności pracy jest wskaźnik

pracochłonności, który jest odwrotnością miary wydajności pracy i wyraża się wzorem:

P

T

L

=

gdzie: L – pracochłonność produkcji,

P – wielkość produkcji,

T – czas zużyty przez pracowników na wykonanie produkcji.

Wydajność pracy w przedsiębiorstwach usługowych prócz mierników wydajności pracy

stosowanych w przemyśle wykorzystuje się mierniki wykonywanych usług w różnych

specyficznych jednostkach miary dostosowanych do charakteru działalności konkretnego

usługodawcy.

W przedsiębiorstwach handlowych mierzy się wielkością obrotu towarowego osiągniętą

w określonej jednostce czasu (np. wartość sprzedaży towarów przypadająca na jednego

sprzedawcę w ciągu miesiąca). Wielkość obrotu towarowego określa się głównie

wartościowo, ale też w naturalnych jednostkach miary (np. tonach, sztukach, metrach).

Wskaźnik wydajności pracy obliczany jest w różnych jednostkach w zależności od określenia

wielkości obrotu oraz nakładu pracy. Miernik ten wyraża się wzorem:

N

S

W

=

gdzie: W – wskaźnik wydajności pracy,

S – wielkość obrotu towarowego (sprzedaż towarów),

N – nakład pracy (liczba pracowników).

Reasumując powyższe informacje można stwierdzić, że wydajność pracy jest wielkością

przeciętną, która wynika z podzielenia całego efektu pracy wyrażonego ilościowo lub

wartościowo, wykonanego w danym okresie przez całkowity nakład pracy, wyrażonej

w godzinach lub liczbie pracowników. Zastosowanie miernika poziomu wydajności pracy

umożliwia porównanie kształtowania się poziomu wydajności pracy w różnych okresach

w ciągu roku i na przestrzeni lat oraz w innych podobnych przedsiębiorstwach. Jest to bardzo

ważne, ponieważ wysoka wydajność pracy (i stały jej wzrost) stanowi podstawowe źródło

efektywności gospodarczej przedsiębiorstwa, powodując obniżanie kosztów prowadzenia

działalności, przyspieszenie rotacji towarów albo wytworzonych produktów lub usług oraz

lepsze wykorzystanie posiadanych zasobów.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

18

4.2.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakie cele powinna realizować polityka kadrowa prowadzona przez przedsiębiorstwo?

2. W jaki sposób można motywować pracowników do wydajniejszej pracy?

3. Dlaczego dobrze zmotywowany pracownik lepiej wykonuje swoją pracę?

4. Co należy brać pod uwagę dokonując oceny pracy pracowników?

5. Co to jest wydajność pracy?

6. Jakie czynniki wpływają na wydajność pracy ?

7. W jaki sposób dokonywany jest pomiar wydajności pracy w przedsiębiorstwach

produkcyjnych, handlowych i usługowych?

8. Do czego służy miernik wydajności pracy?

9. Do czego służy wskaźnik pracochłonności?

10. Jakie znaczenie dla przedsiębiorstwa ma wysoka wydajność pracy?

Jeśli nie potrafisz odpowiedzieć na wszystkie pytania, powtórz materiał pt. Wydajność

pracy i pracochłonność.

4.2.3. Ćwiczenia

Ćwiczenie 1

Uzasadnij potrzebę stałego monitorowania poziomu wydajności pracy w przedsiębiorstwie.

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) korzystając ze zdobytej wcześniej wiedzy i literatury przedmiotu:

a) ustalić, dlaczego przedsiębiorstwo powinno stale monitorować poziom wydajności

pracy,

b) uzasadnić podaną odpowiedź,

2) zanotować ustalenia w zeszycie.

Wyposażenie stanowiska pracy:

– literatura zgodna z punktem 6 Poradnika dla ucznia.

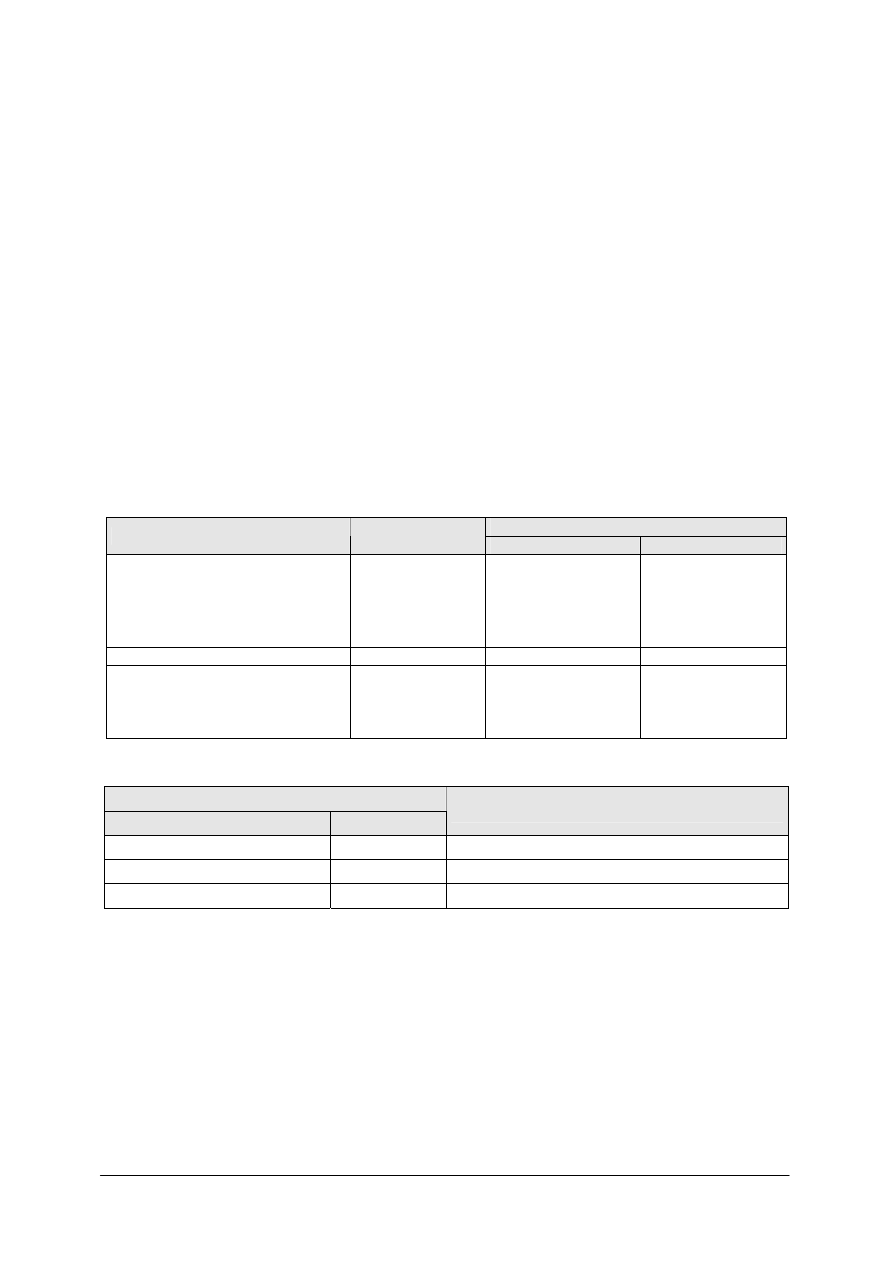

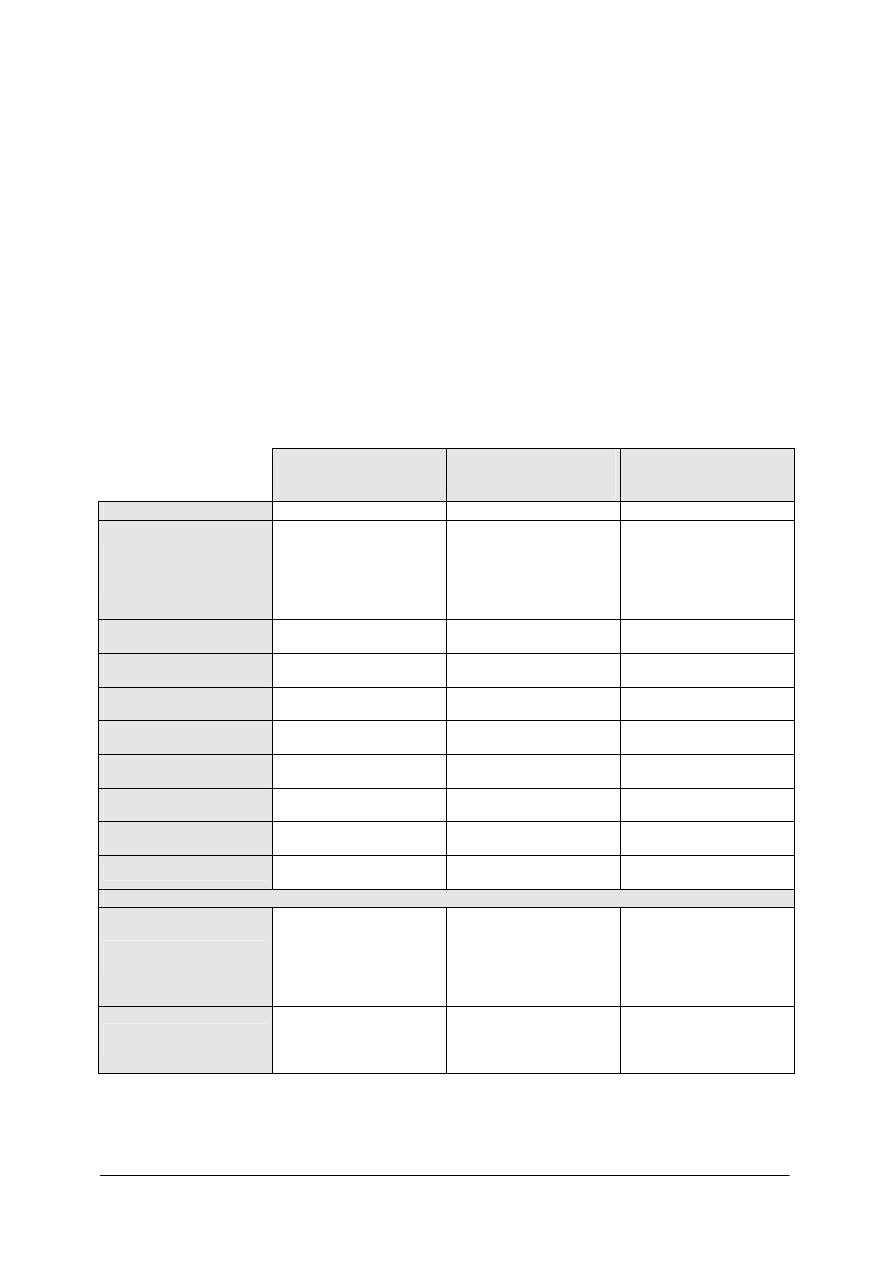

Ćwiczenie 2

Oblicz i oceń wydajność pracy.

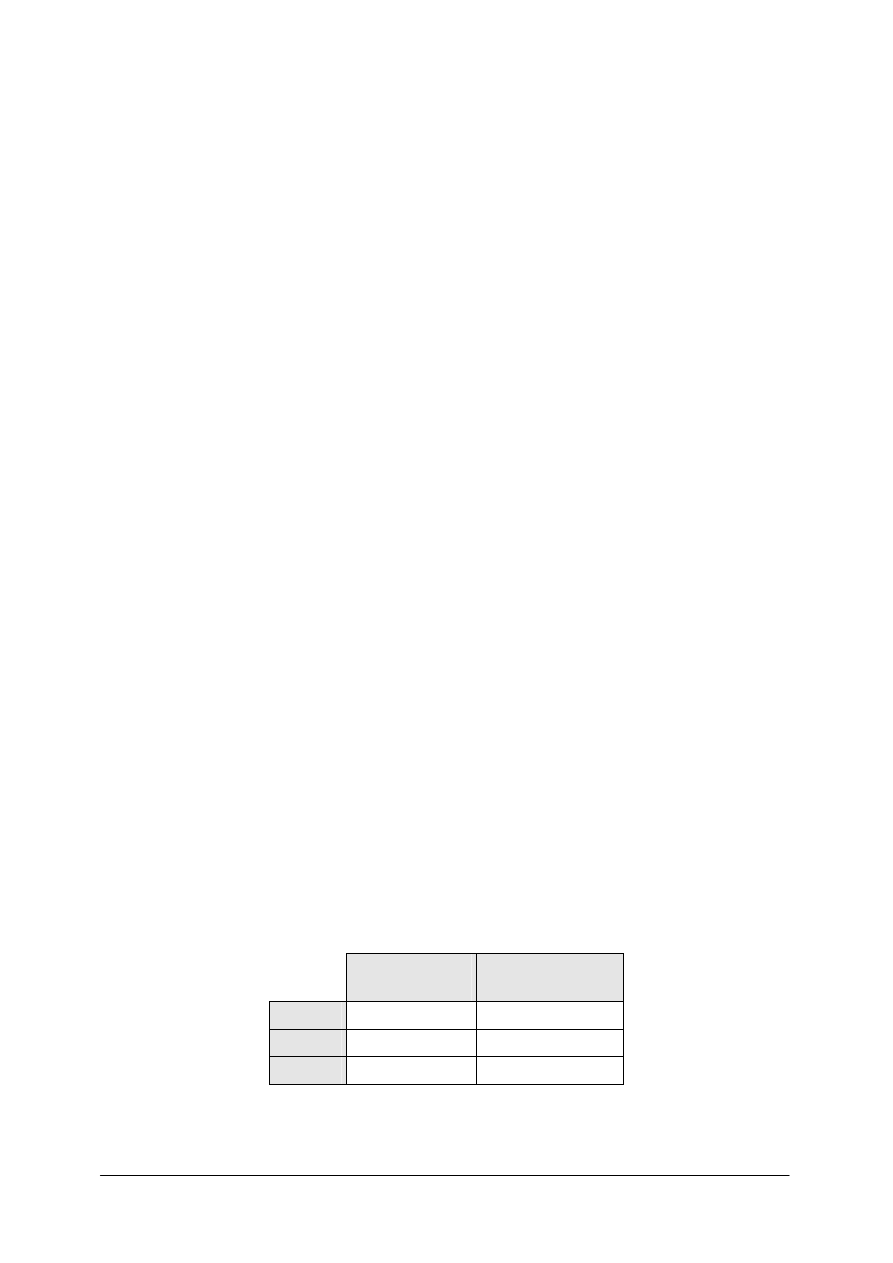

W trzech sklepach spożywczych wartość sprzedaży i stan zatrudnienia kształtują się

następująco:

Wartość

sprzedaży

Liczba

zatrudnionych

Sklep I

42 900,00 zł 4

Sklep II

39 450,00 zł 3

Sklep III

15 340,00 zł 2

Dokonaj oceny wydajności pracy w poszczególnych sklepach.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

19

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) wykorzystując zdobytą wiedzę i literaturę przedmiotu:

a) obliczyć współczynnik wydajności pracy w każdym sklepie,

b) porównać uzyskane współczynniki,

c) ocenić wydajność pracy w każdym ze sklepów,

2) zanotować swoje ustalenia w zeszycie.

Wyposażenie stanowiska pracy:

– literatura zgodna z punktem 6 Poradnika dla ucznia,

– kalkulator.

4.2.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) określić, cele polityki kadrowej prowadzonej przez przedsiębiorstwo?

2) ustalić sposoby motywowania pracowników do wydajniejszej pracy?

3) określić kryteria oceny pracownika i wyników jego pracy?

4) wyjaśnić, czym jest wydajność pracy?

5) scharakteryzować czynniki wpływające na wydajność

pracy?

6) przedstawić sposoby pomiaru wydajności pracy?

7) obliczyć wskaźnik wydajności pracy?

8) obliczyć wskaźnik pracochłonności?

9) ocenić wydajność pracy?

10) wyjaśnić, dlaczego przedsiębiorstwo powinno stale kontrolować poziom

wydajności pracy?

11) wyjaśnić znaczenie wysokiej wydajności pracy dla funkcjonowania

przedsiębiorstwa?

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

20

4.3. Płace – istota, funkcje i systemy

4.3.1. Materiał nauczania

Wynagrodzenie jest ekwiwalentem wypłacanym przez pracodawcę za wykonywaną przez

zatrudnionego pracę. Pracę można wykonywać na podstawie różnych stosunków prawnych,

jednak najczęściej jest ona świadczona na podstawie umowy o pracę. Płaca jest

wynagrodzeniem, które pracownik zatrudniony na podstawie stosunku pracy otrzymuje za

swoją pracę. Stanowi ona jego dochód i z reguły jest głównym źródłem utrzymania.

Regulacje prawne dotyczące problematyki wynagradzania za pracę oraz wypłacania

innych świadczeń związanych z pracą zawarte są w wielu źródłach prawa o różnej randze

i zakresie zastosowania. Główne ramy obowiązujących przepisów wyznacza ustawa Kodeks

pracy (tekst jednolity DzU z 1998 r. Nr 21, poz. 94 ze zm.), a szczegółowe zapisy zawarte są

w aktach niższych rangą (m.in. rozporządzeniach, układach zbiorowych, regulaminach

wynagradzania, umowach o pracę).

Warunki wynagradzania za pracę i przyznawania innych świadczeń związanych z pracą

ustalają układy zbiorowe pracy. Pracodawcy nieobjęci zakładowym ani ponadzakładowym

układem zbiorowym pracy ustalają warunki wynagradzania w regulaminie wynagradzania.

Obowiązek wprowadzenia regulaminu wynagradzania ma każdy pracodawca, który zatrudnia

co najmniej 20 pracowników. Pracodawcy zatrudniający mniej niż 20 pracowników mogą

ustalać wynagrodzenie dla pracowników dobrowolnie, wyznaczając jego wysokość w treści

zawartych umów o pracę.

Przy nawiązaniu stosunku pracy określenie wysokości wynagrodzenia należy do

najbardziej istotnych postanowień. Nie można zawrzeć umowy o pracę bez uwzględnienia

w niej wysokości i składników wynagrodzenia, a także podstawy prawnej, zgodnie z którą

zostało ono ustalone. Ustalając wysokość wynagrodzenia pracodawca powinien kierować się

zasadą zawartą w kodeksie pracy uznającą prawo pracownika do godziwego wynagrodzenia

za pracę. Warunki realizacji tego prawa regulują przepisy prawa pracy oraz polityka państwa

w dziedzinie płac. Oferowane pracownikowi wynagrodzenie za pracę nie może być niższe niż

minimalne wynagrodzenie określone przez właściwego ministra w drodze rozporządzenia

2.

Jedynym możliwym odstępstwem od tej zasady jest ustalenie najniższego minimalnego

wynagrodzenia dla osób podejmujących pracę po raz pierwszy. W takiej sytuacji stawka

płacy może wynieść w pierwszym roku pracy 80% minimalnego wynagrodzenia, a w drugim

roku pracy – 90%

3

. Minimalne wynagrodzenie osoby zatrudnionej w niepełnym wymiarze

czasu pracy ustalane jest natomiast proporcjonalnie do liczby godzin do przepracowania w

danym miesiącu. Pracownik ma więc zagwarantowaną przez państwo minimalną wysokość

wynagrodzenia. Pracodawca w zależności od swojej sytuacji ekonomicznej czy oceny

zaangażowania pracownika, może określić wyższą wysokość płacy.

Kształtowanie poziomu płacy ma duże znaczenie ze względu na wielość i doniosłość

funkcji spełnianych przez płacę, które są przedstawione w tabeli 2.

2

W 2005 r. obowiązuje Rozporządzenie RM z dnia 14 września 2004 r. w sprawie wysokości minimalnego

wynagrodzenia za pracę w 2005 r. (DzU Nr 201, poz. 2062), które ustala minimalne wynagrodzenie za pracę od

1 stycznia 2005 r. na kwotę 849,00 zł dla pracownika zatrudnionego w pełnym wymiarze czasu pracy.

3

W roku 2005 będzie więc to odpowiednio 679,20 zł i 746,10 zł.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

21

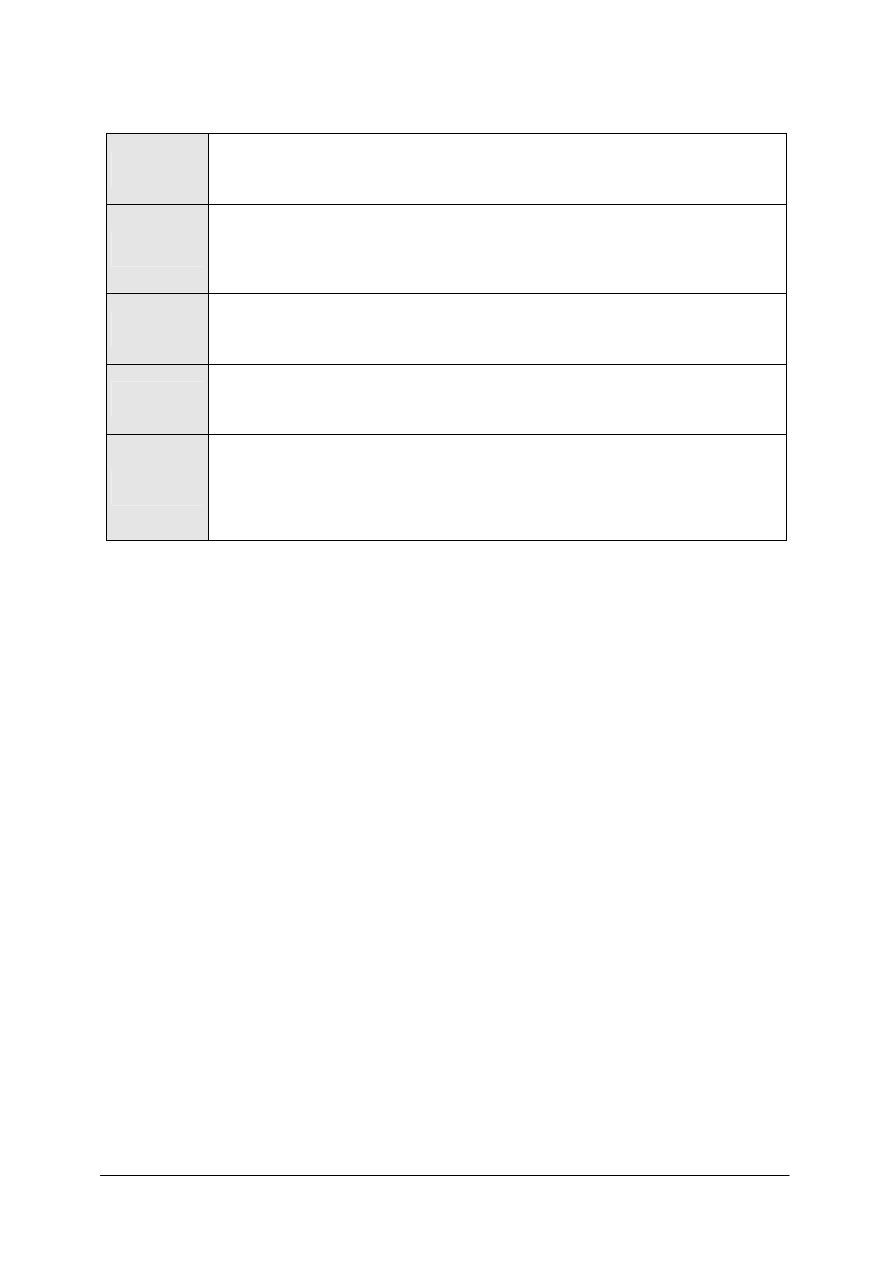

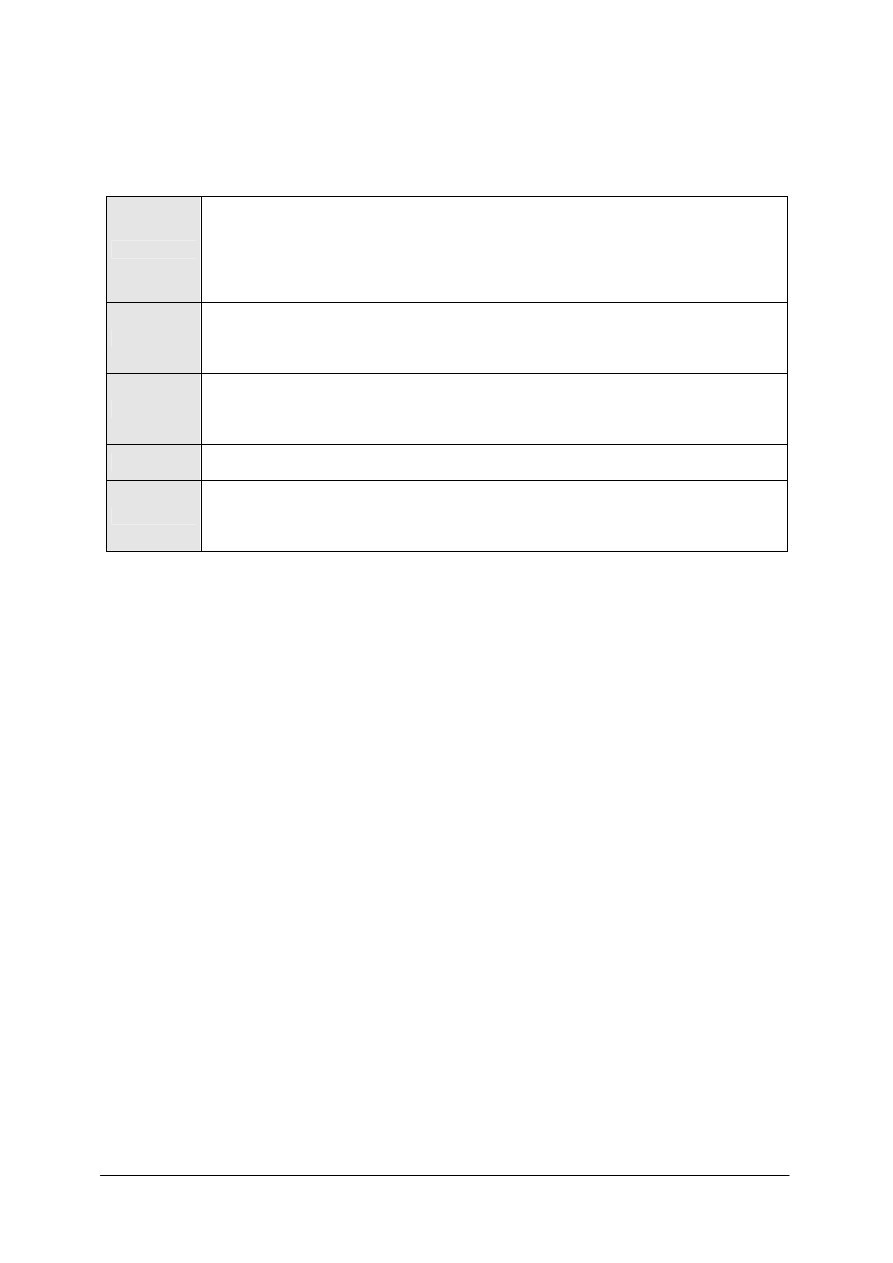

Tabela. 2. Funkcje płacy

Funkcja

dochodowa

Jest odzwierciedleniem punktu widzenia pracownika, ponieważ płaca to zasadnicza forma

dochodu osoby zatrudnionej na podstawie stosunku pracy. Polega na zaspokajaniu potrzeb

życiowych pracownika i członków jego rodziny. Pracownicy dążą do uzyskania jak

najwyższej płacy, ponieważ poziom zaspokojenia potrzeb uzależniony jest od jej wysokości.

Funkcja

kosztowa

Jest odzwierciedleniem punktu widzenia pracodawcy. Płace są bardzo ważnym elementem

kosztów ponoszonych przez przedsiębiorstwo. Sprzeczność między funkcją dochodową

a kosztową płacy neutralizowana jest przez wysoką wydajność pracy, która z jednej strony

zapewnia pracownikowi wyższe wynagrodzenie, a z drugiej przyczynia się do obniżenia

kosztów ponoszonych przez pracodawcę.

Funkcja

motywacyjna

Przejawia się w mobilizacji pracownika do pracy, ponieważ wie on (lub oczekuje), że za

wydajniejszą pracę otrzyma wyższe wynagrodzenie. Funkcja ta wspiera aktywność

pracownika i w dużym stopniu wpływa na jakość i wydajność świadczonej przez niego pracy.

Jest podstawowym bodźcem pobudzającym pracownika do rzetelnej pracy.

Funkcja

rynkowa

Kształtowanie się płac na wysokim poziomie w danym przedsiębiorstwie zachęca

pracowników do zatrudnienia się i długotrwałej pracy w nim. Przedsiębiorstwa oferujące

wysokie wynagrodzenia nie mają kłopotów ze znalezieniem pracowników w pełni

odpowiadających ich wymaganiom.

Funkcja

społeczna

Związana jest z poziomem życia społeczeństwa – wysokie płace to bogate społeczeństwo.

Płace wpływają więc na nastroje społeczne i atmosferę panującą w kraju, ponieważ stanowią

instrument kierujący postępowaniem ludzi. Za pośrednictwem odpowiedniego kształtowania

płac można kształtować prawidłowe stosunki międzyludzkie. Funkcja ta uczy szacunku do

pracy, jej wyboru i przygotowania się do niej, jako przyszłego miejsca osiągania zawodowej

satysfakcji i godnego życia.

Należałoby dążyć do tego, aby płaca spełniała wszystkie wyżej wymienione funkcje, ale

nie zawsze jest to możliwe. W myśl kodeksu pracy poziom wynagrodzenia powinien być

ustalony tak, aby odpowiadał w szczególności rodzajowi wykonywanej pracy i kwalifikacjom

wymaganym przy jej wykonywaniu, a także uwzględniał ilość i jakość świadczonej pracy.

W związku z powyższym kryteriami różnicującymi wysokość wynagrodzenia są z

reguły:

– rodzaj pracy (złożoność, uciążliwość i ponoszoną odpowiedzialność),

– kwalifikacje pracownika wykonującego daną pracę (wykształcenie i doświadczenie

zawodowe pracownika, jak również jego predyspozycje psychiczne i fizyczne),

– jakość oraz ilość wykonanej pracy.

Sposoby uzależniania oraz wiązania wysokości płac z nakładami i wynikami pracy

określone są pojęciem systemu płac. System płac jest metodą określania wysokości zarobków

w zależności od typu i organizacji pracy w danym przedsiębiorstwie oraz od celu, jaki chce

osiągnąć pracodawca (np. wysoka jakość produktów lub maksymalizacja wielkości

sprzedaży). Składa się on z dwóch elementów – układu taryfowego i formy płacy.

Układ taryfowy różnicuje płacę w zależności od rodzaju i stopnia trudności pracy oraz od

posiadanych kwalifikacji zawodowych pracownika. Jego elementami są:

– taryfa płac (inaczej siatka taryfowa lub tabela płac) – zbudowana jest w formie tabeli,

która obejmuje stawki płac dla poszczególnych grup i kategorii zaszeregowania

pracowników, od najniższej do najwyższej w danym przedsiębiorstwie. Stawki płac są

ustalone dla kategorii najniższej i noszą nazwę stawek podstawowych. Różnica między

stawką najniższą, a najwyższą stanowi o rozpiętości tabeli płac. Stosunek między

poszczególnymi stawkami wyznaczony jest przez współczynnik kwalifikacyjny, który

wyznacza relację określonej stawki do stawki podstawowej (np. jeżeli stawka

zaszeregowania I kategorii (najniższa, podstawowa) wynosi 3 zł za jedną godzinę pracy to

stawka dla IV kategorii zaszeregowania przy współczynniku kwalifikacyjnym 1,6 wyniesie

3×1,6 = 4,80 zł za jedną godzinę pracy),

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

22

– taryfikator kwalifikacyjny – to zestawienie zawodów, stanowisk pracy lub czynności

z podaniem kategorii płacy, jaka przysługuje na danym stanowisku pracy lub za

określoną pracę w danym przedsiębiorstwie. W zakresie zaszeregowania pracowników

do określonych kategorii taryfikator określa, jakie wiadomości teoretyczne i umiejętności

praktyczne są niezbędne do wykonywania pracy zakwalifikowanej do określonej

kategorii. Stawka płac wynikająca z zaszeregowania pracownika jest na ogół

wynagrodzeniem wpisywanym do umowy o pracę.

Formy płac wynikają natomiast ze sposobów mierzenia ilości wykonanej pracy.

W zależności od warunków i rodzaju wykonywanej pracy, a także ustalonego przez

pracodawcę sposobu motywowania pracowników, stosowane są różne metody ustalania

wynagrodzenia za pracę. Wyróżnia się trzy podstawowe formy płac – czasową, akordową

i prowizyjną.

Forma czasowa płacy zakłada, że wynagrodzenie pracownika uzależnione jest od

przepracowanego przez niego czasu i stawek wynikających z osobistego zaszeregowania.

Wynagrodzenie może tu być określone w stawce miesięcznej lub godzinowej. Stawka

miesięczna wynagrodzenia jest zawsze taka sama. Natomiast jeśli podstawą jest stawka

godzinowa, a wynagrodzenie wypłacane jest raz w miesiącu, to oblicza się je mnożąc stawkę

godzinową przez liczbę godzin przepracowanych w miesiącu. Forma czasowa ma przede

wszystkim zastosowanie do pracowników umysłowych oraz pracowników fizycznych

wykonujących prace pomocnicze. Odmiany systemu czasowego przedstawia tabela 3.

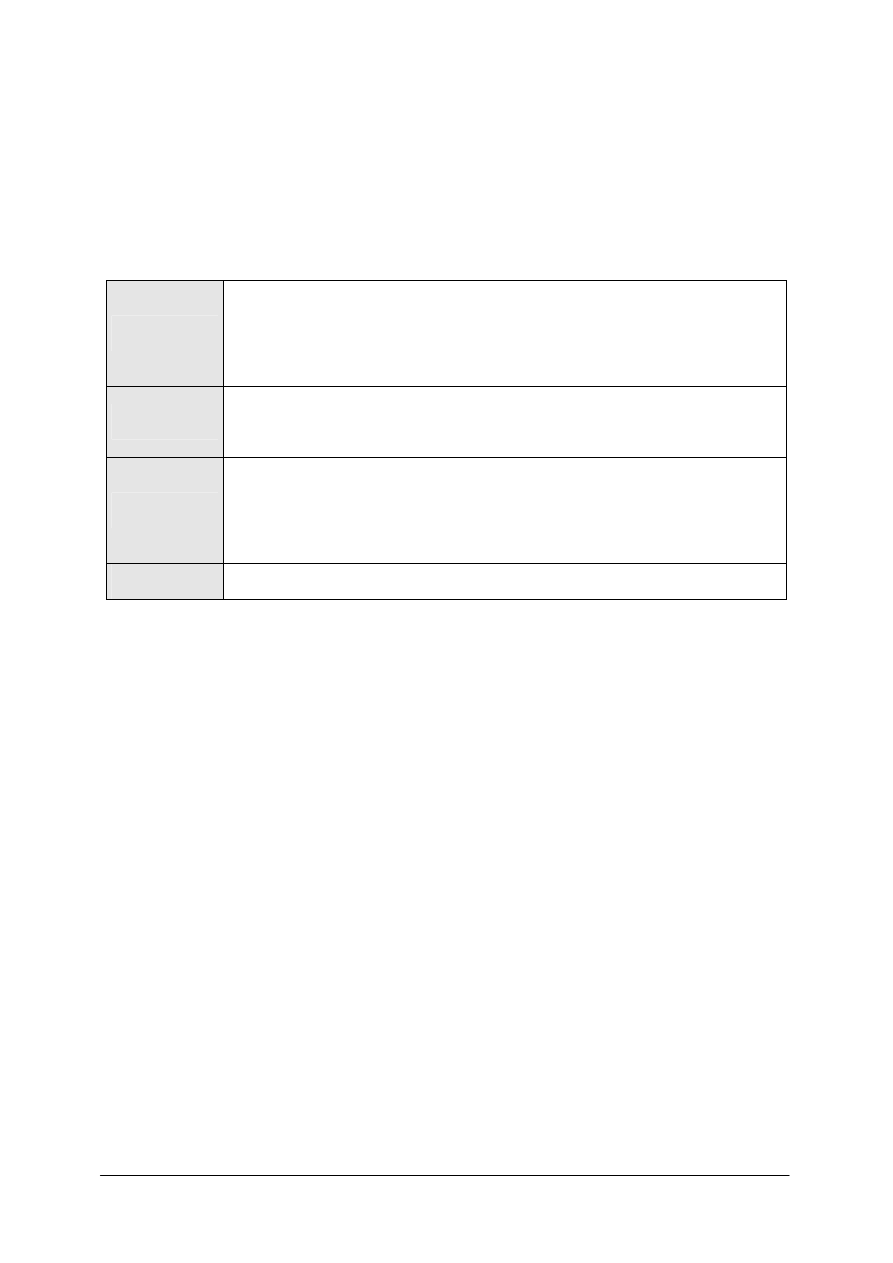

Tabela. 3. Odmiany czasowego systemu płac

Płaca

czasowa zwykła

Wysokość wynagrodzenia wyznaczona jest iloczynem stawki za jednostkę czasu

i wielkości przepracowanego czasu (np. 10 zł za jedną godzinę pracy, 1200 zł za

miesiąc pracy). Stosowana jest, gdy nie ma konieczności wiązania poziomu płac

z bezpośrednimi wynikami pracy lub z wykonaniem określonych zadań.

Płaca

czasowo-premiowa

Obejmuje dwa elementy: płacę zasadniczą za czas pracy (np. 1000 zł miesięcznie)

oraz premię uznaniową ustalaną procentowo lub kwotowo za efekty pracy (np. 200 zł

miesięcznie lub 20% płacy zasadniczej miesięcznie). Stosowana wówczas, gdy

zachodzi potrzeba wiązania płacy z wynikami pracy np. racjonalne wykorzystanie

materiałów, jakość produkcji.

Płaca

czasowo-prowizyjna

Składa się z dwóch elementów: płacy zasadniczej za czas pracy (np. 1000 zł

miesięcznie) oraz dodatkowego wynagrodzenia w postaci prowizji za efekty pracy

(np. w handlu może to być 0,01% uzyskanego obrotu). Podział prowizji jest albo

równy, albo uzależniony proporcjonalnie od wysokości miesięcznych płac

zasadniczych.

Akordowa forma płac opiera się na wynagradzaniu pracowników w zależności od ilości

wykonanej pracy i stawki akordowej. Stosowana jest najczęściej w odniesieniu do

pracowników produkcyjnych, którzy mają ustalone normy pracy i gdy istnieją warunki do

prowadzenia ścisłej ewidencji wykonanej produkcji oraz zorganizowania prawidłowej

i skutecznie działającej kontroli jej jakości. Stawka akordowa jest stawką za jednostkę

produkcji (np. za wyprodukowanie 1 m

2

tkaniny lub ułożenie 1 m

2

glazury). Płacę

pracownika oblicza się mnożąc liczbę wykonanych przez niego jednostek produkcji przez

stawkę za jednostkę produkcji. Wynagrodzenie wynika więc z wydajności pracy

indywidualnego pracownika lub zespołu pracowników, uzyskanej w określonej jednostce

czasu oraz stawek płac wynikających z kategorii zaszeregowania danej pracy. Powiązanie

wysokości płacy z ilością pracy powoduje, że akord sprzyja wydajności pracy i stwarza

bodźce do wzrostu aktywności i zaangażowania pracownika.

Jeżeli organizacja procesu pracy pozwala na określenie norm i kontrolę ich wykonania

przez każdego pracownika, stosuje się tzw. akord indywidualny, gdzie podstawą oceny

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

23

i obliczenia wynagrodzenia jest indywidualny wynik konkretnego pracownika. W sytuacji,

gdy nie można ustalić zadań produkcyjnych lub efekt pracy zależy od grupy pracowników,

stosuje się tzw. akord zespołowy. Podstawą oceny jest wówczas wynik pracy całej grupy

pracowników, a zarobek dzielony jest pomiędzy poszczególnych członków zespołu,

odpowiednio do kategorii ich osobistego zaszeregowania i przepracowanego czasu. Odmiany

akordu przedstawia tabela 4.

Tabela. 4. Odmiany akordowego systemu płac

Płaca akordowa

zwykła

Uzależnia wysokość zarobków pracownika od wielkości wykonanej produkcji (np. za

wyprodukowanie wyrobu płacone jest 2 zł, pracownik wyprodukował 120 sztuk wyrobu,

należne mu wynagrodzenie oblicza się według zasady: liczba produktów × stawka

akordowa, czyli 120×2 zł=240 zł). Wynagrodzenie za jednostkę produkcji jest stałe, ustala

się je na podstawie stawki taryfowej wynikającej z zaszeregowania pracownika lub danej

pracy do określonej kategorii oraz normy wyrobu albo normy czasu.

Płaca akordowa

z premią

Przewiduje premię za przekroczenie normy lub dobrą jakość wykonanej pracy (np. normą

jest wykonanie 100 sztuk wyrobów, za kolejne 20 sztuk wyprodukowanych ponad normę

pracownik otrzymuje premię). Stwarza bodźce do wykonania i przekroczenia normy.

Zarobek oblicza się jak w akordzie zwykłym, dodatkowo dodając wspomnianą premię.

Płaca akordowa

progresywna

Płaca za jednostkę produkcji ponad określoną normę jest wyższa niż za produkcję

w granicach normy. Wyróżnia się akord progresywny jednostopniowy, gdy stawka za

jednostkę wyrobu zmieniana jest jednorazowo oraz wielostopniowy, gdy następuje

kilkukrotna zamiana stawki (np. normą jest wykonanie 100 sztuk wyrobów, za kolejne

10 szt. wyprodukowanych ponad normę pracownik otrzymuje dodatkowe wynagrodzenie

3 zł/szt., ale za kolejne 10 szt. wynagrodzenie wynosi już 4 zł/szt. itd.).

Płaca akordowa

zryczałtowana

Należność za wykonanie całości określonego zadania ustala się przed rozpoczęciem pracy.

System prowizyjny płac zakłada, że wysokość wynagrodzenia pracownika uzależniona

jest od wysokości obrotu lub dochodu uzyskanego przez przedsiębiorstwo. Opiera się on na

wynagradzaniu pracowników tylko w zależności od rezultatu pracy i określonej procentowo

stawki prowizyjnej (np. 1,5% od dochodu lub 0,5% od obrotu osiągniętego przez

przedsiębiorstwo). Z formy prowizyjnej korzysta się zazwyczaj w działalności handlowej,

gastronomicznej i

usługowej (w ten sposób ustala się m.in. zarobki sprzedawców,

akwizytorów, pośredników handlowych, agentów ubezpieczeniowych). Znajduje ona również

zastosowanie w działalności produkcyjnej – prowizja jest wówczas procentem od wartości

produkcji. Charakterystyczne dla sytemu prowizyjnego jest to, że nie ma tu określonego

górnego pułapu wynagrodzenia, a jedynie stawka prowizji. Pracownik mający tylko

wynagrodzenie prowizyjne, nawet jeżeli nie zarobi w danym miesiącu prowizji, i tak musi

otrzymać od pracodawcy zapłatę w kwocie minimalnego wynagrodzenia. System ten bardzo

motywuje pracowników do efektywnej pracy.

Płace ustalone na podstawie przedstawionych powyżej sposobów stanowią

wynagrodzenie zasadnicze pracownika (z wyjątkiem płac z premią), które jest podstawowym

składnikiem wynagrodzenia wynikającym z przyjętego w danym zakładzie pracy systemu

wynagradzania czasowego, akordowego lub prowizyjnego. Wynagrodzenie zasadnicze jest

stałe i musi być wypłacane przynajmniej raz w miesiącu w ustalonym z góry terminie. Płaca

nie składa się jednak tylko z wynagrodzenia zasadniczego. Jej elementami są różne składniki

dodatkowe uzasadnione szczególnymi właściwościami lub warunkami wykonywanej pracy,

kwalifikacjami zawodowymi pracowników, długością przepracowanego okresu itp., które

mogą mieć charakter stały, okresowy lub jednorazowy. Składniki wchodzące w skład

wynagrodzenia wypłacanego danemu pracownikowi, powinny być wyraźnie określone

i wyszczególnione w umowie o pracę, względnie odniesione do obowiązującego regulaminu

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

24

wynagradzania lub innego aktu prawnego. Generalnie można wyróżnić obligatoryjne

i fakultatywne składniki wynagrodzenia. Przedstawia je tabela 5.

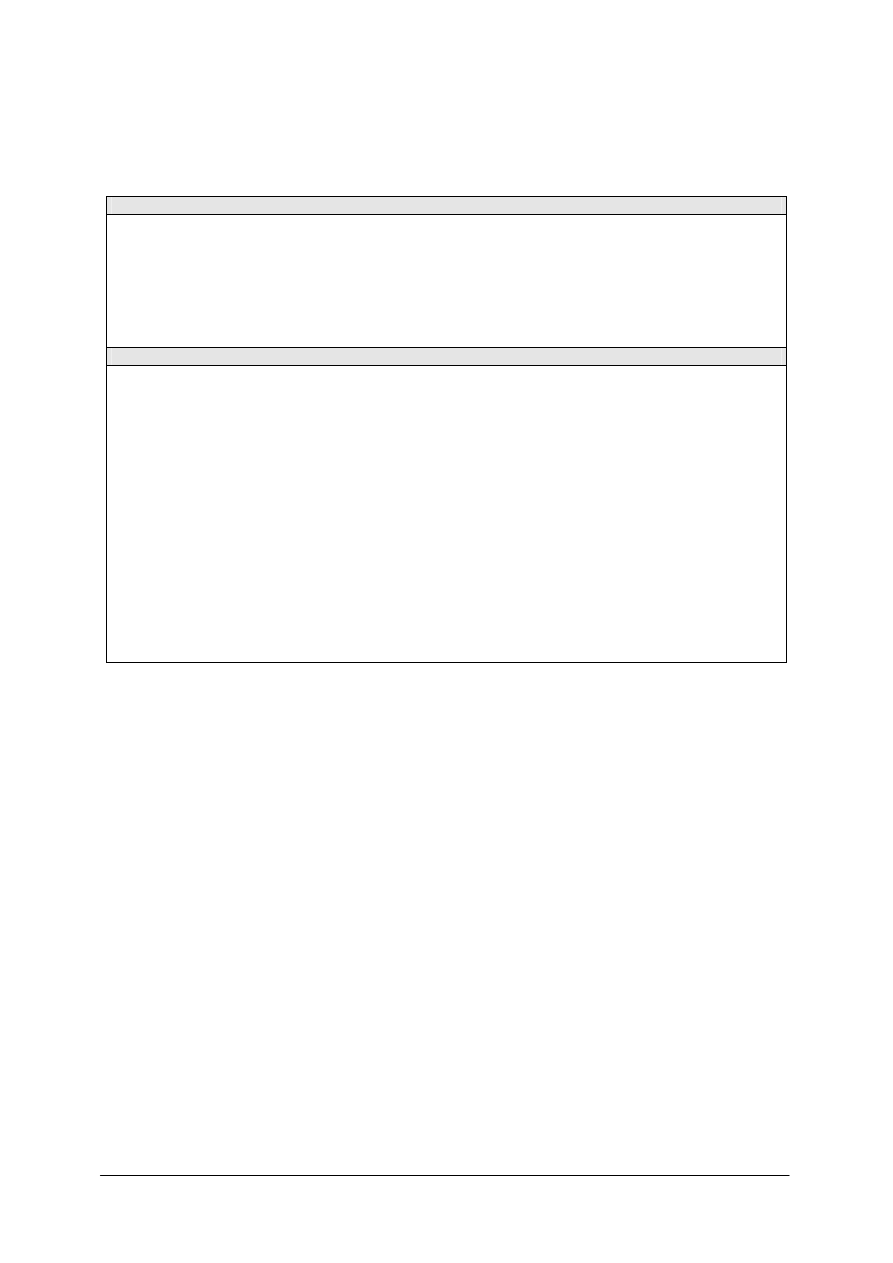

Tabela. 5. Obligatoryjne i fakultatywne składniki wynagrodzenia

Obligatoryjne elementy wynagrodzenia

-

wynagrodzenia zasadnicze – ustalone w umowie o pracę wynikające ze stawki osobistego zaszeregowania

pracownika, określone jako wynagrodzenie akordowe, prowizyjne, stałe, w pieniądzu lub w procencie od wartości,

-

wynagrodzenie za pracę w nocy,

-

wynagrodzenie za dyżury pełnione poza normalnymi godzinami pracy,

-

wynagrodzenia za czas niewykonywania pracy, gdy kodeks pracy gwarantuje prawo do wynagrodzenia

(np. niezawiniony przestój),

-

dodatki za pracę w godzinach nadliczbowych oraz w niedzielę i święta (praca nadliczbowa

niezrekompensowana czasem wolnym).

Fakultatywne składniki płac

-

dodatek funkcyjny – przyznawany pracownikom zatrudnionym na stanowiskach nierobotniczych związany

z pełnieniem funkcji kierowniczych,

-

dodatek brygadzisty – przysługuje pracownikom zatrudnionym na stanowiskach robotniczych

i pełniącym dodatkowo funkcje brygadzisty,

-

dodatek za pracę zmianową – rekompensuje uciążliwość pracy zmianowej, zazwyczaj jest przyznawany

jako procent od stawki wynagrodzenia zasadniczego (np. 15 – 20%),

-

dodatek za pracę w warunkach szkodliwych – o uznaniu pracy za wykonywaną w warunkach szkodliwych

decydują badania środowiskowe wykonywane głównie przez jednostki inspekcji sanitarnej, dodatek ten

może być wypłacany w razie stwierdzenia, że praca jest świadczona w warunkach uciążliwych lub

niebezpiecznych, wypłacany jest tylko za godziny pracy wykonywanej w tych warunkach,

-

dodatek stażowy – niekiedy bywa obligatoryjnym składnikiem wynagrodzenia (np. dla korpusu służby

cywilnej, w urzędach, dla nauczycieli), u innych pracodawców ma charakter dobrowolny i ustalany jest

jako procent od wynagrodzenia zasadniczego,

-

premia – ma charakter świadczenia periodycznego i może być wypłacana w odstępach miesięcznych lub

kwartalnych, rozróżnia się premie regulaminowe (element wynagrodzenia wypłacany po spełnieniu przez

pracownika warunków wymaganych do jej uzyskania, określonych w regulaminie premiowania, prawo do

tej premii i jej wysokości nie zależą od swobodnego uznania pracodawcy) i uznaniowe (ma charakter

nagrody, a jej przyznanie zależy od swobodnego uznania pracodawcy).

4.3.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakie akty prawne uregulują sposoby wynagrodzenia za pracę?

2. Kto jest zobowiązany do wprowadzenia regulaminu wynagradzania?

3. Jaką zasadą powinien kierować się pracodawca ustalając wysokość płacy?

4. W jakich sytuacjach ustalone przez pracodawcę wynagrodzenie może być niższe niż

gwarantowane przez państwo minimalne wynagrodzenie za pracę?

5. Jakie funkcje spełnia płaca?

6. Jakie kryteria różnicują wysokość wynagrodzeń?

7. Co jest istotą systemu płac i jakie są jego elementy?

8. Jaką rolę w zakładzie pracy spełnia układ taryfowy?

9. Z jakich elementów składa się układ taryfowy?

10. Jakie są formy płac?

11. Z jakich elementów składa się wynagrodzenie za pracę?

12. Jakie są obligatoryjne składniki wynagrodzenia?

13. Jakie są fakultatywne składniki wynagrodzenia?

Jeśli nie potrafisz odpowiedzieć na wszystkie pytania, powtórz materiał pt. Płace – istota,

funkcje i systemy.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

25

4.3.3. Ćwiczenia

Ćwiczenie 1

Ustal minimalną kwotę wynagrodzenia za pracę osobie zatrudnionej w bieżącym roku

w wymiarze:

-

3/4 etatu,

-

1/2 etatu – osoba zatrudniona po raz pierwszy w pierwszym roku pracy,

-

7/8 etatu – osoba zatrudniona po raz pierwszy w drugim roku pracy.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) korzystając ze zdobytej wcześniej wiedzy i literatury przedmiotu, ustalić:

a) obowiązującą w bieżącym roku wysokość minimalnego wynagrodzenia za pracę dla

pracownika zatrudnionego w pełnym wymiarze czasu pracy,

b) wysokość minimalnego wynagrodzenia przysługującego pracownikom zatrudnionym

na warunkach określonych w treści zadania,

2) zanotować odpowiedź.

Wyposażenie stanowiska pracy:

– literatura zgodna z punktem 6 Poradnika dla ucznia,

– kalkulator.

Ćwiczenie 2

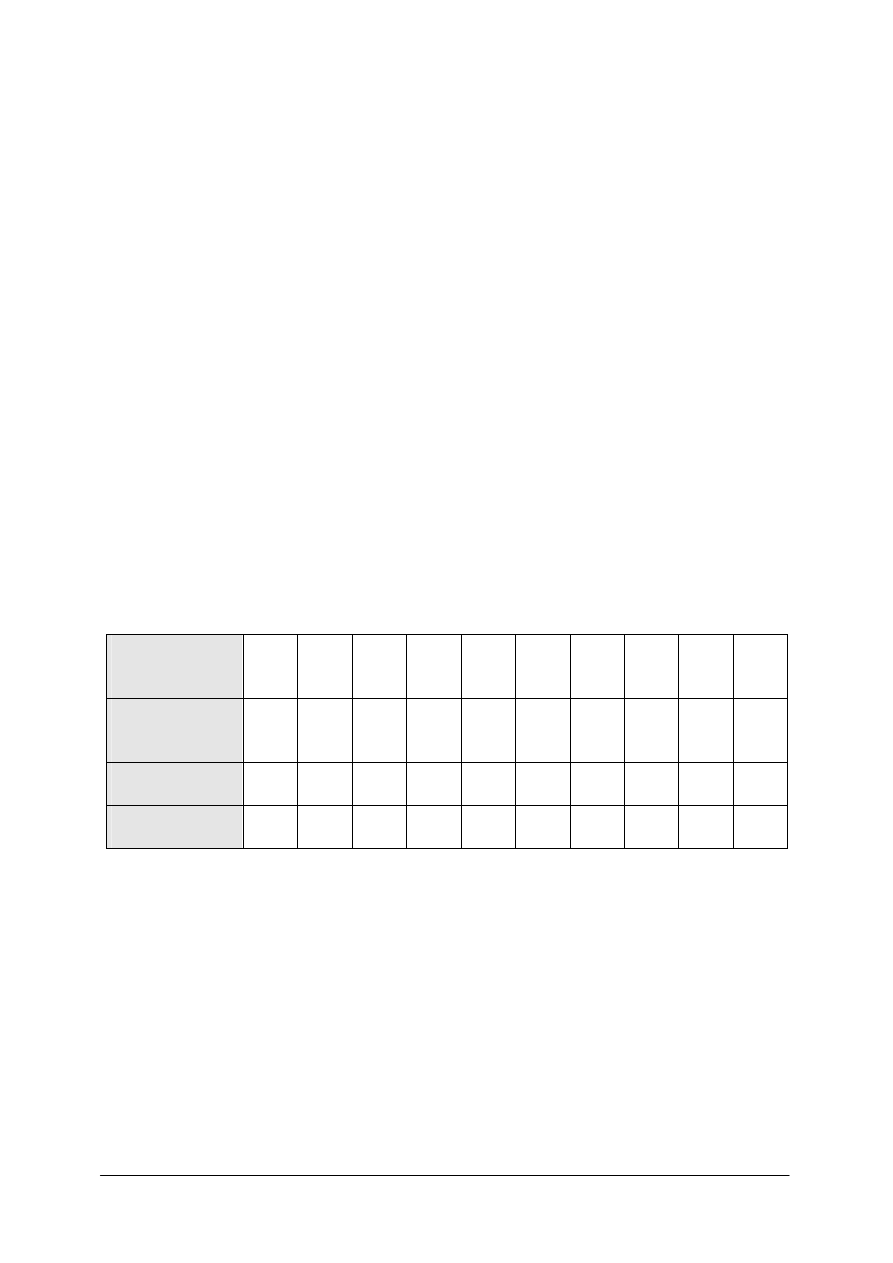

Sporządź tabelę płac i ustal jej rozpiętość.

Grupy

zaszeregowania

osobistego

I II III IV V VI VII

VIII IX X

Stawka

podstawowa

(zł/godz.)

5,35 5,35 5,35 5,35 5,35 5,35 5,35 5,35 5,35 5,35

Współczynniki

klasyfikacyjne

1 1,2 1,4 1,6 1,8 2,0 2,2 2,4 2,6 2,8

Stawki płac

(zł/godz.)

5,35

Rozpiętość tabeli płac wynosi ........................................

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) korzystając ze zdobytej wcześniej wiedzy i literatury przedmiotu:

a) uzupełnić zamieszczoną powyżej tabelę płac,

c) ustalić rozpiętość sporządzonej tabeli płac,

2) zapisać dokonane ustalenia.

Wyposażenie stanowiska pracy:

– literatura zgodna z punktem 6 Poradnika dla ucznia,

– kalkulator.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

26

Ćwiczenie 3

Oblicz wysokość wynagrodzenia przysługującego pracownikowi pracującemu:

– w systemie czasowo-godzinowym, za stawkę 6,65 zł/godz., którego obowiązuje

8 godzinny dzień pracy w miesiącu, w którym były 23 dni robocze,

– w systemie akordowym, gdzie stawka za sztukę wyrobu wynosi 0,25 zł, a gdy norma

zostanie przekroczona:

• do 10% stawka za sztukę wyrobu wynosi 0,30 zł,

• od 10% do 20% – 0,35 zł,

• powyżej 20% – 0,40 zł,

obowiązująca norma to 20 szt./godz., zatrudniony przepracował 160 godzin i wykonał

3950 wyrobów,

– w systemie czasowo – prowizyjnym, jeżeli stawka prowizji wynosi 1,5% od utargu

sklepu, który wyniósł 57 300,00 zł, a wynagrodzenie zasadnicze to 849,00 zł.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) obliczyć wysokość przysługujących wynagrodzeń,

2) zanotować uzyskane wyniki.

Wyposażenie stanowiska pracy:

– literatura zgodna z punktem 6 Poradnika dla ucznia,

– kalkulator.

4.3.4. Sprawdzian postępów

Czy potrafisz:

Tak Nie

1) wymienić akty prawne, regulujące sposoby wynagrodzenia za pracę?

2) określić pracodawców zobowiązanych do wprowadzenia regulaminu

wynagradzania?

3) wymienić zasadę, którą powinien kierować się pracodawca

ustalając wysokość płac?

4) ustalić, w jakich sytuacjach płaca może być niższa niż wynagrodzenie

minimalne gwarantowane przez państwo?

5) ustalić minimalną kwotę wynagrodzenia ze stosunku pracy?

6) scharakteryzować funkcje płac?

7) określić kryteria różnicujące wysokość wynagrodzeń?

8) wyjaśnić, czym jest system płac?

9) przedstawić strukturę systemu płac?

10) sporządzić tabelę płac?

11) ustalić rozpiętość tabeli płac?

12) scharakteryzować poszczególne formy płac?

13) obliczyć wysokość wynagrodzenia ustalanego na podstawie

różnych systemów płac?

14) wymienić obligatoryjne i fakultatywne składniki

wynagrodzenia?

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

27

4.4. Zakładowy fundusz świadczeń socjalnych

4.4.1. Materiał nauczania

Jednym z określonych kodeksem pracy obowiązków pracodawcy jest zaspakajanie,

w miarę możliwości, bytowych, socjalnych i kulturalnych potrzeb pracowników. W wielu

zakładach pracy obowiązek ten jest realizowany za pośrednictwem zakładowego funduszu

świadczeń socjalnych (ZFŚS). Zasady tworzenia ZFŚS i gospodarowania zgromadzonymi

w jego ramach środkami są regulowane przez ustawę z dnia 4 marca 1994 r. o zakładowym

funduszu świadczeń socjalnych (tekst jednolity DzU z 1996 r. Nr 70, poz. 335 ze zm.).

Zakładowy fundusz świadczeń socjalnych mają obowiązek tworzyć pracodawcy

zatrudniający co najmniej 20 pracowników w przeliczeniu na pełne etaty. Wyjątek stanowią

pracodawcy prowadzący działalność w formach prawno-organizacyjnych jednostek sektora

finansów publicznych, którzy mają obowiązek tworzenia funduszu bez względu na liczbę

zatrudnionych. Pracodawcy zatrudniający w przeliczeniu na pełne etaty mniej niż 20

pracowników mogą tworzyć fundusz albo wypłacać pracownikom raz w roku świadczenia

urlopowe.

Wszyscy pracodawcy (z wyjątkiem należących do sektora finansów publicznych) mogą

zwolnić się z obowiązku tworzenia funduszu lub wypłaty świadczeń urlopowych na

warunkach określonych wyżej wspomnianą ustawą. Pracodawca, który nie zamierza tworzyć