Jak rozliczyć w księgach rachunkowych darowiznę w postaci usług

RADA

Ś

wiadczenie bezpłatnych lub częściowo płatnych usług jest jedną z form darowizny. Koszt świadczonych bezpłatnie usług jest wyłączony z kosztów

uzyskania przychodów, lecz przy spełnieniu wymaganych przepisami warunków darowizna taka może zostać odliczona od dochodu do

opodatkowania. Szczegóły wraz z dekretacją - w uzasadnieniu.

UZASADNIENIE

Kodeks cywilny określa (art. 888 § 1), że:

przez umowę darowizny darczyńca zobowiązuje się do bezpłatnego świadczenia na rzecz obdarowanego kosztem swego majątku.

W świetle prawa cywilnego darowizną jest więc każde bezpłatne świadczenie, które powoduje uszczuplenie majątku darczyńcy. Darowizna może

wobec tego przyjąć postać pieniężną, rzeczową, dotyczyć praw majątkowych, ruchomości, nieruchomości, zwolnienia z długu, a także świadczenia

bezpłatnych usług na rzecz obdarowanego.

Należy wskazać, że niektóre darowizny uczynione przez osobę fizyczną lub prawną są zakazane prawem. Przykładem takiej darowizny (tj. zakazanej

prawem) jest np. przyjęcie wszelkich darowizn przez tzw. stowarzyszenie zwykłe, nawet jeśli wykonuje działalność pożytku publicznego (art. 42

ustawy Prawo o stowarzyszeniach).

Jakie darowizny można uznać za koszt uzyskania przychodu, a które można odliczyć od podstawy opodatkowania

Darowizna zasadniczo nie stanowi kosztów uzyskania przychodów (art. 16 ust. 1 pkt 14 ustawy o podatku dochodowym od osób prawnych).

Wyjątkiem są:

• darowizny dokonywane między spółkami tworzącymi podatkową grupę kapitałową,

• wpłaty na rzecz Polskiej Organizacji Turystycznej,

• koszty wytworzenia lub cena nabycia produktów spożywczych, wytworzonych bądź nabytych, przekazanych na rzecz organizacji pożytku

publicznego z przeznaczeniem wyłącznie na cele działalności charytatywnej prowadzonej przez te organizacje.

W pewnych warunkach podatnik ma prawo do odliczenia od podstawy opodatkowania dokonanych darowizn, które nie są kosztem uzyskania

przychodu. Wskazuje na to art. 18 updop. Przepis ten stwierdza, że podstawę opodatkowania stanowi dochód po odliczeniu:

• darowizn przekazanych na cele określone w art. 4 ustawy z 24 kwietnia 2003 r. o działalności pożytku publicznego i o wolontariacie, organizacjom

pozarządowym lub równoważnym organizacjom, określonym w przepisach regulujących działalność pożytku publicznego, obowiązujących w innym

niż Rzeczpospolita Polska państwie członkowskim Unii Europejskiej lub innym państwie należącym do Europejskiego Obszaru Gospodarczego,

prowadzącym działalność pożytku publicznego w sferze zadań publicznych, realizującym te cele,

• darowizn na cele kultu religijnego.

Wysokość wszystkich odliczanych darowizn łącznie w 2009 r., w tym darowizn na cele kultu religijnego, nie może przekroczyć 10% dochodu (art.

18 ust. 1a updop). Należy jednak podkreślić, że darowizny na rzecz kościelnych osób prawnych z przeznaczeniem na kościelną działalność

charytatywno-opiekuńczą są wyłączone z podstawy opodatkowania darczyńców podatkiem dochodowym w sposób nieograniczony limitem, pod

warunkiem przedstawienia przez tę osobę prawną pokwitowania odbioru darowizny oraz sprawozdania o przeznaczeniu darowizny na ten cel w

okresie dwóch lat od jej przekazania. To zwolnienie podatkowe wynika z odrębnych przepisów (art. 55 ust. 7 ustawy z 17 maja 1989 r. o stosunku

Państwa do Kościoła Katolickiego w RP - Dz.U. Nr 29, poz. 154 z późn. zm. lub analogicznie z innych przepisów regulujących stosunek Państwa do

innych kościołów).

Sfera zadań publicznych, o której mowa w ustawie o działalności pożytku publicznego i o wolontariacie, obejmuje zadania w zakresie (art. 4):

1) pomocy społecznej, w tym pomocy rodzinom i osobom w trudnej sytuacji życiowej oraz wyrównywania szans tych rodzin i osób;

1a) zapewnienia zorganizowanej opieki byłym żołnierzom zawodowym, którzy uzyskali uprawnienie do emerytury wojskowej lub wojskowej renty

inwalidzkiej, inwalidom wojennym i wojskowym oraz kombatantom;

2) działalności charytatywnej;

3) podtrzymywania tradycji narodowej, pielęgnowania polskości oraz rozwoju świadomości narodowej, obywatelskiej i kulturowej;

4) działalności na rzecz mniejszości narodowych;

5) ochrony i promocji zdrowia;

6) działania na rzecz osób niepełnosprawnych;

7) promocji zatrudnienia i aktywizacji zawodowej osób pozostających bez pracy i zagrożonych zwolnieniem z pracy;

8) upowszechniania i ochrony praw kobiet oraz działalności na rzecz równych praw kobiet i mężczyzn;

9) działalności wspomagającej rozwój gospodarczy, w tym rozwój przedsiębiorczości;

10) działalności wspomagającej rozwój wspólnot i społeczności lokalnych;

11) nauki, edukacji, oświaty i wychowania;

12) krajoznawstwa oraz wypoczynku dzieci i młodzieży;

13) kultury, sztuki, ochrony dóbr kultury i tradycji;

14) upowszechniania kultury fizycznej i sportu;

15) ekologii i ochrony zwierząt oraz ochrony dziedzictwa przyrodniczego;

16) porządku i bezpieczeństwa publicznego oraz przeciwdziałania patologiom społecznym;

17) upowszechniania wiedzy i umiejętności na rzecz obronności państwa;

18) upowszechniania i ochrony wolności i praw człowieka oraz swobód obywatelskich, a także działań wspomagających rozwój demokracji;

19) ratownictwa i ochrony ludności;

20) pomocy ofiarom katastrof, klęsk żywiołowych, konfliktów zbrojnych i wojen w kraju i za granicą;

21) upowszechniania i ochrony praw konsumentów;

22) działań na rzecz integracji europejskiej oraz rozwijania kontaktów i współpracy między społeczeństwami;

23) promocji i organizacji wolontariatu;

24) działalności wspomagającej technicznie, szkoleniowo, informacyjnie lub finansowo organizacje pozarządowe oraz podmioty, o których mowa w

art. 3 ust. 3 (tj. osoby prawne i jednostki organizacyjne działające na podstawie przepisów o stosunku Państwa do Kościoła Katolickiego w

Rzeczypospolitej Polskiej, o stosunku Państwa do innych kościołów i związków wyznaniowych oraz o gwarancjach wolności sumienia i wyznania,

jeżeli ich cele statutowe obejmują prowadzenie działalności pożytku publicznego, oraz stowarzyszenia jednostek samorządu terytorialnego) w

zakresie określonym w pkt 1-23.

Aby darowizna mogła być odliczona od dochodu do opodatkowania na podstawie ustawy o podatku dochodowym od osób prawnych, musi zostać

właściwie udokumentowana. Wysokość darowizny powinna być udokumentowana dowodem wpłaty na rachunek bankowy obdarowanego, a w

przypadku darowizny innej niż pieniężna - dokumentem, z którego wynika wartość tej darowizny, oraz oświadczeniem obdarowanego o jej

przyjęciu. Darowizny odliczone od podatku należy wykazać w rozliczeniu rocznym podatku, dokonanym za rok, w którym darowiznę uczyniono.

Czy można odliczyć darowiznę na rzecz hospicjum

Darowiznę można odliczyć od dochodu na podstawie przepisów o podatku dochodowym, gdy podmiot, na rzecz którego przekazywana jest

darowizna:

1) jest organizacją pozarządową, czyli nie może być jednostką sektora finansów publicznych (rządową ani samorządową),

2) nie prowadzi działalności dla osiągnięcia zysku,

3) prowadzi działalność pożytku publicznego, w sferze zadań publicznych określonych w art. 4 ustawy o działalności pożytku publicznego i o

wolontariacie.

Przypomnijmy, że cytowany w całości art. 4 ustawy o działalności pożytku publicznego i o wolontariacie wymienia między innymi zadania w

zakresie:

• pomocy społecznej, w tym pomocy rodzinom i osobom w trudnej sytuacji życiowej (pkt 1),

• działalności charytatywnej (pkt 2),

• działania na rzecz osób niepełnosprawnych (pkt 6),

• promocji i organizacji wolontariatu (pkt 23).

Niewątpliwie działalność hospicjum jest działalnością obejmującą wykonywanie wymienionych zadań. Jeśli więc nie jest prowadzone przez

organizację rządową czy samorządową oraz nie działa dla zysku, można uznać je za organizację pozarządową prowadzącą działalność pożytku

publicznego. Natomiast jeśli hospicjum prowadzone jest przez kościelną osobę prawną, w ramach jej działalności charytatywno-opiekuńczej, to

odliczenie darowizny od podstawy opodatkowania możliwe będzie na podstawie przepisów regulujących stosunek Państwa do odpowiedniego

kościoła.

Jak właściwie udokumentować darowiznę i jej wartość

Darowizna jest umową, w której występują dwie strony: darczyńca, który przekazuje świadczenie, i obdarowany, który je przyjmuje. Jeśli tego

rodzaju umowa zostaje zawarta na piśmie, powinna czynić zadość wymaganiom stawianym przez przepisy podatkowe w kwestii oświadczenia o

przyjęciu darowizny i jej wartości określonej kwotowo. Jeśli jednak nie zawarto jej na piśmie, konieczne jest uzyskanie właściwego oświadczenia od

obdarowanego o przyjęciu darowizny. Dodatkowo, jeśli nie określono w umowie kwotowo wartości darowizny (w opisywanym przypadku wartości

robocizny), należy sporządzić wewnętrzny dokument, na przykład szczegółową kalkulację kosztów, z którego będzie wynikać wartość darowizny

jako koszt robocizny w wykonanej usłudze.

Należy pamiętać (art. 18 ust. 1b), że:

jeżeli przedmiotem darowizny są towary opodatkowane podatkiem od towarów i usług, za kwotę darowizny uważa się wartość towaru wraz z

podatkiem od towarów i usług, w części przekraczającej kwotę podatku naliczonego, którą podatnik ma prawo odliczyć zgodnie z przepisami o

podatku od towarów i usług z tytułu dokonania tej darowizny.

Przy określaniu wartości darowizn zakłada się, że jest to wartość wyrażona w cenie określonej w umowie, nie większa od wartości rynkowej tych

rzeczy lub praw. Zasada ta rozszerzona jest na przedmioty darowizny niebędące towarami, czyli usługi, co znajduje odbicie w interpretacjach

podatkowych (np. postanowienie Urzędu Skarbowego w Prudniku z 5 września 2007 r. w sprawie interpretacji prawa podatkowego, nr PD-I/423-

5/MG/07).

Podstawa VAT w przypadku darowizn

Przepisy ustawy o VAT wskazują, że dostawą towarów jest również przekazanie przez podatnika towarów należących do jego przedsiębiorstwa na

cele inne niż związane z prowadzonym przez niego przedsiębiorstwem, w szczególności darowizny towarów (art. 7 ust. 2 ustawy o VAT). Z kolei

nieodpłatne świadczenie usług niebędące dostawą towarów traktuje się jak odpłatne świadczenie usług (art. 8 ust. 2 ustawy o VAT), opodatkowane

VAT, jeżeli spełnia jednocześnie warunki:

• usługi nie są związane z prowadzeniem przedsiębiorstwa,

• podatnikowi przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego przy nabyciu towarów i usług związanych

z tymi usługami, w całości lub w części.

W przypadku dostawy towarów darowanych podstawą opodatkowania jest cena nabycia towarów (bez podatku) lub koszty wytworzenia, określone

w momencie dostawy tych towarów (art. 29 ust. 10 ustawy o VAT). W przypadku nieodpłatnego świadczenia usług, o którym mowa w art. 8 ust. 2,

podstawą opodatkowania jest koszt świadczenia tych usług poniesiony przez podatnika (art. 29 ust. 12 ustawy o VAT).

Należy zwrócić uwagę, że zwolniona od VAT jest dostawa towarów przez producenta, której przedmiotem są produkty spożywcze (z wyjątkiem

napojów alkoholowych o określonej zawartości alkoholu), jeżeli są one przekazywane na rzecz organizacji pożytku publicznego. Zwolnienie

przysługuje jednak pod warunkiem prowadzenia szczegółowej dokumentacji przez realizującego dostawy towarów, potwierdzającej dokonanie

dostawy na rzecz organizacji pożytku publicznego, z przeznaczeniem wyłącznie na cele działalności charytatywnej prowadzonej przez te organizacje

(art. 43 ust. 1 pkt 16 ustawy o VAT). W takim przypadku podatnik ma również prawo do obniżenia kwoty podatku należnego o kwotę podatku

naliczonego (art. 86 ust. 8 pkt 3).

Nie uważa się za dostawę towarów darowizn równoznacznych z prezentami o małej wartości, za które uznaje się przekazywane przez podatnika

jednej osobie towary:

• o łącznej wartości nieprzekraczającej w roku podatkowym kwoty 100 zł, jeżeli podatnik prowadzi ewidencję pozwalającą na ustalenie tożsamości

tych osób,

• których przekazania nie ujęto w ewidencji, jeżeli jednostkowa cena nabycia towaru (bez podatku), a gdy nie ma ceny nabycia, jednostkowy koszt

wytworzenia, określone w momencie przekazywania towaru, nie przekraczają 10 zł.

Przekazanie prezentów o małej wartości nie podlega opodatkowaniu VAT, nie łączy się też z wystawieniem faktury wewnętrznej VAT.

Przekazanie darowizny oznacza obowiązek wystawienia faktury wewnętrznej VAT, w tym również dla towarów zwolnionych z VAT.

Przekazanie darowizny w księgach rachunkowych

Wydatki związane z darowizną księgowane są jako pozostałe koszty operacyjne. Wskazuje na to definicja pozostałych kosztów i przychodów

operacyjnych zawarta w ustawie o rachunkowości (art. 3 ust. 1 pkt 32). Stwierdza się w niej m.in., że za pozostałe koszty operacyjne należy uznać:

koszty (...) związane pośrednio z działalnością operacyjną jednostki, a w szczególności koszty (...) związane (...) z przekazaniem nieodpłatnie, w tym

w drodze darowizny aktywów, w tym także środków pieniężnych na inne cele niż dopłaty do cen sprzedaży, nabycie lub wytworzenie środków

trwałych, środków trwałych w budowie albo wartości niematerialnych i prawnych.

PRZYKŁAD

Spółka z o.o. jako wykonawca zawarła w 2009 r. umowę o usługę budowlaną polegającą na położeniu posadzki terakotowej na rzecz organizacji

pozarządowej realizującej cele pożytku publicznego. W umowie określono wartość usługi jako sumę wartości materiałów 100 m

2

x 50 zł = 5000 zł

netto, oraz kwotę robocizny 100 m

2

x 60 zł = 6000 zł netto. Ponadto umowa zawiera stwierdzenie, że wykonawca dokona darowizny na rzecz

zamawiającego w formie niepobierania wynagrodzenia za wykonaną usługę w wartości równoważnej wartości wykonanej robocizny (czyli 6000 zł

plus VAT), a zamawiający darowiznę przyjmie. Po wykonaniu usługi dokonano zatwierdzenia wykonanych prac na podstawie protokołu odbioru.

Wykonawca określił koszt własny wykonanej robocizny według roboczogodzin na 4000 zł. Wystawił fakturę wewnętrzną VAT, w której wykazał

należny VAT od kwoty darowizny 4000 zł x 22% = 880 zł. Naliczając podatek dochodowy, dokonał odliczenia darowizny od dochodu w wysokości

6000 zł + 880 zł = 6880 zł. Kwota ta wraz z innymi odliczanymi w roku podatkowym darowiznami nie przekroczyła 10% dochodu.

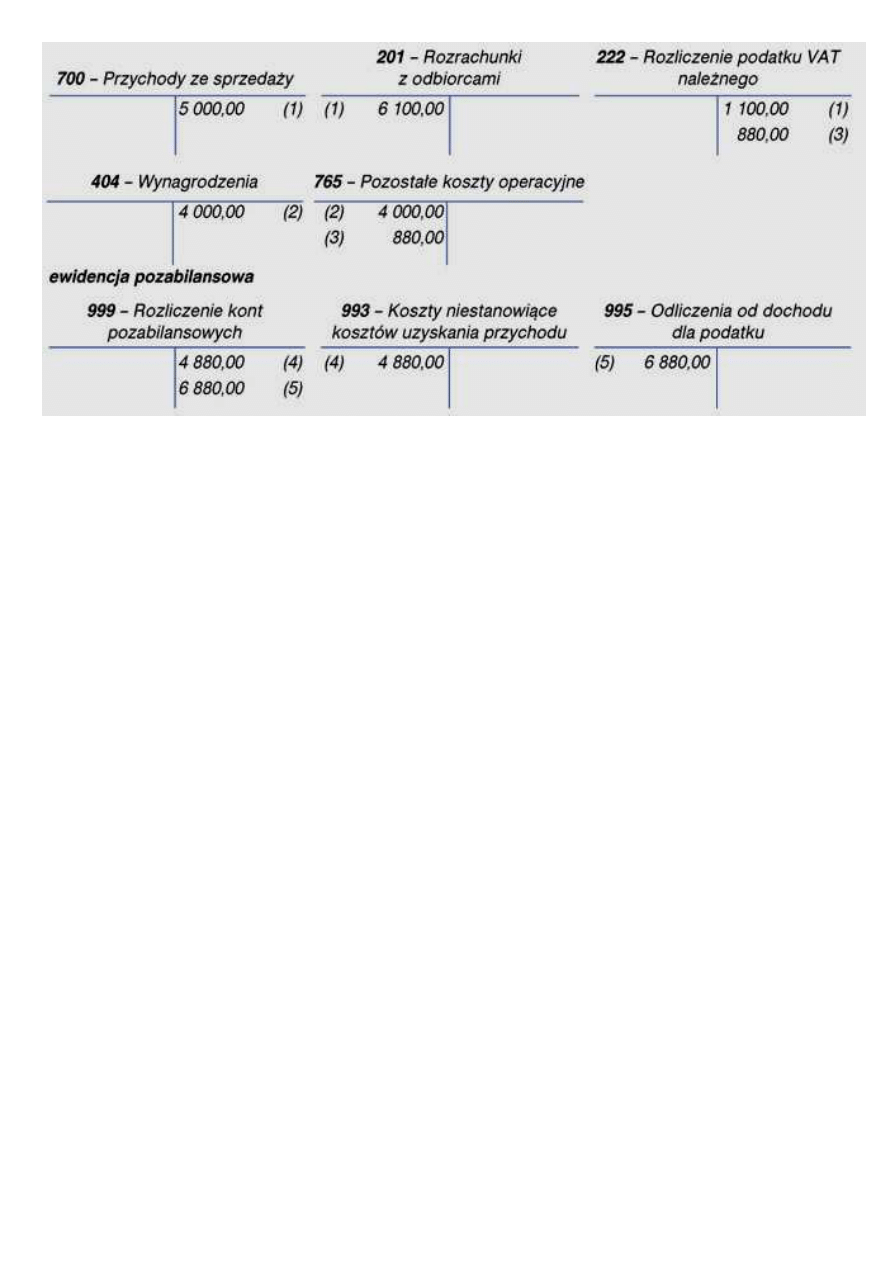

Księgowania

1. Faktura za usługę:

Wn konto 201 „Rozrachunki z odbiorcami” 6 100,00 zł

Ma konto 700 „Przychody ze sprzedaży” 5 000,00 zł

Ma konto 222 „Rozliczenie podatku VAT należnego” 1 100,00 zł

2. Koszt robocizny darowany według umowy wyłączony z wyniku na działalności operacyjnej:

Wn konto 765 „Pozostałe koszty operacyjne” 4 000,00 zł

Ma konto 404 „Wynagrodzenia” 4 000,00 zł

3. Podatek VAT wykazany na fakturze wewnętrznej dotyczącej darowizny:

Wn konto 765 „Pozostałe koszty operacyjne” 880,00 zł

Ma konto 222 „Rozliczenie podatku VAT należnego” 880,00 zł

4. Wyłączenie z kosztów uzyskania przychodów (ewidencja pozabilansowa):

Wn konto 993 „Koszty niestanowiące kosztów uzyskania przychodu”; w analityce: dotyczące darowizny 4 880,00 zł

Ma konto 999 „Rozliczenie kont pozabilansowych” 4 880,00 zł

5. Odliczenia od dochodu do opodatkowania (ewidencja pozabilansowa):

Wn konto 995 „Odliczenia od dochodu dla podatku” 6 880,00 zł

Ma konto 999 „Rozliczenie kont pozabilansowych” 6 880,00 zł

• art. 16 ust. 1 pkt 14, art. 18 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych - Dz.U. z 2000 r. Nr 54, poz. 654; ost.zm. Dz.U.

z 2009 r. Nr 19, poz. 100

• art. 7 ust. 2, art. 8 ust. 2, art. 29 ust. 10, art. 29 ust. 12, art. 43 ust. 1 pkt 16, art. 86 ust. 8 pkt 3 ustawy z 11 marca 2004 r. o podatku od towarów i

usług - Dz.U. Nr 54, poz. 535; ost.zm. Dz.U. z 2009 r. Nr 3, poz. 11

• art. 4 ustawy z 24 kwietnia 2003 r. o działalności pożytku publicznego i o wolontariacie - Dz.U. Nr 96, poz. 873; ost.zm. Dz.U. z 2009 r. Nr 22,

poz. 120

• art. 55 ustawy z 17 maja 1989 r. o stosunku Państwa do Kościoła Katolickiego w Rzeczypospolitej Polskiej - Dz.U. Nr 29, poz. 154; ost.zm. Dz.U.

z 2004 r. Nr 68, poz. 623

Wyszukiwarka

Podobne podstrony:

Jak ujĄ† w ksi©gach rachunkowych rozliczenia VAT, Jak ująć w księgach rachunkowych rozliczenia VAT

Jak ewidencjonować w księgach rachunkowych środki trwałe, RACHUNKOWOŚĆ

Jak ewidencjonować w księgach rachunkowych środki trwałe, RACHUNKOWOŚĆ

Jak rozliczyc i ujac w ksiegach rachunkowych nadplate wynikajaca z przekroczenia

Jak przeprowadzać korekty błędnych zapisów w księgach rachunkowych

Karta kierowcy w rozliczeniu podatkowym i rachunkowym, Samochód w leasingu finansowym - w księgach r

Jak zaewidencjonować opłatę koncesyjną w księgach rachunkowych(1)

Produkcja w księgach rachunkowych jednostki rozliczającej koszty na kontach zespołu 4

479 Jak ując koszt ubezpieczenia samochodu w księgach rachunkowych

470 Rozliczenie rozmów telefonicznych w księgach rachunkowych

JAK UJMOWAĆ REZERWY W KSIĘGACH RACHUNKOWYCH

Jak rozliczyć IKZE w PIT

Rozliczenia międzyokresowe, rachunkowość, rachunkowość - materiały

więcej podobnych podstron