przygotowała :

Aleksandra

Krześniak

Prezentacja zawiera analizę i porównanie

sprawozdań finansowych sporządzonych na

koniec roku 2004 i 2007 przez Bank Polska

Kasa Opieki Spółka Akcyjna, to jest:

1.bilansu;

2.rachunku zysków i strat;

3.zestawienia zmian w kapitale własnym;

4.rachunku przepływów pieniężnych;

a także charakterystykę zasad i przepisów

prawa

do jakich w nich nawiązano.

2

PODSTAWY PRAWNE

SPORZĄDZANIA

SPRAWOZDAŃ FINANSOWYCH

W BANKU PEKAO SA

3

4

Bank Polska Kasa Opieki Spółka

Akcyjna, założony w 1929 roku, jest

bankiem zorganizowanym w formie

spółki akcyjnej, działającym na

podstawie obowiązujących przepisów

prawa, w szczególności ustawy

Prawo bankowe oraz przepisów

Kodeksu spółek handlowych i

postanowień statutu banku.

5

Bank Pekao SA z siedzibą centrali w Warszawie, ul, Grzybowska

53/57, 00-950 Warszawa, został wpisany do rejestru handlowego w

dniu 29 października 1929 roku na mocy postanowienia Sądu

Okręgowego w Warszawie i funkcjonuje nieprzerwanie do dnia

dzisiejszego. Bank Pekao SA jest wpisany do Rejestru Przedsiębiorców

Krajowego Rejestru Sądowego prowadzonego przez Sąd Rejonowy dla

m.st. Warszawy XII Wydział Gospodarczy Krajowego Rejestru

Sądowego, pod numerem KRS: 0000014843. Bankowi nadano numer

statystyczny REGON 000010205.

Czas trwania spółki dominującej oraz jednostek wchodzących w skład

grupy kapitałowej jest nieoznaczony. Grupa Kapitałowa Banku Pekao

SA stanowi część Grupy Kapitałowej Banku UniCredito Italiano SpA.

Akcje banku są notowane na warszawskiej Giełdzie Papierów

Wartościowych. Papiery wartościowe banku znajdujące się w obrocie

na rynkach regulowanych są klasyfikowane w branży bankowej.

6

Bank Pekao SA jest uniwersalnym bankiem komercyjnym

oferującym szeroki zakres usług bankowych świadczonych

na rzecz klientów indywidualnych oraz instytucjonalnych

zgodnie z zakresem usług określonych w statucie banku.

Bank prowadzi operacje zarówno w złotych, jak i w walutach

obcych oraz aktywnie uczestniczy w obrocie na krajowych i

zagranicznych rynkach finansowych. Ponadto poprzez

podmioty zależne grupa prowadzi działalność maklerską,

leasingową, faktoringową oraz świadczy inne usługi

finansowe.

7

STATUT BANKU PEKAO SA:

§ 36

1. Bank prowadzi rachunkowość według planu

kont i zgodnie z obowiązującymi przepisami

prawa.

2. Organizację i sposób prowadzenia

rachunkowości ustala zarząd banku.

§ 37

Rokiem obrotowym jest rok kalendarzowy.

ZASADY RACHUNKOWOŚCI

STOSOWANE PRZEZ BANK PEKAO

SA

W ROKU 2004

8

9

Skonsolidowane sprawozdanie finansowe grupy Pekao SA na 31.12.2004

r. zostało sporządzone przy zachowaniu następujących zasad:

1) Skonsolidowane sprawozdanie finansowe zostało sporządzone w oparciu o:

- Ustawę z dnia 29 września 1994 r. o rachunkowości, z późniejszymi zmianami,

- Ustawę z dnia 29 sierpnia 1997 r. Prawo bankowe, z późniejszymi zmianami,

- Ustawę z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych, z

późniejszymi zmianami,

- Rozporządzenie Rady Ministrów z dnia 11 sierpnia 2004 r. w sprawie

szczegółowych warunków, jakim powinien odpowiadać prospekt emisyjny oraz

skrót do prospektu,

- Rozporządzenie Rady Ministrów z dnia 16 października 2001 r. w sprawie

informacji bieżących i okresowych przekazywanych przez emitentów papierów

wartościowych, z późniejszymi zmianami,

- Rozporządzenie Ministra Finansów z dnia 10 grudnia 2001 r. w sprawie

szczególnych zasad rachunkowości banków, z późniejszymi zmianami,

- Rozporządzenie Ministra Finansów z dnia 10 grudnia 2003 r. w sprawie zasad

tworzenia rezerw na ryzyko związane z działalnością banków,

- Rozporządzenie Ministra Finansów z dnia 12 grudnia 2001 r. w sprawie zasad

sporządzania skonsolidowanych sprawozdań finansowych banków

oraz skonsolidowanych sprawozdań finansowych holdingu finansowego,

- Rozporządzenie Ministra Finansów z dnia 12 grudnia 2001 r. w sprawie

szczegółowych zasad uznawania, metod wyceny, zakresu ujawniania i sposobu

prezentacji instrumentów finansowych, z późniejszymi zmianami.

10

2) Skonsolidowane sprawozdanie finansowe zostało przygotowane zgodnie z

konwencją kosztu historycznego, która została zmodyfikowana w przypadku

środków trwałych, wartości niematerialnych i prawnych, udziałów i

instrumentów finansowych.

3) Metody konsolidacji

Skonsolidowane sprawozdanie finansowe zostało sporządzone na podstawie

sprawozdań finansowych jednostki dominującej oraz jednostek zależnych za

okres kończący się 31 grudnia 2004 r. z zastosowaniem konsolidacji metodą

pełną oraz wyceny według metody praw własności. Spółki współzależne i

stowarzyszone zostały wycenione i ujęte w sprawozdaniu jednostki

dominującej oraz w sprawozdaniach spółek zależnych. Sprawozdania

finansowe jednostek mających siedziby za granicą, sporządzone zostały

według zasad rachunkowości obowiązujących w tych krajach. Zostały one

przekształcone na potrzeby skonsolidowanego sprawozdania finansowego

grupy. Jednostki zależne nabyte w celu trwałego wykonywania kontroli lub

działające na rzecz banku obejmuje się konsolidacją metodą pełną.

4) Należności z tytułu kredytów i pożyczek

Należności i odpowiadające im zobowiązanie z tytułu kredytu refinansowego

na inwestycje centralne oraz należności leasingowe z tytułu leasingu

finansowego wyceniono według zamortyzowanego kosztu, z uwzględnieniem

efektywnej stopy procentowej. Pozostałe należności z tytułu kredytów i

pożyczek wyceniono według kwoty wymaganej zapłaty po pomniejszeniu

odpowiednio o rezerwy celowe

utworzone zgodnie z odpowiednimi przepisami.

11

5) Odpisy na rezerwy i aktualizacja wartości

Odpisy na rezerwy i aktualizację wartości obejmują tworzenie rezerw na:

- należności normalne i pod obserwacją,

- należności zagrożone,

- składniki majątku finansowego,

- rzeczowe aktywa trwałe,

- zobowiązania pozabilansowe,

- ryzyko ogólne.

Rezerwy celowe na należności i zobowiązania pozabilansowe tworzone są dla

poszczególnych transakcji, zgodnie z zasadami określonymi w Rozporządzeniu

Ministra Finansów z dnia 10 grudnia 2003 r. w sprawie zasad tworzenia rezerw na

ryzyko związane z działalnością banków.

Rezerwa na ryzyko ogólne jest tworzona na podstawie artykułu 130 ustawy z dnia

29 sierpnia 1997 r. – Prawo bankowe.

Rezerwy utworzone w ciężar rachunku zysków i strat rozwiązywane są na dobro

rachunku zysków i strat, natomiast rezerwy utworzone w latach ubiegłych z

funduszu restrukturyzacyjnego rozwiązywane są w pozostałe kapitały rezerwowe.

6) Rezerwa i aktywa z tytułu odroczonego podatku dochodowego

Rezerwa lub aktywo na podatek dochodowy odroczony kalkulowane są według

stawek, które będą obowiązywały w momencie realizacji (przyjęto stawkę 19%), w

oparciu o przejściowe różnice między wartością aktywów i pasywów wykazywaną w

księgach rachunkowych a ich wartością podatkową. Poziom podatku odroczonego

ustala się metodą bilansową. Aktywo podatkowe lub rezerwa z tytułu odroczonego

podatku dochodowego ustalone odrębnie dla każdej spółki grupy nie podlegają

kompensacie i są odpowiednio prezentowane w skonsolidowanym bilansie grupy.

12

7. Główne różnice między polskimi zasadami rachunkowości (PZR) a

Międzynarodowymi Standardami Sprawozdawczości Finansowej

(MSSF)

Uzgodnienie i opis głównych różnic pomiędzy PZR i MSSF w odniesieniu do

aktywów netto i zysku netto opiera się na standardach MSSF, obowiązujących

na dzień 1 stycznia 2004 r. Grupa jest zobowiązana sporządzić swoje pierwsze

skonsolidowane sprawozdanie finansowe zgodnie z MSSF przyjętymi przez

Unię Europejską za rok 2005. Przy sporządzaniu pierwszego skonsolidowanego

sprawozdania finansowego, będzie miał zastosowanie MSSF 1. Rada

Międzynarodowych Standardów Rachunkowości (IASB) wprowadziła w 2004

roku wiele zmian do obowiązujących standardów rachunkowości oraz

opublikowała nowe standardy. Poza tym, proces przyjmowania MSSF przez

Unię Europejską nie uwzględnił MSR 39 w całości i nadal trwa w odniesieniu do

niektórych standardów. Proces przyjmowania MSSF może również mieć wpływ

na zaprezentowane różnice. W związku z tym, może okazać się, że standardy

MSSF, które grupa zastosuje przy sporządzaniu swojego pierwszego

sprawozdania finansowego zgodnego z MSSF zawierającego dane

porównywalne za rok 2004 będą różnić się od standardów, które były użyte do

przygotowania poniższego uzgodnienia i opisu głównych różnic pomiędzy PZR

i MSSF. Ponadto, zgodnie z MSSF, tylko kompletne sprawozdanie finansowe

składające się z bilansu, rachunku zysków i strat, zestawienia zmian w kapitale

własnym i rachunku przepływów pieniężnych, wraz z porównywalnymi danymi

finansowymi i informacją dodatkową, przedstawia rzetelnie i jasno sytuację

majątkową i finansową grupy, wynik finansowy działalności gospodarczej oraz

przepływy pieniężne zgodnie z MSSF.

13

Zastosowanie po raz pierwszy Międzynarodowych Standardów

Sprawozdawczości Finansowej

Rada Międzynarodowych Standardów Rachunkowości (IASB) opublikowała standard

MSSF 1 „Zastosowanie Międzynarodowych Standardów Sprawozdawczości

Finansowej po raz pierwszy jako podstawy rachunkowości” (IFRS 1 -First-time

Adoption of International Financial Reporting Standards) [„MSSF 1”]. MSSF 1

wymaga, by spółki które w dotychczas sporządzonych sprawozdaniach finansowych

nie złożyły wyraźnego oświadczenia o ich zgodności z MSSF, traktować jako

jednostki po raz pierwszy przechodzące na stosowanie MSSF jako podstawy

rachunkowości. MSSF 1 wymaga, by zasady (politykę) rachunkowości obowiązujące

na koniec okresu sprawozdawczego grupa zastosowała w odniesieniu do bilansu

otwarcia i prezentowanych okresów sprawozdawczych. MSSF 1 dopuszcza jednak

pewne zwolnienia z tego obowiązku i przy ustalaniu bilansu otwarcia grupa może

skorzystać z jednego lub kilku takich zwolnień. Kierownictwo prognozuje, że grupa

skorzysta z kilku możliwych zwolnień. W związku z tym, termin przyjęcia MSSF jako

podstawy rachunkowości, wybrane zwolnienia i zasady (polityka) rachunkowości

będą miały istotny wpływ na dane finansowe zgodne z MSSF, z uwagi na

następujące kwestie: - składniki środków trwałych, wartości niematerialnych i

prawnych oraz nieruchomości inwestycyjne mogą na dzień zastosowania po raz

pierwszy MSSF jako podstawy rachunkowości być ujmowane w wartości godziwej,

która uznana zostanie za ich skorygowaną wartość początkową. Dotyczy to przede

wszystkim otrzymanego bezpłatnie prawa wieczystego użytkowania gruntu, które

nie zostało ujęte w księgach rachunkowych

prowadzonych zgodnie z PZR z racji niemożności ustalenia jego ceny nabycia

(kosztu), oraz środków trwałych, których wartość przeszacowano przy użyciu

wskaźników GUS.- połączenia jednostek gospodarczych zrealizowane przed

wejściem w życie znowelizowanej ustawy o rachunkowości nie zostaną

przekształcone zgodnie z MSSF 3.

ZASADY RACHUNKOWOŚCI

STOSOWANE PRZEZ BANK PEKAO

SA

W ROKU 2007

14

1. OŚWIADCZENIE O ZGODNOŚCI

15

Skonsolidowane sprawozdanie finansowe grupy

kapitałowej banku przedstawia rzetelnie i jasno sytuację

majątkową i finansową

grupy kapitałowej na dzień 31 grudnia 2007 r., wynik

finansowy

oraz przepływy pieniężne za rok obrotowy kończący się tego

dnia;

zostało sporządzone, we wszystkich istotnych aspektach,

zgodnie

z Międzynarodowymi Standardami Sprawozdawczości

Finansowej,

które zostały zatwierdzone przez Unię Europejską oraz jest

zgodne

z wpływającymi na treść skonsolidowanego sprawozdania

finansowego przepisami prawa obowiązującymi grupę

kapitałową.

2. PODSTAWA SPORZĄDZENIA

SKONSOLIDOWANEGO SPRAWOZDANIA

FINANSOWEGO

16

Skonsolidowane sprawozdanie finansowe uwzględnia wymogi wszystkich

zatwierdzonych przez Unię Europejską Międzynarodowych Standardów

Rachunkowości, Międzynarodowych Standardów Sprawozdawczości Finansowej

oraz związanych z nimi interpretacji za wyjątkiem niżej wymienionych standardów

i interpretacji, które oczekują na zatwierdzenie przez Unię Europejską bądź zostały

zatwierdzone przez Unię Europejską, ale weszły lub wejdą w życie dopiero po dniu

bilansowym. Grupa Pekao SA nie skorzystała z możliwości wcześniejszego

zastosowania standardów i interpretacji, które zostały zatwierdzone przez Unię

Europejską, ale weszły lub wejdą w życie dopiero po dniu bilansowym. Zmiany

wynikające ze znowelizowanych MSR nie miały znaczącego wpływu na wycenę

aktywów i zobowiązań grupy. Zakres ujawnień rozszerzono o wymogi MSSF 7.

Skonsolidowane sprawozdanie finansowe zostało sporządzone w oparciu o zasadę

kosztu historycznego, za wyjątkiem ujęcia pochodnych instrumentów finansowych,

aktywów finansowych dostępnych do sprzedaży oraz aktywów finansowych

wycenianych do wartości godziwej przez rachunek zysków i strat, które zostały

wykazane według wartości godziwej. W okresie objętym sprawozdaniem

finansowym grupa nie dokonała istotnych zmian zasad rachunkowości w stosunku

do zasad przyjętych w poprzednim okresie, poza wprowadzeniem w czwartym

kwartale 2007 rachunkowości zabezpieczeń przepływów pieniężnych.

Wprowadzenie rachunkowości zabezpieczeń spowodowało zmianę sposobu

ujmowania zmian wartości godziwej pochodnych instrumentów finansowych.

Zasady te zostały zastosowane jednolicie przez poszczególne jednostki grupy.

17

Skonsolidowane

sprawozdanie finansowe

zostało sporządzone w

złotych polskich, a

wszystkie wartości, o ile nie

wskazano inaczej, zostały

podane w tysiącach złotych

(tys. zł).

3. KONSOLIDACJA

18

Zasady konsolidacji

Skonsolidowane sprawozdanie finansowe obejmuje sprawozdanie finansowe

Banku Pekao SA oraz sprawozdania finansowe jego jednostek zależnych

sporządzone na dzień 31 grudnia 2007 roku.

Sprawozdania finansowe jednostek zależnych sporządzane są na ten sam

dzień sprawozdawczy co sprawozdanie jednostki dominującej. Wszystkie salda

i transakcje pomiędzy jednostkami grupy, w tym niezrealizowane zyski

wynikające z transakcji w ramach grupy, zostały w całości wyeliminowane.

Konsolidacją nie objęto spółek, których rozmiary działalności nie są istotne w

stosunku do rozmiarów działalności grupy oraz spółek w likwidacji.

Inwestycje w jednostki zależne

Jednostki zależne to jednostki, w stosunku do których bank w sposób pośredni lub

bezpośredni sprawuje kontrolę. Sprawowaniu kontroli zwykle towarzyszy

posiadanie większości liczby głosów w organie stanowiącym danej jednostki.

Jednostki zależne podlegają konsolidacji w okresie od dnia objęcia nad nimi

kontroli przez grupę do dnia ustania kontroli. Na dzień nabycia jednostki zależnej

(objęcia kontroli), aktywa i pasywa spółki zależnej wyceniane są w wartości

godziwej, za wyjątkiem transakcji nabycia jednostek zależnych. Nadwyżkę kosztu

nabycia nad wartością godziwą nabytych aktywów netto ujmuje się jako wartość

firmy.

19

Inwestycje w jednostki stowarzyszone

Jednostka stowarzyszona jest to jednostka, na którą grupa wywiera

znaczący wpływ i która nie jest ani jej jednostką zależną, ani wspólnym

przedsięwzięciem. Z reguły grupa posiada w jednostce stowarzyszonej

od 20% do 50% głosów. Sprawozdania finansowe jednostki

stowarzyszonej są podstawą wyceny posiadanych przez grupę udziałów

według metody praw własności. Dni bilansowe jednostek

stowarzyszonych i grupy są jednakowe. Inwestycja w jednostkę

stowarzyszoną jest wykazywana w bilansie według ceny nabycia

powiększonej o późniejsze zmiany udziału grupy w aktywach netto tej

jednostki, pomniejszonej o ewentualne odpisy z tytułu trwałej utraty

wartości. Rachunek zysków i strat odzwierciedla udział w wynikach

działalności jednostki stowarzyszonej. W przypadku zmiany ujętej

bezpośrednio w kapitale własnym jednostki stowarzyszonej. Grupa

ujmuje swój udział w każdej zmianie i ujawnia go,

jeśli jest to właściwe, w sprawozdaniu ze zmian w kapitale własnym.

Wypłaty z zysku obniżają wartość bilansową inwestycji. Gdy udział grupy

w stratach jednostki stowarzyszonej staje się równy lub większy od

udziału grupy w tej jednostce stowarzyszonej, grupa zaprzestaje

ujmować dalsze straty, chyba że przyjęła na siebie obowiązek lub

dokonała płatności w imieniu jednostki stowarzyszonej. Niezrealizowane

zyski i straty na transakcjach pomiędzy grupą, a jej jednostkami

stowarzyszonymi eliminuje się proporcjonalnie do udziału

grupy w jednostkach stowarzyszonych.

4. ZASTOSOWANIE

SZACUNKÓW I ZAŁOŻEŃ

20

Sporządzenie sprawozdania finansowego zgodnie z MSSF wymaga dokonania

przez zarząd banku pewnych szacunków oraz przyjęcia pewnych założeń, które

mają wpływ na kwoty prezentowane w sprawozdaniu finansowym oraz w notach

objaśniających. Szacunki dokonane na datę bilansową odzwierciedlają warunki,

które istniały w tych datach (np. ceny rynkowe, stopy procentowe). Mimo, że

szacunki te opierają się na najlepszej wiedzy

dotyczącej warunków bieżących i działań, które grupa podejmie, rzeczywiste

rezultaty mogą się od tych szacunków różnić.

Główne założenia oraz subiektywne oceny przyjęte przy dokonywaniu

szacunków przez grupę dotyczą przede wszystkim:

• Utraty wartości aktywów finansowych,

• Utraty wartości aktywów trwałych.

Na każdy dzień bilansowy grupa dokonuje oceny aktywów pod względem

istnienia przesłanek wskazujących na utratę ich wartości. W przypadku istnienia

takiej przesłanki, grupa dokonuje formalnego oszacowania wartości

odzyskiwanej. W przypadku, gdy wartość bilansowa danego składnika aktywów

przewyższa jego wartość odzyskiwaną, uznaje się utratę jego wartości i

dokonuje odpisu aktualizującego jego wartość do poziomu wartości

odzyskiwanej. Wartość możliwa do odzyskania jest jedną z dwóch

następujących wartości w zależności od tego, która z nich jest wyższa:

wartością godziwą danego składnika aktywów lub ośrodka wypracowującego

środki pieniężne, pomniejszoną o koszty zbycia lub wartością użytkową ustalaną

dla poszczególnych składników aktywów.

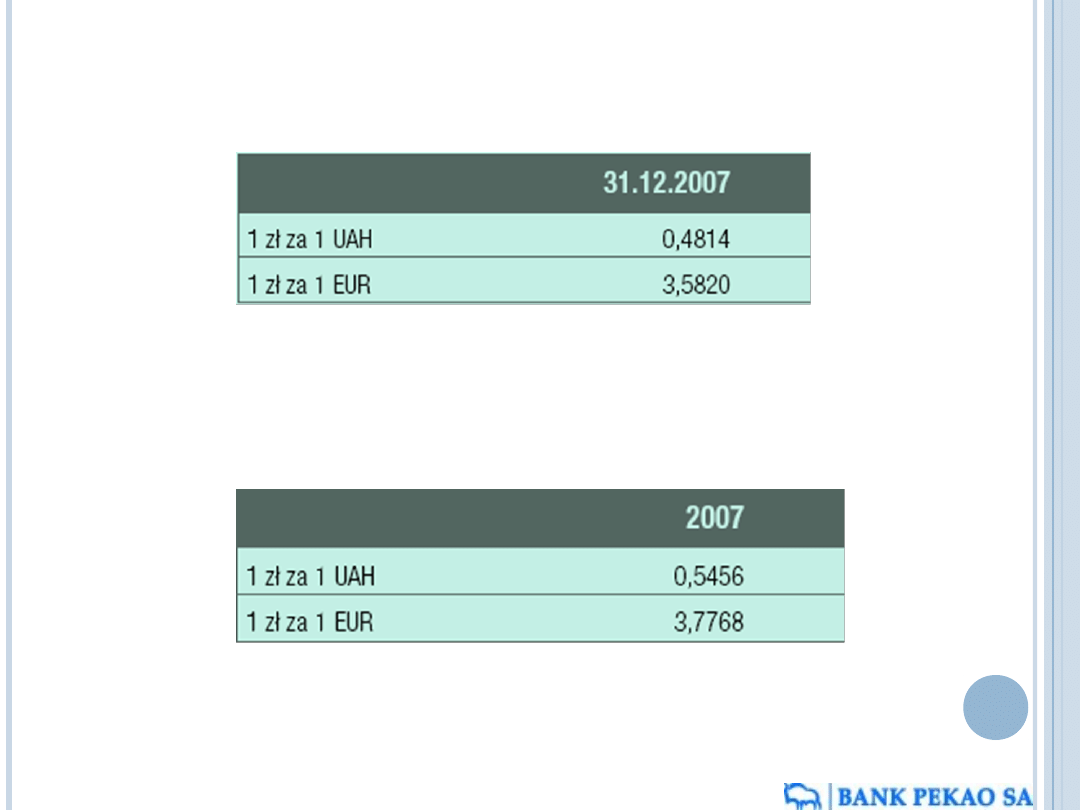

7.5 PRZELICZANIE POZYCJI WYRAŻONYCH W

WALUCIE OBCEJ

21

• Waluta funkcjonalna i waluta prezentacji

Pozycje zawarte w sprawozdaniach finansowych poszczególnych jednostek

grupy, wycenia się w walucie funkcjonalnej, tj. walucie podstawowego

środowiska gospodarczego, w którym dana jednostka prowadzi działalność.

Skonsolidowane sprawozdanie finansowe prezentowane jest w złotych.

Złoty jest walutą funkcjonalną i prezentacyjną jednostki dominującej.

Grupa jako kurs zamknięcia przyjmuje kurs średni NBP obowiązujący na

dzień bilansowy.

• Transakcje i salda

Transakcje wyrażone w walutach obcych przelicza się na walutę

funkcjonalną według kursu obowiązującego w dniu transakcji. Zyski i straty

kursowe z tytułu rozliczenia tych transakcji oraz wyceny bilansowej

aktywów i zobowiązań pieniężnych wyrażonych w walutach obcych ujmuje

się w rachunku zysków i strat. Różnice kursowe z tytułu pozycji

niepieniężnych, takich jak instrumenty kapitałowe zaklasyfikowane do

aktywów finansowych wycenianych w wartości godziwej przez rachunek

zysków i strat, ujmuje się

łącznie ze zmianami wartości godziwej w rachunku zysków i strat. Różnice

kursowe z tytułu pozycji niepieniężnych, takich jak instrumenty kapitałowe

zaklasyfikowane do aktywów finansowych dostępnych do sprzedaży,

uwzględnia się w kapitale z aktualizacji wyceny.

22

• Spółki wchodzące w skład grupy

Przy konsolidacji aktywa i pasywa jednostek zagranicznych są

przeliczane na walutę polską, tj. walutę prezentacji według kursu

zamknięcia obowiązującego na dzień bilansowy. Przychody i koszty w

rachunku zysków i strat przelicza się według kursów średnich okresu

obrotowego, za wyjątkiem sytuacji, gdy wahania kursów są bardzo

znaczące i kurs średni nie jest akceptowalnym przybliżeniem kursu z

dnia transakcji. W takiej sytuacji przychody i koszty są przeliczane w

oparciu o kurs z dnia transakcji.

Dane ujęte w sprawozdaniach finansowych zostały przeliczone na złoty z

walut funkcjonalnych tych jednostek przy zastosowaniu następujących

kursów:

23

• do przeliczenia pozycji bilansowych na dzień 31 grudnia 2007

roku zastosowano średnie kursy ogłoszone przez Narodowy Bank Polski

na dzień 31 grudnia 2007 roku, które wyniosły:

•

do przeliczenia pozycji rachunku zysków i strat za okres

od 1 stycznia 2007 roku do 31 grudnia 2007 roku zastosowano

średnie arytmetyczne średnich kursów ogłoszonych przez

Narodowy Bank Polski na ostatni dzień każdego miesiąca w

okresie od 1 stycznia 2007 roku do 31 grudnia 2007 roku oraz,

które wyniosły:

Różnice kursowe z wyceny jednostek zagranicznych ujmuje się jako

odrębny składnik kapitału własnego.

6. USTALANIE WYNIKU

FINANSOWEGO

24

Przychody i koszty z tytułu odsetek

Jednostki Grupy Pekao SA w rachunku zysków i strat ujawniają wszystkie

przychody i koszty odsetkowe dotyczące instrumentów finansowych,

wycenianych według zamortyzowanego kosztu przy zastosowaniu metody

efektywnej stopy procentowej oraz aktywów finansowych dostępnych do

sprzedaży. Efektywna stopa jest stopą, która dyskontuje oszacowane przyszłe

pieniężne wpływy oraz płatności dokonywane w oczekiwanym okresie do

wygaśnięcia instrumentu finansowego, a w uzasadnionych przypadkach w

okresie krótszym, do bilansowej wartości netto składnika aktywów lub

zobowiązania finansowego. Wyliczenie efektywnej stopy obejmuje wszelkie

płacone i otrzymywane przez strony umowy prowizje i punkty stanowiące

integralną część efektywnej stopy procentowej, koszty transakcji oraz wszelkie

inne premie i dyskonta.

Przychody z tytułu odsetek obejmują odsetki oraz prowizje otrzymane lub

należne z tytułu kredytów, lokat międzybankowych oraz papierów

wartościowych utrzymywanych do terminu wymagalności i dostępnych do

sprzedaży, ujęte w kalkulacji efektywnej stopy procentowej. Koszty okresu

sprawozdawczego dotyczące zobowiązań z tytułu odsetek od rachunków

klientów oraz zobowiązań z tytułu emisji własnych papierów wartościowych

ujmowane są w rachunku zysków i strat również z zastosowaniem efektywnej

stopy procentowej.

25

Przychody i koszty z tytułu prowizji

Prowizje otrzymane lub zapłacone w związku z wykonanymi operacjami

bankowymi na rachunkach klientów, operacjami z tytułu obsługi kart

płatniczych, jak również działalnością maklerską, faktoringową oraz z tytułu

akwizycji są zaliczane do wyniku w momencie wykonania usługi, zaś

pozostałe prowizje i opłaty są rozliczane w czasie. Grupa wyróżnia dwa

podstawowe typy prowizji związanych z działalnością kredytową:

− opłaty i prowizje przygotowawcze,

− prowizje od niewykorzystanego zaangażowania.

Opłaty i prowizje przygotowawcze są składnikiem korygującym efektywną

stopę procentową i stanowią część przychodów odsetkowych. Prowizje od

niewykorzystanego zaangażowania są rozliczane liniowo przez okres

dostępności środków i stanowią przychody prowizyjne.

W przypadku kredytów i pożyczek o nieustalonych terminach płatności rat i

nieustalonych zmianach oprocentowania, np. kredytów w rachunku bieżącym

i kredytów z tytułu kart kredytowych prowizje rozliczane są w czasie przez

okres ważności karty lub limitu kredytu w rachunku bieżącym metodą liniową

i zaliczane do przychodów prowizyjnych.

Wynik z pozycji wymiany

Wynik z pozycji wymiany ustalany jest biorąc pod uwagę dodatnie i ujemne

różnice kursowe, zarówno zrealizowane jak i niezrealizowane, wynikające z

codziennej wyceny aktywów i pasywów walutowych po obowiązującym na

dzień bilansowy średnim kursie ustalonym dla danej waluty przez Prezesa

NBP i wpływające na przychody lub koszty z pozycji wymiany. Do wyniku z

pozycji wymiany zalicza się różnice kursowe z wyceny inwestycji netto w

podmiotach zagranicznych w momencie zbycia tej inwestycji.

26

Pozostałe przychody i koszty operacyjne

Pozostałe przychody operacyjne obejmują głównie przychody z tytułu

sprzedaży/likwidacji składników majątku trwałego i aktywów przejętych za długi,

odzyskanych należności nieściągalnych, otrzymanych odszkodowań, kar,

grzywien, przychodów z tytułu dzierżawy/najmu nieruchomości oraz

rozwiązanych rezerw na sprawy sporne i aktywa

przejęte za długi. Natomiast na pozostałe koszty operacyjne składają się głównie

koszty sprzedaży/likwidacji majątku trwałego, w tym aktywów przejętych za

długi, koszty windykacji należności, koszty rezerw na sprawy sporne oraz

darowizny.

7. WYCENA AKTYWÓW I ZOBOWIĄZAŃ

FINANSOWYCH,

POCHODNE INSTRUMENTY FINANSOWE

27

Aktywa finansowe

Aktywa finansowe kwalifikowane są do następujących kategorii:

• Aktywa finansowe wyceniane do wartości godziwej przez wynik finansowy.

Kategoria ta obejmuje dwie podkategorie: aktywa finansowe przeznaczone do

obrotu oraz aktywa finansowe wyznaczone w momencie początkowego ujęcia

jako aktywa finansowe wyceniane w wartości godziwej przez rachunek

zysków i strat.

Do aktywów finansowych przeznaczonych do obrotu zalicza się: dłużne i

kapitałowe papiery wartościowe, pożyczki i należności, które nabyto lub

zaliczono do tej kategorii z zamiarem sprzedaży w krótkim terminie oraz

instrumenty pochodne.

Do aktywów finansowych wyznaczonych w momencie początkowego ujęcia

jako aktywa finansowe wyceniane w wartości godziwej przez rachunek

zysków i strat kwalifikuje się dłużne papiery wartościowe, które zostały

wyznaczone przez grupę w celu eliminacji.

• Pożyczki i należności

Pożyczki i należności są aktywami finansowymi niebędącymi instrumentami

pochodnymi, z ustalonymi lub możliwymi do określenia płatnościami, które

nie są kwotowane na aktywnym rynku, inne niż:

a) aktywa finansowe, które jednostka zamierza sprzedać natychmiast lub w

bliskim terminie, które kwalifikuje się jako przeznaczone do obrotu i te, które

przy początkowym ujęciu zostały wyznaczone przez jednostkę jako wyceniane

w wartości godziwej przez wynik finansowy;

28

b) aktywa finansowe wyznaczone przez jednostkę przy początkowym ujęciu jako

dostępne do sprzedaży;

c) aktywa finansowe, których posiadacz może nie odzyskać zasadniczo pełnej

kwoty inwestycji początkowej z innego powodu niż pogorszenie obsługi kredytu,

które kwalifikuje się jako dostępne do sprzedaży.

Do tej kategorii zaliczane są dłużne papiery wartościowe zakupione od emitenta,

dla których nie istnieje aktywny rynek, kredyty, pożyczki, należności z tytułu

transakcji reverse repo i inne należności nabyte i udzielone. Pożyczki i należności

wyceniane są według zamortyzowanego kosztu z zastosowaniem efektywnej

stopy procentowej z uwzględnieniem utraty wartości.

Utrata wartości aktywów finansowych

Na każdy dzień bilansowy grupa ocenia, czy istnieją obiektywne dowody utraty

wartości danego składnika aktywów finansowych lub grupy aktywów finansowych.

Utrata wartości składnika lub grupy aktywów finansowych została poniesiona

wyłącznie wtedy, gdy istnieją

obiektywne dowody utraty wartości na skutek wydarzeń, które nastąpiły po

początkowym ujęciu danego składnika aktywów oraz gdy zdarzenia mają wpływ

na oczekiwane przepływy pieniężne dotyczące tych aktywów, a przepływy te

można wiarygodnie oszacować. Grupa dokonuje podziału należności kredytowych

i leasingowych ze względu na wielkość zaangażowania na portfel indywidualny i

portfel grupowy.

W portfelu indywidualnym każda pojedyncza ekspozycja kredytowa i leasingowa

jest poddawana testowi na utratę wartości. W przypadku rozpoznania utraty

wartości tworzony jest odpis aktualizujący wartość należności. W portfelu

grupowym identyfikowane są grupy o podobnych charakterystykach ryzyka

kredytowego, które następnie zbiorczo oceniane

są pod kątem utraty wartości.

29

Pochodne instrumenty finansowe i rachunkowość zabezpieczeń

Grupa zawiera operacje na pochodnych instrumentach finansowych: transakcje

dotyczące walut, transakcje na stopę procentową, transakcje pochodne bazujące

na kursach papierów wartościowych i wartości indeksów akcji. Pochodne

instrumenty finansowe są początkowo ujmowane w wartości godziwej w dniu

zawarcia transakcji, a następnie wyceniane do wartości godziwej na każdy dzień

bilansowy. Wartość godziwą ustala się w oparciu o notowania instrumentów na

aktywnych rynkach oraz w oparciu o techniki wyceny, w tym modele bazujące na

zdyskontowanych przepływach pieniężnych oraz modele wyceny opcji, w

zależności, który ze sposobów wyceny jest właściwy. Dodatnia wycena

pochodnych

instrumentów finansowych prezentowana jest w pozycji „Aktywa z tytułu

pochodnych instrumentów finansowych”, a ujemna – w pozycji „Zobowiązania z

tytułu pochodnych instrumentów finansowych”. Sposób ujmowania zmian

wartości godziwej zależy od tego czy dany instrument pochodny jest zaliczony do

portfela przeznaczonego do obrotu lub czy dany instrument jest wyznaczony jako

instrument zabezpieczający.

Zmiany w wycenie do wartości godziwej pochodnych instrumentów finansowych

zaklasyfikowanych do portfela przeznaczonego do obrotu odnoszone są do

rachunku zysków i strat. Grupa wyznacza niektóre instrumenty jako

zabezpieczenie przyszłych wysoce prawdopodobnych przepływów pieniężnych dla

pozycji zabezpieczanej, pod warunkiem spełnienia kryteriów określonych w MSR

39.

30

Usunięcie z bilansu instrumentów finansowych

Instrument finansowy zostaje usunięty z bilansu, gdy wygasają

umowne prawa do przepływów pieniężnych z aktywów finansowych lub

grupa przenosi wszystkie korzyści i całe ryzyko związane z

instrumentem finansowym na inny podmiot.

Najczęściej grupa spisuje kredyty z bilansu w przypadku stwierdzenia

nieściągalności należności, tj.:

− umorzenia postępowania egzekucyjnego,

− śmierci dłużnika,

− ukończenia postępowania upadłościowego,

− bezwarunkowego umorzenia części kredytu.

8. ODPISY AMORTYZACYJNE

31

Odpisy amortyzacyjne dla celów bilansowych od wartości podlegającej

amortyzacji rzeczowych aktywów trwałych, wartości niematerialnych

oraz nieruchomości inwestycyjnych dokonywane są metodą liniową

zgodnie z ustalonymi stawkami amortyzacji przez przewidywany okres

ich użyteczności ekonomicznej. Wartość podlegająca amortyzacji jest to

cena nabycia lub koszt wytworzenia danego aktywa pomniejszona o

wartość końcową składnika. Stawki amortyzacji i wartość końcowa

składników ustalone dla celów bilansowych są okresowo weryfikowane,

przy czym rezultaty weryfikacji skutkują, w okresie, w którym

weryfikację przeprowadzono.

BILANSOWE STAWKI AMORTYZACYJNE STOSOWANE DLA

PODSTAWOWYCH GRUP RZECZOWYCH AKTYWÓW TRWAŁYCH,

NIERUCHOMOŚCI INWESTYCYJNYCH ORAZ

WARTOŚCI NIEMATERIALNYCH SĄ NASTĘPUJĄCE:

32

Budynki i budowle oraz spółdzielcze

własnościowe prawo do lokalu

mieszkalnego i spółdzielcze prawo do

lokalu użytkowego

1,5% - 10,0%

Urządzenia techniczne i maszyny

2,5% - 30,0%

Środki transportu

12,5% - 30,0%

a) stawki amortyzacji stosowane dla środków trwałych:

b) stawki amortyzacji dla wartości niematerialnych:

Licencje na programy komputerowe,

prawa autorskie

10,0% - 50,0%

Poniesione koszty zakończonych prac

rozwojowych

33,3%

Pozostałe wartości niematerialne

33,0%

33

c) stawki amortyzacji dla nieruchomości inwestycyjnych:

Budynki i budowle

1,5% - 10,0%

Nie amortyzuje się gruntów, nakładów na rzeczowe aktywa trwałe

oraz nakładów na wartości niematerialne. Wartość amortyzacji

obciąża ogólne koszty administracyjne, natomiast odpis z tytułu

utraty wartości obciąża pozostałe koszty operacyjne grupy.

9. REZERWY

34

Rezerwy tworzone są wówczas, gdy na grupie ciąży istniejący

obowiązek (prawny lub zwyczajowo oczekiwany) wynikający ze

zdarzeń przeszłych, i gdy prawdopodobne jest, że wypełnienie tego

obowiązku spowoduje konieczność wypływu środków uosabiających

korzyści ekonomiczne, oraz można dokonać wiarygodnego

oszacowania kwoty tego zobowiązania. W przypadku, gdy wpływ

wartości pieniądza w czasie jest istotny, wielkość rezerwy jest ustalana

poprzez zdyskontowanie prognozowanych przyszłych przepływów

pieniężnych do wartości bieżącej, przy zastosowaniu stopy

dyskontowej odzwierciedlającej aktualne oceny rynkowe wartości

pieniądza w czasie oraz ewentualnego ryzyka związanego z danym

zobowiązaniem. Ponadto w pozycji tej ujmuje się rezerwy związane z

długoterminowymi świadczeniami pracowniczymi wyceniane metodą

aktuarialną. Wszystkie rezerwy tworzone są w ciężar rachunku zysków

i strat.

10. KAPITAŁY WŁASNE GRUPY

KAPITAŁOWEJ PEKAO SA

35

Kapitały własne stanowią kapitały i fundusze tworzone przez spółki

grupy kapitałowej zgodnie z obowiązującym prawem, tj. właściwymi

ustawami, statutami i umowami spółek. Do kapitałów własnych

zaliczane są także zysk/strata z lat ubiegłych. Pozycje kapitałów

własnych jednostek zależnych, inne niż kapitał zakładowy, w części, w

jakiej jednostka dominująca jest właścicielem jednostki zależnej, dodaje

się do odpowiednich pozycji kapitałów własnych jednostki dominującej.

Do kapitałów własnych grupy kapitałowej włącza się tylko te części

kapitałów własnych jednostek zależnych, które powstały po dniu

nabycia udziałów lub akcji przez jednostkę dominującą. W

szczególności dotyczy to zmiany kapitałów z tytułu osiągniętego zysku

lub poniesionej straty oraz aktualizacji wyceny.

36

•

kapitał zakładowy dotyczy jedynie kapitału banku jako podmiotu

dominującego i wykazany jest w wysokości zgodnej ze statutem oraz

wpisem do rejestru przedsiębiorców według wartości nominalnej,

•

kapitał zapasowy tworzony jest zgodnie ze statutami spółek z

odpisów z zysku oraz premii emisyjnych uzyskanych z emisji akcji.

Ponadto w pozycji tej ujęto zmianę wartości udziałów mniejszości

wynikającą ze zwiększenia udziału podmiotu dominującego w kapitale

akcyjnym banku,

•

kapitały rezerwowe służące celom określonym w statucie tworzone

są z odpisów z zysku. Ponadto kapitał rezerwowy pomniejszony jest o

wartość rozpoznanego nabycia udziału mniejszości odniesionego na

kapitał zapasowy,

•

niepodzielony wynik z lat ubiegłych obejmuje niepodzielone zyski i

nie pokryte straty z lat ubiegłych jednostek objętych konsolidacją

metodą pełną,

•

zysk/strata netto stanowi zysk/strata wynikający z rachunku zysków

i strat za okres, za który sporządzane jest sprawozdanie. Zysk netto

uwzględnia podatek dochodowy.

11. PODATEK DOCHODOWY

37

Na potrzeby sprawozdawczości finansowej, rezerwa na podatek

dochodowy jest tworzona metodą zobowiązań bilansowych w stosunku

do wszystkich różnic przejściowych występujących na dzień bilansowy

między wartością podatkową aktywów i zobowiązań a ich wartością

bilansową wykazaną w sprawozdaniu finansowym. Rezerwa na

podatek odroczony ujmowana jest w odniesieniu do

wszystkich dodatnich różnic przejściowych:

• z wyjątkiem sytuacji, gdy rezerwa na podatek odroczony powstaje w

wyniku amortyzacji wartości firmy lub początkowego ujęcia składnika

aktywów bądź zobowiązania przy transakcji niestanowiącej połączenia

jednostek gospodarczych i w chwili jej zawierania nie ma wpływu ani

na wynik finansowy brutto, ani na dochód do opodatkowania czy stratę

podatkową oraz

• w przypadku dodatnich różnic przejściowych wynikających z

inwestycji w jednostkach zależnych lub stowarzyszonych i udziałów we

wspólnych przedsięwzięciach – z wyjątkiem sytuacji, gdy terminy

odwracania się różnic przejściowych podlegają kontroli i gdy

prawidopodobne jest, iż w dającej się przewidzieć przyszłości różnice

przejściowe nie ulegną odwróceniu.

12. ZOBOWIĄZANIA WARUNKOWE I

PROMESY ZOBOWIĄZAŃ

38

Grupa zawiera transakcje, które w momencie zawarcia nie są ujmowane

w bilansie jako aktywa lub zobowiązania, natomiast powodują

powstanie zobowiązań warunkowych i promes zobowiązań.

Zobowiązania warunkowe charakteryzują się tym, że są:

− potencjalnym zobowiązaniem, którego istnienie zostanie

potwierdzone

w momencie wystąpienia lub niewystąpienia niepewnych przyszłych

zdarzeń, które nie podlegają pełnej kontroli grupy (np. prowadzone

sprawy sporne),

− obecnym zobowiązaniem, które powstaje na skutek zdarzeń

przeszłych, ale nie jest ujmowane w bilansie ponieważ nie jest

prawdopodobne, aby konieczne było wydatkowanie środków w celu

wypełnienia obowiązku lub kwoty zobowiązania nie można wycenić

wystarczająco wiarygodnie (przede wszystkim: niewykorzystane linie

kredytowe oraz udzielone gwarancje, akredytywy i poręczenia).

39

Stosowanie przez bank w 2007 roku zasad ładu

korporacyjnego zawartych w dokumencie „Dobre

praktyki w spółkach publicznych 2005”

Na podstawie §29 ust. 5 Regulaminu Giełdy Papierów

Wartościowych w Warszawie SA w zw. z uchwałą nr 1013/2007

Zarządu Giełdy Papierów Wartościowych w Warszawie SA z dnia 11

grudnia 2007 r. w sprawie określenia zakresu i struktury raportu

dotyczącego stosowania zasad ładu korporacyjnego przez spółki

giełdowe Bank Pekao SA oświadcza: wskazanie zasad ładu

korporacyjnego, które nie były przez emitenta stosowane, wraz ze

wskazaniem jakie były okoliczności i przyczyny nie zastosowania

danej zasady oraz w jaki sposób spółka zamierza usunąć ewentualne

skutki nie zastosowania danej zasady lub jakie kroki zamierza

podjąć, by zmniejszyć ryzyko nie zastosowania danej zasady w

przyszłości”.

W 2007 roku Bank Pekao SA stosował wszystkie zasady ładu

korporacyjnego zawarte w dokumencie „Dobre praktyki w spółkach

publicznych 2005”.

40

ODPOWIEDZIALNOŚĆ BIEGŁEGO REWIDENTA

Jego zadaniem jest, w oparciu o przeprowadzone badanie, wyrażenie opinii o

sprawozdaniu finansowym. Badanie sprawozdania finansowego przeprowadzane

jest stosownie do postanowień rozdziału 7 ustawy z dnia 29 września 1994 r. o

rachunkowości (Dz. U. z 2002 r. nr 76, poz. 694 z późniejszymi zmianami), norm

wykonywania zawodu biegłego rewidenta, wydanych przez Krajową Radę

Biegłych Rewidentów w Polsce oraz Międzynarodowych Standardów Rewizji

Finansowej. Regulacje te nakładają na rewidentów obowiązek postępowania

zgodnego z zasadami etyki oraz zaplanowania i przeprowadzenia badania w taki

sposób, aby uzyskać racjonalną pewność, że sprawozdanie finansowe jest wolne

od istotnych nieprawidłowości.

Badanie polega na przeprowadzeniu procedur mających na celu uzyskanie

dowodów badania dotyczących kwot i informacji ujawnionych w sprawozdaniu

finansowym. Wybór procedur badania zależy od rewidenta, w tym oceny ryzyka

wystąpienia istotnej nieprawidłowości sprawozdania finansowego na skutek

celowych działań lub błędów. Przeprowadzając ocenę tego ryzyka, pod uwagę

bierze się kontrolę wewnętrzną związaną ze sporządzeniem oraz rzetelną

prezentacją sprawozdania finansowego w celu zaplanowania stosownych do

okoliczności procedur badania, nie zaś w celu wyrażenia opinii na temat

skuteczności działania kontroli wewnętrznej w jednostce. Badanie obejmuje

również ocenę odpowiedniości stosowanych zasad rachunkowości, zasadności

szacunków dokonanych przez zarząd oraz ocenę ogólnej prezentacji sprawozdania

finansowego..

41

OPINIA BIEGŁEGO REWIDENTA

Zdaniem biegłego rewidenta, załączone sprawozdanie finansowe

Banku Pekao SA przedstawia rzetelnie i jasno sytuację majątkową i

finansową banku na dzień 31 grudnia 2007 r., wynik finansowy oraz

przepływy pieniężne za rok

obrotowy kończący się tego dnia, zostało sporządzone, we wszystkich

istotnych aspektach, zgodnie z Międzynarodowymi Standardami

Sprawozdawczości Finansowej, które zostały zatwierdzone przez Unię

Europejską oraz jest zgodne z wpływającymi na treść

skonsolidowanego sprawozdania finansowego przepisami prawa

obowiązującymi grupę kapitałową.

Celem sprawozdań finansowych jest

dostarczenie informacji o pozycji finansowej

przedsiębiorstwa, jego dokonaniach i zmianach w

pozycji finansowej, która jest użyteczna dla

szerokiego grona odbiorców w podejmowaniu

decyzji ekonomicznych.

Sprawozdania finansowe pomocne są m.in. w:

· podejmowaniu decyzji związanych z

zarządzaniem,

· podejmowaniu decyzji co do lokat kapitałowych,

· polityce kredytowej,

· ustalaniu zasad podziału zysku i polityce

dywidend,

· polityce podatkowej,

· przygotowaniu i wykorzystaniu statystyk dochodu

narodowego.

42

43

44

Sprawozdawczość bankowa jest podstawowym źródłem

informacji o sytuacji ekonomicznej i poziomie bezpieczeństwa

finansowego banku. Sprawozdanie banku można analizować na

wiele sposobów, ale dwa z nich są szczególnie popularne:

•analiza pozioma,

•analiza pionowa.

Analiza pozioma, zwana inaczej porównawczą, polega na ocenie

skutków zmian (wartościowych i procentowych) poszczególnych

elementów sprawozdań finansowych w danym okresie do jego stanu w

okresie poprzednim – bazowym.

Analiza pionowa (procentowa) polega na ustaleniu udziału

poszczególnych pozycji w wielkości ogółem. Analiza ta jest badaniem

za poszczególny rok obrotowy.

BILANS

45

BILANS jest podstawowym sprawozdaniem finansowym

jednostek gospodarczych. Dostarcza on informacji o sytuacji

majątkowej i finansowej firmy. Sporządza się go na podstawie

ewidencji księgowej. Ujmuje się w nim pozycje aktywów i pasywów

w wysokości ich stanów na określony dzień, np. na koniec miesiąca,

kwartału, roku.

Bilans banku różni się od bilansu przedsiębiorstwa

strukturą aktywów i pasywów.

Aktywa banku również są uporządkowane według stopnia

płynności, a więc możliwości spieniężenia, ale w pierwszej kolejności

wykazywany jest majątek obrotowy, a następnie majątek trwały.

Pasywa są uporządkowane według rosnącego stopnia

wymagalności, to jest terminów spłaty. Po stronie pasywów

wykazywane są najpierw kapitały obce, następnie kapitały własne

długoterminowe i krótkoterminowe.

46

Bilans, a zwłaszcza tendencje zmian w bilansie, są częstym

przedmiotem analizy. Bilans jest zestawieniem statycznym. Element

dynamiki w ocenie powstaje przez porównanie z okresem poprzednim.

Analizę bilansu przez porównanie aktywów i pasywów za kolejny okres

sprawozdawczy określa się jako analizę poziomą. Jej przedmiotem są

wielkości absolutne, odchylenia, dynamika. Porównanie wielkości w pionie

po ustaleniu struktury aktywów i pasywów, czyli udziałów, to analiza

pionowa bilansu.

Analiza pozioma i pionowa bilansu jest analizą porównania wielkości i

struktury aktywów i pasywów. Pozwala ona na zaobserwowanie

podstawowych faktów dotyczących rozwoju działalności banku czy

proporcji występujących między składnikami bilansu. Pozwala ona również

w pewnych wypadkach na stwierdzenie wyraźnych nieprawidłowości.

Jednakże analiza samego bilansu nie daje obrazu sytuacji banku. Z reguły

wymaga ona uzupełnienia badaniem dochodów i kosztów, jakie przynoszą

poszczególne pozycje aktywów i pasywów, a ponadto sięgania do

informacji spoza ewidencji rachunkowej, np. dokonania przeglądu portfela

kredytowego.

47

48

Bilans Banku Pekao SA determinuje wielkość

sumy bilansowej, jak również strukturę

aktywów i pasywów grupy. Na koniec 2007 r.

relacja sumy bilansowej Banku Pekao SA do

sumy bilansowej grupy wynosiła

96,4%. Na wolumen i strukturę bilansu istotny

wpływ miało połączenie Banku Pekao SA z

częścią Banku BPH SA, przeniesioną w postaci

zorganizowanej części przedsiębiorstwa na

Bank Pekao SA.

49

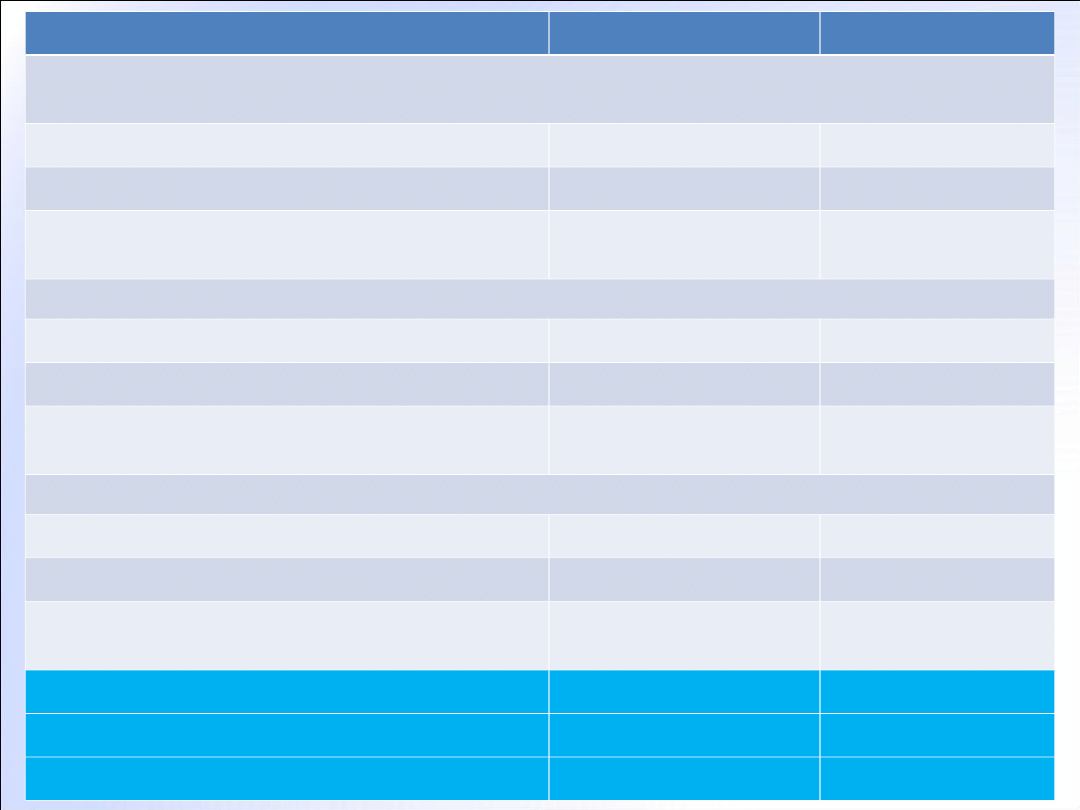

AKTYWA (w tys. zł)

31.12.20

04

31.12.20

07

Zmiana

w tys. zł

Zmiana

w %

Kasa, należności od Banku

Centralnego

3 939 275

5 121 210

1 181 935

30,0

Należności od banków

5 961 477

16 960 034 10 998 557

184,5

Aktywa finansowe przeznaczone

do obrotu

3 195 771

3 165 113

(30 658)

(1,0)

Aktywa z tytułu pochodnych

instrumentów finansowych

503 482

1 922 958

1 419 476

281,9

Kredyty i pożyczki udzielone

klientom

26 219 531

66 658 037 40 438 506

154,2

Instrumenty zabezpieczające

-

40 672

40 672

-

Inwestycyjne papiery wartościowe

15 036 457

17 620 419

2 583 962

17,2

Aktywa przeznaczone do sprzedaży

-

65 068

65 068

-

Wartości niematerialne

631 925

688 559

56 634

9,0

Rzeczowe aktywa trwałe

1 541 828

2 021 052

479 224

31,1

Aktywa z tytułu podatku

dochodowego

• bieżącego

• odroczonego

97 769

13 131

84 638

421 486

2 493

418 993

323 717

(10 638)

334 355

331,1

(81,0)

395,0

Inne aktywa

2 849 832

9 411 543

6 561 711

230,2

AKTYWA RAZEM

59 977

347

124 096

151

64 118

804

107,0

ANALIZA POZIOMA

50

AKTYWA (w tys. zł)

31.12.2

004

Udział w

sumie

bilansowe

j

31.12.20

07

Udział w

sumie

bilansowej

Kasa, należności od Banku

Centralnego

3 939 275

6,6%

5 121 210

4,1%

Należności od banków

5 961 477

9,9%

16 960 034

13,7%

Aktywa finansowe przeznaczone

do obrotu

3 195 771

5,3%

3 165 113

2,6%

Aktywa z tytułu pochodnych

instrumentów finansowych

503 482

0,8%

1 922 958

1,5%

Kredyty i pożyczki udzielone

klientom

26 219 531

43,7%

66 658 037

53,7%

Instrumenty zabezpieczające

-

0%

40 672

0,03%

Inwestycyjne papiery wartościowe

15 036 457

25,1%

17 620 419

14,2%

Aktywa przeznaczone do sprzedaży

-

0%

65 068

0,1%

Wartości niematerialne

631 925

1,1%

688 559

0,6%

Rzeczowe aktywa trwałe

1 541 828

2,6%

2 021 052

1,6%

Aktywa z tytułu podatku

dochodowego

• bieżącego

• odroczonego

97 769

13 131

84 638

0,2%

421 486

2 493

418 993

0,3%

Inne aktywa

2 849 832

4,8%

9 411 543

7,6%

AKTYWA RAZEM

59 977

347

100%

124 096

151

100%

ANALIZA PIONOWA

51

PASYWA w tys. zł

31.12.20

04

31.12.20

07

Zmiana

w tys. zł

Zmiana

w %

Zobowiązania wobec Banku

Centralnego

2 151 743

1 485 921

(665 822)

(30,9)

Zobowiązania wobec innych

banków

1 332 577

8 456 191

7 123 614

534,6

Zobowiązania finansowe

przeznaczone do obrotu

590 119

491 382

(98 737)

(16,7)

Zobowiązania wobec klientów

45 821 645

89 944 078

44 122 433

96,3

Zobowiązania z tytułu emisji

dłużnych papierów wartościowych

23 205

3 716 778

3 693 573

15917,1

Rezerwy

349 066

379 828

30 762

8,8

Pozostałe zobowiązania

1 685 511

4 874 678

3 189 167

189,2

Zobowiązania razem

51 953 866

109 348 856

57 394 990

110,5

Kapitał zakładowy

166 482

261 867

95 385

57,3

Pozostałe kapitały

6 325 958

12 393 624

6 067 666

95,9

Zysk z lat ubiegłych i roku

bieżącego

1 512 265

2 011 297

499 032

33,0

Kapitał własny razem

8 023 481

14 747 295

6 723 814

83,8

PASYWA RAZEM

59 977

347

124 096

151

64 118

804

106,9

52

PASYWA w tys. zł

31.12.2

004

Udział w

sumie

bilansowej

31.12.20

07

Udział w

sumie

bilansowej

Zobowiązania wobec Banku

Centralnego

2 151 743

3,6%

1 485 921

1,2%

Zobowiązania wobec innych

banków

1 332 577

2,2%

8 456 191

6,8%

Zobowiązania finansowe

przeznaczone do obrotu

590 119

1,0%

491 382

0,4%

Zobowiązania wobec klientów

45 821 645

76,4%

89 944 078

72,5%

Zobowiązania z tytułu emisji

dłużnych papierów

wartościowych

23 205

0,04%

3 716 778

3,0%

Rezerwy

349 066

0,6%

379 828

0,3%

Pozostałe zobowiązania

1 685 511

2,8%

4 874 678

3,9%

Zobowiązania razem

51 953 866

86,6%

109 348 856

88,1%

Kapitał zakładowy

166 482

0,3%

261 867

0,2%

Pozostałe kapitały

6 325 958

10,5%

12 393 624

10,0%

Zysk z lat ubiegłych i roku

bieżącego

1 512 265

2,5%

2 011 297

1,6%

Kapitał własny razem

8 023 481

13,4%

14 747 295

11,9%

PASYWA RAZEM

59 977

347

100%

124 096

151

100%

RACHUNEK

ZYSKÓW I STRAT

53

54

Rachunek zysków i strat zwany wcześniej

rachunkiem wyników - jeden z podstawowych i

obligatoryjnych elementów sprawozdania

finansowego jednostki. Informuje jaka jest

efektywność poszczególnych rodzajów działalności

oraz jaki jest ogólny wynik finansowy

przedsiębiorstwa.

55

W tys. zł

31.12.2004 31.12.2007 Dynamika w

%

Przychody z tytułu odsetek

3 765 843

4 671 639

124,1

Koszty z tytułu odsetek

(1 550 999)

(1 953 537)

125,9

Wynik z tytułu odsetek

2 214 844

2 718 102

122,7

Przychody z tytułu prowizji i opłat

1 719 637

2 471 332

143,7

Koszty prowizji i opłat

(163 115)

(309 924)

190,0

Wynik z tytułu prowizji i opłat

1 556 522

2 161 408

138,9

Przychody z tytułu dywidend

9

237

263,3

Wynik z pozycji wymiany

289 018

329 857

114,1

Pozostałe przychody operacyjne

307 495

180 606

58,7

Pozostałe koszty operacyjne

(258 814)

(91 804)

35,5

Pozostałe przychody i koszty

operacyjne netto

48 681

88 802

182,4

Wynik z działalności operacyjnej

1 491 306

2 429 052

162,9

(Strata) zysk brutto

1 527 463

2 581 928

169,0

Podatek dochodowy

(213 005)

(437 563)

205,4

(Strata) zysk netto

1 314 458

2 162 477

164,5

56

Zysk przypadający na jedną

akcję:

1)Stan na 31.12.2004r.

- zysk podstawowy 7,93 zł na akcję,

- zysk rozwodniony 7,93 zł na akcję.

2) Stan na 31.12.2007r.

- zysk podstawowy 12,17 zł na akcję,

- zysk rozwodniony 12,16 zł na akcję.

57

W 2007r. zysk netto wyniósł

2 162 477 tys. zł i był

najlepszym wynikiem w historii grupy, prawie o 65% wyższym

niż w roku 2004. Dobre wyniki grupy osiągnięte zostały

zarówno dzięki dobrym wynikom Banku Pekao SA jak i spółek.

Głównymi czynnikami wzrostu były: wzrost aktywności

biznesowej przekładający się na wyższy wynik z prowizji i

opłat, osiągnięty dzięki prowizjom od rachunków i transakcji

oraz z tytułu dystrybucji i zarządzania funduszami

inwestycyjnymi, niższe koszty ryzyka kredytowego, uzyskane

dzięki poprawie efektywności kredytowej, a także ścisła

kontrola kosztów oraz fuzja z Bankiem BPH SA.

Jeśli chodzi o wielkość zysku w 2004r., to pozytywny wpływ na

wynik miało zmniejszenie stopy podatku dla firm do 19%.

Ponadto pozytywnie wpłynęło wprowadzenie w II kwartale

2004 r. zmian wynikających z ustawy o Funduszu Poręczeń

Unijnych (około 45 mln zł).

RACHUNKU PRZEPŁYWÓW

PIENIĘŻNYCH

58

59

W tys. zł

31.12.2004

31.12.2007

Przepływy środków pieniężnych z działalności operacyjnej – metoda

pośrednia

Zysk/strata netto

1 317 991

2 155 478

Korekty razem

(4 213 877)

6 444 463

Środki pieniężne netto z działalności

operacyjnej

(2 895 886)

8 631 616

Przepływy środków pieniężnych netto z działalności inwestycyjnej

Wpływy

23 885 365

42 121 088

Wydatki

(20 546 601)

(44 032 328)

Środki pieniężne netto z działalności

inwestycyjnej

3 338 764

(1 911 240)

Przepływy środków pieniężnych netto z działalności finansowej

Wpływy

165 776

3 152 126

Wydatki

(1 380 130)

(4 247 524)

Środki pieniężne netto z działalności

finansowej

(1 214 354)

(1 095 398)

Przepływy pieniężne netto razem

(771 476)

5 624 978

Środki pieniężne na początek okresu

8 047 902

10 633 337

Środki pieniężne na koniec okresu

7 276 426

16 258 315

ZESTAWIENIA ZMIAN W

KAPITALE WŁASNYM

60

ZESTAWIENIE ZMIAN W KAPITALE WŁASNYM

61

W tys. zł

Kapitał

zakładowy

Pozostałe kapitały

Zysk z lat

ubiegłych i roku

bieżącego

Kapitały razem

Kapitały na

01.01.2004r.

166 122

6 206 201

914 221

7 307 922

Zysk netto za rok

obrotowy

-

-

1 317 991

1 314 458

Kapitały na

31.12.2004r.

166 482

6 325 958

1 512 265

8 023 481

Kapitały na

01.01.2007r.

1 66 808

7 028 137

1 680 938

8 892 627

Zysk netto za rok

obrotowy

-

-

2 155 478

2 162 477

Kapitały na

31.12.2007r.

261 867

12 393 624

2 011 297

14 747 295

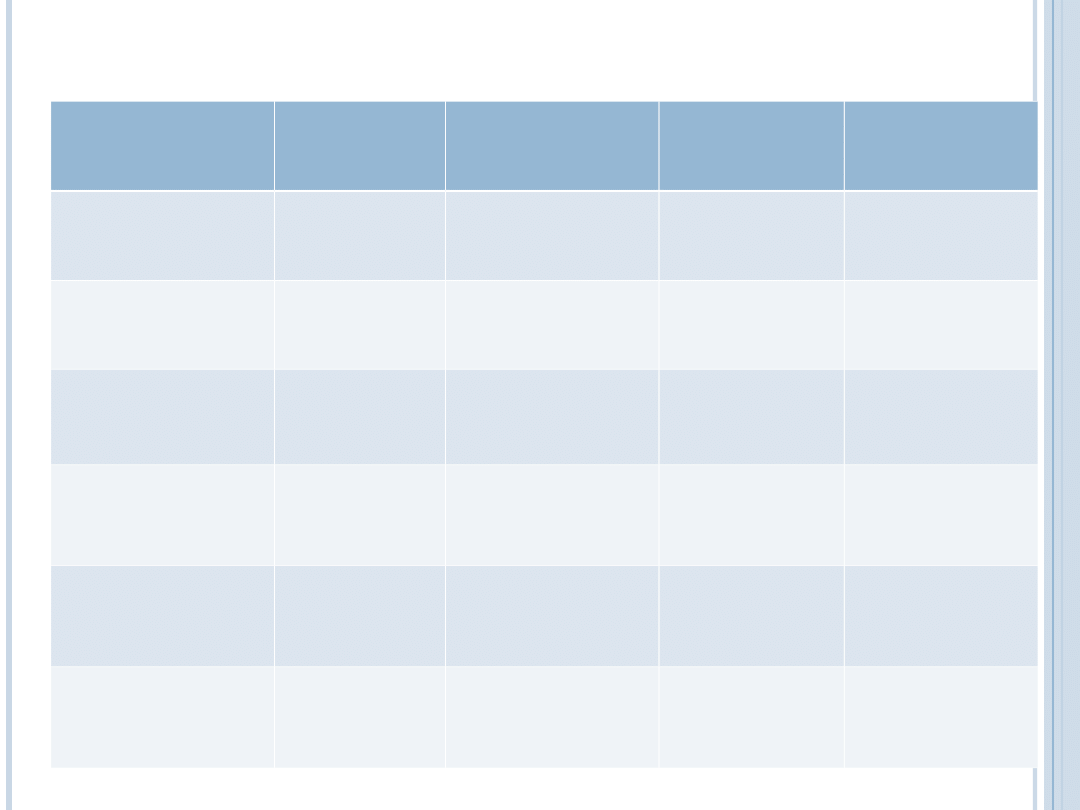

AKCJONARIUSZE BANKU

62

Tabela przedstawia akcjonariuszy posiadających na dzień 31

grudnia 2004 roku i 31 grudnia 2007 roku bezpośrednio lub

pośrednio poprzez podmioty zależne, co najmniej 5% w ogólnej

liczbie głosów na Walnym Zgromadzeniu banku:

Nazwa

Akcjonariusza

Liczba

akcji

i głosów

na

WZ

Udział w

kapitale

zakładowym i

ogólnej

liczbie

głosów na

WZ

Liczba akcji

i

głosów

na WZ

Udział w

kapitale

zakładowym

i ogólnej

liczbie

głosów na

WZ

31 grudnia 2004 r.

31 grudnia 2007 r.

UniCreditoItaliano

SpA

88 121

725

52,93%

155 433

755

59,36%

Pozostali

akcjonariusze

78 359

962

47,07%

106 432 902

40,64%

Razem

166 481

687

100,00%

261 866 657

100,00%

www.pekao.com.pl

media.pekao.com.pl

J. Świderski, Finanse banku

komercyjnego,BIBLIOTEKA MENEDŻERA I

BANKOWCA, Warszawa 1998

63

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

- Slide 29

- Slide 30

- Slide 31

- Slide 32

- Slide 33

- Slide 34

- Slide 35

- Slide 36

- Slide 37

- Slide 38

- Slide 39

- Slide 40

- Slide 41

- Slide 42

- Slide 43

- Slide 44

- Slide 45

- Slide 46

- Slide 47

- Slide 48

- Slide 49

- Slide 50

- Slide 51

- Slide 52

- Slide 53

- Slide 54

- Slide 55

- Slide 56

- Slide 57

- Slide 58

- Slide 59

- Slide 60

- Slide 61

- Slide 62

- Slide 63

- Slide 64

Wyszukiwarka

Podobne podstrony:

Analiza finansowa Pekao S.A.(18 stron), Analiza sytuacji finansowej Banku Pekao S

Analiza sprawozdan finansowych w BGZ SA

Analiza sprawozdan finansowych w BGZ SA

5 INSTRUMENTY ANALIZY FINANSOWEJ, STUDIA, studia II stopień, 1 semestr MSU FiR 2011 2012, Analiza Sp

analiza sciagi[1], Wstępna i wskaźnikowa analiza sprawozdań finansowych

Analiza sprawozdan finansowych Nieznany (2)

Zarzadzanie ryzykiem w Banku Pekao SA

Analiza sprawozdania finansowego, Studia - Finanse i Rachunkowość, Licencjat, Licencjat!, opracowane

notatek-pl-Analiza sprawozda+ä finansowych, Studia UEK Kraków Zarządzanie zaoczne, Analiza sprawozda

ściąga sprawozdawczość i analiza 1, Sprawozdawczość i analiza sprawozdań finansowych - dr Janusz Nar

Analiza płynności na podstawie bilansu, Sprawozdawczość i analiza sprawozdań finansowych - dr Janusz

analiza sprawozdania finansowego gorniczego klubu sportowego11

Analiza sprawozdania finansowego Spółki Akcyjnej? Projekt RED

analiza sprawozdań finansowych?nku (29 stron) QMM5RN5G7IRK5JLEMVVFAJRCL55T3HP2BLIJIIQ

Zarzadzanie ryzykiem w Banku Pekao SA

więcej podobnych podstron