Ubezpieczenia na życie

Podstawowe zagadnienia

Ubezpieczenia osobowe

(Dział I)

Ubezpieczenia osobowe, dominują

na polskim rynku

ubezpieczeniowym, są to tzw.

ubezpieczenia życiowe.

Na koniec 2011 roku składka

przypisana brutto z tego działu

ubezpieczeń wynosiła 31,8 mld. zł

(dane KNF).

Ubezpieczenia osobowe

(Dział I)

Wśród ubezpieczeń osobowych wyróżniamy:

1.

Ubezpieczenia na życie (gr1.).

2.

Ubezpieczenia posagowe, zaopatrzenia dzieci

(gr2).

3.

Ubezpieczenia na życie, jeżeli są związane z

ubezpieczeniowym funduszem

inwestycyjnym (gr3).

4.

Ubezpieczenia rentowe (gr4).

5.

Ubezpieczenia wypadkowe i chorobowe, jeśli

są uzupełnieniem ubezpieczeń wymienionych

w grupach 1-4 (gr5.).

Ubezpieczenie na życie

Główne ryzyko w ubezpieczeniach

na życie to ryzyko śmierci.

Przedmiotem ubezpieczenia na

życie jest życie ubezpieczonego.

Ochroną ubezpieczeniową

mogą zostać objęte

Śmierć współmałżonka

ubezpieczonego,

Śmierć rodzica ubezpieczonego,

Śmierć rodzica współmałżonka

Śmierć dziecka ubezpieczonego

Pojęcie śmierci w o.w.u

nie zdefiniowano pojęcia śmierci w

o.w.u.

ubezpieczyciele opierają się na

przepisach prawa cywilnego wypłacając

świadczenia w sytuacji wystąpienia

zgonu.

z reguły nie jest uwzględniana

przyczyna zgonu (wyjątek samobójstwo,

lub samookaleczenie)

Szczególne przypadki

Zajście zgonu w okolicznościach:

Działań wojennych,

Stanu wojennego,

Czynnego lub niezgodnego z prawem

udziału ubezpieczonego w aktach

przemocy, rozruchach, zamieszkach

POWODUJE

:

WYŁĄCZENIE ODPOWIEDZIALNOŚCI

ZAKŁADU UBEZPIECZEŃ

Ubezpieczenia na wypadek zgonu

ubezpieczonego z powodu zawału

serca lub udaru mózgu (dodatkowe)

Definicje w o.w.u.

Zawał serca- „zgon ubezpieczonego w

następstwie martwicy części mięśnia

sercowego spowodowanej niedokrwieniem”.

Udar mózgu – śmierć w następstwie udaru

niedokrwiennego, udaru krwotocznego,

krwotoku podpajęczynówkowego na skutek

pęknięcia tętniaka wewnątrzczaszkowego.

(Uwaga przyczyny śmierci muszą być

wskazane w karcie zgonu lub w protokole

badania sekcyjnego)

Przedmiotem ubezpieczenia

mogą być także następstwa

śmierci

Osierocenie dziecka przez ubezpieczonego:

1.

(OWU) cechy, które charakteryzują

dziecko:

Dziecko własne lub przysposobione,

Nie ukończyło 20 lat (24 jeśli kontynuuje

naukę), bez względu na wiek, jeśli jest

trwale niezdolne do pracy.

Śmierć musi nastąpić przed ukończeniem

przez ubezpieczonego 65 lat.

Zgon innych osób niż ubezpieczony

jako wypadek ubezpieczeniowy

Współmałżonek

Rodzic ubezpieczonego

Rodzic współmałżonka

Dziecko ubezpieczonego

./

Współmałżonek

to osoba, z którą

ubezpieczony w dniu zajścia

zdarzenia objętego

odpowiedzialnością

pozostawał w związku

małżeńskim.

Niektóre z. u. rozszerzają tę definicję na

osoby pozostające w stałym związku co

najmniej dwa lata

i prowadzące wspólne gospodarstwo

domowe

Rodzice ubezpieczonego lub

współmałżonka

Matka (matka naturalna lub osoba, z którą ojciec

ubezpieczonego lub współmałżonka pozostaje w

związku małżeńskim po śmierci matki naturalnej

w dniu zgonu tej osoby)

Ojciec (naturalny lub osoba, z którą matka

ubezpieczonego lub współmałżonka pozostaje w

związku małżeńskim po śmierci ojca naturalnego

w dniu zgonu tej osoby)

Dziecko

Ochroną ubezpieczeniową została

objęta także śmierć dziecka

ubezpieczonego bądź dziecka

przez niego przysposobionego,

które ukończyło pierwszy, a nie

ukończyło 21 roku życia.

Rodzaje ubezpieczeń

związanych ze śmiercią

1.

Ubezpieczenie terminowe na wypadek śmierci:

Terminowe stałe,

Terminowe odnawialne,

Terminowe zamienne,

Terminowe z możliwością wzrostu, bądź z

automatycznym wzrostem,

Terminowe malejące (powiązane z kredytem,

stanowiące zabezpieczenie dochodu rodzinie),

Terminowe dla przedsiębiorstw (ubezpieczenie

kluczowych pracowników, ubezpieczenie na

życie wspólnika)

Ubezpieczenia na wypadek

śmierci

Celem ubezpieczenia jest

dostarczenie rodzinie zmarłego

środków na pokrycie kosztów

związanych ze śmiercią jej członka

oraz środków, które zastąpiłyby

brak dochodów zmarłego.

Ze świadczenia nigdy nie korzysta

bezpośrednio ubezpieczony!!!

Ubezpieczenia na wypadek

śmierci

Ubezpieczenia na całe życie zawsze

kończy się wypłatą świadczenia z

tytułu śmierci ubezpieczonego.

Składka wpłacana jest:

rocznie

kwartalnie

miesięcznie

Ubezpieczenia na wypadek

śmierci

Prowadzone jest w dwóch

podstawowych wariantach:

1.

Przy jednolitej składce przez cały

okres płatności.

2.

Przy wzrastającej składce

(i wzrastającej sumie ubezpieczenia),

w celu zneutralizowania ujemnych

skutków inflacji.

Ubezpieczenia na wypadek

śmierci

Ubezpieczenie to ma wartość

wykupową.

Po okresie 2-3 lat ubezpieczający ma

prawo zaprzestać ubezpieczenia i

pobrać „nadpłaconą” składkę w

stosunku do ryzyka w początkowych

latach ubezpieczenia, po odliczeniu

kosztów zakładu ubezpieczeń.

Ubezpieczenia na wypadek

śmierci

Ubezpieczenie może być prowadzone

na życie dwóch osób, np. męża i

żony, przy wypłacie świadczenia

bądź po śmierci pierwszej z tych

osób (świadczenie przeważnie płatne

drugiej osobie), bądź po śmierci

drugiej osoby (świadczenie płatne

dzieciom lub innej osobie).

Ubezpieczenie na dożycie

Ubezpieczenie na dożycie jest

ubezpieczeniem wyłącznie

oszczędnościowym.

Polega na periodycznej opłacie składki w

ciągu okresu ubezpieczenia, a po okresie

ubezpieczenia, którego zakończenie ustala

się na ogół na schyłek aktywności

zawodowej, tj. na okres dość raptownego

zmniejszenia dochodów, wypłacie

ubezpieczonemu sumy ubezpieczenia, czyli

sumy zbliżonej do wpłaconej składki wraz z

odsetkami.

Ubezpieczenie na dożycie

Osoby, które przeżyją okres

ubezpieczenia otrzymują świadczenia

wyższe niż otrzymaliby przy takich

samych składkach, traktując je jako

lokatę bankową.

Jest to typowe ubezpieczenie dla osób

samotnych, nie zainteresowanych

świadczeniem w przypadku śmierci!!!

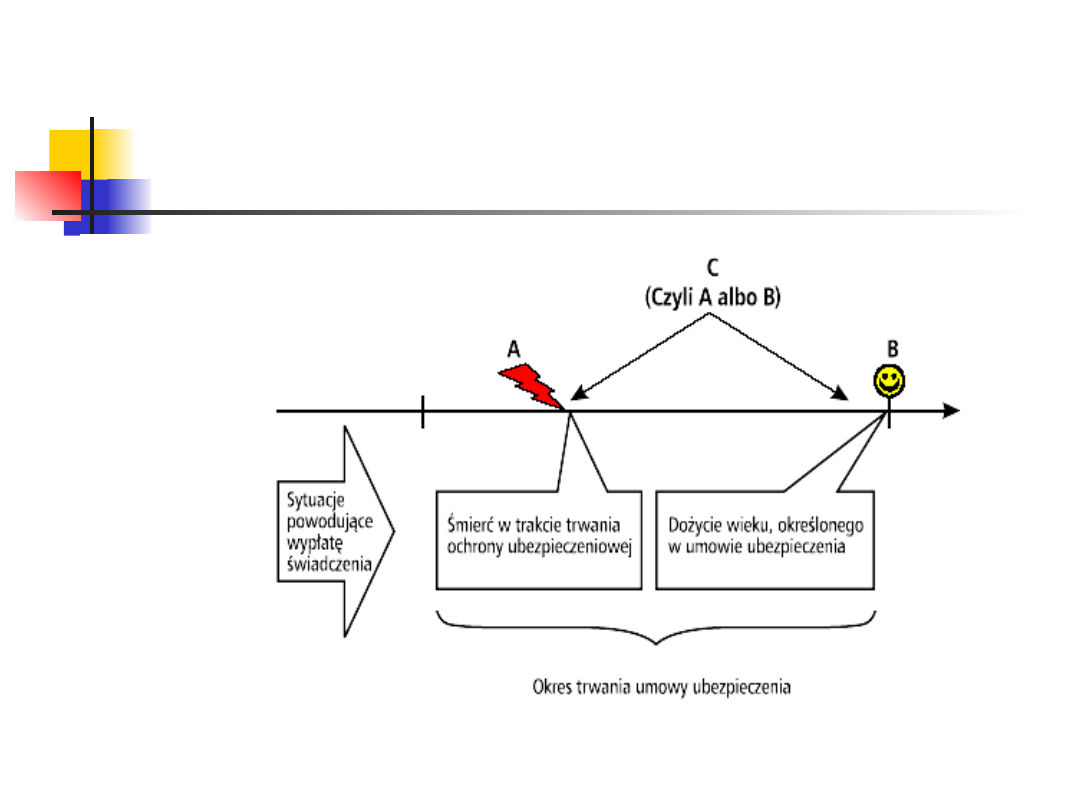

Ubezpieczenie na wypadek

śmierci i dożycie

Celem ubezpieczenia jest utrzymanie

standardu życia rodziny po śmierci

jednego z jej członków, na ogół

„ głowy rodziny”, a ponadto w razie dożycia

określonego wieku (np. 65 lat), w którym

zarobki tego członka rodziny raptownie

zmaleją lub całkowicie zanikną, co pozwoli

na utrzymanie standardu życia również w

okresie starości i ograniczonych dochodów.

Ubezpieczenie na wypadek

śmierci i dożycie

W ubezpieczeniu tym ustala się okres

ubezpieczenia, po którym jeżeli

ubezpieczony żyje, otrzymuje świadczenie

(kapitał). Świadczenie jest wypłacane

także wówczas, gdy ubezpieczony umrze

w okresie ubezpieczenia. Składka płacona

jest przez cały okres ubezpieczenia, w

odstępach rocznych, kwartalnych lub

miesięcznych.

Ubezpieczenie na wypadek

śmierci i dożycie

Ubezpieczenie prowadzone jest w

dwóch podstawowych wariantach:

1.

Przy jednolitej składce przez cały

okres płatności.

2.

Przy wzrastającej składce

(i wzrastającej sumie ubezpieczenia),

w celu zneutralizowania ujemnych

skutków inflacji.

Ubezpieczenie na wypadek śmierci

albo/i dożycia określonego wieku

Ubezpieczenie zaopatrzenia

dzieci

Ubezpieczenie to jest specyficzną

formą oszczędzania, które ma zapewnić

dziecku świadczenie po osiągnięciu

wieku dojrzałego i wiążącymi się w

związku z tym kosztami, np. założenia

rodziny, kupna mieszkania, wyższych

studiów. Ubezpieczony rodzic opłaca

składkę jednorazowo bądź okresowo, w

odstępach

rocznych, kwartalnych lub

miesięcznych.

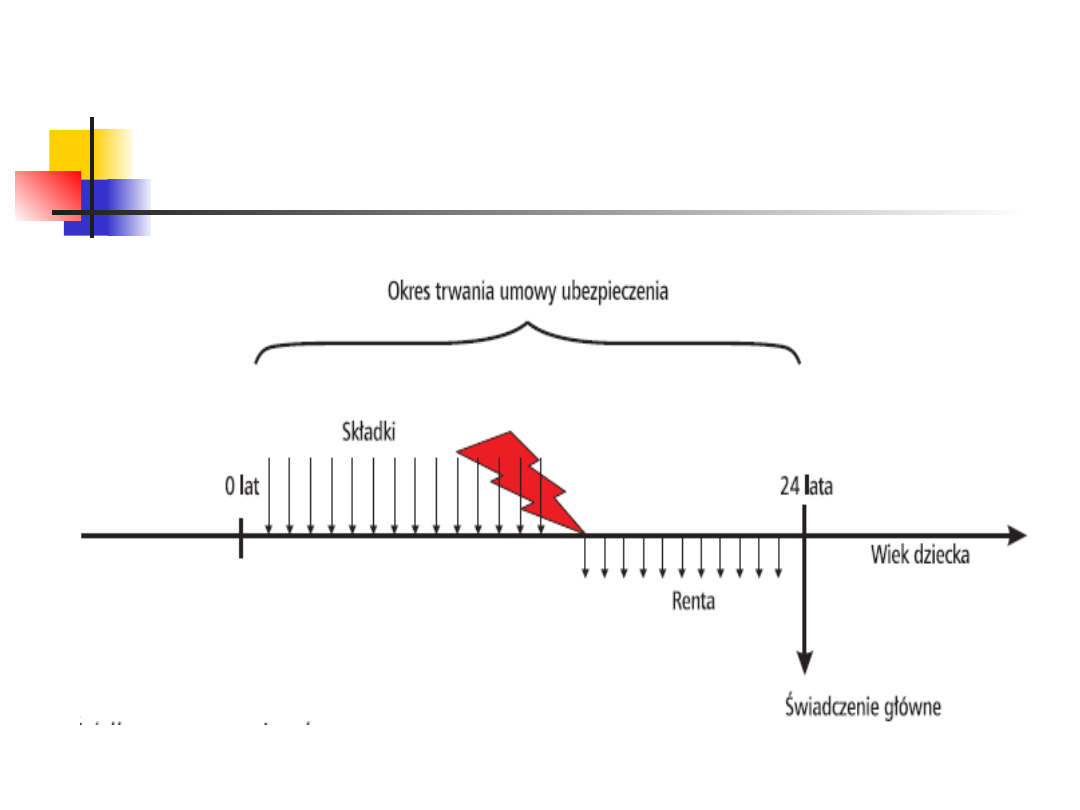

Ubezpieczenie zaopatrzenia

dzieci

Ubezpieczenie ma dwa warianty:

1.

Ubezpieczenie zaopatrzenia dzieci

bez renty.

2.

Ubezpieczenie zaopatrzenia dzieci

z rentą.

Ubezpieczenie zaopatrzenia dzieci bez

renty

Wypłacane świadczenia

Suma ubezpieczenia płatna

uposażonemu dziecku po okresie

ubezpieczenia.

Zwrot składki w razie śmierci dziecka w

okresie ubezpieczenia (następuje

likwidacja ubezpieczenia).

Odstąpienie od poboru składki w razie

śmierci ubezpieczonego rodzica

(zaopatrującego)

Ubezpieczenie zaopatrzenia

dzieci

z rentą.

Poza wyżej wymienionymi świadczeniami

wypłacane są:

Renta dla dziecka (w wysokości 2% (4 %) lub

więcej sumy ubezpieczenia miesięcznie) w

razie śmierci ubezpieczonego

(zaopatrującego), płatna do końca okresu

ubezpieczenia,

Przedłużenie płatności renty, o której mowa

powyżej do końca życia, jeżeli w okresie

ubezpieczenia dziecko stało się inwalidą.

Funkcjonowanie

ubezpieczenia

posagowego

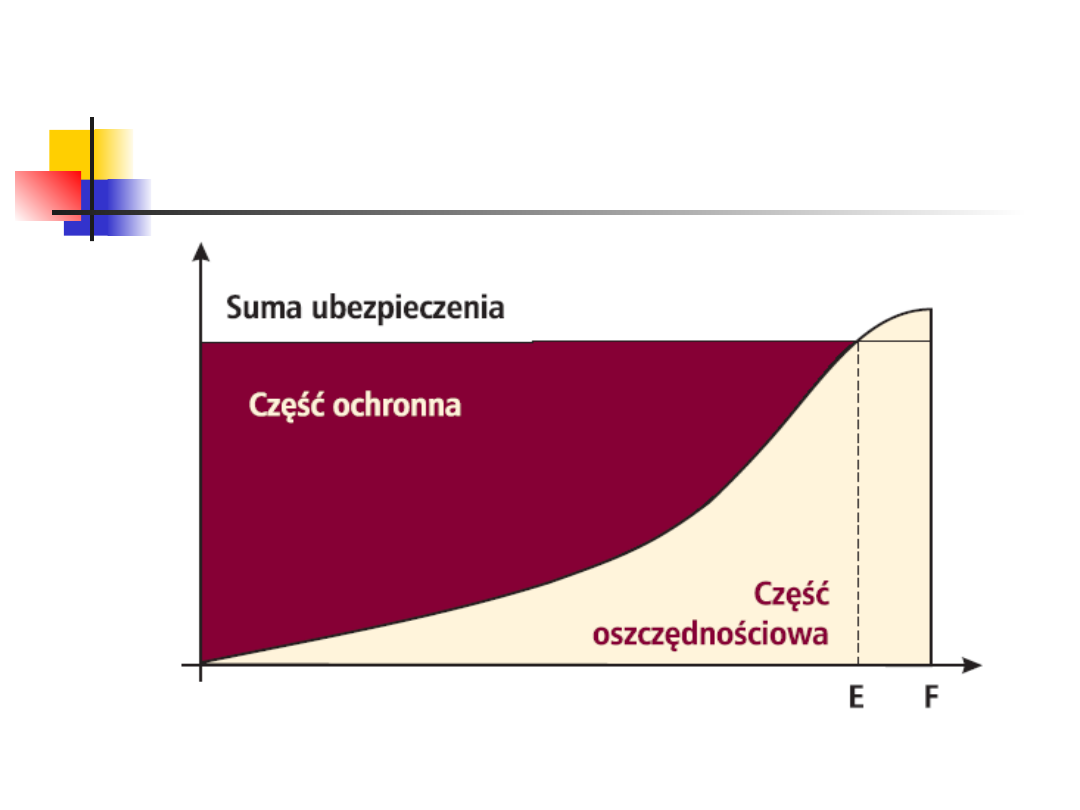

Ubezpieczenie z ubezpieczeniowym

funduszem kapitałowym

Składa się z:

Części ochronnej

Części oszczędnościowej

Istota

Część ochronna pokrywa ryzyko zgonu,

natomiast część oszczędnościowa

(w formie funduszu kapitałowego)

gromadzi i pomnaża aktywa

Ubezpieczenie z częścią

oszczędnościową i ochronną o stałej

sumie ubezpieczenia

Co dzieje się z częścią

oszczędnościową?

Kategorie

funduszy

inwestycyjnych

Gotówkowe i

rynku

pieniężnego

Dłużne

Mieszane

Akcji

Ze względu

na specjalizację

geograficzną

funduszy

•Inwestujące

w walucie

Polskiej,

•Inwestujące w

określonej walucie

zagranicznej.

•Bez określonej

podstawowej waluty lokat

•Inwestujące w walucie

Polskiej

•Inwestujące w

określonej walucie

zagranicznej.

•Bez określonej

podstawowej waluty lokat

•Z ochroną kapitału

•Stabilnego wzrostu

•Zrównoważone

•Mieszane - inne

•Indeksowe

•Małych i średnich spółek

•sektorowe

•Rynku krajowego

•Rynku europejskiego

•Rynku USA

•Regionu Azji i Pacyfiku

•pozostałe

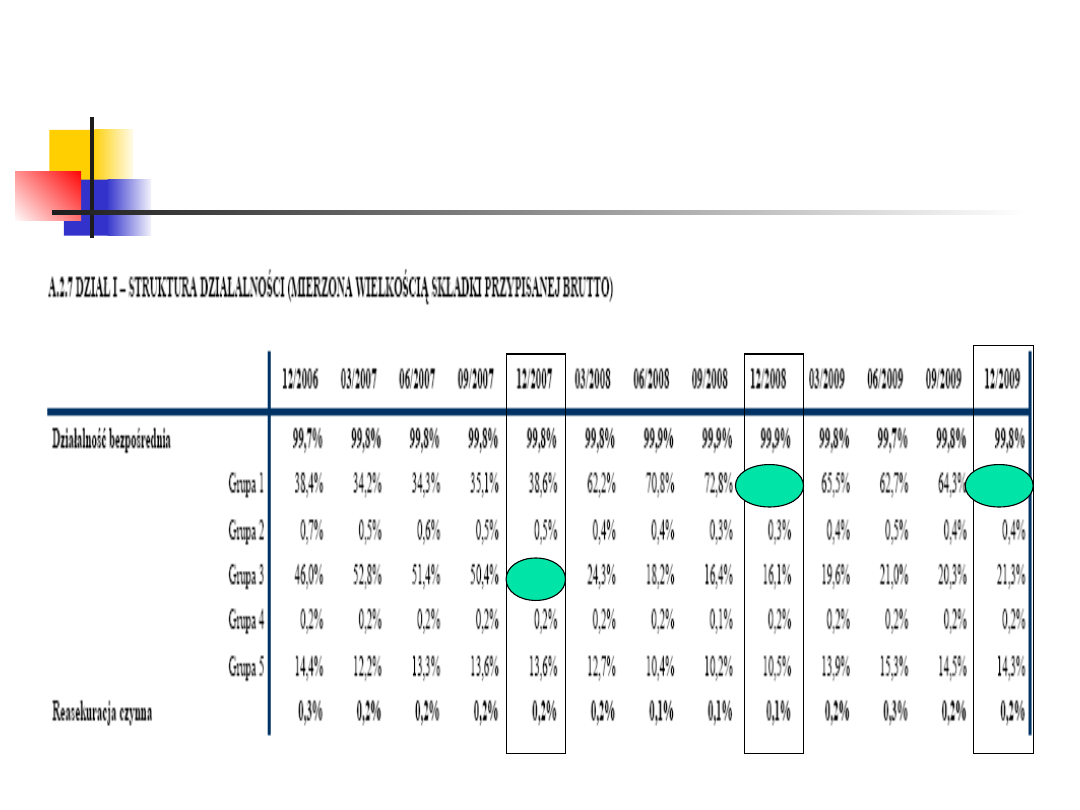

Statystyka

Wielkość składki w

poszczególnych grupach

46,9

72,8

63,5

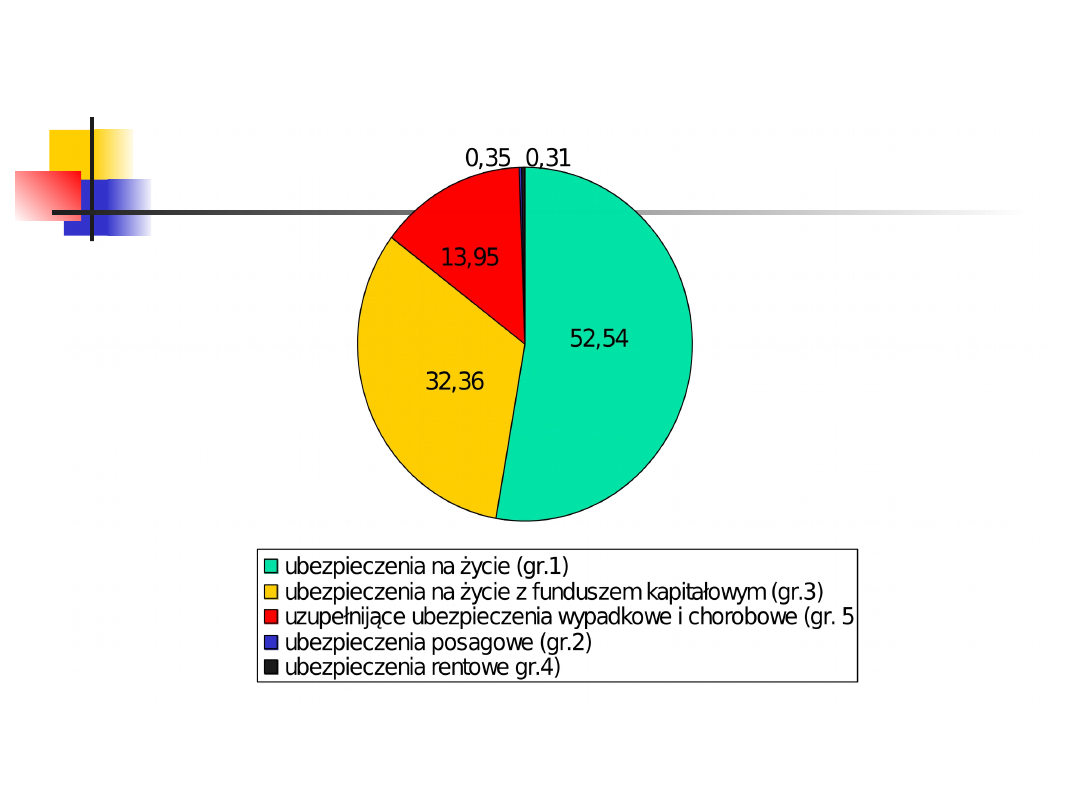

Struktura składki przypisanej brutto działu

I w 2011 r. (po IV kwartałach,%)

Ubezpieczenia w liczbach

Grup

a

ubez

piecz

eń

Insur

ance

class

Rodzaj ubezpieczenia / Kind of insurance

Wartość (w tys. zł)

Value (in thous. ZL)

Dynamik

a (w %)

Dynamics

(in %)

Udział w

wartości

ogółem (w

%)

Share in

total value

(in %)

2009

2010

2010/20

09

200

9

201

0

Składka przypisana brutto / Gross written premiums

1

Ubezpieczenia na życie / Life insurance

19 218

772

18 762 599

97,63%

63,

6

59,

8

2

Ubezpieczenia posagowe, zaopatrzenia dzieci

Marriage insurance, birth insurance

125 870

119 903

95,26%

0,42

%

0,38

%

3

Ubezpieczenia na życie, jeżeli są związane z ubezpieczeniowym funduszem

kapitałowym

Life insurance linked to capital investment

fund

6 459 081

8 119 068

125,70%

21,38

%

25,90

%

4

Ubezpieczenia rentowe / Annuity insurance

71 196

83 470

117,24%

0,24

%

0,27

%

5

Ubezpieczenia wypadkowe i chorobowe, jeśli są uzupełnieniem

ubezpieczeń wymienionych w grupach 1-4

Accident and sickness insurance if

supplemental to the insurance referred to in classes 1-4

4 341 928

4 265 693

98,24%

14,37

%

13,61

%

Ubezpieczenia w liczbach

Wyszczególnienie

31.12.2009

31.12.2010

Agenci zarejestrowani

Agenci wyłączni

23 288

22 742

z tego: zakładów działu I

10

995

9 895

zakładów działu II

12 293

12 847

Multiagenci

16 426

15 052

Ogółem

39

714

37

794

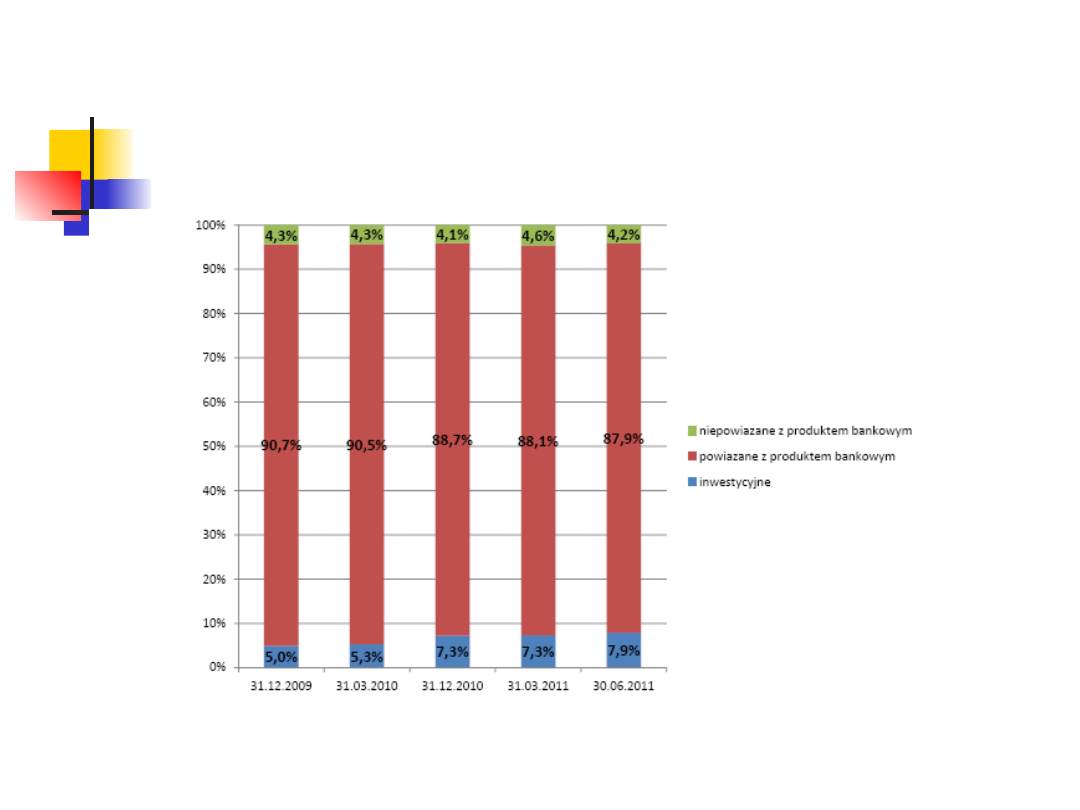

Udział poszczególnych grup

produktów w liczbie ubezpieczeń

pozyskanych w kanale

bancassurance (wyniki badań)

Słowniczek

Bancassurance: sprzedaż polis ubezpieczeniowych

w formie indywidualnej lub grupowej klientom

banków

poprzez sieć dystrybucji banku (oddziały,

mobilnych sprzedawców - pracowników banku, call

centre,

internet, pośredników finansowych - jeżeli stroną

umowy z pośrednikiem jest bank, a nie

ubezpieczyciel),

Produkty Inwestycyjne: produkty o charakterze

inwestycyjnym ze składką regularną lub

jednorazową typu unit-linked, polisolokaty,

produkty strukturyzowane bez względu na proc.

części ochronnej iinwestycyjnej,

Polecana lektura:

Stroiński E. 2004. Ubezpieczenia na

życie. Teoria i praktyka. Warszawa.

Szczepańska M. 2008.

Ubezpieczenia na życie. Aspekty

prawne. Oficyna a Wolters Kluwer

business.

Publikacje KNF i PIU

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

- Slide 29

- Slide 30

- Slide 31

- Slide 32

- Slide 33

- Slide 34

- Slide 35

- Slide 36

- Slide 37

- Slide 38

- Slide 39

- Slide 40

- Slide 41

- Slide 42

Wyszukiwarka

Podobne podstrony:

wyklad 3 Ubezpieczenia na życie zagadnienia podstawowe

Analiza strategiczna, Analiza strategiczna sektora ubezpieczeń na życie

Charakterystyka prawna opłaty likwidacyjnej pobieranej przez ubezpieczycieli w umowie ubezpieczenia

Przegląd polis ubezpieczeniowych na życie cz 1

Ubezpieczenia na życie i dożycie, Finanse i rachunkowość

Grupowe ubezpieczenia na życie w świetle prawa

UBEZPIECZENIA NA ŻYCIE, WSFIZ B-stok, finanse

Odprawa pośmiertna albo ubezpieczenie na życie

Zapytanie o warunki ubezpieczenia na życie

ABC ubezpieczeń na życie

Osoba uprawniona do otrzymania sumy ubezpieczenia w umowie ubezpieczeni na życie (uposażony)

więcej podobnych podstron