Analiza strategiczna sektora ubezpieczeń na życie

Krótka charakterystyka przedsiębiorstwa ubezpieczeniowego

Powszechny Zakład Ubezpieczeń na Życie S.A.

Adres |

00-133, Warszawa, ul. Jana Pawła II 24 |

Telefon |

(022) 582 34 10 |

Fax |

(022) 582 34 11 |

Hotline |

0-801 100 007 |

Strona WWW |

http://www.pzuzycie.com.pl |

Adres e-mail |

kontakt@pzuzycie.pl |

Prezes |

Ireneusz Nawrocki |

Akcjonariat |

99,99 proc. PZU |

Towarzystwo oferuje następujące typy ubezpieczeń:

- terminowe na życie,

- posagowe na życie,

- na życie z funduszem inwestycyjnym,

- na życie kapitałowe.

|

|

Opis działalności Towarzystwa Ubezpieczeniowego

Powszechny Zakład Ubezpieczeń na Życie Spółka Akcyjna (PZU Życie SA) został zawiązany aktem notarialnym, sporządzonym 18 grudnia 1991 r. Założycielami zakładu byli:

Państwowy Zakład Ubezpieczeń (obecnie Powszechny Zakład Ubezpieczeń SA),

Polski Bank Rozwoju S.A.,

Bank Handlowy w Warszawie S.A.

Od 12 kwietnia 2002 r. akcjonariuszami PZU Życie SA są:

PZU SA - 99,9995% akcji,

BIG BG Inwestycje SA - 0,0005% akcji.

W dniu 20 grudnia 1991 r. Minister Finansów wydał zezwolenie na prowadzenie działalności ubezpieczeniowej przez PZU Życie SA w dziale I - Ubezpieczenia na życie, we wszystkich ówcześnie przewidzianych przez ustawę o działalności ubezpieczeniowej trzech grupach ubezpieczeń działu I oraz na działalność reasekuracyjną bierną i czynną.

Również 20 grudnia 1991 r. Minister Finansów zatwierdził Statut PZU Życie SA.

Dnia 20 sierpnia 1996 r. Zakład otrzymał zezwolenie Ministra Finansów na prowadzenie działalności ubezpieczeniowej bezpośredniej i pośredniej /reasekuracyjnej/ w zakresie dodatkowo wprowadzonych nowelą do ustawy - dwóch grup ubezpieczeń z działu I.

Dnia 22 lipca 1998 r. zakres działalności Zakładu został rozszerzony o prowadzenie działalności akwizycyjnej na rzecz otwartych funduszy emerytalnych.

Obecnie przedmiotem działalności PZU Życie SA jest:

organizowanie i prowadzenie działalności ubezpieczeniowej w zakresie:

ubezpieczenia na życie,

ubezpieczenia posagowe, zaopatrzenia dzieci,

ubezpieczenia na życie, jeżeli są związane z funduszem inwestycyjnym,

ubezpieczenia rentowe,

ubezpieczenia wypadkowe i chorobowe, jeśli są uzupełnieniem ubezpieczeń wymienionych w grupach 1-4;

prowadzenie działalności reasekuracyjnej biernej i czynnej oraz retrocesji;

prowadzenie działalności akwizycyjnej na rzecz otwartych funduszy emerytalnych zgodnie z przepisami ustawy o organizacji i funkcjonowaniu funduszy emerytalnych.

Uwarunkowania gospodarcze dla danego sektora

Charakterystyka wybranego sektora

Konkurenci na rynku ubezpieczeń na życie

Przegląd dokonań PZU Życie oraz podstawowe wyniki finansowe

Pozycja konkurencyjna przedsiębiorstwa

Punktowa ocena atrakcyjności sektora

Analiza kluczowych czynników sukcesu

Wielkość przychodów sektora - 87,1 mln dolarów.

Dynamika wzrostu sektora - średnia.

Rentowność sektora - duża, rynek cały czas rozwijający się.

Faza życia sektora - rozwój.

Stopień koncentracji sektora: 1 - 4 podmioty maja ponad 90% udziału w rynku.

Ocen możliwości rozwoju przedsiębiorstwa

Identyfikacja i ocena strategii przedsiębiorstwa

Wioski dotyczące możliwości dalszego rozwoju sektora

2.1. Podstawowe produkty

PZU Życie S.A. oferuje szeroką ofertę ubezpieczeń. Można je podzielić na ubezpieczenia indywidualne i grupowe. Do ubezpieczeń indywidualnych zaliczymy następujące ubezpieczenia: Maximum, Optima, Futura, Futura Pro, Credo, Mocna Przyszłość, Pogodna Jesień, i inne dodatkowe. Natomiast do ubezpieczeń grupowych zaliczymy: Pakiety dla MSP, Typ Życie, Typ P, Pogodna Jesień, Pogodna Przyszłość, Bancassurance i inne dodatkowe.

Gospodarka polska 2001 charakteryzowała się przede wszystkim znacznym spadkiem wzrostu PKB - w roku 2001 wyniósł on zaledwie 1,1% wobec 4,1% w 2000. Zjawisko spadku dynamiki „nabierało tempa” w kolejnych kwartałach 2001 roku - w pierwszym wyniósł 2,3% (5,9% w I kwartale 2000), w drugim już jedynie 0,9% (5% w 2000), następnie 0,8% (3,1% w III kw. 2000), a w ostatnim zaledwie 0,3% (2,3% w IV kw. 2000). O wielkości spadku wzrostu PKB świadczy fakt, że Polska spośród wszystkich krajów kandydujących do Unii Europejskiej okazała się rekordzistą pod tym względem - wszystkie kraje kandydackie nie oparły się ogólnej tendencji, ale w naszym przypadku spadek był największy. Za najważniejsze przyczyny tego zjawiska uważa się spadek popytu wewnętrznego oraz ogólne pogorszenie koniunktury na rynkach zagranicznych. Wbrew wcześniejszym pocieszającym opiniom o powolnym, lecz stopniowym wzroście dynamiki PKB w 2002 roku, pierwsze 6 miesięcy nie przyniosło zasadniczego przełomu, a wzrost na poziomie zaledwie 1% utrzymał się. Oprócz spadku wzrostu PKB drugą najważniejszą cechą gospodarki polskiej było systematycznie rosnące bezrobocie, które w końcu grudnia 2001 r. osiągnęło 17,4% wobec 15,1% rok wcześniej. Co gorsza, zjawisko to nie wyhamowało w 2002 roku. Do pozytywnych oznak zaliczyć należy redukcję deficytu w handlu zagranicznym o 3 miliardy USD w porównaniu z rokiem 2000 (ogółem 14 mld USD). Stopa inflacji spadła do 3,6% (8,5% rok wcześniej), czego przyczyną było przede wszystkim spowolnienie tempa wzrostu gospodarczego, spadek popytu wewnętrznego, a także spadek cen ropy naftowej na rynkach światowych. Jeśli do tego niewesołego obrazu dorzucimy zmniejszenie siły nabywczej ludności oraz negatywne nastroje społeczne dotyczące obecnej i przyszłej sytuacji finansowej gospodarstw domowych, widok staje się całkiem ponury i nie jest to wyłącznie efektem skłonności Polaków do narzekania.

Obserwując tendencje na rynku ubezpieczeniowym zauważyć można ograniczenie w tworzeniu produktów na życie i dożycie oraz posagowych na rzecz ubezpieczeń z funduszem inwestycyjnym, umów dodatkowych oraz ubezpieczeniowych funduszy inwestycyjnych. W porównaniu z rokiem 2000, udział składki z ubezpieczeń z funduszem inwestycyjnym w całej składce działu I (na życie) wzrósł z 30,6% do 32,2% w 2001. Ubezpieczenia posagowe, które nie cieszą się wielką popularnością wśród Polaków, odnotowały niewielki wzrost udziału składki ( z 0,96% do 1,07%), rentowe, zawierane bardzo sporadycznie, zmniejszyły swój udział (z 0,23% do 0,18%). Ubezpieczenia dodatkowe, zawierane jako uzupełnienie ubezpieczenia podstawowego (np. z funduszem inwestycyjnym), nieznacznie zwiększyły swój udział (z 15,97% do 16,81%), choć obserwując rozwój tego rodzaju ubezpieczeń w ostatnich kilku latach, trudno jednoznacznie określić tendencje ich rozwoju - od połowy lat dziewięćdziesiątych aż do roku 1999 następował systematyczny spadek ich udziału w całości zbioru składki. Sytuacja zaczęła odwracać się w roku 2000, ale trudno na podstawie dwuletnich dobrych doświadczeń przesądzać o trwałości obserwowanego zjawiska.

Ogółem w 2001 roku wprowadzono do sprzedaży 18 ubezpieczeń z funduszem inwestycyjnym, 11 ubezpieczeń terminowych, 4 na życie i dożycie, 3 posagowe, 5 produktów bancassurance, 13 ubezpieczeń grupowych, 15 ubezpieczeniowych funduszy inwestycyjnych oraz kilkadziesiąt opcji dodatkowych. Liderem wśród twórców nowych produktów był w zeszłym roku Gerling, który uruchomił aż 6 nowych rodzajów ubezpieczeń, skierowanych do odbiorców indywidualnych.

Na dzień 31 grudnia 2001 roku zezwolenie Ministra Finansów na prowadzenie działalności ubezpieczeniowej w Polsce posiadały 73 zakłady ubezpieczeń, w tym 37 na życie oraz 36 pozostałych majątkowych i osobowych. 28 zakładów ubezpieczeń na życie miało udział kapitału zagranicznego, wyłącznie polski charakter miało 8 towarzystw. Nowe licencje na sprzedaż ubezpieczeń otrzymały 2 zakłady ubezpieczeń na życie (Signal Iduna Życie Polska oraz Europa Życie), oraz 2 majątkowe: Signal Iduna Polska oraz główny oddział francuskiego Cardif-Assurances Risques Divers S.A. Sprzedaż polis rozpoczęły 4 zakłady ubezpieczeń działu I (na życie): Wielkopolskie Towarzystwo Ubezpieczeń Życiowych i Rentowych Concordia Capital S.A. (życiowy odpowiednik TUW Concordia d. Wielkopolska), Energo-Życie S.A., Signal Iduna Życie i oddział główny Prevoir-Vie Groupe Prevoir S.A., a w zakresie ubezpieczeń majątkowych Cardif-Assurances Risques Divers S.A.

Do czołówki zakładów ubezpieczeń należy PZU Życie S.A., Commercial Union, ING Nationale-Nederlanden oraz Amplico Life. Czołówka zakładów ubezpieczeń jest stabilna, ale w zależności od przyjętych kryteriów, można odnotować pewne zjawiska, korygujące pozycje poszczególnych towarzystw na rynku.

Cały rynek ubezpieczeniowy w Polsce, a za pośrednictwem holdingu EUREKO - największego prywatnego inwestora PZU - także niektóre kraje europejskie, z dużym zainteresowaniem śledziły „próbę sił”, jaka w zeszłym roku miała miejsce w grupie PZU. W drugiej połowie 2001 roku skarb państwa reprezentowany przez przedstawicieli ówczesnego rządu, zawarł z międzynarodowym holdingiem EUREKO umowę, na mocy której Polska zobowiązała się do sprzedaży 21% akcji PZU. Realizacja tej umowy spowodowałaby, że EUREKO wspólnie z BIG Bankiem Gdańskim, posiadałoby większościowy pakiet akcji PZU (51%). Nabycie takiego pakietu oznaczałoby utratę kontroli skarbu państwa nad największym towarzystwem ubezpieczeniowym w Polsce. Nowy rząd zweryfikował stanowisko poprzedników i odmówił sprzedaży akcji. Konflikt między największymi akcjonariuszami PZU stał się przyczyną ochłodzenia stosunków między przedstawicielami holdingu a skarbu państwa, co z kolei zaowocowało groźbą zwrócenia się EUREKO o pomoc do arbitrażu międzynarodowego. Sprawa nadal jest nierozstrzygnięta i wobec usztywnienia stanowiska przez obie strony, trudno jest orzekać o sposobie rozwiązania konfliktu. Na poziom sprzedaży nie miał także wpływu fakt zatrzymania byłego prezesa PZU Życie przez prokuraturę. Zarzuca się mu niegospodarność, działanie na szkodę spółki, błędne inwestycje, a wobec groźby ucieczki za granicę, zastosowano wobec niego środek zapobiegawczy w postaci aresztu. Wszystkie te wydarzenia, ze zmianami w zarządzie obu spółek włącznie, nie osłabiły pozycji PZU tak, jak można by się tego spodziewać. Moim zdaniem w pewnej perspektywie czasowej bardziej szkodliwe dla obu towarzystw może okazać się wstrzymanie przez aktualny zarząd wielu projektów, rozpoczętych za czasów poprzedników, a znajdujących się na różnych etapach realizacji. Inwestycje poczynione w nowe systemy informatyczne, bardziej efektywny system likwidacji szkód komunikacyjnych, produkty bancassurance, produkt ubezpieczenia zdrowotnego, restrukturyzację sieci dystrybucji, były na tyle znaczące, że odtrąbienie całkowitego odwrotu, zamiast spodziewanych korzyści, może oznaczać konieczność poniesienia nowych kosztów, co prawda w późniejszym czasie, ale za to wcale nie mniejszych. Wspomniane projekty, z różnym efektem opracowywane są przez konkurencję od kilku lat i może okazać się, że pomimo posiadanych środków i pozycji niekwestionowanego lidera, falstart z ich wdrożeniem będzie dla PZU bardzo kosztowny.

W skład 5 średniej wielkości towarzystw wchodzi: Allianz Życie (1,53% udziału w składce brutto), Winterthur (1,22%), Zurich (1,18%), następnie Ergo-Hestia (0,95%) i Warta-Vita (0,85%). Biorąc pod uwagę kryterium składki uzyskiwanej z ubezpieczeń indywidualnych kolejność przedstawia się następująco: Winterthur (2,51%), Allianz (2,44%), Zurich (1,92%), Ergo-Hestia (1,19%), Warta-Vita (0,66%). Najwyższą dynamikę przypisu składki osiągnął Allianz Życie - aż 49,5% wzrostu. W planach tego towarzystwa jest utworzenie nowego kanału dystrybucji, oferującego produkty ubezpieczeniowe, bankowe i inwestycyjne. Rozważane jest także wprowadzenie nowego systemu motywacyjnego dla agentów, uwzględniającego sprzedaż różnych produktów finansowych oraz nawiązanie współpracy z bankami w celu sprzedaży ich produktów w sieci dystrybucji Allianza. Udział „peletonu” w rynku ubezpieczeń na życie systematycznie wzrasta i w 2001 roku wyniósł on 9,6% wobec 7,6% przed rokiem.

Ogółem dział ubezpieczeń na życie osiągnął w 2001 roku zysk w wysokości 348,4 milionów złotych, co oznacza 16,7% wzrostu w stosunku do roku 2000. Na ten dobry wynik składa się zysk w wysokości 790,7 mln złotych uzyskany przez 9 zakładów oraz strata 26 towarzystw w wysokości 442,3 mln złotych.

Do największych konkurentów PZU Życie S.A. należy Commercial Union, ING Nationale-Nederlanden oraz Amplico Life. Do mniejszych należy Allianz Życie, Zurich, Ergo-Hestia oraz Warta-Vita.

Commercial Union Polska - Towarzystwo Ubezpieczeń na Życie SA jest jednym z najdłużej działających na polskim rynku towarzystw ubezpieczeniowych. Podstawą działalności firmy w Polsce jest zezwolenie Ministra Finansów z dnia 6 września 1991 roku.

CU Życie jest spółką należącą do międzynarodowej Grupy Aviva oraz w 10 proc. do Banku Zachodniego WBK SA. Kapitał założycielski, który w 1991 roku wynosił 6,05 mln, jest systematycznie zwiększany, w miarę rozwoju firmy i wynosi obecnie 82,5 mln zł. Kapitały własne Towarzystwa przekraczają 724 mln zł.

Commercial Union Polska - Towarzystwo Ubezpieczeń na Życie SA utrzymuje pozycję lidera rynku indywidualnych ubezpieczeń na życie (udział ok. 35,5 proc.) oraz na rynku polis na życie z funduszem inwestycyjnym (ok. 58,8 proc).

Od początku działalności do chwili obecnej pozyskało ponad milion sześćset tysięcy klientów.

Commercial Union współpracuje z 8 tysiącami licencjonowanych agentów ubezpieczeniowych oraz firmami brokerskimi i dużymi agencjami ubezpieczeniowymi.

Dysponując ponad 100 placówkami własnymi, CU działa na terenie całego kraju. W 1993 roku Commercial Union podpisało umowy agencyjne z Wielkopolskim Bankiem Kredytowym oraz Bankiem Przemysłowo-Handlowym. Dzięki nim polisy Commercial Union dostępne są także w placówkach tych banków. Towarzystwo współpracuje również z Citibankiem.

ING Nationale-Nederlanden S.A. Towarzystwo Ubezpieczeń na Życie należy do najbardziej znaczących instytucji na światowym rynku ubezpieczeniowym. Nationale-Nederlanden powstało w 1963 roku w wyniku połączenia dwóch ówcześnie największych na rynku holenderskim firm ubezpieczeniowych: De Nederlanden van 1845 z siedzibą w Hadze i De Nationale Levensverzekeringbank z Rotterdamu. Połączenie obu firm zapoczątkowało okres ekspansji Nationale-Nederlanden na świecie.

ING Nationale-Nederlanden S.A. Towarzystwo Ubezpieczeń na Życie ma swoje przedstawicielstwa w 29 krajach świata. W Holandii jest największym ubezpieczycielem, a w Grecji i Hiszpanii zajmuje znaczące miejsca na rynku ubezpieczeń na życie. Od dziesięciu lat dynamicznie rozwija się także na rynkach Europy Środkowo - Wschodniej. Od 1991 roku obecne jest na Węgrzech, gdzie zajmuje pozycję lidera w ubezpieczeniach na życie, od 1992 roku w Czechach, a od 1994 roku w Polsce. Doskonale rozwijają się też przedsięwzięcia na Słowacji oraz w Rumunii.

W 1991 roku ING Nationale-Nederlanden S.A. TU na Życie weszło w skład powstałej w tym samym czasie Grupy ING.

ING Nationale-Nederlanden S.A. Towarzystwo Ubezpieczeń na Życie rozpoczęło działalność w Polsce 2 sierpnia 1994 roku na podstawie zezwolenia Ministra Finansów. Obecnie zajmuje czołową pozycję w rankingu największych towarzystw ubezpieczeń na życie i pośród nich ma największą dynamikę wzrostu udziału na rynku.

Amplico Life jest pierwszą firmą z udziałem kapitału zagranicznego, która otrzymała zezwolenie Nr 1 Ministra Finansów (30 października 1990) na sprzedaż ubezpieczeń na życie w Polsce.

Amplico Life należy do American International Group, Inc. (AIG) - jednej z największych korporacji finansowych świata. 80 lat doświadczeń AIG w działalności ubezpieczeniowej, finansowej i doradczej, najwyższa ocena wiarygodności (AAA) są niepodważalną gwarancją oferowanych przez nich ubezpieczeń.

Obecnie otacza opieką blisko 800 tysięcy klientów.

Amplico Life oferuje pełen zakres ubezpieczeń na życie z funduszem inwestycyjnym, ochronnych, wypadkowych, zdrowotnych - zarówno indywidualnych, jak i grupowych - zgodnych ze światowymi standardami. Firma jest także udziałowcem AIG PTE, które zarządza jednym z największych Otwartych Funduszy Emerytalnych w Polsce.

Sieć placówek Amplico Life obejmuje obecnie 83 biura i agencje w 52 miastach Polski. Pracuje w nich ponad 3.500 profesjonalnych agentów.

Składka brutto w I półroczu 2001 roku w PZU Życie osiągnęła poziom około 2,33 mld zł i była wyższa o 8,8 proc. w porównaniu z pierwszymi sześcioma miesiącami 2000 roku. PZU Życie podobnie jak pozostałe towarzystwa życiowe odczuwa więc spadek dynamiki przypisu składki.

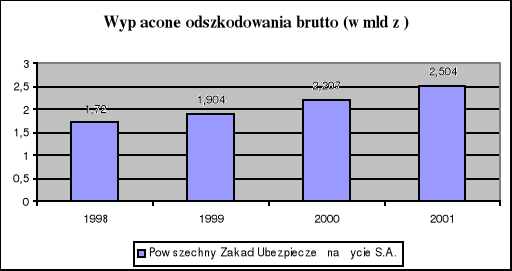

PZU Życie zanotowało również wzrost odszkodowań wypłaconych brutto z 1,08 mld zł w I połowie 2000 r. do 1,25 mld zł po sześciu miesiącach 2001 roku.

Rezerwy techniczno ubezpieczeniowe brutto wyniosły 11,23 mld zł i były wyższe w porównaniu z 2000 rokiem o ok. 2,2 mld zł. Z tej kwoty na niewypłacone odszkodowania firma przeznaczyła 321,71 mln zł. Towarzystwo zmniejszyło również techniczny wynik ubezpieczeń z 356,81 mln zł w I połowie 2000 roku do 243,22 mln zł w 2001 rok

Koszty działalności ubezpieczeniowej PZU Życie wyniosły na koniec czerwca 2001 roku 436,19 mln zł, co stanowi 18,7 proc. składki brutto zebranej przez firmę w tym okresie. Margines wypłacalności PZU Życie wyniósł 1,16 mld zł i był pokryty środkami własnymi w 105,66 proc.

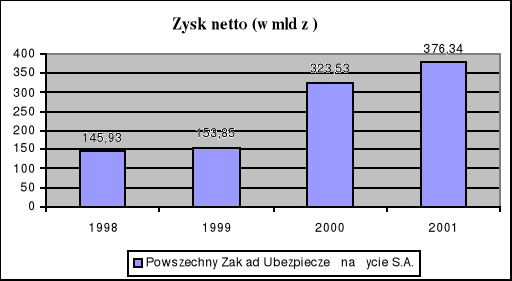

Zysk netto PZU po pierwszych sześciu miesiącach 2001 roku ukształtował się na poziomie 396 mln zł, podczas gdy rok wcześniej było to 406 mln zł.

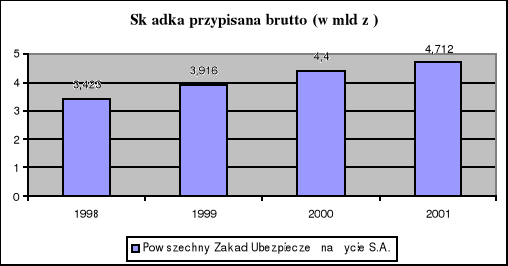

PZU Życie na koniec 2001 roku zebrało 4,7 mld zł składki brutto, czyli o 7,1 proc. więcej w porównaniu z 2000 rokiem. Kwota odszkodowań brutto w 2000 roku wyniosła zaś 2,5 mld zł.

Poziom rezerw techniczno-ubezpieczeniowych na koniec 2001 roku osiągnął poziom 12,4 mld zł, podczas gdy rok wcześniej było to 10,2 mld zł. W ciągu 12 miesięcy poziom rezerw wzrósł o 21,3 proc.

PZU Życie w 2001 r. utrzymało wynik techniczny na poziomie dodatnim. Wyniósł on 313,06 mln zł. Towarzystwo to w I połowie 2001 r. uzyskało również największe przychody z lokat, w wysokości 872,8 mln zł.

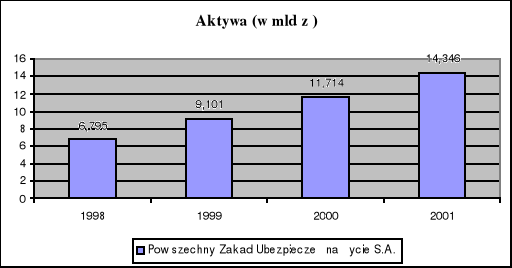

Ogólne wyniki finansowe z lat 1999 - 2001 zostały przedstawione w tabeli I.

Tabela I

Wyniki finansowe PZU Życie

w tys. zł |

31.12.1999 |

31.12.2000 |

31.12.2001 |

składka przypisana brutto |

3 916 010,2 |

4 399 575,7 |

4 711 657,7 |

wypłacone odszkodowania brutto |

1 904 608,7 |

2 206 574,9 |

2 504 198,7 |

udział wypłaconych odszkodowań w składce brutto (%) |

48,6 |

50,2 |

53,1 |

udział rezerw techniczno-ubezpieczeniowych brutto w składce (%) |

204,9 |

232,7 |

263,7 |

koszty działalności ubezpieczeniowej |

633 263,6 |

758 489,1 |

895 224,8 |

techniczny wynik ubezpieczeń |

185 121,9 |

513 954,3 |

455 309,6 |

przychody z lokat |

828 574,2 |

1 439 424,4 |

1 431 110,3 |

wynik finansowy netto |

153 845,8 |

323 531,0 |

376 336,8 |

kapitał własny |

807 749,9 |

1 131 280,9 |

1 507 617,7 |

aktywa |

9 101 112,4 |

11 713 888,9 |

14 345 708,3 |

Źródło: www. pzuzycie.com.pl

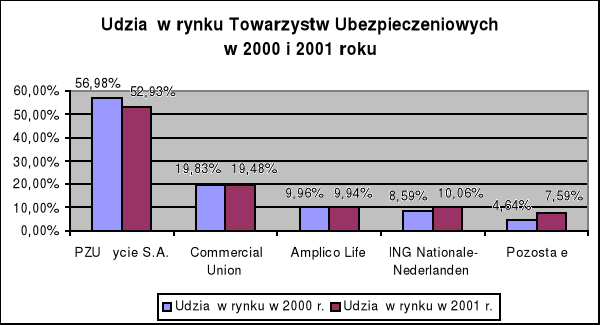

Rysunek I

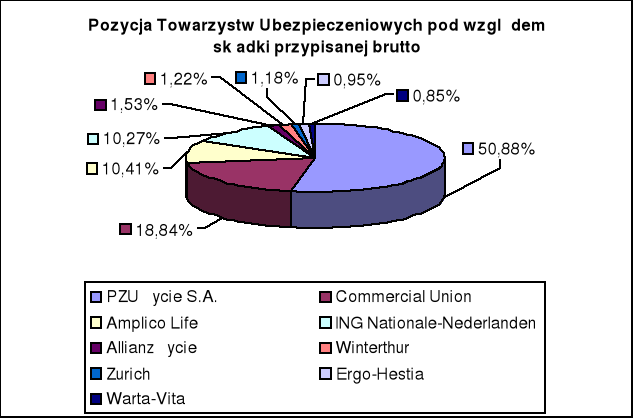

Rysunek II

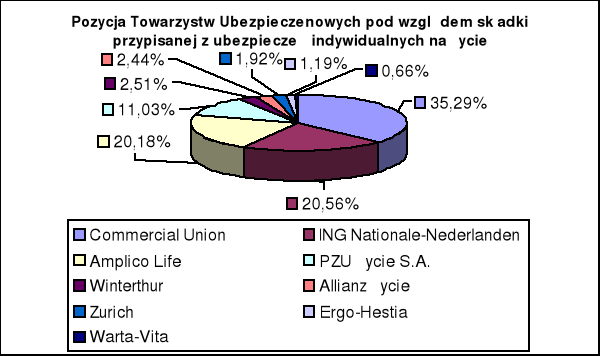

Rysunek III

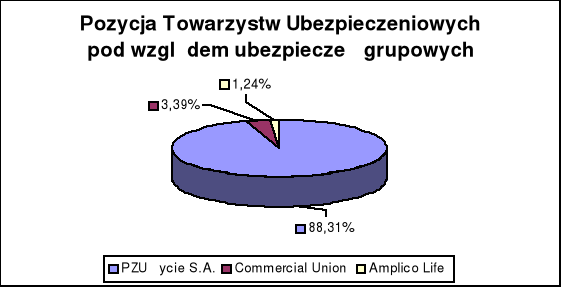

Rysunek IV

Źródło: www. pzuzycie.com.pl

Czołówka zakładów ubezpieczeń na życie jest stabilna. Dominują tu cztery największe Towarzystwa Ubezpieczeniowe. Zaliczamy do nich PZU Życie S.A., Commercial Union, ING Nationale-Nederlanden oraz Amplico Life.

Analiza atrakcyjności sektora według modelu Portera .

A. Wielkość i struktura sektora.

Sektor ubezpieczeń na życie jest sektorem o średniej wielkości. Ponieważ jest to młody sektor nie ma na nim jeszcze zbyt wielu firm ubezpieczeniowych. W obecnej chwili działalność ubezpieczeniową prowadzą 73 zakłady ubezpieczeń, w tym 37 na życie. 28 zakładów ubezpieczeń na życie miało udział kapitału zagranicznego, wyłącznie polski charakter miało 8 firm. Wiąże się to z tym, że występują wysokie bariery wejścia. Potrzebny jest także dość wysoki kapitał aby można było zaistnieć w tym sektorze. Rywalizacja miedzy Towarzystwami Ubezpieczeniowymi wewnątrz sektora jest dość duża.

Listę rankingowych przedsiębiorstw sektora ubezpieczeń na życie obrazuje tablica II.

Tabela II

Lista rankingowa przedsiębiorstw sektora ubezpieczeń na życie

Lp. |

Producenci sektora |

Udział w rynku (w%) |

|

|

|

2000 |

2001 |

1. 2. 3. 4. |

PZU Życie S.A Commercial Union ING Nationale-Nederlanden Amplico Life S.A. |

56,98% 19,83% 8,59% 9,96% |

52,93% 19,48% 10,06% 9,94% |

|

Suma |

95,36% |

92,41% |

|

Pozostali |

|

|

5. 6. 7. 8. |

Allianz Życie Zurich Ergo-Hestia Warta-Vita |

|

|

|

Suma |

4,64% |

7,59% |

|

Ogółem |

100% |

100% |

Źródło: Opracowanie własne

Wykres V

Udział w rynku Towarzystw Ubezpieczeniowych w 2000 i 2001 roku

Źródło: Opracowanie własne

PZU Życie nadal kontroluje ponad połowę rynku ubezpieczeń (52,93%). Ale inne zakłady z roku na rok systematycznie zwiększają swój udział w rynku.

Pod względem składki przypisanej brutto od lat liderem jest PZU ŻYCIE S.A. z 50,88% udziałem w rynku, ale w każdym roku udział PZU ŻYCIE systematycznie maleje. Drugim pod tym względem towarzystwem jest Commercial Union z 18,84% udziałem w rynku, następnie Amplico Life (10,41%), nieznacznie wyprzedzające ING Nationale-Nederlanden (10,27%).

Wykres VI

Pozycja Towarzystw Ubezpieczeniowych od względem składki przypisanej brutto

Źródło: Opracowanie własne

Zgoła odmiennie wygląda zestawienie największych towarzystw na rynku, przyjmując za kryterium składkę przypisaną z ubezpieczeń indywidualnych na życie.

Pierwsze miejsce zajmuje tu Commercial Union (35,29% udziału w rynku), następnie ING N-N (20,56%), trzecie miejsce Amplico Life (20,18%) i dopiero na czwartym miejscu znalazło się PZU Życie (11,03%).

Wykres VII

Pozycja Towarzystw Ubezpieczeniowych pod względem składki przypisanej z ubezpieczeń indywidualnych na życie

Źródło: Opracowanie własne

W rywalizacji ubezpieczeń grupowych zdecydowanym liderem, żeby nie powiedzieć monopolistą, jest PZU Życie (88,31% udziału w rynku), następnie Commercial Union (3,39%), Amplico Life (1,24%).

Wykres VIII

Pozycja Towarzystw Ubezpieczeniowych pod względem ubezpieczeń grupowych

Źródło: Opracowanie własne

B. Groźba pojawienia się nowych konkurentów

Bariery wejścia do sektora są dość duże. Na początek potrzebna jest licencja Ministra Finansów, a także bardzo duży kapitał. W sektorze tym występują duże wydatki na marketing, reklamę, menadżerów, a także tworzenie nowych punktów sprzedaży. Występuję wysoka jakość usług. Większe szanse maja firmy już istniejące na rynkach zagranicznych o dużym kapitale i niskich kosztach.

Rynek jest bardzo atrakcyjny (około 84%) lecz zainteresowanie wejściem do niego nowych inwestorów jest średnie. Zwiększy się z chwilą wejścia Polski do Unii Europejskiej.

C. Groźba pojawienia się substytutów

Obecnie występuje kilka substytutów produktów sektora do których zaliczymy: lokaty, fundusz inwestycyjne, fundusze powiernicze, nieruchomości oraz rynek sztuki. W obecnej chwili zaspokajają one znaczną część popytu. Groźba pojawienia się nowych substytutów jest bardzo mała. Zwiększy się z chwilą wejścia Polski do Unii Europejskiej.

D. Siła oddziaływania dostawców

Do dostawców rynku ubezpieczeniowego zaliczymy: media, firmy ubezpieczeniowe (reasekuracja), agencje reklamowe, firmy szkoleniowe, sprzęt komputerowy oraz lokale. Siła tych dostawców jest różna. Największa siłę oddziaływania mają media i inne firmy ubezpieczeniowe. Najmniejszą firmy u których kupuje się sprzęt komputerowy i wynajmuje lokale ponieważ można ich w każdej chwili zmienić.

E. Siła oddziaływania nabywców

Do nabywców firm ubezpieczeniowych należy zaliczyć instytucje prywatne i państwowe oraz osoby prywatne. Rozwój sektora zależy od dużych instytucji, które masowo ubezpieczają swoich pracowników. Także te instytucje maja największa siłę oddziaływania.

Graficzne przedstawienie modelu konkurencji według M. E. Portera przedstawia rysunek IX.

Mapy grup strategicznych

Biorąc pod uwagę prestiż przedsiębiorstwa i liczbę punktów sprzedaży oraz wielkość oferty ubezpieczeń i cenę polisy można wyznaczyć grupy strategiczne w sektorze ubezpieczeń . Pokazuje to rysunek X i XI.

Do grupy korzyści strategicznych na rysunku X należy PZU na Życie S.A, Commercial Union, ING Nationale-Nederlanden oraz Amplico Life S.A. Firmy te maja znaczący udział w sektorze (92,41%) i dużą liczbę punktów sprzedaży.

Natomiast na rysunku XI sytuacja przedstawia się trochę inaczej. Do grupy korzyści strategicznych należy Amplico Life, Zurich, PZU oraz Commercial Union. Towarzystwa te maja najszersza ofertę ubezpieczeń i znacznie niższe ceny w porównaniu do pozostałych Towarzystw Ubezpieczeniowych.

Bariery wejścia chroniące grupę posiadająca ponad 92% rynku to duży prestiż tych firm, wysoki kapitał, zaufanie, a także duże wydatki na reklamę i marketing. Takie Towarzystwa jak Allianz, Zurich czy Warta-Vita mogą w niedalekiej przyszłości znaleźć się w obszarze korzyści strategicznych. Obecnie firmy znajdujące się w sektorze, w wyniku wysokiej konkurencji łącza się. Liderzy, będą mieli coraz większe trudności z utrzymaniem swojej pozycji, gdyż intensywnie rozwijają się mniejsze spółki i to one będą zyskiwać nowych klientów.

Opracowaniu metody punktowej oparło się na założeniu, że można skonstruować listę czynników (kryteriów), które rozróżniają sektor i stopień jego atrakcyjności. Mając listę kryteriów różnicujących można - ze względu na każde kryterium - porównać ze sobą dowolna liczbę sektorów. Można także przeprowadzić ocenę atrakcyjności tylko jednego sektora.

Ocena punktowa atrakcyjności sektora ubezpieczeń na życie przedstawiona została w tabeli III.

Tabela III

Ocena punktowa atrakcyjności sektora

Lp. |

Kryterium oceny sektora |

Waga kryterium od 1 do 3 |

Wartość kryterium w sektorze od 1 do 5 |

Ocena ważona |

1. 2. 3. 4. 5. 6. 7. 8. 9.

10. 11. 12. 13.

14. 15. |

Wielkość rynku Przewidywana stopa wzrostu rynku Rentowność sektora Stopień koncentracji sektora Ostrość walki konkurencyjnej Wysokość barier wejścia Wysokość barier wyjścia Groźba pojawienia się substytutów Groźba pojawienia się nowych konkurentów Pewność zaopatrzenia Możliwość różnicowania produktów Stabilność technologiczna Możliwość dywersyfikowania działalności Sezonowość i cykliczność Zagrożenia środowiska naturalnego

|

3 3 3 2 3 3 1 2 3

1 1 2 1

1 1 |

3 5 5 4 3 5 5 3 4

4 5 4 2

4 5 |

9 15 15 8 9 15 5 6 12

4 5 8 2

4 5 |

Łączna ocena |

30 |

61 |

122 |

|

Maksymalna ocena 150 punktów

Źródło: Opracowanie własne

Na podstawie łącznej oceny można wyznaczyć atrakcyjność sektora. Kształtuje się na poziomie 84%.

Każde przedsiębiorstwo ma swój własny potencjał, a także kluczowe czynniki sukcesu.

Kluczowe czynniki sukcesu firmy PZU na Życie S.A. przedstawia tabela IV.

Tabela IV

Schemat oceny kluczowych czynników sukcesu

Lp. |

KSC |

Waga 1 - 3 |

Ocena 1 - 5 |

Wartość ważona |

1. |

Image firmy (wizerunek) |

3 |

5 |

15 |

2. |

Udział w rynku (pozycja) |

3 |

5 |

15 |

3. |

Bezpieczeństwo (dobra reasekuracja) |

3 |

4 |

12 |

4. |

Sieć punktów sprzedaży |

3 |

3 |

9 |

5. |

Szeroka oferta ubezpieczeń dla różnych podmiotów |

3 |

5 |

15 |

6. |

Nowoczesność i pomysłowość w tworzeniu nowych produktów |

3 |

1 |

6 |

7. |

Efektywność kanałów dystrybucji |

3 |

1 |

9 |

8. |

Dobry algorytm naliczania składki |

2 |

4 |

8 |

9. |

Rentowność |

2 |

4 |

8 |

10. |

Fundusz reklamowy |

2 |

2 |

4 |

11. |

Działania i akcje marketingowe |

2 |

1 |

6 |

12. |

Nakłady na szkolenia |

2 |

2 |

4 |

13. |

Ceny i warunki uzyskania polisy |

2 |

3 |

2 |

14. |

Gęsta sieć brokerów |

1 |

1 |

1 |

15. |

Niskie koszty |

3 |

4 |

12 |

16. |

Dobra współpraca z bankami |

1 |

1 |

1 |

Łączna ocena |

38 |

46 |

127 |

|

Źródło: Opracowanie własne

Na podstawie tych czynników możemy zrobić zestawienie słabych i mocnych stron przedsiębiorstwa.

Tabela V

Zestawienie słabych i mocnych stron przedsiębiorstwa

Słabe strony przedsiębiorstwa |

Mocne strony przedsiębiorstwa |

zbyt mało rozwinięta sieć brokerów słaba współpraca z bankami niskie nakłady na szkolenia zbyt mały fundusz reklamowy słabe działania i akcje marketingowe brak nowoczesności i pomysłowości w tworzeniu nowych produktów mała efektywność kanałów dystrybucji średnie ceny i warunki uzyskania polisy |

dobry image firmy duży udział w rynku duży kapitał dobra reasekuracja (bezpieczeństwo) rozwiniętą sieć punktów sprzedaży szeroka oferta ubezpieczeń dla różnych podmiotów dobry algorytm naliczania składki wysoka rentowność |

Źródło: Opracowanie własne

Biorąc pod uwagę kryteria atrakcyjności sektora ubezpieczeń na życie wyniki przedstawiają się następująco:

Towarzystwo Ubezpieczeniowe PZU Życie S.A. jest jedną z najstarszych firm ubezpieczeniowych na rynku polskim. Jeszcze parę lat temu firma ta posiadała około 90% udziału w rynku ubezpieczeń na życie. Z roku na rok pozycja firmy pogarsza się. Obecnie PZU Życie kontroluje już tylko 52,93% rynku.

Wysoki kapitał akcyjny Spółki, wynoszący obecnie 295 mln zł, gwarantuje, że PZU Życie SA to stabilna i bezpieczna instytucja finansowa. Wartość aktywów spółki w 2001 r. przekroczyła 14,3 mld zł, co jest wynikiem wyjątkowym na polskim rynku ubezpieczeń na życie.

PZU Życie SA od lat osiąga znakomite wyniki finansowe, dzięki czemu wypłata odszkodowań nie jest zagrożona w najmniejszym stopniu. W 2001 roku wypłacone odszkodowania wyniosły łącznie ponad 2,5 miliarda zł. Udział kosztów w składce wynosi 19 procent, podczas gdy pozostałe firmy ubezpieczeniowe przeznaczają na ten cel, od co najmniej 27 procent do 96 procent.

Koszty działalności ubezpieczeniowej ponoszone przez PZU Życie SA są najniższe w całym sektorze ubezpieczeń na życie w Polsce. Oznacza to możliwość utrzymywania niskiego poziomu składek płaconych przez klientów oraz wysokiego poziomu wypłacanych świadczeń. Ponadto, im niższe są koszty ponoszone przez ubezpieczyciela, tym wyższy jest odsetek składki przeznaczany na działalność ubezpieczeniową. Dowodzi to, że w PZU Życie SA składki wpłacane przez klientów zapewniają maksymalną ochronę ubezpieczeniową.

Pozycja PZU Życie wydaje się jeszcze na długie lata niezachwiana. O spadku udziału w rynku nie decydują wewnętrzne przetasowania w grupie PZU, lecz działania konkurencji - nowoczesność i pomysłowość w zakresie tworzenia nowych produktów, efektywność kanałów dystrybucji, działania i akcje marketingowe, wykorzystanie banków powiązanych kapitałowo do sprzedaży produktów bancassurance.

Jak wynika z danych PZU Życie mimo trudnych warunków istniejących w naszym kraju, takich jak spadek wzrostu PKB, duże bezrobocie dobrze radzi sobie na rynku ubezpieczeniowym. Większe możliwości otworzą się przed firma w chwili wejścia Polski do Unii Europejskiej. Powiększy się wtedy sektor ubezpieczeń. Potrzebne wtedy będą większe nakłady na marketing i reklamę. PZU jest firma o dużych zasobach finansowych więc nie powinna stracić dominującej pozycji na rynku.

PZU Życie prowadzi strategie lidera rynkowego. Za cel postawiło sobie utrzymanie dominującej pozycji na rynku ubezpieczeniowym. Natomiast za kierunki działań uznaje chronienie swojego obecnego udziału w rynku, znalezienie sposobu na zwiększenie popytu rynkowego, a także zwiększenie swojego udziału w rynku.

PZU Życie S.A. w układzie produkt - rynek prowadzi strategie rozwoju produktu, polegającą na zmianach w towarze w celu zwiększania sprzedaży na rynku dotychczasowego działania firmy. Wprowadza na rynek ubezpieczeń na życie coraz to nowe rodzaje ubezpieczeń.

Jeśli chodzi o strategie konkurowania z punktu widzenia sposobu traktowania innych przedsiębiorstw PZU Życie prowadzi strategie walki.

Strategia walki może być prowadzona z sukcesem tylko wtedy, gdy przedsiębiorstwo dysponuje dużymi i efektywnymi zasobami kadrowymi, finansowymi, rzeczowymi i informacyjnymi oraz działa na atrakcyjnym rynku. PZU Życie spełnia wszystkie te kryteria.

Punktem wyjścia do planowania takiej strategii jest identyfikacja wszystkich podmiotów, z którymi będzie musiała być prowadzona walka na rynku. Mogą to być: konkurenci, rywale, oponenci, wrogowie.

PZU zna liczby konkurentów działających na rynku ubezpieczeniowym, wielkości tych firm i zakresu ich działania. Ma wyznaczony cel - „być najlepsza firma ubezpieczeniową i mieć największy udział w rynku”. Dysponuje odpowiednio wykwalifikowanymi pracownikami, którzy dostarczają informacji o zmieniających się warunkach. Ma zapewnione bezpieczeństwo (dobrą reasekurację) przez największe i posiadające duży kapitał banki.

Według strategii dywersyfikacji rynkowej przedsiębiorstwo początkowo ma większą liczbę rynków, lecz w miarę upływu czasu i rozwoju działania eliminuje z rynku najmniej zyskowne towary. Zakłada się tu, ze przedsiębiorstwo działając w tak dużej skali nie jest w stanie przeznaczyć odpowiednich zasobów na prowadzenie badań marketingowych i stosować odpowiednich środków finansowych, aby opanować w odpowiednim stopniu te wszystkie rynki. Część rynków zostaje po pewnym czasie wyeliminowana, aby dojść po dłuższym czasie do pewnej optymalnej ich liczby.

PZU Życie S.A. stosuje strategie dywersyfikacji inwestującą. Atrakcyjność obecnie prowadzonej działalności jest wysoka, natomiast pozycja firmy na rynku w obecnie prowadzonej działalności jest silna.

Strategie te połączone ze sobą sprawdzają się.

Wstępne wyniki sektora ubezpieczeń na życie nie są zaskoczeniem dla nikogo. Sektor ten, który obok ochrony ubezpieczeniowej oferuje zarządzanie długoterminowymi oszczędnościami, tak jak wszystkie dziedziny gospodarki odczuwa skutki spowolnienia wzrostu. Negatywne konsekwencje w większym stopniu dotyczą komponentu długoterminowych inwestycji, a w mniejszym stopniu popytu na ochronę ubezpieczeniową. Niektórzy klienci posiadający polisy rezygnują z ubezpieczenia na życie, gdyż sytuacja zmusza ich do sięgnięcia po oszczędności - nawet długoterminowe. Sytuacja, w której wobec kłopotów w gospodarce i na rynku pracy część klientów ogranicza inwestycje, jest zjawiskiem normalnym i miała miejsce w podobnych okolicznościach w innych krajach. Warto zwrócić uwagę na efekt edukacyjny tego zjawiska. To, że w trudnej sytuacji klienci mogą sięgnąć do gromadzonych przez lata środków, może przekonać ich na przyszłość o konieczności tworzenia długoterminowych oszczędności w okresach, gdy sytuacja dochodowa jest dobra. Żywimy nadzieję, że klienci, których sytuacja zmusza teraz do rozwiązania umów, za pewien czas do nas powrócą. Obawy budzą natomiast wstępne wyniki sektora ubezpieczeń majątkowych, bo prawie wszystkie majątkowe zakłady ubezpieczeń ponoszą straty na działalności podstawowej.

Dane z pierwszej połowy roku 2001 świadczą o tym, że rynek ubezpieczeń stabilizuje się. Pewne niepokojące tendencje, tj. wzrost liczby rezygnacji z polis i wzrost wypłacanych świadczeń, uległy wyhamowaniu. Mówiąc o wzroście wypłacanych świadczeń, trzeba pamiętać, że jest to zjawisko po części naturalne, bo wraz ze „starzeniem się” portfeli towarzystw ubezpieczeniowych rośnie liczba wypłat. Zastój na polskim rynku ubezpieczeniowym i rezygnacje z polis ubezpieczeniowych to wynik pogorszenia się sytuacji materialnej klientów towarzystw ubezpieczeniowych. Można przypuszczać, że wzrost przypisu składki nadejdzie wraz z ożywieniem gospodarczym. Wyniki finansowe towarzystw ubezpieczeniowych za pierwszą połowę roku świadczą o tym, że firmy te prawidłowo zareagowały na sytuację rynkową. Paradoksalnie, sytuacja ta może przynieść korzyści zarówno samym towarzystwom, jak i klientom. Towarzystwa bowiem muszą szukać nowych sposobów dotarcia do klientów, muszą oferować jeszcze lepszą jakość usług i rozszerzać gamę oferowanych rozwiązań. Klienci ostrożniej podejmują decyzje, chcą wiedzieć więcej o produkcie, uważnie porównują oferty.

Praca pochodzi z serwisu www.e-sciagi.pl

Wyszukiwarka

Podobne podstrony:

analiza strategiczna sektora ubezpieczeń na życie

Analiza egzystencjalna — poszukiwanie zgody na życie

Ubezpieczenia na życie

wyklad 3 Ubezpieczenia na życie zagadnienia podstawowe

Charakterystyka prawna opłaty likwidacyjnej pobieranej przez ubezpieczycieli w umowie ubezpieczenia

Przegląd polis ubezpieczeniowych na życie cz 1

Ubezpieczenia na życie i dożycie, Finanse i rachunkowość

Grupowe ubezpieczenia na życie w świetle prawa

UBEZPIECZENIA NA ŻYCIE, WSFIZ B-stok, finanse

Odprawa pośmiertna albo ubezpieczenie na życie

więcej podobnych podstron