FORMY OPODATKOWANIA

OSÓB FIZYCZNYCH

PROWADZĄCYCH

DZIAŁALNOŚĆ GOSPODARCZĄ.

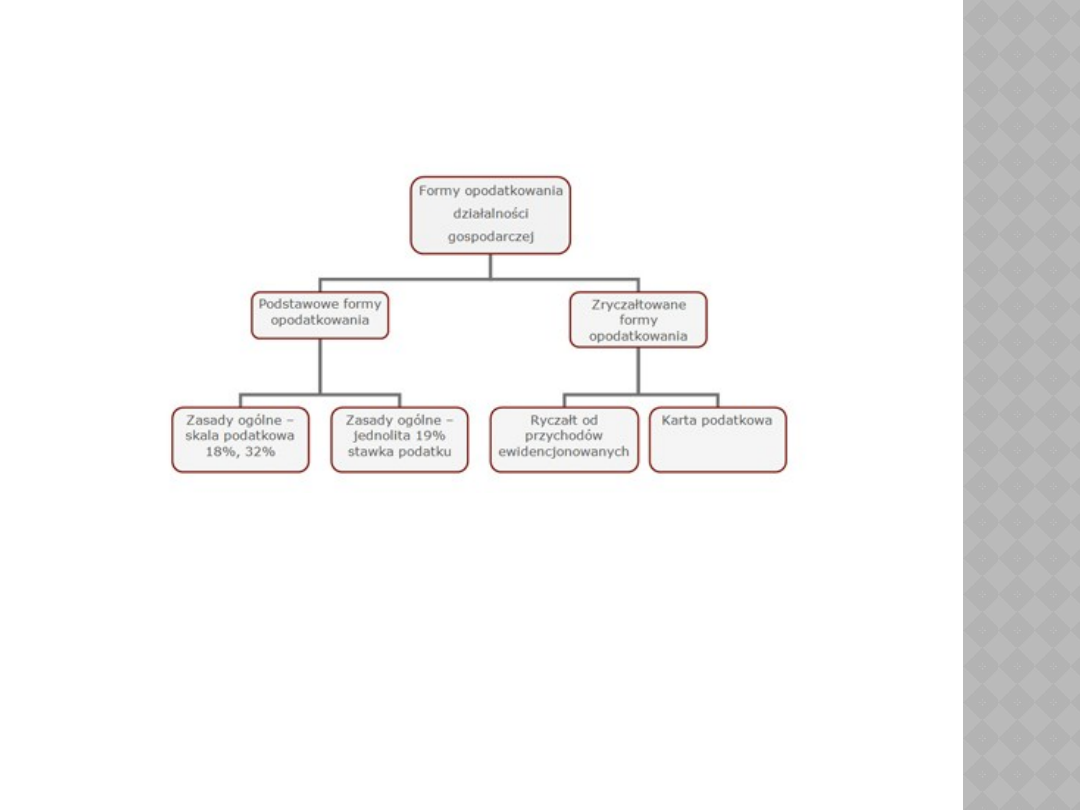

FORMY OPODATKOWANIA

DOCHODÓW DZIAŁALNOŚCI:

Prowadzący działalność gospodarczą zwykle w pierwszym

miesiącu nowego roku musi dokonać wyboru formy

opodatkowania podatkiem PIT. Do wyboru podatnika

dostępne są:

Podstawowe formy opodatkowania:

skala podatkowa (18% i 32%)

Jednolita stawka podatku 19%

Zryczałtowane formy opodatkowania:

ryczałt od przychodów ewidencjonowanych,

karta podatkowa

PODSTAWOWE FORMY

OPODATKOWANIA

Podatek PIT płaci się od faktycznie uzyskanego

dochodu.

Aby ustalić dochód, należy od przychodu z działalności

gospodarczej odjąć koszty jego uzyskania.

Przychody i koszty należy wykazywać w ewidencji,

zwanej podatkową księgą przychodów i rozchodów lub

w księgach rachunkowych, prowadzonych zgodnie z

przepisami o rachunkowości.

ZRYCZAŁTOWANE FORMY

OPODATKOWANIA

Ryczałt jest uproszczoną formą rozliczenia podatku

dochodowego. Podatek oblicza się od przychodu, którego

nie można pomniejszyć o żadne koszty jego uzyskania.

Nie każdy ma prawo do ryczałtu. Ryczałtu nie można

wybrać przy prowadzeniu m.in. apteki, lombardu, kantoru.

WYBÓR FORMY

OPODATKOWANIA

Decydując się na wybór formy rozliczenia, należy wziąć pod

uwagę:

• rodzaj działalności, którą zamierza się uruchomić,

• jej rozmiar,

• wysokość spodziewanych przychodów i kosztów.

Zmiana formy opodatkowania w trakcie roku podatkowego nie

jest możliwa. Można to zrobić dopiero od następnego roku

podatkowego.

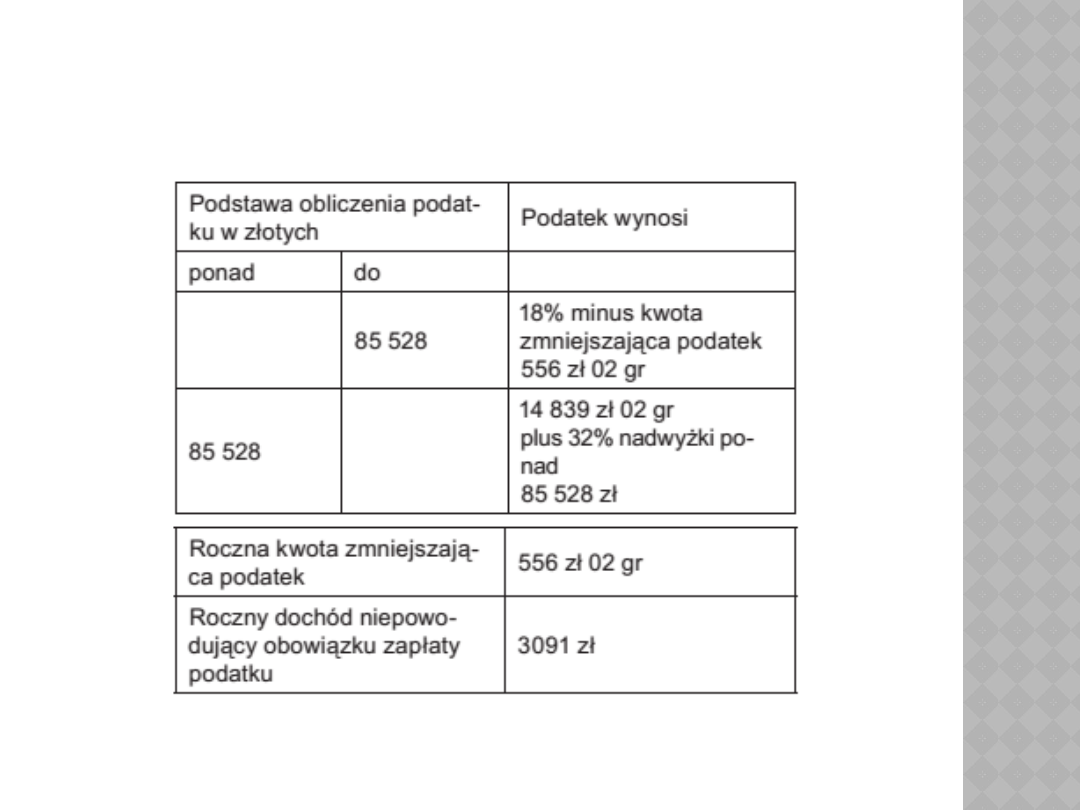

SKALA PODATKOWA

Skala podatkowa – wzór na

podstawie którego określa się

wysokość podatku, jaki zapłaci

podatnik od dochodu uzyskanego w

jednym roku podatkowym.

Skala podatkowa to podstawowa forma

opodatkowania. Jeżeli w ustawowym terminie

nie zostanie złożony wniosek lub

oświadczenie z wyborem formy podatkowej to

rozlicza się właśnie w ten sposób.

SKALA PODATKOWA NA

2015 R.

JEDNOLITA STAWKA

PODATKU

Podatek liniowy – jest metodą obliczania wymiaru

podatku, w myśl której wysokość należnego podatku

jest wprost proporcjonalna do wielkości podstawy

opodatkowania.

Należny podatek według 19% stawki oblicza się

niezależnie od wielkości osiągniętego dochodu, co

oznacza, że zaliczkę trzeba wpłacić już za pierwszy

miesiąc, w którym został osiągnięty dochód.

Opodatkowanie dochodów podatkiem liniowym mogą

stosować podatnicy prowadzący działalność gospodarczą

samodzielnie lub w spółkach: cywilnej, jawnej, partnerskiej i

komandytowej.

Nie jest przy tym konieczne, aby wszyscy wspólnicy spółki

opłacali podatek liniowy. Możliwe jest stosowanie

opodatkowania podatkiem liniowym przez wspólnika takiej

spółki, nawet jeżeli pozostali wspólnicy będą opłacali

podatek dochodowy według skali podatkowej.

RYCZAŁT OD PRZYCHODÓW

EWIDENCJONOWANYCH

Podatek obliczany jest od przychodu, którego nie

można pomniejszyć o żadne koszty jego uzyskania.

Wysokość stawek ryczałtu uzależniona jest od

rodzaju

działalności. Stawki wynoszą odpowiednio 20%,

17% , 8.5%, 5.5% i 3% od kwoty przychodu.

Przy tej formie opodatkowania należy prowadzić

ewidencję przychodów z prowadzonej działalności

Ryczałt za każdy miesiąc oblicza się samodzielnie i

wpłaca co miesiąc do urzędu skarbowego (w

określonych warunkach co kwartał).

W trakcie roku nie wypełnia się żadnych deklaracji.

Ryczałt za każdy miesiąc wpłaca się w terminie do dnia

20 następnego miesiąca, a za ostatni kwartał roku

podatkowego w terminie złożenia zeznania.

Wpłacać ryczałt co kwartał mogą wyłącznie podatnicy,

których otrzymane przychody z działalności

prowadzonej samodzielnie albo przychody spółki (w

roku poprzedzającym rok podatkowy) nie przekroczyły

kwoty stanowiącej równowartość 25 000 euro.

Podatnicy, którzy wybiorą kwartalne wpłaty ryczałtu, są

obowiązani do dnia 20 stycznia roku podatkowego

zawiadomić o tym naczelnika właściwego urzędu skarbowego

(zawiadomienie to dotyczy również następnych lat

podatkowych, chyba że podatnik złoży zawiadomienie o

rezygnacji z tej metody, zgłosi likwidację działalności lub

wybierze inną formę opodatkowania)

Po zakończeniu roku podatkowego należy złożyć zeznanie o

wysokości uzyskanego przychodu i należnego ryczałtu w

terminie do końca stycznia roku następnego (PIT-28).

KARTA PODATKOWA

Karta podatkowa jest przeznaczona dla podatników

prowadzących ściśle określone rodzaje działalności

gospodarczej usługowej, wytwórczo-usługowej i

handlowej wyłącznie na terytorium Rzeczypospolitej

Polskiej.

Przepisy dotyczące karty podatkowej szczegółowo

określają też zakres i rozmiary poszczególnych

rodzajów działalności oraz warunki, w jakich dana

działalność powinna być prowadzona, by możliwe było

opodatkowanie w tej formie.

Można nią opodatkować m.in. usługi zegarmistrzowskie,

usługi tapicerskie czy usługi krawieckie, handel detaliczny,

działalność gastronomiczną (bez możliwości sprzedaży

napojów o zawartości alkoholu powyżej 1,5%),

rozrywkową, usługi transportowe (prowadzenie taksówki),

wolny zawód.

Aby rozliczać się w formie karty podatkowej, należy spełnić

następujące warunki:

• prowadząc działalność nie można korzystać z usług

innych firm (z wyjątkiem usług specjalistycznych),

a także zatrudniać osób na umowę zlecenia i umowę

o dzieło do wykonywania prac związanych z działalnością.

Można natomiast zatrudniać osoby na umowę o pracę.

Należy pamiętać o limitach za trudnienia przy

poszczególnych rodzajach działalności,

• współmałżonek nie może prowadzić działalności

gospodarczej w tym samym zakresie. Dozwolone jest

natomiast, aby współmałżonek był w niej zatrudniony.

Naczelnik, po rozpatrzeniu wniosku, wyda decyzję

ustalającą wysokość podatku w formie karty podatkowej na

dany rok lub decyzję odmowną, jeżeli stwierdzi brak

warunków do zastosowania opodatkowania w tej formie.

Od decyzji naczelnika można się odwołać do dyrektora izby

skarbowej w terminie 14 dni od jej doręczenia.

Po otrzymaniu pozytywnej decyzji istnieje możliwość

zrezygnowania z tej formy opodatkowania w ciągu 14 dni

poprzez poinformowanie o tym właściwego naczelnika

urzędu skarbowego.

W przypadku gdy w kolejnych latach chcemy być nadal

opodatkowani w formie karty podatkowej, a podane w

pierwszym wniosku dane nie uległy zmianie, nie trzeba

ponownie składać wniosku o zastosowanie tej formy.

Z początkiem nowego roku podatkowego, naczelnik wyda

nową decyzję ustalającą wysokość podatku w formie karty

podatkowej na ten rok.

Wysokość podatku zależy od:

• rodzaju i zakresu prowadzonej działalności,

• liczby zatrudnionych pracowników,

• liczby mieszkańców miejscowości, na terenie

której prowadzimy działalność.

Wysokość podatku nie zależy od wysokości uzyskanego

przychodu (dochodu) z działalności.

Wybierając kartę podatkową nie mamy prawa do żadnych ulg i

odliczeń z wyjątkiem odliczenia od podatku zapłaconej składki

na ubezpieczenie zdrowotne.

DZIĘKUJEMY ZA UWAGĘ!

Krzysztof Rozwadowski

oraz

Marcin Wysocki

Document Outline

- Slide 1

- Formy opodatkowania dochodów działalności:

- Slide 3

- Podstawowe formy opodatkowania

- Zryczałtowane formy opodatkowania

- Wybór formy opodatkowania

- Skala Podatkowa

- Slide 8

- Skala podatkowa na 2015 r.

- Jednolita stawka podatku

- Slide 11

- Ryczałt od przychodów ewidencjonowanych

- Slide 13

- Slide 14

- Karta podatkowa

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Dziękujemy za uwagę!

Wyszukiwarka

Podobne podstrony:

Opodatkowanie dochodów osób fizycznych prowadzących działaln VOGUPRWWWNMYIHWF6RB5YCJVHAGC6TFDMISPXCA

05 Podatek dochodowy od osób fizycznych nie prowadzących działalności gospodarczej

BHP o ubezpieczeniu społecznym osób prowadzących działalność gospodarczą oraz ich rodzin, 1 ubezpiec

MIKROEKONOMIA WYKŁAD 3 (29 10 2011) Formy organizacyjno prawne prowadzonej działalności gospodarcz

FORMY PRAWNE PROWADZENIA DZIAŁALNOŚCI GOSPODARCZEJ W OCHRONIE ZDROWIA-2POZ, piel srodow

Formy prawne prowadzenia działalności gospodarczej

Przedmiot i zakres ekonomii oraz wybrane formy prowadzenia działalności gospodarczej(1)

BHP o ubezpieczeniu społecznym osób prowadzących działalność gospodarczą oraz ich rodzin, 1 ubezpiec

R54 Formy prawne prowadzenia działalności gospodarczej

Formy prawne prowadzenia dzialalnosci gospodarczej spolka komandytowo akcyjna

Formy organizacyjno prwane prowadzenia działalności gospodarczej

W.2. Podstawy prowadzenia działalności gospdoarczej, Notatki UTP - Zarządzanie, Semestr V, Podstawy

W.5. Podstawy prowadzenia działalności gospodarczej, Notatki UTP - Zarządzanie, Semestr V, Podstawy

Prowadzenie rachunkowości jednostek organizacyjnych nie prowadzących działalności gospodarczej

OCHRONA OSÓB I MIENIA jako działalność gospodarcza, Prawo gospodarcze publiczne, referaty

PROWADZENIE DZIAŁALNOŚCI GOSPODARCZEJ W PAŃSTWACH CZŁONKOWSKICH UE

[4]Podstawy prowadzenia dzialalnosci gospodarczej wyklad 4 #,

Okoliczności wypadku przy pracy osoby prowadzącej działalność gospodarczą zbada ZUS

Material03 Swoboda prowadzenia dzialanosci gospodarczej

więcej podobnych podstron