FORFAITING

Wojciech Łowisz

Adriana

Bączkiewicz

Pojęcie Forfaitingu

Przy założeniu, iż punktem odniesienia jest przedmiot

forfaitingu czyli rodzaj wierzytelności, której on dotyczy,

możemy wyodrębnić trzy kategorie:

• forfaiting wierzytelności handlowych - jest to

nabycie przez insty tucję forfaitingową średnio lub

długoterminowej pieniężnej wie rzytelności handlowej

przed terminem jej płatności

z pobraniem na rzecz instytucji forfaitingowej odsetek

dyskontowych i z przejęciem ryzyka wypłacalności

dłużnika,

• forfaiting wierzytelności wekslowych - jest to zakup

średnio- i długoterminowego weksla przed terminem

płatności, z po braniem z góry odsetek dyskontowych bez

prawa regresu do pod miotu przenoszącego prawa z

weksla,

• forfaiting wierzytelności leasingowych - jest to

nabycie przez forfaitera średnio- lub długoterminowej

wierzytelności leasingowej przed terminem jej płatności,

z potrąceniem opłaty na rzecz forfaitera, z przejęciem

ryzyka wypłacalności leasingobiorcy.

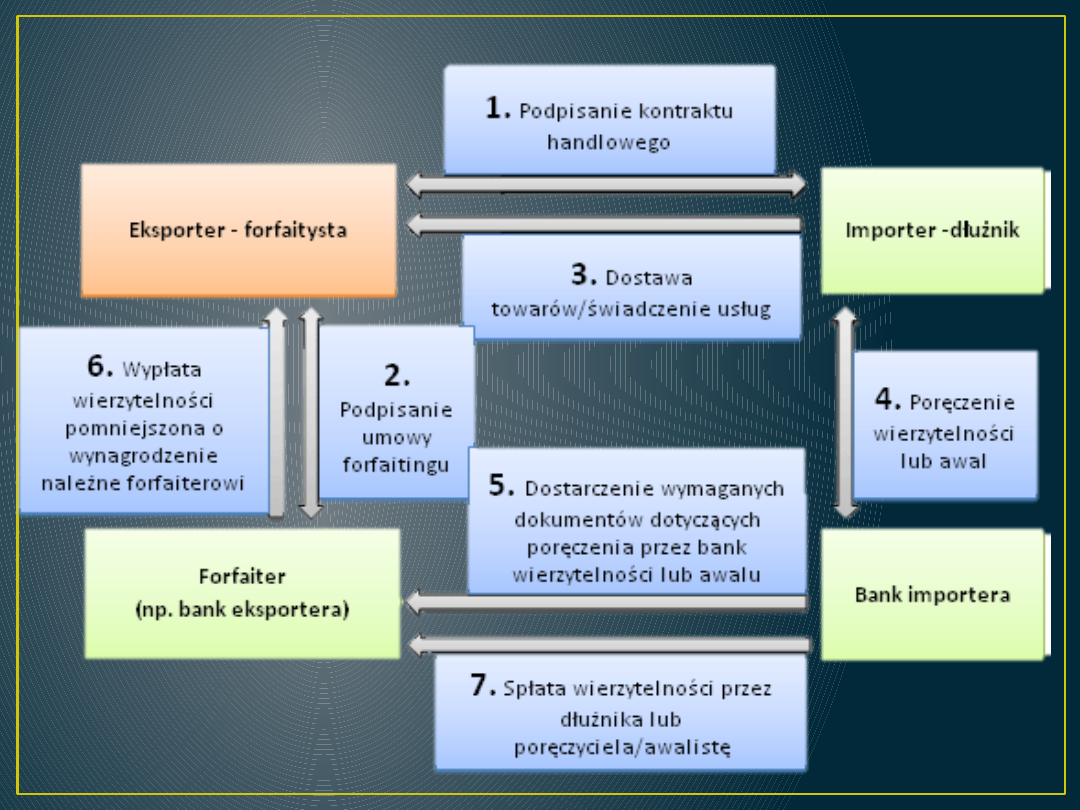

Strony operacji forfaitingowej

możemy podzielić na:

•

forfaitera – nabywcę wierzytelności

(instytucja

forfaitingowa),

•

forfetystę – zbywcę wierzytelności (eksportera),

•

dłużnika forfaitingowego – kontrahent, który płaci

wekslem (importer)

Instrumenty forfaitingu

Nabywane w ramach forfaitingu wierzytelności

obejmują najczęściej:

•

weksel własny dłużnika lub weksel trasowany /

tratę / klienta, zabezpieczone gwarancją lub

awalem,

•

płatności odroczone w ramach nieodwołalnej

akredytywy dokumentowej,

•

inne dokumenty świadczące o wymagalności

wierzytelności, np. faktury handlowe wraz z

kontraktem.

Historia Forfaitingu

•

Termin forfaiting wywodzony jest od francuskiego słowa ,,a for-fait"

oznaczającego po prostu zrzeczenie się (poddanie) lub zanie chanie

praw do czegoś. Ojczyzną forfaitingu są Stany Zjednoczone, gdzie na

przełomie lat dwudziestych i trzydziestych rozwinął się on jako jedna

z moż liwych form skupu weksli, z czasem rozszerzając swój zasięg na

skup wierzytelności handlowych. Prawdziwy boom i popularność

forfai tingu wiąże się jednak ściśle z kontynentem europejskim i

zachodzą cymi na nim przemianami polityczno-gospodarczymi.

Pierwszym centrum, stolicą forfaitingu była Szwajcaria. Szwajcarscy

finansiści rozwinęli rynek usług forfaitingowych niedługo po II wojnie

świato wej, w latach 50-tych, jako instrument wspierania sprzedaży

dóbr inwestycyjnych i środków produkcji z Niemiec Zachodnich, do

krajów Europy Wschodniej. Na początku lat dziewięćdziesiątych

forfaiting zaczął być wyko rzystywany do finansowania sprzedaży na

rozwijające się rynki w Afryce, Azji, a zwłaszcza Ameryce Łacińskiej.

Funkcje Forfaitingu

Niezależnie od typu forfaiting spełnia zasadniczo

dwie funkcje:

•

finansowania - forfetysta otrzymuje raty

leasingowe lub sumę wekslową przed terminem

ich płatności, co pozwala mu na zachowanie

większej płynności finansowej. Przy forfaitingu

wierzytelności handlowych przejęcie zobowiązania

powoduje w efekcie wsparcie działalności

forfetysty, jako że forfaiter w istocie finansuje cykl

rozliczeniowy transakcji.

•

gwarancyjną - w wyniku transakcji forfaitingu

forfaiter zawsze przejmuje na siebie ryzyko

wypłacalności dłużnika forfaitingowego.

Umowa forfaitingu

•

Umowa forfaitingu należy do kategorii umów

nienazwanych. Jej zasadnicza treść nie odpowiada

zatem w pełni żadnej z umów regulowanych

przepisami kodeksu cywilnego, co wszakże nie

oznacza, iż nie wykazuje ona podobieństw do

niektórych z nich. Treścią omawianego stosunku

jest przeniesienie praw wynikających z

wierzytelności (handlowej, wekslowej, leasingowej)

z forfetysty na forfaitera przed terminem jej

płatności, z jednoczesnym pobraniem na rzecz

nabywcy odsetek dys kontowych i z przejęciem

przez niego ryzyka wypłacalności dłużnika.

Umowa forfaitingu cd

•

Dokonując analizy tak sformułowanej definicji

forfaitingu, moż na w jej ramach wyodrębnić

elementy kilku innych stosunków prawnych m.in.

umowy sprzedaży i cesji wierzytelności. Biorąc

pod uwagę zakres przedmiotowy umowa

forfaitingu wskazuje także na analogie do umowy

pożyczki bankowej i kredytu.

Treść umowy

•

W każdej umowie forfaitingu powinno się znaleźć

co najmniej sześć charakterystycznych punktów:

•

określenie stron umowy,

•

oznaczenie wierzytelności przelewanej przez

forfetystę na for faitera,

•

wskazanie kwoty, jaką forfaiter przekazuje

forfetyście,

•

określenie kosztów forfaitingu,

•

ustalenie, czy dłużnik forfaitingowy jest

powiadamiany o zmianie wierzyciela,

•

określenie prawnego zabezpieczenia

wierzytelności.

Sprzedaż

wierzytelności

•

Sprzedaż jest umową konsensualną, odpłatną i

wzajemną, która stwarza zobowiązanie do

przeniesienia przez nabywcę własności rzeczy lub

innego prawa majątkowego bądź własność tę lub

prawo przenosi. Zgodnie z wykładnią

przedmiotem sprzedaży mogą być także rzeczy

przyszłe.

•

W ramach umowy forfaitingu następuje

przeniesienie wierzytel ności ze zbywcy

(forfetysty) na instytucje finansową (forfaitera) w

zamian za stosowną zapłatę.

Sprzedaż wierzytelności cd

•

Możemy zatem mówić o występowa niu kilku

atrybutów aktu sprzedaży. Po pierwsze istnieją

dwa podmioty, z których jeden występuje w roli

sprzedawcy, a drugi kupującego. Przedmiotem

sprzedaży jest tu istniejąca lub przyszła

wierzytelność.

•

Następstwem transakcji jest wydanie rzeczy w

postaci dokumentu zabezpieczającego wierzytel

ność np. weksla. Sprzedający (forfetysta)

otrzymuje od kupującego (forfaitera) zapłatę za

przekazaną wierzytelność. Istotną różnicą między

umową sprzedaży, a umową forfaitingu jest

sposób zapłaty należności.

Sprzedaż wierzytelności cd

•

Forfaiter płaci za przekazaną mu wierzytelność,

ale zapłata ta nie stanowi równowartości

nabywanego zobowiązania. Od wypłacanej

sprzedającemu kwoty forfaiter od razu potrąca

odsetki dyskontowe i opłatę manipulacyjną, jako

należne mu wynagrodzenie. Oznacza to, że

sprzedający otrzymuje kwotę faktury

pomniejszoną o te właśnie elementy.

•

Uprawnienie forfaitera do pobrania wynagrodzenia

w postaci dyskonta należy do zasad niczych

elementów specyfikujących umowę forfaitingu.

Koszty forfaitingu

•

Istotne jest wskazanie w umowie całkowitych

kosztów forfaitingu, które ponosi zbywca

wierzytelności. Składają się na nie, nie tylko

odsetki dyskontowe, ale także tzw. prowizja

przygotowawcza, wypłacana za przyjęcie wniosku

forfaitingowego i zbadanie poprawności

przedkładanych wraz z nim dokumentów, a także

za samo podpisanie umowy przez forfaitera oraz,

ewentual nie prowizja za zawarcie umowy o linię

skupu wierzytelności.

Zabezpieczenie umowy

•

Ważnym aspektem umowy forfaitingu,

wybiegającym poza kode ksowe ramy sprzedaży,

jest określenie prawnego zabezpieczenia wie

rzytelności. Z uwagi na fakt, iż nabywca

wierzytelności przejmuje na siebie pełne ryzyko

wypłacalności dłużnika, jednym z ważniejszych

postanowień zawartych w treści umowy forfaitingu

są właśnie klau zule wskazujące formę

zabezpieczenia nabywanej wierzytelności (naj

częściej jest to poręczenie lub aval). Wskazane

powyżej różnice wynikają przede wszystkim ze

specyfiki „przedmiotu sprzedaży".

Korzyści dla

eksportera

•

gwarantuje natychmiastowe uzyskanie środków

przez eksportera, po złożeniu weksla w instytucji

forfaitingowej,

•

dla importera wygodny sposób zapłaty wekslem,

zaakceptowany przez eksportera odwleka

„fizyczny” wypływ gotówki z firmy,

•

łatwy sposób finansowania i brak konieczności

załatwiania skomplikowanych procedur, który stoi

po stronie instytucji forfaitingowej,

•

eliminacja ryzyka (stóp procentowych,

handlowego) po stronie eksportera w związku z

wykupem przez forfaitera.

Korzyści dla dłużnika

•

Dla importera (dłużnika wierzytelności) zawarcie

transakcji forfaitingowej jest także korzystne.

Uzyskuje on bowiem dzięki zawarciu umowy

forfaitingu odroczenie terminu zapłaty pierwszej

raty, a pozostała część należności zostaje

rozłożona na raty (płatne okresowo), co pozwala

mu i jego bankowi przygotować się z odpowiednim

wyprzedzeniem do dokonania zapłaty.

Ryzyko związane z

forfaitingiem

W szczególności można wskazać na następujące rodzaje ryzyka brane

pod uwagę przy zawieraniu umowy forfaitingu:

•

l) ryzyko wypłacalności dłużnika, w aspekcie obiektywnym (brak

środków umożliwiających zapłatę) i subiektywnym (ryzyko braku

woli dłużnika spełnienia świadczenia - dokonania zapłaty),

•

2) ryzyko zmian oprocentowania kapitału na międzynarodowych

rynkach finansowych, związane ze sposobem obliczania ceny

kapitału,

•

3) ryzyko walutowe, obejmujące:

- ryzyko zmiany kursu waluty kontraktu,

- ryzyko wymienialności danej waluty,

- ryzyko zmiany systemu pieniężnego, zgodnie z którego zasadami

strony określiły świadczenie dłużnika lub według którego wyrażona

została wierzytelność,

Ryzyko związane z

forfaitingiem cd

•

4) ryzyko gospodarcze, obejmujące m.in. zmiany gospodarcze, modyfikacje

w sferze systemu monetarnego, wysoką inflację, zakłócenia w nabywaniu

lub zbywaniu surowców, ograniczenia dotyczące nabywania i transferu

wartości dewizowych, akcje oddłużeniowe, pogorszenie się bilansu

płatniczego kraju importera etc.,

•

5) ryzyko społeczno-polityczne, obejmujące m.in. udział kraju importera w

działaniach wojennych, wewnętrzne zakłócenia społeczne (takie jak strajki,

rozruchy, zamieszki), publiczno-prawne zakazy wywiązywania się z

określonych zobowiązań oraz czasowe moratoria dotyczące spłaty długów,

publiczne zakazy nabywania wyrobów, towarów i usług pochodzących z

kraju eksportera, embargo na dostawy towarów i usług oraz zamrożenie

kapitałów kraju importera posiadanych za granicą,

•

6) ryzyko refinansowania, związane z ograniczoną możliwością forfaitingu

dalszego wierzytelności obciążonej dużym ryzykiem,

•

7) ryzyko siły wyższej (vis maior), związane z występowaniem

nadzwyczajnych wydarzeń, jak na przykład stanów klęski żywiołowej.

Podsumowanie

•

Forfaiting stanowi regularną działalność, prowadzoną przez

instytucje finansowe. Na rynkach poszczególnych krajów

działają specjalistyczne firmy zarówno krajowe, jak i

zagraniczne.

Wierzytelności zagranicznych eksporterów wobec polskich

dłużników są przedmiotem sprzedaży na głównych rynkach

forfaitingowych (w Nowym Jorku, Zurychu, Paryżu i Londynie).

•

Wykorzystanie forfaitingu przez polskich eksporterów może

przynieść im korzyści w postaci: zwiększenia płynności

finansowej przez zmiany transakcji kredytowej na gotówkową,

uwolnienia się od ponoszenia ryzyka (handlowego,

politycznego, kursowego itd.), wyeliminowania konieczności

ubezpieczania kredytu.

Bibliografia

•

K. Kreczmańska-Gigol: Faktoring w teorii i w

praktyce, Helion, Gliwice 2007, wyd. 3

•

W. Jaworski, Z Krzyżkiewicz, B Kosiński: Banki,

rynek, operacje, polityka, Poltext, Warszawa 2002,

wyd. 10

•

L. Stecki: Forfaiting, Toruń 1997

•

A. Tokaj-Krzewska: Forfaiting, Difin, Warszawa

1999

•

Ustawa z dnia 23 kwietnia 1964 r. - Kodeks

cywilny.

•

http://pl.wikipedia.org/wiki/Forfaiting

•

•

Dziękujemy za uwagę

Document Outline

- Slide 1

- Pojęcie Forfaitingu

- Strony operacji forfaitingowej możemy podzielić na:

- Instrumenty forfaitingu

- Slide 5

- Historia Forfaitingu

- Funkcje Forfaitingu

- Umowa forfaitingu

- Umowa forfaitingu cd

- Treść umowy

- Sprzedaż wierzytelności

- Sprzedaż wierzytelności cd

- Sprzedaż wierzytelności cd

- Koszty forfaitingu

- Zabezpieczenie umowy

- Korzyści dla eksportera

- Korzyści dla dłużnika

- Ryzyko związane z forfaitingiem

- Ryzyko związane z forfaitingiem cd

- Podsumowanie

- Bibliografia

- Dziękujemy za uwagę

Wyszukiwarka

Podobne podstrony:

umowa forfaitingu UTIYBW4KNYHGP3GTQ6RNSVUPRWF67HUSDNDV67Q

Forfaiting

Prawo handlowe, V Umowa factoringu a umowa forfaitingu, Umowa factoringu a umowa forfaitingu

Umowa forfaitingu

Umowa forfaitingu

Forfaiting, Finanse

HANDEL, V Umowa factoringu a umowa forfaitingu, Umowa factoringu a umowa forfaitingu

forfaiting jako alternatywna forma zarzadzania finansami

Faktoring i forfaiting porównanie

2012 08 22 Forfaiting pozwala otrzymać gotówkę

Faktoring i Forfaithing

więcej podobnych podstron