Faktoring

Międzynarodowy

Definicja

Faktoring międzynarodowy (faktoring

eksportowy, crossborder factoring) polega na

przejęciu przez bank lub inną instytucje

finansową (faktora) krótkoterminowych

wierzytelności handlowych, przysługujących

eksporterowi (faktorantowi) od importera

(dłużnika).

Umowa faktoringowa jest umową nienazwaną.

Nie ma jednolitych przepisów, które by ją

opisywały. Wynika to z tego, że faktoring zawiera

cechy różnych umów np. cesji wierzytelności i

umowy zlecenia, lecz nie jest całkowicie związany

z którąkolwiek z nich.

Otoczenie prawne

W 1988 r. uchwalona została Konwencja

Ottawska, która określa zarówno pojęcie jak i

istotę funkcjonowania faktoringu. Artykuł 1 ppp 2

tej konwencji stanowi, że "umowa faktoringowa

jest to umowa zawarta między jedną stroną

(faktorant)a drugą (faktor), zgodnie z którą:

a) Faktorant (eksporter) może przenieść lub

przeniesie na faktora własność wierzytelności

wynikających z umowy dotyczącej sprzedaży dóbr

przez dostawcę klientom (dłużnikom), z

wyjątkiem dóbr zakupionych przez dłużnika z

przeznaczeniem do użytku osobistego,

rodzinnego czy gospodarstwa domowego

Otoczenie prawne

b) Faktor (bank) wykonuje co najmniej dwie z

poniższych usług:

- finansowanie dostawcy między innymi w formie

pożyczek i zaliczek

- prowadzenie rozliczeń związanych z

wierzytelnościami

- inkaso wierzytelności

- przejęcie ryzyka wypłacalności dłużnika

c) Dłużnik (importer) zostaje poinformowany o

przeniesieniu własności wierzytelności

Z uregulowań konwencji wynika, że faktoring

musi zawierać w sobie oprócz cesji wierzytelności

jeszcze co najmniej dwie usługi dodatkowe.

Do usług dodatkowych świadczonych przez

faktora najczęściej należą:

- inkasowanie i księgowanie należności,

- administrowanie dokumentami,

- monitorowanie dłużnika, sporządzanie i

wysyłanie monitów w przypadku nieterminowej

zapłaty,

- świadczenie usług doradczych,

- przejęcie ryzyka wypłacalności dłużnika (ta

usługa dodatkowa jest regułą w przypadku

faktoringu i jeżeli nie została w sposób wyraźny

wyłączona w umowie, to faktor jest obciążony

odpowiedzialnością za wypłacalność dłużnika).

Formy faktoringu

Do rozliczeń międzynarodowych stosowane są trzy

rodzaje faktoringu międzynarodowego:

1. Direct export factoring – polega na tym, że eksporter

przelewa swe wierzytelności na bank faktoringowy

działający w tym samym kraju co eksporter

2. Direct import factoring – polega na przeniesieniu

wierzytelności bezpośrednio na bank w kraju importera

3. Two-factors factoring – polega na transferze

wierzytelności przez eksportera na bank faktoringowy w

swoim kraju, który z kolei zawiera kolejna umowę

faktoringową z bankiem w kraju importera

Formy faktoringu

• Non-recourse factoring (faktoring właściwy)

wraz z cesją wierzytelności na faktora przechodzi

ryzyko niewypłacalności dłużnika i w przypadku,

gdy dłużnik nie jest w stanie spłacić

wierzytelności, faktor nie ma prawa regresu w

stosunku do zbywcy wierzytelności. Ta forma

faktoringu jest korzystna dla zbywcy

wierzytelności, bowiem po dokonaniu transakcji

sprzedaży towaru lub usługi na rzecz dłużnika

faktorant od razu dysponuje środkami

finansowymi i wyzbywa się odpowiedzialności za

ewentualną niewypłacalność dłużnika.

Formy faktoringu

• Recourse factoring (faktoring niewłaściwy)

dokonanie cesji wierzytelności nie obejmuje

przejęcia ryzyka niewypłacalności dłużnika wobec

faktora. Jest to de facto zaciągnięcie kredytu

krótkoterminowego przez faktoranta, bowiem w

przypadku niedokonania zapłaty przez dłużnika,

on musi to uczynić na rzecz faktora. Ta forma

faktoringu powinna w pierwszej kolejności znaleźć

zastosowanie przy finansowaniu kredytów

kupieckich udzielanych przez dostawcę dla

godnych zaufania odbiorców, kiedy wydłużone

terminy płatności wynikają ze specyfiki

prowadzonej działalności.

Inne formy factoringu

• Open factoring (faktoring otwarty)

dłużnik powiadamiany jest niezwłocznie o umowie

między faktorem i klientem

• Semi-open factoring (faktoring półotwarty)

dłużnik zostaje powiadomiony o umowie

faktoringu dopiero wtedy, gdy zostaje wezwany

przez bank do uiszczenia należności

• Undisclosed factoring (tajny faktoring)

nie dochodzi w ogóle do zawiadomienia dłużnika

o zawarciu umowy przez faktora i faktoranta

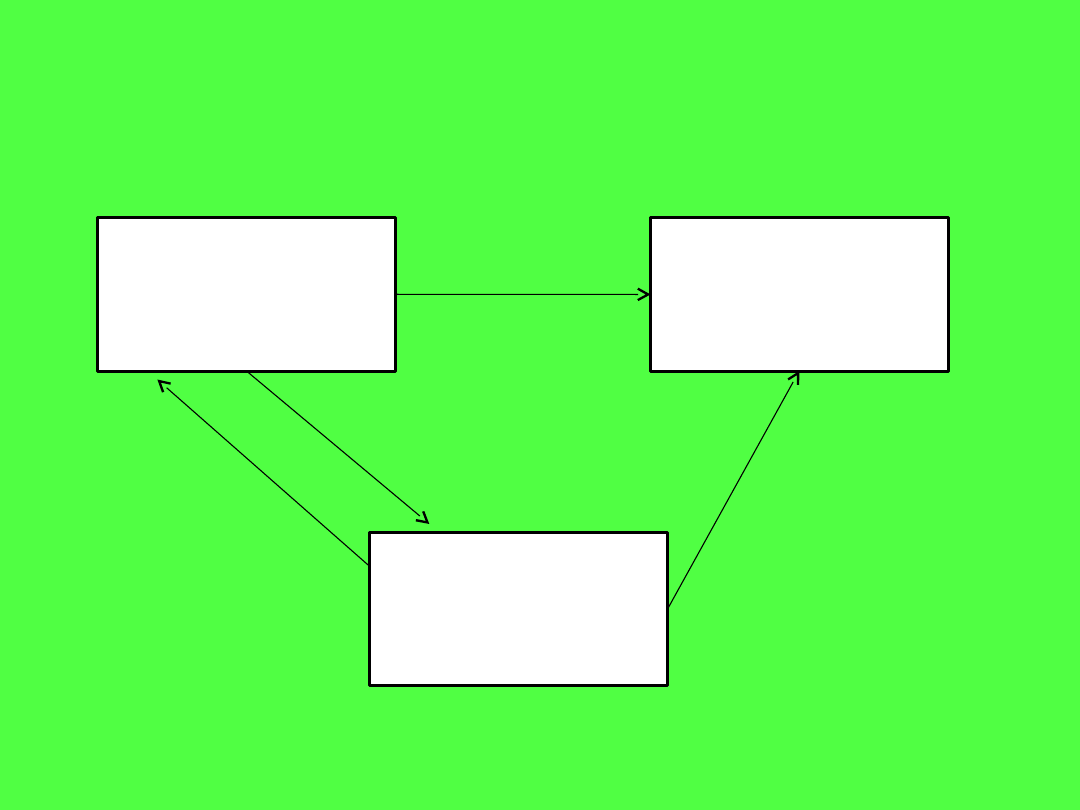

Schemat transakcji handlowej

z udziałem faktoringu

(Direct export)

Eksporter

(Faktorant)

Importer

(Dłużnik)

Bank

eksportera

(Faktor)

1

2

3

4

Dostarczenie

towarów

Sprzedaż

wierzytelności

Zapłata za

przedstawione

dokumenty -

prowizja

Ściąganie

wierzytelności

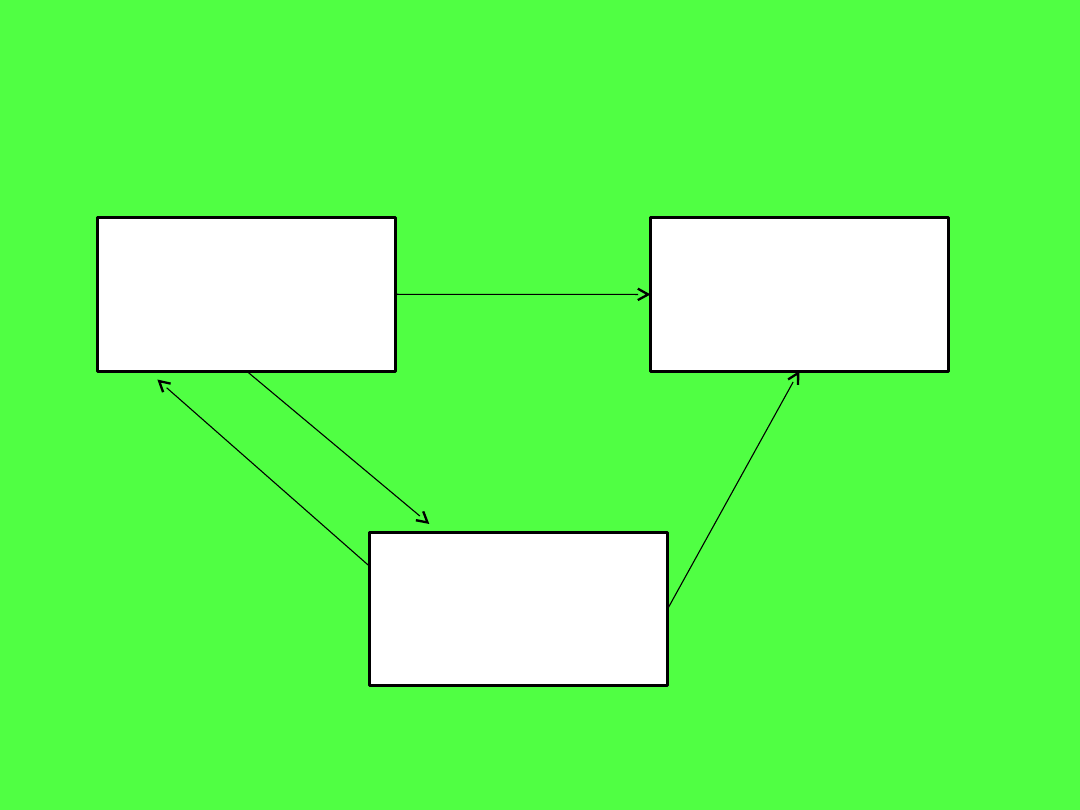

Schemat transakcji handlowej

z udziałem faktoringu

(Direct import)

Eksporter

(Faktorant)

Importer

(Dłużnik)

Bank

importera

(Faktor)

1

2

3

4

Dostarczenie

towarów

Sprzedaż

wierzytelności

Zapłata za

przedstawione

dokumenty -

prowizja

Ściąganie

wierzytelności

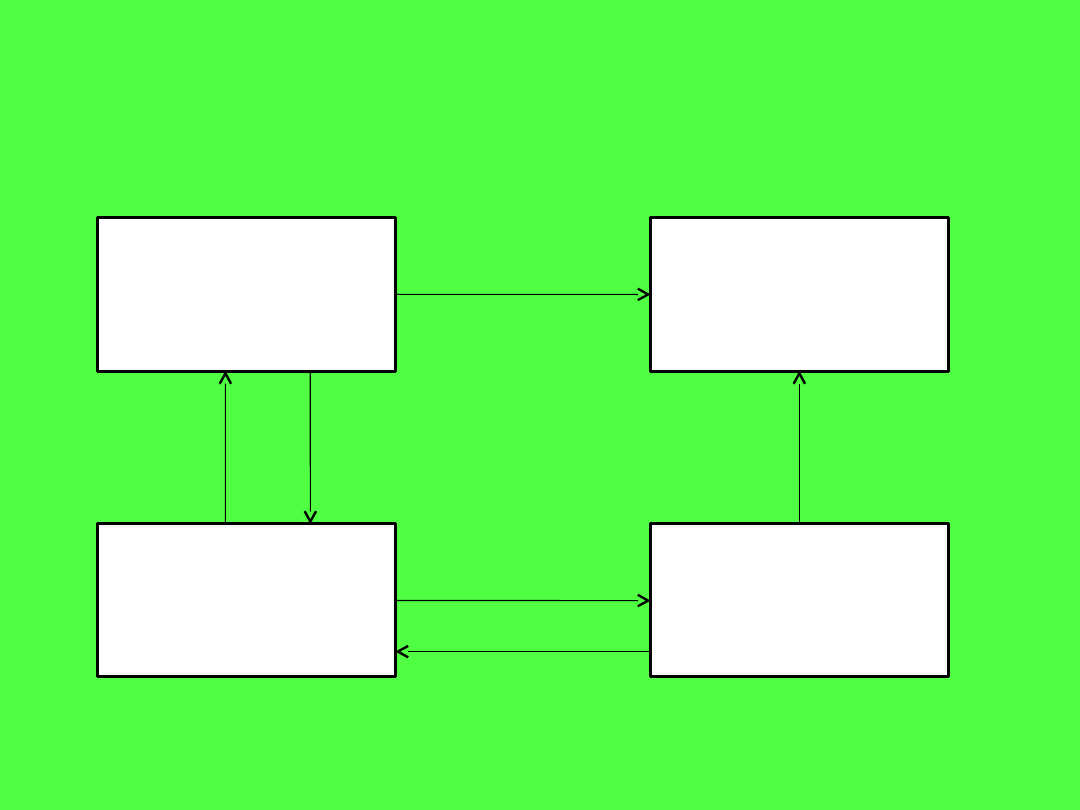

Schemat transakcji handlowej

z udziałem faktoringu

(Two-factors)

Eksporter

(Faktorant)

Importer

(Dłużnik)

Bank

eksportera

(Faktor)

1

Dostarczenie

towarów

Bank

importera

(Faktor)

2

3

4

5

6

Sprzedaż

wierzytelności

Podpisanie

umowy

faktoringowej

Zapłata za

przedstawion

e dokumenty

Zapłata za

przedstawione

dokumenty -

prowizja

Ściąganie

wierzytelności

Funkcje faktoringu

Funkcja finansowa – polega na finansowaniu przez

faktora cyklu rozliczeniowego transakcji. Eksporter

może w ten sposób zgromadzić środki na zakup

surowców lub towarów i kontynuację cyklu produkcji.

wyróżnia się dwie metody finansowania – tzw. metodę

awansową i dyskontową:

•

Metoda awansowa polega na sfinansowaniu przez

faktora cyklu rozliczeniowego ok. 70%-90% wysokości

faktury w formie zaliczki. Warunkiem uruchomienia

środków jest przedstawienie odpowiednich dokumentów

•

Metoda dyskontowa polega na całkowitym rozliczeniu

wysokości faktury. Faktor nabywa wierzytelność swoich

klientów z terminem natychmiastowym.

Funkcje faktoringu

Funkcja der credere – polega na zakupie przez faktora

wierzytelności eksportera z wyłączeniem prawa regresu

bez względu na ryzyko występujące przy ściąganiu

środków pieniężnych od importera. Faktor faktycznie

odciąża eksportera od ryzyka wiążącego się z procesem

udzielania kredytu kupieckiego. Ponadto faktor bierze na

siebie ryzyko związane z wahaniem kursowym.

Funkcja usługowa – występuje wówczas, gdy faktor poza

nabyciem wierzytelności świadczy określone usługi. Często

są to funkcje techniczne związane z księgowaniem,

dokonywaniem rozliczeń transakcji bezgotówkowych,

również elektronicznych oraz sporządzanie wyciągów z

kont oraz monitorowanie i windykacja należności.

Konstrukcja umowy

faktoringowej

Umowa faktoringu powinna określać w

szczególności:

1. Strony umowy

2. Prawa i obowiązki stron

3. Czas obowiązywania umowy

4. Warunki wypowiedzenia

5. Cenę wykupu wierzytelności od Faktoranta

6. Zabezpieczenia

Konstrukcja umowy

faktoringowej

Ponadto umowa faktoringowa może zawierać

elementy dotyczące świadczenia usług

dodatkowych. Faktorant musi zagwarantować

prawdziwość i przenoszalność wierzytelności.

Dodatkowo umowa powinna określać

odpowiedzialność stron za niewykonanie lub

nienależyte wykonanie postanowień umowy.

Umowa faktoringowa wygasa z chwilą spełnienia

przez strony wszystkich świadczeń.

Forfaiting

międzynarodowy

Definicja

Forfaiting międzynarodowy – forma operacji

rozliczeniowej polegająca na skupie należności

terminowych w postaci weksli z wyłączeniem

prawa regresu wobec eksportera. Polega na

przekazaniu wierzytelności przez forfetystę

(eksportera) na rzecz forfaitera (instytucja

forfaitingowa) od dłużnika (importera).

Cechy forfaitingu

Należy zaznaczyć, że forfaiter przejmuje pełne

ryzyko niedotrzymania zapłaty, dlatego konieczne

jest zastosowanie zabezpieczenia w formie

weksla własnego importera, może to być też awal

położony przez bank importera lub

zaakceptowany przez importera weksel

trasowany.

Korzyści forfaitingu

• wyeliminowanie ryzyka handlowego, całość

ryzyka kredytowego przejmuje instytucja

forfaitingowa

• wyeliminowanie ryzyka nie handlowego

(politycznego)

• wyeliminowanie ryzyka kursowego kiedy faktury

wystawione są w walucie innej niż waluta kraju

eksportera

• możliwość sfinansowania 100% wartości kredytu,

bez konieczności wnoszenia przedpłat ze strony

importera w chwili składania zamówienia

• wyeliminowanie ryzyka zmiany stóp

procentowych

Wady forfaitingu

• ograniczone zastosowanie w sytuacji gdy

importer nie jest w stanie uzyskać gwarancji

poręczenia wskazanej przez forfaitera instytucji

• wysoki koszt wynikający z tego, że dyskonto

potrącane jest z góry za cały okres kredytu

Dziękuję za uwagę

Document Outline

- Slide 1

- Definicja

- Otoczenie prawne

- Otoczenie prawne

- Slide 5

- Formy faktoringu

- Formy faktoringu

- Formy faktoringu

- Inne formy factoringu

- Slide 10

- Slide 11

- Slide 12

- Funkcje faktoringu

- Funkcje faktoringu

- Konstrukcja umowy faktoringowej

- Konstrukcja umowy faktoringowej

- Slide 17

- Forfaiting międzynarodowy

- Definicja

- Cechy forfaitingu

- Korzyści forfaitingu

- Wady forfaitingu

- Slide 23

- Slide 24

- Slide 25

Wyszukiwarka

Podobne podstrony:

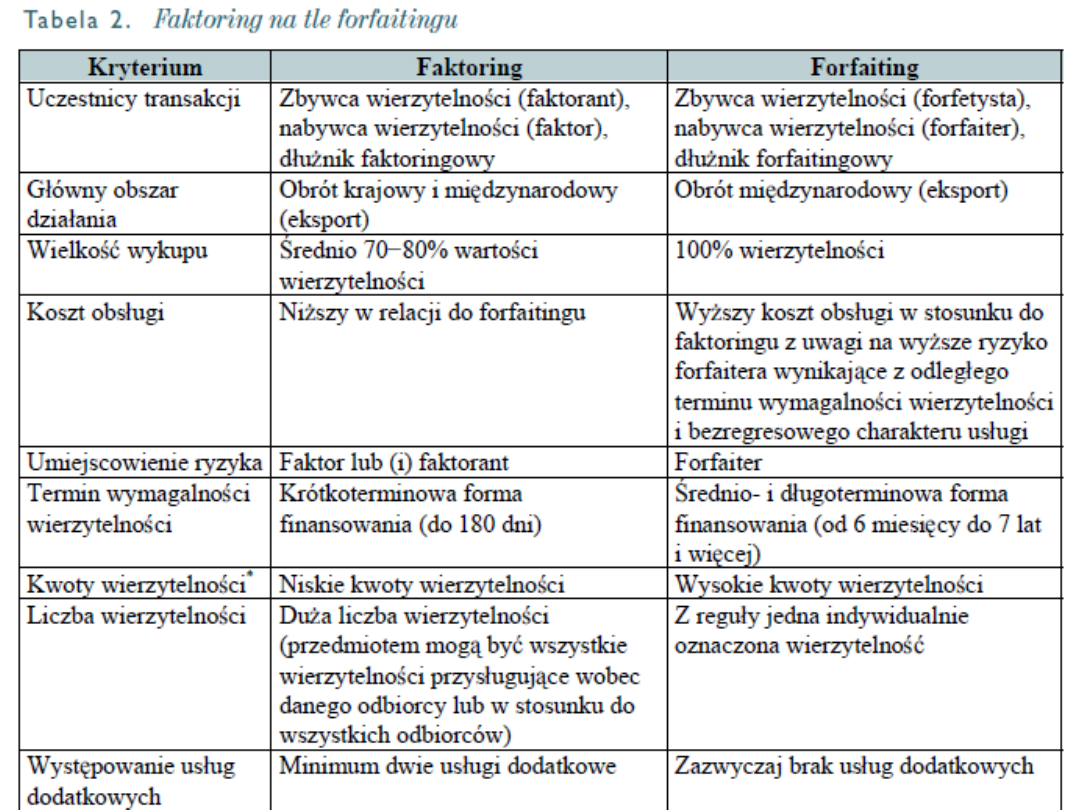

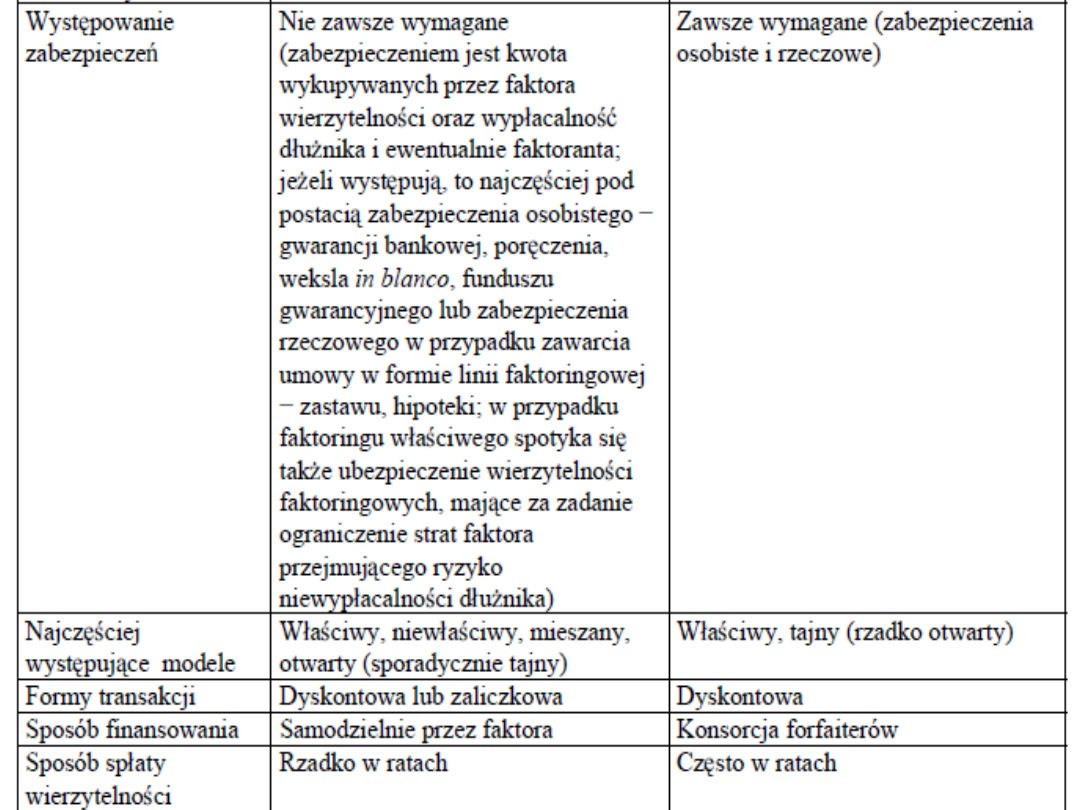

Faktoring i forfaiting porównanie

faktoring-skuteczny sposób finansowania bieżącej działalnośc, Finanse

chelovecheskij faktor

Eliminacja Gausaa faktoryzacja LU

Faktoring--, Finanse

umowa forfaitingu UTIYBW4KNYHGP3GTQ6RNSVUPRWF67HUSDNDV67Q

faktoring Praca magisterska-spis tresci, SPIS TRE?CI

Forfaiting

Faktoring, uczelnia

Finanse przedsiebiorstw Faktoring 2

Faktoring jako nowe źródło finansowania przedsiębiorstw

07 faktoringid 6861 ppt

Faktoring (16 stron), 1

więcej podobnych podstron