Interwencje tel. 530 41 50

STRZEŻ SIĘ

KARNYCH ODSETEK

W SKOK-U

W

marcu 2005 r. w kraju działało

aktywnie 1475 SKOK-ów. Na-

leży do nich około 1,2 mln osób –

w tym małych przedsiębiorców.

Otrzymanie kredytu w SKOK-u

przez małego przedsiębiorcę jest

zdecydowanie łatwiejsze niż w ban-

ku komercyjnym albo spółdziel-

czym. Od kilku lat kasy spółdzielcze

oferują mikroprzedsiębiorcom kre-

dyty na podjęcie działalności gospo-

darczej albo na jej rozszerzenie. Są

to w zasadzie pożyczki o niewielkiej

wysokości, do 25 tys. zł, z oprocento-

waniem zbliżonym do bankowego.

Przedsiębiorca może otrzymać kre-

dyt gotówkowy albo w rachunku

oszczędnościowo-rozliczeniowym.

Podstawowym warunkiem jest dobra

kondycja finansowa przedsiębiorcy

i deklaracja wstąpienia do SKOK-u.

Pożyczkobiorca staje się równocze-

śnie członkiem kasy, w której otrzy-

mał kredyt. Taka jest zasada. Pro-

blem pojawia się, gdy przedsiębiorca

nie ma środków na spłatę pożyczki.

SKOK zaczyna naliczać karne odset-

ki, na które zgodził się on w umowie.

W konsekwencji dług wielokrotnie

przewyższa wartość pożyczki.

Nr 114 (1479)

WTOREK

14 czerwca 2005

Gazeta Prawna

Firma

Klient

TYGODNIK WŁAŚCICIELA FIRMY

i

DZIŚ W NUMERZE

W tym ro

ku, podo

bnie ja

k w la-

tach wc

ześniejsz

ych, duża

część tu

ry-

stów sp

ędzi ur

lop w Po

lsce wyje

żdża-

jąc nad m

orze, w

góry, n

ad jez

iora.

Tam bę

dzie w

ynajm

ować d

omki, po

-

koje, row

ery i pró

bować m

iło spędz

ić

czas. Jak widać wakacje to dos

konały

pretekst do zast

anowienia się nad

tym, czy nie war

to pom

yśleć o

wła-

snym biz

nesie, ch

oćby tylk

o na jed

en

sezon. P

omysł ten jest wyjątk

owo ku-

szący. W

końcu r

ozkręcen

ie wakac

yj-

nego bizn

esu nie w

ymaga d

opełnia-

nia zb

yt wielu f

ormalności, a

i zakres

opodatk

owania działalności sezono-

wej nie jest aż t

ak skom

plikowan

y, jak

mogłob

y się wyd

awać. C

o więcej, p

o-

datnicy

mają tu c

ałkiem d

użo możli-

wości. T

rzeba t

ylko p

odjąć d

ecyzję,

co w

określone

j sytuacji jest dla nas

najkorzystnie

jsze.

Zastanów

się, jaki

rozpocząć bizn

es

Możliw

ości jest dużo. Możem

y wy-

najmo

wać pok

oje letnik

om, zająć się

handlem

obnoś

nym, s

przedażą

pa-

miątek

, możem

y także wynajmo

wać

turystom r

owery, łódki, leżaki, a

na-

wet zost

ać kier

owcą tur

ystyczne

j tak-

sówki. Je

śli posiad

amy zd

olności k

u-

linarne, możem

y także ur

uchomić

punkt gastr

onomiczn

y. Pier

wszym

zatem i

najważnie

jszym kr

okiem jest

podjęcie d

ecyzji, c

o chcemy

i co m

o-

żemy robić.

Niestet

y samo pod

jęcie decyzji nie

wystarczy

. Konieczne jest jeszcze do-

pełnien

ie kilku fo

rmalnośc

i. Ich zała-

twianie po

winniśm

y r

ozpo

w gminie. T

am zare

j

ność

alb

– rozszerzym

y jej zakres, n

p. gdy wy-

najmujem

y już po

koje, a

teraz d

odat-

kowo o

tworzym

y punkt gastr

ono-

miczn

y. Niestet

y wpis do e

widencji

działalności gos

podar

czej k

osztu

je.

Musim

y przy

gotować się na wydatek

.

Nie jest o

n aż tak du

ży, bo

wpis w

y-

nosi 1

00 zł. Niemnie

j jednak jest to

obciąż

enie dla

osoby ro

zpoczyn

ają-

cej działalność t

ym większe, że dzia-

łalność ta

być m

oże bę

dzie pro

wa-

dzona t

ylko w

sezonie letnim w

da-

nym ro

ku, a pot

em już

nie. Tylk

o wte-

dy, gd

y składa

my wnio

sek o zm

ianę

wpisu w

ewidencji (gdy n

p. rozsze-

rzam

y zakres w

cześnie

j prowadzone

j

działaln

ości), op

łata bę

dzie n

iższa.

Zapłac

imy wte

dy tylko 5

0 zł.

Prowadzenie dzia-

łalności, nawet se-

zonowej, możemy

rozpocząć dopiero

po uzysk

aniu wpi-

su do ewidencji.

Pytaj w

gminie

o ograniczenia

O wszy

stkie szc

zaws

być pr

owadzon

y, tyle że nie w

każ-

dym mie

jscu, a

tylko na

obszarac

h

wyznaczon

ych do tego celu przez

gminę i p

o uzysk

aniu sp

ecjaln

ego ze-

zwolenia. Dlatego po

winni uważać

wszyscy ci, którzy chcą handlo

wać

lodami n

p. na pl

aży.

Pomyśl, co lepsze

– ryczałt czy k

arta

Podatnicy wyk

onujący określone

rodzaje działalności sezono

wej mogą

wybrać o

podatkow

anie zry

czałtowa-

nym podatkiem dochodo

wym lub

opłac

ać pod

atek w

formie k

arty po-

datkowej. Niestet

y nie za

wsze i

nie

wszyscy

mogą sk

orzystać z

tych form

opodatk

owania. N

ie ma m

owy o do

-

konywaniu w

tym przypadk

u wybor

u

dowolnie, dykto

wanego naszym ka-

prysem. W

tym prz

ypadku

równie

ż

należy p

amiętać

o spełn

ieniu lic

z-

nych war

unków.

Na opłac

anie p

odatku w

formie r

y-

czałtu m

ogą zdec

ydować się o

soby

prowadzą

ce pozar

olniczą d

ziałaln

ość

gospoda

rczą, a

więc d

ziałalno

ść za

-

robkową wyk

onywaną w

sposób zor-

ganizo

wany i

ciągły

, prowadzoną w

e

własn

ym im

ieniu i n

a własn

y rachu-

nek, z

której uzys

kane przy

chody nie

są zalic

zane do in

nych p

rzychodów

,

jeśli w

poprzedn

im ro

ku podatk

o-

wym ob

roty firm

y nie prz

k

kwoty 2

50 000

cz

obowiąz

ek płace

nia podatk

u do 2

0

dnia n

astępnego

miesiąca

, a za gru

-

dzień podatek r

ozliczan

y jest w

ze-

znaniu r

ocznym, które s

kłada się do

31 stycznia następnego r

oku na f

or-

mularzu PIT

-28. S

tawki zr

yczałto

wa-

nego po

datku w

ynoszą

20; 17; 8

,5;

5,5 oraz 3

proc. Ż

eby dow

iedzieć

się,

jaką st

awkę zastoso

wać do określone-

go rodza

ju działa

lności, n

ależy ze

rk-

nąć do przepisó

w ust

awy o

zryczałto-

wanym podatk

u dochodo

wym od

niektóry

ch przy

chodów

osiąga

nych

przez osob

y fizyczne. T

o właśnie

w przepisach te

j ust

awy dokładnie

wskazan

o rodzaje

działa

lności i

przy-

porządk

owano im właściw

e stawki

ryczałtu

.

Na przyk

ład zapłac

imy 17 p

roc. ry-

czałtu od przy

chodó

w ze świadczo-

nych usług ho

teli (PKWiU gr

upa

55.1), świadczon

ych przez obiekt

y

noclegow

e turyst

yki oraz in

ne miej-

sca kr

ótkotrwałego zakwater

owania

(PKWiU

grupa 5

5.2). Z

kolei z

tytu-

łu działalności usługo

wej w

zakresie

handlu z

apłacim

y tylko

3 proc. r

y-

czałtu

. Podob

nie z dzia

łalności g

a-

stronom

icznej (z

wyjątkie

m przyc

ho-

dów ze s

przedaży napo

jów o

zawarto-

ści alk

oholu p

owyżej 1

,5 proc., b

o

w tym ost

atnim przypadk

u stawka r

y-

czałtu w

ynosi 8

,5 proc.).

Ponie

waż ust

awa nie mó

wi nic

o możliw

ości za

wieszenia

działa

lno-

ści pr

owadzone

j sezono

wo, można

stąd wnios

kować, że podatnicy

, któ

rzy zdecy

dują się

na opła

ku w for

mie

www

.gazetapr

awna.pl

FIRMA I K

LIENT

GAZETA

PRAWNA

NR 114 (

1479) 1

4 CZERW

CA 2005

INSTRUK

CJA

ETAP 1

ETAP 2

ETAP 3

prowadzić w 2005 r

.

działalność sezonową

Jak

WYBIERZ NAJLEPSZĄ DL

A SIEBIE FORMĘ OPODA

TKOWANIA

3

■

PRZEDSIĘBIORCA Z ŻYWCA WZIĄŁ KREDYT GOTÓWKOWY

W MIEJSCOWEJ SPÓŁDZIELCZEJ KASIE

OSZCZĘDNOŚCIOWO-KREDYTOWEJ (SKOK)

W WYSOKOŚCI 25 TYS. ZŁ

■

Z POWODU TRUDNEJ SYTUACJI FINANSOWEJ NIE MÓGŁ

SPŁACAĆ KREDYTU PRZEZ 2,5 ROKU

■

SKOK NALICZYŁ PRZEDSIĘBIORCY ODSETKI KARNE

– 80 PROC. W SKALI ROKU. ZADŁUŻENIE WZROSŁO

DO PONAD 130 TYS. ZŁ

■

PRZEDSIĘBIORCA NIE MOŻE POROZUMIEĆ SIĘ Z KASĄ,

BY ROZŁOŻYĆ DŁUG NA RATY LUB RENEGOCJOWAĆ UMOWĘ

REKLAMA

15 CZERWCA

MAPA

Tatry polskie

16 CZERWCA

MAPA

Wielkie jeziora mazurskie

Jak trafiç w najpi´kniejsze regiony Polski.

W Êrod´ i w czwartek

w Gazecie Prawnej

mapy turystyczne Polski

INSTRUKCJA

Jak prowadzić w 2005 r.

działalność sezonową

W

tym roku, podobnie jak w latach wcześniejszych,

duża część turystów spędzi urlop w Polsce, wyjeż-

dżając nad morze, w góry, nad jeziora. Tam będzie wynaj-

mować domki, pokoje, rowery i próbować miło spędzić

czas. Jak widać, wakacje to doskonały pretekst do zasta-

nowienia się nad tym, czy nie warto pomyśleć o własnym

biznesie, choćby tylko na jeden sezon. Pomysł ten jest wy-

jątkowo kuszący. W końcu rozkręcenie wakacyjnego biz-

nesu nie wymaga dopełniania zbyt wielu formalności,

a i zakres opodatkowania działalności sezonowej nie jest

aż tak skomplikowany, jak mogłoby się wydawać. Co wię-

cej, podatnicy mają tu całkiem dużo możliwości. Trzeba

tylko podjąć decyzję, co w określonej sytuacji jest dla nas

najkorzystniejsze.

4-6

PRACA W FIRMIE

Co motywuje pracownika

P

rzeciętnego Kowalskiego najbardziej w pracy moty-

wuje szef, który docenia jego sukcesy, tworzy dobrą

atmosferę i jasno wyznacza zadania. Jest to ważniejsze

nawet od pewności zatrudnienia – wynika z badań prze-

prowadzonych przez firmę szkoleniową Training Part-

ners i portal rekrutacyjny Pracuj.pl. Polska Mapa Moty-

wacji to pierwsze tak reprezentatywne dla ogółu Polaków

badanie pozamaterialnej motywacji pracowników. Prowa-

dzone było w marcu i kwietniu 2005 r. za pomocą narzę-

dzia Mapa Motywacji® opracowanego przez Training

Partners. Próba badawcza wyniosła 1572 osoby, zaś an-

kietowani byli przedstawicielami 61 przedsiębiorstw. An-

kietowani wypełniali kwestionariusz w formie elektro-

nicznej on-line, na stronach Pracuj.pl.

7

POMYSŁ NA BIZNES

Jak zostać dostawcą internetu

C

oraz więcej przedsiębiorców robi interesy w

internecie. W globalnej sieci coraz częściej sprzedaje

się produkty, usługi czy informacje. Aby jednak było to

możliwe, niezbędny jest dostęp do internetu. Najlepiej za

pomocą stałego łącza, gdyż korzystanie z modemu i

połączenia telefonicznego to już przeżytek. Za drogie i

zbyt wolne. I tu również można znaleźć pomysł na

zarobienie pieniędzy. Można zostać dostawcą internetu.

Provider, inaczej dostawca internetu, to pośrednik, który

podłącza klienta do większego operatora telekomunika-

cyjnego, a za jego pośrednictwem do ogólnoświatowej

sieci. Jest to możliwe za pomocą kabli, w szczególności

światłowodów, lub drogą radiową.

8

www.gazetaprawna.pl

FIRMA I KLIENT

GAZETA PRAWNA NR 114 (1479) 14 CZERWCA 2005

Aktualności

2

SYGNAŁY

CZYTELNIKÓW

Masz problem?

Czekamy na sygnały:

piotr.polanski@infor.pl

MASZ PROBLEM

ZADZWOŃ

Zmiany w VAT

od czerwca br.

Marek Wojda, doradca

podatkowy z kancelarii

Baker & McKenzie

Doradztwo Podatkowe

Czeka dzisiaj w godz.

14.00–16.00 pod nr.

tel. (0-22) 576 33 01

Jak pozyskać kapitał,

wprowadzając spółkę

na giełdę

Michał Urbanowicz, starszy

specjalista w Dziale Emitentów

Giełdy Papierów Wartościowych

Czeka dzisiaj

w godz. 12.00–15.00 pod nr.

tel. (0-22) 53 77 214.

Około 1400 małych firm będzie

mogło skorzystać z oferty fun-

duszy pożyczkowych, a następ-

ne 1100 z poręczeń finanso-

wych. Polska Agencja Rozwoju

Przedsiębiorczości właśnie po-

dzieliła środki strukturalne prze-

znaczone na pomoc dla tych

przedsiębiorców, którym trud-

no otrzymać kredyt bankowy.

Środki trafiły do funduszy po-

życzkowych i poręczeniowych, któ-

re dzięki otrzymanemu dokapitali-

zowaniu zwiększą swoje możliwości

udzielania wsparcia najmniejszym

przedsiębiorcom, którzy nie mają

szans na korzystanie z typowych in-

strumentów bankowych. – Instytu-

cje, które dostały pieniądze, prowa-

dzą swoją działalność już od kilku

lat. W swojej ofercie na stałe mają

mikropożyczki i poręczenia. Ozna-

cza to, że przedsiębiorcy już teraz

mogą się udać po wsparcie, bez cze-

kania na nowe produkty. Przyznane

pieniądze nie będą oferowane w ja-

kiejś specjalnej formie – wyjaśnia

dyrektor Tomasz Sypuła, który

w Polskiej Agencji Rozwoju Przed-

siębiorczości zajmował się przydzie-

laniem dotacji.

Magdalena Wojtuch

Więcej pieniędzy

bez nowych utrudnień

KALENDARIUM PRZEDSIĘBIORCY

■

upływa

termin

◗

odprowadze-

nia do ZUS

składek na ubezpiecze-

nia społeczne i na

ubezpieczenie

zdrowotne za maj przez

płatników składek,

którzy nie są

jednostkami

budżetowymi,

zakładami budżetowymi

i gospodarstwami

pomocniczymi oraz nie

odprowadzają składek

wyłącznie za siebie

■

upływa

termin

◗

wpłaty ry-

czałtu za maj

przez podatników opo-

datkowanych podatkiem

w formie ryczałtu od

przychodów ewidencjo-

nowanych.

◗

przekazania zaliczki na

podatek dochodowy za

maj przez podatników,

którzy prowadzą księgę

przychodów i rozchodów.

Zaliczkę odprowadzają

przedsiębiorcy, którzy od

początku roku uzyskali

dochód przekraczający

kwotę 2790 zł, czyli prze-

kroczyli kwotę, która po-

woduje obowiązek płace-

nia podatku.

◗

wpłaty zaliczki na poda-

tek dochodowy za maj

od dochodów z najmu

i dzierżawy, jeżeli od po-

czątku roku przekroczyły

one 2790 zł, czyli kwotę,

która powoduje obowią-

zek płacenia podatku.

◗

przekazania zaliczki na

podatek liniowy za maj.

Uiszcza się ją bez względu

na wysokość dochodu uzy-

skanego od początku roku.

◗

odprowadzenia zaliczki

na podatek dochodowy

od wynagrodzeń pra-

cowników ze stosunku

pracy za maj, wynagro-

dzeń z pracy nakładczej

za maj oraz zasiłków

ubezpieczenia społecz-

nego.

◗

odprowadzenia zaliczki

na podatek dochodowy

za maj od wynagrodzeń

z umów zlecenia, o dzie-

ło oraz wszystkich innych

wypłat płaconych przez

pracodawców osobom

zatrudnionym w ich fir-

mach.

MPS

15

CZERWCA

2005

20

CZERWCA

2005

fik@infor.pl

@

22 530 40 34

Okopowa 58/72, 01-042 Warszawa

☎

✉

Biuro Reklamy: tel.: (0–22) 530 44 61, 530 40 26–29,

fax (0-22) 530 40 25;

Fotoskład: Jacek Obrusiewicz, tel. (0–22) 530 41 23;

Produkcja: Elżbieta Stamler, tel. 530 42 24

Druk: AGORA SA Drukarnia, ul. Daniszewska 27,

03-230 Warszawa

01-042 Warszawa, ul. Okopowa 58/72,

tel. (22) 530 40 35, 530 40 40, fax 530 40 39,

w Internecie: www.gazetaprawna.pl, e-mail: gp@infor.pl

Firma

i Klient

Redaktor prowadzący: Teresa Siudem, tel. 530 41 28

Sekretarz redakcji: Ewa Dydak, tel. 530 40 20

Zaginął

oddział banku

Z sygnałów kierowanych do

naszej redakcji wynika, że czy-

telnicy nie mają najlepszej opi-

nii o polskich bankach i świad-

czonych przez nie usługach.

Anna. B dowiedziała się przy-

padkiem, że nie ma już oddzia-

łu jej banku, kiedy chciała

wpłacić ostatnią ratę kredytu.

I nikt nie wiedział, co się z nim

stało. – W miejscu po banku

został tylko pusty lokal, nie by-

ło też informacji, gdzie klienci

mają się udać. Liczyłam na ja-

kieś pismo, skoro miałam

u nich konto – stwierdza. Nic

jednak takiego nie nastąpiło.

Po kilkunastu miesiącach,

z powodu niezapłacenia ostat-

niej raty do drzwi czytelniczki

zapukał komornik. Zażądał za-

płaty ostatniej niespłaconej raty

wraz z kosztami. W odnalezio-

nej, dzięki wizycie komornika,

nowej placówce banku czytel-

niczka usłyszała, iż to jej obo-

wiązkiem było dowiedzieć się,

gdzie został przeniesiony od-

dział. I z powodu swojego zanie-

dbania musi pokryć dodatkowe

koszty. – Nie wierzyłam w to, co

słyszę, ja miałam szukać banku?

Jestem gotowa w każdej chwili

zapłacić zaległą ratę z należny-

mi odsetkami, ale żadnych ko-

morników opłacać nie będę –

denerwuje się czytelniczka.

Na szczęście nie wszyscy po-

dzielają stanowisko pracowni-

ka banku. Arbiter bankowy, do

którego czytelniczka skierowa-

ła się po poradę stwierdził, że

zamieszaniu jest bez wątpienia

winny bank i polecił oddać

sprawę na drogę postępowania

polubownego.

Piotr Polański

Abonament rtv

◗

Ustawa z dnia

21 kwietnia 2005 r.

o opłatach abona-

mentowych (Dz.U. nr 85, poz.

728) z wyjątkiem art. 6 ust. 3,

który wchodzi w życie po upływie

3 miesięcy od dnia ogłoszenia, tj.

17 sierpnia 2005 r.

Maksymalna miesięczna

opłata za używanie odbiornika

radiowego ma wynosić 0,7

proc. minimalnego wynagro-

dzenia za pracę, a za używanie

radia i telewizji – 2,2 proc.

Oznacza to maksymalnie 6 zł

opłaty za radio i 18,80 zł – za

radio i telewizję. Ostatecznie

o tym, ile wynosić będzie opła-

ta, zdecyduje Krajowa Rada Ra-

diofonii i Telewizji w swoim

rozporządzeniu. Tak jak obec-

nie, osoby fizyczne płacić będą

jeden abonament, niezależnie

od tego, ile odbiorników mają

w domu. Firmy płacą za każdy

posiadany odbiornik rtv.

W przypadku stwierdzenia uży-

wania niezarejestrowanego od-

biornika grozi kara w wysoko-

ści 30-krotnej miesięcznej opła-

ty abonamentowej.

Rybołówstwo

◗

Ustawa z dnia

6

maja 2005 r.

o zmianie ustawy

o rybołówstwie (Dz.U. nr 96, poz.

807)

Możliwe będzie przekazywa-

nie tzw. kwot połowów ryb

przyznanych Polsce na Bałtyku

między armatorami, co ma

przyczynić się do lepszego ich

wykorzystania. Przekazywanie

kwot będzie się odbywało za

pośrednictwem ministra rolnic-

twa, na wspólny wniosek zain-

teresowanych armatorów. Nie

będzie możliwe handlowanie

kwotami przez armatorów, po-

nieważ są one przyznawane nie-

odpłatnie.

mk

16

CZERWCA

2005

17

CZERWCA

2005

■

Punkt Informacyjny MGiP, ul. Wspólna 2/4, 00-921 Warszawa, tel. (22) 693-50-40 (22) 693-43-88 , www.funduszestrukturalne.gov.pl e-mail: punktinformacyjny@mg.gov.pl

KTO MA ŚRODKI NA POŻYCZKI I PORĘCZENIA

◗

Środki na mikropożyczki dostało 20 funduszy: Lubelska Funda-

cja Rozwoju – Agencja Rozwoju Regionalnego, Fundacja Rozwo-

ju Regionu Pierzchnica, Mazowiecki Regionalny Fundusz Pożycz-

kowy Sp. z o.o., Fundacja na Rzecz Rozwoju Polskiego Rolnictwa,

Działdowska Agencja Rozwoju SA, Polska Fundacja Przedsiębior-

czości, Fundacja Wspierania Przedsiębiorczości Regionalnej, Pol-

ska Fundacja Przedsiębiorczości – subregionalne Fundusze Po-

życzkowe Wielkopolska Północ i „Kujawiak”, Fundacja Rozwoju

Śląska oraz Wspierania Inicjatyw Lokalnych, Rudzka Agencja Roz-

woju Inwestor Sp. z o.o, Fundacja Rozwoju Regionu Łukta, Sto-

warzyszenie Bielskie Centrum Przedsiębiorczości, Fundacja Roz-

woju Gminy Zelów, Koneckie Stowarzyszenie Wspierania Przed-

siębiorczości, Inicjatywa Mikro Sp. z o.o., Fundacja Rozwoju Re-

gionu Rabka, Małopolska Agencja Rozwoju Regionalnego SA,

Wielkopolska Agencja Rozwoju Przedsiębiorczości Sp. z o.o.

◗

Większymi środkami na poręczenia dysponuje 15 funduszy:

Pomorski Regionalny Fundusz Poręczeń: Kredytowych Sp. z o.o.,

Lubelski Fundusz Poręczeń Sp. z o.o., Bielski Fundusz Poręczeń

Sp. z o.o., Poznański Fundusz Poręczeń Kredytowych Sp. z o.o.,

Kujawsko-Pomorski Fundusz Poręczeń Kredytowych Sp. z o.o.,

Małopolska Agencja Rozwoju Regionalnego SA, Mazowiecki

Fundusz Poręczeń Kredytowych Sp. z o.o., Śląski Regionalny

Fundusz Poręczeniowy Sp. z o.o., Zachodniopomorski Regional-

ny Fundusz Poręczeń Kredytowych Sp. z o.o., Agencja Rozwoju

Lokalnego SA, Fundusz Wspierania Rozwoju Gospodarczego

Miasta Szczecina Sp. z o.o., Działdowska Agencja Rozwoju SA,

Nidzicka Fundacja Rozwoju „Nida”, Warmińsko-Mazurski Fun-

dusz Poręczeń Kredytowych Sp. z o.o.

BĘDĄ

OBOWIĄZYWAŁY

GAZETA PRAWNA NR 114 (1479) 14 CZERWCA 2005

FIRMA I KLIENT

H

enryk M. z Żywca posiadał

zdolność kredytową przy

podpisywaniu umowy

o udzieleniu kredytu. Został człon-

kiem SKOK-u, zaczął opłacać skład-

ki członkowskie po 20 zł miesięcz-

nie, wykupił udział i wkład człon-

kowski, jak przewiduje regulamin

udzielania kredytu. Otrzymał kredyt

w wysokości 25 zł, z oprocentowa-

niem preferencyjnym 12 proc.

w skali roku. Podpisał także, co

w umowie było zaznaczone niewiel-

kim drukiem, zapis, że w przypadku

nieterminowego spłacania, SKOK

może zażądać odsetki karne od po-

życzonego kapitału. Może też zażą-

dać zwrotu kredytu od poręczycieli.

Po kilku miesiącach od otrzymania

kredytu Henryk M. popadł w kłopo-

ty finansowe i nie stać go było na za-

płatę co miesiąc niewielkich rat po-

życzkowych. Jak twierdzi, nieświa-

domie przyjął na siebie obowiązek

zapłaty odsetek karnych. Te odsetki

to aż 80 proc. w skali roku. Pożycz-

kodawca nie przystał na renegocjo-

wanie umowy kredytowej.

Inaczej niż banki

Spółdzielcze Kasy Oszczędno-

ściowo-Kredytowe działają na in-

nych zasadach niż pozostałe insty-

tucje pożyczkowe. Ich członkami

mogą być osoby fizyczne, (także

prowadzące działalność gospodar-

czą) połączone ze SKOK-iem wię-

zią o charakterze zawodowym lub

organizacyjnym. Kasy przyjmują od

swoich członków depozyty oraz

udzielają im pożyczek i kredytów.

Okres, na jaki jest udzielany kredyt,

to zazwyczaj 36 miesiecy. Kredyty

udzielane są do 30 tys. zł.

Decyzja zależy od kasy

Podobnie jak w bankach, także

i w SKOK-ach istnieją tzw. trudne

kredyty, które są zagrożone, kredy-

tobiorcy ich nie spłacają regularnie

albo w ogóle. Mimo że wskaźnik tak

nietrafionych pożyczek jest stosun-

kowo niższy niż w bankach, to jed-

nak jest już bliski 14 proc. udzielo-

nych kredytów.

Nietrafiony kredyt miał, podob-

nie jak przedsiębiorca z Żywca, tak-

że inny właściciel małej firmy produ-

kującej fotele i kosze z wikliny Ste-

fan J. z Hajnówki (Podlaskie). Ale

czując jeszcze przed powstaniem

kryzysu w mikroprzedsiębiorstwie,

że jego sytuacja finansowa w firmie

może ulec znacznemu pogorszeniu,

pospieszył na rozmowy z przedsta-

wicielem miejscowego SKOK-u, któ-

remu był winien 18 tys. zł. Sytuacja

w jego firmie pogorszyła się, ponie-

waż z jego produktów zrezygnował

jeden z głównych odbiorców nie-

mieckich. Przedstawiciel SKOK-u

w porozumieniu z centralą kasy

uzgodnił, że na 6 miesięcy pożyczko-

dawca zawiesi spłacanie rat kapitało-

wych i odsetkowych. Stefanowi J.

udzielono więc półrocznej prolonga-

ty na spłatę długu. Przedsiębiorca

w tym czasie zobowiązał się poszu-

kać nowego odbiorcy poprzez zapy-

tania ofertowe adresowane bezpłat-

nie przez sieć 14 oddziałów polskich

Euro Info Centre. Po 5 miesiącach

Stefanowi J. udało się. Podpisał

umowę z czeskim odbiorcą, który

będzie eksportować wyroby z wikli-

ny na rynek austriacki.

W ostateczności egzekucja

Gdy rozmowy dotyczące restruk-

turyzacji zadłużenia nie powiodą

się, to spór między SKOK-iem a je-

go członkiem rozstrzyga Spółdziel-

czy Arbitraż Konsumencki (SAK),

w zakresie roszczeń pieniężnych

z tytułu niewykonania lub nienależy-

tego wykonania przez kasę czynno-

sci statutowych. Warunkiem roz-

strzygnięcia przez SAK jest uprzed-

nie wyczerpanie drogi postępowa-

nia reklamacyjnego lub brak odpo-

wiedzi na reklamacje w terminie 30

dni od dnia złożenia. Formą rekla-

macji może np. być próba renego-

cjowania warunków umowy

ze

SKOK-iem. Postępowaniem

przed SAK mogą zostać objęte spo-

ry powstałe po 1 października

2002 r., w których wartość przed-

miotu sporu nie jest jednak wyższa

niż 8 tys. zł. Wniosek o rozpatrzenie

sporu wnosi się na piśmie.

Orzeczenie arbitra jest dla kasy

ostateczne. SKOK obowiązany jest

wykonać orzeczenie w ciągu 14 dni

od otrzymania wypisu orzeczenia.

Zasady działania SAK są opubliko-

wane na stronach internetowych

pod adresem www.skok.pl.

Przy KSKOK działają także

Ośrodki Doradztwa Finansowego

i Konsumenckiego (ODFIK). Z ich

porady skorzystał Sławomir Z. z Ka-

towic, właściciel małego sklepu spo-

żywczo-warzywniczego. Półtora ro-

ku temu pożyczył w miejscowym

SKOK-u 7,5 tys. zł na kapitalny re-

mont swojego sklepu. Po remoncie

myślał, że jego sytuacja znacznie po-

prawi się. Ale było odwrotnie, klien-

tów było coraz mniej, mniejsze były

też obroty i zarobek. Spłata zadłuże-

nia była zagrożona. Dodatkowo Sła-

womir Z. był zadłużony w banku ko-

mercyjnym z tytułu tzw. pożyczki

w rachunku firmowym.

Doradca z katowickiego ODEFI-

K-u pomógł przedsiębiorcy wyjść

z matni zadłużenia. Przede wszyst-

kim zaproponował, by najpierw po-

szedł do SKOK-u, któremu był wi-

nien dwa razy wiecej niż w banku

i dlatego że zadłużenie bankowe

mogło jeszcze poczekać 7 miesięcy,

a przedsiebiorca płacił tylko odsetki

z korzystania z pożyczonych pienię-

dzy. Ale niestety miejscowy SKOK

nie poszedł na rękę przedsiębiorcy.

Przedsiębiorca więc za pomocą do-

radcy z ODEFIK-u skierował spra-

wę do SAK-u z prośbą o rozłożenie

spłaty rat na korzystniejsze warunki.

Orzeczenie SAK-u było na korzyść

przedsiębiorcy.

Andrzej Okrasiński

Strzeż się karnych odsetek w SKOK-u

■

Można renegocjować umowy

Witold Wołynie, dyrektor marketingu

SKOK PIAST

Istnieje możliwość zrestrukturyzowania zadłużenia,

w przypadku gdy po zaciągnięciu zobowiązania, na sku-

tek okoliczności niezależnych od członka SKOK-u, jego

sytuacja finansowa pogarsza się w sposób, który unie-

możliwia obsługę zadłużenia na pierwotnych warun-

kach, ale on sam posiada wolę i możliwości spłaty za-

dłużenia na innych warunkach, które w wystarczający

sposób zabezpieczają interesy SKOK-u.

W niektórych kasach (np. SKOK Piast) warunkiem

renegocjacji umowy pożyczkowej zawartej na działal-

ność gospodarczą jest przygotowanie i wdrożenie przez

pożyczkobiorcę realnego programu naprawczego, któ-

rego efektem ma być poprawa finansowa i majątkowa

pożyczkobiorcy. Wdrożenie takiego programu umożli-

wia dokonanie restrukturyzacji zadłużenia w SKOK-u

i dostosowanie nowych zasad spłaty zadłużenia do moż-

liwości finansowych pożyczkobiorcy.

■

Doradztwo finansowe

Mariusz Wielebski, Dział Marketingu

Krajowej Spółdzielczej Kasy

Oszczędnościowo-Kredytowej

Gdy pożyczkobiorca nie spłaca rat pożyczki,

SKOK podejmuje dwukrotną próbę kontaktu telefo-

nicznego z nim (zaraz po powstaniu przetermino-

wania oraz po wypowiedzeniu umowy pożyczko-

wej), wysyła dwa wezwania do zapłaty oraz osta-

teczne wypowiedzenie umowy pożyczkowej. W każ-

dym z pism członek SKOK-u otrzymuje 7-dniowy

okres umożliwiający mu spłatę zaległych rat i po-

wrót do normalnego harmonogramu spłat, a co za

tym idzie – wstrzymanie dalszych działań windyka-

cyjnych. Ponadto, na każdym etapie przetermino-

wania istnieje możliwość restrukturyzacji zadłuże-

nia na wniosek członka SKOK-u. Pożyczkobiorca

może skorzystać z bezpłatnej pomocy Ośrodków Do-

radztwa Finansowego i Konsumenckiego prowadzo-

nych przez SKEF.

SKOK-i chętnie udzielają pożyczek na rozkręce-

nie małego biznesu i przedsiębiorcy chętnie

z tego korzystają, jednak kasy – podobnie jak

banki – gdy klient nie spłaca pożyczki, o dług

upominają się zdecydowanie.

3

Interwencje

tel. 530 41 50

EKSPERCI WYJAŚNIAJĄ

Stan faktyczny

Co robić

■

Henryk M. nie był w stanie spłacić kredytu z powodu pogorszenia się

jego sytuacji finansowej. Po 2,5 roku niespłacania jego dług był

ponad pięć razy większy, niż pożyczył w miejscowym SKOK-u.

■

Powinien skorzystać z bezpłatnego poradnictwa ODFIK-u. Następnie

jeszcze raz spróbować porozmawiać z przedstawicielem centrali SKOK-u

i przedstawić swój plan naprawczy. W ostateczności może skierować

sprawę do sądu.

Redaktor Andrzej Okrasiński

z „Gazety Prawnej”

czeka na Państwa telefony

fik@infor.pl

@

22 530 40 34

Okopowa 58/72, 00-85 Warszawa

☎

✉

Krajowa Spółdzielcza Kasa Oszczędniościowo-Kredytowa, ul. Władysława IV 22, 81-743 Sopot, tel. (58) 55 09 600, fax (58) 55 09 601, e-mail: kskok@skok.pl www: //www.skok.pl

REKLAMA

W tym roku, podobnie jak w la-

tach wcześniejszych, duża część tury-

stów spędzi urlop w Polsce wyjeżdża-

jąc nad morze, w góry, nad jeziora.

Tam będzie wynajmować domki, po-

koje, rowery i próbować miło spędzić

czas. Jak widać wakacje to doskonały

pretekst do zastanowienia się nad

tym, czy nie warto pomyśleć o wła-

snym biznesie, choćby tylko na jeden

sezon. Pomysł ten jest wyjątkowo ku-

szący. W końcu rozkręcenie wakacyj-

nego biznesu nie wymaga dopełnia-

nia zbyt wielu formalności, a i zakres

opodatkowania działalności sezono-

wej nie jest aż tak skomplikowany, jak

mogłoby się wydawać. Co więcej, po-

datnicy mają tu całkiem dużo możli-

wości. Trzeba tylko podjąć decyzję,

co w określonej sytuacji jest dla nas

najkorzystniejsze.

Zastanów się, jaki

rozpocząć biznes

Możliwości jest dużo. Możemy wy-

najmować pokoje letnikom, zająć się

handlem obnośnym, sprzedażą pa-

miątek, możemy także wynajmować

turystom rowery, łódki, leżaki, a na-

wet zostać kierowcą turystycznej tak-

sówki. Jeśli posiadamy zdolności ku-

linarne, możemy także uruchomić

punkt gastronomiczny. Pierwszym

zatem i najważniejszym krokiem jest

podjęcie decyzji, co chcemy i co mo-

żemy robić.

Niestety samo podjęcie decyzji nie

wystarczy. Konieczne jest jeszcze do-

pełnienie kilku formalności. Ich zała-

twianie powinniśmy rozpocząć

w gminie. Tam zarejestrujemy działal-

ność albo, jeśli już taką prowadzimy

– rozszerzymy jej zakres, np. gdy wy-

najmujemy już pokoje, a teraz dodat-

kowo otworzymy punkt gastrono-

miczny. Niestety wpis do ewidencji

działalności gospodarczej kosztuje.

Musimy przygotować się na wydatek.

Nie jest on aż tak duży, bo wpis wy-

nosi 100 zł. Niemniej jednak jest to

obciążenie dla osoby rozpoczynają-

cej działalność tym większe, że dzia-

łalność ta być może będzie prowa-

dzona tylko w sezonie letnim w da-

nym roku, a potem już nie. Tylko wte-

dy, gdy składamy wniosek o zmianę

wpisu w ewidencji (gdy np. rozsze-

rzamy zakres wcześniej prowadzonej

działalności), opłata będzie niższa.

Zapłacimy wtedy tylko 50 zł.

Prowadzenie dzia-

łalności, nawet se-

zonowej, możemy

rozpocząć dopiero

po uzyskaniu wpi-

su do ewidencji.

Pytaj w gminie

o ograniczenia

O wszystkie szczegóły powinniśmy

zawsze pytać w naszej gminie. To

właśnie tam powinniśmy zapytać

m.in. o takie rzeczy, jak to, czy nie

zostały wyznaczone jakieś specjalne

miejsca, gdzie może być prowadzony

drobny handel. Pytajmy też o to, czy

nasza gmina nie ustanowiła jakichś

ograniczeń związanych z prowadze-

niem określonego rodzaju działalno-

ści. Unikniemy w ten sposób poten-

cjalnych kłopotów. Pytanie o takie

szczegóły ma swoje uzasadnienie.

Okazuje się bowiem, że pewne rodza-

je działalności obarczone są koniecz-

nością spełnienia dodatkowych wa-

runków. Dotyczy to np. prowadzenia

handlu obwoźnego i tzw. sprzedaży

z ręki. W tym przypadku obowiązują

określone wymagania sanitarne, któ-

re trzeba spełnić. Wszyscy zaintere-

sowani tą formą działalności powinni

sprawdzić zatem, jakie wymagania hi-

gieniczne i sanitarne obowiązują

w handlu obwoźnym, zwłaszcza gdy

dotyczy to środków spożywczych. Na

przykład handel obwoźny (lodami,

watą cukrową, kanapkami itp.) może

być prowadzony, tyle że nie w każ-

dym miejscu, a tylko na obszarach

wyznaczonych do tego celu przez

gminę i po uzyskaniu specjalnego ze-

zwolenia. Dlatego powinni uważać

wszyscy ci, którzy chcą handlować

lodami np. na plaży.

Pomyśl, co lepsze

– ryczałt czy karta

Podatnicy wykonujący określone

rodzaje działalności sezonowej mogą

wybrać opodatkowanie zryczałtowa-

nym podatkiem dochodowym lub

opłacać podatek w formie karty po-

datkowej. Niestety nie zawsze i nie

wszyscy mogą skorzystać z tych form

opodatkowania. Nie ma mowy o do-

konywaniu w tym przypadku wyboru

dowolnie, dyktowanego naszym ka-

prysem. W tym przypadku również

należy pamiętać o spełnieniu licz-

nych warunków.

Na opłacanie podatku w formie ry-

czałtu mogą zdecydować się osoby

prowadzące pozarolniczą działalność

gospodarczą, a więc działalność za-

robkową wykonywaną w sposób zor-

ganizowany i ciągły, prowadzoną we

własnym imieniu i na własny rachu-

nek, z której uzyskane przychody nie

są zaliczane do innych przychodów,

jeśli w poprzednim roku podatko-

wym obroty firmy nie przekroczyły

kwoty 250 000 euro. Kwotę tę przeli-

cza się na walutę polską według śred-

niego kursu euro ogłoszonego przez

NBP z dnia 1 października poprze-

dzającego rok podatkowy. Aby sko-

rzystać z tej formy opodatkowania,

należy złożyć pisemne oświadczenie

naczelnikowi urzędu skarbowego wła-

ściwemu ze względu na miejsce za-

mieszkania podatnika. Oświadczenie

– w przypadku działających podatni-

ków – należy złożyć do 20 stycznia

roku podatkowego (ale tylko w przy-

padku zmiany formy opodatkowania,

np. z zasad ogólnych na ryczałt),

a w przypadku podatników rozpoczy-

nających działalność gospodarczą

w trakcie roku podatkowego – nie

później niż w dniu uzyskania pierw-

szego przychodu.

W przypadku opodatkowania ry-

czałtem przedsiębiorca jest zobowią-

zany prowadzić dla każdego roku po-

datkowego ewidencję przychodów

oraz wykaz środków trwałych oraz

wartości niematerialnych i prawnych,

a także ewidencję wyposażenia, jak

też posiadać i przechowywać dowody

zakupu towarów i materiałów.

W przypadku ryczałtu od przycho-

dów ewidencjonowanych istnieje

obowiązek płacenia podatku do 20

dnia następnego miesiąca, a za gru-

dzień podatek rozliczany jest w ze-

znaniu rocznym, które składa się do

31 stycznia następnego roku na for-

mularzu PIT-28. Stawki zryczałtowa-

nego podatku wynoszą 20; 17; 8,5;

5,5 oraz 3 proc. Żeby dowiedzieć się,

jaką stawkę zastosować do określone-

go rodzaju działalności, należy zerk-

nąć do przepisów ustawy o zryczałto-

wanym podatku dochodowym od

niektórych przychodów osiąganych

przez osoby fizyczne. To właśnie

w przepisach tej ustawy dokładnie

wskazano rodzaje działalności i przy-

porządkowano im właściwe stawki

ryczałtu.

Na przykład zapłacimy 17 proc. ry-

czałtu od przychodów ze świadczo-

nych usług hoteli (PKWiU grupa

55.1), świadczonych przez obiekty

noclegowe turystyki oraz inne miej-

sca krótkotrwałego zakwaterowania

(PKWiU grupa 55.2). Z kolei z tytu-

łu działalności usługowej w zakresie

handlu zapłacimy tylko 3 proc. ry-

czałtu. Podobnie z działalności ga-

stronomicznej (z wyjątkiem przycho-

dów ze sprzedaży napojów o zawarto-

ści alkoholu powyżej 1,5 proc., bo

w tym ostatnim przypadku stawka ry-

czałtu wynosi 8,5 proc.).

Ponieważ ustawa nie mówi nic

o możliwości zawieszenia działalno-

ści prowadzonej sezonowo, można

stąd wnioskować, że podatnicy, któ-

rzy zdecydują się na opłacanie podat-

ku w formie ryczałtu od przychodów

ewidencjonowanych, a prowadzą ta-

ką działalność, nie będą po prostu

wpłacali podatku za miesiące, za któ-

re nie osiągają przychodów, a podsu-

mowania dokonają w zeznaniu rocz-

nym (PIT-28).

Ryczałt od przychodów ewidencjo-

nowanych, podobnie zresztą jak inne

formy opodatkowania, posiada tyleż

samo zalet, co wad. Wybierając ry-

czałtową formę opodatkowania, po-

zbawiamy się możliwości wspólnego

rozliczenia z małżonkiem. Na tym

jednak nie koniec. Nie mamy też

możliwości zaliczenia określonych

wydatków do kosztów uzyskania

przychodów, przez co nie możemy

www.gazetaprawna.pl

FIRMA I KLIENT

GAZETA PRAWNA NR 114 (1479) 14 CZERWCA 2005

INSTRUK

CJA

ETAP 1

ETAP 2

ETAP 3

Wszyscy zainteresowani

prowadzeniem działal-

ności sezonowej muszą

pamiętać o jednej istot-

nej zasadzie – jeśli chcą

świadczyć usługi letni-

kom, w większości przy-

padków będą skazani sa-

mi na siebie. A to ozna-

cza, że nikt nie pomoże

im w załatwianiu formal-

ności. Wszystkiego będą

musieli dopilnować sa-

mi, w tym także termi-

nów, w jakich muszą po-

wiadomić organy podat-

kowe o pewnych zdarze-

niach czy też wpłacić na-

leżny podatek.

PAMIĘTAJ

Gdy działający przedsię-

biorca (np. wynajmujący

pokoje w małym hoteli-

ku) nie dokona wyboru

formy opodatkowania do

20 stycznia roku podat-

kowego – przyjmuje się,

że wybrał tę formę opo-

datkowania, z której ko-

rzystał w poprzednim ro-

ku podatkowym.

PAMIĘTAJ

prowadzić w 2005 r.

działalność sezonową

Jak

WYBIERZ NAJLEPSZĄ DLA SIEBIE FORMĘ OPODATKOWANIA

GAZETA PRAWNA NR 114 (1479) 14 CZERWCA 2005

FIRMA I KLIENT

www.gazetaprawna.pl

5

zmniejszyć podstawy opodatkowania.

Tym samym nie ma możliwości pokry-

cia ewentualnych strat, jakie możemy

ponieść. Z drugiej jednak strony pła-

cąc ryczałt jesteśmy w stanie określić

wielkość płaconego podatku w po-

szczególnych miesiącach, wiedząc na

jakiego rzędu przychody możemy li-

czyć. Dużym plusem jest też to, że nie

trzeba składać comiesięcznych dekla-

racji. W przypadku ryczałtu jest też

mniej skomplikowana księgowość niż

przy zasadach ogólnych.

Inną formą opodatkowania, z której

mogą skorzystać podatnicy, jest opła-

canie podatku w formie karty podat-

kowej. Niestety z tej formy opodatko-

wania nie skorzystają też wszyscy,

a tylko ci podatnicy, którzy spełniają

określone warunki.

Z karty podatkowej mogą skorzy-

stać osoby fizyczne prowadzące sa-

modzielnie działalność gospodarczą

oraz spółki cywilne osób fizycznych.

Warto też – przed dokonaniem wybo-

ru – sprawdzić, czy podatnik spełnia

kryterium branżowe wynikające z za-

łącznika nr 3 do ustawy i jego 12 ta-

bel. Znalazły się tam m.in. działalność

usługowa w zakresie handlu detalicz-

nego żywnością, napojami, wyrobami

tytoniowymi oraz kwiatami, działal-

ność usługowa w zakresie handlu de-

talicznego artykułami nieżywnościo-

wymi (z pewnymi wyłączeniami),

działalność w zakresie sprzedaży do-

mowych posiłków w mieszkaniach

z wyłączeniem sprzedaży napojów al-

koholowych o zawartości powyżej 1,5

proc. alkoholu uzależniona od ilości

posiłków i liczby mieszkańców miej-

scowości, w której wykonywane są

usługi, działalność w zakresie usług tu-

rystycznych, wynajmowania pokoi go-

ścinnych, a także działalność gastro-

nomiczna z wyłączeniem sprzedaży

napojów alkoholowych o zawartości

powyżej 1,5 proc. alkoholu – w tym

sprzedaż lodów z automatu oraz dzia-

łalność w zakresie usług transporto-

wych wykonywanych przy użyciu jed-

nego pojazdu (w czterech ścisłych

specjalnościach).

Karta podatkowa to prosta i w su-

mie dosyć atrakcyjna forma opodatko-

wania. Podatnicy opodatkowani w ten

sposób zwolnieni są z obowiązku pro-

wadzenia ksiąg, składania zeznań

rocznych, a także deklaracji o wysoko-

ści uzyskanych dochodów i wpłacania

zaliczek na podatek dochodowy.

Aby skorzystać z tej formy opodat-

kowania, musimy złożyć wniosek o za-

stosowanie opodatkowania w tej for-

mie. Termin złożenia wniosku uzależ-

niony jest od tego, czy rozpoczynamy

działalność gospodarczą w trakcie ro-

ku podatkowego (tu wniosek należy

złożyć przed rozpoczęciem działalno-

ści), czy też działalność już prowadzi-

liśmy, ale chcemy zmienić formę opo-

datkowania (wtedy wniosek należy

złożyć do 20 stycznia). Podatnicy,

którzy prowadzili działalność w la-

tach poprzednich i płacili kartę podat-

kową, nie muszą składać takiego

wniosku, jeśli chcą być opodatkowani

nadal w tej formie. W ich przypadku

nic się nie zmienia.

Stawka podatku w formie karty po-

datkowej jest stawką miesięczną i –

w zależności od rodzaju działalności

– ma charakter ściśle określonej kwo-

ty pieniężnej, kwoty pieniężnej mno-

żonej przez ilość (np. godzinę),

dwóch kwot określających maksimum

lub minimum podatku. Kwota stawki

karty podatkowej jest też uzależniona

od liczby zatrudnianych osób oraz

liczby mieszkańców miejscowości,

w której znajduje się siedziba podatni-

ka (liczbę mieszkańców ustala się na

31 grudnia poprzedniego roku podat-

kowego).

Podatnicy mogą zdecydować się

także na opodatkowanie dochodów

uzyskiwanych z działalności sezono-

wej 19-proc. podatkiem liniowym.

Zastanów się, czy

płacić podatek

według skali

Podatnicy prowadzący działalność

sezonową mogą także – jeśli nie zde-

cydują się na wybór innej formy opo-

datkowania – opłacać podatek na za-

sadach ogólnych, czyli według obo-

wiązującej skali podatkowej. Wtedy

podatek płacony jest według skali po-

datkowej (19, 30 lub 40 proc. w zależ-

ności od wielkości dochodu). W tym

przypadku dochód ustalany jest na

podstawie księgi przychodów i roz-

chodów. Podatnik sam oblicza zalicz-

ki na podatek za poszczególne miesią-

ce i do 20 dnia następnego miesiąca

składa deklaracje PIT-5. Za grudzień

zaliczka płacona jest w wysokości za-

liczki za listopad w terminie do 20

grudnia (bez konieczności składania

PIT-5). Rozliczenie podatku następu-

je poprzez złożenie zeznania roczne-

go do 30 kwietnia następnego roku.

Dla podatników, którzy chcą sko-

rzystać z opodatkowania swoich do-

chodów według stawek obowiązującej

skali podatkowej, ważna może okazać

się informacja dotycząca zwolnienia

niektórych dochodów z podatku. Po-

datku nie muszą zatem płacić podat-

nicy uzyskujący dochody z wynajmu

pokoi gościnnych, w

budynkach

mieszkalnych położonych na terenach

wiejskich w gospodarstwie rolnym,

osobom przebywającym na wypo-

czynku oraz dochody uzyskane z tytu-

łu wyżywienia tych osób. Jest tylko je-

den warunek. Liczba wynajmowa-

nych pokoi nie może przekraczać 5.

Jeśli zatem – nawet sezonowo – chce-

my wynajmować więcej niż 5 pokoi,

musimy liczyć się z koniecznością za-

płacenia podatku.

Sprawdź, ile wyniesie

podatek

od nieruchomości

Osoby wynajmujące letnikom po-

koje często mają kłopoty z prawidło-

wym zakwalifikowaniem posiada-

nych przez nie obiektów. Nie wiedzą,

czy traktować je tak, jak obiekty wy-

korzystywane w działalności gospo-

darczej, czy też nie. A prawidłowa

kwalifikacja ma niebagatelne znacze-

nie dla obciążeń podatkiem od nieru-

chomości.

Prowadzenie działalności sezono-

wej może łączyć się z obowiązkiem

zapłacenia podatku od nieruchomo-

ści. W końcu wynajmowanie pokoi

letnikom to nic innego, jak udostęp-

nianie im nieruchomości, a od nieru-

chomości należy zapłacić podatek.

Co do zasady opodatkowaniu podat-

kiem od nieruchomości podlegają

nieruchomości lub obiekty budowla-

ne takie jak: grunty, budynki lub ich

części, a także budowle lub ich części

związane z prowadzeniem działalno-

ści gospodarczej. W zależności od te-

go, czy nieruchomość zostanie za-

kwalifikowana do związanej z prowa-

dzeniem działalności gospodarczej,

czy nie – podatnik zapłaci różne

stawki podatku. Oczywiście będą

one odpowiednio wyższe w przypad-

ku, gdy nieruchomość związana jest

z prowadzeniem działalności gospo-

darczej.

Stawki podatku od nieruchomości

określa rada gminy w drodze uchwały.

Stawki te nie mogą jednak przekro-

czyć kwot określonych w ustawie

o podatkach i opłatach lokalnych.

Z przepisów tej ustawy wynika wyraź-

nie, że stawki podatku od gruntów

związanych z prowadzeniem działal-

ności gospodarczej, bez względu na

sposób zakwalifikowania w ewidencji

gruntów i budynków, wynoszą nie wię-

cej niż 0,66 zł od 1 mkw. powierzch-

ni. Natomiast wysokość stawek podat-

ku od nieruchomości od budynków

lub ich części wynosi:

◗

0,54 zł od 1 mkw. – przy budynkach

mieszkalnych,

◗

17,98 zł od 1 mkw. powierzchni

użytkowej – od budynków związa-

nych z prowadzeniem działalności

gospodarczej oraz od budynków

mieszkalnych lub ich części zajętych

na prowadzenie działalności gospo-

darczej.

PRZYKŁAD

Pani Jadzia i jej mąż wynajmują

pokoje letnikom. Mają do dyspo-

zycji gości 8 pokoi różnej wielko-

ści. Pokoje wynajmują głównie

w sezonie letnim. Podatek od

nieruchomości zapłacą według

wyższej stawki. Budynek miesz-

kalny jest w końcu wykorzysty-

wany w działalności gospodar-

czej. Właściwa będzie tu zatem

stawka 17,982 zł od 1 mkw.,

a nie 0,54 zł za 1 mkw. Bez zna-

czenia pozostaje przy tym, że

budynek wykorzystywany jest je-

dynie w części do prowadzonej

działalności.

Potwierdził to także minister fi-

nansów w piśmie z 19 maja

2001 r. stwierdzając, że wystar-

czy fakt, że budowla jest wyko-

rzystywana jedynie okazjonalnie

albo nie w całości do prowadzo-

nej działalności gospodarczej,

by podlegać podatkowi od nieru-

chomości.

WYBIERZ NAJLEPSZĄ DLA SIEBIE FORMĘ OPODATKOWANIA

INSTRUK

CJA

ETAP 4

ETAP 5

Podatek od nieruchomo-

ści należy zapłacić także

wtedy, gdy nierucho-

mość lub obiekt budow-

lany wykorzystywany jest

sezonowo.

PAMIĘTAJ

Podatnicy rozliczający działalność sezonową na zasadach ogól-

nych (lub ryczałtem ewidencjonowanym) nawet jeśli złożą zawia-

domienie o zawieszeniu działalności na pewien okres, nadal mu-

szą wypełniać określone obowiązki, a więc w przypadku ryczałtu

ewidencjonowanego – muszą złożyć zeznanie roczne, a w przy-

padku zasad ogólnych – muszą składać comiesięczne deklaracje

PIT-5 o osiągniętym dochodzie, mimo że faktycznie nie prowadzą

w tym okresie działalności i nie uzyskują dochodu, a po upływie

roku muszą złożyć zeznanie roczne.

PAMIĘTAJ

KIEDY MOŻNA UTRACIĆ PRAWO

DO KARTY PODATKOWEJ

Prowadzenie działalności sezonowej polega na tym, że po okresie,

w którym jest ona prowadzona, następuje przynajmniej częściowy

zanik aktywności gospodarczej. W takich przypadkach podatnicy

najczęściej zawieszają działalność, czekając na kolejny sezon.

W przypadku podatników opodatkowanych kartą podatkową w ta-

kich sytuacjach nie pobiera się podatku opłacanego w formie karty

podatkowej za cały okres przerwy trwającej nieprzerwanie co naj-

mniej 10 dni w wysokości 1/30 miesięcznej należności za każdy dzień

przerwy, jeżeli podatnik zawiadomi o tej przerwie najpóźniej w dniu

jej rozpoczęcia i w dniu poprzedzającym dzień jej zakończenia. W sy-

tuacji gdy przerwa w prowadzeniu działalności została spowodowa-

na chorobą, podatnik zawiadamia właściwego naczelnika urzędu

skarbowego o okresie przerwy, wynikającym ze zwolnienia lekarskie-

go, w dniu rozpoczęcia działalności po tej przerwie. W tym okresie

podatek nie jest pobierany. Problemy zaczynają się jednak wtedy,

gdy pojawią się goście chcący przenocować u podatnika prowadzą-

cego mały pensjonat. Przyjęcie gości w takiej sytuacji naraża podat-

nika na konsekwencje karne skarbowe oraz utratę prawa do korzy-

stania z karty. Z kolei nieprzyjęcie gości – skutkuje utratą klientów.

www.gazetaprawna.pl

FIRMA I KLIENT

GAZETA PRAWNA NR 114 (1479) 14 CZERWCA 2005

6

Poznaj zasady

opodatkowania VAT

Prowadzenie działalności gospo-

darczej niestety bardzo często nie

pozostaje bez wpływu na określone

obowiązki związane z VAT. Nie dzi-

wi zatem, że również osoby rozpo-

czynające – lub już prowadzące dzia-

łalność sezonową – mają liczne wąt-

pliwości związane z tym, czy VAT

muszą płacić, czy też obowiązek ten

ich nie dotyczy. Często osoby wynaj-

mujące rowery czy otwierające na

wakacje kramiki z pamiątkami zasta-

nawiają się, czy w ogóle można mó-

wić o nich jak o podatnikach VAT.

Wątpliwości związane z tym wyjaśnił

Przemysław Skorupa, doradca po-

datkowy z Baker & McKenzie Do-

radztwo Podatkowe.

Podkreślił, że podatnikami tego

podatku są osoby prawne, jednostki

organizacyjne niemające osobowo-

ści prawnej oraz osoby fizyczne, wy-

konujące samodzielnie działalność

gospodarczą. Tak przynajmniej wy-

nika z ustawy. Ale ustawa zawiera

specyficzną definicję działalności

gospodarczej. Obejmuje ona wszelką

działalność producentów, handlow-

ców lub usługodawców, w tym pod-

miotów pozyskujących zasoby natu-

ralne, oraz rolników, a także działal-

ność osób wykonujących wolne za-

wody, również wtedy, gdy czynność

została wykonana jednorazowo

w okolicznościach wskazujących na

zamiar wykonywania czynności

w sposób częstotliwy. Jeżeli działal-

ność taka prowadzona jest samo-

dzielnie, w sposób częstotliwy (nie

jest to jedynie okazjonalny wynajem

np. prywatnego roweru), wówczas

należy uznać, iż dana osoba prowa-

dzi działalność gospodarczą. Konse-

kwentnie, osoba taka jest podatni-

kiem VAT. Odrębną kwestią jest jed-

nak to, czy powinna płacić VAT do

urzędu skarbowego i spełniać wszel-

kie wymogi dokumentacyjne.

W takich sytuacjach – jak podkre-

śla ekspert – najczęściej będą mogły

znaleźć zastosowanie tzw. szczegól-

ne procedury dotyczące drobnych

przedsiębiorców. Okazuje się bo-

wiem, że podatnicy, u których war-

tość sprzedaży opodatkowanej nie

przekroczyła łącznie w poprzednim

roku podatkowym równowartości

10 000 euro, są zwolnieni z VAT.

Z VAT zwolnieni są też podatnicy

rozpoczynający działalność w ciągu

roku podatkowego, jeżeli przewidy-

wana przez nich wartość sprzedaży

nie przekroczy, w proporcji do okre-

su prowadzonej sprzedaży, równo-

wartości 10 000 euro. W przypadku

działalności wykonywanej sezonowo

w większości przypadków nie będzie

zatem konieczności rozliczania VAT

właśnie z uwagi na fakt nieprzekro-

czenia określonych progów. Istotne

jest jednak to, że w przypadku zwol-

nienia z podatku trzeba prowadzić

ewidencję sprzedaży, która pozwala-

łaby określić, czy podatnik nie prze-

kroczył wspomnianego wcześniej

progu – podkreśla Przemysław Sko-

rupa.

Tym samym zawsze wtedy, gdy

podatnik przekroczy określone pro-

gi kwotowe lub zrezygnuje ze zwol-

nienia, będzie zobowiązany roz-

liczać VAT na zasadach ogólnych.

Muszą o tym pamiętać wszyscy pro-

wadzący działalność sezono-

wą lub taką działalnością zaintere-

sowani.

Dużym uproszczeniem może oka-

zać się składanie kwartalnych (w

miejsce miesięcznych) deklaracji

podatkowych, w sytuacji gdy podat-

nik jest tzw. małym podatnikiem.

Należy przy tym pamiętać, że dekla-

racje VAT-7 (lub VAT-7K) składane

są niezależnie od tego, czy podatnik

dokonał w danym okresie jakiejś

czynności opodatkowanej. A to

oznacza, że osoby prowadzące dzia-

łalność sezonową będą musiały skła-

dać tzw. deklaracje zerowe w okre-

sach, w których nie jest prowadzona

działalność.

Anna Wojda

WYBIERZ NAJLEPSZĄ DLA SIEBIE FORMĘ OPODATKOWANIA

INSTRUK

CJA

Kiedy od wynajmu pokoi

nie trzeba płacić podatku

Mieszkam na wsi. Nie posiadam gospodarstwa rolnego. Czy jeśli

wynajmuję pokoje gościnne i jest ich mniej niż 5, muszę płacić po-

datek? Słyszałam, że w takim przypadku przysługuje zwolnienie

od podatku. Czy rzeczywiście?

Tak, rzeczywiście zwolnione od podatku dochodowego są dochody uzy-

skane z tytułu wynajmu pokoi gościnnych, jeżeli liczba wynajmowanych po-

koi nie przekracza 5. Zwolnienie to dotyczy jednak takiej sytuacji, kiedy po-

koje wynajmowane są w budynkach mieszkalnych położonych na terenach

wiejskich w gospodarstwie rolnym. Gospodarstwem rolnym jest obszar

gruntów o łącznej powierzchni przekraczającej 1 ha lub 1 ha przeliczenio-

wy, stanowiących własność lub znajdujących się w posiadaniu osoby fizycz-

nej, osoby prawnej albo jednostki organizacyjnej, w tym spółki nieposiada-

jącej osobowości prawnej. A to oznacza, że w tym przypadku nie będzie

przysługiwało zwolnienie. Słuszność takiego założenia potwierdziło też Mi-

nisterstwo Finansów w piśmie z 2 marca 2003 r. (bez sygnatury). Zwolnie-

niem mogą być zatem objęci tylko prowadzący wynajem do 5 pokoi na te-

renie wiejskim, pod warunkiem że posiadają gospodarstwo rolne.

W takim przypadku nie ma też znaczenia dla powstania obowiązku po-

datkowego fakt, że ustawa o podatkach i opłatach lokalnych nie zalicza do

działalności gospodarczej wynajmu turystom pokoi gościnnych w budyn-

kach mieszkalnych znajdujących się na obszarach wiejskich przez osoby ze

stałym miejscem pobytu w gminie położonej na tym terenie, jeżeli liczba

pokoi przeznaczonych do wynajęcia nie przekracza 5. Definicja działalno-

ści gospodarczej, jaką posługuje się ustawa o podatkach i opłatach lokal-

nych, została bowiem stworzona wyłącznie na użytek tej ustawy.

Czy mogę uruchomić

turystyczną taksówkę

Chciałbym w te wakacje zaproponować wypoczywającym w na-

szej miejscowości turystom nowy rodzaj rozrywki, tzw. turystyczną

taksówkę. Czy mogę to zrobić?

Tak, nic nie stoi na przeszkodzie, aby mógł pan prowadzić tego rodzaju

działalność pod warunkiem jednak, że posiada pan licencję na wykonywanie

transportu drogowego. Licencja udzielana jest na określony pojazd i obszar

obejmujący gminę lub gminy sąsiadujące – po uprzednim zawarciu przez nie

porozumienia. Warto pamiętać, że licencji nie dostaniemy z urzędu. Musimy

się o nią postarać. W tym celu należy złożyć pisemny wniosek. Do wniosku

o udzielenie licencji należy dołączyć m.in. odpis z ewidencji działalności go-

spodarczej, kserokopię zaświadczenia o nadaniu numeru identyfikacji staty-

stycznej (REGON), kserokopię zaświadczenia o nadaniu numeru identyfika-

cji podatkowej (NIP) itp. Podatnicy prowadzący sezonową działalność usłu-

gową polegającą na przewozie tzw. taksówką turystyczną mają też obowią-

zek, przy zaistnieniu ogólnych przesłanek, stosować kasy fiskalne. Kasy reje-

strujące stosowane przez taksówkarzy są tzw. kasami o zastosowaniu specjal-

nym i różnią się nieco od kas stosowanych przez pozostałych podatników.

Warto też pamiętać, że samochód wykorzystywany do prowadzonej se-

zonowo działalności przewozu osób będzie środkiem trwałym i w związku

z tym istnieje obowiązek prowadzenia przez właściciela taksówki osobowej

opłacającego ryczałt ewidencjonowany wykazu środków trwałych oraz war-

tości niematerialnych i prawnych – co potwierdziło również Ministerstwo

Finansów w piśmie z 15 lipca 1997 r. (PO 2/AŁ-3885/97/0636), które za-

chowuje aktualność również w obecnym stanie prawnym.

Ile wyniesie stawka podatku

Mam niewielki pensjonat. Świadczę usługi hotelarskie. Zdecydo-

wałem się na wybór ryczałtu ewidencjonowanego. Ile wynosi staw-

ka tego ryczałtu? Słyszałem, że podobno 20 proc. Może powinie-

nem zdecydować się na płacenie podatku według skali podatko-

wej? Wtedy płaciłbym tylko 19 proc.

O tym, ile wynoszą stawki ryczałtu od przychodów ewidencjonowanych,

rozstrzygają przepisy ustawy. Wynika z nich wyraźnie, że ryczałt w przy-

padku świadczenia usług hoteli (PKWiU grupa 55.1), świadczonych przez

obiekty noclegowe turystyki oraz inne miejsca krótkotrwałego zakwatero-

wania (PKWiU grupa 55.2) wynosi 17 proc. A to oznacza, że podatnik za-

płaci od uzyskanych przychodów podatek według stawki 17 proc. Wybór

był zatem słuszny. Wyjaśniło to szczegółowo Ministerstwo Finansów w pi-

śmie z 10 kwietna 2003 r. Resort przypomniał też w piśmie, że od począt-

ku 2003 r. podatnicy świadczący usługi polegające na wynajmie pokoi go-

ścinnych i domków turystycznych (w tym wydawanie posiłków), jeżeli łącz-

na liczba pokoi (w tym także w domkach turystycznych) nie przekracza 12,

mogą korzystać z opodatkowania w formie karty podatkowej.

woj

CZYTELNICY PYTAJĄ

ETAP 6

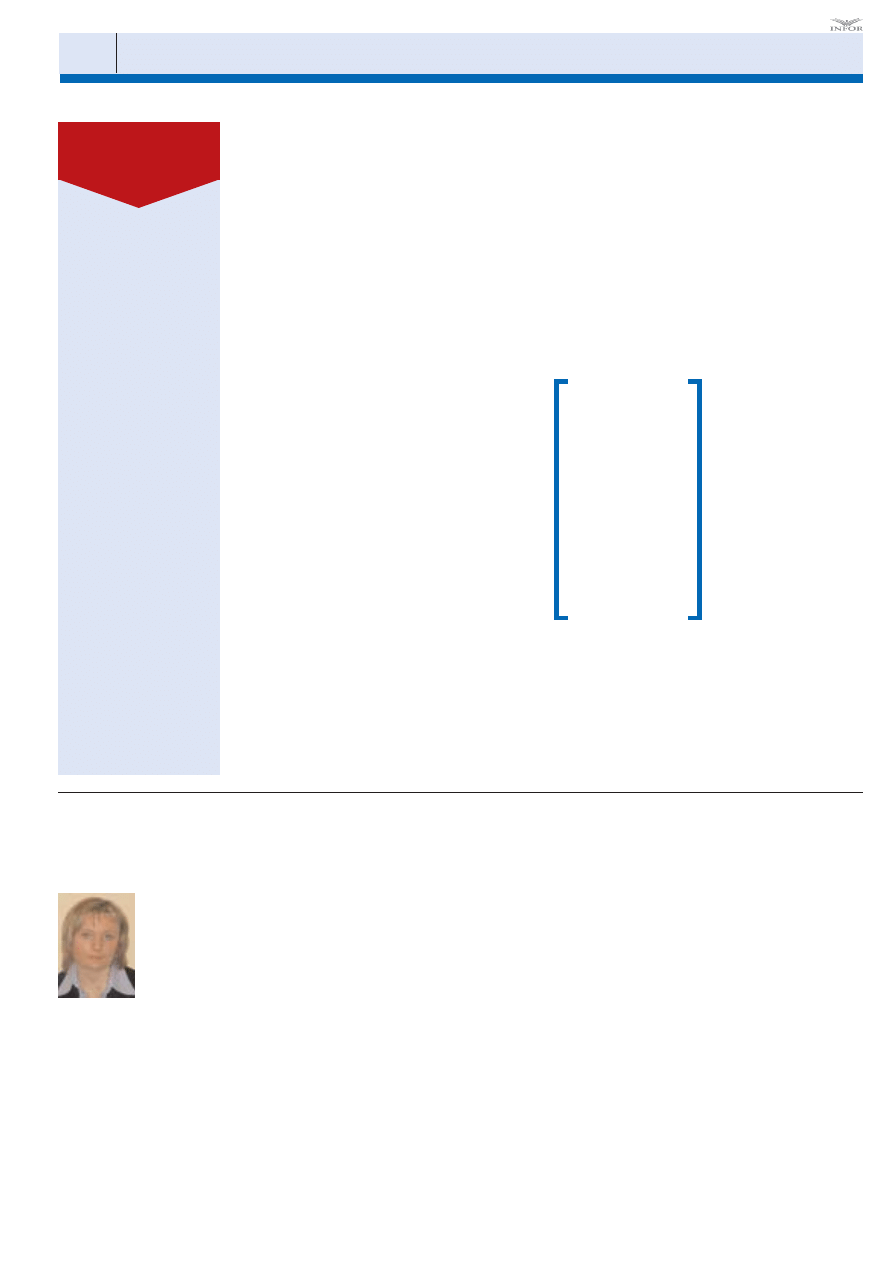

Formy opodatkowania działalności sezonowej

Zasady ogólne

Podatek obliczany według

skali podatkowej (stawki

19, 30 i 40 proc.)

Podatnik jest obowiązany

do prowadzenia podatkowej

księgi przychodów

i rozchodów

Uzyskany przychód można

pomniejszyć o koszty uzy-

skania przychodów

Podatnik składa co miesiąc

deklarację PIT-5 i wpłaca

zaliczę na podatek. Do 30

kwietnia po upływie roku

podatkowego podatnik skła-

da deklarację roczną

Ryczałt ewidencjonowany

Stawki wynoszą w zależno-

ści od rodzaju działalności

20; 17; 8,5; 5,5 oraz

3 proc.

Nie ma obowiązku prowa-

dzenia ksiąg, ale trzeba

prowadzić ewidencję

przychodów

Nie ma takiej możliwości

Podatnik obowiązany jest

co miesiąc obliczać ryczałt

i wpłacać go na rachunek

urzędu skarbowego do 20

dnia następnego miesiąca.

Do 31 stycznia następnego

roku składa się zeznanie na

formularzu PIT-28

Karta podatkowa

Wysokość podatku w for-

mie karty podatkowej stano-

wi miesięczną stawkę i –

w zależności od rodzaju

działalności – ma charakter

ściśle określonej kwoty pie-

niężnej

Nie ma obowiązku prowa-

dzenia ksiąg

Nie ma takiej możliwości

Podatnik nie składa comie-

sięcznych deklaracji, ale do

31 stycznia po upływie roku

podatkowego składa roczną

deklarację PIT-16A o wyso-

kości składki na powszech-

ne ubezpieczenie zdrowot-

ne, zapłaconej i odliczonej

od karty podatkowej w po-

szczególnych miesiącach ro-

ku podatkowego

fik@infor.pl

@

22 530 40 34

Okopowa 58/72, 01-042 Warszawa

☎

✉

■

Instytut Zarządzania, ul. Kolegiacka 8, 02-946 Warszawa, tel. (022) 321 02 01; fax: (022) 321 02 02 www.instytut.org.pl e-mail: anna.pochwalska@instytut.org.pl

www.gazetaprawna.pl

GAZETA PRAWNA NR 114 (1479) 14 CZERWCA 2005

FIRMA I KLIENT

Praca w firmie

7

P

olska Mapa Motywacji to pierw-

sze tak reprezentatywne dla ogó-

łu Polaków badanie pozamaterialnej

motywacji pracowników. Prowadzo-

ne było w marcu i kwietniu 2005 r.

za pomocą narzędzia Mapa Moty-

wacji® opracowanego przez Tra-

ining Partners. Próba badawcza wy-

niosła 1572 osoby, zaś ankietowani

byli przedstawicielami 61 przedsię-

biorstw. Ankietowani wypełniali

kwestionariusz w formie elektronicz-

nej on-line, na stronach Pracuj.pl.

O co pytano

Badane osoby poproszono, aby

dwukrotnie ustosunkowały się do

25 zawartych w ankiecie motywa-

torów. Po pierwsze – na ile dany

czynnik motywuje ich do pracy,

w skali ocen od 1 do 5. Piątka

oznaczała: „bardzo mnie motywu-

je, odczuwam duże potrzeby zwią-

zane z tym czynnikiem, a jeśli wi-

dzę szanse zaspokojenia tych ocze-

kiwań, daję z siebie wszystko”. Je-

dynka natomiast: „słabo mnie mo-

tywuje, jeśli miałbym być mobilizo-

wany do pracy z uwzględnieniem

tylko tego czynnika, niewiele się

osiągnie”. Średnie ocen związane

z tym pytaniem ilustruje tabela 1,

w kolumnie „Jak mnie motywuje”.

Po drugie – co badane osoby są-

dzą o systemie motywacyjnym swo-

jej firmy – czy istnieje i jak jest stoso-

wany w praktyce. Ankietowani opi-

niowali też działania motywacyjne

podejmowane przez swojego szefa.

Piątka oznaczała: „ten czynnik wy-

stępuje u mnie w firmie w znacznym

stopniu, a do jego roli przykłada się

dużo uwagi i wysiłku”. Jedynka zaś:

„o tym czynniku u mnie w firmie

nikt nie pamięta, nikt nie stara się

mnie motywować w ten sposób”.

Wyniki obrazuje w tabeli 1 kolumna

„Czy występuje u mnie w firmie”.

Co nas motywuje

Trzy czynniki, które najbardziej

motywują Polaków, to:

◗

docenianie ich zaangażowania

i sukcesów,

◗

dobra atmosfera w pracy,

◗

precyzyjnie wyznaczone cele i za-

dania.

Na kolejnych miejscach znalazły

się pewność zatrudnienia i delego-

wanie zadań związanych z rozwo-

jem zawodowym pracownika.

Wymienione trzy pierwsze czyn-

niki zdecydowanie związane są

z odpowiedzialnością szefa danego

zespołu, kierownika liniowego.

Osoby z działu personalnego do-

starczają wprawdzie narzędzi mo-

tywacyjnych, np. organizując wy-

jazdy integracyjne, które poprawia-

ją atmosferę pracy. Ale bez odpo-

wiedniej postawy i zachowań szefa,

pracownik nie będzie się czuł umo-

tywowany. Kluczowa jest zatem

w tym względzie rola przełożone-

go, który jasno precyzuje swoje

oczekiwania, wyznacza terminy

wykonania zadań, określa mierniki

sukcesu i upewnia się, że pracow-

nik je rozumie i akceptuje. A potem

pisemnie podsumowuje ustalenia.

Analizując pierwszą dziesiątkę

najbardziej motywujących czynni-

ków należy zauważyć, że to przede

wszystkim bezpośredni przełożony

decyduje o sposobach delegowania

zadań, rozszerzeniu decyzyjności,

rozliczaniu z wyników i umożliwie-

niu pracownikom udziału w plano-

waniu. Działania pionu personalne-

go mają natomiast istotny wpływ na

poczucie pewności zatrudnienia,

system szkoleń i wyznaczanie ście-

żek karier zatrudnionych. Ale także

tutaj odpowiedzialność kierownika

liniowego jest co najmniej równa

tej, którą ponoszą specjaliści i me-

nedżerowie działu personalnego.

Jak motywują firmy

Przyjrzyjmy się raz jeszcze tabe-

li 1 – oceny przedstawione w ko-

lumnie „czy występuje u mnie

w firmie” to tak naprawdę obraz

tego, jak motywują polskie fir-

my polscy menedżerowie. Obraz

widziany oczyma pracowników –

czyli adresatów działań motywa-

cyjnych, innymi słowy „klientów”

motywowania. Warto zatem wie-

dzieć, co sądzą oni o „dostawcach”

motywatorów.

Zdaniem badanych, w polskich

firmach największą wagę przykłada

się do dobrej atmosfery w pracy, ja-

snego wytyczania celów i zadań

oraz dawania poczucia bezpieczeń-

stwa – rozumianego jako pewność

zatrudnienia. To komplement dla

twórców polityki personalnej przed-

siębiorstw: zwracają oni uwagę na

to, co cenią sami pracownicy – czy-

li trafnie odczytują potrzeby załogi.

Ankietowani najbardziej chwalą

swoje firmy za organizację wyjaz-

dów integracyjnych, zainteresowa-

nie pracownikiem w kwestiach po-

zazawodowych oraz za to, że swo-

ją wiedzą mogą się dzielić z pod-

władnymi – co zaspokaja ich po-

trzebę prestiżu. Doceniają też

urozmaicone obowiązki zawodo-

we – nie narzekają na monotonię.

Cieszy ich również atrakcyjna na-

zwa ich stanowiska pracy (np. ty-

tuł menedżera na wizytówce) oraz

dobre warunki biura, w którym

pracują.

Ale uczestnicy badania, oprócz

chwalenia, także ganią swoich pra-

codawców. Pamiętamy, że na pyta-

nie „co mnie motywuje” najczę-

ściej odpowiadali „docenianie mo-

jego zaangażowania i sukcesów”.

Tymczasem – gdy oceniają firmy –

ten czynnik pojawia się dopiero na

szóstym miejscu.

Za co minusy

Krytyczne uwagi można też od-

czytać z ostatniej kolumny tabeli 1.

Wskazuje ona – obliczoną staty-

stycznymi metodami i skorygowa-

ną o odpowiednie współczynniki –

dysproporcję pomiędzy tym, jak

chcieliby być motywowani pracow-

nicy, a jak motywują ich pracodaw-

cy. Im mniejsza liczba – tym więk-

sze niezadowolenie badanych, im

większa – tym bardziej czują oni,

że dana potrzeba jest zaspokajana.

Ponownie pojawia się tu przytyk

do „doceniania sukcesów”. Ale wy-

przedza go „jasno wytyczona ścież-

ka kariery”. To – zdaniem ankieto-

wanych – największa wada pol-

skich systemów motywacyjnych.

Polacy krytykują swoich szefów

także za to, że nie są zapraszani do

podejmowania decyzji.

W tym rankingu minusów roz-

szerzenie kompetencji (decyzyjno-

ści) zajęło trzecie miejsce. Zapra-

szanie pracownika do udziału w po-

dejmowaniu decyzji – czwarte, na-

tomiast wspólne wyznaczanie ce-

lów przez szefa i osobę, która te ce-

le ma realizować – piąte. Zatrud-

nieni zdają się stwierdzać: „w mojej

firmie szefowie sami podejmują de-

cyzje, nie delegują ich podwład-

nym, nawet nie pozwalają pracow-

nikowi uczestniczyć w planowaniu

jego własnych celów”.

Kolejną lokatę w minusowej

klasyfikacji zajęły szkolenia – ba-

dani narzekają, że jest ich zbyt

mało.

Najważniejsze potrzeby

Konsultanci Training Partners

przeanalizowali nie tylko poszcze-

gólne czynniki motywacyjne, ale

też hierarchię potrzeb. Z badań wy-

nika, że najbardziej pracowników

motywuje kombinacja dwóch czyn-

ników:

◗

oferowanie im możliwości rozwo-

ju (awansu, szkoleń itp.) i

◗

gwarantowanie niezbędnego po-

czucia bezpieczeństwa (pewności

zatrudnienia, przewidywalności

zdarzeń w firmie itp.).

Bez zaspokojenia tych dwóch ro-

dzajów potrzeb trudno byłoby

umotywować większość osób bio-

rących udział w badaniu.

Wyniki badania umożliwiły

wskazanie zależności, jakie wystę-

pują pomiędzy czynnikami moty-

wacji pozamaterialnej a innymi

zmiennymi. Niezależnie od tego,

ile zarabiamy, chcemy być podob-

nie motywowani pozamaterialnie.

Liczy się docenianie sukcesów, do-

bra atmosfera i jasno wyznaczone

cele. Zmiany widać dopiero na

czwartym i piątym miejscu w ran-

kingu.

Różne stanowiska,

różna motywacja

Badanie potwierdza, że punkt

widzenia zależy od punktu siedze-

nia. Co innego motywuje mene-

dżera i samodzielnego specjalistę,

a co innego asystenta. Warto za-

uważyć, że u menedżerów wyższe-

go szczebla w pierwszej piątce mo-

tywatorów nie pojawia się „pew-

ność zatrudnienia” – nie jest ona

aż tak istotna w tej grupie zawodo-

wej. Zamiast niej mamy potrzebę

podejmowania decyzji – tylko

wśród kadry zarządzającej znala-

zła się ona w pierwszej piątce, i to

aż dwukrotnie. Kierownicy niższe-

go szczebla pragną natomiast za-

spokoić potrzebę samorealizacji –

chcą, by im delegować ambitne za-

dania. Pracownicy na stanowi-

skach asystentów i specjalistów

częściej niż inni chcą się rozwijać

– szkolić i studiować.

Jan Mądry, Andrzej Niemczyk,

Rafał Szczepanik

Autorzy są partnerami i trenerami

w firmie szkoleniowej Training Part-

ners; są współtwórcami narzędzia

Mapa Motywacji®.

Co motywuje pracownika

Przeciętnego Kowalskiego najbardziej w pracy motywuje szef, który do-

cenia jego sukcesy, tworzy dobrą atmosferę i jasno wyznacza zadania.

Jest to ważniejsze nawet od pewności zatrudnienia – wynika z badań

przeprowadzonych przez firmę szkoleniową Training Partners i portal re-

krutacyjny Pracuj.pl.

PAMIĘTAJ

Pracodawca, który dobrze płaci

swoim pracownikom, nie może

czuć się zwolniony z obowiązku

motywowania pozafinansowe-

go. Podejście, iż „nie mam cza-

su motywować, więc po prostu

więcej zapłacę”, w większości

przypadków się nie sprawdzi.

Jest to zgodne z teorią motywa-

cji Herzberga, który klasyfikował

płacę pośród czynników higieny,

a nie motywacji.

PAMIĘTAJ

Dobry menedżer znaczy dużo

więcej niż najlepszy nawet

pakiet świadczeń socjalnych.

Komfortowe biuro, dopłaty do

wczasów i firmowa stołówka

nie motywują tak bardzo, jak

szef, który zauważa i docenia

sukcesy podwładnego.

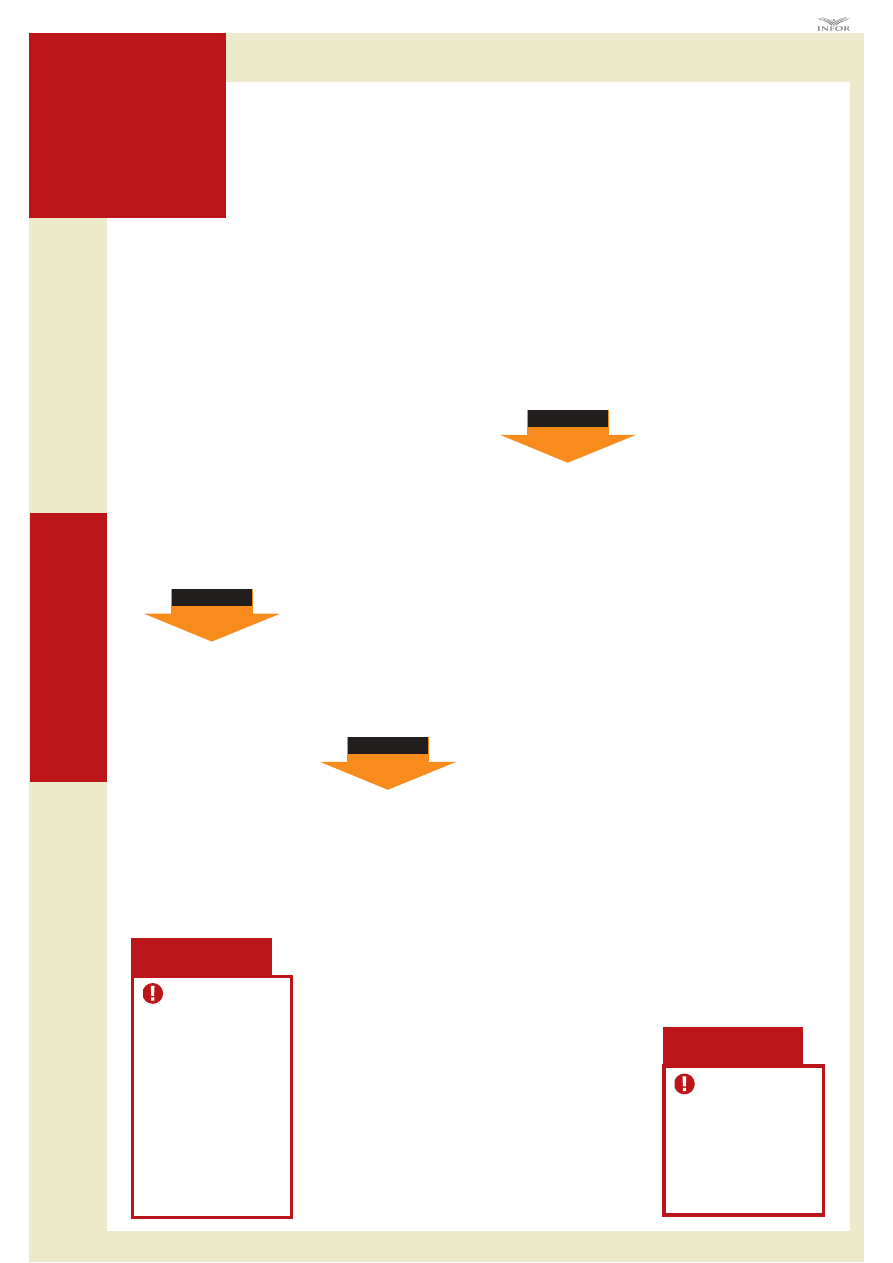

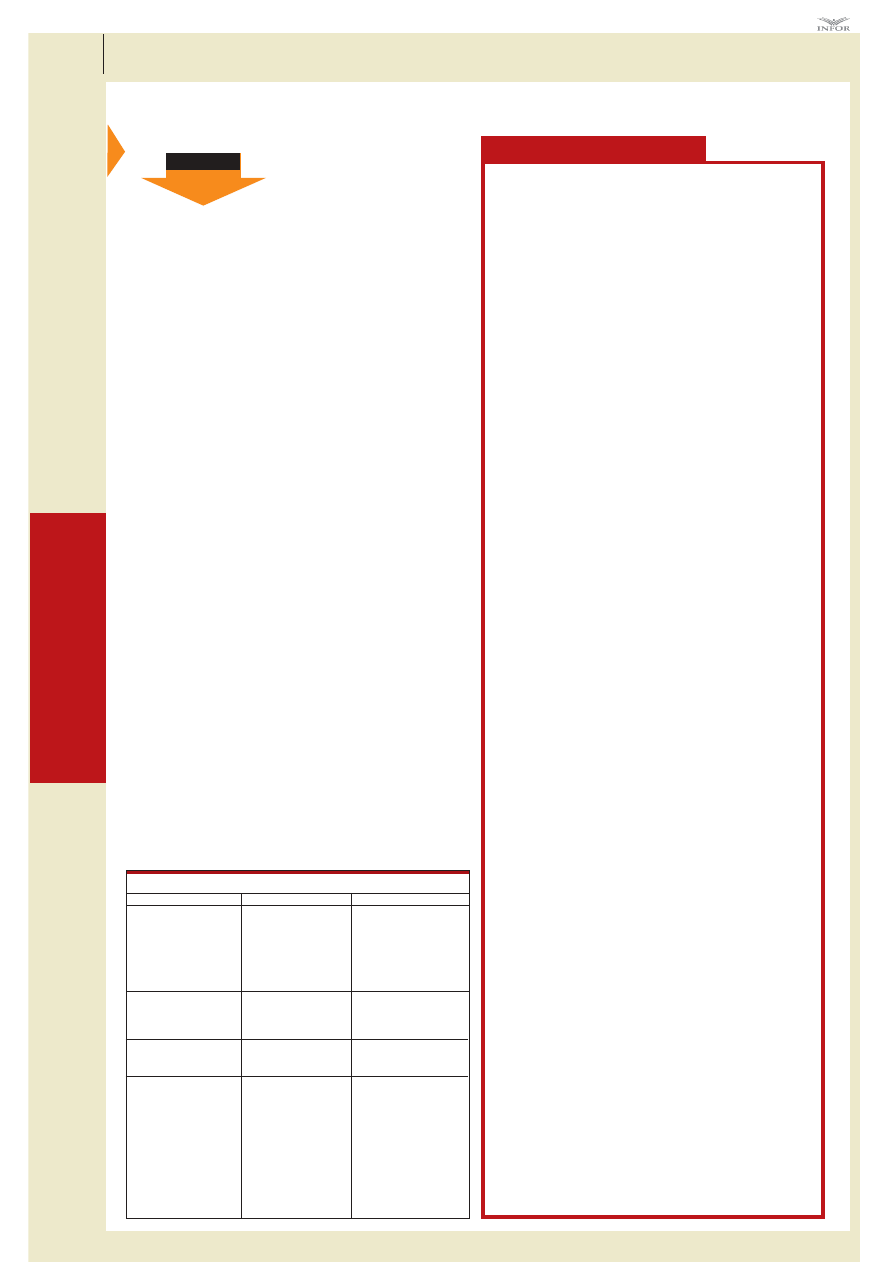

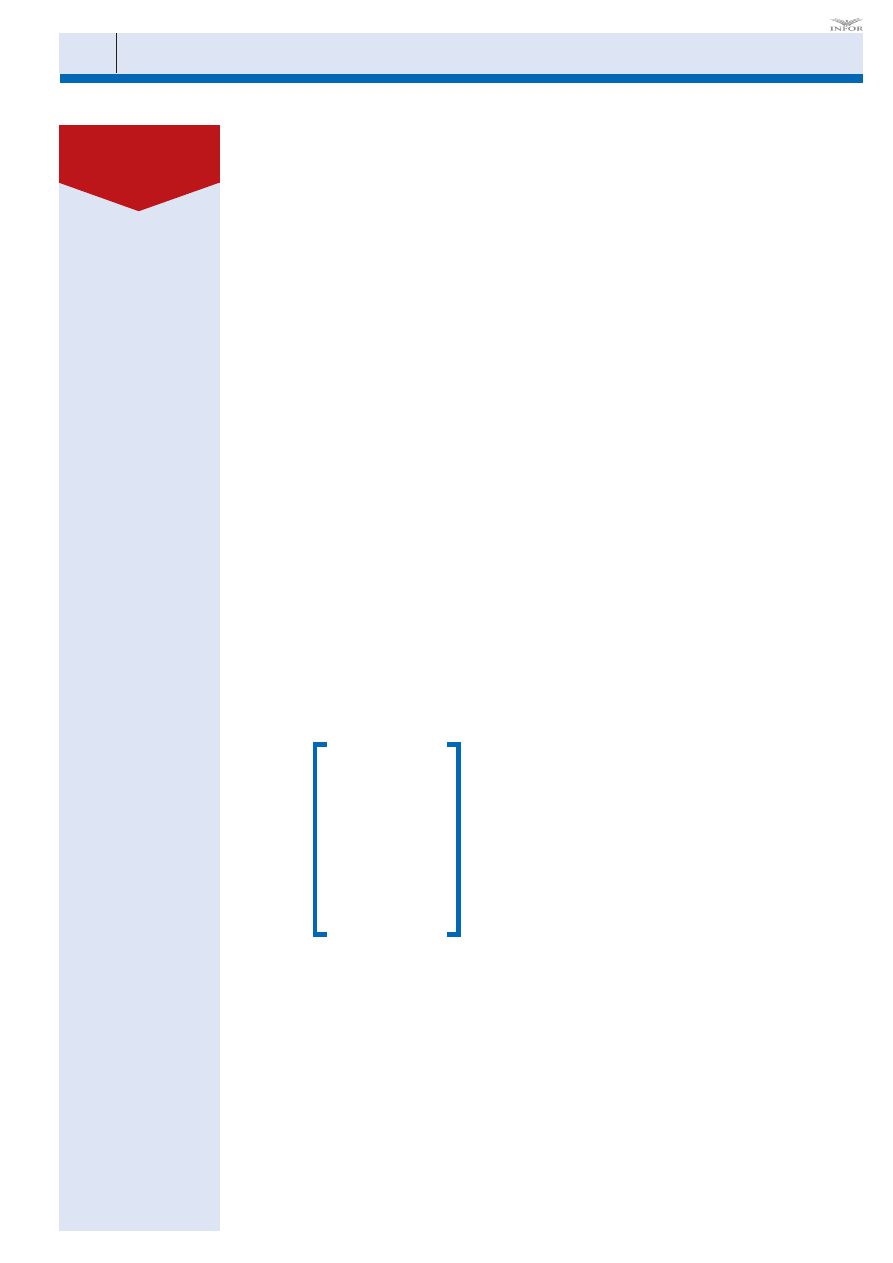

Tabela 1. Ocena czynników motywacyjnych

w kwestionariuszu badania „Polska mapa motywacji” 2005

Nr

Czynnik motywacyjny

Jak mnie Czy występuje

Zspokojenie

motywuje u mniew firmie

potrzeby

1

Docenianie zaangażowania i sukcesów

4,53

3,46

-13,34

2

Dobra atmosfera w miejscu pracy

4,36

3,99

-4,4

3

Jasno i konkretnie określone cele i zadania

4,17

3,95

-2,72

4

Pewność zatrudnienia

4,09

3,7

-5,03

5

Delegowanie zadań, w których pracownik

może pełniej wykorzystać swoją wiedzę

4,04

3,63

-5,29

6

Podnoszenie kwalifikacji - np. szkolenia, studia

3,99

3,47

-6,97

7

Rozszerzenie kompetencji (decyzyjności)

3,63

2,82

-12,5

8

Rozliczanie z osiąganych wyników, a nie

z wypełniania określonych z góry limitów

3,57

3,15

-6,21

9

Umożliwienie udziału w planowaniu celów

i zadań (nienarzucanie ich przez przełożonych)

3,5

2,84

-10,32

10

Jasno wytyczona ścieżka kariery

3,34

2,48

-14,87

11

Pakiet świadczeń socjalnych

3,27

3,24

-0,52

12

Zapraszanie pracownika do udziału

w podejmowaniu decyzji

3,25

2,58

-11,39

13

Elastyczny czas pracy

3,11

3,15

0,56

14

Urozmaicenie zadań, zróżnicowane obowiązki

3,09

3,39

4,53

15

Przekazywanie informacji o kondycji finansowej

i planach firmy

3,05

3

-0,85

16

Możliwość przekazywania wiedzy innym

2,77

3,26

8,12

17

Przewidywalność zdarzeń i sytuacji

2,74

2,65

-1,66

18

Wysoki standard stanowiska pracy

(np. komfortowe biuro)

2,52

2,92

7,35

19

Spotkania i wyjazdy integracyjne

2,48

3,19

12,36

20

Udział w naradach zarządu lub

w grupach badawczych bądź opiniujących

2,37

2,11

-5,82

21

Zmienność bodźców motywacyjnych

– zróżnicowanie ich w czasie

2,33

2,47

2,93

22

Zwolnienie pracownika z niektórych niemiłych

lub uciążliwych obowiązków

2,27

2,16

-2,62

23

Prestiżowa nazwa stanowiska (tytuł)

2,15

2,49

7,38

24

Jawny ranking najlepszych pracowników

(bez kar dla osób z niższymi lokatami w rankingu)

2,06

2,16

2,52

25

Zainteresowanie pracownikiem w kwestiach

pozazawodowych

1,83

2,19

9,19

Artykuł ten jest przedrukiem

z numeru czerwcowego miesięcznika

w którym ponadto:

■

ile zarabia w Polsce kadra zarządzająca

■

jak przeprowadzić fuzję bez zwolnień

■

jak zarządzać informatykami

www.personel.infor.pl

www.gazetaprawna.pl

FIRMA I KLIENT

GAZETA PRAWNA NR 114 (1479) 14 CZERWCA 2005

Pomysł na biznes

8

fik@infor.pl

@

22 530 40 34

Okopowa 58/72, 01-042 Warszawa

☎

✉

■