Wszelkie prawa zastrzeżone. Nieautoryzowane rozpowszechnianie całości lub fragmentu

niniejszej publikacji w jakiejkolwiek postaci jest zabronione. Wykonywanie kopii metodą

kserograficzną, fotograficzną, a także kopiowanie książki na nośniku filmowym,

magnetycznym lub innym powoduje naruszenie praw autorskich niniejszej publikacji.

Wszystkie znaki występujące w tekście są zastrzeżonymi znakami firmowymi bądź

towarowymi ich właścicieli.

Autor oraz Wydawnictwo HELION dołożyli wszelkich starań, by zawarte w tej książce

informacje były kompletne i rzetelne. Nie biorą jednak żadnej odpowiedzialności ani

za ich wykorzystanie, ani za związane z tym ewentualne naruszenie praw patentowych

lub autorskich. Autor oraz Wydawnictwo HELION nie ponoszą również żadnej

odpowiedzialności za ewentualne szkody wynikłe z wykorzystania informacji zawartych

w książce.

Redaktor prowadzący: Barbara Gancarz-Wójcicka

Projekt okładki: ULABUKA

Fotografia na okładce została wykorzystana za zgodą Shutterstock.

Wydawnictwo HELION

ul. Kościuszki 1c, 44-100 GLIWICE

tel. 032 231 22 19, 032 230 98 63

e-mail: onepress@onepress.pl

WWW: http://onepress.pl (księgarnia internetowa, katalog książek)

Drogi Czytelniku!

Jeżeli chcesz ocenić tę książkę, zajrzyj pod adres

http://onepress.pl/user/opinie?giessp

Możesz tam wpisać swoje uwagi, spostrzeżenia, recenzję.

ISBN: 978-83-246-7574-6

Copyright © Adam Zaremba 2013

Printed in Poland.

Spis treści

Wstęp

7

1. Strategie inwestycyjne

9

Zbuduj własną strategię inwestycyjną

9

1. Poznaj siebie

9

Zysk i ryzyko

9

Zagadnienia podatkowe

17

Koszty transakcyjne

19

Dostępność czasu i kompetencje

19

Horyzont inwestycyjny i płynność

20

Kwestie etyczne

21

2. Dobierz właściwą strategię do swoich potrzeb

21

3. Sprawdź, czy strategia działa

21

4. Oceniaj i udoskonalaj

22

2. Inwestowanie w wartość

23

Inwestowanie w wartość — jak to działa?

24

Filtrowanie fundamentalne

26

Inwestowanie w wartość w praktyce

29

Wskaźnik ceny do zysku

32

Wskaźnik ceny do wartości księgowej

42

Wskaźnik ceny do sprzedaży

50

Stopa dywidendy

53

Czy warto inwestować w wartość?

57

3. Inwestowanie we wzrost

61

Efekt małych spółek

65

Debiuty giełdowe

80

6

GIEŁDA. SKUTECZNE STRATEGIE NIE TYLKO DLA POCZĄTKUJĄCYCH

Kupowanie wzrostu

95

Oczekiwania rynkowe

95

Analitycy

96

Wzrost historyczny

97

Jedna strategia, wiele twarzy

104

4. Analiza techniczna

107

Analiza techniczna

109

Narzędzia analizy technicznej

110

Podążanie za trendem

111

Niepodążanie za trendem

118

Strategie wartości względnej

123

Narzędzia alternatywne

124

Dlaczego analiza techniczna działa (lub nie działa)?

128

Hipoteza o efektywności rynku

128

Szum rynkowy

131

Mikrostruktura rynku

132

Modele instytucjonalne

132

Modele behawioralne

134

Czy na analizie technicznej można zarobić?

143

Systemy transakcyjne

148

Analiza techniczna — wskazówki dla inwestorów

154

5. Inwestycje kontrariańskie

161

Jak inwestują kontrarianie?

162

Wskaźniki finansowe

167

Historyczne stopy zwrotu

169

Ratingi

171

Wolumen obrotów

173

6. Poleganie na ekspertach

177

Rekomendacje maklerskie

181

Czy warto ufać rekomendacjom?

183

Co jest nie tak z rekomendacjami?

189

Jak naprawić rekomendacje?

191

Co więc z tymi rekomendacjami?

195

Fundusze inwestycyjne

195

Lucy gra na giełdzie

195

Jak zarządzać zarządzającymi?

209

Insiderzy

211

7. Słowo końcowe

215

Inwestycje kontrariañskie

5

Zbyszek bardzo dïugo obserwowaï, jak jego znajomi zarabiajÈ krocie na

gieïdzie. Wreszcie podjÈï mÚskÈ decyzjÚ i sam postanowiï zostaÊ inwesto-

rem gieïdowym. Byï to rok 2007. Kursy akcji od wielu lat systema-

tycznie rosïy, wiÚc wyglÈdaïo na to, ĝe akcje pozwalajÈ zarabiaÊ spore

pieniÈdze. Akurat w tym samym czasie Polska wygraïa moĝliwoĂÊ organi-

zacji mistrzostw Ăwiata Euro 2012, wiÚc Zbyszek skonstatowaï, ĝe praw-

dopodobnie warto postawiÊ na branĝÚ budowlanÈ. Stadiony, drogi, lotniska

— ktoĂ bÚdzie musiaï to wszystko zbudowaÊ, a ten, kto to zrobi, zarobi na

tym niemaïÈ fortunÚ. Zbyszek — jako ĝe byï niedoĂwiadczonym inwe-

storem — postanowiï jednak skonsultowaÊ siÚ ze znajomym. O dziwo,

wszyscy wierzyli w branĝÚ budowlanÈ. Co wiÚcej, jego opiniÚ potwierdzali

równieĝ eksperci i analitycy rynku kapitaïowego. Powstaïy nawet spe-

cjalne fundusze inwestycyjne dedykowane rynkowi budowlanemu i inwe-

stycjom zwiÈzanym z Euro 2012.

Zbyszek uznaï, ĝe wszyscy jednoczeĂnie nie mogÈ siÚ myliÊ. BÚdÈc

osobÈ niezwykle przezornÈ, na wszelki wypadek postanowiï jednak ulo-

kowaÊ swój portfel gïównie w jednej z najbardziej renomowanych spóïek

budowlanych — PBG. Juĝ wówczas branĝa budowlana notowana byïa

stosunkowo wysoko — za akcje pïaciïo siÚ przeciÚtnie 30-krotnoĂÊ ich zy-

sków — jednak Zbyszek rozumiaï, ĝe gdy tylko firmy zyskajÈ intratne

kontrakty, zyski zwiÚkszÈ siÚ wielokrotnie.

162

GIEDA. SKUTECZNE STRATEGIE NIE TYLKO DLA POCZkTKUJkCYCH

Póěniej jednak coĂ zaczÚïo siÚ psuÊ. Spóïki zamiast rosnÈÊ, systema-

tycznie traciïy na wartoĂci. Zbyszek byï jednak inwestorem dïugotermi-

nowym, a takich nie interesujÈ przejĂciowe wahania. W 2011 roku war-

toĂÊ jego portfela spadïa o ponad 80 proc. Zbyszek wciÈĝ jednak staraï

siÚ zachowaÊ spokój. Z jednej strony, na branĝÚ budowlanÈ liczyï nie

tylko on, a caïe rzesze inwestorów. Z drugiej strony, wiÚkszoĂÊ jego

portfela stanowiïo przecieĝ PBG — najwiÚksza i najbardziej renomowana

spóïka w kraju.

I wtedy wïaĂnie PBG ogïosiïo upadïoĂÊ.

Moraï: gdy znajdziesz siÚ po stronie wiÚkszoĂci, to znak, ĝe czas

zmieniÊ stronÚ.

Jak inwestujÈ kontrarianie?

Czy dobra firma to dobra inwestycja? Czy opïaca siÚ kupiÊ akcje spóïki,

która ma chwytliwe produkty, która regularnie zwiÚksza zyski oraz notuje

wysokie marĝe, a takĝe posiada nieskazitelnÈ reputacjÚ? Czy moĝe lepiej

skoncentrowaÊ siÚ na czymĂ zupeïnie odwrotnym: na spóïkach nudnych,

zapomnianych, zadïuĝonych i w kiepskiej kondycji finansowej? ChoÊ in-

tuicja podpowiadaïaby, ĝe drugie rozwiÈzanie nie jest najrozsÈdniejsze,

prawidïowa odpowiedě nie jest juĝ tak oczywista.

Inwestowanie kontrariañskie inaczej nazywa siÚ „inwestowaniem

przeciw wiÚkszoĂci”. Istota koncepcji polega na zaïoĝeniu, ĝe wiÚkszoĂÊ

na gieïdzie czÚsto siÚ myli. Weěmy przykïad rynku akcji w trakcie

róĝnych etapów. PoczÈtkowo ceny sÈ niskie, poniewaĝ istnieje bardzo

skromny popyt. Wielu inwestorów jest zdania, ĝe perspektywy sÈ sïabe,

dlatego trzymajÈ siÚ z dala od rynku akcji, a oszczÚdnoĂci lokujÈ w bez-

piecznych aktywach: lokatach, obligacjach i tym podobnych. Innymi

sïowy, pesymizm wiÚkszoĂci implikuje brak zainteresowania kupnem

i niskie ceny. Z czasem jednak kursy gieïdowe zaczynajÈ rosnÈÊ, a coraz

wiÚksza liczba graczy wierzy w dalszÈ poprawÚ sytuacji. Niewykorzystana

dotychczas w peïni gotówka powoli pïynie z bezpiecznych przystani na

rynek akcji. Proces ten trwa, dopóki nie zostanie osiÈgniÚty przeciwlegïy

Inwestycje kontrariañskie

163

biegun. W koñcowej fazie hossy zdecydowana wiÚkszoĂÊ inwestorów jest

optymistami. WierzÈ oni w dalsze wzrosty — to dlatego swoje oszczÚdno-

Ăci ulokowali na gieïdzie. W rezultacie nie posiadajÈ juĝ rezerw wolnej

gotówki. Ceny sÈ wysokie, poniewaĝ popyt byï duĝy, jednak cechÈ

optymistów jest to, ĝe juĝ kupili akcje za swoje oszczÚdnoĂci, a na dalsze

inwestycje nie majÈ wolnych Ărodków. W rezultacie gdy inwestorzy sÈ

najbardziej optymistyczni, paliwo do wzrostów siÚ wyczerpuje, poniewaĝ

wszyscy zainteresowani kupili juĝ akcje i brakuje chÚtnych do dalszego

ich nabywania. W chwili najwiÚkszej euforii rozpoczynajÈ siÚ spadki.

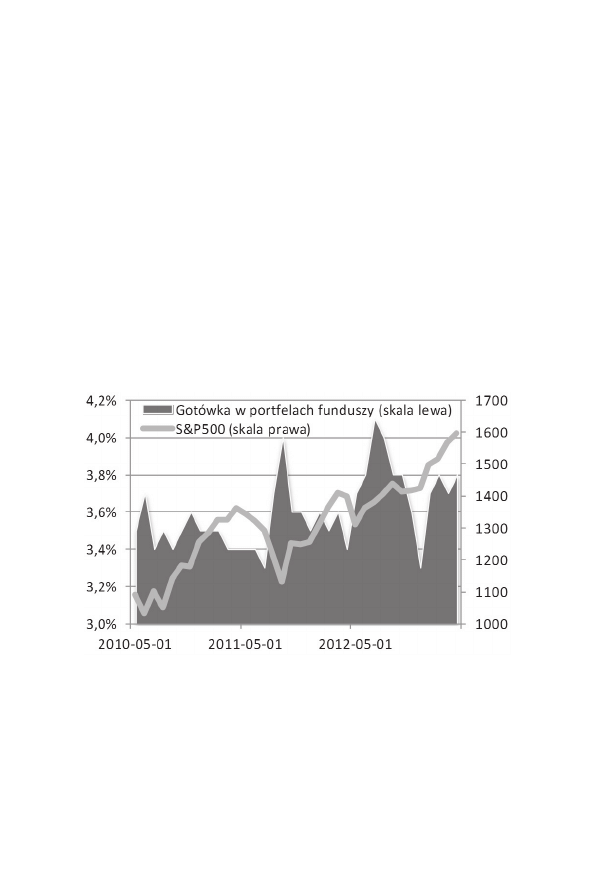

Powyĝszy opis ma charakter raczej anegdotyczny aniĝeli naukowy,

jednak wskazówki potwierdzajÈce takie zachowania wĂród inwestorów

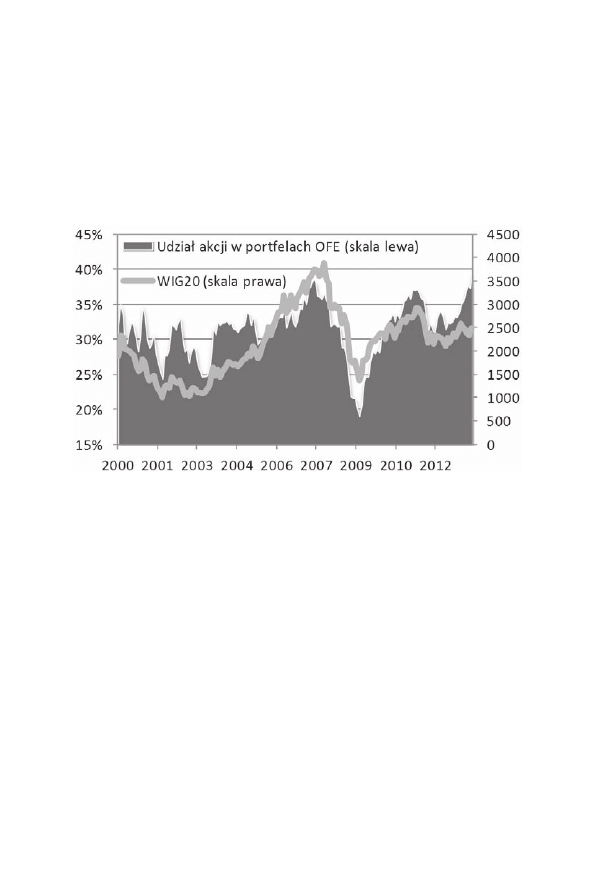

moĝna odszukaÊ w róĝnego rodzaju danych. Rysunek 5.1 przedstawia

poziom gotówki w funduszach inwestycyjnych w USA na tle notowañ

indeksu S&P500.

Rysunek 5.1. Poziom gotówki w funduszach inwestycyjnych w USA

½ródïo: Opracowanie wïasne na podstawie danych z serwisu Bloomberg

ZwróÊmy uwagÚ, ĝe w okolicach gieïdowych szczytów w portfelach

inwestorów jest najmniej gotówki, a w okolicach doïków najwiÚcej.

Inaczej mówiÈc, gdy gracze gieïdowi wypchajÈ juĝ swoje portfele po

164

GIEDA. SKUTECZNE STRATEGIE NIE TYLKO DLA POCZkTKUJkCYCH

brzegi akcjami, a w kieszeniach brakuje gotówki na dalsze zakupy, zwia-

stuje to spadki. Z drugiej strony, gdy wolnych pieniÚdzy w funduszach

jest mnóstwo, moĝe to sugerowaÊ przyszïe zwyĝki.

Podobne tendencje moĝna odnaleěÊ na polskim rynku. Rysunek 5.2

przedstawia poziom zaangaĝowania otwartych funduszy emerytalnych

w akcje na tle najwaĝniejszego indeksu warszawskiej gieïdy — WIG-u.

Rysunek 5.2. Zaangaĝowanie OFE w akcje na tle zmian WIG-u

½ródïo: Opracowanie wïasne na podstawie danych KNF i serwisu Bloomberg

Nietrudno spostrzec, ĝe OFE posiadaïy najwiÚcej akcji w portfelach

wówczas, gdy gieïda notowaïa maksima, a najmniej w okresach rynko-

wych doïków. Do powyĝszych obliczeñ naleĝy jednak podchodziÊ ze

sporÈ rezerwÈ i nie wyciÈgaÊ pochopnych wniosków, ĝe zarzÈdzajÈcy

OFE to banda baranów, która kupuje na szczycie hossy, a sprzedaje

w doïku bessy. Po pierwsze, fundusze nie kupujÈ dlatego, ĝe akcje sÈ

drogie, tylko akcje sÈ drogie, poniewaĝ kupujÈ je fundusze. Po drugie,

warto pamiÚtaÊ, ĝe same zmiany cen rynkowych wpïywajÈ równieĝ na

wartoĂÊ i udziaï akcji w portfelach OFE. Niemniej jednak przedstawiony

wskaěnik jest jednym z klasycznych indykatorów, którymi kierujÈ siÚ

inwestorzy kontrariañscy w swoich szacunkach dotyczÈcych tego, co

robi wiÚkszoĂÊ.

Inwestycje kontrariañskie

165

Wbrew pozorom inwestycje kontrariañskie nie polegajÈ na bez-

myĂlnym postÚpowaniu odwrotnie, niĝ robi to wiÚkszoĂÊ. Faktem jest,

ĝe postÚpujÈc tak jak wiÚkszoĂÊ, odnotujemy takie wyniki jak wiÚkszoĂÊ.

Jakkolwiek moĝe siÚ okazaÊ, ĝe w danym przypadku to akurat wiÚkszoĂÊ

ma racjÚ i stawiajÈc siÚ po stronie mniejszoĂci, stracimy pieniÈdze. Pod-

sumowujÈc, aby byÊ skutecznym inwestorem stosujÈcym metody kontra-

riañskie, trzeba speïniÊ dwa warunki.

Po pierwsze, naleĝy postawiÊ inaczej, niĝ stawia wiÚkszoĂÊ.

Po drugie, naleĝy mieÊ racjÚ, podczas gdy wiÚkszoĂÊ siÚ myli.

Speïnienie szczególnie tego drugiego warunku moĝe okazaÊ siÚ

nieïatwe.

Metody kontrariañskie stosuje siÚ na gieïdzie w dwóch szerokich

ujÚciach.

1. W procesie market timingu, czyli próbie oszacowania, w jakiej

fazie koniunktury znajduje siÚ szeroki rynek akcji. DziÚki temu

inwestor moĝe podjÈÊ decyzjÚ, w jakÈ klasÚ aktywów siÚ zaan-

gaĝowaÊ. Jeĝeli wiÚkszoĂÊ widzi przyszïoĂÊ gieïdy w róĝowych

kolorach, wówczas lepiej trzymaÊ siÚ z daleka od gieïdy, a gdy

wiÚkszoĂÊ jest pesymistami, warto zwiÚkszyÊ zaangaĝowanie

w akcje.

2. W procesie selekcji spóïek. Kontrariañskie narzÚdzia pomagajÈ

zrozumieÊ, które spóïki wiÚkszoĂÊ inwestorów odrzuca, a co do

których jest przesadnie entuzjastyczna. Kontrariañska filozofia

nakazywaïaby wówczas kupowaÊ spóïki o niskim powaĝaniu,

a sprzedawaÊ te o dobrej renomie. Temu wïaĂnie aspektowi inwe-

stowania przeciw wiÚkszoĂci przyjrzymy siÚ w dalszej czÚĂci

ksiÈĝki.

W celu odróĝnienia firm „dobrych” od „zïych” moĝna siÚ posïuĝyÊ

róĝnym wskaěnikami. Poniĝej przyjrzymy siÚ najpopularniejszym z nich

i zweryfikujemy, czy faktycznie pozwalajÈ nam odszukaÊ firmy, co do

których wiÚkszoĂÊ siÚ myli.

166

GIEDA. SKUTECZNE STRATEGIE NIE TYLKO DLA POCZkTKUJkCYCH

David Dreman, czyli dlaczego warto polubiÊ nudne spóïki

David Dreman to jedna z najwiÚkszych legend Wall Street. SïawÚ zyskaï tym, ĝe jako je-

den z pierwszych na wielkÈ skalÚ wcieliï w ĝycie kontrariañskie metody inwestowania.

Zwykï on mawiaÊ, ĝe „inwestorzy lubiÈ spóïki ekscytujÈce, nudne nie cieszÈ siÚ zaintereso-

waniem”. Przez 15 lat, w ciÈgu których zarzÈdzaï funduszem Dreman Value Management,

Ărednia roczna stopa zwrotu wyniosïa 16,7 proc. wobec 8,9 proc., które moĝna byïo prze-

ciÚtnie zarobiÊ, inwestujÈc w spóïki z indeksu S&P500. Te kilka procent przewagi moĝe nie

byÊ imponujÈce, ale jeĂli weěmiemy pod uwagÚ fakt, ĝe w ciÈgu tego caïego okresu jedynie

2 lata byïy stratne, a aĝ 13 zyskownych, to dïugoterminowa przewaga nad indeksem w po-

ïÈczeniu z wyjÈtkowÈ konsekwencjÈ zaczyna robiÊ naprawdÚ spore wraĝenie.

Sïynny inwestor byï zdania, ĝe miarÈ emocjonalnego nastawienia graczy gieïdowych

do spóïek sÈ wskaěniki rynkowe: ceny do zysku, ceny do wartoĂci ksiÚgowej czy ceny do

przepïywów pieniÚĝnych. Gdy ich wartoĂci sÈ wyjÈtkowo niskie, mogÈ wskazywaÊ,

ĝe gracze w nadmiernej panice pozbywali siÚ akcji, doïujÈc cenÚ. Dodatkowo koncentro-

waï siÚ on gïównie na duĝych spóïkach (powyĝej 3 mld dolarów kapitalizacji), po-

niewaĝ sÈ bardziej pïynne i umoĝliwiajÈ szybsze wejĂcie i wyjĂcie z inwestycji.

Dreman przesiewaï spóïki naleĝÈce do 10 proc. firm majÈcych najniĝsze P/E,

P/CF, P/BV. NastÚpnie staraï siÚ osobno badaÊ kaĝdy przypadek i znaleěÊ przyczyny

niskiej wyceny. Dreman szukaï takich przedsiÚbiorstw, w których niska wycena

jest przesadzona, a w ostatnich piÚciu latach firmy pokazywaïy rosnÈce zyski.

Ostatecznie po zakoñczeniu caïej procedury doboru spóïek do portfela powinno trafiÊ od

45 do 65 spóïek z przynajmniej 15 róĝnych branĝ. Dreman nie stosowaï ĝadnych

narzÚdzi analizy technicznej, poniewaĝ nie uwaĝaï ich za racjonalne. Odcinaï siÚ teĝ

od hedgingu i wykorzystywania strategii opcyjnych.

Jak kaĝda strategia inwestycyjna, takĝe kontrariañska technika Dremana musi

oprócz sygnaïów kupna obejmowaÊ równieĝ sygnaïy sprzedaĝy. W tym wypadku

istniejÈ dokïadnie trzy sygnaïy. Pierwszy to osiÈgniÚcie przez spóïkÚ wskaěnika

ceny do zysku na poziomie Ăredniej rynkowej. Drugi to niekorzystna zmiana w funda-

mentach spóïki. Dreman jest zdania, ĝe w takich chwilach trzeba szybko ciÈÊ straty

i pozbywaÊ siÚ papierów. Ostatni sygnaï wystÚpuje, gdy firma przez okres od 24

do 36 miesiÚcy pozostaje w ciÈgïej konsolidacji, bez wyraěniejszych ruchów ce-

nowych. Wówczas najlepiej sprzedaÊ akcje i „przesiÈĂÊ siÚ” na innÈ atrakcyjnÈ spóïkÚ

1

.

1

Zaremba A., Zarabiaj jak najlepsi inwestorzy gieïdowi, Parkiet, 2008.

Inwestycje kontrariañskie

167

Wskaěniki finansowe

Pierwsza koncepcja to skoncentrowanie siÚ na kondycji finansowej firmy.

Jeĝeli spóïka ma niskie zadïuĝenie, wyĝsze marĝe, dynamiczniej rosnÈcÈ

sprzedaĝ i wyĝsze wskaěniki pïynnoĂci, to moĝna przypuszczaÊ, ĝe

inwestorzy bÚdÈ na niÈ zerkaÊ ïaskawszym okiem aniĝeli na przedsiÚ-

biorstwo z problemami finansowymi. Jakkolwiek dobra firma niekoniecz-

nie musi okazaÊ siÚ dobrÈ inwestycjÈ. Z jednej strony, moĝliwe jest, ĝe

wysoka „jakoĂÊ finansowa” spóïki przekïada siÚ na jej perspektywy roz-

woju, a co za tym idzie wyĝsze stopy zwrotu dla inwestorów. Taka strate-

gia byïaby bardzo intuicyjna — w koñcu stabilna finansowo firma wydaje

siÚ bezpieczniejszÈ inwestycjÈ aniĝeli jakiĂ podupadajÈcy trup. Z drugiej

strony, moĝliwe jest takĝe, iĝ poniewaĝ spóïki w kiepskiej kondycji fi-

nansowej cieszÈ siÚ mniejszym popytem i zainteresowaniem ze strony

inwestorów, to sÈ tañsze i majÈ wiÚkszy potencjaï wzrostu. Która teoria

jest prawdziwa?

CiekawÈ wskazówkÚ w tym zakresie daje niejaki Tom Peters, po-

pularny autor ze Stanów Zjednoczonych, który w 1988 roku zawojowaï

czytelników ksiÈĝkÈ In Search of Excellence: Lessons from America’s Best

Run Companies

2

. Peters wyodrÚbniï w niej cechy firm, które w jego

opinii sÈ „Ăwietnymi” firmami. Niestety, jak juĝ zauwaĝyliĂmy, fakt, ĝe

jakaĂ spóïka jest w Ăwietnej kondycji finansowej, wcale nie przesÈdza, ĝe

okaĝe siÚ ĂwietnÈ inwestycjÈ. Kilka lat póěniej inna ekspertka od rynku

kapitaïowego

3

postanowiïa podzieliÊ spóïki gieïdowe na speïniajÈce

kryteria Petersa i niespeïniajÈce ich. PrzeciÚtne charakterystyki w roku

analizy przedstawia tabela 5.1.

„¥wietne” firmy miaïy wszystkie cechy liderów w swoich dzie-

dzinach. Wyĝsze marĝe, szybszy wzrost i korzystniejsze stopy zwrotu

z aktywów z pewnoĂciÈ Ăwiadczyïy o ich niezïej kondycji finansowej.

2

Peters T., In Search of Excellence: Lessons from America’s Best Run Companies,

Harper Collins Publishing, 1988.

3

Clayman M., Excellence revisited, „Financial Analysts Journal”, s. 61 – 66,

maj/czerwiec 1994.

Wyszukiwarka

Podobne podstrony:

Giełda Skuteczne strategie nie tylko dla początkujących

Gielda Skuteczne strategie nie tylko dla poczatkujacych

Gielda Skuteczne strategie nie tylko dla poczatkujacych giessp

Praktyczna stylistyka nie tylko dla polonistów

FrontPage 2003 PL Nie tylko dla webmasterow

Ciąża bliźniacza to wyzwanie nie tylko dla mamy

Rady św. Moniki dla rodziców dzieci trudnych i nie tylko, DLA DZIECI

Test Nr 3 nie tylko dla hotelarzy

Kwas foliowy nie tylko dla ciężarnych

FrontPage 2003 PL Nie tylko dla webmasterow

Recenzje artykułow, kuszak artykuły, Wychowawca - pedagog nie tylko dla uczniów

Most z obrotowym pylonem propozycja nie tylko dla Gdańska

D Cieśla Kognitywzm nie tylko dla językoznawców

Nowe wersje VFO i GFN nie tylko dla starego sprzętu, VFO+generator

Owies - nie tylko dla koni, Studium kosmetyczne, Chemia kosmetyczna

więcej podobnych podstron