W oparciu o dane zawarte w zestawieniu analitycznym struktury i dynamiki aktywów badanej spółki można stwierdzić, że w badanym okresie majątek firmy zwiększył się o 13,65%. Przyrost ten wynikał przede wszystkim ze wzrostu rzeczowego majątku trwałego o 41,87% (wiąże się to ze specyfiką firmy i przepisami podatkowymi) oraz częścią majątku obrotowego - rozliczeniami międzyokresowymi o 77,05%. Majątek trwały stanowił na początku okresu sprawozdawczego 46,48% i wzrósł o 11,54% na koniec tego okresu, czyli do poziomu 58,02%. Natomiast majątek obrotowy zanotował spadek z 53,52% do 41,98% na koniec roku. W strukturze majątku obrotowego największy udział stanowiły należności i roszczenia 46,91% i zanotowały spadek do poziomu 35,96%, wspomniane już rozliczenia międzyokresowe wzrosły z 2,73% do 4,25%. Ze względu na specyfikę firmy (usługi) zapasy stanowiły zaledwie 1,80% majątku i spadły do poziomu 1,08%, natomiast środki pieniężne to tylko 2,08% aktywów obrotowych na początku i tylko 0,69% na koniec okresu jest to bardzo znaczny spadek, bo aż o 62,31%. Zatem za pozytywne można uznać zjawisko 12,89% spadku należności, gdyż świadczy to o skróceniu średniego cyklu ich rozliczania, a co za tym idzie wzrost bieżącej wypłacalności firmy.

Rozpatrując zestawienie analityczne kapitałów spółki można zauważyć, że ich wzrost był spowodowany zwiększeniem kapitałów własnych, a przede wszystkim kapitału podstawowego, który odnotował wzrost ponad dwukrotny, o 220,06%. Główną przyczyną takiego stanu są przepisy podatkowe, które zezwalają na zakup środków trwałych na rzecz jednostki oświatowej, powodując tym samym zwolnienie z podatku. Warto dodać, że kapitał obce także wzrósł o 11,88%, lecz nie w takiej wysokości jak kapitał własny (14,06%). Bardzo wysoki spadek odnotował zysk netto, aż o 56,32% i jest to wynikiem wzrostu kapitału podstawowego. Wzrost kapitału obcego, czyli zobowiązań krótkoterminowych, był spowodowany przede wszystkim zwyżką zobowiązań różnych z 11,97% do 12,64%, czyli o 20,01% oraz funduszy specjalnych o 52,62% (z 1,80% do 2,42%). Spadek odnotowały jedynie przychody przyszłych okresów o 33%. Jednak w ogólnej strukturze spółki przeważał kapitał własny i stanowił on na początku okresu 81,34% i wzrósł na koniec okresu do poziomu 81,36%. Kapitał obcy stanowi zatem tylko 1/5 całych źródeł finansowania majątku, co oznacza, że firma jest w znacznym stopniu samodzielna finansowo i posiada mocną pozycję finansową.

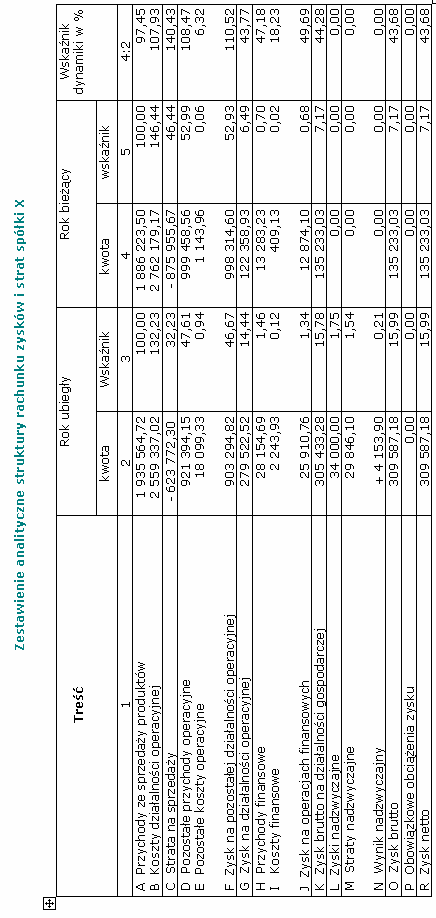

Z zestawienia analitycznego rachunku zysków i strat spółki wynika, że firma osiągnęła stratę ze sprzedaży zarówno na początku jak i na końcu okresu, i posiadała ona tendencję zwyżkową aż o 40,43%. Natomiast pozostała działalność operacyjna przyniosła zysk, w wyniku czego działalność operacyjna przyniosła wynik dodatni, który jednak zmalał na koniec okresu o 56,23%. Spadek przychodów finansowych prawie o 60%, nie miał jednak znaczącego wpływu na zysk brutto z działalności gospodarczej, ponieważ zarówno przychody finansowe jak i koszty finansowe miały zaledwie 1% udział w całym przychodzie. Również zysk nadzwyczajny nie wpłynął na zysk, gdyż na koniec okresu nie odnotowano ani zysków, ani strat nadzwyczajnych, a na początku okresu stanowił on 0,21% całego przychodu. W ostateczności zysk netto zanotował spadek o 56,32% w stosunku do początku okresu (15,78%) i stanowił 7,17% całego przychodu ze sprzedaży. Wpływ na taką sytuację miał przede wszystkim spadek przychodu ze sprzedaży o 2,55% i wzrost kosztów działalności operacyjnej o 7,93%, które przewyższały przychody o 32,23% na początku i 46,44% na końcu okresu. Wpływ na poprawę tego wyniku miał zysk z działalności operacyjnej, który wzrósł na koniec roku o 10,52% oraz znaczny spadek kosztów operacyjnych o 93,68% i finansowych o 81,77%. W ostateczności nastąpił jednak spadek zarówno zysku netto. Takie zmiany w strukturze przychodów świadczą o spadku rentowności firmy. Zatem ogólna tendencja firmy, jak wskazują przychody ze sprzedaży, była spadkowa i wynosiła 2,55%.

ROZDZIAŁ II - Analiza wskaźnikowa

Wskaźniki płynności

Płynność określa łatwość, z jaką składnik majątku (aktywów) przedsiębiorstwa może być zamieniony na inną, bez trudu dającą się wydatkować, formę z nieznaczną lub żadną utratą wartości. Stopień płynności aktywów i stopień wymagalności pasywów są wyznacznikiem płynności finansowej - wypłacalności firmy, czyli jej zdolności do czasowego regulowania bieżących zobowiązań firmy. Płynność aktywów stanowi podstawę oceny możliwości przetrwania finansowego w krótkim okresie czasu, gdyż jest oparta na koncepcji gotówki i jej ekwiwalentów (np. należności).

wskaźnik płynności bieżącej

Ten podstawowy wskaźnik oceny płynności bieżącej dostarcza informacji o możliwościach uregulowania krótkoterminowych zobowiązań w oparciu o stan środków obrotowych. Wskaźnik ten informuje ile razy aktywa bieżące pokrywają krótkoterminowe zobowiązania. Wielkość wzorcowa tego wskaźnika powinna kształtować się na poziomie 1,3 - 2,0

majątek obrotowy

obowiązania bieżące

początek okresu (1999)

338 938,45 / 118 200,67 = 2,867

koniec okresu (2000)

302 147,99 / 132 245,53 = 2,285

W badanej firmie wskaźnik płynności bieżącej jest wyższy od założonego wzorca. Dotyczy to zarówno początku jak i końca badanego okresu. Początkowo kształtował się na wysokim poziomie - 2,867, co może świadczyć o nieefektywnym działaniu, wykazuje występowanie nadmiernych środków obrotowych w postaci trudno ściągalnych należności. Stąd spadek tego wskaźnika na koniec roku można traktować jako poprawę płynności, jednak w dalszym ciągu jest on zbyt wysoki - 2,285.

wskaźnik płynności szybkiej

Wskaźnik ten jest uzupełnieniem wskaźnika płynności bieżącej, gdyż pomija on środki obrotowe o małej płynności. Wzorcowa wysokość tego wskaźnika powinna wynosić 1 (100%), co oznacza pełną możliwość spłaty zobowiązań krótkoterminowych z łatwo osiąganych środków płatniczych.

majątek obrotowy - zapasy - rozliczenia międzyokresowe czynne

zobowiązania bieżące

początek okresu (1999)

338 938,45 - 11 373,95 -17 288,11 / 118 200,67 = 2,625

koniec okresu (2000)

302 147,99 - 7 755,70 - 30 609,43 / 132 245,53 = 1,995

Także wskaźnik płynności szybkiej znacznie przekracza wzorzec zarówno na początek jak i na koniec badanego okresu. Tak wysoki poziom tego wskaźnika (powyżej 1,5) świadczy o wysokim stanie należności oraz o trudnościach związanych z ich ściągnięciem. Zatem jego spadek o 0,63 na koniec roku należy uznać za zjawisko pozytywne. Jednak w dalszym ciągu jest on na zbyt wysokim poziomie. Należy zatem zwiększyć i przyspieszyć ściągalność należności.

wskaźnik wypłacalności gotówkowej

Wskaźnik ten umożliwia ocenę wypłacalności firmy w danym momencie, przy wykorzystaniu do tego celu gotówki w kasie, pieniędzy na rachunkach bankowych oraz innych środków pieniężnych. Taka konstrukcja wskaźnika pozwala określić, ile zobowiązań bieżących można bezzwłocznie zapłacić, nie czekając na wpływ należności. Przyjmuje się, że wzorcowa wysokość tego wskaźnika powinna wynosić 0,2 (20%), co jest związane z zasadą ograniczenia środków pieniężnych do niezbędnego poziomu.

środki pieniężne

zobowiązania bieżące

początek okresu (1999)

13 155,86 / 118 200,67 = 0,111

koniec okresu (2000)

4 958,80 / 132 245,53 = 0,038

Wskaźnik na końcu i początku okresu był niższy od wzorcowego z wyraźną tendencją spadkową na koniec okresu. Przyczyną takiego stanu jest znaczny spadek środków na rachunku bankowym, ponadto gotówka z kasy jest w całości przekazywana właścicielom i jest to traktowane należności wewnątrzzakładowe.

wskaźnik udziału kapitału pracującego w aktywach ogółem

Wysokość kapitału pracującego zależy od czasu i obrotu i musi pozostawać w odpowiednich proporcjach do wielkości kapitału zaangażowanego w działalności gospodarczej. Stąd też pożądane jest dla potrzeb oceny sytuacji płatniczej ustalenie udziału kapitału pracującego w wysokości aktywów ogółem. Interpretacja wielkości wskaźnika jest odmienna w zależności od długości cyklu produkcyjnego. W przypadku występowania krótkiego cyklu produkcyjnego wskaźnik ten winien się charakteryzować niskim poziomem, w sytuacji, gdy mamy do czynienia z długim cyklem produkcyjnym, powinien utrzymywać się na wyższym poziomie.

Kapitał pracujący = majątek obrotowy - zobowiązania ogółem

kapitał pracujący x 100

aktywa ogółem

początek okresu (1999)

338 938,45 - 118 200,67 = 220 737,78

220 737,78 / 633 341,14 x 100 = 34,85

koniec okresu (2000)

302 147,99 - 132 245,53 = 169 902,46

169 902,46 / 719 810,17 x 100 = 23,60

W obu przypadkach wskaźnik wykazał dość wysoki poziom. Na początku roku wynosił 34,85% i zanotował spadek do 23,60%. Z analizy tego wskaźnika wynika, że firma nie powinna posiadać trudności w terminowej realizacji zobowiązań krótkoterminowych, ponieważ stanowiły one 18,66% na początku i 18,37% na końcu okresu, a zatem były znacznie niższe aniżeli kapitał pracujący.

Podsumowanie

Wszystkie wskaźniki dotyczące oceny krótkoterminowej sytuacji płatniczej firmy znacznie przewyższały przyjęte wzorce. Świadczy to o niekorzystnej strukturze środków obrotowych, a zwłaszcza należności, które stanowią 46,91% aktywów obrotowych. Skutkiem takiej sytuacji mogą być kłopoty z terminową spłatą zobowiązań, pomimo iż są one znacznie niższe od kapitału pracującego. Pozytywnym zjawiskiem jest jednak spadek wszystkich wskaźników na koniec okresu - poprawa elastyczności.

Wskaźniki produktywności

Badanie pozycji finansowej w oparciu o wskaźniki płynności wymaga uzupełnienia analizy o ocenę gospodarki majątkiem firmy. Poprawa wykorzystania majątku przedsiębiorstwa, w tym szczególnie aktywów obrotowych, oznacza polepszenie sytuacji płatniczej.

wskaźnik produktywności majątku obrotowego

Wyrazem efektywności wykorzystania środków obrotowych jest szybkość ich obrotu. Celem cyrkulacji majątku obrotowego jest uzyskanie dodatniej różnicy pomiędzy przychodami ze sprzedaży a kosztami ich uzyskania. Tak więc wzrost szybkości krążenia środków obrotowych jest czynnikiem maksymalizacji zysku.

przychody ze sprzedaży

przeciętny stan środków obrotowych

początek okresu (1999)

1 935 564,72 / (285 016,87 + 338 938,45) : 2 = 6,20

koniec okresu (2000)

1 886 223,50 / (338 938,45 + 302 147,99) : 2 = 5,88

Wskaźnik rotacji środków obrotowych prezentował wysoki poziom zarówno na początku, i pomimo, spadku o 0,32 na koniec okresu. Nastąpił zatem spadek wykorzystania środków obrotowych, czego rezultatem jest pogorszenie sytuacji płatniczej firmy.

wskaźnik produktywności majątku trwałego

Konstrukcja tego wskaźnika oparta jest na porównaniu wielkości produkcji z majątkiem trwałym niezbędnym do jej uzyskania. Obrazuje on wielkość produkcji przypadającej na 1 zł wartości aktywów trwałych.

przychody ze sprzedaży

średni stan majątku trwałego

początek okresu (1999)

1 935 564,72 / (296 818,66 + 294 402,69) : 2 = 6,55

koniec okresu (2000)

1 886 223,50 / (294 402,69 + 417 662,18) : 2 = 5,30

Spadek wskaźnika z poziomu 6,55 do 5,30, czyli o 1,25 świadczy o pogorszeniu wykorzystania aktywów trwałych. Jest to rezultatem szybszego wzrostu majątku trwałego niż przychodów ze sprzedaży. Przyczyną tego są specyficzne przepisy podatkowe dotyczące działalności oświatowej.

wskaźnik rotacji należności

Ocenia on efektywność wykorzystania należności poprzez określenie ilości obrotów w ciągu okresu, a więc zwiększenie szybkości krążenia. Pożądany jest wysoki poziom tego wskaźnika i jego wzrost.

przychody ze sprzedaży

przeciętny stan należności

- początek okresu (1999)

1 935 564,72 / (156 654,18 + 297 120,53) : 2 = 8,53

- koniec okresu

1 886 223,50 / (297 120,53 + 258 824,06) : 2 = 6,79

Poziom wskaźnika wynoszący w ubiegłym roku 8,53 informuje, że w tym roku należności dokonały ponad 8 obrotów. W roku bieżącym ilość obrotów zmniejszyła się do 6,79, co oznacza pogorszenie wykorzystania należności w stosunku do roku ubiegłego. Spadek ten niekorzystnie wpływa na płynność finansową, zmniejszają zdolność do terminowego regulowania zobowiązań.

wskaźnik średniego okresu windykacji należności

Charakteryzuje on długość trwania jednego cyklu obrotowego, czyli przeciętny czas rozliczania należności. Pozytywna ocena tego wskaźnika wymaga, aby był on niezbyt wysoki i wykazywał tendencję malejącą, to znaczy przeciętny czas ściągania należności trwał jak najkrócej.

przychody ze sprzedaży

przeciętna sprzedaż dzienna =

360 dni

przeciętny stan należności

przeciętna sprzedaż dzienna

na początek okresu (1999)

(156 654,18 + 297 120,53) : 2 / 1 935 564,72 : 360 = 42,20

na koniec okresu (2000)

(297 120,53 + 258 824,06) : 2 / 1 886 223,50 : 360 = 53,05

W 1999 roku przeciętny czas ściągnięcia należności trwał 42 dni i uległ wydłużeniu do 53 dni w 2000 roku. Jest to kolejny czynniki, który wpływa na niemożność spłaty zobowiązań firmy w terminie. Należy dąży do skrócenia tego okresu.

wskaźnik rotacji zapasów

Za pomocą tego wskaźnika oblicza się efektywność wykorzystania zapasów. Określa on ilość cykli obrotowych, dokonanych przez zapasy w ciągu okresu przyjętego do oceny. Im więcej obrotów w okresie dokonały zapasy, tym ich wielkość przypadająca na jednostkę produkcji jest mniejsza i tym krótszy jest czas trwania jednego obrotu.

przychody ze sprzedaży

średni stan zapasów

W przypadku, gdy firma świadczy usługi niematerialne wskaźnik ten nie ma odniesienia do rzeczywistości. Dlatego zostanie on pominięty w tej analizie.

wskaźnik produktywności kapitału pracującego

Wskaźnik ten ocenia efektywność wykorzystania kapitału pracującego. Informuje także o wielkości przychodów ze sprzedaży przypadających na 1 zł kapitału pracującego. Na pozytywną ocenę zasługuje jego wzrost, oznaczający poprawę efektywności, wzrost ilości obrotów, a tym samym skrócenie cyklu obrotowego.

przychody ze sprzedaży

przeciętny stan kapitału pracującego

początek okresu (1999)

1 935 564,72 / (285 016,87 - 177 660,28 + 338 938,45 - 118 200,67) : 2 = 11,80

koniec okresu (2000)

1 886 223,50 / (338 938,45 - 118 200,67 + 302 147,99 - 132 245,53) : 2 = 9,66

Wielkość produkcji uzyskana z jednostki zaangażowanego kapitału pracującego uległa obniżce na koniec roku (9,66), w stosunku do początku roku, gdzie wynosiła 11,80. Można powiedzieć, że pozycja finansowa spółki spadła o 2,14.

Podsumowanie

Jak wynika z analizy wszystkich wskaźników płynności nastąpiło pogorszenie elastyczności firmy. Spadło wykorzystanie majątku obrotowego i trwałego. Ponadto wolniej do firmy spływają należności - w 1999 roku zwróciły się one 8, a w 2000 tylko 2 razy. Obniżyła się również liczba dni ściągania należności z 42 do 53, czyli, aż o 11 dni. Spółka zatem może mieć kłopoty z terminowym regulowaniem zobowiązań, oraz wszelkimi innymi płatnościami.

Wskaźniki wypłacalności

Wskaźniki wypłacalności są oceniają sytuację firmy w długim okresie czasu. Umożliwiają one wycenę długoterminowej wypłacalności.

wskaźnik stanowiący stosunek kapitałów obcych do kapitałów własnych

Wyraża on strukturę kapitałów. Jest to typowy wskaźnik zadłużenia stosowany w praktyce gospodarki rynkowej. Określa on wielkość kapitałów obcych przypadających na jednostkę kapitałów własnych.

kapitały obce/kapitały własne

początek okresu (1999)

118 200,67 / 515 140,47 = 0,23

koniec okresu (2000)

132 245,53 / 587 564,64 = 0,23

Wskaźnik nie uległ zmianie w badanym okresie i wynosił 0,23, co oznacza, że firma posiada przewagę kapitałów własnych nad obcymi. Można zatem powiedzieć, że zadłużenie przedsiębiorstwa nie uległo zmianie.

wskaźnik ogólnego zadłużenia

Wskaźnik ten wyraża udział kapitałów obcych w finansowaniu majątku firmy.

zobowiązania ogółem x 100

aktywa ogółem

początek okresu (1999)

118 200,67 x 100 / 633 341,14 = 18,66

koniec okresu (2000)

132 245,53 x 100 / 719 810,17 = 18,37

Wskaźnik zanotował spadek z poziomu 18,66 do 18,37, czyli o 0,29. Oznacza to, że nastąpił wzrost samodzielności finansowej i umocnienie pozycji firmy.

wskaźnik struktury kapitału stałego

Wskaźnik ten odzwierciedla długoterminową strukturę kapitału. Mierzy stopień ryzyka związanego z angażowaniem w działalności przedsiębiorstwa obcych środków finansowych, ale tylko długoterminowych. Wysoki poziom wskaźnika oznacza zasilanie przedsiębiorstwa w dużej mierze ze źródeł obcych, a więc również duże ryzyko niewypłacalności.

zobowiązania długoterminowe

kapitały własne

Badana spółka nie posiadała w badanym okresie zobowiązań długoterminowych, stąd nie można obliczyć tego wskaźnika.

wskaźnik udziału kapitałów własnych w finansowaniu majątku

Jest on uzupełnieniem wskaźnika ogólnego zadłużenia. Wyższy poziom tego wskaźnika oznacza zwiększenie udziału kapitałów własnych w pokryciu majątku, a tym samym wyższy stopień niezależności finansowej firmy i umocnienie jej pozycji finansowej. Wzrost wskaźnika to także obniżenie zadłużenia przedsiębiorstwa, a więc zmniejszenie ryzyka finansowego.

kapitały własne x 100

aktywa ogółem

początek okresu (1999)

575 140,47 x 100 / 633 341,14 = 90,81

koniec okresu (2000)

587 564,64 x 100 / 719 810,17 = 81,63

Udział kapitałów własnych w finansowaniu spółki spadł z 90,81% do 81,63%, czyli o 9,18%. Pomimo tego są one na bardzo wysokim poziomie, a tym samym kondycja finansowa firmy nie spadła zbyt mocno.

wskaźnik udziału kapitałów własnych w finansowaniu majątku trwałego

Majątek trwały, jako majątek obciążony wysokim ryzykiem powinien być finansowany kapitałami własnymi. Pożądane jest, aby kapitały własne były co najmniej równe aktywom trwałym. Wskaźnik powyżej 100% oznacza finansowanie kapitałami własnymi również pewnej części majątku obrotowego. Im wyższy stopień pokrycia majątku trwałego kapitałami własnymi, tym bardziej wierzyciele mogą liczyć na odzyskanie swoich środków (nawet w przypadku likwidacji przedsiębiorstwa).

kapitały własne x 100

majątek trwały

początek okresu (1999)

515 140,47 x 100 / 294 402,69 = 174,98

koniec okresu (2000)

587 564,64 x 100 / 417 662,18 = 140,68

Zarówno na początku jak i na końcu badanego okresu wskaźniki kształtowały się powyżej 100 %, co oznacza, że z własnych kapitałów jest finansowany nie tylko cały majątek trwały, ale i część majątku obrotowego, odpowiednio 74,98% w 1999 roku i 40,68% w 2000. Nastąpił znaczny, bo o 34,3% spadek wskaźnika, lecz nadal jest on wysoki i gwarantuje pokrycie majątku trwałego.

wskaźnik udziału kapitału stałego w finansowaniu majątku

W przypadku realizacji dużych inwestycji przedsiębiorstwo może kapitał własny wesprzeć długotrwałymi kapitałami obcymi. Wskaźnik ten informuje zatem o stopniu udziału kapitału stałego w finansowaniu majątku trwałego. Powinien być wyższy od 100%. Oznacza to finansowanie kapitałem stałym części majątku obrotowego (kapitału pracującego).

kapitały własne + zobowiązania długoterminowe x 100

majątek trwały

Ponieważ firma nie posiada zobowiązań długoterminowych wynik i komentarz będzie wyglądał tak, jak w podpunkcie e).

wskaźnik pokrycia zobowiązań długoterminowych majątkiem trwałym

Służy on do oceny stopnia zadłużenia firmy. Informuje o stopniu zabezpieczenia zobowiązań długoterminowych przez majątek trwały. Określa on, ile razy wartość aktywów trwałych przewyższa kwotę długoterminowych kapitałów obcych.

majątek trwały

zobowiązania długoterminowe

Na podstawie posiadanych danych, nie można obliczyć wysokości tego wskaźnika.

wskaźnik pokrycia odsetek zyskiem

Wskaźnik ten wyraża zdolność przedsiębiorstwa do opłacania odsetek od zaciągniętych kredytów i pożyczek z wygospodarowanego zysku brutto powiększonego o odsetki. Informuje on o tym, ile razy zysk brutto powiększony o odsetki przewyższa ich kwotę.

zysk brutto + odsetki

odsetki

Ponieważ firma nie zaciągnęła żadnych kredytów nie można obliczyć tego wskaźnika. Natomiast z zapłatą odsetek, od zaległych zobowiązań, firma nie posiada problemów.

wskaźnik pokrycia kapitałów obcych nadwyżką finansową

Wskaźnik ten informuje o zdolności przedsiębiorstwa do spłaty zadłużenia z nadwyżki finansowej. Wzrost wskaźnika zasługuje na ocenę pozytywną, jako że oznacza skrócenie czasu spłaty zadłużenia.

zysk netto + amortyzacja x100

przeciętny stan zobowiązań ogółem

początek okresu (1999)

(309 587,18 + 156 253,57) x 100 / (177 660,28 + 118 200,67) : 2 = 314,91

koniec okresu

(135 233,03 + 167 438,82) x 100 / (118 200,67 + 132 245,53) : 2 = 241,71

W ubiegłym roku nadwyżka umożliwiała trzykrotną spłatę zobowiązań. W 2000 roku wskaźnik zanotował spadek o 73,2, jednak w dalszym ciągu pozwalał na prawie 2,5-krotną spłatę zobowiązań zyskiem netto powiększonym o amortyzację. Możliwa jest zatem natychmiastowa spłata wszelkich zobowiązań.

wskaźnik wiarygodności kredytowej

Wskaźnik ten wyraża zdolność przedsiębiorstwa do spłaty kredytów. Jego istota sprowadza się do oceny możliwości przedsiębiorstwa w zakresie spłat rocznych rat kredytowych, w szczególności rat kredytów długoterminowych.

Poniższy wskaźnik informuje o relacji zysku netto do kwoty rat kapitałowych płatnych w ciągu roku. Wymagana przez wierzycieli wysokość wskaźnika powyżej 1 gwarantuje im odzyskanie pożyczonego kapitału w terminie. Wskaźnik mniejszy od 1 oznacza, iż przedsiębiorstwo nie jest w stanie z zysku netto spłacić rocznej raty kapitałowej.

zysk netto

roczne raty kapitałowe

Poniższy wskaźnik zakłada możliwość spłaty rocznej raty kapitałowej z nadwyżki finansowej. Stosowany jest w ocenie projektów inwestycyjnych finansowanych kredytem bankowym. Banki udzielają kredytu inwestycyjnego na realizację tych projektów, dla których wskaźnik nie jest mniejszy niż 1,5.

zysk netto + amortyzacja

roczne raty kapitałowe

Brak danych uniemożliwia obliczenie podanych wskaźników.

wskaźnik zwrotności kredytu

Jest wykorzystywane przy ocenie zdolności przedsiębiorstwa do obsługi kredytu krótkoterminowego. Informuje w ciągu ilu dni jest możliwa spłata kredytu z osiąganych przychodów dziennych.

przeciętny stan kredytu

przeciętna sprzedaż dzienna

Brak danych uniemożliwia obliczenie tego wskaźnika.

Podsumowanie

Wszystkie wskaźniki wypłacalności firmy znajdują się na dobrym poziomie, zatem firma jest wypłacalna. Ponadto firma w znacznym stopniu samofinansuje zarówno kapitały obce jak i część kapitałów własnych. Większość wskaźników wskazywało tendencję rosnącą, czego następstwem jest wzrost wypłacalności. Ponadto z nadwyżki finansowej możliwa jest natychmiastowa spłata wszelkich zobowiązań.

Wskaźniki rentowności

Wskaźniki rentowności stanowią relację bezwzględnej kwoty wyniku finansowego do obrotu lub zaangażowanych czynników wytwórczych. Wyrażają one zdolność do generowania zysku w przyszłości.

wskaźnik rentowności sprzedaży

Wskaźnik ten przedstawia wielkość zysku netto przypadającego na jednostkę zrealizowanego obrotu. Informuje więc o stopniu opłacalności sprzedaży.

zysk netto x 100

przychody ze sprzedaży

początek okresu (1999)

309 587,18 x 100 / 1 935 564,72 = 15,99

koniec okresu (2000)

135 233,03 x 100 / 1 886 223,50 = 7,17

W analizowanym okresie rentowność sprzedaży spadła z 15,99 do 7,17. W 1999 roku na 1 zł przychodów przypadało 15,99 gr, a w 2000 już tylko 7,17 gr zysku. Nastąpiło zatem pogorszenie opłacalności sprzedaży o 8,82 gr, niż w roku poprzednim.

wskaźnik rentowności majątku

zysk netto x 100

przeciętny stan aktywów ogółem

początek okresu (1999

309 587,18 x 100 / (581 835,53 + 633 341,14) : 2 = 50,95

koniec okresu (2000)

135 233,03 x 100 / (633 341,14 + 719 810,17) : 2 = 19,99

Rentowność majątku zaangażowanego w działalność spółki spadła, a więc jego opłacalność spadła. W poprzednim roku z każdej zainwestowanej złotówki zainwestowanego majątku otrzymano 50,95 gr z zysku, a w roku bieżącym już tylko 19,99 gr, czyli, aż o 30,96 gr mniej.

wskaźnik rentowności kapitałów własnych

Wskaźnik ten określa wielkość zysku przypadającego na jednostkę zaangażowanych w firmie w firmie kapitałów własnych.

zysk netto x 100

przeciętny stan kapitałów własnych

początek okresu (1999)

309 587,18 x 100 / (404 175,25 + 515 140,47) : 2 = 67,35

koniec okresu (2000)

135 233,03 x 100 / (515 140,47 + 587 564,64) : 2 = 24,53

Rentowność kapitałów własnych w analizowanym okresie pogorszyła się. W 1999 roku na każdą złotówkę zainwestowanych kapitałów własnych przypadało 67,35 gr zysku, a w 2000 roku tylko 24,53 gr, zmniejszyła się, zatem o 42,82 gr. Przyrost kapitałów własnych był jednak wyższy niż przyrost rentowności całego majątku, co świadczy o wyższej dynamice kapitałów własnych niż majątku.

Podsumowanie

Jak wynika z powyższej analizy wskaźników rentowność firmy znacznie spadła. Możemy zatem mówić o przeinwestowaniu majątku. Jest to związane ze spadkiem przychodów ze sprzedaży i dużymi nakładami na majątek firmy. Opłacalność sprzedaży również spadła.

Rozdział III - Ocena kondycji spółki

Suma bilansowa spółki wzrosła, na przełomie 1999 i 2000 roku, o 13,65%. Natomiast przychód ze sprzedaży, w tym okresie, spadły o 2,55%. W powiązaniu ze znacznym wzrostem kosztów zysk brutto (netto) zanotował spadek aż o 56,32%. W efekcie nastąpiła znaczne pogorszenie sytuacji firmy w badanym okresie. Odzwierciedleniem tego jest poziom obliczonych wskaźników. Prawie wszystkie zanotowały znaczące spadki. Jedynie wypłacalność przedsiębiorstwa jest na wysokim poziomie. Ponadto firma w 82% samofinansuje się i posiada bogate wyposażenie, co można zauważyć w strukturze majątku trwałego - około 50% całych aktywów. Oczywiści ma to też swoje wady, gdyż duża część środków jest zamrożona na długi okres. Jednak taka sytuacja jest wynikiem przepisów podatkowych, które mówią o zwolnieniu przedmiotowym spółki prowadzącej działalność oświatową z podatku dochodowego w wysokości przychodu jaki firma przeznaczy na zakup na cele szkolne. Kłopotliwe dla przedsiębiorstwa są też rosnące należności i roszczenia. Większą część majątku obrotowego stanowią składniki najmniej płynne, np. należności i stąd mogą nastąpić trudności z terminowym regulowaniem zobowiązań - zwłaszcza, że termin spływania należności wydłużył się. Jeśli chodzi o płynność to mamy tu do czynienia z nieefektywnym lokowaniem środków. Pocieszający może być fakt, że większość wskaźników zanotowała spadek, co można interpretować jako poprawę kondycji. Spółka jednak powinna posiadać zaufanie kontrahentów, gdyż jest w stanie uregulować wszelkie zobowiązania, choć czasami mogą one być spłacane po terminie ich ważności.

W celu sprawdzenia ogólnej kondycji firmy stosuje się wzór: ΔZ < ΔM < ΔP < ΔWF, gdzie: ΔZ oznacz przyrost zatrudnienia , ΔM przyrost majątku, ΔP przyrost przychodu i ΔWF przyrost wyniku finansowego. W badanej spółce sytuacja kreowała się następująco: 105,51% < 113,65 > 97,45% > 43,68%. Jak wynika z przedstawionych zależności kondycja finansowa pogorszyła się. Niepokojący może być zatem spadek przychodów z tytułu sprzedaży i nieproporcjonalnie wysoki spadek poziomu wyniku finansowego.

Wyszukiwarka

Podobne podstrony:

Analiza ekonomiczna - branża edukacyjna (20 strony)

Analiza ekonomiczna - spółka produkcyjna (23 strony)

analiza ekonometryczna liczba studentów (43 strony) IAQR6NRXFA7LKSD3SXYPLEYX32DZ5TWADGSBJJQ

Analiza ekonomiczna teoria (26 strony) id 60090 (2)

Analiza ekonomiczna (33 strony), Rozdział I PROBLEMY METODYCZNE WYKORZYSTANIA ANALIZ

Analiza ekonomiczna firm (49 strony)

Analiza ekonomiczna (33 strony) Nieznany (2)

Analiza ekonomiczna - Polifarb (20 stron)

Analiza ekonomiczna firm (33 strony), Analiza ekonomiczna

Analiza ekonomiczna - teoria (26 strony)

Analiza ekonomiczna 24 strony, Dla studentów

analiza ekonomiczna branża?ukacyjna (18 strony) H5SEOZV3YWLZAPFJLQNRSDV5AYBF72H6J2MYDIA

więcej podobnych podstron