WYKŁAD 10

RACHUNEK PRZEPŁYWU PIENIĄDZA

Rachunek ten ułatwia ocenę zdolności przedsiębiorstwa do generowania środków pieniężnych czyli ułatwia ocenę płynności (opłacalności).

Powinien uwzględniać wszystkie wpływy i wydatki z ich podziałem na związane z działalnością operacyjną, inwestycyjną i finansową.

Środki pieniężne - gotówka w kasie, depozyty płatne na żądanie i dla potrzeb rachunku przepływu pieniądza do środków pieniężnych zalicza się także ekwiwalenty środków pieniężnych.

Ekwiwalenty środków pieniężnych - krótkoterminowe lokaty o dużej płynności, łatwo wymienialne na gotówkę i inne aktywa finansowe krótkoterminowe (do 3 m-cy) charakteryzujące się nieznacznym ryzykiem utraty płynności i wysokim stopniem płynności.

Przepływy środków pieniężnych - to wpływy i wydatki środków pieniężnych i ich ekwiwalentów.

Działalność operacyjna - podstawowa działalność przedsiębiorstwa.

Działalność inwestycyjna - nabywanie lub zbywanie składników aktywów trwałych zarówno rzeczowych jak i finansowych, także krótkoterminowych aktywów finansowych oraz wszystkie z nimi związane koszty i korzyści.

Działalność finansowa - to wpływy i wydatki związane pasywami czyli związane z pozyskiwaniem lub utratą źródeł finansowania własnego i obcego oraz wszystkie z nimi związane pieniężne koszty i korzyści.

A. DZIAŁALNOŚĆ OPERACYJNA

Metody sporządzania rachunku przepływu pieniądza:

bezpośrednie

pośrednie

Metody te różnią się tylko częścią operacyjną a część finansowa i inwestycyjna jest taka sama.

Metoda bezpośrednia wykorzystuje informacje księgowe o ruchu środków pieniężnych i ich ekwiwalentów.

Metoda pośrednia - wychodzi od zysku netto czy wyniku finansowego netto.

Wynik finansowy ustalony metodą memoriałową i zawierający w sobie efekty działalności podstawowej ale także inwestycyjnej i finansowej trzeba przekształcić czyli dokonać jego korekt tak, aby doprowadzić do wyniku kasowego i to z działalności operacyjnej.

Metoda pośrednia |

Metoda bezpośrednia |

I Zysk/strata netto II Korekty razem

III Przepływy pieniężne netto z dział operacyjnej ( I +/- II) |

I Wpływy

II Wydatki

|

UWAGA!

Celem korekt jest:

wyłączenie pozycji tzw niepieniężnych (amortyzacja, różnice kursowe niezrealizowane czyli wynikające z wyceny na dzień bilansowy składników bilansu wyrażonych w walutach obcych)

wyłączenie przychodów i kosztów wpływających na ?czynnik? finansowy ale nie dotyczy działalności operacyjnej (odsetki i udziały w zyskach, zysk z działalności inwestycyjnej)

uwzględnienie zmian stanu aktywów obrotowych i krótkoterminowych zobowiązań związanych z działalnością operacyjną (zapisy 6,7,8,9).

B. DZIAŁALNOŚĆ INWESTYCYJNA

I Wpływy

Zbycie wartości niematerialnych i prawnych oraz rzeczowych aktywów trwałych

Zbycie inwestycji nieruchomości oraz wartości niematerialnych i prawnych

Z aktywów finansowych, w tym

w jednostkach powiązanych

w pozostałych jednostkach:

zbycie aktywów finansowych w tym udziałów, akcji własnych

dywidendy i udziały w zyskach

spłata oddzielnych pożyczek długoterminowych

odsetki

inne wpływy z aktywów finansowych

Inne wpływy inwestycyjne

II Wydatki

Nabycie wartości niemat i prawnych oraz rzeczowych aktywów trwałych

Inwestycje w nieruchomości oraz wartości niema i prawne

Na aktywa finansowe, w tym

w jednostkach powiązanych

w pozostałych jednostkach

nabycie aktywów finansowych

udzielenie pożyczki długoterminowej

Inne wydatki inwestycyjne

III Przepływy pieniężne netto z działalności inwestycyjnej (I - II)

C. DZIAŁALNOŚĆ FINANSOWA

I Wpływy

Wpływy netto z wydania udziałów (emisji akcji) i innych instrumentów kapitałowych oraz dopłat do kapitałów

Kredyty i pożyczki

Emisja dłużnych papierów wartościowych

Z tyt innych zobowiązań finansowych

Inne wpływy finansowe

II Wydatki

Umorzenie udziałów (akcji)

Dywidendy i inne wypłaty na rzecz właścicieli

Inne niż wypłaty na rzecz właścicieli wydatki z tyt podziału zysku

Spłaty kredytów i pożyczek

Wykup dłużnych papierów wartościowych

Z tyt innych zobowiązań finansowych

Płatności zobowiązań z tyt umów leasingu finansowego

Odsetki

Inne wydatki finansowe

III Przepływy pieniężne netto z działalności finansowej (I - II)

D. Przepływy pieniężne netto (A +/- B +/- C)

E1. Bilansowa zmiana stanu środków pieniężnych

E2. W tym zmiana stanu środków pieniężnych z tyt różnic kursowych

F. Środki pieniężne na początek okresu

G. ????

Jeżeli w przedsiębiorstwie nie ma środków pieniężnych wyrażonej w walucie obcej to:

środki pieniężne na początek okresu + przepływy pieniężne netto = środki pieniężne na koniec okresu

Aby sporządzić rachunek przepływu pieniądza trzeba mieć dane z bilansu, rachunku zysków i strat i koniecznie informacje dodatkowe, bo np. spadek stanu zapasów może być wynikiem przeszacowania ich wartości czyli taki spadek nie ma efektu w postaci uwolnionego pieniądza.

Spadek zapasów może być wynikiem wniesienia aportu do innego powstającego przedsiębiorstwa albo spadek zobowiązań może być wynikiem ich umorzenia albo wynikiem restrukturyzacji finansowej polegającej na zamianie długu na udziały.

WYKŁAD 11

RACHUNEK EFEKTYWNOŚCI INWESTYCJI

Rachunek ten potrzebny jest, ponieważ nakłady inwestycyjne i efekty odczuwane są w przyszłości a przyszłość zawsze jest obciążona ryzykiem.

Inwestycja - wyrzeczenie się czegoś pewnego (bieżącej konsumpcji) na rzecz niepewnych efektów w przyszłości (przyszłej konsumpcji).

Efekty inwestycji produkcyjnych:

wzrost produkcjiwzrost sprzedaży

obniżka kosztów

poprawa jakości umożliwiająca utrzymanie sprzedaży na dotychczasowym poziomie

zmiana struktury produkcji

poprawa warunków pracy

ochrona środowiska

Metody oceny efektywności inwestycji:

metody proste

metody dyskontowe

Ad. a) Metody proste - powinny one być wstępem do oceny pełnej, powinny służyć wstępnej selekcji projektów inwestycyjnych.

Metody proste nie uwzględniają zmienności wartości pieniądza w czasie, bazują na nieprzetworzonych wielkościach charakteryzujących nakłady i efekty.

W rachunku efektywności wykorzystujemy często nadwyżkę finansową.

Nadwyżka finansowa (cash flow, CF) = zysk netto + amortyzacja

Dzięki amortyzacji i osiągniętemu zyskowi nakład się zwraca.

Do prostych metod zaliczamy:

okres zwrotu

stopa zwrotu

Ad 1) okres zwrotu

OZ=I/CFt, gdzie I-nakład inwestycyjny, CFt-nadwyżka finansowa

Można wykorzystać gdy nadwyżka w kolejnych latach jest taka sama.

Przykład

Okres zwrotu - metoda tabelaryczna:

Rok |

CF |

Skumulowana CF |

0 |

-3200 |

-3200 |

1 |

1600 |

-1600 |

2 |

1200 |

-400 |

3 |

1000 |

+600 |

4 |

800 |

|

Zwrot po: 2 + 400/1000 = 2,4 roku

Jaki jest okres zwrotu do zaakceptowania przez inwestora? Krótszy od przewidywanego okresu amortyzacji/eksploatacji przedsięwzięcia.

Przy ocenie okresu zwrotu warto także uwzględnić ryzyko regionu, polityczne, konfliktu zbrojnego, nacjonalizacji, produktu.

Ad. 2) stopa zwrotu

stopa zwrotu = roczny zysk netto/przeciętny nakład inwestycyjny

lub stopa zwrotu = roczny zysk netto/nakład inwestycyjny

Do oceny stopy zwrotu można wykorzystać stopę zwrotu z inwestycji finansowych aktualnie uzyskiwaną w kraju.

Do wyliczenia stopy zwrotu w liczniku można uwzględnić:

zysk netto z roku typowego

(lub zysk netto najczęściej się powtarzający)

średni zysk netto wyliczony z całego badanego okresu

Ad b)

Metody dyskontowe są to metody, które uwzględniają zmienność wartości pieniądza w czasie. Do najczęściej używanych zaliczamy:

wartość zaktualizowana netto

wewnętrzna stopa zwrotu

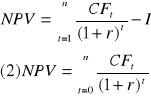

ad. 1) Zaktualizowana wartość netto (NPV):

NPV - jest to różnica pomiędzy sumą efektów, które będą osiągnięte w przyszłości z przedsięwzięcia zdyskontowanych na moment dokonywania oceny a poniesionym nakładem inwestycyjnym.

Wzór (2) jest wykorzystywany zwłaszcza wówczas, gdy przedsięwzięcie inwestycyjne polega na rozbudowie, modernizacji zakładu już istniejącego, kiedy to w kolejnych okresach występują równocześnie i nakłady i efekty cząstkowe.

NPV - przedstawienie graficzne:

By można było zaakceptować przedsięwzięcie NPV > 0

Wielkość wyliczonego NPV zależy od:

przewidywanych przychodów

przewidywanych kosztów

ilości lat objętych rachunkiem (im więcej lat tym NPV większe)

przyjętej stopy dyskontowej r (im mniejsze r tym NPV większe)

Wykres

Pytanie: Ile lat objąć rachunkiem?

3,5, 10 czy 20?

Okres objęty rachunkiem powinien odpowiadać przewidywanemu okresowi eksploatacji przedsięwzięcia, a jeżeli przedsięwzięcie składa się z kilku obiektów o różnym okresie eksploatacji to należy uwzględnić okres eksploatacji obiektu najistotniejszego dla tego przedsięwzięcia.

Pytanie: Jaką przyjąć stopę dyskontową?

Powinien być to średni koszt kapitału który najprawdopodobniej będzie wykorzystany do sfinansowania tego przedsięwzięcia a jeżeli na moment sporządzenia rachunku nie ma jeszcze decyzji co do sposobu sfinansowania można przyjąć aktualne oprocentowanie kredytów inwestycyjnych dostępnych inwestorowi.

Wychodzi się tu z założenia że kredyt inwestycyjny jest najdroższym źródłem finansowania i każda inna wersja sfinansowania może być tylko tańsza.

Jeśli rachunek wykorzystujący r na poziomie kredytu inwestycyjnego da odpowiedź pozytywną to tym samym bardziej przy innych wariantach sfinansowania NPV będzie dodatnie.

Ad. 2) wewnętrzna stopa zwrotu

Jest to takie r dla którego NPV= 0

Miara ta jest do zaakceptowania przez inwestora jeżeli jest mniejsza od przewidywanego średniego kosztu kapitału wykorzystywanego przez przedsiębiorcę.

W celu ograniczenia ryzyka podjęcia nietrafnej decyzji inwestor powinien sporządzić kilka (co najmniej 3) wariantów rachunków (wersja optymistyczna, pesymistyczna, i najbardziej prawdopodobna)

Wyszukiwarka

Podobne podstrony:

FINANSE-WykD¦î' 9, 2 semestr, moje, od eweliny, Finanse, Finanse, Finanse (1), Finanse, finanse.rar

FINANSE-WykD¦î' 8, 2 semestr, moje, od eweliny, Finanse, Finanse, Finanse (1), Finanse, finanse.rar

finwykl, 2 semestr, moje, od eweliny, Finanse, Finanse, Finanse (1), Finanse, egzamin FINANSE, finan

Egzamin z finans+-w 2004, 2 semestr, moje, od eweliny, Finanse, Finanse, Finanse (1), Finanse, egzam

finanse - rozwiazania, 2 semestr, moje, od eweliny, Finanse, Finanse, Finanse (1), Finanse, egzamin

finanse.rozwiazania.zero, 2 semestr, moje, od eweliny, Finanse, Finanse, Finanse (1), Finanse, egzam

FINANSE do nauki, 2 semestr, moje, od eweliny, Finanse, Finanse, Finanse (1), Finanse, egzamin FINAN

Finanse - egzamin0, 2 semestr, moje, od eweliny, Finanse, Finanse, Finanse (1), Finanse, egzamin FIN

WYKD¦î AD 3, 2 semestr, moje, od eweliny, Finanse, Finanse, Finanse (1), Finanse, finanse.rar Folder

pytfinanse, 2 semestr, moje, od eweliny, Finanse, Finanse, Finanse (1), Finanse, egzamin FINANSE, fi

sciaga.finanse.nasze, 2 semestr, moje, od eweliny, Finanse, Finanse, Finanse (1), Finanse, egzamin F

FINANSE-WykD¦î' 9, 2 semestr, moje, od eweliny, Finanse, Finanse, Finanse (1), Finanse, finanse.rar

ściąga finanse 2, Materiały STUDIA, Semestr II, Finanse, od OLI Finanse

Zadania dla studentów MSSF 5 i MSR 2 2012, STUDIA UE Katowice, semestr I mgr, od Agaty, FiR, standa

pf-zad2, STUDIA UE Katowice, semestr I mgr, od Agaty, FiR, Prawo finansowe+ www.k, nauka

więcej podobnych podstron