LINIA SML

Globalny rynek finansowy

Rynek finansowy odgrywa szczególną rolę w efektywnym funkcjonowaniu gospodarki narodowej i jest niezbędny dla jej długofalowego i optymalnego rozwoju. Na rynku finansowym odbywa się bowiem konfrontacja popytu i podaży kapitału.

Z jednej strony przedsiębiorstwa poprzez emisję akcji - zabiegają o kapitał niezbędny do finansowania ich inwestycji, ponieważ ich środki nie są wystarczające dla zapewnienia im odpowiedniego stopnia rozwoju. O kapitał zabiegają także - poprzez emisje obligacji i bonów skarbowych rządy państw oraz samorządy terytorialne różnych stopni. Rządy poszukują środków w celu sfinansowania deficytu budżetowego, a samorządy i niektóre typy przedsiębiorstw poszukują środków w celu całkowitego lub częściowego sfinansowania planowanych inwestycji. Również niektóre instytucje finansowe emitują papiery wartościowe W poszukiwaniu kapitałów niezbędnych do udzielania kredytów.

Z drugiej strony, gospodarstwa domowe zabiegają o jak najbardziej efektywne lokowanie swoich oszczędności, bezpośrednio lub poprzez wyspecjalizowanych pośredników. Oszczędności te wraz z nadwyżkami kapitałów właścicieli środków produkcji oraz usług zarządzane są oraz lokowane w odpowiedni sposób na rynku finansowym przez inwestorów zwanych instytucjonalnymi.

W pozostałych przypadkach inwestorzy w sposób samodzielny (indywidualnie) lokują swój kapitał na rynku finansowym i zarządzają nim.

od sprawności rynku finansowego zależy prawidłowa konfrontacja popytu i podaży kapitału, zapewniająca efektywne lokowanie środków w przedsiębiorstwa najbardziej produktywne i najlepsze dla optymalnego rozwoju branży i całości gospodarki w dostatecznie długim horyzoncie czasu. Sprawnie zorganizowana konfrontacja popytu i podaży kapitału pozwala bowiem na dokonanie równolegle trafnej analizy oceny kosztów kapitału, a zatem stopy oprocentowania kapitału, od której zależy wyznaczenie ceny kapitału własnego w procesie podejmowania optymalnych decyzji inwestycyjno - produkcyjnych. Im rynek finansowy jest sprawniejszy, tym bardziej występujące w gospodarce zbiory łańcuchów tego rodzaju zależności i sprzężeń zwrotnych zapewniają harmonijny rozwój gospodarczy. Oczywiście, odpowiednio dobrana polityka stóp procentowych niezależnych banków centralnych jest tego optymalizującego rozwoju dodatkowym stymulatorem.

W dobie globalizacji, dzięki nowym technologiom i odejściu od reglamentacji, nastąpił nieporównanie szybszy przepływ strumieni kapitałów w stosunku do przepływu towarów czy - wymienianej dopiero w trzeciej kolejności - szybkości przepływu osób. W dobie globalizacji ogromne kapitały przemieszczają się w gospodarce światowej z szybkością bliską zakładanej w hipotezach wielu teoretycznych modeli ekonomii.

Coraz lepsza organizacja oraz fuzje rynków finansowych w sposób naturalny sprzyjają wzrostowi ich sprawności działania, natomiast nie zapobiegają kryzysom finansowym, które - wobec połączenia rynków - rozprzestrzeniają się jeszcze szybciej. Jakkolwiek przyczyny występujących kryzysów bywają różne, to ich bezpośrednim skutkiem staje się pojawiający się nagle brak płynności finansowej jakiegoś znaczącego banku lub znaczącej instytucji finansowej, który rozszerza się błyskawicznie na inne banki i instytucje finansowe. Zachwianie płynności finansowej banków i instytucji finansowych na rynku pieniężnym jest z kolei z determinacją zażegnywane przez banki centralne, wspólnie z innymi największymi bankami. Proces ten trwa tak długo aż banki wzajemnie odzyskają do siebie zaufanie i wznowią udzielanie pożyczek międzybankowych.

Funkcje rynków finansowych

Konfrontacja podaży kapitału i popytu na ten kapitał odbywa się na rynku finansowym podczas transakcji papierami wartościowymi zawieranymi między gospodarstwami domowymi, przedsiębiorstwami (prywatnymi i publicznymi) oraz administracją państwową i lokalną Za pośrednictwem różnego rodzaju banków i instytucji finansowych. Transakcje te wyrażają się przepływem odpowiednich strumieni finansowych, które włączają ich uczestników w obrót międzynarodowy. Odpowiednie transakcje mają w założeniu przynosić właścicielom kapitałów zysk w postaci dywidendy lub procentu. Same instrumenty finansowe stanowią zaś potwierdzenie odpłatnego udostępnienia kapitału i stwierdzają prawo właściciela kapitału do:

współwłasności majątku (akcje);

określonego procentu (obligacje lub inne instrumenty długu);

uzyskania w przyszłości określonych pożytków w postaci aktywów lub rozliczeń finansowych

Zwykle wyróżnia się następuj4ce składowe (operacyjne) rynku finansowego:

rynek pieniężny oraz rynek depozytowo - kredytowy,

rynek kapitałowy,

rynek instrumentów pochodnych,

rynek walutowy.

Rynek pieniężny rozumiany jest jako rynek kapitałów krótkoterminowych, zabezpieczających bieżące funkcjonowanie podmiotów gospodarczych, gospodarstw domowych oraz jednostek administracji centralnej i lokalnej. Wszystkie te podmioty, łącznie z pośrednikami rynku finansowego, jakimi są banki i inne instytucje finansowe, mogą występować zarówno w roli pożyczkobiorców, jak i pożyczkodawców, a zawierane transakcje mogą mieć charakter detaliczny lub hurtowy. Przyjmuje się natomiast, że transakcje dotyczą instrumentów finansowych (pieniężnych) o krótkim lub bardzo krótkim (max do roku) terminie wykupu (okresie zapadalności). Przez rynek pieniężny przepływają oczywiście wszystkie rodzaje strumieni kapitałów, łącznie z kapitałami lokat długoterminowych.

Na rynku pieniężnym wyróżnia się takie segmenty, jak:

rynek lokat międzybankowych,

rynek bonów (weksli) skarbowych,

rynek krótkoterminowych papierów dłużnych przedsiębiorstw,

rynek papierów wartościowych powstałych w procesie sekurytyzacji, czyli obrócenia rożnego rodzaju wierzytelności w instrumenty finansowe (w rodzaju obligacji).

Sprawność funkcjonowania rynku finansowego uzależniona jest od płynności rynku pieniężnego, zależy zatem od rynku lokat międzybankowych, którym z kolei steruje, niezależny od decyzji politycznych i gospodarczych rządu, bank centralny (emisyjny). Od stopnia niezależności banków emisyjnych oraz od ich umiejętności prowadzenia odpowiedniej polityki pieniężnej i szybkości reagowania zależy stabilność wzrostu i rozwoju gospodarek narodowych. Banki centralne, które stoją na straży kształtowania odpowiednich warunków rozwoju całego systemu bankowego, mają zatem szerokie zadania statutowego, mające zapewnić stabilizację pieniądza krajowego (czyli ograniczenie inflacji) oraz jego odpowiednie relacje z walutami innych krajów.

Rynek kapitałowy postrzegany jest z kolei jako rynek kapitałów długoterminowych, przeznaczonych na najbardziej efektywne inwestycje zabezpieczające optymalny rozwój przedsiębiorstw - emitentów aktywów finansowych (akcji). W innym segmencie tego rynku zawierane są transakcje dotyczące obligacji.

Akcje emitowane przez przedsiębiorstwa (akcyjne spółki giełdowe) są tytułem własności części kapitału przedsiębiorstwa, dającym prawo do udziału w części zysku spółki w postaci dywidendy, a także prawo do udziału w zebraniach akcjonariuszy oraz uzyskiwania okresowo (w założeniu kompletnej) informacji o bieżącej kondycji przedsiębiorstwa oraz o jego zamierzeniach na najbliższą przyszłość, a także o jego strategicznych i perspektywicznych programach rozwoju. Akcje są aktywami o zyskach zmiennych, ponieważ dywidenda jest nie tylko zależna od wielkości ewentualnych zysków przedsiębiorstw, ale także od decyzji inwestycyjno-rozwojowych spółki: uzyskany zysk może w całości lub w części zostać przeznaczony na jej rozwój. Należy dodać, że nie wszystkie przedsiębiorstwa emitują akcje, a z kolei spośród przedsiębiorstw - spółek akcyjnych tylko niewielka część emituje akcje, dopuszczone w sposób regularny do obrotu na giełdzie. Właściciele akcji spółek giełdowych (akcjonariusze) akceptują ryzyko związane z ceną akcji (kursem) , zależną od napływu nowych informacji o bieżących i przewidywanych wynikach finansowych przedsiębiorstwa. W krańcowym przypadku upadłości przedsiębiorstwa, kurs wyemitowanych przez nie akcji spada do zera.

Obligacje są tytułem wierzytelności długoterminowych i są emitowane przez instytucje publiczne lub rządy (a także przedsiębiorstwa) w celu uzyskania środków w postaci pożyczki od oszczędzających. Obligacje reprezentują zatem dług instytucji emitujących. Wykup obligacji, stanowiący spłatę długu, jest gwarantowany po upływie określonego czasu, gwarantowana jest także wypłata ustalonego z góry rocznego oprocentowania pożyczki.

Bony skarbowe są z kolei tytułem wierzytelności krótkoterminowych, emitowanych przez rządy dla potrzeb budżetu, często (wobec narastającego deficytu budżetowego) w celu sfinansowania wykupu wcześniejszych emisji. Okresy wykupu bonów skarbowych są różne - od tygodnia, dwóch lub kilku tygodni do roku (52 tygodni).

Lokata kapitału w akcjach obarczona jest ryzykiem, natomiast zakup obligacji i bonów jest (w zasadzie) lokatą wolną od ryzyka (lokatą gwarantowaną). Bezpośrednie przekształcenie oszczędności gospodarstw domowych w niezbędny kapitał odbywa się na rynku kapitałowym podstawowym, rozumianym jako miejsce emisji akcji przedsiębiorstw oraz obligacji i bonów skarbowych, a następnie ich sprzedaż, głównie za pośrednictwem banków.

Rynkiem kapitałowym wtórnym lub równoległym nazrywa się wymianę instrumentów finansowych, czyli

aktywów w postaci akcji i obligacji, uprzednio juz wyemitowanych, za pośrednictwem

giełd papierów wartościowych.

W teorii ekonomii finansowej wyróżnia się następujące funkcje rynków finansowych:

przepływ (transfer) środków finansowych w czasie i przestrzeni,

łączenie środków finansowych,

alokacja środków finansowych i zarządzanie ryzykiem,

płynność inwestycji finansowych,

przepływ informacji przy pomocy cen aktywów finansowych,

mutacja struktur produkcji.

W odniesieniu do przepływu środków, wyróżnić można osiem najważniejszych strumieni finansowych. Są to w pierwszym rzędzie trzy rodzaje strumieni oszczędności płynących z gospodarstw domowych:

do instytucji finansowych (lokaty na kontach bieżących oraz lokaty terminowe bankach i kasach oszczędności, zakup polis ubezpieczeniowych i składki na fundusze emerytalne),

na rynek giełdowy (zakup akcji),

do administracji państwowej (subskrypcja bonów skarbowych).

Łączenie środków odnosi się zarówno do gospodarstw domowych, jak i przedsiębiorstw. Pojedyncze gospodarstwa domowe (i właściciele kapitałów) nie dysponują dostatecznymi środkami, aby sprostać długoterminowemu finansowaniu przedsiębiorstw ze względu na znaczną dysproporcję między ,,dobrobytem indywidualnym'' (nawet w skali światowej) a optymalną skalą (wielkością) inwestycji. Z kolei przedsiębiorstwa są zmuszane do fuzji, by sprostać współczesnym wymogom rynku. Nieodzowne zatem staje się łączenie kapitałów pochodzących z obu źródeł, czemu służy rynek kapitałowy.

Właściwa alokacja środków odgrywa zasadniczą rolę w gospodarce i polega skutecznym i optymalnym lokowaniu kapitału w najlepsze (z punktu widzenia wzrostu i rozwoju branży oraz gospodarki narodowej) spółki giełdowe.

Równie ważne jest zarządzanie ryzykiem, polegające na skutecznej (optymalnej) alokacji ryzyka w gospodarce. Następuje bowiem rozproszenie ryzyka spółek giełdowych pomiędzy wszystkich właścicieli, a czym siła oddziaływania akcjonariuszy (inwestorów) na podejmowane decyzje strategiczne w przedsiębiorstwie jest większa, tym bardziej spodziewać się można ograniczenia ryzyka w przedsiębiorstwa do z góry zaakceptowanego poziomu. Jakość procesu sterowania ryzykiem w przedsiębiorstwie jest zatem wymuszana przez ocenę wartości spółki przez rynek kapitałowy, a samo ryzyko biorą na siebie: przedsiębiorstwo i jego akcjonariusze, posiadacze konta oraz akcjonariusze banku, a także przyszli inwestorzy.

Płynność inwestycji zapewnia inwestorom indywidualnym i instytucjonalnym odejście w każdej chwili - i to po jak najmniejszym koszcie - od poprzednio podjętych decyzji inwestycyjnych. Powodem może być albo (nagła) potrzeba dysponowania zaangażowanym kapitałem w formie płynnej (w części lub w całości), albo też - najczęściej - odejście od poprzednio podjętej decyzji inwestycyjnej na rzecz innej, która może okazać się inwestycją bardziej rentowną.

Przepływ informacji przy pomocy cen aktywów finansowych wyraża się zapewnieniem natychmiastowego i bezpłatnego dostępu do informacji o stanie poszczególnych spółek giełdowych, poprzez publikowanie - w sposób praktycznie ciągły i w odstępach nawet kilkusekundowych - kursów ich akcji.

Cena akcji, czyli jej kurs jest bowiem nośnikiem zagregowanej pełnej informacji o kondycji (stanie) przedsiębiorstwa na tle branży (i przedsiębiorstw konkurencyjnych w szczególności) oraz całej gospodarki. Poza ceną akcji wybranej spółki, rynek dostarcza takich samych Zagregowanych informacji o wszystkich innych notowanych spółkach. Podstawowym nośnikiem informacji o stanie całej gospodarki narodowej są publikacje indeksów giełdowych, które są średnimi arytmetycznymi (ważonymi lub nie) cen aktywów wybranych, najważniejszych dla danej gospodarki spółek giełdowych.

Ostatnią z wymienionych funkcji jest mutacja struktur produkcji, wyrażająca się przejmowaniem aktywów jednych przedsiębiorstw przez drugie i w następstwie restrukturyzacja tych pierwszych, niezbędna dla zagwarantowania konkurencyjności przedsiębiorstwa w świecie gospodarek o permanentnej restrukturyzacji. W tym ciągłym procesie optymalnego lokowania kapitałów w przedsiębiorstwa produkcyjne i handlowe szczególną rolę odgrywa polityka prywatyzacji przedsiębiorstw państwowych.

Formy efektywności rynków finansowych

Sprawna organizacja rynku finansowego stanowi niezbędny warunek optymalnego wzrostu i rozwoju gospodarki w długim okresie. W teorii ekonomii finansowej rozróżnia się jej trzy formy, Zwane formami efektywności rynku finansowego:

efektywność alokacji,

efektywność operacyjną,

efektywność informacyjną.

Efektywność alokacji polega na takim przepływie kapitału, aby zapewnić realizację przedsięwzięć najbardziej efektywnych i jednocześnie powodujących satysfakcjonujący i stabilny rozwój całej gospodarki narodowej, co z kolei oznacza inwestowanie w przedsiębiorstwa najbardziej produktywne i najlepsze dla rozwoju zarówno odpowiedniej branży, jak i gospodarki jako całości.

Efektywność operacyjna polega na skojarzeniu przez pośredników rynku finansowego (domy maklerskie, maklerzy giełdowi, w sposób satysfakcjonujący, oferujących kapitał i potrzebujących go w zamian za odpowiednio niskie (ale godziwe) wynagrodzenie.

Efektywność informacyjna jest uzyskiwana w taki sposób, ze w każdym momencie cena akcji, czyli jej kurs, jest odbiciem pełnej informacji o przedsiębiorstwie, którego ta akcja dotyczy, i to zarówno w sensie informacji o zaszłości przedsiębiorstwa, o jego chwili obecnej oraz o przewidywanej (antycypowanej) jego kondycji w najbliższym i długim czasie.

Trzy wymienione formy efektywności, komplementarne w stosunku do siebie, nie występują w gospodarce niezależnie. Optymalna alokacja kapitału nie może bowiem mieć miejsca bez sprawnego przepływu informacji oraz bez minimalnych (odpowiednio niskich) kosztów pośrednictwa przeprowadzanych transakcji.

Współczesne badania rynków finansowych dotyczą określenia i analizy stopnia ich efektywności, szczególnie w stosunku do efektywności informacyjnej.

Efektywność rynku finansowego świadczy bowiem o stopniu rozwoju i efektywności gospodarki, której elementem jest analizowany rynek. Proponuje się zatem także różnego rodzaju mniej lub bardziej zagregowane współczynniki, na podstawie których dokonuje się oceny oraz szczegółowych porównań gospodarek rożnych krajów zarówno rozwiniętych, jak i rozwijających się, przeważnie mniej efektywnych.

Efektywność operacyjna i informacyjna podlegają nieustannej kontroli (oraz ewentualnej interwencji) ze strony administracji państwowej, poprzez powołanie odpowiednich instytucji oraz niezależnych komisji, których celem jest zabezpieczenie całokształtu interesów inwestorów. Instytucje te i komisje mają być gwarantem:

równości w traktowaniu uczestników rynku w taki sposób, aby żaden z nich nie mógł wykorzystać ewentualnej swojej pozycji strategicznej w celu osiągnięcia zysku kosztem pozostałych;

powszechnej dostępności pełnej informacji, a także integralności stabilności rynku kapitałowego w celu zachowania i spotęgowania zaufania inwestorów;

utrzymania i pogłębienia efektywności rynku przez faworyzowanie na nim konkurencji i innowacji.

Obserwacja rynków kapitałowych wskazuje jednak na znaczne różnice, po pierwsze - w dostępie samych inwestorów do informacji, a po drugie - w sposobie traktowania różnych inwestorów, a także między poszczególnymi rynkami.

Dostęp do informacji publicznej jest teoretycznie jednakowy dla wszystkich inwestorów, natomiast jeśli w sposób ciągły nie śledzi się napływu informacji, to jej dalsze przekazanie oraz zaalarmowanie odbiorcy o ich ważności - kosztuje.

Hipoteza efektywności rynków finansowych

Koniecznymi warunkami zachodzenia hipotezy rynku efektywnego - EMH, rozumianej łącznie jako efektywność alokacji, efektywność organizacyjna oraz efektywność informacyjna, jest zachodzenie warunków o racjonalności zachowań uczestników rynku, o szerokim dostępie do natychmiastowej, niezawodnej, pewnej i bezpłatnej informacji oraz o braku podatków i opłat na giełdzie.

Hipoteza EMH (a zwłaszcza hipoteza efektywności informacyjnej ) stanowi podstawę nowoczesnej teorii finansów i odgrywa podobn4 rolę, jaką w ekonomii odgrywa teoria równowagi w warunkach konkurencji. Uważana jest

natomiast za hipotezę kontrowersyjną, aczkolwiek ogólnie przyjmowaną za podstawę rozważań teoretycznych i przyjmowaną we wszystkich nowoczesnych modelach finansów. Jej odrzucenie prowadziłoby bowiem w konsekwencji do zaprzeczenia racjonalności działań uczestników rynku, rozumianych jako zbiór homo oeconomicus, zarówno w sensie maksymalizacji spodziewanej użyteczności indywidualnej, jak i w sensie antycypacji przyszłości na podstawie posiadanego zasobu informacji bieżącej i przeszłej.

Zgodnie z założeniami hipotezy EMH, ceny instrumentów finansowych stanowią wyraz całości posiadanej informacji w danej chwili, zarówno informacji bieżącej (łącznie z historyczną),jak i (racjonalnie) antycypowanej. Wynika z tego, że prognoza cen instrumentów na okres następny nie jest możliwa, ponieważ przypuszczenia co do szeroko rozumianej przyszłości (w sensie antycypacji racjonalnej) znajdują juz swoje odbicie w cenie bieżącej.

Reasumując:

po pierwsze - zmiana ceny w okresie następnym nastąpić może jedynie w wyniku napływu nowej informacji lub zaistnienia nieprognozowalnego zdarzenia, co prowadzi do wniosku o losowości rynku finansowego;

po drugie, jeśli zbiór informacji „I” w okresie następnym (t+ 1) jest równy zbiorowi informacji w okresie bieżącym (t), czyli It+1 = It to cena instrumentu P jest równa w obu okresach, czyli Pt+l =Pt ; jeśli natomiast zachodzi równość zbiorów informacji It+1 = It, a jednocześnie cena w okresie następnym różnić się będzie od ceny z okresu poprzedniego Pt+l ≠Pt, to r5mek nie jest efektywny.

Oczywiście, w praktyce zbiór inwestorów nie składa się z jednostek identycznych, podejmujących takie same decyzje, na podstawie takiego samego zbioru informacji, takich samych preferencji oraz wykorzystujących w swoich decyzjach takie same funkcje celu. W takim ,,idealnym" przypadku rynek finansowy nie mógłby funkcjonować, ponieważ w każdej chwili wszyscy inwestorzy podejmowaliby identyczne decyzje i wymiana by nie następowała. W praktyce obserwuje się natomiast znacząco różne zachowania inwestorów od podejmujących bardzo inteligentne decyzje inwestycyjne po podejmujących decyzje irracjonalne; obserwuje się inwestorów wykorzystujących istotne informacje oraz ignorantów wykorzystujących informacje niemające związków z podejmowanymi decyzjami; wreszcie zaobserwować można inwestorów tzw. dobrze poinformowanych, wykorzystujących informacje o charakterze poufnym. W każdym razie w praktyce Występują bardzo znaczne różnice w wykorzystywanych przez rożnych inwestorów (pod)zbiorach informacji oraz w stosowanych metodach podejmowania decyzji: jedni inwestorzy (CZARTYŚCI) hołdują metodom analizy konfiguracji graficznych, uzyskanych na podstawie informacji o wahaniach kursów w czasie, a inni (FUNDAMENTALIŚCI) skłaniają się ku kompleksowym metodom z wykorzystaniem szerokiej gamy informacji o zmiennych ekonomicznych, mających charakter zmiennych objaśniających. W rezultacie kursy instrumentów finansowych podlegają dodatkowym wahaniom, spowodowanym niejednorodnymi decyzjami inwestorów oraz szumem wywołanym decyzjami irracjonalnymi. Nadmierna zmienność wahań świadczy natomiast przeciwko zachodzeniu hipotezy EMH. Z kolei uważa się także, iż konkurencja między coraz bardziej powiększającą się grupą inteligentnych inwestorów prowadzi w konsekwencji do zwiększenia efektywności rynku kapitałowego, a w takim przypadku uzyskiwane na giełdach wskutek gry konkurencyjnej ceny instrumentów zbliżają się coraz bardziej do nieznanych, ,,prawdziwych'' ich wartości, zwanych cenami fundamentalnymi.

Racjonalność zachowań

Podstawowym założeniem hipotezy rynku efektywnego - EMH jest założenie o racjonalności zachowań uczestników rynku. Jest to założenie podstawowe dla dalszych rozważań, wykorzystywane w teorii modeli ekonomii

politycznej, a zwłaszcza w mikroekonomii, natomiast znacznie trudniejsze do utrzymania w praktyce obserwacji zachowań inwestorów.

Po pierwsze, w teorii zakłada się zatomizowanie zbioru inwestorów. Po drugie, przyjmuje się, że wszyscy uczestnicy rynku działają racjonalnie wobec znajomości całego zbioru informacji, mając do dyspozycji identyczne narzędzia

oceny bieżącej i przyszłej sytuacji. Oczywiście zakłada się przy tym, że wszystkich inwestorów powinna cechować spójność decyzji co do kupna (lub utrzymania) instrumentów w chwili otrzymania ,,pozytywnej'' informacji, a także sprzedaży (lub niekupowania) instrumentów w przypadku otrzymania informacji ,,negatywnej''. Racjonalność inwestorów wyraża się ponadto w chęci maksymalizacji zysku wobec ustalonego z góry poziomu ryzyka albo tez minimalizacji ryzyka przy ustalonym z góry poziomie zysku.

Racjonalność instrumentalna, odpowiadająca tradycyjnie rozumianej racjonalności neoklasycznej, zakładająca zachowanie optymalizujące jednostki (homo oeconomicus) o nieograniczonych zdolnościach, wobec jej nieograniczonego i wolnego od opłat dostępu do pełnej (i pewnej) informacji;

Racjonalność kognitywna (poznawcza), zakładająca zdolność jednostki do konfrontacji posiadanych informacji z otoczeniem, pośród którego jednostka się znajduje; nie wszystkie zatem jednostki dysponują identycznym zasobem informacji, nie w ten sam sposób je oceniają i wykorzystują i nie w ten sam sposób oceniają otoczenie przez jego

poznawanie; w konsekwencji jednostki różnią się ocenami dostrzeżonych realiów otoczenia;

Racjonalność ograniczona zakładająca ograniczoność zarówno zdolności jednostki, jak i jej dostępu do informacji;

w takim przypadku jednostka zadowala się satysfakcją, uznaną przez siebie za dostateczną (co może wydawać się bliższe obserwowanym zachowaniom znacznej części uczestników rynku finansowego).

Koncepcja racjonalnych przewidywań zakłada się w niej, ze jednostka antycypuje przyszłość przy wykorzystaniu -

w najlepszy ze znanych jej i możliwych sposobów - całego zasobu informacji, jakimi dysponuje. Walliser wymienia trzy warunki konieczne dla racjonalności przewidywań:

inwestor w sposób najbardziej poprawny specyfikuje model zależności zmiennej antycypowanej od zbioru zmiennych objaśniających,

inwestor posiada dostateczny zasób wiadomości o historycznej zaszłości wszystkich występujących w modelu zmiennych,

inwestor stosuje procedury estymacyjne prowadzące do uzyskania estymatorów nieobciążonych

Specyfikacja modeli przewidywań o charakterze racjonalnym podlega analogicznym zasadom, jakim podlega proces specyfikacji modeli prognostycznych.

W zależności od wyboru zmiennej objaśnianej (endogenicznej) dokonuje się sekcji zmiennych objaśniających oraz samej natury modelu. W praktyce wykorzystuje się często jednocześnie modele bardzo różne, od klasycznych liniowych jedno- lub wielorównaniowych modeli strukturalnych po wyrafinowane wielowymiarowe modele zmiennych losowych.

W najbardziej ogólny sposób wyróżnić można wśród zmiennych objaśniających:

zmienną objaśnianą (endogeniczną), wziętą z jednookresowym wyprzedzeniem czasowym, w modelach o charakterze antycypacyjnym,

zmienną objaśnianą (endogeniczną) o rożnych okresach opóźnień czasowych, w modelach dynamicznych o charakterze autoregresyjnym,

zmienne egzogeniczne, wywierające wpływ na zmienną objaśnianą lub z nią skorelowane, w modelach strukturalnych o charakterze przyczynowo-skutkowym lub symptomatycznym.

Niech zbiór całej dostępnej informacji w chwili t (t e T: {I, 2, ..., T\) oznaczony będzie przez It, a zmienna, którą będzie się przewidywać, oznaczona będzie przez Z. Jednostka, znajdująca się w chwili t, przewiduje w sposób racjonalny zmienną Z, na przyszłą chwilę t+ 1jako warunkową wartość oczekiwaną zmiennej Zt+1 ,przy warunku It. Informacje zawarte w zbiorze It, dotyczą zarówno samej zmiennej Zt+1, jak i całego jej otoczenia, czyli wszystkich innych zmiennych i wszystkich innych informacji dowolnej natury jakie jednostka ze mieć do dyspozycji w wybranej chwili.

Twierdzenie o efektywności rynku I [Fama]

Rynek finansowy jest efektywny wtedy i tylko wtedy, gdy będ4cy w dyspozycji cały zbiór informacji, dotyczący wszystkich instrumentów (akcji) znajdujących się na rynku kapitałowym, znajduje natychmiastowe odbicie w cenach tych instrumentów.

Jakie wnioski wyprowadzić można z powyższego twierdzenia?

Po pierwsze, na ,,całą dostępną informację'' składają się dwa podzbiory: jeden zawiera zarówno informacje historyczne, z okresu t-s, t-s+l, ..., t-1, jak i informację aktualną, z okresu t, a drugi - informacje racjonalnie antycypowane (przewidywane) na okresy przyszłe t+1, t+2, ..., t+u, gdzie wyprzedzenie czasowe u jest stałą, zgodną z założonym horyzontem racjonalnych przewidywań. Wszyscy uczestnicy rynku, czyli inwestorzy, działają inteligentnie i racjonalnie oraz konkurencyjnie względem siebie, a ponieważ liczebność inwestorów jest bardzo duża, przeto wyłoniona na skutek (zrównoważonej) gry cena instrumentu jest dobrą estymacją swojej rzeczywistej ceny, zwanej ceną fundamentalną lub wewnętrzną i nieznanej ze względu na niepewny (losowy) charakter rynku.

Drugi wniosek, który formułuje Fama, wynika z konfrontacji z praktyką rynku. Na rynku efektywnym cena obserwowana podlega losowej fluktuacji wokół swojej ceny fundamentalnej. Gdy jednak wahania te mają charakter

.bardziej systematyczny aniżeli losowy, to grupa inteligentnych inwestorów może je lepiej przewidzieć i wykorzystać do osiągnięcia ponadspodziewanego, dodatkowego zysku. Im bardziej ta grupa inteligentnych inwestorów będzie się zwiększać, tym szybciej zneutralizuje się systematyczny charakter wahań, zwiększając efektywność rynku.

Trzeci wniosek, również sformułowany przez Famę, wynika z faktu, że pewne zaobserwowane wahania na rynku finansowym są niemożliwe do przewidzenia (w racjonalny sposób i wobec wszystkich informacji znajdujących się

w dyspozycji), a zatem ich przyczyną są warunki losowe.

Twierdzenie o efektywności rynku II [Fama]

Efektywność informacyjna rynku finansowego przejawia się w trzech formach:

Forma słaba występuje wtedy i tylko wtedy, gdy odbicie w cenach instrumentów znajdują jedynie informacje historyczne, dotyczące zarówno ich samych, jak i przedsiębiorstwa, branży oraz całej gospodarki,

Forma półsilna występuje wtedy i tylko wtedy, gdy natychmiastowe odbicie w cenach, prócz informacji zdefiniowanych w formie słabej, znajdują bieżące informacje publiczne, ogólnie dostępne,

Forma silna występuje wtedy i tylko wtedy, gdy natychmiastowe odbicie w cenach, prócz informacji zdefiniowanych w formach słabej i półsilnej, znajdują bieżące informacje poufne, o utajnionym charakterze, znane jedynie bardzo wąskiej grupie osób uprawnionych.

Zachodzenie warunków efektywności informacyjnej w formie słabej jest nieodzownym warunkiem zachodzenia formy półsilnej, a z kolei jej zachodzenie jest nieodzownym warunkiem zaistnienia formy silnej.

Proces błądzenia przypadkowego

Ceny aktywów na rynku finansowym generowane są przez proces błądzenia przypadkowego (losowego) z dryfem α, jeżeli

Pi,t = Pi,t-1 + αi + εi,t

gdzie εi,t jest ciągiem niezależnych zmiennych losowych o zerowej wartości oczekiwanej, o skończonej i stałej wariancji oraz o wszystkich kowariancjach równych zero.

Pod postacią odpowiednio skonstruowanych hipotez -łączne zachodzenie dwóch warunków: po pierwsze, oszacowanie pi ma statystycznie nie różnić się od jedności, a po drugie, szereg uzyskanych reszt εi,t , musi spełniać

warunki białego szumu. Do tego dochodzi warunek trzeci, dotyczący stałej. Jeśli oszacowanie αi statystycznie nie różni się od zera, to ma się do czynienia z procesem bez dryfu, a jeśli stała statystycznie różni się od zera - to z dryfem.

W przypadku procesu błądzenia przypadkowego cena Pi,t, zależy jedynie od losowego czynnika (egzogenicznego) εi,t, który powoduje zmianę jej wartości w stosunku do okresu poprzedniego.

Proces błądzenia przypadkowego charakteryzuje się objaśnianiem cen jedynie za pomocą zmiennej losowej εi,t, a zatem jeżeli wyjściowym kursem instrumentu i będzie Pi,0 , to następnym, czyli pierwszym notowaniem, będzie

Pi,0 + εi,1 , a drugim notowaniem będzie Pi,0 + εi,1 + εi,2 ,itd., dla przypadku braku dryfu (αi = 0), a jeśli dryf jest - to każdorazowo będzie dodawana jeszcze stała αi ≠ 0.

Model wyceny aktywów kapitałowych CAPM

Punktem wyjścia analizy rynku finansowego są zarówno preferencje inwestorów co do płynności kapitału, jak i ich awersja do ryzyka. Inwestorzy przeznaczają zatem jedną cześć k swojego kapitału na lokatę A objętą ryzykiem,

a pozostałą częśc (1-k) na lokatę nieobjętą ryzykiem, o stopie zwrotu wolnej od ryzyka r.

W celu prawidłowego wyjaśnienia zjawisk zachodzących na rynku kapitałowym, należy uwzględnić wzajemne oddziaływania na siebie inwestorów.

W tym celu przedstawimy zagadnienie osiągania równowagi rynku kapitałowego prezentując model opracowany przez W. Sharpe'a, J. Lintnera i J. Mossina. Jednym z najprostszych modeli równowagi jest model wyceny aktywów kapitałowych. Występuje on w literaturze pod nazwą Capital Asset Pricing Model (CAPM).

W modelu tym podstawowymi parametrami każdego portfela są: oczekiwana stopa zwrotu i ryzyko, którego miarą jest współczynnik beta. Opiera się on na założeniach upraszczających rzeczywistość.

ZAŁOŻENIA MODELU CAMP

Brak kosztów transakcyjnych

Brak podatku od dochodów z przeprowadzonych transakcji

Nieskończona podzielność aktywów

Decyzje kupna i sprzedaży podejmowane przez pojedynczą osobę nie mogą wywierać wpływu na kursy akcji

Inwestorzy podejmują decyzje o budowie portfela w oparciu o oczekiwaną stopę zysku i ryzyko

Jednorodność oczekiwań - inwestorzy mają jednakowe oczekiwania w odniesieniu do udostępnienia im danych niezbędnych do podjęcia decyzji portfelowych

Możliwość nieograniczonej krótkiej sprzedaży

Brak ograniczeń w zaciąganiu i udzielaniu pożyczek przy stopie wolnej od ryzyka

Istnieje rynek na wszystkie aktywa

Założenie w modelu występowania na rynku przynajmniej jednego papieru wartościowego nie obciążonego ryzykiem (np. obligacji rządowych o stałym oprocentowaniu) stwarza możliwość budowy portfela, w skład którego będzie wchodził walor, który zapewni temu portfelowi pewny i znany dochód, tzn. stopę zysku równą czystej stopie procentowej.

W modelu CAPM podstawową rolę odgrywają dwie zależności:

Linia rynku kapitałowego (capital market line - CML) przedstawiająca zależność między ryzykiem a stopą zwrotu portfela

Linia rynku papierów wartościowych (security market line - SML), która przedstawia zależność miedzy współczynnikiem beta (rozumianym jako miara ryzyka) a stopą zwrotu portfela

Podstawową różnicą między tymi dwoma liniami jest to, iż CML odnosi się tylko do portfeli efektywnych, a SML uwzględnia wszystkie portfele.

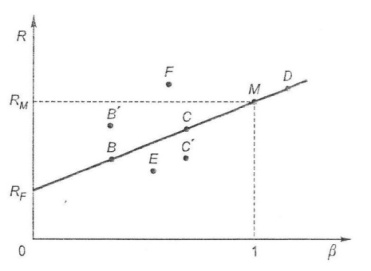

LINIA SML

Linia rynku papierów wartościowych (SML) przedstawia następującą zależność:

R = RF+(RM - RF) x β

gdzie:

R - stopa zysku portfela lub papieru wartościowego

RF - stopa zysku wolna od ryzyka

RM - stopa zysku portfela rynkowego

β - współczynnik beta

STOPA ZWROTU Z AKTYWÓW WOLNYCH OD RYZYKA

Rf jest to stopa zwrotu z aktywów (papierów wartościowych) wolnych od ryzyka, np. obligacji skarbowych.

Stopę Rf należy „dobierać” w zależności od okresu analizy. Stopa Rf jest zmienna w czasie, należy pamiętać o tym aby dla poszczególnych okresów analizy wykorzystywać właściwe dane.

W praktyce stopę Rf uzyskuje się z publikacji banków, NBP, gazet.

STOPA ZWROTU Z PORTFELA GIEŁDOWEGO

Stopa zwrotu z rynku kapitałowego RM jest to efektywność wybranego portfela giełdowego. Tym portfelem może być dowolnie określona na potrzeby analizy grupa spółek, z jednej branży, stanowiąca skład indeksu.

W praktyce wykorzystuje się rentowności portfeli rynkowych będących indeksami notowanymi na GPW, takich jak: WIG 20, WIG, WIRR.

Przyjmuje się, że RM stanowi ekwiwalent za poniesione ryzyko na giełdzie.

WSPÓŁCZYNNIK BETA

Współczynnik ၢ (beta) jest miarą statystyczną wykorzystywaną w modelowaniu rynku papierów wartościowych (szczególnie analizie portfelowej).

Wskazuje on o ile procent wzrośnie stopa zysku papieru wartościowego, jeżeli stopa zysku indeksu giełdowego wzrośnie o 1%. Współczynnik beta oznacza stopień wrażliwości danej akcji na zmiany stopy indeksu giełdowego. Im ma on wyższą wartość, tym stopień wrażliwości tej akcji na zmiany stopy zysku indeksu giełdowego jest większy.

Współczynnik ten bywa utożsamiany z miarą ryzyka rynkowego rozpatrywanej akcji.

INTERPRETACJE WSPÓŁCZYNNIKA BETA

ၢ<0 oznacza, iż stopa zysku danej akcji zmienia się w przeciwnym kierunku niż stopa zysku indeksu giełdowego

ၢ=0 oznacza, że stopa zysku danego papieru wartościowego nie reaguje na zmiany dokonujące się na rynku, czyli jest pozbawione ryzyka. Takim papierem może być obligacja emitowana przez rząd

0<ၢ<1 oznacza, że stopa zysku danej akcji jest w małym stopniu podatna na zmiany zachodzące na giełdzie; taka akcja nazywana jest defensywną

ၢ=1 oznacza, że stopa zysku z akcji zmienia się w takim samym stopniu jak stopa zysku portfela rynku (portfel rynkowy)

ၢ>1 oznacza, że stopa zysku z rozpatrywanej akcji zmienia się szybciej niż stopa zysku indeksu giełdowego. Tego typu akcje nazywa się agresywnymi. Obarczone są one najwyższym ryzykiem.

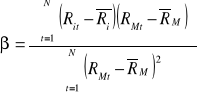

METODY WYZNACZANIA BETY

Są dwie zasadnicze metody wyznaczania bety:

Metoda statystyczna - nazwana metodą najmniejszych kwadratów

Metoda bety aktywów - zwana metodą bety księgowego

METODA STATYSTYCZNA

Polega na zbadaniu zależności dwóch wektorów stóp zwrotu: danej akcji oraz portfela bazowego, czyli np. indeksu giełdowego.

Obliczenia możemy przeprowadzić za pomocą wzoru:

N - liczba okresów z których pochodzą informacje

Rit - stopa zysku i-tej akcji w t-tym okresie

RMt - stopa zysku wskaźnika rynku w t-tym okresie

![]()

- średnie arytmetyczne stóp zysku i-tej akcji oraz wskaźnika rynku

METODA BETY KSIĘGOWEGO

Metoda ta jest oparta o strukturę kapitałową. I tak beta dla całego kapitału (własnego i obcego) wynosi:

![]()

β1 - współczynnik beta dla całego kapitału finansującego spółkę,

D - rynkowa wartość długu

Kw - rynkowa wartość kapitału własnego (spółki zadłużonej)

βd - współczynnik beta dla długu spółki

β2 - współczynnik beta dla kapitału własnego spółki zadłużonej

INNE METODY

Współczynnik beta można również szacować korzystając z danych z przeszłości. Jednak dla inwestora ważniejsze jest poznanie tych współczynników w przyszłości, a więc możliwość ich prognozowania, na podstawie ewentualnie ich wartości historycznych.

Przykładem takiego sposobu liczenia może być model B. Grossmana i W. Sharpe'a oszacowany dla wybranych dziedzin gospodarki amerykańskiej:

βa = a+0,576βh - 0,019Y - 0,105lnVE

βa - współczynnik beta dla danej akcji

βh - współczynnik beta z przeszłości

Y - wypłacona przez spółkę dywidenda

VE - giełdowa kapitalizacja spółki

a - oszacowany parametr dla wybranych sektorów gospodarki

WNIOSKI

Z równania R = RF+(RM - RF) x β wynika, że linia rynku papierów wartościowych przedstawia zależność między oczekiwaną stopą zysku danego portfela od współczynnika beta tego portfela. Zależność ta jest liniowa, co oznacza proporcjonalny wzrost stopy zysku w miarę zwiększania się współczynnika beta.

Wniosek z tego taki, że większość inwestorów będzie poszukiwać akcji (portfeli) o wysokich wartościach współczynnika beta, ponieważ zapewnia im to uzyskanie wyższej stopy zwrotu, ale też oznacza wyższe ryzyko danego portfela.

Znajomość równania linii rynku papierów wartościowych służy głównie do prognozowania stopy zysku akcji (portfela), pod warunkiem znajomości współczynnika beta. Znając to równanie można dokonać prostej analizy zmian stopy zysku interesującej nas akcji względem zmian cen portfela rynkowego. Daje to inwestorowi możliwość prześledzenia sytuacji i wybrania wariantów portfeli, które zapewniają odpowiednią stopę zysku.