Janusz Narkiewicz

Syntetyczna ocena płynności finansowej przedsiębiorstw na podstawie

bilansu

1. Wprowadzenie

Jednym z elementarnych warunków funkcjonowania przedsiębiorstw w gospodarce rynkowej jest utrzymanie płynności finansowej, czyli zdolności do dokonywania niezbędnych zakupów towarów i usług wtedy, gdy są one potrzebne do zaspokojenia potrzeb produkcyjnych oraz zdolności do regulowania wszelkiego rodzaju zobowiązań finansowych w pełnej wysokości i w obowiązujących terminach. Brak możliwości finansowaniu bieżących transakcji i terminowego regulowania zobowiązań wpływa negatywnie na sytuację ekonomiczno-finansową przedsiębiorstw i bardzo często prowadzi do ich upadłości, przy czym upadłość ta dotyczy bardzo często rentownych jednostek gospodarczych, tj. osiągających zyski.

Przywracanie zachwianej zdolności płatniczej jest zadaniem niezwykle trudnym i nawet wtedy, gdy kończy się sukcesem pociąga za sobą dodatkowe koszty, co znajduje bezpośrednie odbicie w pogorszeniu wyników finansowych. Należy jednak podkreślić, że część „kosztów braku płynności” wynikająca z utraty rynków zbytu lub utraty wiarygodności w stosunkach gospodarczych jest trudna do oszacowania, natomiast zjawiska te mogą w decydującym stopniu przesądzić o bankructwie przedsiębiorstw.

Trudności płatnicze przedsiębiorstw są bardzo często źródłem powstawania tzw. zatorów pieniężnych, gdyż brak płynności rozprzestrzenia się na współpracujące ze sobą jednostki gospodarcze. W tej sytuacji szczególnego znaczenia nabiera problem pozyskania wiarygodnych informacji dotyczących możliwości płatniczych i ryzyka utraty płynności finansowej przez aktualnych lub potencjalnych kontrahentów handlowych i kredytobiorców..

Uniwersalnym i powszechnie dostępnym źródłem danych w ocenie zdolności płatniczej jednostek podmiotów gospodarczych są sprawozdania finansowe, a w szczególności bilans i rachunek przepływów pieniężnych oraz tzw. informacja dodatkowa. Zgodnie z obowiązującym prawem bilansowym nie wszystkie jednostki gospodarcze zobowiązane są jednak do sporządzania rachunku przepływów pieniężnych. W tej sytuacji bilans pozostaje często dla podmiotów funkcjonujących w otoczeniu przedsiębiorstwa jedynym wiarygodnym źródłem wiedzy na temat potencjalnej zdolności firmy do spłaty bieżących zobowiązań.

Ocena płynności finansowej na podstawie danych bilansu ma przede wszystkim charakter statyczny, gdyż aktywa i pasywa w tym sprawozdaniu prezentowane są na określony moment czasu (tzw. dzień bilansowy). Ujęcie porównywalnych wielkości na początek i na koniec okresu oraz porównanie danych bilansowych z różnych lat pozwala jednak w ograniczonym zakresie ocenić płynność finansową w ujęciu dynamicznym.

W ramach bilansowej oceny płynności finansowej przedsiębiorstwa można wyróżnić dwa podstawowe elementy składowe (etapy analizy):

ocenę podstawowych proporcji (relacji) bilansowych w układzie poziomym i pionowym,

obliczenie i interpretację szczegółowych wskaźników ekonomiczno-finansowych charakteryzujących różne aspekty zdolności płatniczej przedsiębiorstwa.

2. Analiza proporcji bilansowych w badaniu płynności finansowej przedsiębiorstw

Ocena płynności finansowej na podstawie podstawowych proporcji bilansowych obejmuje:

analizę struktury aktywów, z uwzględnieniem stopnia ich płynności, czyli potencjalnej możliwości zamiany na aktywa pieniężne służące do spłaty zobowiązań (tzw. analiza pionowa aktywów),

analizę struktury kapitałów z punktu widzenia ich wymagalności, co określa niezależność finansową i siłę finansową przedsiębiorstwa (tzw. analiza pionowa pasywów),

analizę struktury kapitałowo-majątkowej, czyli wzajemnych relacji pomiędzy pasywami i aktywami, co pozwala ocenić stopień ryzyka utraty płynności finansowej w powiązaniu z rentownością przedsiębiorstwa (tzw. pozioma analiza bilansu).

W strukturze aktywów podstawową relacją obrazującą płynność finansową jest stosunek aktywów trwałych do obrotowych, określany mianem wskaźnika unieruchomienia majątku. Aktywa trwałe angażowane długoterminowo charakteryzują się niską płynnością, czyli ograniczoną możliwością ich zamiany na aktywa pieniężne. Wysoki udział trwałych składników majątku w strukturze aktywów oznacza jednocześnie duże ryzyko operacyjne, związane z relatywnym wzrostem kosztów stałych w przypadku niepełnego wykorzystania zdolności produkcyjnych. Przedsiębiorstwa angażujące duże zasoby aktywów trwałych charakteryzują się również niską elastycznością, tj. niewielką zdolnością przystosowania się do zmian technologicznych i produktowych, co wpływa niekorzystnie na poziom generowanych zysków.

Decydującą rolę w utrzymaniu płynności finansowej odgrywają aktywa obrotowe. Posiadają one płynny charakter, gdyż w stosunkowo krótkim czasie mogą być zamienione na gotówkę i stanowić źródło spłaty zaciągniętych zobowiązań krótkoterminowych. Płynność poszczególnych składników aktywów obrotowych jest jednak bardzo zróżnicowana. Duże ograniczenia płynności dotyczą zapasów, produktów w toku, rozliczeń międzyokresowych czynnych. Zdecydowanie najwyższą płynnością charakteryzują się inwestycje krótkoterminowe, a w szczególności środki pieniężne i krótkoterminowe papiery wartościowe o natychmiastowej możliwości zbycia. Ważnym miernikiem płynności finansowej może więc być struktura wewnętrzna aktywów obrotowych, którą obrazuje m.in. relacja najbardziej płynnych ich składników (inwestycji krótkoterminowych) do całości bieżących aktywów przedsiębiorstwa.

Oceniając płynność finansową na podstawie relacji strukturalnych w aktywach należy podkreślić, że nie ma w zasadzie standardowych (optymalnych) wielkości dotyczących poziomu unieruchomienia majątku, czy płynności aktywów obrotowych, a struktura majątku uzależniona jest w dużym stopniu od branży i rodzaju działalności przedsiębiorstwa. I tak np.. w handlu dominują aktywa obrotowe, zaś w działalności wytwórczej zaznacza się zdecydowana przewaga aktywów trwałych. Widoczne jest również duże zróżnicowanie tych relacji w ramach samej działalności wytwórczej. Szczególnie wysoki udział aktywów trwałych występuje w przedsiębiorstwach przemysłu ciężkiego charakteryzujących się wysoką kapitałochłonnością, zaś relatywnie niski udział aktywów trwałych jest charakterystyczny dla pracochłonnych branż przemysłu. Ta odmienność struktur branżowych powoduje, że bazą porównań w ocenie płynności aktywów są obok wielkości z lat ubiegłych relacje występujące w innych jednostkach gospodarczych, a w szczególności u liderów w branży. Ważne z metodycznego punktu widzenia jest przy tym uwzględnienie różnic w stopniu zużycia rzeczowych aktywów trwałych porównywanych jednostek gospodarczych, gdyż posługiwanie się wartościami netto majątku występującymi w zestawieniu bilansowym może prowadzić do błędnych wniosków

Analityk oceniający płynność finansową na podstawie relacji strukturalnych w aktywach musi również dążyć do pozyskania dodatkowych pozabilansowych informacji, pozwalających na pogłębioną charakterystykę płynności poszczególnych składników majątku przedsiębiorstwa. W tym celu można wykorzystać niektóre dane zawarte w informacji dodatkowej, obejmującej wprowadzenie do sprawozdania finansowego i tzw. dodatkowe informacje i objaśnienia. Do danych takich zaliczyć można m.in. informacje dotyczące możliwości zbycia posiadanych przez przedsiębiorstwo długo i krótkoterminowych aktywów finansowych, dane dotyczące struktury należności według terminów spłaty czy informacje na temat rozliczenia wydatków dotyczących przyszłych okresów sprawozdawczych.

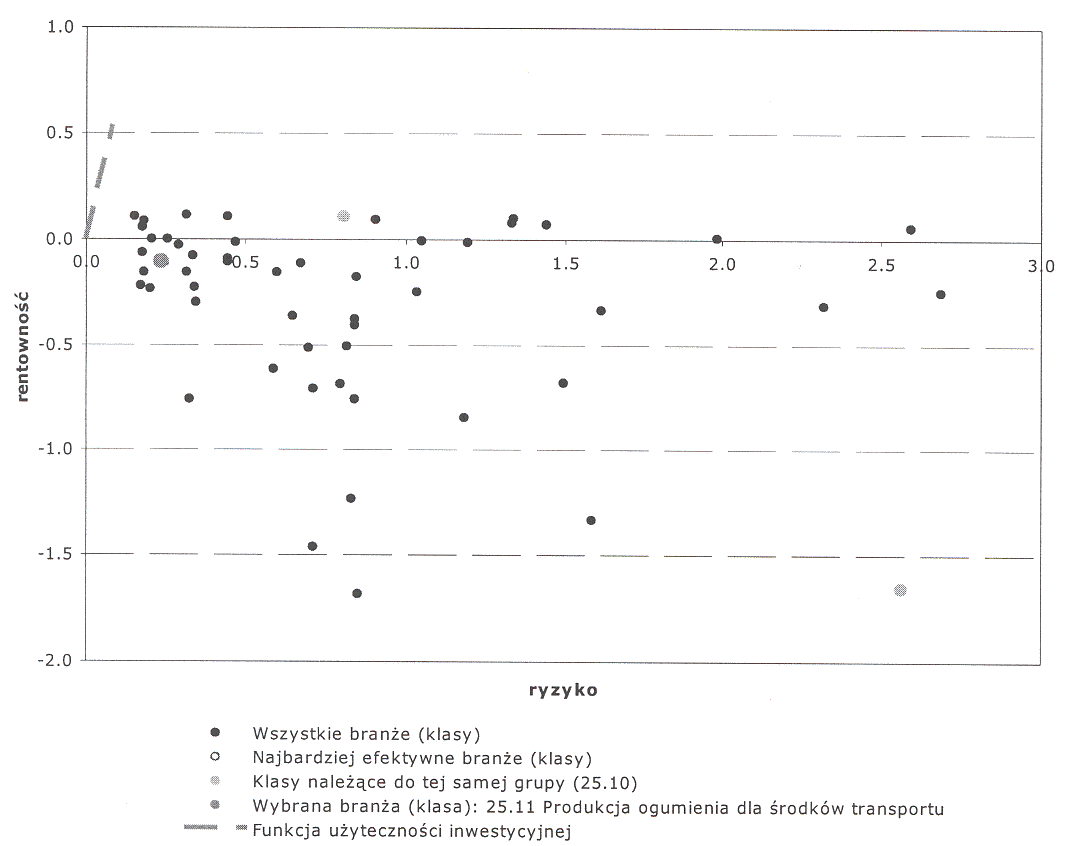

Ważnym elementem w bilansowej ocenie płynności finansowej jest analiza struktury kapitałów. Decydujące znaczenie przypisuje się tutaj relacji pomiędzy kapitałami własnymi i obcymi, określanej mianem podstawowego wskaźnika struktury pasywów. Powszechnie przyjmuje się, że wysoki udział kapitałów własnych w pasywach świadczy o bezpieczeństwie finansowym przedsiębiorstwa. W literaturze przedmiotu podaje się w związku z tym standardowe (optymalne) wielkości wskaźnika ogólnego zadłużenia (udziału kapitałów obcych w aktywach) lub samofinansowania (udziału kapitałów własnych w aktywach). Porównanie rzeczywistego poziomu zadłużenia (lub samofinansowania) ze standardami pozwala wprawdzie na ogólną ocenę ryzyka finansowego przedsiębiorstwa, jednak w wielu przypadkach nie stanowi obiektywnego narzędzia oceny struktury kapitałowej. W wielu przypadkach wysokie zadłużenie uzasadnione jest wykorzystaniem efektu tzw. „dźwigni finansowej” , który występuje wówczas, gdy rentowność operacyjna kapitału całkowitego jest wyższa niż koszt pozyskanego kapitału obcego. W tej sytuacji kapitał obcy przyczynia się do poprawy rentowności zaangażowanego kapitału własnego. Na podstawie danych bilansu oraz danych uzupełniających zawartych w dodatkowych informacjach i objaśnieniach można ocenić efektywność zastosowania wybranych elementów kapitału obcego (np. kredytów bankowych czy kapitałów pozyskanych w wyniku emisji obligacji). Należy jednak mieć na uwadze, że korzystanie z efektu „dźwigni finansowej” wiąże się z podwyższonym ryzykiem, szczególnie wysokim w przypadku dużej zmienności przychodów i zysków operacyjnych. Ocena poziomu ryzyka nie jest jednak zadaniem łatwym. W ograniczonym zakresie można w tym celu wykorzystać okresowe analizy branżowe, zawierające m.in. krótkoterminowe prognozy sytuacji makroekonomicznej i atrakcyjności inwestycyjnej poszczególnych branż. Szczególnie przydatne mogą być tzw. mapy „ryzyko - rentowność” pokazujące lokalizację poszczególnych branż w zależności od osiąganych przez nie wartości rentowności i ryzyka, a za najbardziej „efektywne” branże uważa się te, które pozwalają osiągnąć największy zwrot przy najmniejszej zmienności zysku.

W ocenie poziomu zadłużenia przedsiębiorstwa istotne jest również poddanie analizie jego struktury wewnętrznej, z uwzględnieniem zadłużenia krótkoterminowego i długoterminowego. Im wyższy jest bowiem udział kapitałów obcych krótkoterminowych, tym wyższe jest ryzyko finansowe przedsiębiorstwa. Ważne znaczenie ma jednak uwzględnienie struktury zadłużenia krótkoterminowego, gdyż niektóre jego składniki, jak np. odnawialny kredyt obrotowy lub zabezpieczony umowami kredyt handlowy można traktować jako bezpieczne źródła finansowania. Niestety tego typu szczegółowe informacje rzadko prezentowane są w sprawozdaniach finansowych przedsiębiorstw. Dane zawarte w tzw. notach objaśniających do bilansu nie pozwalają również na bardziej szczegółową identyfikację struktury czasowej zobowiązań przedsiębiorstwa, w tym szczególnie zobowiązań z tytułu dostaw i usług. Zobowiązania handlowe stanowią często podstawowe i relatywnie najtańsze źródło finansowania przedsiębiorstw, stąd duże znaczenie dla utrzymania płynności finansowej ma stabilność i synchronizacja w czasie wpływów należności i spłaty zobowiązań.

Kapitały obce długoterminowe podobnie jak kapitały własne stanowią natomiast stabilne źródło finansowania działalności przedsiębiorstw. Wyrazem bezpieczeństwa finansowego jest więc wysoki udział kapitałów stałych (własnego i obcego długoterminowego) w kapitale całkowitym przedsiębiorstwa. Należy jednak podkreślić, że kapitały te stanowią drogie źródło finansowania i zbyt wysokie ich zaangażowanie wpływa negatywnie na rentowność przedsiębiorstwa.

W ocenie płynności finansowej przedsiębiorstw na podstawie relacji bilansowych szczególnie ważne znaczenie ma analiza powiązań kapitałowo-majątkowych, określana mianem analizy poziomej bilansu. Punktem wyjścia jest tutaj weryfikacja uniwersalnej zasada finansowania, mówiącej o koniecznej zgodności terminów zaangażowania aktywów i kapitałów. W tym celu obliczane są relacje:

kapitału własnego do aktywów trwałych,

kapitału stałego do aktywów trwałych,

kapitału stałego do aktywów trwałych powiększonych o stabilną część aktywów obrotowych.

Najbardziej obiektywną podstawą oceny ryzyka finansowego przedsiębiorstwa jest trzecia relacja, określana często mianem tzw. złotej reguły bankowej. O ile pierwsze dwie można ustalić bezpośrednio na podstawie danych bilansu, o tyle trzecia związana jest z analizą kapitału pracującego jednostki gospodarczej, który stanowi równowartość stałych kapitałów zaangażowanych w finansowanie aktywów bieżących. Kapitał ten można obliczyć stosując dwa podejścia: kapitałowe lub majątkowe. W podejściu kapitałowym stanowi on różnicę pomiędzy kapitałem stałym i aktywami trwałymi, zaś w podejściu majątkowym różnicę pomiędzy aktywami obrotowymi i zobowiązaniami bieżącymi (krótkoterminowymi) przedsiębiorstwa.

Kierując się złotą zasadą finansowania optymalny poziom kapitału pracującego powinien odpowiadać rzeczywistemu zapotrzebowaniu na ten kapitał, czyli wielkości stabilnej części aktywów obrotowych przedsiębiorstwa, co w praktyce jest bardzo trudne do ustalenia. W związku z tym w obliczaniu zapotrzebowania na kapitał pracujący stosuje się szacunkowe metody, np. statystyczne lub szczegółowe (strukturalne).

Metody statystyczne zakładają konieczność posiadania przez przedsiębiorstwo kapitału obrotowego w takiej wielkości, która pozwala na zachowanie normatywnej relacji pomiędzy tym kapitałem a zapasami i należnościami lub przychodami netto ze sprzedaży (obrotami) .

Zapotrzebowanie na kapitał pracujący przy zastosowaniu tych metod ustala się następująco:

przyjmuje się, ze kapitał obrotowy powinien stanowić połowę średniego stanu zapasów i należności i całości rozliczeń międzyokresowych kosztów,

zakłada się, że wartość kapitału obrotowego powinna stanowić od 8,5 do 25,5% rocznych przychodów ze sprzedaży, co odpowiada obrotom uzyskanym w okresie od 1 do 3 miesięcy.

Metoda szczegółowa uwzględnia podział aktywów obrotowych i zobowiązań bieżących na operacyjne, czyli związane bezpośrednio z podstawową (statutową) działalnością przedsiębiorstwa i nieoperacyjne. W tym przypadku zapotrzebowanie na kapitał obrotowy stanowi różnicę pomiędzy aktywami obrotowymi operacyjnymi (obejmującymi zapasy, należności, rozliczenia międzyokresowe kosztów i część środków pieniężnych o charakterze transakcyjnym) i zobowiązaniami bieżącymi operacyjnymi, czyli całością tych zobowiązań pomniejszoną o wartość kredytów krótkoterminowych i krótkoterminowych papierów dłużnych emitowanych na podstawie prawa wekslowego.

Ten sposób ustalania zapotrzebowania na kapitał pracujący zakłada z góry, iż zobowiązania bieżące stanowią bezpieczne źródło finansowania kapitału obrotowego, co nie zawsze jest zgodne z rzeczywistością. Z punktu widzenia ograniczenia ryzyka utraty płynności finansowej wskazane jest wobec tego występowanie pewnej nadwyżki kapitału pracującego ponad tak ustalone zapotrzebowanie, jako swoistego bufora bezpieczeństwa w przypadku braku synchronizacji pomiędzy spływem należności i zobowiązań przedsiębiorstwa.

W praktyce funkcjonowania przedsiębiorstw bardzo często występują wysokie nadwyżki i niedobory kapitału pracującego, co odpowiada realizacji konserwatywnych bądź agresywnych strategii finansowania aktywów. Strategie konserwatywne (zachowawcze) uzasadnione są w warunkach wysokiego poziomu ryzyka rynkowego i mają na celu przede wszystkim zachowanie płynności finansowej. Niski poziom ryzyka uzasadnia natomiast realizację strategii agresywnych, zorientowanych na maksymalizację efektów finansowych.

3. Analiza wskaźnikowa płynności finansowej przedsiębiorstwa

Oceniając zdolność płatniczą przedsiębiorstwa obok ogólnej analizy podstawowych relacji kapitałowo-majątkowych, na podstawie danych bilansu oblicza się szczegółowe wskaźniki płynności finansowej, które obrazują możliwości pokrycia zobowiązań bieżących aktywami obrotowymi o różnym stopniu płynności. W zależności od zakresu aktywów obrotowych są to wskaźniki płynności bieżącej (uwzględniają one całość aktywów bieżących), płynności szybkiej (uwzględniają aktywa obrotowe pomniejszone o zapasy i rozliczenia międzyokresowe) i wskaźniki płynności gotówkowej (uwzględniają środki pieniężne i inne aktywa pieniężne o możliwości szybkiej zamiany na gotówkę). Wskaźniki te analizuje się w ujęciu statycznym i dynamicznym, porównując je z wielkościami standardowymi (optymalnymi) i w czasie. Zależą one również w dużym stopniu od specyfiki działalności przedsiębiorstw, ich pozycji rynkowej, możliwości pozyskania alternatywnych źródeł finansowania w przypadku trudności finansowych itp. Stąd duże znaczenie mają porównania z wielkościami średnimi w branży, lub ze wskaźników osiąganymi przez przedsiębiorstwa o zbliżonym profilu działalności.

Źródłem danych do obliczania podstawowych wskaźników płynności są dane bilansu, uzupełnione o wybrane wielkości pochodzące z informacji dodatkowej. Dane pochodzące z tych sprawozdań pozwalają jedynie na przybliżoną ocenę zdolności płatniczej przedsiębiorstw, gdyż relatywnie mało jest informacji umożliwiających tzw. korektę rynkową wskaźników. Korekta ta powinna uwzględniać m.in. realne możliwości konwersji aktywów na gotówkę, z uwzględnieniem terminów, ponoszonych w związku z tym kosztów, ograniczeń w dysponowaniu niektórymi składnikami aktywów itp..

W ocenie zdolności płatniczej firm istotna jest również sprawność gospodarowania składnikami majątku obrotowego, szczególnie tymi o niskiej płynności, tj. zapasami i należnościami. Jak już wcześniej podkreślano ważne znaczenie ma ocena poziomu i stabilności krótkoterminowych kapitałów obcych jako źródła finansowania majątku przedsiębiorstwa. W związku z tym w ramach syntetycznej oceny płynności finansowej obliczane są powszechnie wskaźniki (cykle) rotacji zapasów, należności i zobowiązań bieżących oraz ustalany jest tzw. cykl netto środków pieniężnych (cykl konwersji gotówki). Krótkie cykle rotacji zapasów i należności (szybszy obrót tymi składnikami majątku) oraz wynegocjowane z kontrahentami dłuższe cykle zobowiązań bieżących oznaczają skrócenie cyklu konwersji gotówki i wskazują na poprawę płynności finansowej. Im krótszy cykl konwersji gotówki, tym mniejsze jest zapotrzebowanie przedsiębiorstw na kapitał pracujący i kredyty krótkoterminowe, jako podstawowe źródła sfinansowania tego cyklu.

4. Syntetyczna ocena płynności finansowej wybranych spółek giełdowych na podstawie bilansu

Przedstawiona metodyka analizy bilansu wykorzystana została w praktyce do statycznej oceny płynności finansowej wg stanu na 31.12.2004 r. dwóch spółek giełdowych: Stomil Sanok S.A. i Firmy Oponiarskiej Dębica S.A. zaliczanych wg EKD do klasy 25.11 „Produkcja ogumienia do środków transportu”.

W pierwszej kolejności obliczono podstawowe wskaźniki analizy pionowej bilansu, które przedstawiono w tabeli 1.

Tabela 1

Wybrane wskaźniki struktury aktywów i pasywów badanych spółek na tle średnich w branży

Wyszczególnienie |

Formuła obliczania wskaźnika |

Stomil Sanok S.A. |

Firma Oponiarska Dębica S.A. |

Branża

|

Wskaźnik poziomu aktywów obrotowych (w %) |

Aktywa obrotowe Aktywa ogółem |

42,3 |

57,1 |

48,0 |

Wskaźnik płynności aktywów obrotowych (w %) |

Aktywa pieniężne Aktywa obrotowe |

1,4 |

15,8 |

14,6 |

Wskaźnik ogólnego zadłużenia (w %) |

Zobowiązania ogółem Aktywa ogółem |

41,4 |

34,7 |

25,3 |

Wskaźnik poziomu zobowiązań bieżących |

Zobowiązania bieżące Aktywa ogółem |

34,2 |

32,1 |

25,2 |

Źródło: Obliczenia własne na podstawie bilansów badanych spółek oraz analizy sektorowej „EconTrends”. www.site.securities.com.

Dane przedstawione w tabeli wskazują na duże różnice w strukturze aktywów i pasywów badanych spółek. Wg stanu na 31.12.2004 r. spółka Stomil Sanok charakteryzowała się relatywnie niskim poziomem aktywów obrotowych i bardzo niską ich płynnością. W strukturze kapitałów tej spółki przeważały wprawdzie kapitały własne, jednak zadłużenie (ogółem i krótkoterminowe) było znacznie wyższe niż średnie w analizowanej klasie. Odmienne relacje występowały w Firmie Oponiarskiej Dębica, gdyż wszystkie jej wskaźniki kształtowały się na znacznie wyższym poziomie niż w pierwszej spółce, jak również w porównaniu z przeciętnymi wskaźnikami obliczonymi dla branży. Na tej podstawie można wskazać na znacznie większe ryzyko utraty płynności finansowej w przedsiębiorstwie Stomil Sanok wynikające w szczególności z wysokiego poziomu unieruchomienia majątku i ograniczonych możliwości szybkiej spłaty zobowiązań z aktywów pieniężnych.

Kolejnym krokiem była ocena płynności finansowej na podstawie powiązań poziomych w bilansie. Zasadnicze relacje do oceny struktury kapitałowo-majątkowej badanych przedsiębiorstw zawiera tabela 2.

Tabela 2

Wybrane relacje kapitałowo-majątkowe w badanych spółkach na tle średnich w branży

Wyszczególnienie |

Stomil Sanok S.A. |

Firma Oponiarska Dębica S.A. |

Branża

|

Kapitał własny/Aktywa trwałe |

1,02 |

1,52 |

1,42 |

Kapitał stały/Aktywa trwałe |

1,14 |

1,58 |

1,44 |

Kapitał obrotowy netto (w tys. zł) |

16.132 |

247.280 |

118.143 |

Kapitał obrotowy netto/Przychody ze sprzedaży (w %) |

4,9 |

17,6 |

20,9 |

Kapitał obrotowy netto/ Aktywa obrotowe (w %) |

19,3 |

43,8 |

47,6 |

Zapotrzebowanie na kapitał obrotowy (w tys. zł) |

44.355 |

235.354 |

104.569 |

Nadwyżka, niedobór kapitału obrotowego netto (w tys. zł) |

(28.223) |

11.926 |

13.574 |

Źródło: Opracowanie własne na podstawie danych jak w tabeli 1.

Obydwie spółki w końcu 2004 r. spełniały dwie elementarne zasady bilansowe mówiące o sfinansowaniu aktywów trwałych kapitałami własnymi i kapitałami stałymi. Stopień tego sfinansowania był jednak znacznie wyższy w Firmie Oponiarskiej Dębica, a w dodatku przekraczał również wielkości średnie dla przedsiębiorstw analizowanej branży. Spółka Stomil Sanok tylko w niewielkim stopniu przekroczyła minimalne wymogi w zakresie pokrycia aktywów trwałych kapitałem własnym i stałym.

Bardziej obiektywnej oceny płynności finansowej badanych przedsiębiorstw można dokonać dopiero analizując kapitał pracujący w relacji do rzeczywistego zapotrzebowania na ten kapitał. W spółce Stomil Sanok na koniec 2004 roku wystąpił wysoki niedobór kapitału pracującego, co świadczy o nieprzestrzeganiu złotej zasady finansowania wskazującej na konieczność zaangażowania długoterminowych kapitałów w takiej wysokości, by zabezpieczyć pokrycie długoterminowego majątku przedsiębiorstwa (zarówno trwałego, jak i stałej części majątku obrotowego). Z kolei, w drugim z analizowanych przedsiębiorstw Firmie Oponiarskiej Dębica zasada ta była spełniona, podobnie jak miało to miejsce w całej analizowanej branży. Znaczna nadwyżka kapitału pracującego ponad zapotrzebowanie na ten kapitał świadczyła nie tylko o zdolności tej spółki do spłaty bieżących zobowiązań, ale także o znacznych rezerwach w zakresie płynności finansowej.

Dalsze przybliżenie zdolności płatniczej badanych spółek umożliwia analiza wskaźnikowa płynności finansowej. Wskaźniki pokrycia zobowiązań bieżących aktywami obrotowymi o rożnym stopniu płynności, wskaźniki sprawności gospodarowania zapasami i należnościami oraz cykle spłaty zobowiązań i cykle konwersji gotówki w analizowanych firmach i średnie w branży prezentuje tabela 3.

Tabela 3

Wybrane wskaźniki charakteryzujące płynność finansową badanych spółek

Wyszczególnienie |

Sposób obliczania |

Stomil Sanok S.A. |

Firma Oponiarska Dębica S.A. |

Branża |

Wskaźnik płynności bieżącej |

Aktywa obrotowe Zobowiązania bieżące |

1,24 |

1,78 |

1,86 |

Wskaźnik płynności szybkiej |

Aktywa obrotowe - Zapasy Zobowiązania bieżące |

0,71 |

1,28 |

1,31 |

Wskaźnik płynności gotówkowej |

Aktywa pieniężne Zobowiązania bieżące |

0,02 |

0,28 |

0,28 |

Cykl zapasów (dni) |

Średni zapas x 360 Przychody ze sprzedaży |

27 |

39 |

47 |

Cykl należności (dni) |

Średni stan należności x 360 Przychody ze sprzedaży |

51 |

79 |

88 |

Cykl zobowiązań bieżących (dni) |

Średni stan zobowiązań x 360 Przychody ze sprzedaży |

74 |

81 |

85 |

Cykl konwersji gotówki (dni) |

Cykl zapasów + Cykl należności - Cykl zobowiązań bieżących |

4 |

37 |

50 |

Źródło: Opracowanie własne na podstawie danych jak w tabelach 1 i 2.

Obliczone wskaźniki płynności bieżącej, szybkiej i gotówkowej w Firmie Oponiarskiej Dębica kształtowały się na poziomie odpowiadającym powszechnie przyjmowanym standardom i były bardzo zbliżone do wielkości średnich uzyskanych w danej branży. Nieco korzystniej niż w branży kształtowały się natomiast wskaźniki rotacji zapasów i należności, co przy podobnym cyklu spłaty zobowiązań bieżących oznaczało krótszy cykl konwersji gotówki i mniejsze potrzeby w zakresie finansowania tego cyklu kapitałami stałymi i krótkoterminowym kredytem. Relatywnie długie terminy regulowania należności i zobowiązań (ok. 80-90 dni) wskazywały na duże znaczenie synchronizacji rozliczeń dla utrzymania płynności finansowej przedsiębiorstw analizowanego sektora.

Wskaźniki płynności finansowej w drugiej z badanych spółek Stomil Sanok były znacznie niższe i istotnie odbiegały od wielkości normatywnych, co sygnalizowało możliwość występowania trudności płatniczych w tym przedsiębiorstwie. Bardzo krótki okres konwersji gotówki wynikał z szybkiej rotacji zapasów oraz ze znacznie dłuższego cyklu spłaty zobowiązań bieżących niż cyklu inkasa należności. Należy w związku z tym przypuszczać, iż spółka utrzymywała płynność finansową głównie dzięki konserwatywnej polityce kredytowania odbiorców i dzięki dostawcom akceptującym dłuższe terminy płatności, co wiązało się z ograniczoną możliwością wzrostu przychodów i relatywnie wysokim ryzykiem utraty płynności finansowej.

Podsumowaniem syntetycznej analizy płynności finansowej badanych spółek może być ocena strategii finansowania aktywów obrotowych na tle ryzyka towarzyszącego prowadzonej działalności gospodarczej. Ustalone wcześniej relacje bilansowe i wskaźniki płynności świadczą o realizowaniu przez spółkę Stomil Sanok agresywnej (dynamicznej) strategii finansowania aktywów obarczonej dużym ryzykiem utraty płynności finansowej. Strategię finansową Firmy Oponiarskiej Dębica można natomiast określić jako umiarkowaną lub konserwatywną o bardzo niskim ryzyku utraty zdolności płatniczej. Potwierdzają to charakterystyki zawarte w tabeli 4, prezentujące kształtowanie się wybranych wskaźników finansowych badanych przedsiębiorstw w porównaniu ze średnimi wskaźnikami uzyskanymi przez przedsiębiorstwa analizowanej branży.

Tabela 4

Relacje podstawowych wskaźników strategii finansowania aktywów badanych spółek w stosunku do średnich w branży i poziom ryzyka płynności finansowej

Wskaźniki strategii finansowania aktywów |

Stomil Sanok S.A. |

Firma Oponiarska Dębica S.A. |

Wskaźnik poziomu aktywów obrotowych |

niższy - duże ryzyko

|

wyższy - małe ryzyko |

Wskaźnik płynności aktywów obrotowych |

niższy - duże ryzyko |

wyższy - małe ryzyko |

Wskaźnik poziomu zobowiązań bieżących |

wyższy - duże ryzyko |

wyższy - duże ryzyko |

Wskaźnik płynności zobowiązań bieżących |

niższy - duże ryzyko |

wyższy - małe ryzyko |

Źródło: Opracowanie własne na podstawie wybranych wskaźników z tabel 1 i 3.

Oceniając strategie finansowania aktywów obrotowych nie należy abstrahować od ryzyka rynkowego, jakie towarzyszy działalności jednostek gospodarczych w danej branży. Do oceny tego ryzyka wykorzystano okresową analizę sektorową, zawierającą m.in. krótkoterminowe prognozy sytuacji makroekonomicznej i atrakcyjności inwestycyjnej różnych branż. Wykorzystując wyniki tej analizy można stwierdzić, że branża, w której prowadzą działalność analizowane spółki (EKD 25.11 „Produkcja ogumienia dla środków transportu) charakteryzowała się w 2004 roku podwyższonym poziomem ryzyka, o czym świadczył relatywnie wysoki poziom zmienności zysku względem rentowności. W tej sytuacji negatywnie ocenić należy agresywną strategię finansowania aktywów obrotowych realizowaną przez spółkę Stomil Sanok, gdyż stwarzała ona duże zagrożenie utraty płynności finansowej. Uzasadniona była w tym przypadku natomiast konserwatywna strategia realizowana przez Firmę Oponiarską Dębica.

Streszczenie

Bilans stanowi najważniejsze i często jedyne źródło informacji o płynności finansowej przedsiębiorstw dla podmiotów funkcjonujących w jego otoczeniu. Chociaż dane w nim zawarte mają bardzo syntetyczny charakter, to z powodzeniem mogą być wykorzystane do wstępnej oceny ryzyka utraty płynności finansowej przez badaną jednostkę gospodarczą.

W prezentowanym artykule przedstawiono podstawowe założenia metodyczne analizy płynności finansowej przedsiębiorstwa na podstawie bilansu. Opisana metodyka została następnie zastosowana do statycznej oceny zdolności płatniczej wybranych spółek giełdowych. Bazę porównawczą stanowiły wielkości średnie podstawowych relacji bilansowych i wskaźników ekonomiczno-finansowych osiąganych przez przedsiębiorstwa w analizowanej branży.

Rys. 1 Lokalizacja

Płynność finansowa polskich przedsiębiorstw w okresie transformacji gospodarki. Praca zb. pod red. U.Wojciechowskiej. SGH, Warszawa 2001, s.14.

W Francji ok. 60% firm bankrutujących to firmy, które mają dostateczną rentowność lecz straciły zdolność do bieżącego wywiązywania si.ę z różnych płatności i zobowiązań. W Wielkiej Brytanii odsetek takich firm jest jeszcze większy i wynosi około 75-80%. Por. M.Sierpińska, D.Wędzki: Zarządzanie płynnością finansową w przedsiębiorstwie. PWN, Warszawa 1997, s.7.

Spośród jednostek gospodarczych rachunek przepływów pieniężnych sporządzają obligatoryjnie wszystkie spółki akcyjne oraz inne podmioty prowadzące działalność na dużą skalę, do których zalicza się przedsiębiorstwa spełniające 2 z 3 warunków: zatrudnienie co najmniej 50 osób, suma bilansowa co najmniej 2,5 mln Euro, przychody ze sprzedaży produktów, towarów i operacji finansowych co najmniej 5 mln Euro. Ustawa z dnia 29 września o rachunkowości. Dz.U. 1994 Nr 121, poz. 591, z późn. zm., art.64.

W Polsce przez dłuższy czas przyjmowano, że pozytywna ocena struktury finansowej przedsiębiorstwa ma miejsce wówczas, gdy kapitał własny finansuje co najmniej 50% majątku. Obecnie po przejściu do gospodarki rynkowej za bezpieczny uważa się udział zadłużenia wynoszący od 57 do 67%, co odpowiada udziałowi kapitału własnego w granicach 33-43%. Por. m.in. E.Nowak: Analiza sprawozdań finansowych. PWE, Warszawa 2005, s.223; T.Waśniewski: Analiza finansowa w przedsiębiorstwie. Fundacja Rozwoju Rachunkowości w Polsce, Warszawa 1997, s. 291.

Okresowe wyniki analiz branżowych ryzyka inwestycyjnego zamieszczane są m.in. w serwisie Euromany Polska S.A. - ISI Emerging Market - www.site.securieties.com

Okresowe wyniki analiz branżowych ryzyka inwestycyjnego zamieszczane są m.in. w serwisie Euromany Polska S.A. - ISI Emerging Market - www.securieties.com

Należy jednak zwrócić uwagę, że nie każdy wzrost zadłużenia długoterminowego wpływa na ograniczenie ryzyka finansowego przedsiębiorstwa, bowiem ryzyko to zależy jak już wcześniej wspomniano od efektywności zastosowania kapitału obcego. Przyjmuje się również powszechnie, iż kapitały obce długoterminowe powinny pozostawać w określonej relacji do zaangażowanych kapitałów własnych (co najwyżej 1:1). Por. Analiza ekonomiczna w przedsiębiorstwie. Praca zb. pod red. M.Jerzemowskiej. PWE, Warszawa 2004, s. 159.

T.Waśniewski: Analiza finansowa w przedsiębiorstwie. Fundacja Rozwoju Rachunkowości w Polsce, Warszawa 1997, s. .

Ryzyko rynkowe można oszacować na podstawie zmienności przychodów ze sprzedaży, zysków operacyjnych lub przepływów pieniężnych jednostek gospodarczych. Pomocne mogą być również wspomniane wcześniej analizy branżowe (sektorowe) ryzyka inwestycyjnego opracowywane przez wyspecjalizowane instytucje finansowe. Z kolei w ocenie rodzaju strategii można zastosować podejście metodyczne zaproponowane przez D.Wędzkiego określane mianem koncepcji „dochód - ryzyko” uwzględniające kształtowanie się opisanych wcześniej wskaźników: poziomu aktywów obrotowych, płynności aktywów obrotowych, poziomu zobowiązań bieżących i płynności zobowiązań bieżących na tle wskaźników średnich dla danej branży. Por. D.Wędzki: Strategie kształtowania i finansowania majątku obrotowego. „Rachunkowośc” Nr 6, 1996.

W literaturze bardzo często podawane są wielkości optymalne (normatywne) pierwszych dwóch relacji. I tak np. optymalny wskaźnik bieżącej płynności powinien kształtować się w granicach 1,2 - 2,0 , zaś wskaźnik szybkiej płynności powinien oscylować wokół wielkości 1,0-1,3.. Por. E.Nowak: Analiza sprawozdań finansowych. PWE, Warszawa 2005, s.195-196. Przyjmowanie za podstawę oceny płynności finansowej wskaźników normatywnych jest jednak często poddawane krytyce, przy czym niektórzy autorzy podają przykłady funkcjonowania firm w warunkach znacznych odchyleń wskaźników od wielkości standardowych. Por. m.in. T.Dudycz, S.Wrzosek: Analiza finansowa. Problemy metodyczne w ujęciu praktycznym. AE, Wrocław, s. 57-61.

Por. M.Sierpińska, D.Wędzki: Zarządzanie płynnością finansową w przedsiębiorstwie. PWN, Warszawa 1997, s.65-67.

W tym przypadku oprócz danych pochodzących z bilansu wykorzystywane są informacje o osiągniętych przychodach ze sprzedaży z rachunku zysków i strat.

W wielu przedsiębiorstwach (szczególnie dużych jednostkach handlowych) występują ujemne cykle konwersji gotówki, co oznacza duży zakres krótkoterminowego finansowania przez dostawców . W określonych warunkach nie stanowi to zagrożenia dla płynności finansowej i umożliwia funkcjonowanie przedsiębiorstw przy bardzo niskich wskaźnikach pokrycia zobowiązań bieżących aktywami obrotowymi. Por. T.Dudycz, S.Wrzosek: op. cit., s. 68-69.

W tym przypadku ze względu na ograniczony zakres danych w publikacyjnej wersji sprawozdania finansowego jednej ze spółek do ustalenia zapotrzebowania na kapitał pracujący zastosowano metody statystyczne.

Wyszukiwarka

Podobne podstrony:

ściąga sprawozdawczość i analiza 1, Sprawozdawczość i analiza sprawozdań finansowych - dr Janusz Nar

340 Analiza finansowa na podstawie bilansu

Bankowość II, Charakterystyka banku na podstawie bilansu

Podstawowe informacje o sprawozdaniu finansowym

jurdziak,podstawy ekonomii, sprawozdania finansowe firmy

Analiza wskaźnikowa sprawozdania finansowego bilans rachunek zysków i strat przepływy obliczenia wsk

Analiza wskaźnikowa sprawozdania finansowego bilans rachunek zysków i strat przepływy obliczenia wsk

Analiza wskaźnikowa sprawozdania finansowego bilans rachunek zysków i strat przepływy obliczenia wsk

Analiza wskaźnikowa sprawozdania finansowego bilans rachunek zysków i strat przepływy obliczenia wsk

Analiza sprawozdan finansowych w BGZ SA

Analiza pionowa i pozioma sprawozdań finansowych

5 INSTRUMENTY ANALIZY FINANSOWEJ, STUDIA, studia II stopień, 1 semestr MSU FiR 2011 2012, Analiza Sp

Sprawozdanie 8 Wyznaczanie współczynnika lepkości cieczy na podstawie prawa Stokesa

analiza wskanikowa sprawozdania finansowego 100, FINANSE I RACHUNKOWOŚĆ, Analiza finansowa

więcej podobnych podstron