Analiza wskaźnikowa sprawozdań finansowych – Ocena kondycji finansowej

przedsiębiorstwa

Analiza wskaźnikowa przeprowadzana jest na podstawie sprawozdań finansowych:

-

bilans

-

sprawozdań z dochodów i kosztów

-

sprawozdań przepływów pieniężnych

Wskaźnikami zainteresowani są

-

osoby zarządu

-

kredytodawcy (np. bank)

-

akcjonariusze

Podstawowy podział wskaźników, pozwala wyróżnić cztery grupy:

-

analiza płynności finansowej

-

analiza zadłużenia

-

analiza rentowności

-

sprawność działania (funkcjonowania) przedsiębiorstwa

I. Wskaźniki oceny płynności finansowej firmy

Do oceny zdolności firmy do wywiązywania się z zobowiązań służą następujące

wskaźniki:

-

wskaźnik płynności bieżącej = (aktywa bieżące)/(pasywa bieżące)

-

wskaźnik szybki = (gotówka + należności)/(pasywa bieżące)

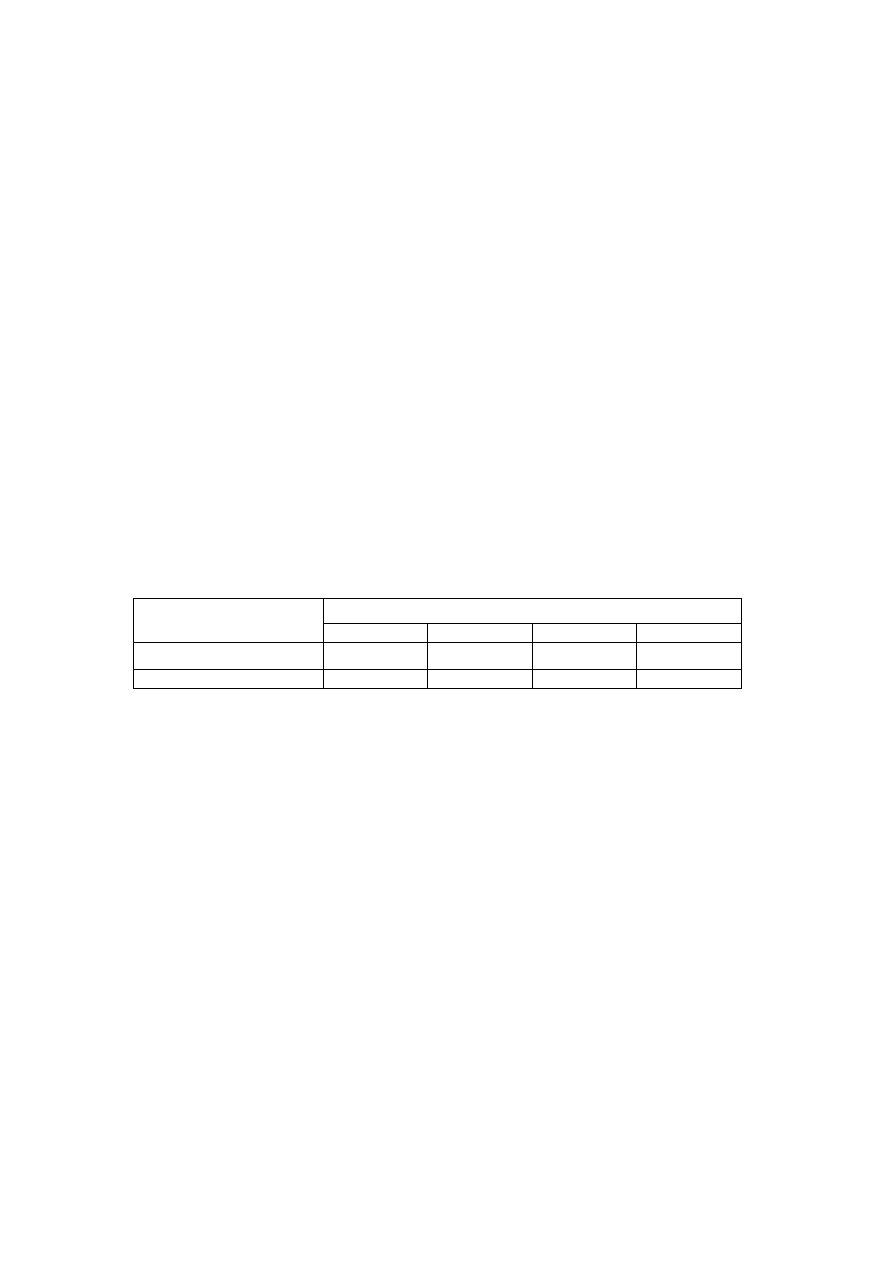

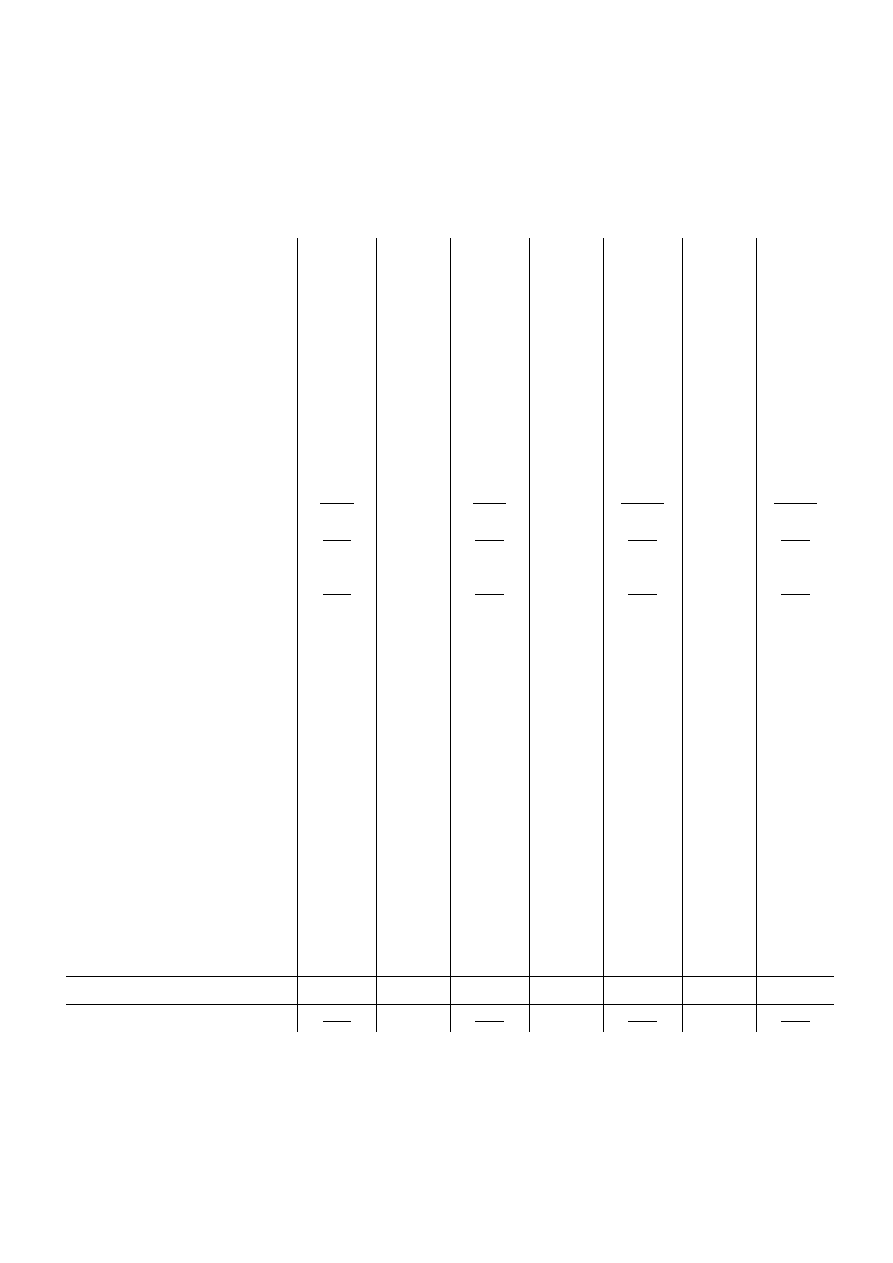

Rok

Nazwa wskaźnika

1997

1998

1999

2000

W. płynności bieżącej

1,68

2,07

3,13

3,51

W. szybki

1,26

1,17

1,83

2,07

Wskaźnik płynności bieżącej umożliwia ocenę czy następujące w firmie zobowiązania

mogłyby być spłacone dzięki upłynnieniu środków obrotowych.

Firma ABC wykazuje z roku na rok wzrost tego wskaźnika, co oznacza poprawę

finansową tej firmy. Patrząc np. w roku 1998, wartość wskaźnika wynosi 2,07, co

oznacza, że środki, które ta firma posiada wystarczają na ponad dwukrotne pokrycie

zobowiązań. W roku 1999 oraz 2000 występuje zbyt wysoka jego wartość, co oznacza, że

ta firma w niedostatecznym stopniu finansuje swoją bieżącą działalność ze źródeł

zewnętrznych.

Wskaźnik szybki może być nieznacznie niższy od wskaźnika płynności bieżącej.

Niestety firma ABC w trzech ostatnich latach większość środków pieniężnych miała

„zamrożoną” w zapasach.

II. Ocena stopnia zadłużenia firmy

Zadłużenie przedsiębiorstwa może mieć charakter krótkoterminowy lub

długoterminowy.

Krótkoterminowy związany jest z oceną płynności finansowej przedsiębiorstwa,

natomiast długoterminowy z oceną wypłacalności firmy (związany z działalnością

inwestycyjno – rozwojową)

W ocenie zadłużenia korzystamy z następujących wskaźników:

-

wskaźnika ogólnego zadłużenia = (zobowiązania ogółem)/(aktywa ogółem)

-

wskaźnika zadłużenia kapitału = (zobowiązania ogółem)/(kapitał własny)

Do oceny możliwości obsługi długu:

-

wskaźnik pokrycia obsługi długu = (zysk netto)/(raty kredytu + odsetki)

-

wskaźnik pokrycia majątku kapitałem własnym = (kapitał własny)/(majątek

ogółem)

Zobowiązania ogółem = pasywa bieżące + kredyt długoterminowy

Kapitał własny = kapitał akcyjny + zysk zatrzymany

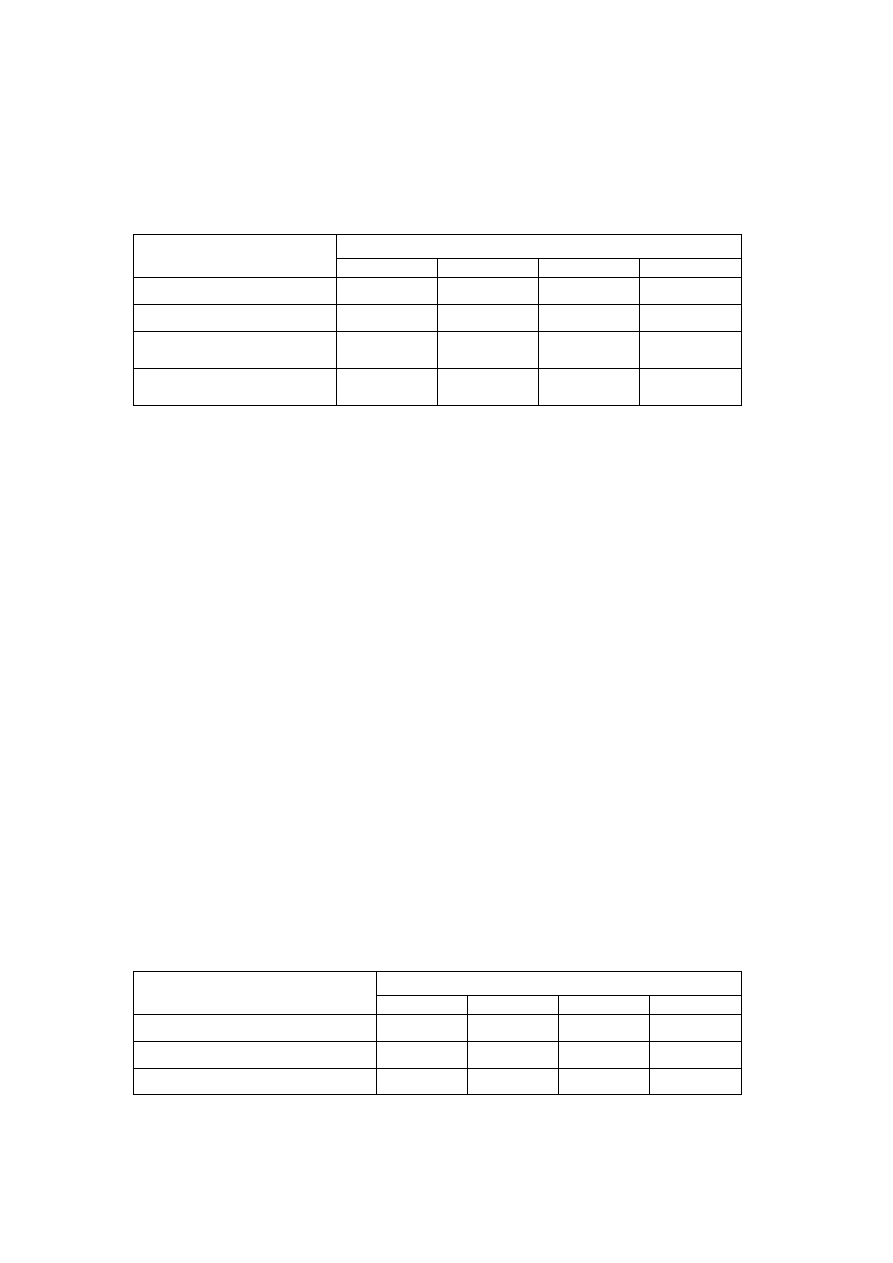

Rok

Nazwa wskaźnika

1997

1998

1999

2000

W. ogólnego zadłużenia

0,45

0,44

0,36

0,29

W. zadłużenia kapitału

0,84

0,81

0,56

0,42

W. pokrycia obsługi

długu

---

1,15

1,71

2,74

W. pokrycia majątku

kapitałem własnym

0,54

0,55

0,64

0,71

Wskaźnik ogólnego zadłużenia określa udział kapitałów obcych (zobowiązań) w

finansowym majątku firmy. Pożądana wielkość tego wskaźnika wynosi 0,54 – 0,67 (w

firmie, w której nie została zachwiana równowaga między kapitałem obcym a własnym)

W przypadku firmy ABC wartość tego wskaźnika w każdym roku jest niższa od

pożądanego. Oznacza to, że firma nie jest obciążona zbyt dużym ryzykiem finansowym,

co oznacza, że posiada ona zdolności do spłaty długu.

Wskaźnik pokrycia obsługi długu informuje nas czy przedsiębiorstwo jest w stanie

spłacić raty kredytu wraz z odsetkami. W naszym przypadku, wskaźnik ten jest powyżej

1, co oznacza, że jest w stanie spłacić raty kredytu wraz z odsetkami. Zdolność spłaty w

tej firmie wzrasta z roku na rok.

Wskaźnik pokrycia majątku kapitałem własnym potwierdza zwiększenie

samodzielności finansowej firmy, gdyż co rok zwiększa się skala majątku pokryta jej

własnymi funduszami.

III. Analiza rentowności

Wskaźnikowa analiza rentowności przeprowadzana może być jako:

-

rentowność sprzedaży

-

rentowność ekonomiczna

-

rentowność finansowa (rentowność kapitałów własnych)

Rentowność sprzedaży możemy ocenić za pomocą:

-

wskaźnika rentowności sprzedaży = (zysk netto)/(sprzedaż) * 100

Rentowność ekonomiczną za pomocą:

-

wskaźnika rentowności ekonomicznej = (zysk netto)/(aktywa ogółem) * 100

Rentowność finansową natomiast obliczamy następująco:

-

wskaźnik finansowy (z.z.k. własnych) = (zysk netto)/(kapitał własny) * 100

Rok

Nazwa wskaźnika

1997

1998

1999

2000

W. rentowności sprzedaży

---

19,1

21,6

24,68

W. rentowności ekonomicznej

---

10,68

14,86

19,3

W. finansowy

---

19,3

23,3

27,3

Wskaźnik rentowności sprzedaży, określany jest inaczej zwrotem ze sprzedaży,

informuje on o udziale zysku netto w wartości sprzedaży.

Możemy powiedzieć, że w naszej firmie wartość tego wskaźnika wzrasta, co oznacza

coraz lepszą sytuację tego przedsiębiorstwa.

Wskaźnika rentowności ekonomicznej nazywany jest również zwrotem z majątku.

Przytoczony wskaźnik potwierdza znaczną poprawę wykorzystania posiadanego

majątku, gdyż zysk przypadający na jednostkę wartości tego majątku uległ wydatnemu

zwiększeniu.

IV. Ocena wskaźnikowa sprawności działania firmy

Ocena sprawności działania to inaczej analiza jego aktywności w zakresie

wykorzystania zasobów majątkowych

Wskaźniki te dzielimy:

-

wskaźnik kontroli kosztów administracji =(koszty

administracji)/(sprzedaż)*100

-

wskaźnik globalnego obrotu aktywami =(sprzedaż netto)/(aktywa ogółem;

średni stan)

-

wskaźnik rotacji środków trwałych = (sprzedaż netto)/(średni stan środków

trwałych)

-

wskaźnik obrotu należnościami = (sprzedaż netto)/(przeciętny stan

należności)

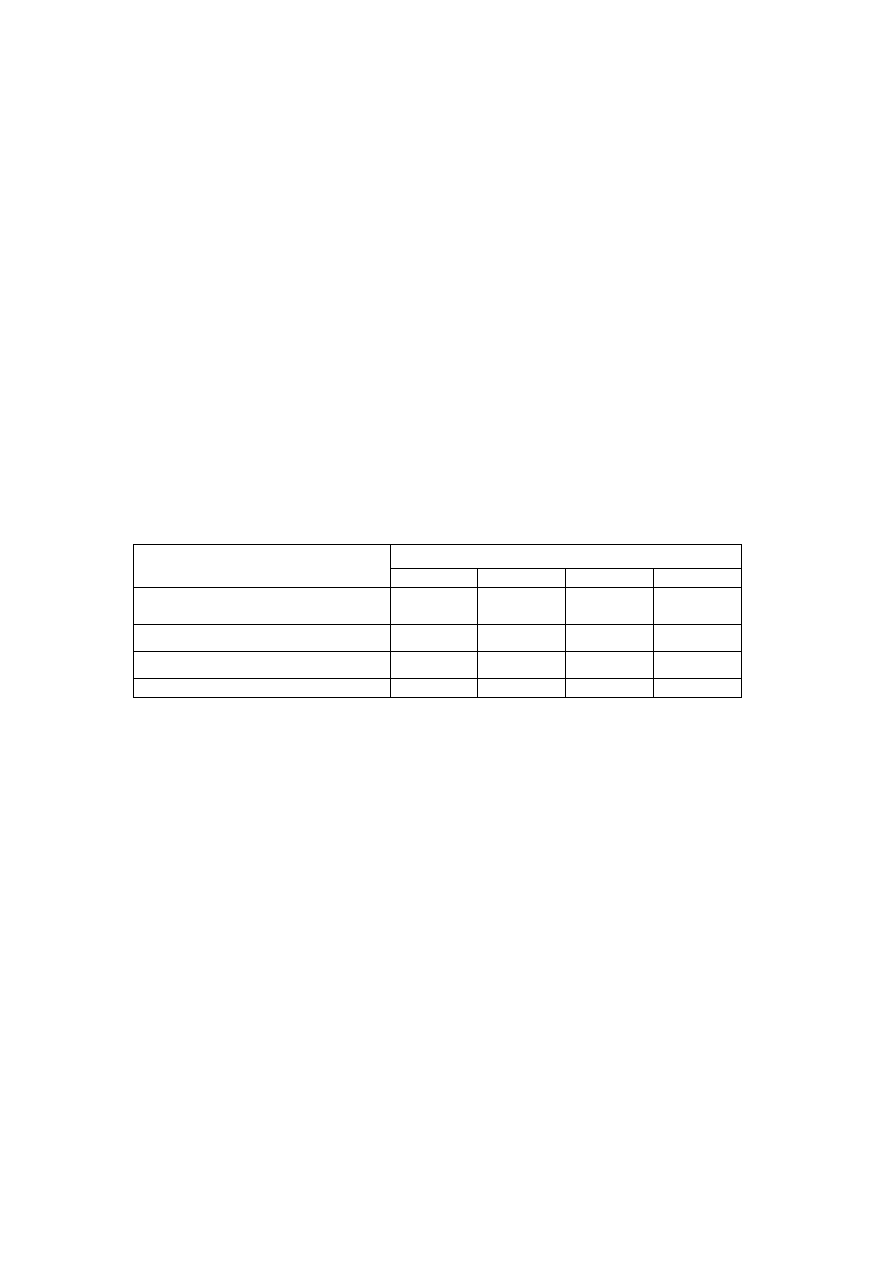

Rok

Nazwa wskaźnika

1997

1998

1999

2000

W. kontroli kosztów

administracji

0,45

0,44

0,36

0,29

W. globalnego obrotu aktywami

0,84

0,81

0,56

0,42

W. rotacji środków trwałych

---

1,15

1,71

2,74

W. obrotu należnościami

0,54

0,55

0,64

0,71

Wskaźnik kontroli kosztów administracyjnych informuje nas o udziale kosztów

zarządu w wartości sprzedaży. W firmie ABC wartość tego wskaźnika spada, co

przyczynia się do lepszej sytuacji tego przedsiębiorstwa. Można również stwierdzić, że w

tej firmie koszty administracyjne pozostają w degresywnej zależności w stosunku do

wielkości sprzedaży.

Wskaźnik globalnego obrotu aktywami określa ile razy sprzedaż netto jest większa

niż wartość aktywów ogółem. Oznacza to, że co rok w firmie ABC wskaźnik zwiększał się.

Wskaźnik rotacji środków trwałych informuje ile razy sprzedaż jest większa od

wartości środków trwałych zaangażowanych w przedsiębiorstwie.

Jeżeli natomiast spojrzymy na obrót należnościami, który przedstawia liczbę

inkasa, stwierdzimy:

-

przedsiębiorstwo w roku 1999 zmniejszyło czas inkasa należności, gdyż

zmniejszyła się częstotliwość obrotu

-

natomiast w 2000 roku w stosunku do 1999 przyspieszyło czas inkasa

należności

Firma ABC zamierza dokonać inwestycji modernizacyjnej, która ma zwiększyć

wydajność produkcji i przynieść pewne oszczędności zużycia energii.

Aktualnie zakład może osiągnąć 82% nominalnych mocy produkcyjnych, co

oznacza produkcję rzędu 0.7 miliona ton wyrobu rocznie.

Inwestycja podniesie nominalną wielkość mocy produkcyjnych do ok. 1,1 miliona

ton wyrobu rocznie co da oszczędność zużycia energii około 8%.

Założenia do analizy

1. Koszt inwestycji wyniesie 350 mln zł.

2. Realizacja w ciągu 1 roku.

3. W realizacji inwestycji produkcja spadnie o ok. 0,18 mln ton (równowartość

trzymiesięcznej produkcji na aktualnym poziomie).

4. Zakład osiągnie 85% zakładanych nominalnych mocy produkcyjnych.

5. Zapotrzebowanie na reinwestycje (dokonywane co 3 lata) spadnie o 3 mln zł.

6. Wartość likwidacyjna oszacowana na 35 mln złotych.

7. Cena wyrobu – 750 zł – pozostanie bez zmian.

8. Projekcja na okres 15 lat.

9. Stawka dyskonta 18%.

Zadanie

Sporządzić uproszczone sprawozdanie z dochodów i kosztów „Bez inwestycji” i „Z

inwestycją” oraz obliczyć efekt netto przedsięwzięcia.

Obliczyć przyrost kapitału obrotowego.

Obliczyć wartość zaktualizowaną netto i wewnętrzną stopę zwrotu planowanej inwestycji.

82% * x = 0,7

82/100 * x = 7/10

x = 0,85

wielkość produkcji

Rok realizacji \ po realizacji inwestycji

Spadek produkcji 0,7 * 0,18 = 0,52

x% * 0,85 = 0,52

x% = 0, 61

x = 61%

Wzrost nominalnej mocy produkcyjnej do 85%

85% * 1,1 = x

x = 0,84

wielkość produkcji

(to oznacza 8% oszczędności energii)

106,6 + (106,6 * 8%)=115

Inwestycje

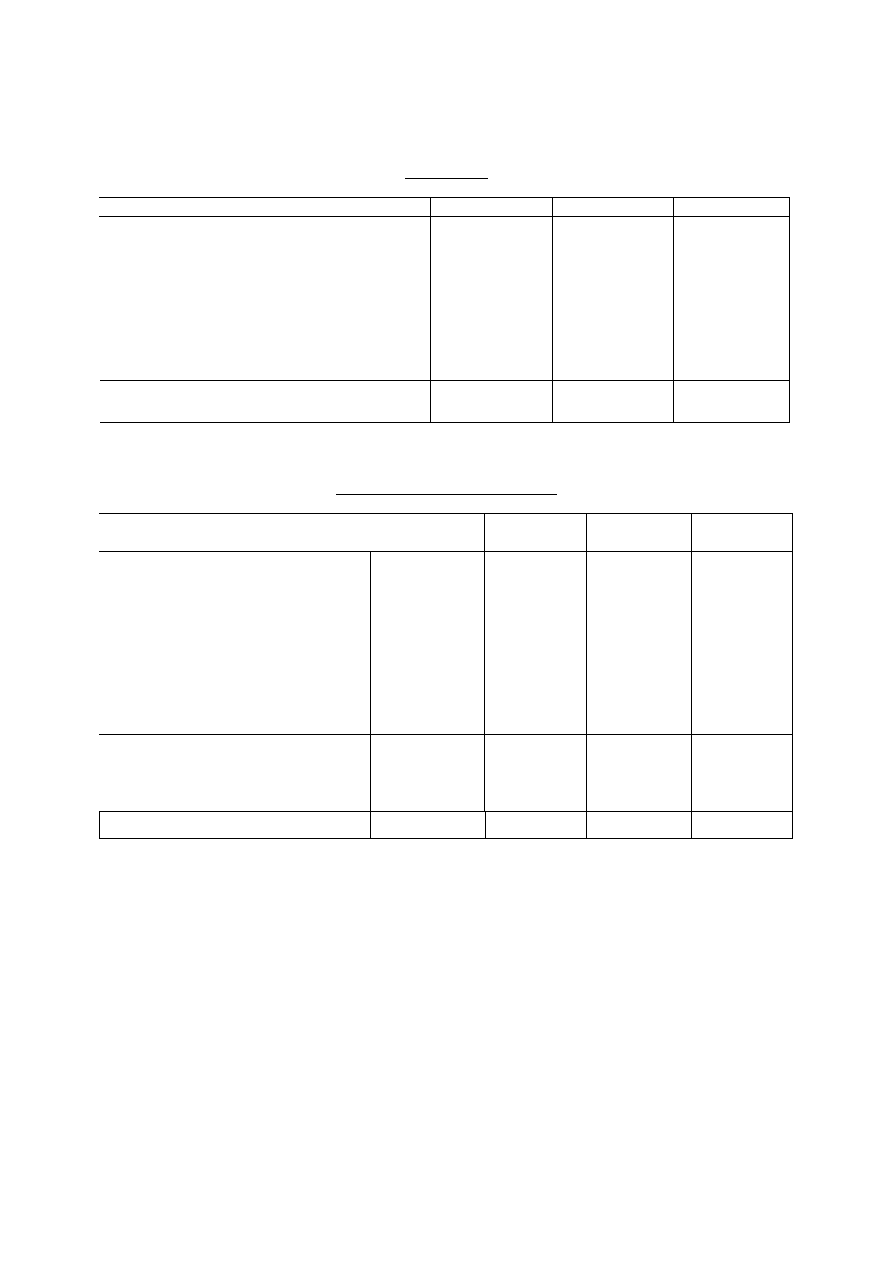

Arkusz I

Sprawozdanie z dochodów i kosztów

T

0

T

1

T

2

Koszt inwestycji 350 mln

Bez inwestycji

Z inwestycją

Po inwestycji

82%

61%

85%

0,7

0,52

0,94

750

750

750

Wykorzystanie mocy produkcyjnej

Produkcja w mln ton

Cena jednostkowa

Sprzedaż

525

390

705

26,25

19,5

32,25

80,5

59,8

100,20

87,68

65,13

117,75

Zużycie – koszty produkcji

Surowce (zł) 37,5

Paliwa i energia (zł) 115/106,6

Inne (% sprzedaży) 16,7 %

194,43

144,43

253,2

10,5

7,8

14,1

Koszty sprzedaży i administracji 2%

Zysk Brutto

320,07

237,77

437,7

Arkusz II

Efekt netto

T

1

-T

0

T

2

-T

1

T

2

-T

0

-135

315

180

-0,18

0,42

0,24

7

157,75

9

-20,7

40,4

19,7

-22,55

52,6

30,05

Przyrost sprzedaży

Przyrost produkcji

Przyrost kosztów produkcji sprzedanej

Surowce

Paliwa i energia

Inne (sprzedane)

Razem

-50,25

108,75

58,75

-2,7

6,3

3,6

Przyrost kosztów sprzedaży i administracji

Zysk Brutto

-82,05

199,95

117,65

Przyrost kapitału obrotowego

Współczynnik

bazowy

T

1

-T

0

T

2

-T

1

T

2

-T

0

Aktywa bieżące

3%

-4,05

9,45

5,4

0,08

-10,8

25,2

14,4

4%

-5,4

12,6

7,2

10%

-13,5

31,5

18

3%

10,5

10,5

10,5

Gotówka (% sprzed)

Należności

Zapasy:

Surowce (% sprzed)

Wyroby gotowe (% sprzed)

Części zamienne (z inwestycji)

Inne (% sprzed)

9%

-12,15

28,35

16,2

Razem

-35,4

117,6

71,7

Pasywa bieżące:

Zobowiązania

Inne(% sprzed)

Razem

0,10

1%

-13,5

-1,35

-14,85

31,5

3,15

34,65

18

1,8

19,8

Przyrost kapitału obrotowego

-20,55

82,95

51,9

Aneks 2

Firma ABC – Projekcja sprawozdań finansowych

Bilans

Zestawienie przepływów pieniężnych

za:

1998

1999

2000

Źródła

Zysk przed spłatą odsetek

Amortyzacja

Przyrost kredytów długoterminowych

Przyrost zobowiązań

Razem źródła

110

30

50

5

195

172,5

35

0

-13,5

193,75

245

35

0

18

298

Zastosowania

Spłaty rat kredytów długoterminowych

Odsetki

Razem obsługa długu

20

28

58

30

27

57

30

24

54

Przyrost środków trwałych

Przyrost należności

Przyrost zapasów

Podatki

Dywidendy

Razem zastosowanie

50

40

50

15

25

180

0

10

22,5

48

25

105,5

50

25

37,5

73

25

210,5

Przyrost (spadek) środków pieniężnych

238

162,5

264,5

Stan początkowy

+/- zmiana w roku

-43

-31,5

33,5

Stan środków na koniec roku

52

83,5

117

Aneks 3

Firma ABC – Projektowanie sprawozdań finansowych.

Bilans

Aktywa

31.12.97 Zmiany 31.12.98 Zmiany 31.12.99 Zmiany 31.12.00

Aktywa bieżące

Gotówka

Należności

Zapasy

Aktywa bieżące razem

95

25

40

160

-43

+40

+50

52

65

90

207

+31,5

+10

+22,5

83,5

75

112,5

271

+33,5

+25

+37,5

117

100

150

367

Środki trwałe

Budynki i maszyny

Amortyzacja –

narastająca

Budynki i maszyny

netto

450

(50)

400

+50

+30

500

(80)

420

(35)

500

(115)

385

+50

(35)

550

(150)

400

Aktywa razem

Pasywa

560

627

656

767

Pasywa bieżące

Zobowiązania

Bieżąca część

kredytów

długoterminowych

65

30

+5

70

30

(13,5)

56,5

30

+18

74,5

30

Pasywa bieżące razem

95

100

86,5

104,5

Kredyty długoterminowe

160

+20

180

150

120

Pasywa razem

Kapitał

Kapitał akcyjny

Zysk zatrzymany

255

250

55

+42

280

250

97

+72,5

236,5

250

169,5

+123

224,5

250

292,5

KAPITAŁ RAZEM

305

347

419,5

542,5

Pasywa + Kapitał

560

627

656

767

Wyszukiwarka

Podobne podstrony:

Analiza wskaźnikowa sprawozdań finansowych

Analiza wskaźnikowa sprawozdania finansowego Tom 2 Wskaźniki finansowe(1)

Analiza wskaźnikowa sprawozdań finansowych

Analiza wskaźnikowa sprawozdania finansowego Tom 1 Sprawozdanie finasowe(1)

analiza finansowa, Analiza wskaźnikowa sprawozdań finansowych, A B C S

Analiza wskaźnikowa sprawozdania finansowego bilans rachunek zysków i strat przepływy obliczenia wsk

Analiza wskaźnikowa sprawozdania finansowego bilans rachunek zysków i strat przepływy obliczenia wsk

Analiza wskaźnikowa sprawozdania finansowego bilans rachunek zysków i strat przepływy obliczenia wsk

Analiza wskaźnikowa sprawozdania finansowego Tom 2 Wskaźniki finansowe(1)

Analiza wskaźnikowa sprawozdania finansowego Tom 1 Sprawozdanie finasowe(1)

Analiza wskaźnikowa sprawozdania finansowego bilans rachunek zysków i strat przepływy obliczenia wsk

więcej podobnych podstron