dr M. Szczepkowska

GRUPY KAPITAŁOWE

dr M. Szczepkowska

dr M. Szczepkowska

TERMINOLOGIA

ZGRUPOWANIE GOSPODARCZE

zespół samodzielnych prawnie podmiotów

gospodarczych, utworzonych dla realizacji

wspólnych celów gospodarczych i realizujący

te cele w oparciu o łączące te podmioty

powiązania.

(Niemcy – koncern)

dr M. Szczepkowska

TERMINOLOGIA

Typy zgrupowań:

oparte na powiązaniach kapitałowych,

oparte na powiązaniach kontraktowych.

W ramach tych powiązań mogą wystąpić

powiązania:

operacyjne,

majątkowe,

personalne itp.

dr M. Szczepkowska

TERMINOLOGIA – grupa kapitałowa

Grupy kapitałowe to zgrupowania gospodarcze

o powiązaniach kapitałowych.

Odpowiednikiem

grup

kapitałowych jest

pojęcie faktycznych koncernów, stosowane w

Niemczech, a także holdingów rozumiane

jako struktura podmiotów gospodarczych.

dr M. Szczepkowska

TERMINOLOGIA – grupa kapitałowa

GRUPA KAPITAŁOWA

forma organizacji pojedynczych jednostek gospodarczych, o

odrębnej osobowości prawnej, u podstaw której leżą różnego

rodzaju wewnętrzne powiązania tych jednostek. Powiązania te

mają istotne znaczenie dla określenia struktury wewnętrznej

grupy kapitałowej i hierarchii zależności między tworzącymi

ją jednostkami gospodarczymi.

Grupę kapitałową tworzą:

jednostka dominująca oraz jednostki od niej zależne lub

stowarzyszone mogące się w niej znaleźć na różnym poziomie

zależności. Do celów podatkowych jednostki te postrzegane są

jako jeden organizm.

dr M. Szczepkowska

TERMINOLOGIA – grupa kapitałowa

Kryteria przynależności do grupy

kapitałowej:

taki poziom powiązań kapitałowych i

ewentualnie kontraktowych wchodzących w

jej skład przedsiębiorstw, który pozwala

aktywnie oddziaływać na działalność

gospodarczą innych przedsiębiorstw grupy;

trwałość związków kapitałowych.

dr M. Szczepkowska

TERMINOLOGIA – Holding

Instytucja prawna, która ukształtowana została przez praktykę

gospodarczą;

Podmiot gospodarczy, którego podstawowym przedmiotem

działalności jest uczestnictwo w innych jednostkach

gospodarczych – głównym celem jest nabywanie udziałów w

innych jednostkach gospodarczych i rozporządzanie nimi;

Co najmniej 2 podmioty prawno-gospodarcze: podmiot, który

nabywa udział oraz jednostka popadająca wskutek tej

czynności w gospodarczą zależność od niego. Dopiero obydwa te

podmioty razem wzięte stanowią holding. Charakterystyczna,

łącząca je w jakimś sensie więź jest dopiero desygnatem określenia

„Holding”;

dr M. Szczepkowska

TERMINOLOGIA – Holding

Nie można utożsamiać holdingu z przedsiębiorstwem –

holding nie jest bowiem samoistnym tworem organizacyjnym

i prawno-gospodarczym (nie ma ani wyodrębnionej struktury

organizacyjnej, ani własnego zespołu osobowego, ani też

majątku, który byłby w jakiś sposób wydzielony i prawnie

jemu przyporządkowany, nie ma osobowości prawnej, nie

można mówić nawet o zdolności do zaciągania zobowiązań,

ani o czynnym lub biernym występowaniem przed sądami). Z

identycznym zjawiskiem mamy do czynienia w wypadku

występowania takich powiązań między bankami;

dr M. Szczepkowska

TERMINOLOGIA – Holding

Holding nie jest bankiem, spółdzielnią, fundacją czy koncernem.

Holding jest niestereotypową formą przedsięwzięcia

gospodarczego, które wymyka się spod znanych nam tradycyjnych

schematów przedsiębiorstw, banków, koncernów, spółdzielni i

fundacji.

Funkcjonuje maniera (niesłuszna) nazywania podmiotów

kontrolujących holdingami – należące do tego podmiotu

przedsiębiorstwo nie jest przecież samo w sobie holdingiem.

Stosunek prawny (zależności) między jednostką kontrolowaną i

kontrolującą określa się mianem holdingu.

dr M. Szczepkowska

TERMINOLOGIA – Holding

Holding

stanowi

zatem

grupę

odrębnych

podmiotów

gospodarczych, w której jedna z firm (ośrodek decyzyjny)

sprawuje jednolite kierownictwo nad pozostałymi, określając

kierunki ich rozwoju.

Holdingi tworzone są najczęściej w formie spółek akcyjnych,

których kapitały lokowane są w pakietach kontrolnych innych firm,

w wyniku czego zostają one podporządkowane wspólnemu

zarządowi. Istotą powiązań kapitałowych w formie holdingu jest

zatem zarządzanie i kontrolowanie działalności innych podmiotów

gospodarczych za pomocą związków kapitałowych

dr M. Szczepkowska

TERMINOLOGIA – Holding

Cechy, za pomocą których można scharakteryzować holding i

odróżnić od innych form zrzeszających podmioty gospodarcze:

Jasno określona struktura i system powiązań spółek wchodzących w

skład tej grupy;

Jednolitość podejmowania decyzji w sprawie rozwoju holdingu jako

całości, jak również pojedynczych podmiotów wchodzących w jego

skład;

Spółka dominująca stanowi centrum decyzyjne dla całej grupy –

wszystkie firmy podporządkowane są spółce dominującej;

Podmioty gospodarcze, które wchodzą w skład holdingu, nie tracą

swojej osobowości prawnej;

Spółki wchodzące w skład holdingu mają ograniczoną możliwość

podejmowania autonomicznych decyzji w sprawie strategii ich

dalszego rozwoju.

dr M. Szczepkowska

TERMINOLOGIA – Spółka dominująca

Podstawowym podmiotem w strukturze grupy

jest spółka dominująca (spółka matka), która

pełni funkcję centrum zarządzania całym

holdingiem. Jest to główny podmiot wchodzący

w

skład grupy kapitałowej, decydujący o

najważniejszych sprawach dotyczących całego

holdingu.

Centrum

zarządzania

spełnia

niezwykle ważne funkcje decyzyjne dla rozwoju

grupy kapitałowej.

dr M. Szczepkowska

HOLDING

Rodzaje układów tworzących się w ramach grup kapitałowych:

układ poziomy, horyzontalna koncentracja kapitałowa – w

holdingu zgrupowane są firmy, które wytwarzają ten sam lub podobny

zestaw wyrobów opartych na podobnej technologii,

układ pionowy, wertykalna koncentracja kapitałowa – w holdingu

zgrupowane są firmy należące do różnych sektorów, a połączone są ze

sobą więzią produkcyjną na podstawie powiązań kooperacyjnych,

układ mieszany, diagonalna koncentracja kapitałowa – w holdingu

skupione są jednostki gospodarcze, między którymi nie zachodzą

żadne stosunki funkcjonalne, ale podlegają one jednolitemu

kierownictwu. Do koncentracji dochodzi pomiędzy podmiotami

należącymi do zupełnie różnych dziedzin gospodarczych.

dr M. Szczepkowska

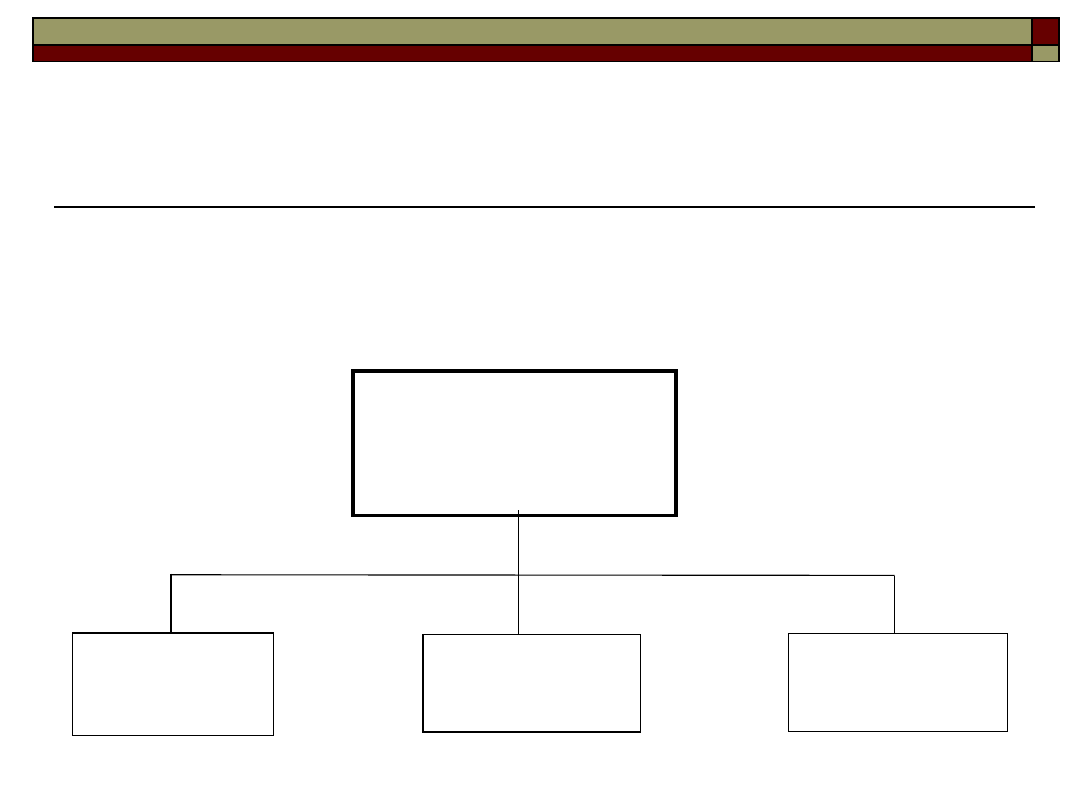

RODZAJE POWIĄZAŃ W RAMACH

GRUPY KAPITAŁOWEJ

1.

Powiązania jednostronne, jednostopniowe

Spółka – matka

A

Spółka – córka

B

Spółka – córka

C

Spółka – córka

D

Udziały 10%

Udziały 51%

Udziały 30%

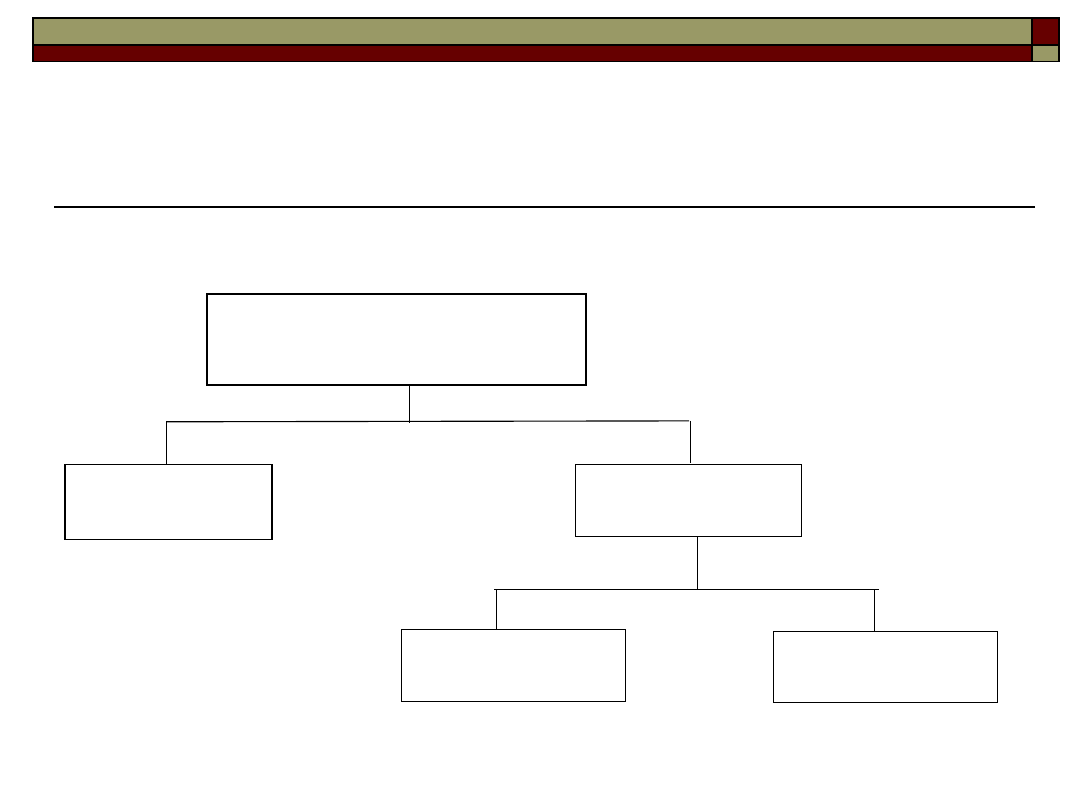

dr M. Szczepkowska

RODZAJE POWIĄZAŃ W RAMACH

GRUPY KAPITAŁOWEJ

2.

Powiązania jednostronne, wielostopniowe

Spółka – córka

B

Spółka – córka

C

Udziały 10%

Umowy 51%

Udziały 30%

Spółka – matka

A

Umowy 80%

Spółka – wnuczka

D

Spółka – wnuczka

E

dr M. Szczepkowska

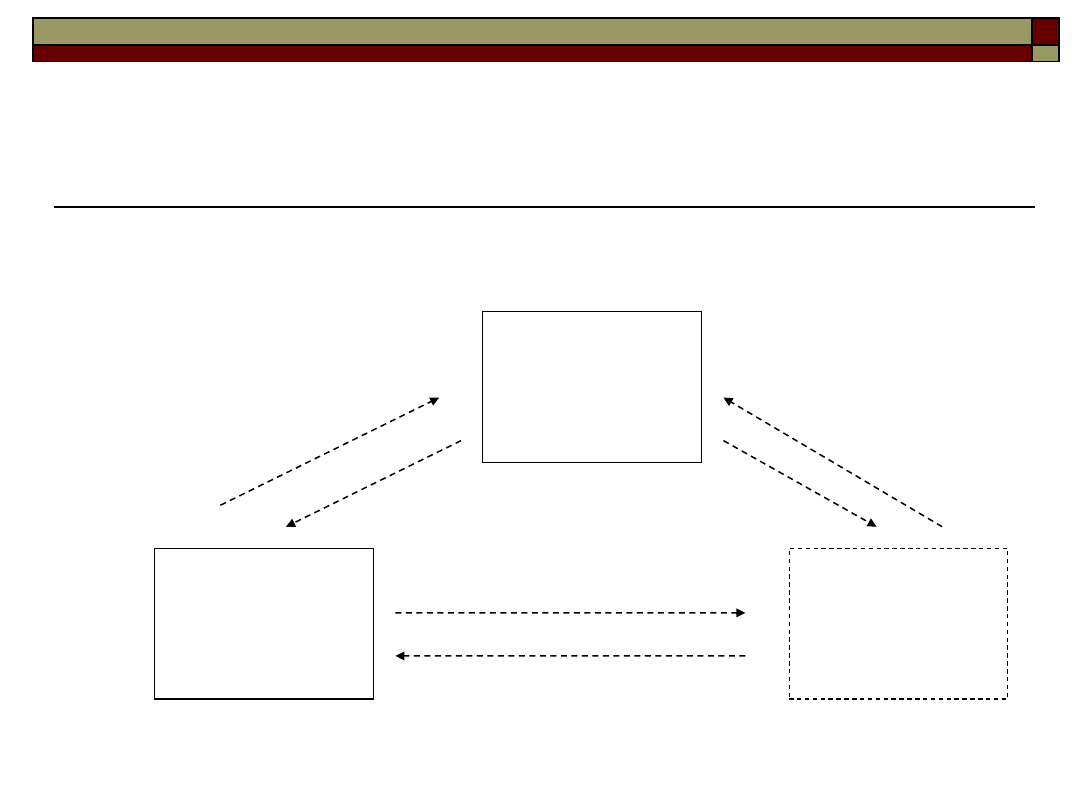

RODZAJE POWIĄZAŃ W RAMACH

GRUPY KAPITAŁOWEJ

3.

Powiązania wielostronne

Spółka –

matka

A

Spółka – córka

B

Spółka – córka

C

Udziały/akcje

dr M. Szczepkowska

HOLDING – spółka matka

Funkcje spółki dominującej:

budowanie i modyfikowanie strategii rozwoju całej grupy, jak również podmiotów

wchodzących w jej skład,

pozyskiwanie nowych podmiotów gospodarczych dla grupy,

poszukiwanie źródeł finansowania rozwoju grupy;

pozyskiwanie nowych rynków zbytu dla produktów lub usług oferowanych przez grupę,

tworzenie mechanizmów wymuszających inicjatywę, zwiększających efektywność i

wydajność poszczególnych podmiotów,

optymalizację kosztów oraz wykorzystania istniejących zasobów holdingu.

Zakres aktywności holdingowej wyznacza przede wszystkim gospodarczy cel podmiotu

kontrolującego. Aktywność ta może być celem:

wyłącznym;

głównym;

wtórnym.

dr M. Szczepkowska

ROLA PRZEDSIĘBIORSTW TWORZĄCYCH

GRUPĘ KAPITAŁOWĄ

1. Nadrzędna – przedsiębiorstwo dominujące, in. spółka matka -wynika z faktu:

posiadania udziałów kapitałowych w innych przedsiębiorstwach grupy;

z faktu podporządkowania innych przedsiębiorstw na mocy zawartych porozumień

(Porozumienia zawarte pomiędzy właścicielami mogą zwiększać możliwości

oddziaływania na spółkę niektórych właścicieli w stosunku do siły oddziaływania

wynikającej z wysokości udziałów kapitałowych. Znajduje to wyraz między innymi

w różnicy pomiędzy wysokością udziałów kapitałowych a siłą głosu w organach

spółki).

2. Podrzędna – przedsiębiorstwo podporządkowane, zależne, spółka córka –wynika z

faktu:

udziały takiego przedsiębiorstwa znajdują się w posiadaniu innego (spółki matki);

zawartych porozumień.

3. Równorzędna – spółka siostra- wynika z faktu:

charakter i rodzaj wzajemnych powiązań jest tego rodzaju, że nie dają żadnemu

przedsiębiorstwu pozycji dominującej.

dr M. Szczepkowska

HOLDING – spółka matka

Jednostką dominującą (a także zależną) może być spółka prawa kapitałowego o

następujących cechach:

posiadająca większość całkowitej liczby głosów w organach jednostki zależnej, a także na

podstawie porozumień z innymi uprawnionymi do głosu, LUB:

uprawniona do podejmowania decyzji o polityce finansowej i bieżącej działalności

gospodarczej tej jednostki zależnej na podstawie ustawy, statutu lub umowy, LUB:

jako akcjonariusz lub udziałowiec jest uprawniona do powoływania lub odwoływania

większości członków organów zarządzających, lub nadzorczych jednostki zależnej, LUB:

której członkowie zarządu lub osoby pełniące funkcje kierownicze, albo członkowie

zarządu, bądź osoby pełniące te funkcje kierownicze w jednostce zależnej stanowią

jednocześnie więcej niż połowę składu zarządu drugiej jednostki zależnej;

posiadająca w innej jednostce (stowarzyszonej) 20-50% głosów na walnym zgromadzeniu

wspólników lub akcjonariuszy;

w inny sposób niż określony w pkt. wyżej wywierająca znaczny wpływ na politykę

finansową i bieżącą działalność gospodarczą innej jednostki (stowarzyszonej).

dr M. Szczepkowska

HOLDING – spółka matka

Podział zadań charakterystyczny dla grup kapitałowych określanych mianem

holdingów:

Spółka – matka:

nie prowadzi żadnej działalności operacyjnej;

zajmuje się wyłącznie kierowaniem działalnością grupy kapitałowej, czyli

zarządzaniem strategicznym i zarządzaniem udziałami.

Spółka – córka:

prowadzi własną działalność operacyjną i zarządza nią;

realizuje zarządzanie strategiczne dla własnego obszaru działalności.

Spółka matka w tym przypadku nazywana jest spółką holdingową lub holderem.

dr M. Szczepkowska

TYPY HOLDINGÓW

Holding strategiczny/zarządczy – grupa kapitałowa, w której

spółka – matka oddziałuje aktywnie na spółki – córki w celu

realizacji

wspólnych

celów

gospodarczych

przy

pomocy

instrumentów zarządzania strategicznego oraz przy pomocy

instrumentów zarządzania udziałami. Spółki – matki w holdingach

tego

rodzaju

określane

są

jako

spółki

holdingowe

strategiczne/zarządcze.

Holding finansowy – grupa kapitałowa, w której spółka – matka

oddziałuje aktywnie na spółki – córki w celu realizacji wspólnych

celów gospodarczych przy pomocy instrumentów zarządzania

udziałami. Spółki – matki w holdingach tego rodzaju określane są

jako spółki holdingowe finansowe.

dr M. Szczepkowska

TYPY HOLDINGÓW

Holding mieszany (finansowo-strategiczny/zarządczy) – rozwiązanie

występujące w grupach kapitałowych opartych na podporządkowaniu

wielostopniowym.

Holding operacyjny:

Spółka – matka:

prowadzi działalność operacyjną i zarządza nią;

zajmuje się zarządzaniem strategicznym grupą kapitałową;

zajmuje się zarządzaniem swoimi udziałami w spółkach – córkach.

Spółka – córka:

prowadzi własną działalność operacyjną i zarządza nią;

realizuje zarządzanie strategiczne dla własnego obszaru działalności

.

dr M. Szczepkowska

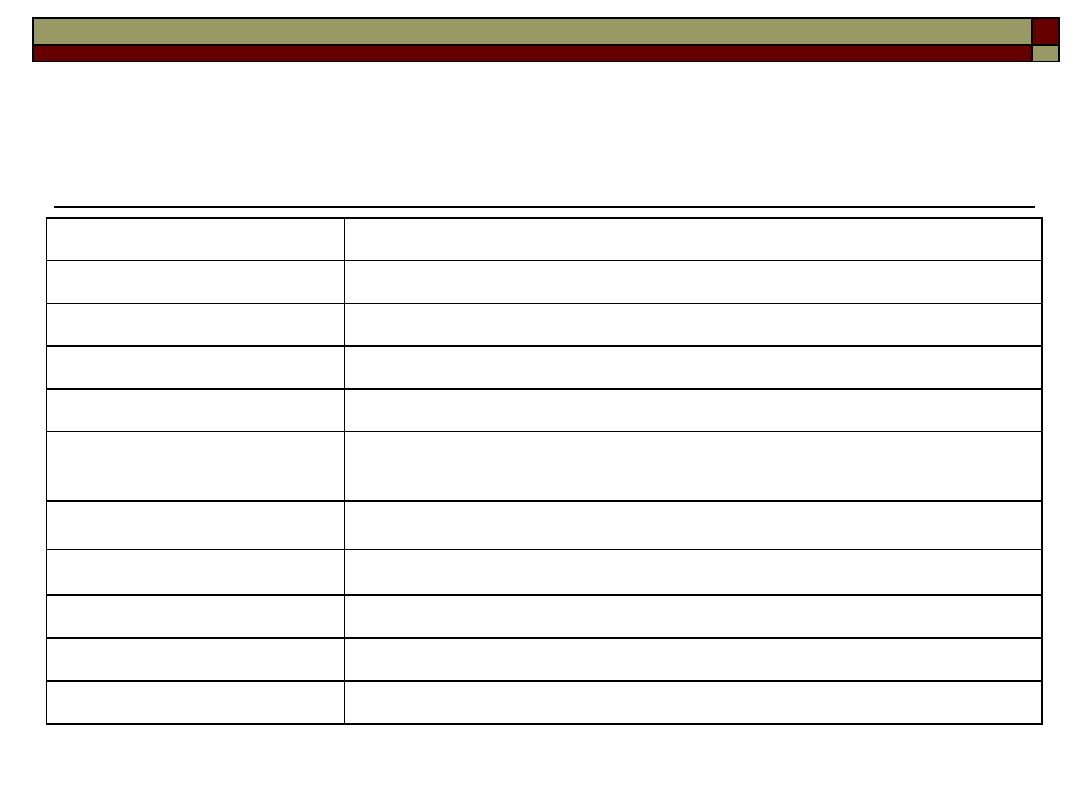

PODZIAŁ HOLDINGÓW

Kryterium podziału

Przykłady holdingów

Liczba uczestników

Holding jednobankowy i wielobankowy

Forma własności

Holding rodzinny

Funkcje

Holding wytwórców, nabywców

Cel

Holding państwowy, spółdzielczy, związków zawodowych

Sektor gospodarcza

Holding jednolity, mieszany, jednosektorowy, wielosektorowy,

przemysłowy, handlowy, bankowy, telekomunikacyjny, itp

Sposób i zakres powiązań

Holding kapitałowy, finansujący, inflacyjny

Uczestnictwo kapitałowe

Holding pełny, częściowy

Zakres działania

Holding krajowy, transnarodowy, multinacjonalny

Sektorowo-obszarowe

Holding horyzontalny, wertykalny, diagonalny

Infrastruktury

Holding kontrolny, kierowniczy, zarządzający

dr M. Szczepkowska

STRATEGIE GRUP KAPITAŁOWYCH

Strategia koncentracji działalności – rozbudowa i wzmacnianie

umiejętności kluczowych grupy kapitałowej; cel: maksymalizacja

efektów synergicznych i efektów skali, które powstają na skutek

transformacji know-how i centralizacji działalności;

Strategia ekspansji działalności – dywersyfikacja przedmiotowa i

terytorialna działalności przy zachowaniu dotychczasowej pozycji

strategicznej;

cel:

optymalizacja

ryzyka

i

efektów działalności

gospodarczej oraz maksymalizacja efektów innowacyjnych; efekty

powstają na skutek właściwego zarządzania portfelem działalności i

sanację spółek znajdujących się w trudnej sytuacji;

Strategia ograniczania działalności – ograniczanie działalności do

działalności kluczowej oraz ewentualne poszukiwanie jej nowych

obszarów; cel: maksymalizacja efektów zdobytego dotychczas know-

how i ugruntowanej pozycji rynkowej.

dr M. Szczepkowska

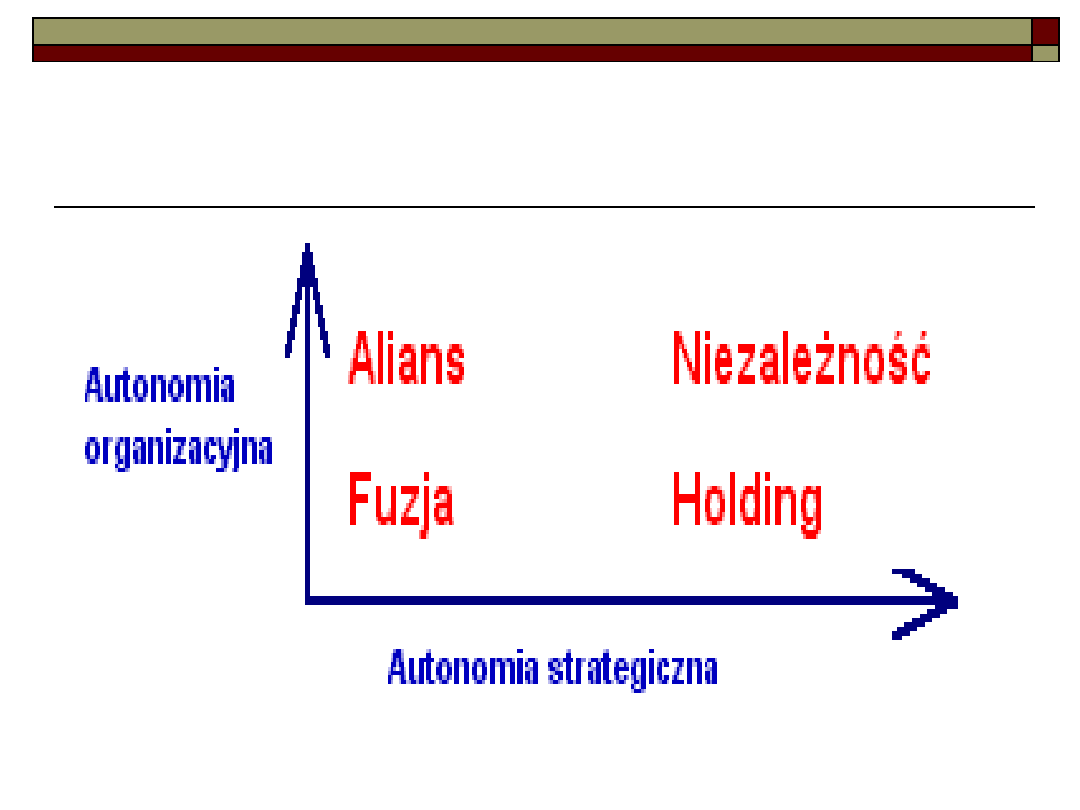

RODZAJE POWIĄZAŃ

dr M. Szczepkowska

STRATEGIA EKSPANSJI DZIAŁALNOŚCI

Wzajemne wykupywanie (nabywanie) przedsiębiorstw, jak i ich fuzje można ogólnie określić

mianem łączenia się. Może być ono przeprowadzane z pięciu powodów:

Dla umożliwienia przedsiębiorstwu nadrzędnemu osiągania dodatkowych zysków, dzięki jego

wzmocnieniu przez przedsiębiorstwo podrzędne, które może działać w kompletnie różnym od

nadrzędnego sektorze działalności (w przypadku holdingu nazywa się to holdingiem finansowym);

Jako prosty sposób umożliwiający firmie nadrzędnej wchodzenie na nowe rynki zbytu, znane tylko

firmie podrzędnej (w przypadku holdingu jest to holding operacyjny);

W przypadku konieczności uzupełnienia gamy produktów oferowanych przez spółkę nadrzędną

produktami, w których specjalizuje się spółka podrzędna (kiedy mowa o holdingach, nazywa się to

także holdingiem operacyjnym);

Dla zdobycia nowych technologii albo nowych umiejętności;

I wreszcie jako sposób obrony słabej firmy podrzędnej przed przejęciem jej kontroli przez inny

(trzeci) podmiot gospodarczy.

W odróżnieniu do holdingu, którego każda ze składowych jest w sensie strategicznym niezależna -

to znaczy posługuje się inną nazwą, prowadzi własną politykę rynkową i musi mieć własny zarząd.

W sensie organizacyjnym natomiast zarówno składowe holdingu, jak i spółki po fuzji nie posiadają

autonomii.

dr M. Szczepkowska

STRATEGIA OGRANICZANIA DZIAŁALNOŚCI

Tworzenie holdingu przez podział, stanowi mechanizm w pewnym sensie odwrotny do fuzji, polega na wyodrębnianiu

majątków części dużej firmy i przekazywaniu ich jako aportów do tworzonych z niej w ten sposób spółek, w

zamian za oddawanie zarządzania akcjami czy udziałami tych ostatnich wybranej z nich, która ma pełnić rolę

marki.

Można wymienić siedem potencjalnych przyczyn tworzenia holdingu w taki sposób:

Po pierwsze chęć decentralizacji zarządzania: kierować małą firmą jest o wiele łatwiej niż dużą;

Po drugie w przypadku różnych i ze sobą niekompatybilnych działalności każdej ze składowych tak utworzonego

holdingu;

W celu ograniczenia kosztów i lepszego nimi zarządzania, poprzez traktowanie każdej z niezależnych firm-córek

wchodzących w skład holdingu jako oddzielnego przedsiębiorstwa, czyli innego centrum strat i zysków;

Ale też dla zmniejszenia ryzyka: odpowiedzialność każdej ze składowych holdingu jest ograniczona do jej

kapitału (a nie do funduszy własnych całości holdingu);

Również dla stworzenia warunków niezbędnych do wprowadzenia dodatkowych wspólników w odniesieniu do

wybranych i niektórych tylko typów działalności tak utworzonego holdingu: mogą oni w ten sposób stać się

akcjonariuszami lub udziałowcami jedynie jednej z jego firm-córek, nie zaś całego holdingu;

Szósta przyczyna dotyczy zadłużenia, które w przypadku holdingu może być bardzo istotnie większe niż jednej

tylko spółki: tego wytłumaczenie stanowi wspomniany powyżej mechanizm dźwigni prawnej (przy zadłużeniu w

wysokości 50 % pasywów na każdym z kolejnych pięter holdingu, suma długów wszystkich pięter może być

ogromna, podczas gdy – przynajmniej teoretycznie - suma kapitałów własnych równa jedynie kapitałowi

założycielskiemu firmy-matki);

Wreszcie z powodów podatkowych: dotyczy to holdingów międzynarodowych, w których zyski wypracowywane

są w krajach o niskiej presji fiskalnej, a koszty ponoszone w pozostałych – dzięki odpowiedniej strukturze t. zw.

cen transferowych pomiędzy firmą-matką i jej córkami

.

dr M. Szczepkowska

OBSZARY REALIZACJI STRATEGII GRUP

KAPITAŁOWYCH

zarządzanie portfelowe – inwestowanie w najbardziej atrakcyjne

dziedziny działalności i wycofywanie się z działalności o zbyt niskiej

atrakcyjności inwestycyjnej czyli inaczej zakupu i sprzedaży udziałów

w spółkach –córkach;

sanacja działalności – poprawa skuteczności i efektywności działania

spółek – córek przeżywających trudności;

transfer know-how – przekazywanie wiedzy i doświadczenia

pomiędzy

uczestnikami

grupy

w

celu

wywołania

efektów

synergicznych;

centralizacja działalności – wykorzystanie efektów skali drogą

wspólnej realizacji złożonych przedsięwzięć na potrzeby uczestników

grupy: badawczo-rozwojowych, marketingowych, itp.

dr M. Szczepkowska

OBSZARY REALIZACJI STRATEGII

GRUP KAPITAŁOWYCH – wyniki badań

Obszar realizacji strategii

Udział

grup

kapitałowych

wdrażających swe strategie w

badanych obszarach

zarządzanie portfelowe

53 %

sanacja działalności

26,6%

transfer know-how

85,4 %

centralizacja działalności

76%

dr M. Szczepkowska

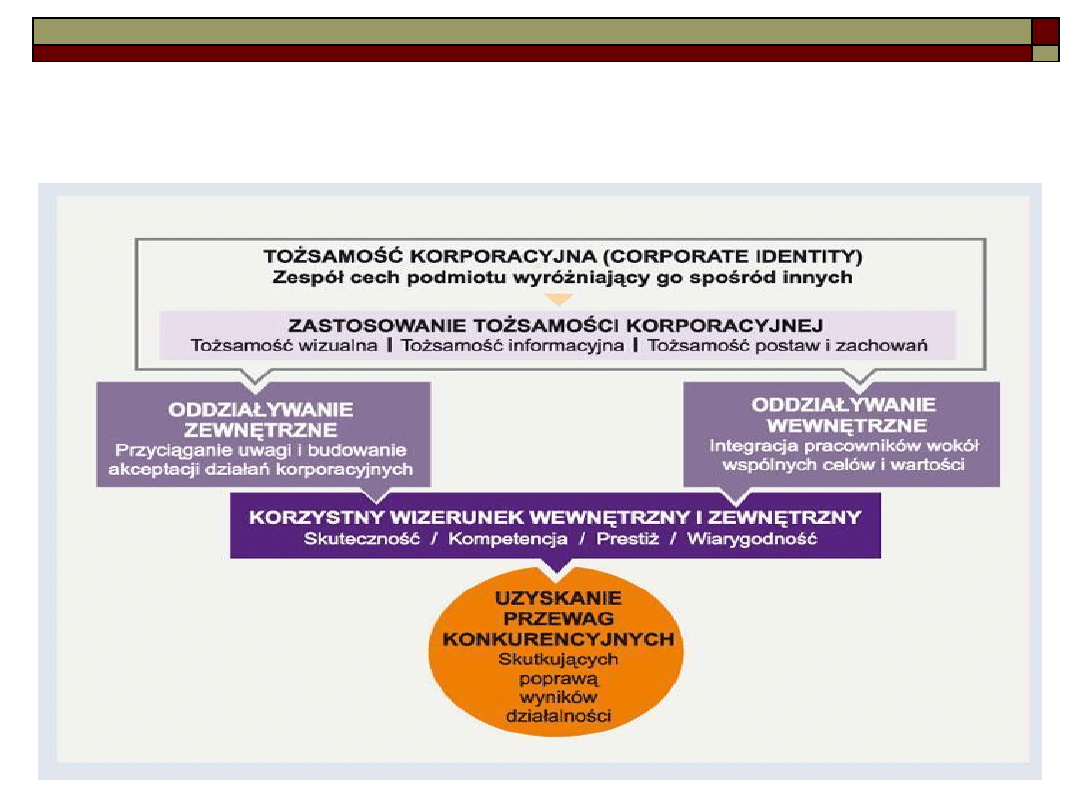

TOŻSAMOŚĆ KORPORACYJNA

dr M. Szczepkowska

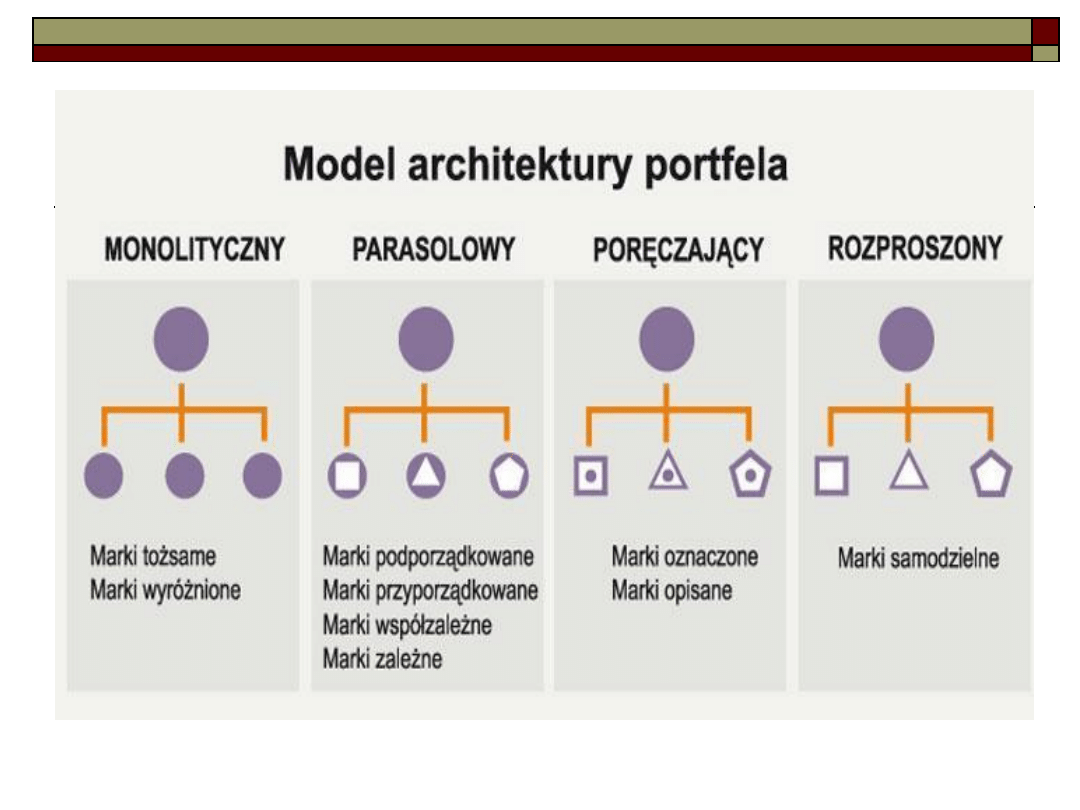

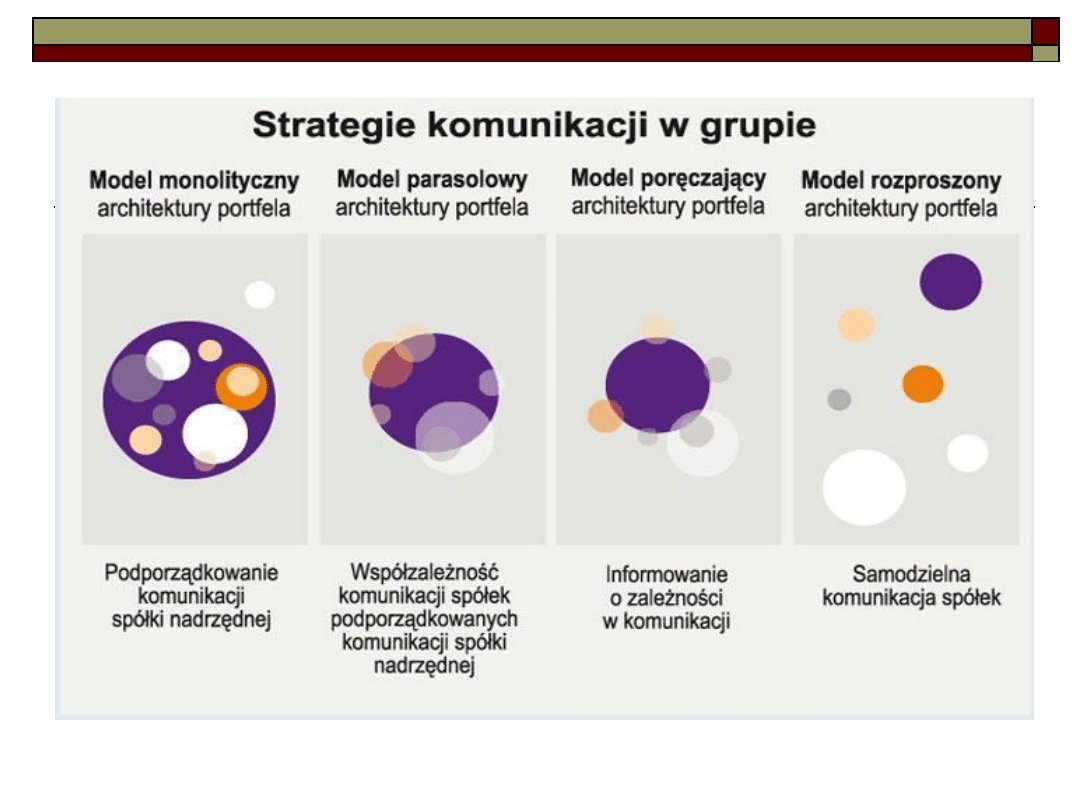

STRATEGIA ARCHITEKTURY PORTFELA

Strategia architektury portfela to sposób, w jaki wszystkie spółki, marki, submarki,

którymi firma działa na rynku, są ze sobą powiązane i między sobą zależne.

Portfel spółek i marek to strategia działania oparta na podziale zadań, ról

i odpowiedzialności. Architektura prezentuje, jakie korzyści niesie firma-matka,

a jakie specyficzne korzyści niosą jej spółki i marki, jak są pozycjonowane i jakie

mają miejsce w grupie.

Najprościej mówiąc, jest wykorzystaniem wizerunku i reputacji spółek i firmy-matki

do osiągania celów biznesowych.

Wyróżniamy cztery podstawowe modele architektury grup kapitałowych:

rozproszony,

poręczający,

parasolowy,

monolityczny.

Wybór zależy od wizji i strategii grupy.

dr M. Szczepkowska

dr M. Szczepkowska

dr M. Szczepkowska

MODEL ROZPROSZONY

Model

rozproszony,

zwanym

także

markowy,

występuje, gdy każdy z uczestników grupy używa

własnej tożsamości, niezależnej i odrębnej od

tożsamości innych uczestników. Najczęściej ten

model stosowany jest przez finansowe grupy

kapitałowe. W grupach tych nie występują relacje

biznesowe między spółkami, więc inwestowanie

we wspólną tożsamość jest nieefektywne.

dr M. Szczepkowska

MODEL PORĘCZJĄCY

Model poręczający występuje, gdy spółka zależna wykorzystuje informacje

o przynależności do grupy. Z założenia spółka taka używa własnej nazwy

i

symbolu

firmowego,

dopisuje

jednak

w

symbolice

werbalnej

i obrazowej informację, np. Grupa Orlen. Do tego celu służą specjalnie

zaprojektowane symbole grupowe, które mają formę czystego logotypu

(stylizowane liternictwo) lub wykorzystują znak graficzny spółki

nadrzędnej. Rozwiązanie stosowane jest wtedy, gdy spółka nadrzędna nie

posiada w spółce podrzędnej odpowiednio wysokich udziałów, spółka

prowadzi samodzielną i niezależną działalność, rynek działania spółki

zależnej jest różny od spółki nadrzędnej lub całej grupy i w końcu

tożsamość spółki zależnej jest na tyle silna, że odejście od własnej marki

skutkowałoby utratą reputacji lub znaczącą dla jej działalności zmianą

wizerunku.

dr M. Szczepkowska

MODEL PARASOLOWY

Model

tożsamości

parasolowej,

nazywany

także

tożsamością przeniesioną (endorsed identity), polega na

powiązaniu w symbolice lub/i nazwie marek spółki

nadrzędnej

ze

spółką

podporządkowaną.

Z

tak

szerokiego określenia wynika możliwość prezentowania

różnej siły powiązań między spółką nadrzędną

a spółkami zależnymi. Z reguły im więcej spółka

podrzędna korzysta z nazwy spółki nadrzędnej, czy to

całej nazwy, czy tylko z jego członu, tym silniejsze jest

powiązanie.

dr M. Szczepkowska

MODEL MONOLITYCZNY

Tożsamość monolityczna występuje wtedy, gdy

spółki podrzędne korzystają z marki spółki

nadrzędnej,

stosując

identyczną

nazwę

i symbolikę lub tylko symbolicznie zaznaczając

swoją odrębność

.

Wszystkie

spółki

działają

w

obszarze

usług

finansowych, gdzie dominująca jest rola spółek

ubezpieczeniowych.

Wykorzystywanie

efektu

synergii w budowaniu efektu sprzedaży krzyżowej.

Wyszukiwarka

Podobne podstrony:

Prezentacja Strategii Grupy Kapitalowej LOTOS 2011 2015

Analiza finansowa Grupy kapitałowej ING?nku Śląskiego S A

5 Sprawozdanie Zarządu z działalności Grupy Kapitałowej PZU w 2012

grupy kapitałowe (10 str), Ekonomia

Grupy kapitałowe

1 Wybrane skonsolidowane dane finansowe Grupy Kapitałowej PZU SA

Rachunkowosc w banku Rachunek majatku i kapitalu stud

Prezentacja Strategii Grupy Kapitalowej LOTOS 2011 2015

raport grupy kapitalu ludzkiego i spolecznego

Grupy kapitałowe

Usługi zarządzania gotówką grupy kapitałowej

zadania- zarządzanie finan.przedsb. dr Joanna Rutkowska, Zarzązanie kapitałem obrotowym stud KrDmFb,

Male grupy spoleczne

więcej podobnych podstron