Niniejszy dokument opracowany jest w ramach projektu własnego

PARP pt. „Budowa i wzmocnienie sieci organizacji należących do

Krajowego Systemu Usług dla Małych i Średnich Przedsiębiorstw

(KSU)”, realizowanego w ramach poddziałania 1.1.1 Sektorowego

Programu Operacyjnego „Wzrost Konkurencyjności

Przedsiębiorstw”, finansowanego ze środków Europejskiego

Funduszu Rozwoju Regionalnego oraz środków budżetowych.

www.konkurencyjnosc.gov.pl

www.parp.gov.pl

Tytuł pakietu:

Wycena przedsiębiorstwa

Grupa tematyczna:

Bankowość - Finanse

Autor pakietu:

ConsulTriX Krystyna Górak

Data opracowania:

23/01/2008

1. Wstęp

Czym jest wycena przedsiębiorstwa?

Wycena ma na celu oszacowanie wartości całego przedsiębiorstwa (EV) lub wartości

kapitałów własnych przynależnych akcjonariuszom. Określenie wartości przedsiębiorstwa jest

także niezbędnym elementem procedur prywatyzacyjnych. Ze względu na zmiany systemowe

przeprowadzenie wycen dla potrzeb prywatyzacji odgrywa dużą rolę w naszej części Europy,

w tym również w Polsce. W przypadku wykorzystania procedur prywatyzacji kapitałowej

wycena jest podstawą określenia ceny sprzedaży akcji sprzedaży w akcji przedsiębiorstwa w

ofercie na rynku publicznym lub ograniczonym.

Dużą rolę odgrywają wyceny w procedurach fuzji i przejęć przedsiębiorstw. Oprócz

typowych metod, wymagających jednak rozwiązania kilku dodatkowych, złożonych

problemów, stosuje się tu specyficzne metody pozwalające na wycenę efektu synergii

(nadwyżki wartości połączonych przedsiębiorstw nad sumą wartości tych firm jako

oddzielnych podmiotów. Wyceny przedsiębiorstw są wykorzystywane także w niektórych

formach ubezpieczeń gospodarczych oraz w procesach sądowych – gospodarczych oraz

cywilnych (spadkowych, rozwodowych). Są one również podstawą wymierzania podatków

dochodowych, a czasem podatków od towarów i usług (VAT).

Czy procedura wyceny przedsiębiorstwa jest w Polsce prawnie uregulowana?

W Polsce proces wyceny majątku i kapitałów przedsiębiorstwa nie jest uregulowany prawnie.

Wyjątek dotyczy prywatyzacji i komercjalizacji przedsiębiorstw państwowych. Przez kilka lat

obowiązywały w tej sferze zapisy Rozporządzenia Ministra Przekształceń Własnościowych z

20 listopada 1990 r. w sprawie sposobu przeprowadzania analiz prawnych i ekonomiczno-

finansowych przedsiębiorstwa spółki, ich finansowania oraz kwalifikacji wymaganych od

osób dokonujących analizy (Dziennik Ustaw z 1991 r., nr 2, poz. 10).

Zgodnie z obecnie obowiązującym Rozporządzeniem Rady Ministrów z dnia 3 czerwca 1997

r. w sprawie zakresu analizy spółki oraz przedsiębiorstwa państwowego, sposobu jej zlecania,

opracowania, zasad odbioru i finansowania oraz warunków, w razie spełnienia których można

odstąpić od opracowania analizy:

1. Oszacowania wartości spółki albo przedsiębiorstwa państwowego jest dokonywane z

uwzględnieniem wyników analizy (...) przy użyciu co najmniej dwóch meto wyceny, w

szczególności spośród następujących:

a) zdyskontowanych przyszłych strumieni pieniężnych,

b) wartości odtworzeniowej,

c) wartości skorygowanej aktywów netto,

d) rynkowej wartości likwidacyjnej,

e) przy zastosowaniu mnożnika zysku.

2. Wyboru metody wyceny dokonuje się w zależności od sytuacji ekonomiczno-finansowej

spółki albo przedsiębiorstwa. Wybór metody wyceny wymaga uzasadnienia.

2

3. Porównanie wyników oszacowania wartości stanowi podstawę do określenia ceny akcji

albo wartości przedsiębiorstwa państwowego.

Rozporządzenie pozostawia osobom przeprowadzającym wycenę spółki lub przedsiębiorstwa

państwowego bardzo dużą swobodę, pozwalając na wykorzystanie dwu dowolnych metod

wyceny. W praktyce jednak dokonujący wycen prywatyzacyjnych prawie zawsze wybierają

dwie metody spośród pięciu wymienionych w Rozporządzeniu. Najpopularniejsze w

wycenach podmiotów niefinansowych są metody: zdyskontowanych przyszłych strumieni

pieniężnych, metody porównawcze oraz wartości skorygowanej aktywów netto.

2. Jakie są podstawowe metody i techniki wyceny przedsiębiorstwa?

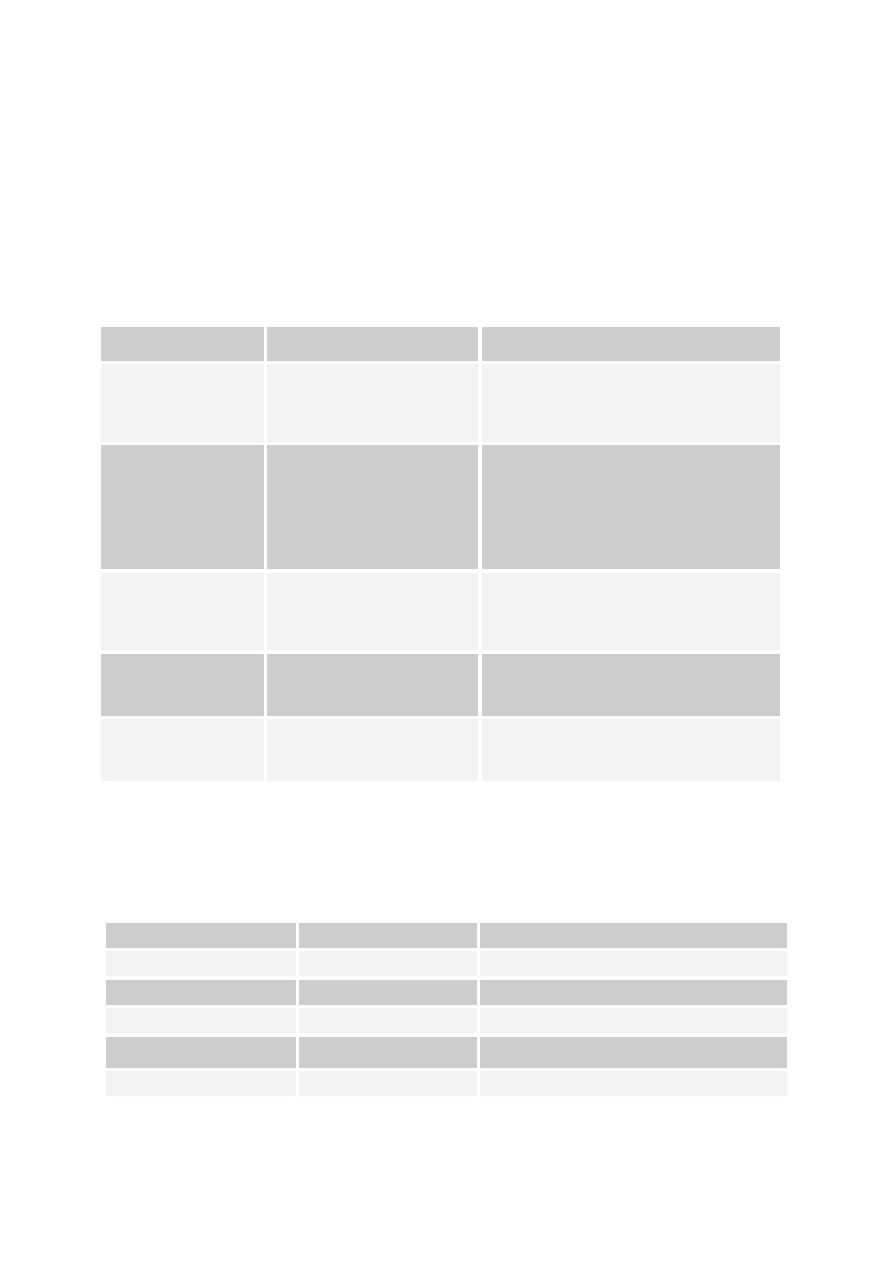

Poniższe zestawienie przedstawia podstawowe metody i techniki wyceny przedsiębiorstwa:

GRUPA METOD

METODA

TECHNIKA

Metody dochodowe

Oparta na dyskontowaniu przyszłych

wolnych przepływów pieniężnych

Oparta na zysku ekonomicznym

Oparta na dyskontowaniu zysków

Oparta na dyskontowaniu dywidend

DCF (zdyskontowane przepływy pieniężne),

Formuły rozwinięte,

Formuły uproszczone,

Formuły rozwinięte,

Formuły uproszczone (gł. Wzór Gordona)

Metody

porównań

rynkowych

Rynkowej wyceny przedsiębiorstwa

Mnożnikowa

(multiplikatorów

rynkowych)

Transakcji porównywalnych

Bezpośrednia,

Wartości skorygowanej,

Mnożnika zysku (cena/zysk),

Mnożnika wartości księgowej,

Mnożnika stopy dywidendy,

Q-Tobina,

Mnozników sprzedaży i inne techniki mnożnikowe,

Liczne techniki analogiczne do mnożnikowych

Metody majątkowe

Wartości księgowej

Skorygowanej wartości księgowej

Wartości likwidacyjnej

Wartości odtworzeniowej

Skorygowana wartość aktywów netto

Przychody z likwidacji (szczególowa)

Upłynnienie (uproszczona)

Odtworzenie składników majątku

Zastąpienia

Metody mieszane

Prosta

Złożona, oparta na sumowaniu zysku

dodatkowego

Średniej wartości

Szwajcarska

Stuttgarcka

Rocznej dostawy

Metody niekonwencjonalne

Złożona, oparta na kapitalizacji

zysku dodatkowego

Oparta na księgowej amortyzacji

Wyceny opóźnionej

UEC

Schnettlera

Źródło: Fierla A., Analityczne metody wyceny przedsiębiorstw – część I, Monitor Rachunkowości i Finansów”

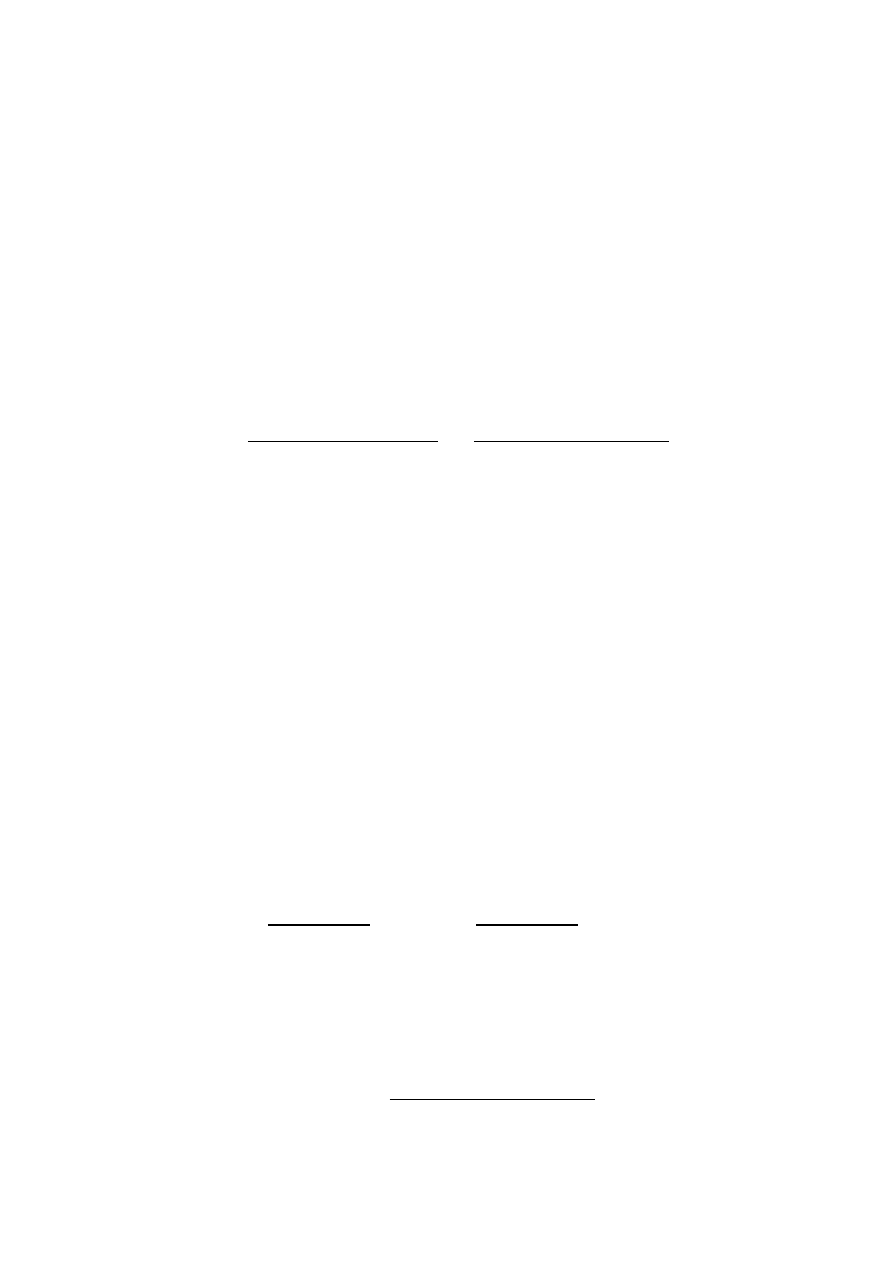

O wyborze metody wyceny przedsiębiorstwa może w znacznym stopniu decydować jego

sytuacja finansowa oraz zewnętrzne uwarunkowania. Podstawowe metody wyceny jednostek

gospodarczych w zależności od jego sytuacji majątkowo-finansowej prezentuje poniższa

tabela:

METODA

ZASTOSOWANIE

ZASADA

Wartości likwidacyjnej

Likwidacja firmy

Rynkowa wartość majątku

Wartości księgowej

Likwidacja firmy

Księgowa wartość majątku

Wartości rozdzielonej

Sprzedaż aktywów

Transakcyjna wartość składników majątkowych

Mnożników rynkowych

Giełdowa ścieżka wyjścia

Odniesienie do średniej rynkowej wartości wskaźnika

P/BV

Kapitalizacji dochodu

Wycena firmy niepublicznej

Zdyskontowana wartość dochodów przyszłych

Źródło: Gębski Ł., Wycena przedsiębiorstwa celu – kryteria wyboru metody przez inwestora, „Monitor

Rachunkowości i Finansów”

3

3. Jakie są najpopularniejsze metody wyceny przedsiębiorstw?

Dochodowe (DCF) podejście do wartości przedsiębiorstwa wiąże się z sumą zysków lub

innej postaci dochodu netto przedsiębiorstwa, jakie przyniesie swoim właścicielom w okresie

swojej działalności. W rzeczywistości poszczególne strumienie dochodów przypadają na

różne momenty czasowe od chwili wyceny. Powoduje to konieczność ich korygowania, które

uwzględnia zmienność ich wartości wraz z upływem czasu. Dlatego w tym celu

wykorzystywana jest metoda dyskonta. Wykorzystanie tej metody przy wycenie dochodowej

ma bezpośrednie odzwierciedlenie w określaniu metody zdyskontowanych przepływów

pieniężnych. Najprostsza jej odmiana opiera się na założeniu, że w okresie n lat

funkcjonowania przedsiębiorstwa od momentu wyceny przynosi ono co roku stały dochód o

oszacowanej wartości CF. Najpopularniejszym kierunkiem wykorzystania technik

dyskontowych jest dyskontowanie tzw. wolnych przepływów pieniężnych. Przepływy

pieniężne przynależne właścicielom tzw. FCFE (Free Cash Flow to Equity) wyznacza się w

następujący sposób:

NOA

WACC

RVF

WACC

FCF

EV

n

n

n

t

t

t

t

)

1

(

)

1

(

1

E = EV - D; gdzie EV – wartość całego przedsiębiorstwa E – wartość kapitałów własnych

przynależnych właścicielom D – dług FCF – wolny przepływ pieniężny RVF – wartość

rezydualna WACC – średni ważony koszt kapitału (stopa dyskontowa) NOA – wartość

aktywów nieoperacyjnych.

Podstawą wyceny opartej na dyskontowaniu przyszłych przepływów pieniężnych jest uznanie

wycenianego przedsiębiorstwa za przedmiot inwestycji kapitałowej, której celem jest

osiągnięcie dochodów pieniężnych. W efekcie przedsiębiorstwo jest warte tyle, ile obecnie

warte są przyszłe wpływy inwestorów z tytułu posiadania jego akcji (udziałów). Wycena

przedsiębiorstwa metodą DCF związana jest z przeprowadzeniem wielu operacji, takich jak:

opracowania prognozy podstawowych wielkości ekonomicznych (w horyzoncie 4-8 lat),

określenie dla poszczególnych lat zysku netto firmy z działalności operacyjnej EBIT,

skorygowanego o obowiązkowe obciążenia (np. podatek dochodowy),

obliczenia przepływów pieniężnych dla inwestorów w poszczególnych latach okresu

prognozy (zysk netto powiększony o amortyzację, pomniejszony o nakłady inwestycyjne,

skorygowany o zmianę stanu kapitału obrotowego,

obliczenia stopy dyskonta:

)

1

(

T

k

D

E

D

k

D

E

E

WACC

D

e

gdzie: WACC - średni ważony koszt kapitału E - wartość kapitałów własnych, D - wartość

kapitałów obcych oprocentowanych, T - stopa podatku dochodowego, k

e

- koszt kapitału

własnego, k

D

- koszt kapitału obcego,

obliczenia wartości rezydualnej (która również podlega dyskontowaniu):

g

WACC

g

FCF

E

RVF

n

n

)

1

(

)

(

4

gdzie: RV Fn - wartość rezydualna po okresie prognozy szczegółowej, E(FCFn) -

znormalizowany wolny przepływ gotówkowy w okresie n, g - stopa wzrostu przepływu po

okresie prognozy szczegółowej, WACC - średni ważony koszt kapitału.

Wykorzystanie metod opartych na porównaniach rynkowych (metody porównawcze)

wymaga znajomości podstawowych danych o wycenianym przedsiębiorstwie oraz o

przedsiębiorstwach o podobnych charakterystykach działania. W większości przypadków nie

jest konieczne sporządzanie żadnych prognoz. Muszą być natomiast znane ceny, po których

sprzedawano w niezbyt odległej przeszłości cale przedsiębiorstwa lub znaczące pakiety ich

akcji. Informacje te mogą dotyczyć zarówno bezpośrednio przedsiębiorstwa wycenianego, jak

i przedsiębiorstw o zbliżonej charakterystyce. W pierwszym przypadku mamy do czynienia z

bezpośrednią wyceną rynkową, w tym drugim – z wyceną porównawczą. Jeżeli wycena

porównawcza dokonywana jest na podstawie cen akcji innych przedsiębiorstw, notowanych

na płynnym, giełdowo zorganizowanym rynku papierów wartościowych, taka metoda wyceny

określana jest jako metoda mnożnikowa. Jeżeli w wycenie wykorzystuje się dane o

pojedynczych transakcjach akcjami lub udziałami innych, podobnych podmiotów, metoda

wyceny nosi miano metody transakcji porównywalnych.

We wszystkich przypadkach wycena przedsiębiorstwa oparta jest na założeniu, że najbardziej

wiarygodna jest wycena dokonana na rynku kapitałowym, na podstawie rzeczywiście

zawartych transakcji. Jest tym lepsza, im bardziej płynny i dojrzały jest rynek. Bardzo dobrą

jej podstawą są liczne, chociaż stosunkowo niewielkie transakcje giełdowe, gorszą –

pojedyncze transakcje, nawet duże. U podstaw takiego poglądu leży przekonanie o zaletach

ceny ustalanej w drodze wielu transakcji na rynku, na którym następuje konfrontacja licznych

nabywców i sprzedawców. Zgodnie z założeniami metod porównań rynkowych to właśnie

taka cena jest idealna, odzwierciedla rzeczywistą sytuację.

Istota metod mnożnikowych polega na wycenie przedsiębiorstwa na podstawie

rzeczywistych, rynkowych notowań innych, bardzo podobnych podmiotów danej branży.

Notowania te powinny pochodzić z płynnego rynku kapitałowego. Przedsiębiorstwa wzorce

powinny być jednostkami tej samej branży, co przedsiębiorstwo wyceniane. Powinny mieć

także zbliżone charakterystyki działania (rodzaj produkcji, oferta produktów). Porównanie

jest możliwe dzięki oparciu wyceny na określonej wielkości, charakteryzującej wyceniane

przedsiębiorstwo, pełniącej funkcję mnożnika . Mogą nią być zysk netto, zysk na działalności

operacyjnej, przychody ze sprzedaży, wartość księgowa, wypłacane dywidendy. Jednak

oparcie wyceny na jednym wskaźniku jest niewystarczające. Powinno się wyznaczać kilka

mnożników, a następnie wyznaczyć średnią syntetyczną dla uzyskanych wartości (może to

być średnia arytmetyczna, ważona lub średnia po odrzuceniu skrajnych wartości). Wycena

metodą porównawczą polega na określeniu wartości wycenianej spółki w oparciu o:

relację wartości rynkowej porównywalnych spółek do ich wybranych wielkości

ekonomiczno-finansowych, tj. tzw. mnożnik,

wybrane wielkości ekonomiczne spółki wycenianej - kategoria bazowa (np. zysk netto

EBITDA przychody ze sprzedaży wartość księgowa kapitałów własnych).

W praktyce wyróżnia się dwie grupy metod porównawczych:

mnożniki kapitałów własnych - odnoszą się do rynkowej wartości kapitałów własnych

(np. P/E - cena / zysk netto, P/BV - cena / wartość księgowa, P/CF - cena / cash flow dla

akcjonariuszy (zysk + amortyzacja)):

5

E

E

com

com

E

B

m

E

B

E

m

E

- wartość kapitałów własnych wycenianej firmy,

m

E

- mnożnik kapitałów własnych,

B

E

- wartość kategorii bazowej wycenianej firmy (np. zysk),

E

com

- wartość kapitałów własnych spółek porównywalnych,

B

com

- wartość kategorii bazowej porównywalnych spółek (np. zysk),

mnożniki wartości całej firmy - odnoszą się rynkowej wartości kapitałów własnych oraz

obcych (np. EV/EBIT - wartość firmy / EBIT, EV/EBITDA - wartość firmy / EBITDA

(EBIT + amortyzacja), EV/S - wartość firmy / przychody ze sprzedaży, EV/NOPAT -

wartość firmy / zysk operacyjny po podatku, mnożniki do wielkości naturalnych (np..

poziom sprzedaży, produkcji, udział w rynku, liczba użytkowników/klientów itp.)):

D

EV

E

B

m

EV

B

EV

m

EV

EV

com

com

EV

E

- wartość kapitałów własnych wycenianej firmy,

D

- wartość kapitałów obcych wycenianej firmy,

E

- wartość wycenianej firmy,

m

EV

- mnożnik wartości firmy,

B

EV

- wartość kategorii bazowej wycenianej firmy (np. zysk),

EV

com

- wartość całej firmy spółek porównywalnych,

B

com

- wartość kategorii bazowej porównywalnych spółek (np. zysk),

Bardzo duże znaczenie w wycenie przedsiębiorstw przywiązuje się do metody transakcji

porównywalnych.

Punktem

odniesienia

w

wycenie

przedsiębiorstwa

metodą

porównywalnych transakcji jest cena transakcji dokonanej akcjami podobnego

przedsiębiorstwa poza rynkiem regulowanym. Procedura obliczeń jest analogiczna do

stosowanej w metodzie mnożnikowej.

Można wyróżnić następujące majątkowe metody wyceny:

metoda aktywów netto - odczytanie z bilansu wycenianej firmy wartości kapitałów

własnych,

metoda skorygowanych aktywów netto - przeprowadzenie korekt pozycji bilansowych

w celu wyznaczenia skorygowanej, rynkowej wartości aktywów netto,

metoda odtworzeniowa - kalkulacja kosztów odtworzenia majątku firmy, może zawierać

elementy dochodowe np. kalkulacja kosztów odtworzenia wypracowanej pozycji

rynkowej,

metoda likwidacyjna - polega na kalkulacji wartości firmy, przy założeniu jej likwidacji

- może zawierać elementy dochodowe.

Majątkowe (księgowe) metody wyceny przedsiębiorstw pozwalają na określenie, ile warte są

aktywa przedsiębiorstwa (wartość majątkowa brutto) lub też aktywa pomniejszone o wszelkie

zobowiązania (wartość majątkowa netto, aktywa netto). Podstawą wyznaczenia wartości

aktywów i zobowiązań mogą być bezpośrednio wielkości ujęte w księgach przedsiębiorstwa

(wartość księgowa), wielkości te poddane korekcie (skorygowana wartość księgowa), nakłady

niezbędne do odtworzenia majątku przedsiębiorstwa (wartość odtworzeniowa) lub przychody

z jego likwidacji (wartość likwidacyjna). Kluczowe etapy wyceny metodami majątkowymi

są:

skorygowanie wszystkich aktywów materialnych oraz możliwych do zidentyfikowania

aktywów niematerialnych do ich wartości rynkowych (dokonane przede wszystkim na

podstawie wycen rzeczoznawców majątkowych, notowań giełd oraz transakcji

porównywalnych)

przeprowadzenie korekt odnoszących się do znanych a pominiętych w bilansie aktywów i

pasywów lub polegających na aktualizacji danych bilansowych na dzień wyceny (np.

zwiększenie zobowiązań bilansowych o wartość zobowiązań warunkowych, zmniejszenie

6

wartości środków trwałych w przypadku gdy ich wartość rynkowa jest mniejsza od

księgowej

skorygowanie wartości zobowiązań do ich wartości rynkowych, o ile wartość rynkowa

zobowiązań różni się od wartości księgowych,

przeprowadzenie w razie potrzeby korekty z tytułu zobowiązań podatkowych oraz

zadłużenia o charakterze odsetkowym,

przeprowadzenie korekt z tytułu rezerw na potencjalne zobowiązania w przyszłości,

Metody mieszane są wtórnymi metodami wyceny, gdyż bazują na kombinacji wyników

uzyskanych innymi metodami. Poniżej przedstawione zostały dwie podstawowe metody

wyceny z tej grupy:

metoda berlińska:

V

E

= (V

M

+ V

D

)/2

V

E

- wartość 100% akcji/udziałów

V

M

- wartość majątkowa

V

D

- wartość dochodowa

metoda szwajcarska:

V

E

= (V

M

+ 2xV

D

)/3

V

E

- wartość 100% akcji/udziałów

V

M

- wartość majątkowa

V

D

- wartość dochodowa

4. Podsumowanie i wnioski końcowe

Metody dochodowe pozwalają określić przyszłe dochody właścicieli firmy z uwzględnieniem

czasu ich osiągania. Ale metoda ta wymaga prognozowania szeregu wielkości dotyczących

niepewnej jednak przyszłości. Wycena tego samego przedsiębiorstwa może prowadzić do

osiągnięcia rozbieżnych wyników. Dlatego największą wadą zarzucaną tej metodzie jest

subiektywizm.

Metody porównań rynkowych oparte są na założeniu, iż w pełni wiarygodną wyceną

przedsiębiorstwa są ceny ukształtowane na płynnym rynku kapitałowym. Ale ta grupa metod

oprócz zalety, jaką jest dyskontowanie przez rynek kapitałowy wszelkich perspektyw rozwoju

danej branży, posiada również wady. Do najważniejszej należy fakt, iż wycena spółki tą

metodą może być w znacznym, stopniu zniekształcona przez panującą na danym rynku

kapitałowym koniunkturę (przykładem może być sytuacji spółek zaawansowanych

technologii na przełomie 1999/2000 r.).

Majątkowe metody wyceny przedsiębiorstw polegają na określeniu, ile warte są aktywa

przedsiębiorstwa. Podstawą określenia wartości aktywów najczęściej są wielkości ujęte w

księgach przedsiębiorstwa. Zaletami tych grup metod jest zdecydowanie najmniejsza

pracochłonność przeprowadzenia wyceny. Ale podstawowym zarzutem wysuwanym wobec

majątkowych jest fakt, iż są one oparte na wycenie poniesionych w przeszłości nakładów, a

nie na ocenie przyszłych korzyści i efektów. Nie pozwala to na uwzględnienie faktu, że

przedsiębiorstwo jest czymś więcej niż sumą składników majątku. Pełniejszy obraz wyceny

przedsiębiorstwa metodami majątkowymi byłby wówczas, gdyby były one w stanie

uwzględniać przyszłe wpływy przedsiębiorstwa, jego sytuację na danym rynku oraz

perspektywy jego rozwoju.

Uwzględniając powyższe wady i zalety różnych metod wyceny należy stwierdzić, iż w

procesie wyceny przedsiębiorstwa nie należy się, w żadnym wypadku ograniczać do jednej

grupy metod. Wycenę należy przeprowadzić (w miarę możliwości) co najmniej trzema

metodami (po jednej z każdej grupy metod: majątkowej, dochodowej oraz innej z metod

mieszanych lub niekonwencjonalnych porównań rynkowych.

5. Literatura, źródła informacji

1. Borowiecki R., Czaja J., Jaki A. „Nowe metody szacowania wartości przedsiębiorstw”,

Przegląd Organizacji, LIBER, Warszawa, 2005;

7

2. Fierla A. „Analityczne metody wyceny przedsiębiorstw część I do części VIII”, Monitor

Rachunkowości i Finansów;

3. Cornell B. „Wycena spółek. Metody i narzędzia efektywnej wyceny” LIBER, Warszawa

1999;

4. Pastusiak R. „Wycena małych i średnich przedsiębiorstw”, Monitor Rachunkowości i

Finansów.

Wyszukiwarka

Podobne podstrony:

2014 03 30 Metody Wyceny Przedsiębiorstw ćwiczenia zadanieid 28536

metody wyceny przedsiebiorstw 2

zad metody wyceny przedsiębiorstwa, metody wyceny przedsiębiorstwa

Metody wyceny przedsiębiorstwa1, studia, metody wyceny przedsiębiorstwa

zeszyt z zadaniami o metody wyceny przedsiębiorstwa

Mieczysław Kufel Metody wyceny przedsiębiorstw

metody wyceny przedsiębiorstw

2014 03 30 Metody Wyceny Przedsiębiorstw ćwiczenia zadanie

Metody Wyceny Przed, MWTODY WYCENY PRZEDSIĘBIORSTW

Wykład 8 VBM Metody wyceny wartości przedsieb 07 05 13

Pedagogika wychowania przedszkolnego 16.04, metodyka wychowania przedszkolnego(1)

Metody wyceny wartości firmy

więcej podobnych podstron