Temat: Rola rezerw walutowych.

Rezerwy walutowe (oficjalne aktywa rezerwowe) są to łatwo rozporządzalne aktywa zagraniczne, posiadane i w pełni kontrolowane

przez władzę monetarną. Oficjalne aktywa rezerwowe netto jest to miara wprowadzona przez NBP w maju 2000 r. i zastąpiła ona rezerwy

oficjalne brutto.

Rezerwy oficjalne brutto zawierały w swojej definicji wartość netto transakcji REPO (różnica pomiędzy aktywnymi i pasywnymi operacjami

REPO). Obecnie uwzględniane są tylko aktywne transakcje REPO (zakupy papierów wartościowych z przyrzeczeniem odkupu). REPO to

inaczej operacje otwartego rynku.

W skład oficjalnych aktywów rezerwowych wchodzą:

złoto monetarne

SDR

pozycja rezerwowa w MFW

aktywa w walutach obcych (gotówka, depozyty, papiery wartościowe)

pozostałe należności w walutach wymienialnych (pożyczki pod zastaw papierów wartościowych, tzw. repo, instrumenty pochodne)

Trzy źródła pochodzenia, zakumulowania rezerw walutowych państwa:

1. emisja długu publicznego w walutach obcych

2. wymiana pieniądza krajowego na waluty obce w tzw. transakcjach swap’owych

3. nabywanie walut obcych za pieniądz krajowy na rynku transakcji kasowych (spot) lub terminowych rzeczywistych (forward)

O to jaką ścieżką nabywania rezerw dewizowych kieruje się państwo zależy od:

od wiarygodności kredytowej

od poziomu rynku transakcji swap’owych

od sytuacji na rynku walutowym (głębokość tego rynku i ceny)

Funkcje rezerw dewizowych:

pokrycie emisji pieniądza krajowego (saldo bilansu płatniczego stan rezerw emisja pieniądza)

narzędzie prowadzenia polityki pieniężnej (decyzje banku centralne o podjęciu i zakresie interwencji walutowych są

podporządkowane celom prowadzonej polityki pieniężnej, a nie wynikają bezpośrednio z bieżącej sytuacji na rynku walutowym)

instrument polityki kursu walutowego (różne reżimy od płynnego do stałego)

źródło finansowania zadłużenia zagranicznego

źródło pokrywania bieżących płatności dewizowych kraju

bufor chroniący przed negatywnymi dla kraju skutkami nieoczekiwanych zdarzeń

środki służące dokonywaniu inwestycji finansowych z zamiarem osiągnięcia zysku (rosnąca rola)

Izba walutowa (inaczej – zarząd walutą; currency board) jednostronne zobowiązanie się kraju do utrzymania kursu walutowego na

określonym poziomie poprzez rezygnację ze swojej niezależności monetarnej. Zmiany podaży pieniądza występują wyłącznie pod wpływem

nadwyżki lub deficytu w bilansie płatniczym.

Bank centralny jest pozbawiony zdolności do zmiany bazy monetarnej poprzez instytucję izby walutowej. Jedynym źródłem zwiększenia

(ograniczenia) bazy monetarnej stają się nadwyżki (deficyty) bilansu płatniczego.

Nie ma gold standard, ale jest currency board (kraje nadbałtyckie).

Bank centralny może dokonywać interwencji na rynku walutowych, także w ramach innych polityk pieniężnych np. strategia kontrolowania

agregatów pieniężnych, strategia bezpośredniego celu inflacyjnego.

Sovereign Wealth Funds

zwane też państwowymi funduszami inwestycyjnymi lub funduszami narodowymi zakładane są w celu

prowadzenia przez państwo inwestycji w zagraniczne aktywa finansowe. Fundusze takie są finansowane głównie z przychodów z eksportu

surowców naturalnych (ropa naftowa, gaz ziemny oraz minerały) lub nadwyżek bilansu handlowego. Celem ich działalności jest

uzyskiwanie zysków z inwestycji przewyższających stopę zysku wolną od ryzyka.

Można wyróżnić kilka typów sovereign wealth funds:

Fundusze stabilizacyjne – gdzie podstawowym celem jest zmniejszenie zależności budżetu i gospodarki kraju od wahań cen

surowców (zwykle ropy naftowej);

Fundusze oszczędnościowe dla przyszłych pokoleń, które celują w zamianę przychodów z nieodnawialnych źródeł w bardziej

zróżnicowany portfel aktywów oraz by złagodzić efekt choroby holenderskiej;

Podmioty inwestujące rezerwy walutowe, których aktywa są często liczone jako część rezerw walutowych kraju. Powstały w celu

zwiększenia stopy zwrotu z rezerw;

Fundusze rozwojowe, które pomagają sfinansować projekty socjo-ekonomiczne lub promować polityki przemysłowe mogące

zwiększyć przyszły wzrost produktu krajowego;

Fundusze emerytalne, które dostarczają środków (innych niż wpłaty uczestników) dla zapewnienia przez państwo wypłaty

przyszłych świadczeń.

Temat: Interwencja banku centralnego.

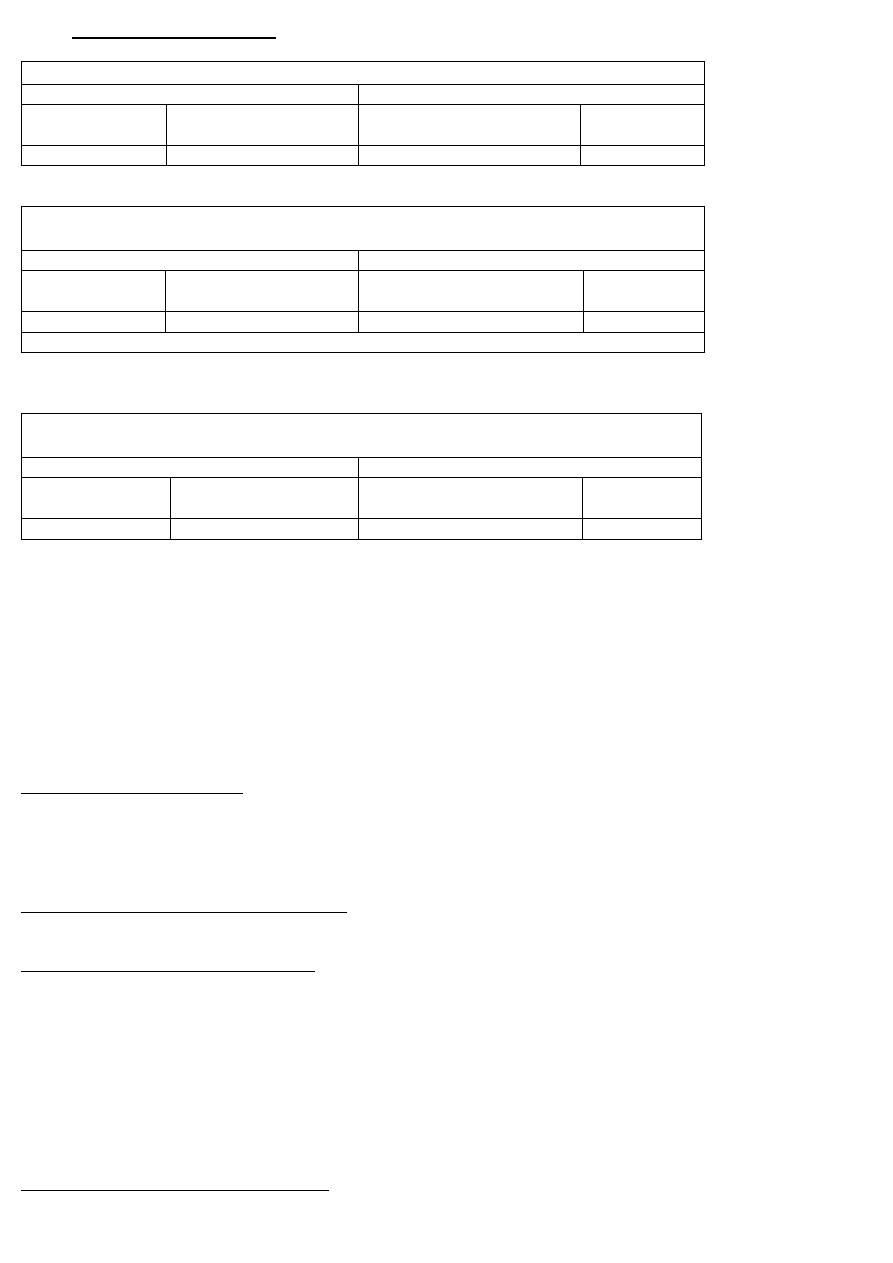

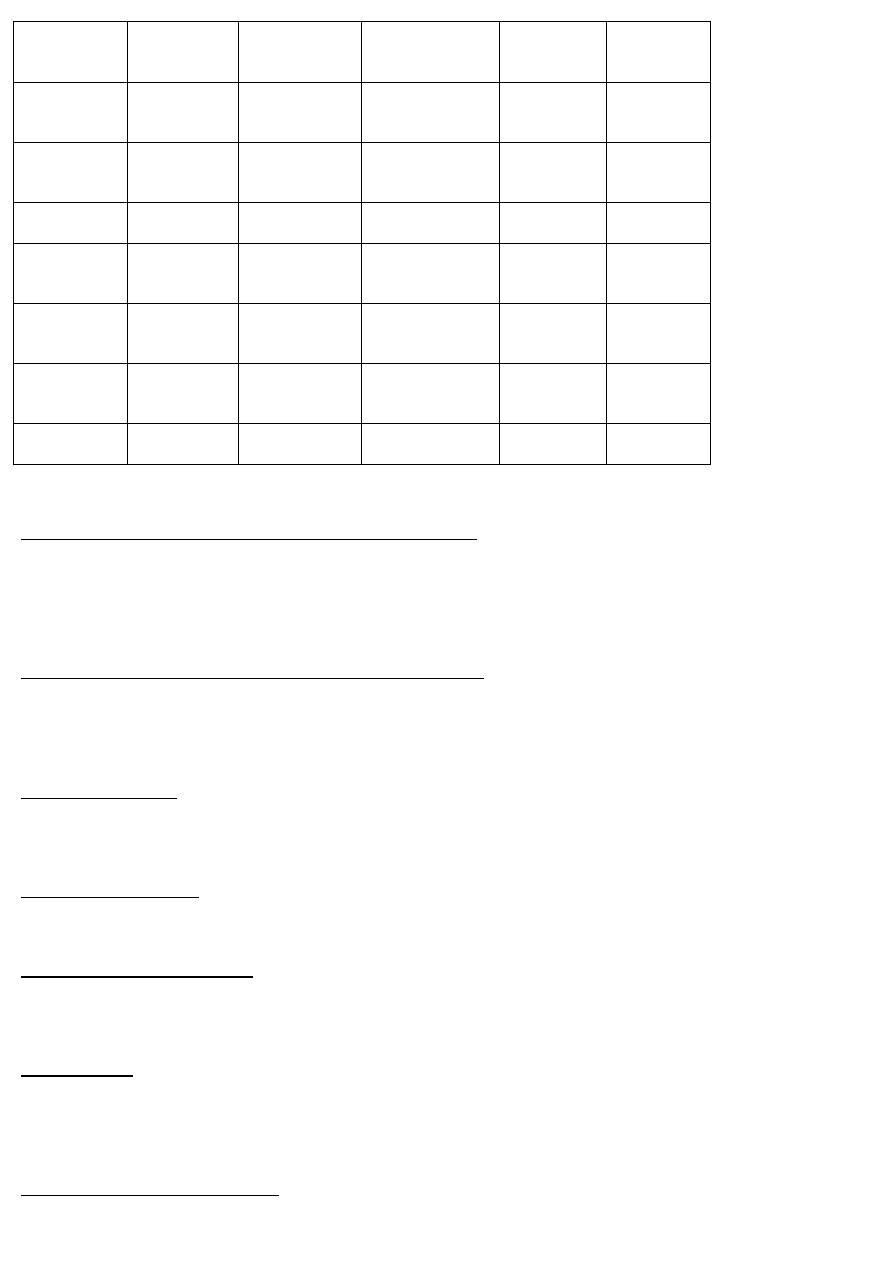

Zestawienie bilansowe banku centralnego

Aktywa

Pasywa

Aktywa

Zagraniczne

1000

Depozyty banków

komercyjnych

500

Aktywa Krajowe

1500

Pieniądz w cyrkulacji

2000

Zestawienie bilansowe banku centralnego po sprzedaży aktywów zagranicznych na sumę

100 jednostek

Aktywa

Pasywa

Aktywa

Zagraniczne

900

Depozyty banków

komercyjnych

500

Aktywa Krajowe

1500

Pieniądz w cyrkulacji

1900

interwencja niesterylizowana (jedno działanie)

Spadek pieniądza w obiegu (zmiana bazy monetarnej skutek uboczny)

Zestawienie bilansowe banku centralnego po zabiegu sterylizacyjnym sprzedaży aktywów

zagranicznych na sumę 100 jednostek

Aktywa

Pasywa

Aktywa

Zagraniczne

900

Depozyty banków

komercyjnych

500

Aktywa Krajowe

1600

Pieniądz w cyrkulacji

2000

Baza monetarna wraca do stanu początkowego.

Rezerwy obowiązkowe płynne środki, które Banki komercyjne zobowiązane są do utrzymania ich w swoich aktywach (jest to pewien

procent)

Interwencje walutowe są polityką bilansu banku centralnego (balance sweet policy)

Interwencja sterylizowana dwa działania (dwie operacje) równoległe np. sprzedaż aktywów w celu aprecjacji waluty (efekt kursowy)

oraz osiągnięcie celu, efektu pieniężnego (niezmieniona baza monetarna) bank centralny zakupuje aktywa krajowe (papierowe aktywa

skarbowe) pieniądz w cyrkulacji wraca do stanu początkowego

Definicja: Interwencja sterylizowana

Zmiany ilości pieniądza w obiegu wywołane zakupem lub sprzedażą dewiz są neutralizowane przez odpowiednie operacje na rynku

pieniężnym.

Utrzymanie rezerw motyw interwencyjny, historyczny

Zjawisko akumulacji rezerw w gospodarce światowej:

W systemie kursów stałych rezerwy nie rosły gwałtownie. W systemie kursów płynnych popyt na rezerwy rośnie.

Wpływ interwencyjny w motywie historycznym:

I. Motywy spółczesne (popyt na rezerwy):

a) motyw ubezpieczeniowy (przezorności owy) popyt dla celów płynnościowych i ubezpieczeniowy wynikający z negatywnych

doświadczeń z kryzysu finansowego (krajów azjatyckich) tłumaczy obecną akumulację rezerw (zapobieganie kryzysom

finansowym)

b) motyw współczesnego merkantylizmu (realizacja proeksportowej strategii gospodarczej w celu pobudzania wzrostu

gospodarczego tłumaczy głównie zachowanie Chin)

Merkantylizm źródłem bogactwa kraju są zgromadzone rezerwy

Współczesny merkantylizm utrzymywania nieoszacowanego kursu walutowego (bardziej konkurencyjny eksport)

Cechy współczesnego zjawiska akumulacji rezerw:

a) zjawisko dominujące w grupie krajów EME (przechodzących transformację ustrojową)

b) koncentracja zjawiska (odniesienie do konkretnych krajów dominacja w krajach azjatyckich)

Temat: Rola porozumień SWAP – owych.

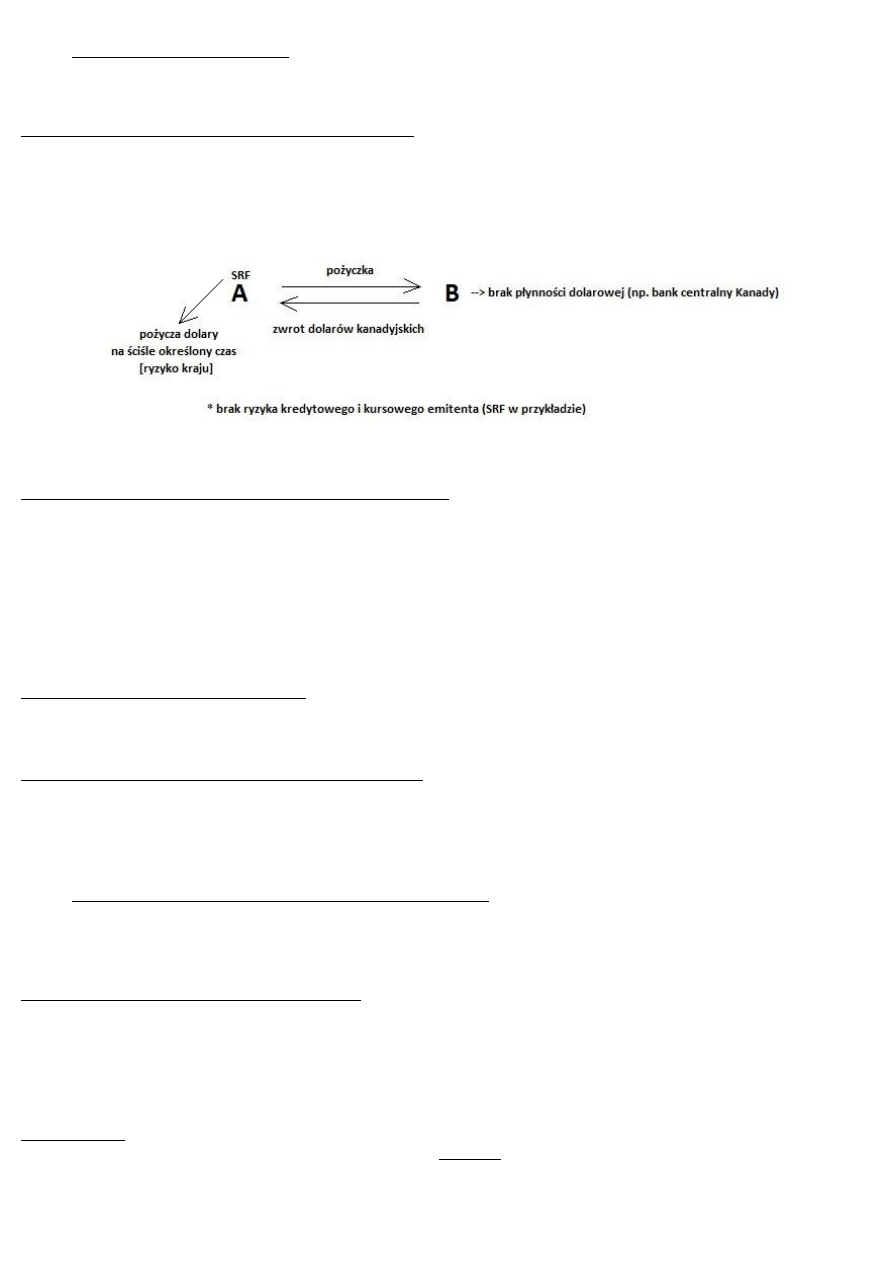

SWAP obok rezerw służy zapewnieniu płynności walutowej (linia/porozumienie swap’owe)

Substytut czy zjawisko komplementarne dla rezerw walutowych?

SWAP to mechanizm zasilania dewizowego (walutowego) na skutek porozumienia dwóch banków centralnych

Linie swapowe wykorzystywane od lat ’60 do ’90. SRF utrzymywał siatkę porozumień z wieloma bankami centralnymi. Głównym celem

było dystrybuowanie płynności walutowej dla celów interwencyjnych.

W ostatnim kryzysie finansowym nastąpił wybuch porozumień swap’owych (2007 – 2009).

Cztery porozumienia, siatki SWAP’owe w dobie kryzysu 2007 – 2009:

1. siatka SRF służąca dostarczeniu płynności dolarowej (siatka amerykańska)

2. siatka EBC dystrybucja euro

3. siatka Szwajcarskiego Banku Narodowego dystrybucja franków szwajcarskich

4. siatka azjatycka dystrybucja w walutach azjatyckich (inna rola porozumienia)

Doktryna TBTF podejście sektora finansowego (Too Big To Fail)

Bank centralny zarządza płynnością w walucie krajowej za pomocą operacji otwartego rynku i operacji repo.

Sterowanie płynnością w walucie zagranicznej:

rezerwy walutowe

pożyczanie brakujących dewiz (np. SDR, porozumienia SWAP’owe, arrangement)

Zagrożenia dla banku uruchamiającego porozumienia SWAP’owe:

brak ryzyka kredytowego (ryzyko przeniesione na zagraniczny bank centralny/system bankowy)

minimalizacja ryzyka kraju

podnoszenie jakości zabezpieczenia

gwarantem wypłacalności pożyczkobiorcy znacząca instytucja np. MFW (przykład Islandii)

Temat: Strategia i instrumenty polityki pieniężnej (warstwa operacyjna).

Strategia polityki pieniężnej to sposób postępowania stosowany przez BC dla osiągnięcia ostatecznych celów polityki pieniężnej za

pomocą różnych instrumentów. Celem finalnym tej strategii od lat ’70 jest stabilność cen tzw. monetaryzm.

Trzy sposoby definiowania, interpretacji stabilności cen:

1. stabilność cen rozumiana jako równomierna stopa deflacji – M. Friedman

efektywna alokacja zasobów, której warunkiem są zerowe stopy procentowe. Można je osiągnąć poprzez powolny wzrost lub

lekki spadek podaży pieniądza, czego efektem jest powolny spadek cen.

2. stały poziom cen zerowa inflacja

3. stała stopa inflacji najbardziej rozpowszechniona interpretacja, która nie jest jednoznaczna

Efekt Summersa:

Niewielka inflacja jest korzystna dla wzrostu gospodarczego (2-3%), ponieważ:

w warunkach zbyt niskich stóp procentowych następuje ograniczenie możliwości polityki pieniężnej

(zero – bound problem)

uznanie sztywności płac i cen sztywność powoduje utratę potencjału dostosowawczego cen i płac

Alternatywy strategii:

1. Strategie oparte na celach pośrednich

kontrola kursu walutowego

kontrola agregatów pieniężnych

kontrola stóp procentowych

2. Strategie podejścia modelowo – optymalizującego

NBP bezpośrednia strategia inflacyjna (nie ma celów operacyjnych, pośrednich – skupienie na celach finalnych)

SRF podejście eklektyczne [just-do-it strategy] (strategia wykluczająca cele operacyjne, pośrednie. Skupienie na celu

finalnym i jego wymienności)

Wymienność celu finalnego zmienność tego celu w zależności od koniunktury

cele operacyjne cel pośredni cel finalny wymienność celu finalnego

Strategia BCI Bezpośredni Cel Inflacyjny (strategia stosowana przez NBP od 1978 r.)

Kontrola kursu walutowego:

Zwiększenie kursu waluty krajowej, a walutą dużego kraju lub grupy krajów o niskiej inflacji. Wyklucza ona prowadzenie niezależnej

polityki pieniężnej. Współcześnie jest rekomendowana dla krajów realizujących programy stabilizacyjne (kraje o bardzo dużej inflacji lub

wielostronnych porozumieniach walutowych)

Import wiarygodności polityki pieniężnej stała cena waluty krajowej względem waluty zagranicznej, niska inflacja. Kosztem jest

niebezpieczeństwo realnej aprecjacji kursu (efektem będzie spadek konkurencyjności).

Kontrola agregatów pieniężnych:

Ustanowienie pożądanego tempa przyrostu podaży pieniądza w danym okresie, co opiera się na założeniu,

że tempo przyrostu zależy od dynamiki podaży pieniądza (ilościowa teoria pieniądza – M. Friedman).

Agregat M3 wybierany prze BC przyjęcie wartości referencyjnej

Agregaty monetarne: M0, M1, M3, M4 (trudna wymierność między informacją, a kontrolą agregatu)

M3 > wartości referencyjnej = zbyt dużo pieniądza w gospodarce = obniżenie stopy %

M3 < wartości referencyjnej = zbyt mało pieniądza w gospodarce = podwyższenie stopy %

Temat: Strategie polityki pieniężnej BC.

Indykator polityki pieniężnej:

Wybrana nominalna stopa procentowa; stabilizowana przez BC, monitorowanie wysokości przez BC.

Zarzuty:

kształtowanie przez BC nominalnej stopy procentowej obarczone jest niebezpieczeństwem, gdyż stopa ta jest obarczona […]

strategia ta ma szansę powodzenia w sytuacji braku płynności w systemie bankowym

Możemy wyróżnić dwie sytuacje:

1. brak płynności w systemie bankowym

2. nadpłynność w systemie bankowym

Ad.1)

Bank Centralny jest kredytodawcą netto

Aktywa

Pasywa

kredyty refinansowe

Ad.2)

Bank Centralny jest kredytobiorcą netto w systemie bankowym

Aktywa

Pasywa

wzrost środków systemu bankowego

Bank Centralny traci sterowność nad polityką pieniężną

Przyczyny porzucenia przez BC strategii agregatów pieniężnych:

funkcja popytu na pieniądz, jest względnie stabilna, oznacza to, że popyt na pieniądz udaje się BC prognozować nie są w stanie

założyć stałego popytu na pieniądz

pojawienie się substytutów pieniądza – zatarcie się czytelności poszczególnych. kategorii pieniężnych. Trudność w kontrolowaniu

tych substytutów

Strategie Bezpośredniego Celu Inflacyjnego

Chile

Polska

Nowa Zelandia

*

*

*

Kanada

Zalety BCI:

pozwala na większą elastyczność w prowadzeniu polityki pieniężnej

prostota konstrukcji – cel jest bardziej zrozumiały dla uczestników życia gospodarczego, co pozwala skuteczniej wpływać na

oczekiwania inflacyjne

Wady BCI:

zjawiska przesunięć czasowych, które uniemożliwiają precyzyjne prowadzenie polityki pieniężnej

trudności w jednoznacznej, pozytywnej ocenie efektów tak prowadzonej polityki

Dylematy związane z wyborem strategii BCI:

1. Co przyjąć za cel BCI – stabilność cen czy też niską inflację?

2. Jaki wybrać wskaźnik cen? CPI [indeks cen produkcji] vs. PPI [indeks cen konsumpcyjnych]

(deflator PKB)

3. Czy cel ustalić punktowo, czy w postaci pasma inflacja ma być ustalona na poziomie 1,5% czy

1 – 2%

4. W jakim horyzoncie czasowym ma obowiązywać podany cel? Optymalnym horyzontem czasowym jest ustalenie cen finalnych na

okres od 1 do 4 lat.

Wnioski:

niezależnie od stosowanej (teoretycznie) strategii, banki centralne w podobny sposób wpływają na rynki finansowe

W KAŻDEJ REALIZAOWANEJ STRATEGII CENTRALNE MIEJSCE ZAJMUJE INTERWENCJE NA PIENIĘŻNYM RYNKU

MIĘDZYBANKOWYM!

Inflacja cen aktywów nagły wzrost aktywów finansowych i realnych

Bąble spekulacyjne na rynkach finansowych i realnych:

Utrzymujące się odchylenia cen aktywów od ich wartości fundamentalnych. Nagle wzrosty cen. Zjawisko to jest niebezpieczne dla

gospodarek. Parametr tej jest trudno mierzalny.

Temat: Współczesne tendencje w wykorzystywaniu instrumentów polityki pieniężnej.

Instrumenty polityki pieniężnej:

operacje otwartego rynku

operacje depozytowo – kredytowe

rezerwa obowiązkowa

Instrumenty polityki pieniężnej:

1. na płaszczyźnie makroekonomicznej

stopa procentowa

kurs walutowy

2. na płaszczyźnie operacyjnej

rezerwa obowiązkowa

operacje otwartego rynku

standing facilities (operacje depozytowo – kredytowe)

Bank Centralny:

nie kontroluje w pełni bazy monetarnej

jedyną zmienną, na którą może wywrzeć bezpośredni wpływ jest krótkoterminowa stopa procentowa; staje się ona wówczas

INDYKATOREM POLITYKI PIENIĘŻNEJ.

Oddziaływanie BC na stopy procentowe jest skuteczne jeżeli:

występuje tzw. strukturalny brak płynności w systemie bankowym

oznacza to, że BC jest kredytodawcą netto systemu bankowego

Rezerwa obowiązkowa:

Główną funkcją jest ustabilizowanie krótkoterminowych stóp procentowych, co wynika z tendencji do stosowania opóźnionego i

uśrednionego systemu rezerw.

Systemy naliczania rezerwy (okres pomiędzy naliczeniem rezerwy, a jej odprowadzeniem):

równoległy

częściowo opóźniony (semi – lagged)

opóźniony (lagged) od momentu naliczania rezerwy, do momentu w którym ma być ona utrzymana w BC mija określony czas.

System ten eliminuje niepewność wynikającą z nieznajomości kwoty podlegającej rezerwie – miał uspokoić wahania w przede dniu

odprowadzania rezerwy

System utrzymania rezerwy:

nieuśredniony

uśredniony rezerwa jest utrzymywana w wymaganej wysokości średnio w określonym okresie, zwanym okresem rezerwowym,

co powoduje, że nagły wpływ środków z banków komercyjnych

w jednym okresie może zostać zrekompensowany dopływem środków w innym okresie

Operacje otwartego rynku:

są wykorzystywane do zbilansowania popytu i podaży środków rezerwowych

celem jest właściwe zagadnienie płynnością systemu bankowego

Współcześnie operacje otwartego rynku:

przyjmują najczęściej forma operacji warunkowych, co nie wymaga tak rozwiniętego i płynnego rynku wtórnego jak w wypadku

operacji bezwarunkowych

terminy operacji warunkowych oscylują między 1 dniem, a 1 miesiącem, większość BC przeprowadza chociaż1 transakcje z

określoną regularnością

problem wyboru papierów akceptowanych jako zabezpieczenie (collateral), potrzeba rozszerzenia poza papiery skarbowe w sytuacji

nadwyżek budżetowych (Fed)

skracanie się terminów zapadalności

Operacje kredytowo – depozytowe:

pełnią funkcję zaworów bezpieczeństwa systemu bankowego (safety valves)

są sporadycznie wykorzystywane przez banki komercyjne w okresach występowania krótkoterminowych nadwyżek lub niedoborów

płynności

zadaniem jest stworzenie pasma wahań dla krótkoterminowych stóp procentowych rynku międzybankowego

Temat: Instrumentarium polityki pieniężnej w Eurosystemie.

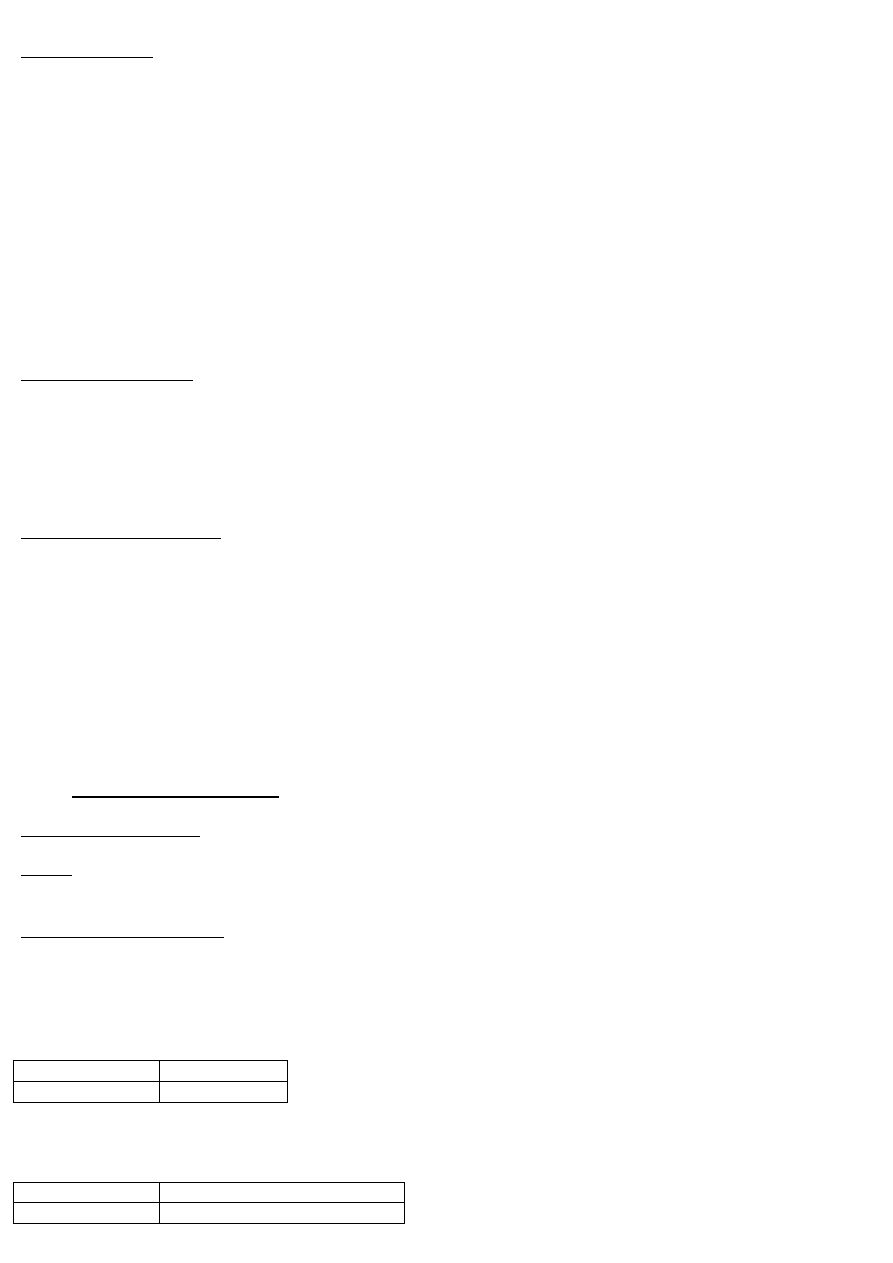

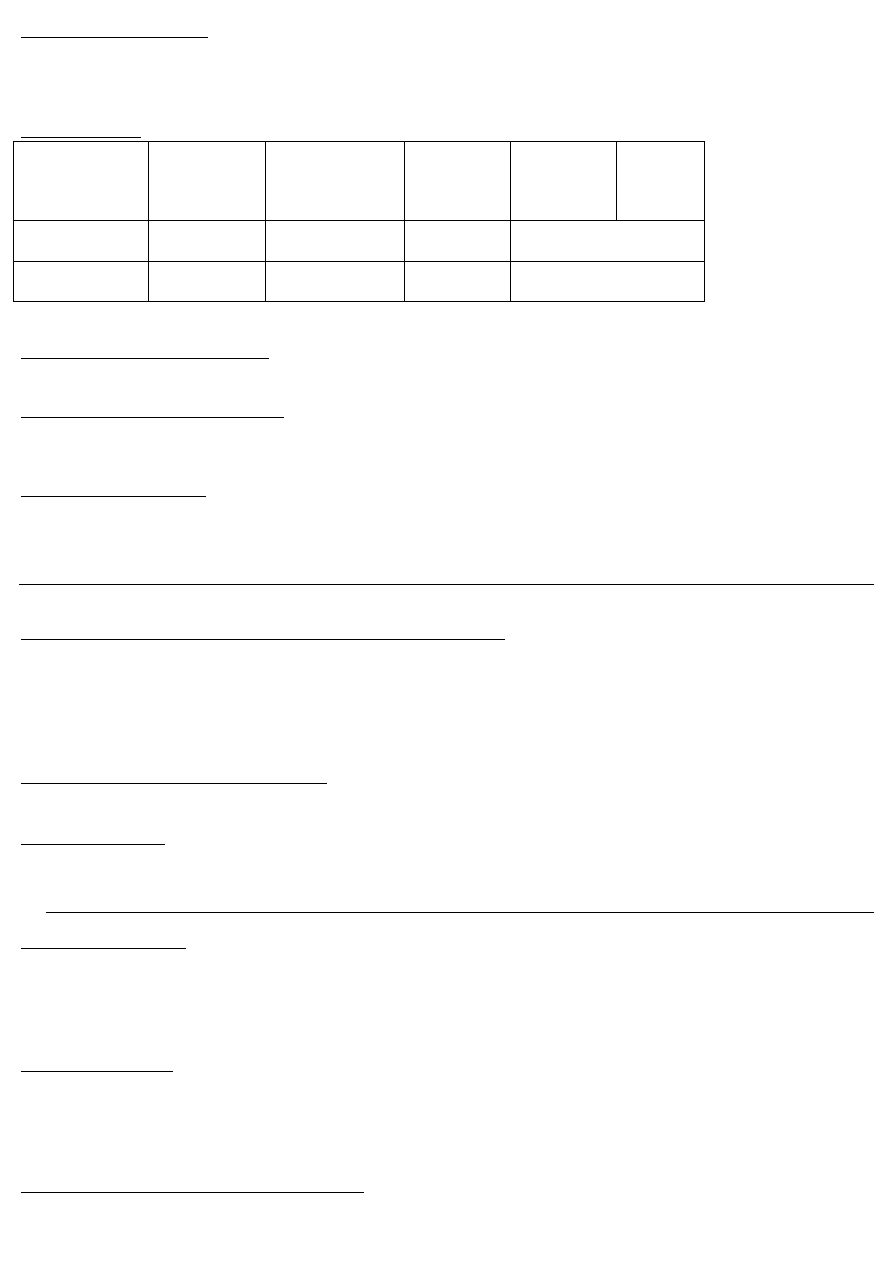

Instrumenty polityki pieniężnej:

operacje otwartego rynku

standing facilities

rezerwa obowiązkowa

Kategoria

operacji

Rodzaj

transakcji

zamknięcia

Rodzaj

transakcji

absorbująca

Termin

zapadalności

Częstotliwość

Procedura

1. Podstawowe

operacje

refinansujące

Transakcje

odwracalne

jeden tydzień

co tydzień

Przetargi

standardowe

2. Dłuższe

operacje

refinansujące

Transakcje

odwracalne

3 miesiące

Przetargi

standardowe

3. Operacje

dostrajające

Transakcje

odwracalne

Transakcje

odwracalne

nieznormalizowany

nieregularnie

Przetargi

szybkie

swapy

walutowe

Przyjmowanie

depozytów

terminowych

Przetargi

bilateralne

Bezwarunkowy

zakup

swapy walutowe,

bezwarunkowa

sprzedaż

nieregularnie

Przetargi

bilateralne

4. Operacje

strukturalne

Transakcje

odwracalne

Emisja

certyfikatów

dłużnych

znormalizowany

i

nieznormalizowany

regularnie

i nieregularnie

Przetargi

standardowe

Bezwarunkowy

zakup

Bezwarunkowa

sprzedaż

nieregularnie

Pięć rodzajów instrumentów do przeprowadzania operacji otwartego rynku:

1. transakcje odwracalne (repo)

2. transakcje bezwarunkowe (outright)

3. emisja certyfikatów dłużnych

4. swapy walutowe

5. przyjmowanie depozytów terminowych

Cztery operacje otwartego rynku jeśli chodzi o cele, regularność i procedury:

1. podstawowe operacje refinansujące

2. dłużne operacje refinansujące

3. operacje dostrajające (fine – tuning)

4. operacje strukturalne

Transakcje odwracalne:

Oznaczają operacje, w ramach których Eurosystem kupuje lub sprzedaje aktywa kwalifikowane na podstawie umów odkupu lub prowadzi

operacje kredytowe, wykorzystując aktywa kwalifikowane jako zabezpieczenie. Wykorzystuje się je w podstawowych i dłuższych

operacjach refinansujących. Mogą być także wykorzystywane w operacjach strukturalnych i dostrajających.

Transakcje bezwarunkowe:

Oznaczają operacje, w ramach których Eurosystem kupuje lub sprzedaje kwalifikowane aktywa bezpośrednio na rynku. Takie operacje

wykorzystywane są wyłącznie w celach strukturalnych i dostrajających.

Emisja certyfikatów dłużnych EBC:

EBC może emitować certyfikaty dłużne w celu dostosowania strukturalnej pozycji Eurosystemu wobec sektora finansowego, aby stworzyć

(lub pogłębić) niedobór płynności na rynku. Mogą być emitowane regularnie lub nieregularnie, mają termin zapadalności poniżej 12

miesięcy. Przetargi i rozliczenia certyfikatów przeprowadzają w sposób zdecentralizowany krajowe banki centralne.

Swapy walutowe:

Obejmują równocześnie transakcje kasowe i terminowe w euro wobec krajów waluty; Eurosystem kupuje (sprzedaje) euro za obcą walutę na

rynku kasowym i jednocześnie odsprzedaje (lub odkupuje) je w ramach transakcji terminowych w określonej dacie. Wykorzystuje się je do

celów dostrajających, głównie w celu zarządzania płynnością na rynku i sterowanie stopami procentowymi. Przeprowadzone są w sposób

zdecentralizowany przez krajowe banki centralne.

Przyjmowanie depozytów terminowych:

Eurosystem może zaprosić kontrahentów do składania oprocentowanych depozytów terminowych w krajowym banku centralnym […]

Cechy credit, deposit facilities:

Ich funkcją jest zasilanie w płynność lub absorbowanie płynności na koniec dnia, sygnalizowanie nastawienia

w polityce pieniężnej, ograniczenie dla wahań rynkowej stopy procentowej overnight. Zarządzane są w sposób zdecentralizowany przez

krajowe banki centralne. W zwykłych okolicznościach nie stosuje się limitów kredytowych ani depozytowych w dostępie do instrumentu.

Standing facilities:

Operacje polityki

pieniężnej

Rodzaj

transakcji –

zasilenie

w płynność

Rodzaj transakcji

– absorpcja

płynności

Termin

zapadalności

Częstotliwość

Procedura

1. Credit facility

Transakcji

odwracalne

-

overnight

Dostęp według uznania

kontrahentów

2. Deposit facility

-

Depozyty

overnight

Dostęp według uznania

kontrahentów

Kredyt na koniec dnia (credit facility):

Oprocentowanie credit facilty zazwyczaj określa górny pułap dla rynkowej stopy procentowej.

Depozyt na koniec dnia (deposit faciltiy):

Jest on dostępny dla kontrahentów, z ich własnej inicjatywy, w celu złożenia depozytu overnight. Oprocentowanie depo sit facility

zazwyczaj określa minimalny poziom dla rynkowej stopy procentowej typu overnight.

Zasady systemu rezerwowego:

uśrednienie rezerwy (spełnienie wymogów w zakresie utrzymania rezerwy weryfikuje się na podstawie średniej dziennej wartości

rezerw danej instytucji w okresie utrzymania rezerwy obowiązkowej)

oprocentowanie rezerwy (na poziomie stopy procentowej podstawowych operacji refinansowych)

Rezerwa obowiązkowa – podstawa naliczenia

Pasywa objęte podstawą rezerwy, do których stosuje się dodatnią stopę rezerwy:

depozyty typu overnight

depozyty o ustalonym terminie zapadalności do 2 lat

depozyty za wypowiedzeniem do 2 lat

umowy z przyrzeczeniem odkupu (repo)

dłużne papiery wartościowe o ustalonym terminie zapadalności do 2 lat

Pasywa wyłączone z podstawy naliczenia rezerwy:

zobowiązania wobec EBC i krajowych banków centralnych

Rezerwa obowiązkowa:

ustalenie jej zasad jest skomplikowane od strony proceduralnej

decyzje w tej kwestii podejmuje Rada Unii Europejskiej na wniosek EBC po konsultacjach z Parlamentem Europejskim i Komisją

Europejską

Kontrahenci transakcji BC:

instytucje podlegające wymogowi rezerwy obowiązkowej mają dostęp do standing facilities oraz mogą uczestniczyć w operacjach

otwartego rynku w oparciu o przetargi standardowe

do udziału w operacjach dostrajających EBC może wybrać ograniczoną liczbę kontrahentów

w przypadku transakcji bezwarunkowych nie wprowadza się z góry żadnych ograniczeń co do wyboru kontrahentów

dla swapów walutowych wykorzystuje się aktywnych graczy na rynku walutowym

Aktywa zabezpieczające:

art. 18 ust. 1 Statutu EBC mówi, że „wszystkie operacje kredytowe Eurosystemu (tzn. operacje polityki pieniężnej zasilające w

płynność oraz credit facility) muszą posiadać odpowiednie zabezpieczenie

Eurosystem wykorzystuje szeroki system aktywów wykorzystywanych jako zabezpieczenie – aktywa rynkowe i nierynkowe

spełniające jednolite kryteria kwalifikujące przez Eurosystem

W reakcji na kryzys BC podejmowały działanie poprzez:

politykę stopy procentowej

politykę bilansu BC (balans sheet Policy), „unconventinal monetary policy”, „quantitative easing”

Quantitative Easing:

Operacje bezwarunkowego zakupu papierów skarbowych, co skutkowało ilościowym rozluźnieniem polityki pieniężnej.

Cel czy wpływanie na politykę kredytową sektora bankowego, czy na długoterminowe stopy procentowe,

czy monetyzowanie długu publicznego?

Modyfikacje w stosowanych dotychczas instrumentach:

częściej wykorzystywane operacje strukturalne

wydłużenie okresu transakcji, rozszerzenie listy kontrahentów i zabezpieczeń operacji, zmiana formuły przetargów (ze zmiennej na

stałą stopę procentową)

wprowadzenie dodatkowych długoterminowych operacji zasilających (3 – miesięcznych, potem także

6 – 12 miesięcznych)

zwężenie korytarza wahań stóp procentowych

Bank Centralny jako pożyczkodawca ostatniej instancji (LOLR)

Funkcja LOLR oznacza dyskrecjonalne (uznaniowe) zasilenie w płynność jednego banku lub całego systemu bankowego w reakcji na

niekorzystny szok, powodujący nadzwyczajny wzrost popytu na pieniądz rezerwowy, gdy popyt ten nie może zostać zaspokojony z innych

np. prywatnych – źródeł.

Instytucja LOLR powinna spełniać 3 podstawowe zadania:

1. chronić integralność systemu płatniczego

2. zapobiegać ruchom na banki i przekształcaniu ich w kryzysy bankowe

3. zapobiegać zaburzeniom płynności poszczególnych banków

Realizacja funkcji LOLR koncentruje się na pytaniach:

wspieranie indywidualnych banków, czy tylko w odniesieniu do całego systemu bankowego?

wspieranie tylko banków dotkniętych przejściowym brakiem płynności, ale uznawanych za wypłacalne, czy także banków

niewypłacalnych?

jaki poziom oprocentowania pożyczek? **

czy funkcję LOLR należy traktować jako element polityki pieniężnej, czy są to funkcje oddzielne?

czy zasady wsparcia płynnościowego powinny być określone ex ante, czy też dyskrecjonalne

i niejawne?

czy zasady powinny być identyczne w sytuacji kryzysu systemowego jak i w pozostałym okresie?

** system amerykański (USA, Nowa Zelandia, Australia) stopa lombardowa jest stopą oddolną. Ma na celu pomoc sektorowi

bankowemu.

Ujęcie klasyczne – doktryna Thorntona – Bagehota: (egzamin!):

europejski model BC; XIX w.

zapewnienie pomocy płynnościowej dla odczuwających przejściowy brak płynności, ale wypłacalnych, banków

wymaganie dobrego zabezpieczenia

stosowanie tzw. penalty rate (stopa refinansowania systemu bankowego jest najwyższą)

wsparcie nielimitowane

znajomość ex ante zasad polityki LOLR

minimalizowanie skutków zaburzeń płynnościowych w gospodarce, a nie ich zapobieganie

safety net siatka bezpieczeństwa finansowego

Doktryna constructive ambiguity G. Corrigana:

Polega na ograniczeniu do minimum przez BC informacji dotyczących procedur i zasad udzielania Awaryjnego Wsparcia Płynnościowego.

Brak dostatecznej polityki informacyjnej dotyczącej metod zarządzania kryzysem systemowym ma służyć ograniczaniu zjawiska pokusy

nadużycia i zwiększeniu dyscypliny rynkowej podmiotów. Stosowana przez Szwecję.

Wyszukiwarka

Podobne podstrony:

Polityka pieniezna glownych bankow centralnych, MSG I stopień, II rok, przedsiębiorstwo, bc

Polityka pieniężna głównych banków centralnych, Podręczniki i materiały dydaktyczne, wykłądy

POLITYKA PIENIĘŻNA - PYTANIA (1), Bankowość centralna i polityka pieniężna - Gradoń

bank centralna, Studia UE Katowice FiR, II stopień, Semestr I, Bankowość Centralna i Polityka Pienię

pomniejszone, Studia UE Katowice FiR, II stopień, Semestr I, Bankowość Centralna i Polityka Pieniężn

Polityka pieniezna - doktoranci, Ekonomia, Studia, II rok, bankowosc centralna

Egzamin - W.Gradoń, Bankowość centralna i polityka pieniężna - Gradoń

Bankowość centralna i polityka pieniężna- wykłady 2013, Studia UE Katowice FiR, II stopień, Semestr

Bankowość centralna i polityka pieniężna- wykłady 2013 okrojone, Studia UE Katowice FiR, II stopień,

O strategiach polityki pieniężnej, Ekonomia, Studia, II rok, bankowosc centralna

Studia z bankowości centralnej i polityki pieniężnej

Bankowość?ntralna i polityka pieniężna

polityka pieniężna, Pomoce naukowe, studia, bankowosc

Bankowość?ntralna polityka pieniężna notatka

więcej podobnych podstron