Analiza techniczna- podstawy

A. Analiza techniczna- wstęp

1) Analiza techniczna to badanie zachowań rynku przede wszystkim przy użyciu wykresów,

którego celem jest przewidywanie przyszłych trendów cenowych. Zachowanie rynku dotyczy

zachowania ceny, wolumenu oraz liczby otwartych kontraktów (na rynkach terminowych).

2) Analiza techniczna opiera się na trzech podstawowych przesłankach:

i) Rynek dyskontuje wszystko

Oznacza to, że wszystkie czynniki, które mogą oddziaływać na cenę (fundamentalne,

polityczne, psychologiczne itp.) znajdują już pełne odbicie w cenie. Wynika stąd, że

badanie zachowań cen jest podejściem całkowicie samowystarczalnym. Analitycy

wykresów z zasady nie zajmują się przyczynami spadków lub wzrostów cen. Dochodzą

do wniosku, że jeżeli ceny rosną, to popyt musi przewyższać podaż, a uwarunkowania

fundamentalne muszą sprzyjać wzrostom cen. Jeżeli ceny spadają, to podaż przewyższa

popyt, a uwarunkowania fundamentalne sprzyjają spadkom.

ii) Ceny podlegają trendom

Zasadniczym celem badania wykresów cen jest rozpoznanie trendów w ich wczesnych

fazach, co pozwoli na dokonywanie transakcji zgodnie z kierunkiem owych trendów.

iii) Historia się powtarza

Kluczem do zrozumienia przyszłości jest badanie przeszłości. Badanie wykresów pozwala

odnaleźć powtarzające się wzory (formacje), według których poruszają się ceny. Wynika

to z powtarzalności zachowań ludzkich w określonych sytuacjach. Analitycy znając

najczęściej występujące wzory (formacje), starają się odnaleźć je w bieżących

notowaniach i na tej podstawie prognozować przyszłość.

B. Podstawowe pojęcia

1) Cena otwarcia - jest to cena, po której zostaje zawarta pierwsza transakcja w danym

okresie (np. danego dnia)

2) Cena najwyższa (maksimum) - jest to najwyższa cena osiągnięta przez papier

wartościowy w ciągu analizowanego okresu. Wyznacza ona maksimum, jakie kupujący są

skłonni zaakceptować nabywając w danym momencie walor.

3) Cena najniższa (minimum) - jest to najniższa cena osiągnięta przez papier wartościowy

w danym okresie. Wielkość ta reprezentuje minimum jakie gotowi są zaakceptować

potencjalni sprzedający, pozbywając się papieru.

4) Cena zamknięcia - jest to cena, po której została zawarta ostatnia transakcja w danym

okresie. Dzięki swej dostępności cena zamknięcia to najczęściej wykorzystywana cena w

analizie technicznej.

5) Pozycja długa- kupujemy, np. akcje w nadziei, że sprzedamy je po wyższej cenie niż

cena kupna

6) Pozycja krótka- sprzedajemy z nadzieją odkupienie po niższej cenie niż cena sprzedaży

7) Wolumen- jest to łączna liczba kontraktów terminowych lub akcji, które zmieniły

właścicieli w danym dniu. Wolumen wyraża więc wielkość aktywności transakcyjnej w

danym dniu. Wartość wolumenu jest przedstawiana w postaci pionowych słupków. Im

wyższy słupek, tym większy wolumen.

8) Zachowanie wolumenu może bowiem być sygnałem potwierdzającym kierunek trendu,

bądź też stanowić ostrzeżenie przed możliwością jego zmiany. Ogólnie rzecz biorąc,

2

sprowadza się to do zasady, że zachowanie wolumenu powinno być zgodne z kierunkiem

aktualnej tendencji cenowej.

W trendzie wzrostowym wolumen powinien zwiększać się przy zwyżce cen i maleć

podczas spadkowych korekt. W trendzie zniżkowym wolumen powinien rosnąć wraz ze

spadkami oraz maleć w miarę wzrostów. W takich przypadkach wolumen potwierdza

zwiększone zaangażowanie dominującej na rynku strony (popytu lub podaży), a tym samym

kierunek trendu. W przeciwnym razie zmiany wolumenu mogą być jednym z sygnałów

ostrzegawczych przed wyczerpywaniem się potencjału dotychczasowego ruchu i możliwym

zwrotem rynkowym.

9) Liczba otwartych pozycji- ilość kontraktów, która w danej chwili znajduje się w

posiadaniu inwestorów.

Wskaźnik ten występuje tylko na rynkach instrumentów pochodnych i oznacza się go

skrótem OI (Open Interest). Aby otworzyć jedną pozycję na rynku muszą się pojawić dwa

podmioty, z których jeden zamierza kupić kontrakt (otworzyć długą pozycję), a drugi

sprzedać krótko (otworzyć krótką pozycję). Oznacza to dokładnie tyle, że na rynku jest

zawsze tyle samo pozycji długich co krótkich. Jeżeli OI wynosi 1000, to świadczy to o tym,

że otwartych jest zarówno 1000 pozycji długich i 1000 krótkich.

Ogólnie przyjmuje się, że rosnąca ilość otwartych pozycji przemawia za kontynuacją

dotychczasowego trendu, jeżeli wartość ta nie zmienia się, to pojawiają się pierwsze

ostrzegawcze sygnały przemawiające za końcem dotychczasowej tendencji. Malejąca liczba

otwartych pozycji informuje o dużym zagrożeniu dla obecnego trendu.

10) Wykupienie rynku ma miejsce, gdy ceny akcji początkowo rosną do pewnego momentu

(punktu cenowego), który staje się automatycznie barierą podażową, gdzie kapitał

inwestycyjny ulega wyczerpaniu, by później zmienić swój kierunek i doprowadzić do

odwrócenia trendu. Wykupienie rynku jest zapowiedzią przyszłych spadków cen papierów

wartościowych.

11) Wyprzedanie na rynku ma miejsce wtedy, gdy ceny akcji spadają do pewnego punktu

cenowego, który jest barierą popytową, gdzie kończą się spadki i prawdopodobne jest

wybicie cen akcji w górę.

12) Trend wzrostowy jest to sytuacja, w której kolejne maksima i minima cenowe kształtują

się na coraz wyższym poziomie

13) Trend spadkowy to sytuacja, w której kolejne maksima i minima cenowe formują się na

coraz niższym poziomie

14) Trend horyzontalny (boczny) to sytuacja, w której ceny wahają się (spadają i rosną) w

tym samym zakresie; ponadto w trendzie horyzontalnym wolumen utrzymuje się zwykle na

niskim poziomie

15) Trend główny można porównać do przypływów i odpływów morza, trend wtórny do fal

składających się na przypływy i odpływy, a trend krótkookresowy do zmarszczek

tworzących się na fal. Trend główny trwa ponad rok, a nawet do kilkunastu lat.

16) Trend wtórny stanowi korektę trendu głównego i na ogół trwa od trzech tygodni do

trzech miesięcy.

17) Trendy krótkookresowe trwają zazwyczaj niespełna trzy tygodnie i stanowią krótkie

korekty trendy wtórnego

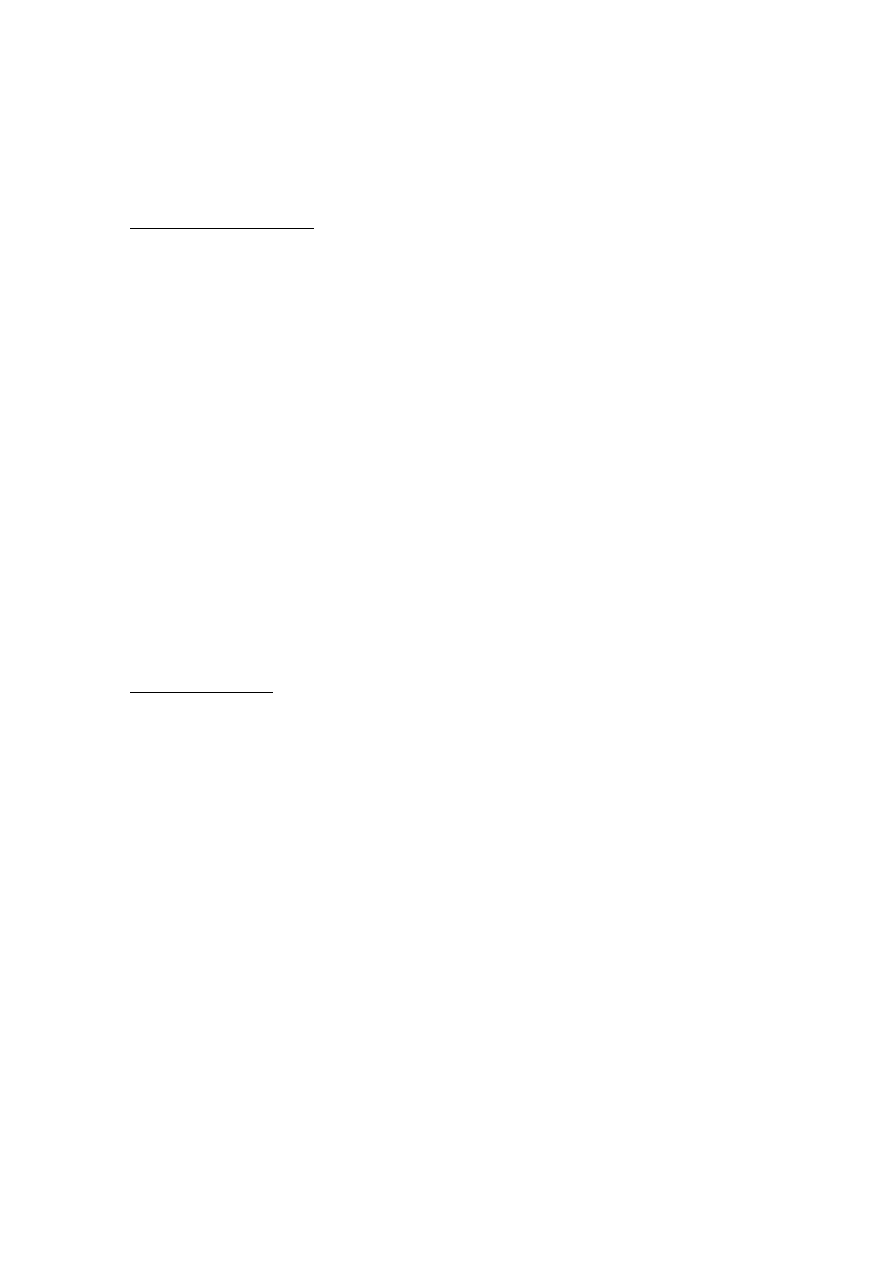

18) Linia trendu- linia wyznaczająca kierunek bieżącej tendencji

3

19) Linia wsparcia- w przypadku trendu

wzrostowego

jest

to

linia,

którą

wyznacza

układ

coraz

wyższych

maksimów cenowych. Jej przebicie

może stanowić sygnał spowolnienia

trendu lub jego odwrócenia. Linia

wsparcia jest na poziomie, przy którym

zainteresowanie ze strony kupujących

jest

dostatecznie

silne,

aby

przezwyciężyć

presją

ze

strony

sprzedających. W rezultacie spadek

zostaje powstrzymany, a ceny ponownie

idą w górę.

20) Linia oporu- w przypadku trendu

spadkowego

jest

to

linia,

którą

wyznacza

układ

coraz

niższych

maksimów cenowych. Jej przebicie lub istotne naruszenie stanowi pierwszy sygnał, że trend

zaczyna wytracać bieżący impet lub w chwili przebicia następuje jego odwrócenie. Linia

oporu stanowi pewien poziom cen, na którym presja ze strony sprzedających jest silniejsza

od popytu, w rezultacie czego ceny cofają się.

21) Linia kanału- linia równoległa do linii trendu, którą wykreślamy w następujący sposób,

np. dla trendu wzrostowego wykreślamy najpierw podstawową linię trendu wzdłuż kolejnych

minimów, a następnie od pierwszego szczytu wykreślamy prostą równoległa do podstawowej

linii trendu. Obie linie tworzą biegnący w prawo kanał trendowy.

Przełamanie głównej linii trendu wskazuje na istotna zmianę owego trendu, natomiast

przełamanie wznoszącej się linii kanału ma znaczenie odwrotne i stanowi zapowiedź

przyspieszenia dotychczasowego trendu. Niektórzy uczestnicy rynku traktują przebicie górnej

linii kanału jako sygnał do powiększania długich pozycji.

Jeśli zwyżki nie dochodzą do górnej linii kanału to traktujemy to jako oznakę słabnięcia

trendu.

Niejednokrotnie po wybiciu z kanału trendowego zasięg ruchu jest co najmniej równy

jego wysokości.

22) Formacje cenowe w analizie technicznej- pewne kształty czy też wzory, jakie ukazują

się na wykresach cen akcji lub towarów. Formacje te można podzielić na 2 kategorie:

4

zapowiadające odwrócenie trendu i zapowiadające kontynuacje trendu. Formacje pojawiają

się w okresach przejściowych pomiędzy wyraźnie zaznaczonymi częściami trendu

(wzrostowego lub spadkowego). Zazwyczaj pojawiają się one w części trendu zwanej

horyzontalną, gdy nie wiemy, jak wykres cen zachowa się w przyszłości.

23) Korekta- jest to odwrócenie dominującego trendu. Korekty cenowe od początku

istnienia giełd na świecie nieodłącznie towarzyszą rynkom papierów wartościowych. Dają

one okazje do zwiększenia zaangażowania na rynku i powiększenia indywidualnego portfela

inwestycyjnego poprzez zakup nowych walorów lub akumulację (dokupienie) papierów już

posiadanych. Jest oczywiste, że każdy inwestor pragnie kupić akcje jak najtaniej. Taką

możliwość dają właśnie korekty cenowe.

Istnieje również relacja pomiędzy kątem nachylenia kanału trendu a korektami cenowymi.

Im kąt nachylenia kanału jest wyższy, tym należy spodziewać się bardziej drastycznych

korekt cenowych, które ukształtują się w o wiele krótszym czasie niż gdyby to miało miejsce

w trendzie o niskim nachyleniu względem osi.

Jeżeli korekta jest mniejsza niż 66%, to nastąpi prawdopodobnie kontynuacja trendu.

Jeżeli korekta jest niższa od 33%, to bardzo prawdopodobna jest poprawa poprzednich

ekstremów cenowych.

24) Luka cenowa- sytuacja, gdy cena akcji otwiera się powyżej najwyższej ceny z

poprzedniego dnia i kontynuuje wzrost, lub poniżej najniższej i kontynuuje spadek.

25) Impet- wyraża tempo, w jakim zmieniają się ceny (impet liczymy dzieląc zmianę ceny

przez czas ∆p/t)

C. Rodzaje wykresów

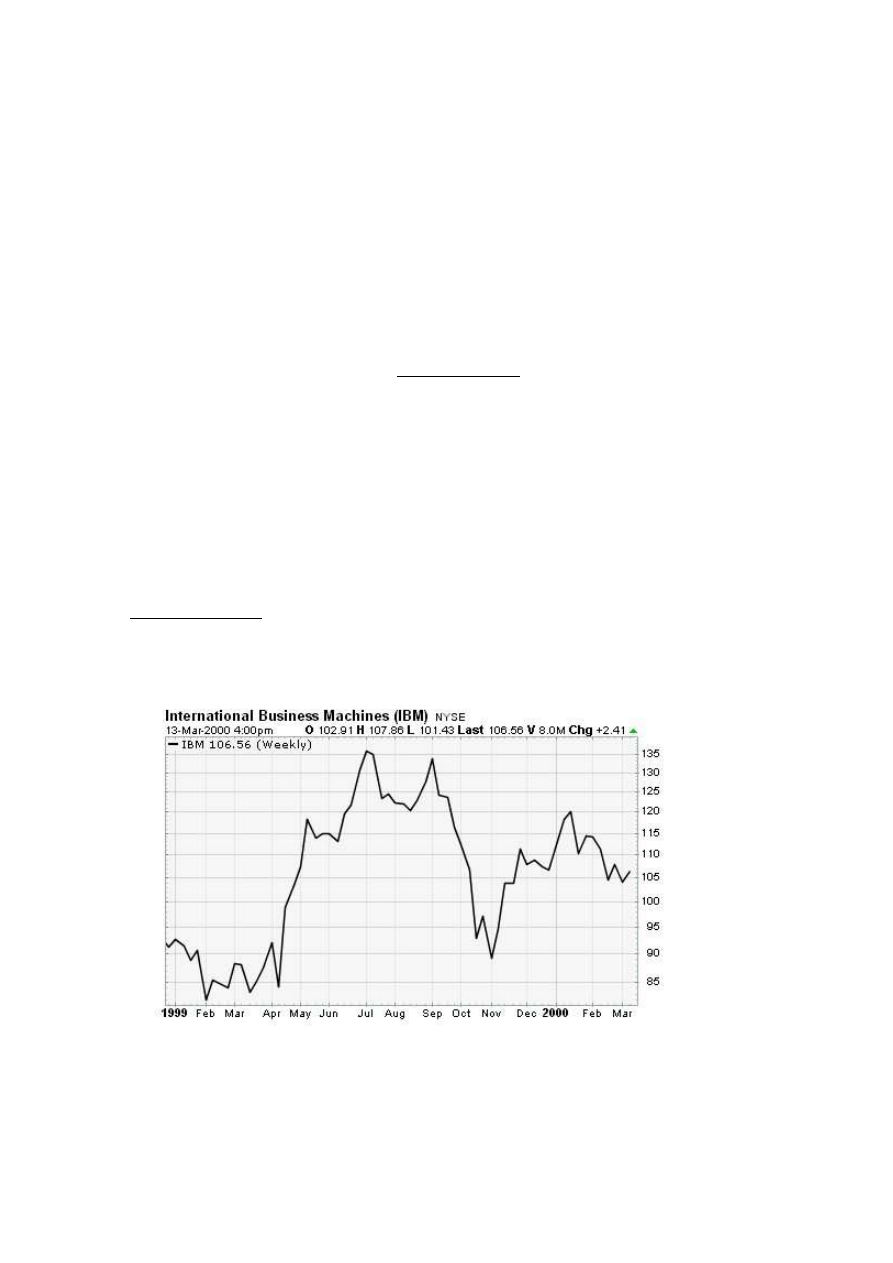

1) Wykresy liniowe

Oparte są jedynie na cenach zamknięcia. Na diagram nanosimy jedynie punkt oznaczający

cenę zamknięcia i z połączenie punktów dla poszczególnych dni otrzymujemy wykres

liniowy. Na osi poziomej jest oznaczony czas, a na osi pionowej cena zamknięcia.

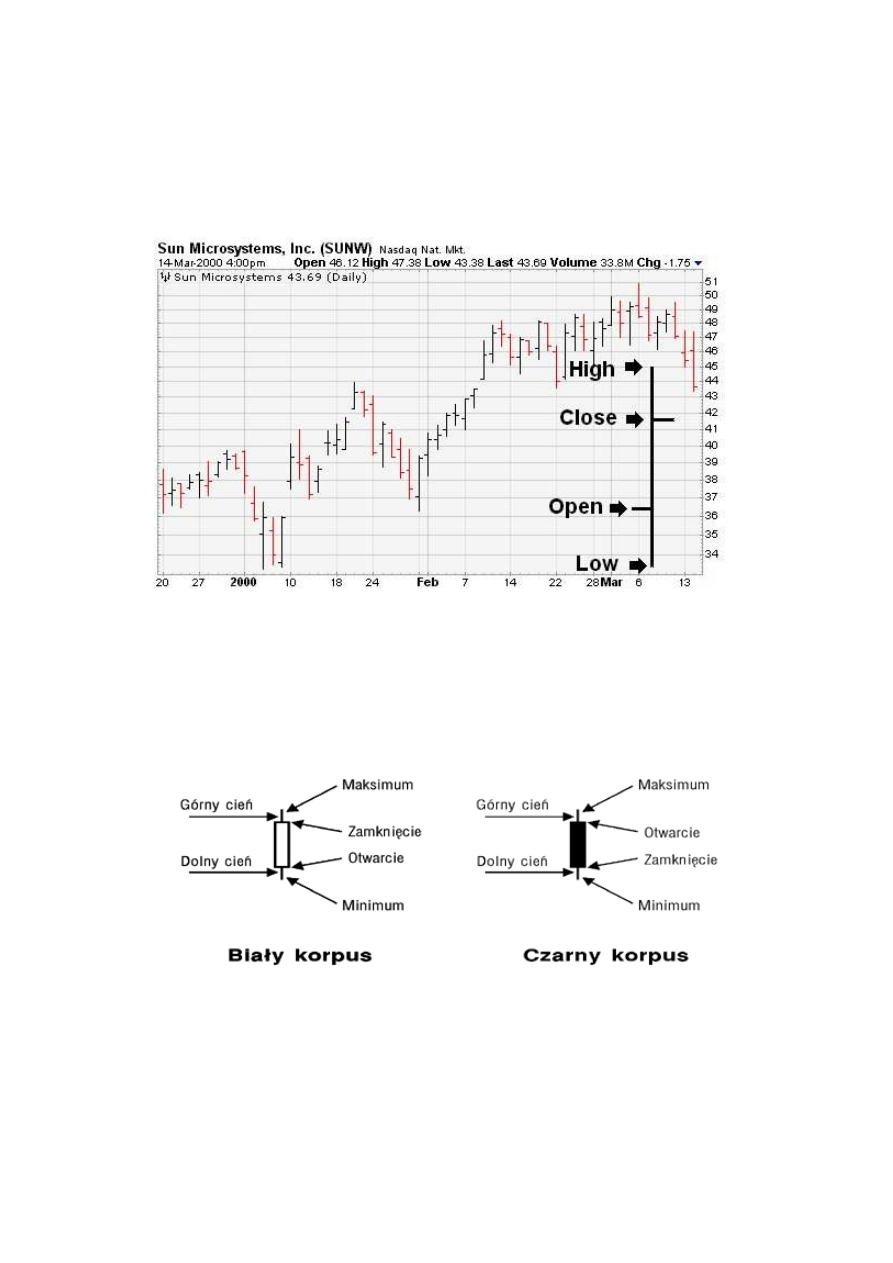

2) Wykresy słupkowe

Wykresy słupkowe są bardzo popularne na rynku amerykańskim. Podobnie jak w

poprzednim przypadku wykres powstaje w układzie współrzędnych uwzględniającym

5

cenę i czas. Zaznaczany na niej słupek, w którym jego wysokość oznacza odległość

pomiędzy ceną maksymalną i minimalną danego dnia. Linia po lewej stronie oznacza

cenę otwarcia, natomiast linia po prawej stronie cenę zamknięcia. Po naniesieniu danych

dla wystarczającej ilości dni powstaje nam wykres słupkowy.

3) Wykresy świecowe

Świeca japońska zaznaczana na wykresie wygląda w następujący sposób: cienka linia po

bokach prostokąta nazywana jest knotem i symbolizuje odległość pomiędzy maksymalną i

minimalną ceną w danym dniu, natomiast prostokąt w środku nazywany jest korpusem.

Mamy korpus biały, jeśli cena zamknięcia jest wyższa od ceny otwarcia, a korpus czarny

jeśli cena zamknięcia jest niższa od ceny otwarcia. Poprzez umieszczenie odpowiedniej

ilości świec w układzie współrzędnych tworzymy wykres świecowy.

6

D. Formacje cenowe odwrócenia trendu- formacje te pojawiają się zazwyczaj w silnym

trendzie spadkowym lub wzrostowym, gdzie musimy zadecydować czy mamy do czynienia z

końcem danego trendu czy będzie on kontynuowany. Na podstawie formacji możemy też

dokonać pomiaru potencjalnego ruchu cen po wyjściu z danej formacji. W naszych

obserwacjach pomocny będzie także wolumen, który powinien kształtować się w określony

sposób przy powstawaniu formacji. Na przykład w przypadku kształtowania się formacji

zapowiadających początek hossy wzrost wolumenu jest kwestią podstawową. Jeśli nie rośne

on w wyraźny sposób podczas odwracania trendu spadkowego, to należy zakwestionować

cała formację.

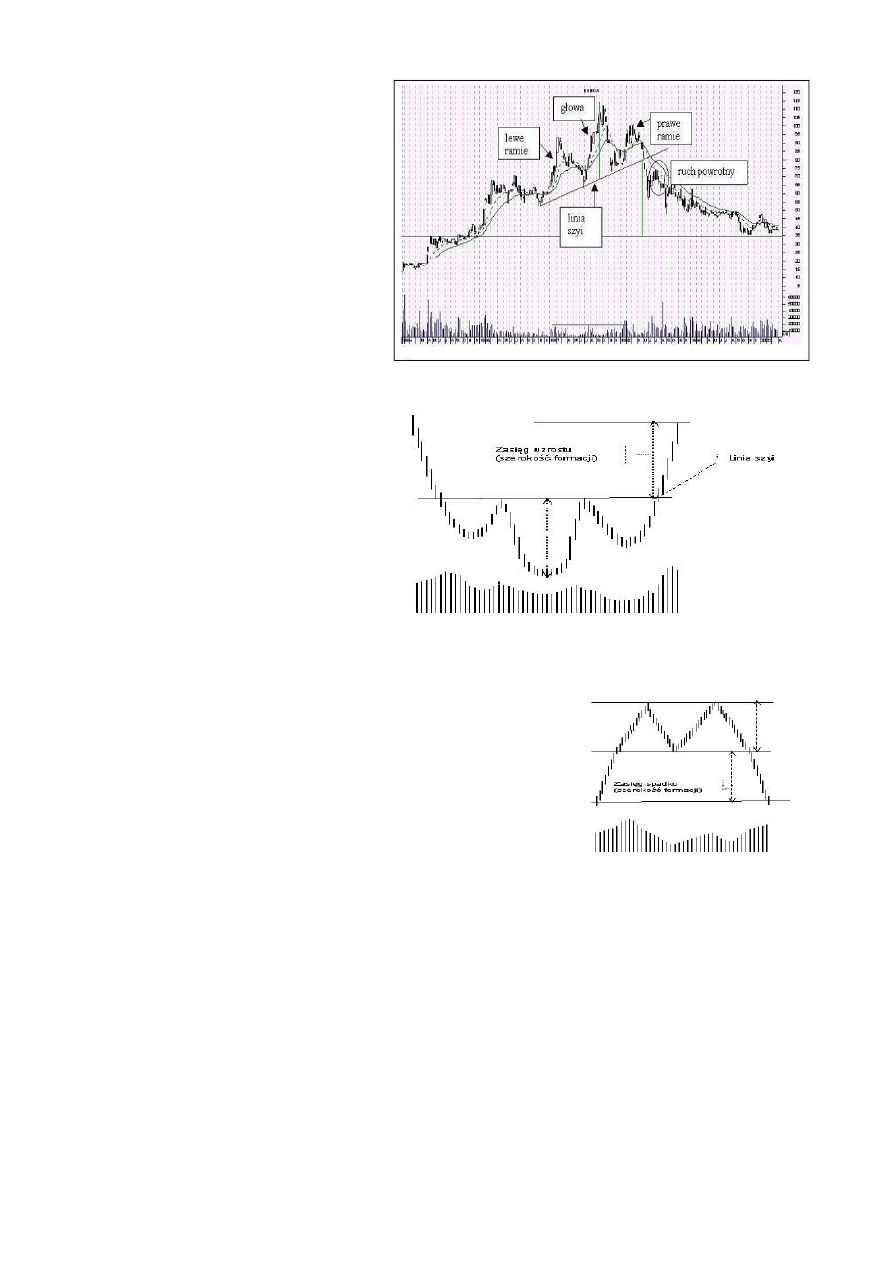

1) Formacja głowy i ramion

Uznaje się ją za jedną z najbardziej wiarygodnych wskazań zmiany trendu. Jest to formacja

odwrócenia trendu, którą tworzą trzy lokalne szczyty, czyli lewe ramię, głowa i prawe ramię.

Szczyt głowy powinien być jednocześnie najwyższym punktem całej formacji. Najwyższe obroty

utrzymują się w trakcie tworzenia lewego ramienia. Ponowny wzrost aktywności obserwowany

jest przy szczycie głowy, przy czym obroty powinny być niższe od towarzyszących lewemu

ramieniu. Przy tworzeniu prawego ramienia wolumen obrotów powinien być najniższy. Ponowny

wzrost aktywności obserwowany jest przy dojściu i przebiciu linii szyi. Potencjalny zasięg

spadku wyznacza wysokość głowy odmierzona w dół od punktu przebicia linii szyi. Formacja

głowy i ramion należy do jednej z bardziej wiarygodnych formacji.

Na wykresie widać obszerną formację głowy i ramion, która stanowiła uwieńczenie trwającej 3

lata tendencji wzrostowej walorów Dębicy. Sygnałem sprzedaży było pokonanie linii szyi na

poziomie 80 zł. W celu określenia zasięgu spadku dokonać należy pomiaru odległości szczytu

głowy od linii szyi, a następnie odłożyć ją od punktu przecięcia linii szyi. Należy pamiętać, że

jest to zwykle minimalny zasięg ruchu cen po wybiciu z formacji. Zachowanie wolumenu na

omawianym przykładzie nie jest typowe, ponieważ wolumen powinien spadać w poszczególnych

szczytach elementów formacji i tak najwyższy występuje zwykle przy kształtowaniu się lewego

7

ramienia

zaś

najniższy

podczas

kształtowania się prawego ramienia (ten

spadek wolumenu jest dla techników

zawsze sygnałem ostrzegawczym), skok

wolumenu następuje zwykle podczas

przerwania linii szyi. Po przełamaniu tej

linii często występuje ruch powrotny -

na wykresie Dębicy był nieznaczny.

Takie odchylenia od modelowej formacji

uczą nas, że trzeba być bardzo

elastycznym

podczas

interpretacji

wykresów i stosowaniu formacji w praktyce!!

2) Odwrócona formacja głowy i

ramion

Jest to formacja odwrócenia trendu, którą

tworzą trzy lokalne dna, czyli lewe ramię,

głowa i prawe ramię. Dno głowy powinno

być jednocześnie najniższym punktem całej

formacji. Najwyższe obroty utrzymują się

przy formowaniu dna lewego ramienia oraz

głowy. Nieznaczny wzrost obrotów ma

miejsce przy punktach stycznych z linią

szyi. Najniższa aktywność notowana jest

przy dnie prawego ramienia i gwałtowanie wzrasta przy dojściu i przebiciu linii szyi. Minimalny

zasięg wzrostu wyznacza wysokość głowy odmierzona od punktu przebicia tej linii.

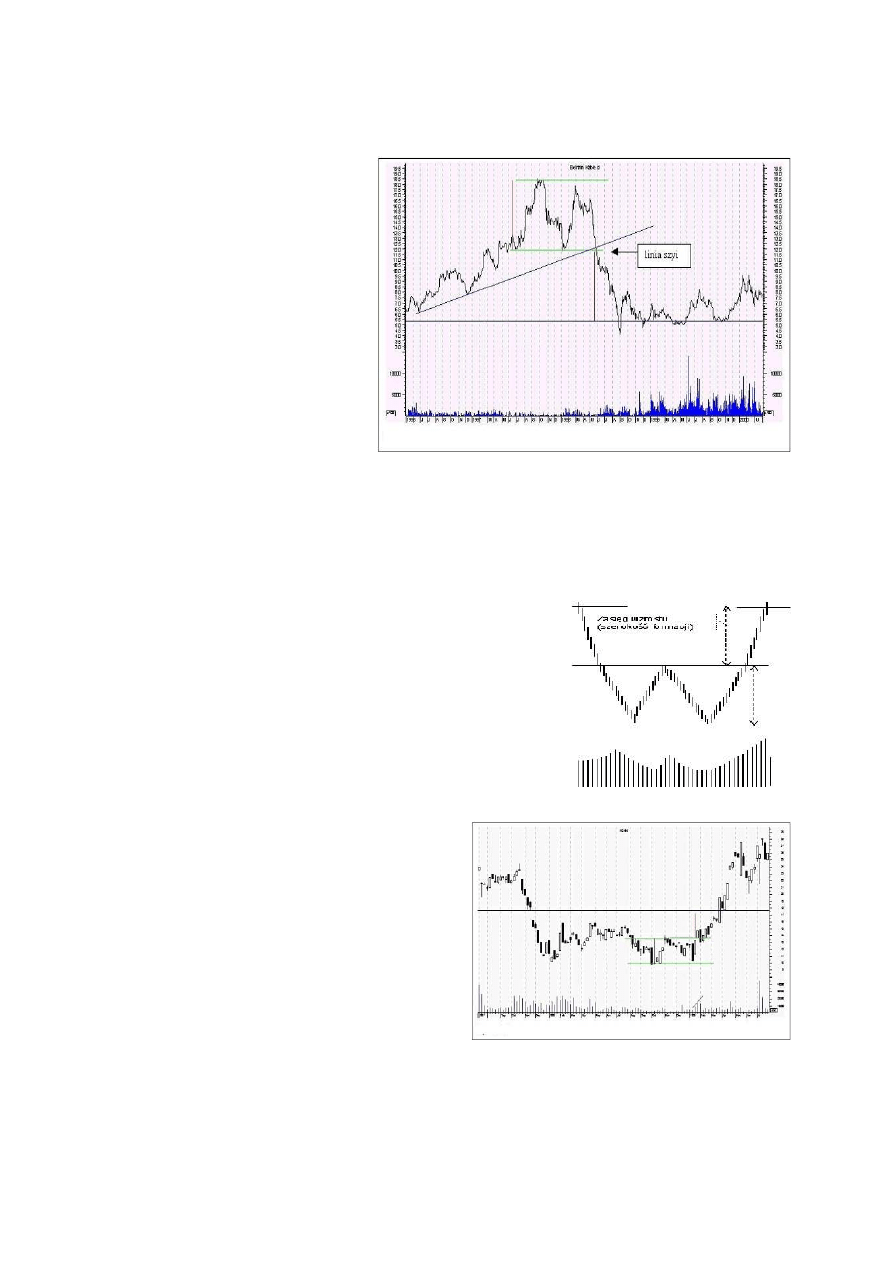

3) Formacja podwójnego szczytu

Formację podwójnego szczytu charakteryzuje kształt litery "M". Jak

sama nazwa wskazuje, tworzy ją układ dwóch szczytów, gdzie

oddzielające je minimum jest jednocześnie punktem wybicia z

formacji. Kształtowaniu dwóch najwyższych szczytów towarzyszy

wzrost obrotów, przy czym obroty na drugim szczycie są zazwyczaj

niższe. Minimum cenowe podkreśla natomiast bardzo wyraźny

spadek aktywności. Kolejny przyrost obrotów może mieć miejsce

przy wybiciu z samej formacji. Zasięg spadku wyznacza odległość pomiędzy linią dwóch

szczytów a najniższym punktem formacji odmierzona od wspomnianego minimum.

Warto zwrócić uwagę na występujący niejednokrotnie po wybiciu w dół ruch powrotny

do linii szyi, nie jest on jednak regułą. Formacje podwójnego szczytu są dla znawców analizy

technicznej niezwykle zyskownymi formacjami, wymagającymi niesamowitej koncentracji

uwagi podczas zbliżania się do poprzednich maksimów cenowych. Od przebicia tych

wierzchołków zależy przecież zachowanie wielu uczestników rynku, z których większość

spodziewa się dalszej hossy. Często ceny na chwilę tylko przebijają szczyt (fałszywe wybicie),

aby powrócić znów niżej!

8

Na Warszawskiej Giełdzie Papierów

Wartościowych można znaleźć wiele

przykładów

formowania

się

podwójnych szczytów, które często

kończą trend wzrostowy na rynku

danego papieru. Na wykresie widać

taką

formację

ukształtowaną

na

akcjach popularnych niegdyś walorów

Elektrim-Kable. Przebicie linii szyi,

jakkolwiek jest ono zawsze pewnym i

bezpiecznym

sygnałem,

wystąpiło

dopiero w połowie ruchu spadkowego.

Pierwszym sygnałem ostrzegawczym

było wyraźne słabnięcie kursu przy

zbliżaniu się do linii oporu, którą

wyznaczał poprzedni szczyt notowań.

Ustawienie linii obrony poniżej lokalnego dna pozwoliło na znacznie wcześniejszą sprzedaż

akcji, aniżeli wynikałoby to z analizowanej formacji. Ruch ten był jednak ryzykowny i

należałoby go na bieżąco monitorować, ustawiając następne z kolei linie obrony.

Podwójne szczyty są często spotykaną formacją nie tylko na Warszawskiej Giełdzie Papierów

Wartościowych, ale również na największych giełdach świata.

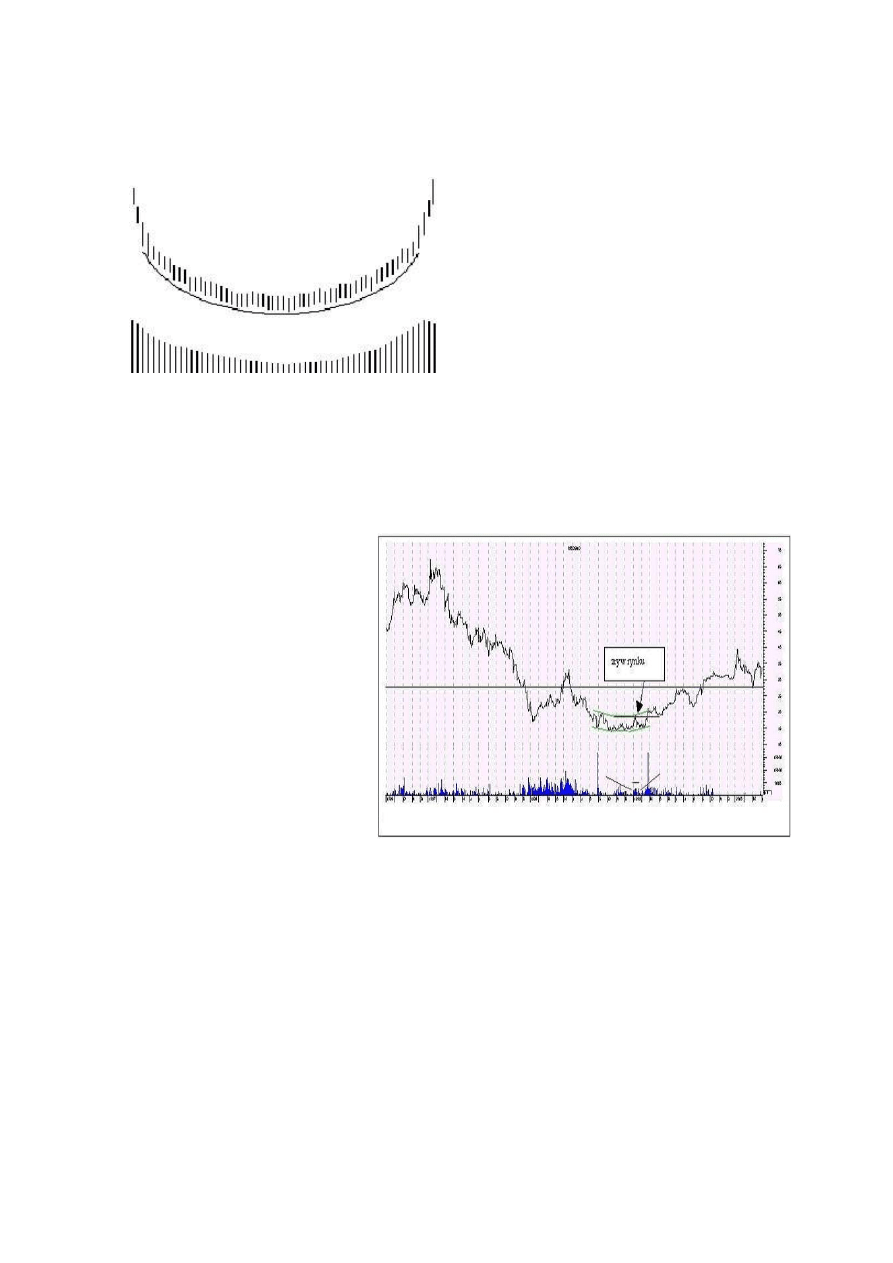

4) Formacja podwójnego dna

Przedstawia charakterystyczny kształt litery "W". Wyznaczają ją

dwa istotne minima oddzielone lokalnym szczytem, który

wyznacza jednocześnie poziom wybicia z formacji.

Oprócz kształtu, charakterystyczne jest również zachowanie

wolumenu, który zazwyczaj jest najwyższy przy tworzeniu

pierwszego dna oraz przy podejściu do szczytu. Na drugim dnie

obroty są natomiast wyraźnie niższe, a ich ponowny wzrost

obserwowany jest przy ostatecznym wybiciu z formacji. Zasięg

wzrostu wyznacza odległość pomiędzy linią dwóch minimów a

najwyższym punktem formacji odmierzona od

wspomnianego szczytu.

Podobnie jak podwójny szczyt, również formacja

podwójnego dna jest bardzo często spotykana na

giełdach, w tym na WGPW. Na wykresie widać

wyraźny wzrost obrotów podczas przebijania linii

szyi na papierach spółki KGHM. Zaznaczono też

minimalny zasięg wzrostu, który pokrywał się z

ustanowionym wcześniej oporem na poziomie

17.60zł. Również przebicie tego oporu dało nowy

impuls do wzrostu, który okazał się niezwykle

imponujący. U początku tego trendu znalazła się

jednak formacja podwójnego dna. Warto również

było uważnie śledzić przebijanie linii oporu, gdyż trend miał prawo zakończyć się na tym właśnie

poziomie.

9

5) Formacja spodka

Jest formacją odwrócenia trendu, którą stanowi często wielomiesięczna konsolidacja

poprzedzona silnym trendem spadkowym. Zamiast trendu bocznego przybiera ona jednak

bardziej zaokrąglony kształt. Jest to wynik łagodnego wytracania impetu spadkowego, po czym

po osiągnięciu nowego minimum w obszarze połowy formacji, następuje wzrost z sukcesywnie

rosnącą dynamiką. Trudnością jaka pojawia się w przypadku formacji spodka jest określenie

poziomu wybicia z samej formacji. Bardzo charakterystyczne są tutaj również zmiany obrotów,

które przybierają identyczny kształt z

wyglądem samej formacji.

Czas kształtowania się spodka jest

może być dość długi, zaś wybicia z

niego

są

najczęściej

gwałtowne.

Formacja

ta

wymaga

ciągłego

śledzenia wykresu i szybkich reakcji.

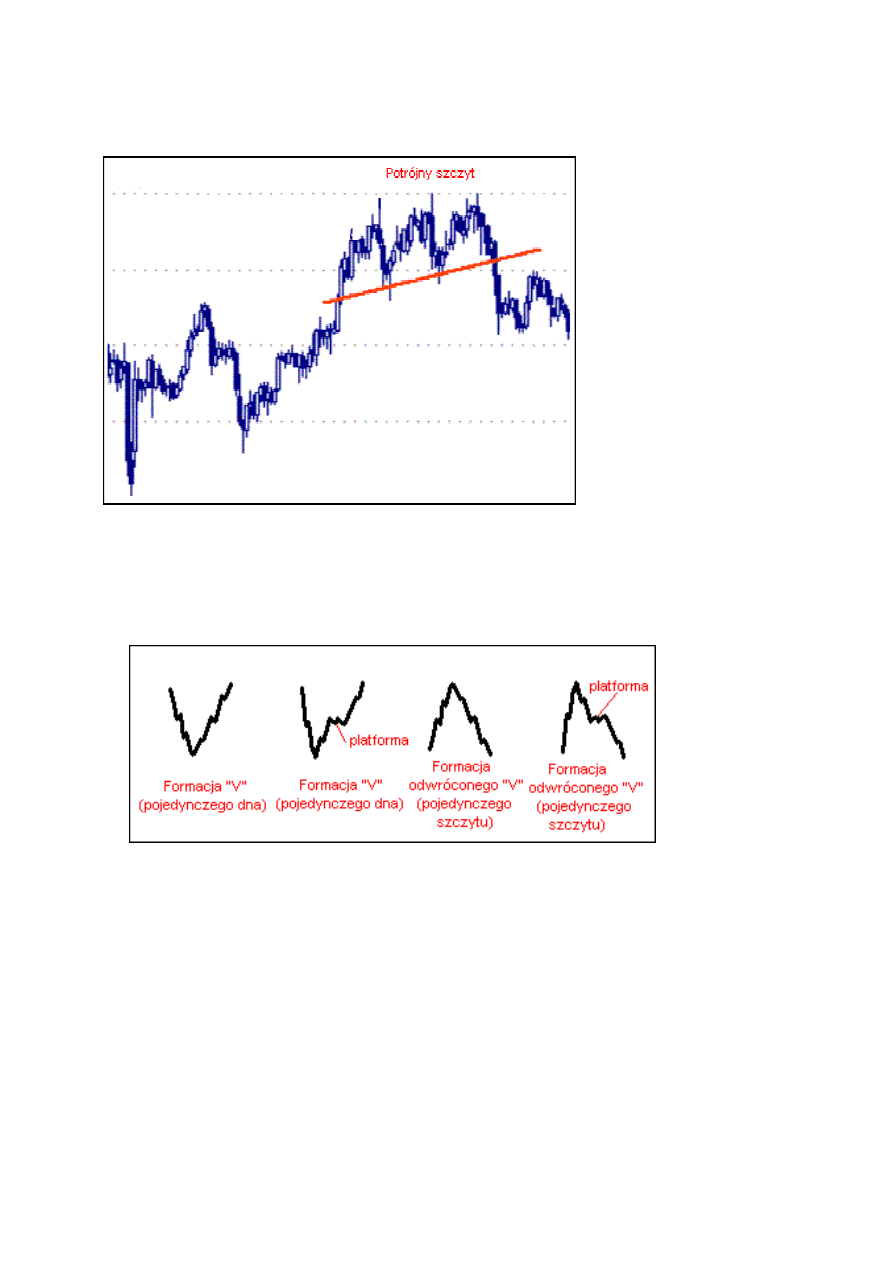

6) Formacja potrójnego szczytu

Formacja ta podobna jest do głowy i ramion z wyjątkiem tego, że wszystkie wierzchołki znajdują

się na tym samym poziomie. Każdej zwyżce powinno towarzyszyć zmniejszenie wolumenu,

Formacja ta jest w pełni ukształtowana, kiedy linia wyznaczana przez dwa punkty odbicia zostaje

przerwana przy zwiększonym wolumenie. Również i tu występuje nieraz ruch powrotny do linii

szyi.

10

7) Formacja potrójnego dna

Formacja ta podobna jest do odwróconej formacji głowy i ramion. Z wyjątkiem tego, że

wszystkie dna znajdują się na tym samym poziomie. Jest to lustrzane odbicie potrójnego szczytu.

8) Formacje V

Formacja pojedynczego dna (V) zaczyna się od nagłej i silnej zniżki do punktu, gdzie dochodzi

do równie gwałtownej zmiany trendu zniżkowego na zwyżkowy. Formacja staje się kompletna,

gdy kurs powróci do poziomu, od którego zaczął silnie spadać. Z reguły spadek, jak i następujący

zaraz po nim wzrost trwają w przybliżeniu podobny odcinek czasu. Formacje V często występują

z tzw. platformą, mającą miejsce w połowie ruchu wzrostowego.

Formacja odwróconego V (pojedynczego szczytu) jest lustrzanym odbiciem poprzedniej formacji

pojedynczego dna

E. Formacje kontynuacji trendu- wskazują, że trend horyzontalny, który pojawił się na

wykresie jest jedynie przerwą w dominującym trendzie głównymi ze następny ruch będzie

11

miał ten sam kierunek, co trend poprzedzający ukształtowanie się formacji. Cecha ta odróżnia

formacje kontynuacji od formacji odwrócenia trendu.

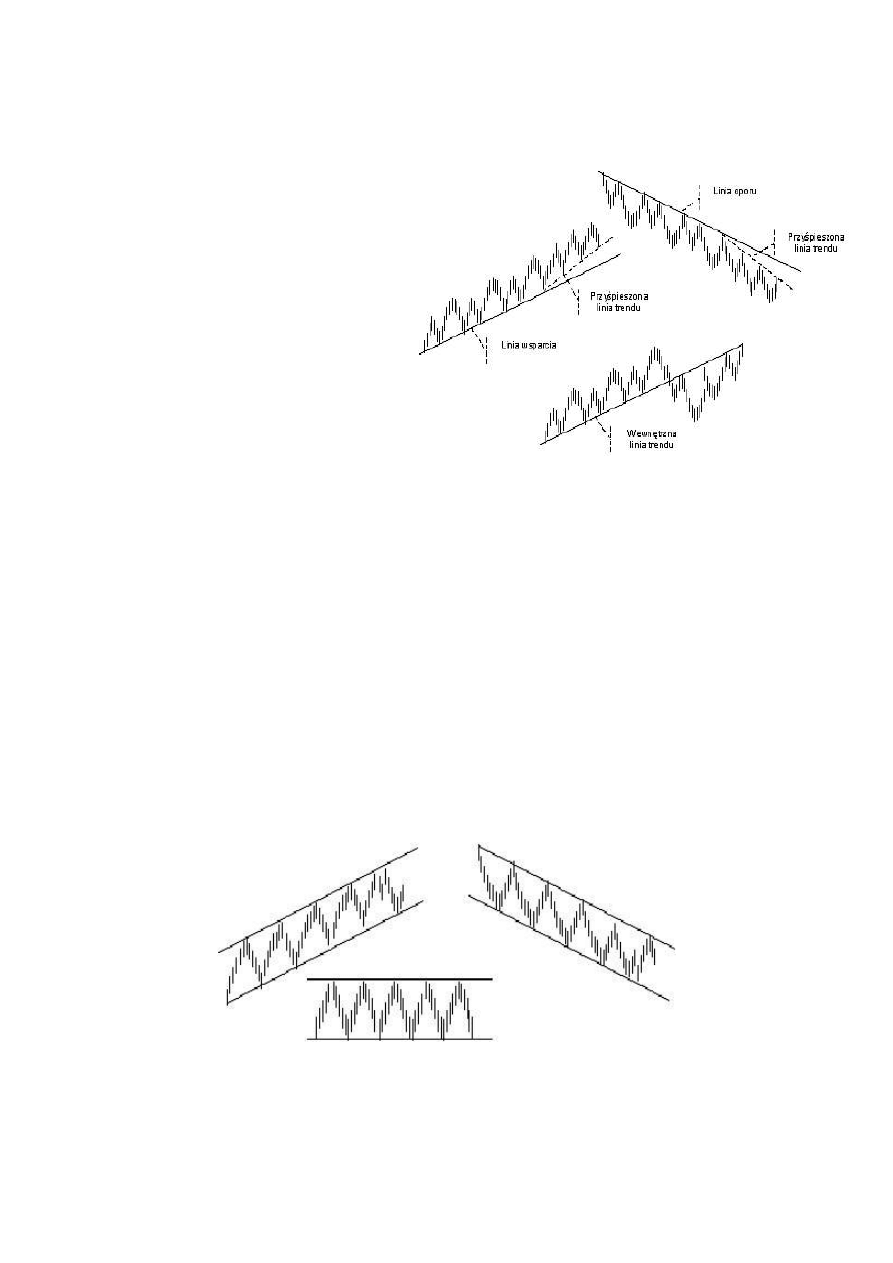

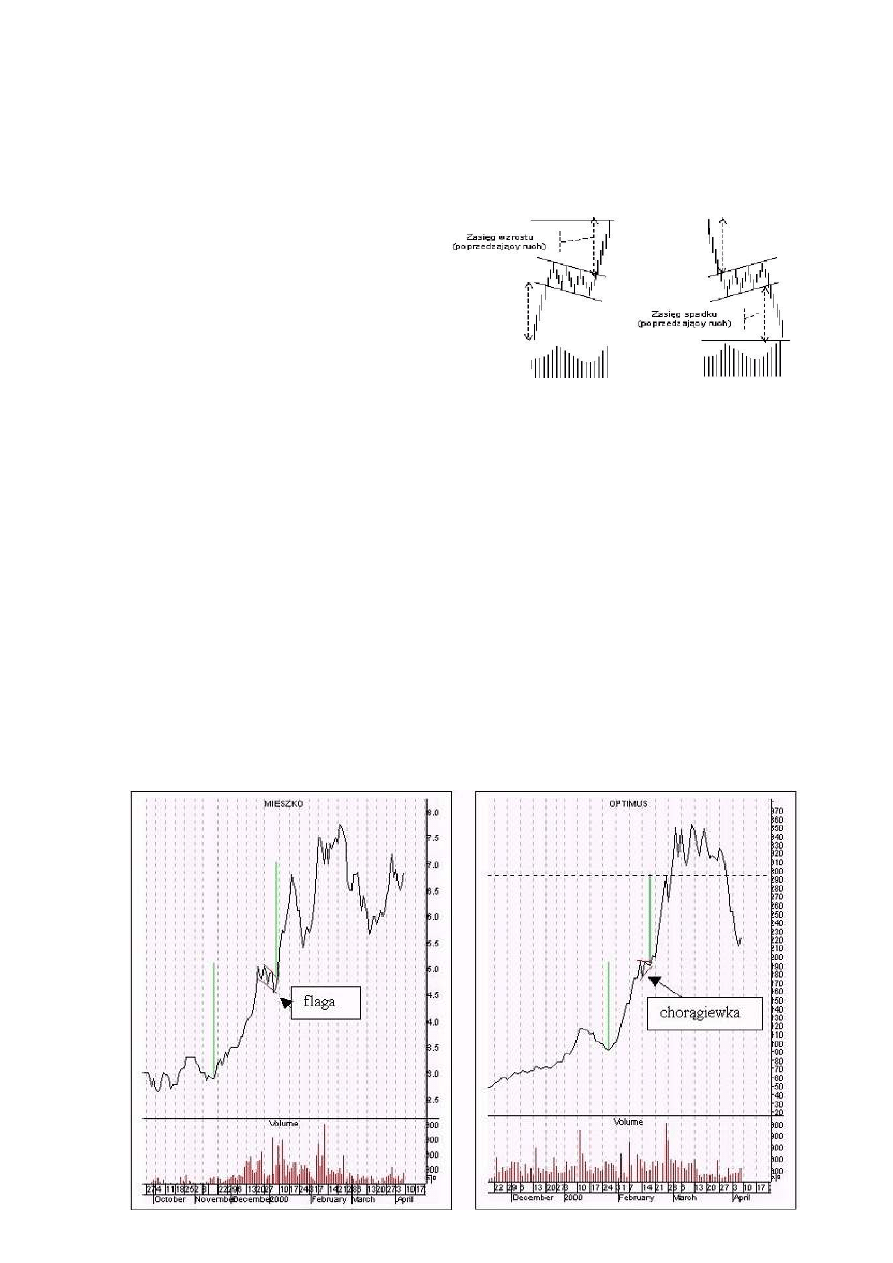

1) Flagi

Okres ich kształtowania jest stosunkowo

krótki, od kilku sesji do trzech, czterech

tygodni. Kształt formacji wyznaczają dwie

równoległe

linie

przyjmujące

nachylenie

przeciwne

do

poprzedzającego

trendu.

Utrzymujący się pierwotnie na wysokim

poziomie wolumen obrotów zazwyczaj maleje

od momentu wejścia w formację. Ponownie

silny wzrost aktywności powinien towarzyszyć wybiciu. Flagi zazwyczaj pojawiają się w

połowie silnych ruchów cenowych, stąd zasięg wzrostu wyznacza wysokość poprzedzającej fali

mierzona od punktu wybicia z formacji.

2) Chorągiewki

Okres ich kształtowania jest stosunkowo krótki, gdyż trwa od kilku sesji do trzech, czterech

tygodni. Kształt formacji wyznaczają dwie zbieżne linie przypominające kształtem formacje

trójkątów równoramiennych. Utrzymujący się pierwotnie na wysokim poziomie wolumen

obrotów zazwyczaj maleje od momentu wejścia w formację. Ponownie silny wzrost aktywności

powinien towarzyszyć wybiciu. Chorągiewki zazwyczaj pojawiają się w połowie silnych ruchów

cenowych, stąd zasięg wzrostu wyznacza wysokość poprzedzającej fali mierzona od punktu

wybicia z formacji.

W obydwu przypadkach, po wybiciu z formacji, można było liczyć na wzrost kursu o co

najmniej tyle samo, co wzrost przed jej ukształtowaniem. Formacje flagi oraz chorągiewki należą

do najpewniejszych na giełdzie i dlatego warto je wykorzystywać!!!

12

3) Prostokąt

Jest bardzo często spotykaną

formacją

na

naszej

giełdzie.

Występuje zazwyczaj w połowie

ruchu, upewniając inwestora co do

słuszności jego kierunku. Po wybiciu

się ceny w górę lub w dół, należy

oczekiwać ruchu co najmniej o

długość występującą przed wejściem

do formacji. Na wykresie kursu akcji

Energomontażu

widać

doskonale

formację prostokąta, która wystąpiła w

połowie trendu wzrostowego. Taktyka

gry

sprowadza

się

do uważnej

obserwacji zachowania się kursu w

pobliżu linii oporu oraz linii wsparcia.

Zwłaszcza przełamanie tej drugiej, w tym przypadku, ostrzegałoby przed zmianą trendu na

spadkowy. Groziłoby to ruchem niwelującym cały poprzedni wzrost. Byłby to klasyczny i pewny

sygnał sprzedaży.

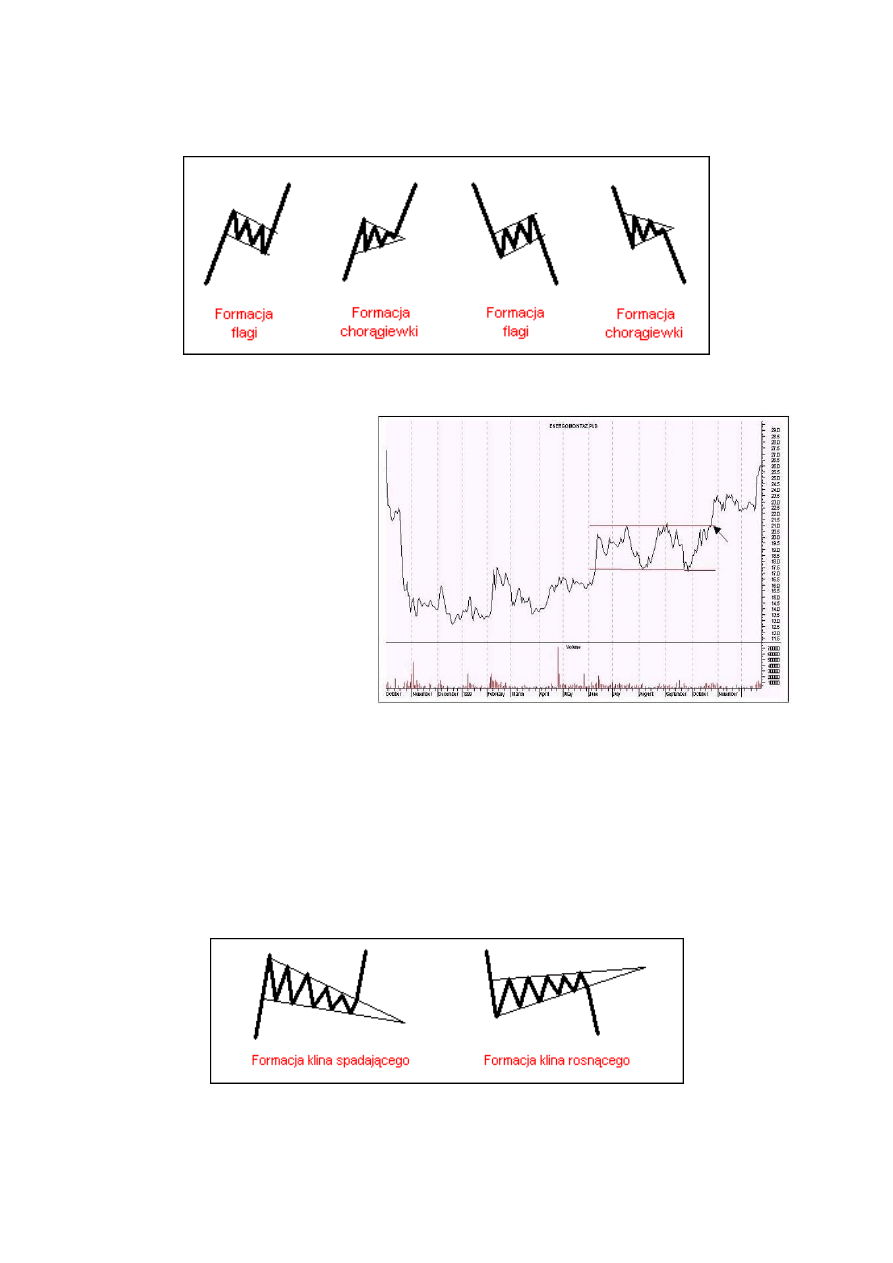

4) Formacja klina

Formacja klina składa się z dwóch linii opadających skosem w kierunku przeciwnym do

istniejącego trendu. Górne ramiona klinów to linie oporu, dolne ramiona to linie wsparcia. W

klinie spadającym zarówno dolne, jak i górne ramię klina posiada zniżkujący charakter, a taki

klin zapowiada kontynuację trendu wzrostowego. W przypadku klina rosnącego jedno i drugie

ramię klina posiada charakter zwyżkujący, a taki klin zapowiada kontynuację trendu zniżkowego.

13

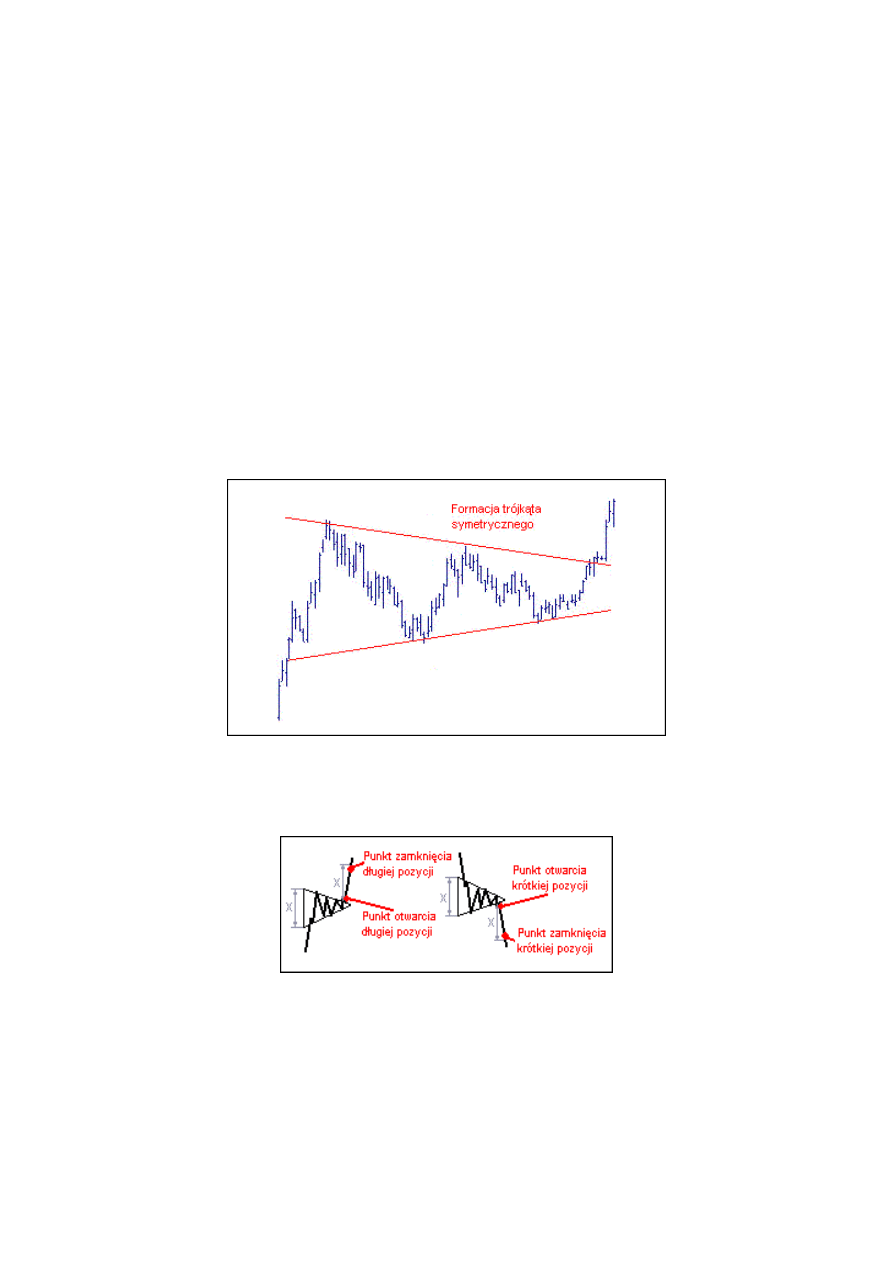

5) Trójkąty

Formacje trójkątów nie są formacjami w pełni jednoznacznymi. Przyjmuje się, że formacje

trójkątów w 60% zapowiadają kontynuowanie dotychczasowego trendu, a w 40% przypadków w

trakcie tworzenia tej formacji trend ulega odwróceniu na przeciwstawny. Z uwagi na te proporcje

najczęściej trójkąty zaliczane są do formacji zapowiadających kontynuowanie trendu.

Biorąc pod uwagę możliwe kształty tych formacji można wyróżnić cztery rodzaje trójkątów:

•

trójkąt symetryczny,

•

trójkąt zwyżkujący,

•

trójkąt zniżkujący,

•

trójkąt odwrócony.

Przy trójkącie symetrycznym, linia górnego ramienia trójkąta jest zniżkująca, natomiast linia

dolnego ramienia trójkąta - zwyżkująca. Punkt spotkania się tych linii sygnalizuje moment, w

którym kurs wybija się z utworzonego trójkąta i pełne ukształtowanie się formacji trójkąta

symetrycznego.

Przykład występowania formacji trójkąta symetrycznego:

Przy wykorzystaniu formacji trójkąta można starać się otwierać pozycje (oczywiście zgodnie z

trendem), wyznaczając punkt otwarcia zaraz po wybiciu się z trójkąta, a punkt zamknięcia

wyznaczając w odległości oddalonej o odległość wysokości formacji:

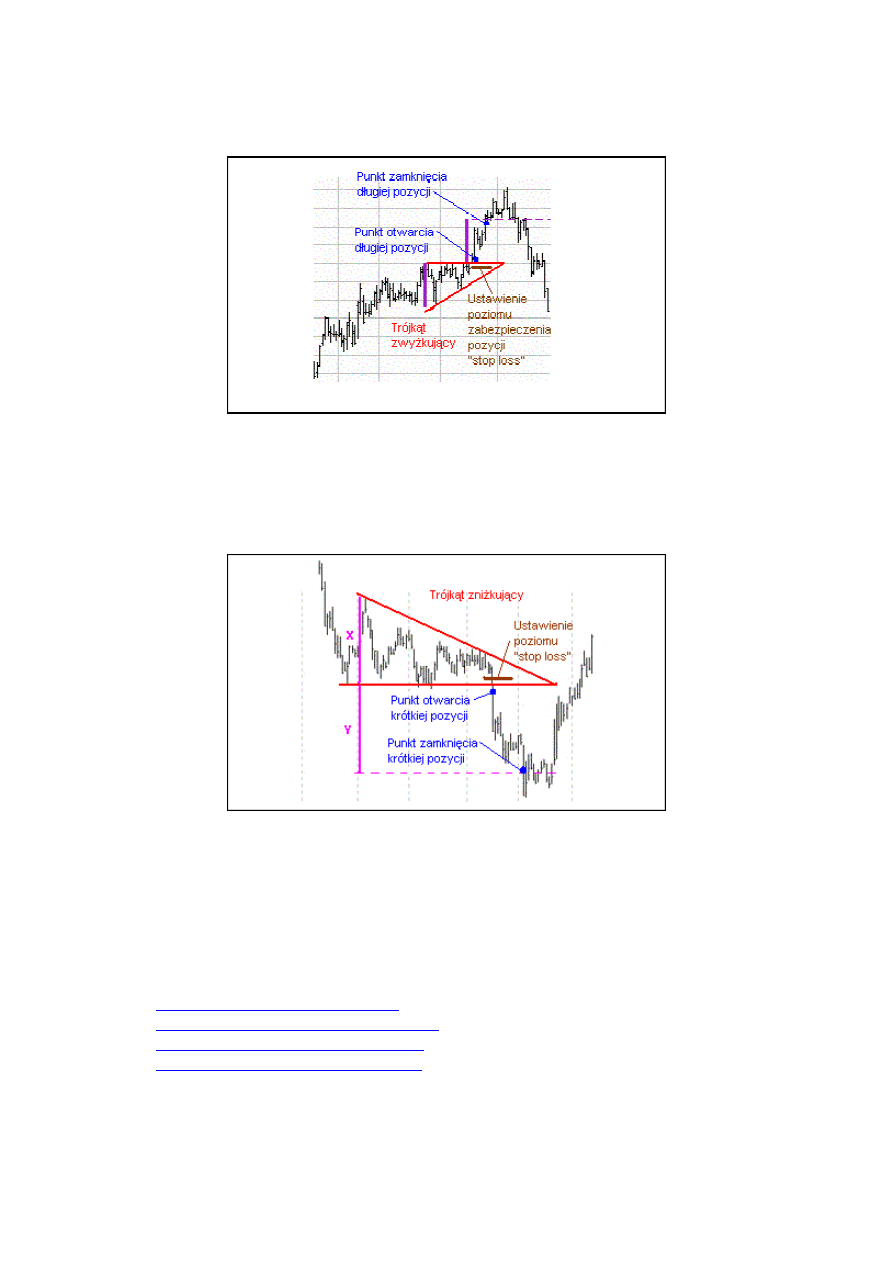

Trójkąt zwyżkujący posiada górne ramie w postaci linii horyzontalnej (linia oporu), natomiast

dolne ramie trójkąta jest linią zwyżkującą (linia wsparcia). Wybicie się kursu ponad linię oporu

krótko przed punktem spotykania się tych linii jest częściej spotykanym finałem kształtowania

się tej formacji. Oznacza to kontynuację trendu zwyżkującego.

Przykład występowania formacji trójkąta zwyżkującego:

14

Trójkąt zniżkujący stanowi odwrotność formacji trójkąta zwyżkującego. Dole ramię trójkąta

zniżkującego jest linią poziomą (linia wsparcia), górne ramie zaś linią zniżkującą (linia oporu).

Wybicie kursu poniżej dolnego ramienia oznacza ukształtowanie się pełnego wzoru formacji

trójkąta zniżkującego i kontynuację trendu spadkowego kursu.

Przykład występowania formacji trójkąta zniżkującego:

Opracowała

Paulina

Bukowińska

Źródła:

1. John Murphy, Analiza techniczna rynków finansowych, WIG-Press, Warszawa 1999

2.

www.bossa.pl/analizy/techniczna/

3.

www.webmedia.pl/bp2000/wig/analiza/

4.

www.gielda.traugutt.net/technical.php

5.

www.bankier.pl/inwestowanie/gielda/

15

Wyszukiwarka

Podobne podstrony:

Na podstawie przeprowadzonej analizy techniczno

Forex - podstawy analizy technicznej, Polskie

podstawowe informacje o analizie technicznej (power point)

Anna Gruszecka Analiza techniczna na GPW podstawą decyzji inwestycyjnych

Forex podstawy analizy technicznej

Forex podstawy analizy technicznej

forex analiza techniczna (e book www zlotemysli pl ) DK3ZOOPY4OOL2LNDIKQIOV6NQ566VKSXSPJLABQ

Gately, Ed Cena i Czas zarys metod analizy technicznej

Japońskie techniki inwestycyjne, Analiza techniczna i fundamentalna, Analiza techniczna i fundamenta

Analiza techniczna gazow i wody lista5

05 Analiza działania podstawowych maszyn i urządzeń

najpopularniejsze systemy inwestycyjne, giełda, Analiza Techniczna

TECHNIKI INWESTYCYJNE-haki, Analiza techniczna i fundamentalna, Borowski

gpw iv analiza techniczna w praktyce

Mechanika techniczna podstawy

więcej podobnych podstron