Robert Stępień

Rachunkowość i Zarządzanie Finansami II rok

Finanse Publiczne ver. 2.2

Szczecin 2009

Strona 19 z 27

IV. Budżet i procedura budżetowa

Budżet to wg Ustawy o finansach publicznych roczny plan dochodów i wydatków oraz przychodów i

rozchodów państwa na okres roku kalendarzowego, określonego w ustawie jako „rok budżetowy”. Budżet

uchwalany jest w formie ustawy.

Rok budżetowy w Polsce pokrywa się z kalendarzowym, tzn. rozpoczyna się 1 stycznia. Jest to najczęściej

stosowane na świecie rozwiązanie.

Zaplanowanie i stworzenie projektu budżetu wymaga precyzyjnego określenia przyszłych dochodów i

wydatków. Jest to proces niezwykle pracochłonny i dlatego od rozpoczęcia pierwszych prac nad budżetem do

zakończenia ostatniego etapu procedury budżetowej – sprawozdania z wykonania budżetu – upływa co najmniej

8 pór roku, czyli 2 lata.

Funkcjonowanie budżetu państwa w Polsce odbywa się według pewnego schematu, zwanego procedurą

budżetową. Składa się ona z czterech zasadniczych etapów:

1. Projektowanie budżetu (do 30 września roku poprzedzającego rok budżetowy),

2. Uchwalanie (do 31 grudnia),

3. Wykonywanie budżetu (od 1 stycznia – 31 grudnia roku budżetowego),

4. Sprawozdanie z wykonania budżetu (do 31 maja roku po zakończeniu roku budżetowego).

I Projektowanie budżetu.

Projekt budżetu jest tworzony przez Radę Ministrów, jednak w praktyce projektowaniem zajmuje się

ministerstwo finansów. Minister finansów koordynuje i nadzoruje prace Rady Ministrów

Prognozowanie dochodów

Pierwsze prace nad projektem budżetu rozpoczynają się na około rok przed uchwaleniem ostatecznej wersji

budżetu przez Sejm. Kluczową osobą na tym etapie jest minister finansów, który koordynuje i nadzoruje prace i

w istocie jest autorem projektu budżetu. Pierwszym krokiem projektowania jest wstępna prognoza dochodów

budżetowych oraz oszacowanie wielkości deficytu, jaki może zostać sfinansowany poprzez zaciągnięcie długu

publicznego. Prognoza ta opiera się na podstawowych wskaźnikach makroekonomicznych:

prognoza wzrostu PKB,

prognozowany poziom inflacji,

podaż pieniądza,

przeciętne wynagrodzenie i emerytura,

dane dotyczące wykonania budżetu w poprzednim roku,

kursy walut,

wysokość stóp procentowych,

podstawowe składniki bilansu płatniczego,

rentowność przedsiębiorstw,

poziom bezrobocia i inne.

Prognozowany poziom dochodów powiększony o zaplanowany (lub wynikający z uwarunkowań

zewnętrznych) deficyt determinuje wysokość wydatków państwa. Poprawne oszacowanie wysokości dochodów

jest podstawą prawidłowej konstrukcji całego budżetu. Jeśli dochody zostaną zaplanowane zbyt optymistycznie,

w trakcie wykonywania budżetu pojawią się trudności ze sfinansowaniem zaplanowanych wydatków. Jeśli

natomiast dochody zostaną oszacowane zbyt ostrożnie, wydatki budżetowe zostaną określone na poziomie

niższym od możliwości. Uważa się, że lepsze jest lekkie niedoszacowanie dochodów. Ostrożność powinna

przejawiać się jednak głównie w unikaniu ryzykownych założeń, a przede wszystkim w zwalczaniu tendencji do

„układania” dochodów pod z góry założony oczekiwany poziom wydatków.

Aby uniknąć dostosowywania wysokości dochodów do wielkości wydatków, dochody są planowane przez

ministra Finansów i przedkładane członkom Rady Ministrów – dysponentom części budżetowych jako

nieprzekraczalny limit wydatków.

Podstawę do zestawienia planu dochodów budżetu państwa tworzą:

1. uzgodnione założenia dotyczące parametrów makroekonomicznych: tempo wzrostu PKB, prognoza

obrotów handlu zagranicznego i bilansu płatniczego, prognoza przyrostu podaży pieniądza,

Robert Stępień

Rachunkowość i Zarządzanie Finansami II rok

Finanse Publiczne ver. 2.2

Szczecin 2009

Strona 20 z 27

wskaźniki wzrostu cen, prognozowane wielkości kursów walut i stóp procentowych, parametry

sytuacji finansowej przedsiębiorstw, prognozowane wielkości zatrudnienia i bezrobocia.

2. założenia dotyczące wysokości stawek podatków i innych dochodów budżetowych oraz inne

założenia o zmianach systemu podatkowego,

3. prognoza wykonania dochodów budżetowych w bieżącym roku, czyli roku poprzedzającym rok,

na który planowane są dochody.

Szczegółowa procedura ustalania wysokości dochodów nie jest uregulowana żadnymi przepisami, jednak w

praktyce najczęściej do szacowania mają zastosowanie modele ekonometryczne, których zmiennymi są

wymienione wcześniej wskaźniki.

Planowanie wydatków

Planowanie wydatków jest procesem równie skomplikowanym, co planowanie dochodów. W wielkim

skrócie polega na przeznaczaniu określonych wcześniej dochodów na realizację poszczególnych celów.

Wśród wydatków szczególną pozycję zajmują tzw. wydatki sztywne, których konieczność realizacji

wynika z przepisów i zaciągniętych przez państwo zobowiązań, np. emerytury i renty, bezpieczeństwo

wewnętrzne, obsługa długu publicznego itp. W ustawie budżetowej na 2008 r. wydatki sztywne stanowią około

75% ogółu wydatków. Jednak trudność polega na wyznaczeniu granicy pomiędzy tym, co jest wydatkiem

koniecznym, a tym, co jest wydatkiem być może potrzebnym, lecz możliwe jest jego uniknięcie. Dlatego w

procesie planowania wydatków ścierają się dwa podejścia: z jednej strony – próba dokonania racjonalnego

szacunku wydatków niezbędnych na poszczególne zadania budżetowe i zbilansowania przydzielanych kwot z

możliwościami budżetu, z drugiej zaś – napór rozmaitych grup nacisku, walczących o zwiększenie środków na

finansowanie promowanych przez te grupy jednostek i zadań.

W Polsce przyjęło się w praktyce stosowanie dwóch metod planowania wydatków:

metoda historyczna, która opiera się na wielkości wydatków na daną dziedzinę w przeszłości;

zalety – prostota szacowania, bezkonfliktowość; wady – nieelastyczność, utrwalanie

niekorzystnych praktyk,

metoda zadaniowa – polega na wyznaczaniu zadań i kalkulowaniu kosztów ich wykonania.

Ponadto podczas planowania określa się cele, które zamierza się osiągnąć w ramach zadania i

metodę określenia stopnia realizacji tego celu. Dzięki temu można rozliczać osoby odpowiedzialne

za realizację zadań, co sprzyja zwiększaniu efektywności wydatkowania środków publicznych

zalety – elastyczność, wady – skomplikowana procedura, niemożność zastosowania do niektórych

wydatków (np. sądownictwa)

Deficyt budżetowy

Jeżeli potrzeby wydatkowe budżetu państwa są wyższe niż prognozowane dochody mamy do czynienia z

deficytem budżetowym. Deficyt budżetu wymaga zaciągnięcia kredytów lub pozyskania środków pieniężnych w

inny sposób, np. poprzez emisję obligacji i powoduje tym samym wzrost poziomu długu publicznego. Wysoki

poziom długu publicznego wymaga ponoszenia kosztów jego obsługi (spłaty zadłużenia i odsetek), zatem przed

podjęciem decyzji o poziomie deficytu budżetowego Minister Finansów musi zbadać jaki poziom deficytu jest w

stanie sfinansować korzystając z rynków kapitałowych bez zbytniego uszczerbku dla gospodarki.

Opracowywanie projektu ustawy budżetowej

W połowie roku Minister Finansów przedstawia Radzie Ministrów założenia projektu budżetu na dany

rok, zawierające prognozy makroekonomiczne, prognozy dochodów państwa oraz wielkość możliwego do

sfinansowania deficytu budżetowego. Określiwszy wielkość wydatków dzieli tę kwotę pomiędzy

poszczególnych dysponentów części budżetowych, wyznaczając tym samym dla każdego z nich

nieprzekraczalny limit wydatków. Dysponentami części budżetowych są ministrowie, wojewodowie, oraz

prezesi i przewodniczący najważniejszych urzędów centralnych i sądów, m.in. prezesi kancelarii Sejmu, Senatu,

Prezydenta RP, KRRiT, TK, SN, NSA, PIP, RPO, NIK. Dysponenci w ramach przydzielonych środków

opracowują plany wydatków swoich części. Jak już wspomniano, wydatki poszczególnych dysponentów nie

mogą przekroczyć limitów wyznaczonych przez Ministra Finansów. Jednak ograniczenie to nie dotyczy

niektórych dysponentów, którzy mogą dowolnie określać poziom swoich wydatków. Takimi uprzywilejowanymi

jednostkami (zwanych czasami potocznie „świętymi krowami budżetu”) są m.in. Kancelarie Sejmu, Senatu i

Prezydenta RP, TK, RPO, SN, NSA, NIK, KRRiT, PIP, Rzecznik Praw Dziecka, IPN, Krajowe Biuro

Wyborcze, Generalny Inspektor Ochrony Danych Osobowych. Planują one swoje wydatki dowolnie, a

Minister Finansów musi włączyć ich plany finansowe do projektu budżetu bez żadnych zmian. Nie oznacza to

Robert Stępień

Rachunkowość i Zarządzanie Finansami II rok

Finanse Publiczne ver. 2.2

Szczecin 2009

Strona 21 z 27

jednak, że jednostki te mogą bez przeszkód dysponować środkami budżetowymi przyznając sobie dowolnie

wysokie kwoty, gdyż plan wydatków tych jednostek może być zmieniony przez Sejm w trakcie debaty nad

budżetem.

Następna faza obejmuje opracowanie szczegółowego planu dochodów i wydatków w formie niezbędnej

dla projektu ustawy budżetowej. Ministrowie-koordynatorzy po konsultacjach z dysponentami części

budżetowych dokonują podziału kwot przewidzianych dla poszczególnych działów. Po podziale środków ich

dysponenci opracowują projekty budżetów swych części i przekazują je właściwym departamentom

Ministerstwa Finansów.

W departamentach analizowane są przedstawione projekty i uzgadniane z poszczególnymi resortami. Po

fazie konsultacji następuje agregacja wszystkich danych dotyczących projektu ustawy. Projekt ustawy

budżetowej zostaje wraz z uzasadnieniem zostaje zatwierdzony w drodze uchwały Rady Ministrów i

najpóźniej 30 września przekazany Marszałkowi Sejmu w celu przedłożenia go Sejmowi. Do projektu ustawy

budżetowej załącza się uzasadnienie ustawy budżetowej zawierające w szczególności:

1) główne cele polityki społecznej i gospodarczej,

2) założenia makroekonomiczne na rok budżetowy i dwa kolejne lata, dotyczące:

a) kształtowania się PKB,

b) państwowego długu publicznego oraz długu Skarbu Państwa,

c) poziomu cen towarów i usług konsumpcyjnych,

d) bilansu płatniczego,

e) obrotów bieżących,

f) poziomu zatrudnienia i bezrobocia,

g) dochodów budżetu państwa,

h) deficytu budżetu państwa,

3) kierunki prywatyzacji majątku Skarbu Państwa,

4) przewidywane wykonanie budżetu państwa za rok poprzedzający rok, którego dotyczy projekt

ustawy budżetowej,

5) omówienie projektowanych:

a) przychodów i rozchodów oraz dochodów i wydatków budżetowych,

b) przychodów i wydatków państwowych funduszy celowych,

c) wykazów zadań objętych programem wsparcia,

6) informacje o przewidywanej na koniec roku budżetowego wysokości długu Skarbu Państwa oraz

aktywów finansowych Skarbu Państwa, będących jednocześnie długiem innych podmiotów sektora

finansów publicznych, wraz z odpowiednimi wartościami odnoszącymi się do kwot zobowiązań z

tytułu poręczeń i gwarancji.

II Uchwalanie

Prace nad budżetem w Parlamencie – zgodnie z Konstytucją – nie mogą trwać dłużej niż 4 miesiące.

Ostateczny termin przekazania projektu ustawy budżetowej do prac w Sejmie upływa 30 września.

Budżet uchwalany jest w formie ustawy, jednak tryb jej uchwalania i charakter samej ustawy różni się od

innych ustaw.

Przede wszystkim ustawa budżetowa to „akt warunek”:

nie narzuca jak inne ustawy norm, jest aktem-warunkiem.

nie ustanawia bezwzględnie obowiązujących dyspozycji lecz jedynie zezwala na dokonywanie

wydatków i pobieranie dochodów, oraz daje zezwolenie na zaciągnięcie długu publicznego,

dochody są prognozami, a wydatki nieprzekraczalnymi limitami

ściśle określony jest czas obowiązywania zapisów ustawy budżetowej.

Ponadto tryb uchwalania różni się od innych ustaw:

inicjatywę ustawodawczą posiada jedynie Rada Ministrów,

czas pracy Parlamentu nad ustawą jest ograniczony,

posłowie i senatorowie nie mogą wprowadzać dowolnych poprawek (ich poprawki nie mogą

zwiększać deficytu budżetowego)

prezydent nie może ustawy budżetowej zawetować, a jedynie skierować ją do Trybunału

Konstytucyjnego.

Tryb uchwalania ustawy budżetowej jest precyzyjnie określony w Konstytucji i ustawie o finansach

publicznych. Akty prawne przewidują szereg odstępstw od normalnego trybu prac nad ustawami. Odstępstwa te

uzasadnione są wymogiem szybkości uchwalania budżetu oraz wymogiem utrzymania równowagi.

Robert Stępień

Rachunkowość i Zarządzanie Finansami II rok

Finanse Publiczne ver. 2.2

Szczecin 2009

Strona 22 z 27

Zabezpieczenia przed opóźnieniem przyjęcia ustawy zawarte są przede wszystkim w terminach zakończenia

poszczególnych etapów prac nad budżetem, przede wszystkim nieprzekraczalny limit 4 miesięcy na prace w

Parlamencie, oraz 7-dniowy termin, w którym prezydent musi ustawę budżetową podpisać (lub skierować do

TK)

Ponadto zgodnie z Art. 100 Ustawy o f.p. ustawa budżetowa nie może zmieniać innych ustaw.

Zabezpieczenia równowagi zawarte w przepisach omówione zostaną później.

III. Wykonywanie budżetu.

Wykonywanie budżetu polega na gromadzeniu dochodów i dokonywaniu wydatków. Wykonywanie

rozpoczyna się zaraz po nowym roku, nawet gdy budżet nie zostanie uchwalony. Podstawą wykonywania może

być wówczas nieuchwalony przez Sejm projekt lub ustawa o prowizorium budżetowym, czyli ustawa

określająca dochody i wydatki budżetu w okresie krótszym niż rok.

Uchwalony budżet nie może być bezpośrednią podstawą wykonywania dochodów i wydatków, gdyż nie jest

dostatecznie szczegółowy. Dlatego dysponenci części są zobowiązani dokonać dezagregacji budżetu poprzez

opracowanie tzw. układu wykonawczego budżetu, tzn. szczegółowego planu dochodów i wydatków danej

części.

Ustawa o F.P. wymaga, aby układ wykonawczy opracowany był w podziale na działy, rozdziały i paragrafy

klasyfikacji dochodów i wydatków. Układ wykonawczy budżetu musi być przedstawiony Ministrowi Finansów

w terminie 21 dni od dnia ogłoszenia ustawy budżetowej. Jednocześnie dysponenci przekazują podległym

jednostkom informacje o ostatecznych kwotach dochodów i wydatków. Jednostki te na tej podstawie

sporządzają swoje plany finansowe celem zapewnienia ich zgodności z ustawą budżetową.

Tryb wykonywania budżetu

Wykonywaniem budżetu państwa kieruje Rada Ministrów. Ogólną kontrolę realizacji dochodów i

wydatków oraz poziomu deficytu sprawuje Minister Finansów. Natomiast dysponenci części budżetowych

sprawują kontrolę i nadzór nad realizacją gospodarki finansowej podległych im jednostek. Ciąży na nich

obowiązek dokonywania nie rzadziej niż raz na kwartał ocen przebiegu realizowania zadań oraz dochodów i

wydatków pod względem:

prawidłowości i terminowości pobierania dochodów,

zgodności wydatków z przeznaczeniem,

prawidłowości wykorzystania środków,

wysokości i terminów przekazywania dotacji,

oraz prawidłowości ich wykorzystania w stosunku do stopnia realizacji zadania.

Obsługę kasową budżetu państwa prowadzi NBP w ramach umowy rachunku bankowego, przy czym:

każdy z bieżących rachunków jednostki budżetowej ma oddzielne subkonta dochodów i

wydatków,

NBP traktuje wszystkie rachunki jednostek budżetowych jak jeden rachunek,

Wszystkie dochody i wydatki budżetu państwa dokonywane są z konta Centralnego Rachunku Bieżącego

Budżetu Państwa (CRBBP).

Podstawową zasadą finansowania jednostek budżetowych jest oderwanie procesu gromadzenia dochodów

od dokonywania wydatków przewidzianych w planach finansowych.

System, w którym wszystkie wpływy trafiają na CRBBP ma szereg zalet:

możliwość sprawowania pełnej kontroli nad przepływem środków pieniężnych

regulowanie ilości środków przekazywanych na pokrycie wydatków

W trakcie wykonywania budżetu może okazać się, że pewne wydatki zostały przeszacowane, inne

niedoszacowane, mogą także pojawić się nieprzewidziane wydatki. Takie sytuacje są nieuniknione i zostały

uwzględnione przez prawo. Przepisy określają zasady postępowania w takich sytuacjach, pozwalając na

uniknięcie długiej i pracochłonnej procedury parlamentarnej dla dokonania zmian w ustawie budżetowej.

Teoretycznie można ten problem rozwiązać zmniejszając stopień szczegółowości budżetu, ale osłabiłoby to

kontrolę parlamentu nad nim. W praktyce zatem zwiększenie elastyczności budżetu osiąga się poprzez:

tworzenie rezerw ogólnych i celowych na wydatki nieprzewidziane lub co do których nie można

było na etapie planowania precyzyjnie określić klasyfikacji,

przyznanie dysponentom prawa do dokonywania ściśle określonych przesunięć w planie

wydatków.

W budżecie państwa tworzy się rezerwę:

Robert Stępień

Rachunkowość i Zarządzanie Finansami II rok

Finanse Publiczne ver. 2.2

Szczecin 2009

Strona 23 z 27

ogólną, nie wyższą niż 0,2% wydatków budżetu,

celowe, nie większe niż 5% wydatków, na wydatki, których szczegółowego podziału nie można

było dokonać, których źródłem finansowania są środki pochodzące z zagranicy, lub gdy inne

ustawy tak stanowią.

Rezerwą ogólną dysponuje Rada Ministrów, ale może upoważniać Prezesa RM i Ministra Finansów do

dysponowania (do wysokości określonych kwot).

Rezerwy są ujęte w osobnych częściach budżetowych. Przed ich uruchomieniem (poniesieniem wydatków)

muszą one zostać przeniesione z części, w której są ujęte do części odpowiedniej dla wydatku, jaki ma być

zrealizowany.

Od 2005 r. pomiędzy poszczególnymi dysponentami, budżetem i CRBBP (NBP) wdrożono Zintegrowany

System Księgowy „Trezor”. System Trezor ma wspomóc państwowe jednostki budżetowe w realizacji nowych

zasad bankowej obsługi budżetu państwa. Jednym z założeń systemu jest to, że na koniec dnia wszystkie środki

budżetowe znajdują się na centralnym rachunku bieżącym budżetu państwa. Oznacza to, że stany rachunków

wszystkich państwowych jednostek budżetowych będą wykazywały na koniec dnia 0 (zero). Wdrożenie

projektowanego systemu TREZOR ma na celu:

ułatwienie procesu tworzenia i realizacji zapotrzebowań państwowych jednostek budżetowych na

środki na wydatki,

usprawnienie zarządzania płynnością budżetu państwa,

bardziej racjonalnego wykorzystania środków budżetowych.

IV. Kontrola wykonania budżetu

Ostatni etap związany z budżetem państwa stanowi złożenie przez Radę Ministrów w ciągu 5 miesięcy od

zakończenia roku budżetowego do Sejmu sprawozdania z wykonania budżetu wraz z informacją o zadłużeniu

państwa.

Sejm ma obowiązek rozpatrzyć sprawozdanie po zapoznaniu się z opinią NIK, oraz podjąć uchwałę o

udzieleniu bądź nieudzieleniu rządowi absolutorium. Fakt udzielenia lub nieudzielania absolutorium nie pociąga

żadnych skutków prawnych. Stanowi jedynie wyraz aprobaty lub dezaprobaty Sejmu dla działań rządu.

Najważniejsze wielkości zapisane w ustawie budżetowej na rok 2010:

prognozowane dochody: 249mld zł

planowane wydatki: 301 mld zł

deficyt budżetowy: nie większy niż 52 mld zł

Robert Stępień

Rachunkowość i Zarządzanie Finansami II rok

Finanse Publiczne ver. 2.2

Szczecin 2009

Strona 24 z 27

V. Deficyt budżetowy i dług publiczny.

Występowanie budżetów zrównoważonych jest współcześnie zjawiskiem wyjątkowym. Na ogół budżety

(zarówno budżet centralny jak i samorządowe) wykazują jakieś saldo – różnicę między dochodami i wydatkami.

Najczęściej wyróżnia się następujące rodzaje sald:

sektora finansów publicznych i poszczególnych jego segmentów,

pierwotne i majątkowe,

ogólne i krajowe,

realne i nominalne,

memoriałowe i kasowe.

Pierwszy z wymienionych podziałów sald nie wymaga komentarza – pierwsze z nich obejmuje saldo całego

sektora finansów publicznych, drugie natomiast obejmuje salda np. budżetów samorządowych, funduszy

celowych itd.

Saldo pierwotne to różnica między dochodami a wydatkami pomniejszonymi o koszty obsługi długu

publicznego. Pozwala na ocenę jak kształtowałby się budżet państwa gdyby nie zachodziła konieczność obsługi

długu. Wystąpienie deficytu pierwotnego oznacza powiększenie się długu publicznego w wyniku wykonania

budżetu, natomiast nadwyżka salda pierwotnego oznacza zbliżanie się do zrównoważenia budżetu.

Saldo majątkowe stanowi różnicę między dochodami budżetowymi, pomniejszonymi o dochody uzyskane

ze sprzedaży majątku publicznego i o pożyczki zaciągane na cele inwestycyjne a wydatkami bieżącymi budżetu.

Podział na saldo ogólne i krajowe wynika z uwzględnienia obciążeń państwa z tytułu spłaty odsetek

zagranicznym wierzycielom. Saldo ogólne uwzględnia wszystkie obciążenia budżetowe wynikające ze spłaty

zaciągniętych kredytów. Saldo krajowe jest natomiast różnicą między saldem ogólnym a saldem rozliczeń z

zagranicą. Podział ten ma znaczenie w sytuacji deficytu budżetowego, gdyż informuje w jaki sposób rozliczenia

zagraniczne wpływają na ogólne saldo budżetu.

Podział na saldo nominalne i realne związany jest z występowaniem zjawisk inflacyjnych w gospodarce.

Saldo nominalne nie uwzględnia inflacji. Saldo realne natomiast oblicza się poprzez zastosowanie deflatorów,

pokazujących zmiany cen w dochodach i wydatkach budżetowych.

Saldo kasowe jest różnicą między strumieniem dochodów i wydatków publicznych w danym roku

budżetowym.

Saldo memoriałowe jest natomiast wynikiem budżetu, w którym uwzględnia się wszystkie należności,

wpłacone bądź nie, oraz wszystkie zobowiązania, a nie tylko dokonane wypłaty.

Nadwyżka budżetowa jest zjawiskiem rzadkim; najczęściej mamy do czynienia z deficytem. Rozróżnia się

trzy rodzaje deficytu:

rzeczywisty,

strukturalny,

cykliczny.

Deficyt rzeczywisty jest faktyczną różnicą między dochodami i wydatkami w danym roku budżetowym,

czyli wielkością zapisaną w ustawie budżetowej lub wynikającą z realizacji budżetu.

Deficyt strukturalny jest natomiast kategorią hipotetyczną, zakładającą wielkość ujemnego salda budżetu

przy pełnym wykorzystaniu zdolności wytwórczych gospodarki.

Deficyt cykliczny związany jest z wahaniami cyklu koniunkturalnego. Pojawia się w okresie pogorszenia

koniunktury i znika w czasie okresu szybkiego wzrostu gospodarki.

Źródłem powstawania deficytu mogą być:

nadmierne wydatki,

zbyt niskie podatki, zbyt mała baza podatkowa lub słaba ściągalność podatków,

istnienie silnych grup roszczeniowych i związane z tym nadmierne rozbudowanie socjalnych

funkcji państwa.

Deficyt finansowany jest w Polsce poprzez:

emitowanie skarbowych papierów wartościowych (obligacji i bonów skarbowych)

korzystanie z kredytów banków komercyjnych,

korzystanie z kredytów międzynarodowych instytucji finansowych,

przychody z prywatyzacji.

Robert Stępień

Rachunkowość i Zarządzanie Finansami II rok

Finanse Publiczne ver. 2.2

Szczecin 2009

Strona 25 z 27

W celu finansowania deficytu nie wolno zaciągać kredytów w banku centralnym – jest to niezwykle

kusząca metoda finansowania deficytu, a przy tym jest stosunkowo łatwa technicznie do zastosowania, jednak

prowadzi wprost do wzrostu inflacji.

Dług publiczny jest to zgodnie z ustawą o finansach publicznych finansowe zobowiązanie władz

publicznych (państwowych i samorządowych) z tytułu zaciągniętych pożyczek.

Bezpośrednim powodem powstawania i/lub powiększania się długu publicznego są:

zaciągnięcie bezpośrednich pożyczek i kredytów przez państwo w krajowych i zagranicznych

bankach komercyjnych, związkach banków, instytucjach finansowych (np. MFW) lub też od

rządów innych państw. Dług powstaje również w wyniku przyjęcia przez państwo depozytów

różnych podmiotów,

emisja papierów wartościowych (obligacji, bonów skarbowych)

nieuregulowanie wymagalnych zobowiązań przez jednostki sektora publicznego.

Głównym narzędziem finansowania deficytu i zaciągania długu publicznego jest emisja skarbowych

papierów wartościowych – stanowią one ponad 90% zadłużenia Polski. Papiery wartościowe mogą być

emitowane zarówno na krajowym rynku finansowym (np. poprzez Giełdę Papierów Wartościowych w

Warszawie) jak i na rynkach zagranicznych (giełdy w Londynie i Nowym Jorku). Nabywcami obligacji mogą

być podmioty krajowe jak i zagraniczne, przy czym nic nie stoi na przeszkodzie, by na GPW w Warszawie

nabywcami emitowanych przez państwo polskie papierów były podmioty zagraniczne. W zależności od

pochodzenia ich nabywców możemy wyróżnić:

wewnętrzny (krajowy) dług publiczny,

zewnętrzny (zagraniczny) dług publiczny.

Kwestia ta jest istotna dla gospodarki, gdyż zaciąganie długu publicznego na rynku krajowym (czyli np.

finansowanie deficytu budżetowego) powoduje zmniejszenie siły nabywczej podmiotów krajowych – państwo w

zamian za papiery wartościowe „wysysa” część ich zasobów pieniężnych. Może to spowodować zmniejszenie

inwestycji w przedsiębiorstwach oraz spadek konsumpcji gospodarstw domowych i w konsekwencji spowolnić

wzrost gospodarczy. Ponadto konieczność sfinansowania deficytu budżetowego i związany z tym efekt

wysysania środków pieniężnych powoduje wzrost realnych stóp procentowych. Zwiększony popyt na pieniądz

ze strony państwa powoduje zgodnie z prawem popytu i podaży wzrost kosztu kapitału, czyli oprocentowania

kredytów. Banki komercyjne wolą bowiem lokować swoje aktywa w stosunkowo bezpiecznych skarbowych

papierach wartościowych, rezygnując z udzielania obarczonych ryzykiem kredytów przedsiębiorstwom.

Zjawisko ograniczania możliwości nabywczych i inwestycyjnych w sektorze prywatnym spowodowany przez

zwiększony popyt na pieniądz ze strony sektora publicznego określamy „efektem wypychania”.

Zaciąganie długu publicznego na zagranicznych rynkach finansowych może być realizowane na dwa

sposoby: bezpośrednio, czyli przez pożyczanie pieniędzy od podmiotów zagranicznych, np. poprzez kredyty

zagraniczne czy emisję obligacji na rynkach zagranicznych, jak również pośrednio poprzez umożliwienie zakupu

skarbowych papierów wartościowych emitowanych na krajowym rynku finansowym przez podmioty

zagraniczne. Finansowanie długu publicznego przez podmioty zagraniczne nie powoduje zmniejszenia siły

nabywczej podmiotów krajowych, gdyż to podmioty zagraniczne udostępniają nam kapitał, zatem powoduje to

w efekcie wzrost zasobów pieniądza na rynku krajowym i może stanowić istotny bodziec dla rozwoju i wzrostu

gospodarczego. Jednak napływ kapitału zagranicznego oznacza konieczność wymiany walut na złotówki –

inwestorzy zagraniczni nabywając obligacje w Polsce muszą wymienić swoje dewizy na złotówki, podobnie

państwo polskie które wyemitowało w Nowym Jorku obligacje musi pozyskane w ten sposób dolary na krajową

walutę. Kurs walutowy w Polsce jest obecnie kursem płynnym, co oznacza, że wartość złotego wobec innych

walut wyznaczana jest przez mechanizm rynkowy (grę popytu i podaży), zatem duży popyt na złotego ze strony

podmiotów zagranicznych i związana z tym duża podaż waluty zagranicznej powoduje aprecjację (wzrost

wartości) waluty krajowej i spadek kursu walut zagranicznych.

Zbyt wysoki kurs złotego powoduje spadek eksportu i wzrost importu, gdyż towary krajowe stają się

nieatrakcyjne cenowo dla odbiorców zagranicznych, a towary zagraniczne stają się tańsze dla Polaków.

Powoduje to naciski ze strony rządu na bank centralny, aby ten uruchomił mechanizmy stabilizujące kurs (a więc

oznacza to odejście od polityki kursu płynnego). NBP zgodnie z prawem może wpływać na kurs poprzez m.in.

interwencje na rynku walutowym, skupując walutę obcą w przypadku spadku jej kursu, lub sprzedając ją w

przypadku wzrostu kursu wykorzystując w tym celu swoje rezerwy walutowe. Jednak NBP zakłada możliwość

interwencji na rynku walutowym tylko w sytuacji poważnego zagrożenia stabilności kursu. Ponadto jak

Robert Stępień

Rachunkowość i Zarządzanie Finansami II rok

Finanse Publiczne ver. 2.2

Szczecin 2009

Strona 26 z 27

wskazują doświadczenia innych banków centralnych interwencje banku centralnego na rynku walutowym są

mało skuteczne a przy tym kosztowne, stąd interwencje te są podejmowane bardzo rzadko.

1

Innym zagrożeniem płynącym z wysokiego poziomu zadłużenia zagranicznego jest ryzyko kursowe. Jest

ono związane z niebezpieczeństwem wzrostu kursu walut zagranicznych, co znacznie zwiększa koszty obsługi

długu publicznego.

Z drugiej jednak strony, w momencie spłaty zadłużenia zagranicznego rząd musi zakupić walutę obcą na

krajowym rynku, co spowoduje wzrost popytu na nią i w konsekwencji za sprawą mechanizmów rynkowych

wzrost jej kursu, co doprowadzić może do kryzysu walutowego.

Generalnie, wyróżnia się najczęściej cztery negatywne skutki występowania deficytu budżetowego:

wywoływanie procesów inflacyjnych poprzez wzrost podaży pieniądza,

występowanie efektu wypychania,

negatywny wpływ na saldo obrotów bieżących, wywołane napływem tzw. kapitału spekulacyjnego,

groźba wpadnięcia w tzw. pułapkę zadłużeniową w wyniku coraz większego zadłużania się

państwa i rosnącego w związku z tym kosztu obsługi długu publicznego.

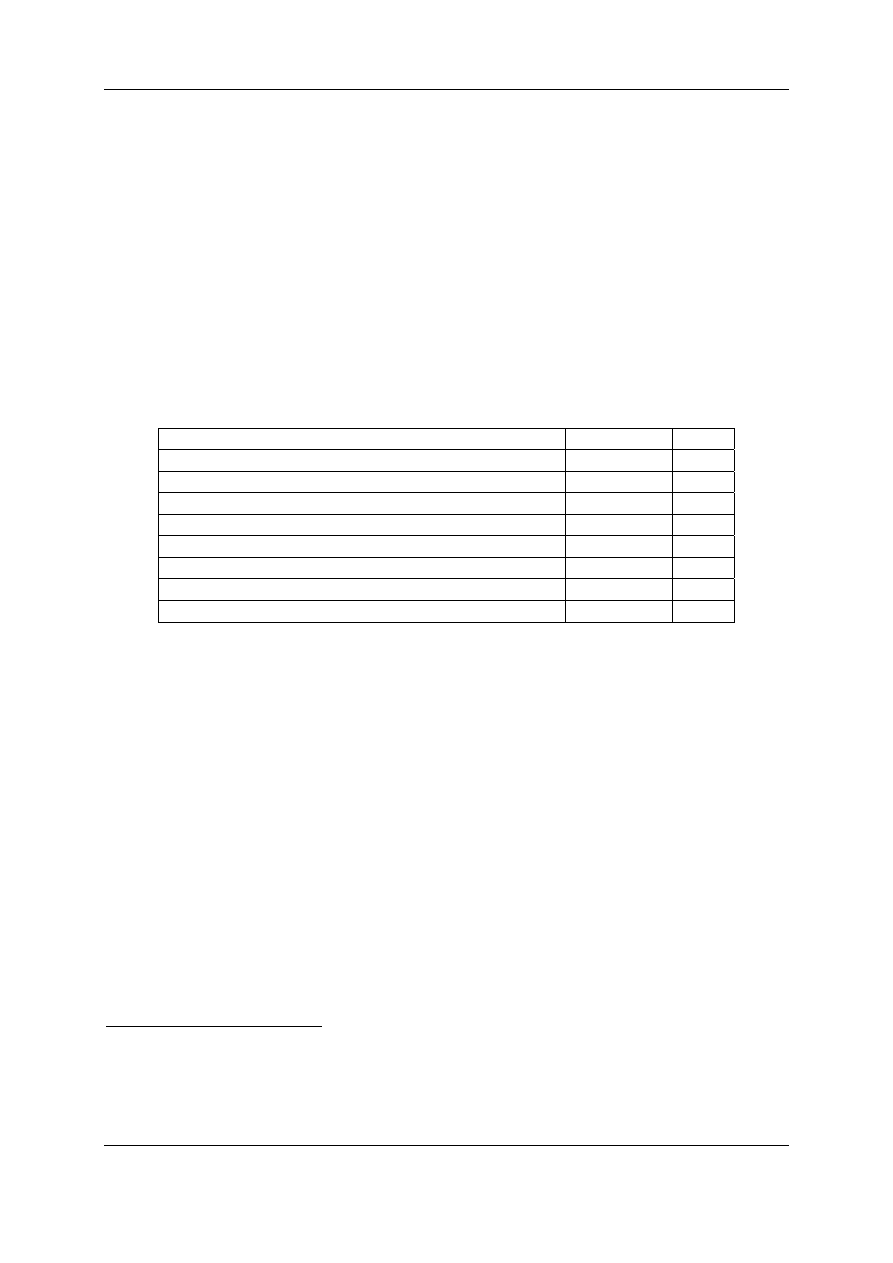

Zadłużenie sektora finansów publicznych (VI 2009) wg kryterium rezydenta (mln zł)

Zadłużenie sektora finansów publicznych

635 613,9

100,0%

Zadłużenie krajowe

412 889,3

65,0%

1. Dług z tytułu PW

388 466,4 61,1%

2. Dług z tytułu pożyczek i kredytów

20 261,8

3,2%

3. Pozostały dług sektora finansów publicznych

4 161,1

0,7%

Zadłużenie zagraniczne

222 724,7

35,0%

1. Dług z tytułu PW

186 554,9 29,4%

2. Dług z tytułu pożyczek i kredytów

36 079,6

5,7%

3. Pozostały dług sektora finansów publicznych

90,1

0,0%

Źródło: Ministerstwo Finansów (PW – Skarbowe Papiery Wartościowe)

Granice zadłużenia państwa określone zostały w Konstytucji, która zabrania organom władzy działania,

które dopuszcza wzrost długu publicznego powyżej 3/5 PKB. Ponadto ustawa o finansach publicznych z 2009

roku w Art. 86. zawiera przepisy tak zwanych procedur ostrożnościowych i sanacyjnych mających na celu

ograniczenie poziomu zadłużenia państwa:

W przypadku, gdy relacja kwoty państwowego długu publicznego do produktu krajowego brutto:

1) jest większa od 50 %, a nie większa od 55 %, to na kolejny rok Rada Ministrów uchwala projekt ustawy

budżetowej, w którym relacja deficytu budżetu państwa do dochodów budżetu państwa nie może być

wyższa niż relacja deficytu budżetu państwa do dochodów budżetu państwa z roku bieżącego;

2) jest większa od 55 %, a mniejsza od 60 %, to:

a) na kolejny rok Rada Ministrów uchwala projekt ustawy budżetowej, w którym:

nie przewiduje się deficytu budżetu państwa lub przyjmuje się poziom różnicy dochodów i

wydatków budżetu państwa, zapewniający, że relacja długu Skarbu Państwa do produktu

krajowego brutto przewidywana na koniec roku budżetowego, którego dotyczy projekt ustawy,

obniży się,

nie przewiduje się wzrostu wynagrodzeń pracowników państwowej sfery budżetowej,

1

najsłynniejszym przykładem nieudanej interwencji na rynku walutowym jest próba obrony kursu funta szterlinga przez

Bank Of England w 1992 r. Słynny obecnie finansista George Soros „grał” na zniżkę funta, wiedząc że angielski bank

centralny będzie za wszelką cenę bronił kursu – Wielka Brytania planowała przystąpić do europejskiej unii walutowej i w

ramach ERM II była zmuszona utrzymać kurs na określonym poziomie. Interwencja angielskiego banku centralnego nie

powiodła się – Soros zarobił około 1 mld $, a Bank Of England poddał się i zaniechał interwencji. Był to jeden z głównych

powodów dla którego Wielka Brytania zachowała swoją walutę.

Robert Stępień

Rachunkowość i Zarządzanie Finansami II rok

Finanse Publiczne ver. 2.2

Szczecin 2009

Strona 27 z 27

waloryzacja rent i emerytur nie może przekroczyć poziomu odpowiadającego wzrostowi cen

towarów i usług konsumpcyjnych, ogłoszonego przez Główny Urząd Statystyczny za

poprzedni rok budżetowy,

wprowadza się zakaz udzielania pożyczek i kredytów z budżetu państwa z wyjątkiem rat

kredytów i pożyczek udzielonych w latach poprzednich,

nie przewiduje się wzrostu wydatków w jednostkach, tzw. świętych krowach budżetu, czyli

m.in. TK, NSA, KRRiTV, SN,PIP, kancelarie sejmu, senatu i prezydenta, NIK, na poziomie

wyższym niż w administracji rządowej,

b) Rada Ministrów dokonuje przeglądu wydatków budżetu państwa finansowanych środkami

pochodzącymi z kredytów zagranicznych oraz przeglądu programów wieloletnich,

c) Rada Ministrów przedstawia Sejmowi program sanacyjny mający na celu obniżenie relacji

długu publicznego do PKB

d) wydatki budżetu jednostki samorządu terytorialnego określone w uchwale budżetowej na

kolejny rok mogą być wyższe niż dochody tego budżetu powiększone o nadwyżkę budżetową

z lat ubiegłych i wolne środki,

3) jest równa lub większa od 60 %, to:

a) Rada Ministrów, najpóźniej w terminie miesiąca od dnia ogłoszenia relacji, przedstawia

Sejmowi program sanacyjny mający na celu ograniczenie tej relacji do poziomu poniżej 60 %,

b) wydatki budżetu jednostki samorządu terytorialnego określone w uchwale budżetowej na

kolejny rok nie mogą być wyższe niż dochody tego budżetu,

c) poczynając od siódmego dnia po dniu ogłoszenia relacji, jednostki sektora finansów

publicznych nie mogą udzielać nowych poręczeń i gwarancji.

Wartość PKB Polski w roku 2008 wyniosła około 1273 mld zł, co przy ówczesnym zadłużeniu w

kwocie 601 mld zł dało relację długu do PKB równą 47,2%. W roku 2010 zgodnie z przewidywaniami

Ministerstwa Finansów relacja długu do PKB przekroczy 54%.

—

koniec :-P

Wyszukiwarka

Podobne podstrony:

Procedura budżetowa1, STUDIA- materiały

PROCEDURY BUDŻETOWE

PROCEDURA BUDZETOWA

test Procedury budżetowe - dzienne z odp, FINANSE I RACHUNKOWOŚĆ, Procedury Budżetowe

Procedury budżetowe, SZKOŁA, TECHNIK ADMINISTRACJI, PRAWO, Prawo finansów publicznych

pytania 2009 bielsko biala procedury, STUDIA UE Katowice, semestr I mgr, materiały od gr. 7, procedu

4 PROCEDURA BUDŻETOWA JST

procedury budżetowe wykłady, FiR, Procedury Budżetowe

procedury budżetowe kontrolne i odpowiedzialność w sektorze finansów publicznych

Finanse publiczne Procedura budżetowa (16 stron)

Procedura budzetowa w Polsce(uchwalanie), prawo finansowe

test Procedury budżetowe - dzienne, FINANSE I RACHUNKOWOŚĆ, Procedury Budżetowe

Finanse publiczne, Procedura budżetowa (16 stron), Akademia Ekonomiczna

finanse publiczne procedura budzetowa wyklad

Procedura budżetowa 2

Procedura budżetowa

więcej podobnych podstron