Import towarów - ewidencja w księgach rachunkowych

Ujęcie w księgach rachunkowych zakupu towarów z importu powinno odbywać się, podobnie jak w eksporcie towarów,

z uwzględnieniem przepisów ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. nr 54, poz. 535 ze zm.).

Definicja importu towarów określona jest w art. 2 pkt 7 ustawy o VAT. Zgodnie z tym przepisem przez import towarów rozumie się

przywóz towarów z terytorium państwa trzeciego na terytorium Polski. Przez państwa trzecie rozumie się państwa niewchodzące

w skład terytorium Wspólnoty Europejskiej (art. 2 pkt 5 ww. ustawy).

Podstawą ujęcia w księgach rachunkowych transakcji zakupu towarów z importu jest faktura dostawcy zagranicznego oraz dokument

SAD, potwierdzający dokonanie odprawy celnej i dopuszczenie importowanych towarów do obrotu na polskim obszarze celnym.

Dane zawarte w dokumencie SAD są podstawą obliczenia wartości importowanych towarów w cenach nabycia oraz podatku VAT

naliczonego z tytułu importu towarów.

Podstawa opodatkowania w imporcie towarów jest określona w art. 29 ust. 13-16 ustawy o VAT. Jest nią m.in. wartość celna

powiększona o należne cło, a jeżeli przedmiotem importu są towary opodatkowane podatkiem akcyzowym, podstawą opodatkowania

jest wartość celna powiększona o należne cło i podatek akcyzowy. Podstawa opodatkowania może obejmować także, o ile elementy

takie nie zostały do niej włączone: prowizję, opakowania, transport i koszty ubezpieczenia, które zostały już poniesione albo będą

poniesione do pierwszego miejsca przeznaczenia na terytorium kraju.

W przypadku importu towarów kwotę podatku naliczonego stanowi suma kwot podatku wynikająca z dokumentu celnego (art. 86

ust. 2 pkt 2 ustawy o VAT).

Obowiązek podatkowy, zgodnie z art. 19 ust. 7-9 ustawy o VAT, powstaje:

1) z chwilą powstania długu celnego,

2) w przypadku objęcia towarów procedurą celną: uszlachetniania czynnego w systemie ceł zwrotnych, odprawy czasowej

z częściowym zwolnieniem od należności celnych przywozowych, przetwarzania pod kontrolą celną - z chwilą objęcia

towarów tą procedurą,

3) w sytuacji gdy import towarów objęty jest procedurą celną: składu celnego, odprawy czasowej z całkowitym zwolnieniem

od należności celnych przywozowych, uszlachetniania czynnego w systemie zawieszeń, tranzytu, a od towarów tych

pobierane są opłaty wyrównawcze lub opłaty o podobnym charakterze i nie powstaje jednocześnie dług celny - z chwilą

wymagalności tych opłat.

Opłaty celne oraz podatek akcyzowy zwiększają cenę nabycia towarów. Jeżeli naliczony podatek VAT nie podlega odliczeniu,

również zwiększa cenę nabycia towarów (zgodnie z art. 28 ust. 2 ustawy z dnia 29 września 1994 r. o rachunkowości - Dz. U.

z 2002 r. nr 76, poz. 694 ze zm.).

Koszty opłat manipulacyjnych poniesione w związku z importem wykazane w dokumencie SAD zalicza się do kosztów działalności

operacyjnej.

Wycena operacji dotyczących importu towarów

Przepisy ustawy o rachunkowości zobowiązują jednostkę do prowadzenia ksiąg rachunkowych w języku polskim i w walucie

polskiej. W przypadku gdy dowód księgowy będący podstawą dokonania zapisów w księgach rachunkowych opiewa na waluty obce,

powinien on zawierać przeliczenie ich wartości na walutę polską według kursu obowiązującego w dniu przeprowadzenia operacji

gospodarczej (art. 21 ust. 3 ustawy o rachunkowości).

Sposób przeliczania walut obcych na walutę polską określony został w przepisach art. 30 ust. 2 ustawy. Zgodnie z tym przepisem

wyrażone w walutach obcych operacje gospodarcze ujmuje się w księgach rachunkowych na dzień ich przeprowadzenia odpowiednio

po kursie:

1) kupna lub sprzedaży walut stosowanym przez bank, z którego usług korzysta jednostka - w przypadku operacji sprzedaży

lub kupna walut oraz operacji zapłaty należności lub zobowiązań,

2) średnim ustalonym dla danej waluty przez Narodowy Bank Polski na ten dzień, chyba że w zgłoszeniu celnym lub innym

wiążącym jednostkę dokumencie ustalony został inny kurs - w przypadku pozostałych operacji.

W imporcie towarów przeliczanie waluty obcej na walutę polską powinno być dokonywane w sposób następujący:

•

zakup towarów udokumentowany fakturą handlową dostawcy i dokumentem odprawy celnej - według kursu waluty obcej

zastosowanego przez organ celny w dokumencie odprawy celnej towarów (SAD) dla określenia podstawy rozliczania

należności celnych oraz VAT (zgodnie z art. 30 ust. 2 pkt 2 ustawy o rachunkowości),

•

zapłata zobowiązania wobec zagranicznego dostawcy - według kursu sprzedaży waluty obcej stosowanego przez bank,

z którego usług korzysta jednostka (zgodnie z art. 30 ust. 2 pkt 1 ustawy o rachunkowości).

Ewidencja w księgach rachunkowych

Ewidencja operacji dotyczących importu towarów w księgach rachunkowych może przebiegać zapisami:

1.

Wartość zobowiązania wobec kontrahenta zagranicznego będącego dostawcą importowanych towarów wykazanego

w wystawianej przez niego fakturze handlowej:

•

Wn konto 21 "Rozrachunki z dostawcami"

(w analityce: Nazwa kontrahenta zagranicznego),

•

Ma konto 30 "Rozliczenie zakupu".

2.

Kwota cła - na podstawie dokumentu SAD:

•

Wn konto 30 "Rozliczenie zakupu",

•

Ma konto 22-2 "Rozrachunki publicznoprawne"

(w analityce: Rozrachunki z urzędem celnym).

3.

Różnice pomiędzy wartością celną towaru, wykazaną w dokumencie SAD, a wartością zobowiązania wynikającego z faktury

wystawionej przez kontrahenta zagranicznego - można potraktować jako odchylenia od cen ewidencyjnych towarów:

•

Wn konto 30 "Rozliczenie zakupu",

•

Ma konto 34 "Odchylenia od cen ewidencyjnych towarów".

4.

Naliczony podatek VAT według dokumentu SAD - potwierdzający dokonanie odprawy celnej i dopuszczenie towaru

do obrotu na polskim obszarze celnym:

•

Wn konto 22-1 "VAT naliczony i jego rozliczenie",

•

Ma konto 22-2 "Rozrachunki publicznoprawne"

(w analityce: Rozrachunki z urzędem celnym).

5.

Pz - przyjęcie towarów z importu przez jednostkę handlową według rzeczywistych cen nabycia:

•

Wn konto 33 "Towary",

•

Ma konto 30 "Rozliczenie zakupu towarów".

6.

Koszty opłat manipulacyjnych - na podstawie dokumentu SAD:

•

Wn konto 30 "Rozliczenie zakupu",

•

Ma konto 22-2 "Rozrachunki publicznoprawne"

(w analityce: Rozrachunki z urzędem celnym),

oraz równolegle

•

Wn konto 40 "Koszty według rodzajów"

(w analityce: Podatki i opłaty ) lub konto zespołu 5,

•

Ma konto 30 "Rozliczenie zakupu".

Koszty opłat manipulacyjnych mogą być także ewidencjonowane z pominięciem konta "Rozliczenie zakupu", tj. zapisem: Wn konto

40, Ma konto 22-2.

Rozliczenie i ujęcie w księgach rachunkowych operacji gospodarczych związanych z importem towarów przedstawia poniższy

przykład.

Przykład

Założenia

1. Jednostka w dniu 10 lipca 2006 r. kupiła od kontrahenta z Ukrainy 1.200

sztuk towarów po 5 euro za jedną sztukę. Fakturę handlową na kwotę 6.000

euro kontrahent zagraniczny wystawił z datą 10 lipca 2006 r.

2. Kurs waluty za 1 euro wynikający z dokumentu SAD zastosowany przy

odprawie celnej wyniósł

4,0 zł/euro.

3. Cło podlegające wpłacie do urzędu celnego wynosi

2.400 zł.

4. Podatek VAT według stawki 22% podlegający odliczeniu wynosi

5.808 zł.

5. Koszty manipulacyjne pobrane przez urząd celny wyniosły

180 zł.

6. Ustalenie kwoty zobowiązania wobec kontrahenta z Ukrainy

6.000 euro × 4,0 zł/euro =

24.000 zł.

7. Na podstawie dowodu Pz wycenionego według rzeczywistej ceny nabycia

przyjęto zakupione towary do magazyn:

24.000 zł (wartość zakupu) + 2.400 zł (cło) =

26.400 zł

8. Zobowiązania wobec kontrahenta zagranicznego uregulowano 14 lipca

2006 r. z rachunku walutowego - kurs sprzedaży banku obsługującego

jednostkę w dniu zapłaty wynosił

4,2 zł/euro.

9. Jednostka rozlicza zakupy za pośrednictwem konta 30 "Rozliczenie

zakupu".

Zastosowane do przeliczenia walut kursy są kursami przykładowymi.

Dekretacja

1. Zobowiązanie wobec kontrahenta zagranicznego zgodnie z umową

i otrzymaną fakturą handlową: (6.000 euro × 4,0 zł/euro) =

24.000 zł

•

Wn konto 30 "Rozliczenie zakupu",

•

Ma konto 21 "Rozrachunki z dostawcami"

(w analityce: Nazwa kontrahenta zagranicznego).

2. Zobowiązanie wobec urzędu celnego z tytułu naliczonego cła:

2.400 zł

•

Wn konto 30 "Rozliczenie zakupu",

•

Ma konto 22-2 "Rozrachunki publicznoprawne"

(w analityce: Rozrachunki z urzędem celnym).

3. Zobowiązanie wobec urzędu celnego z tytułu podatku VAT:

5.808 zł

•

Wn konto 22-1 "VAT naliczony i jego rozliczenie",

•

Ma konto 22-2 "Rozrachunki publicznoprawne"

(w analityce: Rozrachunki z urzędem celnym).

4. Koszty manipulacyjne:

180 zł

•

Wn konto 40 "Koszty według rodzajów"

(w analityce: Podatki i opłaty),

•

Ma konto 22-2 "Rozrachunki publicznoprawne"

(w analityce: Rozrachunki z urzędem celnym).

5. Pz - przyjęcie towarów do magazynu według cen nabycia:

26.400 zł

•

Wn konto 33 "Towary",

•

Ma konto 30 "Rozliczenie zakupu".

6. WB - uregulowanie należności celnych:

(2.400 zł + 5.808 zł + 180 zł) =

8.388 zł

•

Wn konto 22-2 "Rozrachunki publicznoprawne"

(w analityce: Rozrachunki z urzędem celnym),

•

Ma konto 13-0 "Rachunek bieżący".

7. WB - zapłata zobowiązania wobec kontrahenta zagranicznego z rachunku

walutowego: (6.000 euro × 4,2 zł/euro) =

25.200 zł

•

Wn konto 21 "Rozrachunki z dostawcami"

(w analityce: Nazwa kontrahenta zagranicznego),

•

Ma konto 13-1 "Rachunek walutowy".

8. PK - rozliczenie różnic kursowych powstałych na rozrachunkach:

6.000 euro × (4,2 zł/euro - 4,0 zł/euro) =

1.200 zł

•

Wn konto 75-1 "Koszty finansowe",

•

Ma konto 21 "Rozrachunki z dostawcami"

(w analityce: Nazwa kontrahenta zagranicznego).

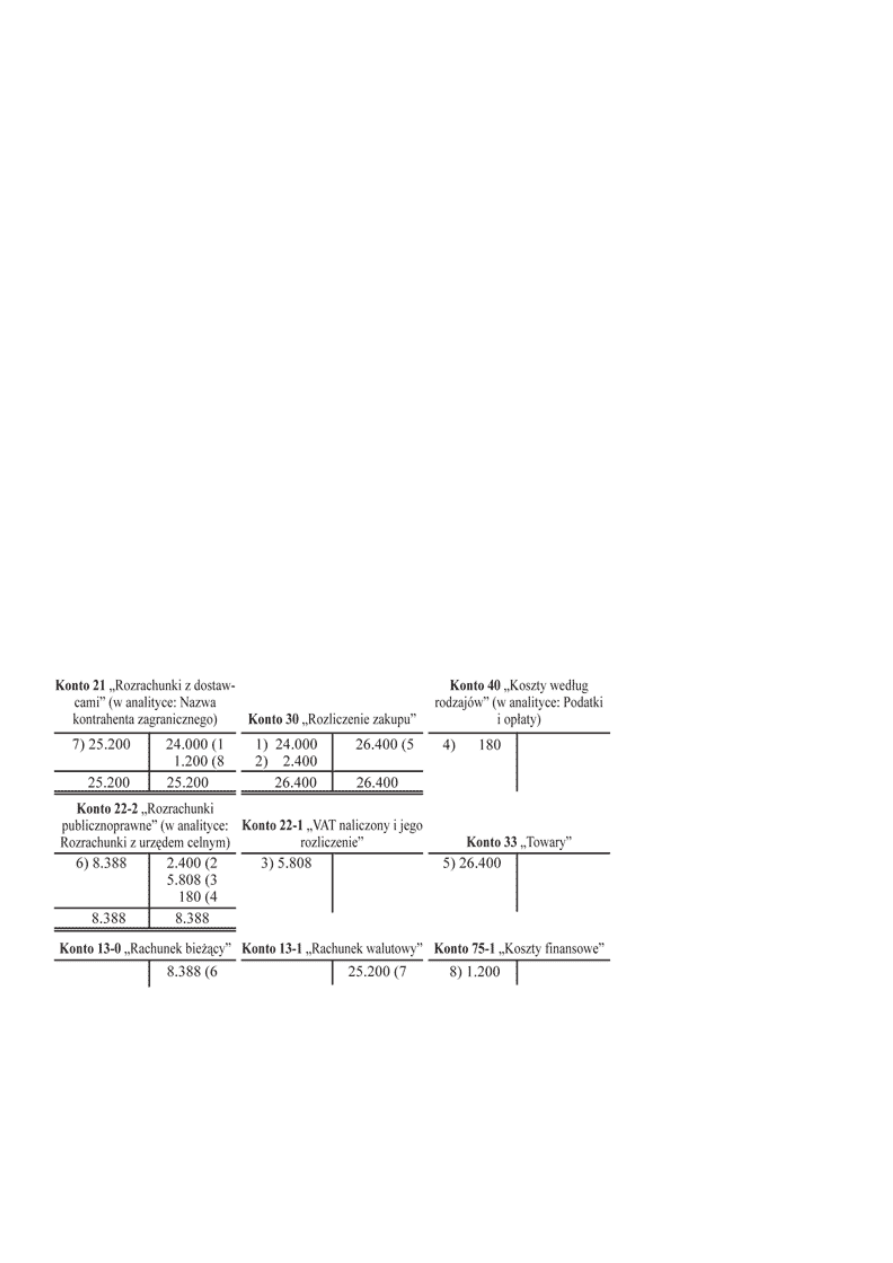

Księgowania

Wyszukiwarka

Podobne podstrony:

Import towarów, ewidencja w księgach rachunkowych

Jak ewidencjonować w księgach rachunkowych środki trwałe, RACHUNKOWOŚĆ

IMPORT TOWARÓW ewidencja

IMPORT TOWARÓW ewidencja

Wewnątrzwspólnotowa dostawa towarów, zaliczka w księgach rachunkowych

Eksport towarów ujęcie w księgach rachunkowych

Ewidencja w księgach rachunkowych zakupu samochodu osobowego

Jak ewidencjonować w księgach rachunkowych środki trwałe, RACHUNKOWOŚĆ

352 Wspólna działalność socjalna ewidencja w księgach rachunkowych

652 Ewidencja przeceny towarów w księgach rachunkowych

378 Import towarów i materiałów wycena i ujęcie w księgach rachunkowych

IMPORT TOWARŕW ewidencja, IMPORT TOWARÓW

Import towarów wycena i ewidencja księgowa

Przychód z eksportu towarów w księgach rachunkowych

więcej podobnych podstron