Istota i metody analizy

finansowej

dr Agata Gemzik-Salwach

Plan wykładu

1. Istota analizy finansowej

2. Miejsce analizy finansowej w analizie

ekonomicznej przedsiębiorstwa

3. Klasyfikacja analizy finansowej

4. Cele analizy finansowej

5. Materiały źródłowe analizy finansowej

6. Metody analizy finansowej

7. Analiza struktury

8. Analiza dynamiki

Definicja analizy

finansowej

Przedmiotem analizy finansowej są wielkości

ekonomiczne, charakteryzujące działalność

jednostki gospodarczej, które są wyrażone w

jednostkach pieniężnych.Zwłaszcza chodzi tu

o zasoby finansowe,stan finansowy oraz

wyniki działalności gospodarczej.

Analiza finansowa jest najważniejszym

narzędziem badawczym oceny działalności

jednostek gospodarczych.

Istota analizy finansowej

Istotą analizy finansowej jest

rozpatrywanie zjawisk i procesów

finansowych, które odzwierciedlają

efektywność działalności całego

przedsiębiorstwa.

Miejsce analizy finansowej w

analizie ekonomicznej

przedsiębiorstwa

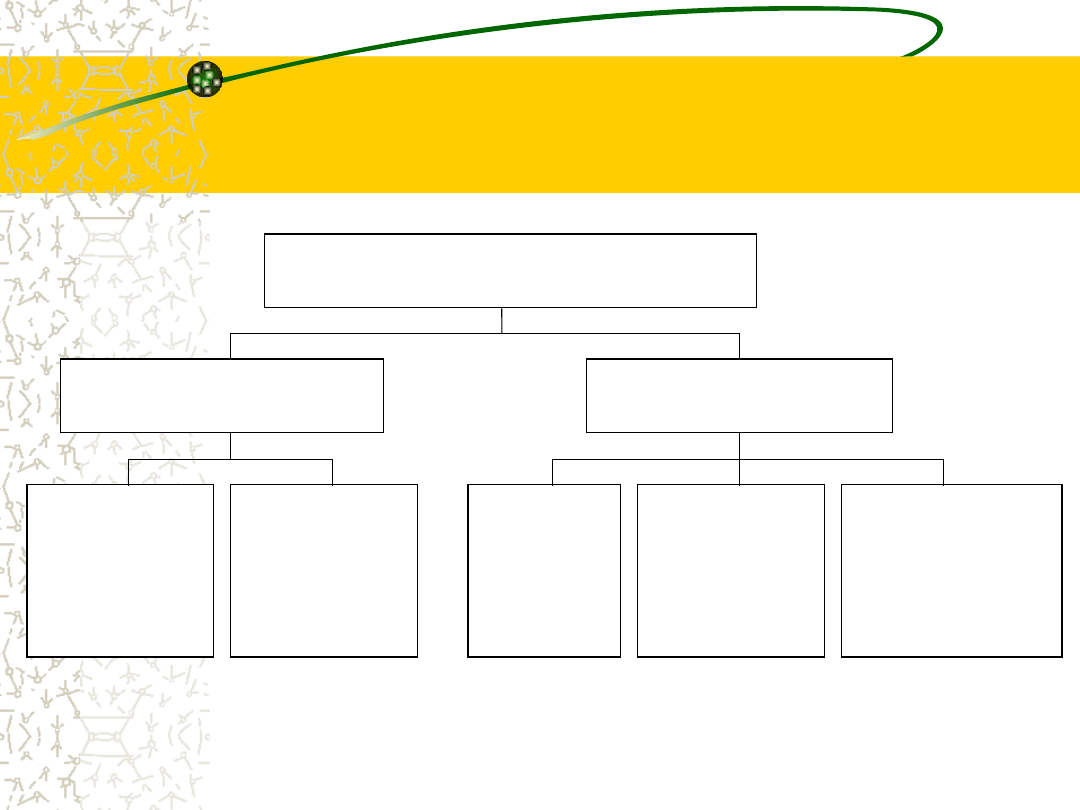

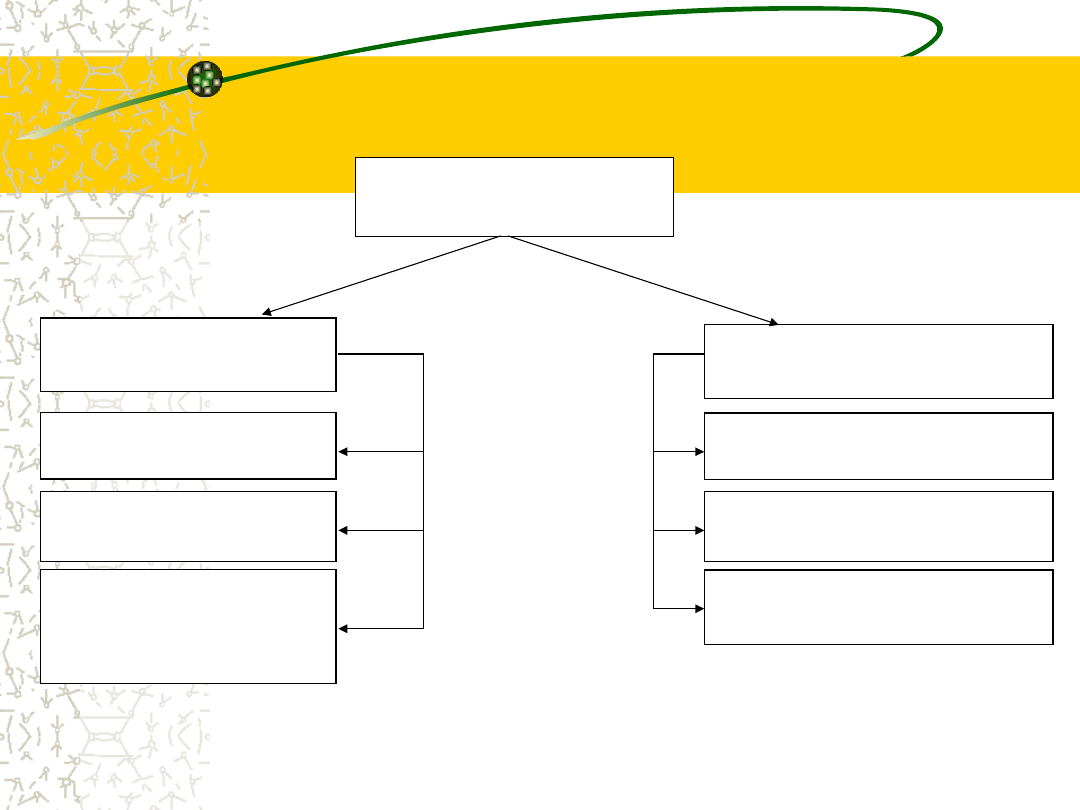

Analiza

ekonomiczna

Analiza działalności

przedsiębiorstwa

Analiza

otoczenia

Analiza

techniczno-

ekonomiczn

a

Analiza

finansowa

Analiza

otoczenia

ogólnego

Analiza

otoczenia

szczegółow

ego

Analiza

powiązań

przedsiębiorst

wa

z otoczeniem

Analiza techniczno-

ekonomiczna

Analiza finansowa

Analiza produkcji

Analiza zatrudnienia i

wydajności pracy

Analiza środków trwałych

Analiza gospodarki

materiałowej

Analiza postępu

technicznego

Analiza sytuacji

majątkowej

Analiza sytuacji

finansowej

Analiza wyniku

finansowego

Analiz przychodów

Analiza kosztów

Analiza przepływów

pieniężnych

Analiza

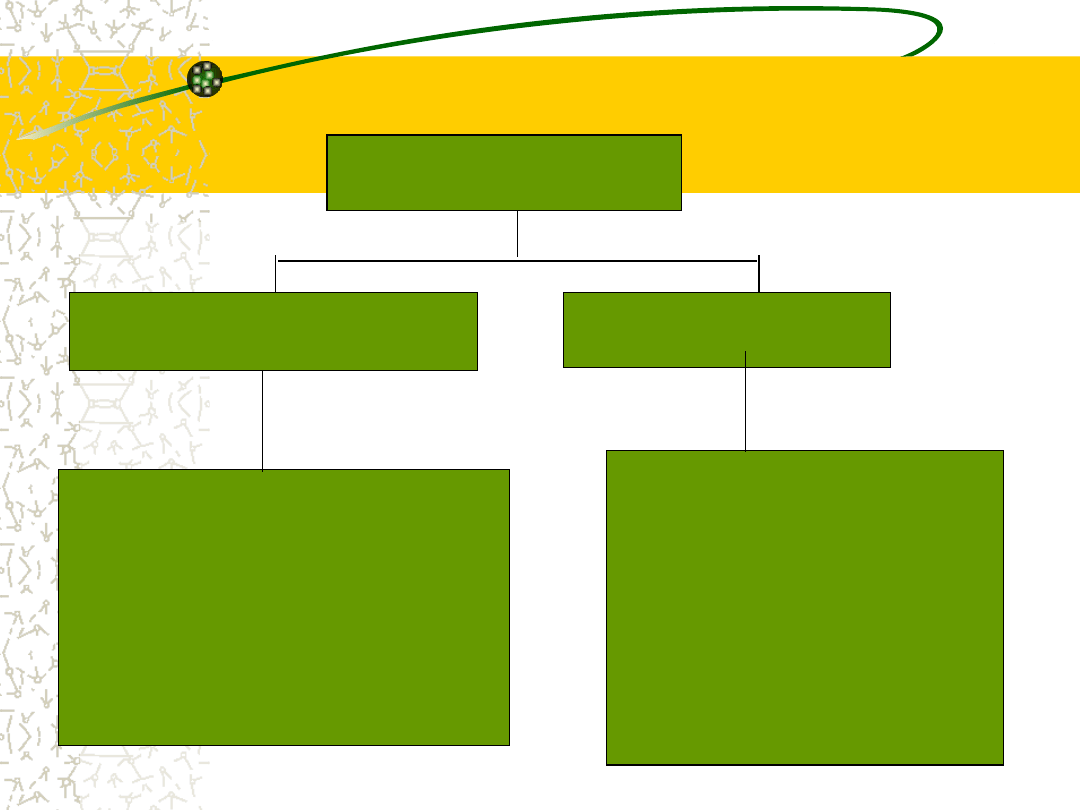

ekonomiczna

Efektywność

inwestycji

Efektywność

finansowa

Efektywność

operacyjna

Końcowe rezultaty

i wytworzona

wartość ekonomiczna

Szeroki kontekst analizy

ekonomiczno-finansowej

Klasyfikacja analizy

finansowej

Wg. czasu przeprowadzania analizy

ex ante

ex post (np.analiza okresowa)

Klasyfikacja analizy

finansowej

W zależności od rodzaju przyjętej podstawy

odniesienia rozróżnia się następujące

kierunki porównań:

porównania ze wskaźnikami okresów ubiegłych

lub przyszłych,

porównywania ze wskaźnikami postulowanymi,

porównania ze wskaźnikami innych jednostek

gospodarczych.

Podstawowy cel

Dostarczenie odpowiednio

przetworzonych informacji

analitycznych, które są potem

wykorzystywane do oceny

jednostek gospodarczych i

podejmowania decyzji.

Celem analizy ekonomicznej jest odpowiedź na

pytanie „jak zarządzać finansami firmy?”.

Analizie poddaje się bilans oraz rachunek

zysków

i strat, bądź jeśli firma nie prowadzi pełnej

ewidencji rachunkowej należy zgromadzić

najważniejsze informacje o przychodach i

kosztach firmy.

Cele analizy ekonomiczno

- finansowej

Pytania, na które

dostarcza odpowiedzi

analiza finansowa

Czy działalność przedsiębiorstwa była efektywna i czy

ta efektywność ulegnie poprawie czy pogorszeniu w

przyszłości?

Czy zgromadzone środki rzeczowe i zespół pracowników

są racjonalnie wykorzystywane i czy gwarantują

realizacje zadań bieżących i przyszły rozwój firmy?

Czy stan finansowy przedsiębiorstwa gwarantuje

terminową realizację bieżących płatności?

Jakie są mocne i słabe strony zarządzania finansami w

firmie?

Jakie występują bariery zarządzania przedsiębiorstwem

i jakie są możliwości ich pokonania?

Generalnie do głównych celów analizy można zaliczyć:

1. Przewidzenie przyszłych zdarzeń

stanowiących zagrożenie dla przedsiębiorstwa

na podstawie znajomości relacji historycznych.

2. Porównanie wyników przedsiębiorstwa z

własnymi wynikami historycznymi oraz

wynikami firm konkurencyjnych (w branży) w

celach optymalizacyjnych.

Materiały źródłowe analizy

finansowej

Materiały wewnętrzne – zawierają

informacje pochodzące z wewnątrz

przedsiębiorstwa

Materiały zewnętrzne – informują o

otoczeniu, czyli o zewnętrznych

warunkach funkcjonowania

przedsiębiorstwa.

Materiały wewnętrzne

Dane pochodzące z ewidencji gospodarczej:

– Dokumentacja pierwotna lub wtórna,

– Zapisy z urządzeń ewidencyjnych np. konta, rejestry,

zestawienia obrotów i sald,

– Sprawozdawczość

Dane pozaewidencyjne:

– Wyniki poprzednich analiz zwłaszcza z roku ubiegłego

– Dane planistyczne, np.. Plan finansowy, biznesplan,

kalkulacje wstępne, kosztorysy,

– Protokoły z kontroli,

– Protokoły z posiedzeń zarządu i rad nadzorczych,

– Informacje od pracowników.

Materiały zewnętrze

Informacje o rynku, na którym funkcjonuje

przedsiębiorstwo, np. badania chłonności,

struktury klientów rynków

Wyniki finansowe przedsiębiorstw

konkurencyjnych

Rozwiązania prawne, finansowe i podatkowe

Badania dot. rynku zaopatrzenia i zbytu,

opłacalności sprzedaży, działania

konkurentów, itp.

Sprawozdania finansowe

U wszystkich jednostek gospodarczych:

Bilans

Rachunek zysków i strat

Informacja dodatkowa

U większych jednostek gospodarczych:

Zestawienie zmian w kapitale własnym

Rachunek przepływów pieniężnych

Kanony zarządzania

finansami

„Celem i miernikiem sukcesu przedsiębiorstwa jest wzrost

jego wartości. Wzrost wartości firmy następuje poprzez

maksymalizację DCF – wolnych strumieni pieniężnych

zdyskontowanych stopą procentową uwzględniającą ryzyko.”

„Firma może przez pewien czas działać nie będąc rentowną,

jednak długotrwały brak rentowności musi w końcu

doprowadzić do braku płynności i bankructwa.”

„Całkowita utrata płynności oznacza dla firmy bankructwo,

jej ograniczenie wpłynie na zmniejszenie rentowności i tym

samym w długim okresie czasu na dalsze ograniczenie

płynności i bankructwo.”

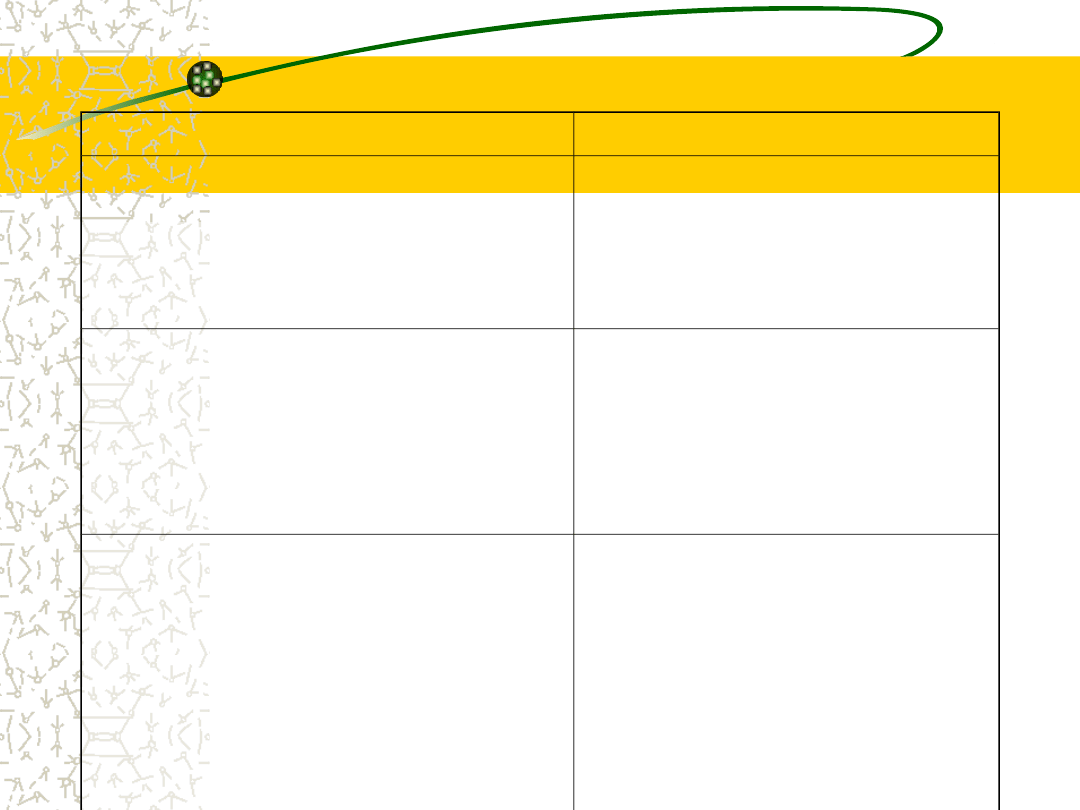

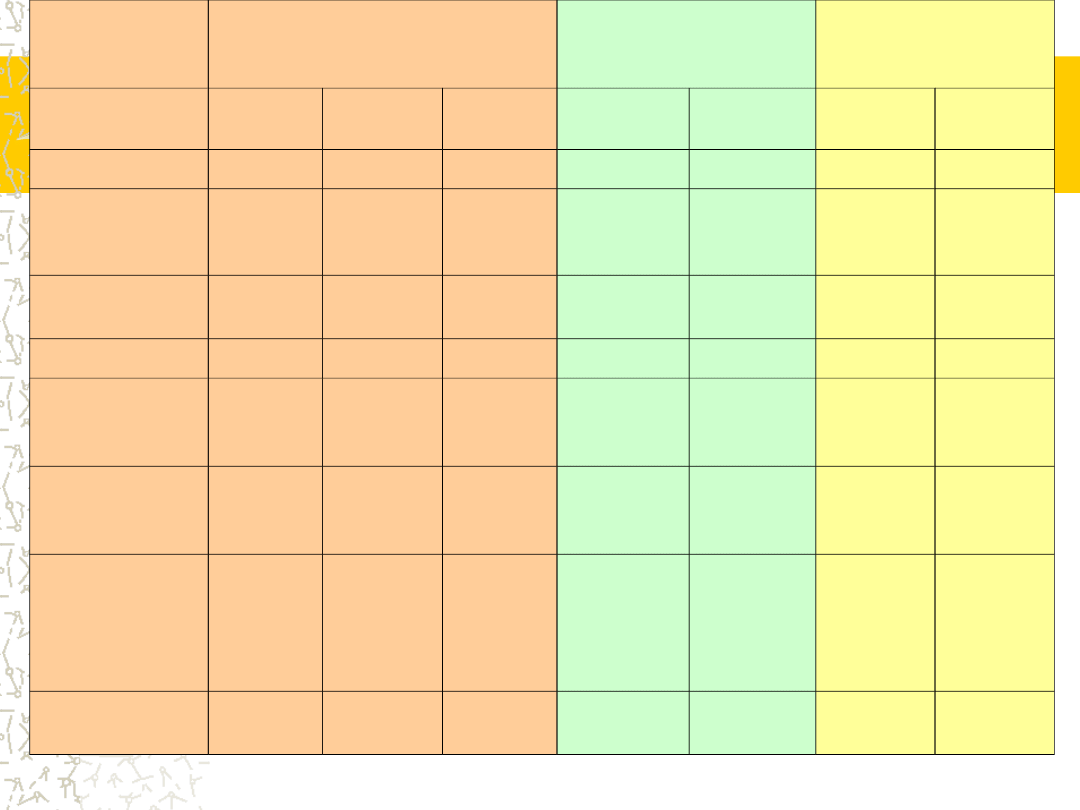

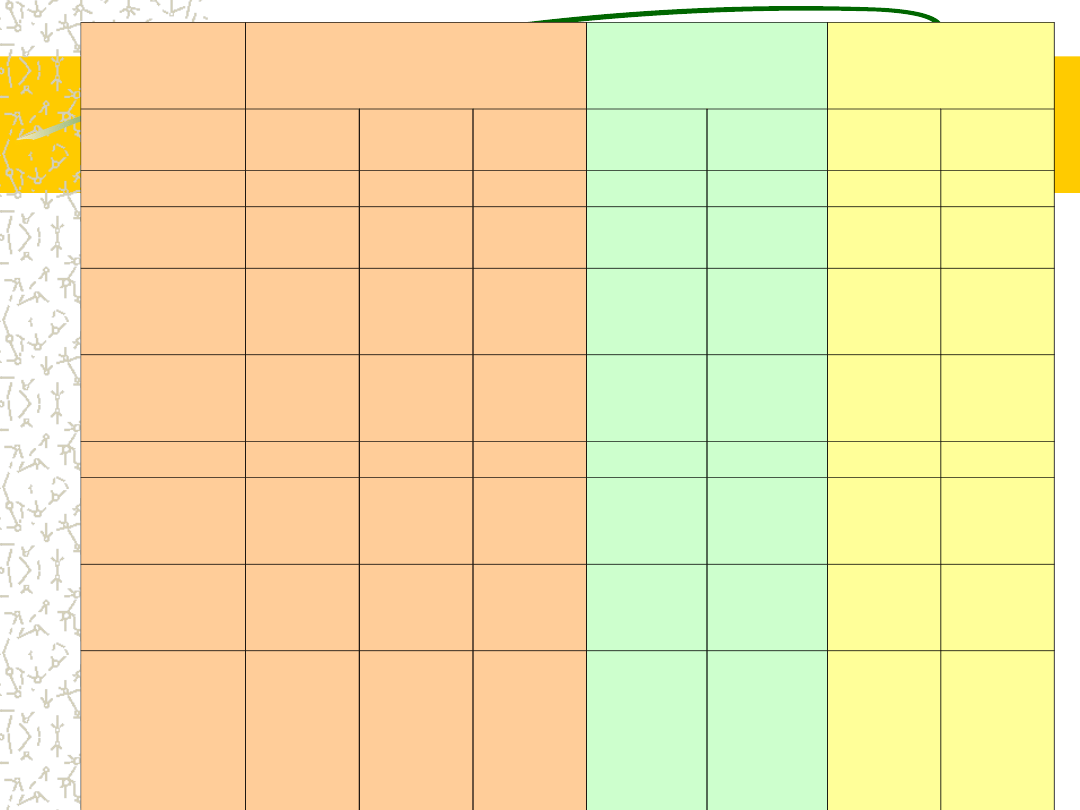

Potrzeby informacyjne

Grupa wskaźników

Jakie jest zagrożenie dla istnienia

przedsiębiorstwa w najbliższym

czasie?

Analiza płynności finansowej

(pozwala stwierdzić jaka jest

zdolność przedsiębiorstwa do

regulowania wymagalnych w

terminie zobowiązań)

Jakie jest zagrożenie dla istnienia

przedsiębiorstwa w długim

okresie?

Analiza wypłacalności

długoterminowej pozwala

stwierdzić jaka jest zdolność

przedsiębiorstwa do

regulowania wszystkich

zobowiązań.

Jakie są sposoby

postępowania które mogą

uchronić przedsiębiorstwo

przed zakończeniem istnienia

lub umożliwia lepsze

wykorzystanie obecnych

źródeł ?

Jakie są sposoby zwiększania

istniejących korzyści?

Analiza sprawności

zarządzania pozwala

stwierdzić jakie są

umiejętności kadry w

zakresie zarządzania całym

przedsiębiorstwem i jego

częściami.

Jaki jest rozmiar już osiąganej

korzyści i potencjalnych

korzyści

Analiza rentowności pozwala

stwierdzić jakie są korzyści

finansowe z prowadzonej

działalności.

Metody analizy finansowej

Metody analizy finansowej są sposobami

postępowania, które stosuje się przy badaniu

różnych zjawisk. Określona metoda obejmuje

zespół czynności związanych z

przetwarzaniem informacji badanych zjawisk

i procesów.

Istnieje kilka grup metod analizy finansowej,

każda oparta jest na określonej grupie

ogólnych założeń.

Metody wg stopnia

szczegółowości badań

analitycznych

1. Metody ogólne

2. Metody szczegółowe

Metody ogólne

Stosowane do badania bardzo złożonych

zjawisk.

Wytaczają jedynie kierunek badań

analitycznych.

Charakterystyczne jest tu rozpatrywanie

zjawisk we wzajemnych

współzależnościach i wnioskowanie na

temat ich kształtowania się.

Dwie metody badań

ogólnych:

Metoda indukcyjna

Metoda dedukcyjna

Metoda indukcyjna

Analiza rozpoczyna się od zjawisk

elementarnych i stopniowo przechodzi

do syntetycznych

Istotą metody jest dokonywanie

uogólnionych ocen procesów

finansowych na podstawie rozpoznania

elementarnych zjawisk wpływających

na kształtowanie się procesu.

Metoda dedukcyjna

Odwrotna do indukcji.

Analiza rozpoczyna się od zjawisk

syntetycznych i stopniowo

przechodzi do elementarnych.

Metody szczegółowe

Przeznaczone są do pogłębionego

badania analitycznego.

Umożliwiają dokładną ocenę stanu

zjawisk i wskazanie na ich

przyczynę.

Podział metod

szczegółowych wg stopnia

wnikliwości badań:

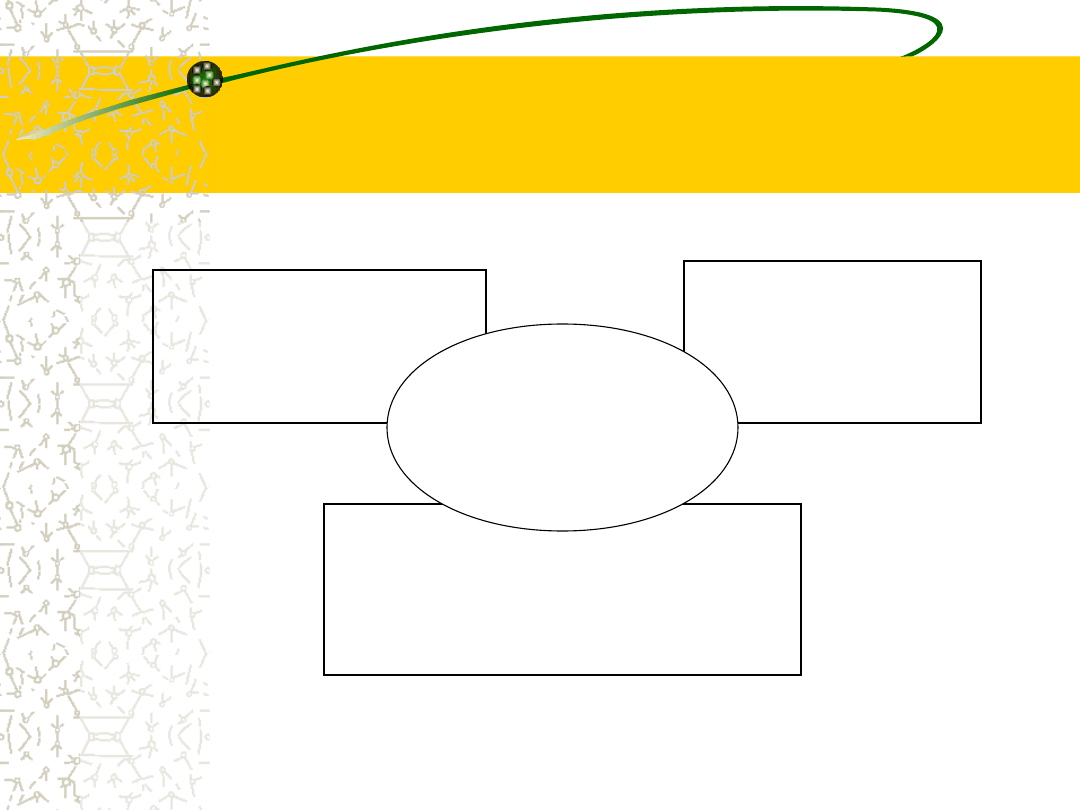

1. Metody porównań

2. Metody badań szczegółowych

Metody porównań

Polegają na ocenie kształtowania się

danego zjawiska poprzez

odniesienie ich wartości do

wartości, która stanowi podstawę

tego odniesienia

Wielkości

średniobranżowe

Wielkości wskaźników

różnych branż

Wielkości przeciętne w

całej gospodarce

Wielkości

postulowane

Wielkości

zaplanowane

Wielkości

osiągnięte w

poprzednich

okresach

Baza porównawcza

WEWNĘTRZNA

ZEWNĘTRZNA

Trzy stosowane rodzaje

porównań:

1. Porównanie w czasie – podstawą

odniesienia są dane z poprzednich

okresów

2. Porównanie z wartościami

wzorcowymi – mogą to być wartości

standardowe normatywne, planowane

3. Porównanie przekrojowe – do wartości

innych jednostek

Metody badań

przyczynowych

Polegają na rozpatrywaniu zależności

występujących pomiędzy określonymi

zjawiskami finansowymi.

Umożliwiają wnikniecie w przyczynę

kształtowania się różnych zjawisk.

Ustalają kierunek i siłę oddziaływania

przyczyny na przebieg danego zjawiska.

Metody wg stopnia

skwantyfikowania

1. Metody analizy jakościowej

2. Metody analizy ilościowej

Metody analizy

jakościowej

Obrazują badane zjawisko w sposób

opisowy, nie pozwalają na

kwantyfikację. Stosowane są

głównie na etapie wstępnym

analizy.

Stanowią podstawę analizy ilościowej.

Metody analizy ilościowej

Przedstawiają za pomocą liczb zależności

występujące między zjawiskami.

Pozwalają osiągnąć większą precyzję i

obiektywność wyników analizy, co

sprzyja jednoznaczności ocen.

Są stosowane w pogłębionych badaniach

analitycznych, których celem jest

wykrycie zależności przyczynowo-

skutkowych.

Analiza struktury

Dostarcza informacji o

prawidłowościach proporcji

pomiędzy poszczególnymi

wielkościami.

Podstawowym narzędziem

badawczym jest wskaźnik struktury.

Wskaźnik struktury

Zjawisko X jest złożone z m składników:

X

1

, X

2

, ..., X

m

Zachodzi zatem relacja:

X =

Stąd wskaźnik struktury:

k=1, 2,…,m

u

k

– wskaźnik struktury k-tego składnika

m

k

m

X

1

X

X

u

k

k

Wskaźnik struktury

Wartość tego wskaźnika informuje

udziale elementu X

k

w całości

zjawiska X.

Suma tak obliczonych wskaźników

struktury = 1.

Wskaźnik struktury

procentowo

100

X

X

U

k

k

k = 1, 2, …, m.

Informuje o tym, jaki procent zjawiska X

stanowi element struktury X

k

.

Suma wszystkich procentowych wskaźników

struktury = 100.

Wskaźnik udziału

Szczególny przypadek wskaźnika

struktury.

Stosowany jest do wybranego

elementu struktury. Wtedy, gdy

trzeba zbadać, jaka część całości

danego zjawiska stanowi wybrany

element, a pozostałe elementy

składowe są nieistotne.

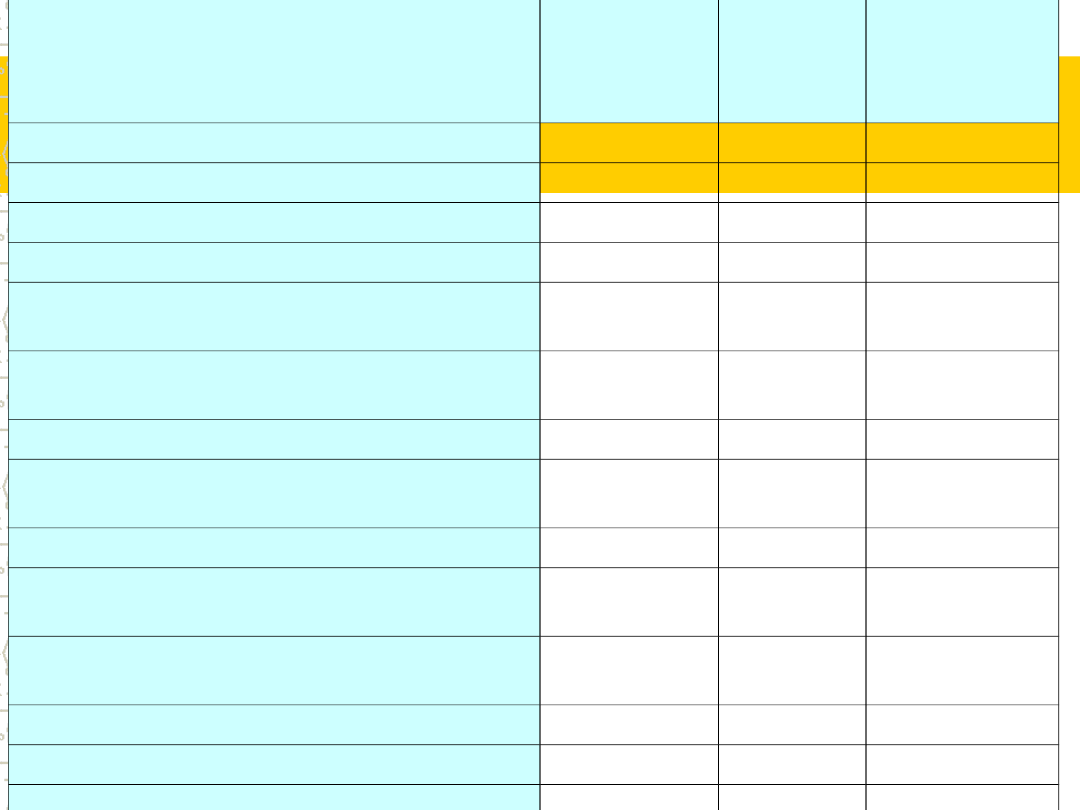

Bilans (zł)

Stan na

31.12.2005

Wskaźni

k

struktur

y

Procentowy

wskaźnik

struktury

Aktywa trwałe

466 797,77

0,20

20

Rzeczowe aktywa trwałe

466 797,77

0,20

20

Należności długoterminowe

0,00

0,00

0

Inwestycje długoterminowe

0,00

0,00

0

Długoterminowe rozliczenia

międzyokresowe

0,00

0,00

0

Aktywa obrotowe

1 918

422,01

0,80

80

Zapasy

7 743,10

0,00

0

Należności krótkoterminowe

1 614

374,51

0,68

68

Inwestycje krótkoterminowe

292 967,88

0,12

12

Krótkoterminowe rozliczenia

międzyokresowe

3 336,52

0,00

0

RAZEM AKTYWA

2 385

219,79

1,00

100

Kapitał własny

382 662,45

0,16

16

Zobowiązania i rezerwy na zobowiązania

2 002

557,33

0,84

84

Zobowiązania długoterminowe

195 000,00

0,08

8

Zobowiązania krótkoterminowe

1 788

317,33

0,75

75

Rozliczenia międzyokresowe

0,00

0,00

0

RAZEM PASYWA

2 385

219,78

1,00

100

Jeżeli porównujemy wskaźniki

struktury w kilku latach to

możemy wykorzystać:

Bezwzględny wskaźnik

podobieństwa struktur

Względny wskaźnik podobieństwa

struktur

Bezwzględny wskaźnik

podobieństwa struktur

m

k

k

k

b

u

u

P

1

2

1

)

,

min(

u

k1

, u

k2

– wskaźniki struktury badanego zjawiska

w porównywalnych jednostkach

Względny wskaźnik

podobieństwa struktur

m

k

k

k

m

k

k

k

u

u

u

u

Pw

1

2

,

1

1

2

1

)

max(

)

,

min(

u

k1

, u

k2

– wskaźniki struktury badanego zjawiska

w porównywalnych jednostkach

Wskaźniki podobieństwa

struktur

Przyjmują wartości z przedziału

(0,1).

Im wartość tych wskaźników jest

bliższa 1, tym bardziej są do siebie

podobne struktury badanego

zjawiska w porównywalnych

jednostkach.

Analiza dynamiki

Jeden z ważniejszych elementów w analizie

finansowej.

Ma na celu ustalić kierunek, tempo i

intensywność zmian w czasie zjawisk

finansowych.

Mierniki dynamiki pokazują zmiany poziomu

wyróżnionego zjawiska w różnych okresach

w stosunku do poziomu tego samego

zjawiska z okresu przyjętego za podstawę.

Wskaźniki dynamiki

Informują o ile procent wzrosła lub

spadła dana wielkość w

porównaniu z jej poziomem w

okresie podstawowym.

Prawie zawsze wyrażone są w

procentach.

Podział mierników dynamiki

za względu na podstawę

odniesienia zjawiska

Mierniki dynamiki

jednopodstawowe

Mierniki dynamiki łancuchowe

Mierniki dynamiki

jednopodstawowe

Mają stałą podstawę odniesienia.

Zwykle jest to poziom zjawiska w

pierwszym danym okresie.

Informują, jakie zmiany zjawiska

nastąpiły w kolejnych okresach w

stosunku do okresu uznanego za

podstawowy.

Wskaźnik dynamiki

jednopodstawowy

100

1

1

x

x

i

t

t

Mierniki dynamiki

łańcuchowe

Mierniki o zmiennej, ruchomej podstawie

odniesienia. Za podstawę odniesienia

dla wartości zjawiska z bieżącego okresu

przyjmuje się poziom zjawiska z okresu

poprzedniego.

Informują, jakie zmiany poziomu

zjawiska występują w kolejnych

okresach.

Wskaźnik dynamiki

łańcuchowy

100

1

t

t

t

x

x

i

Przyrost absolutny

Różnica pomiędzy wartością zjawiska w okresie

badanym a wartością zjawiska w okresie

podstawowym

Przyrosty absolutne są wartościami

mianowanymi, czyli wyrażonymi w tych samych

jednostkach miary, co badane zjawisko.

Informują o ile jednostek zmniejszył się lub

zwiększył poziom zjawiska w okresie

badanych w stosunku do okresu z roku

poprzedniego

.

Sprowadzanie do wartości

porównywalnych

Wielkości nominalne (w cenach

bieżących)

Wielkości realne (w cenach stałych,

w wartościach porównywalnych)

UWAGA!

Jeżeli do porównania przyjmujemy ceny

bieżącego okresu, to wówczas dane z

okresu poprzedniego

mnożymy

przez

wskaźnik wzrostu cen.

Jeżeli badane zjawisko chcemy wyrazić

w cenach okresu poprzedniego, to

wówczas dane z okresu bieżącego

dzielimy

przez wskaźnik wzrostu cen.

Przyrost absolutny jednopodstawowy

(o stałej podstawie x

1

):

x

1t

= x

t

–x

1

,

t = 1,2,..n

Przyrost absolutny łańcuchowy

(o zmiennej podstawie x

t

)

x

1t

= x

t

–x

t-1

,

t = 1,2,..n

Bilans (zł)

Stan na:

Przyrost o stałej

podstawie

Przyrost

o zmiennej

podstawie

31.12.0

3

31.12.0

4

31.12.0

5

31.12.04

31.12.05

31.12.0

4

31.12.0

5

Aktywa trwałe

213 933

257 166

466 798

43 233

252 865

43 233

209 632

Rzeczowe

aktywa

trwałe

213 933

257 166

466 798

43 233

252 865

43 233

209 632

Aktywa

obrotowe

1 091

674

1 726

625

1 918

422

634 951

826 748

634 951

191 797

Zapasy

173 765

37 049

7 743

-136 716

-166 022

-136 716

-29 306

Należności

krótkoterm

inowe

219 277

1 163

530

1 614

375

944 253

1 395

097

944 253

450 844

Inwestycje

krótkoterm

inowe

615 233

521 948

292 968

-93 285

-322 265

-93 285

-228 980

Krótkotermino

we

rozliczenia

międzyokr

esowe

83 399

4 098

3 337

-79 301

-80 062

-79 301

-761

RAZEM

AKTYWA

130560

7

1 983

791

2 385

220

678 184

1 079

613

678 184

401 429

Przyrost względny

Stosunek przyrostu absolutnego do

poziomu zjawiska w okresie

przyjętym za podstawę porównań.

Najczęściej wyrażane są w

procentach. Określa się je wtedy

mianem tempa zmian.

Tempo zmian

Tempo zmian

jednopodstawowe

(o stałej podstawie x

1

)

Tempo zmian

łańcuchowe

(o zmiennej podstawi

x

t

)

100

1

1

1

x

x

x

w

t

t

100

1

1

t

t

t

t

x

x

x

w

Stan na:

tempo zmian o

sałej

podstawie

tempo zmian o

zmiennej

podstawie

Bilans (zł)

31.12.0

3

31.12.0

4

31.12.0

5

31.12.0

4

31.12.0

5

31.12.0

4

31.12.0

5

Aktywa

trwałe

213 933

257 166

466 798

20%

118%

20%

82%

Rzeczowe

aktywa

trwałe

213 933

257 166

466 798

20%

118%

20%

82%

Aktywa

obrotow

e

1 091

674

1 726

625

1 918

422

58%

76%

58%

11%

Zapasy

173 765

37 049

7 743

-79%

-96%

-79%

-79%

Należności

krótkote

rminowe 219 277

1 163

530

1 614

375

431%

636%

431%

39%

Inwestycje

krótkote

rminowe

615 233

521 948

292 968

-15%

-52%

-15%

-44%

Krótkotermi

nowe

rozlicze

nia

międzyo

kresowe

83 399

4 098

3 337

-95%

-96%

-95%

-19%

RAZEM

AKTYWA

1 305

607

1 983

791

2 385

220

52%

83%

52%

20%

Tempo zmian

Tempo zmian informuje, o ile procent

poziom zjawiska w badanym

okresie jest wyższy lub niższy od

poziomu zjawiska w okresie

przyjętym za podstawę porównań.

Odchylenia względne

Stosowane są wtedy, gdy zjawiska

gospodarcze są powiązane ze sobą

w tym sensie, że jedno

determinuje drugie.

Przykład:

Wzrost wielkości sprzedaży określa możliwość wzrostu

zysku. Odchylenia względne oblicza się wtedy

następująco:

100

0

1

WDS

Z

Z

Z

w

Z

w

– odchylenia względne zysku ze sprzedaży,

Z

1

– wielkość zysku ze sprzedaży w okresie badanym,

Z

0

–wielkość zysku ze sprzedaży w okresie poprzednim,

WDS – wskaźnik dynamiki sprzedaży.

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

- Slide 29

- Slide 30

- Slide 31

- Slide 32

- Slide 33

- Slide 34

- Slide 35

- Slide 36

- Slide 37

- Slide 38

- Slide 39

- Slide 40

- Slide 41

- Slide 42

- Slide 43

- Slide 44

- Slide 45

- Slide 46

- Slide 47

- Slide 48

- Slide 49

- Slide 50

- Slide 51

- Slide 52

- Slide 53

- Slide 54

- Slide 55

- Slide 56

- Slide 57

- Slide 58

- Slide 59

- Slide 60

- Slide 61

- Slide 62

Wyszukiwarka

Podobne podstrony:

Istota i metody analizy finansowej[1]

Istota i metody analizy finansowej

Analiza Finansowa 3 id 60193 Nieznany (2)

istota i przedmiot analizy finansowej CQ5G4I6CTRQNOCDKNM54F2XWGASOXV4PM6A5QCQ

Analiza finansowhga id 60398 Nieznany (2)

Przedmiot, zadamia i metody analizy finansowej

analiza finansowa 1 id 60258 Nieznany (2)

11) Metody (wyklad 11)id 12718 ppt

Analiza finansowa id 60186 Nieznany (2)

(7655) założenia systemu rachunkowości finansowej(2)id 1172 ppt

(4860) 8 analiza wrażliwości[1]id 1074 ppt

więcej podobnych podstron