Pieniądz i system bankowy

1. Pieniądz: definicja, geneza, kreacja pieniądza,

pieniądz w Polsce

2. Banki Centralny jego rola gospodarcza, banki

centralne w Polsce i na świecie

3. Banki komercyjne: ich rola i zadania

4. Parabanki i instytucje pozabankowe

5. Papiery wartościowe

6. Rynek pieniądza

7. Polityka pieniężna

Pieniądz- definicja

Funkcje pieniądza

• Środek wymiany (T-P-T) – nie jest potrzebny

barter i podwójna zbieżność zapotrzebowań

• Środek płatniczy – zwalnianie ze zobowiązań

(alimenty mandaty, grzywny, odsetki od

kredytów)

• Jednostka rozrachunkowa (miernik

wartości?)

• Środek tezauryzacji (gromadzenia skarbu)

Pieniądz to powszechnie akceptowany „towar”

spełniający powyższe funkcje

Pieniądz - geneza

1. Pieniądz wywodzi się ze świata towarów. Pieniądz

towarowy był ucieleśniony w dobrach zaspokajających

najważniejsze potrzeby

Wartość pieniądza= wartość towaru

Płacidłami były najbardziej pożądane towary:

Np. grzywna (ukraińska hrywna) to 12 skórek kunich

Yen po chińsku oznacza "życzenie

"

Pieniądz - geneza

1. Pieniądz wywodzi się ze świata towarów. Pieniądz

towarowy był ucieleśniony w dobrach zaspokajających

najważniejsze potrzeby

Wartość pieniądza= wartość towaru

2. Najczęściej spotykanym pieniądzem towarowym były

kruszce.

a) duża wartość, mała masa, trwałość, podzielność

b) moneta

Pierwsze pieniądze kruszcowe oznaczone pieczęcią lub znakiem graficznym

symbolizującym ich wagę i jakość powstały w VII w p.n.e. w Lidii. Jak

informuje Herodot były wykonane ze złota i kształtem przypominały

spłaszczoną fasolę i były oznaczone znakiem świątyni. Swoje znaki na

monetach umieszczali też kupcy z Lidii. Monety cieszyły się dużym wzięciem

w wymianie międzynarodowej

Nazwa moneta od Junona Moneta gdyż tam była mennica w Rzymie

Wymiana monet według parytetu (parytet zawartość kruszcu w jednostce

monetarnej)

Brak kruszcu oznacza w tym systemie kryzys walutowy

pieniądz kruszcowy oznaczony pieczęcią lub

znakiem

graficznym symbolizującym ich wagę i jakość (zawartość

kruszcu w monecie)

Pieniądz - geneza

1. Pieniądz wywodzi się ze świata towarów. Pieniądz

towarowy był ucieleśniony w dobrach zaspokajających

najważniejsze potrzeby

Wartość pieniądza= wartość towaru

2. Najczęściej spotykanym pieniądzem towarowym były

kruszce.

a) duża wartość, mała masa, trwałość, podzielność

b) moneta

c) system menniczy otwarty i psucie monety (prawo Kopernika

Greshama)

Mikołaj Kopernik (1473 -1543) - astronom, matematyk i duchowny , jako

wieloletni administrator kapituły warmińskiej, żyje jak najbliżej spraw

gospodarczych. Obserwując zjawisko "psucia" pieniądza i wzrostu cen, sam

praktycznie odczuwa skutki tych procesów. W latach 1519, 1523, 1526

Kopernik pisze memoriały o pieniądzu, przeznaczone m.in dla sejmu

pruskiego. Największe znaczenia ma rozprawa "Sposób bicia monety" z 1526

r. (Monetae cudendae ratio).

Kopernik nie nawiązuje do doktryn, nie komentuje obcych myśli, nie sięga do

cytatów Arystotelesa i innych klasyków. Precyzja myślenia Kopernika, jego

definicje wynikają z obserwacji konkretnych zjawisk.

Kopernik rozpoczyna traktat od uogólnienia dotyczącego losu narodów; są

według niego cztery największe klęski, wskutek których państwa, monarchie i

republiki upadają:

niezgoda, śmiertelność, niepłodność ziemi i

spodlenie monety

.

W swych poglądach Kopernik przeciwstawia się praktykom stosowanym przez

władców, zmniejszania zawartości kruszcu lub zmniejszaniu próby monety.

Jest to negacja - nominalizmu pieniężnego (przypisującego księciu moc

nadawania wartości monecie). Spodlenie monet, zdaniem Kopernika

wywołuje drożyznę złota i srebra, wysokie płace robotników, wysokie zarobki

rzemieślników. Wszystko drożeje - inflacja.

W teorii Mikołaja Kopernika pieniądz ma określone funkcje: pośredniczy w

wymianie, jest miernikiem wartości, środkiem płatniczym. Aby móc je

spełniać, sam w sobie musi być wartością, pieniądzem złotym lub srebrnym.

Szacunek (wartość) monety, jej siła nabywcza zależy przede wszystkim od

ilości zawartego w niej srebra i złota, po dodaniu kosztów bicia monety. Ceny

towarów są proporcjonalne do zawartości kruszcu w monecie. W związku z

tym nie można zmieniać jej wartości, musi być cały czas "zdrowa".

Według Kopernika, władca nie powinien ciągnąć z bicia monet, a

zwłaszcza ze zmniejszania jej wartości żadnej korzyści finansowej. Ci,

co radzą monarsze szukania zysków z bicia monety, chcą jego skarb

powoli wypróżnić, a nie wzbogacić, osłabić, a nie wesprzeć kraj.

Thomas Gresham (1519 - 1579) dyplomata

kupiec, mylnie uznany za twórce ww. prawa

Pieniądz - geneza

1. Pieniądz wywodzi się ze świata towarów. Pieniądz

towarowy był ucieleśniony w dobrach zaspokajających

najważniejsze potrzeby

Wartość pieniądza= wartość towaru

2. Najczęściej spotykanym pieniądzem towarowym były

kruszce.

a) duża wartość, mała masa, trwałość, podzielność

b) moneta

c) system menniczy otwarty i psucie monety (prawo Kopernika

Greshama)

d) najczęściej stosowane było srebro, złoto upowszechniło się

dopiero w19w np.w Anglii od1816, w Niemczech Francji od

1870, w USA od 1873.

e) bimetalizm (kłopoty ze zmianą wartości kruszców np. lata 50

19w złoto do srebra 1:15,5 =1jp a pod koniec wieku 1:22

tj.złoto=1,4jp

Opłaca się monetę złotą przetopić na sztaby dostać za to 1,4 jp w

srebrze wymienić je na 1,4 monety złote i znowu je przetopić

Emisja dolarów rozpoczęła się od bicia monet - półdolarówek i

ćwiartek

Pieniądz - geneza

3.

Pieniądz symboliczny (podwartościowy) tj. taki

którego siła nabywcza (to co możemy nabyć za

jednostkę pieniądza) przekracza koszt jego

wytworzenia (przekracza wartość w

zastosowaniach towarowych). – Chiny 13 w

•

Certyfikaty depozytowe banków/złotników,

•

Wzajemna akceptacja certyfikatów przez grono

banków (giro)

•

Certyfikaty opiewające na okrągłe sumy –BANKNOTY

tj. bezterminowe i nieoprocentowane zobowiązania

na okaziciela emitowane przez banki i płatne za

okazaniem w pieniądzu kruszcowym

•

Emisja certyfikatów ponad zasób złota w skarbcu,

•

Run na bank (panika finansowa)

•

Państwo władza publiczna aby temu zapobiec

reglamentuje emisje banknotów, wprowadza pieniądz

krajowy z pokryciem w złocie i bank emisyjny

odpowiedzialny za jego emisje

Pierwszym publicznym bankiem był utworzony na początku XV wieku

w Genui Bank św. Jerzego.

Pieniądz - geneza

3.

Pieniądz symboliczny (podwartościowy) tj. taki

którego siła nabywcza (to co możemy nabyć za

jednostkę pieniądza) przekracza koszt jego

wytworzenia (przekracza wartość w

zastosowaniach towarowych). – Chiny 13 w

•

Certyfikaty depozytowe banków/złotników,

•

Wzajemna akceptacja certyfikatów przez grono

banków (giro)

•

Certyfikaty opiewające na okrągłe sumy –BANKNOTY

tj. bezterminowe i nieoprocentowane zobowiązania

na okaziciela emitowane przez banki i płatne za

okazaniem w pieniądzu kruszcowym

•

Emisja certyfikatów ponad zasób złota w skarbcu,

•

Run na bank (panika finansowa)

•

Państwo władza publiczna aby temu zapobiec

reglamentuje emisje banknotów, wprowadza pieniądz

krajowy z pokryciem w złocie i bank emisyjny

odpowiedzialny za jego emisje

W końcu banki emisyjne zostały upaństwowione, (gł. w I

połowie XX w) przekształcając się w banki centralne

państw. Wyjątkiem są Stany Zjednoczone, gdzie

przywilej emisji pieniądza posiada 12 regionalnych

banków prywatnych, zrzeszonych w systemie Rezerwy

Federalnej

•Państwo władza publiczna aby temu zapobiec

reglamentuje emisje banknotów, wprowadza pieniądz

krajowy z pokryciem w złocie i bank emisyjny

odpowiedzialny za jego emisje

Wymiana uprzejmości

Bank Anglii został założony w 1694 roku przez Szkota, Williama

Petersona, a Bank Szkocji rok później przez Anglika, Johna Hollanda.

Pieniądz - geneza

3. Pieniądz symboliczny (c.d)

•

Bank Anglii 1694, FED (System Rezerwy Federalnej) 1913,

•

Banki centralne też stosują emisję fiducjarną (bez pokrycia w

kruszcu)

•

1925 w Anglii pieniądz „pozłacany” tj. wymienialny na złoto w

sposób ograniczony np. na sztaby

•

1931 Anglia i Niemcy zawieszają wymienialność walut

krajowych na złoto. USA obniża wartość dolara (20,67 USD za

uncję przed Wojną Światową do 35 USD w 1933 roku ,

wymienialność tylko dla banków zagranicznych , 38 USD za

uncję w 1971) i całkowicie zawiesza wymienialność w 1974

•

Powstaje pieniądz współczesny wymienialny na inne waluty i

nie wymienialny na złoto

•

Pieniądz ten jest umową społeczną, jest oparty na zaufaniu

społecznym do danego pieniądza

Złotówka przed wojną była wymienialna na inne waluty a przez to

na złoto (brak bezpośredniej wymienialności)

Pieniądz - geneza

4. Pieniądz bezgotówkowy tj. taki którego podstawą

jest wierzytelność osoby fizycznej lub prawnej

(wkład w banku)

•

Nie jest prawnym środkiem płatniczym (nie

można nikogo zmusić do jego przyjęcia)

•

Jest najlepszym przykładem pieniądza opartego

na zaufaniu społecznym

•

Pieniądz bezgotówkowy jest dzisiaj dominującą

formą pieniądza symbolicznego

Czeki podróżne wymyślił w 1891 roku Marcellus Berty, pracownik

"American Express".

Jak uważa

Milton Friedman

"pieniądz zawdzięcza swój

fenomen akceptacji pewnej fikcji [wierze] w wartość

danego dobra, która decyduje o klasyfikacji go jako

pieniądza". Każde zachwianie tego stanu rzeczy musi

nieuchronnie odbić się negatywnie na wartości pieniądza,

który bezwzględnie musi być traktowany jako dobro

narodowe. Działania skutkujące spadkiem jego wartości

uderzają w interes państwa, narodu i każdego z obywateli.

Rosną bowiem wtedy wydatki na obsługę zadłużenia

państwa, następuje wzrost cen, a tym samym i kosztów

utrzymania.

Pieniądz - geneza

Pieniądz obecny to pieniadz fiducjarny – oparty jest na zaufaniu

społecznym. Pieniądz taki jest emitowany przez państwo i jest prawnym

środkiem płatniczym na danym terytorium, nie można go jednak wymienić

na złoty kruszec, jak to miało miejsce we wcześniejszych fazach rozwoju

obrotu gospodarczego.

Pierwsze polskie monety pojawiły się za czasów Mieszka I, były to

srebrne denary. Złoty polski pojawia się dopiero pod koniec XV wieku,

a w 1794 roku wyemitowano pierwsze polskie banknoty.

Obowiązujący do dziś system złotowy wprowadzono jednak dopiero w

1924 roku – odtąd jeden złoty dzieli się na 100 groszy. W tym samym

roku określono też parytet, czyli wartość jednego złotego, która

odpowiadała wartości 0,222168 grama czystego złota.

Złoty polski nawiązuje swoją nazwą do długiej tradycji monetarnej.

Złoty polski był bowiem jednostką pieniężną stosowaną w dawnej

Polsce już w końcu XV wieku. Nawet w czasach porozbiorowych, gdy

w obiegu był obcy pieniądz, przywiązanie do złotego było silne. Złoty

polski był np. odpowiednikiem 15 kopiejek w codziennych

rachunkach.

Po wojnie przywrócono system złotowy. W latach 80tych XX wieku

hiperinflacja doprowadziła do znacznej dewaluacji polskiej waluty,

czyli utraty jej wartości. Aby uporządkować sytuację, 1 stycznia 1995

roku Narodowy Bank Polski zdenominował polską walutę,

wprowadzając w miejsce „starego” złotego (kod międzynarodowy

PLZ) nowego złotego (PLN), odpowiadającego 10.000 PLZ.

Pieniądz – w Polsce

Money history

Pieniądz – w Polsce

Pół Marki Polskiej 1916

Marka Polska 1919

100 Marek Polskich 1919

10 groszy 1924

5 złotych polskich 1930

10 Marek Polskich 1916

Money history

Pieniądz – w Polsce

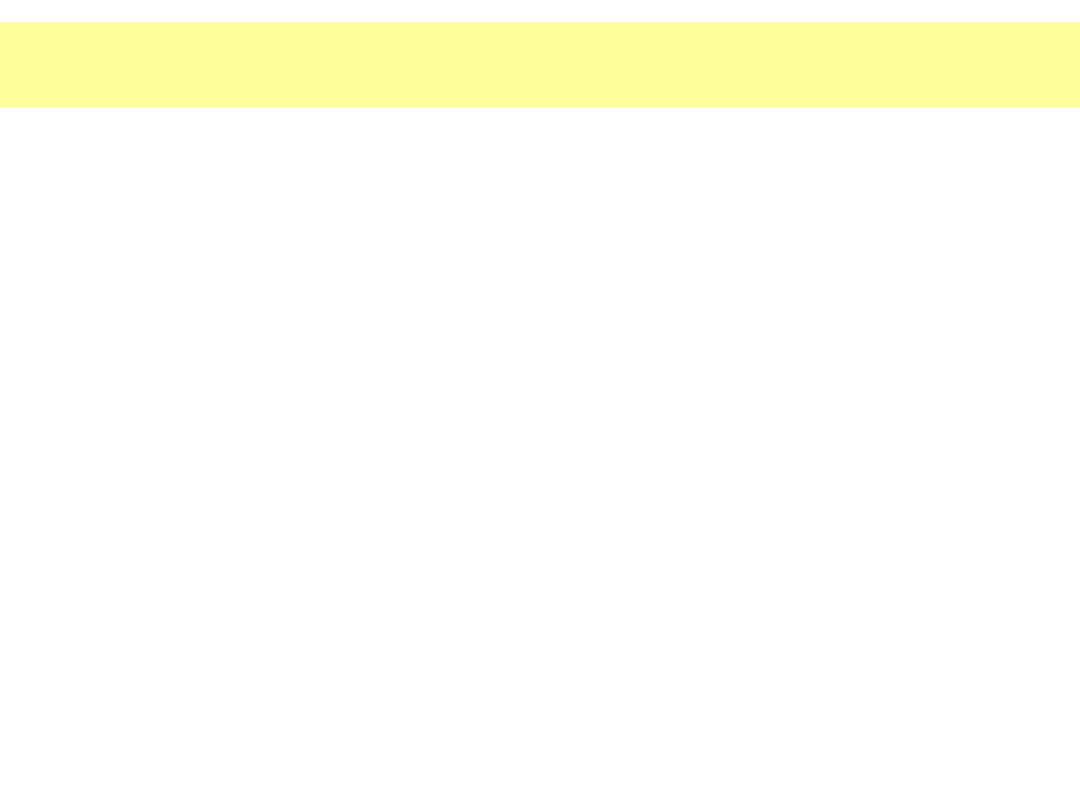

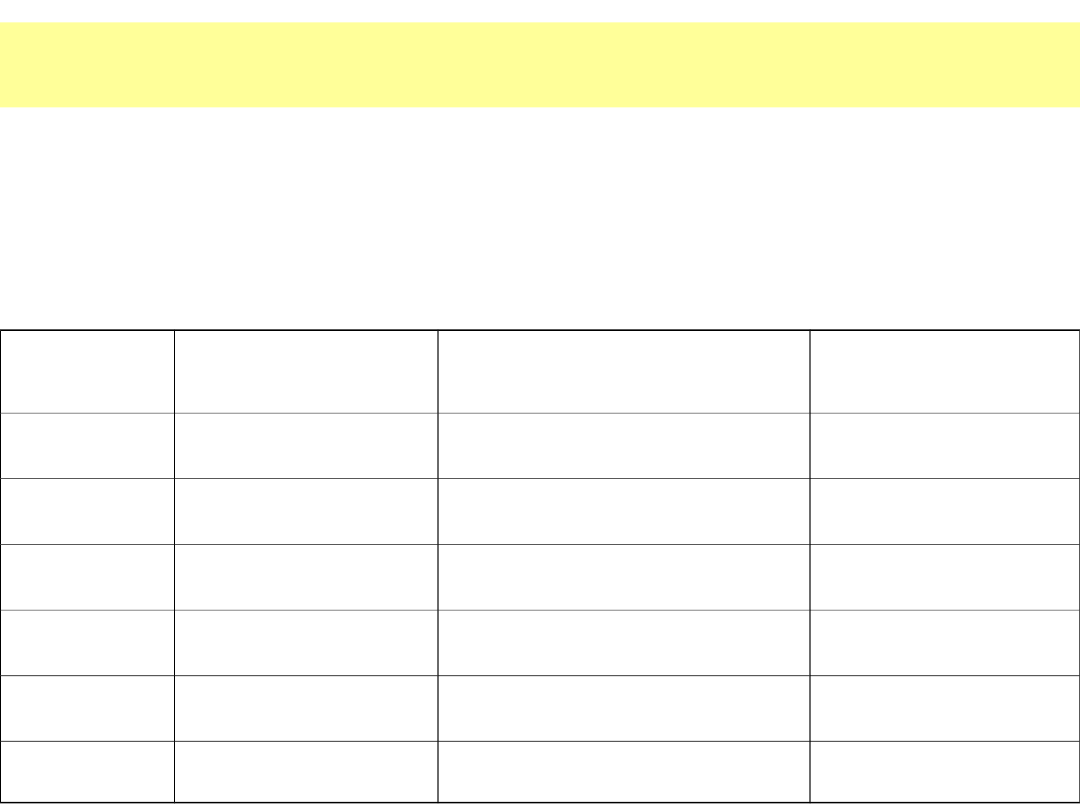

Podaż pieniądza - agregaty

Wyróżnia się następujące agregaty

pieniężne

• Mo= pieniądz gotówkowy (w bankach

i poza nimi)

• M1= wkłady płatne na żądanie w

bankach i pieniądz gotówkowy w

obiegu poza kasami banków

• M2=M1+niektóre depozyty (do 2 lat)

• M3 = M2 + papiery wartościowe oraz

operacje z przyrzeczeniem odkupu

(M3 od 2002 jest podstawowym

agregatem liczonym w Polsce)

Miary pieniądza do

2002

r

Miary pieniądza

dostosowane do wymogów

EBC

(PLN milliony)

M0

M1

M2

M3

grudzień 96

34 196,2

67 866,0

140 038,7

140 428,8

grudzień 97

42 314,0

79 239,8

179 378,1

179 602,4

grudzień 98

53 646,3

89 919,5

223 678,1

223 913,4

grudzień 99

52 806,0

111 383,9

268 700,5

268 867,8

grudzień 00

48 773,8

106 455,9

300 424,1

300 757,3

grudzień 01

59 698,0

119 567,9

329 469,1

329 704,7

grudzień 02

62 049,9

140 774,9

324 346,4

326 124,9

grudzień 03

66 317,7

163 158,9

342 860,2

345 144,8

grudzień 04

69 172,5

181 975,8

368 714,1

377 534,5

grudzień 05

70 505,0

220 639,0

415 163,5

427 125,4

grudzień 06

86 825,7

275 830,9

481 210,5

495 309,5

grudzień 07

102 669,4

335 266,2

549 344,3

561 623,8

grudzień 08

126 350,2

349 719,1

660 313,1

666 304,6

styczeń 09

124 148,0

341 261,2

663 028,0

668 851,7

marzec 09

124 291,5

356 863,3

678 861,3

683 678,5

Money Stock

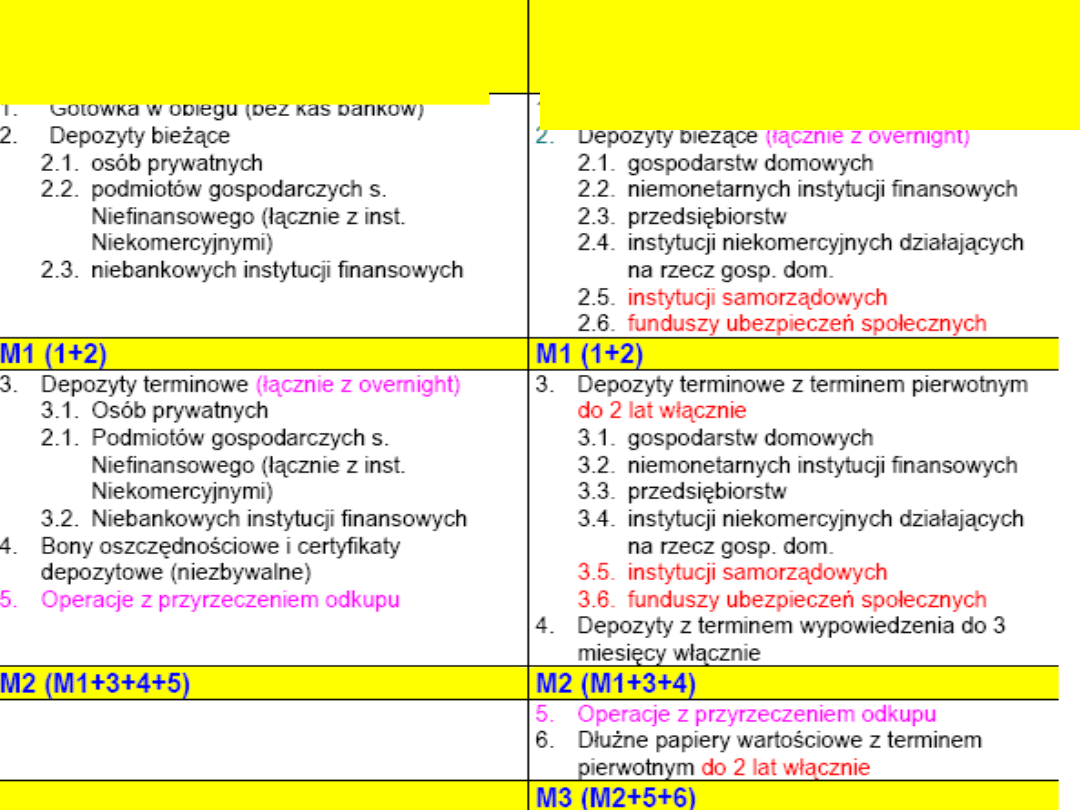

Podaż pieniądza - agregaty

Podaż pieniądza - agregaty

Okres

A. PODAŻ

PIENIĄDZ

A (M3)

1.

Pieniąd

z

gotówk

owy w

obiegu

(poza

kasami

banków

)

2.

Depozyt

y i inne

zobowią

zania

3.

Pozostałe

składniki

M3

Gospodars

twa

domowe

Niemonetar

ne

instytucje

finansowe

Przedsiębio

rstwa

Instytucje

niekomerc

yjne

działające

na rzecz

gosp. dom.

Instytucje

samorządo

we

Fundusze

ubezpiecze

ń

społecznyc

h

gru 96 140 428,8 23 563,9

116

474,8

80 397,3

2 822,5

23 460,4

3 668,1

3 575,5

2 551,1

390,1

gru 97 179 602,4 27 255,9

152

122,2 109 366,9

3 399,5

28 732,5

4 789,9

4 594,2

1 239,3

224,3

gru 98 223 913,4 30 225,3

193

452,9 138 206,2

4 698,3

38 406,1

5 872,6

5 779,2

490,4

235,3

gru 99 268 867,8 38 082,7

230

617,9 159 256,9

7 469,9

47 308,8

7 343,6

7 434,2

1 804,4

167,3

gru 00 300 757,3 34 112,7

266

311,4 191 075,7

8 436,1

46 599,6

8 908,6

7 767,9

3 523,5

333,1

gru 01

329 704,7

38 213,5

291

255,6

205 133,3

10 614,3

54 257,8

9 787,8

7 657,1

3 805,3

235,5

gru 02

326 124,9

42 192,8

282

153,7

200 440,7

7 250,0

55 050,9

8 287,5

8 405,6

2 718,9

1 778,5

gru 03

345 144,8

49 417,0

293

443,3

197 453,4

8 941,5

68 257,4

8 639,4

8 791,1

1 360,4

2 284,6

gru 04

377 534,5

50 775,6

317

938,6

198 659,8

11 342,4

85 171,6

9 050,4

11 320,8

2 393,6

8 820,3

gru 05

427 125,4

57 154,7

358

008,8

215 683,7

15 164,3

99 748,7

9 925,2

13 702,4

3 784,5

11 961,9

gru 06

495 309,5

68 767,7

412

442,8

237 691,9

19 217,9

125 591,6

10 707,8

14 564,3

4 669,4

14 099,0

gru 07 561 653,7 77 188,6

472

226,2 263 059,9

23 719,5 143 702,0

11 938,7

17 967,0

11 839,1

12 239,0

sty 08 568 643,0 75 469,2

480

538,5 275 678,7

24 517,3 138 863,2

12 052,4

21 050,4

8 376,5

12 635,2

lut 08

*/

577 954,3 76 088,5

489

491,6 281 253,9

24 631,2 136 883,2

12 307,4

24 448,3

9 967,6

12 374,2

mar 08 **/

581 002,2

77 748,6

491 771,7

285 166,2

24 551,0

133 490,4

12 471,0

25 052,9

11 040,2

11 481,9

Szaleństwo

kredytów

mln

PLN

Pieniądz - kreacja

Załóżmy, że bank centralny wyemitował 100 jp. i udzielił

kredytu firmom a te zapłaciły swoim pracownikom.

Załóżmy także, iż ludzie wszystkie swoje zasoby pieniężne

natychmiast niosą do banku a wszystkie transakcje mają

charakter bezgotówkowy (karty płatnicze)

Wplata

Rezerwa

(10%)

Rezerwa

nadwyżkowa

Kredyt

100

90

10

90

90

9

81

81

81

8,1

72,9

72,90

72,90

7,29

65,61

65,61

….

….

….

….

1000

100

900

Pieniądz - kreacja

1. Obsłużyliśmy transakcje za 1000 jp. W tym 100 jp.

gotówką (wypłacone pensje) i 900 jp. pieniądzem

bezgotówkowym (zakupy kartą płatniczą).

2. W ten sposób nastąpiła kreacja pieniądza.

3. Tak więc zasób pieniądza w obiegu (M1) to suma

pieniądza gotówkowego w obiegu pozabankowym (w

naszym przykładzie założyliśmy jego brak) i wkłady a

vista tj. wkłady płatne na każde żądanie.

4. Natomiast pieniądz gotówkowy wyemitowany przez

Bank Centralny to pieniądz wielkiej mocy (baza

monetarna).

5. Baza monetarna stanowi tylko niewielki procent M1

czyli pieniądza w obiegu.

6. Ilość pieniądza w obiegu (M1) jest tym większa im

większa jest baza monetarna i tym mniejsza im

wyższy jest współczynnik rezerw który banki decydują

się trzymać i im więcej transakcji dokonywanych jest

gotówką (stosunek pieniądza gotówkowego do

bezgotówkowego).

7. Wpływ Banku Centralnego na M1 jest więc tylko

pośredni. Bardzo ważną rolę odgrywają banki

komercyjne

Pieniądz - kreacja

8. Pieniądz trafia do gospodarki głównie poprzez kredyt i

wielkość kredytów decyduje o wielkości M1

9. Drugim kanałem, którym trafia i jest wycofywany

pieniądz jest nadwyżka (deficyt) w bilansie

płatniczym.

10. Metody jakimi Bank Centralny wpływa na wielkość

pieniądza w obiegu czyli na jego podaż (M1-M3).

•

Operacje otwartego rynku (zmiana bazy monetarnej).

Uwaga! Nie każda sprzedaż czy skup obligacji skarbu

państwa ma charakter operacji otwartego rynku

•

Zmiana współczynnika rezerw obowiązkowych tj. tych

trzymanych przez banki komercyjne na ich kontach w

banku centralnym.

•

Zmiana stopy procentowej po jakiej bank centralny

udziela kredytów bankom komercyjnym (Stopa

procentowa określa cenę za wypożyczenie kapitału.

Jeśli wynosi 10 proc. w stosunku rocznym, oznacza to,

że za każde pożyczone 100 zł trzeba zapłacić 10 zł –

czyli w sumie należy oddać 110 zł. )

•

Wpływ Banku Centralnego na strukturę pieniądza i

zachowanie konsumentów (np. Zaufanie do czeków i

kart kredytowych).

OPERACJE OTWARTEGO RYNKU

Operacje otwartego rynku są interwencjami banku

centralnego, który kupuje lub sprzedaje papiery

wartościowe (7 dniowe bony skarbowe) , regulując tym

samym ilość pieniądza w obiegu – są to transakcje,

przeprowadzane z bankami komercyjnymi. Minimalną

rentowność operacji otwartego rynku określa tak zwana

stopa referencyjna.

Jeśli bank centralny skupuje papiery wartościowe,

dostarcza jednocześnie na rynek gotówkę (zwiększa Mo).

Jeśli sprzedaje papiery wartościowe, absorbuje (pochłania)

nadmiar pieniędzy z rynku zmniejszając Mo.

Pieniądz – kreacja, rola BC

REZERWA OBOWIĄZKOWA

Bank centralny nakazuje bankom komercyjnym utrzymywanie tak zwanej

rezerwy obowiązkowej jako procent wartości wszystkich rodzajów depozytów,

które są podstawą naliczania tejże rezerwy. Są to pieniądze, które bank

komercyjny musi utrzymywać na rachunku banku centralnego – wysokość

rezerwy zależy od ilości środków, jakimi dysponuje dany bank.

Za pomocą zmiany wysokości rezerwy obowiązkowej bank centralny może

oddziaływać na rynek pieniężny. Podniesienie stopy wymaganych rezerw

oznacza ściągnięcie z rynku dodatkowych pieniędzy.

Rezerwa obowiązkowa ma także na celu stabilizację systemu bankowego, jej

głównym zadaniem jest łagodzenie skutków ewentualnych wahań płynności w

sektorze.

Od 31 października 2003 r. stopa rezerwy obowiązkowej w Polsce wynosi

3,5% dla wszystkich rodzajów depozytów. Od 30 września 2003 r. wszystkie

banki pomniejszają naliczoną rezerwę obowiązkową o równowartość 500 tys.

euro. Środki rezerwy obowiązkowej od 1 maja 2004 r. są oprocentowane.

Pieniądz – kreacja, rola BC

Najważniejsze stopy procentowe określane przez bank centralny w Polsce:

Stopa lombardowa – podstawowa stopa procentowa banku

centralnego, stopa maksymalna. Według stopy lombardowej

bank centralny udziela krótkookresowego kredytu bankom

komercyjnym pod zastaw papierów wartościowych. Stopa

lombardowa określa krańcowy koszt pozyskania pieniądza na

rynku przez banki komercyjne.

Stopa referencyjna, (zwana również stopą repo) –

według niej przeprowadzane są operacje otwartego rynku, przy

czym stopa ta określa minimalne oprocentowanie tych operacji.

Stopa interwencyjna wpływa na oprocentowanie pożyczek

międzybankowych, depozytów i kredytów dla klientów, jak

również na rentowność skarbowych papierów wartościowych;

pokazuje, ile banki zarabiają na środkach, ulokowanych w

banku centralnym.

Stopa redyskontowa – według tej stopy bank centralny

skupuje weksle od banków komercyjnych. Inaczej rzecz

ujmując, jest to stopa procentowa, która jest stosowana w

przypadku redyskonta przez bank centralny papierów

wartościowych (w tym weksli), zdyskontowanych wcześniej

przez banki komercyjne.

Stopa depozytowa – określająca oprocentowanie

jednodniowych depozytów, składanych przez banki komercyjne

w banku centralnym. Lokaty takie mają na celu

zagospodarowywanie nadwyżek, jakimi dysponują od czasu do

czasu banki komercyjne.

Pieniądz – kreacja, rola BC

Stopa referencyjna 4,50 na dzień 2005-09-01

Kredyt lombardowy 6,00 na dzień 2005-09-01

Stopa depozytowa NBP 3,00 na dzień 2005-09-01

Redyskonto weksli 4,75 2na dzień 005-09-01

Pieniądz w Polsce- kreacja

Stopa referencyjna

3,75

na dzień 2009-03-26

Kredyt lombardowy

5,25

na dzień 2009-03-26

Stopa depozytowa NBP 2,25 na dzień 2009-03-26

Redyskonto weksli 4,00 2na dzień 2009-03-26

Od marca

2008 spadek

o 2,0%

Rentowność 7

dniowych bonów

skarbowych

Stopa referencyjna

3,75

na dzień 2009-03-26

Kredyt lombardowy

5,25

na dzień 2009-03-26

Stopa depozytowa NBP 2,25 na dzień 2009-03-26

Redyskonto weksli 4,00 2na dzień 2009-03-26

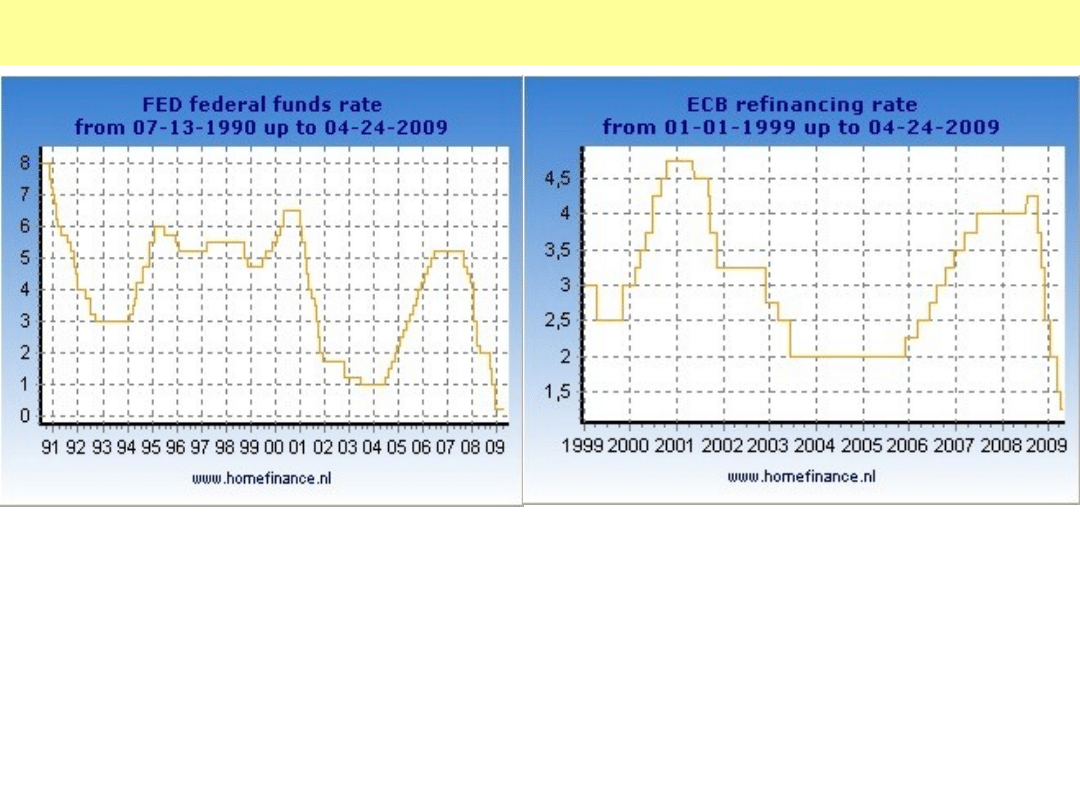

Central Bank

Bank centralny

Najbliższe

posiedzenie

Zmiana

Obecna stopa

procentowa

Bank of Canada

04.06. 2009

21.04. 2009

0.25%

Bank of England

07.05. 2009

05.03. 2009

0.5%

Bank of Japan

29.04. 2009

19.12. 2008

0.1%

European Central

Bank (EBC)

07.05. 2009

02.04. 2009

1.25%

FED

29.04. 2009

16.12. 2008

0.25%

Swiss National

Bank

18.06. 2009

12.03. 2009

0.25%

The Reserve

Bank of Australia

05.05. 2009

07.04. 2009

3%

Kraje

Obecny

Poprzedni

Zmiana

Węgry

9.5%

10.0%

19.01. 2009

Islandia

15.5%

17.0%

08.08. 2009

Norwegia

2.0%

2.5%

25.03. 2009

Polska

3.75%

4.00%

25.03. 2009

Słowacja

2.25%

2.50%

08.04. 2009

Szwecja

0.5%

1.0%

22.04 2009

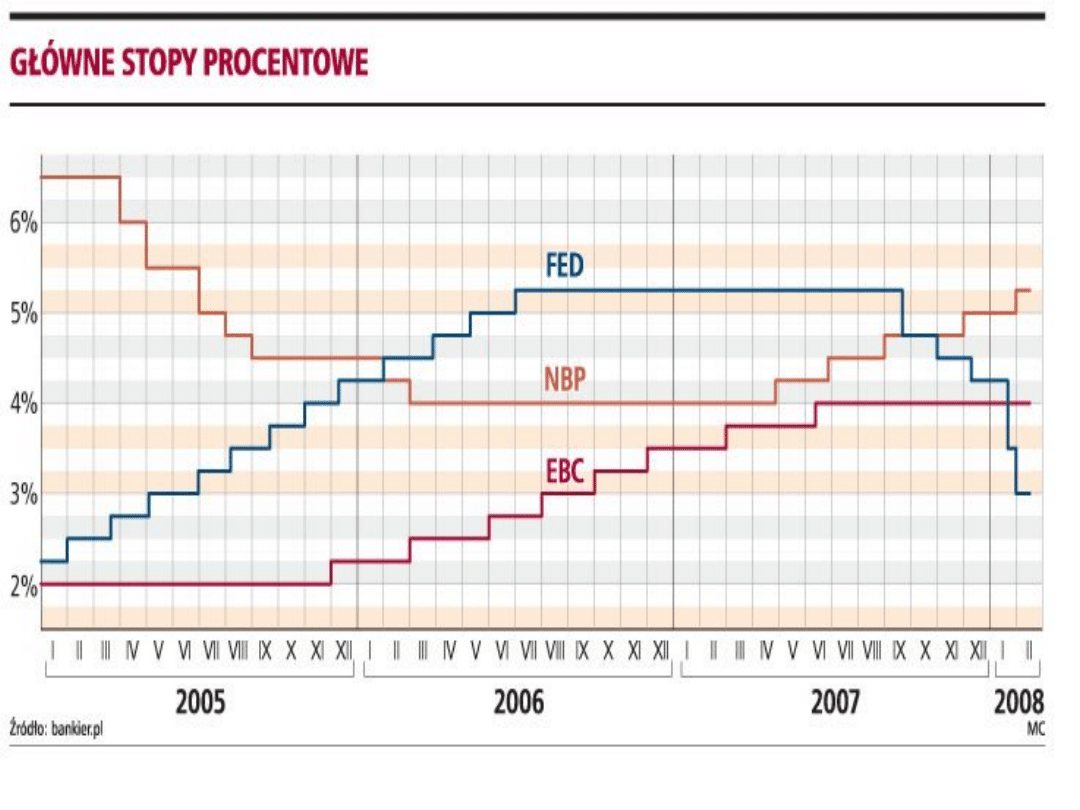

Pieniądz – kreacja, rola BC

Pieniądz – kreacja, rola BC

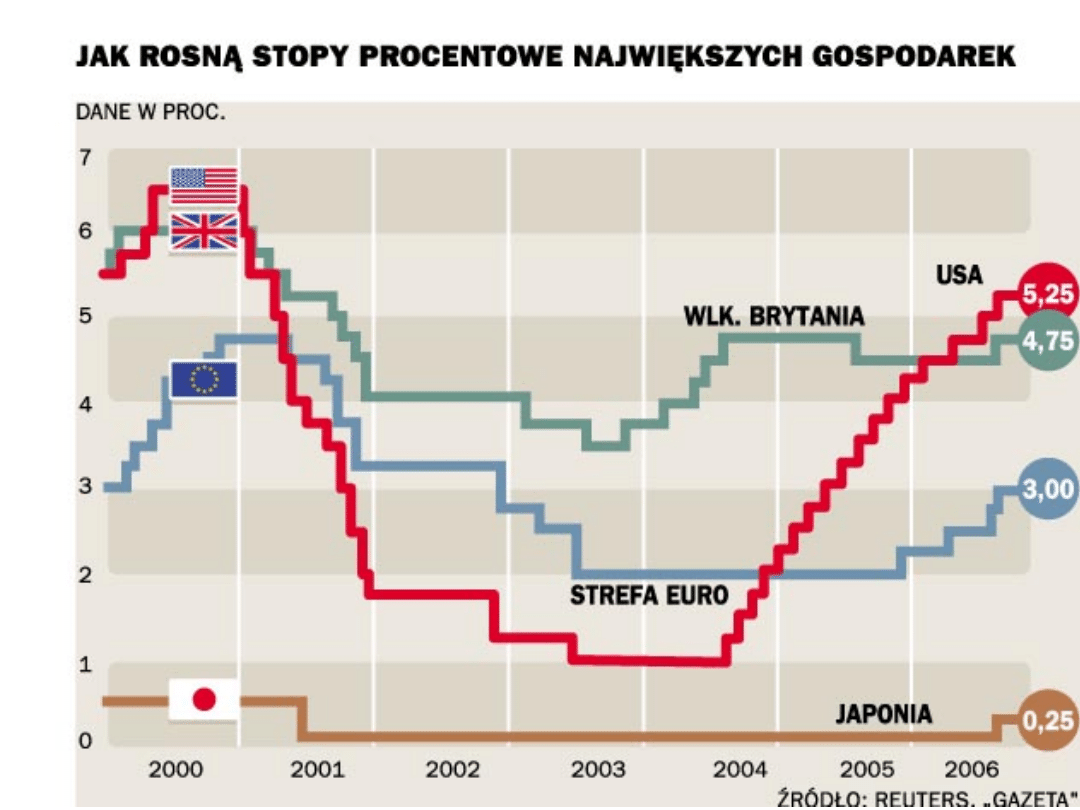

Chcąc ratować wzrost gospodarczy , a

także by pomóc swoim

kredytobiorcom, Bank Anglii obniżył

na początku lutego 2008 stopy

procentowe z 5,50 do 5,25 proc.

Pieniądz – kreacja, rola BC

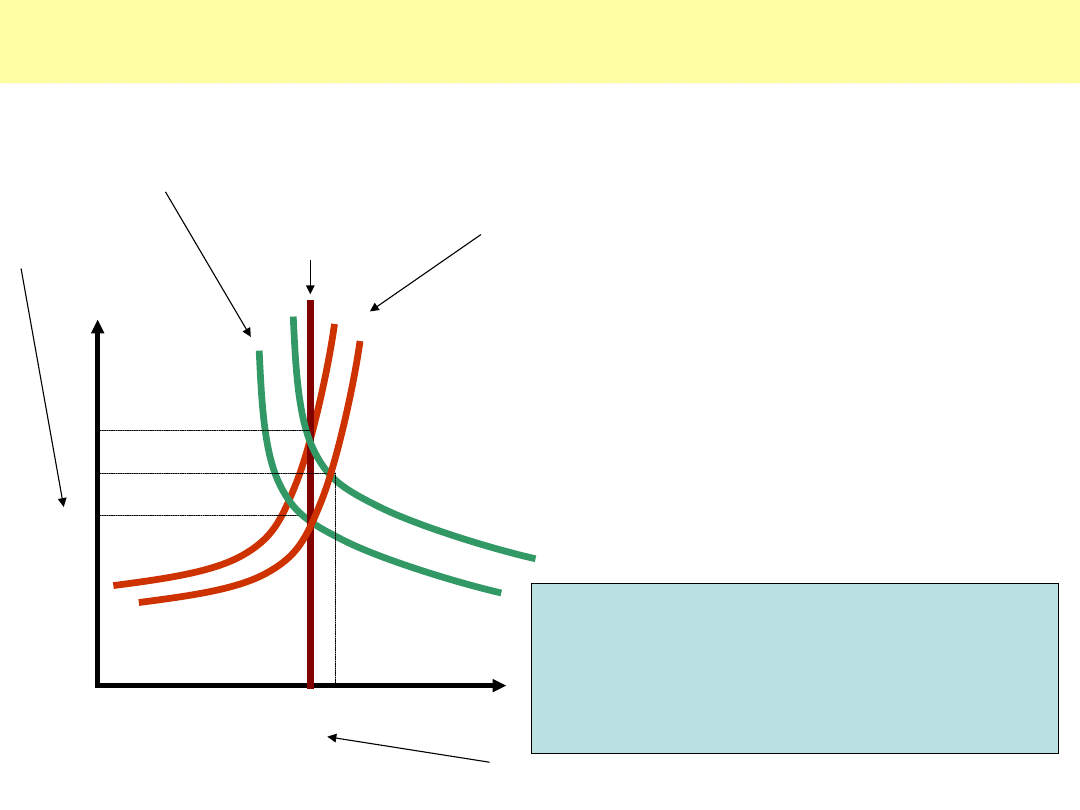

Podnosząc stopy procentowe, bank centralny zaostrza

politykę pieniężną. Podniesienie stóp procentowych banku

centralnego wywołuje podwyżkę oprocentowania w

bankach komercyjnych; kredyty stają się wówczas

droższe, ale i z drugiej strony wzrasta oprocentowanie

depozytów. Oznacza to, że (przynajmniej teoretycznie)

klienci banków mniej chętnie będą zaciągać kredyty, za to

chętniej będą lokowali swoje pieniądze na wyżej

oprocentowanych lokatach. Banki komercyjne zwiększą

także swoje rezerwy bojąc się zaciągać kredytów w banku

centralnym

Obniżenie stóp procentowych ma dokładnie odwrotny

skutek.

Pieniądz – kreacja, rola BC

Dochód narodowy

Y

O

g

ó

ln

y

p

o

zi

o

m

c

e

n

P

AS

P

0

Y

0

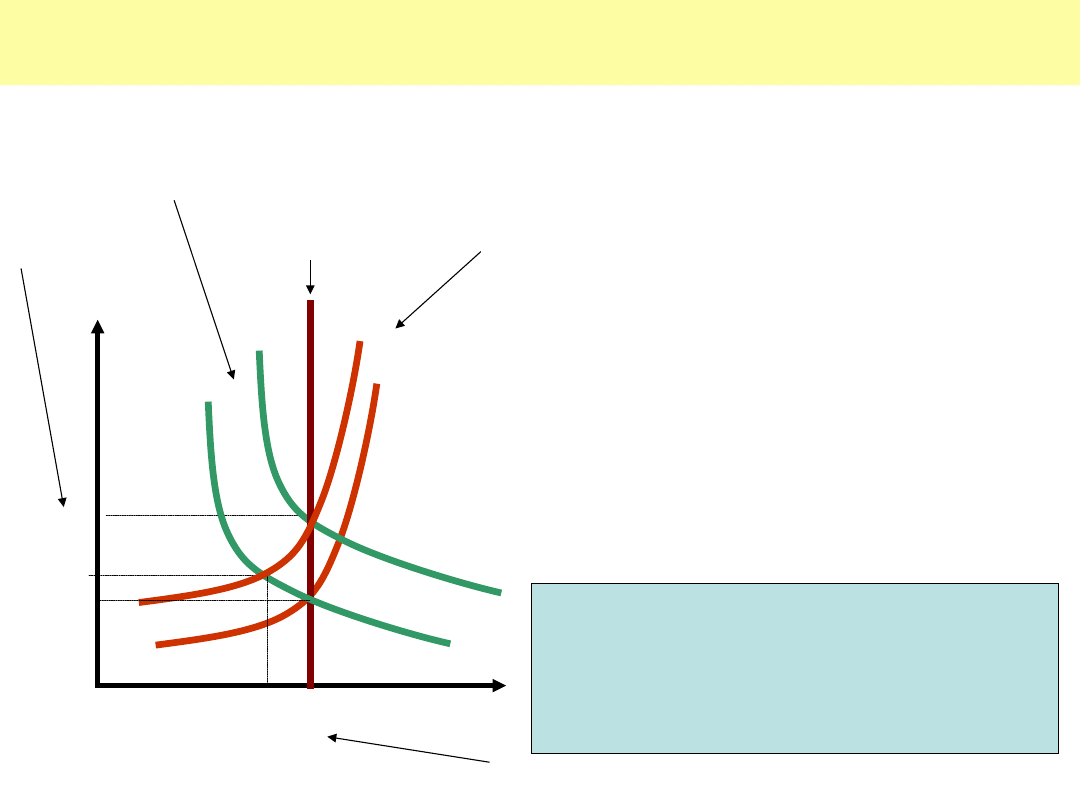

Polityka pieniężna wpływa na popyt AD

Podaż

zagregowana

krótkookreso

wa

Polityka pieniężna/monetarna

Popyt

zagregowan

y

AD

Poziom cen

równowagi

Dochód narodowy równowagi

LAS

Podaż

zagregowana

długookreso

wa

Ekspansywna polityka

pieniężna (niskie stopy

procentowe) zwiększa

popyt i przesuwa

krzywą AD w prawo

Produkcja rośnie do Y

1

a ceny

do P

1

P

1

Y

1

Wyższe ceny powodują, iż

pracownicy żądają wyższych

wynagrodzeń krzywa AS

przesuwa się w lewo, ceny

rosną do P

2

a produkcja

wraca do Y

o

P

2

W efekcie ekspansywna

polityka monetarna przynosi

krótkookresowe ożywienie i

długookresową inflację

Dochód narodowy

Y

O

g

ó

ln

y

p

o

zi

o

m

c

e

n

P

AS

P

0

Y

0

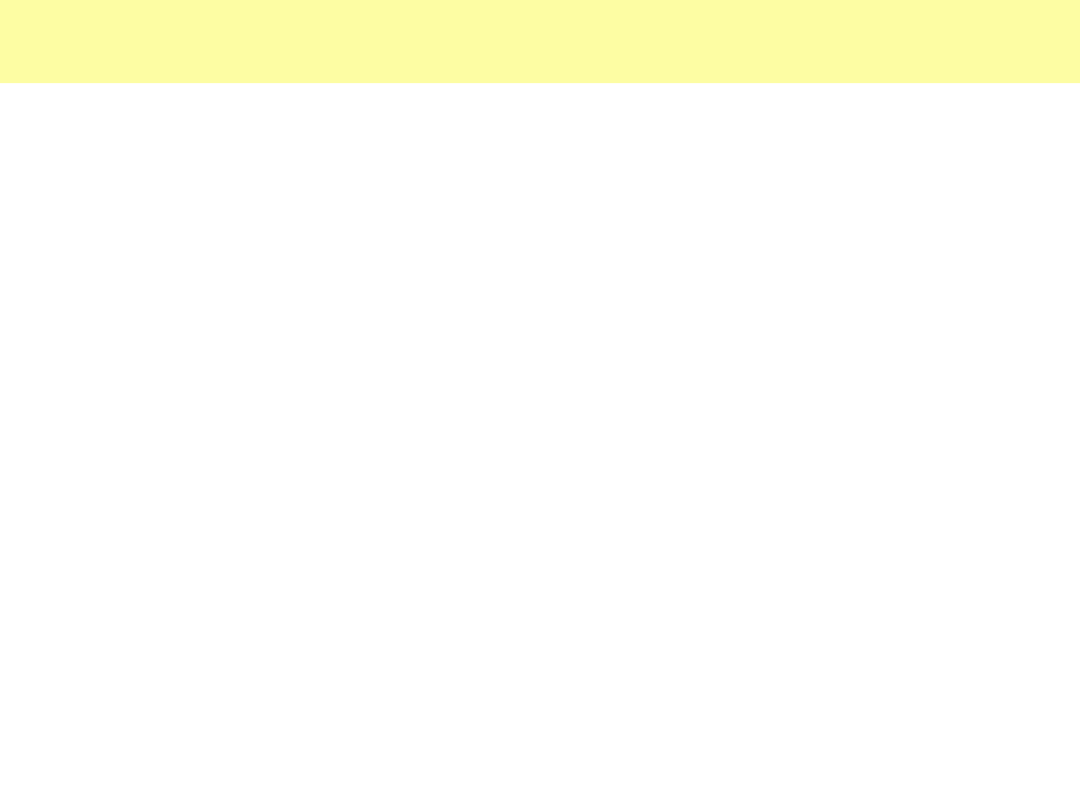

Polityka pieniężna wpływa na popyt AD

Podaż

zagregowana

krótkookreso

wa

Równowaga Makroekonomiczna

Popyt

zagregowan

y

AD

Poziom cen

równowagi

Dochód narodowy równowagi

LAS

Podaż

zagregowana

długookreso

wa

Restrykcyjna polityka

pieniężna (wysokie

stopy procentowe)

zmniejsza popyt i

przesuwa krzywą AD w

lewo

Produkcja spada do Y

1

a ceny

do P

1

P

1

Y

1

Niższe ceny powodują recesję,

pracownicy godzą się na obniżkę

wynagrodzeń (ich płaca realna

pozostaje niezmieniona) krzywa

AS przesuwa się w prawo, ceny

spadają do P

2

a produkcja wraca

do Y

o

P

2

W efekcie restrykcyjna

polityka monetarna przynosi

krótkookresową recesje i

zwalcza długookresową

inflację

Polityka pieniężna/monetarna

Monetaryści- reguła pieniężna Podaż pieniądza

powinna rosnąć w stabilnym tempie przyrostu PKB.

Przewidywalność!!!

Polityka pieniężna/monetarna

Bank Centralny

Funkcje banku centralnego (nie wszystkie funkcje są

spełniane przez wszystkie banki)

•

Kontrola podaży pieniądza - prowadzenie polityki

pieniężnej (cel inflacyjny ew. także zwalczanie bezrobocia)

- bank centralny jest jedyną instytucją, uprawnioną do

emitowania znaków pieniężnych danego państwa, określa

przy tym nie tylko wielkość emisji, ale też podejmuje

decyzje o wprowadzeniu pieniądza do obiegu.

•

Zarządzanie długiem i finansowanie deficytu sektora

publicznego, bieżące rozliczanie dochodów i wydatków

państwa, obsługa i emisja skarbowych papierów

wartościowych (emitowanych przez państwo).

•

Kredytodawca ostatniej instancji (stabilność systemu

bankowego, zapobieganie panikom finansowym),

•

Nadzór nad systemem bankowym w kraju (certyfikowanie,

audyt),

•

Nadzorowanie jakości waluty,

•

Trzymanie rezerw złota i walut obcych,

•

Ułatwianie rozliczeń wzajemnych między bankami

handlowymi świadczenie usług bankowych na rzecz innych

banków: przyjmowanie ich depozytów oraz udzielanie

kredytów.

Bank centralny pełni w gospodarce trzy ważne funkcje:

jest centralnym bankiem państwa, emitentem pieniądza

oraz bankiem nadrzędnym dla innych banków.

CENTRALNY BANK PAŃSTWA

BANK EMISYJNY

BANK BANKÓW

FUNKCJE STABILIZUJĄCO – KONTROLNE

Bank Centralny

O tym powiedzieliśmy już przy kreacji pieniądza

Stabilizacja systemu bankowego nadzór nad bankami

komercyjnymi

Bank Centralny w Polsce (Narodowy Bank Polski)

działa w oparciu o ustawę o Narodowym Banku Polskim,

uchwaloną przez Sejm w sierpniu 1997 roku.

Zgodnie z ustawą, podstawowym celem działania banku

centralnego RP jest utrzymywanie stałego poziomu cen

oraz umacnianie polskiego pieniądza.

Bank Centralny w Polsce

Od 1999 r. w realizacji polityki pieniężnej wykorzystuje się

strategię bezpośredniego celu inflacyjnego.

W jej ramach Rada

Polityki Pieniężnej określa cel inflacyjny, a następnie

dostosowuje poziom podstawowych stóp procentowych NBP

tak, by maksymalizować prawdopodobieństwo osiągnięcia tego

celu. Od początku 2004 r. Narodowy Bank Polski realizuje ciągły

cel inflacyjny na poziomie 2,5% z dopuszczalnym przedziałem

wahań +/- 1 punkt procentowy. NBP utrzymuje poziom stóp

procentowych spójny z realizowanym celem inflacyjnym,

wpływając na wysokość nominalnych krótkoterminowych stóp

procentowych rynku pieniężnego.

NIEZALEŻNOŚĆ BANKU CENTRALNEGO

Zgodnie z najlepszą wiedzą ekonomiczną ogólny zapis konstytucyjny został

skonkretyzowany w przepisach o banku centralnym w postaci określenia celu,

jakim jest utrzymanie stabilnego poziomu cen. Jednocześnie zapisano, iż

bank centralny może realizować inne cele - także wspierać politykę rządu pod

warunkiem, że nie stoi to w konflikcie z celem nadrzędnym. Sformułowanie

tego celu jest zgodne z traktatem unijnym, który Polska ratyfikowała.

Niezależność banku centralnego można stopniować: może być pełna i

obejmować ustalanie celu finalnego (jak zazwyczaj w krajach UE) albo być

tylko operacyjna i oznaczać swobodę doboru instrumentów, a cel wyznacza

rząd-tak jest w Wielkiej Brytanii.

Zupełna niezależność banku centralnego od polityków rodzi wyzwanie dla

demokracji, w której cała władza jest delegowana przez lud. Ci, którzy ją

otrzymali, muszą się przednim rozliczać z jej wykonywania. Polega to m.in. na

wymogu jawnego prowadzenia polityki pieniężnej przez bank centralny, aby

umożliwić społeczną debatę na jej temat. Temu służą sprawozdania NBP,

komunikaty z posiedzeń RPP i raporty o inflacji. W przypadku rozminięcia się

inflacji z wyznaczonym celem RPP powinna mieć obowiązek pisemnego

wyjaśnienia parlamentowi bądź rządowi, dlaczego tak się stało, jak długo

taka sytuacja może potrwać i co zamierza uczynić, aby jej uniknąć w

przyszłości.

Bank Centralny w Polsce

Prezes NBP

•Powoływanie i odwoływanie Prezesa NBP przysługuje

Sejmowi, ale na wniosek Prezydenta.

•Prezes pełni swoją funkcję przez 6 lat Tylko przez dwie

kadencje może ta sama osoba być Prezesem NBP. Jego

kadencja wygasa: po upływie okresu 6 lat, w razie śmierci,

w razie złożenia rezygnacji oraz w razie jego odwołania

(art. 9 ust.4 ustawy o NBP).

•Odwołanie Prezesa może nastąpić, gdy nie wypełnia on

swych obowiązków wskutek długotrwałej choroby lub gdy

został skazany prawomocnym wyrokiem sądu za

popełnione przestępstwo lub gdy Trybunał Stanu orzekł

wobec niego zakaz zajmowania kierowniczych stanowisk

lub pełnienia funkcji związanych ze szczególną

odpowiedzialnością w organach państwowych (art. 9 ust. 5

w/w ustawy

).

Bank Centralny w Polsce

Zadania

Prezesa NBP:

•przewodniczenie Radzie Polityki Pieniężnej, Zarządowi NBP, Komisji Nadzoru

Bankowego oraz reprezentacja NBP na zewnątrz.

• reprezentowanie interesów Polski w międzynarodowych instytucjach

bankowych oraz w międzynarodowych instytucjach finansowych,

•ustalanie w porozumieniu z Ministrem Spraw Wewnętrznych i Administracji

zasady przechowywania wartości pieniężnych w bankach i przedsiębiorstwach

produkujących znaki pieniężne oraz transportowanie tych wartości przez banki

i te przedsiębiorstwa, także realizuje zadania wynikające z przepisów o

powszechnym obowiązku obrony Rzeczypospolitej Polskiej (art. 11 ust. 3 i 5

w/w ustawy).

• uczestniczenie w ramach współpracy z władzami państwowymi w

posiedzeniach Sejmu,

•w imieniu Rady Polityki Pieniężnej przedstawianie Sejmowi i Radzie Ministrów

kwartalnych informacji o bilansie płatniczym.

•przekazywanie Radzie Ministrów i Ministrowi Finansów projektów założeń

polityki pieniężnej, opinii w sprawie projektu ustawy budżetowej, projektów

aktów normatywnych z zakresu polityki gospodarczej oraz działalności banków

i mających znaczenie dla systemu bankowego, prognoz bilansu płatniczego

oraz ustaleń Rady Polityki Pieniężnej,

•opracowywanie okresowych informacji o wpłatach i wypłatach z zysku

•wydawanie Dziennika Urzędowego Narodowego Banku Polskiego, w którym

ogłaszane są akty organów NBP i Komisji dotyczące funkcjonowania banków,

bilans oraz rachunek zysków i strat NBP oraz obwieszczenia w sprawie

utworzenia, likwidacji i upadłości banku oraz przejęcia banku przez inny bank.

Bank Centralny w Polsce

Rada Polityki Pieniężnej:

•ustala corocznie założenia polityki pieniężnej i

przedkłada je do wiadomości Sejmowi równocześnie z

przedłożeniem przez Radę Ministrów projektu ustawy

budżetowej,

•składa Sejmowi sprawozdanie z wykonania założeń

polityki pieniężnej w ciągu 5 miesięcy od zakończenia

roku budżetowego,

•ustala wysokość stóp procentowych NBP,

•ustala zasady i stopy rezerwy obowiązkowej banków,

•określa górne granice zobowiązań wynikających z

zaciągania przez NBP pożyczek i kredytów w

zagranicznych instytucjach bankowych i finansowych,

•zatwierdza plan finansowy NBP oraz sprawozdanie z

działalności NBP,

•przyjmuje roczne sprawozdanie finansowe NBP,

•ustala zasady operacji otwartego rynku.

Bank Centralny w Polsce

Halina Wasilewska-Trenkner

Doktor nauk ekonomicznych

D. CUP i Ministerstwo Finansów

b. Minister finansów

Członkowie Rady Polityki Pieniężnej powoływani są

na 6 lat. Zgodnie z art. 12 Ustawy o NBP,

Sławomir Skrzypek(1963).

Magister nauk ekonomicznych

Prezes NBP, od 10 stycznia 2007 r. (decyzją

Sejmu)

Rada Polityki Pieniężnej składa się z dziewięciu członków:

przewodniczącego (którym jest zawsze prezes NBP), trzech

członków jest mianowanych przez prezydenta, po trzech powołuje

również Sejm i Senat

Bank Centralny w Polsce

Rada Polityki

Pieniężnej zbiera

się na

comiesięcznych

posiedzeniach

począwszy od

1998 roku

Andrzej Wojtyna (1951)

Profesor nauk

ekonomicznych

Instytut Nauk

Ekonomicznych PAN w

Warszawie i AE w

Krakowie

Andrzej Sławiński

(1951)

Profesor nauk

ekonomicznych

SGH w Warszawie,

Przewodniczący Rady

Naukowej PTE.

Stanisław Owsiak

(1946) Profesor nauk

ekonomicznych

Uniwersytet

Jagielloński.

Stanisław Nieckarz

(1941)

w latach 1982-1986

Pierwszy Zastępca

Prezesa NBP.

Dariusz Filar (1950)

Doktor hab. nauk

ekonomicznych

Uniwersytet Gdański

Jan Czekaj(1950)

Profesor nauk

ekonomicznych

AE w Krakowie

Marian Noga(1946)

Profesor nauk ekonomicznych

AE Wrocław

Mirosław Pietrewicz

(1941)

Profesor nauk

ekonomicznych

SGH Warszawa

Członek Rady może pełnić tę funkcję tylko jedną kadencją (w

przeciwieństwie do Prezesa NBP, który może pełnić funkcję

Prezesa przez dwie kadencje).

Członek Rady w okresie swojej kadencji nie może zajmować

żadnych innych stanowisk i podejmować działalności

zarobkowej lub publicznej. Może zajmować się jedynie pracą

naukową, dydaktyczną lub twórczością autorską. Za zgodą

Rady może prowadzić działalność w organizacjach

międzynarodowych. Również na okres kadencji członek Rady

powinien zawiesić działalność w partii politycznej lub związku

zawodowym.

Członek Rady może zostać odwołany jeżeli zrzeknie się swej

funkcji, uniemożliwi mu jej wykonywanie trwała choroba, w

razie skazania prawomocnym wyrokiem sądu za popełnienie

przestępstwa oraz jeżeli nie zawiesi swojej działalności w partii

politycznej lub związku zawodowym (art. 13 ust. 5 z zw. z art.

14 ust. 2 w/w ustawy). W przypadku śmierci członka Rady

wygasa jego mandat, a nie później niż w okresie 3 miesięcy od

odwołania lub stwierdzenia wygaśnięcia mandatu uzupełniany

jest skład Rady.

Bank Centralny w Polsce

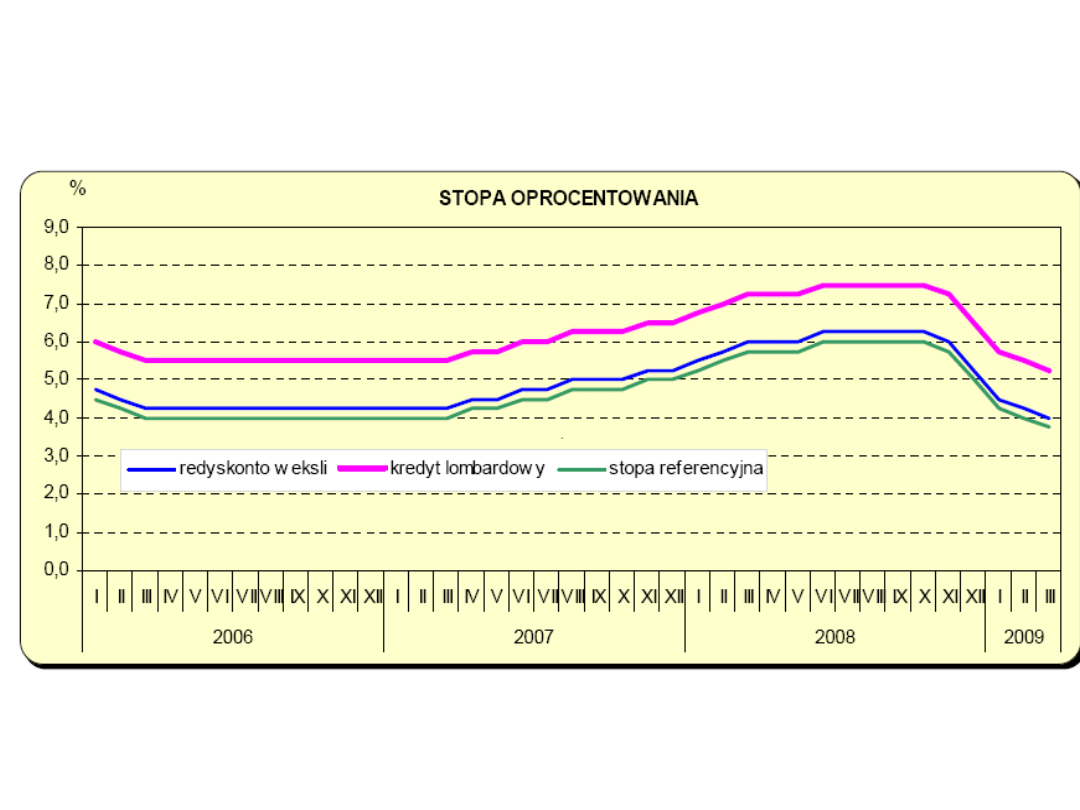

Stopy NBP, tj. stopa redyskontowa weksli i stopa kredytu

lombardowego oraz stopa referencyjna zostały w 2008 podwyższone

odpowiednio z

5,25

% do

6,25

% i z

6,50

% do

7,50%

oraz

5,0

% do

6,0

% w skali rocznej. Potem (KONIEC 2008 I 2009 r.) już były spadki

do

4,00%

,

5,25%

i

3,75

%

W styczniu 1998 roku stopa lombardowa wynosiła aż 27 proc., a

redyskontowa 24,5 proc. Innych stóp jeszcze nie było: stopę repo

(interwencyjną) wprowadzono pod koniec lutego 1998 roku

(określając jej poziom na 24 proc.).

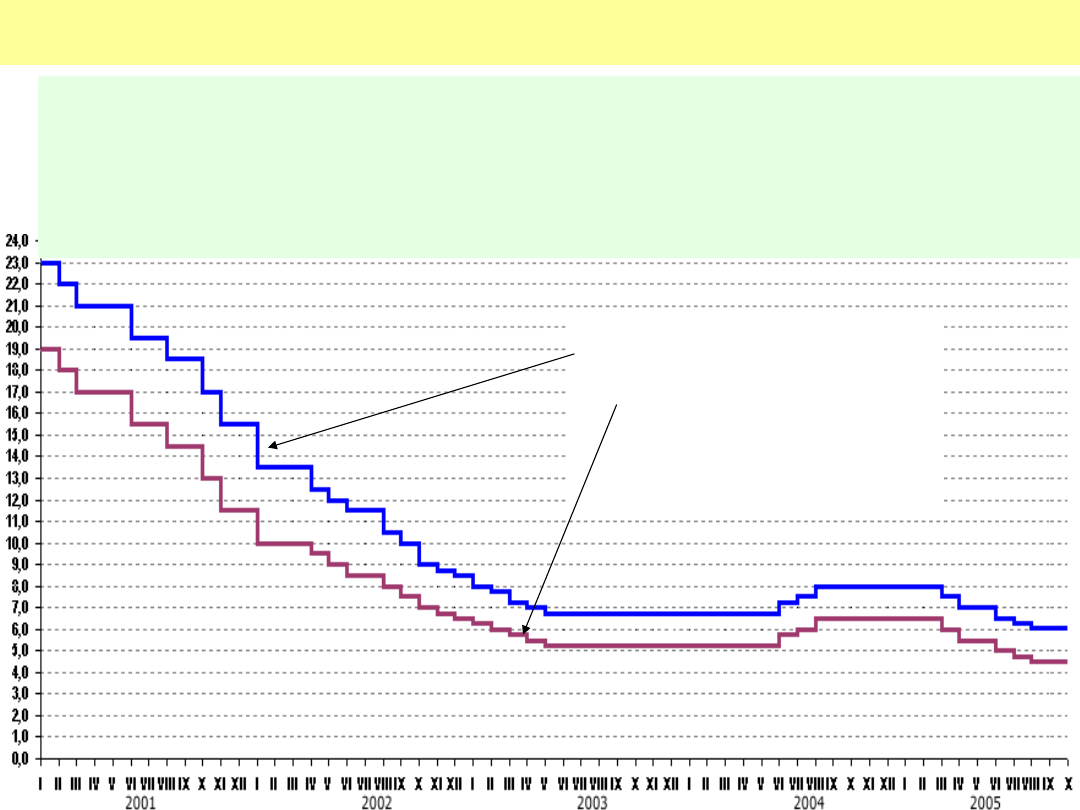

Początkowo RPP systematycznie obniżała stopy procentowe – na taki

krok zdecydowała się kolejno siedem razy, aż do stycznia 1999 roku.

Wówczas stopa lombardowa została obniżona do 17 proc., a

redyskontowa do 15,5 proc.

W związku m. in. ze wzrostem inflacji, po okresie obniżania stóp

procentowych nastąpił ciąg podwyżek – pierwsza we wrześniu 1999

roku, ostatnia (czwarta z kolei) w sierpniu 2000 roku. W sierpniu 2000

roku stopa redyskontowa została określona na poziomie 21,5 proc., a

lombardowa – 23 proc.

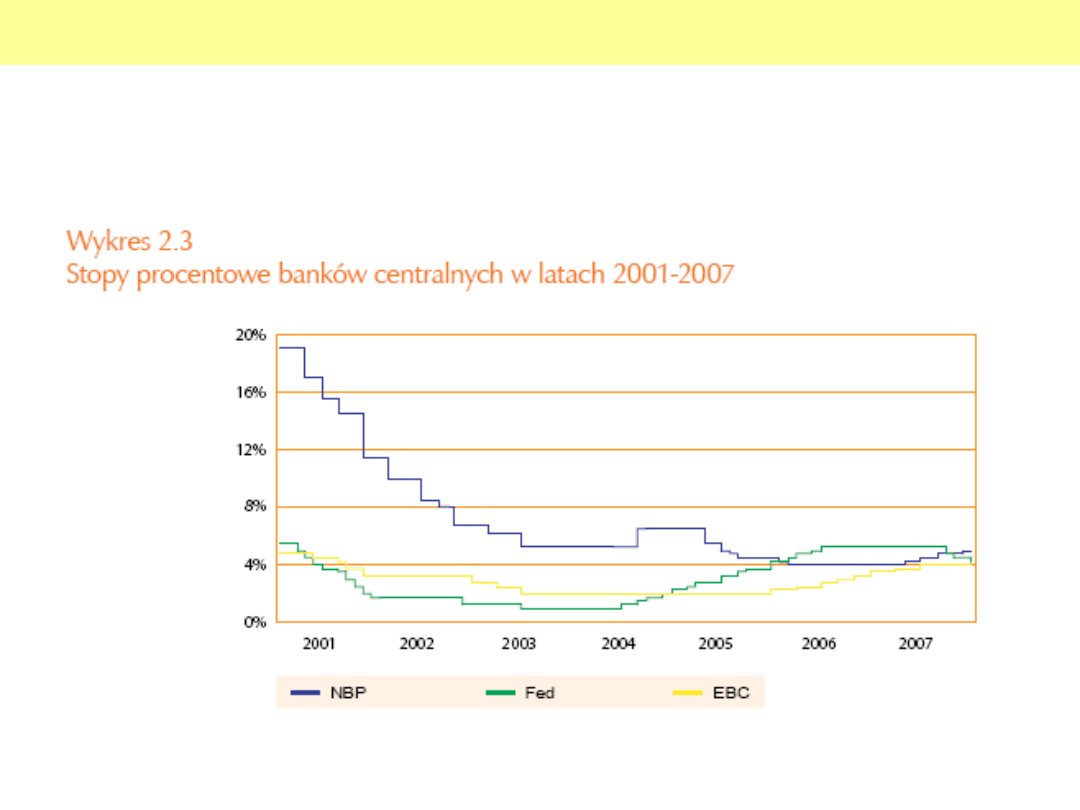

Począwszy od l 2001 roku, Rada Polityki Pieniężnej obniża stopy

procentowe, przede wszystkim dzięki spadającej inflacji. Poziom 4%

stopa referencyjna osiągnęła w marcu 2006 roku

Podwyżki zaczęły się w maju 2007 roku aby pod koniec roku 2008

ustąpić miejsca spadkom . Najniższy poziom 3,75% stopa

referencyjna osiągnęła w marcu 2009 roku.

Bank Centralny w Polsce

Stopa referencyjna 4,50 na dzień 2005-09-01

Kredyt lombardowy 6,00 na dzień 2005-09-01

Stopa depozytowa NBP 3,00 na dzień 2005-09-01

Redyskonto weksli 4,75 2na dzień 005-09-01

Pieniądz w Polsce- kreacja

niebieski

lombardowa

czerwony

referencyjna

Stopa referencyjna

5,75

na dzień 2008-03-27

Kredyt lombardowy

7,25

na dzień 2006-03-01

Stopa depozytowa NBP 4,25 na dzień 2006-03-01

Redyskonto weksli 6,00 2na dzień 2006-03-01

Od marca

2006 wzrost

o 1,75%

Rentowność 7

dniowych bonów

skarbowych

Stopa referencyjna

3,75

na dzień 2009-03-26

Kredyt lombardowy

5,25

na dzień 2009-03-26

Stopa depozytowa NBP 2,25 na dzień 2009-03-26

Redyskonto weksli 4,00 2na dzień 2009-03-26

Członkowie Rady Gubernatorów FED (jest ich siedmiu) są

nominowani przez Prezydenta za zgodą Senatu Kadencja

trwa 14 lat. Wymiana następuję pojedynczo, jeden

członek Rady co dwa lata (w lutym roku nieparzystego).

Nie ma możliwości ponownej nominacji po odbyciu pełnej

kadencji. Przewodniczący i vice Przewodniczący Rady są

nominowani przez Prezydenta za zgodą Senatu na cztery

lata i mogą swoją funkcję pełnić przez wiele kadencji.

Bank Centralny w USA

System Rezerwy Federalnej

System jest siecią

12 regionalnych

banków prywatnych, zrzeszonych w

systemie Rezerwy Federalnej (banki w

Bostonie, Buffalo, Nowym Jorku,

Cleveland, Richmond, Atlancie,

Chicago, St. Luis, Minneapolis, Denver,

Dallas i San Francisco).

Europejski Bank Centralny

Dwanaście z 25 państw członkowskich UE posługuje się obecnie wspólną

walutą - euro. Banknoty i monety euro zostały wprowadzone do obiegu 1

stycznia 2002 roku.

Europejski Bank Centralny (EBC) został utworzony w 1998 roku na mocy

Traktatu o Unii Europejskiej, w celu wprowadzenia nowej waluty i zarządzania

nią - przeprowadzania transakcji walutowych i zapewnienia

bezproblemowego funkcjonowania systemów płatniczych.

Bank Centralny w Europie

Jednym z głównych zadań EBC jest utrzymywanie stabilności cen w

obszarze euro, przy jednoczesnym zachowaniu siły nabywczej euro.

Oznacza to utrzymywanie inflacji pod ścisłą kontrolą: EBC chce zapewnić, by

roczny wzrost cen konsumenckich był niższy niż 2%.

EBC jest całkowicie niezależny w wykonywaniu swoich obowiązków.

Ani EBC, ani narodowe banki centralne w eurosystemie, ani żaden członek ich

organów decyzyjnych nie mogą starać się o instrukcje lub przyjmować

instrukcji od jakiegokolwiek innego organu.

Europejski Bank Centralny

Zarząd

Zarząd składa się z Prezesa EBC, Wiceprezesa i czterech pozostałych

członków - wszyscy są mianowani za wspólną zgodą prezydentów lub

premierów państw należących do obszaru euro. Członkowie Zarządu

są powoływani na okres ośmiu lat, a ich kadencja nie podlega

przedłużeniu.

Rada Naczelna

Rada Naczelna jest najwyższym organem decyzyjnym Europejskiego Banku

Centralnego. Składa się z sześciu członków Zarządu oraz prezesów 12

banków centralnych obszaru euro. Na jej czele stoi Prezes EBC. Zasadniczą

misją Rady jest określanie polityki pieniężnej obszaru euro oraz, w

szczególności, ustalanie wysokości stóp procentowych, po których banki

komercyjne mogą uzyskać środki z Banku Centralnego.

Rada Rozszerzona

Rada Rozszerzona jest trzecim gremium decyzyjnym EBC. W jej skład wchodzi

Prezes EBC, Wiceprezes i prezesi narodowych banków centralnych wszystkich

25 państw członkowskich UE. Rada Rozszerzona wnosi wkład w pracę

doradczą i koordynacyjną EBC oraz pomaga w przygotowaniach do

przyszłego rozszerzenia strefy euro.

Bank Centralny w Europie

Główne stopy procentowe Europejskiego Banku

Centralnego (kwiecień 2009) :

Stopa interwencyjna – do prowadzenia

operacji refinansowych zapewniających płynność

systemu bankowego, – 1,25 % (

Main refinancing

operations)

Stopa depozytowa określająca

oprocentowanie jednodniowych depozytów,

składanych przez banki komercyjne w

Eurosystemie -0,5 %

Stopa pożyczkowa – udzielanie

krótkookresowego kredytu bankom komercyjnym

-2,25 %

(Marginal lending facility)

Bank Centralny w Europie

cel inflacyjny banku to 2 proc.

Jean-Claude Trichet

Teoria ekonomii nie daje szczegółowych odpowiedzi na to, jak powinna być

prowadzona polityka monetarna, oprócz ogólnych wskazówek co do jej

generalnych zasad

Z punktu widzenia prowadzenia optymalnej polityki monetarnej wskazano

na dwie główne metody utrzymywania oczekiwań inflacyjnych na

niskim poziomie:

a) budowanie reputacji banku centralnego jako instytucji przejawiającej

dużą awersję do inflacji

b) lub wybór na szefa tej instytucji osoby przejawiającej większą, niż

wskazują preferencje społeczne, niechęć do wzrostu cen.

Problem polega jednak na tym, że niezwykle trudno jest określić, jak

silna powinna być optymalna społecznie awersja banku centralnego do

inflacji oraz na ile powinien on w swojej polityce zwracać uwagę na

takie parametry, jak wzrost gospodarczy, zmienność oraz poziom kursu

walutowego czy stabilizacja samych stóp procentowych.

Bank Centralny w Europie

Nie tylko cel inflacyjny

Dla NBP parametrami, które w statystycznie istotny sposób wpływały na

kształt polityki gospodarczej, były: dotychczasowy poziom stóp

procentowych oraz bieżąca inflacja. Inne parametry, takie jak potencjał

wzrostu gospodarczego mierzony luką popytową czy kurs walutowy, nie

okazały się istotne.

Czeski bank centralny dodatkowo zwracał uwagę na potencjał przyszłego

wzrostu gospodarczego.

Podobna była również polityka słowackiego banku centralnego, z tą

różnicą, że patrzył on przede wszystkim na bieżący, a nie przyszły poziom

aktywności gospodarczej.

Z kolei węgierski bank centralny przykładał głównie wagę do bieżącego

wzrostu gospodarczego oraz obecnego i przyszłego poziomu kursu

walutowego.

Bank Centralny w Europie

Banki Komercyjne

Bank komercyjny (handlowy) to certyfikowany

pośrednik pomiędzy depozytariuszami a

inwestorami. Bank ten przyjmuje wkłady i

udziela kredytów

Bank – przedsiębiorstwo usługowe, którego działalność

polega wyłącznie na udzielaniu kredytów i

zdobywaniu środków potrzebnych na udzielanie

kredytów

Funkcje banku komercyjnego

•

Pasywna - przyjmowanie wkładów: a’vista i

terminowych

•

Aktywna - udzielanie pożyczek

•

Pośrednicząca – bank występuje jako instytucja

usługowa wykonująca zlecenia klienta

Są też inni pośrednicy aktywni na rynku usług

finansowych. Są to instytucje para bankowe i poza

bankowe

BANK – z wł. banco – bank, stół. Od średniowiecza handlarze

papierami wartościowymi dokonywali transakcji: za kruszce

wydawano potwierdzenia (transakcje dokonywane były na stołach

podczas imprez handlowych)

W skład usług bankowych wyodrębnionych przez polskie prawo bankowe

wchodzą :

I. Przyjmowanie wkładów pieniężnych płatnych na żądanie lub terminowych,

II. Prowadzenia rachunków bankowych,

III. Udzielanie kredytów,

IV. Udzielanie i potwierdzanie gwarancji bankowych oraz otwieranie

akredytyw,

V. Emitowanie bankowych papierów wartościowych,

VI. Przeprowadzanie bankowych rozliczeń pieniężnych,

VII. Wydawanie, rozliczenie i umarzanie pieniądza elektronicznego,

VIII. Udzielanie pożyczek pieniężnych oraz kredytów konsumenckich,

IX. Operacje czekowe i wekslowe,

X. Wydawanie kart płatniczych oraz wykonywanie operacji przy ich użyciu,

XI. Terminowe operacje finansowe,

XII. Nabywanie i zbywanie wierzytelności pieniężnych,

XIII. Przechowywanie przedmiotów i papierów wartościowych oraz

udostępnianie skrytek sejfowych,

XIV. Wykonywanie czynności obrotu dewizowego,

XV. Udzielanie i potwierdzanie poręczeń,

XVI. Wykonywanie czynności zleconych związanych z emisją papierów

wartościowych.

Banki Komercyjne

C

z

y

n

n

o

ś

c

i

w

y

m

i

e

n

i

o

n

e

w

p

u

n

k

c

i

e

I

-

V

I

I

m

o

g

ą

b

y

ć

w

y

k

o

n

y

w

a

n

e

w

y

ł

ą

c

z

n

i

e

p

o

p

r

z

e

z

b

a

n

k

i

w

g

r

a

n

i

c

a

c

h

o

k

r

e

ś

l

o

n

y

c

h

s

t

a

t

u

t

e

m

b

a

n

k

u

.

N

a

t

o

m

i

a

s

t

c

z

y

n

n

o

ś

c

i

o

d

V

I

I

I

d

o

X

V

I

m

o

g

ą

b

y

ć

w

y

k

o

n

y

w

a

n

e

r

ó

w

n

i

e

ż

p

r

z

e

z

i

n

n

e

p

o

d

m

i

o

t

y

(

i

n

s

t

y

t

u

c

j

e

)

a

l

e

w

y

k

o

n

y

w

a

n

e

p

r

z

e

z

b

a

n

k

i

,

s

t

a

j

ą

s

i

ę

f

o

r

m

a

l

n

i

e

c

z

y

n

n

o

ś

c

i

a

m

i

b

a

n

k

o

w

y

m

i

.

Czynności wymienione w punkcie I-VII mogą być wykonywane wyłącznie

poprzez banki w granicach określonych statutem banku. Natomiast czynności

od VIII do XVI mogą być wykonywane również przez inne podmioty

(instytucje) ale wykonywane przez banki, stają się formalnie czynnościami

bankowymi.

Banki Komercyjne

Pasywa banku komercyjnego

•

Wkłady wszelkiego rodzaju w złotych i w walutach obcych

•

Pożyczki zaciągnięte w innych bankach (np. w banku

centralnym),

•

Kapitał własny

Aktywa banku komercyjnego

•

Gotówka w kasie i rezerwy na koncie w banku centralnym

•

Udzielone kredyty (umowy pożyczki) w podziale na krótko i

długoterminowe

•

Papiery wartościowe – to jest także udzielanie pożyczek

•

Bardzo rzadko inne aktywa np. kruszce.

Papiery wartościowe

•

Weksle

•

Bony skarbowe

•

Obligacje

•

Akcje

Dylemat banku komercyjnego: równowaga między płynnością a

rentownością

Aktywa płynne to te łatwo wymienialne na gotówkę

DEPOZYTY

A’Vista – płatne na każde żądanie

(niski lub ujemne

oprocentowanie(ROR)

Terminowe - składane na dłuższy

czas (miesiąc, rok kwartał) z reguły

oprocentowanie przewyższa inflację.

Banki Komercyjne - pasywa

Papiery wartościowe

Definicja: WEKSEL to papier wartościowy o określonej

dokładnie przez prawo wekslowe formie,

charakteryzujący się tym, że złożenie na nim podpisu

stanowi podstawę i przyczynę zobowiązania

wekslowego podpisującego.

Weksel własny - (inaczej suchy, prosty, sola) zawierający

bezwarunkowe przyrzeczenie wystawcy zapłacenia

określonej sumy pieniędzy we wskazanym miejscu i czasie.

Weksel trasowany - (inaczej ciągniony lub trata) zawierający

skierowane do oznaczonej osoby bezwarunkowe polecenie

zapłacenia określonej sumy pieniędzy w oznaczonym

czasie i miejscu

.

Atrakcyjność weksla:

•

Uproszczone postępowanie (protest wekslowy) w przypadku

braku zapłaty

•

Łatwość cesji

•

Solidarna odpowiedzialność wszystkich właścicieli weksla.

•

Możliwość dyskonta weksli

Cena weksla

•

Cena weksla = nominał weksla/ (1+ stopa procentowa)

•

Np. nominał weksla 104 PLN stopa procentowa 4% to rok

wcześniej możną za weksel otrzymać 100 PLN minus prowizje

Papiery wartościowe

Akcje: formalnie jest to tytuł własności do kapitału danej

firmy.,

Akcje są zwykłe i uprzywilejowane. Te ostatnie dają prawo

decyzji w kwestiach strategicznych (złota akcja) np.

rozwiązania firmy czy jej połączenia lub też dają

pierwszeństwo w zaspokojeniu się z majątku firmy

przed wlascicelami akcji zwykłych

Obecnie akcje są powszechną formą trzymania skarbu,

znacznie rzadziej służą kierowaniu firmą:

•

W 1985 r 20% mieszkańców USA miało akcje gdy w 1965r

tylko 10%

•

Rynek akcji (niedźwiedź ↓i byk↑) nigdy nie śpi

Cena akcji

•

Zależy od czynników obiektywnych (kondycja firmy,

koniunktura) i subiektywnych (np. wiara w dotcomy)

•

W Polsce dużą rolę odgrywają inwestorzy zagraniczni

Papiery wartościowe

Obligacje: długoterminowe papiery z lub bez (konsole) terminu

wykupu,

najczęściej ale nie koniecznie emitowane przez władze

publiczne (centralne, regionalne i lokalne np. obligacje

komunalne)

Ogólnie rzecz biorąc, obligacja jest papierem wartościowym,

który poświadcza zaciągnięcie długu. Dług ten ma być

zwrócony w określonym z góry czasie i na określonych

warunkach, powiększony o odsetki.

Obligacje nie dają prawa własności natomiast ich posiadacze

mają prawo do zaspokojenia roszczeń finansowych przed

posiadaczami akcji.

Obligacje emitowane przez władze publiczne są uznawane za

szczególnie bezpieczne.

Cena obligacji

•

=>Zależy odwrotnie proporcjonalnie od rynkowej stopy procentowej

•

=>Cena obligacji= roczny dochód (procent) z obligacji/rynkowa

stopa procent.

Obligacje mogą być emitowane w różnych nominałach – skarbowe obligacje

detaliczne mają obecnie nominał 100 zł, obligacje hurtowe natomiast – 1000

zł.

Pierwsze obligacje komunalne wyemitowała Genua w 1270 roku. Pożyczka

była zabezpieczona dochodami z akcyzy na sól.

BONY SKARBOWE

Bony skarbowe są dostępne jedynie dla dużych inwestorów – są

sprzedawane na przetargach, organizowanych przez Narodowy Bank Polski.

Zwykły śmiertelnik może je kupić tylko na rynku wtórnym (z prowizją) np. od

banków komercyjnych

Bony skarbowe to papiery dłużne skarbu państwa, emitowane przez

Ministerstwo Finansów. Zobowiązują one emitenta do zapłacenia określonej

kwoty posiadaczowi bonu w dniu jego wykupu. Bony skarbowe są papierami

krótkookresowymi o terminie wykupu od tygodnia do 52 tygodni.

Najpopularniejsze to 13- oraz 52-tygodniowe.

Cena bonu nominalna 10 tys PLN. Bony kupujemy z dyskontem, czyli poniżej

ich ceny. Po wyznaczonym okresie (np. 13 lub 52 tygodniach) bony są

wykupywane po cenie nominalnej. Obecnie rentowność bonów 52-

tygodniowych jest nieco wyższa niż rentowność lokat bankowych i wynosi

4,37 %.

Przykładowo - na przetargu, który odbył się 21 listopada, średnia cena 52-

tygodniowego bonu skarbowego o wartości nominalnej 10 tys. zł wyniosła

nieco ponad 9576 zł. Po roku w dniu wykupu posiadacz bonu uzyska za niego

10 tys. zł. Różnica pomiędzy ceną zakupu, a ceną nominalną będzie jego

zarobkiem.

Papiery wartościowe

Bony skarbowe są obarczone tylko niewielkim ryzykiem, bo dłużnikiem

jest skarb państwa. Mogą one służyć jako zabezpieczenie kredytów czy

gwarancji udzielanych przez banki komercyjne. W przeciwieństwie do

lokaty mogą być również swobodnie przenoszone między rachunkami

powierniczymi należącymi do klienta w różnych bankach.

Dodatkowo, bony skarbowe możemy sprzedać praktycznie w każdym

momencie, likwidując inwestycję w całości lub tylko w części. - Nie

ryzykujemy przy tym utraty zysków, jak to często ma miejsce w

przypadku zerwania lokaty bankowej.

Giełda papierów wartościowych to miejsce, gdzie kupuje się i sprzedaje

papiery wartościowe.

Na giełdzie dochodzi do skojarzenia ofert sprzedających papiery wartościowe

z zapotrzebowaniem, zgłaszanym przez kupujących kursy są określane na

bieżąco, na podstawie popytu i podaży.

W imieniu stron transakcji dokonują pośrednicy (maklerzy giełdowi). A tak

naprawdę oferty są kojarzone w elektronicznym systemie notowań.

Przedmiotem obrotu na giełdzie są przede wszystkim akcje spółek, akcje NFI,

ponadto prawa poboru nowych akcji, obligacje oraz instrumenty pochodne.

Inwestor może składać za pośrednictwem maklera różnego typu zlecenia, w

tym między innymi zlecenia z limitem (określana jest precyzyjnie cena, po

której ma dojść do transakcji), zlecenia PKC (po każdej cenie), zlecenia po

cenie rynkowej na otwarcie i po cenie rynkowej. Możliwe jest też składanie

zleceń z dodatkowymi warunkami realizacji.

Papiery wartościowe

Terminem "blue chip" czyli niebieski żeton, określa się na giełdzie

spółkę, w którą inwestowanie jest stosunkowo bezpieczne. Nazwa

pochodzi od koloru najdroższego żetonu do gry w kasynach Monte Carlo.

Parabanki instytucje działające na podstawie przepisów

szczególnych wobec prawa bankowego i nie poddane

procedurze licencjonowania i nadzorowania.

W Polsce można do nich zaliczyć na przykład:

=> fundusze inwestycyjne,

=>Spółdzielcze Kasy Oszczędnościowo-Kredytowe,

=> kasy budowlano-pożyczkowe,

=>bankowe kasy mieszkaniowe,

=> kantory wymiany walut,

=>firmy leasingowe,

=> firmy faktoringowe,

=>firmy doradcze,

=> firmy pośrednictwa kredytowego

.

.

Instytucje para bankowe

Sektor pozabankowy

Wkraczanie na rynek usług finansowych instytucji

niebankowych – dużych domów towarowych,

producentów samochodów (na przykład firma Opel) i

komputerów czy sieci supermarketów (oferujących na

przykład własne karty płatnicze sieci Carrefour) ma na

celu przede wszystkim oferowanie ułatwień w

finansowaniu zakupu, często jednak kończy

występowaniem o pełną licencję bankową, przykład

firma Lucas

Instytucje para bankowe

Oferta spółdzielczych kas nie różni się od tego, co proponują

banki. Dostępne są zarówno produkty dla klientów

indywidualnych, jak i przedsiębiorców. Oprócz oferty kredytów i

depozytów, oddziały sprzedają także jednostki funduszy

inwestycyjnych, oferują konta emerytalne i ubezpieczenia.

SKOK są spółdzielniami działającymi na podstawie ustawy o

spółdzielczych kasach oszczędnościowo-kredytowych i ustawy –

Prawo spółdzielcze. Są tworzone przy zakładach pracy,

parafiach i bardzo często przy stowarzyszeniach. Świadczą

usługi wyłącznie swoim członkom, by skorzystać z ich oferty,

trzeba się zapisać np. do stowarzyszenia i wnieść opłatę w

wysokości ok. 100 zł. Podobne do SKOK instytucje działają w 79

krajach, skupiając 118 mln członków.

Instytucje para bankowe

Kasy spółdzielcze jako instytucje finansowe typu non profit korzystają z

ulg podatkowych, ponoszą mniejsze opłaty i nie muszą odprowadzać

rezerw do NBP. Dzięki temu są uprzywilejowane w walce o klientów

Fundusz powiernicze obracają pieniądzem, powierzonym przez

indywidualnych inwestorów, ulokowane przede wszystkim w papiery

wartościowe. Funduszem zarządza wyspecjalizowana firma –

towarzystwo funduszy inwestycyjnych/ powierniczych.

Fundusze powiernicze działają w imieniu małych inwestorów,

korzystają jednak z przywilejów, dostępnych inwestorom

instytucjonalnym. To właśnie za ich pośrednictwem możemy stać się

na przykład (pośrednio) właścicielami bonów skarbowych, które są

kupowane przez dużych inwestorów.

W momencie zakupu tak zwanej jednostki uczestnictwa powierzamy

funduszowi nasze pieniądze, którymi od tej pory zarządza. Nie robi

tego oczywiście za darmo: towarzystwa funduszy inwestycyjnych

pobierają opłaty za zarządzanie.

Fundusze są w miarę bezpieczną formą lokowania oszczędności. Ich

działalność w Polsce reguluje ustawa o funduszach inwestycyjnych,

w której na pierwszy plan została wysunięta kwestia bezpieczeństwa

uczestników, czyli nas – osób, powierzających funduszowi własne

oszczędności.

Instytucje para bankowe

Instytucje para bankowe

Fundusz

Papiery

Rentowność

roczna

rynku pieniężnego

bony skarbowe

certyfikat depozytowe

Rentowność

bonów

skarbowych(4,85

% w Polsce)

papierów dłużnych

(zapewnia

utrzymanie wartości

kapitału)

bony skarbowe

obligacje

4-6%

stabilnego wzrostu

bony skarbowe

obligacje, akcje (30-

40%)

4-7%

zrównoważone

bony skarbowe

obligacje, akcje (50-

60%)

4-8% w długim

okresie

akcji

akcje

6-10% rocznie w

ciągu 15 lat

Venture capital

Akcje spółek

obarczonych wysokim

ryzykiem

trudno

przewidzieć

Fundusze powiernicze

Dziekuję

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

- Slide 29

- Slide 30

- Slide 31

- Slide 32

- Slide 33

- Slide 34

- Slide 35

- Slide 36

- Slide 37

- Slide 38

- Slide 39

- Slide 40

- Slide 41

- Slide 42

- Slide 43

- Slide 44

- Slide 45

- Slide 46

- Slide 47

- Slide 48

- Slide 49

- Slide 50

- Slide 51

- Slide 52

- Slide 53

- Slide 54

- Slide 55

- Slide 56

- Slide 57

- Slide 58

- Slide 59

- Slide 60

- Slide 61

- Slide 62

- Slide 63

- Slide 64

- Slide 65

- Slide 66

- Slide 67

- Slide 68

Wyszukiwarka

Podobne podstrony:

W5 pieniadz i system bankowy

12. Pieniądz i system bankowy, Mikroekonomia mgr Grażyna Karwacka

14 Pieniądz i system bankowy zadaniaid 15260

Makroekonomia - folie, PIENIĄDZ I SYSTEM BANKOWO - KREDYTOWY

pieniadz i system bankowy najwazniejsze elementy

Pieniądz i system bankowy ćwiczenie (1)

PIENIADZ I SYSTEM BANKOWY, Prawo finansowe

dr E Kwella 6 wyklad pieniadz i system bankowy, Studia, Makroekonomia, Wykłady

Pieniadz i System Bankowy cz2, ekonomia

Pieniądz i system bankowy

W5 pieniadz i system bankowy

12. Pieniądz i system bankowy, Mikroekonomia mgr Grażyna Karwacka

Pieniądz, system bankowy, polityka monetarna

13 Pieniądz i system bankowy test

Pieniądz i system bankowy

Pieniądz i system bankowy

więcej podobnych podstron