Postanowienia

Komitetu Bazylejskiego

I, II, II oraz dyrektywy

Solovency I i II

– czego dotyczą i jak są

wdrażane

Joanna Liżewska

Bazylejski Komitet Nadzoru

Bankowego

Instytucja powstała pod koniec 1974 roku

przy Banku Rozrachunków Międzynarodowych

w Bazylei, utworzona przez prezesów banków

centralnych państw należących do Grupy

Dziesięciu (G10).

Opracowała zbiór zalecanych praktyk

rynkowych

w zakresie zarządzania ryzykiem finansowym

w sektorze bankowym, bezpieczeństwa oraz

poziomu

kapitałów

koniecznego

do

utrzymywania

przez

banki.

Dokumenty

wydawane przez komitet wprowadzane są nie

tylko przez państwa będące jego członkami,

lecz także przez państwa, w których

funkcjonują banki międzynarodowe. Pierwsze

opracowania

w

tym

zakresie

zostały

opublikowane w 1988 roku i nazywane są

Umową Kapitałową.

I Umowa Kapitałowa 1988r. –

Bazylea I

zawierała zestaw regulacji kapitałowych

dla międzynarodowych banków

tzw. współczynnik wypłacalności (solvency ratio),

czyli wymóg kapitałowy ważony ryzykiem

(risk-weighted capital requirements), który obliczany

był jako iloraz kapitałów własnych do aktywów (i

zobowiązań pozabilansowych) ważonych ryzykiem;

minimalna wartość nie może być mniejsza niż 8%.

Postanowienia Umowy zostały wdrożone przez

państwa będące członkami Komitetu, a także wiele

innych krajów, w tym przez Polskę.

Umowa Kapitałowa z założenia nie miała być

statyczna w czasie, wniesiono do niej kilka

poprawek.

Najistotniejszą z nich było wprowadzenie w 1996

roku kategorii ryzyka rynkowego z uwagi na wzrost

jego znaczenia w działalności banków. Określono w

niej wymogi kapitałowe z tytułu narażenia na ryzyko

rynkowe [Amendment to the Capital Accord, 1996].

Pomimo dokonanych poprawek tempo przeobrażeń

rynków finansowych, a także działalności banków

wynikające ze wspomnianych na początku rozdziału

procesów, wymusiło konieczność skonstruowania

nowej umowy.

Nowa Umowa Kapitałowa

2004r.- Bazylea II

Zrewidowana wersja powstałej w 1988 r.

Umowy Kapitałowej, dotyczącej struktury oceny

adekwatności kapitałowej instytucji finansowych

(Bazylea I)

Intencją Nowej Umowy Kapitałowej było

wzmocnienie bezpieczeństwa i stabilności

międzynarodowego systemu bankowego oraz

poprawa

sposobu

określania

wymogów

kapitałowych banku w zależności od poziomu

ponoszonego ryzyka i rozmiarów prowadzonej

działalności.

W porównaniu z Umową Kapitałową, która koncentrowała

się na ryzyku kredytowym i kapitale na jego zabezpieczenie

i obejmowała po 1996 roku także kategorię ryzyka

rynkowego, Nowa Umowa Kapitałowa zawiera

postanowienia odnoszące się do standardów w zakresie

ryzyka operacyjnego, którego nieuwzględnienie w starej

umowie stało się jedną z przyczyn jej opracowania.

Ponadto jest znacznie bardziej obszerna i szczegółowa

(liczy ponad 240 stron, podczas gdy stara tylko 30 stron).

Szczegółowość ta ma odzwierciedlić wzrost skomplikowania

systemu finansowego. Jest jednocześnie bardziej elastyczna,

gdyż daje bankom większą swobodę w zakresie wyboru

metody obliczania adekwatności kapitałowej. Daje także

bankom możliwość wyboru własnych, wewnętrznych metod,

które byłyby bardziej wrażliwe na ryzyko, a w związku z tym

dokładniej mierzyłyby ekspozycję na straty. Przy ich

zastosowaniu obliczony wymóg kapitałowy byłby dzięki

temu niższy.

Nowa Umowa Kapitałowa składa się z trzech wzajemnie

uzupełniających się filarów:

Filar I – dotyczy szacowania sumy minimalnych

wymogów kapitałowych z tytułu ryzyka kredytowego,

rynkowego i operacyjnego.

Filar II – określa on podstawową rolę nadzoru

bankowego, jaką jest zachęcanie banków do stosowania

wewnętrznych modeli szacowania wymogów

kapitałowych i ustalenie docelowych kapitałów zgodnych

z profilem ryzyka w danym banku oraz wewnętrznymi

technikami kontroli ryzyka.

Filar III – zobowiązuje banki do zachowania odpowiedniej

dyscypliny rynkowej, upoważniając je do ujawniania

informacji na temat ich profilu ryzyka oraz poziomu

kapitalizacji.

Komitet Bazylejski podkreśla, że wysiłki

podejmowane

przez

nadzór

międzynarodowy

w

celu

zapewnienia

bezpieczeństwa i dobrej kondycji systemu

bankowego

mogą

być

wynagrodzone

sukcesem dzięki dyscyplinującej roli rynku.

Udostępnianie informacji uczestnikom rynku

motywuje bowiem podmioty informujące

do dbałości o wyniki finansowe i inne dane

dotyczące spółki, gdy ich odbiorcami są

konkurenci, inwestorzy i klienci. Dlatego tak

ważną rolę odgrywa rzetelność i uczciwość

władz banków.

Zapisy Basel II zostały przekształcone

w prawo obowiązujące we wszystkich

państwach Unii Europejskiej poprzez:

Dyrektywę Parlamentu Europejskiego i Rady

nr 48/2006, oraz

Dyrektywę Parlamentu Europejskiego i Rady

nr 49/2006

zwane łącznie Capital Requirements Directive (CRD).

Do polskiego porządku prawnego Nową

Umowę Kapitałową / dyrektywy CRD

transponują Uchwały Komisji Nadzoru

Finansowego z dnia 17 grudnia 2008 r.

Reguły bazylejskie I i II w

praktyce

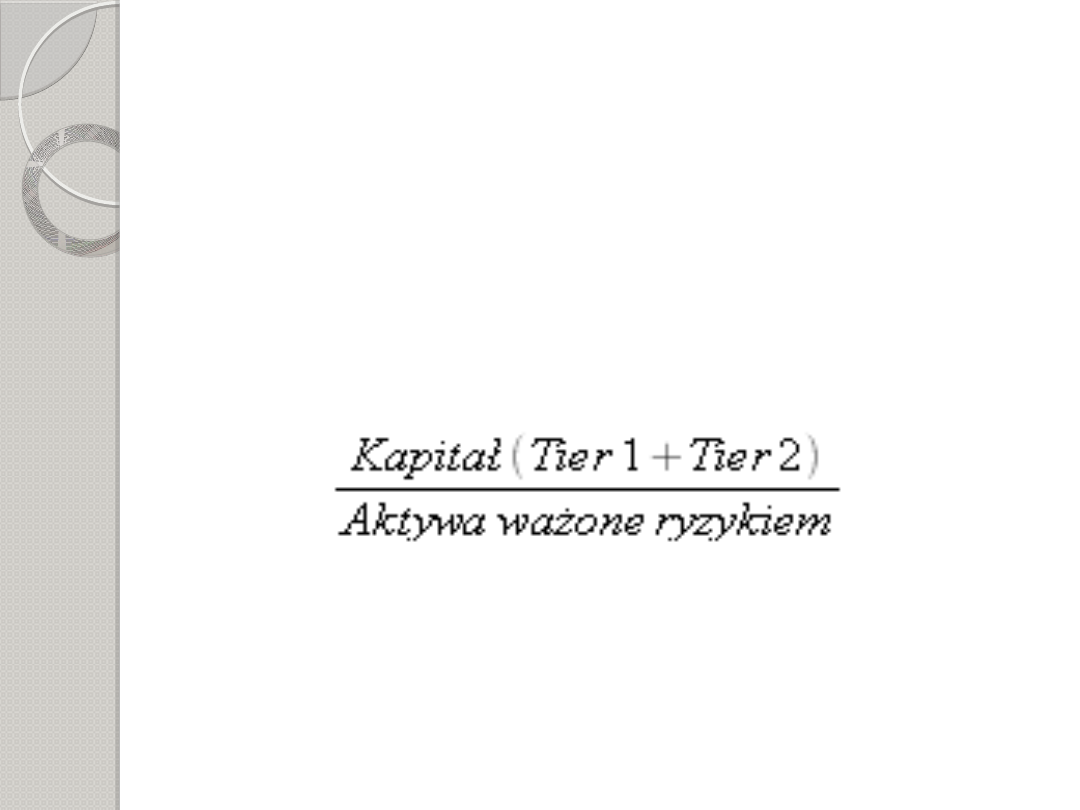

Do oceny zdolności banku do

odporności na różnego rodzaju

ryzyka służy współczynnik

adekwatności kapitałowej.

Wyliczając wskaźnik,

wykorzystuje się składniki bilansu

wchodzące w skład aktywów oraz

pasywów.

Wartość licznika oblicza się korzystając z

wielkości pasywów znajdujących się w bilansie

banku. Wśród nich wyróżnia się dwie

kategorie kapitałów. Pierwszą z nich jest

kapitał Tier 1, czyli fundusze podstawowe.

Najważniejszym składnikiem tej klasy jest w

pełni opłacony kapitał akcyjny. Druga

kategorią jest kapitał Tier 2, czyli fundusze

uzupełniające. Szczegółowa znajomość

składników kategorii kapitału nie jest

potrzebna, aby wyjaśnić istotę działania reguł

bazylejskich.

Przy wyliczaniu mianownika

wykorzystuje się wielkości aktywów

wchodzących w skład bilansu banku.

Kredyty stanowią aktywa, które

generują przychód dla banku. Jednak

w związku z tym, że niektóre

inwestycje mogą okazać się

nietrafione, istnieje ryzyko, że środki

powierzone kredytowanemu

podmiotowi zostaną utracone.

Obliczając mianownik,

wykorzystuje się wagi ryzyka

przyporządkowane

poszczególnym klasom aktywów.

Zakłada się tutaj, że im wyższe

prawdopodobieństwo spłacenia

kredytu, tym niższa waga ryzyka.

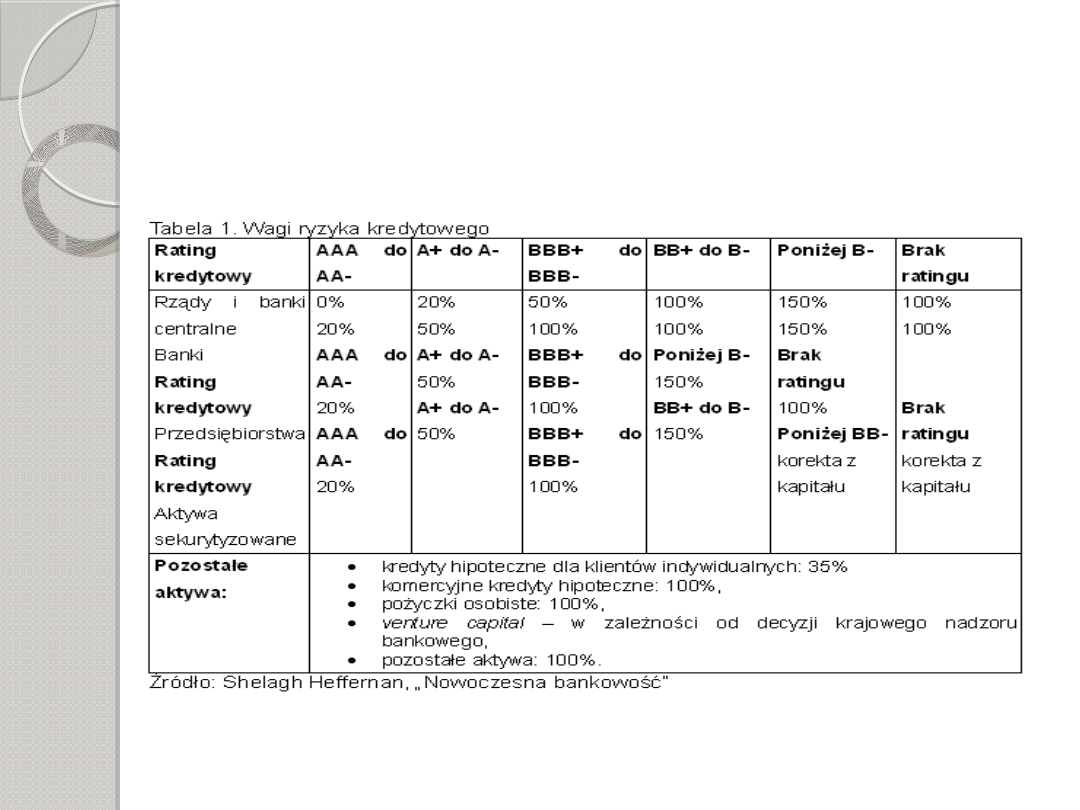

Poniżej znajduje się zestawienie wag ryzyka

odpowiadających poszczególnym kategoriom aktywów.

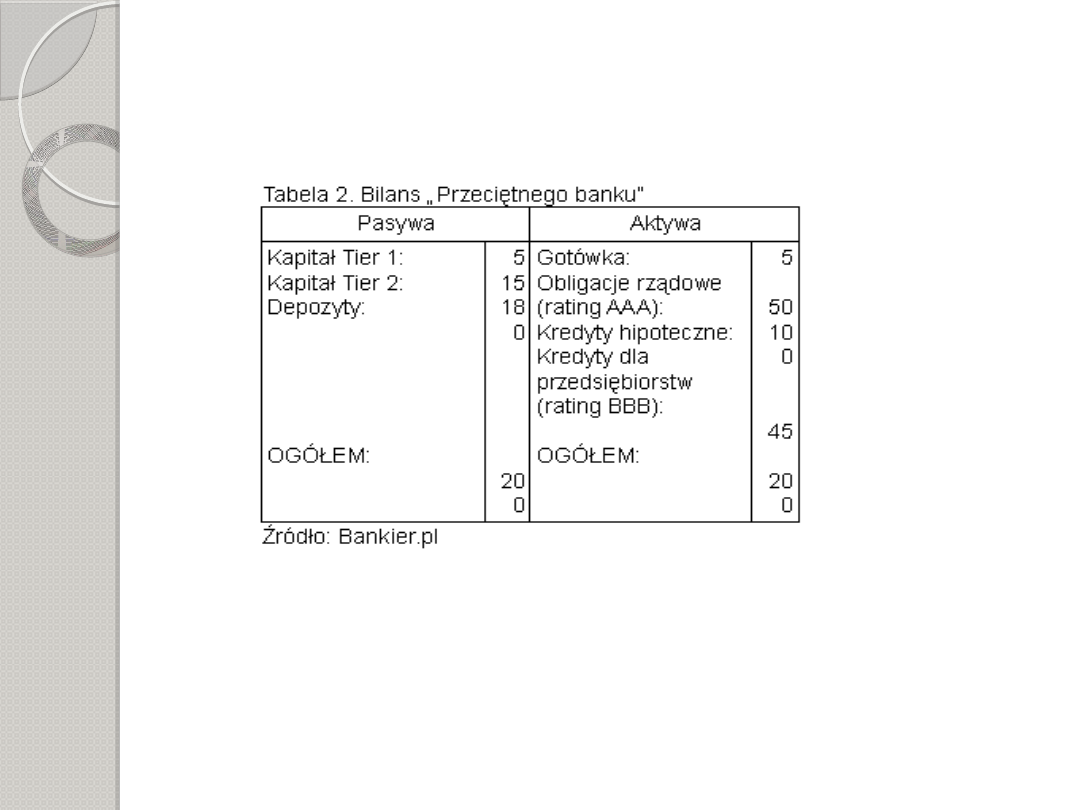

Funkcjonowanie Reguł Bazylejskich najlepiej zilustrować przykładem

przeciętnego kredytodawcy. Poniżej znajduje się uproszczony bilans banku.

Opierając się na powyższym bilansie można obliczyć

współczynniki adekwatności kapitałowej dla każdej

kategorii kapitału. Przy wyliczaniu wielkości aktywów

ważonych ryzykiem wykorzystuje się wagi zamieszczone

w tabeli numer 1.

Wielkość mianownika kształtuje się następująco:

5 · 0% (gotówka) + 50 · 0% (obligacje) + 100 · 35%

(kredyty hipoteczne) + 45 · 100% (kredyty dla

przedsiębiorstw) = 80

Wielkość kapitałów Tier 1 i Tier 2 to odpowiednio 5

oraz 15. Wskaźnik dla kategorii Tier 1 wynosi zatem

6,3 proc. a dla kategorii Tier 2 jego wysokość to

18,8 proc. Minimalne wymogi, zgodnie z regułami

Basel II, to odpowiednio 4 proc. oraz 8 proc. Na tej

podstawie możemy powiedzieć, że „Przykładowy

bank” jest bardzo dobrze dokapitalizowany, może

więc kontynuować akcję kredytową.

Niedoskonałość Reguł

Bazylejskich I i II

Reguły bazylejskie są oskarżane o pogłębianie

wahań koniunktury. W czasie boomu gospodarczego

przedsiębiorstwa oraz rządy otrzymują od agencji

ratingowych najwyższe możliwe oceny. Skutkuje to

niższymi wagami ryzyka, jakie są przyporządkowane

poszczególnym klasom aktywów. Z tego powodu

banki, zachowując niezmieniony poziom rezerw

kapitałowych, mogą angażować się w

przedsięwzięcia inwestycyjne na większą skalę.

Przeciwnie wygląda sytuacja w fazie spowolnienia.

Agencje ratingowe gorzej oceniają wypłacalność

poszczególnych państw i przedsiębiorstw, co

skutkuje spadkiem współczynnika adekwatności

kapitałowej. W rezultacie prowadzi to do znacznego

ograniczenia akcji kredytowej, co zaostrza kryzys w

gospodarce.

Najpoważniejszą luką w regułach bazylejskich

jest fakt, że pozwalają na stosowanie tak

zwanego „arbitrażu regulacyjnego”. Po

pierwsze definicje kapitału Tier 1 oraz Tier 2 są

nieprecyzyjne i pozwalają bankom na dużą

dowolność przy szacowaniu wskaźników

adekwatności kapitałowej. Banki poszukują luk

w regułach i starają się je wykorzystywać na

własną korzyść.

W dodatku banki dążą do obniżenia wag ryzyka

kredytowego dla poszczególnych aktywów, bez

zmniejszenia ekspozycji na ryzyko. Jest to

możliwe dzięki stosowaniu kredytowych

instrumentów pochodnych albo dzięki

sekurytyzacji. Pozwala to kontynuowanie akcji

kredytowej na olbrzymią skalę, przy

zachowaniu wysokiego poziomu

współczynników adekwatności kapitałowej. W

okresie poprzedzającym kryzys z 2008 roku

amerykańskie banki stosowały takie metody

obchodzenia regulacji. W procederze brały

udział agencje rządowe Fannie Mae and

Freddie Mac.

Kryzys sektora finansowego

z przełomu lat 2007/2008

spowodował, że działające

komitety przy Banku

Międzynarodowych Rozliczeń

w Bazylei opracowały i zaleciły

pilne wdrożenie nowych regulacji

w zakresie zapewnienia

stabilności systemu bankowego

na świecie.

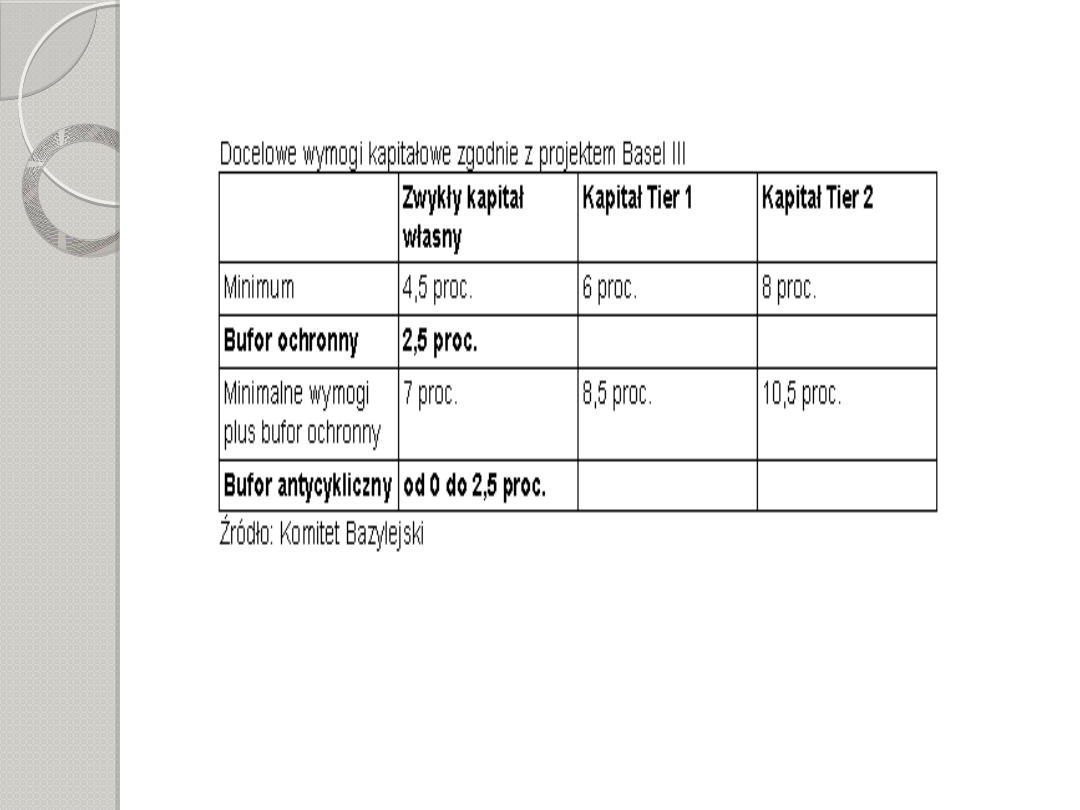

Bazylea III

Główne założenia:

Polepszenie jakości kapitału regulacyjnego

Rozwój ilościowych i jakościowych aspektów

zarządzania

ryzykiem na skutek wdrożenia nowych regulacji

Wprowadzenie maksymalnego współczynnika

dźwigni

Przeciwdziałanie efektom procyklicznym

Uwzględnienie ryzyka systematycznego i

współzależności pomiędzy dużymi podmiotami

Wprowadzenie globalnego standardu płynności

Zasadniczą zmianą, jaką wprowadzają

nowe

reguły

bazylejskie,

jest

wyszczególnienie

nowej

kategorii

kapitału, która do tej pory wchodziła do

szerokiej kategorii Tier 1. Jest nią zwykły

kapitał własny (common equity). Wobec

tego składnika kapitału wymaga się

obecnie współczynnik 4,5 proc. Do tej

pory wymagało się wobec tej kategorii

poziomu 2 proc., co pozostawało bez

większego wpływu na wielkość rezerw.

Kolejną nowością jest bufor ochronny,

którego utrzymanie będzie dobrowolne.

Banki otrzymały możliwość wyższego

pokrycia aktywów ważonych ryzykiem

dodatkowym kapitałem. Pozwoli to na

zwiększenie stabilności i co za tym

idzie, wiarygodności kredytodawców.

Jeśli bank nie będzie utrzymywał tego

dodatkowego

kapitału,

instytucje

nadzorcze będą mogły nałożyć na niego

sankcje.

Poważnym zarzutem wysuwanym przez

krytyków

Reguł

Bazylejskich

jest

ich

procykliczność. Komitet Bazylejski dostrzegł tę

niedoskonałość i wprowadził do najnowszych

Reguł Bazylejskich rozwiązanie mające ją

zniwelować. Jest nim bufor antycykliczny. To

narzędzie pozostaje w gestii krajowych

regulatorów, którzy będą mogli podnieść

wymagany poziom współczynnika w zależności

od

rozwoju

sytuacji

w

poszczególnych

państwach. Komitet Bazylejski jest wyjątkowo

naiwny, jeśli sądzi, że w trakcie ożywienia

gospodarczego rząd dopuści do zwiększenia

wymogów kapitałowych, co ograniczy podaż

kredytu i stłumi wzrost gospodarczy.

Basel III nałoży na banki obowiązek

utrzymywania większej ilości kapitału

chroniącego

go

przed

utratą

płynności.

W zamyśle regulatorów powinno to

przełożyć się na większą stabilność

systemu bankowego. Wyższe wymogi

kapitałowe

poskutkują

również

ograniczeniem skali akcji kredytowej.

Solovency I 2002r.

W obliczu ewolucji europejskiego i światowego rynku

ubezpieczeniowego oraz w celu realizacji przyjętych

założeń integracyjnych Komisja Europejska przedstawiła w

2000 r. plan zmian w odniesieniu do wysokości i systemu

obliczania marginesu wypłacalności zakładów ubezpieczeń

zarówno w ramach ubezpieczeń majątkowych jak i

życiowych.

Pakiet dyrektyw został przyjęty przez Radę Ministrów UE

14 lutego 2002 roku i wszedł w życie wraz z jego publikacją

w „Dzienniku Urzędowym Wspólnot Europejskich” w dniu

20 marca 2002 roku.

Dyrektywy zmieniające dotychczasowe stosunki finansowe

w zakładach ubezpieczeń zostały nazwane Solvency I.

Początkowo program obejmował dyrektywę dotycząca

ubezpieczeń majątkowych oraz dyrektywę w sprawie

ubezpieczeń na życie.

Jednak 5 listopada 2002 roku przyjęto nową dyrektywę na

życie będącą jednolitym aktem prawnym wobec I, II i III

Generacji Dyrektyw. Ma ona charakter porządkujący, co

wynika z potrzeby podniesienia przejrzystości prawa

europejskiego.

Regulacja w sprawie ubezpieczeń na życie programu

Solvency I została recypowana do nowej dyrektywy

w sprawie ubezpieczenia na życie wydanej 5 listopada

2002 roku.

Tym sam obecny kształt Solvency I obejmuje jedynie

dyrektywę majątkową. Państwa członkowskie zostały

zobowiązane do implementacji przepisów w ciągu 18

miesięcy od dnia ich publikacji, tzn. do 20 września 2003

roku. Nowa regulacja weszła w życie z początkiem 2004

roku. Dyrektywy wprowadziły jednak 5-letni okres

przejściowy z możliwością jego przedłużenia o kolejne 2

lata.

Idea wprowadzenia nowych regulacji

sprowadza

się

do

ustanowienia

marginesu

wypłacalności

,

by

towarzystwa

były

wstanie

płynnie

pokrywać tzw. oczekiwane straty ze

zgromadzonego na ten cel kapitału.

Margines wypłacalności to kwota

kapitału regulacyjnego, który zakład

ubezpieczeń

jest

zobowiązany

przechowywać

na

wypadek

nieprzewidzianych zdarzeń.

Dyrektywa majątkowa Solvency I i nowa regulacja

wynikająca z jednolitego tekstu dyrektywy dotyczącej

ubezpieczeń na życie wprowadziły zmiany w zakresie

ustroju

kapitałowego

zakładu

ubezpieczeń

konstruując zarazem tzw. „system wczesnego

ostrzegania”. Polega on na wyposażeniu urzędów w

uprawnienia nadzorcze, których wykorzystanie może

nastąpić wcześniej, bo już na etapie wystąpienia

pierwszych

oznak

pogarszającej

się

sytuacji

finansowej ubezpieczyciela. Zmiany określone przez

Solvency I następują w ramach obowiązującego

systemu lub są jego nadbudową. Nie wykraczają poza

istniejącą koncepcję nadzoru finansowego.

Projekt Solvency I jest często określany jako nie tylko

proste, ale wręcz mocno uproszczone podejście do

oceny wypłacalności. Niedostatki projektu Solvency I są

dobrze

udokumentowane:

na

przykład,

firma

podwyższająca składki typu non-life bez zmian w

pasywach obniża swoje ryzyko niewypłacalności, ale

dotyczące jej wymogi kapitałowe mogą się w pewnych

warunkach zwiększać.

W niektórych wypadkach, aktualne zasady Solvency I

są niewrażliwe na ryzyko i mogą w istocie być sprzeczne

z zasadami właściwego zarządzania ryzykiem. W efekcie

wiele firm przyjęło bardziej rygorystyczne zasady

zarządzania ryzykiem.

Ocena Wpływu CEA potwierdza, że większość firm albo

już wdrożyła ekonomiczne podejście do zarządzania

ryzykiem, albo jest w trakcie ulepszania swoich narzędzi

z tej dziedziny.

Solovency II

Kontynuacją zapoczątkowanej reformy Solvency I jest

Projekt Solvency II. Obejmuje on zdecydowanie szerszą

reorganizację nadzoru finansowego.

Głównym założeniem Solvency II jest ustanowienie systemu

wypłacalności

zakładu

(ang.

solvency)

skuteczniej

dopasowanego

do

rzeczywistych

ryzyk,

z

jakimi

ubezpieczyciel ma do czynienia w ramach prowadzonej przez

niego działalności. Zakres ten obejmuje nie tylko ryzyka ściśle

związane

z

realizowaną

przez

niego

działalnością

ubezpieczeniową,

ale

także

ryzyka

wynikające

z

funkcjonowania przedsiębiorstwa. W tym celu autorzy

Solvency II zaproponowali nowe podejście do kwestii

wypłacalności zakładu ubezpieczeń. Projekt odchodzi od

ujmowania tej kategorii jedynie w aspekcie ilościowym

(poprzez kwantytatywne oszacowanie ryzyk takich jak:

minimalny fundusz gwarancyjny, margines wypłacalności, czy

też rezerwy techniczno-ubezpieczeniowe).

Autorzy zwracają uwagę na drugą grupę ryzyk

determinujących poziom wypłacalności zakładu

ubezpieczeń, nazywając je ryzykami kwalifikowanymi.

Ich określenie ilościowe jest niemożliwe lub ze

względu

na

szczególny

wpływ

na

poziom

wypłacalności zakładu ryzyka te muszą być poddane

odrębnemu nadzorowi (innemu niż nadzór ilościowy).

Mowa tu przede wszystkim o zarządzaniu

przedsiębiorstwem (corporate governance), risk

managment oraz o kontroli wewnętrznej zakładu

(internal control), a także o większej przejrzystości

prowadzonej działalności ubezpieczeniowej na rynku

oraz o samym procesie wykonywania nadzoru.

Ostatni przypadek dotyczy sytuacji, w której

nieefektywnie realizowany nadzór ubezpieczeniowy

może także przyczyniać się do obniżenia poziomu

wypłacalności ubezpieczyciela.

W

Projekcie

Solvency

II

zaproponowano strukturę nadzoru

ubezpieczeniowego uwzględniającą

nowe podejście do wypłacalności

zakładu. Konstrukcja modelu została

oparta

na

systemie

nadzoru

bankowego przyjętego w New Basel

Capital Accord, czyli na tzw. systemie

trzech filarów (three pillars system).

Został on dostosowany do potrzeb

rynku ubezpieczeniowego.

Główną cechą nowego modelu nadzoru opartego na systemie trzech

filarów jest skoncentrowanie jego struktury wokół koncepcji kapitału

ważonego ryzykiem. Polega to na odwołaniu się do poszczególnych

rodzajów ryzyk występujących w ramach prowadzonej działalności

ubezpieczeniowej. Konkretnym ryzykom przypisuje się określone kwoty.

Ich suma wskazuje kapitał ważony ryzykiem, który jest niezbędny dla

zachowania wypłacalności zakładu.

Każdemu z filarów podporządkowana została odrębna kategoria ryzyk

związanych z realizacją działalności ubezpieczeniowej.

Pierwszy filar obejmuje ryzyka kwantytatywne dotyczące rezerw

techniczno-ubezpieczeniowych, kapitału własnego zakładu (minimalnego

kapitału gwarancyjnego) oraz lokat ubezpieczyciela. Także w pierwszym

filarze znajdują się zagadnienia dotyczące koherencji pomiędzy sektorami

rynku usług finansowych w UE, których szczegóły na obecnym etapie nie

zostały jeszcze opracowane.

W drugim filarze została wprowadzona regulacja dotycząca ryzyk

kwalifikowanych oraz zasad realizacji nadzoru finansowego zarówno nad

działaniami podjętymiw ramach filaru I, jak i filarów II oraz III.

Trzeci filar dotyczy zwiększenia jawności działań ubezpieczyciela na

rynku i ustalenia jednolitych reguł w sferze obowiązku informacyjnego

zakładu ubezpieczeń (zwłaszcza w zakresie rachunkowości).

Document Outline

- Slide 1

- Bazylejski Komitet Nadzoru Bankowego

- I Umowa Kapitałowa 1988r. – Bazylea I

- Slide 4

- Nowa Umowa Kapitałowa 2004r.- Bazylea II

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Niedoskonałość Reguł Bazylejskich I i II

- Slide 19

- Slide 20

- Bazylea III

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Solovency I 2002r.

- Slide 28

- Slide 29

- Slide 30

- Slide 31

- Solovency II

- Slide 33

- Slide 34

- Slide 35

Wyszukiwarka

Podobne podstrony:

Wyrok Postanowienie Zespolu Arbitrow II

M Bohm Flota wojenna Bazylego II Bułgarobójcy (976–1025)

Księga 1. Proces, ART 502 KPC, II CZ 93/09 - postanowienie z dnia 17 listopada 2009 r

kpk, ART 459 KPK, POSTANOWIENIE SA W KATOWICACH, 16 maja 2007r II AKz 282/07

Księga 1. Proces, ART 394(1) KPC, II CZ 45/10 - postanowienie z dnia 23 czerwca 2010 r

kpk, ART 192a KPK, II KK 198/09 - postanowienie z dnia 9 lutego 2010 r

kk, ART 235 KK, II KK 198/09 - postanowienie z dnia 9 lutego 2010 r

Postanowienie Zepolu Arbitrow o umorzeniu postepowania II

II komitet ekspertów, studia pedagogiczne, Porównawcza

025 Postanowienia Ustawy o Radiofonii i Telewizji, II

KSH, ART 161 KSH, II CSK 489/08 - postanowienie z dnia 25 lutego 2009 r

kpk, ART 535 KPK, II KK 310/06 - postanowienie z dnia 27 lutego 2007 r

kpk, ART 252 KPK, Postanowienie z dnia 9 lutego 2005 roku - II AKz 23/05 do III Akz 488/04 SO Kraków

Prel II 7 szyny stałe i ruchome

Produkty przeciwwskazane w chorobach jelit II

9 Sieci komputerowe II

W wiatecznym nastroju II

więcej podobnych podstron