Ćwiczenia nr 3

Finanse II

Robert Ślepaczuk

1

Teoria portfela papierów wartościowych

Teoria portfela papierów wartościowych jest jednym z najważniejszych działów

nowoczesnych finansów. Dotyczy ona inwestycji finansowych, a przede wszystkim

inwestycji dokonywanych na rynku kapitałowym, tzn. zakupu papierów wartościowych.

I.

Podstawowe charakterystyki papieru wartościowego.

1. Oczekiwana stopa zwrotu jest to średnia ważona możliwych do osiągnięcia stóp przy

czym wagami są prawdopodobieństwa ich osiągnięcia.

∑

=

=

n

i

i

i

R

p

R

1

*

gdzie:

R – oczekiwana stopa zwrotu,

n – liczba możliwych do osiągnięcia wartości stopy zwrotu,

R

i

– i-ta możliwa do osiągnięcia wartość stopy zwrotu,

p

i

– prawdopodobieństwo osiągnięcia i-tej możliwej wartości stopy zwrotu.

W

związku z tym, że zazwyczaj nie jest możliwe określenie rozkładu stóp zwrotu w

przyszłości (tzn. możliwych do osiągnięcia stóp zwrotu i prawdopodobieństw ich

osiągnięcia) to zamiast tego wykorzystuje się stopy zwrotu zrealizowane w przeszłości,

stosując następujący wzór:

n

R

R

n

i

i

∑

=

=

1

W

powyższym wzorze oczekiwana stopa zwrotu oszacowana jest jako średnia

arytmetyczna stóp zwrotu osiągniętych w poprzednich n okresach.

2. Wariancja jest miarą ryzyka papieru wartościowego. Określa zróżnicowanie

możliwych dochodów z tytułu posiadania papieru wartościowego. Im większe jest to

zróżnicowanie, tym większe jest ryzyko związane z papierem wartościowym.

Wariancja papieru wartościowego mierzona jest w procentach podniesionych do

kwadratu według wzoru:

∑

=

−

=

n

i

i

i

R

R

p

V

1

2

)

(

*

gdzie: V – wariancja stopy zwrotu.

Jeśli mamy do dyspozycji tylko zrealizowane stopy zwrotu to wzór przyjmuje

postać:

1

)

(

1

2

−

−

=

∑

=

n

R

R

V

n

i

i

Ćwiczenia nr 3

Finanse II

Robert Ślepaczuk

2

3. Odchylenie standardowe stopy zwrotu jest także miarą ryzyka papieru wartościowego.

Mierzone jest w procentach. Wskazuje ono na przeciętne odchylenie możliwych stóp

zwrotu od oczekiwanej stopy zwrotu. Przyjmuje wartości nieujemne. Podobnie jak

przy wariancji im większe jest odchylenie standardowe, tym większe jest ryzyko

związane z papierem wartościowym.

5

.

0

V

s

=

gdzie: s- odchylenie standardowe.

4. Kowariancja stóp zwrotu mierzy powiązanie stóp zwrotu dwóch akcji. Wskazuje ona

siłę powiązania i jego kierunek. Liczona jest według wzoru:

∑

=

−

−

=

n

i

i

i

i

ij

R

R

R

R

p

1

2

2

1

1

)

(

*

)

(

*

cov

gdzie: cov

ij

– kowariancja pomiędzy akcją pierwszą i drugą,

R

1

– oczekiwana stopa zwrotu akcji pierwszej,

R

2

- oczekiwana stopa zwrotu akcji drugiej,

R

1i

– możliwe stopy zwrotu akcji pierwszej,

R

2i

– możliwe stopy zwrotu akcji drugiej.

Wzór na kowariancję, przy zrealizowanych stopach zwrotu przyjmuje postać:

1

)

(

*

)

(

cov

1

2

2

1

1

−

−

−

=

∑

=

n

R

R

R

R

n

i

i

i

ij

5. Korelacja stóp zwrotu jest także miarą powiązania stóp zwrotu dwóch aktywów.

Obliczana jest na podstawie następującego wzoru:

2

1

1

2

2

1

1

*

)

(

*

)

(

*

s

s

R

R

R

R

p

n

i

i

i

i

ij

∑

=

−

−

=

ρ

natomiast przy zrealizowanych stopach zwrotu:

)

*

(

*

)

1

(

)

(

*

)

(

2

1

1

2

2

1

1

s

s

n

R

R

R

R

n

i

i

i

ij

−

−

−

=

∑

=

ρ

gdzie:

ρ

ij

– współczynnik korelacji dla stopy zwrotu akcji pierwszej i drugiej,

s

1

- odchylenie standardowe stopy zwrotu akcji pierwszej,

s

2

- odchylenie standardowe stopy zwrotu akcji drugiej.

Ćwiczenia nr 3

Finanse II

Robert Ślepaczuk

3

Współczynnik korelacji dwóch akcji określa siłę i kierunek powiązania stóp

zwrotu tych akcji. Właściwości tego współczynnika są następujące:

• Przyjmuje wartości z przedziału [-1,1].

• Wartość bezwzględna współczynnika korelacji wskazuje na siłę powiązania

stóp zwrotu akcji. Im wyższa jest wartość bezwzględna tego współczynnika,

tym powiązanie jest silniejsze. Wynika z tego, że najsilniej powiązane są

akcje, których współczynnik korelacji jest bliski 1 lub –1, a najsłabiej te,

których współczynnik korelacji jest bliski 0.

• Znak współczynnika wskazuje na kierunek powiązania stóp zwrotu akcji. Gdy

jest on dodatni, występuje tzw. korelacja dodatnia akcji. Oznacza to, że

wzrostowi (spadkowi) stopy zwrotu jednej akcji towarzyszy wzrost (spadek)

stopy zwrotu drugiej akcji. Gdy jest on ujemny, występuje tzw. ujemna

korelacja akcji i zachodzi sytuacja odwrotna.

Korelacja i kowariancja powiązane są następującą zależnością:

2

1

*

cov

s

s

ij

ij

=

ρ

II.

Portfel dwuskładnikowy.

Załóżmy, że portfel składa się z dwóch różnych akcji o następujących

charakterystykach:

R

1

, R

2

– oczekiwane stopy zwrotu,

V

1,

V

2

– wariancje,

s

1,

s

2

– odchylenia standardowe,

w

1

,w

2

– udziały wartościowe obu akcji w portfelu, pomiędzy którymi zachodzi

zależność: w

1

+ w

2

=1.

Poszczególne charakterystyki portfela możemy wyliczyć w następujący sposób:

R

p

= w

1

R

1

+ w

2

R

2

,

V

p

= w

1

2

s

1

2

+ w

2

2

s

2

2

+2 w

1

w

2

s

1

s

2

ρ

12

,

s

p

= V

p

0.5

gdzie: R

p

– stopa zwrotu z portfela,

V

p

– wariancja portfela,

s

p

– odchylenie standardowe portfela.

Z powyższych wzorów wynika, że ryzyko portfela dwóch akcji zależy od ryzyka

pojedynczych akcji wchodzących w skład portfela oraz od współczynnika korelacji

tych akcji. Ujemny współczynnik korelacji może nawet powodować zmniejszanie się

ryzyka portfela. Spójrzmy jak wygląda ryzyko portfela przy czterech różnych

wariantach współczynnika korelacji:

• ρ

12

= 1.

V

p

= w

1

2

s

1

2

+ w

2

2

s

2

2

+2 w

1

w

2

s

1

s

2

= (w

1

s

1

+ w

2

s

2

)

2

s

p

= w

1

s

1

+ w

2

s

2.

Ćwiczenia nr 3

Finanse II

Robert Ślepaczuk

4

W przypadku doskonałej korelacji dodatniej akcji ryzyko portfela jest ważoną

średnią ryzyka pojedynczych akcji wchodzących w skład portfela, przy czym

wagami są udziały w portfelu.

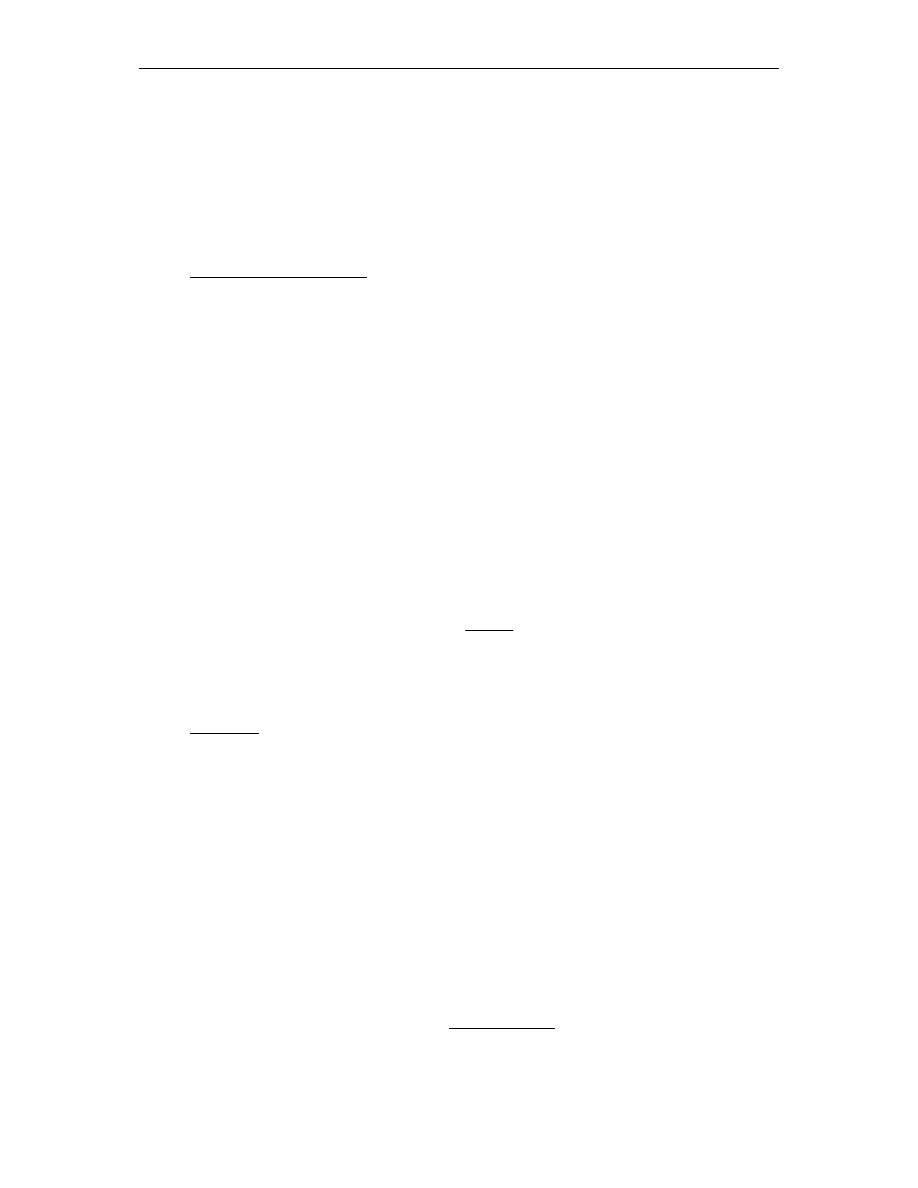

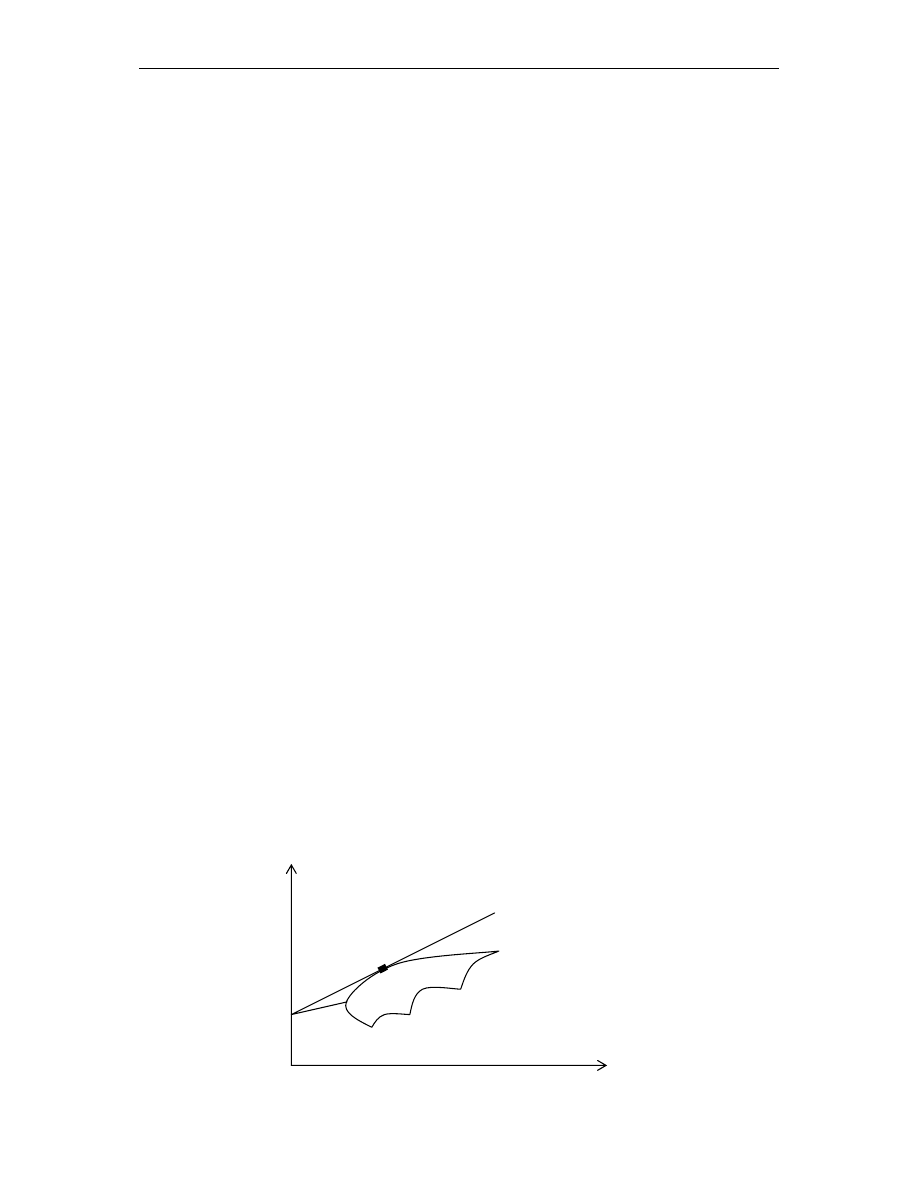

Spójrzmy jak wygląda graficzna prezentacja tego przykładu na wykresie.

Rozpatrujemy dwie akcje A i B, o oczekiwanych stopach zwrotu R

A

i R

B

oraz

ryzyku równym s

A

i s

B

.

Rysunek nr 1.

Stopa zwrotu i odchylenie standardowe portfela

dwuskładnikowego w zależności od różnych współczynników korelacji.

Możliwe stopy zwrotu i odchylenia standardowe portfela reprezentowane są

przez odcinek AB. Widzimy, że wraz ze wzrostem stopy zwrotu rośnie ryzyko

reprezentowane przez odchylenie standardowe, w miarę jak zwiększamy w

portfelu udział akcji B i zmniejszamy A.

• ρ

12

= -1

V

p

= w

1

2

s

1

2

+ w

2

2

s

2

2

-2 w

1

w

2

s

1

s

2

= (w

1

s

1

- w

2

s

2

)

2

s

p

=

w

1

s

1

- w

2

s

2

Z

powyższych przekształceń wynika, że można znaleźć portfel o zerowym

ryzyku. Po odpowiednich przekształceniach otrzymujemy udziały akcji w portfelu

o zerowym ryzyku:

2

1

2

1

s

s

s

w

+

=

2

1

1

2

s

s

s

w

+

=

Powyższa sytuacja jest reprezentowana na rysunku przez odcinki AC i CB.

Widzimy, że wzdłuż odcinka AC rośnie stopa zwrotu portfela i maleje odchylenie

standardowe. W punkcie C portfel ma zerowe ryzyko i stopę zwrotu równą R

C

.

Następnie wzdłuż odcinka CB rośnie stopa zwrotu i rośnie odchylenie

standardowe, wraz ze wzrostem udziału akcji B w portfelu. Z rysunku nr 1 widać

ponadto, że inwestor nie powinien wybrać portfela, który znajduje się na odcinku

R

R

B

R

A

s

A

s

B

C

ρ

12

= 1

ρ

12

= 0.5

ρ

12

= 0

ρ

12

= -1

A

B

E

F

s

Ćwiczenia nr 3

Finanse II

Robert Ślepaczuk

5

AC. Dla każdego takiego portfela istnieje lepszy, znajdujący się na odcinku CB, tj.

dający wyższą stopę zwrotu przy tym samym odchyleniu standardowym.

• ρ

12

= 0.

W tym przypadku akcje nie są powiązane ze sobą, a ryzyko portfela kształtuje

się następująco:

V

p

= w

1

2

s

1

2

+ w

2

2

s

2

2

s

p

= (w

1

2

s

1

2

+ w

2

2

s

2

2

)

0.5

Minimalna

wartość ryzyka w tym przypadku wynosi:

5

.

0

2

2

2

1

2

1

)

(

*

s

s

s

s

+

i występuje dla portfela o udziałach:

2

2

2

1

2

2

1

s

s

s

w

+

=

2

2

2

1

2

1

2

s

s

s

w

+

=

Sytuacja powyższa jest reprezentowana przez krzywą AFB. Portfelem o

minimalnym ryzyku jest portfel F. Ponownie widzimy, że inwestor nie powinien

wybrać portfela, który znajduje się na krzywej AF. Dla każdego takiego portfela

istnieje lepszy, znajdujący się na łuku FB tj. dający wyższą stopę zwrotu przy tym

samym odchyleniu standardowym.

• ρ

12

= 0,5.

Jest to przypadek o wiele częściej spotykany w praktyce, niż poprzednie.

Miary ryzyka w tym przypadku są równe:

V

p

= w

1

2

s

1

2

+ w

2

2

s

2

2

+ w

1

w

2

s

1

s

2

S

p

= (w

1

2

s

1

2

+ w

2

2

s

2

2

+ w

1

w

2

s

1

s

2

)

0.5

W tym przypadku portfelem o minimalnym ryzyku jest portfel E.

• Przypadek ogólny określający skład portfela o minimalnym ryzyku. Zobaczmy

jakie muszą być udziały portfela o minimalnej wariancji. W tym celu do wzoru

na wariancję portfela wstawiamy w

2

= 1- w

1

, następnie obliczamy pochodną

powyższego wyrażenia po w

1

, przyrównujemy ją do zera i rozwiązujemy

otrzymując następujące udziały:

Ćwiczenia nr 3

Finanse II

Robert Ślepaczuk

6

12

2

1

2

2

2

1

12

2

1

2

2

1

*

*

*

2

*

*

ρ

ρ

s

s

s

s

s

s

s

w

−

+

−

=

12

2

1

2

2

2

1

12

2

1

2

1

2

*

*

*

2

*

*

ρ

ρ

s

s

s

s

s

s

s

w

−

+

−

=

III.

Portfel wieloskładnikowy.

Podobne charakterystyki jak dla portfela dwuskładnikowego możemy także wyznaczyć

dla portfela wieloskładnikowego:

∑

=

=

n

i

i

i

p

R

w

R

1

*

∑

∑ ∑

=

−

=

+

=

+

=

n

i

n

i

n

i

j

ij

j

i

j

i

i

i

p

s

s

w

w

s

w

V

1

1

1

1

2

2

*

*

*

*

2

*

ρ

5

.

0

p

p

V

s

=

oznaczenia takie same jak poprzednio.

W przypadku portfela wieloskładnikowego możemy także dywersyfikować ryzyko

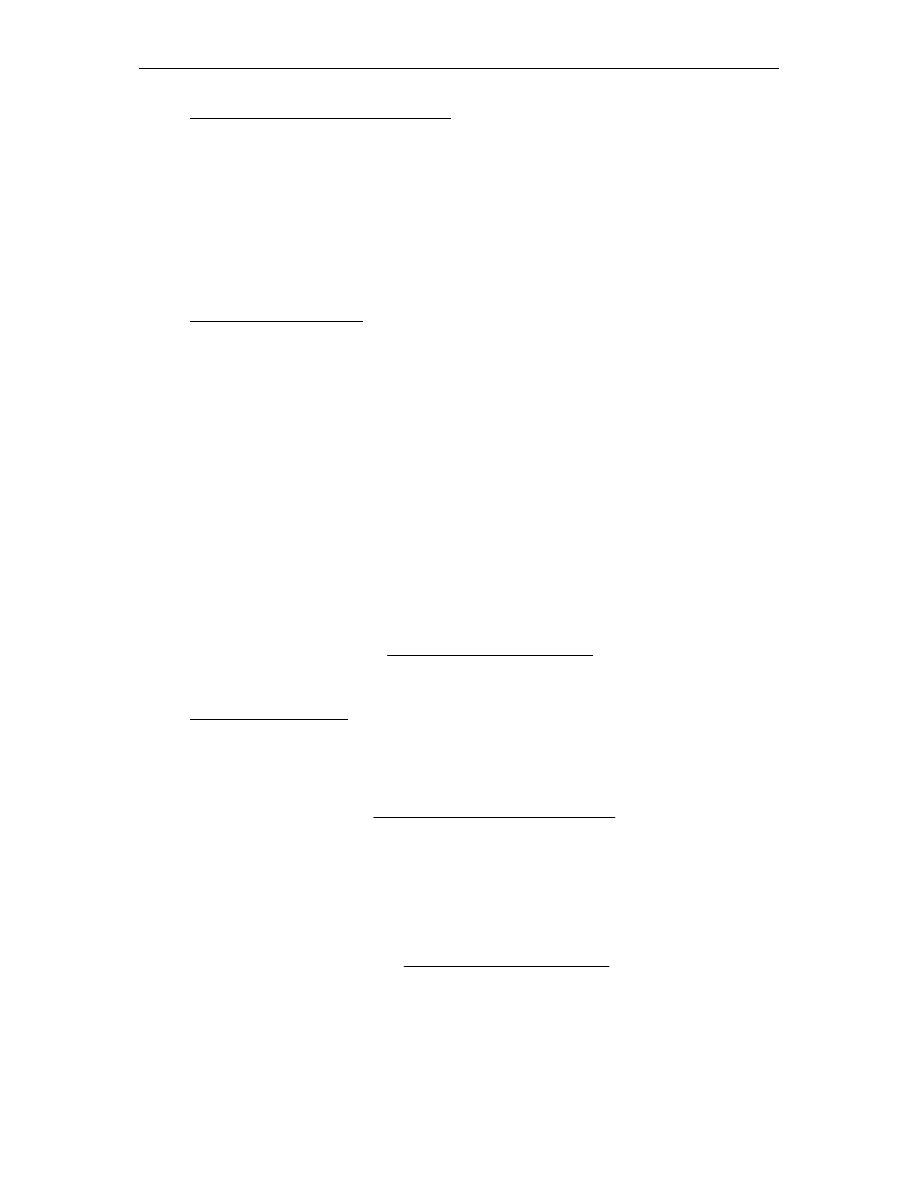

poprzez dobór odpowiednich akcji do portfela. Spójrzmy jak wyglądają wszystkie możliwe

stopy zwrotu i odchylenia standardowe z portfela złożonego z czterech akcji (A, B, C, D).

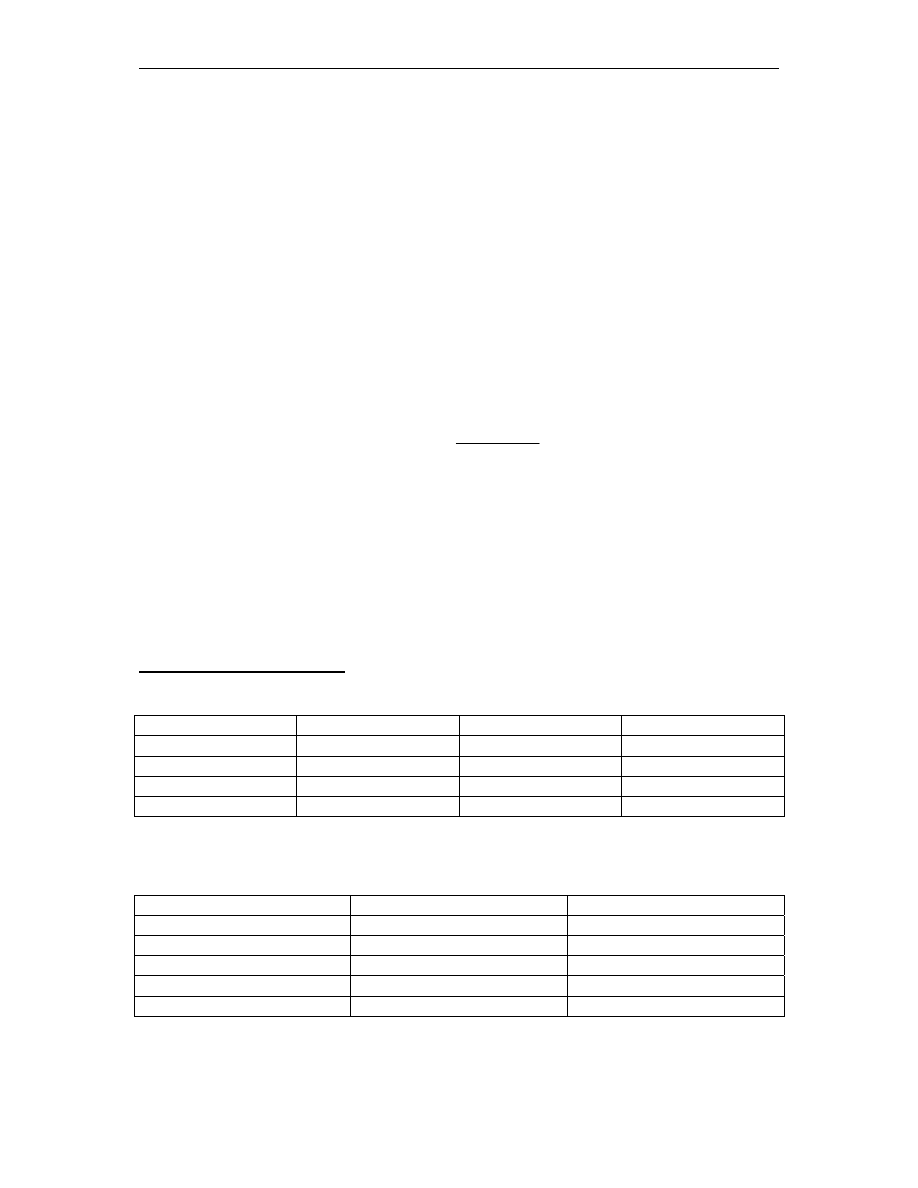

Rysunek nr 2.

Zbiór możliwości dla portfela złożonego z akcji A, B, C i D.

Figura ta nazywa się zbiorem możliwości. Najważniejszą część na tym rysunku

stanowi krzywa ED, która reprezentuje najlepsze portfele ponieważ zachodzi jedna z dwóch

sytuacji:

R

C

B

A

S

E

D

Ćwiczenia nr 3

Finanse II

Robert Ślepaczuk

7

• nie istnieje portfel, który przy tym samym poziomie ryzyka ma wyższą stopę

zwrotu,

• nie istnieje portfel, który przy tej samej wartości stopy zwrotu ma mniejsze

ryzyko.

Podzbiór zbioru możliwości określający te portfele, dla których nie można wskazać

portfeli lepszych, nazywa się granicą efektywną lub zbiorem efektywnym, natomiast portfele

leżące na tej granicy nazywają się portfelami efektywnymi.

Analiza portfelowa Markowitza przyjmuje następujące założenia:

• inwestorzy dążą do maksymalizacji użyteczności swojego bogactwa,

• wszyscy inwestorzy mają ten sam horyzont inwestycyjny,

• inwestorzy mają awersję do ryzyka,

• inwestorzy podejmują swoje decyzje na podstawie stopy zwrotu i odchylenia

standardowego dostępnych alternatyw inwestycyjnych,

• zakładamy brak podatków i kosztów transakcyjnych.

IV.

Portfel zawierający papiery wartościowe wolne od ryzyka.

Do analizy portfelowej możemy także włączyć papiery wartościowe wolne od ryzyka

w celu jeszcze większej redukcji ryzyka poprzez jego właściwą dywersyfikację.

Uwzględnienie papierów wartościowych wolnych od ryzyka w portfelu możemy

potraktować jako utworzenie portfela dwuskładnikowego, przy czym pierwszy składnik to

właśnie papiery wolne od ryzyka, a drugi to portfel efektywny zawierający ryzykowne akcje.

Stopa zwrotu takiego dwuskładnikowego portfela jest równa:

e

f

f

f

p

R

w

R

w

R

*

)

1

(

*

−

+

=

gdzie: R

e

– stopa zwrotu portfela efektywnego,

R

f

– stopa zwrotu papieru wartościowego wolnego od ryzyka,

w

f

– udział papieru wolnego od ryzyka.

Odchylenie standardowe nowo utworzonego portfela jest równe:

e

f

p

s

w

s

*

)

1

(

−

=

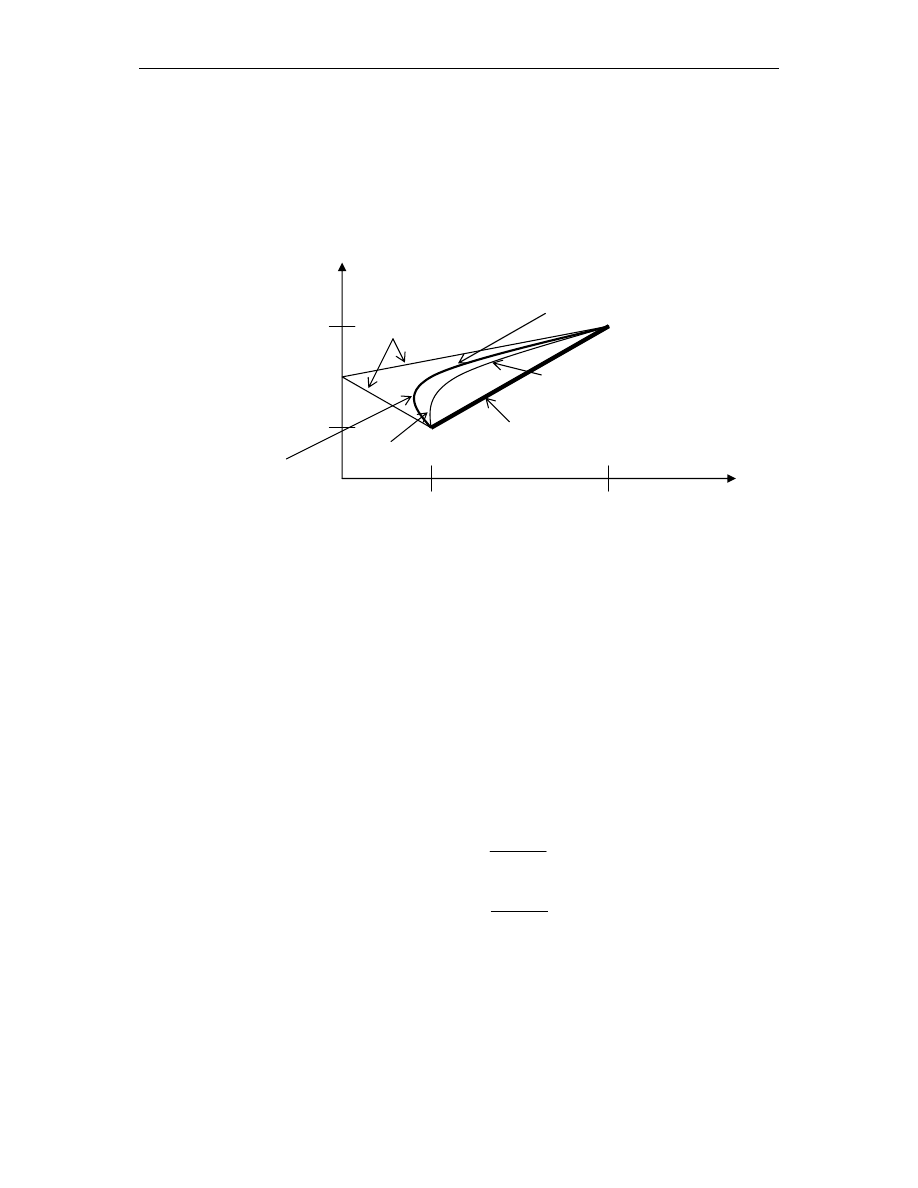

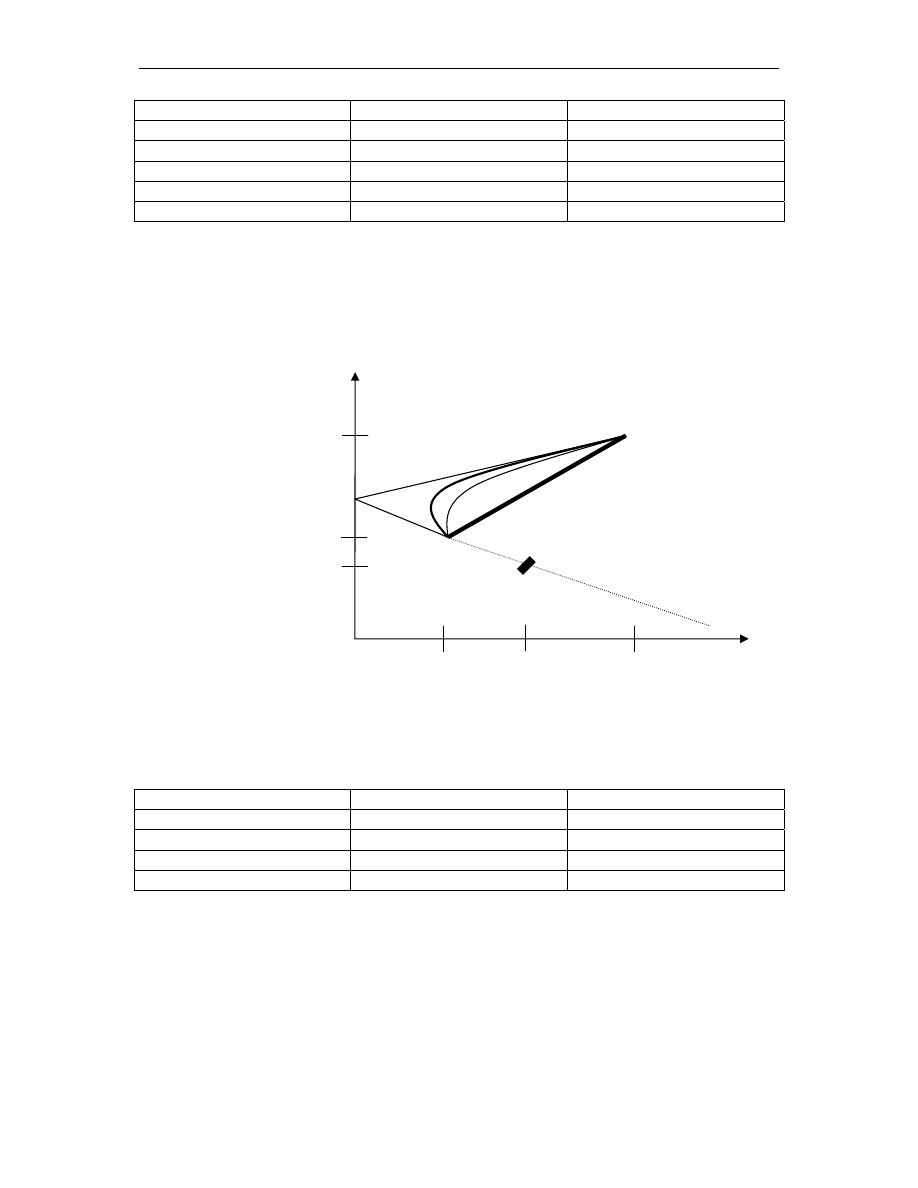

Zobaczmy jak wygląda stopa zwrotu i odchylenie standardowe portfela złożonego z

obligacji (papiery wolne od ryzyka F) i akcji (portfel efektywny E).

R

C

B

A

S

E

D

M

F

Ćwiczenia nr 3

Finanse II

Robert Ślepaczuk

8

Nasz portfel zawiera zarówno akcje (zawarte w portfelu efektywnym E), jak i papiery

wartościowe wolne od ryzyka, oznaczone punktem F. Wszystkie możliwe kombinacje

tego portfela reprezentuje prosta FE. Im większy udział lokat wolnych od ryzyka w

portfelu, tym bliżej punktu F znajduje się ten portfel. Widzimy jednak, że portfel

zawierający papiery wolne od ryzyka i portfel M pozwoli stworzyć najlepszą kombinację.

W celu znalezienia portfela M kreślimy półprostą wychodzącą z punktu F i styczną do

zbioru możliwości w najwyższym punkcie. Portfel M nazywa się portfelem rynkowym.

W efekcie otrzymujemy zestaw portfeli leżących na odcinku FM. Teraz odcinek ten

jest zbiorem efektywnym. Zauważmy, że zbiór efektywny wyznaczony dla portfela

zawierającego tylko akcje przestaje nim być po włączeniu do portfela papierów wolnych

od ryzyka. Dla każdego portfela należącego do starego zbioru efektywnego można

znaleźć lepszy portfel w nowym zbiorze efektywnym.

Po

włączeniu do portfela papierów wolnych od ryzyka, zbiór efektywny jest

odcinkiem leżącym na prostej o następującym równaniu:

S

S

R

R

R

R

M

f

M

f

*

)

)

(

−

+

=

gdzie: R – stopa zwrotu,

S – odchylenie standardowe,

R

M

– stopa zwrotu portfela rynkowego,

S

M

- odchylenie standardowe portfela rynkowego.

Prosta ta nazywa się linią rynku kapitałowego (Capital Market Line) i zawiera

portfele efektywne powstałe po uwzględnieniu papierów ryzykownych i wolnych od

ryzyka.

Zadania do ćwiczeń nr 4

Zadanie nr 1.

Oblicz kowariancję stóp zwrotu dla akcji L i M dla poniższych danych:

stan natury

prawdopodobieństwo

stopa zwrotu akcji L stopa zwrotu akcji M

1 0.2

-5%

6%

2 0.4 10 -2

3 0.3 -4 8

4 0.1 7 -9

Następnie proszę obliczyć korelację stóp zwrotu.

Zadanie nr 2.

Akcje A i B miały następujące stopy zwrotu przez ostatnie 5 lat.

Wyznacz współczynnik korelacji i kowariancję dla tych dwóch akcji.

Rok

Stopa zwrotu A %

Stopa zwrotu B %

1991 8 10

1992 -9 -12

1993 14 18

1994 16 20

1995 20 14

Zadanie nr 3.

Mary Clifford posiada portfel złożony z czterech akcji o następującej

wartości rynkowej i stopach zwrotu równych:

Ćwiczenia nr 3

Finanse II

Robert Ślepaczuk

9

Akcja Wartość rynkowa $

Stopa zwrotu %

X 10

000 10

Y 20

000 14

Z 30

000 16

M 40

000 15

Suma = 100 000

Proszę obliczyć stopę zwrotu z portfela.

Zadanie nr 4.

(a) Oblicz stopę zwrotu i odchylenie standardowe dla portfela

złożonego z 20% akcji A i 80% akcji B o następujących charakterystykach:

R

A

=10%, R

B

= 20%, s

A

= 15%, s

B

= 30%,

ρ

AB

= 0,5.

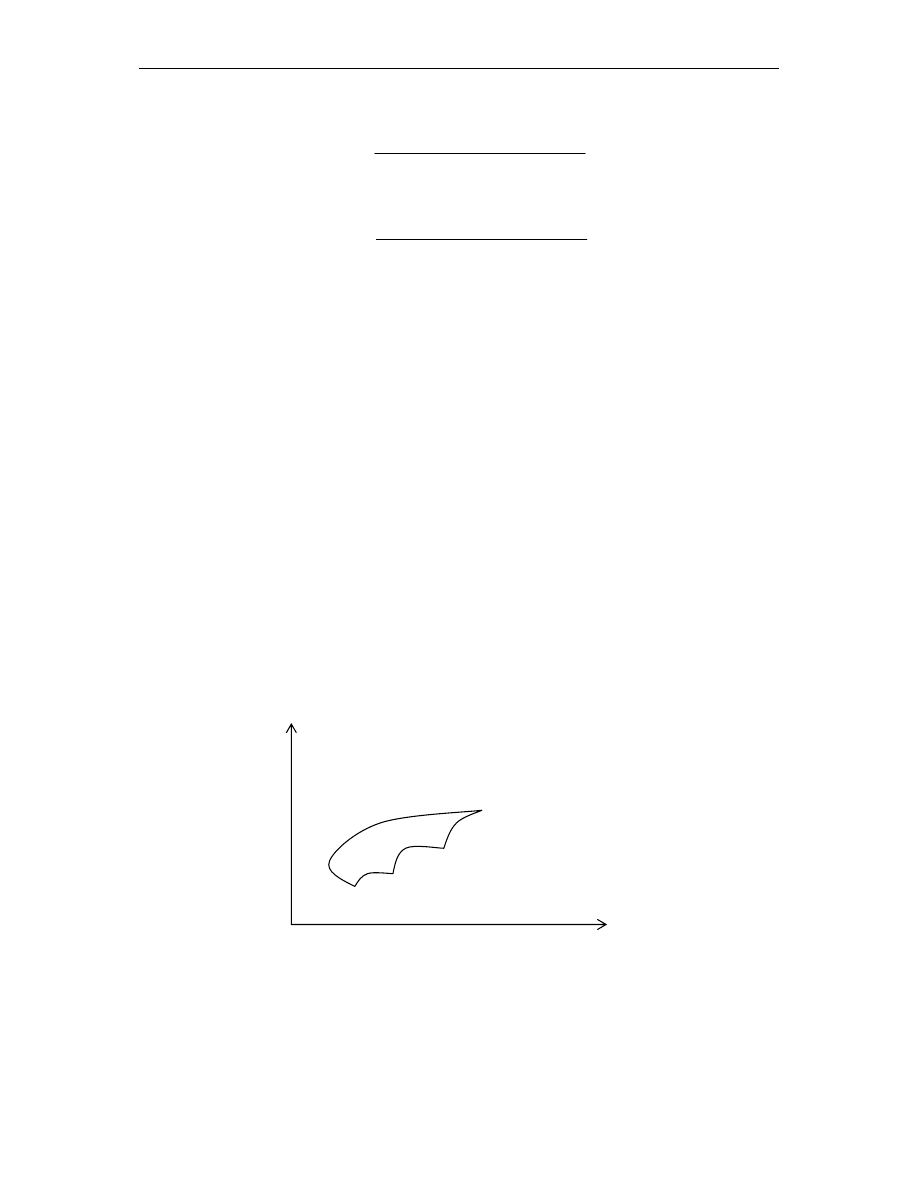

(b) Zakładając, że możliwa jest krótka sprzedaż znajdź udział akcji A i B w portfelu D

przedstawionym na rysunku:

(c) Wyznacz ryzyko portfela złożonego z akcji A i B dla którego współczynnik korelacji jest

równy 0.5, a stopa zwrotu 5%.

Zadanie nr 5.

Dwa aktywa J i K mają następujące charakterystyki:

s

J

=25%, s

K

= 20%, R

J

= 18%, R

K

=14%,

ρ

JK

= -0.2. Wyznacz odchylenie i stopę zwrotu dla

następujących portfeli:

portfel Udział J %

Udział K %

(a) 90 10

(b) 50 50

(c) 40 60

(d) 20 80

Zadanie nr 6.

Oblicz ryzyko i stopę zwrotu dla portfela złożonego z akcji X, Y i Z o

równych udziałach ( 1/3, 1/3 i 1/3) jeśli: R

X

=15%,

R

Y

= 17%,

R

Z

= 20%, s

X

=18%, s

Y

= 20%,

s

Z

=25%,

ρ

XY

= 0.5,

ρ

YZ

= 0.2,

ρ

XZ

= -0.5

.

Zadanie nr 7.

Burr i Poe Corporation mają następujące stopy zwrotu i odchylenia

standardowe: R

B

= 18%, s

B

= 22%, R

P

= 22%, s

P

= 30%,

ρ

BP

= 0.4.Ryzyko portfela złożonego

w 50% z akcji każdej spółki jest równe 21,86%. Wyznacz współczynnik korelacji dla którego

ryzyko portfela spadnie o 25%. Jaka będzie stopa zwrotu takiego portfela?

R

R

B

R

A

s

A

s

B

C

A

B

s

D

5%

Ćwiczenia nr 3

Finanse II

Robert Ślepaczuk

10

Zadanie nr 8.

Firmy W i D mają następujące charakterystyki:

S

W

=30%, s

D

= 40%, R

W

= 20%, R

D

=25%,

ρ

WD

= -1. Wyznacz odchylenie standardowe

portfela o minimalnym ryzyku. Wyznacz odchylenie standardowe portfela o minimalnym

ryzyku jeśli

ρ

WD

= 0.5.

Zadanie nr 9. Załóżmy, że odchylenie standardowe portfela rynkowego jest równe 20%, jego

stopa zwrotu 14%, a aktywów wolnych od ryzyka 9%. Jaką stopę zwrotu otrzyma inwestor z

portfela złożonego w 50% z obu aktywów? Jakie będzie ryzyko takiego portfela?

Wyszukiwarka

Podobne podstrony:

Antoszewski - spoleczenstwo obywatelskie, Politologia, Politologia II, Teoria polityki, Teoria polit

teoria - pytania z netu, Politologia, Politologia II, Teoria polityki, Teoria polityki

Dwuczynnikowa teoria motywacji, nauka - szkola, hasło integracja, rok II, teoria i praktyka negocjac

fin II modelerynkukapitalowego capm

CLAUS OFFE - inny tekst, Politologia, Politologia II, Teoria polityki, Teoria polityki, ćwiczenia 1

PKM II teoria

Alternatywa II Teoria chaosu

obwody ciae ga, Materiały PWR elektryczny, Semestr 2, semestr II, TEORIA OBWODOW 1

14 - Drgania II - Teoria, Ruch harmoniczny cd

dr Żywczok - Zagadnienia 20-25, Semestr II, Teoria wychowania

Zagadnienia do egzaminu - dr Żywczok, Semestr II, Teoria wychowania

Offe - nowe ruchy społeczne, Politologia, Politologia II, Teoria polityki, Teoria polityki, ćwiczeni

więcej podobnych podstron